Günlük Strateji Bülteni

17 Mart 2017 Cuma

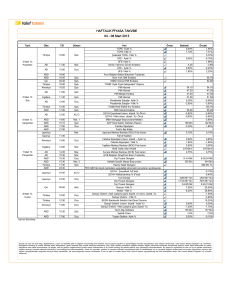

Piyasalara Bakış

Piyasa Verileri

Endeksler

16 Mart

%Değ.

Ybb

BIST100

90.268,3

0,9%

15,5%

BIST030

110.840,1

1,0%

16,1%

VIOP030 Endeks

110,525

0,8%

14,9%

S&P 500

2.381,4

-0,2%

6,4%

DJI

20.934,6

-0,1%

5,9%

DAX

12.083,2

0,6%

5,2%

1.096,3

3,2%

-4,9%

16 Mart

%Değ.

Ybb

RTS

Parite

USD/TRY

3,6282

0,2%

3,0%

EUR/TRY

3,9096

0,7%

5,5%

($+€)/TRY

3,7680

0,4%

4,2%

EUR/USD

1,0773

0,5%

2,4%

16 Mart

%Değ.

Ybb

Emtia

Brent Petrol(bbl)

51,8

0,1%

-10,8%

Bakır ($/ton)

5.909,0

0,8%

6,7%

Altın ($/ons)

1.226,8

0,0%

6,4%

Gümüş ($/ons)

17,3

0,1%

8,6%

(%)

20%

19%

11%

11%

9%

Düşenler

VAKFN

ATLAS

CMENT

TCHOL

METAL

(%)

-20%

-20%

-13%

-11%

-11%

Hacim (TL)

GARAN

583

THYAO

525

AKBNK

243

HALKB

221

PETKM

183

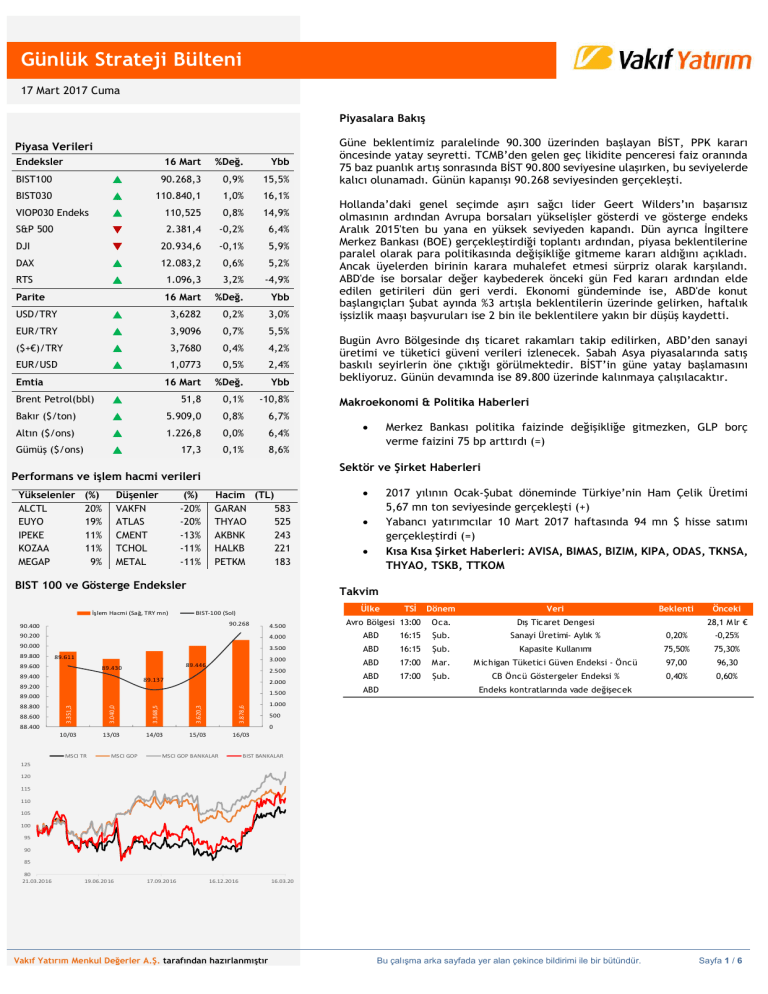

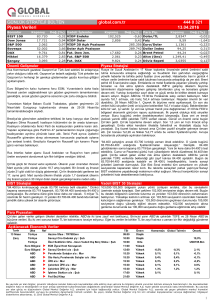

BIST 100 ve Gösterge Endeksler

İşlem Hacmi (Sağ, TRY mn)

Hollanda’daki genel seçimde aşırı sağcı lider Geert Wilders’ın başarısız

olmasının ardından Avrupa borsaları yükselişler gösterdi ve gösterge endeks

Aralık 2015'ten bu yana en yüksek seviyeden kapandı. Dün ayrıca İngiltere

Merkez Bankası (BOE) gerçekleştirdiği toplantı ardından, piyasa beklentilerine

paralel olarak para politikasında değişikliğe gitmeme kararı aldığını açıkladı.

Ancak üyelerden birinin karara muhalefet etmesi sürpriz olarak karşılandı.

ABD'de ise borsalar değer kaybederek önceki gün Fed kararı ardından elde

edilen getirileri dün geri verdi. Ekonomi gündeminde ise, ABD'de konut

başlangıçları Şubat ayında %3 artışla beklentilerin üzerinde gelirken, haftalık

işsizlik maaşı başvuruları ise 2 bin ile beklentilere yakın bir düşüş kaydetti.

Bugün Avro Bölgesinde dış ticaret rakamları takip edilirken, ABD’den sanayi

üretimi ve tüketici güveni verileri izlenecek. Sabah Asya piyasalarında satış

baskılı seyirlerin öne çıktığı görülmektedir. BİST’in güne yatay başlamasını

bekliyoruz. Günün devamında ise 89.800 üzerinde kalınmaya çalışılacaktır.

Makroekonomi & Politika Haberleri

Merkez Bankası politika faizinde değişikliğe gitmezken, GLP borç

verme faizini 75 bp arttırdı (=)

Sektör ve Şirket Haberleri

Performans ve işlem hacmi verileri

Yükselenler

ALCTL

EUYO

IPEKE

KOZAA

MEGAP

Güne beklentimiz paralelinde 90.300 üzerinden başlayan BİST, PPK kararı

öncesinde yatay seyretti. TCMB’den gelen geç likidite penceresi faiz oranında

75 baz puanlık artış sonrasında BİST 90.800 seviyesine ulaşırken, bu seviyelerde

kalıcı olunamadı. Günün kapanışı 90.268 seviyesinden gerçekleşti.

2017 yılının Ocak-Şubat döneminde Türkiye’nin Ham Çelik Üretimi

5,67 mn ton seviyesinde gerçekleşti (+)

Yabancı yatırımcılar 10 Mart 2017 haftasında 94 mn $ hisse satımı

gerçekleştirdi (=)

Kısa Kısa Şirket Haberleri: AVISA, BIMAS, BIZIM, KIPA, ODAS, TKNSA,

THYAO, TSKB, TTKOM

Takvim

Ülke

BIST-100 (Sol)

90.268

90.400

4.500

TSİ

Avro Bölgesi 13:00

Dönem

Veri

Oca.

Dış Ticaret Dengesi

Beklenti

Önceki

28,1 M lr €

90.200

4.000

ABD

16:15

Şub.

Sanayi Üretimi- Aylık %

0,20%

-0,25%

90.000

3.500

ABD

16:15

Şub.

Kapasite Kullanımı

75,50%

75,30%

3.000

ABD

17:00

M ar.

M ichigan Tüketici Güven Endeksi - Öncü

97,00

96,30

ABD

17:00

Şub.

CB Öncü Göstergeler Endeksi %

0,40%

0,60%

89.800

89.611

89.600

89.446

89.430

89.400

2.500

89.137

2.000

89.200

1.500

3.368,5

3.620,3

3.878,6

88.600

3.040,0

88.800

3.351,3

89.000

10/03

13/03

14/03

15/03

16/03

88.400

ABD

Endeks kontratlarında vade değişecek

1.000

500

0

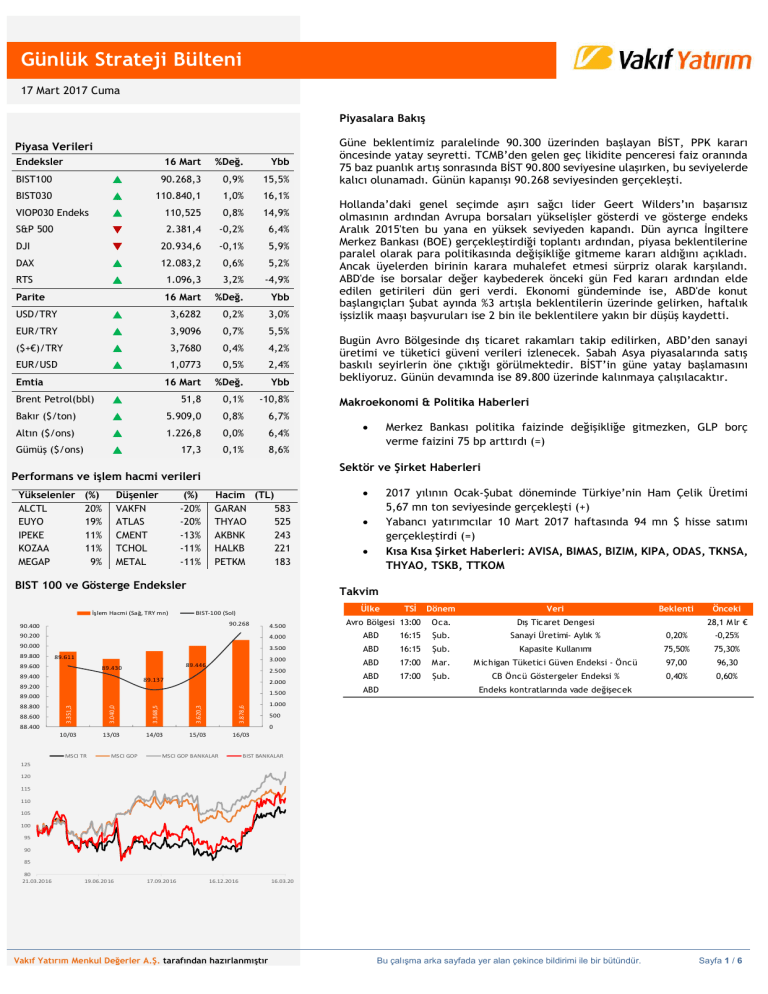

MSCI TR

MSCI GOP

MSCI GOP BANKALAR

BIST BANKALAR

125

120

115

110

105

100

95

90

85

80

21.03.2016

19.06.2016

17.09.2016

16.12.2016

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

16.03.2017

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür.

Sayfa 1 / 6

Makro Ekonomi & Politika

17 Mart 2017 Cuma

Merkez Bankası politika faizinde değişikliğe gitmezken, GLP borç verme faizini 75 bp arttırdı (=)

Merkez Bankası faiz koridorunun alt bandı olan gecelik borçlanma faizini %7,25’te, politika faizi

olan bir hafta vadeli repo ihale faiz oranını %8,00’de, faiz koridorunun üst bandı olan gecelik

borç verme faizini %9,25 seviyesinde sabit bıraktı. Piyasalarda faiz oranlarında değişim

beklenmiyordu. Ancak Geç Likidite Penceresi uygulaması çerçevesinde, Bankalararası Para

Piyasası’nda gecelik vadede uygulanan Merkez Bankası borçlanma faiz oranı %0 düzeyinde sabit

bırakılırken, borç verme faiz oranı ise %11’den %11,75 seviyesine yükseltildi.

Yapılan açıklamada, son dönemde açıklanan verilerin iktisadi faaliyetin kademeli bir

toparlanma sergilediği ifade edilirken, iç talebin göreli olarak daha zayıf seyrettiği ve AB

ülkelerinin talebindeki artışın ihracatı olumlu etkilemeye sürdürdüğü belirtildi.

TCMB tarafından yapılan açıklamada, son aylarda yaşanan maliyet yönlü gelişmelerin ve gıda

fiyatlarındaki oynaklığın enflasyonun hızlı bir yükseliş göstermesine neden olduğu belirtildi.

Döviz kuru hareketlerinin gecikmeli yansımalarının ve işlenmemiş gıda fiyatlarındaki baz etkisi

nedeniyle kısa vadede enflasyondaki belirgin yükselişin devam edebileceğini öngören TCMB,

enflasyon görünümündeki bozulmayı sınırlamak amacıyla parasal sıkılaştırmanın

güçlendirilmesine karar verdiğini açıkladı.

Fiyat istikrarı temel amacı doğrultusunda elindeki bütün araçları kullanmaya devam edeceğini

belirten Merkez Bankası, enflasyon görünümünde belirgin bir iyileşme sağlanana kadar para

politikasındaki sıkı duruşu sürdürüleceğini ifade etti. Ayrıca enflasyon beklentileri, fiyatlama

davranışları ve enflasyonu etkileyen diğer unsurlardaki gelişmeler yakından izlenerek ihtiyaç

duyulması halinde ilave parasal sıkılaştırma yapılabileceği belirtildi.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 2 / 6

Sektör & Şirket Haberleri

17 Mart 2017 Cuma

2017 yılının Ocak-Şubat döneminde Türkiye’nin Ham Çelik Üretimi 5,67 mn ton seviyesinde

gerçekleşti (+)

Türkiye’nin çelik üretimi, Şubat ayında bir önceki yılın aynı ayına kıyasla %15,6 oranında

artışla, 2,738 mn ton seviyesinde gerçekleşti. Ocak ayına kıyasla ise %6,5 oranında azaldı.

Elektrik ark ocaklı (EAO) tesislerin üretimi 2016 yılının Şubat ayına kıyasla, %24,3, entegre

tesislerin üretimleri ise %0,7 oranında artış gösterdi.

2017 yılının Ocak-Şubat döneminde Türkiye’nin toplam ham çelik üretimi %14,1 oranında

artışla, 2016 yılının aynı dönemindeki 4,97 mn tondan 5,67 mn tona yükseldi. Bu dönemde,

elektrik ark ocaklı tesisler %18,8 oranında yüksek bir artışla 3,77 mn ton; entegre tesisler ise,

%5,8 oranında artışla 1,90 mn ton ham çelik üretimi gerçekleştirdi. Söz konusu dönemde

Türkiye’nin kütük üretimi %5,8 oranında artışla, 3,80 mn tona yükselirken, slab üretimi 2016

yılının ikinci yarısında ulaştığı seviyelere yakın seyrini sürdürerek, geçtiğimiz yıla kıyasla, %35,8

gibi yüksek bir oranda artışla 1,86 mn ton seviyesinde gerçekleşti.

Türkiye Ham Çelik Üretimi

Y/Y %∆

Oca.17

A/A %∆

2A17

2A16

1.689

%8,4

1.975

-7,3%

3.806

3.596

%5,8

681

%33,3

955

-4,9%

1.863

1.372

%35,8

2.739

2.370

%15,6

2.930

-6,5%

5.669

4.968

%14,1

1.853

1.489

%24,4

1.918

-3,4%

3.771

3.173

%18,8

887

880

%0,8

1.011

-12,3%

1.898

1.794

%5,8

Şub.17

Şub.16

1.831

908

TOPLAM

EO

Kütük

Slab

BOF

Y/Y %∆

Yorum: Geçtiğimiz yılın ilk 2 ayına göre hurda/demir cevheri dengesindeki EAO’lar lehine değişim ve

hurda/sıcak saç fiyat makasının anlamlı seviyelere gelmesi 2017 Ocak-Şubat döneminde üretim artışını

da beraberinde getirdi. Öte yandan entegre tesislerin üretimindeki artış eğiliminin devam ediyor

olması, net ithalatçı konumda bulunduğumuz yassı çelik ürünlerinin yarı mamülü olan slab

üretimindeki sert yükselişi sektör açısından pozitif buluyoruz. Bununla birlikte halihazırda yüksek

seyreden kok kömürü fiyatlarının yanı sıra son dönemde demir cevheri fiyatlarındaki yükselişin, çelik

fiyatlarındaki artışı gölgede bırakarak marjların baskı altında kalmasına neden olduğunu düşünüyoruz.

Yurt içi çelik fiyatlarının ekonomik aktivitedeki yavaşlama nedeniyle, Çin ihraç fiyatlarındaki yükselişe

kıyasla daha sınırlı artış kaydettiğini de göz önüne aldığımızda Türk çelik sektöründe zorlu bir yıl

geçirileceği beklentimizde değişiklik bulunmuyor.

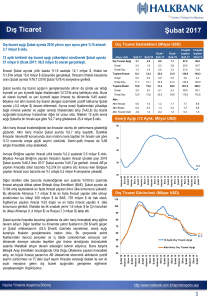

Yabancı yatırımcılar 10 Mart 2017 haftasında 94 mn $ hisse satımı gerçekleştirdi (=)

TCMB tarafından açıklanan haftalık menkul kıymet istatistiklerine göre, yurt dışında yerleşik

kişilerin mülkiyetindeki hisse senedi portföyü, 10 Mart ile sona eren haftada piyasa fiyatı ve

kur hareketlerinden arındırılmış olarak hesaplandığında 94 mn $ net satım olarak

gerçekleşirken, aynı dönemde Devlet İç Borçlanma Senedi (DİBS) portföyü ise, net 354 mn $

yükseliş gösterdi.

Yurt dışında yerleşik kişilerin bir önceki hafta 40,35 mlr $ olan hisse senedi stoku 10 Mart ile

sona eren haftada 39,6 mlr $’a gerilerken, DİBS stoku ise 24,9 mlr $ olarak gerçekleşti. Aynı

dönemde repo miktarı 2,13 mlr $ oldu.

DIBS Net Hareketler, Haftalık, mn $

Hisse Senedi Net Hareketler, Haftalık, mn $

456

500

349

400

284

300

200

100

146

38

184

128

48

99

17

37 53

133

121

103

51

33

-100 -62

-132

-200

-15

-11

-48

-12

-30-55

-50

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

400

600

200

400

0

Aylıklandırılmış Alım/Satım

1500

556

491

142

33

-200 -106

-135

-400

-600

-600

-1000

-800

-1200

2016/8

2016/8

2016/9

2016/9

2016/9

2016/9

2016/9

2016/10

2016/10

2016/10

2016/10

2016/11

2016/11

2016/11

2016/11

2016/12

2016/12

2016/12

2016/12

2016/12

2017/1

2017/1

2017/1

2017/1

2017/2

2017/2

2017/2

2017/2

2017/3

2017/3

Haftalık Net Alım/Satım

800

-94 -200

-400

-306

-400

600

0

-201

-300

800

1000

200

0

-28

1200

-800

-351

96

-189

-311

-754

38

269

101

-45

-85

-143

-107

-372

258

170 166

354

1000

500

0

-156

-262

-321

-478

-500

-99

-1000

-1500

-678

-2000

-969

-2500

2016/8

2016/8

2016/9

2016/9

2016/9

2016/9

2016/9

2016/10

2016/10

2016/10

2016/10

2016/11

2016/11

2016/11

2016/11

2016/12

2016/12

2016/12

2016/12

2016/12

2017/1

2017/1

2017/1

2017/1

2017/2

2017/2

2017/2

2017/2

2017/3

2017/3

Haftalık Net Alım/Satım

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Aylıklandırılmış Alım/Satım

Sayfa 3 / 6

Sektör & Şirket Haberleri

17 Mart 2017 Cuma

Kısa Kısa Şirket Haberleri:

(=) Avivasa Hayat ve Emeklilik (AVISA): Bağımsız denetimden geçmemiş verilere göre, Şirket'in

Şubat ayında toplam prim üretimi (Y/Y +%56 A/A -%13) 31,3 mn TL olmuştur. Böylece Şirket'in

2017 Ocak-Şubat döneminde toplam prim üretimi yıllık bazda %64,8 artarak 67,2 mn TL (Hayat

Dışı: 9,31 mn TL, Hayat: 57,9 mn TL) olarak gerçekleşmiştir.

(=) BİM (BIMAS) 22.07.2016 tarihinde başlatılan pay geri alım programının 16 Mart 2017 tarihi

itibariyle sonlandırılmasına karar verildiğini bildirdi. Alımı gerçekleştirilen payların

gerektiğinde borsada satışa konu edilebilmesi için İcra Kurulu Üyesi ve Finans Direktörü Haluk

Dortluoğlu'nun yetkilendirilmesine karar verildiği açıklandı. Geri alım programı kapsamında

1.230.280 adet Bim hissesinin (çıkarılmış sermayeye oranı %0,4052), en düşük 46,74 TL, en

yüksek 52,05 TL ve ortalama 49,67 TL birim pay fiyatlarından gerçekleştirildiği belirtildi.

(=) Bizim Toptan (BIZIM): Şirket hisse geri alım programı 16.03.2017 tarihinde, toplam 15.000

adet alım işlemi yapmış olup, işlemlerin 11,74 – 11,80 TL fiyat aralığından gerçekleştirildiği

bildirilmiştir. İşlemin toplam tutarı 176,6 bin TL'dir. Bu işlemle birlikte şirketin, sermayesindeki

payı %0,308 seviyesine ulaşmıştır.

(=) Kipa (KIPA): Tesco Kipa Rabobank ile imzaladığı Migros'un garantisi kapsamındaki kredi

sözleşmesinin, Migros ve Tesco Kipa'nın ileride doğabilecek kısa vadeli yatırım ve işletme

sermayesi gibi genel nakit ihtiyaçlarına yönelik olarak Rabobank A.Ş.'den 170 mn TL’ye kadar

kısa vadeli kredi alınmasına olanak sağladığını duyurdu. Açıklamada, bu kapsamda Tesco Kipa

tarafından 70 mn TL tutarında kredi kullanıldığı ifade edildi.

(=) Odaş Enerji (ODAS): Şirket iştiraklerinden Çan Kömür ve İnşaat A.Ş.'nin dolaylı olarak %52

oranında bağlı ortaklığı konumunda olan YS Madencilik Çorum Dodurga’daki kömür madeni

işletme ruhsat alanına yönelik olarak Kömür İşletmeleri A.Ş.(KİAŞ) ile 10 yıllık rodövans

sözleşmesi yapmıştır.

(+) Teknosa (TKNSA): Şirketin zarar eden, verimsiz mağazaların kapanması ve paralelinde

personel sayısında azaltma konusunda alınan kararlar çerçevesinde; 28.02.2017 itibarı ile 210

mağaza, 119.706 m² satış alanı ve 2.694 çalışana sahip olduğunu açıklamıştır. (31.12.2016: 210

mağaza, 122.580 m² net satış alanı, 2.688 çalışan, 30.06.2016: 260 mağaza, 165.329 m² net

satış alanı, 3.187 çalışan idi)

(=) Türk Hava Yolları (THYAO): Airporthaber'in haberine göre, Türk Hava Yolları ile Pakistan

Havayolları arasında yapılan uçak kiralama anlaşması iptal edildi. Haberde, bir süre önce üç

Airbus 330 tipi uçak için ekipleriyle birlikte kiralamak üzere anlaşma yapan THY’nin,

beklenmedik kararla anlaşmayı iptal etme kararı aldığı belirtildi.

(=) T.S.K.B. (TSKB): Banka daha önceden yaptığı açıklamada, 500 mn $ veya diğer para

birimleri cinsinden muadili tutara kadar, bir veya birden fazla tertipte yurtdışında ihraç

edilecek, tahvil ve/veya benzeri türden borçlanma aracı ihracı için gerekli tüm işlemlerin

yapılması konusunda Genel Müdürlüğü yetkili kıldığını açıklamıştı. Banka, bu çerçevede, katkı

sermaye niteliği taşıyan tahvil ihracı amacıyla BDDK’ya yapmış olduğu başvurunun onaylandığını

ve bu kapsamda yetkilendirilme yapıldığını duyurdu.

Türk Telekom (TTKOM): Türk Telekom ile PTT, taraflara ait hisseli, aynı parsel üzerinde

bağımsız bölümler ve/veya ortak kullanılan gayrimenkuller üzerinde tarafların ortak menfaati,

hizmet gerekleri doğrultusunda; gayrimenkul portföy yönetimi, hizmet veya danışmanlık

vermek amaçlarıyla ortak bir Şirket veya gerekirse Gayrimenkul Yatırım Ortaklığı kurulmasını

değerlendirilecekler.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 4 / 6

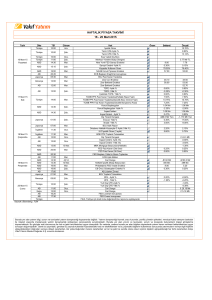

Haftalık Ajanda

17 Mart 2017 Cuma

Tarih

Ülke

TSİ

Dönem

Veri

17 M ar. Avro Bölgesi

13:00

Oca.

Dış Ticaret Dengesi

40,00

17 M ar.

ABD

16:15

Şub.

Sanayi Üretimi- Aylık %

89,31

0,20%

-0,25%

17 M ar.

ABD

16:15

Şub.

Kapasite Kullanımı

62,52

75,50%

75,30%

17 M ar.

ABD

17:00

M ar.

M ichigan Tüketici Güven Endeksi - Öncü

80,00

97,00

96,30

17 M ar.

ABD

17:00

Şub.

CB Öncü Göstergeler Endeksi %

83,97

0,40%

0,60%

17 M ar.

ABD

20 M ar.

Almanya

10:00

Şub.

ÜFE - Yıllık %

54,24

2,40%

20 M ar.

Almanya

10:00

Şub.

ÜFE - Aylık %

55,93

0,70%

20 M ar.

Türkiye

10:00

Şub.

Yurt Dışı ÜFE- Aylık %

50,00

7,25%

20 M ar.

ABD

15:30

Şub.

Chicago Ulusal Aktivite Endeksi

64,89

-0,05

20 M ar.

ABD

20:10

21 M ar.

İngiltere

12:30

Şub.

TÜFE- Aylık %

93,02

-0,50%

21 M ar.

İngiltere

12:30

Şub.

TÜFE- Yıllık %

94,19

1,80%

21 M ar.

İngiltere

12:30

Şub.

Üretici Çıktı Fiyatları-Aylık%

84,88

0,60%

21 M ar.

İngiltere

12:30

Şub.

Üretici Çıktı Fiyatları-Yıllık%

82,56

3,50%

21 M ar.

ABD

15:30

4Ç16

Cari Denge

60,00

-113 mlr $

22 M ar.

ABD

01:00

Fed M ester konuşması

22 M ar.

Japonya

02:50

BOJ Toplantı Tutanakları (30-31 Ocak)

22 M ar.

Japonya

02:50

Şub.

Dış Ticaret Dengesi

71,88

-1,088 M lr ¥

22 M ar.

Japonya

02:50

Şub.

İhracat- Yıllık %

30,21

1,30%

22 M ar.

Japonya

02:50

Şub.

İthalat- Yıllık %

28,13

8,50%

22 M ar.

ABD

14:00

17 M ar.

M BA M ortgage Başvuruları(Haftalık)

92,31

22 M ar.

ABD

17:00

Şub.

2. EL Konut Satışları

88,55

5,59 mn

5,69 mn

22 M ar.

ABD

17:00

Şub.

2. El Konut Satışları - Aylık %

54,20

-1,80%

3,30%

23 M ar.

Türkiye

10:00

M ar.

Tüketici Güven Endeksi

39,39

65,70

23 M ar.

Türkiye

10:00

2016

İşsizlik Oranı

80,00

10,30%

23 M ar.

Almanya

10:00

Nis.

GfK Tüketici Güven Anketi

71,19

10,00

23 M ar.

İngiltere

12:30

Şub.

Perakende Satışlar- Araç Yakıtı Hariç-Aylık %

80,23

-0,20%

23 M ar.

ABD

15:00

23 M ar.

ABD

15:30

18 M ar.

Haftalık İşsizlik M aaşı Başvuruları

98,47

23 M ar.

ABD

17:00

Şub.

Yeni Konut Satışları

91,60

563 Bin

555 Bin

23 M ar.

ABD

17:00

Şub.

Yeni Konut Satışları- Aylık%

50,38

1,40%

3,70%

23 M ar.

ABD

18:00

M ar.

Kansas City Fed İmalat Endeksi

19,85

14,00

23 M ar. Avro Bölgesi

18:00

M ar.

Tüketici Güven Endeksi (Öncü)

81,82

-6,20

23 M ar.

21:00

ABD

Önem

Beklenti

Önceki

28,1 M lr €

Endeks kontratlarında vade değişecek.

Fed Evans konuşması

Fed Başkanı Yellen'ın konuşması

Fed Kashkari konuşması

Kaynak: Bloomberg, TÜİK, Foreks

Rapora ulaşmak için tıklayınız…

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 5 / 6

17 Mart 2017 Cuma

www.vakifyatirim.com.tr

Genel Müdürlük

Akat Mah. Ebulula Mardin Cad. No: 18 Park Maya Sitesi F-2/A Blok

Beşiktaş 34335 İstanbul

(0212) 352 35 77

Araştırma ve Strateji Müdürlüğü

[email protected]

Sezai ŞAKLAROĞLU

Selahattin AYDIN

Tuğba SAYGIN

Serap KAYA

Esra SARI

Ögeday GÜRBÜZ

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı

hizmeti; aracı kurumlar, portföy yönetim şirketleri, yatırım ve kalkınma bankaları ile müşteri arasında imzalanacak

yatırım danışmanlığı sözleşmesi çerçevesinde ve yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate

alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Burada yer alan yorum

ve tavsiyeler, mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Gerek bu yayındaki,

gerekse bu yayında kullanılan kaynaklardaki hata ve eksikliklerden ve bu yayındaki bilgilerin kullanılması sonucunda

yatırımcıların ve/veya ilgili kişilerin uğrayabilecekleri doğrudan ve/veya dolaylı zararlardan, kâr yoksunluğundan,

manevi zararlardan ve her ne şekil ve surette olursa olsun üçüncü kişilerin uğrayabileceği her türlü zararlardan dolayı

Vakıf Yatırım Menkul Değerler A.Ş. sorumlu tutulamaz.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 6 / 6

![Haftalık Piyasa Takvimi [14 - 18 Mart 2016]](http://s1.studylibtr.com/store/data/002014572_1-746b50e9cd3eafb6f7e9409c7e31c59f-300x300.png)