PUSULA - YATIRIM DANIŞMANLIĞI

16 Ekim 2017

Acı Gerçekler

Hayatta sevsek de sevmesek kabullenmemiz gereken bazı şeyler var. Mesela kendimizi mükemmel sanırız, ama

değiliz. Kendimizi zeki, mantıklı, sonuç odaklı görmeyi çok isteriz ama gerçek bu değil. Bu yılın Nobel Ekonomi

Ödülü’nü alan Richard Thaler’in davranışsal ekonomi dalındaki çalışmaları bu acı gerçekleri ortaya koyuyor: Hepimiz

kusurluyuz! Tüm kusurlarımıza rağmen yatırımcılar olarak son dönemde doğru yaptığımız bir şey varsa o da hisse

piyasasına olan ilgimiz…

İnsanlar bir şeye sahip olduklarında ona verdikleri değer

gereğinden fazla olabilir. Örneğin bir eviniz varsa satmak için

istediğiniz fiyat, o evi alacak olsanız ödemek istediğinizden

her zaman fazladır. Ya da yolda yürürken cebinizden kayıp

düşen 50 lira için, yolda bulduğunuz 50 liraya

sevineceğinizden daha fazla üzülürsünüz. Ya da bir fiyat

belirlerken bir çıpaya ihtiyaç duyarsınız. Mesela arabanızı

satmak istiyorsanız fiyat biçerken aracı kaça aldığınıza bakar,

buna göre bir ayarlama yaparsınız. Aracın o günden bu yana

yıpranmış olması ikinci plandadır, çünkü “zarar etme”

duygusu sizi rahatsız eder. Hepimiz insanız, bazı şeyler

elimizde değil, ancak bu şekilde düşünmek finansal piyasalarda bir çok fırsatı kaçırmamıza yol açabilir.

İçinde bulunduğumuz coğrafya nedeniyle (ve biraz da genetik nedenlerle) kısa vadeli düşünme, olaylara mantıklı

değil duygusal yaklaşma eğilimindeyiz. Her Cuma duymaya alıştığımız “hafta sonu riski almayalım” kalıbı da bu

düşüncenin bir sonucu değil midir? Evet, biraz sonra bahsedeceğimiz gibi hala bir çok mesele var ortada, hisse piyasası

bu anlamda belki de çok riskli, ama hisse almak için piyasayı sevmenize gerek yok. Mantıklı düşünelim yeter…

Price

TRY

106,225.69

105,000

Price

2,553.17

USD

2,400

100,000

2,300

95,000

2,200

BIST100

90,000

2,100

85,000

2,000

80,000

1,900

75,000

1,800

70,000

1,700

65,000

1,600

60,000

1,500

55,000

1,400

50,000

1,300

S&P500

45,000

1,200

1,100

40,000

1,000

35,000

900

30,000

800

25,000

700

Auto

Auto

2006

2007

2008

2000

2009

2010

2011

2012

2013

2014

2010

2015

2016

2017

2018

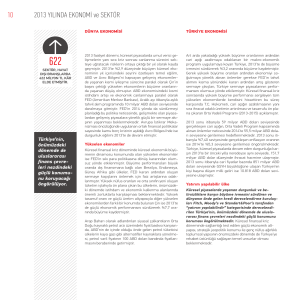

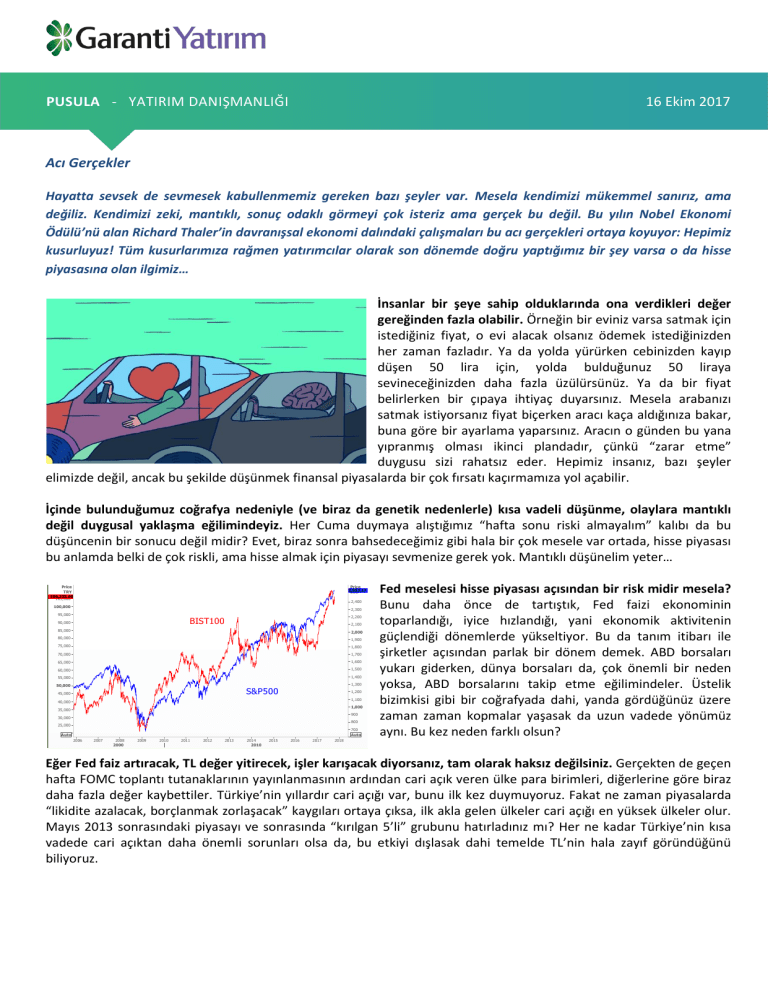

Fed meselesi hisse piyasası açısından bir risk midir mesela?

Bunu daha önce de tartıştık, Fed faizi ekonominin

toparlandığı, iyice hızlandığı, yani ekonomik aktivitenin

güçlendiği dönemlerde yükseltiyor. Bu da tanım itibarı ile

şirketler açısından parlak bir dönem demek. ABD borsaları

yukarı giderken, dünya borsaları da, çok önemli bir neden

yoksa, ABD borsalarını takip etme eğilimindeler. Üstelik

bizimkisi gibi bir coğrafyada dahi, yanda gördüğünüz üzere

zaman zaman kopmalar yaşasak da uzun vadede yönümüz

aynı. Bu kez neden farklı olsun?

Eğer Fed faiz artıracak, TL değer yitirecek, işler karışacak diyorsanız, tam olarak haksız değilsiniz. Gerçekten de geçen

hafta FOMC toplantı tutanaklarının yayınlanmasının ardından cari açık veren ülke para birimleri, diğerlerine göre biraz

daha fazla değer kaybettiler. Türkiye’nin yıllardır cari açığı var, bunu ilk kez duymuyoruz. Fakat ne zaman piyasalarda

“likidite azalacak, borçlanmak zorlaşacak” kaygıları ortaya çıksa, ilk akla gelen ülkeler cari açığı en yüksek ülkeler olur.

Mayıs 2013 sonrasındaki piyasayı ve sonrasında “kırılgan 5’li” grubunu hatırladınız mı? Her ne kadar Türkiye’nin kısa

vadede cari açıktan daha önemli sorunları olsa da, bu etkiyi dışlasak dahi temelde TL’nin hala zayıf göründüğünü

biliyoruz.

Peki, piyasa şu anda yine böyle bir ortam oluşacağını mı

fiyatlıyor? Kesinlikle hayır, tersine, piyasa “Fed bu yıl Aralık’ta

faiz artırır, sonra 2018’de faizi en fazla bir kez daha artırır”

diye fiyatlıyor. Yani en azından piyasaya bakarak 2013

fiyatlamasının geri geleceğini söylemek mümkün değil.

Elbette faiz artırım sürecinin olumsuz bir etkisi olacak, artan

faizler ülkelerin borçlanma maliyetlerini yukarı itecek. Bu

durumda piyasalar bu ülkelere dair mevcut fiyatlamaları

gözden geçireceklerdir.

Bir riskten bahsedeceksek ABD’ye değil Avrupa’ya

bakmamız gerekir. Avrupa’da sene başına göre siyasi

risklerin bir şekilde azaldığını söyleyebiliriz, ama sadece “bir

şekilde”. Katalanların bağımsızlık konusundaki ısrarı şimdilik

durmuş gibi görünüyor, ama yine de yapılacak açıklamalara

dikkat etmekte fayda var. Katalan meselesi bir yana,

Avrupa’daki genel gidişat zaten tatsız. Yanda yer alan tabloda

(kaynak FT), son dönemin popüler partilerinin söylemlerinin

bir özetini görüyorsunuz. Hepsinin ortak noktası AB projesine

şiddetle karşı çıkıyor olmaları ve mevcut düzenden hiç

hoşlanmamaları. Hafta sonu yapılan seçimlerde Avusturya’da

da benzer bir sonuç ile karşı karşıyayız. Avrupa’da popülist

aşırı sağ söylem hala güçleniyor ve bu hiç iyi bir şey değil…

Eğer bunlar sizde piyasaların geleceği hakkında kuşku

uyandırıp, hisse piyasalarından bir an önce çıkmanız

gerektiğini düşündürtüyorsa, unutmayın ki piyasalarda hala

bolca likidite var ve tahvil getirileri kriz sonrası dünyada

hala çok düşük. Paranın gideceği adres yine öncelikle hisse

piyasası. Yandaki EPFR kaynaklı grafikte de göreceğiniz üzere

her türlü soru işaretine rağmen küresel hisse fonlarına para

girmeye devam ediyor zaten. Bunun daha başka temelleri de

var kuşkusuz. Şirket karları sadece ABD’de değil, Avrupa’da

ve gelişen ülkelerde de artıyor. Böyle bakınca da

değerlemelerin geldiği yere dair kaygılar ikinci planda

kalabilir.

“Piyasalarda yatırım için madem pek bir alternatif yok, mecburen hisse alacağız” diye hayıflanıyorsanız, bunun o

kadar da kötü bir şey olmadığını bilin. Bazen seçeneğin az olması çok daha iyi sonuçlar yaratır. Bir süpermarkette

yapılan deneyi paylaşayım. İlk gün bir reçel markasının 6 çeşidi müşterilere tattırılıyor ve sonra satış yapılıyor. İkinci gün

ise müşterilere 24 çeşit tattırılıp satış yapılıyor. 6 çeşidin olduğu gün satışlar diğerinden 10 kat daha fazla. Çünkü

müşterilerin kafası 24 çeşit sunulduğunda karışıyor, seçim yapamaz duruma geliyorlar. Çok seçeneğimiz olması önemli

görünen bir kavramdır ama çok fazla bilgiyi işleyemiyoruz aslında. Basit düşünmek ve odaklanmak her zaman iyidir.

Güzel bir hafta geçirmeniz dileklerimizle…

Tufan Cömert

Birim Müdürü - Yatırım Danışmanlığı

[email protected]

Burada yer alan yorum ve tavsiyeler genel niteliktedir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından

kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Bu tavsiyeler mali durumunuz ile risk ve getiri

tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ

YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye

dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler

A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz,

iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun

gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm

talep ve dava haklarımız saklıdır.