Para Piyasaları

Üçüncü çeyrekte de Avrupa borç krizi küresel büyümeyi aşağı çekmeye devam

etti. Küresel İmalat PMI verileri 2009’dan beri en düşük seviyelere geriledi. Bunda

Almanya, Fransa, İngiltere ve Japonya gibi ülkelerin ekonomilerindeki kötüleşme

etkili oldu. Küresel büyümede aşağı yönlü riskler devam ediyor. Özellikle Güney

Avrupa ülkelerinin yardım almadan borç ve durgunluk sarmalından çıkabilmeleri

zor görünüyor. Gelişmekte olan ülkeler de bu sorunlara genişleyici para politikası

ile cevap verdiler. Yurtiçinde ise Temmuz ayı PMI rakamları Nisan 2009’dan beri

en düşük seviyelerine ulaştı. Enflasyon cephesinde ise işler iyi gitmeye devam

etti. Ekonomideki yavaşlamaya paralel hız kesen kredi talebi ve Merkez Bankasının

para politikasını gevşeteceği beklentisi tahvil piyasalarını destekliyor. TCMB yıl

sonu enflasyon tahminini %6,5’ten %6,2’ye indirdi. Bu revizyonda düşen enerji

fiyatları etkili oldu. Temmuz ayında Avrupa Merkez Bankası (AMB) 25 baz puanlık

faiz indirim kararı, İtalya’nın notunun Moody’s tarafından 2 basamak indirilmesi ve

Almanya tahvil faizlerinin rekor seviyelere inmesi önemli oldu. TCMB’nin fonlama

maliyetlerindeki gevşetme politikası sürdü. Doğrudan faiz indirimi ise Temmuz’da

olmadı. Hazine ise 3. çeyrekte iç borç çevirme rasyolarını artırmayı planladı. Bu ay

Euro baskı altında olmayı sürdürdü. Gösterge faiz ise %8,47 bileşik seviyesinden

%7,62 seviyesine geriledi.

Ağustos ayında küresel PMI verisi Temmuz ayı seviyesinin de altına geriledi.

Özellikle Çin’deki yavaşlama öngörülenden daha hızlı gerçekleşti. Yurtiçinde

ise yumuşak iniş başarıyla sürdürüldü. Türkiye özelinde iç talebe bağlı büyüme

modeli biraz zorlanmaya başladı. Enflasyon cephesinde ise işler iyi gitmeye devam

etti. TCMB’nin ucuz fonlamayı sürdürmesi kısa vadeli faizleri aşağı çekti ve TL

için carry-trade cazibesini azalttı. Hız kesen kredi talebi ve TCMB’nin gevşek para

politikaları tahvil piyasasını desteklemeye devam etti. Ortalama fonlama maliyeti

%7,52’den %6,29’a geriledi. Gecelik repo faizleri de %5 seviyesine geldi. TCMB’nin

önceliği enflasyondan büyümeye kaydı. TCMB’nin eli faiz cephesinde indirim için

oldukça kuvvetli. Ancak artabilecek emtia fiyatları kaynaklı riskler Merkez Bankası

cephesinde tedirginliğe neden olmaya devam etti. TCMB faizlerde Ağustos PPK’da

indirime gitmezken ROK (Rezerv Opsiyon Katsayısı) adı verilen yeni bir uygulama

geliştirdi. Bu düzenlemenin piyasadaki likiditeyi de düzenleyici bir etkisi olması

bekleniyor. FED Başkanı Bernanke’nin Jackson Hole’daki konuşmasına piyasalar

odaklanmıştı. ECB’nin tahvil alım planı beklentileri ise Euro’ya destek olmaya

devam etti. Yurtdışındaki likidite bolluğu Türkiyetahvil piyasalarını da destekledi.

ABD açıklanan Eylül ayı ISM imalat sanayi verisi son aylardaki en sert yükselişini

yaptı. Türkiye’de ise toplam gelirlerinin üçte ikisi dolaylı vergilerden oluşan

merkezi bütçe iç talebin ve ithalatın daralması yüzünden tahminlerin üzerinde

açık vermeye başladı. Hükümet vergi oranlarını artırarak bütçedeki bozulmayı

sınırlamak istedi. Bu sayede de borç çevirme oranlarında tedirginlik yaratacak bir

yükselişin önüne geçilmesi amaçlandı. ÖTV artışları, elektrik ve doğalgaz zamları

ile enflasyonun 1 puan civarında artması bekleniyor. TCMB’nin uyguladığı gevşek

para politikasında kısa vadede bir değişikliğe gitmesini beklemiyoruz. Yeni zamlar

veya enerji fiyatlarında olası yükselişler ise bu resmi değiştirebilir. FED’in QE3’ü

açıklaması ise bir miktar sürpriz oldu. Aylık 40 milyar $ konut kredilerine dayalı

varlık alım programı dünya genelinde riskli kıymetlere olan talebi artırdı. Tüm

dünyada getiri eğrisi dikleşti ve buna Türkiye de uydu. Kısa vadeli kıymetlerde

faizlerde düşüş gözlenirken uzun vadeli kıymetlerin faizi enflasyon kaygısıyla

yukarıda kaldı. Bir diğer önemli olay da Alman Anayasa Mahkemesi’nin kurtarma

fonunun anayasaya aykırı olmadığını açıklaması piyasaları ciddi bir endişeden

kurtardı ve piyasalara nefes aldırdı. Draghi’nin Euro bölgesi ekonomilerinin

tahvillerini alacaklarını açıklaması da Avrupa için olumlu hava yarattı. Bunun

sonucunda İspanya ve İtalya tahvillerinin faizlerinde de önemli düşüşler

gözlemlendi. TCMB Eylül PPK’da faiz koridorunun üst bandında 150 baz puan

indirime gitti. Böylece koridorun üst bandı %11.5’dan %10’a inmiş oldu. Buna ilave

olarak ROK’larda da yükseltme oldu.

Faizler ABD’de 3.çeyrek boyunca %0,00-%0,25 aralığında sabit tutulmaya devam

etti. 2014 sonuna kadar faizlerin düşük tutulmaya devam edileceği tekrarlandı.

USD/TL kuru 3.çeyreğin başında 1,8130 seviyesindeyken çeyrek sonunda 1,7960

seviyesinden kapandı. IMKB100 çeyreğe 62.500 seviyesinden başladı ve çeyreği

66.800 seviyelerinden kapattı. EUR/USD paritesi 1,2670 seviyesiyle başladığı

3. çeyreği 1,2960 seviyelerinden sonlandı. Altın bu çeyrekte 1.601$ - 1.790$

aralığında seyretti. Gösterge faiz ise %7,60 seviyelerine geldi. Parasal genişleme

gelmesiyle altın kuvvetli bir harekete başladı ve 1,700$ seviyesinin üzerinde

tutunmayı başardı. TÜFE de Eylül’de aylık değişim %1,30 olurken yıllık olarak ise

%9,19seviyesine geldi. Ağustos ayındaki seviye ise %8,88 idi.

Önümüzdeki çeyrekte Türk tahvil piyasası için olumlu görüşümüzü koruyoruz. Yıl

sonu enflasyon tahmini gelen zamlarla beraber %7-7,50 seviyelerine yukarı doğru

güncellenebilir. Yakın zamanda Merkez Bankasının fonlama tarafında daha fazla

gevşemeye gitmeyeceğini düşünüyoruz. Bu da kredi notunda herhangi bir iyileşme

olmaması durumunda tahvil bono piyasasında faizlerin %7 seviyelerinin altına

kaymasını engelleyebilir. Ancak mevcut fonlama koşulları ve global likidite koşulları

göz önüne alındığında özellikle kısa vadeli faizlerin yükselmesi de mümkün

gözükmüyor. Petrol ve emtia fiyatlarında bozulma olmazsa faiz tarafında %8

seviyesinin altında durabileceğimizi düşünüyoruz.

Avrupa tarafındaki sıkıntıların çözümü için atılacak adımlar merakla takip edilmeye

devam edilecek. Buna ilave olarak ABD seçimleri, İsrail-İran gerginliği ve Suriye’deki

savaş yakından takip edilecek.

Hisse Senedi

Piyasası

Temmuz ayı içerisinde küresel ekonominin yavaşlaması ve emtia fiyatlarındaki

düşüş gelişmekte olan ülkelerde enflasyon beklentilerini ve para politikası

görünümünü iyileştirirken, bu ülkelerdeki yerel para cinsinden tahvil piyasalarında

faizlerin tarihlerindeki en düşük seviyelerine gerilemesine sebep oldu. Dünya

genelinde hisse senedi endeksleri ise, FED’ten Temmuz sonundaki toplantısında

niceliksel gevşemeye yönelik açıklama gelmesi beklentisi ile Mayıs ayında düşüş

trendine girdikleri seviyelere tırmandıkları gözlendi.

Avrupa tarafında Yunanistan’da Haziran ortasında gerçeklesen seçimler ve istikrar

paketini destekleyen bir koalisyon hükümetinin başa geçmesiyle, Yunanistan’ın

Euro’dan kısa vadede çıkacağı bir senaryonun olasılığının azaldığı görüldü. Ağustos

ayında ABD tarafında ise gündemi FOMC toplantısı oluşturdu. Toplantı notları

detaylarına bakıldığında, FED gösterge faiz oranını en az 2014 yılı sonuna kadar

düşük tutacağını, konut sektörünün performansının düşük seyrine devam ettiğini,

içinde bulunduğumuz son aylarda istihdam piyasasının büyümesinin yavaş

olduğunu ve yılın ilk yarısında ekonomik aktivitenin yavaşladığını açıkladı. Ayrıca

gerektiği takdirde (Tarım-dışı istihdamla başlayarak gelen ekonomik verilerin

kötüye işaret etmesi) ek destek sağlamaya hazır olduğunu belirtti. Avrupa

Merkez Bankası’nın ise Ağustos başında yaptığı toplantıda faiz oranını %1’den

%0,75’e çekmesi piyasanın beklediği bir hareket olurken, Mario Draghi’nin yaptığı

açıklamalar piyasaları tatmin etmeyerek, sorunlu ülke tahvilleri üzerinde baskı

oluşturmaya devam etti. Ağustos ayı basında yapılacak toplantıya dair beklentiler,

Draghi’nin “Gerekli adımları atmaya hazırız” açıklamaların ardından yükseldi.

Ağustos ayında Avrupa’nın borç krizini çözmek için doğru yönde adımlar atmaya

başlanması ve ABD Merkez Bankası’nın durgunluk riskine karşı ilave miktarsal

genişleme (QE3) silahını kullanacağına duyulan güven, risk iştahının sürmesini

sağladı. Avrupa Merkez Bankası Eylül başındaki toplantısında tahvil alımına

yönelik programın ana hatlarını açıkladı. Ancak programa katılmak için ülkelerin

uygulamak zorunda olduğu programa yönelik detaylar belirtilmedi ve bu durumda

piyasalarda bir miktar belirsizlik yarattı.

ABD tarafında ise Fed Başkanı Ben Bernanke’nin Jackson Hole sempozyumundaki

konuşmasına odaklanıldı. Bernanke’nin Jackson Hole’de yaptığı konuşmada işsizlik

oranının endişe verici derecede yüksek olduğunu belirtmesinden sonra euro dolar

karsısında son iki ayın en yüksek seviyelerine yükseldi. Bernanke gerektiğinde ek

parasal gevşeme planını ortaya koymaktan çekinmeyeceklerini yineledi.

Eylül ayında da piyasaların en yakından takip ettiği olay yine aylık ABD’de FOMC

toplantısı oldu. Toplantı öncesi tahvil piyasaları parasal genişleme beklentisi ile

yukarı yönde fiyatlanırken toplantı sonuçları bu beklentileri boşa çıkarmadı. FED

Başkanı Bernanke’nin operation twist’i sürdüreceğini, 2015’e kadar düşük faiz

politikasının uygulanacağını ve aylık mortgage bazlı kıymetlerde 40 milyarlık

USD’lik alım yapacağını açıklaması ile piyasalar yukarı hareketini güçlendirdi. ABD

2012 büyüme tahmini %1,7-2,0 olarak düzeltilirken, büyüme tahmininin aşağı

çekilmesi QE3’ün gelme nedenini daha da belirgin hale getirmiş oldu.

Avrupa tarafında ise 2 önemli gelişme piyasalarda özellikle yakından takip edildi.

İlk olarak Alman Anayasa Mahkemesi’nin Avrupa Kurtarma Fonu’nun, Almanya’nın

yükümlülüğünün 190 milyar Euro ile sınırlı kalması koşuluyla anayasaya aykırı

olmadığına karar vermesi piyasaları rahatlattı. Buna ek olarak Avrupa Merkez

Bankası (AMB) toplantısından sonra AMB Başkanı Draghi’nin Avrupa ekonomilerinin

tahvillerinin alınacağı programa dair açıklamalar yapıp, tahvil alımlarında bir üst

limitin olmayacağını ve piyasaya enjekte edilen paranın enflasyon yaratmaması

için sterilizasyon ile geri çekileceğini söylemesi piyasaları pozitif etkileyen diğer

bir gelişme oldu.

Üçüncü çeyrek sonlarında Avrupa borç krizi konusunda risk algısının iyileşmeye

devam ettiği gözlemlendi. Avrupa Merkez Bankası’nın eyleme geçeceği

beklentisiyle İspanya ve İtalya’nın borçlanma piyasalarından başlayarak bankacılık

hisselerine ve borsa geneline yayılan yükselişler gözlendi.

Türkiye hisse senetleri piyasası ise Mayıs ayından beri uzun zamandır ilk kez dünya

piyasalarından olumsuz anlamda ayrıştı. Gelişmiş ülkelerdeki %5,8’lik artışa karşı

MSCI Türkiye endeksi Eylül ayında yatay bir seyir izledi. İMKB’nin dünyaya göre

geride kalmasında bozulan bütçe performansı yüzünden zam veya vergilerde artış

yapılabileceği ve kamunun payı olan Halkbank, Türk Telekom ve Türk Hava Yolları

hisselerinde halka arz ya da blok satışı yapılabileceğinin açıklanması etkili oldu.

Bütçe önlemleri çerçevesinde yapılan zamlar ise Türkiye’de Eylül ayının son

haftasına damgasını vurdu. Geçen hafta hükümet benzin, motorin, LPG, doğalgaz,

alkollü içecekler ve 1600 cc motor hacmine kadar olan otomobillere uygulanan

vergi oranları arttırdı. Yapılan bu zamların yıllık enflasyonu yukarı çekeceği

endişesi tahvil ve hisse senedi piyasasını olumsuz etkiledi.

Yatırım Fonları Kılavuzu

Yatırım fonu nedir?

Yatırımcılardan katılma belgesi karşılığı toplanan birikimlerle oluşan portföyün, yatırımcılar hesabına, çeşitli para ve sermaye piyasası araçlarında

profesyonel yöneticiler tarafından riskin dağıtılması ilkesi ve inançlı mülkiyet esaslarına göre yönetildiği mal varlıklarıdır.

Yatırım fonları hangi varlıklara yatırım yapabilir?

Yatırım fonları; Ters Repo, Devlet Tahvili, Hazine Bonosu, Hisse Senedi, Özel Sektör Tahvili ve Finansman Bonosu, Yabancı Menkul Kıymetler, Yatırım

Fonları, Değerli Madenler, Vadeli Sözleşmeler ve Opsiyonlar gibi varlıklara yatırım yapabilmektedir.

Yatırım fonlarının avantajları nelerdir?

• Yatırım fonları, tasarrufların uzman ekipler tarafından yönetilmesine olanak sağlamaktadır.

• Küçük tasarruf sahiplerinin, yatırımlarında büyük yatırımcıların sahip olduğu yatırım avantajlarını elde etmelerini sağlamaktadır.

• Yatırım fonu portföyünde yer alan yatırım araçlarının çeşitliliği, riskin en aza indirilmesine olanak sağlamaktadır.

• Yatırımcıların yatırım tutarlarını diledikleri zaman nakde çevirebilmeleri sayesinde likit bir yatırım aracıdır.

Fon tipleri ve türleri nelerdir?

Yatırım fonları, yatırım yapılan sermaye piyasası araçları, getiri potansiyeli ve risk seviyelerine göre farklı tür ve tiplere ayrılır. A Tipi fonlar

portföy büyüklüklerinin aylık ortalama bazda en az %25’ini devamlı olarak Türk şirketlerinin hisse senetlerine yatıran yatırım fonlarıdır. B Tipi

fonlarda bu şartlar aranmaz. Portföylerinde bir miktar hisse senedi tutabildikleri gibi, hiç hisse senedi taşımayabilirler.

Portföyünde en az %25 oranında hisse senedi bulunan A Tipi ve hisse senedi içermesi zorunlu olmayan B Tipi genel ayrımının altında, yatırım

fonları ağırlıklı olarak yatırım yaptıkları menkul kıymet türlerine göre Likit Fon, Tahvil ve Bono Fonu, Altın Fonu, Değişken Fon, Hisse Senedi Fonu,

Sektör Fonu, İştirak Fonu, Yabancı Menkul Kıymetler Fonu, Karma Fon, Endeks Fon, Fon Sepeti Fonu gibi türlere ayrılır.

Yatırım fonlarının gelirleri nasıl oluşur?

Yatırım fonları gelirlerini, portföylerinde bulunan menkul kıymetlerin alım/satım kârları, temettü gelirleri ve faizden elde ederler. Ayrıca,

portföylerinde bulundurdukları menkul kıymetlerin piyasa değerlerinin yükselmesi de portföyün değerinin artmasını, dolayısıyla fonun pay

değerinin yükselmesini sağlar.

Yatırım fonlarına yatırım yaparken nelere dikkat edilmelidir?

Yatırım fonları, türlerine göre değişen ağırlıkta olmak üzere risk taşımaktadır. Genellikle yüksek potansiyel getiri, yüksek potansiyel risk anlamına

gelir. Bu nedenle, kişisel getiri ve risk beklentilerine uygun bir yatırım fonu tipi tercih edilmelidir.

Seçilen yatırım fonunun geçmiş performansları incelenebilir. Yatırım fonunun geçmişteki performansı önemli bir göstergeyse de, gelecekte de

aynı ölçüde kazandıracağına dair bir garanti oluşturmaz.

Karşılaştırma ölçütü nedir?

Fonun performansının ölçülmesi ve kıyaslanması için fon yönetim stratejisine uygun olarak belirlenen fonun varlık dağılımı ile yönetim

stratejisine göre baz alınan endekslerdir.

Yatırım fonları nasıl vergilendirilir?

Yatırım fonu katılma belgelerinin satışı halinde, elde edilen gelir üzerinden %10’luk vergi kesintisi (stopaj) yapılmaktadır.

Portföyünde en az %51 hisse senedi taşıyan yatırım fonlarına ait katılma belgelerinin 1 yıldan fazla süreyle elde tutulduktan sonra satılması

(fona iadesi) durumunda, sağlanan kazanç stopaja tâbi değildir.

Gelir Vergisi Kanunu’nun Geçici 67. maddesinde 18 Mart 2012 tarihinden itibaren geçerli olan değişiklik ile birlikte portföylerindeki hisse senedi ağırlığı %75’in üzerinde olan ve izahnamelerinde

form türleri “Hisse Senedi Yoğun Fon” olarak belirtilen fonlar için %0 oranında stopaj uygulamasına geçilmiştir. Sermaye şirketleri ve benzer nitelikteki yabancı kurumların, Sermaye

Piyasası Kurulu’nun düzenleme ve denetimine tâbi fonlar ile bu fonlara benzer yabancı fonların, münhasıran menkul kıymet ve diğer sermaye piyasası aracı getirileriyle değer artışı

kazançları elde etmek ve bunlara bağlı hakları kullanmak amacıyla faaliyette bulunan dar mükelleflerden Sermaye Piyasası Kanunu’na göre kurulan yatırım fonu ve yatırım ortaklıklarıyla

benzer nitelikte olduğu Maliye Bakanlığı’nca belirlenenlerin, 1 Ekim 2010 tarihinden itibaren elde edeceği yatırım fonu getirileri üzerinden %0 oranında stopaj kesilir.

Bankacılık işlemleriniz ve sorularınız için:

Yapı ve Kredi Bankası A.Ş. yapikredi.com.tr | 444 0 444 Yapı Kredi Plaza D Blok Levent 34330 İstanbul Tel: (0212) 339 70 00 Faks: (0212) 339 60 37

Yayının Adı: Yapı ve Kredi Bankası A.Ş. Fon Bülteni / Yayın Türü: Yerel, süreli / Yayının Mahiyeti: İktisadi / Yayının Süresi: 3 aylık / Yayının Dili: Türkçe / Yayın Sahibi: Yapı ve Kredi Bankası A.Ş. adına

Ayşe İmre Tüylü / Sorumlu Müdür: Bengi Küçük / Adres: Yapı Kredi Plaza D Blok Levent 34330 İstanbul / Tel: (0212) 339 70 00

Basıldığı Matbaa: Filmon Ofset Filmcilik Ltd. Şti. İkitelli Organize Sanayi Bölgesi Evren Küçük Sanayi Sitesi B1/Blok No: 35/37 İkitelli-İstanbul

Tel: (0212) 671 57 40 (PBX) Faks: (0212) 671 57 43 filmon.com.tr

Bu raporda yer alan tüm bilgiler -istatistikler dahil- Yapı ve Kredi Bankası A.Ş. tarafından resmî veya diğer kaynaklardan derlenmiştir. Bu veri, istatistik veya analizler ayrıca doğrulanmamış olup başka kaynaklar farklı veriler sunabilir,

yorumlar yapabilir veya bu kaynakları kullandığından farklı analiz yöntemleri kullanabilir. Bilgilerin eksikliği, yanlışlığı veya yorum farklılığından Yapı ve Kredi Bankası A.Ş. hiçbir şekilde sorumlu tutulamaz. Yapılan analize, verilere

veya istatistiklere dayanılarak yapılan işlemlerden doğabilecek maddî veya manevî her türlü zarardan Yapı ve Kredi Bankası A.Ş. sorumlu tutulamaz. Bu rapor yatırımcıların bilgi edinmeleri amacıyla hazırlanmış olup yatırıma ilişkin

kararlarını verirken bu rapordaki bilgilerden yararlanmaları, ancak bu rapordan etkilenmeyerek kararlarını vermeleri beklenmektedir. Bu rapor hiçbir şekilde menkul değerlerin satın alınması veya satılması için bir teklif veya aracılık

teklifini içermemektedir. Bu rapor, Yapı ve Kredi Bankası A.Ş. onayı olmadan çoğaltılamaz veya üçüncü kişilere gösterilemez.

2012

3. Çeyrek

PARA PİYASASI

Yapı Kredi Yatırım Menkul

Değerler A.Ş. B Tipi Şemsiye

Fonu’na Bağlı Kısa Vadeli

Tahvil ve Bono Alt Fonu

(1. Alt Fon) (YFBL2)**

SABİT GETİRİLİ STRATEJİLER

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

Bağlı Kısa Vadeli Tahvil ve

Bono Alt Fonu (9. Alt Fon)

(YFBL5)

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

Bağlı Değişken Alt Fonu

(2. Alt Fon) (YFBD1)

Yapı ve Kredi Bankası

A.Ş. B Tipi Tahvil ve Bono

(Eurobond) Fonu

(YFBT4)

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

Bağlı Orta Vadeli Tahvil ve

Bono Alt Fonu

(3. Alt Fon) (YFBT1)

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

bağlı Özel Sektör Odaklı

Değişken Alt Fonu

(8. Alt Fon) (YFBD4)

Yapı Kredi Yatırım Menkul

Değerler A.Ş. B Tipi Şemsiye

Fonu’na Bağlı Uzun Vadeli

Tahvil ve Bono Alt Fonu

(2. Alt Fon) (YFBT3)

Ağırlıklı olarak TL cinsi orta

ve uzun vadeli tahvil ve

bonolara yatırım yaparak

istikrarlı ve yüksek getiri

sağlamayı amaçlamaktadır.

Esnek yönetim anlayışı

ile hazine tarafından

ihraç edilmiş olan tahvil

ve bonoların yanı sıra

özel sektör borçlanma

enstrümanlarına da yatırım

yaparak uzun vadede getiri

açısından fark yaratmayı

hedeflemektedir.

Fon, ağırlıklı olarak

TL sabit getirili menkul

kıymetlere yatırım

yaparak getiri sağlamayı

amaçlamaktadır. Fon

portföyünün en az %51’i

kamu ve/veya özel sektör

borçlanma araçlarında

değerlendirilir.

ALTERNATİF STRATEJİLER

HİSSE SENEDİ STRATEJİLERİ

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

Bağlı Büyüme Amaçlı

Değişken Alt Fonu

(6. Alt Fon) (YFBD2)

Yapı ve Kredi Bankası A.Ş.

B Tipi Performans Odaklı

Değişken Fon

(YFBD3)

Yapı ve Kredi Bankası A.Ş.

B Tipi Altın Fonu

(YFBA1)

Yapı ve Kredi Bankası A.Ş. B

Tipi Dünya Fonları

Fon Sepeti

(YFDF1)

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

Bağlı Emtia Fonları

Fon Sepeti Alt Fonu

(1. Alt Fon) (YFEF1)

Yapı Kredi Yatırım Menkul

Değerler A.Ş. A Tipi

Şemsiye Fonu’na Bağlı

Değişken Alt Fon

(1. Alt Fon) (YFAD1)

Fon portföyünün

en az %51’i sürekli olarak

özel sektör ve devlet

Ağırlıklı olarak sabit getirili

borçlanma senetlerine

menkul kıymetlere yatırım

yatırım yapılarak

yapılır. Esnek yönetim

değerlendirilecektir. Fon’un

anlayışıyla hisse senetlerine

hedefi, portföyünde ağırlıklı

de yatırım yapabilen Fon,

olarak uzun vadeli devlet iç

gerek tahvil/bono, gerek

borçlanma senetlerine yer

hisse senetleri piyasasındaki

vermek ve Fon portföyünün

getiri fırsatlarından

vadesini piyasa koşullarına

yararlanmayı hedefler.

göre aktif olarak yöneterek,

orta ve uzun vadeli faizlerin

üzerinde getiri sağlamaktır.

Fon’un yönetiminde orta

ve uzun vadede TL bazında

en yüksek getiriyi sağlamak

üzere tüm piyasalardaki

fırsatlardan yararlanmayı

hedefleyen bir yönetim

stratejisi izlenecektir.

Buna paralel olarak Fon

portföyünde varlık sınıfı

bazında herhangi bir

sınır tanımlanmadan,

hisse senedi, TL ve dövize

endeksli sermaye piyasası

araçlarına %100’e kadar yer

verilebilecektir.

Fon, portföyünün %51’i ile

Fon, portföyünün en az

devamlı olarak altın ve altına

dayalı finansal araçlara

%51’i yabancı fonlara olmak

yatırım yapmaktadır.

üzere, Sermaye Piyasası

Fon’un hedefi dünya altın

Kurulu tarafından kayda

piyasalarındaki fiyat

alınmış yerli ve yabancı

gelişmelerini yüksek

yatırım fonlarından oluşan,

oranda yansıtarak,

çeşitlendirilmiş bir yatırım

yatırımcısına orta ve uzun

fonu grubuna yatırım

vadede istikrarlı bir getiri

yapılır.

Fon varlıkları, ağırlıklı

sağlamaktır. Fon, altının

olarak hisse senedine

getirisinden yararlanmanın

ve sabit getirili menkul

yanı sıra, sabit getirili

kıymetlere yatırım yapan

menkul kıymetler ve ters

yatırım fonlarına, sabit

repo işlemleriyle sabit

getirili ürünler piyasasındaki getirili menkul kıymetlere ve

fırsatlardan yararlanmayı da hisse senetlerine yatırılır.

hedeflemektedir.

Fon, portföyünün en az

%51’ini devamlı olarak

emtiaya yatırım yapan

yabancı yatırım fonları ve

çeşitli emtia türlerine ve

emtia endekslerine dayalı

borsa yatırım fonları olmak

üzere, Sermaye Piyasası

Kurulu tarafından kayda

alınmış yerli ve yabancı

yatırım fonlarından oluşan,

çeşitlendirilmiş bir yatırım

fonu grubuna yatırım

yapılır. Portföyünün %80’i

ile devamlı olarak yatırım

fonu ve borsa yatırım fonu

katılma paylarına yatırım

yapılır.

Aktif yönetim anlayışıyla

sabit ve değişken getirili

enstrümanlara yatırım

yapılarak, orta ve uzun

vadede yüksek getiri

hedeflenir. Esnek yapısıyla

çeşitlendirilmiş bir portföye

sahiptir. Hisse senedi

oranı %25-55 seviyesinde

tutulmakta, portföyün kalan

kısmı sabit getirili ürünlerde

değerlendirilmektedir.

Yapı ve Kredi Bankası A.Ş.

B Tipi Çok Uzun Vadeli

Tahvil ve Bono Fonu

(YFBT6)

Yapı ve Kredi Bankası A.Ş.

A Tipi Şemsiye Fonu’na

Bağlı Karma Alt Fon

(3. Alt Fon) (YFAK2)

Yapı Kredi Yatırım Menkul

Yapı ve Kredi Bankası A.Ş. Değerler

A.Ş. A Tipi Şemsiye

A Tipi Şemsiye Fonuna Fonu’na Bağlı

Koç Şirketleri

Bağlı Hisse Senedi Alt Fonu

Alt Fonu

(Hisse Senedi Yoğun fon) (Hisseİştirak

Senedi

Yoğun fon)

(2. Alt Fon) (YFAH1)

(3. Alt Fon) (YFAI1)

Fon portföyünün

yönetiminde yatırım

yapılacak sermaye piyasası

araçlarından nakde

dönüşümü kolay ve riski

az olanlar tercih edilir. Fon

portföyünün en az %25’i

hisse senedi, en az %20’si

tahvil/bono, kalanı ise ters

repodan oluşur.

Fon portföyünün

yönetiminde yatırım

yapılacak sermaye piyasası

araçlarından nakde

dönüşümü kolay ve riski

az olanlar tercih edilir. Fon

portföyünün en az %35’i

hisse senedi, en az %20’si

tahvil/bono, kalanı ise ters

repodan oluşur.

Fon, orta ve büyük ölçekli

şirketlerdeki potansiyel

büyüme olanaklarını

öngörerek, portföy

çeşitlendirmesi ile

kıstasın üzerinde getiri

hedeflemektedir. Hisse

senedi oranı %55-85

seviyesinde tutularak,

diğer kısmı ile sabit getirili

menkul kıymetlere yatırım

yapılmaktadır.

Yapı Kredi Yatırım Menkul

Değerler A.Ş. A Tipi

Şemsiye Fonu’na Bağlı

Karma Alt Fonu

(2. Alt Fon) (YFAK1)

Yapı ve Kredi Bankası A.Ş.

A Tipi Özel Bankacılık İMKB

Ulusal 30 Endeksi Fonu

(Hisse Senedi Yoğun Fon)

(YFOB3)

Türkiye’deki yatırım

Fon, portföyünün aylık

enstrümanlarının sağladığı

Fon portföyünün

Fon portföyünün

ağırlıklı ortalama bazda

Faiz riskinden göreceli olarak

getiri potansiyelinden

Fon, portföyünün en az

en az %51’i Koç Grubu’nun

Fon portföyünün en az %80’i %80-100’ü İMKB Ulusal 100

en az %75'i oranında

daha az etkilenen değişken

en üst seviyede

Fon portföyünün

%80’i ile hisse senetlerine

İMKB’de kote olan

Fon portföyü, aylık ağırlıklı

devamlı olarak İMKB Temettü

Endeksi hisse senetleri,

İMKB’de işlem gören

kuponlu tahvillere en az

yararlanarak, yüksek

en az %51’i ile devamlı

yatırım yapmaktadır.

şirketlerinin hisse

ortalama bazda en az %75

Endeksi kapsamındaki

%0-20’si ise tahvil, bono

hisse senetlerine yatırım

%51 oranında yatırım yapar.

performans sağlanması

olarak yabancı özel ve kamu

Pasif olarak yönetilmekte

senetlerinden, kalan kısmı

oranında İMKB’de işlem

menkul kıymetler ile

ve ters repodan oluşur.

yapmaktadır. Fon, VOB’da

Fon, orta ve uzun vadeli

hedeflenmektedir.

sektörü menkul kıymetlerine

olan Fon, İMKB Ulusal 30

ise tahvil, bono ve ters

gören hisse senetlerinden

değerlendirilir. Fon, İMKB

Pasif olarak yönetilen Fon,

işlem gören İMKB-30

yatırım perspektifine sahip

Bu amaç doğrultusunda

yatırım yapılır. Yatırım

Endeksi’ne dahil olan hisse

repodan oluşmaktadır.

oluşur. Fon portföyüne dahil

yapılacak sermaye piyasası

Temettü Endeksi ile en az

İMKB Ulusal 100 Endeksi’ne

Endeksi vadeli kontratlarını yatırımcıları bu tahvillerin

ağırlıklı sabit getirili

senetleriyle Endeks’in

Çeşitlendirilmiş Koç Grubu

edilecek yatırım araçları

araçlarının seçiminde nakde %90 korelasyon sağlayarak dahil olan hisse senetleriyle

kullanarak içeriğindeki hisse

yüksek

menkul kıymetlere yatırım

performansını aylık en

hisse senetlerinden oluşmuş “Model Portföy” baz alınarak

dönüşümü kolay ve riski az

Endeks’e paralel getiri

Endeks’in performansını

senedi oranını %120’ye

iç verim potansiyelinden yapılmasının yanı sıra, esnek

az %90 korelasyonla

bir portföy ile orta ve uzun

belirlenir.

olanlar tercih edilir.

sunmayı hedefler.

aylık en az %90 korelasyonla

kadar çıkarabilmekte ve

yararlandırmayı

bir yönetim anlayışıyla

yakalamayı amaçlamaktadır.

vadede optimum getiri

yakalamayı amaçlamaktadır.

böylece getiri potansiyelini

hedeflemektedir.

hisse senetlerine ve dövize

hedeflenir.

artırmayı amaçlamaktadır.

endeksli menkul kıymetlere

de yatırım yapılmaktadır.

Fon portföyünün

%80-100’ü İMKB Ulusal 30

Endeksi hisse senetleri, %020’si ise tahvil, bono ve ters

repodan oluşur. Pasif olarak

yönetilmekte olan Fon,

İMKB Ulusal 30 Endeksi’ne

dahil olan hisse senetleriyle

Endeks’in performansını

aylık en az %90 korelasyonla

yakalamayı amaçlamaktadır.

30/09/2012 İtibariyle

Fonun Tanımı

Kısa vadeli tahvil ve bono

fonu, portföyünün en az

%51’ini devamlı olarak

Fon, kısa vadeli

Fon, kısa vadeli TL sabit

kamu ve/veya özel sektör

TL sabit getirili menkul

getirili menkul kıymetlere

borçlanma araçlarına

kıymetlere yatırım yaparak,

yatırım yaparak istikrarlı

yatırmalıdır. Fon, kısa vadeli

istikrarlı ve enflasyonun

ve enflasyonun üzerinde

TL sabit getirili menkul

üzerinde bir getiri sağlamayı

bir getiri sağlamayı

kıymetlere yatırım yaparak

amaçlamaktadır. Portföy

amaçlamaktadır. Portföy

istikrarlı ve enflasyonun

yapısı piyasa koşullarına

yapısı piyasa koşullarına

üzerinde bir getiri sağlamayı

göre, vadesine 180 günden

göre, vadesi 25-90 gün

amaçlamaktadır. Portföy

az kalmış bono veya repodan

aralığında olan bono veya

yapısı piyasa koşullarına

oluşturulur. Fon, gecelik

repodan oluşturulur. Fon,

göre, vadesi 25-90 gün

repo ve kısa vadeli mevduat

gecelik repo ve kısa vadeli

aralığında olan bono veya

gibi alternatif yatırım

mevduat gibi alternatif

repodan oluşturulur. Fon,

araçlarından daha iyi bir

yatırım araçlarından daha iyi

gecelik repo ve kısa vadeli

getiriyi hedeflemektedir.

bir getiriyi hedeflemektedir.

mevduat gibi alternatif

yatırım araçlarından daha iyi

bir getiriyi hedeflemektedir.

Fon, TL sabit getirili menkul

kıymetlere yatırım yaparak,

istikrarlı ve enflasyonun

üzerinde bir getiri

amaçlamaktadır. Sürekli

ve tutarlı getiri sağlamak

amacıyla değişen piyasa

koşullarına göre ağırlıklı

olarak tahvil, bono ve/veya

ters repoya yatırım yapılır.

Fon portföyünün

en az %51’i ile ağırlıklı

T.C. Hazinesi’nin yurt

Ağırlıklı olarak

dışında ihraç ettiği Türk

TL sabit getirili menkul

Eurobond’larına yatırım

kıymetlere yatırım yapılarak,

yapmaktadır. Türk

getiri hedeflenmektedir.

Eurobond’larının sağladığı Fon portföyünün en az %51’i

döviz bazında yüksek getiri

kamu ve/veya özel sektör

potansiyelinin, doğru

borçlanma araçlarında

zamanlama ve doğru

değerlendirilir.

vadede yatırımla maksimize

edilmesi hedeflenmektedir.

Önerilen Müşteri

Profili

Kısa vadeli yatırım yapmayı

ve düşük derecede

risk almayı tercih eden

yatırımcılara önerilir.

Kısa vadeli yatırım yapmayı

ve düşük derecede

risk almayı tercih eden

yatırımcılara önerilir.

Kısa vadeli yatırım yapmayı

ve düşük derecede

risk almayı tercih eden

yatırımcılara önerilir.

Orta derecede risk

alarak, risk ile getiri

arasında denge sağlamayı

hedefleyen yatırımcılara

önerilir.

Orta vadede Eurobond

getirilerinden yararlanmak

isteyen yatırımcılara

önerilir.

Orta derecede risk alarak,

orta ve uzun vadede

yatırım yapmak isteyen

yatırımcılara önerilir.

Orta derecede risk alarak,

orta ve uzun vadede

yatırım yapmak isteyen

yatırımcılara önerilir.

Risk alabilen, orta ve uzun

vadede yatırım yapmak

isteyen yatırımcılara

önerilir.

Risk alabilen, çok uzun

vadede yatırım yapmak

isteyen yatırımcılara

önerilir.

Risk alabilen, orta ve uzun

vadeli yatırım yapmak

isteyen yatırımcılara

önerilir.

Yüksek derecede risk

alarak, risk ile getiri

arasında denge sağlamayı

hedefleyen yatırımcılara

önerilir.

Altını orta ve uzun vadeli

bir yatırım aracı olarak

değerlendiren ve altındaki

fiyat artış potansiyelinden

yararlanmak isteyen, risk

alabilen yatırımcılara

önerilir.

Risk almaktan kaçınmayan,

ağırlıklı yabancı para

cinsinden yurt dışı

piyasalarda yatırım

yapmayı tercih eden

yatırımcılara önerilir.

Risk almaktan

kaçınmayan, global

emtia piyasalarındaki

fırsatlardan faydalanmak

isteyen yatırımcılara

önerilir.

Sabit ve değişken getirili

enstrümanlardan aynı

anda yararlanmayı

düşünen ve risk alabilen

yatırımcılara önerilir.

Orta ve uzun vadede hisse

senedi ile sabit getirili

menkul kıymetlerin

getirisinden yararlanmak

isteyen ve risk alabilen

yatırımcılara önerilir.

Orta ve uzun vadede hisse

senedi ile sabit getirili

menkul kıymetlerin

getirisinden yararlanmak

isteyen ve risk alabilen

yatırımcılara önerilir.

Hisse senedi piyasasına

yatırım yapmak isteyen ve

risk almaktan kaçınmayan

yatırımcılara önerilir.

Risk alabilen, Koç Grubu

şirketlerinin hisse

senetlerine uzun vadeli

yatırım yapmak isteyen

yatırımcılara önerilir.

Düşük

Düşük

Düşük

Düşük

Orta

Orta

Orta

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Yüksek

Risk Seviyesi

İşlem Kanalları

Tüm Kanallar

Minimum İşlem

Adedi

Tüm Kanallar

100

1

Tüm Kanallar

Tüm Kanallar

1

Tüm Kanallar

1

Tüm Kanallar

1

1

Tüm Kanallar

Tüm Kanallar

1

Tüm Kanallar

1

Tüm Kanallar

1

Tüm Kanallar

1

Tüm Kanallar

1

YKB Şubeleri

Tüm Kanallar

Tüm Kanallar

1

1

Yok

Yok

Yok

Giriş/Çıkış Komisyonu

Yok

Yok

%0,0060

Yok

Yok

Yok

Yok

Yok

Yok

Yok

Yok

Yok

Yeni pay alım tutarı üzerinden

%1,5 oranında giriş komisyonu

uygulanmaktadır.

Yönetim Ücreti (günlük)

1

Tüm Kanallar

1

Tüm Kanallar

1

Tüm Kanallar

1

ÖZEL BANKACILIK FONLARI

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

Bağlı Özel Bankacılık

Büyüme Amaçlı Değişken

Alt Fon

(5. Alt Fon) (YFOB2)

Yapı ve Kredi Bankası A.Ş.

B Tipi Likit Fon

(YFBL1)

Tüm Kanallar

Yapı ve Kredi Bankası A.Ş.

A Tipi Şemsiye Fonu’na

Bağlı İdea Model Portföy

Hisse Senedi Alt Fonu

(Hisse Senedi Yoğun fon)

(4. Alt Fon) (YFAH2)

Yapı ve Kredi Bankası A.Ş.

A Tipi Yabancı Menkul

Kıymetler Fonu

(YFAY1)

Yapı ve Kredi Bankası A.Ş.

A Tipi Şemsiye Fonu’na

bağlı İMKB Temettü

Endeksi Alt Fonu (Hisse

Senedi Yoğun fon) (1. Alt

Fon) (YFAE3)

Risk almaktan kaçınmayan

Risk almaktan kaçınmayan

Risk almaktan kaçınmayan,

ve hisse senedi

ve uzun vadeli yatırım

yurt dışı piyasalardaki

piyasalarına uzun vadede

yapabilen, hisse

alternatif yatırım

ekonomik araştırmalar ve

senedi piyasasının

analizler doğrultusunda fırsatlarından yararlanmak

getiri potansiyelinden

profesyonel yaklaşımla

isteyen yatırımcılara

faydalanmak isteyen

yatırım yapmak isteyen

önerilir.

yatırımcılara önerilir.

yatırımcılara önerilir.

Yüksek

Yüksek

Tüm Kanallar

Yüksek

Tüm Kanallar

1

Tüm Kanallar

1

1

Yapı ve Kredi Bankası A.Ş.

A Tipi İMKB Ulusal 100

Endeksi Fonu

(Hisse Senedi Yoğun fon)

(YFAE1)

Yapı Kredi Yatırım Menkul Yapı ve Kredi Bankası A.Ş.

Değerler A.Ş. A Tipi Şemsiye A Tipi Şemsiye Fonu’na

Fonu’na Bağlı İMKB Ulusal Bağlı Agresif Hisse Senedi

30 Endeksi Alt Fonu

Alt Fonu

(Hisse Senedi Yoğun fon) (Hisse Senedi Yoğun Fon)

(4 Alt Fon) (YFAE2)

(4. Alt Fon) (YFAH3)

Yapı ve Kredi Bankası A.Ş.

B Tipi Şemsiye Fonu’na

Bağlı Özel Bankacılık

Değişken Alt Fonu

(4. Alt Fon) (YFOB1)

Uzun vadede İMKB Ulusal

100 Endeksi’ne yatırım

yapmayı düşünen

yatırımcılara önerilir.

Uzun vadede hisse

senetleri getirisinden tam

anlamıyla yararlanmak

isteyen ve risk alabilen

yatırımcılara önerilir.

Hisse senedi piyasalarında

aktif işlem yapan toplam

yatırımından daha yüksek

tutarda pozisyon almak

isteyen ve yüksek risk

alabilen yatırımcılara

önerilir.

Yüksek

Yüksek

Yüksek

Orta

Yüksek

Yüksek

Tüm Kanallar

YKB Özel Bankacılık

Merkezleri

YKB Özel Bankacılık

Merkezleri

YKB Özel Bankacılık

Merkezleri

1

Minimum pay alım limiti

5 milyon paydır.

Minimum fon satım limiti

1 milyon paydır ve

alım/satım talimatları

1 milyon payın katları şeklinde

gerçekleştirilir.

Minimum pay alım limiti

5 milyon paydır.

Minimum fon satım limiti

1 milyon paydır ve

alım/satım talimatları

1 milyon payın katları şeklinde

gerçekleştirilir.

Minimum alım limiti

1 milyon paydır. Alım

talimatının 1 milyon paydan

daha fazla olması veya alım

talimatı öncesi pay sayısının 1

milyon veya daha fazla olması

durumunda 200 bin pay ve

katları şeklinde alım yapılabilir.

Pay sayısının 1 milyon payın

altında bulunması durumunda

alım talimatları asgari 1 milyon

payı tamamlayacak şekilde

gerçekleştirilir.

Yok

Yok

Tüm Kanallar

1

Tüm Kanallar

1

Faiz riskinden kaçınan,

orta ve uzun vadeli yatırım

perspektifine sahip Özel

Bankacılık müşterilerine

önerilir.

1

1

Yok

Yok

Katılma belgelerinin

yatırımcılar tarafından 1

yıldan önce Fon’a geri satımı

durumunda %1 komisyon

uygulanır. Alınan komisyon

Fon’a gelir olarak kaydedilir.

Yok

Yok

Yok

Yok

Yok

Yok

Katılma belgelerinin

yatırımcılar tarafından 91

günden önce Fon’a geri satımı

durumunda %0,5 oranında

komisyon uygulanır. Alınan

komisyon Fon’a gelir olarak

kaydedilir.

Alternatif fırsatları

değerlendirmek isteyen,

risk alarak orta ve

uzun vadeli yatırım

amaçlayan Özel Bankacılık

müşterilerine önerilir.

Orta ve uzun vadede

İMKB Ulusal 30 Endeksi’ne

yatırım yapmayı düşünen

ve risk alabilen Özel

Bankacılık müşterilerine

önerilir.

%0,0030

%0,0060

%0,0060

%0,0070

%0,0080

%0,0060

%0,0050

%0,0060

%0,0070

%0,0070

%0,0070

%0,0055

%0,0014

%0,0070

%0,0100

%0,0030

%0,0100

%0,0100

%0,0100

%0,0100

%0,0100

%0,0060

%0,0100

%0,0100

%0,0100

%0,0055

%0,0055

%0,0028

Son 3 Aylık Getirisi*

%1,65

%1,69

%1,30

%2,44

%4,32

%2,72

%2,87

%3,00

%3,08

%3,24

%2,78

%10,86

%3,40

%9,63

%3,65

%2,12

%4,88

%6,48

%10,27

%5,76

%5,71

%5,68

%6,22

%6,19

%4,68

%2,56

%3,38

%6,35

Son 3 Aylık Getirisi**

%1,74

%2,17

%0,99

%2,74

%4,19

%3,01

%2,80

%3,09

%3,61

%3,31

Fon’un yatırım stratejisi gereği

karşılaştırma ölçütü bulunmamaktadır.

%11,21

Fon’un yatırım stratejisi gereği

karşılaştırma ölçütü bulunmamaktadır.

%7,66

%3,74

%3,39

%4,88

%5,57

%9,77

%5,72

%2,90

%5,72

%5,72

%6,19

%6,12

%2,96

%3,31

%6,19

Son 1 Yıllık Getirisi*

%7,81

%7,57

-

%7,57

%10,21

%8,15

%7,36

%8,29

%8,55

%7,58

%8,98

%3,22

%6,26

%-4,40

%9,75

%4,74

%15,65

%19,52

%17,02

-

%11,59

-

%14,22

%12,99

-

%8,18

%8,18

%13,00

Son 1 Yıllık Getirisi**

%9,13

%9,51

-

%9,84

%12,53

%9,91

%6,08

%10,03

%7,41

%9,83

Fon’un yatırım stratejisi gereği

karşılaştırma ölçütü bulunmamaktadır.

%5,51

Fon’un yatırım stratejisi gereği

karşılaştırma ölçütü bulunmamaktadır.

%1,82

%10,64

%10,28

%13,20

%14,30

%14,42

-

%10,51

-

%11,22

%10,79

-

%10,20

%9,83

%10,79

2011 Yılı Getirisi*

%4,17

%4,35

-

%4,19

%18,81

%4,13

-

%2,46

%0,68

%-0,68

%1,55

%32,03

%13,34

-

%-7,59

%-0,40

%-7,70

%-15,45

%-5,84

-

%12,15

-

%-21,03

%-23,42

-

%4,58

%-2,18

%-21,29

2011 Yılı Getirisi**

%7,26

%7,24

-

%6,66

%19,17

%5,88

-

%4,60

%3,62

%4,00

%0,00

%35,00

%0,00

-

%-5,04

%-0,66

%-8,11

%-13,81

%-7,79

-

%9,36

-

%-19,52

%-21,17

-

%6,39

%4,00

%-21,17

2010 Yılı Getirisi*

%1,97

%3,63

-

%5,17

%10,67

%6,37

-

%7,93

-

%6,78

-

%23,62

-

-

%11,45

%8,41

%15,20

%19,98

%43,54

-

%11,38

-

%23,45

%17,10

-

%6,19

%7,35

%22,57

2010 Yılı Getirisi**

%6,99

%7,09

-

%7,79

%13,17

%8,54

-

%10,36

-

%10,80

-

%27,23

-

-

%14,82

%9,92

%16,91

%19,98

%46,26

-

%15,68

-

%23,31

%20,20

-

%8,36

%10,80

%20,20

Alım Saatleri

24 Saat

24 Saat

24 Saat

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (3)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (8)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (4)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (5)

Valörlü Satış Uygulaması (5)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (6)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (7)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (2)

Satım Saatleri

24 Saat

24 Saat

24 Saat

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (3)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (8)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (4)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (5)

Valörlü Satış Uygulaması (5)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (6)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (7)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (2)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (1)

Valörlü Satış Uygulaması (2)

Fon’un yatırım stratejisi

gereği karşılaştırma ölçütü

bulunmamaktadır.

%95 KYD Altın Ağırlıklı Ortalama

Fiyat Endeksi

Fon’un yatırım stratejisi

gereği karşılaştırma ölçütü

bulunmamaktadır.

%95 Dow Jones UBS Emtia

Endeksi

%40 İMKB Ulusal 100 Endeksi

%40 KYD O/N Repo Endeksleri

Brüt

%60 İMKB Ulusal 100 Endeksi

%85 İMKB Ulusal 100 Endeksi

%90 Reuters Koç Şirketleri

Endeksi

%90 İMKB-100 Endeksi

%35 Dow Jones Industrial

Average Index

%90 İMKB Temettü Endeksi

%90 İMKB Ulusal 100 Endeksi

%90 İMKB Ulusal 30 Endeksi

%99 İMKB 100 Endeksi

%65 KYD TL Bono Endeksleri

182 Gün

%40 KYD TL Bono Endeksi

365 Gün

%90 İMKB Ulusal 30 Endeksi

%4 KYD O/N Repo Endeksi Brüt

%40 KYD O/N Repo Endeksleri

Brüt

%35 KYD TL Bono Endeksleri

182 Gün

%35 KYD TL Bono Endeksleri

182 Gün

%10 KYD O/N Repo Endeksleri

Brüt

%5 KYD O/N Repo Endeksleri

Brüt

%10 KYD O/N Repo Endeksleri

Brüt

%30 İMKB Ulusal 100 Endeksi

%10 KYD O/N Repo Endeksleri

Brüt

%10 KYD O/N Repo Endeksleri

Brüt

%10 KYD O/N Repo Endeksleri

Brüt

%1 KYD O/N Repo Endeksleri

Brüt

%25 KYD TL Bono Endeksleri

365 Gün

%45 KYD TL Bono Endeksi

547 Gün

%10 KYD O/N Repo Endeksleri

Brüt

%1 KYD TL Bono Endeksleri

91 Gün

%20 KYD TL Bono Endeksleri

182 Gün

%25 İMKB Ulusal 30 Endeksi

%5 KYD O/N Repo Endeksleri

Brüt

%5 KYD TL Bono Endeksleri

182 Gün

%5 KYD TL Bono Endeksleri

182 Gün

%25 Bloomberg/EFFAS, US

Government 1-3 Yr Index

%9 KYD O/N Repo Endeksleri

Brüt

%10 KYD O/N Repo Endeksi Brüt

%10 KYD O/N Repo Endeksleri

Brüt

%1 KYD ÖST Endeksi (Sabit)

%3 KYD ÖST Endeksi Sabit

Karşılaştırma Ölçütü

%80 KYD O/N Repo Endeksleri

Brüt

%35 KYD O/N Repo Endeksleri

Brüt

%56 KYD 91 Günlük DİBS Endeksi

%55 KYD TL Bono Endeksleri

182 Gün

%80 KYD Eurobond Endeksleri

(USD-TL)

%45 KYD TL Bono Endeksleri

365 Gün

%55 KYD ÖST Endeksi (Sabit)

%65 KYD TL Bono Endeksleri

547 Gün

%60 KYD TL Bono Endeksleri

547 Gün

%40 KYD TL Bono Endeksleri

365 Gün

%0,5 KYD TL ÖST Endeksi (Sabit)

%64 KYD TL Bono Endeksleri

91 Gün

%43 KYD ON Brüt Endeksi

%20 KYD TL Bono Endeksleri

91 Gün

%15 KYD O/N Repo Endeksleri

Brüt

%35 KYD TL Bono Endeksleri

182 Gün

%30 KYD TL Bono Endeksleri

365 Gün

%18 KYD O/N Repo Endeksleri

Brüt

%25 KYD TL Bono Endeksleri

Uzun Vade

%45 KYD TL Bono Endeksleri

547 Gün

%19,5 KYD TL Bono Endeksleri

91 Gün

%1 KYD ÖST Endeksi (Sabit)

%1 KYD ÖST Endeksi (Sabit)

%13 KYD O/N Repo Endeksleri

Brüt

%5 KYD TL Bono Endeksleri

91 Gün

%10 KYD O/N Repo Endeksleri

Brüt

%13 KYD O/N Repo Endeksleri

Brüt

%2 KYD TL Bono Endeksleri

Uzun Vade

%13 KYD O/N Repo Endeksleri

Brüt

%10 KYD O/N Repo Endeksleri

Brüt

%10 KYD TL Bono Endeksleri

365 Gün

%10 KYD ÖST Endeksi (Sabit)

%2 KYD ÖST Endeksi (Değişken)

%15 KYD ÖST Endeksi (Sabit)

%2 KYD ÖST Endeksi (Sabit)

%2 KYD ÖST Endeksi (Sabit)

Borsa Para

Piyasası: %6

Borsa Para

Piyasası: %1

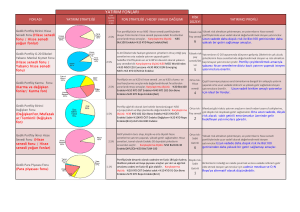

Portföy Dağılımı

Devlet

Tahvili ve

Hazine

Bonosu:

%46

Ters Repo:

%53

Ters Repo:

%20

Devlet Tahvili ve

Hazine Bonosu: %74

Ters Repo: %9

Devlet Tahvili ve

Hazine Bonosu: %11

Borsa Para

Piyasası: %3

Borsa Para

Piyasası: %2

Borsa Para

Piyasası: %1

Borsa Para

Piyasası: %1

Borsa Para

Piyasası: %3

Ters

Repo: %5

%5 KYD O/N Repo Endeksleri

Brüt

%3 KYD ÖST Endeksi Sabit

%1 İMKB Ulusal 100 Endeksi

%1 İMKB 100 Hisse Senedi

Endeksi

%1 KYD Eurobond Endeksleri

USD-TL

%1 KYD Eurobond Endeksi

USD-TL

Borsa Para

Piyasası: %2

Ters

Repo: %6

Borsa Para

Piyasası: %1

Borsa

Para

Piyasası:

%8

Hisse Senedi: %91

Devlet Tahvili ve

Hazine Bonosu: %97

Eurobond:

%81

Borsa Para

Piyasası: %10

Ters

Repo:

%25

Hisse

Senedi:

%10

Altın:

%100

Devlet Tahvili ve

Hazine Bonosu: %98

Devlet Tahvili ve

Hazine Bonosu: %99

Sabit Getirili

Menkul Kıymet: %99

Devlet Tahvili ve

Hazine Bonosu: %92

Devlet Tahvili ve

Hazine Bonosu: %92

Devlet Tahvili ve

Hazine Bonosu: %73

Yabancı

Yatırım

Fonu:

%100

Yabancı Yatırım Fonu: %80

Hisse

Senedi:

%40

Ters Repo:

%43

Hisse

Senedi:

%26

Hisse

Senedi:

%61

Devlet Tahvili ve

Hazine Bonosu: %17

Devlet Tahvili ve

Hazine Bonosu: %37

Ters Repo:

%13

Ters Repo:

%4

Ters Repo:

%37

Ters Repo:

%10

Hisse Senedi: %87

Hisse Senedi: %90

Ters Repo:

%9

Ters Repo: %9

Yabancı

Bono:

%26

Devlet

Tahvili ve

Hazine

Bonosu:

%35

Hisse Senedi: %91

Yabancı

Hisse

Senedi:

%34

Ters Repo: %9

Ters Repo: %7

Ters Repo: %8

Ters Repo: %4

Borsa Para

Piyasası: %1

Borsa Para

Piyasası: %3

Ters Repo: %5

Hisse

Senedi:

%33

Hisse Senedi: %91

Hisse Senedi: %93

Hisse Senedi: %92

Hisse Senedi: %96

Devlet Tahvili ve

Hazine Bonosu: %99

Devlet Tahvili ve

Hazine Bonosu: %97

Hisse Senedi: %95

* Fon Getirisi

** Karşılaştırma Ölçütü Getirisi. YFBD3 ve YFDF1 Fonları’nın yatırım stratejileri gereği karşılaştırma ölçütleri bulunmamakta olup karşılaştırma ölçütü ve fon getirilerine yer verilmemiştir.

24 Saat: 09.00-17.00 saatleri arasında tüm dağıtım kanallarından o günün fiyatıyla alım/satım işlemi yapılabilir. 17.00 ile yeni günün fiyatının sisteme girildiği saat arasında ise o günkü fiyat üzerinden alım/satım işlemi yapılabilir. Yeni günün fiyatının sisteme girildiği saat ile 24.00 arasında o günün fiyatı üzerinden satım ve yeni günün fiyatı üzerinden alım işlemi yapılır. 09.00-14.00 saatleri arasında alım/satım işlemleri limitsiz, 14.00-24.00 saatleri arasında alım/satım işlemleri 200.000 TL’ye kadar gerçekleştirilebilir. 24.00-09.00 saatleri arasında ise yeni günün fiyatı üzerinden alım/satım işlemleri limitsiz yapılabilir.

Valörlü Satış Uygulaması (1): 09.00-14.00 arası alım/satım T+1 fiyatı ile T+1’de gerçekleşir. 14.00’ten sonra alım/satım T+2 fiyatı ile T+2’de gerçekleşir. Valörlü Satış Uygulaması (2): 13.30’a kadar alımlar T+1’de, satımlar T+2’de T+1 fiyatıyla gerçekleşir. 13.30’dan sonra alımlar T+2’de, satımlar T+3’de T+2 fiyatıyla gerçekleşir. Valörlü Satış Uygulaması (3): Pazartesi, salı, çarşamba günlerinde 09.00-14.00 saatleri arası girilen alım/satım emirleri izleyen pazartesi, pazartesi fiyatıyla gerçekleşir.

Valörlü Satış Uygulaması (4): 09.00-13.30 arası alım/satım T+1 fiyatı ile T+1’de gerçekleşir. 13.30’dan sonra alım/satım T+2 fiyatı ile T+2’de gerçekleşir. Valörlü Satış Uygulaması (5): 10.00-12.00 arası alım T+1’de, satım T+3’te gerçekleşir. 12.00’den sonra alım T+2’de, satım T+4’te gerçekleşir. 12.00’ye kadar verilen alım talimatları, talimatın verilmesini takip eden ilk hesaplamada bulunacak pay fiyatı üzerinden gerçekleşir. 12.00’den sonra iletilen talimatlar ilk pay fiyatı hesaplamasından sonra verilmiş olarak kabul edilir ve izleyen hesaplamada bulunan pay fiyatı üzerinden yerine getirilir. Valörlü Satış Uygulaması (6): Pazartesi, salı, çarşamba, perşembe 09.00-13.30 saatleri arası girilen fon emirleri izleyen pazartesi,

pazartesi fiyatıyla gerçekleşir. Valörlü Satış Uygulaması (7): 09.00-13.30 arası alım T+1, satım T+3’de gerçekleşir. 13.30’dan sonra alım T+2, satım T+4’de gerçekleşir. Valörlü Satış Uygulaması (8): 09:00-13:45 arası alım T+1, satım T+2’de gerçekleşir. 13:45’ten sonra alım T+2, satım T+3’te gerçekleşir.

Tüm yatırım fonlarıyla ilgili detaylı bilgi için: www.yapikredi.com.tr

Yatırım fonlarında getiri garantisi verilemez. Fonlarda çeşitli riskler mevcut olduğundan, size en uygun fonun seçimi için müşteri temsilcinizle görüşmeniz tavsiye edilir. Ekonomik, politik, sosyal vb. risklerden dolayı fiyatlarda yaşanabilecek dalgalanmalar fonun değerini olumlu/olumsuz yönde etkileyebilir.