ALTERNATĠF BANK A.ġ.

1 OCAK - 30 HAZĠRAN 2006 ARA HESAP DÖNEMĠNE AĠT

MALĠ TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe milyar Türk Lirası olarak paranın 30 Haziran 2004 tarihindeki alım gücüyle ifade edilmiĢtir.)

g

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA

DÖNEMĠNE AĠT BAĞIMSIZ SINIRLI

DENETĠM RAPORU, KONSOLĠDE

OLMAYAN FĠNANSAL TABLOLAR

VE FĠNANSAL TABLOLARA

ĠLĠġKĠN DĠPNOTLAR

Alternatifbank A.ġ.

Yönetim Kurulu‟na

Ġstanbul

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 DÖNEMĠNE AĠT

BAĞIMSIZ SINIRLI DENETĠM RAPORU

Alternatifbank A.ġ.‟nin (“Banka”) 30 Eylül 2009 tarihi itibarıyla hazırlanan bilançosu ile aynı tarihte sona eren

döneme ait gelir tablosu, nakit akıĢ tablosu ve özkaynak değiĢim tablosunu sınırlı denetime tabi tutmuĢ

bulunuyoruz. Rapor konusu finansal tablolar Banka yönetiminin sorumluluğundadır. Bağımsız denetimi yapan

kuruluĢ olarak üzerimize düĢen sorumluluk, gerçekleĢtirilen sınırlı denetime dayanarak bu finansal tablolar

üzerine rapor sunmaktır.

Sınırlı denetim, 5411 sayılı Bankacılık Kanunu uyarınca yürürlüğe konulan hesap ve kayıt düzeni ile muhasebe

ve bağımsız denetim ilkelerine iliĢkin düzenlemelere uygun olarak gerçekleĢtirilmiĢtir. Bu düzenlemeler, sınırlı

denetimin finansal tablolarda önemli bir yanlıĢlığın bulunup bulunmadığına dair sınırlı bir güvence verecek

Ģekilde planlanmasını ve yapılmasını öngörür. Sınırlı denetim, temel olarak finansal tabloların analitik yöntemler

uygulanarak incelenmesi, doğruluğunun sorgulanması ve denetlenenin yönetimi ile görüĢmeler yapılarak bilgi

toplanması ile sınırlı olduğundan, tam kapsamlı denetime kıyasla daha az güvence sağlar. Tam kapsamlı bir

denetim çalıĢması yürütülmemesi nedeniyle bir denetim görüĢü bildirilmemektedir.

GerçekleĢtirmiĢ olduğumuz sınırlı denetim sonucunda, iliĢikteki finansal tabloların, Alternatifbank A.ġ.‟nin 30

Eylül 2009 tarihi itibarıyla mali durumunu ve aynı tarihte sona eren döneme ait faaliyet sonuçlarını ve nakit

akımlarını 5411 sayılı Bankacılık Kanunu‟nun 37‟nci maddesi gereğince yürürlükte bulunan düzenlemelerde

belirlenen muhasebe ilke ve standartlarına ve Bankacılık Düzenleme ve Denetleme Kurulu tarafından muhasebe

ve finansal raporlama esaslarına iliĢkin yayımlanan diğer yönetmelik, tebliğ ve genelgeler ile Bankacılık

Düzenleme ve Denetleme Kurumu tarafından yapılan açıklamalara uygun olarak doğru bir biçimde

yansıtmadığına dair önemli herhangi bir hususa rastlanmamıĢtır.

DRT BAĞIMSIZ DENETĠM VE SERBEST MUHASEBECĠ MALĠ MÜġAVĠRLĠK A.ġ.

Member of DELOITTE TOUCHE TOHMATSU

Özlem Gören Güçdemir

Sorumlu Ortak BaĢdenetçi, SMMM

Ġstanbul, 12 Kasım 2009

ALTERNATĠFBANK A.ġ.’NĠN 30 EYLÜL 2009 TARĠHĠ ĠTĠBARIYLA HAZIRLANAN

DOKUZ AYLIK KONSOLĠDE OLMAYAN FĠNANSAL RAPORU

Yönetim Merkezinin Adresi

Telefon

Faks

Banka’nın Ġnternet Sayfası Adresi

Ġrtibat Ġçin Elektronik Posta Adresi

:

:

:

:

:

Cumhuriyet Cad. No:46 34367 ġiĢli / Ġstanbul

0212 315 65 00

0212 225 76 15

www.abank.com.tr

[email protected]

Bankacılık Düzenleme ve Denetleme Kurumu tarafından düzenlenen “Bankalarca Kamuya Açıklanacak Finansal

Tablolar ile Bunlara ĠliĢkin Açıklama ve Dipnotlar Hakkında Tebliğ”e göre hazırlanan dokuz aylık konsolide olmayan

finansal raporu aĢağıda yer alan bölümlerden oluĢmaktadır:

BANKA HAKKINDA GENEL BĠLGĠLER

BANKA‟NIN KONSOLĠDE OLMAYAN ARA DÖNEM FĠNANSAL TABLOLARI

ĠLGĠLĠ DÖNEMDE UYGULANAN MUHASEBE POLĠTĠKALARINA ĠLĠġKĠN AÇIKLAMALAR

BANKA‟NIN MALĠ BÜNYESĠNE ĠLĠġKĠN BĠLGĠLER

KONSOLĠDE OLMAYAN FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

DĠĞER AÇIKLAMA VE DĠPNOTLAR

SINIRLI DENETĠM RAPORU

Bu raporda yer alan konsolide olmayan dokuz aylık finansal tablolar ile bunlara iliĢkin açıklama ve dipnotlar

Bankaların Muhasebe Uygulamalarına ve Belgelerin Saklanmasına ĠliĢkin Usul ve Esaslar Hakkında Yönetmelik,

Türkiye Muhasebe Standartları, Türkiye Finansal Raporlama Standartları, bunlara iliĢkin ek ve yorumlar ile Bankamız

kayıtlarına uygun olarak, aksi belirtilmediği müddetçe bin Türk Lirası cinsinden hazırlanmıĢ olup, bağımsız sınırlı

denetime tabi tutulmuĢ ve iliĢikte sunulmuĢtur.

Tuncay Özilhan

Yönetim Kurulu BaĢkanı

Murat Arığ

Yönetim Kurulu Üyesi ve

Genel Müdür

Güniz Safa Bilgin

Yönetim Kurulu Üyesi ve

Denetim Komitesi

BaĢkanı

Cem ġipal

Finansal Raporlamadan

Sorumlu Genel Müdür

Yardımcısı

Mustafa Murat Akpınar

Yönetim Kurulu Üyesi ve

Denetim Komitesi Üyesi

Bu finansal rapor ile ilgili olarak soruların iletilebileceği yetkili personele iliĢkin bilgiler :

Ad – Soyad / Unvan : Serkan ErmiĢ - Mali Kontrol Müdürü

Tel No

: 0 212 315 70 37

Fax No

: 0 212 225 76 15

Serkan ErmiĢ

Mali Kontrol Müdürü

ĠÇĠNDEKĠLER

SAYFA

IV.

V.

BĠRĠNCĠ BÖLÜM

Banka Hakkında Genel Bilgiler

Bankanın kuruluĢ tarihi, baĢlangıç statüsü, anılan statüde meydana gelen değiĢiklikleri ihtiva eden

bankanın tarihçesi.......................................................................................................................................................................

Bankanın sermaye yapısı, yönetim ve denetimini doğrudan veya dolaylı olarak tek baĢına veya birlikte

elinde bulunduran ortakları, varsa bu hususlarda yıl içindeki değiĢiklikler ile dahil olduğu gruba iliĢkin

açıklama.....................................................................................................................................................................................

Bankanın, yönetim kurulu baĢkan ve üyeleri, denetim kurulu üyeleri ile genel müdür ve yardımcılarının

varsa bankada sahip oldukları paylara ve sorumluluk alanlarına iliĢkin açıklama..........................................................................

Bankada nitelikli pay sahibi olan kiĢi ve kuruluĢlara iliĢkin açıklamalar..................................................................................

Bankanın hizmet türü ve faaliyet alanlarını içeren özet bilgi....................................................................................................

I.

II.

III.

IV.

V.

VI.

ĠKĠNCĠ BÖLÜM

Bankanın Konsolide Olmayan Ara Dönem Finansal Tabloları

Bilanço.......................................................................................................................................................................................

Nazım hesaplar tablosu..............................................................................................................................................................

Gelir tablosu..............................................................................................................................................................................

Özkaynaklarda muhasebeleĢtirilen gelir gider kalemlerine iliĢkin tablo.....................................................................................

Özkaynak değiĢim tablosu.........................................................................................................................................................

Nakit akıĢ tablosu.....................................................................................................................................................................

I.

II.

III.

1

1

2

3

3

5

7

8

9

10

12

ÜÇÜNCÜ BÖLÜM

Muhasebe Politikaları

I.

Sunum esaslarına iliĢkin açıklamalar..........................................................................................................................................

II.

Finansal araçların kullanım stratejisi ve yabancı para cinsinden iĢlemlere iliĢkin açıklamalar...............................................

III.

Vadeli iĢlem ve opsiyon sözleĢmeleri ile türev ürünlere iliĢkin açıklamalar...........................................................................

IV.

Faiz gelir ve giderine iliĢkin açıklamalar...................................................................................................................................

V.

Ücret ve komisyon gelir ve giderlerine iliĢkin açıklamalar......................................................................................................

VI.

Finansal varlıklara iliĢkin açıklamalar....................................................................................................................................

VII.

Finansal varlıklarda değer düĢüklüğüne iliĢkin açıklamalar.....................................................................................................

VIII. Finansal araçların netleĢtirilmesine iliĢkin açıklamalar............................................................................................................

IX.

SatıĢ ve geri alıĢ anlaĢmaları ve menkul değerlerin ödünç verilmesi iĢlemlerine iliĢkin açıklamalar......................................

X.

SatıĢ amaçlı elde tutulan ve durdurulan faaliyetlere iliĢkin duran varlıklar ile bu varlıklara iliĢkin borçlar hakkında açıklamalar

XI.

ġerefiye ve diğer maddi olmayan duran varlıklara iliĢkin açıklamalar.....................................................................................

XII.

Maddi duran varlıklara iliĢkin açıklamalar................................................................................................................................

XIII. Kiralama iĢlemlerine iliĢkin açıklamalar...................................................................................................................................

XIV. KarĢılıklar ve koĢullu yükümlülüklere iliĢkin açıklamalar.........................................................................................................

XV.

ÇalıĢanların haklarına iliĢkin yükümlülüklere iliĢkin açıklamalar..............................................................................................

XVI. Vergi uygulamalarına iliĢkin açıklamalar..................................................................................................................................

XVII. Borçlanmalara iliĢkin ilave açıklamalar.....................................................................................................................................

XVIII. Ġhraç edilen hisse senetlerine iliĢkin açıklamalar...........................................................................................................................

XIX. Aval ve kabullere iliĢkin açıklamalar.........................................................................................................................................

XX.

Devlet teĢviklerine iliĢkin açıklamalar.......................................................................................................................................

XXI. Raporlamanın bölümlemeye göre yapılmasına iliĢkin açıklamalar...........................................................................................

XXII. Diğer hususlara iliĢkin açıklamalar............................................................................................................................................

13

13

14

14

14

15

18

18

18

19

20

21

21

21

22

22

23

23

23

23

24

25

I.

II.

III.

IV.

V.

DÖRDÜNCÜ BÖLÜM

Bankanın Mali Bünyesine ĠliĢkin Bilgiler

Sermaye yeterliliği standart oranına iliĢkin açıklamalar..........................................................................................................

Piyasa riskine iliĢkin açıklamalar.................................................................................................................................................

Kur riskine iliĢkin açıklamalar..................................................................................................................................................

Faiz oranı riskine iliĢkin açıklamalar...........................................................................................................................................

Likidite riskine iliĢkin açıklama ve dipnotlar...................................................................................................................................

26

30

31

33

36

I.

II.

III.

IV.

V.

BEġĠNCĠ BÖLÜM

Konsolide Olmayan Finansal Tablolara iliĢkin Açıklama ve Dipnotlar

Bilançonun aktif hesaplarına iliĢkin açıklama ve dipnotlar...........................................................................................................

Bilançonun pasif hesaplarına iliĢkin açıklama ve dipnotlar...........................................................................................................

Nazım hesaplara iliĢkin açıklama ve dipnotlar..............................................................................................................................

Gelir tablosuna iliĢkin açıklama ve dipnotlar.................................................................................................................................

Bankanın dahil olduğu risk grubuna iliĢkin açıklamalar................................................................................................................

38

50

57

58

63

I.

ALTINCI BÖLÜM

Diğer Açıklama ve Dipnotlar

Bankanın faaliyetine iliĢkin diğer açıklamalar..........................................................................................................................

65

I.

II.

YEDĠNCĠ BÖLÜM

Sınırlı Denetim Raporu

Bağımsız sınırlı denetim raporuna iliĢkin olarak açıklanması gereken hususlar............................................................................. 66

Bağımsız denetçi tarafından hazırlanan açıklama ve dipnotlar........................................................................................................ 66

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

BĠRĠNCĠ BÖLÜM

BANKA HAKKINDA GENEL BĠLGĠLER

I.

Banka’nın kuruluĢ tarihi, baĢlangıç statüsü, anılan statüde meydana gelen değiĢiklikleri

ihtiva eden Banka’nın tarihçesi

Banka, 6 Kasım 1991 tarihinde Ġstanbul‟da kurulmuĢ ve bankacılık faaliyetlerine ġubat 1992‟de

baĢlamıĢtır. Banka‟nın adi hisse senetleri 3 Temmuz 1995 tarihinden itibaren Ġstanbul Menkul

Kıymetler Borsası‟nda iĢlem görmeye baĢlamıĢtır. Banka, halen özel sermayeli bir ticaret bankası

statüsünde 46 Ģubesi ile hizmet vermektedir.

II.

Banka’nın sermaye yapısı, yönetim ve denetimini doğrudan veya dolaylı olarak tek baĢına

veya birlikte elinde bulunduran ortakları, varsa bu hususlarda yıl içindeki değiĢiklikler ile

dahil olduğu gruba iliĢkin açıklama

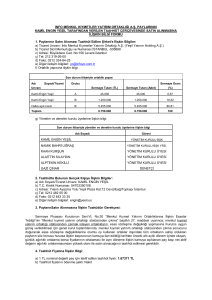

30 Eylül 2009 tarihi itibarıyla Banka‟nın hisselerinin %77,714‟üne Anadolu Endüstri Holding

A.ġ. sahip olup Banka, Anadolu Grubu bünyesinde yer almaktadır. Ayrıca, diğer hissedarlar

içerisinde yer alan diğer Anadolu Grubu firmaları Banka hisselerinin %18,12‟sine sahiptir.

30 Eylül 2009 Ġtibarıyla

Pay

Sermaye

Oranları

Hissedarların Adı Soyadı/Ticari Unvanı

31 Aralık 2008 Ġtibarıyla

Pay

Sermaye

Oranları

Anadolu Endüstri Holding A.ġ.

Anadolu M otor Üretim ve Pazarlama A.ġ.

Efes Pazarlama ve Dağıtım Tic. A.ġ.

Halka Açık Pay

Özilhan Sınai Yatırım A.ġ.

Çelik M otor Ticaret A.ġ.

Diğer Hissedarlar (17 Adet)

233.142

23.379

22.380

12.483

4.594

4.021

1

77,714%

7,793%

7,460%

4,161%

1,531%

1,340%

<0,001%

233.142

23.379

22.380

12.483

4.594

4.021

1

77,714%

7,793%

7,460%

4,161%

1,531%

1,340%

<0,001%

Toplam

300.000

100%

300.000

100%

1

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

BĠRĠNCĠ BÖLÜM

BANKA HAKKINDA GENEL BĠLGĠLER (devamı)

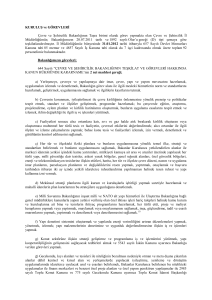

Banka’nın, yönetim kurulu baĢkan ve üyeleri, denetim kurulu üyeleri ile genel müdür ve

yardımcılarının varsa bankada sahip oldukları paylara ve sorumluluk alanlarına iliĢkin

açıklama

III.

Bankada

Dolaylı

Ġsim

Görevi

Sorumluluk

Alanı

Göreve Atanma

Tarihi

Tahsil

01.04.1996

Ġstanbul Ün.Ġktisat Fakültesi

/ Long Island University

(Yüksek Lisans)

Ġstanbul Ün.Ġktisat Fakültesi

/ Vanderbilt University

Bursa Ticari Bilimler

Akademisi / Atlanta

University (Yüksek Lisans)

Ġstanbul Ün. Ġktisat

Fakültesi

Sahip

Olunan

Pay (%)

Tuncay Özilhan

Yönetim Kurulu BaĢkanı

Metin Tokpınar

Ġbrahim Yazıcı

Yönetim Kurulu BaĢkan

Vekili

Yönetim Kurulu Üyesi

Mehmet HurĢit Zorlu

Yönetim Kurulu Üyesi

28.04.2008

Cesur Kılınç

Yönetim Kurulu Üyesi

03.03.2000

Ġstanbul Ün. Hukuk

Fakültesi

-

Hamit Aydoğan

Yönetim Kurulu Üyesi

31.07.2009

O.D.T.Ü Siyaset Bilimi ve

Kamu Yönetimi

-

Denetim Komitesi

Üyesi

Kurumsal Yönetim

Komitesi BaĢkanı

28.04.2008

Ġzmir Ġktisadi ve Ticari

Bilimler Akademisi

Ankara Üniversitesi S.B.F./

Maliye Ġktisat Bölümü

-

Denetim Komitesi

BaĢkanı, Ġç

Sistemlerden

Sorumlu Üye

05.11.2007

Ġstanbul Ün. Uluslararası

ĠĢlet./Boğaziçi Ün. Ġngiliz

Dili ve Edeb. (Yüksek

Lisans)

-

Boğaziçi Üniversitesi

Mühendislik

Fakültesi/Florida Institute of

Technology – ABD (Yüksek

Marmara Üniversitesi ĠĢ

Ġdaresi Bölümü / Mercer

University (Yüksek Lisans)

Ankara Üniversitesi

Ekonomi ve Siyasal

Bilimler / Ġ. Ü. ĠĢletme

(Yüksek Lisans)

O.D.T.Ü Elektronik Müh. /

O.D.T.Ü Elektronik

(Yüksek Lisans)

Atatürk Üniversitesi

Edebiyat Fakültesi / Fransız

Dili ve Edebiyatı

Ġstanbul Ün. Ġktisat

Fakültesi

Ġstanbul Ün. Ġktisat

Fakültesi / Koç Üniversitesi

(Yüksek Lisans)

Ġstanbul Ün. Ġktisat

Fakültesi

ĠTÜ ĠĢletme Müh. /

Boğaziçi Ün. Ekonomi

O.D.T.Ü Ekonomi

-

University of Wisconsin

/The American Un. Econ.

(Yüksek Lisans)

Ġstanbul Ün. Ġktisat

Fakültesi (Ġngilizce)

Ankara Üniversitesi S.B.F /

Ġktisat ve Maliye Bölümü /

Nothingam University

(Yüksek Lisans)

-

Mustafa Murat Akpınar Yönetim Kurulu Üyesi

Kredi Komitesi

BaĢkanı

11.08.1993

31.07.1996

Tanbey Veziroğlu

Yönetim Kurulu Üyesi

Güniz Safa Bilgin

Yönetim Kurulu Üyesi

ve Denetim Komitesi

BaĢkanı

Murat Arığ

Yönetim Kurulu Üyesi

ve Genel Müdür

01.01.2003

Haluk Güven

Genel Müdür Yardımcısı Kurumsal ve

Ticari Bankacılık

01.04.1997

Güldem D.Karaçalı

Genel Müdür Yardımcısı TeftiĢ Kurulu

BaĢkanı

03.02.1992

Ertan Güvener

Genel Müdür Yardımcısı Bilgi ĠĢlem

04.06.2007

Mehmet Saraç

Genel Müdür Yardımcısı Operasyon

14.05.2007

Sadık Saygıcı

Genel Müdür Yardımcısı Krediler

07.09.1998

Cem ġipal

Genel Müdür Yardımcısı Mali Kontrol ve

Finansal

Raporlama

Genel Müdür Yardımcısı Fon Yönetimi

19.02.2001

Genel Müdür Yardımcısı Perakende

Bankacılık

Genel Müdür Yardımcısı Ġnsan Kaynakları

05.12.2007

ġakir Sömek

Genel Müdür Yardımcısı Uluslararası Fin.

Kur.

14.03.2008

MenteĢ Albayrak

Kanuni Denetçi

11.05.2007

Ahmet Bal

Kanuni Denetçi

03.03.2000

Murat Özer

Ziya Alpman

Sedef KaradadaĢ

28.04.2004

12.07.2004

27.02.2008

2

7,42

1,74

-

-

-

-

-

-

-

-

-

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

BĠRĠNCĠ BÖLÜM

BANKA HAKKINDA GENEL BĠLGĠLER (devamı)

III.

Banka’nın, yönetim kurulu baĢkan ve üyeleri, denetim kurulu üyeleri ile genel müdür ve

yardımcılarının varsa bankada sahip oldukları paylara ve sorumluluk alanlarına iliĢkin

açıklama (devamı)

Yusuf Ovnamak 31 Temmuz 2009 tarihi itibarıyla Yönetim Kurulu üyeliğinden istifa etmiĢ olup,

yerine Hamit Aydoğan'ın atanmasına karar verilmiĢtir.

IV.

Banka’da nitelikli pay sahibi olan kiĢi ve kuruluĢlara iliĢkin açıklamalar

Ad Soyad/Ticari Unvanı

Anadolu Endüstri

Holding

Pay Tutarları

Pay Oranları

ÖdenmiĢ Paylar

ÖdenmemiĢ Paylar

233.142

77,714%

233.142

-

Banka‟nın sermayesinde doğrudan veya dolaylı hakimiyeti söz konusu olan nitelikli pay sahibi

kuruluĢ Anadolu Endüstri Holding A.ġ.‟dir.

V.

Banka’nın hizmet türü ve faaliyet alanlarını içeren özet bilgi

Banka‟nın ana sözleĢmesindeki faaliyet alanları aĢağıdaki gibidir:

a) Toplanan kaynakları yurt içinde ve yurt dıĢında yatırım ve iĢletme kredisi olarak, ihracat,

sanayi, iç ticaret, taĢımacılık, turizm, enerji, madencilik, tarım ve hayvancılık, müteahhitlik

hizmetleri ve diğer konulara yönelik olarak Türk Lirası ve döviz kredileri Ģeklinde kullandırmak,

her nevi gayrinakdi kredi açmak,

b) MüĢterilerin ticari, sınai ve yatırım faaliyetlerini desteklemek amacıyla her türlü Türk Lirası ve

dövize natık teminat mektupları düzenlemek ve kabul etmek,

c) Ġhracat ve döviz kazandırıcı iĢlem yapan Ģirketlerin faaliyetlerini geliĢtirebilmeleri için bahse

konu olan Ģirketlere özellikle dıĢ piyasalarla ilgili istihbarat ve danıĢmanlık hizmetleri vermek,

d) Her tür mevduat kabul etmek,

e) Ġç ve dıĢ ticaretin gerektirdiği yerli ve yabancı piyasalarda kambiyo ve dövizle ilgili bankacılık

iĢlemleri yapmak, mal ve vesaik mukabili kredi tesis etmek, akreditif açmak,

f) Yerli ve yabancı banka ve finansman kuruluĢlarından kısa, orta ve uzun vadeli kredi temin

etmek, T.C. Merkez Bankası‟yla avans, reeskont ve iĢtira kredisi ve mevzuatın öngördüğü diğer

iĢlemleri yapmak,

3

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

BĠRĠNCĠ BÖLÜM

BANKA HAKKINDA GENEL BĠLGĠLER (devamı)

V.

Banka’nın hizmet türü ve faaliyet alanlarını içeren özet bilgi (devamı)

g) Yurt dıĢında oluĢmuĢ tasarrufların para ve sermaye piyasaları kanalıyla Türkiye‟ye

aktarılmasına aracılık etmek,

h) Gerektiğinde döviz pozisyonu tutmak, arbitraj, repo, swap iĢlemleri ile kaynakları en iyi

Ģekilde değerlendirmek,

i) Bankalar Kanunu hükümleri saklı kalmak kaydıyla, alacaklarını tasfiye amacıyla her çeĢit

haklar dahil menkul iktisab etmek, üzerinde tasarrufta bulunmak, Banka lehine menkul ve gayri

menkul rehni ve ticari iĢletme rehni kabul etmek,

j) Mevzuata uygun olarak yerli ve yabancı bankalarla ortaklık kurmak veya mevcut bankalara

ortak olmak.

4

ĠKĠNCĠ BÖLÜM

KONSOLĠDE OLMAYAN

FĠNANSAL TABLOLAR

ALTERNATĠFBANK A.ġ.

30 EYLÜL 2009 TARĠHĠ ĠTĠBARIYLA BĠLANÇO

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

I.

BĠLANÇO – AKTĠF KALEMLER (FĠNANSAL DURUM TABLOSU)

Bağımsız S ınırlı Denetimden GeçmiĢ

Dipnot

TP

NAKĠT DEĞERLER VE MERKEZ BANKAS I

GERÇEĞE UYGUN D. FARKI K/Z'A YANS ITILAN FV (Net)

Alım Satım Amaçlı Finansal Varlıklar

Devlet Borçlanma Senetleri

Sermayede Payı Temsil Eden M enkul Değerler

Alım Satım Amaçlı Türev Finansal Varlıklar

Diğer M enkul Değerler

Gerçeğe Uygun Değer Farkı Kar/Zarara Yansıtılan O. Sınıflandırılan FV

Devlet Borçlanma Senetleri

Sermayede Payı Temsil Eden M enkul Değerler

Krediler

Diğer M enkul Değerler

BANKALAR

PARA PĠYAS ALARINDAN ALACAKLAR

Bankalararası Para Piyasasından Alacaklar

İM KB Takasbank Piyasasından Alacaklar

Ters Repo İşlemlerinden Alacaklar

S ATILMAYA HAZIR FĠNANS AL VARLIKLAR (Net)

Sermayede Payı Temsil Eden M enkul Değerler

Devlet Borçlanma Senetleri

Diğer M enkul Değerler

KREDĠLER VE ALACAKLAR

Krediler ve Alacaklar

Bankanın Dahil Olduğu Risk Grubuna Kullandırılan Krediler

Devlet Borçlanma Senetleri

Diğer

Takipteki Krediler

Özel Karşılıklar (-)

FAKTORĠNG ALACAKLARI

VADEYE KADAR ELDE TUTULACAK YATIRIMLAR (Net)

Devlet Borçlanma Senetleri

Diğer M enkul Değerler

Ġġ TĠRAKLER (Net)

Özkaynak Yöntemine Göre M uhasebeleştirilenler

Konsolide Edilmeyenler

M ali İştirakler

M ali Olmayan İştirakler

BAĞLI ORTAKLIKLAR (Net)

Konsolide Edilmeyen M ali Ortaklıklar

Konsolide Edilmeyen M ali Olmayan Ortaklıklar

BĠRLĠKTE KONTROL EDĠLEN ORTAKLIKLAR

(Ġġ ORTAKLIKLARI) (Net)

11.1 Özkaynak Yöntemine Göre M uhasebeleştirilenler

11.2 Konsolide Edilmeyenler

11.2.1 M ali Ortaklıklar

11.2.2 M ali Olmayan Ortaklıklar

XII. KĠRALAMA Ġġ LEMLERĠNDEN ALACAKLAR

12.1 Finansal Kiralama Alacakları

12.2 Faaliyet Kiralaması Alacakları

12.3 Diğer

12.4 Kazanılmamış Gelirler ( - )

XIII. RĠS KTEN KORUNMA AMAÇLI TÜREV FĠNANS AL VARLIKLAR

13.1 Gerçeğe Uygun Değer Riskinden Korunma Amaçlılar

13.2 Nakit Akış Riskinden Korunma Amaçlılar

13.3 Yurtdışındaki Net Yatırım Riskinden Korunma Amaçlılar

XIV. MADDĠ DURAN VARLIKLAR (Net)

XV. MADDĠ OLMAYAN DURAN VARLIKLAR (Net)

15.1 Şerefiye

15.2 Diğer

XVI. YATIRIM AMAÇLI GAYRĠMENKULLER (Net)

XVII. VERGĠ VARLIĞI

17.1 Cari Vergi Varlığı

17.2 Ertelenmiş Vergi Varlığı

XVIII. S ATIġ AMAÇLI ELDE TUTULAN VE DURDURULAN

FAALĠYETLERE ĠLĠġ KĠN DURAN VARLIKLAR (Net)

18.1 SatıĢ Amaçlı

18.2 Durdurulan Faaliyetlere ĠliĢkin

XIX. DĠĞER AKTĠFLER

I.

II.

2.1

2.1.1

2.1.2

2.1.3

2.1.4

2.2

2.2.1

2.2.2

2.2.3

2.2.4

III.

IV.

4.1

4.2

4.3

V.

5.1

5.2

5.3

VI.

6.1

6.1.1

6.1.2

6.1.3

6.2

6.3

VII.

VIII.

8.1

8.2

IX.

9.1

9.2

9.2.1

9.2.2

X.

10.1

10.2

XI.

(1)

(2)

(3)

(4)

(5)

(6)

(7)

(8)

(9)

(10)

(11)

(12)

(13)

AKTĠF TOPLAMI

CARĠ DÖNEM

30 Eylül 2009

YP

Toplam

TP

ÖNCEKĠ DÖNEM

31 Aralık 2008

YP

Toplam

57.695

23.216

23.216

17.245

5.971

394

165.720

170

165.550

2.046.090

1.971.614

21.359

1.950.255

171.542

97.066

363.090

363.090

24.906

24.906

-

118.538

3.875

3.875

3.875

80.286

491.224

491.224

491.224

-

176.233

27.091

27.091

17.245

9.846

80.680

165.720

170

165.550

2.537.314

2.462.838

21.359

2.441.479

171.542

97.066

363.090

363.090

24.906

24.906

-

48.795

31.510

31.510

11.309

20.201

162.777

13.653

13.653

4.942

8.711

211.572

45.163

45.163

16.251

28.912

362

350.144

350.144

43.956

170

43.786

1.920.084

1.858.008

2.057

1.855.951

128.893

66.817

189.271

189.271

24.527

24.527

-

361.745

37.814

37.814

30.949

30.949

450.491

450.491

450.491

-

362.107

387.958

387.958

74.905

170

74.735

2.370.575

2.308.499

2.057

2.306.442

128.893

66.817

189.271

189.271

24.527

24.527

-

17.410

1.836

1.836

5.079

5.079

-

17.410

1.836

1.836

5.079

5.079

20.608

2.128

2.128

1.614

1.614

-

20.608

2.128

2.128

1.614

1.614

25.623

25.623

41.029

3.957

25.623

25.623

44.986

12.727

12.727

39.557

2.295

12.727

12.727

41.852

2.772.088

697.880

3.469.968

2.685.283

1.059.724

3.745.007

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

5

Bağımsız Denetimden GeçmiĢ

ALTERNATĠFBANK A.ġ.

30 EYLÜL 2009 TARĠHĠ ĠTĠBARIYLA BĠLANÇO

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

II.

BĠLANÇO – PASĠF KALEMLER (FĠNANSAL DURUM TABLOSU)

Bağımsız S ınırlı Denetimden GeçmiĢ

CARĠ DÖNEM

30 Eylül 2009

YP

Dipnot

TP

I.

1.1

1.2

II.

III.

IV.

4.1

4.2

4.3

V.

5.1

5.2

5.3

VI.

6.1

6.2

VII.

VIII.

IX.

X.

10.1

10.2

10.3

10.4

XI.

11.1

11.2

11.3

XII.

12.1

12.2

12.3

12.4

12.5

XIII.

13.1

13.2

XIV.

14.1

14.2

XV.

XVI.

16.1

16.2

16.2.1

16.2.2

16.2.3

16.2.4

16.2.5

16.2.6

16.2.7

MEVDUAT

Bankanın Dahil Olduğu Risk Grubunun M evduatı

Diğer

ALIM S ATIM AMAÇLI TÜREV FĠNANS AL BORÇLAR

ALINAN KREDĠLER

PARA PĠYAS ALARINA BORÇLAR

Bankalararası Para Piyasalarından Borçlar

İM KB Takasbank Piyasasına Borçlar

Repo İşlemlerinden Sağlanan Fonlar

ĠHRAÇ EDĠLEN MENKUL KIYMETLER (Net)

Bonolar

Varlığa Dayalı M enkul Kıymetler

Tahviller

FONLAR

M üstakriz Fonları

Diğer

MUHTELĠF BORÇLAR

DĠĞER YABANCI KAYNAKLAR

FAKTORĠNG BORÇLARI

KĠRALAMA Ġġ LEMLERĠNDEN BORÇLAR

Finansal Kiralama Borçları

Faaliyet Kiralaması Borçları

Diğer

Ertelenmiş Finansal Kiralama Giderleri ( - )

RĠS KTEN KORUNMA AMAÇLI TÜREV FĠNANS AL BORÇLAR

Gerçeğe Uygun Değer Riskinden Korunma Amaçlılar

Nakit AkıĢ Riskinden Korunma Amaçlılar

YurtdıĢındaki Net Yatırım Riskinden Korunma Amaçlılar

KARġ ILIKLAR

Genel Karşılıklar

Yeniden Yapılanma Karşılığı

Çalışan Hakları Karşılığı

Sigorta Teknik Karşılıkları (Net)

Diğer Karşılıklar

VERGĠ BORCU

Cari Vergi Borcu

Ertelenmiş Vergi Borcu

S ATIġ AMAÇLI ELDE TUTULAN VE DURDURULAN

FAALĠYETLERE ĠLĠġ KĠN DURAN VARLIK BORÇLARI (Net)

Satış Amaçlı

Durdurulan Faaliyetlere İlişkin

S ERMAYE BENZERĠ KREDĠLER

ÖZKAYNAKLAR

Ödenmiş Sermaye

Sermaye Yedekleri

Hisse Senedi İhraç Primleri

Hisse Senedi İptal Kârları

M enkul Değerler Değerleme Farkları

M addi Duran Varlıklar Yeniden Değerleme Farkları

M addi Olmayan Duran Varlıklar Yeniden Değerleme Farkları

Yatırım Amaçlı Gayrimenkuller Yeniden Değerleme Farkları

(1)

(2)

(3)

(4)

(5)

(6)

(7)

(8)

(9)

İştirakler, Bağlı Ort. ve Birlikte Kontrol Edilen Ort. (İş Ort.)

Bedelsiz Hisse Senetleri

Riskten Korunma Fonları (Etkin kısım)

Satış Amaçlı Elde Tutulan ve Durdurulan Faaliyetlere

İlişkin Duran Varlıkların Birikmiş Değerleme Farkları

16.2.10 Diğer Sermaye Yedekleri

16.3

Kâr Yedekleri

16.3.1 Yasal Yedekler

16.3.2 Statü Yedekleri

16.3.3 Olağanüstü Yedekler

16.3.4 Diğer Kâr Yedekleri

16.4

Kâr veya Zarar

16.4.1 Geçmiş Yıllar Kâr ve Zararları

16.4.2 Dönem Net Kâr ve Zararı

16.5

Azınlık Payları

16.2.8

16.2.9

PAS ĠF TOPLAMI

Toplam

TP

ÖNCEKĠ DÖNEM

31 Aralık 2008

YP

Toplam

1.420.569

277.875

1.142.694

6.058

45.958

42.892

42.892

26.357

56.081

42.931

19.128

4.204

19.599

16.901

16.901

-

958.560

123.084

835.476

4.273

380.723

26.615

83

2.707

2.962

255

183

183

-

2.379.129

400.959

1.978.170

10.331

426.681

42.892

42.892

52.972

56.164

2.707

2.962

255

43.114

19.128

4.204

19.782

16.901

16.901

-

1.465.468

326.773

1.138.695

10.094

46.457

11.031

11.031

33.309

36.045

35.049

20.051

3.810

11.188

13.488

13.488

-

1.188.085

195.618

992.467

17.291

486.639

20.442

76

3.959

4.427

468

48

48

-

2.653.553

522.391

2.131.162

27.385

533.096

11.031

11.031

53.751

36.121

3.959

4.427

468

35.097

20.051

3.810

11.236

13.488

13.488

-

436.758

300.000

1.359

33

1.326

-

2.319

2.319

-

2.319

2.319

436.758

300.000

1.359

33

1.326

-

375.180

300.000

1.617

33

1.584

-

2.259

2.259

87

87

87

-

2.259

2.259

375.267

300.000

1.704

33

1.671

-

-

-

-

-

-

-

71.955

3.598

68.357

63.444

1.614

61.830

-

-

71.955

3.598

68.357

63.444

1.614

61.830

-

13.021

651

12.370

60.542

7.526

53.016

-

-

13.021

651

12.370

60.542

7.526

53.016

-

2.094.505

1.375.463

3.469.968

2.026.121

1.718.886

3.745.007

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

6

Bağımsız Denetimden GeçmiĢ

ALTERNATĠFBANK A.ġ.

30 EYLÜL 2009 TARĠHĠ ĠTĠBARIYLA NAZIM HESAPLAR TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

III.

NAZIM HESAPLAR TABLOSU

Bağımsız S ınırlı Denetimden GeçmiĢ

Dipnot

A. BĠLANÇO DIġ I YÜKÜMLÜLÜKLER (I+II+III)

I.

GARANTĠ ve KEFALETLER

1.1.

Teminat M ektupları

1.1.1. Devlet İhale Kanunu Kapsamına Girenler

1.1.2. Dış Ticaret İşlemleri Dolayısıyla Verilenler

1.1.3. Diğer Teminat M ektupları

1.2.

Banka Kredileri

1.2.1. İthalat Kabul Kredileri

1.2.2. Diğer Banka Kabulleri

1.3.

Akreditifler

1.3.1. Belgeli Akreditifler

1.3.2. Diğer Akreditifler

1.4.

Garanti Verilen Prefinansmanlar

1.5.

Cirolar

1.5.1. T.C. M erkez Bankasına Cirolar

1.5.2. Diğer Cirolar

1.6.

M enkul Kıy. İh. Satın Alma Garantilerimizden

1.7.

Faktoring Garantilerinden

1.8.

Diğer Garantilerimizden

1.9.

Diğer Kefaletlerimizden

II.

TAAHHÜTLER

2.1.

Cayılamaz Taahhütler

2.1.1. Vadeli Aktif Değerler Alım Satım Taahhütleri

2.1.2. Vadeli M evduat Alım Satım Taahhütleri

2.1.3. İştir. ve Bağ. Ort. Ser. İşt. Taahhütleri

2.1.4. Kul. Gar. Kredi Tahsis Taahhütleri

2.1.5. M en. Kıy. İhr. Aracılık Taahhütleri

2.1.6. Zorunlu Karşılık Ödeme Taahhüdü

2.1.7. Çekler İçin Ödeme Taahhütleri

2.1.8. İhracat Taahhütlerinden Kaynaklanan Vergi ve Fon Yükümlülükleri

2.1.9. Kredi Kartı Harcama Limit Taahhütleri

2.1.10. Kredi Kartları ve Bankacılık Hizmetlerine İlişkin Promosyon Uyg. Taah.

2.1.11. Açığa M enkul Kıymet Satış Taahhütlerinden Alacaklar

2.1.12. Açığa M enkul Kıymet Satış Taahhütlerinden Borçlar

2.1.13. Diğer Cayılamaz Taahhütler

2.2.

Cayılabilir Taahhütler

2.2.1. Cayılabilir Kredi Tahsis Taahhütleri

2.2.2. Diğer Cayılabilir Taahhütler

III.

TÜREV FĠNANS AL ARAÇLAR

3.1

Riskten Korunma Amaçlı Türev Finansal Araçlar

3.1.1 Gerçeğe Uygun Değer Riskinden Korunma Amaçlı ĠĢlemler

3.1.2 Nakit AkıĢ Riskinden Korunma Amaçlı ĠĢlemler

3.1.3 YurtdıĢındaki Net Yatırım Riskinden Korunma Amaçlı ĠĢlemler

3.2

Alım Satım Amaçlı ĠĢlemler

3.2.1. Vadeli Döviz Alım-Satım İşlemleri

3.2.1.1 Vadeli Döviz Alım İşlemleri

3.2.1.2 Vadeli Döviz Satım İşlemleri

3.2.2. Para ve Faiz Swap İşlemleri

3.2.2.1 Swap Para Alım İşlemleri

3.2.2.2 Swap Para Satım İşlemleri

3.2.2.3 Swap Faiz Alım İşlemleri

3.2.2.4 Swap Faiz Satım İşlemleri

3.2.3 Para, Faiz ve M enkul Değer Opsiyonları

3.2.3.1 Para Alım Opsiyonları

3.2.3.2 Para Satım Opsiyonları

3.2.3.3 Faiz Alım Opsiyonları

3.2.3.4 Faiz Satım Opsiyonları

3.2.3.5 M enkul Değerler Alım Opsiyonları

3.2.3.6 M enkul Değerler Satım Opsiyonları

3.2.4 Futures Para İşlemleri

3.2.4.1 Futures Para Alım İşlemleri

3.2.4.2 Futures Para Satım İşlemleri

3.2.5 Futures Faiz Alım-Satım İşlemleri

3.2.5.1 Futures Faiz Alım İşlemleri

3.2.5.2 Futures Faiz Satım İşlemleri

3.2.6 Diğer

B. EMANET VE REHĠNLĠ KIYMETLER (IV+V+VI)

IV.

EMANET KIYMETLER

4.1.

M üşteri Fon ve Portföy M evcutları

4.2.

Emanete Alınan M enkul Değerler

4.3.

Tahsile Alınan Çekler

4.4.

Tahsile Alınan Ticari Senetler

4.5.

Tahsile Alınan Diğer Kıymetler

4.6.

İhracına Aracı Olunan Kıymetler

4.7.

Diğer Emanet Kıymetler

4.8.

Emanet Kıymet Alanlar

V.

REHĠNLĠ KIYMETLER

5.1.

M enkul Kıymetler

5.2.

Teminat Senetleri

5.3.

Emtia

5.4.

Varant

5.5.

Gayrimenkul

5.6.

Diğer Rehinli Kıymetler

5.7.

Rehinli Kıymet Alanlar

VI.

KABUL EDĠLEN AVALLER VE KEFALETLER

(1)

BĠLANÇO DIġ I HES APLAR TOPLAMI (A+B)

CARĠ DÖNEM

30 Eylül 2009

TP

YP

2.093.628

1.884.866

734.513

713.700

734.513

444.104

46.631

76.583

687.882

367.521

64.516

11.432

53.084

191.205

191.205

13.875

864.353

515.190

864.353

515.190

66.280

515.190

390.013

323.103

81.219

3.738

494.762

655.976

494.762

655.976

63.177

87.485

21.853

53.114

41.324

34.371

135.732

194.136

23.964

2.239

21.972

148.200

133.493

295.853

304.276

113.807

155.385

120.046

148.891

62.000

70.079

34.974

35.105

3.731.241

873.161

127.848

42.995

21.495

23.711

93.813

2.341

12.540

16.943

3.602.222

830.166

297.065

6.781

8.119

11.162

3.129.764

580.557

167.274

231.666

1.171

5.824.869

2.758.027

ÖNCEKĠ DÖNEM

31 Aralık 2008

YP

TOPLAM

1.739.452

3.474.280

615.271

1.244.312

363.200

992.241

25.815

91.358

337.385

900.883

16.924

16.924

16.924

16.924

214.078

214.078

214.078

214.078

21.069

21.069

30.949

484.695

30.949

484.695

30.949

42.398

355.707

82.852

3.738

1.093.232

1.745.273

1.093.232

1.745.273

250.527

417.972

133.693

209.801

116.834

208.171

361.895

678.060

13.753

176.035

166.666

166.666

151.230

176.410

30.246

158.949

190.432

358.863

110.367

178.670

80.065

180.193

287.353

287.353

139.103

139.103

148.250

148.250

3.025

3.025

3.025

3.025

905.621

4.102.761

34.978

155.182

26.943

47.293

3.117

89.847

4.918

18.042

870.643

3.946.686

1.331

1.331

6.919

302.408

11.727

19.416

637.466

3.197.041

213.200

426.490

893

TOPLAM

3.978.494

1.448.213

1.178.617

123.214

1.055.403

64.516

11.432

53.084

191.205

191.205

13.875

1.379.543

1.379.543

581.470

390.013

323.103

81.219

3.738

1.150.738

1.150.738

150.662

74.967

75.695

329.868

23.964

24.211

148.200

133.493

600.129

269.192

268.937

62.000

70.079

34.974

35.105

4.604.402

170.843

45.206

96.154

29.483

4.432.388

303.846

19.281

3.710.321

398.940

1.171

TP

1.734.828

629.041

629.041

65.543

563.498

453.746

453.746

11.449

355.707

82.852

3.738

652.041

652.041

167.445

76.108

91.337

316.165

162.282

25.180

128.703

168.431

68.303

100.128

3.197.140

120.204

20.350

86.730

13.124

3.076.043

295.489

7.689

2.559.575

213.290

893

8.582.896

4.931.968

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

7

Bağımsız Denetimden GeçmiĢ

2.645.073

7.577.041

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT GELĠR TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

IV.

GELĠR TABLOSU

Dipnot

I.

1.1

1.2

1.3

1.4

1.5

1.5.1

1.5.2

1.5.3

1.5.4

1.6

1.7

II.

2.1

2.2

2.3

2.4

2.5

III.

IV.

4.1

4.1.1

4.1.2

4.2

4.2.1

4.2.2

V.

VI.

6.1

6.2

6.3

VII.

VIII.

IX.

X.

XI.

XII.

XIII.

XIV.

XV.

XVI.

16.1

16.2

XVII.

XVIII.

18.1

18.2

18.3

XIX.

19.1

19.2

19.3

XX.

XXI.

21.1

21.2

XXII.

XXIII.

23.1

23.2

FAĠZ GELĠRLERĠ

Kredilerden Alınan Faizler

Zorunlu Karşılıklardan Alınan Faizler

Bankalardan Alınan Faizler

Para Piyasası İşlemlerinden Alınan Faizler

M enkul Değerlerden Alınan Faizler

Alım Satım Amaçlı Finansal Varlıklardan

Gerçeğe Uygun Değer Farkı Kar/ Zarara Yansıtılan Olarak

Sınıflandırılan FV

Satılmaya Hazır Finansal Varlıklardan

Vadeye Kadar Elde Tutulacak Yatırımlardan

Finansal Kiralama Gelirleri

Diğer Faiz Gelirleri

FAĠZ GĠDERLERĠ

M evduata Verilen Faizler

Kullanılan Kredilere Verilen Faizler

Para Piyasası İşlemlerine Verilen Faizler

İhraç Edilen M enkul Kıymetlere Verilen Faizler

Diğer Faiz Giderleri

NET FAĠZ GELĠRĠ/GĠDERĠ (I - II)

NET ÜCRET VE KOMĠS YON GELĠRLERĠ/GĠDERLERĠ

Alınan Ücret ve Komisyonlar

Gayri Nakdi Kredilerden

Diğer

Verilen Ücret ve Komisyonlar

Gayri Nakdi Kredilere

Diğer

TEMETTÜ GELĠRLERĠ

TĠCARĠ KÂR / ZARAR (Net)

Sermaye Piyasası İşlemleri Kârı/Zararı

Türev Finansal İşlemlerden Kâr/Zarar

Kambiyo İşlemleri Kârı/Zararı

DĠĞER FAALĠYET GELĠRLERĠ

FAALĠYET GELĠRLERĠ/GĠDERLERĠ TOPLAMI (III+IV+V+VI+VII)

KREDĠ VE DĠĞER ALACAKLAR DEĞER DÜġ Üġ KARġ ILIĞI (-)

DĠĞER FAALĠYET GĠDERLERĠ (-)

NET FAALĠYET KÂRI/ZARARI (VIII-IX-X)

BĠRLEġ ME Ġġ LEMĠ S ONRAS INDA GELĠR OLARAK

KAYDEDĠLEN FAZLALIK TUTARI

ÖZKAYNAK YÖNTEMĠ UYGULANAN ORTAKLIKLARDAN

KÂR/ZARAR

NET PARAS AL POZĠS YON KÂRI/ZARARI

S ÜRDÜRÜLEN FAALĠYETLER VERGĠ ÖNCES Ġ K/Z (XI+...+XIV)

S ÜRDÜRÜLEN FAALĠYETLER VERGĠ KARġ ILIĞI (±)

Cari Vergi Karşılığı

Ertelenmiş Vergi Karşılığı

S ÜRDÜRÜLEN FAALĠYETLER DÖNEM NET K/Z (XV±XVI)

DURDURULAN FAALĠYETLERDEN GELĠRLER

Satış Amaçlı Elde Tutulan Duran Varlık Gelirleri

İştirak, Bağlı Ortaklık ve Birlikte Kontrol Edilen Ortaklıklar

(İş Ort.) Satış Karları

Diğer Durdurulan Faaliyet Gelirleri

DURDURULAN FAALĠYETLERDEN GĠDERLER (-)

Satış Amaçlı Elde Tutulan Duran Varlık Giderleri

İştirak, Bağlı Ortaklık ve Birlikte Kontrol Edilen Ortaklıklar

(İş Ort.) Satış Zararları

Diğer Durdurulan Faaliyet Giderleri

DURDURULAN FAALĠYETLER VERGĠ ÖNCES Ġ K/Z (XVIII-XIX)

DURDURULAN FAALĠYETLER VERGĠ KARġ ILIĞI (±)

Cari Vergi Karşılığı

Ertelenmiş Vergi Karşılığı

DURDURULAN FAALĠYETLER DÖNEM NET K/Z (XX±XXI)

NET DÖNEM KARI/ZARARI (XVII+XXII)

Grubun Kârı / Zararı

Azınlık Payları Kârı / Zararı (-)

Hisse Başına Kâr / Zarar

(1)

(2)

(3)

(4)

(5)

(6)

Bin Türk Lirası

Bağımsız Sınırlı

Denetimden Geçmiş

CARİ DÖNEM

ÖNCEKİ DÖNEM

(01.01-30.09.2009)

(01.01-30.09.2008)

369.576

306.540

299.906

275.832

4.780

5.947

1.029

7.091

1.370

1.458

58.475

14.368

1.557

3.876

9.349

47.569

4.016

188.108

159.772

17.186

9.423

1.727

181.468

21.020

25.698

14.079

11.619

4.678

18

4.660

(11.880)

5.270

(28.024)

10.874

39.058

229.666

78.625

74.884

76.157

-

(7)

(7)

76.157

14.327

18.321

(3.994)

61.830

61.830

61.830

0,2061

8

7.255

3.237

1.844

157.675

132.913

22.377

1.906

479

148.865

15.597

23.631

10.945

12.686

8.034

11

8.023

1.375

(11.200)

(991)

(16.497)

6.288

19.148

173.785

37.497

67.156

69.132

69.132

14.573

10.151

4.422

54.559

54.559

54.559

0,1870

Bin Türk Lirası

Bağımsız Sınırlı

Denetimden Geçmiş

CARİ DÖNEM

ÖNCEKİ DÖNEM

(01.07 - 30.09.2009)

(01.07-30.09.2008)

117.208

110.267

89.233

98.852

1.371

2.270

233

3.031

19

1.141

25.466

3.704

434

797

4.142

20.890

886

53.457

45.585

5.318

2.430

124

63.751

6.931

9.537

4.622

4.915

2.606

6

2.600

(6.466)

560

(20.777)

13.751

14.047

78.263

28.741

24.545

24.977

24.977

5.545

9.658

(4.113)

19.432

19.432

19.432

0,0648

1.818

1.089

1.269

61.020

52.904

7.479

590

47

49.247

5.352

8.437

3.599

4.838

3.085

3

3.082

75

(6.207)

93

4.261

(10.561)

5.356

53.823

11.878

22.833

19.112

19.112

4.146

5.793

(1.647)

14.966

14.966

14.966

0,4989

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT GELĠR TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

9

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

ÖZKAYNAKLARDA MUHASEBELEġTĠRĠLEN GELĠR GĠDER

KALEMLERĠNE ĠLĠġKĠN TABLO

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

V.

ÖZKAYNAKLARDA MUHASEBELEġTĠRĠLEN GELĠR GĠDER KALEMLERĠNE

ĠLĠġKĠN TABLO

BİN TÜRK LİRASI

Bağımsız Sınırlı Denetimden Geçmiş

CARİ DÖNEM

30.09.2009

I.

II.

III.

IV.

V.

VI.

VII.

VIII.

IX.

X.

XI.

1.1

1.2

MENKUL DEĞERLER DEĞERLEME FARKLARINA S ATILMAYA HAZIR FĠNANS AL

VARLIKLARDAN EKLENEN

MADDĠ DURAN VARLIKLAR YENĠDEN DEĞERLEME FARKLARI

MADDĠ OLMAYAN DURAN VARLIKLAR YENĠDEN DEĞERLEME FARKLARI

YABANCI PARA Ġġ LEMLER ĠÇĠN KUR ÇEVRĠM FARKLARI

NAKĠT AKIġ RĠS KĠNDEN KORUNMA AMAÇLI TÜREV FĠNANS AL VARLIKLARA ĠLĠġ KĠN

KÂR/ZARAR (Gerçeğe Uygun Değer DeğiĢikliklerinin Etkin Kısmı)

YURTDIġ INDAKĠ NET YATIRIM RĠS KĠNDEN KORUNMA AMAÇLI TÜREV FĠNANS AL

VARLIKLARA ĠLĠġ KĠN KÂR/ZARAR (Gerçeğe Uygun Değer DeğiĢikliklerinin Etkin Kısmı)

MUHAS EBE POLĠTĠKAS INDA YAPILAN DEĞĠġ ĠKLĠKLER ĠLE HATALARIN DÜZELTĠLMES ĠNĠN

ETKĠS Ġ

TMS UYARINCA ÖZKAYNAKLARDA MUHAS EBELEġ TĠRĠLEN DĠĞER GELĠR GĠDER

UNS URLARI

DEĞERLEME FARKLARINA AĠT ERTELENMĠġ VERGĠ

DOĞRUDAN ÖZKAYNAK ALTINDA MUHAS EBELEġ TĠRĠLEN NET GELĠR/GĠDER (I+II+…+IX)

1.4

DÖNEM KÂRI/ZARARI

M enkul Değerlerin Gerçeğe Uygun Değerindeki Net Değişme (Kar-Zarara Transfer)

Nakit Akış Riskinden Korunma Amaçlı Türev Finansal Varlıklardan Yeniden Sınıflandırılan ve Gelir

Tablosunda Gösterilen Kısım

Yurtdışındaki Net Yatırım Riskinden Korunma Amaçlı Yeniden Sınıflandırılan ve Gelir Tablosunda Gösterilen

Kısım

Diğer

XII.

DÖNEME ĠLĠġ KĠN MUHAS EBELEġ TĠRĠLEN TOPLAM KÂR/ZARAR (X±XI)

1.3

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

9

ÖNCEKİ DÖNEM

30.09.2008

3.139

(40)

(361)

7

-

-

-

-

-

-

379

(37)

(545)

-

3.441

(3.786)

(3.786)

(899)

358

358

-

-

-

-

(345)

(541)

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

ÖZKAYNAK DEĞĠġĠM TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

VI.

ÖZKAYNAK DEĞĠġĠM TABLOSU

BĠN TÜRK LĠRASI

Dipnot

Ödenmiş

Sermaye

Ödenmiş

Sermaye

Enf.

Düzeltme

Hisse Senedi Hisse Senedi

İhraç Primleri İptal Kârları

Yasal

Yedek

Akçeler

Statü

Yedekleri

Olağanüstü

Dönem Net

Geçmiş

Yedek

Diğer

Kârı /

Dönem Kârı /

akçe

Yedekler

(Zararı)

(Zararı)

Maddi ve

Menkul Değer Maddi Olmayan Ortaklıklardan

Değerleme

Duran Varlık Bedelsiz Hisse

Farkı

YDF

Senetleri

Satış A. /Durdurulan

F. İlişkin Dur. V.

Bir. Değ. Fonu

Riskten

Korunma

Fonları

Azınlık Payları

Hariç Toplam

Özkaynak

Azınlık

Payları

Toplam

Özkaynak

-

244.430

244.430

Bağımsız Sınırlı Denetimden GeçmiĢ

ÖNCEKĠ DÖNEM

(01/01 - 30/09/2008)

I.

II.

2.1

2.2

III.

Önceki Dönem Sonu Bakiyesi

TMS 8 Uyarınca Yapılan Düzeltmeler

Hataların Düzeltilmesinin Etkisi

Muhasebe Politikasında Yapılan DeğiĢikliklerin Etkisi

Yeni Bakiye (I+II)

X.

XI.

XII.

Dönem Ġçindeki DeğiĢimler

Birleşmeden Kaynaklanan Artış/Azalış

Menkul Değerler Değerleme Farkları

Riskten Korunma Fonları (Etkin kısım)

Nakit Akış Riskinden Korunma Amaçlı

Yurtdışındaki Net Yatırım Riskinden Korunma Amaçlı

Maddi Duran Varlıklar Yeniden Değerleme Farkları

Maddi Olmayan Duran Varlıklar Yeniden Değerleme Farkları

İştirakler, Bağlı Ort. ve Birlikte Kontrol Edilen Ort.(İş Ort.) Bedelsiz

HS

Kur Farkları

Varlıkların Elden Çıkarılmasından Kaynaklanan Değişiklik

Varlıkların Yeniden Sınıflandırılmasından Kaynaklanan Değişiklik

XIII.

İştirak Özkaynağındaki Değişikliklerin Banka Özkaynağına Etkisi

IV.

V.

VI.

6.1

6.2

VII.

VIII.

IX.

XIV.

14.1

14.2

XV.

XVI.

XVII.

XVIII.

Sermaye Artırımı

Nakden

İç Kaynaklardan

Hisse Senedi İhracı

Hisse Senedi İptal Kârları

Ödenmiş Sermaye Enflasyon Düzeltme Farkı

Diğer

XIX.

XX.

20.1

20.2

20.3

Dönem Net Kârı veya Zararı

Kâr Dağıtımı

Dağıtılan Temettü

Yedeklere Aktarılan Tutarlar

Diğer

Dönem Sonu Bakiyesi (III+IV+V+.+XVIII+XIX+XX)

224.265

224.265

-

23

23

-

-

-

-

-

63.320

63.320

(42.719)

(42.719)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

75.735

75.735

-

-

10

-

-

-

-

-

-

-

-

-

-

-

651

651

-

-

12.370

12.370

-

-

54.559

(63.320)

(63.320)

-

50.299

50.299

-

300.000

-

33

-

651

-

12.370

-

54.559

7.526

(54)

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

10

(459)

(459)

-

-

-

-

(541)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

75.735

75.735

10

(54)

-

75.735

75.735

10

(54)

-

-

-

-

-

54.559

-

-

54.559

-

-

-

-

-

374.139

-

374.139

(1.000)

244.430

244.430

(541)

-

-

(541)

-

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

ÖZKAYNAK DEĞĠġĠM TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

VI.

ÖZKAYNAK DEĞĠġĠM TABLOSU

BĠN TÜRK LĠRASI

Dipnot

I.

II.

III.

IV.

4.1

4.2

V.

VI.

VII.

VIII.

IX.

X.

XI.

XII.

12.1

12.2

XIII.

XIV.

XV.

XVI.

XVII.

XVIII.

18.1

18.2

18.3

Bağımsız Sınırlı Denetimden GeçmiĢ

CARĠ DÖNEM

(01/01 - 30/09/2009)

Önceki Dönem Sonu Bakiyesi

Dönem İçindeki Değişimler

Birleşmeden Kaynaklanan Artış /Azalış

Menkul Değerler Değerleme Farkları

Riskten Korunma Fonları (Etkin kısım)

Nakit Akış Riskinden Korunma Amaçlı

Yurtdışındaki Net Yatırım Riskinden Korunma Amaçlı

Maddi Duran Varlıklar Yeniden Değerleme Farkları

Maddi Olmayan Duran Varlıklar Yeniden Değerleme Farkları

İştirakler, Bağlı Ort. ve Birlikte Kontrol Edilen Ort.(İş Ort.) Bedelsiz

Hisse Senetleri

Kur Farkları

Varlıkların Elden Çıkarılmasından Kaynaklanan Değişiklik

Varlıkların Yeniden Sınıflandırılmasından Kaynaklanan Değişiklik

İştirak Özkaynağındaki Değişikliklerin Banka Özkaynağına Etkisi

Sermaye Artırımı

Nakden

İç Kaynaklardan

Hisse Senedi İhraç Primi

Hisse Senedi İptal Kârları

Ödenmiş Sermaye Enflasyon Düzeltme Farkı

Diğer

Dönem Net Kârı veya Zararı

Kâr Dağıtımı

Dağıtılan Temettü

Yedeklere Aktarılan Tutarlar

Diğer

Dönem Sonu Bakiyesi (I+II+III+…+XVI+XVII+XVIII)

Ödenmiş

Sermaye

Ödenmiş

Sermaye

Enf.

Düzeltme

Hisse Senedi Hisse Senedi

İhraç Primleri İptal Kârları

Olağanüstü

Dönem Net

Geçmiş

Statü

Yedek

Diğer

Kârı /

Dönem Kârı /

Yedekleri

akçe

Yedekler

(Zararı)

(Zararı)

Yasal

Yedek

Akçeler

300.000

-

33

-

651

-

12.370

-

53.016

7.526

-

-

-

-

-

-

-

-

-

-

-

-

-

-

2.947

2.947

-

-

55.987

55.987

-

-

61.830

(53.016)

(53.016)

-

6

(5.918)

(5.918)

-

300.000

-

33

-

3.598

-

68.357

-

61.830

1.614

.

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

11

Maddi ve

Menkul Değer Maddi Olmayan Ortaklıklardan

Değerleme

Duran Varlık Bedelsiz Hisse

Farkı

YDF

Senetleri

1.671

Satış A. /Durdurulan

F. İlişkin Dur. V.

Bir. Değ. Fonu

Riskten

Korunma

Fonları

Azınlık Payları

Hariç Toplam

Özkaynak

Toplam

Özkaynak

-

375.267

-

-

-

-

-

-

-

-

-

-

-

-

-

6

61.830

-

-

6

61.830

-

1.326

-

-

-

-

436.758

-

436.758

(345)

-

375.267

Azınlık

Payları

(345)

-

-

(345)

-

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

NAKĠT AKIġ TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

VII.

NAKĠT AKIġ TABLOSU

Dipnot

A.

BANKACILIK FAALĠYETLERĠNE ĠLĠġ KĠN NAKĠT AKIMLARI

1.1

Bankacılık Faaliyet Konusu Aktif ve Pasiflerdeki Değişim Öncesi Faaliyet Kârı

1.1.1

1.1.2

1.1.3

1.1.4

1.1.5

1.1.6

1.1.7

1.1.8

1.1.9

Bağımsız S ınırlı

Bağımsız S ınırlı

Denetimden GeçmiĢ

Denetimden GeçmiĢ

CARĠ DÖNEM

ÖNCEKĠ DÖNEM

1 Ocak - 30 Eylül 2009 1 Ocak - 30 Eylül 2008

168.046

63.720

Alınan Faizler

Ödenen Faizler

Alınan Temettüler

Alınan Ücret ve Komisyonlar

Elde Edilen Diğer Kazançlar

Zarar Olarak M uhasebeleştirilen Donuk Alacaklardan Tahsilatlar

Personele ve Hizmet Tedarik Edenlere Yapılan Nakit Ödemeler

Ödenen Vergiler

Diğer

331.888

(190.530)

25.698

23.898

37.109

(45.059)

(10.504)

(4.454)

300.989

(151.515)

1.375

23.631

3.737

7.523

(41.633)

(10.586)

(69.801)

1.2

Bankacılık Faaliyetleri Konusu Aktif ve Pasiflerdeki Değişim

(616.395)

(136.052)

1.2.1

1.2.2

1.2.3

1.2.4

1.2.5

1.2.6

1.2.7

1.2.8

1.2.9

1.2.10

Alım Satım Amaçlı Finansal Varlıklarda Net (Artış) Azalış

Gerçeğe Uygun Değer Farkı K/Z'a Yansıtılan Olarak Sınıflandırılan FV'larda Net (Artış) Azalış

Bankalar Hesabındaki Net (Artış) Azalış

Kredilerdeki Net (Artış) Azalış

Diğer Aktiflerde Net (Artış) Azalış

Bankaların M evduatlarında Net Artış (Azalış)

Diğer M evduatlarda Net Artış (Azalış)

Alınan Kredilerdeki Net Artış (Azalış)

Vadesi Gelmiş Borçlarda Net Artış (Azalış)

Diğer Borçlarda Net Artış (Azalış)

(1.910)

(283.165)

18.612

88.414

(362.590)

(109.978)

34.222

22.214

(628.640)

59.511

27.976

292.796

235.626

(145.535)

I.

Bankacılık Faaliyetlerinden Kaynaklanan Net Nakit Akımı

(448.349)

(72.332)

B.

YATIRIM FAALĠYETLERĠNE ĠLĠġ KĠN NAKĠT AKIMLARI

II.

Yatırım Faaliyetlerinden Kaynaklanan Net Nakit Akımı

(231.147)

(16.843)

2.1

2.2

2.3

2.4

2.5

2.6

2.7

2.8

2.9

İktisap Edilen İştirakler, Bağlı Ortaklıklar ve Birlikte Kontrol Edilen Ortaklıklar (İş Ortaklıkları)

Elden Çıkarılan İştirakler, Bağlı Ortaklıklar ve Birlikte Kontrol Edilen Ortaklıklar (İş Ortaklıkları)

Satın Alınan M enkuller ve Gayrimenkuller

Elden Çıkarılan M enkul ve Gayrimenkuller

Elde Edilen Satılmaya Hazır Finansal Varlıklar

Elden Çıkarılan Satılmaya Hazır Finansal Varlıklar

Satın Alınan Yatırım Amaçlı M enkul Değerler

Satılan Yatırım Amaçlı M enkul Değerler

Diğer

(790)

5.812

(165.256)

77.752

(148.665)

-

(75)

(18.255)

2.415

(928)

-

C.

FĠNANS MAN FAALĠYETLERĠNE ĠLĠġ KĠN NAKĠT AKIMLARI

III.

Finansman Faaliyetlerinden Sağlanan Net Nakit

3.1

3.2

3.3

Krediler ve İhraç Edilen M enkul Değerlerden Sağlanan Nakit

Krediler ve İhraç Edilen M enkul Değerlerden Kaynaklanan Nakit Çıkışı

İhraç Edilen Sermaye Araçları

3.4

3.5

3.6

Temettü Ödemeleri

Finansal Kiralamaya İlişkin Ödemeler

Diğer

IV.

Döviz Kurundaki Değişimin Nakit ve Nakde Eşdeğer Varlıklar Üzerindeki Etkisi

V.

Nakit ve Nakde Eşdeğer Varlıklardaki Net Artış

VI.

Dönem Başındaki Nakit ve Nakde Eşdeğer Varlıklar

862.038

365.054

VII.

Dönem Sonundaki Nakit ve Nakde Eşdeğer Varlıklar

185.074

362.286

(1.252)

74.949

-

75.745

(1.252)

3.784

(676.964)

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır

.

12

(796)

11.458

(2.768)

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

ÜÇÜNCÜ BÖLÜM

MUHASEBE POLĠTĠKALARI

I.

Sunum esaslarına iliĢkin açıklamalar

1.

Finansal tablolar ile bunlara iliĢkin açıklama ve dipnotların Türkiye Muhasebe

Standartları ve Bankaların Muhasebe Uygulamalarına ve Belgelerin Saklanmasına ĠliĢkin

Usul ve Esaslar Hakkında Yönetmeliğe uygun olarak hazırlanması:

Bankalar, 5411 Sayılı Bankacılık Kanunu‟nun 37. maddesi uyarınca, kuruluĢ birliklerinin ve

Türkiye Muhasebe Standartları Kurulu‟nun görüĢü alınmak suretiyle Bankacılık Düzenleme ve

Denetleme Kurumu (“BDDK”) tarafından uluslararası standartlar esas alınarak belirlenecek usûl

ve esaslara uygun olarak muhasebe sistemlerinde tekdüzeni uygulamak; tüm iĢlemlerini gerçek

mahiyetlerine uygun surette muhasebeleĢtirmek; finansal raporlarını bilgi edinme ihtiyacını

karĢılayabilecek biçim ve içerikte, anlaĢılır, güvenilir ve karĢılaĢtırılabilir, denetime, analize ve

yorumlamaya elveriĢli, zamanında ve doğru Ģekilde düzenlemek zorundadır.

Bankalar, Ģubeleri, yurt içi ve yurt dıĢındaki muhabirleri ile hesap mutabakatı sağlamadan kanunî

ve yardımcı defterleri ile kayıtlarını ve bilançolarını kapatamazlar.

Banka, yasal kayıtlarını, finansal tablolarını ve finansal tablolarına baz teĢkil eden dokümanlarını

Türkiye Muhasebe Standartları, Türkiye Finansal Raporlama Standartları ve 1 Kasım 2006 tarih

ve 26333 sayılı Resmi Gazete‟de yayımlanan Bankaların Muhasebe Uygulamalarına ve

Belgelerin Saklanmasına ĠliĢkin Usul ve Esaslar Hakkında Yönetmeliğe, Türk Ticaret Mevzuatı

ve Vergi Mevzuatına uygun olarak hazırlamaktadır.

1.1.

Finansal tabloların hazırlanmasında kullanılan değerleme esasları:

Finansal tabloların hazırlanmasına iliĢkin izlenen muhasebe politikaları ve kullanılan değerleme

esasları Türkiye Muhasebe Standartları ve Bankacılık Düzenleme ve Denetleme Kurumu‟nun

ilgili yönetmelik, tebliğ ve kararnamelerinde belirtildiği Ģekilde uygulanmıĢtır. Söz konusu

muhasebe politikaları ve değerleme esasları aĢağıda yer alan II ila XXII no‟lu dipnotlarda

açıklanmaktadır.

Finansal tablolar ile bunlara iliĢkin açıklama ve dipnotlarda yer alan tutarlar aksi belirtilmedikçe

Bin Türk Lirası olarak ifade edilmiĢtir.

II.

Finansal araçların kullanım stratejisi ve yabancı para cinsinden iĢlemlere iliĢkin açıklamalar

1. a)

Banka kaynaklarının önemli kısmı sabit faiz oranlıdır; TL plasmanların tamamına yakını düĢük

riskli kısa vadeli iĢlemlerden oluĢmaktadır. Likidite riski yakından takip edilmekte ve mevcut

kaynakların yeterliliği (belirli bir süre içinde vadesi gelecek yükümlülüklerin yerine

getirilebilmesi) yakından izlenmektedir. Kaynakların vade yapısı ile plasmanların vade yapısı,

ülkenin güncel koĢulları izin verdiği ölçüde uyumlu tutulmaya çalıĢılmaktadır.

b)

Para ve sermaye piyasalarındaki kısa vadeli kur, faiz ve fiyat hareketleri, alım-satım riski içinde

değerlendirilmektedir. Banka, alım-satım riski için gerekli ekonomik sermaye ayrımını yapmıĢ ve

bu kaynaktan yola çıkarak risk limitlerini uygulamaya koymuĢtur. Söz konusu portföy, günlük

bazda piyasaya göre fiyatlanmakta ve limitler de günlük olarak takip edilmektedir. Risk limitleri

Yönetim Kurulu tarafından ekonomik koĢulların revize edilmelerini gerektirmediği hallerde, yılda

bir kez, bütçe çalıĢmalarının sonunda onaylanır. 2009 yılının limitleri ise 2 ġubat 2009 tarihli ve

3/C sayılı Yönetim Kurulu Kararı ile belirlenmiĢtir.

13

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

ÜÇÜNCÜ BÖLÜM

MUHASEBE POLĠTĠKALARI (devamı)

II.

Finansal araçların kullanım stratejisi ve yabancı para cinsinden iĢlemlere iliĢkin açıklamalar

(devamı)

2.

Banka‟nın, satılmaya hazır yabancı para cinsinden sermaye aracı bulunmaktadır. Satılmaya hazır

yabancı para cinsinden sermaye araçları dolayısıyla oluĢan kur ve faiz riskleri, grubun genel risk

yönetimi politikaları çerçevesinde yönetilmektedir.

3.

30 Eylül 2009 ve 31 Aralık 2008 tarihleri itibarıyla Banka‟nın yabancı iĢletmelerde herhangi bir

yatırımı bulunmamaktadır.

III.

Vadeli iĢlem ve opsiyon sözleĢmeleri ile türev ürünlere iliĢkin açıklamalar

Banka‟nın türev iĢlemleri yabancı para swap, vadeli alım satım, futures ve opsiyon

sözleĢmelerinden meydana gelmektedir. Türev finansal araçlar, sözleĢme tarihindeki gerçeğe uygun

değeri ile muhasebeleĢtirilir ve sonraki raporlama dönemlerinde gerçeğe uygun değerleri ile

yeniden değerlenir. Bazı türev iĢlemler ekonomik olarak riskten korunma sağlamakla birlikte,

finansal riskten korunma muhasebesine (hedge) uygun kalem olarak tanımlanması için gereken tüm

koĢullar yerine getirilmediği için “Finansal Araçlar: MuhasebeleĢtirilme ve Ölçmeye ĠliĢkin

Türkiye Muhasebe Standardı” (TMS 39) kapsamında alım satım amaçlı olarak muhasebeleĢtirilir ve

söz konusu araçlar dolayısı ile gerçekleĢen kazanç veya kayıp kar zarar tablosu ile iliĢkilendirilir.

Bu araçlara iliĢkin gerçeğe uygun değerdeki değiĢimlerden oluĢan realize olmamıĢ kayıp veya

kazançlar mevcut vergi mevzuatı çerçevesinde kanunen kabul edilmeyen gelir ya da gider olarak

değerlendirilir.

IV.

Faiz gelir ve giderine iliĢkin açıklamalar

Faiz gelirleri ve giderleri gerçeğe uygun değerleri ile kayıtlara yansıtılmakta olup, mevcut anapara

tutarı göz önünde bulundurularak etkin faiz (finansal varlığın ya da yükümlülüğün gelecekteki nakit

akımlarını bugünkü net defter değerine eĢitleyen oran) yöntemi ile tahakkuk esasına göre

muhasebeleĢtirilmektedir.

Ġlgili mevzuat gereğince donuk alacak haline gelmiĢ kredilerin ve diğer alacakların faiz tahakkuk ve

reeskontları iptal edilmekte ve söz konusu tutarlar tahsil edilene kadar faiz gelirleri dıĢında

tutulmaktadır.

V.

Ücret ve komisyon gelir ve giderlerine iliĢkin açıklamalar

Bankacılık hizmet gelirleri tahsil edildikleri dönemde gelir kaydedilmekte, nakdi ve gayrinakdi

kredilerle ilgili peĢin tahsil edilen komisyon gelirleri ise etkin faiz oranı yöntemi ile iskonto

edilerek dönemsellik ilkesi gereği ilgili dönemde gelir kaydedilmektedir.

Finansal yükümlülüklere iliĢkin olarak diğer kurum ve kuruluĢlara ödenen ve iĢlem maliyetini

oluĢturan kredi ücret ve komisyon giderleri peĢin ödenmiĢ gider hesabında takip edilmekte olup

etkin faiz oranı yöntemi ile iskonto edilerek dönemsellik ilkesi gereği ilgili dönemlerde gider

hesaplarına yansıtılmaktadır.

14

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

ÜÇÜNCÜ BÖLÜM (devamı)

MUHASEBE POLĠTĠKALARI (devamı)

VI.

Finansal varlıklara iliĢkin açıklamalar

Finansal araçlar finansal aktifler, finansal pasifler ve türev enstrümanlardan oluĢmaktadır.

Finansal araçlar Banka‟nın ticari aktivite ve faaliyetlerinin temelini oluĢturmaktadır. Bu

enstrümanlarla ilgili riskler Banka‟nın aldığı toplam riskin çok önemli bir kısmını

oluĢturmaktadır. Mali enstrümanlar Banka‟nın bilançosundaki likidite, kredi ve piyasa risklerini

her açıdan etkilemektedir. Banka, bu enstrümanların alım ve satımını müĢterileri adına ve kendi

nam ve hesabına yapmaktadır.

Finansal varlıklar, temelde Banka‟nın ticari faaliyet ve operasyonlarını meydana getirmektedir.

Bu araçlar finansal tablolardaki likiditeyi, kredi ve faiz riskini ortaya çıkarma, etkileme ve

azaltabilme özelliğine sahiptir.

Finansal araçlarını normal yoldan alım satımı teslim tarihi (“settlement date”) esas alınarak

muhasebeleĢtirilmektedir. Teslim tarihi, bir varlığın Banka‟ya teslim edildiği veya Banka

tarafından teslim edildiği tarihtir. Teslim tarihi muhasebesi, (a) varlığın iĢletme tarafından elde

edildiği tarihte muhasebeleĢtirilmesini, ve (b) varlığın iĢletme tarafından teslim edildiği tarih

itibarıyla bilanço dıĢı bırakılmasını ve yine aynı tarih itibarıyla elden çıkarma kazanç ya da

kaybının muhasebeleĢtirilmesini gerektirir. Teslim tarihi muhasebesinin uygulanması durumunda,

iĢletme, teslim aldığı varlıklarda olduğu gibi, ticari iĢlem tarihi ve teslim tarihi arasındaki dönem

boyunca varlığın gerçeğe uygun değerinde meydana gelen değiĢimleri muhasebeleĢtirir.

Normal yoldan alım veya satım, bir finansal varlığın, genellikle yasal düzenlemeler veya

ilgili piyasa teamülleri çerçevesinde belirlenen bir süre içerisinde teslimini gerektiren bir

sözleĢme çerçevesinde satın alınması veya satılmasıdır. ĠĢlem tarihi ile teslim tarihi arasındaki

süre içerisinde elde edilecek olan bir varlığın gerçeğe uygun değerinde meydana gelen

değiĢiklikler, satın alınan aktifler ile aynı Ģekilde muhasebeleĢtirilir. Gerçeğe uygun değerde

meydana gelen değiĢiklikler, maliyet bedeli veya itfa edilmiĢ maliyetinden gösterilen varlıklar

için muhasebeleĢtirilmez; gerçeğe uygun değer farkı kâr veya zarara yansıtılan olarak

sınıflandırılan bir finansal varlığa iliĢkin olarak ortaya çıkan kazanç veya kayıp, kâr ya da

zararda; satılmaya hazır finansal varlığa iliĢkin olarak ortaya çıkan kazanç veya kayıp ise

özkaynaklarda muhasebeleĢtirilir.

AĢağıda her finansal aracın tahmini makul değerlerini belirlemede kullanılan yöntemler ve

varsayımlar belirtilmiĢtir.

Nakit değerler, bankalar ve diğer mali kuruluĢlar

Nakit ve nakit benzeri kalemler, nakit para, vadesiz mevduat hemen nakde çevrilebilecek olan ve

önemli tutarda değer değiĢikliği riskini taĢımayan yüksek likiditeye sahip diğer kısa vadeli

yatırımlardır. Bu varlıkların defter değeri gerçeğe uygun değerleridir.

Menkul değerler

Banka bilançosunda menkul değerler 3 ana baĢlık altında toplanmıĢtır:

Gerçeğe uygun değer farkı kar zarara yansıtılan menkul değerler belli baĢlı 2 ana baĢlık altında

toplanmıĢtır. (i) Alım satım amaçlı olarak sınıflanan menkul değerler; esas itibarıyla yakın bir

tarihte satılmak ya da geri alınmak amacıyla edinilmiĢ kısa vadede kar amacı güdülen menkul

değerler. (ii) Ġlk muhasebeleĢtirme sırasında Banka tarafından gerçeğe uygun değer farkı kar

zarara yansıtılan olarak sınıflanmıĢ menkul kıymetlerdir. Banka bu tür bir sınıflamayı izin verilen

veya daha doğru bir bilgi sunulması sonucunu doğuran durumlarda kullanabilir.

15

ALTERNATĠFBANK A.ġ.

1 OCAK – 30 EYLÜL 2009 ARA HESAP DÖNEMĠNE AĠT

FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (TL) olarak ifade edilmiĢtir.)

ÜÇÜNCÜ BÖLÜM (devamı)

MUHASEBE POLĠTĠKALARI (devamı)

VI.

Finansal varlıklara iliĢkin açıklamalar (devamı)

Menkul değerler (devamı)

Bu grupta muhasebeleĢtirilen menkul değerler maliyet bedelleriyle finansal tablolara alınmakta ve

gerçeğe uygun değerleri üzerinden finansal tablolarda gösterilmektedir. Borsalarda iĢlem gören

menkul kıymetler için gerçeğe uygun değerler borsa rayiçleri kullanılarak bulunur.

Gerçeğe uygun değer farkı kar zarara yansıtılan menkul değerlerin elde etme maliyeti ile gerçeğe

uygun değerlerine göre değerlenmiĢ değerleri arasındaki fark, faiz gelir ve reeskontları veya

menkul değerler değer düĢüĢ karĢılığı hesabına yansıtılmaktadır. Gerçeğe uygun değer farkı kar

zarara yansıtılan menkul değerlerin elde tutulması esnasında kazanılan faizler faiz geliri, kâr

payları ise kar payı gelirleri hesaplarına intikal ettirilmektedir.

Vadeye kadar elde tutulacak finansal varlıklar; vadesine kadar saklama niyetiyle elde tutulan ve

fonlama kabiliyeti dahil olmak üzere vade sonuna kadar elde tutulabilmesi için gerekli koĢulların

sağlanmıĢ olduğu, sabit veya belirlenebilir ödemeleri ile sabit vadesi bulunan ve banka kaynaklı

krediler ve alacaklar dıĢında kalan finansal varlıklardan oluĢmaktadır. Vadeye kadar elde

tutulacak menkul değerler, iç verim oranı yöntemi kullanılarak iskonto edilmiĢ maliyeti ile

değerlemeye tabi tutulmakta ve varsa değer azalıĢı için karĢılık ayrılmaktadır. Banka tarafından

vadeye kadar elde tutulmak amacıyla edinilen ve bu Ģekilde sınıflandırılan ancak sınıflandırma

esaslarına uyulmadığından iki yıl boyunca bu sınıflandırmaya tabi tutulmayacak finansal varlıklar

bulunmamaktadır.

Vadeye kadar elde tutulacak menkul değerlerden kazanılan faiz gelirleri gelir tablosunda faiz

geliri olarak muhasebeleĢtirilmektedir.

Satılmaya hazır finansal varlıklar ilk kayda alınmalarında iĢlem maliyetlerini de içeren elde etme

maliyeti ile muhasebeleĢtirilmektedir. Ġlk kayda alımdan sonra satılmaya hazır menkul

kıymetlerin müteakip değerlemesi gerçeğe uygun değeri üzerinden yapılmakta ve gerçeğe uygun

değerdeki değiĢikliklerden kaynaklanan ve menkullerin iskonto edilmiĢ değeri ile gerçeğe uygun

değeri arasındaki farkı ifade eden gerçekleĢmemiĢ kâr veya zararlar özkaynak kalemleri

içerisinde “Menkul Değerler Değer ArtıĢ Fonu” hesabı altında gösterilmektedir. Satılmaya hazır

menkul değerlerin elden çıkarılması durumunda özkaynaklarda menkul değerler değer artıĢ fonu

hesabında izlenen bunlara ait değer artıĢ/azalıĢları gelir tablosuna devredilir.

Piyasalarda yaĢanan volatilitenin banka bilançolarında yarattığı menfi etkiyi ortadan kaldırmak