AYLIK RAPOR

Kasım 2012

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

İÇİNDEKİLER

Eylül ayında dış ticaret açığı 6.8 milyar dolar oldu.

Eylül ayında dış ticaret açığı 6.8 milyar dolar olmuş, ve bir önceki yılın aynı ayına göre %34.7 oranında

azalmıştır. 12 aylık kümülatif toplamda dış ticaret açığındaki toparlanma Eylül ayında da devam etmiş, dış

ticaret açığının yıllık artış hızı -%17.1’e gerilemiştir. Eylül ayında da ihracatımızda altın ihracatı belirleyici

olurken, ithalattaki yavaşlama devam etmiştir. Bu raporumuzda, Eylül ayı dış ticaret rakamları ayrıntılı bir

şekilde incelenecektir.

Ekim ayında yıllık TÜFE %7.8’e geriledi

Açıklanan Eylül ayı enflasyon rakamlarıyla birlikte yıllık enflasyonun beklentimize paralel olarak gerilemeye

devam ettiği görülürken, bu durum faiz oranlarındaki gerileme beklentimize paralel bir görünüm sergilemiştir.

Avrupa’ya ilişkin endişelerin yeniden gündeme gelmesiyle küresel ekonomik aktiviteye ilişkin risklerin arttığı

görülürken, Uluslararası Kredi Derecelendirme Kuruluşu Fitch’in Türkiye’nin kredi notunu ‘yatırım yapılabilir’

seviyeye yükseltmesinin ardından Türkiye’ye fon akışlarının artması beklenmektedir. Türkiye’ye olan yabancı

ilgisinin arttığı bu ortamda döviz kuru ve finansal istikrardaki bozulmalara karşın TCMB’nin tutumu önemli

görünmektedir. Bu raporumuzda TÜFE rakamları ayrıntılı olarak incelenerek, yapılan son not artırımı ve

açıklanan son sanayi rakamlarının ardından TCMB’nin olası tutumu ele alınacaktır.

Cari işlemler hesabındaki toparlanma devam ediyor.

Cari işlemler açığı Eylül ayı itibariyle toparlanma eğilimini sürdürmüş ve yıllık bazda 55.8 milyar dolar seviyesine

kadar gerilemiştir. Yılın üçüncü çeyreği itibariyle cari işlemler açığının GSYH’ye oranı %7.1’e düşmüştür. Bu

raporumuzda Eylül ayı verilerine ek olarak, son dönemin önemli gündem maddelerinden olan altın ticaretinin

cari işlemler hesabı üzerindeki etkilerini inceledik. Eylül ayında önemli yapısal değişimlerin gözlendiği finansman

tarafı ise bu raporumuzda ayrıntılı olarak incelenmiştir.

TCMB son toplantısında faiz indirim sinyali verdi.

Türkiye Cumhuriyet Merkez Bankası (TCMB) Kasım ayı Para Politikası Kurulu (PPK) toplantısında beklentilerimize

paralel olarak faiz koridorunun üst bandı olan borç verme faiz oranında 50 baz puan indirime giderken, bununla

birlikte son dönemde aktif bir politika aracı olarak kullandığı rezerv opsiyon katsayılarını da (ROK) hem altın

hem döviz için artırmıştır. TCMB faiz koridorunun alt bandı olan borç alma faiz oranını ve politika faiz oranını ise

sabit bırakmıştır. Ancak önümüzdeki dönemde gerekirse borç alma faiz oranında ve politika faiz oranında

indirime gidebileceğini bir kez daha ifade etmiştir. Bu çalışmamızda TCMB’nin son kararı detaylı bir şekilde

incelendikten sonra önümüzdeki dönem para politikası görünümü ele alınacaktır.

1

Eylül ayında dış ticaret açığı 6.8 milyar dolar oldu.

Eylül ayında dış ticaret açığı 6.8 milyar dolar olmuş, ve bir önceki yılın aynı ayına göre %34.7 oranında

azalmıştır. 12 aylık kümülatif toplamda dış ticaret açığındaki toparlanma Eylül ayında da devam etmiş, dış

ticaret açığının yıllık artış hızı -%17.1’e gerilemiştir. Eylül ayında da ihracatımızda altın ihracatı belirleyici

olurken, ithalattaki yavaşlama devam etmiştir. Bu raporumuzda, Eylül ayı dış ticaret rakamları ayrıntılı bir

şekilde incelenecektir.

Grafik 2

Dış Ticaret Açığı (Milyar $)

İhracat (y-y, %)

İthalat (y-y, %)

Oca.12

May.12

Eyl.11

May.11

Eyl.10

Oca.11

May.10

Eyl.09

Oca.10

Mar.07

Tem.07

Kas.07

Mar.08

Tem.08

Kas.08

Mar.09

Tem.09

Kas.09

Mar.10

Tem.10

Kas.10

Mar.11

Tem.11

Kas.11

Mar.12

Tem.12

Oca.07

-120

May.09

-70

Eyl.08

-20

Oca.09

30

May.08

80

Eyl.07

40

30

20

10

0

-10

-20

-30

-40

Dış Ticaret Açığı (y-y,%)

Oca.08

130

May.07

Grafik 1

Kaynak: TÜİK

Son on iki aylık toplam rakamları kullanılmıştır.

Kaynak: TÜİK

Son on iki aylık toplam rakamları kullanılmıştır.

TÜİK tarafından açıklanan dış ticaret verilerine göre, Eylül ayında bir önceki yılın aynı ayına göre %34.7 gerileyen

dış ticaret açığı 6.83 milyar dolar ile beklentilerin bir miktar üzerinde gerçekleşmiştir (VakıfBank beklentisi: 6.4

milyar dolar, piyasa beklentisi: 6.6 milyar dolar). Genel olarak değerlendirildiğinde 2012 Eylül ayı ihracatı bir

önceki yılın aynı dönemine göre %21 artarak 13 milyar dolar seviyesinde gerçekleşirken, ithalat ise %6.4

azalarak 19.8 milyar dolar olmuştur. İthalatın yıllık artış hızına baktığımızda 2011 Ekim ayından beri düzenli bir

düşüş olduğu görülmekteyken, ihracattaki artış hızında dikkat çekici bir gelişme görülmemektedir. Bu durumun,

küresel ekonomik aktivitedeki yavaşlamanın ithalatı etkilemesinden kaynaklandığı düşünülmektedir. Böylece on

iki aylık toplamda dış ticaret açığı Ağustos ayındaki 90.7 milyar dolar seviyesinden Eylül ayında 87.1 milyar dolar

seviyesine gerilemiştir. Eylül ayında toplam ihracatı destekleyen en önemli kalem İran'ın yerini alan Birleşik

Arap Emirlikleri'ne yapılan altın ihracatı olurken, en fazla ithalat yapılan fasıl ise 5.11 milyar dolar ile mineral

yakıtlar ve yağlar faslı olmuştur. İhracatta Birleşik Arap Emirlikleri’ni 1.12 milyar dolar ile Almanya takip

ederken, en çok ithalat yapılan ülke ise daha önceki aylara göre değişmeyerek Rusya olmuştur.

Grafik 3

Kıymetli Taşlar İhracatının Toplam İhracat

İçindeki Payı

Kıymetli Taşlar İhracatı (y-y, %) (Sağ

1000

eksen)

20

800

15

600

10

400

200

5

0

Ağu.12

May.12

Kas.11

Şub.12

Ağu.11

May.11

Kas.10

Şub.11

Ağu.10

May.10

Kas.09

Kaynak: TÜİK

Şub.10

Ağu.09

-200

May.09

0

Son aylarda ihracat açısından en dikkat çekici kalem

olan kıymetli taşlar ve metaller fasılası Eylül ayında

da ihracat performansı üzerinde belirleyici

olmuştur. 2011 yılının Eylül ayında 273 milyon dolar

seviyesinde olan kıymetli taşlar ve metaller ihracatı

2012 yılının aynı ayında 1.6 milyar dolar seviyesinde

gerçekleşmiştir. Ancak kıymetli taşlar ve metaller

kaleminin ihracatında Eylül ayında belirgin bir

yavaşlama olduğu görülmektedir. Söz konusu

kalemin toplam ihracatımız içindeki payı Ocak

ayından beri genel olarak artmakta iken, Eylül

ayında Ağustos ayındaki %18 seviyesinden %12

seviyesine gerilemiştir. Bu kalemin ihracatının yıllık

2

artışı da Ağustos ayında %867 seviyesindeyken, Eylül ayında %492 olmuştur. Kıymetli taşlar ve metaller

kaleminde Eylül ayında bir gerileme görülse de, ihracat performansımızı olumlu etkilemeye devam ettiği

söylenebilir. Söz konusu kalem göz ardı edildiğinde ihracat büyümesinin yılın ilk dokuz aylık dönemi itibariyle

%3.2’ye gerilemesi, söz konusu kalemin ihracat performansı üzerindeki etkisini kanıtlamaktadır.

AB Ülkelerinin Toplam İhracat İçindeki Payı

(%)

Grafik 4

60

56.3

56.0

Grafik 5

60

57.3

AB Ülkelerinin Altın Hariç İhracat İçindeki

57.7

Payı (%)

55

55

48.0

50

46.0

46.3

50.1

50

46.2

48.9

47.8

47.5

43.2

45

45

38.3

40

40

35

35

30

30

2006

2007

2008

2009

2010

2011

2012*

Kaynak: TÜİK

*:Ocak-Eylül

2006

2007

2008

2009

2010

2011

2012*

Kaynak: TÜİK

*: Ocak-Eylül

Eylül ayı rakamları ile ihracat ortaklarımızın yapısal değişimi daha belirgin bir hale gelmiştir. Önemli finansal ve

makroekonomik sorunlar yaşayan Avrupa ülkelerinin ihracatımız içindeki payları 2012 yılının ilk dokuz aylık

bölümünde ciddi ölçüde gerilemiştir. 2006 yılında toplam ihracatımızın %56’sını gerçekleştirdiğimiz AB

ülkelerinin payı 2011 yılı itibariyle %46.2’ye kadar düşmüştür. Söz konusu ülkelerdeki sorunların derinleşerek

devam etmesi, ekonomik aktivitelerindeki daralmanın sürmesi 2012 yılı Ocak-Eylül döneminde söz konusu

ülkelere yapılan ihracatın payının %38.3’e kadar gerilemesine yol açmıştır. 2011 yılı Ekim - 2012 yılı Ağustos

döneminde TL’nin euro karşısında %11 değer kazanması da Avrupa ülkelerine yapılan ihracatın toplam

ihracatımız içindeki payının düşüşünde önemli rol oynamıştır. Söz konusu durum en önemli ticaret

ortaklarımızdan biri kanalı ile Türkiye ekonomisi üzerinde bir risk unsuru olarak görünse de ihracat yaptığımız

ülkeleri çeşitlendirme amacıyla atılan adımlar sürecin daha az sıkıntı ile atlatılmasına katkı sağlamıştır. Son

dönemde ihracat açısından önemli olan altın ihracatının önceki TÜİK açıklamalarında genel olarak Körfez

ülkeleri ile yapıldığı dikkate alındığında söz konusu ihracatı içeren kalemi dışladığımız zaman Avrupa Birliği

ülkelerinin payındaki düşüşün daha sınırlı olduğunu görüyoruz.

Grafik 6

Ara Malı

Kaynak: TÜİK

Nis.12

Tüketim Malı

Ağu.12

Ara.11

Ağu.11

Nis.11

Ara.10

Nis.10

Sermaye Malı

Ağu.10

Ara.09

Nis.09

Ağu.09

Ara.08

Nis.08

Ağu.08

Ara.07

Nis.07

Ağu.07

Alt Gruplar Göre İthalat (yıllıklandırılmış, y-y,

%)

50

40

30

20

10

0

-10

-20

-30

-40

İthalatın alt gruplarındaki yavaşlama Eylül ayında da

devam etmiştir. Yıllık bazda sermaye ve tüketim

malları ithalatında gerileme görülürken, ara malı

ithalatının yıllık artış hızı %3.5’e kadar düşmüştür.

Tüketim malları ithalatında görülen yavaşlamanın

ivme kazanması yurtiçi iç tüketimdeki zayıf

görüntüye ilişkin bir diğer önemli gösterge olarak

karşımıza çıkmaktadır. Sermaye (yatırım) malları

ithalatının gerilemeye devam etmesi ise üretim

kanalıyla ekonomik aktivitedeki aşağı yönlü risklerin

arttığına işaret etmektedir. Eylül ayı ithalatında en

büyük kalem olan mineral yakıtlar ve yağlar ithalatı

%4.4 oranında artarken, motorlu kara taşıtlar

ithalatı ise %14.1 gerilemiştir.

3

Grafik 7

İhracat

Nis.12

Mevsim ve takvim etkilerinden arındırılmış dış

ticaret verileri ihracattaki yavaşlamanın sürdüğünü

gösterirken, ithalatta artışa işaret etmektedir. Eylül

ayında mevsim ve takvim etkilerinden arındırılmış

12 aylık kümülatif dış ticaret açığı bir önceki yılın

aynı ayına göre %18.6 oranında azalmıştır. Söz

konusu ayda mevsim ve takvim etkilerinden

arındırılmış ihracat bir önceki aya göre %6.8

gerilerken, ithalat ise %4.1 artış göstermiştir.

Tem.12

Oca.12

Eki.11

Tem.11

Nis.11

Eki.10

Oca.11

Tem.10

Nis.10

Eki.09

Kaynak: TÜİK

Oca.10

Nis.09

20.0

15.0

10.0

5.0

0.0

-5.0

-10.0

-15.0

-20.0

Tem.09

Mevsim ve Takvim Etkilerinden Arındırılmış

Dış Ticaret (a-a, %)

İthalat

Sonuç olarak, Eylül ayında dış ticaret açığının beklentilerin bir miktar üzerinde gelmesine karşın dış dengedeki

düzelmenin devam ettiğini göstermiştir. Başta ihracat olmak üzere altın ticaretini içeren kıymetli taşlar ve

metaller grubu dış ticaret performansı üzerindeki etkisini devam ettirmiştir. Özellikle yılın ilk dokuz aylık

bölümünde %13.7 olan yıllık ihracat artışının söz konusu grubu ihmal ettiğimizde %3.2’ye gerilemesi ihracattaki

artışın yapısal olarak değil altın ihracatı gibi özel bir durumdan kaynaklandığına işaret etmektedir. İhracatın bu

görünümü yılın üçüncü çeyreğinde ekonomik aktivitedeki yavaşlamanın devam ettiği görüşümüzü de

desteklemektedir. İthalat tarafından baktığımızda, yılın son çeyreğinde ekonomik aktivitede bir miktar

canlanma beklememize karşın, ara ve sermaye malları ithalatındaki yavaşlamanın sürmesi büyüme üzerindeki

aşağı yönlü risklerin arttığını göstermektedir.

4

Ekim ayında yıllık TÜFE %7.8’e geriledi.

Açıklanan Eylül ayı enflasyon rakamlarıyla birlikte yıllık enflasyonun beklentimize paralel olarak gerilemeye

devam ettiği görülürken, bu durum faiz oranlarındaki gerileme beklentimize paralel bir görünüm sergilemiştir.

Avrupa’ya ilişkin endişelerin yeniden gündeme gelmesiyle küresel ekonomik aktiviteye ilişkin risklerin arttığı

görülürken, Uluslararası Kredi Derecelendirme Kuruluşu Fitch’in Türkiye’nin kredi notunu ‘yatırım yapılabilir’

seviyeye yükseltmesinin ardından Türkiye’ye fon akışlarının artması beklenmektedir. Türkiye’ye olan yabancı

ilgisinin arttığı bu ortamda döviz kuru ve finansal istikrardaki bozulmalara karşın TCMB’nin tutumu önemli

görünmektedir. Bu raporumuzda TÜFE rakamları ayrıntılı olarak incelenerek, yapılan son not artırımı ve

açıklanan son sanayi rakamlarının ardından TCMB’nin olası tutumu ele alınacaktır.

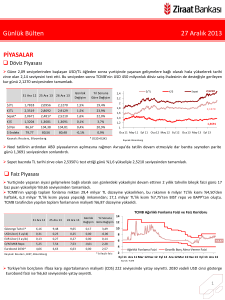

Ekim ayında TÜFE beklentilerin altında kaldı.

2012 yılının Ekim ayında Tüketici Fiyat Endeksi (TÜFE)

bir önceki aya göre %1.96 oranında artarak %2.12 artış

14

yönünde olan beklentilerimizin altında açıklanmıştır

12

(Piyasa beklentisi: %2.10). Yıllık bazda TÜFE ise Eylül

ayındaki %9.19 seviyesinden Ekim ayında %7.80 ile bu

10

yıl içindeki en düşük seviyesine gerilemiştir. Bu yılın

8

Ekim ayındaki aylık %1.96 enflasyon artışı geçtiğimiz

7.80

6

yılın Ekim ayında yaşanan %3.3 aylık artışın altında bir

rakama işaret ettiğinden enflasyon yıllık bazda belirgin

4

bir düşüş yaşamıştır. Açıklanan Ekim ayı enflasyon

rakamları Eylül ayındaki fiyat düzenlemelerinin büyük

oranda Ekim ayı rakamlarına yansıdığına işaret

Kaynak: TÜİK

etmiştir. Açıklanan enflasyon rakamlarında gıda ve

konut harcama grubu fiyatları beklentilerimize paralel gerçekleşmesine karşın beklentilerimizdeki sapmanın

temel sebebi giyim ve ulaştırma ana harcama grubu olmuştur.

Eki.12

Ağu.11

Mar.12

Haz.10

Oca.11

Kas.09

Eyl.08

Nis.09

Şub.08

Tem.07

Ara.06

Eki.05

May.06

TÜFE (y-y, %)

Mar.05

Oca.04

Ağu.04

Grafik 1

Ekim ayı enflasyon rakamları ana harcama grupları

bazında incelendiğinde, Eylül ayındaki fiyat

düzenlemelerine bağlı olarak artan konut ve ulaştırma

Eğitim

Yıllık Aylık

grubu fiyatları ile mevsimsel faktörler ile yükselen

Ev Eşyası

giyim ve gıda fiyatlarının manşet enflasyonun seyrinde

temel belirleyici olduğu görülmektedir. Ekim ayında

Ulaştırma

bir önceki aya göre %3 ile %3.3 olan beklentilerimize

Konut

paralel artış yaşayan konut fiyatları 0.54 puan ile

Lokanta ve Oteller

enflasyona en yüksek katkıyı yapan grup olmuştur.

Konut fiyatlarının söz konusu hareketlerinde elektrik

Giyim ve ayakkabı

ve doğalgaz fiyatlarına ilişkin düzenlemelerin etkili

Gıda ve Alkolsüz İçecekler

olduğu dikkat çekmektedir. Beklentilerimizdeki küçük

sapmada en önemli rolü ise bir önceki aya göre %8

-1.5

-0.5

0.5

1.5

2.5

Kaynak: TÜİK

olan beklentilerimizin altında %6.8 oranında artan

giyim grubu oynamıştır (enflasyona katkı:0.47 puan). Özellikle akaryakıt fiyatlarındaki artışlar ile son dönemde

dikkatle izlenen ulaştırma grubu fiyatları ise son indirimlerin yansıması ile birlikte aylık %2.1 oranında artış

yaşamıştır.

Grafik 2

TÜFE Harcama Gruplarının Katkısı (puan)

5

Ekim ayı enflasyon gelişmelerinde gıda fiyatlarındaki

hareket dikkat çekmektedir. Mevsimsel faktörlere

5

bağlı olarak artış yaşayan gıda fiyatları geçtiğimiz

Ekim ayları

ortalaması, %2.9

yılların Ekim ayları ortalaması olan %2.9 aylık artışın

4

oldukça altında aylık bazda %1.66 oranında artarak

3

aylık bazda %1.5 olan beklentilerimize paralel bir

1.66

2

tablo çizmiştir. Yeni fiyat düzenlemelerinin enflasyona

1

yansımalarına karşın gıda fiyatlarının bu hareketi

0

manşet

enflasyondaki

olumlu

görünümü

2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

desteklemektedir.

Yıllık

bazda

ise

gıda

fiyatları

%10.4

Kaynak: TCMB

seviyesinden %7.87 seviyesine belirgin bir gerileme

yaşamasına karşın 2.06 puan ile enflasyona en yüksek katkıyı yapan grup olmaya devam etmiştir.

Ekim ayı Gıda Fiyatları (a-a, %)

Grafik 3

Özel kapsamlı TÜFE göstergelerinde düşüş trendi

Ekim ayında da devam etmiştir. Gıda ve enerji gibi

Özel Kapsamlı TÜFE Göstergeleri

12

kontrol edilemeyen kalemleri içermeyen çekirdek

10

enflasyon (I Endeksi) Ekim ayında bir önceki aya göre

8

%1.27 oranında artmıştır. Çekirdek enflasyon aylık

6

bazda artmış olmasına karşın, yıllık bazda Eylül

4

ayındaki %6.78 seviyesinden Ekim ayında %6.11

2

seviyesine gerilemiştir. Böylelikle çekirdek enflasyon

0

Ekim ayında, 2011 yılının Ağustos ayından beri

görülen en düşük seviyede gerçekleşmiştir. Çekirdek

enflasyonda aylık bazda, giyim ve konut fiyatları

Çekirdek H Endeksi (y-y,%)

kaynaklı bir yükseliş yaşanmasına karşın hem yıllık

Çekirdek I Endeksi (y-y,%)

Kaynak: TÜİK

bazda hem de yıllık çekirdek enflasyonun üç aylık

hareketli ortalamasında gerilemenin devam etmesi trend dışı bir hareket yaşanmadığına işaret etmektedir.

Tem.12

Eyl.11

Şub.12

Nis.11

Kas.10

Haz.10

Oca.10

Ağu.09

Eki.08

Mar.09

Ara.07

May.08

Tem.07

Eyl.06

Şub.07

Nis.06

Grafik 4

Grafik 5

ÜFE (y-y, %)

Tarım Fiyatları (y-y, %)

Kaynak: TCMB

Eki.12

Mar.12

Ağu.11

Oca.11

Haz.10

Kas.09

Nis.09

Eyl.08

Şub.08

Ara.06

Tem.07

May.06

Eki.05

Mar.05

Ağu.04

Oca.04

35

30

25

20

15

10

5

0

-5

-10

Üretici Fiyatları Endeksi (ÜFE) ise Ekim ayında aylık

bazda sınırlı bir şekilde %0.17, yıllık bazda ise %2.57

oranında yükselmiştir. Böylece ÜFE’nin yıllık bazda

artış oranı, 2009 yılının Kasım ayından sonraki en

düşük seviyesine gerilemiştir. Ekim ayında tarım

fiyatları bir önceki aya göre sadece %0.02 oranında

artış göstermiştir. Ayrıca Ekim ayında tarım

fiyatlarındaki yıllık artış Eylül ayındaki %12.1

seviyesinden %7.81, sanayi fiyatlarındaki yıllık artış ise

%2.55’ten %1.59 seviyesine belirgin şekilde

gerilemiştir. Tarım fiyatlarında görülen gerileme,

önümüzdeki dönemde gıda fiyatlarının seyri açısından

da olumlu görünmektedir.

6

Sonuç olarak aylık bazda %1.96 artış yaşayan

enflasyon geçtiğimiz yıldan gelen baz etkisi ile yıllık

bazda %9.19’dan %7.80’e belirgin bir şekilde

12

gerilemiştir. Bu gerilemenin büyük çoğunlukla bir

10

önceki yıldan gelen baz etkisinden kaynaklanmıştır.

8

Ayrıca, bu yılki fiyat düzenlemelerinin geçtiğimiz yılın

bir miktar altında bir artışa işaret etmesinin yanı sıra

6

gıda fiyatlarının seyri de enflasyondaki gerilemede

4

etkili olmuştur. Gerek gıda gerekse genel trendinin

altında artış sergileyen giyim fiyatları zayıf talep

koşullarının enflasyon görünümünü aşağı yönlü

Ağırlıklı Ortalama Fonlama Maliyeti

Borç Verme

destekleyen bir performans sergilediğine işaret

Borç Alma

Politika

etmektedir. Son dönemde petrol fiyatlarındaki aşağı

Kaynak: TCMB

yönlü hareketlerin yurtiçi akaryakıt fiyatlarına

yansıması da ulaştırma grubu enflasyonunda fiyat düzenlemeleri kaynaklı artışları sınırlandırarak manşet

enflasyonun hareketlerinde etkili olmuştur. Yılın geri kalanında enflasyonun yıllık bazda gerilemeye devam

etmesi beklenmesine karşın Ocak ayında sigara gibi ürünlerde otomatik olarak devreye girecek olan vergi

düzenlemeleri enflasyonun TCMB’nin 2013 beklentisi olan %5.3 seviyesine ulaşmasının zaman almasına neden

olabilecektir. TÜFE’de beklentilerimize paralel olarak aşağı yönlü hareketin devam ettiği görülürken, son

açıklanan güçlü sanayi üretim endeksi rakamları üçüncü çeyrek büyüme beklentimize paralel bir görünüm

sergileyerek 2012 yılsonu büyüme beklentimizi de desteklemektedir. Sanayi üretim endeksi rakamlarının

ayrıntılarına bakıldığında iç talepte canlanmanın ilk işaretleri olarak birkaç ayrıntı göze çarparken, bu durumun

yılın son çeyreğinde de devam etmesi halinde yılsonu büyüme beklentimiz üzerinde yukarı yönlü baskı

oluşturması mümkün olabilir.

10.2012

09.2012

08.2012

07.2012

06.2012

05.2012

04.2012

03.2012

02.2012

01.2012

TCMB Faiz Oranları (%)

12.2011

11.2011

Grafik 6

10.2011

14

7

Cari işlemler hesabındaki toparlanma devam ediyor.

Cari işlemler açığı Eylül ayı itibariyle toparlanma eğilimini sürdürmüş ve yıllık bazda 55.8 milyar dolar seviyesine

kadar gerilemiştir. Yılın üçüncü çeyreği itibariyle cari işlemler açığının GSYH’ye oranı %7.1’e düşmüştür. Bu

raporumuzda Eylül ayı verilerine ek olarak, son dönemin önemli gündem maddelerinden olan altın ticaretinin

cari işlemler hesabı üzerindeki etkilerini inceledik. Eylül ayında önemli yapısal değişimlerin gözlendiği finansman

tarafı ise bu raporumuzda ayrıntılı olarak incelenmiştir.

Eylül ayında cari işlemler açığı 2.7 milyar dolar oldu.

Cari İşlemler Açığı (yıllık, milyar dolar)

Grafik-1

90

Grafik-2

Cari İşlemler Açığı / GSYH (%)

12

80

70

10

60

8

50

40

6

30

4

Kaynak: TCMB

Eyl.12

Mar.12

Eyl.11

Mar.11

Eyl.10

Eyl.09

Mar.10

Eyl.08

Mar.09

Mar.08

Eyl.07

Mar.07

Eyl.06

0

Eyl.05

0

Mar.06

2

Mar.05

10

2007Q1

2007Q2

2007Q3

2007Q4

2008Q1

2008Q2

2008Q3

2008Q4

2009Q1

2009Q2

2009Q3

2009Q4

2010Q1

2010Q2

2010Q3

2010Q4

2011Q1

2011Q2

2011Q3

2011Q4

2012Q1

2012Q2

2012Q3

20

Kaynak: TCMB, Vakıfbank

Merkez Bankası tarafından açıklanan verilere göre 2012 yılı Eylül ayında cari işlemler açığı, bir önceki yılın aynı

ayına göre %57.6 oranında gerileyerek 2.7 milyar dolar ile 2.9 milyar dolar olan beklentilerimizin bir miktar

altında gerçekleşmiştir (piyasa beklentisi: 3 milyar dolar). 2011 yılının Ocak-Eylül döneminde 60.5 milyar dolar

olan cari işlemler açığı 2012 yılının aynı döneminde 39.3 milyar dolara gerilemiştir. Yıllık bazda

değerlendirdiğimizde ise Ağustos ayında 59.5 milyar dolar seviyesinde olan kümülatif cari işlemler açığı Eylül

ayında da gerilemeye devam ederek 55.8 milyar dolar olmuştur. Söz konusu rakamlar cari işlemler açığındaki

toparlanmanın devam ettiğini gösterirken, Eylül ayı verisi ile yılın üçüncü çeyreği itibariyle cari işlemler açığının

GSYH’ye oranının %7.1’e kadar düştüğü dikkat çekmiştir.

Dış ticaret dengesindeki gelişmeler cari işlemler açığı üzerinde temel belirleyici olurken, hizmetler hesabındaki

olumlu seyrin de Eylül ayında devam ettiği görülmüştür. Eylül ayında 3 milyar dolarlık fazla oluşan hizmetler

hesabında yılın ilk dokuz aylık bölümündeki fazla bir önceki yılın aynı dönemine göre 1.5 milyar dolar artarak

15.8 milyar dolara ulaşmıştır.

8

0

0

-20

-2

-40

-4

-60

Eyl.12

Tem.12

Mar.12

May.12

Oca.12

Eyl.11

Kas.11

Tem.11

Mar.11

Oca.11

Eyl.10

Kas.10

May.11

Kaynak: TÜİK

Tem.10

Mar.10

May.10

Oca.10

-6

-80

-100

Kaynak: TÜİK, TCMB

Son dönemde dış ticaret dengesinde altın ihracat ve ithalatı önemli bir role sahip olmaya başlamıştır. Söz

konusu durumun cari işlemler hesabı üzerindeki etkisi de Türkiye ekonomisinin dış dengesinin toparlanma

ivmesinin tespiti için önemli olabilecektir. Yıllıklandırılmış olarak baktığımızda altın hesabını içeren kıymetli eşya

fasılasında dış ticaretin 2011 yılının son çeyreğinden itibaren hızlı bir şekilde toparlandığı görülmektedir. Son

aylarda ise artan altın ihracatının etkisiyle söz konusu fasılada 5.6 milyar dolar fazla oluşmuştur. Cari işlemler

açığına altın ticaretini dışlayarak baktığımızda ise son aylarda pozitif bir ayrışma dikkat çekmektedir. Eylül ayı

itibariyle 55.8 milyar dolar olan cari işlemler açığında altını dışladığımızda cari işlemler açığının 61 milyar dolar

olduğu görülmektedir. Bu durum cari işlemler açığındaki düzelmenin devam ettiğini gösterse de dış

dengelenmede önemli bir ivme kaybına işaret edebilecektir.

Finans hesabında önemli yapısal değişiklikler karşımıza çıkıyor.

Eylül ayı ödemeler bilançosu rakamlarında

cari işlemler açığının finansman tarafında

önemli değişimler dikkat çekmektedir.

Eylül ayında toplam sermaye girişi 1.5

milyar dolar ile düşük gerçekleşmiştir. Eylül

ayında doğrudan yatırımlar kanalı ile 104

milyon dolarlık sınırlı bir döviz girişi

yaşanırken, diğer yatımlar kaleminde 3.4

milyar dolarlık net çıkış yaşanmıştır.

Portföy yatırımları ise güçlü görünümünü

devam ettirmiş ve bu kanalla 4.8 milyar

dolarlık

kaynak

girişi

sağlanmıştır.

Doğrudan

Portföy

Diğer

Yurtdışı bankaların yurtiçi

bankalarda

Kaynak: TCMB

tuttukları YP mevduatların 3 milyar dolarlık

azalışı diğer yatımlardaki azalışta önemli rol oynarken, bankalar yurtdışı kredilerde net ödeyici olmuşlardır.

Portföy yatırımları tarafında ise yabancıların yurtiçi tahvil-bono piyasasına ilgilerinin Eylül ayında da devam

ettiği görülmektedir. Yabancı yatırımcılar Eylül ayında 1.8 milyar dolarlık DİBS alımı gerçekleştirirken Hazine 1.5

milyar dolarlık yurtdışı borçlanma gerçekleştirmiştir.

Tem.12

Nis.12

Oca.12

Eki.11

Tem.11

Nis.11

Oca.11

Eki.10

Tem.10

Nis.10

Oca.10

Tem.09

Nis.09

Oca.09

Eki.09

Finans Hesabı (yıllık, milyar $)

Grafik-5

90

80

70

60

50

40

30

20

10

0

-10

-20

9

Eyl.12

Tem.12

May.12

Mar.12

Oca.12

Kas.11

Eyl.11

Tem.11

May.11

Mar.11

Oca.11

2

Kas.10

4

Eyl.10

Oca.10

6

Cari İşlemler Dengesi

Altın Ticareti Dışlanmış Cari İşlemler Dengesi

Tem.10

Grafik-4

May.10

Altın Dış Ticaret Dengesi (yıllık, milyar $)

Mar.10

Grafik-3

8

Finansmanın kompozisyonu (%)

Eylül 11

Grafik-6

Doğ. Yat.

17%

Diğ. Yat.

60%

Eylül 2012

Grafik-7

Diğ. Yat.

29%

Doğ.

Yat.

18%

Port. Yat.

23%

Port.

Yat.

53%

Kaynak:TCMB

Kaynak: TCMB

Eylül ayında diğer yatırımlar kaleminde görülen net döviz çıkışı ile cari işlemler açığının finansman

kompozisyonunda da belirgin bir değişim meydana gelmiştir. Doğrudan yatırımların payı ortalama seviyelerinde

gerçekleşirken diğer yatırımlar ile portföy yatırımları arasında bir değişim meydana gelmiştir. 2011 yılı Eylül ayı

itibariyle yıllık toplam sermaye girişinin %23’lük bölümünü oluşturan portföy yatırımları son açıklanan verilerde

toplam finansmanın %53’ünü karşılamıştır. Diğer yatırımların payı ise söz konusu dönemler itibariyle %60’tan

%29’a gerilemiştir. Portföy yatırımlarında gözlenen artışta gerek Hazine’nin yurtdışı piyasalarda azalan

maliyetleri kullanarak ihraç ettiği borçlanma kâğıtları gerekse yabancı yatırımcıların Türkiye DİBS’lerine olan

yüksek talepleri etkili olmuştur.

Grafik-8

Net Hata Noksan (yıllık, milyar $)

Rezerv Değişimi (yıllık milyar $)

20

15

10

5

0

-5

Tem.12

Nis.12

Oca.12

Eki.11

Tem.11

Nis.11

Oca.11

Eki.10

Nis.10

Tem.10

Oca.10

Eki.09

Tem.09

Nis.09

Oca.09

-10

Eylül ayında net hata noksan kaleminin

yeniden yüksek seviyelerde gerçekleştiği

görülmüştür. 2012 yılı Mart ayından itibaren

düşüş trendine giren yıllık net hata noksan

kalemi kanalıyla döviz girişi Eylül ayındaki 1.9

milyar dolarlık giriş ile yeniden yükselmiştir.

Eylül ayında rezervlerdeki sert yükselişin de

sona erdiği görülmektedir. Ağustos ayında

rezervlerdeki 7.3 milyar dolarlık artışa karşın

Eylül ayındaki artış 786 milyon dolar

seviyesinde gerçekleşmiştir.

Kaynak: TCMB

10

Eylül ayında cari işlemler açığındaki toparlanmanın devam ettiği görülmektedir. Yıllık cari işlemler açığı 55.8

miyar dolara kadar gerilerken, yıllık düşüş %27.7’ye ulaşmıştır. 2011 yılında %10 seviyesine kadar yükselen cari

işlemler açığının GSYH’ye oranı ise 2012 yılının üçüncü çeyreği itibariyle %7.1’e kadar gerilemiştir. Eylül ayında

cari işlemler açığının finansman yapısında da önemli bir değişim karşımıza çıkmaktadır. Yıllıklandırılmış veriler

itibariyle diğer yatırımların toplam sermaye girişi içindeki payı %28 seviyesine kadar düşerken, portföy

yatırımlarının payı %50’nin üzerine çıkmıştır. Türkiye’nin kredi notunun yatırım yapılabilir seviyeye çıkması

portföy yatırımlarının cari işlemler açığının finansmanındaki öneminin devam etmesine katkı sağlayacaktır.

Ancak TCMB’nin son dönemde yaptığı açıklamalarda da net olarak görüldüğü gibi finansal istikrarın korunması

hedefi çerçevesinde sermaye girişinin TL’nin değeri üzerinde yaratacağı değerlenme baskısı çeşitli politika

araçları ile önlenmeye çalışılacaktır. Sonuç olarak Eylül ayında toparlanmanın beklentilerimiz çerçevesinde

gerçekleşmesinin ardından yılın son çeyreğinde cari işlemler açığındaki düşüşün bir miktar hız kesmesi mümkün

görünüyor. Büyümeye ilişkin bir takım öncül göstergelerin son çeyrekte ekonomik aktivitede bir hareketlenme

yaşanabileceğine işaret etmesi beraberinde cari işlemler açığındaki toparlanmanın da durmasına neden

olabilecektir.

11

TCMB son toplantısında faiz indirim sinyali verdi.

Türkiye Cumhuriyet Merkez Bankası (TCMB) Kasım ayı Para Politikası Kurulu (PPK) toplantısında beklentilerimize

paralel olarak faiz koridorunun üst bandı olan borç verme faiz oranında 50 baz puan indirime giderken, bununla

birlikte son dönemde aktif bir politika aracı olarak kullandığı rezerv opsiyon katsayılarını da (ROK) hem altın

hem döviz için artırmıştır. TCMB faiz koridorunun alt bandı olan borç alma faiz oranını ve politika faiz oranını ise

sabit bırakmıştır. Ancak önümüzdeki dönemde gerekirse borç alma faiz oranında ve politika faiz oranında

indirime gidebileceğini bir kez daha ifade etmiştir. Bu çalışmamızda TCMB’nin son kararı detaylı bir şekilde

incelendikten sonra önümüzdeki dönem para politikası görünümü ele alınacaktır.

Grafik 1

11.2012

10.2012

09.2012

08.2012

07.2012

06.2012

05.2012

04.2012

03.2012

02.2012

01.2012

12.2011

11.2011

14

13

12

11

10

9

8

7

6

5

4

10.2011

TCMB Kasım ayı toplantısında faiz koridorunun üst

TCMB Faiz Oranları (%)

Ağırlıklı Ortalama Fonlama Maliyeti

Borç Verme

Borç Alma

Politika

limiti olan borç verme faiz oranını beklentilerimize

paralel 50 baz puan indirerek %9.5 seviyesinden %9

seviyesine çekmiştir. TCMB faiz koridorunun alt

limiti olan borç alma faiz oranını ise %5 düzeyinde

sabit tutmuş, böylece faiz koridorunu 50 baz puan

daraltmıştır. TCMB politika faiz oranını ise

değişikliğe

gitmeyerek

%5.75

seviyesinde

bırakmıştır.

TCMB,

açık

piyasa

işlemleri

çerçevesinde piyasa yapıcısı bankalara repo

işlemleri yoluyla tanınan borçlanma imkanı faiz

oranını ise %9’dan %8.5’e, geç likidite penceresi

uygulaması çerçevesindeki borç verme faiz oranını

da %12.5’ten %12’ye düşürmüştür.

Kaynak: TCMB

TÜFE (y-y,%) 2012

Grafik 2

12

11

10.6

10

10.4

11.1

10.4

8.9

9

7

7.8

8.9

8.3

8

9.2

9.1

7.9

7.4

6.9

TCMB Beklentisinin Üst Sınırı

6

TCMB Beklentisinin Orta Noktası

Aralık

Kasım

Ekim

Eylül

Ağustos

Mayıs

Nisan

Mart

Şubat

Ocak

Kaynak: TCMB

Temmuz

TCMB Beklentisinin Alt Sınırı

4

Haziran

5

TCMB, işlenmemiş gıda fiyatlarında gözlenen

olumlu seyrin etkisiyle enflasyonun yılsonunda son

Enflasyon Raporu’nda tahmin edilenden daha

düşük bir düzeyde gerçekleşebileceğini belirtirken,

orta vadeli enflasyon görünümü açısından enerji

fiyatlarındaki artışların ise yakından takip edildiğini

söylemiştir. 2013 yıl sonuna ilişkin ise %5.3

seviyesinde olan TCMB tahmininin ulaşılabilir

olduğunun altı çizilmiştir. Ancak düşük seyreden

işlenmemiş gıda fiyatlarında yükselişlerin daha sert

olabileceği ihtimali 2013 yılı enflasyonu üzerinde bir

risk oluşturabilecektir. Diğer yandan TCMB, küresel

büyüme oranlarındaki zayıflamaya rağmen

ihracatın artmaya devam ettiğinin altını çizerek, cari

işlemler açığının kademeli olarak zayıflamaya

devam ettiğini Kasım ayında da belirtmiştir.

12

Grafik 3

Grafik 4

Rezerv Opsiyon Katsayıları (Döviz)

3.0

2.5

2.5

Rezerv Opsiyon Katsayıları (Altın)

2.0

2.0

1.5

1.5

1.0

Ekim PPK

1.0

Ağustos PPK

0.5

Kasım PPK

0.5

Kasım PPK

0.0

10

20

30

40

45

50

55

0.0

60

5

10

Kaynak: TCMB

Kaynak: TCMB

15

20

25

30

Son dönemde finansal istikrara ilişkin vurgularını artıran TCMB faiz koridorunu daraltmaya devam ederken,

aktif bir politika aracı olarak kullandığı ROK’ları da artırmıştır. TCMB, Türk Lirası yükümlülüklerin döviz olarak

tutulabileceği %40’lık ilk dilimden sonra gelen dilimlerde 0.1 puanlık artırıma gitmiştir. Hali hazırda yararlanma

oranı %90.5 olan bu imkanın, yapılan değişiklik sonucunda aynı oranda kullanılmaya devam edilmesi halinde

TCMB döviz rezervlerinde yaklaşık 0.5 milyar dolar artış olması beklenmektedir. TCMB ayrıca ROK’ları Türk lirası

yükümlülüklerin altın olarak tutulabileceği bütün dilimlerde 0.2 puan artırmıştır. Altın imkanından yararlanma

oranı %90.2 olup, değişikliklerden sonra bu imkanın aynı oranda kullanılması durumunda TCMB altın

rezervlerinin yaklaşık 1.8 milyar dolar değerinde 33.1 ton artması beklenmektedir.

Reel Efektif Döviz Kuru (TÜFE Bazlı)

Grafik 5

130 seviyesine gelmesi durumunda

«Güçlü Politika Tepkisi»

140

131.4

131.9

131.7

130

120

117.4

110

100

Geçmişte 130

seviyelerinde tepe

değerini gördü.

120-125 aralığında

«Ölçülü Politika Tepkisi»

90

Eki.11

May.12

Mar.11

Oca.10

Ağu.10

Kas.08

Haz.09

Eyl.07

Nis.08

Şub.07

Ara.05

Tem.06

Eki.04

May.05

Mar.04

Oca.03

Ağu.03

80

Kaynak: TCMB

TCMB Başkanı Başçı, mevcut durumda 117.4

seviyesinde olan reel kur endeksinin 120-125

arasında kalması durumunda kısa vadede tepki

vereceklerini kaydederken, 130 sınırını geçmesi

durumunda ise ellerindeki tüm araçları kullanıp

kuvvetli politika tepkisi verebileceklerini belirtti. Bu

durumda TCMB’nin, %5.75 düzeyinde olan politika

faizi ile birlikte, %5 seviyesindeki koridorun alt

bandında ve ayrıca zorunlu karşılıklarda bir

düzenlemeye gitmesi mümkün olabilir. TCMB ayrıca

bu görüşünü gerek Kasım ayı PPK toplantısından

sonra yayımladığı toplantı özetinde gerekse bir

sonraki gün ekonomistler toplantısında yineleyerek

bu konudaki tavrını ortaya koymuş ve piyasaya net

bir mesaj vermiştir.

Grafik 6

Sepet (0.5*USD+0.5*EUR)

Faiz Koridoru Genişliği (Baz puan, Sağ Eksen)

2.3

2.2

2.1

2

1.9

1.8

1.7

1.6

1.5

1.4

1.3

800

700

600

500

400

300

200

TCMB Kasım ayı toplantısında faiz koridorunu

beklentilerimize paralel olarak 50 baz puan

daraltırken son dönemde aktif bir politika aracı

olarak kullandığı ROK’ları ise artırmaya devam

etmiştir. TCMB böylece faiz koridorunun genişliğini

400 baz puan ile 2011 yılının Eylül ayındaki

seviyesine dek çekmiştir. Yılın son ayında ise

TCMB’nin gerek borç verme gerekse borç alma faiz

oranında 50’şer baz puan indirime giderek faiz

koridorunu 400 baz puan olarak korumasını

bekliyoruz. Geçmiş dönemler incelendiğinde, faiz

koridorunun 2009-2010 döneminde 250 baz puana

kadar gerilediği görülmesine karşın bu dönemde

Kaynak: Bloomberg

13

sepetin (0.5$+0.5€) ortalama 1.82 seviyelerinde olduğu ve halihazırda sepet bazında kurun bu seviyelerin

üzerinde seyrettiği değerlendirildiğinde TCMB’nin faiz koridorunu daraltmaya devam etmeyeceğini

düşünüyoruz. Ancak özellikle enflasyonun TCMB’nin yıl sonu beklentisinin orta noktası olan %7.4’ün altında

gerçekleşeceğine yönelik güveni artarsa faiz koridorunun üst bandı olan borç verme faiz oranında 100 baz puan,

alt bandı olan borç alma faiz oranında 50 baz puan indirime giderek koridoru daraltmaya devam etmesi

mümkün olabilir. Son dönemde mali uçurum riskinin ve Euro Bölgesi’ne ilişkin belirsizlik ortamının devam

etmesinin risk alma iştahında yarattığı gerileme ile sepetin yeniden 2.02-2.05 seviyelerine yükseldiği

görülmektedir. Gerek Moody’s’in Türkiye için mevcut notunu ve görünümünü koruduğuna işaret eden

açıklamaları gerekse Fitch’in kararının piyasalarda satın alınması halihazırda sepetin 2 seviyesinin altına

gerilemesi ihtimalinin zayıfladığına işaret etmektedir. Bu nedenle TCMB’nin Aralık ayı toplantısında politika faiz

oranında bir değişikliğe gitmeyeceğini düşünüyoruz. Ancak 2013 yılının ilk çeyreğinde ABD’nin içinde bulunduğu

mali uçurum tartışmalarının olumlu şekilde sonuçlandırılması ve Moody’s’in olası bir not artırım sinyali fon

akımlarının artmasına neden olarak kurlar üzerinde bir baskı oluşturabileceğinden TCMB’nin söz konusu

dönemde politika faiz oranında 50 baz puanlık bir indirime gitmesi mümkün olabilir. TCMB’nin halihazırda

%5.66 seviyelerinde bulunan ağırlık ortalama fonlama maliyetini indirmeye devam ederek %5.50 seviyelerine

çekmesi politika faiz oranında 25 baz puanlık bir indirimin sinyali olarak algılanabilir.

14

Vakıfbank Ek

V

konomik Araştırmalar ek

konomik.arastirm

malar@vakifbank

k.com.tr

Cem Eroğğlu Müdür cem.eroglu@va

akifbank.com.tr

0212‐398 18 98 Nazan Kılıç Müdür Yard

dımcısı [email protected]

Ümit Ünssal Müdür Yard

dımcısı [email protected]

0212‐398 18 99 Emine Özzgü Özen Uzman emineozgu.ozen

[email protected]

m.tr 0212‐398 18 90 Naime Do

oğan Eriş dımcısı Uzman Yard

[email protected] 0212‐398 18 92 Fatma Özzlem Kanbur Uzman Yard

dımcısı fatmaozlem.kan

[email protected]

Sinem Ullusoy Uzman Yard

dımcısı [email protected] 0212‐398 19 02 0212‐398 18 91 0212‐398 19 05 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h

hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte ve bu rapor ve için

ndeki bilgilerin Türkiye V

kullanılm

ması nedeniyle do

oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo

or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru

umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b

bu raporda yer alan bilgilerde daha önced

den bilgilendirme

e yapmaksızın kıs men veya tamam

men değişiklik yap

pma hakkına sahi ptir. Vakkıfbank Ekonom

mik Araştırmalarr