Piyasa Bülteni

HABERLER & YORUMLAR

[email protected] +90 212 314 8181

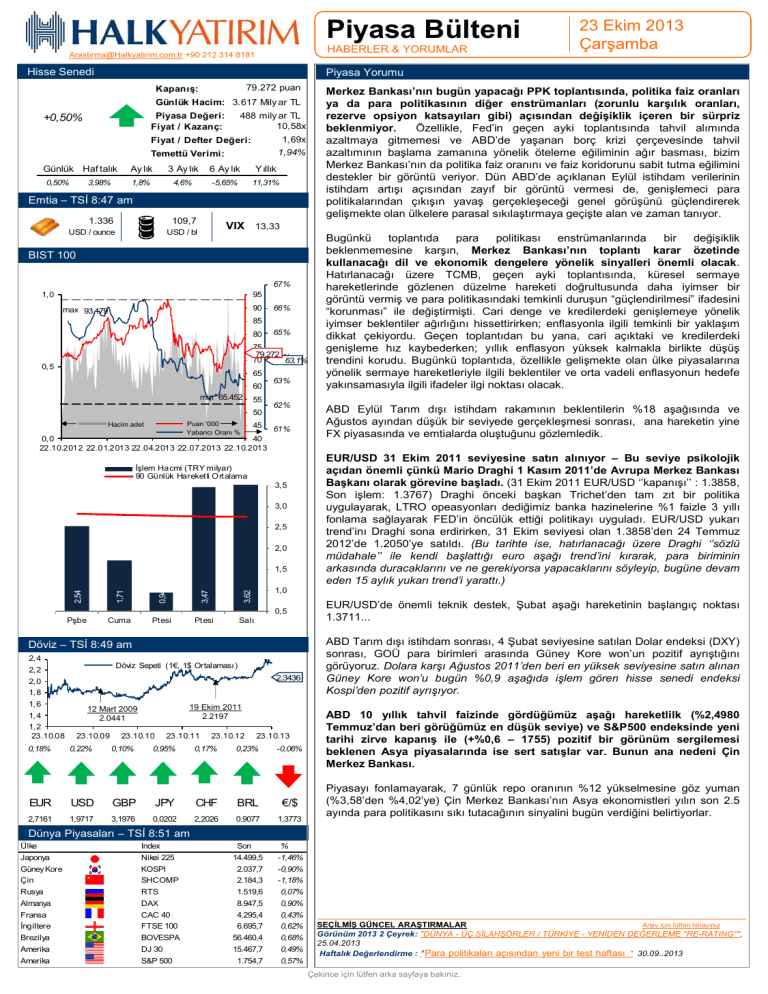

Hisse Senedi

Piyasa Yorumu

Kapanış:

79.272 puan

Günlük Hacim: 3.617 Mily ar TL

Piyasa Değeri:

Fiyat / Kazanç:

+0,50%

488 mily ar TL

10,58x

Fiyat / Defter Değeri:

1,69x

Temettü Verimi:

Günlük Haf talık

0,50%

1,94%

Ay lık

3 Ay lık

6 Ay lık

Yıllık

1,8%

4,6%

-5,65%

11,31%

3,98%

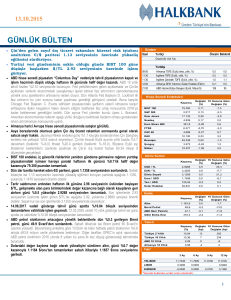

Emtia – TSİ 8:47 am

1.336

109,7

USD / ounce

USD / bl

67%

1,0

95

90

max 93.179

66%

85

80

65%

75

79.272

70 64%

63,1%

0,5

65

60

min 65.452

55

63%

62%

50

Puan ‘000

Yabancı Oranı %

Hacim adet

45

61%

0,0

40

22.10.2012 22.01.2013 22.04.2013 22.07.2013 22.10.2013

İşlem Hacmi (TRY milyar)

90 Günlük Hareketli Ortalama

3,5

3,0

2,5

2,0

2,54

1,71

0,94

3,47

3,62

1,5

Pşbe

Cuma

Ptesi

Ptesi

Salı

Döviz – TSİ 8:49 am

Döviz Sepeti (1€, 1$ Ortalaması)

2,3436

23.10.09

19 Ekim 2011

2.2197

23.10.10

23.10.11

23.10.12

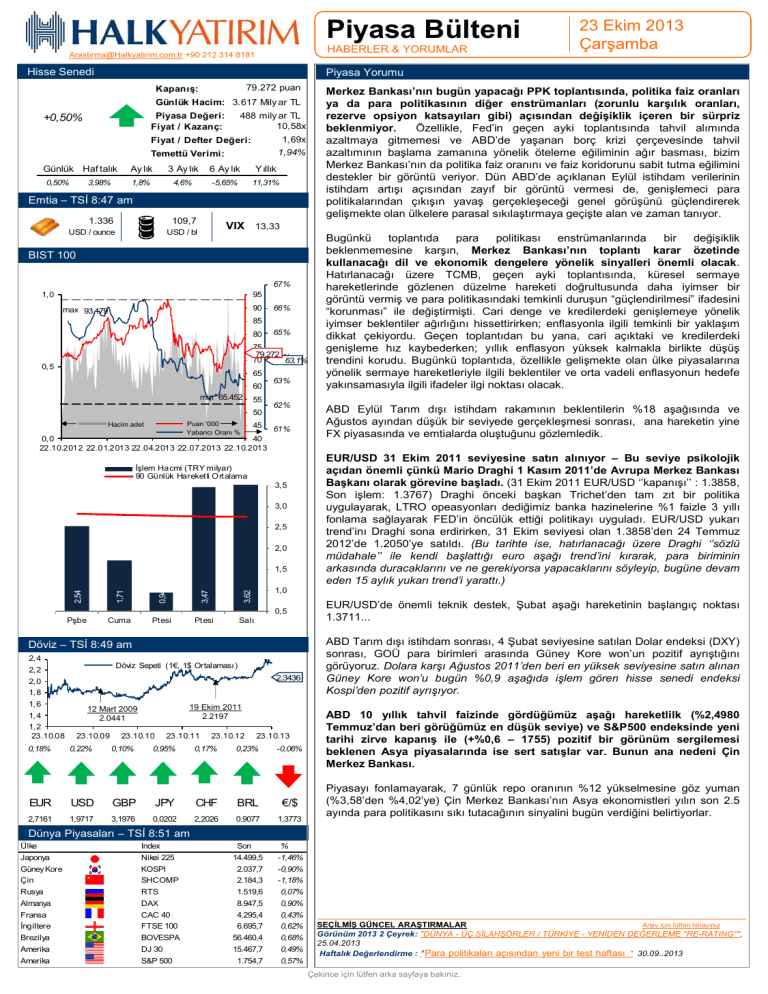

Bugünkü toplantıda para

politikası enstrümanlarında

bir değişiklik

beklenmemesine karşın, Merkez Bankası’nın toplantı karar özetinde

kullanacağı dil ve ekonomik dengelere yönelik sinyalleri önemli olacak.

Hatırlanacağı üzere TCMB, geçen ayki toplantısında, küresel sermaye

hareketlerinde gözlenen düzelme hareketi doğrultusunda daha iyimser bir

görüntü vermiş ve para politikasındaki temkinli duruşun “güçlendirilmesi” ifadesini

“korunması” ile değiştirmişti. Cari denge ve kredilerdeki genişlemeye yönelik

iyimser beklentiler ağırlığını hissettirirken; enflasyonla ilgili temkinli bir yaklaşım

dikkat çekiyordu. Geçen toplantıdan bu yana, cari açıktaki ve kredilerdeki

genişleme hız kaybederken; yıllık enflasyon yüksek kalmakla birlikte düşüş

trendini korudu. Bugünkü toplantıda, özellikle gelişmekte olan ülke piyasalarına

yönelik sermaye hareketleriyle ilgili beklentiler ve orta vadeli enflasyonun hedefe

yakınsamasıyla ilgili ifadeler ilgi noktası olacak.

ABD Eylül Tarım dışı istihdam rakamının beklentilerin %18 aşağısında ve

Ağustos ayından düşük bir seviyede gerçekleşmesi sonrası, ana hareketin yine

FX piyasasında ve emtialarda oluştuğunu gözlemledik.

EUR/USD 31 Ekim 2011 seviyesine satın alınıyor – Bu seviye psikolojik

açıdan önemli çünkü Mario Draghi 1 Kasım 2011’de Avrupa Merkez Bankası

Başkanı olarak görevine başladı. (31 Ekim 2011 EUR/USD ‘’kapanışı’’ : 1.3858,

Son işlem: 1.3767) Draghi önceki başkan Trichet’den tam zıt bir politika

uygulayarak, LTRO opeasyonları dediğimiz banka hazinelerine %1 faizle 3 yıllı

fonlama sağlayarak FED’in öncülük ettiği politikayı uyguladı. EUR/USD yukarı

trend’inı Draghi sona erdirirken, 31 Ekim seviyesi olan 1.3858’den 24 Temmuz

2012’de 1.2050’ye satıldı. (Bu tarihte ise, hatırlanacağı üzere Draghi ‘’sözlü

müdahale’’ ile kendi başlattığı euro aşağı trend’ini kırarak, para biriminin

arkasında duracaklarını ve ne gerekiyorsa yapacaklarını söyleyip, bugüne devam

eden 15 aylık yukarı trend’i yarattı.)

1,0

0,5

12 Mart 2009

2.0441

Merkez Bankası’nın bugün yapacağı PPK toplantısında, politika faiz oranları

ya da para politikasının diğer enstrümanları (zorunlu karşılık oranları,

rezerve opsiyon katsayıları gibi) açısından değişiklik içeren bir sürpriz

beklenmiyor.

Özellikle, Fed’in geçen ayki toplantısında tahvil alımında

azaltmaya gitmemesi ve ABD’de yaşanan borç krizi çerçevesinde tahvil

azaltımının başlama zamanına yönelik öteleme eğiliminin ağır basması, bizim

Merkez Bankası’nın da politika faiz oranını ve faiz koridorunu sabit tutma eğilimini

destekler bir görüntü veriyor. Dün ABD’de açıklanan Eylül istihdam verilerinin

istihdam artışı açısından zayıf bir görüntü vermesi de, genişlemeci para

politikalarından çıkışın yavaş gerçekleşeceği genel görüşünü güçlendirerek

gelişmekte olan ülkelere parasal sıkılaştırmaya geçişte alan ve zaman tanıyor.

VIX 13,33

BIST 100

2,4

2,2

2,0

1,8

1,6

1,4

1,2

23.10.08

23 Ekim 2013

Çarşamba

23.10.13

0,18%

0,22%

0,10%

0,95%

0,17%

0,23%

-0,06%

EUR

USD

GBP

JPY

CHF

BRL

€/$

2,7161

1,9717

3,1976

0,0202

2,2026

0,9077

1,3773

Son

14.499,5

2.037,7

2.184,3

%

-1,46%

-0,90%

-1,18%

1.519,6

8.947,5

4.295,4

0,07%

0,90%

0,43%

EUR/USD’de önemli teknik destek, Şubat aşağı hareketinin başlangıç noktası

1.3711...

ABD Tarım dışı istihdam sonrası, 4 Şubat seviyesine satılan Dolar endeksi (DXY)

sonrası, GOÜ para birimleri arasında Güney Kore won’un pozitif ayrıştığını

görüyoruz. Dolara karşı Ağustos 2011’den beri en yüksek seviyesine satın alınan

Güney Kore won’u bugün %0,9 aşağıda işlem gören hisse senedi endeksi

Kospi’den pozitif ayrışıyor.

ABD 10 yıllık tahvil faizinde gördüğümüz aşağı hareketlilk (%2,4980

Temmuz’dan beri görüğümüz en düşük seviye) ve S&P500 endeksinde yeni

tarihi zirve kapanış ile (+%0,6 – 1755) pozitif bir görünüm sergilemesi

beklenen Asya piyasalarında ise sert satışlar var. Bunun ana nedeni Çin

Merkez Bankası.

Piyasayı fonlamayarak, 7 günlük repo oranının %12 yükselmesine göz yuman

(%3,58’den %4,02’ye) Çin Merkez Bankası’nın Asya ekonomistleri yılın son 2.5

ayında para politikasını sıkı tutacağının sinyalini bugün verdiğini belirtiyorlar.

Dünya Piyasaları – TSİ 8:51 am

Ülke

Japonya

Güney Kore

Çin

Index

Nikei 225

KOSPI

SHCOMP

Rusya

Almanya

Fransa

RTS

DAX

CAC 40

İngiltere

Brezilya

FTSE 100

BOVESPA

6.695,7

56.460,4

0,62%

0,68%

Amerika

Amerika

DJ 30

S&P 500

15.467,7

1.754,7

0,49%

0,57%

SEÇİLMİŞ GÜNCEL ARAŞTIRMALAR

Arşiv için lütfen tıklayınız

Görünüm 2013 2 Çeyrek: "DÜNYA - ÜÇ SİLAHŞÖRLER / TÜRKİYE - YENİDEN DEĞERLEME ''RE-RATING''",

25.04.2013

Haftalık Değerlendirme : ‘’Para politikaları açısından yeni bir test haftası " 30.09..2013

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

23 Ekim 2013 Çarşamba

2

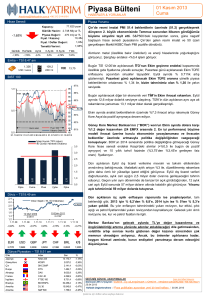

BIST100 - Teknik Görünümdeki önemli gelişme bize ne söylüyor?

BIST100 endeksi kısa vadeli yükseliş trend’ini kırdığı 31 Mayıs 2013 tarihinden beri ilk defa 22 – 50 – 100 -200 günlük ağırlıklı

ortalamaları üzerinde işlem görüyor. Bu önemli bir pozitif gelişme olarak nitelendirilmelidir.

ABD Eylül ayı Tarım dışı istihdam verisinin beklentinin %18 aşağısında kalması ve Dolar endeksindeki satışların devam etmesiyle,

Bankacılık sektörüne gelen alımlar (XBANK +%1,6) ve iki gündür emtia hisselerindeki yukarı hareketlilik (KOZAL – KOZAA – EREGL –

IZMDC) destekliyor. Ancak teknik göstergelerin 31 Mayıs’tan itibaren incelediğimizde (MACD - RSI – CCI – Stochastics aşağıda

gösterilmiştir) BIST100’ün aşırı alım seviyesinde olmasa da, yukarı hareket potansiyeli açısından bir alım fırsatı sunmadığını görüyoruz.

MACD ‘’hareketli ortalamalar kesişmesi’’ AL sinyalini 12 ve 26 günlük ağırlıklı ortalama farkının Pozitife döndüğü (9 günlük Trigger’ın

üzerinde) 16 Eylül Pazartesi günü vermiştir. (Aşağıdaki grafikte kırmızı ⃝ işaretiyle gösterilmiştir.)

Bu seviyede (BIST100 = 79,519) , 16 Eylül günü MACD’nin verdiği AL sinyali devam etse de, RSI – CCI - Stochastics’in aşırı alım bölgelerine

yaklaşmıştır.

RSI = 66 : Aşırı alım bölgesi: 70

CCI = 16 Eylül sinyalinde = 132 / Bugün = 223

Bu nedenle, BIST100 endeksinin 31 Mayıs gününden beri yaşadığı en pozitif teknik görünüm olan bu yukarı hareketi AL sinyali olarak

yorumlayamıyoruz.

16 Eylül BIST100 kapanış/MACD al sinyali:

Son işlem:

22-günlük ağırlıklı ortalama:

50-günlük ağırlıklı ortalama:

100-günlük ağırlıklı ortalama:

200-günlük ağırlıklı ortalama:

74,258

79,519

76,237

73,175

74,833

79,153

BIST100 : 31 Mayıs – 22 Ekim 2013

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

23 Ekim 2013 Çarşamba

3

EREGL - Çin fiyatlaması içinde öne çıkardığımız EREGL'de kısa vade hedef fiyatı 3.05TL'ye yükseltiyoruz

BIST Model portföyümüzde %15 ağırlıkla yer verdiğimiz Ereğli Demir ve Çelik (EREGL) 18 Temmuz’da verdiğimiz uzun vade (+6 ay) 2.64TL

hedef fiyatımıza ulaşmıştır. Çin’den 14 Ekim’de gelen tarihi zirve demir cevheri ithalatı verisi, TL’deki değer kaybı ile yükselen FAVÖK

marjı, Çelik-iş sendikası ile grev solandıran anlaşma imzalanması, EREGL hissesinin teknik görünümü / artan hacmi ve 7 Ekim’de

2.30TL’den 233 milyon satış sonrası Arcelor Mittal’in 6 ay satım yapmama taahhütüyle kısa vade hedef fiyatımızı (1-3 ay) 3.05TL’ye

yükseltiyoruz. BIST Model portföyümüzdeki %15 ağırlığını değiştirmiyoruz.

18 Temmuz ağırlıklı ortalama:

Son İşlem:

TL bazında getiri

BIST100 pozitif ayrışma:

XUSIN (Endüstriyel) pozitif ayrışma:

1.99TL

2.65/2.66TL

%33

%31

%30

14 Ekim

Bu sabah Çin gümrük verileri arasında dikkatimizi çeken Demir cevheri ithalatı oldu. Eylül ayında Çin demir-cevheri ithalatı geçen aya

göre %8,1 artarak tüm zamanların en yüksek seviyesine ulaştı. Eylül ayında Çin demir cevheri ithalatı 74,6 milyon tona ulaştı ve ilk 9

ayda, 600 milyon ton ithalatla geçen seneye oranla %9 yükseldi. Şangay limanından alınan verilerde, envanterin geçen aya göre sadece

%1,4 yukarıda olduğunu görüyoruz.

2 Ekim

Çin’in bu sene 872 milyon ton demir cevheri ithal edeceği ve bu rakamın Haziran’da tahmin edilenden %8,3 yukarıda oluşacağının

yazıldığı raporun, bize göre en can alıcı noktalarından biri de Çin’in demir işleme kapasitesinde yerel üretim ve kalitenin (‘’grade’’)

düştüğü ve ülkenin demir cevheri için 2014-2018 yıllarında daha çok ithalat yapmak zorunda kalacağı. Bu açıklamanın, Çin’e demir

cevheri ihraç eden tüm firmalar açısından çok önemli olduğunu ve demir-çelik endüstrisi hisse senedi fiyatlamalarına/modellerine

yakında entegre edileceğini düşünüyoruz.

12 Eylül

BIST Model portföyümüzde %15 ağırlıkla yer verdiğimiz Ereğli Demir ve Çelik (EREGL) 18 Temmuz'da verdiğimiz kısa vade (1-3 ay) 2.32TL

hedef fiyatımıza ulaşmıştır. Çin büyüme teması içinde öne çıkardığımız 2 hisseden biri olan (KOZAA ile beraber) EREGL için uzun vade

(6-12 ay) hedef fiyatımız 2.64TL’de değişikliğe gitmiyoruz.

20 Ağustos

BIST Model portföyü içinde, EREGL (%15) ve KOZAA (%15)’yı, Çin stabilizasyon / büyüme hikayesi içinde öne çıkarıyoruz.

ASELS (%15), IPEKE (%15), NTHOL (%10) ve ANELE (%10) ise yılın son 4 ayında önemli katalizörlere sahip olduğuna inandığımız hisselerdir.

13 Ağustos

Çin’de stabilizasyon / ‘’sert iniş’’ ihtimali azaldı / büyüme yukarı revize edilebilir teorilerini terse döndürecek bir makro veri

görmedikçe Model Portföyde taşımaya ve satışları alım fırsatı olarak değerlendirmeye devam edeceğiz.

12 Ağustos

Çin verileriyle yukarı hareketine başlayan Emtia hisse senetlerinde 2013 senesinin en önemli 2 günlük hareketine şahit olduk. S&P500

Metal ve Madencilik endeksi Perşembe ve Cuma günü %8,3 değer kazandı. BIST tarafında Çin makro verilerinin yarattığı EMTİA POZİTİF

havayı, Model Portföyümüzde %15 yer verdiğimiz Koza Anadolu (KOZAA) ve Ağustos ayında pozitif ayrışmaya başlayan ve Model

Portföyümüzde %15 yer verdiğimiz Ereğli Demir ve Çelik (EREGL) ile oynamayı tercih ediyoruz.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

23 Ekim 2013 Çarşamba

BASINDA ÇIKAN SEKTÖR VE ŞİRKET HABERLERİ

4

Haber Paketi ve KAP

Öne Çıkan Gelişmeler:

14.00: Türkiye TCMB Faiz Kararı

16.00: ABD Konut Fiyatları Endeksi (aylık, %)

17.00: Avrupa Bölgesi Tüketici Güven Endeksi

Şirket ve Sektör Haberleri:

Boyner Büyük Mağazacılık, YKM A.Ş ve YKM Pazarlama A.Ş’de diğer ortakların paylarını toplamda 100 milyon TL bedelle

satın alarak tamamına sahip oldu. (BOYNR)

Esas Holding Yönetim Kurulu üyesi Ali Sabancı, perakende sektörüne gireceklerini belirtti.

Türk Hava Yolları, Avrupa Basketbol Ligi Eurolague ile olan sponsorluk sözleşmesini 2020 yılına kadar uzattı. (THYAO)

Kap Haberleri:

Sermaye Piyasası Kurulu tarafından, Akbank T.A.Ş’nin halka arz edilmek üzere 385 gün vadeli 750 milyon TL nominal değerli

tahvilin ihraç edilebilmesi için gerekli başvuru onaylandı. (AKBNK)

Türkiye Garanti Bankası A.Ş.'nin bir yıllık dönemde ihraç edebileceği toplam itibari değeri 50 milyon TL olan 5 milyar adet

yatırım kuruluşu varantından toplam 500.000 TL itibari değerli 5 milyon adet yatırım kuruluşu varantı 23/10/2013 tarihinden

itibaren Kurumsal Ürünler Pazarı'nda işlem görmeye başlayacak. (GARAN)

Türkiye İş Bankası A.Ş tarafından yurtdışında ihraç edilen nominal tutarı 500 milyon ABD Doları olan 5,5 yıl vadeli tahvillerin

satış işlemleri 21 Ekim 2013 tarihinde tamamlandı. (ISCTR)

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

23 Ekim 2013 Çarşamba

5

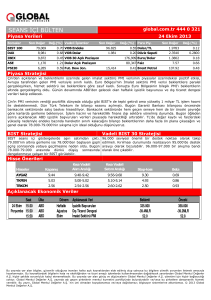

MODEL PORTFÖY

Model Portföy

Performans

Tarih

22.10.2013

28.05.2012

01.01.2013

30.06.2013

30.09.2013

Günlük Getiri(%)

KURULUŞ

2013

2013 / 2. YARI

2013 / SON ÇEYREK

1.82%

0.50%

1.31%

70.45%

44.54%

25.91%

-3.77%

1.36%

-5.14%

23.35%

3.90%

19.44%

5.46%

6.43%

-0.97%

Eklendiği Tarih

28.05.2012

28.05.2012

28.05.2012

28.05.2012

19.12.2012

28.05.2012

28.11.2012

18.01.2013

Eklendiği Gün Fiyatı(TL)

3.02

3.25

4.38

11.12

1.63

5.54

2.24

2.31

Dün Akşam Kapanış (TL)

4.29

5.26

9.46

16.35

2.41

9.90

1.37

2.69

Değişim(%)

42%

62%

116%

47%

48%

79%

-39%

16%

Ayrışma

Ağırlık(%)

-2%

15%

17%

15%

71%

15%

2%

10%

46%

10%

34%

10%

-49%

10%

23%

15%

Portföy

Benchmark(BIST 100)

Ayrışma

Hisse Senedi

KOZAA

İPEKE

ASELS

HALKB

NTHOL

KCHOL

ANELE

EREGL

MODEL PORTFÖY

MEVDUAT

30%

HİSSE SENEDİ

20%

ÖZEL SEKTÖR TAHVİLİ

20%

HY B TİPİ DİNAMİK FON

20%

DIBS+EUROBOND

10%

DİBS + EuroBond

10%

EREGL 15%

ANELE 10%

Mevduat 30%

KOZAA 15%

KCHOL 10%

HYD (Halk Yatırım

B Tipi Dinamik

Yaklaşım) 20%

İPEKE 15%

NTHOL 10%

Özel Sektör Tahvili

20%

Hisse Senedi 20%

ASELS 15%

HALKB 10%

BIST Bankacılık ve Endüstriyel Endeks Karşılaştırmaları

120

115

110

105

100

95

90

85

80

75

70

140

130

120

110

2013 - Bugün

210

2012 - Bugün

BIST BANKA

190

170

150

130

BIST BANKA

BIST SINAİ

110

90

2011 - Bugün

BIST BANKA

450

BIST SINAİ

9 Mart 2009 - Bugün

400

350

300

100

90

BIST SINAİ

250

80

200

70

150

60

100

Çekince için lütfen arka sayfaya bakınız.

BIST BANKA

BIST SINAİ

Piyasa Bülteni

23 Ekim 2013 Çarşamba

6

APİ Stok Bilgisi

yüksek

Dün Merkez Bankası haftalık repo ihalesi ile piyasaya 2,0 milyar TL fonlama gerçekleştirirken, piyasa yapıcı

bankalar 11,4 milyar TL‘lik gecelik repo imkanından yararlandılar. Api stok tutarı 41,4 milyar TL olurken efektif

fonlama maliyeti %6.23 seviyesinde.

100

14%

Gecelik İMKB

Ek Sıkılaştırma

Aylık Repo

Gecelik PY

Haftalık Repo

Efektif Faiz (Sağ Eksen)

90

12%

80

10%

Fonlama maliyeti

70

60

8%

50

6%

40

%4,50 Politika Faizi

30

4%

20

Eki 13

Eyl 13

Ağu 13

Tem 13

Haz 13

May 13

Nis 13

Mar 13

Şub 13

0%

Oca 13

Ara 12

Kas 12

Eki 12

Eyl 12

Ağu 12

Tem 12

Haz 12

May 12

Nis 12

Mar 12

Şub 12

Oca 12

Kaynak: TCMB

0

Ara 11

düşük

2%

10

Fon Akımları – Tahvil / Bono

600

Spread bps (İtalya 10Y Devlet - Almanya 10Y Devlet)

450

20,000

300

150

2010

16,000

26 Temmuz

Draghi konuşması

0

Bono

2011

2012

12,000

2013

CDS bps (5 yıl Türkiye Ülke Primi)

325

8,000

250

4,000

175

0

100

12

Faiz % (Aktif 2 Yıllık %5,0 Kuponlu Tahvil Bileşik Getirisi)

-4,000

1

10

2

3

4

5

8

6

7

8

9

10

11

12

7

8

9

10

11

12

Hisse

4

22.10.2012

10,0

9,5

9,0

8,5

8,0

7,5

7,0

6,5

6,0

5,5

5,0

4,5

4,0

3,5

3,0

6

Ay

22.04.2013

22.10.2013

7.000

6.000

2010

5.000

2011

4.000

2012

3.000

2013

2.000

1.000

0

-1.000

Türkiye Dev let Tahv illeri Kronolojik Verim Eğrileri %

-2.000

1

2

3

Güncel

1 Hafta Öncesi

Yılbaşında

7 Ay

1 YIL

2 YIL

3 YIL

7 YIL

10 YIL

Çekince için lütfen arka sayfaya bakınız.

4

5

6

Ay

Piyasa Bülteni

23 Ekim 2013 Çarşamba

7

VİOB & YATIRIM FONLARIMIZ

Son

Uzlaşma Fiyatı

Önceki

Uzlaşma Fiyatı

Değişim %

Güniçi

En Yüksek

Değer

Güniçi

En Düşük

Değer

İlk Vade: Ekim 2013

97,8000

96,8250

9395,0%

98,0500

96,0000

142616

176308

93,3113

2. Vade: Aralık 2013

98,6750

97,6000

1,1%

98,8250

96,8250

5936

6384

94,4655

İlk Vade: Ekim 2013

1,9710

1,9820

-0,6%

1,9920

1,9705

18693

75925

#VALUE!

2. Vade: Aralık 2013

Sözleşmeler

Vade

BIST Endeks 30

Dolar

Euro

Günlük

Açık

Sözleşme Sayısı Pozisyon Sayısı

Teorik Fiyat

1,9925

2,0035

-0,5%

2,0115

1,9915

5890

26661

#VALUE!

İlk Vade: Ekim 2013

2,7110

2,7060

0,2%

2,7220

2,7100

1133

22282

#VALUE!

2. Vade: Aralık 2013

2,7340

2,7290

0,2%

2,7495

2,7280

981

23122

#VALUE!

İlk Vade: Ekim 2013

84,7650

84,0250

0,9%

85,0000

83,8000

17

125

#VALUE!

2. Vade: Aralık 2013

85,2850

84,6250

0,8%

85,4000

84,9800

52

45

#VALUE!

Altın

Tahvil/Bono – Burak MALDAR:

Hazine dün gerçekleştirdiği Ekim ayı içindeki son ihale ile bu ay için

planlanan borçlanmasını tamamlamış oldu.19.11.2014 vadeli kuponsuz

tahvilin yeniden ihracında ortalama bileşik faiz 7.65% olarak

gerçekleşti.Dün yapılan ihale sonucunda bu ay için toplam Hazine

borçlanması ise planlanana paralel 11.7 milyar TL olarak

gerçekleşti.Günün önemli verisinde ise ertelenmiş olarak açıklanan

ABD tarım dışı istihdam verisi 180.000 olan beklentilerin altında

148.000 olarak açıklandı.Verinin FED’in tahvil alım programında

azaltıma gitme takvimini ötelemesi senaryolarını destekler nitelikte

olması ile risk iştahında artış gözlemlendi ve kur ve faizde geri çekilme

takip edildi.Veri sonrası başta ABD 10 yıllık tahvil faizleri olmak üzere

global olarak tahvil faizlerinde aşağı yönlü bir hareket izlendi.

27.09.2023 vadeli tahvil valörlü işlemlerde günü 8,52% bileşik,2 yıl

vadeli 07.10.2015 vadeli tahvil ise günü valörlü işlemlerde 7,63%

bileşik seviyesinden tamamladı.Bugün TCMB para politikası kurulu

toplantısı takip edilcek.Toplantıda faiz koridoru yada zorunluk

karşılıklarda herhangi bir değişiklik beklenmiyor.Bugün için tahvil bono

piyasasında olumlu seyrin devam etmesini bekliyoruz

VİOP Endeks (F_XU0301013) – Oğuz ALTINBAŞ:

Ekim vadeli endeks sözleşmesi, güne negatif yönlü bir başlangıç

hareketi yapmasının ardından, öğleden sonraki seansta

Amerika’dan gelen kötü veriler sonrası gelen alım hareketleri

sonucunda vadeli endeks günü %0,93 artışla 97,800 uzlaşma

fiyatı ile kapatırken açık pozisyon sayısında 17,274 adet artış

kaydedildi. Bugün için teknik olarak 97,250 seviyesini denge

noktası olarak izlemekteyiz. Gün içinde Pivot bölgesi üzerinde

tutunma sağlandığı takdirde 98,500-99,300-100,550 seviyeleri

direnç olarak izlenebilir. Gerilemelerde 96,450-95,200-94,400

destekleri ön plana çıkıyor.

Destekler: 96,450-95,200

Yatırım Fonlarımız

Halkbank B Tipi Likit (F7)

Düşük Halkbank B Tipi Kısa Vadeli Tahvil Bono

Risk

(F2)

Dirençler: 98,500-99,300

Günlük Haftalık

Getiri

Getiri

Aylık

Getiri

Yılbaşından

Yılbaşından

Bugüne

Bugüne

Benchmarka

Getirisi

Göre

Performansı

Yatırım Stratejisi Bant Aralıkları

Karşılaştırma Ölçütü (Benchmark)

Fon Kodu

Fiyat

HLL

0.028354

0.02

0.04

0.49

3.98

0.28

DIBS ve/veya ÖST 10% - 40% Ters

Repo 60% - 90 BPP 0% - 20%

KYD91%15 KYD ÖST Sabit %5

KYDO/N Brüt%80

HKV

49.067371

0.01

0.04

0.53

3.71

0.34

DIBS ve/veya ÖST - 60% - 90% Ters

Repo 10% - 40%BPP 0% - 20%

KYD91%59 KYD ÖST Sabit%1

KYDO/N Brüt%40

KYD91%59 KYD ÖST Sabit%1

KYDO/N Brüt%40

Halkyatırım B Tipi Kısa Vadeli Tahvil

Bono (F8)

HLV

0.041346

0.01

0.04

0.53

3.93

0.24

DIBS ve/veya ÖST -60% - 90%Ters

Repo 10% - 40% BPP 0% - 20%

Halkbank B Tipi Tahvil Bono (F4)

DIBS ve/veya ÖST 70% - 100%Ters

Repo 0% - 30%BPP 0% - 20%

Müşteri Alım-Satım Esasları

İş günleri 16.30-18:00 arası hariç ve diğer

günler 24 saat

KYD547%80 KYD O/N Brüt%19 KYD

ÖSTSabit%1

Saat 12:30'dan önce verilen alım-satım

DİBS 15% - 45% ÖST 50% - 80%Ters KYD ÖST Sabit%55 KYD 365 %25 KYD

emirleri bir iş günü sonra (T+1'de), 1 gün

Repo 5% - 35%

O/N Brüt %20

sonraki fiyat ile,saat 12:30'den sonraki tüm

emirlerin valörü 1 gün sonradır.

DİBS 60% - 90% ÖST 0% - 30% Hisse KYD547%80BİST-30%1KYD O/N

HLT

41.951638

0.02

0.18

0.87

4.58

3.23

Halk Yatırım B Tipi Özel Sektör Tahvil

Orta Risk

Bono (H2)

HYT

0.011119

0.00

0.04

0.63

3.02

0.29

Halkbank B Tipi Değişken Yatırım (F5)

HBD

17.454445

0.10

0.63

1.02

4.77

3.75

Halkbank A Tipi Karma (F6)

HLK

42.839072

0.57

2.31

1.88

5.73

4.94

DİBS 25% - 55%Hisse Senedi 25% 55%Ters Repo 10% - 40%

Halk Yatırım B Tipi Dinamik Yaklaşım

Yüksek Risk

Değişken Yatırım (H3)

HYD

0.010586

0.65

2.24

2.56

2.77

BİST-30%85KYD O/N Brüt%15

BİST-30%90 KYD O/N Brüt%10

Senedi 0% - 10% Ters Repo 0% - 30% Brüt%18 KYD ÖSTSabit%1

BİST-30%40 KYD365%40 KYD O/N

Brüt%20

Esnek

Halkbank A Tipi Değişken(F3)

HAF

0.194593

0.84

3.67

2.66

5.47

7.52

Hisse Senedi 70% - 100% Ters Repo

0% - 30%

Halkyatırım A Tipi İMKB 30 Endeksi (F9)

HLE

0.014265

0.63

3.78

2.01

0.63

1.51

Hisse Senedi 80% - 100% Ters Repo

0% - 20%

Çekince için lütfen arka sayfaya bakınız.

Saat 14:00'den önce verilen alım-satım

emirleri bir iş günü sonra (T+1'de), 1 gün

sonraki fiyat ile,saat 14:00'den sonraki tüm

emirlerin valörü 1 gün sonradır.

Piyasa Bülteni

Tarih

15Ekim

ŞubatPazartesi

Cuma

14

15

Şubat

Cuma

14 Ekim Pazartesi

15

Şubat

Cuma

21 Ekim Pazartesi

15 Şubat Cuma

21 Ekim Pazartesi

15 Şubat Cuma

21 Ekim Pazartesi

15 Şubat Cuma

21 Ekim Pazartesi

15 Şubat Cuma

22 Ekim Salı

19 Şubat Salı

22 Ekim Salı

19 Şubat Salı

22 Ekim Salı

20 Şubat Çarşamba

22

20Ekim

ŞubatSalı

Çarşamba

23

Ekim

20 ŞubatÇarşamba

Çarşamba

23

20Ekim

ŞubatÇarşamba

Çarşamba

23

20Ekim

ŞubatÇarşamba

Çarşamba

24

20Ekim

ŞubatPerşembe

Çarşamba

20Ekim

ŞubatPerşembe

Çarşamba

24

20

Şubat

Çarşamba

24 Ekim Perşembe

21Ekim

ŞubatPerşembe

Perşembe

24

21Ekim

ŞubatPerşembe

Perşembe

24

21Ekim

ŞubatCuma

Perşembe

25

21

Şubat

Perşembe

25 Ekim Cuma

21 Şubat Perşembe

25 Ekim Cuma

21 Şubat Perşembe

25 Ekim Cuma

21 Şubat Perşembe

25 Ekim Cuma

21 Şubat Perşembe

25 Ekim Cuma

21 Şubat Perşembe

25

Ekim Cuma

22 Şubat Cuma

22 Şubat Cuma

22 Şubat Cuma

22 Şubat Cuma

25 Şubat Pazartesi

26 Şubat Salı

26 Şubat Salı

26 Şubat Salı

26 Şubat Salı

26 Şubat Salı

27 Şubat Çarşamba

27 Şubat Çarşamba

27 Şubat Çarşamba

28 Şubat Perşembe

28 Şubat Perşembe

28 Şubat Perşembe

28 Şubat Perşembe

28 Şubat Perşembe

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

4 Mart Pazartesi

4 Mart Pazartesi

4 Mart Pazartesi

4 Mart Pazartesi

Saat

06:30

04.30

10:00

12.00

11:00

02.50

11:30

09.00

11:30

17.00

16:15

17.00

16:15

05.00

12:00

09.00

14:00

15.30

01:50

15.30

01:50

14.00

09:00

16.00

11:30

17.00

11:30

04.45

15:30

15:30

10.28

17:00

10.58

01:30

15.58

10:28

17.00

10:28

02.50

10:58

11.00

10:58

11.30

15:30

15.30

15:30

16.30

15:58

16.30

17:00

16.55

11:00

14:30

11:28

12:00

17:30

09:00

09:00

16:00

17:00

01:50

12:00

15:30

01:13

10:55

12:00

15:00

15:30

01:30

03:45

10:53

10:58

12:00

10:58

16:55

17:00

10:00

10:55

10:55

10:55

23 Ekim 2013 Çarşamba

Ülke

Gösterge

Japonya

Sanayi

Üretimi(Aylık

Çin

TÜFE

(%, yıllık) %)

Türkiye

İşsizlik

Oranları

Euro Bölgesi

Sanayi Üretimi

(%, aylık)

Türkiye

Bütçe

Dengesi(Milyar

Japonya

Dış Ticaret Dengesi(milyarTL)

yen)

İngiltere

Perakende Satışlar (Aylık)

Almanya

ÜFE (yıllık değ.)

İngiltere

Perakende Satışlar (Yıllık)

Türkiye

TCMB Borç Stoğu

ABD

Sanayi Üretimi(Aylık %)

ABD

İkinci El Konut Satışları (Milyon)

ABD

Kapasite Kullanımı(%)

Çin

Konut Fiyatları Endeksi (%)

Almanya

ZEW Ekonomik Görünüm

Çin

Dış Ticaret Dengesi

Türkiye

MB Faiz Kararı

ABD

İşsizlik Oranı (%)

Japonya

İhracat(YoY ,%)

ABD

Tarımİthalat

Dışı İstihdam

Japonya

(YoY , (bin,

%) kişi)

Türkiye

TCMB

Faiz

Kararı

Almanya

TÜFE(Aylık, %)

ABD

KonutToplantı

Fiyatları Endeksi

(aylık,%)

İngiltere

Tutanakları

Avrupa

Bölgesi

Tüketici

Güven

Endeksi

İngiltere

İşsizlik

Oranları

Çin

HSBC

İmalat PMI(Bin)

ABD

Konut

Başlangıçları

ABD

İnşaat

İzinleriÖncü)

(Bin)

Almanya

PMI (İmalat,

Euro

Bölgesi

Tüketici

Güven

Endeksi

Avrupa Bölgesi

PMI (Öncü)

Japonya

Tankan

Endeksi

ABD

PMI

(İmalat,

Öncü)

Almanya

PMI

Flash

(İmalat)

ABD

Yeni

Konut

Satışları

(bin)

Almanya

PMI

Flash

Japonya

TÜFE

(%,(Hizmet)

yıllık)

Euro

Bölgesi

PMIİşFlash

Almanya

IFO

Güveni(Hizmet)

Endeksi

Euro Bölgesi

PMI Flash (İmalat)

İngiltere

GSYH (%, yıllık)

ABD

TÜFE(Aylık, %)

ABD

Dayanıklı Mal Siparişleri

ABD

Haftalık İşsizlik Başvuruları

Türkiye

Kapasite Kullanımı

ABD

PMI (İmalat)

Türkiye

Reel Kesim Güven Endeksi

ABD

Philadelphia FED Endeksi

ABD

Michigan Tüketici

Güveni

Almanya

IFO

Türkiye

Kapasite Kullanımı(%)

Türkiye

Reel Kesim Güven Endeksi

Euro Bölgesi

İşsizlik Oranları

ABD

Dallas FED İmalat Endeksi

Almanya

Perakende Satışlar (Aylık)

Almanya

Perakende Satışlar (Yıllık)

Türkiye

Toplantı Tutanakları

ABD

CaseShiller Konut Fiyat

ABD

Yeni Konut Satışları (%)

Japonya

Perakende Satışlar (Yıllık)

Euro Bölgesi

Tüketici Güven Endeksi

ABD

Dayanıklı Mal Siparişleri

Japonya

PMI (İmalat)

Almanya

İşsizlik Oranları

Euro Bölgesi

TÜFE (Yıllık, %)

Almanya

TÜFE (Yıllık, %)

ABD

GSYIH(Çeyrek,%)

Japonya

TÜFE(Aylık, %)

Çin

PMI (İmalat)

Almanya

PMI (İmalat)

Euro Bölgesi

PMI (İmalat)

Euro Bölgesi

TÜFE (Öncü, %)

Euro Bölgesi

İşsizlik Oranları

ABD

Michigan Güven Endeksi

ABD

ISM İmalat PMI Endeksi

İngiltere

TÜFE(Aylık, %)

İngiltere

TÜFE (Yıllık, %)

İngiltere

TÜFE (Yıllık, %)

Çekince için lütfen arka sayfaya bakınız.

İngiltere

TÜFE (Yıllık, %)

8

Dönem

Beklenti

Önceki

Aralık

Eylül

Kasım

Ağustos

Ocak

Eylül

Ocak

Eylül

Ocak

Eylül

Ocak

Eylül

Ocak

Eylül

Şubat

Şubat

Eylül

Ocak

Eylül

Ocak

Ekim

Ocak

Ağustos

Şubat

Ekim

Aralık

Ekim

Ocak

Ocak

Ekim

Şubat

Ekim

Şubat

Ekim

Şubat

Eylül

Şubat

Eylül

Şubat

Ekim

Şubat

3.Çeyrek

Ocak

2.9%

0.6%

-920

-1.37%

2.6%

Eylül

Ekim

Şubat

Ekim

Şubat

Ekim

Şubat

Şubat

Şubat

Aralık

Şubat

Ocak

Ocak

Şubat

Aralık

Ocak

Ocak

Şubat

Ocak

Şubat

Şubat

Ocak

Şubat

4. Çeyrek

Ocak

Şubat

Şubat

Şubat

Şubat

Ocak

Şubat

Şubat

Ocak

Ocak

Ocak

Ocak

0.40%

0.80%

0.20%

5.37

78.90%

39

5.50%

7.3%

5.60%

180

1.60%

-0.50

-14.5

1.40%

93

92

51.5

-23.1

52.5

52.8

50.5

425

55.5

0.3%

49

108.0

48.5

1.5%

0.1%

2.0%

355

55.5

1.0

-1.5%

-15.46

-960.3

-0.10%

-0.5%

0.30%

571.6

0.26%

5.48

78.78%

8.3%

31.5

5.50%

7.3%

-5.75%

169

1.88%

4.5%

0.88%

1.0%

-14.9

1.50%

50.2

95

90

51.1

-23.9

52.2

-17

52.8

49.8

421

55.7

0.2%

48.6

107.7

47.9

1.3%

0.0%

341

75.4%

55.8

108.5

-5.8

75.2

104.2

72.40%

102.1

11.8%

5.5

-1.75%

-4.65%

5.52%

-7.29%

0.4%

-23.9

4.6%

6.80%

2.20%

1.88%

-3.70%

2.0%

52.8

2.0%

11.70%

73.8

53.1

Piyasa Bülteni

23 Ekim 2013 Çarşamba

KÜNYE

Azmi DÖLEN, Genel Müdür Yrd.

[email protected]

Işık ÖKTE, Stratejist

[email protected]

Nurcihan AŞIK, Uzman Yard

[email protected]

Sertaç OKTAY, Uzman Yard.

[email protected]

9

Banu KIVCI TOKALI, Ekonomist

[email protected]

Esengül ÖZDEMİR, Uzman Yard.

[email protected]

Tuğba İNCE, Uzman Yard.

[email protected]

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.