Piyasa Bülteni

HABERLER & YORUMLAR

[email protected] +90 212 314 8181

Hisse Senedi

01 Kasım 2013

Cuma

Piyasa Yorumu

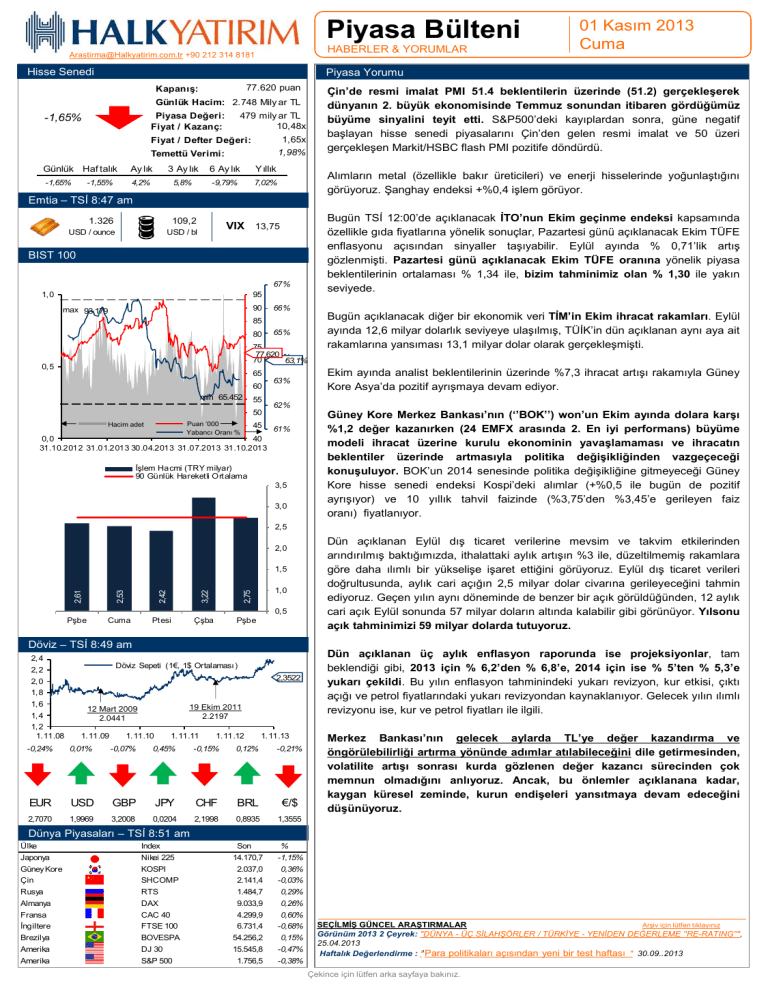

Kapanış:

77.620 puan

Günlük Hacim: 2.748 Mily ar TL

Piyasa Değeri:

Fiyat / Kazanç:

-1,65%

479 mily ar TL

10,48x

Fiyat / Defter Değeri:

1,65x

Temettü Verimi:

1,98%

Günlük Haf talık

Ay lık

3 Ay lık

6 Ay lık

Yıllık

-1,65%

4,2%

5,8%

-9,79%

7,02%

-1,55%

Alımların metal (özellikle bakır üreticileri) ve enerji hisselerinde yoğunlaştığını

görüyoruz. Şanghay endeksi +%0,4 işlem görüyor.

Emtia – TSİ 8:47 am

1.326

109,2

USD / ounce

USD / bl

VIX 13,75

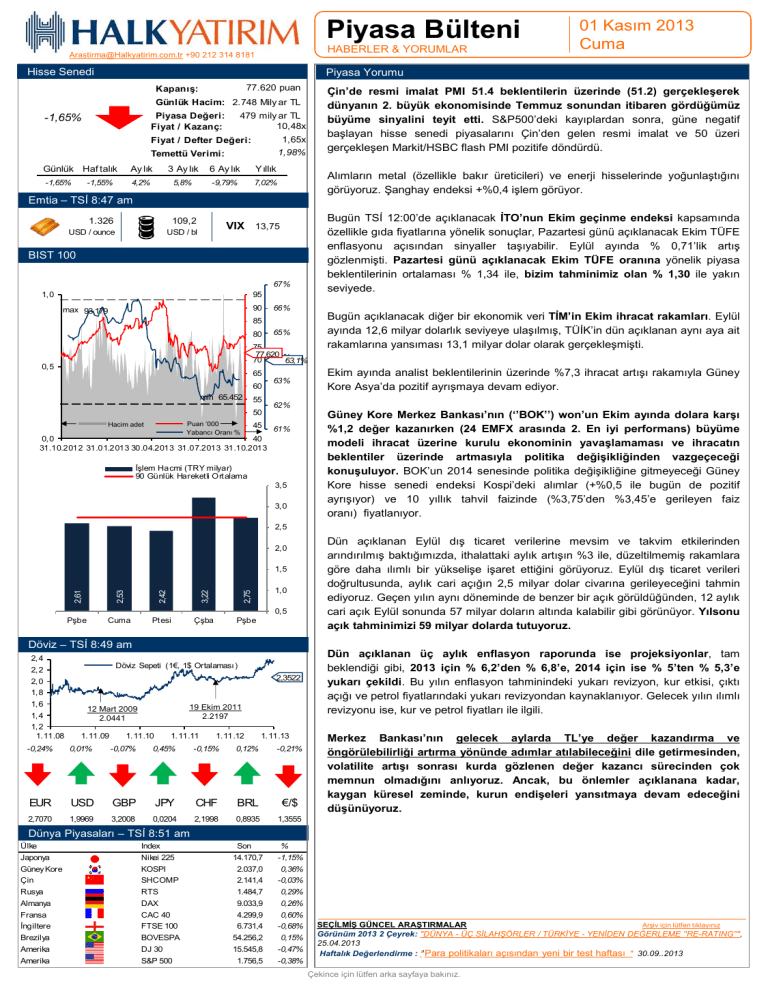

BIST 100

67%

1,0

95

90

max 93.179

66%

85

80

65%

75

77.620

70 64%

63,1%

0,5

65

60

min 65.452

55

63%

62%

50

Puan ‘000

Yabancı Oranı %

Hacim adet

45

Çin’de resmi imalat PMI 51.4 beklentilerin üzerinde (51.2) gerçekleşerek

dünyanın 2. büyük ekonomisinde Temmuz sonundan itibaren gördüğümüz

büyüme sinyalini teyit etti. S&P500’deki kayıplardan sonra, güne negatif

başlayan hisse senedi piyasalarını Çin’den gelen resmi imalat ve 50 üzeri

gerçekleşen Markit/HSBC flash PMI pozitife döndürdü.

61%

0,0

40

31.10.2012 31.01.2013 30.04.2013 31.07.2013 31.10.2013

İşlem Hacmi (TRY milyar)

90 Günlük Hareketli Ortalama

3,5

3,0

Bugün TSİ 12:00’de açıklanacak İTO’nun Ekim geçinme endeksi kapsamında

özellikle gıda fiyatlarına yönelik sonuçlar, Pazartesi günü açıklanacak Ekim TÜFE

enflasyonu açısından sinyaller taşıyabilir. Eylül ayında % 0,71’lik artış

gözlenmişti. Pazartesi günü açıklanacak Ekim TÜFE oranına yönelik piyasa

beklentilerinin ortalaması % 1,34 ile, bizim tahminimiz olan % 1,30 ile yakın

seviyede.

Bugün açıklanacak diğer bir ekonomik veri TİM’in Ekim ihracat rakamları. Eylül

ayında 12,6 milyar dolarlık seviyeye ulaşılmış, TÜİK’in dün açıklanan aynı aya ait

rakamlarına yansıması 13,1 milyar dolar olarak gerçekleşmişti.

Ekim ayında analist beklentilerinin üzerinde %7,3 ihracat artışı rakamıyla Güney

Kore Asya’da pozitif ayrışmaya devam ediyor.

Güney Kore Merkez Bankası’nın (‘’BOK’’) won’un Ekim ayında dolara karşı

%1,2 değer kazanırken (24 EMFX arasında 2. En iyi performans) büyüme

modeli ihracat üzerine kurulu ekonominin yavaşlamaması ve ihracatın

beklentiler üzerinde artmasıyla politika değişikliğinden vazgeçeceği

konuşuluyor. BOK’un 2014 senesinde politika değişikliğine gitmeyeceği Güney

Kore hisse senedi endeksi Kospi’deki alımlar (+%0,5 ile bugün de pozitif

ayrışıyor) ve 10 yıllık tahvil faizinde (%3,75’den %3,45’e gerileyen faiz

oranı) fiyatlanıyor.

2,5

2,0

2,61

2,53

2,42

3,22

2,75

1,5

Pşbe

Cuma

Ptesi

Çşba

Pşbe

1,0

0,5

Döviz – TSİ 8:49 am

2,4

2,2

2,0

1,8

1,6

1,4

1,2

1.11.08

-0,24%

Döviz Sepeti (1€, 1$ Ortalaması)

2,3522

19 Ekim 2011

2.2197

12 Mart 2009

2.0441

1.11.09

0,01%

1.11.10

-0,07%

1.11.11

0,45%

1.11.12

-0,15%

1.11.13

0,12%

-0,21%

EUR

USD

GBP

JPY

CHF

BRL

€/$

2,7070

1,9969

3,2008

0,0204

2,1998

0,8935

1,3555

Son

14.170,7

2.037,0

2.141,4

%

-1,15%

0,36%

-0,03%

1.484,7

9.033,9

4.299,9

0,29%

0,26%

0,60%

Dün açıklanan Eylül dış ticaret verilerine mevsim ve takvim etkilerinden

arındırılmış baktığımızda, ithalattaki aylık artışın %3 ile, düzeltilmemiş rakamlara

göre daha ılımlı bir yükselişe işaret ettiğini görüyoruz. Eylül dış ticaret verileri

doğrultusunda, aylık cari açığın 2,5 milyar dolar civarına gerileyeceğini tahmin

ediyoruz. Geçen yılın aynı döneminde de benzer bir açık görüldüğünden, 12 aylık

cari açık Eylül sonunda 57 milyar doların altında kalabilir gibi görünüyor. Yılsonu

açık tahminimizi 59 milyar dolarda tutuyoruz.

Dün açıklanan üç aylık enflasyon raporunda ise projeksiyonlar, tam

beklendiği gibi, 2013 için % 6,2’den % 6,8’e, 2014 için ise % 5’ten % 5,3’e

yukarı çekildi. Bu yılın enflasyon tahminindeki yukarı revizyon, kur etkisi, çıktı

açığı ve petrol fiyatlarındaki yukarı revizyondan kaynaklanıyor. Gelecek yılın ılımlı

revizyonu ise, kur ve petrol fiyatları ile ilgili.

Merkez Bankası’nın gelecek aylarda TL’ye değer kazandırma ve

öngörülebilirliği artırma yönünde adımlar atılabileceğini dile getirmesinden,

volatilite artışı sonrası kurda gözlenen değer kazancı sürecinden çok

memnun olmadığını anlıyoruz. Ancak, bu önlemler açıklanana kadar,

kaygan küresel zeminde, kurun endişeleri yansıtmaya devam edeceğini

düşünüyoruz.

Dünya Piyasaları – TSİ 8:51 am

Ülke

Japonya

Güney Kore

Çin

Index

Nikei 225

KOSPI

SHCOMP

Rusya

Almanya

Fransa

RTS

DAX

CAC 40

İngiltere

Brezilya

FTSE 100

BOVESPA

6.731,4

54.256,2

-0,68%

0,15%

Amerika

Amerika

DJ 30

S&P 500

15.545,8

1.756,5

-0,47%

-0,38%

SEÇİLMİŞ GÜNCEL ARAŞTIRMALAR

Arşiv için lütfen tıklayınız

Görünüm 2013 2 Çeyrek: "DÜNYA - ÜÇ SİLAHŞÖRLER / TÜRKİYE - YENİDEN DEĞERLEME ''RE-RATING''",

25.04.2013

Haftalık Değerlendirme : ‘’Para politikaları açısından yeni bir test haftası " 30.09..2013

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

01 Kasım 2013 Cuma

Türkiye Ekonomisi

2

TCMB enflasyon risklerinde daha temkinli, parasal sıkılaştırmada daha kararlı

Merkez Bankası’nın açıkladığı Ekim Üç Aylık Enflasyon Raporu’nun tanıtım toplantısında, enflasyon riskleri konusunda daha temkinli ve

para politikasında sıkılaştırmada daha kararlı bir duruş izledik.

Küresel ekonomideki yavaşlığın bir süre daha devam edeceğini düşünürken, bu doğrultuda para politikasıyla ilgili belirsizliklerin süreceği

öngörülüyor. Dolayısıyla, “verilere duyarlı para politikası” yaklaşımı korunacak.

Merkez Bankası’nın mevcut durumda, para politikasında yapılan sıkılaştırmayı yeterli görmesine karşın, gerekli durumda ek sıkılaştırmaya

gitmekten kaçınmayacağını ve gevşeme beklenmemesi gerektiğini vurgulaması, para politikasındaki gelecek dönem yönüyle ilgili daha net

bir tablo sunuyor.

Para politikasındaki sıkılaştırma eğiliminin belirginleştirilmesinde, fiyat istikrarı hedefine yönelik temkinli yaklaşımın etkili olduğunu

düşünüyoruz. Ayrıca, TL’deki değer kaybının telafi sürecinin diğer gelişmekte olan ülkelere göre daha yavaş işlemesi, küresel para

politikalarının yeni döneminde Türkiye’nin yüksek enflasyon ve yüksek cari açıkla dış şoklara duyarlı ülkeler arasında yer alıyor olmasının da

para politikasındaki temkinli duruşun güçlendirilmesinde gözönüne alındığını söyleyebiliriz.

Her ne kadar enflasyonun 2014 yılının son çeyreğinde hedeflere yakınsayacağı düşünülse de, daha önceden “ilk çeyrekten itibaren

güvenli seviyelere inebileceği” ifadesinin daha temkinli tarafa çekildiği dikkat çekiyor.

Enflasyon projeksiyonları ise, tam beklendiği gibi, 2013 için % 6,2’den % 6,8’e, 2014 için ise % 5’ten % 5,3’e yukarı çekildi. Bu yılın

enflasyon tahminindeki yukarı revizyon, kur etkisi, çıktı açığı ve petrol fiyatlarındaki yukarı revizyondan kaynaklanıyor. Gelecek yılın ılımlı

revizyonu ise, kur ve petrol fiyatları ile ilgili.

Merkez Bankası’nın gelecek aylarda TL’ye değer kazandırma ve öngörülebilirliği artırma yönünde adımlar atılabileceğini dile

getirmesinden, volatilite artışı sonrası kurda gözlenen değer kazancı sürecinden çok memnun olmadığını anlıyoruz. Ancak, bu

önlemler açıklanana kadar, kaygan küresel zeminde kurun endişeleri yansıtmaya devam edeceğini düşünüyoruz.

Dış ticaret açığında beklentilere paralel artış

Eylül dış ticaret verileri çok fazla sürpriz içermeyerek, ihracatta 13,1 milyar dolar ve ithalatta da 20,6 milyar dolar olarak gerçekleşti

(beklentilerimiz sırasıyla 13,1 ve 21 milyar dolar idi). Böylece, aylık dış ticaret açığı, Ağustos ayındaki 7 milyar dolara ivme kaybından sonra,

Eylül ayında 7,5 milyar dolara yükseldi. Eylül verileri, yıl sonu ihracat ve ithalat tahminlerimiz olan, sırasıyla 151 ve 250 milyar dolar

seviyelerinde herhangi bir değişikliğe yol açmadı. 2014 tahminlerimiz ise, 163 ve 271 milyar dolar düzeyinde.

Eylül verilerine mevsim ve takvim etkilerinden arındırılmış olarak baktığımızda, ithalattaki aylık artışın % 3 ile, düzeltilmemiş rakamlara göre

daha ılımlı bir yükselişe işaret ettiğini görüyoruz.

İthalatta enerji yükü devam ediyor. 9 aylık enerji ithalatı 41,4 milyar dolara ulaşırken, yıl sonu 58 milyar dolarlık tahminimizle uyumlu

olduğunu görüyoruz.

Altın ithalatının yükü ile ilgili olarak, geçen yılın aynı dönemine benzer bir şekilde yavaşlama sözkonusu.

12 aylık dış açık 95,1 milyar dolar düzeyine ulaşırken, enerji hariç açık 45,3 milyar dolara, altın ve enerji hariç açık ise 38 milyar dolara

geriliyor.

Eylül dış ticaret verileri doğrultusunda, aylık cari açığın 2,5 milyar dolar civarına gerileyeceğini tahmin ediyoruz. Geçen yılın aynı döneminde

de benzer bir açık görüldüğünden, 12 aylık cari açık Eylül sonunda 57 milyar doların altında kalabilir gibi görünüyor. Yılsonu açık tahminimizi

59 milyar dolarda tutuyoruz.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

01 Kasım 2013 Cuma

BASINDA ÇIKAN SEKTÖR VE ŞİRKET HABERLERİ

3

Haber Paketi ve KAP

Öne Çıkan Gelişmeler:

11.30: İngiltere İmalat PMI

16.00: ABD ISM İmalat PMI

Şirket ve Sektör Haberleri:

Brisa Bridgestone Sabancı Lastik Sanayi ve Ticaret A.Ş, Ocak-Eylül 2013 döneminde geçen yılın aynı dönemine göre toplam

satışlarında % 7 artış göstererek net karını %105 artırdı. (BRISA)

Fibabanka Genel Müdürü Bekir Dildar, bu yıl 20 milyon TL’lik yatırım yapacaklarını, grup olarak satın almalarla ilgilendiklerini

söyledi. (FBBNK)

Odaş Elektrik Üretim Sanayi Ticaret A.Ş, Çanakkale ili Çan ilçesinde 140 MW kurulu güçte yerli kömüre dayalı Termik Santral

kurulumu için Enerji Piyasası Düzenleme Kurumu' na lisans başvurusu yaptı. (ODAS)

Kap Haberleri:

Anel Telekomünikasyon Elektronik Sistemleri Sanayi ve Ticaret A.Ş, iştirak ve ortaklık hisselerinin Anel Grup şirketlerine

satılmak istenmesi nedeniyle ayrılma hakkı fiyatını pay başına 3 TL olarak belirledi. (ANELT)

Türkiye Halk Bankası A.Ş, Halk Gayrimenkul Yatırım Ortaklığı A.Ş. payları ile ilgili olarak 1,21 fiyattan 500.000 adet alış işlemi

gerçekleştirdi. (HALKB)

Yapı ve Kredi Bankası A.Ş’nin yurtdışında ihrac edeceği belirtilen 20 milyon euro tutarındaki borçlanma araçlarının satış

işlemleri 31.10.2013 tarihinde tamamlandı. (YKBNK)

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

01 Kasım 2013 Cuma

4

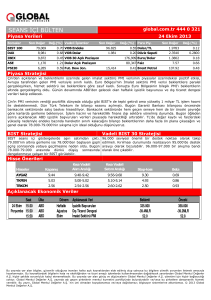

MODEL PORTFÖY

Model Portföy

Performans

Tarih

31.10.2013

28.05.2012

01.01.2013

30.06.2013

30.09.2013

Günlük Getiri(%)

KURULUŞ

2013

2013 / 2. YARI

2013 / SON ÇEYREK

-1.28%

-1.65%

0.36%

69.98%

41.53%

28.45%

-3.91%

-0.75%

-3.16%

23.26%

1.74%

21.52%

5.38%

4.21%

1.17%

Eklendiği Tarih

28.05.2012

28.05.2012

28.05.2012

28.05.2012

19.12.2012

28.05.2012

28.11.2012

18.01.2013

Eklendiği Gün Fiyatı(TL)

3.02

3.25

4.38

11.12

1.63

5.54

2.24

2.31

Dün Akşam Kapanış (TL)

4.36

5.08

9.44

16.15

2.39

9.80

1.38

2.77

Değişim(%)

44%

56%

116%

45%

47%

77%

-38%

20%

Ayrışma

Ağırlık(%)

3%

15%

15%

15%

74%

15%

4%

10%

47%

10%

35%

10%

-46%

10%

29%

15%

Portföy

Benchmark(BIST 100)

Ayrışma

Hisse Senedi

KOZAA

İPEKE

ASELS

HALKB

NTHOL

KCHOL

ANELE

EREGL

MODEL PORTFÖY

MEVDUAT

30%

HİSSE SENEDİ

20%

ÖZEL SEKTÖR TAHVİLİ

20%

HY B TİPİ DİNAMİK FON

20%

DIBS+EUROBOND

10%

DİBS + EuroBond

10%

EREGL 15%

ANELE 10%

Mevduat 30%

KOZAA 15%

KCHOL 10%

HYD (Halk Yatırım

B Tipi Dinamik

Yaklaşım) 20%

İPEKE 15%

NTHOL 10%

Özel Sektör Tahvili

20%

Hisse Senedi 20%

ASELS 15%

HALKB 10%

BIST Bankacılık ve Endüstriyel Endeks Karşılaştırmaları

120

115

110

105

100

95

90

85

80

75

70

140

130

120

110

2013 - Bugün

210

2012 - Bugün

BIST BANKA

190

170

150

130

BIST BANKA

BIST SINAİ

110

90

2011 - Bugün

BIST BANKA

450

BIST SINAİ

9 Mart 2009 - Bugün

400

350

300

100

90

BIST SINAİ

250

80

200

70

150

60

100

Çekince için lütfen arka sayfaya bakınız.

BIST BANKA

BIST SINAİ

Piyasa Bülteni

01 Kasım 2013 Cuma

5

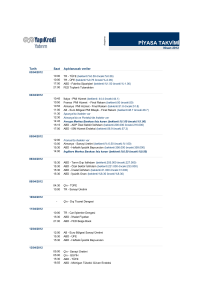

APİ Stok Bilgisi

yüksek

Dün Merkez Bankası haftalık repo ihalesi ile piyasaya 3,0 milyar TL fonlama gerçekleştirirken, piyasa yapıcı

bankalar 17,1 milyar TL‘lik gecelik repo imkanından yararlandılar. Api stok tutarı 42,1 milyar TL olurken efektif

fonlama maliyeti %6.27 seviyesinde.

100

14%

Gecelik İMKB

Ek Sıkılaştırma

Aylık Repo

Gecelik PY

Haftalık Repo

Efektif Faiz (Sağ Eksen)

90

12%

80

10%

Fonlama maliyeti

70

60

8%

50

6%

40

%4,50 Politika Faizi

30

4%

20

Eyl 13

Eki 13

8

9

10

11

12

7

8

9

10

11

12

Tem 13

Ağu 13

7

Haz 13

May 13

Nis 13

Mar 13

Oca 13

Şub 13

0%

Ara 12

Kas 12

Eki 12

Eyl 12

Ağu 12

Tem 12

Haz 12

May 12

Nis 12

Mar 12

Şub 12

Oca 12

Kaynak: TCMB

0

Ara 11

düşük

2%

10

Fon Akımları – Tahvil / Bono

600

Spread bps (İtalya 10Y Devlet - Almanya 10Y Devlet)

450

20,000

300

150

2010

16,000

26 Temmuz

Draghi konuşması

0

Bono

2011

2012

12,000

2013

CDS bps (5 yıl Türkiye Ülke Primi)

325

8,000

250

4,000

175

0

100

12

Faiz % (Aktif 2 Yıllık %8,3 Kuponlu Tahvil Bileşik Getirisi)

-4,000

1

10

2

3

4

5

8

6

Hisse

4

31.10.2012

10,0

9,5

9,0

8,5

8,0

7,5

7,0

6,5

6,0

5,5

5,0

4,5

4,0

3,5

3,0

6

Ay

30.04.2013

31.10.2013

7.000

6.000

2010

5.000

2011

4.000

2012

3.000

2013

2.000

1.000

0

-1.000

Türkiye Dev let Tahv illeri Kronolojik Verim Eğrileri %

-2.000

1

2

3

Güncel

1 Hafta Öncesi

Yılbaşında

7 Ay

1 YIL

2 YIL

3 YIL

7 YIL

10 YIL

Çekince için lütfen arka sayfaya bakınız.

4

5

6

Ay

Piyasa Bülteni

01 Kasım 2013 Cuma

6

VİOB & YATIRIM FONLARIMIZ

Son

Uzlaşma Fiyatı

Önceki

Uzlaşma Fiyatı

İlk Vade: Ekim 2013

94,5000

96,6250

2. Vade: Aralık 2013

95,2000

97,6000

İlk Vade: Ekim 2013

1,9930

1,9880

2. Vade: Aralık 2013

Sözleşmeler

Vade

BIST Endeks 30

Dolar

Euro

Güniçi

En Yüksek

Değer

Güniçi

En Düşük

Değer

-2,2%

96,3000

94,3000

87748

37501

90,0183

-2,5%

97,4250

94,8250

126892

142181

91,0002

0,3%

1,9935

1,9925

47047

27136

#VALUE!

Değişim %

Günlük

Açık

Sözleşme Sayısı Pozisyon Sayısı

Teorik Fiyat

2,0130

2,0090

0,2%

2,0145

2,0080

65203

80437

#VALUE!

İlk Vade: Ekim 2013

2,7250

2,7395

-0,5%

2,7365

2,7210

2772

19566

#VALUE!

2. Vade: Aralık 2013

2,7340

2,7605

-1,0%

2,7620

2,7310

3091

31081

#VALUE!

İlk Vade: Ekim 2013

84,9950

86,5450

-1,8%

85,8700

84,7500

19

70

#VALUE!

2. Vade: Aralık 2013

85,7800

87,4000

-1,9%

86,6000

85,5250

37

69

#VALUE!

Altın

Tahvil/Bono – Burak MALDAR:

FED toplantısı sonrası Aralık ayında tahvil alım programında azalışa

gidileceği fiyatlaması ile gelişmekte olan ülke para birimlerinde ve

faizlerinde yükseliş gözlemlendi. Dün TCMB tarafından gerçekleştirilen

enflasyon raporu sunumunda ise başkan Başçı önümüzdeki dönemde

likiditenin kısılacağı mesajı verdi ve enflasyon ile mücadele vurgusunu

devam ettirdi. Başkan, haftalık fonlama miktarının maksimum 10 milyar

TL olacağına işaret ederken aylık repo ihaleleri ile ilgili önümüzdeki

günlerde öngörülebilirliğin artacağını ifade etti. Başkanın açıklamaları

sonrası verim eğrisinin kısa tarafında sınırlı yükseliş izlenirken,

öğleden sonra ABD’den beklentilerin çok üzerinde olumlu gelen

Chicago PMI verisi ile uzun vadeli tahvillerde satış baskısı hız kazandı.

Satış baskısı altında geçen günde 27.09.2023 vadeli tahvil valörlü

işlemlerde günü 8,92% bileşik, 2 yıl vadeli 07.10.2015 vadeli tahvil ise

aynı gün valörlü

işlemlerde günü 7,80% bileşik seviyesinden

tamamladı. Bugün 16:00’da ABD’de açıklanacak ISM datasına kadar

USDTRY kurundaki gelişmelere göre hareket etmesi beklenen faizlerde

hafif satıcılı bir seyir olası gözükmekte.

VİOP Endeks (F_XU0301013) – Oğuz ALTINBAŞ:

Aralık vadeli endeks sözleşmesi, dün güne yurt dışındaki olumsuz

hareketlerden dolayı aşağı yönlü sert hareketle başlayan endeks,

öğleden sonra devam eden satışlar ve vade sonu pozisyon

kapatmalar olması sonucunda günü negatif olarak %2,23 azalışla

94,500 uzlaşma fiyatı ile kapatırken açık pozisyon sayısında

25,227 adet azalış kaydedildi. Bugün için teknik olarak 95,000

seviyesini denge noktası olarak izlemekteyiz. Gün içinde Pivot

bölgesi üzerinde tutunma sağlandığı takdirde 95,750-97,10097,750 seviyeleri direnç olarak izlenebilir. Gerilemelerde 93,75093,000-91,750 destekleri ön plana çıkıyor.

Destekler: 93,750-93,000

Yatırım Fonlarımız

Halkbank B Tipi Likit (F7)

Düşük Halkbank B Tipi Kısa Vadeli Tahvil Bono

Risk

Orta Risk

(F2)

Dirençler: 95,750-97,100

Günlük Haftalık

Getiri

Getiri

Aylık

Getiri

Yılbaşından

Yılbaşından

Bugüne

Bugüne

Benchmarka

Getirisi

Göre

Performansı

Yatırım Stratejisi Bant Aralıkları

Fiyat

HLL

0.028399

0.02

0.12

0.52

4.14

0.32

DIBS ve/veya ÖST 10% - 40% Ters

Repo 60% - 90 BPP 0% - 20%

KYD91%15 KYD ÖST Sabit %5

KYDO/N Brüt%80

HKV

49.144041

0.01

0.11

0.56

3.88

0.38

DIBS ve/veya ÖST - 60% - 90% Ters

Repo 10% - 40%BPP 0% - 20%

KYD91%59 KYD ÖST Sabit%1

KYDO/N Brüt%40

KYD91%59 KYD ÖST Sabit%1

KYDO/N Brüt%40

KYD547%80 KYD O/N Brüt%19 KYD

ÖSTSabit%1

Halkyatırım B Tipi Kısa Vadeli Tahvil

Bono (F8)

HLV

0.041413

0.01

0.11

0.56

4.10

0.29

DIBS ve/veya ÖST -60% - 90%Ters

Repo 10% - 40% BPP 0% - 20%

Halkbank B Tipi Tahvil Bono (F4)

HLT

42.060134

-0.06

0.02

1.17

4.85

3.31

DIBS ve/veya ÖST 70% - 100%Ters

Repo 0% - 30%BPP 0% - 20%

Halk Yatırım B Tipi Özel Sektör Tahvil

Bono (H2)

HYT

0.011147

0.07

0.13

0.84

3.28

0.42

Halkbank B Tipi Değişken Yatırım (F5)

HBD

17.446327

-0.25

-0.26

1.30

4.72

3.54

Halkbank A Tipi Karma (F6)

HLK

42.282216

-1.00

-0.86

0.94

4.35

4.59

Halk Yatırım B Tipi Dinamik Yaklaşım

Değişken Yatırım (H3)

HYD

0.010496

-0.88

-0.68

1.93

1.89

Halkbank A Tipi Değişken(F3)

HAF

0.190546

-1.56

-1.48

1.09

3.28

Yüksek Risk

Halkyatırım A Tipi İMKB 30 Endeksi (F9)

Karşılaştırma Ölçütü (Benchmark)

Fon Kodu

HLE

0.013922

-1.77

-1.58

0.45

-1.78

Müşteri Alım-Satım Esasları

İş günleri 16.30-18:00 arası hariç ve diğer

günler 24 saat

Saat 12:30'dan önce verilen alım-satım

DİBS 15% - 45% ÖST 50% - 80%Ters KYD ÖST Sabit%55 KYD 365 %25 KYD

emirleri bir iş günü sonra (T+1'de), 1 gün

Repo 5% - 35%

O/N Brüt %20

sonraki fiyat ile,saat 12:30'den sonraki tüm

emirlerin valörü 1 gün sonradır.

DİBS 60% - 90% ÖST 0% - 30% Hisse KYD547%80BİST-30%1KYD O/N

Senedi 0% - 10% Ters Repo 0% - 30% Brüt%18 KYD ÖSTSabit%1

DİBS 25% - 55%Hisse Senedi 25% 55%Ters Repo 10% - 40%

BİST-30%40 KYD365%40 KYD O/N

Brüt%20

Esnek

7.56

Hisse Senedi 70% - 100% Ters Repo

0% - 30%

BİST-30%85KYD O/N Brüt%15

1.45

Hisse Senedi 80% - 100% Ters Repo

0% - 20%

BİST-30%90 KYD O/N Brüt%10

Çekince için lütfen arka sayfaya bakınız.

Saat 14:00'den önce verilen alım-satım

emirleri bir iş günü sonra (T+1'de), 1 gün

sonraki fiyat ile,saat 14:00'den sonraki tüm

emirlerin valörü 1 gün sonradır.

Piyasa Bülteni

Tarih

15 Şubat Cuma

25 Ekim Cuma

15 Şubat Cuma

25 Ekim Cuma

15 Şubat Cuma

25 Ekim Cuma

15 Şubat Cuma

25 Ekim Cuma

15 Şubat Cuma

25 Ekim Cuma

15 Şubat Cuma

25 Ekim Cuma

15 Şubat Cuma

25 Ekim Cuma

19

ŞubatPazartesi

Salı

28 Ekim

19

ŞubatPazartesi

Salı

28 Ekim

20

Şubat

Çarşamba

28 Ekim Pazartesi

20

Şubat

Çarşamba

30 Ekim Çarşamba

20

Şubat

Çarşamba

30 Ekim Çarşamba

20

Şubat

Çarşamba

30 Ekim Çarşamba

20

Şubat

Çarşamba

30 Ekim Çarşamba

20

Şubat

Çarşamba

30 Ekim Çarşamba

20

Şubat

Çarşamba

30 Ekim Çarşamba

20

Şubat

Çarşamba

30 Ekim Çarşamba

21

ŞubatÇarşamba

Perşembe

30 Ekim

21

ŞubatPerşembe

Perşembe

31 Ekim

21

ŞubatPerşembe

Perşembe

31 Ekim

21

ŞubatPerşembe

Perşembe

31 Ekim

21

Şubat

Perşembe

31 Ekim Perşembe

21

Şubat

Perşembe

31 Ekim Perşembe

21

Şubat

Perşembe

31 Ekim Perşembe

21

Şubat

Perşembe

31 Ekim Perşembe

21

Şubat

Perşembe

1 Kasım Cuma

22

Şubat

Cuma

1 Kasım Cuma

22

Şubat

Cuma

1 Kasım Cuma

22

Şubat

Cuma

1 Kasım Cuma

22 Şubat Cuma

25 Şubat Pazartesi

26 Şubat Salı

26 Şubat Salı

26 Şubat Salı

26 Şubat Salı

26 Şubat Salı

27 Şubat Çarşamba

27 Şubat Çarşamba

27 Şubat Çarşamba

28 Şubat Perşembe

28 Şubat Perşembe

28 Şubat Perşembe

28 Şubat Perşembe

28 Şubat Perşembe

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

1 Mart Cuma

4 Mart Pazartesi

4 Mart Pazartesi

4 Mart Pazartesi

4 Mart Pazartesi

Saat

06:30

02.50

10:00

11.00

11:00

11.30

11:30

15.30

11:30

16.30

16:15

16.30

16:15

16.55

12:00

15.15

14:00

16.00

01:50

16.30

01:50

01.50

09:00

10.55

11:30

11.00

11:30

12.00

15:30

13.00

15:30

14.15

17:00

14.30

01:30

15.00

10:28

09.00

10:28

10.00

10:58

12.00

10:58

12.00

15:30

14.30

15:30

15:58

21.00

17:00

03.00

11:00

03.45

14:30

11.30

11:28

16.00

12:00

17:30

09:00

09:00

16:00

17:00

01:50

12:00

15:30

01:13

10:55

12:00

15:00

15:30

01:30

03:45

10:53

10:58

12:00

10:58

16:55

17:00

10:00

10:55

10:55

10:55

01 Kasım 2013 Cuma

Ülke

Gösterge

Dönem

Japonya

Sanayi Üretimi(Aylık %)

Aralık

Japonya

TÜFE (%, yıllık)

Eylül

Türkiye

İşsizlik Oranları

Kasım

Almanya

IFO İş Güveni Endeksi

Ekim

Türkiye

Bütçe Dengesi(Milyar TL)

Ocak

İngiltere

GSYH (%, yıllık)

3.Çeyrek

İngiltere

Perakende Satışlar (Aylık)

Ocak

ABD

Dayanıklı Mal Siparişleri

Eylül

İngiltere

Perakende Satışlar (Yıllık)

Ocak

Türkiye

Kapasite Kullanımı

Ekim

ABD

Sanayi Üretimi(Aylık %)

Ocak

Türkiye

Reel Kesim Güven Endeksi

Ekim

ABD

Kapasite Kullanımı(%)

Ocak

ABD

Michigan Tüketici Güveni

Ekim

Almanya

ZEW

Ekonomik

Görünüm

Şubat

ABD

Sanayi Üretimi (%, aylık)

Eylül

Türkiye

MB

Faiz Satışları

Kararı (%, aylık) Şubat

ABD

Bekleyen

Konut

Eylül

Japonya

İhracat(YoY

,%)Endeksi

Ocak

ABD

Dallas

FED İmalat

Ekim

Japonya

İthalatÜretimi

(YoY ,(%,

%) aylık)

Ocak

Japonya

Sanayi

Eylül

Almanya

TÜFE(Aylık,

%)

Ocak

Almanya

İşsizlik Oranları

Ekim

İngiltere

Toplantı

Tutanakları

Şubat

Türkiye

Tüketici

Güveni

Ekim

İngiltere

İşsizlik

Oranları

Aralık

Euro Bölgesi

Tüketici Güveni

Ekim

ABD

Konut

(Bin)

Ocak

ABD

MBA Başlangıçları

Mortgage Başvuruları

Ekim

ABD

İnşaat

İzinleriİstihdam

(Bin)

Ocak

ABD

ADP Ulusal

Ekim

Euro Bölgesi

Tüketici

Güven

Şubat

ABD

TÜFE

(%, Endeksi

aylık)

Eylül

Japonya

Tankan

Şubat

Almanya

TÜFEEndeksi

(%, yıllık)

Ekim

Almanya

PMI Flash

(İmalat)

Şubat

Almanya

Perakende

Satışları

(aylık, %)

Eylül

Almanya

PMI

(Hizmet)

Şubat

Türkiye

DışFlash

Ticaret

Dengesi

Eylül

Euro

PMI İşsizlik

Flash (Hizmet)

Şubat

EuroBölgesi

Bölgesi

Oranları

Eylül

Euro

Bölgesi

PMI

Flash

(İmalat)

Şubat

Euro Bölgesi

TÜFE Tahmini (yıllık,%)

Eylül

ABD

TÜFE(Aylık,

%)

Ocak

ABD

Haftalık

İşsizlik Başvuruları

26 Ekim

ABD

Haftalık BOJ

İşsizlik

Japonya

FaizBaşvuruları

Kararı

Ekim

ABD

PMI

(İmalat)

Şubat

ABD

FED Faiz Kararı

Ekim

ABD

Philadelphia

FED

Endeksi

Şubat

Çin

İmalat

PMI

Ekim

Almanya

IFO

Şubat

Çin

HSBC

İmalat PMI

Ekim

Türkiye

Kapasite

Kullanımı(%)

Şubat

ingiltere

İmalat

PMI

Ekim

Türkiye

Reel Kesim

Endeksi

Şubat

ABD

ISM Güven

İmalat PMI

Ekim

Euro Bölgesi

İşsizlik Oranları

Aralık

ABD

Dallas FED İmalat Endeksi

Şubat

Almanya

Perakende Satışlar (Aylık)

Ocak

Almanya

Perakende Satışlar (Yıllık)

Ocak

Türkiye

Toplantı Tutanakları

Şubat

ABD

CaseShiller Konut Fiyat

Aralık

ABD

Yeni Konut Satışları (%)

Ocak

Japonya

Perakende Satışlar (Yıllık)

Ocak

Euro Bölgesi

Tüketici Güven Endeksi

Şubat

ABD

Dayanıklı Mal Siparişleri

Ocak

Japonya

PMI (İmalat)

Şubat

Almanya

İşsizlik Oranları

Şubat

Euro Bölgesi

TÜFE (Yıllık, %)

Ocak

Almanya

TÜFE (Yıllık, %)

Şubat

ABD

GSYIH(Çeyrek,%)

4. Çeyrek

Japonya

TÜFE(Aylık, %)

Ocak

Çin

PMI (İmalat)

Şubat

Almanya

PMI (İmalat)

Şubat

Euro Bölgesi

PMI (İmalat)

Şubat

Euro Bölgesi

TÜFE (Öncü, %)

Şubat

Euro Bölgesi

İşsizlik Oranları

Ocak

ABD

Michigan Güven Endeksi

Şubat

ABD

ISM İmalat PMI Endeksi

Şubat

İngiltere

TÜFE(Aylık, %)

Ocak

İngiltere

TÜFE (Yıllık, %)

Ocak

İngiltere

TÜFE (Yıllık, %)

Ocak

Çekince için lütfen arka sayfaya bakınız.

İngiltere

TÜFE (Yıllık, %)

Ocak

Beklenti

0.3%

108.0

1.5%

0.40%

2.0%

0.80%

0.20%

78.90%

390.4%

5.50%

0.0%

5.60%

1.60%

1.8%

-0.50

6.9%

1.40%

-14.5

93

92148K

-23.1

0.2%

1.4%

50.5

0.4%

55.5-7.3

49

12.0%

48.5

1.1%

0.1%

355

55.5

1.051.1

50.7

56.4

55.1

7

Önceki

-1.37%

0.2%

107.7

-15.46

1.3%

-0.10%

0.30%

75.4%

0.26%

108.5

78.78%

75.2

31.5

0.4%

5.50%

-1.6%

-5.75%

12.8

1.88%

-0.9%

0.88%

6.9%

72.1

1.50%

-14.5

95-0.6%

90166K

-23.9

0.1%

-171.4%

49.8

0.5%

55.7

-7.02

48.6

12.0%

47.9

1.1%

0.0%

350K

341

55.8

0.3%

-5.851.1

104.2

50.2

72.40%

56.7

102.1

56.2

11.8%

5.5

-1.75%

-4.65%

5.52%

-7.29%

0.4%

-23.9

4.6%

6.80%

2.20%

1.88%

-3.70%

2.0%

52.8

2.0%

11.70%

73.8

53.1

Piyasa Bülteni

01 Kasım 2013 Cuma

KÜNYE

Azmi DÖLEN, Genel Müdür Yrd.

[email protected]

Işık ÖKTE, Stratejist

[email protected]

Nurcihan AŞIK, Uzman Yard

[email protected]

Sertaç OKTAY, Uzman Yard.

[email protected]

8

Banu KIVCI TOKALI, Ekonomist

[email protected]

Esengül ÖZDEMİR, Uzman Yard.

[email protected]

Tuğba İNCE, Uzman Yard.

[email protected]

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.