Günlük Strateji Bülteni

19 Nisan 2017 Çarşamba

Piyasalara Bakış

Piyasa Verileri

Endeksler

18 Nisan

%Değ.

Ybb

BIST100

91.373,8

0,8%

16,9%

BIST030

112.282,3

0,9%

17,6%

VIOP030 Endeks

112,175

0,7%

16,6%

S&P 500

2.342,2

-0,3%

4,6%

DJI

20.523,3

-0,6%

3,8%

DAX

12.000,4

-0,9%

4,5%

1.077,2

-1,6%

-6,5%

18 Nisan

%Değ.

Ybb

RTS

Parite

USD/TRY

3,6579

-0,3%

3,8%

EUR/TRY

3,9227

-0,2%

5,9%

($+€)/TRY

3,7898

-0,3%

4,8%

1,0720

0,1%

1,9%

18 Nisan

%Değ.

Ybb

EUR/USD

Emtia

Brent Petrol(bbl)

54,8

-0,3%

-6,3%

Bakır ($/ton)

5.572,0

-2,1%

0,7%

Altın ($/ons)

1.286,4

-0,4%

11,6%

18,2

-0,3%

14,5%

Gümüş ($/ons)

(%)

20%

16%

13%

11%

9%

Düşenler

BRMEN

KRSAN

MEMSA

POLHO

ATSYH

(%)

-8%

-7%

-7%

-5%

-5%

Hacim (TL)

GARAN

1075

HALKB

622

AKBNK

411

THYAO

249

VAKBN

208

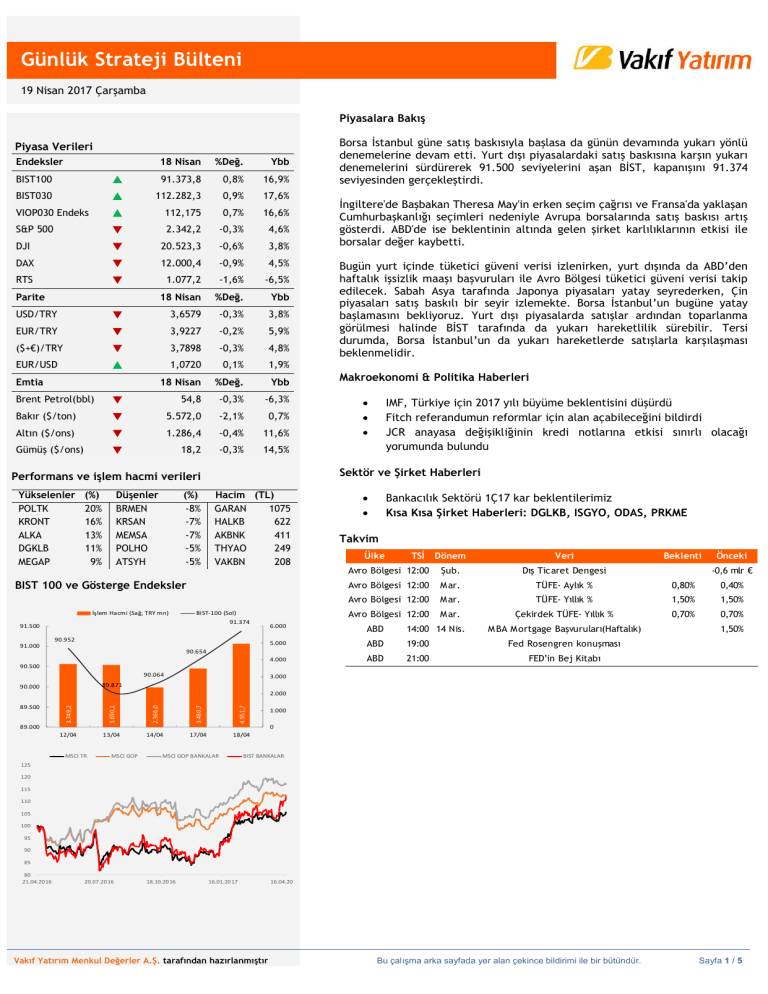

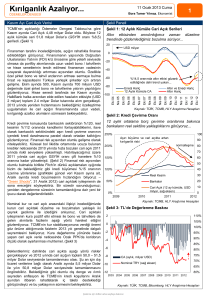

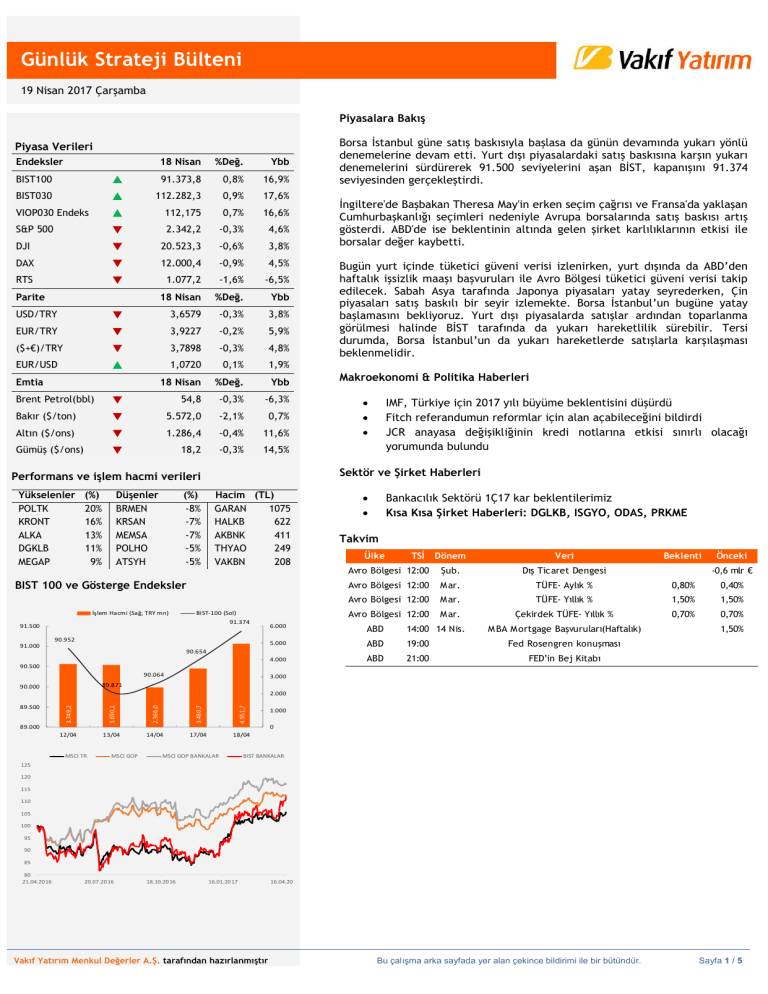

BIST 100 ve Gösterge Endeksler

İşlem Hacmi (Sağ, TRY mn)

BIST-100 (Sol)

91.374

91.500

90.952

91.000

İngiltere'de Başbakan Theresa May'in erken seçim çağrısı ve Fransa'da yaklaşan

Cumhurbaşkanlığı seçimleri nedeniyle Avrupa borsalarında satış baskısı artış

gösterdi. ABD'de ise beklentinin altında gelen şirket karlılıklarının etkisi ile

borsalar değer kaybetti.

Bugün yurt içinde tüketici güveni verisi izlenirken, yurt dışında da ABD’den

haftalık işsizlik maaşı başvuruları ile Avro Bölgesi tüketici güveni verisi takip

edilecek. Sabah Asya tarafında Japonya piyasaları yatay seyrederken, Çin

piyasaları satış baskılı bir seyir izlemekte. Borsa İstanbul’un bugüne yatay

başlamasını bekliyoruz. Yurt dışı piyasalarda satışlar ardından toparlanma

görülmesi halinde BİST tarafında da yukarı hareketlilik sürebilir. Tersi

durumda, Borsa İstanbul’un da yukarı hareketlerde satışlarla karşılaşması

beklenmelidir.

Makroekonomi & Politika Haberleri

IMF, Türkiye için 2017 yılı büyüme beklentisini düşürdü

Fitch referandumun reformlar için alan açabileceğini bildirdi

JCR anayasa değişikliğinin kredi notlarına etkisi sınırlı olacağı

yorumunda bulundu

Sektör ve Şirket Haberleri

Performans ve işlem hacmi verileri

Yükselenler

POLTK

KRONT

ALKA

DGKLB

MEGAP

Borsa İstanbul güne satış baskısıyla başlasa da günün devamında yukarı yönlü

denemelerine devam etti. Yurt dışı piyasalardaki satış baskısına karşın yukarı

denemelerini sürdürerek 91.500 seviyelerini aşan BİST, kapanışını 91.374

seviyesinden gerçekleştirdi.

Bankacılık Sektörü 1Ç17 kar beklentilerimiz

Kısa Kısa Şirket Haberleri: DGLKB, ISGYO, ODAS, PRKME

Takvim

Dönem

Veri

Avro Bölgesi 12:00

Ülke

TSİ

Şub.

Dış Ticaret Dengesi

Avro Bölgesi 12:00

M ar.

TÜFE- Aylık %

0,80%

0,40%

Avro Bölgesi 12:00

M ar.

TÜFE- Yıllık %

1,50%

1,50%

Avro Bölgesi 12:00

M ar.

Çekirdek TÜFE- Yıllık %

0,70%

0,70%

6.000

ABD

14:00 14 Nis.

5.000

ABD

19:00

Fed Rosengren konuşması

4.000

ABD

21:00

FED’in Bej Kitabı

90.654

M BA M ortgage Başvuruları(Haftalık)

Beklenti

Önceki

-0,6 mlr €

1,50%

90.500

90.064

3.000

89.871

90.000

3.749,2

3.690,1

2.366,0

3.480,7

4.951,7

2.000

89.500

12/04

13/04

14/04

17/04

18/04

89.000

1.000

0

MSCI TR

MSCI GOP

MSCI GOP BANKALAR

BIST BANKALAR

125

120

115

110

105

100

95

90

85

80

21.04.2016

20.07.2016

18.10.2016

16.01.2017

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

16.04.2017

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür.

Sayfa 1 / 5

Makro Ekonomi & Politika

19 Nisan 2017 Çarşamba

IMF, Türkiye için 2017 yılı büyüme beklentisini düşürdü

Uluslararası Para Fonu (IMF), Türkiye'nin 2017 için büyüme beklentisini düşürdü, 2018 yılı için

tahminini korudu.

5 Şubat tarihinde Türkiye için 2017 yılı büyüme tahminini %2,9 olarak açıklayan IMF, bu kez

tahmini %2,5'e indirdi. IMF, 2016 3. çeyrekte keskin bir yavaşlama gösteren ancak ılımlı bir

şekilde hızlanacağı öngörüyor. IMF, 2018 yılı büyüme tahminini %3,3 olarak korudu.

IMF güçlü net ihracat ve ılımlı ali teşviklerin 2017 yılında büyümeye destek vereceğini

öngörürken, görünümün artan siyasi belirsizlik, güvenlik endişeleri ve TL'deki değer kaybının

etkisiyle artan döviz cinsinden borç yükü tarafından gölgelendiğini savundu.

IMF, bu yıl için tüketici fiyat artışı beklentisini %8,0'den %10,1'e, gelecek yıl için beklentisini

%7,9'dan %9,1'e yükseltti.

IMF'nin işsizlik oranı için bu yılki tahmini %11,0'den %11,5'e yükseltirken, gelecek yıl tahmini

%11,0 olarak bıraktı.

Cari denge/GSYH için bu yılki tahmin -%5,3'ten -%4,7'ye, gelecek yılın tahmini -%5,5'ten -%4,6'ya

revize etti.

Fitch referandumun reformlar için alan açabileceğini bildirdi

Fitch, Türkiye ile ilgili yayınladığı raporda; erken seçimin olmamasının hükümetin ekonomi

ajandasına geri dönme imkanı sağlayabileceğini belirterek, bu durumun da reformların

canlandırılmasını sağlayabileceğini bildirdi.

Önümüzdeki dönemde uygulanacak farklı politika seçenekleri ve bunların istikrarlı ve

sürdürülebilir büyümeyi desteklemekte başarılarının Türkiye'nin kredi notuna yönelik

değerlendirmelerin önemli bir parçası olacağını belirten Fitch, yapısal eksiklikleri düzelten ve

dış kırılganlıkları azaltan reform uygulamalarının pozitif bir not hassasiyeti; zayıflayan kamu

finansmanı ve dış finansmanın kamu borcu/GSYH oranına yansıması veya dış finansman

kırılganlıklarının ön plana çıkmasının negatif not hassasiyetleri oluşturacağını açıkladı.

Fitch değerlendirmelerine ek olarak Türkiye'nin kredi notu için bir sonraki açıklamanın 21

Temmuz 2017'de yapılacağını da belirtti.

Kaynak: Dünya

JCR anayasa değişikliğinin kredi notlarına etkisi sınırlı olacağı yorumunda bulundu

Piyasalarda referandum sonrası toparlanma beklentisi olduğunu belirten JCR Eurasia Rating

Başkanı Orhan Ökmen, anayasa değişikliğinin kredi notlarına etkisinin de sınırlı olmasını

beklediklerini söyledi.

Ökmen enflasyonun, işsizlik ve bütçe açıklarının arttığı, büyümenin yavaş seyrinin devam ettiği,

TL'nin zayıfladığı, cari açığın kritik seviyesini koruduğu, faizlerin yükseldiği bir görünüm

içerisinde birikmiş ekonomik ve politik kilit problemlerin tümünün anayasa değişikliği

referandumu sonrasına sarkmış olmasının yanında, yönetim şekline ve rejimin devamlılığına

ilişkin politik belirsizlik halinin ortadan kalkmasına odaklanılması gerektiğini belirtti.

Kaynak: Dünya

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 2 / 5

Sektör & Şirket Haberleri

19 Nisan 2017 Çarşamba

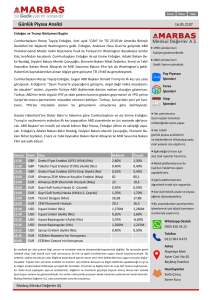

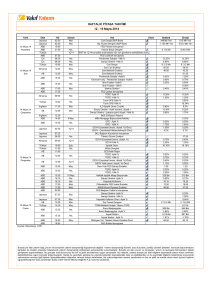

Bankacılık Sektörü 1Ç17 kar beklentilerimiz

25 Nisan’da Akbank’ın 1Ç17 solo finansal tablolarını açıklamasıyla beraber bankaların bilanço

açıklama dönemi başlayacak. 26 Nisan’da Garanti Bankası ve 27 Nisan’da Yapı Kredi Bankası

finansal sonuçlarını açıklamayı planlarken, İş Bankası’nın Nisan ayının son haftasında, Halk

Bankası’nın ise Mayıs ilk haftasında 2017 yılı ilk çeyrek sonuçlarını açıklaması

beklenmektedir. Bankaların 2016 yılı solo finansallarını son açıklama tarihi ise 10 Mayıs

2017’dir.

BDDK tarafından yayınlanan haftalık bültenden derlediğimiz verilere göre, 31 Mart 2017

itibariyle bankacılık sektörünün kredi büyümesi bir önceki çeyreğe göre %5,5 oranında artış

göstermiştir. 1Ç’de sektördeki TL kredi hacmi bir önceki çeyreğe göre %7,2 artış görülürken,

YP kredilerde ise Türk Lirası basında %2,2 büyüme kaydedildi (YP krediler dolar bazında

çeyreksel bazda %1,0 daraldı).

Bu doğrultuda izleme listemizde bulunan bankaların 1Ç’de toplam konsolide olmayan net

karlarında çeyreksel %39,7, yıllık bazda ise %44,2 artış öngörüyor, bankaların net faiz

gelirlerinin ise çeyreksel bazda ortalama %8,5, net ücret ve komisyon gelirlerinde %4,2 artış

öngörüyoruz.

Takip ettiğimiz bankalar arasında; 1Ç’de Halk Bankası’nın düşük baz etkisi nedeniyle çeyreksel

%176 ile net karını en çok artıran banka olmasını beklerken, aynı dönemde %17,6 artış ile

Akbank’ın en az net karını artıran banka olacağını tahmin ediyoruz.

1Ç17 Net Kar Beklentilerimiz (Solo)

Mn TL

1Ç17T

4Ç16

Çeyreksel %

1Ç16

Yıllık %

AKBNK

1.275

1.085

17,6%

1.007

26,6%

GARAN

1.487

1.160

28,2%

1.041

42,9%

26.04.2017

HALKB

1.000

363

175,7%

680

47,1%

Mayıs ilk haftası

ISCTR

1.633

1.365

19,7%

969

68,5%

Nisan son haftası

Y KBNK

950

570

66,7%

704

34,9%

27.04.2017

6.346

4.542

39,7%

4.401

44,2%

Toplam/Ort.

Açıklama Tarihi*

25.04.2017

*Tahmini

Raporun tamamına ulaşmak için tıklayınız…

Kısa Kısa Şirket Haberleri:

(=) Doğtaş Kelebek Mobilya (DGLKB): Şirket ile Sera Yapı Endüstri ve Ticaret A.Ş. arasında Nef

İş GYO Projesinin mutfaklarının imalatı hususunda KDV hariç toplam 3,65 mn TL, MSY Yapı

Ticaret ve Sanayi Ltd. Şti. ile Pendik Projesinin mutfaklarının imalatı hususunda KDV hariç

toplam 1,1 mn TL tutarında sözleşme imzalanmıştır. Sözleşme konusu işler 19.04.2018 tarihine

kadar tamamlanacaktır.

(=) İş GYO (ISGYO): Yönetim kurulu, kira gelirlerinin artırılması ve portföyün

çeşitlendirilmesine yönelik yatırım stratejisi doğrultusunda, TSKB GYO’nun (TSGYO)

devralınarak birleşilmesine, birleşme işleminin 2016 yılsonu mali tabloları üzerinden

gerçekleştirilmesine karar verildiğini belirtti. İş GYO ile ilgili ayrılma hakkı kullanım fiyatı

1,4741 TL, TSKB GYO ile ilgili ayrılma hakkı fiyatı ise 0,6488 TL olarak belirtildi.

(=) ODAŞ Elektrik (ODAS): Çıkarılmış sermayesinin %185,18799 bedelsiz artırılarak 135.750.000

TL’ye yükseltilmesi işleminde, bedelsiz payların 24 Nisan 2017 tarihinden itibaren

dağıtılacağını bildirdi.

(=) Park Madencilik (PRKME): Siirt/Madenköy'e ait işletme lisansı Cengiz İnşaat Sanayi ve

Ticaret A.Ş.'ye devrinin Enerji ve Tabii Kaynaklar Bakanlığı Maden İşleri Genel Müdürlüğü

tarafından onaylanarak tamamlandığı açıklanmıştır.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 3 / 5

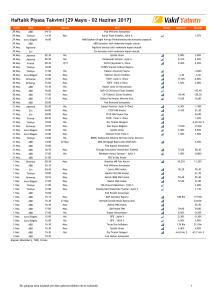

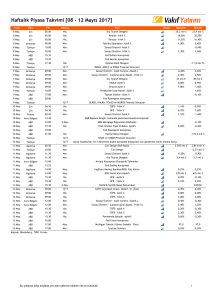

Haftalık Ajanda

19 Nisan 2017 Çarşamba

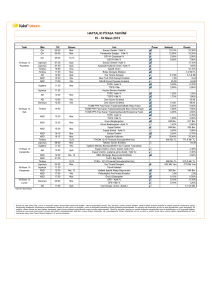

Tarih

Ülke

TSİ

Dönem

Veri

19 Nis.

Avro Bölgesi

12:00

Şub.

Dış Ticaret Dengesi

Önem

29,55

Beklenti

Önceki

19 Nis.

Avro Bölgesi

12:00

M ar.

TÜFE- Aylık %

84,09

0,80%

0,40%

19 Nis.

Avro Bölgesi

12:00

M ar.

TÜFE- Yıllık %

95,45

1,50%

1,50%

19 Nis.

Avro Bölgesi

12:00

M ar.

Çekirdek TÜFE- Yıllık %

63,64

0,70%

0,70%

19 Nis.

ABD

14:00

14 Nis.

M BA M ortgage Başvuruları(Haftalık)

92,31

19 Nis.

ABD

19:00

19 Nis.

ABD

21:00

20 Nis.

Japonya

02:50

M ar.

Dış Ticaret Dengesi

72,16

605 mlr ¥

813 mlr ¥

20 Nis.

Almanya

09:00

M ar.

ÜFE - Aylık %

55,93

0,20%

0,20%

20 Nis.

Almanya

09:00

M ar.

ÜFE - Yıllık %

54,24

3,20%

20 Nis.

Türkiye

10:00

M ar.

Yurt Dışı ÜFE- Aylık %

50,00

20 Nis.

Türkiye

10:00

Nis.

Tüketici Güven Endeksi

39,39

65,00

67,80

20 Nis.

ABD

15:30

15 Nis.

Haftalık İşsizlik M aaşı Başvuruları

98,50

240 Bin

234 Bin

20 Nis.

ABD

15:30

Nis.

Philadelphia FED İmalat Endeksi

80,45

25,00

32,80

20 Nis.

Avro Bölgesi

17:00

Nis.

Tüketici Güven Endeksi- Öncü

81,82

-4,70

-5,00

20 Nis.

ABD

17:00

M ar.

CB Öncü Göstergeler Endeksi %

84,21

0,20%

0,60%

21 Nis.

Fransa

10:00

Nis.

M arkit PM I İmalat

90,00

53,10

53,30

21 Nis.

Almanya

10:30

Nis.

M arkit/BM E PM I İmalat

90,00

58,00

58,30

21 Nis.

Avro Bölgesi

11:00

Nis.

M arkit PM I İmalat

90,00

56,00

56,20

21 Nis.

Avro Bölgesi

11:00

Nis.

M arkit PM I İmalat Dışı

70,00

56,00

56,00

21 Nis.

Avro Bölgesi

11:00

Nis.

M arkit PM I Bileşik

75,00

56,40

56,40

21 Nis.

İngiltere

11:30

M ar.

Perakende Satışlar- Araç Yakıtı Hariç-Aylık %

80,23

-0,50%

1,30%

21 Nis.

ABD

16:30

21 Nis.

ABD

16:45

Nis.

M arkit PM I İmalat

90,00

53,80

53,30

21 Nis.

ABD

16:45

Nis.

M arkit PM I İmalat Dışı

70,00

53,60

52,80

21 Nis.

ABD

16:45

Nis.

M arkit PM I Bileşik

70,00

21 Nis.

ABD

17:00

M ar.

2. EL Konut Satışları

88,72

5,60 mn

5,48 mn

21 Nis.

ABD

17:00

M ar.

2. El Konut Satışları - Aylık %

54,89

2,10%

24 Nis.

Türkiye

10:00

M ar.

Konut Satışları

50,00

101,5 Bin

24 Nis.

Türkiye

10:00

M ar.

Konut Satışları- Yıllık %

50,00

-0,20%

24 Nis.

Türkiye

10:00

Nis.

Sektörel Güven Endeksleri

24 Nis.

Almanya

11:00

Nis.

IFO İş Ortamı Güven Endeksi

98,31

112,30

24 Nis.

Almanya

11:00

Nis.

IFO Beklenti Endeksi

84,75

105,70

24 Nis.

Türkiye

14:30

Nis.

Reel Kesim Güven Endeksi

54,55

106,70

24 Nis.

Türkiye

14:30

Nis.

Kapasite Kullanımı

69,70

74,90%

24 Nis.

ABD

15:30

M ar.

Chicago Ulusal Aktivite Endeksi

65,41

0,34

24 Nis.

ABD

17:30

Nis.

Dallas Fed İmalat Aktivite End.

66,17

16,90

24 Nis.

Türkiye

1Ç17

ARCLK Finansal Sonuçları

25 Nis.

ABD

16:00

Şub.

S&P/CS-20 Konut Fiyat Endeksi

53,38

25 Nis.

ABD

17:00

M ar.

Yeni Konut Satışları

91,73

25 Nis.

ABD

17:00

M ar.

Yeni Konut Satışları- Aylık%

50,38

0,50%

6,10%

25 Nis.

ABD

17:00

Nis.

CB Tüketici Güven Endeksi

94,74

124,50

125,60

25 Nis.

ABD

17:00

Nis.

Richmond Fed Sanayi Endeksi

72,93

25 Nis.

Türkiye

1Ç17

AKBNK ve TTKOM Finansal Sonuçları

-0,6 mlr €

1,50%

Fed Rosengren konuşması

FED’in Bej Kitabı

3,10%

-0,93%

Fed Kashkari konuşması

53,00

-3,70%

192,81

595 Bin

592 Bin

22,00

Kaynak: Bloomberg, TÜİK, Foreks

Rapora ulaşmak için tıklayınız…

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 4 / 5

19 Nisan 2017 Çarşamba

www.vakifyatirim.com.tr

Genel Müdürlük

Akat Mah. Ebulula Mardin Cad. No: 18 Park Maya Sitesi F-2/A Blok

Beşiktaş 34335 İstanbul

(0212) 352 35 77

Araştırma ve Strateji Müdürlüğü

[email protected]

Sezai ŞAKLAROĞLU

Selahattin AYDIN

Tuğba SAYGIN

Serap KAYA

Esra SARI

Ögeday GÜRBÜZ

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı

hizmeti; aracı kurumlar, portföy yönetim şirketleri, yatırım ve kalkınma bankaları ile müşteri arasında imzalanacak

yatırım danışmanlığı sözleşmesi çerçevesinde ve yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate

alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Burada yer alan yorum

ve tavsiyeler, mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Gerek bu yayındaki,

gerekse bu yayında kullanılan kaynaklardaki hata ve eksikliklerden ve bu yayındaki bilgilerin kullanılması sonucunda

yatırımcıların ve/veya ilgili kişilerin uğrayabilecekleri doğrudan ve/veya dolaylı zararlardan, kâr yoksunluğundan,

manevi zararlardan ve her ne şekil ve surette olursa olsun üçüncü kişilerin uğrayabileceği her türlü zararlardan dolayı

Vakıf Yatırım Menkul Değerler A.Ş. sorumlu tutulamaz.

Vakıf Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır

Bu çalışma arka sayfada yer alan çekince bildirimi ile bir bütündür

Sayfa 5 / 5