HAFTALIK RAPOR

03 Nisan 2016

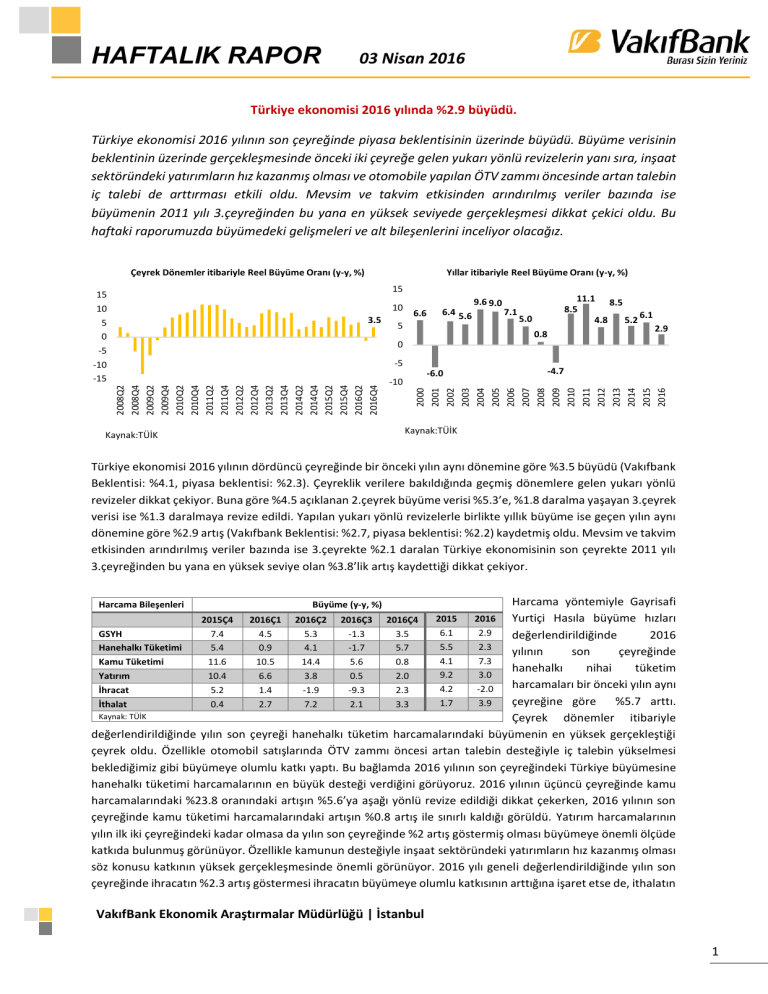

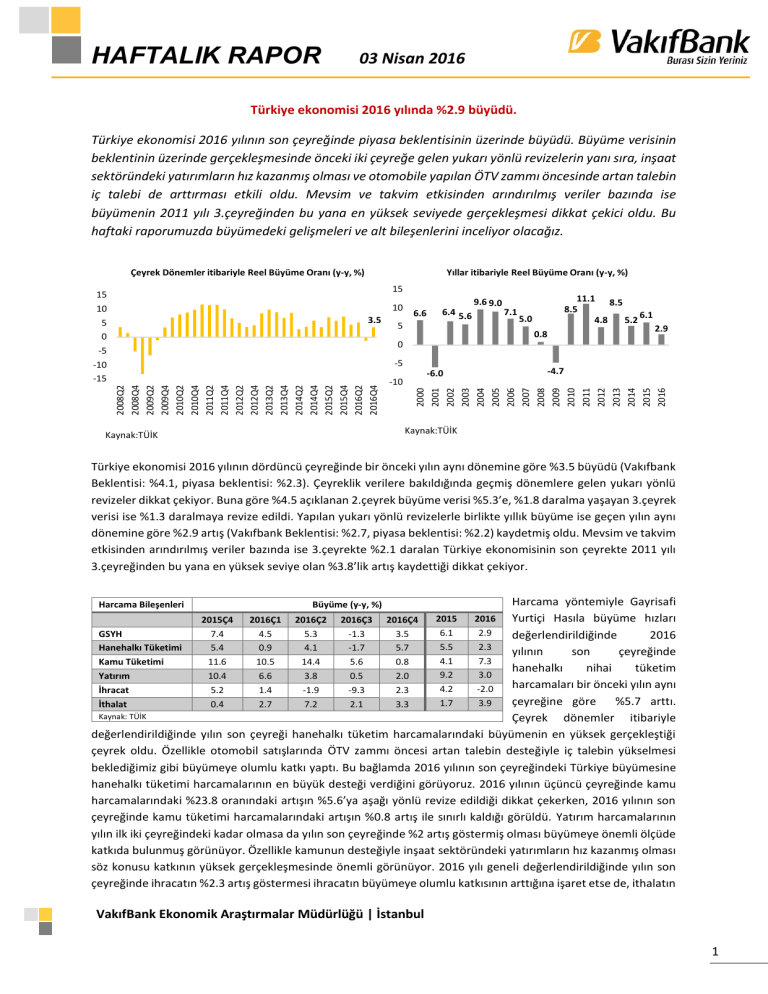

Türkiye ekonomisi 2016 yılında %2.9 büyüdü.

Türkiye ekonomisi 2016 yılının son çeyreğinde piyasa beklentisinin üzerinde büyüdü. Büyüme verisinin

beklentinin üzerinde gerçekleşmesinde önceki iki çeyreğe gelen yukarı yönlü revizelerin yanı sıra, inşaat

sektöründeki yatırımların hız kazanmış olması ve otomobile yapılan ÖTV zammı öncesinde artan talebin

iç talebi de arttırması etkili oldu. Mevsim ve takvim etkisinden arındırılmış veriler bazında ise

büyümenin 2011 yılı 3.çeyreğinden bu yana en yüksek seviyede gerçekleşmesi dikkat çekici oldu. Bu

haftaki raporumuzda büyümedeki gelişmeleri ve alt bileşenlerini inceliyor olacağız.

Çeyrek Dönemler itibariyle Reel Büyüme Oranı (y-y, %)

Yıllar itibariyle Reel Büyüme Oranı (y-y, %)

15

15

10

5

0

-5

-10

-15

10

3.5

6.6

6.4 5.6

9.6 9.0

5

7.1

11.1 8.5

8.5

6.1

4.8

5.2

5.0

0.8

2.9

0

-4.7

-6.0

-10

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2008Q2

2008Q4

2009Q2

2009Q4

2010Q2

2010Q4

2011Q2

2011Q4

2012Q2

2012Q4

2013Q2

2013Q4

2014Q2

2014Q4

2015Q2

2015Q4

2016Q2

2016Q4

-5

Kaynak:TÜİK

Kaynak:TÜİK

Türkiye ekonomisi 2016 yılının dördüncü çeyreğinde bir önceki yılın aynı dönemine göre %3.5 büyüdü (Vakıfbank

Beklentisi: %4.1, piyasa beklentisi: %2.3). Çeyreklik verilere bakıldığında geçmiş dönemlere gelen yukarı yönlü

revizeler dikkat çekiyor. Buna göre %4.5 açıklanan 2.çeyrek büyüme verisi %5.3’e, %1.8 daralma yaşayan 3.çeyrek

verisi ise %1.3 daralmaya revize edildi. Yapılan yukarı yönlü revizelerle birlikte yıllık büyüme ise geçen yılın aynı

dönemine göre %2.9 artış (Vakıfbank Beklentisi: %2.7, piyasa beklentisi: %2.2) kaydetmiş oldu. Mevsim ve takvim

etkisinden arındırılmış veriler bazında ise 3.çeyrekte %2.1 daralan Türkiye ekonomisinin son çeyrekte 2011 yılı

3.çeyreğinden bu yana en yüksek seviye olan %3.8’lik artış kaydettiği dikkat çekiyor.

Harcama yöntemiyle Gayrisafi

Yurtiçi Hasıla büyüme hızları

GSYH

değerlendirildiğinde

2016

Hanehalkı Tüketimi

yılının

son

çeyreğinde

Kamu Tüketimi

hanehalkı

nihai

tüketim

Yatırım

harcamaları

bir

önceki

yılın

aynı

İhracat

çeyreğine göre %5.7 arttı.

İthalat

Kaynak: TÜİK

Çeyrek dönemler itibariyle

değerlendirildiğinde yılın son çeyreği hanehalkı tüketim harcamalarındaki büyümenin en yüksek gerçekleştiği

çeyrek oldu. Özellikle otomobil satışlarında ÖTV zammı öncesi artan talebin desteğiyle iç talebin yükselmesi

beklediğimiz gibi büyümeye olumlu katkı yaptı. Bu bağlamda 2016 yılının son çeyreğindeki Türkiye büyümesine

hanehalkı tüketimi harcamalarının en büyük desteği verdiğini görüyoruz. 2016 yılının üçüncü çeyreğinde kamu

harcamalarındaki %23.8 oranındaki artışın %5.6’ya aşağı yönlü revize edildiği dikkat çekerken, 2016 yılının son

çeyreğinde kamu tüketimi harcamalarındaki artışın %0.8 artış ile sınırlı kaldığı görüldü. Yatırım harcamalarının

yılın ilk iki çeyreğindeki kadar olmasa da yılın son çeyreğinde %2 artış göstermiş olması büyümeye önemli ölçüde

katkıda bulunmuş görünüyor. Özellikle kamunun desteğiyle inşaat sektöründeki yatırımların hız kazanmış olması

söz konusu katkının yüksek gerçekleşmesinde önemli görünüyor. 2016 yılı geneli değerlendirildiğinde yılın son

çeyreğinde ihracatın %2.3 artış göstermesi ihracatın büyümeye olumlu katkısının arttığına işaret etse de, ithalatın

Harcama Bileşenleri

Büyüme (y-y, %)

2015Ç4

7.4

5.4

11.6

10.4

5.2

0.4

2016Ç1

4.5

0.9

10.5

6.6

1.4

2.7

2016Ç2

5.3

4.1

14.4

3.8

-1.9

7.2

2016Ç3

-1.3

-1.7

5.6

0.5

-9.3

2.1

2016Ç4

3.5

5.7

0.8

2.0

2.3

3.3

2015

6.1

5.5

4.1

9.2

4.2

1.7

2016

2.9

2.3

7.3

3.0

-2.0

3.9

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

1

yılın son çeyreğinde %3.3 artması net ihracatın büyümeye negatif katkı yapmasına neden oldu. Yıllık bazda ise

geçtiğimiz yıl büyümeye pozitif katkı yapan net ihracatın bu yıl büyümeye negatif katkı yaptığı görülüyor.

Sektörel

bazda

büyüme

oranlarına bakıldığında son

Tarım

9.1

-4.1

çeyrekte önceki çeyreğin aksine

Sanayi

5.0

4.5

tüm alt kalemlerde artış

İnşaat

4.9

7.2

yaşandığı görülüyor. Büyüme

Hizmetler

6.6

-0.8

verilerine gelen yukarı yönlü

Bilgi ve İletişim

3.9

6.3

revizelerin önemli ölçüde

Finans ve

2.4

8.6

13.5

-1.3

8.4

7.7

7.1

Sigorta

yansıdığı kalemler ise şöyle:

Gayrimenkul

1.8

4.1

4.6

3.0

2.7

2.4

3.6

yılın 3.çeyreğinde yıllık bazda

Faaliyetleri

Mesleki, İdari

%1.4 artış gösteren inşaat

19.9

7.4

12.9

2.1

1.3

15.3

5.6

ve Destek H.F.

sektörü %4 büyüme kaydetti.

Kamu, Eğitim,

4.8

4.7

5.0

5.2

3.1

2.2

4.5

2.çeyrekte

%0.8

küçülen

Sosyal H. F.

Kaynak: TÜİK

hizmetler sektörünün yapılan

revizeye göre %0.5 artış kaydettiği, %8.4 küçülme olarak gerçekleşen 3.çeyreğin ise %7.4’lük bir küçülmeye revize

edildiği dikkat çekiyor. Bununla birlikte 2015 yılı ile performans olarak karşılaştırıldığında yıllık bazdaki büyüme

oranları açısından inşaat sektöründeki artış önemli görünmekte.

Sektörler

Büyüme (y-y, %)

2015Ç4

-3.6

9.6

7.9

6.6

10.9

7.9

2016Ç1

-4.3

8.1

5.4

2.0

4.8

2016Ç2

-4.0

6.0

16.0

0.5

7.5

2016Ç3

-6.5

-0.8

4.0

-7.4

2.7

2016Ç4

1.3

5.0

3.7

1.8

9.1

2015

2016

G20 Ülkelerinin 2016 Yılı Reel Büyüme Oranları (%)

6.7

5.0

2.9

1.1

2.8 2.3 2.5

1.6 1.8

1.9 1.9

0.3

1.2 1.4 0.9 1.0

-0.2

Brezilya

Rusya

Japonya

İtalya

Kanada

Fransa

Güney Afrika

AB

-3.6

Almanya

Arjantin

İngiltere

ABD

Avustralya

Meksika

Kore

Suudi Arabistan*

Türkiye

Endonezya

Çin

Hindistan

-2.3

Kaynak: Bloomberg

* Tahmin

Türkiye ekonomisi 2016 yılında %2.9 oranında büyüdü ve böylece G20 ülkeleri arasında en yüksek büyüme oranını

yakalayan dördüncü ülke oldu. Avrupa Birliği ve Japonya gibi gelişmiş ülkelerde devam eden sorunların yanı sıra

ABD’nin yeni Başkanı Donald Trump’ın seçim öncesi ve sonrasındaki süreçte belirsizlik yaratan politikaları 2016

yılında dünya ekonomileri üzerinde belirleyici olan ana etmenler oldu. Artan risk algısı gelişmekte olan ülkelere

sermaye akımlarının yavaşlamasına hatta sermaye çıkışlarına neden olurken, özellikle Brezilya, Arjantin ve Rusya

gibi ülkelerin G20 ülkeleri bu durumdan en fazla etkilenen ülkeler oldu. Türkiye ekonomisi ise üçüncü çeyrekte

yaşadığı olumsuzluklara rağmen, diğer G20 ülkeleri arasında gösterdiği büyüme performansıyla dikkat çekiyor.

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

2

Sonuç olarak, Türkiye ekonomisi 2016 yılının

son çeyreğinde %3.5 büyüdü ve yılı %2.9 ile

tamamladı. 2.çeyrek büyüme verisinin %4.5’ten

20

%5.3’e, 3.çeyrek büyüme verisinin ise %1.8

15

daralmadan %1.3 daralmaya revize edilmesi

10

5

dikkat çekti. Böylece yılın üçüncü çeyreğinde

0

2009 yılından bu yana ilk defa negatif

-5

gerçekleşen büyümenin yılın son çeyreğinde

-10

piyasa beklentilerinin üzerinde bir toparlanma

-15

-20

göstermiş olması ekonomik aktivitede

korkulacak yavaşlamanın olmayacağına işaret

ediyor. Büyümenin en önemli öncül

Kaynak: TCMB

göstergelerinden biri olan sanayi üretim

endeksinin bir önceki çeyrekte sert

daralmasının ardından yılın son çeyreğinde %2.0 artması yılın son çeyreğinde büyüme beklentimizin piyasa

beklentisinin üzerinde kalmasında etkili oldu ve 2016 yılı son çeyreği ile birlikte 2016 yılında büyüme piyasa

beklentilerinin üzerinde beklentimize yakın gerçekleşti. Otomobilde ÖTV zammı öncesi artan talebin desteğinin

beklediğimiz gibi iç talebe yansıması büyümeye olumlu katkı yaptı. Bununla birlikte kamunun desteğiyle inşaat

sektöründeki yatırımların hız kazanmış olması da yılın son çeyreğinde büyümeye katkıda bulunmaya devam etti.

Sektörler bazında bakıldığında ise geçtiğimiz çeyrekte daralan tarım, sanayi ve hizmetler ana sektörlerinin bu

çeyrekte toparlanma gösterdiği ve özellikle inşaat sektörünün öncülüğünde sektörlerin büyümeye pozitif katkı

sağladığı görülüyor. Ayrıca geçtiğimiz dört çeyrek üst üste küçülen tarım sektörünün toparlanarak büyümeye

pozitif katkı yapmış olmasının da büyümenin yılın son çeyreğinde piyasa beklentilerinin üzerinde gelmesine

katkıda bulunduğunu düşünüyoruz.

2016Q4

2016Q2

2015Q4

2015Q2

2014Q4

2014Q2

2013Q4

2013Q2

2012Q4

2012Q2

2011Q4

2011Q2

2010Q4

2010Q2

2009Q4

2009Q2

2008Q4

2008Q2

Sanayi Üretim Endeksi (y-y, 3 Ay.Ort.)

Reel GSYH (y-y, %)

Önümüzdeki dönemde ekonomiyi canlandırmak adına dayanıklı tüketim mallarına getirilen KDV indiriminin yanı

sıra Kredi Garanti Fonu (KGF) kapsamında alınan önlemlerle yılın son çeyreğinde yakalanan pozitif büyümenin

yılın ilk yarısında da devam etmesi muhtemel görünüyor. Nitekim, son açıklanan Mart ayı PMI imalat endeksinin

Şubat 2014 yılından bu yana en yüksek seviyede gerçekleşmesi bu düşüncemizi destekliyor. Ancak bu görünümün

yılın ikinci yarısında benzer bir seyir izleyip izlemeyeceği takip edilecektir.

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

3

Haftalık Veri Takvimi (03 Nisan-07 Nisan 2016)

Tarih

03.04.2017

Ülke

Türkiye

ABD

Euro Bölgesi

Açıklanacak Veri

%1.02 (açıklandı)

ÜFE (Mart, a-a)

%1.26

%1.04 (açıklandı)

İmalat PMI (Mart)

49.7

52.3 (açıklandı)

İmalat PMI (Mart)

53.4

--

ISM İmalat Endeksi (Mart)

57.7

57.0

İmalat PMI (Mart)

56.2

56.2

ÜFE (Şubat, y-y)

%3.5

%4.3

İşsizlik Oranı (Şubat)

%9.6

%9.5

Almanya

İmalat PMI (Mart)

58.3

58.3

Fransa

İmalat PMI (Mart)

İtalya

İşsizlik Oranı (Şubat, öncül)

Bütçe Dengesi (Mart)

55.0

55.1

-8.2 Milyar Euro

--

54.6

55.0

52.6

--

Japonya

İmalat PMI (Mart)

Türkiye

Reel Efektif Döviz Kuru (Mart)

88.83

--

ABD

Fabrika Siparişleri (Şubat)

%1.2

%1.0

Euro Bölgesi

Perakende Satışlar (Şubat, y-y)

ABD

14-15 Mart tarihli Fed Toplantı Tutanakları

%1.7

%1.7

-48.5 Milyar Dolar

-44.5 Milyar Dolar

%1.2

%1.0

--

--

298 Bin Kişi

195 Bin Kişi

Hizmet PMI (Mart)

52.9

53.1

ISM Hizmetler Endeksi (Mart)

57.6

57.0

Euro Bölgesi

Hizmet PMI (Mart)

56.5

56.5

Almanya

Hizmet PMI (Mart)

55.6

55.6

Fransa

Hizmet PMI (Mart)

58.5

58.5

İtalya

Hizmet PMI (Mart)

54.1

54.3

İngiltere

Hizmet PMI (Mart)

53.3

53.4

Japonya

Hizmet PMI (Mart)

51.3

--

ABD

Haftalık İşsizlik Maaşı Başvuruları

258 Bin Kişi

250 Bin Kişi

Euro Bölgesi

ECB Toplantı Tutanakları

--

--

Almanya

Fabrika Siparişleri (Şubat,a-a)

-%7.4

%4.0

Japonya

Tüketici Güven Endeksi (Mart)

43.1

43.4

ABD

Tarımdışı İstihdam (Mart)

235 Bin Kişi

175 Bin Kişi

İşsizlik Oranı (Mart)

%4.7

%4.7

Sanayi Üretimi (Şubat, Takvm. Arınd., y-y)

%0.0

%0.5

Dış Ticaret Dengesi (Şubat)

14.9 Milyar Dolar

17.7 Milyar Dolar

Cari İşlemler Dengesi (Şubat)

12.8 Milyar Dolar

19.1 Miyar Dolar

-7940 Milyon Euro

-4900 Milyon Euro

Cari İşlemler Dengesi (Şubat)

-7.0 Milyar Euro

--

Bütçe Dengesi (Şubat)

-5.4 Milyar Euro

--

Sanayi Üretimi (Şubat, y-y)

-%0.4

%1.4

İtalya

Perakende Satışlar (Şubat, y-y)

-%0.1

%0.5

İngiltere

Sanayi Üretimi (Şubat, y-y)

%3.2

%3.7

Dış Ticaret Dengesi (Şubat)

-1966 Milyon £

-2200 Millyon £

ADP Özel İstihdam (Mart)

07.04.2017

53.4

%11.9

İmalat PMI (Mart)

Dış Ticaret Dengesi (Şubat)

06.04.2017

53.4

%11.9

İngiltere

Dayanıklı Mal Siparişleri (Şubat)

05.04.2017

Beklenti

%0.81

İmalat PMI (Mart)

04.04.2017

Önceki

TÜFE (Mart, a-a)

Almanya

Fransa

Japonya

Dış Ticaret Dengesi (Şubat)

GSYH (Mart, öncül)

%0.6

%0.6

Öncül Göstergeler Endeksi (Şubat, öncül)

104.9

104.6

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

4

TÜRKİYE

Türkiye Büyüme Oranı

Sektörel Büyüme Hızları (y-y, %)

Reel GSYH (y-y, %)

Sektörel Büyüme Hızları (y-y, %)

15.0

30

10.0

25

20

5.0

15

0.0

10

-5.0

5

0

-15.0

-5

-20.0

-10

2006Ç2

2006Ç4

2007Ç2

2007Ç4

2008Ç2

2008Ç4

2009Ç2

2009Ç4

2010Ç2

2010Ç4

2011Ç2

2011Ç4

2012Ç2

2012Ç4

2013Ç2

2013Ç4

2014Ç2

2014Ç4

2015Ç2

2015Ç4

2016Ç2

2016Ç4

2011-IV

2012-I

2012-II

2012-III

2012-IV

2013-I

2013-II

2013-III

2013-IV

2014-I

2014-II

2014-III

2014-IV

2015-I

2015-II

2015-III

2015-IV

2016-I

2016-II

2016-III

2016-IV

-10.0

Tarım

Kaynak:TÜİK

Kaynak:TÜİK

Sanayi

Hizmetler

Sanayi Üretim Endeksi

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %)

Harcama Bileşenleri Büyüme Hızları (%)

35

30

25

20

15

10

5

0

-5

-10

İnşaat

Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi

(a-a, %) (Sağ Eksen)

25

20

15

10

5

0

-5

-10

Oca.17

Eki.16

Nis.16

Tem.16

Oca.16

Eki.15

Tem.15

Nis.15

Oca.15

Eki.14

İthalat

-10

Tem.14

İhracat

-5

Nis.14

Yatırım

0

Oca.14

Devlet

5

Eki.13

Tüketim

10

Kaynak: TÜİK

Kaynak: TÜİK

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

100000

Aylık Sanayi Ciro Endeksi (2010=100)

270

80000

220

60000

170

40000

20000

120

Kaynak: OSD, VakıfBank

70

Oca.12

Nis.12

Tem.12

Eki.12

Oca.13

Nis.13

Tem.13

Eki.13

Oca.14

Nis.14

Tem.14

Eki.14

Oca.15

Nis.15

Tem.15

Eki.15

Oca.16

Nis.16

Tem.16

Eki.16

Oca.17

Şub.04

Ağu.04

Şub.05

Ağu.05

Şub.06

Ağu.06

Şub.07

Ağu.07

Şub.08

Ağu.08

Şub.09

Ağu.09

Şub.10

Ağu.10

Şub.11

Ağu.11

Şub.12

Ağu.12

Şub.13

Ağu.13

Şub.14

Ağu.14

Şub.15

Ağu.15

Şub.16

Ağu.16

Şub.17

0

Kaynak:TÜİK

5

Kapasite Kullanım Oranı

Beyaz Eşya Üretimi

Beyaz Eşya Üretimi (Adet)

2700000

2500000

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

Kapasite Kullanım Oranı (%)

85

80

75

70

65

60

Kaynak:Hazine Müsteşarlığı

PMI Endeksi

PMI Imalat Endeksi

60

55

50

45

40

35

Mar.07

Eyl.07

Mar.08

Eyl.08

Mar.09

Eyl.09

Mar.10

Eyl.10

Mar.11

Eyl.11

Mar.12

Eyl.12

Mar.13

Eyl.13

Mar.14

Eyl.14

Mar.15

Eyl.15

Mar.16

Eyl.16

Mar.17

30

Kaynak:Reuters

6

Şub.17

Ara.15

Kaynak:TCMB

Tem.16

May.15

Eki.14

Mar.14

Ağu.13

Haz.12

Oca.13

Nis.11

Kas.11

Eyl.10

Şub.10

Tem.09

Ara.08

55

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek Enflasyon (y-y, %)

14

12

10

8

6

4

2

0

25.0

20.0

15.0

10.0

5.0

0.0

Mar.04

Eyl.04

Mar.05

Eyl.05

Mar.06

Eyl.06

Mar.07

Eyl.07

Mar.08

Eyl.08

Mar.09

Eyl.09

Mar.10

Eyl.10

Mar.11

Eyl.11

Mar.12

Eyl.12

Mar.13

Eyl.13

Mar.14

Eyl.14

Mar.15

Eyl.15

Mar.16

Eyl.16

Mar.17

Mar.05

Eyl.05

Mar.06

Eyl.06

Mar.07

Eyl.07

Mar.08

Eyl.08

Mar.09

Eyl.09

Mar.10

Eyl.10

Mar.11

Eyl.11

Mar.12

Eyl.12

Mar.13

Eyl.13

Mar.14

Eyl.14

Mar.15

Eyl.15

Mar.16

Eyl.16

Mar.17

-5.0

Kaynak: TCMB

Kaynak: TCMB

Dünya Gıda ve Emtia Fiyat Endeksi

Gıda ve Enerji Enflasyonu (y-y, %)

BM Dünya Gıda Fiyat Endeksi

UBS Emtia Fiyat Endeksi (sağ eksen)

Gıda

20

250

2500

2000

200

Enerji

TÜFE

15

10

1500

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

Ağu.16

Şub.17

Şub.15

Ağu.15

Şub.16

Şub.14

Ağu.14

Kaynak: TCMB

7

Şub.17

Ağu.16

Şub.16

Ağu.15

Şub.15

Kaynak: TCMB

Ağu.14

5.5

88.83

Şub.14

6

Ağu.13

6.5

Şub.13

7

Şub.12

7.5

Ağu.11

8

TÜFE Bazlı (2003=100)

135

130

125

120

115

110

105

100

95

90

85

Şub.11

8.5

Şub.13

Ağu.13

Reel Efektif Döviz Kuru

Enflasyon Beklentileri

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

Ağu.12

Şub.09

Ağu.09

Kaynak: TCMB

Ağu.12

Kaynak:Bloomberg

Ağu.11

Şub.12

-5

Mar.17

Tem.16

Kas.15

Mar.15

Tem.14

Kas.13

Mar.13

Tem.12

Kas.11

Mar.11

0

Tem.10

100

0

Şub.10

500

5

Ağu.10

Şub.11

1000

150

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücüne Katılım Oranı

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşgücüne Katılma Oranı (%)

İşsizlik Oranı (%)

İstihdam Oranı (%)

14.0

53

13.0

51

12.0

49

11.0

47

10.0

45

9.0

43

8.0

41

7.0

Kaynak: TÜİK

Kaynak: TÜİK

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

7,000

6,000

5,000

4,000

3,000

2,000

1,000

0

Kaynak: TOBB

8

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

İthalat (milyon dolar)

25000

Dış Ticaret Dengesi (milyon dolar)

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

Kaynak: TCMB

Kaynak: TCMB

Cari İşlemler Dengesi

Sermaye ve Finans Hesabı

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

60000

50000

40000

30000

20000

10000

0

-10000

-20000

-30000

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Kaynak: TCMB

Kaynak: TCMB

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketici Güven Endeksi

Reel Kesim Güven Endeksi (sağ eksen)

105.0

140

95.0

120

85.0

100

75.0

80

65.0

60

55.0

40

Kaynak: TCMB

9

Şub.17

Şub.16

Şub.15

Şub.14

Şub.13

Şub.12

Şub.11

Şub.10

Şub.09

Şub.08

Şub.07

Şub.06

-12000

Şub.05

Şub.17

Şub.16

Şub.15

Şub.14

Şub.13

Şub.12

Şub.11

Şub.10

Şub.09

Şub.08

Şub.07

Şub.06

Şub.05

0

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Faiz Dışı Denge

Faiz Dışı Denge (12 aylık-milyar TL)

Bütçe Dengesi (12 aylık toplam-milyar TL)

10000

57

0

47

-10000

37

-20000

Şub.17

Kaynak:TCMB

Kaynak: TCMB

Türkiye’nin Net Dış Borç Stoku

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

Türkiye'nin Net Dış Borç Stoku/GSYH (%)*

35.0

29.5

30.0

450

310

400

260

350

210

300

160

250

110

5.0

200

60

0.0

25.0

20.0

15.0

2015

2014

2013

2012

2011

2010

2009

2008

2007

2006

2003

10.0

2005

360

2004

500

İç ve Dış Borç Stoku

Kaynak: Hazine Müsteşarlığı,TÜİK

Kaynak: Hazine Müsteşarlığı

10

2016

Ağu.16

Şub.16

Şub.15

Ağu.15

Şub.14

Ağu.14

Ağu.13

Şub.13

Şub.12

-3

Ağu.12

7

-60000

Şub.11

17

-50000

Ağu.11

-40000

Ağu.10

27

Şub.10

-30000

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

20

20

15

15

10

10

5

5

0

0

-5

Eyl.05

Mar.06

Eyl.06

Mar.07

Eyl.07

Mar.08

Eyl.08

Mar.09

Eyl.09

Mar.10

Eyl.10

Mar.11

Eyl.11

Mar.12

Eyl.12

Mar.13

Eyl.13

Mar.14

Eyl.14

Mar.15

Eyl.15

Mar.16

Eyl.16

Mar.17

Mar.07

Eyl.07

Mar.08

Eyl.08

Mar.09

Eyl.09

Mar.10

Eyl.10

Mar.11

Eyl.11

Mar.12

Eyl.12

Mar.13

Eyl.13

Mar.14

Eyl.14

Mar.15

Eyl.15

Mar.16

Eyl.16

Mar.17

25

Nominal Faiz

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

Cari Denge/GSYH

(%)*

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

ABD

2

2.7

-2.70

0.75

125.6

Euro Bölgesi

1.7

1.5

3.20

0.00

-5.00

Almanya

1.7

1.50

7.30**

0.00

98

Fransa

1.10

1.40

-0.13

0.00

-9.80

İtalya

0.40

1.30

2.13

0.00

107.60

Macaristan

1.60

2.90

2.26**

0.90

-11.50

Portekiz

2.00

1.60

0.45

0.00

-1.50

İspanya

3.00

2.30

0.98**

0.00

-2.20

Yunanistan

-1.10

1.40

-0.00

0.00

-74.40

İngiltere

1.90

2.30

-4.33

0.25

-6.00

Japonya

1.60

0.30

3.33

-0.10

43.10

Çin

6.80

0.80

2.67

4.35

109.20

Rusya

0.30

4.60

2.93**

9.75

--

Hindistan

5.30

2.62

-1.25

7.00

--

Brezilya

-2.46

4.76

-4.31**

12.25

104.40

G.Afrika

0.70

6.30

-5.44**

7.00

-10.20

Türkiye

3.09

11.29

-5.40**

8.00

Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2015 yılı verileridir. ** 2014 verileri.

67.80

11

Türkiye Makro Ekonomik Görünüm

2015

2016

En Son Yayımlanan

2017

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla, Milyon TL)

2 337 530

2 590 517

734 393

(2016 4Ç)

--

6.1

2.9

3.5

(2016 4Ç)

3.50

2015

2016

Kapasite Kullanım Oranı (%)

75.8

76.5

74.90

(Mart 2017)

--

Sanayi Üretim Endeksi (y-y, %)(takvim etk.arnd)

1.8

2.9

2.6

(Ocak 2017)

--

2014

2015

9.9

10.3

GSYH Büyüme Oranı (zincirlenmiş hacim

endeksi, y-y, %)

İşsizlik Oranı (%)

En Son Yayımlanan

En Son Yayımlanan

12.7

(Aralık 2016)

10.50

Fiyat Gelişmeleri

2015

2016

En Son Yayımlanan

TÜFE (y-y, %)

8.81

8.53

11.29

(Mart 2017)

--

ÜFE (y-y, %)

5.71

9.94

16.09

(Mart 2017)

--

Parasal Göstergeler (Milyon TL)

M1

312,309

382,351

394,178

(24.03.2017)

--

M2

1,206,005

1,406,728

1,433,257

(24.03.2017)

--

M3

1,249,183

1,450,681

1,478,649

(24.03.2017)

--

Emisyon

94,464

111,762

114,002

(24.03.2017)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

95,703

92,050

89,958

(24.03.2017)

--

Faiz Oranları

TCMB O/N (Borç Alma)

7.25

7.25

7.25

(31.03.2017)

--

TCMB O/N (Borç Verme)

10.75

8.50

9.25

(31.03.2017)

--

TCMB Haftalık Repo

7.75

7.50

8.00

(31.03.2017)

--

TRLIBOR O/N

11.48

9.02

12.29

(31.03.2017)

--

Cari İşlemler Dengesi

Ödemeler Dengesi (Milyon $)

2015

2016

-32,118

-32,602

En Son Yayımlanan

-2,762

(Ocak 2017)

İthalat

207,234

198,610

15,820

(Şubat 2017)

--

İhracat

143,839

142,557

12,127

(Şubat 2017)

--

Dış Ticaret Dengesi

-63,395

-56,052

-3,693

(Şubat 2017)

--

34,9

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

440.1

468.6

478.6

(Şubat 2017)

--

Merkezi Yön. Dış Borç Stoku

237.5

291.0

304.5

(Şubat 2017)

--

2014

2015

Kamu Net Borç Stoku

187.1

161.0

En Son Yayımlanan

161.0

(2015)

--

Kamu Ekonomisi (Milyar TL)

2015 Şubat

2016 Şubat

Bütçe Gelirleri

40.15

44.72

46.90

(Şubat 2017)

--

Bütçe Giderleri

42.51

42.31

53.74

(Şubat 2017)

--

Bütçe Dengesi

-2.36

2.41

-6.84

(Şubat 2017)

--

Faiz Dışı Denge

4.53

6.54

-1.76

(Şubat 2017)

--

12

Vakıfbank Ekonomik Araştırmalar

[email protected]

Cem Eroğlu

Müdür

[email protected]

0212-398 18 98

Buket Alkan

Müdür Yardımcısı

[email protected]

0212-398 19 03

Fatma Özlem Kanbur

Uzman

[email protected]

0212-398 18 91

Bilge Pekçağlayan

Uzman

[email protected]

0212-398 19 02

Elif Engin

Uzman

[email protected]

0212-398 18 92

Sinem Ulusoy

Uzman

[email protected]

0212-398 19 05

Ezgi Şiir Kıbrıs

Uzman Yardımcısı

[email protected]

0212-398 18 93

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.