07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Pay Piyasası

Faiz

Döviz

Altın/Emtia

Veriler

Yatırım Fonları

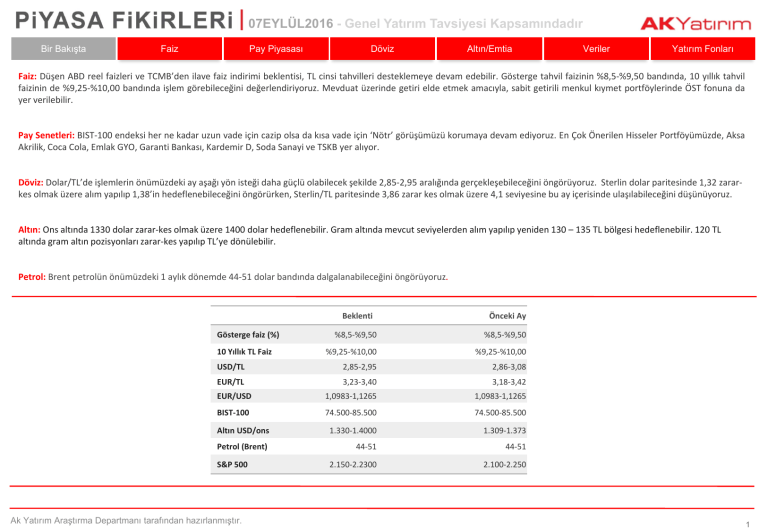

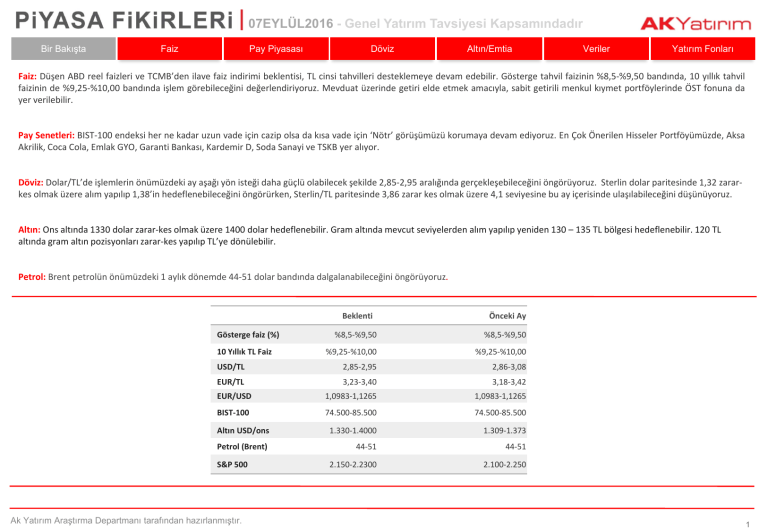

Faiz: Düşen ABD reel faizleri ve TCMB’den ilave faiz indirimi beklentisi, TL cinsi tahvilleri desteklemeye devam edebilir. Gösterge tahvil faizinin %8,5-%9,50 bandında, 10 yıllık tahvil

faizinin de %9,25-%10,00 bandında işlem görebileceğini değerlendiriyoruz. Mevduat üzerinde getiri elde etmek amacıyla, sabit getirili menkul kıymet portföylerinde ÖST fonuna da

yer verilebilir.

Pay Senetleri: BIST-100 endeksi her ne kadar uzun vade için cazip olsa da kısa vade için ‘Nötr’ görüşümüzü korumaya devam ediyoruz. En Çok Önerilen Hisseler Portföyümüzde, Aksa

Akrilik, Coca Cola, Emlak GYO, Garanti Bankası, Kardemir D, Soda Sanayi ve TSKB yer alıyor.

Döviz: Dolar/TL’de işlemlerin önümüzdeki ay aşağı yön isteği daha güçlü olabilecek şekilde 2,85-2,95 aralığında gerçekleşebileceğini öngörüyoruz. Sterlin dolar paritesinde 1,32 zararkes olmak üzere alım yapılıp 1,38’in hedeflenebileceğini öngörürken, Sterlin/TL paritesinde 3,86 zarar kes olmak üzere 4,1 seviyesine bu ay içerisinde ulaşılabileceğini düşünüyoruz.

Altın: Ons altında 1330 dolar zarar-kes olmak üzere 1400 dolar hedeflenebilir. Gram altında mevcut seviyelerden alım yapılıp yeniden 130 – 135 TL bölgesi hedeflenebilir. 120 TL

altında gram altın pozisyonları zarar-kes yapılıp TL’ye dönülebilir.

Petrol: Brent petrolün önümüzdeki 1 aylık dönemde 44-51 dolar bandında dalgalanabileceğini öngörüyoruz.

Beklenti

Önceki Ay

%8,5-%9,50

%8,5-%9,50

%9,25-%10,00

%9,25-%10,00

USD/TL

2,85-2,95

2,86-3,08

EUR/TL

3,23-3,40

3,18-3,42

EUR/USD

1,0983-1,1265

1,0983-1,1265

BIST-100

74.500-85.500

74.500-85.500

Altın USD/ons

1.330-1.4000

1.309-1.373

Petrol (Brent)

44-51

44-51

2.150-2.2300

2.100-2.250

Gösterge faiz (%)

10 Yıllık TL Faiz

S&P 500

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

1

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Faiz

Pay Piyasası

Döviz

Altın/Emtia

Gelişmekte olan ülke tahvillerine ilgi devam ediyor, Türk tahvilleri bu olumlu havadan

yararlanıyor... Gelişmekte olan ülke tahvillerine yoğun para girişinin olduğu son aylarda Türk Hazine

tahvillerine de girişin devam ettiğini görüyoruz. Yılbaşından bu yana yabancı yatırımcıların Türkiye

tahvillerine 4 milyar dolarlık giriş yaptıkları gözlemlenirken, Ağustos ayında da 281 milyon dolar para

girişi görüldü. Bu durum TL ve yabancı para cinsinden ihraç edilen Hazine tahvillerinin cazip reel

getirisinin bir miktar azalmasına (Sağ üst grafik) neden olsa da, düşük kur volatilitesi ve stabil tahvil

piyasasının yabancı yatırımları çekmeye devam etmesini bekliyoruz. Bu nedenle Türk tahvillerinde

Mayıs ayında verdiğimiz alım önerilerimizi koruyoruz.

ABD’de düşen verimlilik faiz artırım sürecinin kademeli ve yavaş olacağını teyit ediyor... ABD’de

açıklanan tarım dışı verimliliğin yılın ikinci çeyreğinde -%0,5’ten -%0,6’ya revize edildiğini görüyoruz.

Birim işgücü maliyetlerinde ise ikinci çeyrekte beklentilerin (%2,1) çok üzerinde %4,3’lük bir artış

gözlemleniyor. İşgücü maliyetlerinin beklentilerden çok daha hızlı arttığı ortamda, zayıf verimlilik

şirketlerin kârlılığı ve dolayısıyla güçlü istihdam artışının devamlılığını olumsuz etkileyebilir. Vadeli

kontratlara göre Fed’in sene sonuna kadar en az bir faiz artırımına gitme ihtimali %59, 2017 sonuna

kadar en az bir faiz artırımına gitme ihtimali ise %81 seviyesinde bulunuyor. ABD tahvilleri, artı getiri

sağlayan güvenli liman talebiyle değer kazanırken, G3 ülkelerinde negatif reel faizlerin yakınsaması

süreci sürüyor (Sağ alt grafik).

Türk tahvillerinde Mayıs ayında verdiğimiz alım önerilerimizi koruyoruz. Düşen ABD reel faizleri ve

TCMB’den ilave faiz indirimi beklentisi, TL cinsi tahvilleri desteklemeye devam edebilir. 10 yıllık tahvilde

%10,25’in üzerinde önerdiğimiz alım yönündeki pozisyonlar, %9,25-%9,50 bandı hedeflenerek korunabilir.

Mevduat faizi üzerinde getiri elde etmek amacıyla, sabit getirili menkul kıymet portföylerinde ÖST fonuna

da yer verilebilir. Sabit getiri hedefi olup döviz riski almak istemeyen yatırımcılar %5,19 getirili 2040 vadeli

Hazine Eurobond’una yatırımı düşünebilirler.

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

Veriler

Yatırım Fonları

Yabancı yatırımcıların TL tahvillerine olan yoğun ilgisi TL

cinsinden faizlerin göreli olarak düşmesine neden

oluyor. (%)

Kaynak: Ak Yatırım, Bloomberg

Başta ABD olmak üzere gelişmiş ülke reel faizleri sene

başından bu yana düşüş trendinde*...

Kaynak: Ak Yatırım, Bloomberg

2

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Faiz

Pay Piyasası

Döviz

Altın/Emtia

Yurtdışı piyasalardaki olumlu havanın içerideki gelişmelerle de desteklenmesiyle BIST-100 endeksi

22 Temmuz’daki dip seviyesinden Ağustos ortasına kadar %10 yükseldi. Ancak, bu çıkışta endeksi

sürükleyen banka hisselerine yönelik ilginin nispeten zayıf kalması ve bankacılık dışı sektörlerde de

yatırımcıların isteksiz davranması nedeniyle BIST-100 endeksi yaklaşık son bir aydır 76 bin – 79 bin

aralığında sıkışmış görünüyor. Enflasyon verisinin beklentinin altında gelmesi ve zorunlu karşılıklara

ilişkin bankaları rahatlatacak ılımlı adımlara başlanması son dönemde banka hisselerinde gözlenen

ihtiyatlı iyimserliği açıklıyor. Endeksin dar aralıkta sıkışması ve BIST’in diğer gelişmekte olan

piyasaların gerisinde kalmasının ise büyük ölçüde Ekim ortasında netleşmesi beklenen ülke kredi

notu değerlendirme süreci ile ilgili olabileceğini düşünüyoruz.

Yurtdışı haber akışına bakıldığında da, düşük verimlilik ve yüksek işgücü maliyetin kombinasyonu

ile yoluna devam eden ABD ekonomisinde faiz artırımlarının yavaş ve kademeli olacağı beklentisi

Türkiye gibi değerlemesi ucuz olan hisse senedi endekslerini cazip kılmaya devam ediyor.

Dolayısıyla hisse senedi yatırımlarında küresel algının daha ön planda kalmaya devam ettiği bir ay

geçireceğimizi ve hem tarihsel olarak hem de diğer gelişmekte olan ülke piyasalarına göre iskontolu

işlem görmesi nedeniyle BIST’in yabancı yatırımcıların odağında olacağını düşünüyoruz. Ancak, diğer

gelişmekte olan piyasalarda olduğu gibi orta vadeli büyüme ve kârlılık gibi temel beklentilerde

belirsizliklerin küresel ölçekte sürüyor olması hisse değerlerinde olası çıkışların devamlılığı

konusunda ihtiyatlı davranmayı da gerektiriyor. Ayrıca, yatırımcıların kararlarında, Moodys’in

Türkiye’ye ilişkin değerlendirmeleri de çok önemli bir kısa vadeli değişken olacak.

Bu çerçevede, hisse senedi piyasasında yüksek oynaklık yaratabilecek risklerin varlığını

koruduğunu düşünüyoruz. Bu nedenle hisse senetleri için ‘Nötr’ görüşümüzü koruyoruz. Olası

çıkışlarda ise sektörel bazda destekleyici haber akışı nedeniyle bankacılık hisselerinin, talep esnekliği

nedeniyle perakende ticaretin ve olası kur dalgalanmalarında karşı dirençli kalması nedeniyle

ihracatçı sektörlerin daha ön planda olabileceğini düşünüyoruz.

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

Veriler

Yatırım Fonları

BIST-100 Endeksi F/K bazında geçmiş ortalamasına

göre %18 ıskontolu işlem görüyor…

Kaynak: Ak Yatırım, BIST, Bloomberg

BIST-100’ün MSCI EM (Gelişen Piyasalar) Endeksi’ne

olan ıskontosu %27 ile son yılların zirvesine yakın…

Kaynak: Ak Yatırım, BIST, Bloomberg

3

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Faiz

Pay Piyasası

Döviz

Altın/Emtia

21 Eylül tarihli Fed toplantısında faiz artırım ihtimali azalıyor… ABD’de Ağustos ayı tarım dışı istihdam

verisinin beklentilerin (180 bin) altında 150 bin artış göstermesi, imalat sektörü aktivitesini gösteren PMI

verisini takiben ABD ekonomisinin %80’ninden fazlasını oluşturan hizmetler sektörü aktivitesinin beklentilerin

(55) oldukça altında 51,4 olarak gerçekleşmesi ABD’nin 21 Eylül tarihli toplantısında faiz artırımı yapma

olasılığını %24’e düşürdü. Piyasa oyuncuları halen Aralık ayında faiz artırımı yapılmasını beklerken, veri bazlı

hareket eden Fed‘in faiz artırımlarını bir kez daha ertelemesi, veya faiz artırsa bile «güvercin» işaretler vererek

önümüzdeki dönemde faiz artırımlarının yavaş ve kademeli olabileceğini vurgulaması beklenebilir. Böyle bir

beklenti eşliğinde doların önümüzdeki dönemde gücünü kaybetmeye devam edebileceğini gözlemliyoruz.

Yıllık bazda %8’e gerileyen tüketici enflasyonundan destek bulan TL’nin bu olumlu dış konjonktör eşliğinde

değer kazancının devam etmesini bekliyoruz. Dolar/TL’de işlemlerin önümüzdeki ay aşağı yön isteği daha güçlü

olabilecek şekilde 2,85-2,95 aralığında gerçekleşebileceğini öngörüyoruz.

Euro/Dolar paritesi bant içerisinde dalgalanmaya devam edebilir…. Genişlemeci politikasına ara veren

Avrupa Merkez Bankası ve faiz artırımlarında hızlı davranamayan FED’in etkisiyle yukarı yön isteğini devam

ettiren paritede orta-uzun vadede göreli olarak değersiz olan Euro’nun avantajının devam ettiğini

söyleyebiliriz. Ancak uzun süredir yatay bir banta sıkışmış olan paritede 1,13 üzerinde kapanışlar olması

durumunda yukarı yön hareketinin hızlanabileceği görülüyor. Paritede İşlemlerin önümüzdeki ay boyunca

1,11-1,15 aralığında gerçekleşebileceğini düşünürken yapılan alımlarda 1,1020 seviyesinin zarar-kes olarak

referans alınması gerektiğini vurguluyoruz.

Veriler

Yatırım Fonları

Fed faiz artırım beklentisi doların son dönemde

primlenmesine yol açtı.

Kaynak: Ak Yatırım, Bloomberg

Yen gelişmiş para birimlerine göre değerli kalmayı

sürdürüyor.

Sterlin portföylere eklenebilir…. Brexit sonrasında İngiltere verilerinin sanki hiç Brexit oylaması

yapılmamışçasına beklentilerin üzerinde gelmesi İngiltere Merkez Bankası’nın 15 Eylül tarihli toplantısında faiz

indirmesini engelleyebilecekken, pasif kalan Fed’in de etkisiyle Sterlin’de değerlenme süreci devam ediyor.

Sterlin dolar paritesinde 1,33 zarar-kes olmak üzere alım yapılıp 1,38’in hedeflenebileceğini öngörürken,

Sterlin/TL paritesinde 3,86 zarar kes olmak üzere 4,00-4,05 seviyesine bu ay içerisinde ulaşılabileceğini

düşünüyoruz.

Dolar/TL’de işlemlerin önümüzdeki ay aşağı yön isteği daha güçlü olabilecek şekilde 2,85-2,95 aralığında

gerçekleşebileceğini öngörüyoruz.

Sterlin dolar paritesinde 1,32 zarar-kes olmak üzere alım yapılıp 1,38’in hedeflenebileceğini öngörürken,

Sterlin/TL paritesinde 3,86 zarar kes olmak üzere 4,1 seviyesine bu ay içerisinde ulaşılabileceğini

düşünüyoruz.

Kaynak: Ak Yatırım, Bloomberg

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

4

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Faiz

Pay Piyasası

Döviz

Altın/Emtia

Yavaşlayan Çin talebi nedeniyle petrolde bu ay yatay (bant hareketi-nötr) piyasaya geçilebilir…. Son gelen

makro veriler ışığında güncellenen ekonometrik modelimiz Brent petrol için aşırı satım bölgesinden

uzaklaşıldığına işaret ederken, fiyatlarda bir süre bant hareketinin hakim olabileceğini gösteriyor. ABD’de

benzin stoklarının yükselmeye devam etmesi, rafinerilerin ham petrol talebini azaltırken fiyatlar üzerinde

baskı kurmaya devam ediyor. Uluslararası Enerji Ajansı dünya petrol arz ve talebinin 2017 yılında

dengelenmesini beklese de Çin’de yaşanan son gelişmeler arz yönlü şokun bir süre daha fiyatlar üzerinde

baskı yaratabileceğine işaret ediyor. Çin Hükümeti’nin yıl başından bu yana ucuz bulduğu petrol fiyatlarından

yararlanarak petrol stoklarını artırması sonrasında stratejik rezervlerin doluluk oranının artış göstermesi

Çin’in petrol ithalatının yavaşlamasına neden oluyor. Bu durum dünya petrol ithalatının önemli bir bölümünü

oluşturan Çin talebinin yavaşlayabileceğine ve petrol fiyatlarında aşağı yönlü baskının artabileceğine işaret

ediyor. Son gelen veriler ile güncellenen Brent petrol değerleme modelimiz (Grafik 2) mevcut fiyatlar ile

teorik fiyat arasındaki farkın bir miktar daraldığını ve fiyatların aşırı satım bölgesinden çıktığını gösteriyor.

ABD’de yeni petrol kuyularının açılması, Çin petrol ithalatında gerileme ve değerlemelerde “nötr” bölgeye

geçilmesi fiyatlarda bir süre bant hareketinin hakim olabileceğini gösteriyor. Bu nedenle işlemlerin aylık

olarak 44-51 dolar bandında (mevcut 47 dolar) gerçekleşebileceğini düşünüyoruz. Brent petrol vadeli

piyasalarda satış baskısı sürüyor…

Veriler

Yatırım Fonları

ABD’de ham petrol kuyuları yeniden açılıyor

Kaynak: Ak Yatırım, Bloomberg

Petrolde vadeli pozisyonların bir kısmı kapatılıyor

Altında yukarı yön isteği devam ediyor… ABD reel faizlerinin düşük kalmaya devam etmesi, İngiltere,

Japonya ve Avrupa Merkez Bankalarının parasal genişleme programlarını sürdürmeleri ve Fed’in faiz

artırımlarının yavaş ve kademeli olacağı beklentisi altın fiyatlarını desteklemeye devam ediyor. Altın fiyatları

için olumlu olan bu konjonktürde, 1210 dolar seviyesinden bu yana yukarı yönü işaret eden ekonometrik

modelimiz değerleme olarak “nötr” bölgeye geçmiş bulunuyor. Ancak son dönemde zayıf gelen Fed verilerini

takiben 1345 dolar üzerinde kapanış yapan altın fiyatları yukarı isteğini devam ettiriyor. Ons altında 1330

dolar zarar-kes olmak üzere 1400 dolar hedeflenebilir. Gram altında ise Dolar/TL’de kısa vadede

yaşanabilecek aşağı yönlü baskıya rağmen, altın (ons) fiyatlarında orta vadeli yukarı yönlü isteğin devam

ediyor olması nedeniyle gram altın taşınmaya devam edilebilir. Gram altında mevcut seviyelerden alım

yapılıp yeniden 130 – 135 TL bölgesi hedeflenebilir. 120 TL altında gram altın pozisyonları zarar-kes yapılıp

TL’ye dönülebilir.

Ons altında 1330 dolar zarar-kes olmak üzere 1400 dolar hedeflenebilir. Gram altında mevcut seviyelerden

alım yapılıp yeniden 130 – 135 TL bölgesi hedeflenebilir. 120 TL altında gram altın pozisyonları zarar-kes

yapılıp TL’ye dönülebilir.

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

Kaynak: Ak Yatırım, Bloomberg

5

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Pay Piyasası

Faiz

Altın/Emtia

Döviz

1

Son

Haf. %

1 Ay %

3 Ay %

6 Ay %

1 Yıl %

USD/TL

2.9303

0.9

1.8

-1.1

-0.5

3.5

Euro/TL

3.2957

0.2

0.4

-0.1

-2.5

2.8

Sepet Kur

3.1124

0.5

1.0

-0.6

-1.6

3.1

Dolar Endeksi

94.9

-1.2

-1.4

1.1

-2.3

-1.4

90

Gelişen Ülkeler Ort.

68.7

0.8

0.0

1.5

3.4

1.6

85

Türkiye 2 Yıl

8.88

-2.1

-4.0

-2.5

-17.0

-21.3

Türkiye 10 Yıl

9.57

-2.5

-3.3

0.4

-8.3

-11.6

75

ABD 10 Yıl

1.54

-2.6

-3.1

-10.4

-19.2

-27.6

70

11.99

-1.3

2.1

-3.6

-18.9

-20.5

Hindistan 10 Yıl

7.05

-0.9

-1.6

-5.8

-7.7

-9.6

Rusya 10 Yıl

8.06

-1.9

-3.8

-8.3

-13.2

-30.3

Türkiye - BİST 100

78,122

2.8

2.7

-0.1

0.8

8.7

ABD - S&P 500

2,186

0.3

0.2

3.5

9.2

13.8

Almanya - DAX

10,705

1.1

3.3

4.1

9.5

5.9

135

Japonya - Nikkei

17,012

0.7

4.7

2.0

0.6

-4.7

125

Çin - Shanghai Komp.

3,092

0.2

3.9

5.3

6.7

0.4

Brezilya - Bovespa

60,129

2.7

4.3

19.1

22.1

29.3

Rusya - RTSI

1,003

5.5

7.2

5.7

19.5

29.2

Hindistan - SENSEX

28,988

2.3

3.2

7.3

17.6

16.4

Altın Dolar / ons

1,348.2

3.0

0.9

8.4

6.3

20.4

Altın TL / gram

127.01

-2.0

0.8

-8.7

-6.4

-14.1

Brent Petrolü

47.6

1.1

7.5

-7.5

16.5

-0.1

4,614

0.3

-3.6

-1.7

-8.5

-10.3

372

2.3

-10.6

-27.0

-18.8

-18.8

Döviz

Faiz

Brezilya 10 Yıl

Yatırım Fonları

Veriler

100

Ocak 2014 = 100

95

80

TL/USD

JPEMC Gelişen Para Birimleri Endeksi

65

Oca/15

Ağu/15

Şub/16

Eyl/16

Şub/16

Eyl/16

Hisse Senetleri

Altın - Emtia

Bakır

Buğday

145

Temmuz 2014 = 100

115

105

95

85

75

65

Oca/15

IMKB 100

MSCI Dünya Endeksi

MSCI Gelişen Ülkeler

Ağu/15

* 07.09.2016 saat 11 itibariyle

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

6

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Faiz

VERİ TAKVİMİ

Pay Piyasası

Tarih

Ülke

08 Eyl Per

Türkiye

Euro Bölg.

ABD

ABD

Türkiye

Türkiye

ABD

İngiltere

Euro Bölg.

Euro Bölg.

Almanya

Almanya

Almanya

Almanya

Almanya

Euro Bölg.

Euro Bölg.

İngiltere

İngiltere

Euro Bölg.

Euro Bölg.

Euro Bölg.

ABD

ABD

ABD

ABD

ABD

ABD

ABD

ABD

Türkiye

ABD

ABD

ABD

ABD

ABD

Türkiye

ABD

ABD

ABD

ABD

09 Eyl Cum

13 Eyl Sal

14 Eyl Çar

15 Eyl Per

16 Eyl Cum

19 Eyl Pzt

20 Eyl Sal

21 Eyl Çar

22 Eyl Per

23 Eyl Cum

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

Türkiye

Türkiye

Euro Bölg.

ABD

ABD

ABD

ABD

Euro Bölg.

Euro Bölg.

Euro Bölg.

Almanya

Almanya

Altın/Emtia

Döviz

Veri

Yatırım Fonları

Önceki Beklenti Önem

10:00 - TÜİK, Sanayi üretim end. (%)

14:45 - Avrupa MB faiz kararı (%)

15:30 - İşsizlik maaşı (Haftalık - bin)

22:00 - Tüketici kredileri (%)

10:00 - TCMB, Cari Açık (milyar$)

10:00 - GSYİH (%)

17:00 - Toptan satış stokları (%)

1.10

0.00

263.00

12.32

-4.94

4.81

0.00

11:30 - Çekirdek TÜFE verileri - (Yıllık - %)

12:00 - İşsizlik oranı - (Çeyreksel - %)

12:00 - İşsizlik oranı - (Yıllık -%)

09:00 - TÜFE - (Aylık -%)

09:00 - TÜFE - (Yıllık - %)

12:00 - ZEW end. ekonomik görünüm

12:00 - ZEW end. genel görünüm

12:00 - ZEW end. ekonomik görünüm

12:00 - Sanayi üretimi - (Yıllık -%)

12:00 - Sanayi üretimi - (Aylık -%)

11:30 - Perakende satışlar - (Aylık - %)

14:00 - İngiltere MB faiz kararı (%)

12:00 - Çekirdek TÜFE - (Yıllık -%)

12:00 - TÜFE verileri - (Yıllık - %)

12:00 - TÜFE verileri - (Aylık - %)

15:30 - Empire imalat sanayi endeksi

16:15 - Kapasite kullanımı (%)

16:15 - Sanayi üretimi (%)

15:30 - Philadelphia FED

15:30 - ÜFE verileri - (Aylık - %)

15:30 - Perakende satışlar (%)

15:30 - Perakende satışlar (%)

17:00 - İş stokları (%)

11:00 - Merkezi Yönetim Bütçe Dengesi (milyar TL)

17:00 - Michigan Ünv. Tüketici Güveni

15:30 - TÜFE verileri - (Aylık - %)

15:30 - Çekirdek TÜFE verileri - (Yıllık - %)

15:30 - TÜFE verileri - (Yıllık - %)

15:30 - Çekirdek TÜFE verileri - (Aylık - %)

10:00 - İşsizlik Oranı (%)

17:00 - NAHB ev piyasası endeksi

15:30 - İnşaat izinleri (bin)

15:30 - Ev başlangıçları (bin)

1.30

0.30

1.40

0.00

0.40

4.60

57.60

0.50

0.40

0.60

1.40

0.25

0.80

0.20

0.10

-4.21

75.92

0.74

2.00

-0.40

0.00

-0.30

0.20

0.13

89.80

0.00

2.20

0.80

0.10

9.40

60.00

1144.00

1211.00

21:00 - FED faiz kararı

14:00 - TCMB faiz kararı

10:00 - Tüketici güven endeksi (%)

17:00 - Euro Bölgesi Tüketici Güveni

15:30 - Chicago FED Aktivite End.

17:00 - Mevcut ev satışları - (Aylık - Milyon)

16:00 - Ev fiyatları endeksi - (Aylık - %)

17:00 - Öncü göstergeler (%)

11:00 - Hizmet endeksi

11:00 - Euro Bölgesi PMI Bileşik End.(%)

11:00 - İmalat endeksi

10:30 - PMI Hizmet Endeksi(%)

10:30 - PMI İmalat endeksi

Veriler

0.50

7.50

74.44

-8.50

0.27

5.39

0.20

0.40

52.80

52.90

51.70

51.70

53.60

1.30

0.00

265.00

16.00

-2.70

3.70

0.10

-0.50

75.75

-0.20

2.00

0.10

0.00

0.30

0.10

91.00

0.10

2.30

1.00

0.20

0.50

**

***

***

**

***

***

***

***

**

**

***

***

***

***

***

**

**

***

***

**

***

***

***

**

***

***

***

***

**

**

*

***

***

**

**

***

**

**

**

***

***

***

*

***

**

***

***

***

***

***

***

***

***

7

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Pay Piyasası

Faiz

Döviz

Altın/Emtia

Yatırım Fonları

Veriler

Borçlanma Araçları Fonları

Fon Adı

1

Kodu

Para Piyasası Fonu

Ak Portföy Para Piyasası Fonu

ALE

Yönetim

Risk Düzeyi

Ücreti

Düşük

1.15%

AUM

(Mio TL)

476.3

i

Ak Portföy İkinci Para Piyasası Fonu

ANL

Düşük

1.10%

28.6

i

Ak Portföy Kısa Vadeli Borçlanma

Araçları Fonu

AVT

Düşük

2.10%

725.2

i

Ak Portföy Orta Vadeli Borçlanma

Araçları Fonu

APT

Düşük/Orta

1.40%

64.8

i

Ak Portföy Özel Sektör Borçlanma

Araçları Fonu

AYR

Orta

2.00%

659.8

i

Ak Portföy İkinci Özel Sektör

Borçlanma Araçları Fonu

ABB

Orta

0.50%

1.3

i

Ak Portföy Uzun Vadeli Borçlanma

Araçları Fonu

AK2

Orta

2.00%

72.3

2.10%

17.1

i

Kira Sertifikaları

Ak Portföy Kira Sertifikaları Katılım

Fonu

Orta

AIS

i

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

Yatırım Stratejisi

Tercihiniz likit varlıklarınızı değerlendirmek ise...

Fon, tasarruflarının her an ihtiyaç duyulabilecek ve her an paraya çevrilebilir kısmını kısa

vadede değerlendirmek isteyen tasarruf sahiplerine imkan sağlar. Fon toplam değerinin

tamamı, profesyonel stratejiler paralelinde likiditesi yüksek para ve sermaye piyasası

araçlarına yatırılır.

Tercihiniz likit varlıklarınızı değerlendirmek ise...

Tasarruflarının her an ihtiyaç duyulabilecek ve her an paraya çevrilebilir kısmını kısa vadede

değerlendirmek isteyen tasarruf sahiplerine imkan sağlar. Fon toplam değerinin tamamı,

profesyonel stratejiler paralelinde likiditesi yüksek para ve sermaye piyasası araçlarına

yatırılır.

Borçlanma araçlarında “kısa vade” temasına kolayca yatırım yapın!

Tasarruflarını borçlanma araçlarında, görece yüksek likidite ve “kısa vade” teması

paralelinde değerlendirmek isteyen tasarruf sahiplerine imkan sağlar. Fon toplam değerinin

en az %80’i devamlı olarak profesyonel stratejiler paralelinde kamu ve/veya özel sektör

borçlanma araçlarına yatırılır. Fon portföyünün aylık ağırlıklı vadesi 25-90 gün aralığındadır.

Böylece Fon AK Portföy Orta vadeli Borçlanma araçları (APT) fonuna göre daha likit

varlıklara yatırım yapar.

2 yıllık gösterge tahvil çevresindeki bir vade yapısına kolayca yatırım yapın!

Birikimlerini orta vadeli devlet ve özel sektör borçlanma araçları ile çeşitlendirmek isteyen

tasarruf sahipleri için tasarlanmıştır. Fon portföyünün sürekli yüksek oranda yatırımda ve

ortalama vadesi 90- 730 arasında olacak şekilde yönetilir. Fonun yatırım yaptığı kymetlerin

vadesi ve risk getiri dengesi AK Portföy’ün detaylı varlık seçimi süreçleri ve piyasa

beklentileri paralelinde optimal getirinin sağlanması hedefiyle “orta vade” teması

çerçevesinde belirlenir.

Özel sektör tahvillerine Ak Portföy uzmanlığı ile yatırım yapın!

Özel sektör borçlanma araçlarına yatırım yaparak potansiyel getiriyi artırmayı hedefleyen

tasarruf sahiplerine imkan sağlar. Bu amaçla fon, sabit ve değişken faizli özel sektör

borçlanma araçlarına yatırım yapar. Fonun risk/getiri dengesinin AK Portföy’ün kıymet

seçiminindeki uzmanlık ve tecrubesi ile optimal şekilde sağlanması hedeflenir. Ayrıca

ağırlıklı olarak uzun vadeli değişken ve kısa vadeli sabit kıymetlere yatırım yapılarak piyasa

riskini büyük oranda sınırlanması sağlanır.

Özel sektör tahvillerine AK Portföy uzmanlığı ile yatırım yapın!

Özel sektör borçlanma araçlarına yatırım yaparak potansiyel getiriyi artırmayı hedefleyen

tasarruf sahiplerine imkan sağlar. Bu amaçla fon, sabit ve değişken faizli özel sektör

borçlanma araçlarına yatırım yapar. Fonun risk/getiri dengesinin AK Portföy’ün kıymet

seçiminindeki uzmanlık ve tecrubesi ile optimal şekilde sağlanması hedeflenir. Ayrıca

ağırlıklı olarak uzun vadeli değişken ve kısa vadeli sabit kıymetlere yatırım yapılarak piyasa

riskini büyük oranda sınırlanması sağlanır.

Borçlanma araçlarında “Uzun vade” temasına yatırım yapmanın kolay yolu...

Varlıklarını uzun vadeli devlet ve özel sektör borçlanma araçları ile çeşitlendirmek isteyen

tasarruf sahipleri için tasarlanmıştır. Fon, portföyü sürekli yüksek oranda yatırımda ve

ortalama vadesi 730 günden fazla olacak şekilde, AK Portföy’ün piyasa beklentileri

paralelinde optimal getirinin sağlanması hedefiyle yönetilir. Böylece fon uzun vadeli

kıymetlere yatırım imkanı sağlarken faiz oranlarındaki olası dönemsel hareketlerden de

faydalanmayı hedefler.

Faizsiz yatırım araçlarını tercih ediyorsanız...

Birikimlerini faizsiz sermeye piyasası araçlarında değerlendirmek isteyen tasarruf

sahiplerine alternatif sunar. Fon, kamu ve özel sektör kira sertifikalarına yatırım yaparken,

ayrıca varlıklarını katılma hesapları, yabancı kira sertifikaları, altın ve diğer kıymetli

madenler gibi diğer faize dayalı olmayan para ve sermaye piyasası araçlarına da

yönlendirebilir.

2

3

4

Portföy Dağılımı

Bono

Diğer

ÖST

Repo

Bono

Diğer

Repo

ÖST

ÖST

Bono

Diğer

Repo

ÖST

Repo

ÖST

Bono

Diğer

ÖST

Repo

Diğer

ÖST

KİRA

8

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Pay Piyasası

Faiz

Döviz

Altın/Emtia

Veriler

Değişken Fonlar / Emtia Fonları

Fon Adı

Ak Portföy Değişken Fon

Kodu Risk Düzeyi

ADE

ABU

Orta

Yönetim

Ücreti

2.00%

AUM

(Mio TL)

83.7

Orta

2.00%

10.1

i

Ak Portföy Diploma Değişken Özel

Fon

ALD

Ak Portföy Altın Fonu

AFO

Orta/Yüksek

2.60%

0.3

2.04%

70.3

i

Ak Portföy Emtia Yabancı Byf Fon

Sepeti Fonu

2

1

i

Ak Portföy Birebir Bankacılık

Değişken Özel Fon

Yatırım Fonları

Yüksek

i

AES

Yüksek

i

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

1.90%

3.8

Yatırım Stratejisi

Piyasa şartlarına göre değişen yatırım stratejisi ve dengeli bir varlık dağılımı!...

Yatırımcısına piyasa şartlarına göre farklı varlık sınıflarındaki fırsatlara odaklanan bir strateji

önerir. Fon, Varlıklarının en az %60’ı ile sürekli olarak devlet ve özel sektör borçlanma

araçlarına yatırım yaparken, geri kalan kısmını aktif yönetim stratejisi ve piyasa şartlarına

göre değişen (taktiksel) varlık dağılımı bakış açısı ile piyasa şartlarına göre diğer varlık

sınıflarına yönlendirir.

Piyasa şartlarına göre değişen yatırım stratejisi ve dengeli bir varlık dağılımı!...

Yatırımcısına piyasa şartlarına göre farklı varlık sınıflarındaki fırsatlara odaklanan bir strateji

önerir. Varlıklarının en az %60’ı ile sürekli olarak devlet ve özel sektör borçlanma araçlarına

yatırım yaparken, geri kalan kısmını aktif yönetim stratejisi ve piyasa şartlarına göre değişen

(taktiksel) varlık dağılımı bakış açısı ile piyasa şartlarına göre farklı varlık sınıflarına

yönlendirir. Fonlar yabancı ülke varlıklarana yatırım yapmakla birlikte diğer yatırım fonlarında

olduğu gibi sadece %10 stopaj ile vergilendirilir.

Çocuklarınızın geleceği için ideal yatırım stratejisi!...

Fon, ağırlıklı olarak sabit ve değişken getirili devlet iç borçlanma senetleri ve özel sektör

tahvilleri ile hisse senetleri arasında ideal yatırım dengesini sağlayarak getiriyi optimize

etmeyi amaçlıyor.

İçeriğinde en az %25 oranında hisse senedi taşıyan Akbank Diploma Fonu, “aktif yönetim

stratejisi” ile piyasalardaki trendler, beklentiler doğrultusunda varlık dağılımını değiştirerek

yatırım araçlarındaki dönemsel fırsatlardan yararlanmanızı sağlıyor.

Altına yatırım yapmanın kolay yolu!

Birikimlerinin bir kısmını altın ile değerlendirmek ve altının TL cinsi seyrine paralel bir getiri

sağlamak isteyen tasarruf sahiplerine imkan sağlar. Fon, devamlı olarak altın ve altına

dayalı sermaye piyasası araçlarına yatırım yaparken, bu enstrümana yatırım yapan tasarruf

sahiplerine piyasa şartları paralelinde ek değer yaratacak stratejiler de kullanır.

Varlıklarınızı dengeli bir emtia sepeti ile çeşitlendirin!

Endüstriyel metaller, enerji, değerli madenler ve tarımsal emtiların dengeli bir dağılımda yer

aldığı bir emtia sepetine yatırım imkanı sunar. Fon, yabancı borsalarda işlem gören

kıymetlere yatırım yaparak bu stratejiyi gerçekleştirirken uluslararası anlamda genel kabul

görmüş Dow Jones UBS Emtia Endeksini karşılaştırma ölçütü olarak alır.

3

4

Portföy Dağılımı

Diğer

Bono

ÖST

Diğer

Bono

ÖST

Diğer

Hisse

Bono

Altın

Altın

Emtia

9

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Pay Piyasası

Faiz

Döviz

Altın/Emtia

Veriler

Hisse Senedi Fonları

Fon Adı

Ak Portföy Bıst Banka Endeksi Hisse

Senedi Fonu (Hisse Senedi Yoğun

Fon)

Ak Portföy Hisse Senedi Fonu

(Hisse Senedi Yoğun Fon)

Ak Portföy Bıst Temettü 25 Endeksi

Fonu (Hisse Senedi Yoğun Fon)

2

1

Kodu Risk Düzeyi

ADP

Yüksek

Yönetim

Ücreti

2.00%

AUM (Mio

TL)

10.2

i

AK3

Yüksek

3.40%

14.4

i

Ak Portföy Bıst 30 Endeksi Fonu

(Hisse Senedi Yoğun Fon)

Yatırım Fonları

AKU

Yüksek

2.00%

43.3

i

ALC

Yüksek

i

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

2.00%

9.3

Yatırım Stratejisi

Tek fonla borsa İstanbul’daki bankacılık sektörü hisse senetlerine yatırım yapın!...

Tek bir işlemle borsada işlem gören banka hisse (pay) senetlerine doğrudan yatırım yapma

imkanı verir. Ak Portföy uzmanlığıyla İstanbul’daki Bankacılık Sektörü hisse senetlerine

yatırım yapar. Ayrıca, portföy yöneticileri dünyada genel kabul görmüş profesyonel yatırım

süreçleriyle yatırımcısının getirisini artırmayı hedefler.

Varlıklarınıza yurtiçi hisse (pay) senetlerini ekleyin!

Birikimlerini yurtiçi hisse (pay) senetleri ile çeşitlendirmek isteyen tasarruf sahiplerinin

uzman portföy yöneticileri tarafından seçilmiş pay senetlerine kolayca yatırım yapmasını

sağlar. Profesyonel yatırım süreçleri paralelinde alınan pozisyonlarla yatırımcısına ek değer

yaratmayı hedefler.

BİST-30 Endeksi hisse senetlerine tek fonla yatırım yapın!

Birikimlerini Borsa İstanbul’daki en büyük şirketlerin hisse senetleriyle çeşitlendirmeyi

hedefleyen yatırımcılara imkan sağlar. Fon BIST-30 Endeksi’ne en az %90 oranında

paralel bir getiri sağlayacak biçimde yönetilirken yatırımcısına ek değer yaratacak stratejiler

uygulanarak getirinin artırılması hedeflenir.

Kar payı verimi yüksek hisse senetlerinin avantajından faydalanın!

Temettü getirisi yüksek şirketlerin hisse senetlerinden oluşan bir portföye kolayca yatırım

imkanı sağlar. Fon, temettü getirisinin yanı sıra, borsadaki değer artış kazancını da

yatırımcılarına yansıtır. Fon, BİST Temettü 25 Endeksi’ne paralel bir getiri sağlayacak

şekilde konumlanırken, getiriyi artırmayı hedefleyen stratejilerle yönetilir.

3

4

Portföy Dağılımı

Repo

DiğerBono

Hisse

Diğer

Repo

Hisse

Repo

Hisse

Repo

Hisse

10

07EYLÜL2016 - Genel Yatırım Tavsiyesi Kapsamındadır

Bir Bakışta

Pay Piyasası

Faiz

Döviz

Altın/Emtia

Veriler

Yabancı Menkul Kıymet Fonları

Fon Adı

Yatırım Fonları

1

Kodu

Ak Portföy Eurobond (Amerikan

Doları) Borçlanma Araçları Fonu

AKE

Ak Portföy Yabancı Hisse Senedi

Fonu

AOY

Akbank B Tipi Franklin Templeton

Şemsiye Fonu'na Bağlı B.R.I.C.

Ülkeleri Yabancı Menkul Kıymetler

Alt Fonu (Beşinci Alt Fon)

AFT

Akbank B Tipi Franklin Templeton

Şemsiye Fonu'na Bağlı Amerika

Yabancı Menkul Kıymetler Alt Fonu (

Birinci Alt Fon )

AFA

Akbank B Tipi Franklin Templeton

Şemsiye Fonu'na Bağlı Avrupa

Yabancı Menkul Kıymetler Alt Fonu (

İkinci Alt Fon )

AFV

Risk Düzeyi

Yönetim

Ücreti

AUM

(Mio TL)

1.00%

81.9

2.00%

74.0

Orta/Yüksek

i

Yüksek

i

Yüksek

2.90%

5.0

2.25%

70.5

2.25%

20.1

i

Yüksek

i

Yüksek

i

Akbank B Tipi Franklin Templeton

Şemsiye Fonu'na Bağlı Latin

Amerika Yabancı Menkul Kıymetler

Alt Fonu ( Üçüncü Alt Fon )

AFY

Akbank B Tipi Franklin Templeton

Şemsiye Fonu'na Bağlı Asya

Yabancı Menkul Kıymetler Alt Fonu (

Dördüncü Alt Fon )

AFS

Yüksek

i

Yüksek

i

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

2.90%

7.8

2.90%

10.4

Yatırım Stratejisi

Birikimlerine bir miktar dolar cinsi eurobond eklemek ister misiniz?

Tasarruflarının bir kısmına dolar cinsi eurobondlar eklemek isteyen yatırımcılara imkan

sağlar. Fonun içerisindeki eurobondların getiri dengesinin AK Portföy’ün yatırım

süreçlerindeki uzmanlık ve tecrubesi ile optimal şekilde sağlanması hedeflenir.

Hisse senetlerinde “dünya karması”...

Dünyanın farklı ülkelerindeki hisse (pay) senetleri ile döviz cinsi varlıklara yatırım yapmak

isteyen tasarruf sahiplerine imkan sağlar. Fon portföyünün devamlı olarak yabancı hisse

senetlerine yatırılması ve yapılan çeşitlendirme ile yatırımcının global hisse senedi

piyasalarındaki kazanca iştirak etmesi hedeflenir. Fon bu stratejiyi hayata geçirirken dünyaca

kabul görmüş MSCI Global Equity endeksini temel karşılaştırma ölçütü olarak alır.Fonlar

yabancı ülke varlıklarana yatırım yapmakla birlikte diğer yatırım fonlarında olduğu gibi

sadece %10 stopaj ile vergilendirilir.

Gelişmekte olan ülke hisse senetlerine tek fonla yatırım yapın!...

Gelişen ülkelerin öne çıkan hisse senetlerine kolayca yatırım yapılmasını sağlar. Fon,

Franklin Templeton ve Ak Portföy uzmanlığı ile Ağırlıklı olarak BRIC (Brezilya, Rusya,

Hindistan, Çin) ülke borsalarında işlem gören büyüme potansiyeli yüksek şirketlere yatırım

yapar. Kısa vadeli piyasa dalgalanmalarını ön planda tutmaksızın, uzun vadeli getiri ve

büyümeyi amaçlar.

ABD piyasalarında küçük, orta ve büyük ölçekli hisse senetlerine kolayca yatırım

yapın!

Dünyaca ünlü fon yönetim şirketi Franklin Templeton ve Ak Portföy uzmanlığı ile, ABD

hisse senetlerine kolayca yatırım yapılmasını sağlar. Detaylı yatırım süreçleriyle, Amerika

Birleşik Devletleri'nde artan büyüme ve karlılığa sahip olan, küçük, orta ve büyük ölçekli

şirketlere yatırım yaparak uzun vadeli getiri ve büyümeyi hedefler. Fonlar yabancı ülke

varlıklarana yatırım yapmakla birlikte diğer yatırım fonlarında olduğu gibi sadece %10

stopaj ile vergilendirilir.

Hisse Senetlerinde “Avrupa karması”...

Franklin Templeton ve Ak Portföy uzmanlığı ile portföyüne Avrupa hisse senetlerini dahil

etmek isteyen yatırımcılara yöneliktir. Fon, detaylı yatırım süreçleri ile, Avrupa ülkelerinde

kurulmuş ve faaliyetlerinin büyük kısmını bu ülkelerde yürüten, büyüme potansiyeli yüksek

şirketlerin hisse senetlerine yatırım yaparak uzun vadeli getiri ve büyümeyi hedefler. Fonlar

yabancı ülke varlıklarana yatırım yapmakla birlikte diğer yatırım fonlarında olduğu gibi

sadece %10 stopaj ile vergilendirilir.

Hisse senetlerinde “Latin Amerika” temasına kolayca yatırım yapın!...

Latin Amerika bölgesinin kanunlarına göre kurulmuş olan veya gelirlerinin büyük kısmını bu

ülkelerden elde eden şirket hisse senetlere yatırım yapar. Franklin Templeton ve Ak Portföy

uzmanlığı ile yönetilen fonun yatırım evreninde Brezilya, Meksika, Şili, Peru, Arjantin gibi

Latin Amerika ülkelerindaki büyüme potansiyeli yüksek şirketler yer alır. Fonlar yabancı ülke

varlıklarana yatırım yapmakla birlikte diğer yatırım fonlarında olduğu gibi sadece %10

stopaj ile vergilendirilir.

Hisse senetlerinde “Asya” temasına kolayca yatırım yapın!...

Fon; varlıklarına Asya bölgesinin kanunlarına göre kurulmuş olan veya gelirlerinin büyük

kısmını bu ülkelerden elde eden ülke hisse senetlerini dahil etmek isteyen yatırımcılara

imkan sunar. Dünyanın önemli fon yönetim şirketlerinden Franklin Templeton ve Ak Portföy

uzmanlığı ile yönetilen fon, içeriğinde Çin, Güney Kore, Tayland, Endonezya gibi ülkelere

ağırlıklı olarak yer verir.Fonlar yabancı ülke varlıklarana yatırım yapmakla birlikte diğer

yatırım fonlarında olduğu gibi sadece %10 stopaj ile vergilendirilir.

2

3

4

Portföy Dağılımı

Bono

Diğer

Yabancı

Hisse

Yabancı

Hisse

Yabancı

Hisse

Yabancı

Hisse

Yabancı

Hisse

Yabancı

Hisse

11

07EYLÜL2016

Bir Bakışta

Faiz

Pay Piyasası

Döviz

Altın/Emtia

Veriler

Yatırım Fonları

Ak Yatırım – Araştırma tarafından hazırlanmıştır

[email protected]

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve

getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun

olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil , suret ve nam altında olursa olsun

herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi

ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank TAŞ, Ak Yatırım AŞ, Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank TAŞ,Ak Yatırım AŞ, Ak

Portföy Yönetimi A.Ş. her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda

bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank TAŞ, Ak Yatırım AŞ ve Ak Portföy Yönetimi A.Ş. ’nin herhangi

bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve

oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek

dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun

uğrayabileceği zararlardan hiçbir şekil ve surette Akbank TAŞ, Ak Yatırım AŞ, Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında

olursa olsun Akbank TAŞ, Ak Yatırım AŞ ve Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Ak Yatırım Araştırma Departmanı tarafından hazırlanmıştır.

12