SERMAYE PİYASASI KURULU

BEST İTHALAT İHRACAT PAZARLAMA VE TİCARET A.Ş.

PAYLARININ HALKA ARZINA İLİŞKİN İZAHNAME ÖZETİDİR

1

BEST İTHALAT İHRACAT PAZARLAMA VE TİCARET A.Ş.

Özettir

Bu özet, Sermaye

onaylanmıştır.

Piyasası

Kurulu

(Kurul)’nca

….../….../….....

tarihinde

Ortaklığımızın çıkarılmış sermayesinin 4.560.000 TL’den 5.810.000 TL’ye

çıkarılması nedeniyle artırılacak 1.250.000 TL nominal değerli paylarının halka arzına

ilişkin özettir.

Özetin onaylanması, özette yer alan bilgilerin doğru olduğunun Kurulca tekeffülü

anlamına gelmeyeceği gibi, söz konusu paylara ilişkin bir tavsiye olarak da kabul

edilemez. Ayrıca halka arz edilecek payların fiyatının belirlenmesinde Kurul’un herhangi

bir takdir ya da onay yetkisi yoktur.

Bu özet, ihraççı bilgi dokümanı ve sermaye piyasası aracı notu ile birlikte geçerli bir

izahname oluşturur ve ihraççı bilgi dokümanı ve sermaye piyasası aracı notunda yer alan

bilgilerin özetini içerir. Bu nedenle, özet izahnameye giriş olarak okunmalı ve halka arz

edilecek paylara ilişkin yatırım kararları ihraççı bilgi dokümanı, sermaye piyasası aracı

notu ve özetin bir bütün olarak değerlendirilmesi sonucu verilmelidir.

Bu özet ile birlikte incelenmesi gereken ihraççı bilgi dokümanı ve sermaye piyasası

aracı notu, ortaklığımızın ve halka arzda satışa aracılık edecek Neta Yatırım Menkul

Değerler A.Ş.’nin www.netayatirim.com adresli internet siteleri ile Kamuyu Aydınlatma

Platformu (KAP)’nda (kap.gov.tr) …../…../……. tarihinde yayımlanmıştır. Ayrıca

başvuru yerlerinde incelemeye açık tutulmaktadır.

SPKn’nun 10’uncu maddesi uyarınca, izahnameyi oluşturan belgeler ve bu belgelerin

eklerinde yer alan yanlış, yanıltıcı ve eksik bilgilerden kaynaklanan zararlardan ihraççı

sorumludur. Zararın ihraççıdan tazmin edilememesi veya edilemeyeceğinin açıkça belli

olması halinde; halka arz edenler, ihraca aracılık eden yetkili kuruluş, varsa garantör ve

ihraççının yönetim kurulu üyeleri kusurlarına ve durumun gereklerine göre zararlar

kendilerine yükletilebildiği ölçüde sorumludur. Ancak, izahnameyi oluşturan diğer

belgelerle birlikte okunduğu takdirde özetin yanıltıcı, hatalı veya tutarsız olması durumu

hariç olmak üzere, sadece özete bağlı olarak ilgililere herhangi bir hukuki sorumluluk

yüklenemez. Bağımsız denetim, derecelendirme ve değerleme kuruluşları gibi izahnameyi

oluşturan belgelerde yer almak üzere hazırlanan raporları hazırlayan kişi ve kurumlar

da hazırladıkları raporlarda yer alan yanlış, yanıltıcı ve eksik bilgilerden SPKn

hükümleri çerçevesinde sorumludur.

2

İÇİNDEKİLER

1. ÖZETİN SORUMLULUĞUNU YÜKLENEN KİŞİLER…………3

2. İHRAÇÇIYA İLİŞKİN BİLGİLER…………………………………3

3. İHRAÇ EDİLECEK PAYLARA İLİŞKİN BİLGİLER………….11

4. RİSK FAKTÖRLERİ…………………………………………….….14

5. HALKA ARZA İLİŞKİN BİLGİLER……………………….……..19

3

KISALTMA VE TANIMLAR

Amerikan Doları

Avro

Best İthalat İhracat Pazarlama ve Ticaret A.Ş.

“USD”

EURO

“Şirket”, “Best İthalat”

Gayri Safi Yurt İçi Hasıla

Neta Yatırım Menkul Değerler A.Ş.

BİAŞ Takas ve Saklama Bankası A.Ş.

Borsa İstanbul Anonim Şirketi

Borsa İstanbul Anonim Şirketi Kotasyon

Kamuyu Aydınlatma Platformu

Merkezi Kayıt Kuruluşu A.Ş.

Sermaye Piyasası Kanunu

Sermaye Piyasası Kurulu

Türkiye Büyük Millet Meclisi

Türk Lirası

Türk Ticaret Kanunu

Türk Ticaret Sicil Gazetesi

Madde

Uluslararası Finansal Raporlama Standartları

Serbest Muhasebeci Mali Müşavir

“GSYİH”

“NetaYatırım”

“Takasbank”

“BİST veya “Borsa”

“BİAŞ Kotasyon”

“KAP”

“MKK”

“SPKn”

“SPK”, “Kurul”

“TBMM”

“TL”

“TTK”

“TTSG”

“Md”

“UFRS”

“SMMM”

Teminat, Rehin, İpotek

Uluslararası Muhasebe Standartları

Yatırım Amaçlı Gayrimenkul

Best İthalat A.Ş. ve Bakkal 24 Ltd.Şti.

Çevresel Etki Değerlendirmesi

“TRİ”

“UMS”

“YAG”

“ORTAKLIK”

“ÇED”

Gelişen İşletmeler Piyasası

“GİP”

İstanbul Ticaret Odası

“ITO”

Bakkal 24 Otomatik Satış Sistemleri Ltd.Şti

“Bakkal 24 Ltd.Şti.”

4

1. ÖZETİN SORUMLULUĞUNU YÜKLENEN KİŞİLER

Kanuni yetki ve sorumluluklarımız dahilinde ve görevimiz çerçevesinde bu özet ve

eklerinde yer alan sorumlu olduğumuz kısımlarda bulunan bilgilerin ve verilerin gerçeğe

uygun olduğunu ve özette bu bilgilerin anlamını değiştirecek nitelikte bir eksiklik

bulunmaması için her türlü makul özenin gösterilmiş olduğunu beyan ederiz.

20.12.2013

İhraççı

Best İthalat İhracat Pazarlama ve

Ticaret A.Ş.

Mehmet İhsan

Elvan

NALÇACI

Sorumlu Olduğu Kısım:

AKYÜZOL

Yön. Kur. Başkanı Yön. Kur. Üyesi

SERMAYE PİYASASI ARACI

NOTUNUN TAMAMI

20.12.2013

Neta Yatırım Menkul Değerler A.Ş.

Mehmet Bedir

Genel Müdür

Mustafa Çakmak

Takas ve Operasyon

Uzmanı

Sorumlu Olduğu Kısım:

SERMAYE PİYASASI ARACI

NOTUNUN TAMAMI

5

2. İHRAÇÇIYA İLİŞKİN BİLGİLER

2.1. İhraççının ticaret unvanı

Şirketin esas sözleşmesinde bulunan ticaret unvanı Best İthalat İhracat Pazarlama ve Ticaret

Anonim Şirketi’dir.

2.2. İhraççının hukuki statüsü, tabi olduğu mevzuat, ihraççının kurulduğu ülke ile

iletişim bilgileri

Ticaret Unvanı

Hukuki Statüsü

Merkez Adresi*

Tabi Olduğu Yasal Mevzuat

İhraççının kurulduğu Ülke

Telefon ve Faks Numaraları

İnternet Adresi

: Best İthalat İhracat Pazarlama ve Ticaret

: Anonim Şirket

: Çubuklu Mah. Taşocağı Yolu No:37-39 Beykoz

–İSTANBUL

: T.C. Kanunları

: Türkiye

: 216 331 47 91- 216 331 47 95

: www.bestithalat.com.tr

Konuya ilişkin ayrıntılı bilgi ihraçcı bilgi dokümanının 5.1.4 no’lu maddesinde yer

almaktadır.

2.3. İhraççı bilgi dokümanında yer alması gereken finansal tablo dönemleri itibariyle

ana ürün/hizmet kategorilerini de içerecek şekilde ihraççı faaliyetleri ile faaliyet gösterilen

sektörler/pazarlar hakkında bilgi

Best İthalat İhracat Pazarlama ve Ticaret A.Ş. 2003 yılında faaliyetine başlamıştır. Şirket’in

faaliyetleri, Kavacık’taki merkez ofisinde 1.600m² kapalı alanda devam etmektedir. Satış

gelirlerinin kahvenin de dahil olduğu sıcak içecek sektörü ile ilgili olarak her türlü makine ve ürün

satışı, servis ve bayilik hizmetlerinden sağlamaktadır.

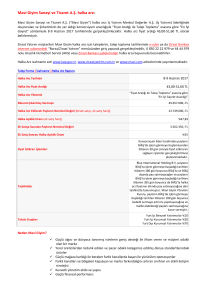

Mamul Grubu

1

2

3

4

5

6

Ticari Mal satışları

Perakende Satışlar

Makine Gelirleri

Franchising

Gelirleri

Komple Cafe Satış

Gelirleri

Diğer Satış

Gelirleri

BRÜT

SATIŞLAR

Miktar

Tutar (TL)

Birim (adet,

2011

ton, v.b.)

kg,adet

13.387.311

1.758.458

adet

423.283

hizmet

431.318

hizmet

348.556

Toplam

Tutar (TL)

2012

2013/6

13.950.973

1.1864.034

3.348.914

7.274.416

517.295

1.493.485

1.131.540

807.229

4.226.820

2.017.229

360.578

926.475

379.449

16.709.504

25.448.756

12.489.103

Konuya ilişkin ayrıntılı bilgi ihraççı bilgi dokümanının 6. bölümünde yer almaktadır.

2.4. İhraççıyı ve faaliyet gösterilen sektörü etkileyen önemli eğilimler

6

Satış eğilimleri mevsimsellik göstermektedir. Best’in satışları her yıl ilk üç ay düşük seyrederken

ikinci üç ayda artış göstermektedir. Bunda özellikle turizm bölgelerindeki otellerin alımlarına

başlamasının etkisi bulunmaktadır. Ayrıca 2013 senesinde nisan ayından itibaren cafe satışları

arttığı için toplam satışlara olumlu etkisi olmuştur. Üçüncü üç aylık dönemde ise yaz aylarının tatil

durgunluğu ve ramazan ayı dönemi nedeniyle satışlar bir ölçüde düşmektedir. Son üç aylık

dönemde ise satışların yeniden hızlanıp yılsonu hedeflerinin tutması beklenmektedir.

Satış fiyatları ürünlerin büyük bölümünde döviz (avro) olarak belirlenmiştir. Üretici firma

fiyatlarında ya da ithalat mevzuatında bir değişiklik olmadığı sürece (vergiler gibi) satış fiyatlarında

bir değişiklik olmamaktadır. Satış fiyatı Türk Lirası olarak belirlenen ürünlerde ise kur artışlarına

bağlı olarak gerektikçe satış fiyatları arttırılmaktadır. Son iki sene içinde (2012 ve 2013) Türk

Lirası bazında satış yapılan ürünlere defa olmak üzere toplam yaklaşık % zam yapılmıştır.

Otomat makinesi kısmında ise altı aylık dönemlerde ürünlerin fiyatlarına enflasyon oranlarında zam

yapılmaktadır.

Konuya ilişkin ayrıntılı bilgi ihraççı bilgi dokümanının 10. bölümünde yer almaktadır.

2.5. İhraççının dahil olduğu grup ve grup içindeki konumu hakkında bilgi

05.07.2004 tarihinde Ervendo Otomatik Satış Sistemleri Ltd.Şti ünvanı ile kurulmuş ve ünvanı

16.10.2008 tarihinde Bakkal 24 Otomatik Satış Sistemleri Ltd.Şti olarak değişen şirketin

hisselerinin %99.72’si, 2012 yılında Best İthalat tarafından satın alınmıştır.

Best İthalat İhracat Pazarlama ve Ticaret A.Ş. 2003 yılında faaliyetine başlamıştır. Satış gelirlerinin

kahvenin de dahil olduğu sıcak içecek sektörü ile ilgili olarak her türlü makine ve ürün satışı, servis

ve bayilik hizmetlerinden sağlamaktadır. Bakkal 24 Ltd.Şti otomat işletmeciliği yapmakta olup

hizmet verdiği makinelerin bir kısmını Best İthalat’tan kiralamakta, ayrıca otomatlarda kullandığı

sıcak içecekleri de Best İthalat’tan satın almaktadır. Borç/alacak ilişkisi fatura kesilmesi suretiyle

gerçekleşmektedir.

Konuya ilişkin ayrıntılı bilgi ihraççı bilgi dokümanının 7. bölümünde yer almaktadır.

2.6. İhraççının ortaklık yapısı

Ortaklığın yönetim hakimiyeti, hisselerin %47,55’ine sahip olan Elvan Akyüzol , %21,42’sine

sahip olan Mehmet İhsan Nalçacı ve %21,42’sine sahip olan Ahmet İrfan Nalçacı’ya aittir.

Konuya ilişkin ayrıntılı bilgi ihraççı bilgi dokümanının 15. bölümünde yer almaktadır.

2.7. Seçilmiş finansal bilgiler ve faaliyet sonuçları

Kısa Vadeli Ticari Alacaklar

Şirket’in 2011 yıl sonu itibariyle 12.022.411 TL tutarında görülen kısa vadeli ticari alacakları 2012

yılına gelindiğinde geçen yılın aynı dönemine göre %21 oranında azalış ile 9.468.3694 TL tutarına

gerilemiştir. Söz konusu azalış, Şirket’in 2012 yılı dönemine vadesi 6 aya kadar olan alacak

senetlerinin 2.657.104 TL tutarında tahsil edilmesinden kaynaklanmaktadır. 30.06.2013 tarihli ara

dönem itibariyle Şirket’in 11.667.603 TL tutarında görülen kısa vadeli ticari alacaklarının

7

3.889.042 TL’si senetsiz alacaklardan, 7.778.561 TL’si vadesi 6 aya kadar olan senetli

alacaklarından meydana gelmektedir.

Kısa Vadeli ve Uzun Vadeli Finansal Borçlar

Şirket’in 2011 yıl sonu itibariyle 7.236.644 TL tutarında görülen kısa vadeli finansal borçları 2012

yılına gelindiğinde geçen yılın aynı dönemine göre %16 oranında azalış ile 6.081.899 TL tutarına

gerilediği görülmüştür. 30.06.2013 tarihli ara dönem itibariyle Şirket’in kısa vadeli finansal

borçları 8.881.080 TL tutarındadır.

Şirket’in 2011 yıl sonu itibariyle 1.205.798 TL tutarında görülen uzun vadeli finansal borçları 2012

yılına gelindiğinde geçen yılın aynı dönemine göre %152 oranında artış ile 3.040.923 TL tutarına

yükseldiği görülmüştür. 30.06.2013 tarihli ara dönem itibariyle Şirket’in uzun vadeli finansal

borçları 4.448.398 TL tutarındadır.

Kısa vadeli banka kredileri nakit spot krediler ile araç kredilerinin kısa vadeli taksitlerinden

oluşmaktadır. Uzun vadeli krediler ise araç kredilerinin uzun vadeli kısmını oluşturmaktadır.

Banka kredilerinin tamamı Türk Lirası cinsinden olup, ortalama efektif faiz oranları %15

civarındadır.

Finansal kiralama borçları, makine ve techizat alım finansmanını temsil etmekte olup Türk Lirası ve

Euro cinsinden kullanılmıştır.

Öz Kaynaklar

Şirket’in 2011 yıl sonu itibariyle 2.066.023 TL tutarında görülen öz kaynakları 2012 yılında

gelindiğinde ise geçen yılın aynı dönemine göre %148 oranında artış ile 5.121.731 TL seviyesine

yükseldiği görülmüştür. Söz konusu artış Şirket’in 2011 yıl sonu itibariyle 3.430.000 TL tutarında

olan ödenmiş sermayesinin 2012 yılı içerisinde 4.560.000 TL tutarına çıkarılmasından

kaynaklanmaktadır. Bununla birlikte 2012 yılı içerisinde 2.858.968 TL tutarındaki değer artış fonu

söz konusu artışın bir diğer etmenlerindendir. 30.06.2013 tarihli ara dönem itibariyle Şirket’in öz

kaynakları 4.590.061 TL tutarındadır.

Satış Gelirleri

Şirketin satışlarını etkileyen unsurlar; Ticari mal satışları, Perakende satışlar, Makine gelirleri,

Franchising gelirleri, Komple cafe satış gelirleri ve diğer satış gelirlerinden oluşmaktadır.

Şirketin 30.06.2013 ara döneme ilişkin brüt satış gelirleri 12.489.103 TL’dir. Brüt satış geliri

üzerinden uygulanan satış iade ve indirimler (731.791 TL) düşüldükten sonra oluşan satış geliri

11.757.312 TL seviyesindedir. 30.06.2012 ara dönemine ilişkin brüt satış gelirleri ise, 12.100.017

TL olmakla birlikte 739.071 TL olan satış iade ve indirimler sonrası satış geliri 11.360.946 TL’dir.

Şirketin 2012 ve 2013 Haziran ayı gelirleri karşılaştırıldığında; 30.06.2013 ara dönemi, bir önceki

yılın aynı dönem satış gelirinden % 3,49 oranında artış göstermiştir

Konuya ilişkin ayrıntılı bilgi ihraççı bilgi dokümanının 9. bölümünde yer almaktadır.

2.8. Seçilmiş proforma finansal bilgiler

Yoktur.

2.9. Kar tahmin ve beklentileri

8

Yoktur.

2.10. İhraççı bilgi dokümanında yer alan finansal tablolara ilişkin bağımsız denetim

raporlarına şart oluşturan hususlar hakkında açıklama

Best İthalat İhracat Pazarlama ve Ticaret A.Ş.'nin 31.12.2011 – 31.12.2012 ve 01.01-30.06.2013

tarihli finansal tablolarını Legal Bağımsız Denetim Yeminli Mali Müşavirlik A.Ş. denetlemiş olup,

sorumlu ortak baş denetçi Korkut Yet’dir. Şirket’in 31.12.2011 – 31.12.2012 ve 01.01-30.06.2013

hesap dönemlerine ait finansal tablolarını denetleyen Legal Bağımsız Denetim Yeminli Mali

Müşavirlik A.Ş. tarafından ilgili dönemler için olumlu görüş verilmiştir.

2.11. İşletme sermayesi beyanı

Best İthalat, izahnamenin bir kısmını oluşturan işbu sermaye piyasası aracı notu imzalandığı

tarihten itibaren 12 aylık süre zarfında cari yükümlülüklerini karşılamak üzere yeterli işletme

sermayesi yoktur.

Şirketin 30.06.2013 tarihi itibariyle dönen varlıkları 19.988.030 TL, kısa vadeli yükümlülük

toplamı ise 21.550.410 TL seviyesindedir. Buna göre şirketin dönen varlıklardan kısa vadeli

yükümlülüklerin çıkarılmasıyla hesaplanan net işletme sermayesi -1.562.380 TL seviyesindedir.

2.12. Yönetim kurulu üyeleri hakkında bilgiler

Best İthalat İhracat Pazarlama ve Ticaret A.Ş.'nin yönetim kurulu 4 kişiden oluşmaktadır.

Yönetim Kurulu başkanı Mehmet İhsan Nalçacı , Yönetim kurulu başkan yardımcısı olan

Aziz Sertaç Akyüzol , Yönetim kurulu üyesi Elvan Akyüzol ve Ahmet İrfan Nalçacı

oluşmaktadır.

2.13. Bağımsız denetim ve bağımsız denetim kuruluşu hakkında

Best İthalat İhracat Pazarlama ve Ticaret A.Ş.'nin 31.12.2010 – 31.12.2011 – 31.12.2012 ve

01.01-30.06.2013 tarihli finansal tablolarını Legal Bağımsız Denetim Yeminli Mali

Müşavirlik A.Ş. denetlemiş olup, sorumlu ortak baş denetçi Korkut Yet’dir.

Adresi, Cemal Sahir Sok. Profilo Plaza B Blok No: 26/28 Mecidiyeköy Şişli, - İstanbul

şeklindedir.

3. İHRAÇ EDİLECEK PAYLARA İLİŞKİN BİLGİLER

3.1. İhraç edilecek paylar ile ilgili bilgiler

Şirket’in 4.560.000 TL tutarındaki mevcut sermayesi; 1.250.000 TL nakit karşılanmak üzere

5.810.000 TL’ye artırılacaktır.

9

Nakit karşılığı artırılan 1.250.000 TL nominal değerli sermayeyi temsil eden paylar halka arz

edilecektir.

Bu sermaye artırımında mevcut ortakların yeni pay alma hakları kısıtlanmıştır.

Konuya ilişkin ayrıntılı bilgi sermaye piyasası aracı notunun 4.1 no’lu maddesinde yer

almaktadır.

3.2. Payların hangi para birimine göre ihraç edildiği hakkında bilgi

Paylar Türk Lirası cinsinden satışa sunulacaktır.

3.3. Sermaye hakkında bilgiler

Şirket’in mevcut çıkarılmış sermayesi 4.560.000 TL olup, beher payının nominal değeri

1,00 TL’dir.

3.4. Paylara ilişkin haklar

Satışı yapılacak paylar, ilgili mevzuat uyarınca pay sahiplerine kardan pay alma hakkı, oy hakkı,

yeni pay alma hakkı ve tasfiyeden pay alma hakkılarını sağlamaktadır.

Konuya ilişkin ayrıntılı bilgi sermaye piyasası aracı notunun 4.5 no’lu maddesinde yer

almaktadır.

3.5. Halka arz edilecek paylar üzerinde, payların devir ve tedavülünü kısıtlayıcı veya

pay sahibinin haklarını kullanmasına engel olacak kayıtların bulunup bulunmadığına ilişkin

bilgi

Sermaye artırımı yoluyla halka arz edilecek beheri 1 TL nominal değerli nama yazılı 1.250.000 TL

nominal tutardaki paylar üzerinde, payların devir ve tedavülünü kısıtlayıcı veya pay sahibinin

haklarını kullanmasına engel olacak kayıtlar olmadığını ve ayrıca paylar üzerinde intifa hakkı

bulunmamaktadır.

Sermaye piyasası aracı notunun 4.7 no’lu maddesinde yer alan açıklamaya burada aynen yer

verilecektir.

3.6. Payların borsada işlem görme tarihleri ile ihraççının sermaye piyasası araçlarının

borsaya kote olup olmadığına/borsada işlem görüp görmediğine veya bu hususlara ilişkin bir

başvurusunun bulunup bulunmadığına ilişkin bilgi

Halka arz edilen payların satış tamamlandıktan sonra BİAŞ’da işlem görebilmesi BİAŞ

mevzuatının ilgili hükümleri çerçevesinde BİAŞ’un vereceği olumlu karara bağlıdır.

Öncelikle sermaye piyasası aracı notunun 6.1 no’lu maddesinde yer alan açıklamaya burada

aynen yer verilecektir.

3.7. Kar dağıtım politikası hakkında bilgi

Yoktur.

10

Konuya ilişkin ayrıntılı bilgi ihraççı bilgi dokümanının 11. Bölümünde yer almaktadır.

4. RİSK FAKTÖRLERİ

4.1. İhraççıya ve faaliyetlerine ilişkin riskler hakkındaki temel bilgiler

•

•

•

•

•

•

•

•

•

•

•

•

•

Şirketin önemli tedarikçilerinin kaybedilmesi Şirket operasyonlarını olumsuz etkileyebilir.

Şirket’in gelirleri, ekonomik büyüme ve tüketici talebine duyarlıdır.

Şirket’in satışlarında temel ürün olan kahve ve türevlerinden oluşması uluslararası kahve

borsasındaki oluşacak dalgalanma fiyatları direk olarak etkilemektedir.

Döviz kurlarındaki artışlar/azalışlar Şirket’in yabancı para cinsinden olan ticari ve finansal

borçlarında kur farkı gideri/geliri oluşmasına neden olabilir.

Şirket faaliyetleriyle ilgili olarak çeşitli hukuki davalara muhatap olmuş olup, gelecekte de

benzer davalarla karşılaşabilir.

Şirket’in rekabetçi konumunu koruması ve ileriye dönük beklentilerinin gerçekleşmesi üst

düzey yönetiminin devamlılığına bağlıdır.

Şirket, müşteri talep ve isteklerine, müşteri tercihlerinde oluşan değişikliklere ve tüketim

eğilimlerine uyum sağlayamayabilir, hizmet kalitesini yeterli düzeyde tutamayabilir ve

dolayısıyla müşteri memnuniyetini sağlayamayabilir.

Şirket’in yapmış olduğu sözleşmelerde, sözleşme yükümlülüklerini yerine getirememe riski

bulunmaktadır.

Şirket’in ürün grupları itibariyle hitap ettiği sektörde yaşanabilecek daralmadan dolayı o

Hammadde girdisinin döviz kuruna bağlı olması sebebiyle döviz kuru dalgalanmalarından

dolayı karlılık üzerinde risk bulunmaktadır.

oluşabilecek satış riski bulunmaktadır.

Düşük karlılık sebebiyle şirket gelecek yıllarda yeni kaynak ihtiyacı duyabilir.

Makine ve bayilik yatırımlardaki sapmalar beklentilerin gerçekleşmemesine neden olabilir.

Şirket’in düşük nakit kaynakları, faaliyetlerinin aksamasına neden olabilir.

4.2. İhraççının içinde bulunduğu sektöre ilişkin riskler hakkındaki temel bilgiler

•

•

Şirket’in yer aldığı sektörde çok sayıda şirket faaliyet göstermektedir. Sektördeki rekabet

koşullarının sertleşmesi, sektördeki genel kârlılık seviyesini olumsuz etkileyecektir. Fiyat

baskısı, rekabetin yoğun olduğu bölgelerde Şirket’in faaliyetlerini, büyüme beklentilerini ve

finansal durumunu olumsuz etkileyebilir.

Sektörde eğitimli/tecrübeli kalifiye eleman bulma ve uzun süreli çalıştırma zorluğu sektörü

negatif yönde etkileyen unsur olarak görülebilir.

4.3. Diğer riskler hakkındaki temel bilgiler

4.3.1.Finansal Risk Yönetimi

Şirket faaliyetlerinden dolayı çeşitli finansal risklere maruz kalmaktadır. Bunlar likidite piyasa riski

( döviz kuru riski, faiz oranı riski) kredi riski ve likidite riskleridir.

11

4.3.2.Likidite Riski:

Şirket’in 30.06.2013 tarihi itibariyle, 3 aydan kısa vadeli yükümlülükleri 17.867.470 TL, 3 aydan

uzun vadeli yükümlülükleri 1.464.460 TL, 1-5 yıl arası yükümlülükleri 4.607.567 TL’dir.

Şirket’in 30.06.2013 tarihi itibariyle, dönen varlıkları 19.988.030 TL, kısa vadeli yükümlülük

toplamı ise 21.550.410 TL seviyesindedir. Buna göre şirketin dönen varlıklardan kısa vadeli

yükümlülüklerin çıkarılmasıyla hesaplanan net işletme sermayesi -1.562.380 TL seviyesindedir.

4.3.3.Kredi riski:

Şirket’in 30.06.2013 tarihi itibariyle Şirket’in kredi riskini oluşturan diğer taraf ticari alacakları

11.667.603 TL, ilişkili taraftan diğer alacakları 551.037 ve diğer taraftan diğer alacakları 281.943

TL olmakla beraber bankalardaki mevduat ve likit fonlar 872.603’dir.

4.3.4.Döviz Kuru Riski:

Şirket’in maruz kaldığı kur riski, Euro cinsi ithalat işlemlerinden kaynaklanmaktadır. Şirket’in

döviz cinsinden varlıklarının TL cinsinden karşılığı; 30.06.2013 ara dönem için 212.104 TL, 2012

yılında 66.833 TL ve 2011 yılında 3 TL’dir. Şirket’in döviz cinsinden borçların TL karşılığı ise;

30.06.2013 ara dönem için 1.206.315 TL, 2012 yılı 2.724.908 TL, 2011 yılı 3.500.852 TL’dir.

Şirket’in finansal verilerine göre; Euro’nun TL karşısında %10 değişmesi halinde, Euro net

yükümlülüğü 30.06.2013 ara dönemi için 99.421 TL ve 31.12.2012 yılı için 265.807 TL

seviyesindedir.

4.3.5.Sermaye Risk Yönetimi

30.06.2013 tarihinden itibari ile Şirket’in borçlarından nakit ve benzerleri çıkarıldıktan sonra

ulaşılan net borcu 12.456.875 TL ve öz sermaye oranı 2,71 seviyesindedir.

4.3.6 Faiz Oranı Riski

Şirketin sabit ve değişken faiz oranları üzerinden borçlanması, Şirketi faiz oranı riskine maruz

bırakmaktadır.

Şirket’in 31.12.2012 yılında ve 30.06.2013 tarihli ara döneminde Banka kredilerinin tamamı Türk

Lirası cinsinden olup, ortalama efektif faiz oranları %15 civarındadır.

4.4 İhraç edilecek paylara ilişkin riskler hakkındaki temel bilgiler

Pay sahipleri temel olarak kar payı geliri ve sermaye kazancı elde ederler.

İhraç Edilen Payların Kar Payı Gelirine İlişkin Riskler:

Sermaye Piyasası Kanunu’na göre halka açık anonim ortaklıklar, kârlarını genel kurulları tarafından

belirlenecek kâr dağıtımı politikaları çerçevesinde ve ilgili mevzuat hükümlerine uygun olarak

dağıtırlar. Bu çerçevede İhraççının gelecekte yatırımcılara kâr payı dağıtacağına ilişkin bir garanti

bulunmamaktadır. Kar payı şirketlerin yıl sonunda elde ettikleri karın dağıtılmasından elde edilen

gelirdir. Bu bağlamda, zarar edilen yıllarda İhraççının kar payı dağıtması zaten mümkün

olmayacaktır. Kar payı dağıtılabilmesi için önce, geçmiş yıllar zararının kapatılması gerekmektedir.

12

Şirket yönetimi dağıtılabilir kar olduğu dönemlerde genel kurul onayı ile kar dağıtabilir. Borsa

şirketleri karını nakden veya kar payının sermayeye ilavesi suretiyle pay ihraç ederek dağıtabilir.

Ayrıca, Şirket’in yeterli karı olmayabilir veya karını Şirket bünyesinde tutup, dağıtmamaya karar

verebilir.

İhraç Edilen Payların Sermaye Kazancına İlişkin Riskler:

Şirket payları herhangi bir örgütlü piyasada işlem görmüyor olup, ilk defa Borsa İstanbul’da

halka arz edilecektir. Satılacak payların halka arz fiyatı Şirket tarafından belirlenmiş olup, arz

sonrası Borsa İstanbul'da oluşacak fiyattan farklılık gösterebilir. Ayrıca paylar ihraç

edildikten sonra, ekonomideki ve/veya Şirket'in mali yapısındaki gelişmelere bağlı olarak,

payların fiyatı piyasada belirlenecektir.

Yurtiçi ve/veya yurtdışında genel ekonomiye ve/veya sektöre ilişkin olumsuz gelişmeler

olması, Şirket’in ciro, faaliyet karlılığı gibi finansal performans parametrelerinin piyasa

öngörülerinin altında kalması gibi durumlarda Şirket paylarının değeri düşebilir veya sert

dalgalanmalar gösterebilir. Şirketin mali performansı olumlu bir seyir izlese dahi faiz oranları,

döviz kurları gibi genel piyasa koşullarını etkileyen faktörlerde sert dalgalanmalar yaşanması,

sermaye piyasası araçlarına olan talebi etkileyecek global, bölgesel, yerel çapta savaş, doğal

felaket, siyasi kriz, veya tüm bu etkenlere ilişkin ciddi belirsizlik olması tüm finansal varlık

ve sermaye piyasası araçlarının fiyatlarını genel olarak olumsuz etkileyebilir, bu gelişme

şirketin pay fiyatlarına da yansıyabilir. Şirket paylarında işlem yapmayı düşünen yatırımcılar

bu tür risklerin farkında olarak kararlarını vermelidirler.

Bunlara ek olarak pay sahipleri, şirketin kar ve zararına ortak olmaktadır. Pay sahibi, şirketin

tasfiye edilmesi sonucunda bakiye kalması halinde, söz konusu bakiyeye payı oranında iştirak

eder. Ortaklığın tasfiyesi halinde diğer tüm alacaklılara gerekli ödemeler yapıldıktan sonra

ancak pay sahiplerine bir ödeme yapılabilir.

Konuya ilişkin ayrıntılı bilgi ihraççı bilgi dokümanının 4., sermaye piyasası aracı notunun ise

2. bölümünde yer almaktadır.

5. HALKA ARZA İLİŞKİN BİLGİLER

5.1. Halka arzdan sağlanan net nakit girişlerinin toplam tutarı ile halka arza ilişkin

olarak ihraççının ödemesi gereken toplam tahmini maliyet

Best İthalat, 4.560.000 TL olan çıkarılmış sermayesi 1.250.000 TL artırılarak halka arz

edilecektir (payların nominal değeri 1 TL). Halka arz fiyatı 4,95 TL olarak belirlenmiştir.

Best İthalat’ın halka arzdan tahmini elde edeceği gelir 6.187.500 TL’dir. Şirket’in hisse

ihracına ilişkin tahmini toplam maliyeti yaklaşık 285.669 TL olması tahmin edilmektedir.

Şirket’in net halka arz geliri 5.901.832 TL olması ön görülmektedir. Bir pay başına maliyet

ise 0,22 TL olarak öngörülmektedir.

5.2. Halka arzın gerekçesi ve halka arz gelirlerinin kullanım yerleri

Halka Arz Gerekçeleri:

13

Şirket’in büyüme hedeflerinin devamı,

Planlanan yatırımların finansmanı,

Kurumsal yapının güçlendirilmesi,

Şeffaflık ve hesap verilebilirlik düzeyinin yükseltilmesi,

Şirket bilinilirliğinin artırılması,

Rekabet gücünün artırılması,

Şirket paylarının likit hale getirilmesi neticesinde kredi verenler nezdinde gerekmesi durumunda

daha düşük maliyetle borçlanma imkanına kavuşulması,

8. Potansiyel müşteriler ve iş ortakları nezdinde mevcut güvenilirliğin ve saygınlığın artırılması,

9. Şirket’in kısa dönem finansal borçlarının ödenmesi,

1.

2.

3.

4.

5.

6.

7.

Halka Arz Gelirinin Kullanım Yerleri:

alka arz ile birlikte sağlanacak fonların belli başlı 3 ana kullanım yeri planlanmaktadır.

1) Mevcut kısa vadeli borçların 3.000.000 TL lik kısmının kapatılması,

Akbank T.A.Ş.

T. Ekonomi Bankası A.Ş.

Şekerbank A.Ş.

Anadolubank A.Ş.

Odea Bank A.Ş.

Denizbank A.Ş.

Türkiye Finans Katılım Bankası A.Ş.

TOPLAM

1.300.000 TL

270.000 TL

540.000 TL

190.000 TL

100.000 TL

300.000 TL

300.000 TL

3.000.000 TL

2) Horeca (Otel, Restaurant ve Cafelere kahve satışı işi) alanında toplam 1.000.000 TL

tutarında yeni makine yatırımı yapılarak ağırlıklı olarak yeni 5* otel, cafe zincirlerinin

bünyeye katılımı sağlanacaktır.

Ürün Grubu

HORECA

OFİS

EV

TOPLAM

Makine Birim Fiyat

2000 TL / ad.

1000 TL / ad.

300 TL / ad.

Toplam Adet

350 ad.

255 ad.

150 ad.

755 ad.

Toplam Tutar

700.000 TL

255.000 TL

45.000 TL

1.000.000 TL

3) Yapılacak bu yatırımlar ile şirketin cirolarında artış olması hedeflenmektedir. Bu nedenle

ilave kahve ithalatı yapılması gerekmekte ayrıca kahve makinelerinin satışı da yapılarak

(küçük müşterilere makine konsinye yerine satın alma şeklinde çalışılmaktadır) büyüme

gerçekleştirilecektir. Tüm bu mal alımının yapılması için ek işletme sermayesine ihtiyaç

bulunmaktadır.

Konuya ilişkin ayrıntılı bilgi sermaye piyasası aracı notunun

almaktadır.

5.3. Halka arza ilişkin temel bilgiler

14

3.4 no’lu maddesinde yer

Best İthalat İhracat Pazarlama ve Ticaret A.Ş.’ nin halka arz edeceği 1.250.000 TL nominal

değerli payların sermayeye oranı %27.41 oranındadır. 1.250.000 TL nominal değerli payların

VII-128.1 sayılı Tebliğ kapsamında %25’ine tekabül eden 312.500 TL nominal değerli payların

sermayeye oranı % 5,37 oranında paylar sermaye artırımı ile borsada satılabilir hale

getirilmiştir.

Konuya ilişkin ayrıntılı bilgi sermaye piyasası aracı notunun 4.1 no’lu maddesinde yer

almaktadır.

5.4. Menfaatler hakkında bilgi

Best İthalat İhracat Pazarlama ve Ticaret A.Ş.paylarının halka arzından; Best İthalat fon geliri

elde edecek olup, halka arz eden Neta Yatırım Menkul Değerler A.Ş. ise halka arza aracılık

komisyon geliri elde edecektir. Neta Yatırım Menkul Değerler A.Ş.’nin elde edeceği

komisyon, halka arzdan elde edilecek gelirin %3,5 payı oranındadır. Bu komisyona ait %5

oranında Banka ve Sigorta Muamele Vergisi alınacaktır.

Konuya ilişkin ayrıntılı bilgi sermaye piyasası aracı notunun 3.3 no’lu maddesinde yer

almaktadır.

5.5. Ortak satışına ilişkin bilgi ile halka arzdan sonra dolaşımdaki pay miktarının

artırılmamasına ilişkin taahhütler

a) İhraççı tarafından verilen taahhüt:

Şirket yönetim kurulu, Şirket paylarının birincil halka arzını takiben, pay senetlerinin Borsa

İstanbul’da işlem görmeye başladığı tarihten itibaren 1 yıl süreyle herhangi bir bedelli

sermaye artırımı yapılmamasına ve dolaşımdaki pay miktarının artırılmamasına ilişkin

taahhüt, 21.11.2013 tarihli yönetim kurulu kararı ile almıştır.

b) Ortaklar tarafından verilen taahhütler:

Şirket’in gerçek kişi ortakları Mehmet İhsan Nalçacı, Ahmet İrfan Nalçacı ve Elvan Akyüzol

tarafından Şirket paylarının birincil halka arzını takiben payların, Borsa İstanbul Gelişen

İşletmeler Piyasası’nda işlem görmeye başladığı tarihten itibaren bir yıl süreyle halka arz

fiyatının altındaki bir fiyattan borsada satmayacaklarını, bu payları halka arz fiyatının altında

borsada satılması sonucunu doğuracak şekilde herhangi bir işleme tabi tutmayacaklarını ve

borsa dışında söz konusu payları iktisap eden kişilerin de bu sınırlamaya tabi olduğuna ilişkin

söz konusu kişilere bildirimde bulunacaklarını kabul ve taahhüt etmişlerdir.

c) Sermaye piyasası mevzuatı kapsamında verilen taahhütler:

VII-128.1 sayılı Tebliğ kapsamında Şirket’in mevcut sermayesinin %10’dan fazla paya sahip

pay sahipleri Mehmet İhsan Nalçacı, Ahmet İrfan Nalçacı ve Elvan Akyüzol’dur. Mehmet

İhsan Nalçacı, Ahmet İrfan Nalçacı ve Elvan Akyüzol tarafından verilen taahhütler aşağıdaki

gibidir;

Sermaye Piyasası Kurulu’nun VII-128.1 sayılı Pay tebliğinin dokuzuncu maddesinin üçüncü

fıkrası çerçevesinde; Şirket ortakları sahip oldukları paylarının izahnamenin KAP’ta ilan

edildiği tarihten itibaren bir yıl boyunca borsada satmamayı ve bu payları borsada satılması

15

sonucunu doğuracak şekilde herhangi bir işleme tabi tutmayacağını kabul, beyan ve taahhüt

etmişlerdir.

Sermaye Piyasası Kurulu’nun VII-128.1 sayılı Pay tebliğinin sekizinci maddesinin ilk fıkrası

çerçevesinde; Şirket paylarının birincil halka arzını takiben payların, Borsa İstanbul Gelişen

İşletmeler Piyasası’nda işlem görmeye başladığı tarihten itibaren bir yıl süreyle halka arz

fiyatının altındaki bir fiyattan borsada satmayacaklarını, bu payları halka arz fiyatının altında

borsada satılması sonucunu doğuracak şekilde herhangi bir işleme tabi tutmayacaklarını ve

borsa dışında söz konusu payları iktisap eden kişilerin de bu sınırlamaya tabi olduğuna ilişkin

söz konusu kişilere bildirimde bulunacaklarını kabul ve taahhüt etmişlerdir.

d) Yetkili kuruluşlar tarafından verilen taahhütler:

Yoktur.

e) Taahhütlerde yer alan diğer önemli hususlar

Yoktur.

Konuya ilişkin ayrıntılı bilgi sermaye piyasası aracı notunun 7.3 no’lu maddesinde yer

almaktadır.

5.6. Sulanma etkisi

Best İthalat’ın halka arzı mevcut ortakların rüçhan haklarının kısıtlanarak sermaye

artırımı şeklinde olacaktır. Bu bakımdan;

Mevcut ortaklar için sulanma etkisi %42,28 dir.

Halka arzdan hisse alacak yeni ortaklar için ise %64,77 sulanma etkisi olacaktır.

Konuya ilişkin ayrıntılı bilgi sermaye piyasası aracı notunun 9. bölümünde yer almaktadır.

5.7. Halka arzdan talepte bulunan yatırımcıların katlanacağı maliyetler hakkında bilgi

Yatırımcının katlanacağı maliyet işlem yaptığındaki binde iki kaşılığındaki komisyondur.

16