Journal of Current Researches

on Business and Economics

Year: 2017

Volume: 7

(JoCReBE)

Issue: 1

ISSN: 2547-9628

www.stracademy.org/jocrebe

Green Tax Reform in the Member States of the European Union and

Turkey

Kamil GÜNGÖR1

Keywords

Pollution,

Environment taxes,

European Union,

Turkey.

Abstract

Environmental problems are one of the most important global problems of

nowadays. Regional or international cooperation is necessary to overcome this

global problem. The United Nations and the European Union have pioneering

roles in this regard. The European Union is highly sensitive to environmental

problems and has imposed compulsory environmental standards to member

states. Some of these regulations are relate to taxation. Contrary to traditional

taxes, environmental taxes are based on taxing the "bad" rather than the "good".

Turkey, which continues negotiations with the European Union, has obligations

in this issue. In this study, it is mainly analysed that whether harmony Turkish

environment taxes with European Union or not. It is also discussed what can be

done about environmental taxes and financial instruments for the environment

Avrupa Birliği Üyesi Ülkelerde Yeşil Vergi Reformu ve Türkiye

Anahtar Kelimeler

Çevre Kirliliği, Çevre

Vergileri, Avrupa

Birliği, Türkiye.

Özet

Çevreye ilişkin sorunlar günümüzün en önemli küresel sorunlarından

birisidir. Küresel bir problem olan bu sorunun giderilebilmesi için bölgesel

ya da uluslararası işbirliği gereklidir. Bu konuda Birleşmiş Milletler ve

Avrupa Birliğinin öncü rolleri vardır. Avrupa Birliği çevre problemleri

konusunda yüksek hassasiyet sahibidir ve üye ülkelere çevre ile ilgili

uyulması zorunlu standartlar getirmiştir. Bu düzenlemelerin bazıları

vergilerle ilgilidir. Çevre vergileri geleneksel vergilerin aksine “iyi” olanı değil

“kötü” olanı vergilendirmeyi esas almaktadır. Avrupa Birliği ile müzakerelere

devam eden Türkiye bu konuda yükümlülük sahibidir. Bu çalışmada esasen

Türkiye’deki çevre ile ilgili vergilerin Avrupa Birliğine uyumlu olup olmadığı

analiz edilmiştir. Ayrıca çevre kirliliği ile ilgili vergiler hakkında neler

yapılabileceği ve mali araçların neler olduğu ele alınmıştır.

1. Giriş

Çevre ile ilgili sorunlar sanayileşmenin başladığı 18. yüz yıla kadar geriye götürülebilir.

Ancak konunun dünya kamuoyunun dikkatini çekmesinin üzerinden yarım yüz yıl bile

geçmemiştir. 1990’lı yıllardan itibaren ise konu sürdürülebilir ekonomik kalkınma ile

ilişkilendirilmiştir. Ekonomik ve doğal çevrenin karşılıklı bağımlılığının kalkınma

politikaları arasına alınmasına gereksinim olduğuna dair ilk kapsamlı uyarı Roma

1

Corresponding Author. Doç. Dr., Afyon Kocatepe Üniversitesi İktisadi ve İdari Bilimler Fakültesi, [email protected]

Kulübü’nün 1972 yılında yayımladığı “Büyümenin Sınırları” başlıklı raporunda yer

almıştır. Ancak sürdürülebilir kalkınmanın küresel çapta aktif bir politika haline

dönüşmesi 20 yıllık bir gecikme ile 1992 Rio Zirve’sinden sonra mümkün olmuştur

(Toprak, 2006). Bu sürecin oluşumunda özellikle Yerel Gündem 21, önemli bir kilometre

taşlarından birisidir. Zira Yerel Gündem 21 ile çevre politikalarının oluşturulmasında

ekonomik araçların önemi de vurgulanmış ve ülke koşullarına uygun bir çevre

vergilendirilmesinin rolü konu edilmiştir (Gündüz ve Agun, 2013).

Avrupa Birliği de sürece duyarsız kalmamıştır. 2002 yılında yürürlüğe giren AB 6.

Çevresel Eylem Planı ve Lizbon Stratejisinde, sürdürülebilir ekonomik büyüme ve

yenilikçi bir ekonomi temelinde çevre vergilerinin çok önemli bir yere sahip olduğu

vurgulanmıştır (Öz ve Kutbay, 2016). Diğer taraftan, Avrupa Parlamentosu’nun ve

Avrupa Konseyi’nin 2002 yılı 6. Çevre Eylem Planına dayalı olarak, Topluluk

Anlaşmasını ve özellikle Anlaşmanın 175(3) maddesinde öngörülen hedefleri göz

önünde bulundurarak, almış olduğu 22.9.2002 tarihli ve 1600/2002/EC Sayılı Kararının

başlangıç kısmında da, “doğal kaynakların sağlıklı kullanımı ve ekolojik sistemin

ekonomik refahla ve dengeli bir sosyal kalkınma ile beraber korunması sürdürülebilir

kalkınma için şarttır” ifadelerine yer verilmiştir (Özdemir, 2009).

Sınır aşan bu sorunla mücadele doğası gereği uluslararası işbirliğini gerektirmektedir.

Çevrenin global kamusal mallar arasında yer alması ve yaydığı negatif dışsallıklar bu

işbirliğinin gerekçesini oluşturmaktadır. Zira çevre politikalarının sınır aşan niteliği tek

bir devletin aldığı çözümleri etkisizleştirmektedir. Nitekim özellikle ozon tabakasında

meydana gelen incelmeler, ülkeleri bu ortak soruna karşı birlikte hareket etmeye

zorlamış ve karbon salınımını etkileyen unsurlar ile mücadele amaçlı imzalanan çok

taraflı anlaşmalarla taraf ülkeleri bağlayan yükümlülükler getirilmiştir.

Çevre vergileri rekabet bakımından da uluslararası işbirliğini gerektirmektedir. Zira

ekonomilerin küreselleştiği günümüzde bir ülkenin bir başka ülkeye mal ihracı son

derece kolaydır. Eğer işbirliği yapılmazsa çevreye duyarlı olan ülke bakımından

dezavantajlı bir durum doğacaktır. Rekabet bozucu bu etkinin ortadan kaldırılması

küresel bir mal olan çevre konusunda işbirliğini bu bakımdan da zorunlu hale

getirmektedir. Bugün Çin’in bu anlamda rekabet üstünlüğüne sahip olmasının bir nedeni

de çevreye duyarlı politikalar izlemiyor olmasıdır. Zira Çin sadece vergi bakımından

değil, insan sağlığı bakımından da göz ardı ettiği çevre politikası nedeniyle CE standardı

taşımadığı için birçok malını AB ülkelerinde satamamaktadır. Çin Kyoto Protokolünü

imzalamış ancak anlaşmaya bir bütün olarak çekince koymuştur. Bunun anlamı

anlaşmaya taraf olmakla birlikte gereklerini yerine getirme

Çevresel vergiler iyinin değil kötünün vergilendirilmesi bakımından yeni bir vergi türü

olarak değerlendirilebilir. 2000’li yılların başından itibaren, küresel düzeyde yaşanan

çevresel sorunların da etkisiyle, ekolojik vergi reformları bağlamında “iyi” eylemlerin

teşviki geri plana itilmiş, bunun yerine “kötü” eylemlerin vergilendirilmesini konu

edinen yeşil vergi reformlarına gidilmiştir (Özdemir, 2009).

Esasen çevresel etki nedeniyle ihdas edilen ve bu amaçla harcanması düşünülen

vergiler, uygulamada bütçelerin herhangi bir vergisel kaynağına dönüşmüş, adem-i

tahsis ilkesi çerçevesinde genel harcamalara yönlendirilmiştir. Çevresel etkisi; daha çok

zorunlu bazı standartlar ve cezai müeyyidelerle sağlanmaya çalışılmaktadır. Avrupa

Birliği bakımından da benzer amaçlara dönük olan çevresel vergiler, bu ülkelerdeki

kamuoyu duyarlılığı nedeniyle daha etkili bir biçimde uygulanmaktadır.

112

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

Avrupa Birliği ile üyelik müzakerelerini sürdüren Türkiye, bir yandan müzakere

sürecinde mevzuatını uyumlaştırma zorunluluğu, diğer yandan da mali kaynakları

çeşitlendirme düşüncesi ile çevresel etkisi olan ve içerisinde vergi ile ilgili düzenlemeleri

de barındıran çeşitli düzenlemelere gitmiştir. Bu çalışmada çevresel etkisi olan vergiler

bakımından Avrupa Birliği ülkelerinin durumu ve planlamaları ile Türkiye’nin bu

konudaki uyumu analiz edilmiştir. Türkiye konuya elbette sadece bir zorunluluk ve mali

kaynak temini olarak bakmamaktadır. Çevre ile ilgili düzenlemeler dünya ile

bütünleşmesi bakımından da önem arz etmektedir.

2. Terminoloji ve Genel Çerçeve

Çevre vergileri İngilizce literatürde; genellikle “eco-taxes”, “green taxes” ya da

“environmental taxes” olarak adlandırılmaktadır. Çevre vergileri; idari düzenlemelerin

tersine, iktisadi birimlere alacakları kararlarda inisiyatif tanımaktadırlar. Firmalar çevre

vergisinin konusuna girecek faaliyetleri ile ilgili kararı alırken ilgili vergiyi ödemeyi ya

da verginin konusuna girmemek üzere o faaliyetten vazgeçmeyi seçebilecektir. Bu

şekilde getirilecek vergisel teşvikler ile işletme sahiplerinin çevre dostu faaliyetlere ve

yatırımlara teşvik edilmesi amaçlanmaktadır (Bilgin ve Orkunoğlu, 2010).

Çevresel vergiler Avrupa Sayıştay’ı tarafından çevre üzerinde, kanıtlanmış özel bir

olumsuz etkisi olan bir şeyin vergi tabanı olarak tanımlanır. Avrupa Sayıştay’ı çevre

vergilerinin maliyeti ve fiyatlar üzerindeki etkisini öne çıkarmaktadır. Bir verginin

çevresel etkileri öncelikle ürünlerin nisbi fiyatları ve üretim süreci üzerindeki etkisiyle

ortaya çıkmaktadır. Çevresel vergiler genel tüketim vergileri içerisinde dolaylı vergiler

içerisinde kabul edilir.

Çevre vergileri “kirleten öder”2 prensibinin uygulanmasının en uygun aracıdır. Bu ilke,

1970’lerin başında OECD tarafından gündeme getirilmiş, çeşitli toplantılarda alınan

kararlarla da somutlaştırılmıştır. Buna göre söz konusu sosyal maliyetleri kirleticilerin

üstlenmesi gerekmektedir. Böylelikle, dışsal etkiler içselleştirilmiş olacaktır (Toprak,

2006). Avrupa Birliği’nin çevre politikasının da bir unsuru olan bu prensibin arkasındaki

temel gerçek dd çevresel maliyetlerin içselleştirilmesidir (Çelikkaya, 2011).

AB’de çevre politikası subsidiarite3 ilkesine göre yürütülmektedir (Gündüz ve Agun,

2013). Vergilendirme üye ülkeler arasında öteden beri süregelen bir anlaşmazlık

alanıdır. Vergi politikası; ekonomik etkinliğin sağlanması, piyasa ekonomisinin

yerleşmesi ve yetki ikamesini (subsidiarity) de içeren geniş bir yelpazede çatışma alanı

oluşturmaktadır (Güngör, 2011). AB bu ilke ile vergilendirme yetkisini ana ilkeleri

bakımından üye ülkelere bırakmıştır. Zira vergi ve vergilendirmeyi ilgilendiren konular

üye ülkelerin bağımsızlıklarının bir sembolüdür. Avrupa Birliği’nde vergi politikası

Birliğin karşılıklı işbirliği ve üye devletlerin hakları arasındaki çatışmanın nasıl

çözülebileceği noktasında yoğunlaşmaktadır. Zira üye ülkeler kendilerine has

politikaları halen sürdürmektedirler (Myles, 2017).

Çevre koruma noktasında hassasiyet göstermelerine rağmen hükümetler bu vergilere

genellikle karşı çıkarlar. Dünyada bir taraftan global ısınmaya karşı hassasiyet artarken;

AB çevre politikasının temel taşı olan bu ilke, kirletenlere sebep oldukları kirlilik ile mücadelenin bedelini

ödemelerini öngörmekte ve onları kirliliği azaltmaya ve daha az kirleten ürün ve teknolojiler bulmaya teşvik

etmektedir. 1982 Anayasasının bu ilkeyi benimsediği söylenebilir. Nitekim 56. Maddede “Herkes, sağlıklı ve dengeli

bir çevrede yaşama hakkına sahiptir. Çevreyi geliştirmek, çevre sağlığını korumak ve çevre kirlenmesini önlemek

devletin ve vatandaşların ödevidir.” hükmü konuya işaret eder.

3 Geniş bilgi için Güngör:2011, 40 ve devamına bakınız.

2

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

113

emisyon4 ve petrol fiyatlarındaki artışla bağlantılı olarak ortaya çıkan baskılar, vergiden

ziyade dikkatleri diğer enstrümanlara çekmiştir (EC, 2010). 1998 yılında Kanada’da

meydana gelen buz fırtınasının sigorta sektöründe meydana getirdiği kaybın yaklaşık

olarak 1,44 milyar $ civarında olması küresel ısınmanın işletmeler üzerinde etkisine en

somut örnek olarak gösterilebilir (Aliusta, 2015).

Çevre üzerinden alınan vergilerin iki temel amacı vardır. Bunlardan birincisi ve daha

önemli olanı, çevresel negatif etkilerin minimize edilmesidir. Diğer bir amaç da artan

kamu finansmanı ihtiyacıdır. Zira devletlere yüklenen fonksiyonların sürekli artışı

devletleri yeni kaynak arayışına zorlamıştır. Çevre vergilerinin ihdası bir yandan

çevresel zararlar konusunda mükellefiyet getirerek bu konudaki kamusal harcamaları

azaltmakta, bir yandan da kamu finansmanı için yeni bir kaynak işlevi görmektedir.

Örneğin ülkemizde uygulanmakta olan ve petrol ürünlerinden alınan ÖTV bir taraftan

mali amaç güderken, diğer taraftan çevreye verilen zarara bir karşılık ve maliyeti yüksek

olan yol yapımına katkıda bulunması açısından hem tahsis işleminin dolaylı olarak

işletildiği, hem de mali olmayan bir amaca dönük olduğu söylenebilir. Ancak böyle de

olsa buradan elde edilen gelirler harç gibi ilgili kuruluşun emrinde kullanılmaması ve

genel bütçe içerisinde değerlendirilmesi nedeniyle fiilen mali amacın baskın olduğu ve

harç değil vergi niteliği taşıdığını göz ardı etmemek gerekir.

Çevre politikaları regülasyon, ekonomik araçlar veya ikisinin bir bileşimi olarak

şekillendirilebilir. Kumanda-kontrol araçları olarak da adlandırılan regülasyon

yaklaşımının amacı mevcut çevresel sorunları kontrol etmektir. Ekonomik araçlar (belli

düzeyde) kirlilik izini ve vergiler olup, maliyetleri etkileyerek çevresel korumayı

amaçlamaktadır. Özellikle 1970 ve 1980’li yıllarda çevre politikalarının neredeyse

tamamını regülasyon yaklaşımı oluşturmuştur (Gündüz ve Agun, 2013). Regülasyon ve

komuta kontrol politikalarında firmalar belli emisyon limitleri ile karşı karşıyadır ve bu

politikalar emisyonu azaltıcı teşvikleri içermez. Oysa vergiler sahip oldukları dinamik

etkinlik özelliği nedeni ile firmalara emisyonunu düşürmeleri için sürekli teşvik

sağlarlar. Tüketicileri ise daha az kirletici ürünlerin talebi ve kirletici aktivitelerin

azatlımı konusunda teşvik ederler (Aytaç, 2016).

Bu politikalar sonucunda çevresel açıdan zararlı ürünlere olan talep düzeyi azalmakta,

sanayide ürün ve üretim yapılarını değiştirmekte ve üretimin daha çevre dostu

yöntemlere doğru bir geçiş sürecini başlatmaktadır (Yalçın, 2013). Regülasyona dayanan

çevre politikalarının uyum maliyetlerinin yüksek olması, esneklikten yoksun olması ve

yeni çevresel teknolojilerinin gelişimini teşvik etmemesi nedenleriyle çevre kirliliğini

önlemede yetersiz kalması ekonomik araçları daha çok ön plana çıkarmıştır (Gündüz ve

Agun, 2013).

3. Avrupa Birliği Ülkelerinde Yeşil Vergi Reformu

Yeşil (çevresel) vergi reformu, milli vergi sistemlerindeki vergi yükünün emek (gelir

vergisi gibi), sermaye (kurumlar vergisi gibi) ve tüketim (KDV ve diğer dolaylı vergiler

gibi) gibi ‘iyi’ olan ekonomik fonksiyonlardan ‘kötü’ olarak da isimlendirilen çevresel

baskı ve doğal kaynakların (kötü) kullanımına öncülük eden aktivitelerle

değiştirilmesidir (Withana vd., 2014). Avrupa Birliği’nin temelini oluşturan 1957 tarihli

Roma Antlaşması’nda Birliğin çevre politikasının oluşturulması ve uygulanması konusu

ile ilgili hüküm yoktu. Çevre, 1960’larda ABD ve 1970’lerde Avrupa’da milli bir konu

Çevre açısından emisyon; yakıt ve benzerlerinin yakılmasıyla bir tesisten atmosfere yayılan hava kirleticileri olarak

tanımlanır (Can, 2016).

4

114

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

olarak ortaya çıkmıştı (Oliveira1 ve Mendes, 2017). Çevre politikası ile ilgili

düzenlemeler 1987’te yürürlüğe giren Avrupa Tek Senedine (European Single Act)

kadar Roma Antlaşması’nın rekabeti düzenleyen hükümlerine göre yürütülmüştür

(Ferhatoğlu, 2017). Su ve hava kalitesinin korunması, atıkların kontrolü ve yönetimi,

kimyasalların kontrolü, biyolojik çeşitliliğin korunması ve çevre gürültüsünün

sınırlandırılması konularında kapsamlı ve gelişmiş normları kabul eden Avrupa Birliği,

aynı zamanda çok sayıda uluslararası çevre sözleşmesinin de tarafı olmuştur (Biyan,

2014).

Vergi ile ilgili reformlar ise 1990’larda hız kazanmıştır. Komisyonu 1992 yılında Avrupa

Birliği çapında enerji ve karbon vergisi önerisinde bulunmuş ancak bu öneri bazı Avrupa

Birliği ülkelerince reddedilmiştir. Bu dönemde çevre vergilerinin ihdasında temel

düşünce; vergi yükünü üretim ve işgücünden, çevreye zararlı mal ve işlemlerin kullanımı

yönünde değiştirmek idi. 1993’te yayınlanan Büyüme, Rekabet ve İstihdam hakkındaki

Beyaz Kitap (Jacques Delors' White Paper); büyüme, istihdam yanında daha iyi bir çevre

ve çevre merkezli mali reform yapma düşüncesine dayanıyordu. Bu düşünce daha

sonraki süreçte oluşturulan çeşitli strateji (Sustainable Development Strategy gibi) ve

eylemlerle desteklenmiş ve onay almıştır (EC, 2011). Avrupa Birliği üyeleri

karbondioksit emisyonlarına ilişkin anlaşma sürecini 1 Ocak 2005’te başlatarak,

emisyon yükümlülükleri ile ilgili ek ödemelerin seçilmiş ülkelerde yerine getirilmesine

imkan tanımışlardır (Bilgin ve Orkunoğlu, 2010).

Avrupa Birliği 2001 yılında Gothenburg’ta “Sürdürülebilir Kalkınma Stratejisini”

benimsemiştir. Bu strateji, reel bir ekonomik, sosyal ve çevresel maliyetleri düzenlemeyi

amaçlıyordu. Bu şekilde Konsey 27 Ekim 2003’te 2003/96/EC direktifini kabul etti. Bu

direktif enerji ürünleri ve elektriğin Birlik düzeyinde ortak vergilendirilmesini

amaçlayan bir çerçeve niteliğinde idi. Komisyon 2007’de de Yeşil Kitap’ı yayınladı. Bu

kitap, çevresel ve politik amaçlı olarak oluşturulan (COM(2007) ve enerji vergisi

direktifini Avrupa Birliği düzeyinde güncellemeyi ve enerji ve ilkim politikalarının daha

uyumlu bir hale getirilmesi amaçlanıyordu (EC, 2010). Bu direktif daha sonra 10 Mart

2010 tarihinde yeniden gözden geçirilmiş ve verginin CO2 emisyonuna ve tüketilen

yakıtın enerji içeriğine göre hesaplanması tasarlanmıştır. Buna göre yüksek CO2

emisyonu olan yakıtlar ve düşük enerji içerikli olanlar daha ağır vergilendirilecektir

(Çelikkaya, 2011).

AB, yeşil vergileri (sürdürülebilir) ekonomik kalkınmanın bir aracı olarak da

kullanmaktadır. Bir başka deyişle, yeşil vergilerin ekonomik büyüme üzerindeki etkisi

çevre koruma düşüncesini aşmaktadır. Buna karşın, vergilerin üretim maliyetlerini ve

fiyatları yükselttiği ve bu yüzden işletmelerin rekabet gücünü etkilediği de taraftar

toplamaktadır. Bu iki görüş arasındaki karşıtlık AB içerisinde tartışılmaya devam

etmektedir (Oliveira1 ve Mendes, 2017). Bazı bilim adamları ise ekolojik reformun

büyümenin ön koşulu olduğunu iddia etmektedir. Onlara göre bilgi temelli sanayi

sonrası ekonomilerdeki rekabet gücü sadece teknolojik gelişmişliğe değil, çevresel

bozulmayı aşmasına da bağlı olacaktır. Bilim adamlarının yaklaşımlarında bir ittifak

yoktur ama bunun başarılması halinde çift taraflı kazanç sağlayacaktır (Tracy, 2017).

Çevre vergilerin çevre için uygulanan politikaların tamamlayıcısı olarak görülmekle

birlikte, dikkatlice uygulandığında yenilikleri desteklediği, kirliliği azalttığı, yatırım

şekillerinde ciddi değişiklikler yarattığı, tüketici alışkanlıklarını farklılaştırdığı, gelir

dağılımında, sağlık sorunlarının azaltılmasında önemli etkiler yaratabildiği Avrupa

Birliği ülkelerce de kabul edilmektedir. Diğer yandan sadece bir ülkenin uygulaması ile

çevre kirliliğinin önüne geçilmesinin mümkün ve etkin olmadığı da ifade edilmektedir.

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

115

Bu amaçla da hızlı hareket etmek adına AB’nin vergisel konularda “oybirliği” şartı

araması kaldırılmış yerine 2001 yılında Amsterdam anlaşması ile “nitelikli çoğunluk”

getirilmiştir (Biyan, 2014).

Avrupa Birliği’nde enerji üzerinden alınan vergiler dört ayrı kategoride vergilendirilir

(Enerji, ulaştırma, çevre kirliliği ve doğal kaynaklar üzerinden alınan vergiler). Enerji

üzerinden alınan vergiler çevre üzerinden alınan vergilerin yaklaşık ¾’ü kadar ile çevre

vergileri arasında açık ara öndedir. Bu vergilerin toplam vergiler ve sosyal güvenlik

katkıları içerisindeki payı ise % 5 kadardır. Ulaştırma vergilerinin çevre vergileri

içerisindeki payı ¼’ün altındadır. Diğer iki verginin payı düşük düzeydedir ve çevre

vergileri içerisindeki payı % 5 kadardır (EC, 2010). Genel olarak çevre üzerinden alınan

vergiler; ulaşım, enerji, karbon, hava, atık malzemeler ve ürünler, su, tarım, karasal bioçeşitlilik ve balıkçılık ve deniz biyolojik çeşitliliği olmak üzere 11 farklı çevre alanını

kapsar. Çevre vergileri, vergiler yanında harçları da içermektedir (Withana vd. 2014).

Aşağıda AB’de uygulanan başlıca çevre vergileri izah edilmiştir.

3.1. Enerji Üzerinden Alınan Vergiler

Enerji vergileri, hem taşımacılık hem de diğer nedenlerle kullanılan enerji ürünlerindeki

vergileri ifade eder. Taşımacılık amaçlı en önemli enerji ürünleri benzinli ve dizel

araçlarken, sabit kullanım için enerji ürünleri, fueloil, doğalgaz, kömür ve üretimi için

kullanılanları kapsar. Karbon vergilerinin ayrı bir kategorisi varsa da bunlar enerji

vergilerinin kapsamında kabul edilmektedir. Enerji vergileri için başka bir ayrıştırma,

yani yakıtların taşınmasında kullanılan vergi gelirlerini veren bir kategori vardır.

Ulaşım üzerinden alınan vergiler de esasen enerji vergileri alt kategorisindedir. Ulaşım

üzerinden alınan vergiler esas olarak motorlu araçların sahipleri ile ilgili vergilerdir. Bu

kapsamda ulaştırma vergileri sadece kara taşıtlarını değil, nakliye ve yolcu taşıma işi

yapan diğer ulaşım araçlarını da kapsar.

İkinci grupta yer alan kaynak vergileri ise doğal kaynakların kullanımı ya da

çıkarılmasıyla ilişkili olarak alınan vergilerdir. Bu kapsamda doğal kaynakların

çıkarılması ve kullanılması da vergilendirilir. Örneğin avlanma üzerinden vergi alınır ki;

bunun amacı doğal kaynakların tüketilmesini azaltmaktır. Nakliye ile ilgili mazottan

alınan verginin oranı genellikle mazotun kükürt veya bio-dizel içeriğine göre farklılaşır.

Buna karşın toplu taşıma için kullanılan LPG, genellikle düşük oranlarda vergilendirilir

veya vergiden muaftır (EC, 2016).

Kirlilik üzerinden alınan vergiler de çevre vergileri kapsamındadır. Kirlilik vergisi

(pollution tax) deyimini ilk kullanan yazar 1920’de yayımladığı ünlü Refah Ekonomisi

(Economics of Welfare) başlıklı eserinde büyük İngiliz İktisatçısı A.C. Pigou (1877-1959)

olduğu ifade edilmektedir. Pigou Londra’nın meşhur sisinin yarattığı hava kirliliğini

dışsallık vergisi (externality tax) ile vergilendirme fikrini ortaya atmış ve bu vergi Pigou

vergisi olarak mali literatüre girmiş fakat fazla yankı yapmamıştır (Özdemir, 2009). Bu

vergiler havada ve suda ölçülen veya emisyonlar, katı atık yönetimi ve gürültüye ilişkin

vergilerdir (Gündüz ve Agun, 2013). Kirlilik vergisi yaydığı negatif dışsallık nedeniyle

alınan bir vergidir. Zira maliye teorisi ve çevre vergileri açısından ele alındığında

kirlilikten negatif etkilenme engellenememektedir. Negatif kamusal etkisi olan böyle bir

şeyin vergilendirilmesi maliye teorisi bakımından kamusal yanı çevre vergileri

bakımından kötünün vergilendirilmesi ve kirleten öder ilkesine uygun gözükmektedir.

Küresel ısınma ve iklim değişikliğinin en önemli kaynaklarından biri olan ve fosil

yakıtların (petrol, kömür, doğal gaz gibi) yanmasından kaynaklanan karbondioksit

116

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

emisyonunu azaltmak amacıyla alınan “karbon vergileri” de enerji vergileri

kapsamındadır5

Avrupa Komisyonu ulaşımda kullanılan yakıtlar üzerindeki vergileri de enerji vergisi

kategorisinde değerlendirmektedir. Çevre vergileri arasında en fazla gelir getiren de bu

vergilerdir.6 Bu yüzden sadece çevresel amaçla alındığı söylenemez. Yakıt vergilerinin

çevresel yönünün kuvvetlendirilmesi için, çevreye farklı oranlarda zarar veren yakıtlar

üzerinde vergi farklılaştırması yapılarak tüketicilerin tercihlerinde değişiklik yapılabilir

(Can, 2016).

Enerji üzerinden alınan vergiler yeni üyelerin aksine eski üyelerde çeşitlilik

göstermektedir. İrlanda, Lüksemburg ve Portekiz’de enerji üzerinden alınan vergilerin

% 90’ından fazlası petrol ürünlerindendir. Sadece Danimarka ve İsveç’te bu oran %

50’nin altındadır. Farklılık elektrik ve doğal gaz üzerine uygulanan vergilerden

kaynaklanmaktadır. Bu iki ülkede elektrik ve doğal gazdan alınan vergiler nisbi öneme

sahiptir. İrlanda, Portekiz ve Lükemburg’ta ise bu vergilerin payı % 0.5’ten daha azdır.

2003/96/EC sayılı AB enerji direktifi, üye ülkeler arasında doğal gaz ve elektrik

üzerinden alınan vergilerdeki farklılığın azalmasını sağlamıştır. Zira direktif bu iki ürün

için minimum vergilendirme şartı getirmiştir (EC, 2011: 147).

Yapılan ampirik bir çalışmada (Tekin ve Şaşmaz, 2016) ulaşılan sonuç AB ülkelerinde

uygulanan enerji vergilerinin kirliliği azaltma yönünde etkili olduğunu göstermektedir.

Böyle bir etkinin temel nedeni olarak 1999 yılında çevre kirliliğini önlemek amacıyla

gerçekleştirilen çevresel vergi reformu gösterilebilir. Nitekim bu reform ile AB

ülkelerinde enerji üzerinden alınan vergilerin kapsamı genişletilmiş ve karbon salınımı

üzerinden alınan karbon vergisi uygulamasına başlanmıştır. 1995-2012 dönemini

kapsayan analiz sonuçlarına göre, AB ülkelerinin 1999 yılında gerçekleştirdikleri

çevresel vergi reformlarının çevre kirliliğini azaltıcı etkiler ortaya koyduğunu söylemek

mümkündür.

3.2. Ulaşım Vergileri

Ulaşım vergileri deyince ilk akla gelen vergi motorlu taşıtlar vergisidir. Bu vergi, son

yıllarda birçok ülkede aracın yaydığı CO2 emisyonu esas alınarak düzenlendiğinden

çevresel etkinliği artmaya başlamıştır. Halen AB üyesi ülkelerin 18’inde binek araçlarda

CO2 emisyonuna veya yakıt tüketimine göre, araçların ilk alımında tescilde ve/veya

yıllık bazda motorlu taşıtlar vergisi uygulanmakta ve bazılarında vergi teşvikleri de

sağlanmaktadır. Ancak AB’ye üye bazı ülkelerde deniz (NOx vergisi, İsveç) 7 ve hava

taşıtları bakımından (azot oksit ve CO2 vergisi) da uygulama alanı bulmaktadır (Can,

65).

Ulaşım vergileri hem ulaşımı, hem de enerji üretiminin sabit kullanımını içerir. Bu

vergiler araç sahibi olmak nedeniyle alındığı gibi, yol (kullanımı) vergisi, (araç) ithalat

ihracat vergisi ya da ulaştırma hizmetleri vergisi şeklinde alınmaktadır. AB’ye üye

ülkelerden GSYH’ye oranı ve ulaşım vergileri bakımından en yüksek oranın % 3.1 ile

Bulgaristan’dır. Diğer yeni üyelerde de ulaşım vergilerinin enerji vergileri içerisindeki

payı daha yüksektir. 2008’den bu tarafa ise Estonya hariç bu ülkelerin çoğunda ulaşım

vergilerinin payı % 90’ın üzerindedir. Bu oran eski üyelerde ise % 80 civarındadır. Bu

vergiler bakımından nisbi bir homojenlikten söz edilebilir. Bunun nedeni elektrik,

doğalgaz, kömür gibi ürünlerde özel tüketim vergileri için Konsey Direktifinin (Council

Nisbi önemi nedeniyle aşağıda ayrıca incelenmiştir.

Bu vergi de nisbi önemi nedeniyle ayrı bir başlık altında incelenmiştir.

7 Azot bileşenleri vergisi.

5

6

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

117

Directive 2004/74/EC) önerdiği minimum düzeyin uygulanmasıdır (EC, 2010).

Petrol üzerinden alınan vergiler bakımından ise eski üyelerdeki vergilerin nisbi

yüksekliği dikkat çekmektedir. İrlanda, Yunanistan, Portekiz ve Birleşik Krallık’ta bu

oran (petrol ürünlerindeki vergiler bakımından) % 90’ın üzerindedir. Sadece Danimarka

ve İsveç’te düşüktür (% 50). Bu fark daha çok doğalgaz ve elektrik üzerinden alınan

vergilerdeki farklılıktan kaynaklanır. Zira İrlanda, Yunanistan, Lüksemburg ve Portekiz

gibi ülkelerin bu ürünler üzerinden aldığı vergilerin enerji vergileri içerisindeki payı %

2’nin altındadır. 2003/96/EC Sayılı enerji direktifinin doğalgaz ve elektrik üzerinden

alınan vergilerdeki bu farklılıkları düşürme yönündeki hükümlerine rağmen devam

etmektedir. Zira üye ülkeler verginin uygulanmasında aynı tercihlerde bulunmak

istememektedir. Örneğin Danimarka’da sanayi dışı elektriğe uygulanan vergi oranı

direktifin önerdiği minimum sınırın 80, İsveç’te ise 30 kattır. Sıfır vergi oranı uygulayan

ülkeler de vardır. İngiltere gibi bazı ülkelerde de bu verginin yerine iklim değişikliği ile

ilgili genel bir vergi uygulamaktadır. Ulaşım üzerindeki petrol ürünlerinden alınan

vergideki bu farklılıklara rağmen, üye ülkeler istisnalar dışında istikrarlı bir seyir

izlemiştir (EC, 2010).

Türkiye’de bu isim altında alınan bir vergi yoktur. Sadece otobanlardan ve köprülerden

alınan bir ücret söz konusudur. Ancak bunun bir ulaştırma vergisi olduğu söylenemez.

Ancak özellikle petrol ve petrol ürünlerine uygulanan vergileri geniş anlamda bu

kapsamda değerlendirebiliriz. Zira mali ve birçok mali olmayan sebebe dayalı olarak

alınan özel tüketim vergilerinin alınış nedenlerinden birisi de yol yapımının ağır

maliyetine ilişkindir. Her ne kadar vergide adem-i tahsis ilkesi gereğince bu vergiler

bütçe gelirleri içerisinde değerlendirilse de bahsedilen niteliği bu vergiyi ulaştırma

vergilerine yakınlaştırmaktadır.

3.3. Karbon Vergisi8

Karbon vergileri CO2 emisyonunu azaltmak amacıyla tüketilen fosil yakıtın (kömür, gaz,

jet yakıtı, doğal gaz gibi) karbon içeriğine bağlı olarak alınan bir emisyon vergisidir.

Vergilendirmede salınan sera gazı esas alınmaktadır. Bu kapsamda belirtilebilecek sera

gazları; karbon dioksit (CO2), metan (CH4), azot oksit (N2O), sülfür hegzaflorid (SF6),

perflorokarbonlar (PFCs) ve hidrodflorokarbonlar (HFCs) olarak sayılabilir. Etkili bir

karbon emisyonu kontrolünün gerçekleştirilebilmesi için, söz konusu verginin her bir

fosil yakıtın içermiş olduğu karbon miktarıyla orantılı olması gerekir (Toprak, 2006). Bu

yönüyle karbon vergisi spesifik matrahlı bir vergidir (Biyan, 2014).

Emisyon vergileri salınan sera gazı emisyon birimi başına ödenen vergilerdir. Karbon

vergisi önerisi iklim değişikliği ve global ısınmaya yol açan sera etkisinin ortaya

çıkmasında en büyük paya sahip olan sera gazlarından karbondioksit emisyonunu

azaltmayı amaçlar. Karbon vergileri bir yandan CO’ emisyonunu azaltmak suretiyle

global ortak malları (atmosfer, ozon tabakası, çevre, hava kalitesi) korurken, öte yandan

istihdam ve milli gelirin yanı sıra global kurumların finansmanına da katkıda bulunur

(Vural, 2006).

Karbon vergisi çevreyi koruma politikasının bir elemanıdır. Bu verginin en önemli

amacı, havaya salınan karbon miktarını çevreye zarar vermeyecek makul düzeyde

tutmaktır. Diğer bir ifadeyle karbon vergisi, atmosfere karbon salarak çevre

kirletilmesine neden olan herhangi bir işletmenin çevreye verdiği zarar dolayısıyla,

ortaya çıkarmış olduğu karbon salımı miktarı başına vergiye tabi tutulmasını öngören

8

Enerji vergileri içerisinde kabul edilen karbon vergileri önemine binaen ayrı bir başlık altında incelenmiştir.

118

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

bir vergidir (Altınbay ve Golagan, 2016).

Karbon vergisinin iki türlü etkisinden söz edilebilir. Bunlardan ilk etkiyi vergi

dolayısıyla diğer yakıtların ikame edilme amacıyla kullanımının artması ve bu sebeple

enerji üretiminde de dolaylı olsa dağılımın değişmesi etkisi oluşturur. İkincil etkiyi ise

toplanan karbon vergisi ile ortaya çıkan salınım maliyetinin karşılanması ile geri

dönüşüm ve enerji yatırımı ve tüketimi üzerinde ekonomik aktörlerin davranışlarının

tepkisi oluşturur. İkincil etkiyi örnekle somutlaştırmak gerekirse, yenilenebilir enerji

yatırımı için finansman olarak toplanan karbon vergileri bu dalda teşvik politikası olarak

kullanılabilir ve böylece enerji tasarrufu ve emisyon salınımını azaltıcı politikalar önceki

etkiye göre baskın politika biçimi olarak benimsenmiş olur (Özdemir, 2014).

Karbon vergisi uygulanmasına yönelik tartışmalar ilk olarak 1970’lerde İngiltere’de

başlamasına rağmen enerji tüketimindeki artışı yavaşlatmak ve zararlı çevresel

etkilerini azaltmak amacıyla bu vergi türünü ilk uygulayan ülke 1990 yılında Finlandiya

olmuştur (Aliusta, 2016). Hemen ardından diğer İskandinav ülkeleri (İsveç Norveç ve

Danimarka) ve Hollanda karbon vergisi kabul edilmiştir. 1997 yılında doğu Avrupa

ülkelerinden Slovenya karbondioksit vergisi uygulamaya başlamış ve bütün enerji

ürünlerini söz konusu verginin kapsamına dâhil etmiştir. Benzer şekilde Polonya da

karbon vergisine karşılık gelen karbondioksit emisyonu üzerinden bir vergi almaktadır.

Türkiye’de bu isim altında ya da benzer bir isim altında karbon vergisi uygulaması

yoktur. Ancak aşağıda da bahsedileceği gibi bu konuda çeşitli regulatif düzenlemelere

yer verilmiştir.

3.4. Diğer Çevre Vergileri

Bu ana vergilerin dışında; çevreye duyarlı diğer bazı vergilerden de bahsedebiliriz.

Örneğin bir çeşit katı atık vergisi olan Depolama Vergileri (Landfill Tax) böyledir.

Depolama vergisi İngiltere’de 1996 yılından beri uygulanmaktadır. Türkiye’de su

faturalarına belediyelerce yansıtılan atık su bedeli bu vergi ile ilişkilendirilebilir.

Pil ve Akümülatör Vergileri: Piller, atılarak veya yakılarak uzaklaştırıldıklarında çevreye

ciddi zarar verme potansiyeline sahip ağır metaller içermektedirler. Belçika, Bulgaristan,

Hırvatistan, Macaristan, İzlanda, İtalya, Polonya, Portekiz ve İsviçre gibi birçok Avrupa

ülkesinde pil ve akümülatör vergileri uygulanmaktadır. Türkiye’de sivil toplumun

öncülük ettiği çevre ve şehircilik bakanlığının teşvik ettiği atık pil toplama merkezleri bu

kapsamda değerlendirilebilir. Nitekim; Çevre ve Orman Bakanlığı tarafından 31 Ağustos

2004 tarihinde Atık Pil ve Akümülatörlerin Kontrolü Yönetmeliği yayımlanmıştır.

Ambalaj Vergileri: Günümüzde piyasada ambalajsız satılan ürün bulmak neredeyse

imkânsızdır. Ürün ambalajları bugün dünyada önemli atık kaynakları arasında

gösterilmektedir. Danimarka ve Belçika’da bu vergi uygulanmaktadır. Günümüzde

Türkiye’de böyle bir vergi yoktur, ancak ambalajlama ile ilgili düzenleyici kurallar göz

ardı edilemez. Nitekim yeni yapılması gereken düzenleme ile 1 Ocak 2018’den itibaren

marketlerde poşet kullanımının yasaklanmasına dönüktür.

Doğal Kaynaklar Üzerindeki Vergiler: Avcılık, balıkçılık, ormancılık gibi çeşitli ekonomik

faaliyetler üzerindeki vergiler ile doğal kaynakların yeryüzüne çıkarılması ile ilgili

vergiler bu gruba girmektedir. Bu verginin amacı, bu doğal kaynakların kullanımını

azaltmak ve inşaat ve yıkım atıklarının geri dönüşümünü teşvik etmektir. Danimarka;

İsveç İngiltere gibi ülkelerde bu vergi uygulanmaktadır.9

9

Geniş bilgi için; Can, 2016: 65-68.

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

119

4. Çevre Vergilerine İlişkin Makro Büyüklükler

Avrupa Birliği ülkeleri çevresel vergileri önemseyen bir politika izlemektedir. Bunun bir

nedeni ozon tabakasının incelmeye başlaması ile birlikte Birleşmiş Milletler

inisiyatifinde geliştirilen çeşitli politikalar olsa da, diğer bir nedeni artan kamusal

ihtiyaçları finanse etmek üzere ortaya çıkan yeni kaynak bulma ihtiyacıdır. Elbette diğer

bir neden vergilerin tabanının geleneksel kaynaklardan yeni alanlara kaydırılması

düşüncesidir. Bunun yanında; gelir durumu daha yüksek kişi ve kurumlardan

alınmasının “mali güç” ilkesine daha uygun olması ve bu yüzden daha az tepki çekmesi

nedeniyle, bu vergiler hakkında ulusal-uluslararası daha fazla “consensus” bulunması

gibi düşünceler de bu vergilerin ihdası üzerinde etkili olmuştur. Aşağıda çevre

vergilerinin Avrupa Birliği ülkelerinde büyüklüklerine dair veriler ve analizler yer

almaktadır.

Avrupa Birliği üyesi ülkelerde çevresel vergiler üye ülkeler bakımından önemli

değişkenlikler göstermektedir. Danimarka, Finlandiya, Almanya, Hollanda, İsveç ve

İngiltere 2000 yılından başlayarak bu konuda reform yapmışlardır. Bu ülkeler çevresel

maksatlı olarak yeni vergiler ve (mevcut vergilere) ek vergiler koymuştur. Bir taraftan

da vergi indirimleri ve iade şeklinde düzenlemelere gitmişlerdir. Estonya gibi bazı yeni

üyeler ise 1997’den beri karbon vergisini uygulamaktadır. Bu ülkede 2008’de ÖTV’de

artışa gidilmiş ve gelir vergisi için yeni ek indirimler yapılmıştır. Çek Cumhuriyeti’nde de

2008’de çevresel vergilerde reform yapılmıştır. Bu reform istihdamı destekleme

amacına yönelik olarak enerji ürünlerine uygulanan vergilerin 2008-2012 döneminde

oranının artırılmasını içermektedir (EC, 2010). 2002 yılında AB’ye üye 15 ülkede

motorlu taşıtlarda motor hacmini dikkate alan bir kayıt ve tescil vergisi (registration

tax) geçerli iken, günümüzde AB’nin 27 üye ülkesinin 18’i CO2 emisyonunu azaltmayı

hedefleyen bir vergilendirme sürecine girmişlerdir (Yalçın, 2013).

1995 ile (ekonomik krizin etkili olduğu) 2009 arasında üye ülkelerdeki çevre

vergilerinin bileşiminde genel bir azalmadan bahsedilebilir. Ancak bazı ülkelerde tersi

durumlar da söz konusudur. Örneğin Kıbrıs’ta çevre vergilerindeki azalmaya karşın,

enerji vergilerinde bir artış söz konusudur. Bulgaristan, Polonya ve Estonya için de

benzer şeyler söz konudur. 2000-2009 arasında bazı üye ülkelerde çevre vergilerinin

GSYH’ye oranında düşük oranlı azalmalar yaşanmıştır. 2009’da enerji vergileri alanında

en fazla artış % 1’in biraz üzerindeki oranla Estonya’da yaşanmıştır. Kıbrıs, Slovenya,

Portekiz ve Polonya’da da önemli düzeyde bir artış söz konusudur. Polonya’da ise %

2’ye yakın bir azalma yaşanmıştır. Danimarka’da uygulanan ve enerji vergisi niteliği

taşımayan kirlenme kaynaklı çevre vergilerinde, 10 bu vergilerin genel olarak azaldığı bir

dönemde (2009 yılı) ılımlı bir artış olmuştur. Kıbrıs ve Malta’da 2000-2009 dönemi

ulaştırma üzerinden alınan vergiler bakımından azaldığı bir dönemdir. Bu iki vergi de

ilgili ülkelerin çevre vergileri bakımından önemli bir yeri vardır (EC, 2011).

(Ekonomik krizin etkili olduğu) 2009’da çevre vergilerinde AB ortalaması; GSYH’ye oran

olarak % 2.4 ve toplam gelirler içerisindeki payı % 6.1’dir. Oysa 1999’da aynı oranlar

sırasıyla % 2.9 ve % 7.0 idi. Ancak 1999 yılı en iyi göstergenin olduğu yıldır. Özellikle

2004’ten sonra düşüş trendi yaşanmıştır. Ancak çevre vergilerinin üye ülkeler

arasındaki bileşimi ve yükselip düşmesi birbirinden farklılık gösterir. 1995 yılından beri

çevre vergilerinin toplam vergiler içerisindeki payı dikkate alındığında Danimarka,

Estonya, Letonya, Hollanda, Avusturya, Polonya ve Slovakya’da istikrarlı bir yükselme

Vergiler pratikte hidro-karbon vergisi olarak isimlendirilir ve bu ülkenin çevre üzerinden aldığı vergiler içerisinde

önemli bir yer tutar.

10

120

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

yaşanmıştır. Fakat bu üye ülkeler dışındakinde azalmalar yaşanmıştır. Düşüş yaşayan

eski ve büyük ülkelerde vergilerin düşüşü ağırlıklı ortalama ile ilgilidir. Yeni üyelerdeki

artış ise Avrupa Birliği’ne girişleri ile ilgilidir. Zira çevresel vergiler Avrupa Birliği üyesi

ülkeler için bir zorunluluktur (EC, 2010). Görüldüğü üzere çevre vergilerinin nisbi önemi

ülkeden ülkeye değişiklik göstermektedir. Ancak birçok üye ülkede % 2-3 bandında yer

alır. Sadece üç ülkede % 2’nin altında üç ülkede de % 3-3.5 bandında yer almaktadır.

Danimarka 2009 yılı itibariyle bir istisna olarak % 4.8 ile en üstte yer alır. Danimarka’yı

“yeşil vergi” adı altında ekonomik bir araç olarak kullanan diğer bir istisna % 4 ile

Hollanda’dır. Bu açıdan son sıralarda yer alan ve oranı % 2’nin altında yer alan üç ülke

İspanya, Slovakya ve Romanya’dır (EC, 2011).

Çevre üzerinden alınan vergiler genellikle tüketim üzerinden ve spesifik olarak

alındığından GSYH içerisinde oransal olarak azalmaktadır. Enflasyonun düşük

seyretmesi nedeniyle Avrupa Birliği bu maktu tutarları genellikle sabit tutmaktadır. Bu

vergileri enflasyona endekslemek ya da artışı sağlayacak bir başka kritere

bağlanmadıkça bu düşüş trendin devam etmesi beklenmelidir. Enflasyona endeksleme

en mantıklı çözüm olarak gözükmektedir, ama bu sadece Danimarka’da

uygulanmaktadır.

Çevre vergilerindeki erimeyi birkaç sebebe bağlayabiliriz: İlk neden, enerji talebindeki

artışın gelirdeki artışı yakalayamamasıdır. İkincisi, enerji fiyatlarındaki artışın

tüketimde ters etki meydana getirmiş olmasıdır. Üçüncü bir neden ise, enerjinin yaygın

kullanımı nedeniyle hükümetlerin enerjiden aldıkları vergiyi (siyasi nedenlerle)

artırmada isteksiz davranmasıdır. Enerji Vergi Direktifi (2003/96/EC) yürürlüğe

girinceye kadar yani 1992-2004 arasında üye ülkelerin vergi oranlarını artırmasını

gerekli kılan bir neden de yoktu. Emisyon üzerinden alınan vergi gibi doğrudan mali

olmayan araçların popülarite kazanması, petrol fiyatlarındaki yükselmeler çevresel

vergilerde artırıma gitmeme eğilimi doğurmuştur (EC, 2010).

Bütün üye ülkelerde enerji üzerine uygulanan vergilerin baskındır. Ancak bazı ülkelerde

ulaştırma üzerinden alınan vergilerin de (transport taxes) önemli olduğu dikkat çeker.

İrlanda, Kıbrıs ve Malta’da bu vergilerin çevre vergileri içerisindeki yeri % 38-48

bandındadır. Danimarka’da da bu verginin önemli bir yeri vardır. Bu ülkede yaygın bir

şekilde uygulanan hidro-karbon vergisi ilgili verginin 2/3’ünü oluşturmaktadır (EC,

2010).

Krizin etkili olduğu 2009’dan itibaren istihdamı artırmak maksatlı işgücü üzerinden

alınan vergiler azaltılırken çevre üzerinden alınan vergilerde yapılan düzenlemeler yine

çevresel pozitif etkileri dikkate alınarak vergi gelirlerinde artış sağlamak Avrupa Birliği

için iyi bir fırsat oldu. Çevre vergilerindeki bu artış vergi gelirlerine katkıda

bulunmaktadır ama göz ardı edilmemesi gereken başka hususlar da vardır. Zira bu

süreçte (ekonomik kriz nedeniyle) uygulanan politikalar çevre vergilerinin oranını ve

matrahını etkilemiş ve matrahı aşındırmıştır. Zira yeşil vergi düzenlemesi yapmak

amaca ulaşmayı her zaman garanti etmez (EC, 2016).

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

121

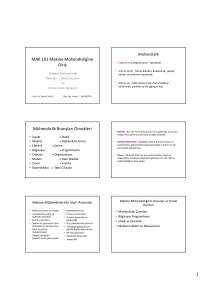

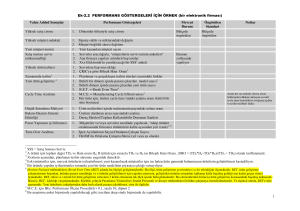

Grafik 1: Çevre Üzerinden Alınan Vergilerin GSYH’ye Oranı (2000-2014)

2.6

2.5

2.4

2.3

2.

2.2

2.1

2002

2003

2004

2005

2006

2007

2008

2009

AB-28

2010

2011

2012

2013

2014

AB-19

Kaynak: EC, 2016.

2010 yılına kadar düşen vergiler, bu yıldan sonra yükseliş trendine girmiştir. Trend AB

üyesi ülkelerle (AB-28) Euro alanında önemli ölçüde benzeşmektedir. Ancak AB-28’de

az da olsa azalmadan söz edilebilir. Çevre üzerinden alınan vergilerin oranı bu dönemde

de ülkeler arasında da değişiklik göstermektedir. Nitekim Danimarka (4.1), Slovenya ve

Hırvatistan (3.9) oranıyla en yüksek oranlı ilk üç ülkeyi temsil ederken, Bu oran

Litvanya’da % 1.7, Slovakya ve İspanya’da % 1.8’dir.

Çevre üzerinden alınan vergiler üye ülkeler arasında hem oran hem de bileşen olarak

çok farklıdır. On üç üye devlet 2009 ile 2014 yılları arasında çevresel vergi gelirlerinde

GSYH'ye oran olarak büyüme kaydetmiştir. Bu dönemde vergi gelirleri içindeki payını

neredeyse iki katına çıkaran Yunanistan, dikkat çekmektedir (2009'da % 1.9, 2014'te%

3.7). Bu alanda İtalya, Romanya ve Hırvatistan da bu bakımdan dikkat çekmektedir. Öte

yandan, en büyük düşüş Lüksemburg ve İsveç'te yaşanmıştır. 2004 ve 2014 yılları

arasında çevresel vergi gelirlerinin kompozisyonunda önemli değişiklik olmuştur.

Çevresel vergiler bu dönemde de enerji üzerinden alınan vergiler bakımından neredeyse

tüm üye ülkeler için birinci sıradadır.

Enerji üzerinden alınan vergilerin bileşimi AB-28 için % 77 enerji vergileri, ki bunun

2/3’ünden biraz fazlası ulaşım vergileri % 20’sini diğer ulaşım vergileri ve % 4 kadarını

da çevresel kirliliğe karşı uygulanan vergiler oluşturmaktadır. Aynı dönemde, ulaşım

üzerinden alınan vergilerin çevre vergilerinin önemli bir kısmını oluşturduğu Kıbrıs ve

Malta'da vergi gelirleri belirgin bir biçimde azalmıştır. Bu oran; Danimarka, İtalya, İsveç,

Hollanda, Yunanistan ve Finlandiya % 38-65 arasındaki alt seviyeyi temsil eder. Sekiz

ülkede ise % 90’ın üzerindedir. Toplam enerji vergisi geliri, Slovenya, İtalya ve

Yunanistan'da (sırasıyla GSYH'nın sırasıyla% 3,% 3 ve% 2.9'u) olarak üst sırayı temsil

eder.

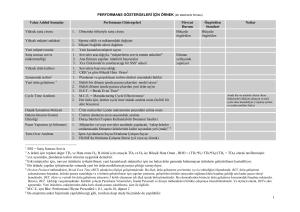

Tablo 1: Türleri İtibariyle Çevre Üzerinden Alınan Vergilerin GSYH İçerisindeki Oranı

Enerji

Ulaşım

Diğer

Toplam

2002

2.0

0.5

0.1

2.6

2003

2.0

0.5

0.1

2.6

2004

2.0

0.5

0.1

2.6

2005

1.9

0.5

0.1

2.5

2006

1.8

0.5

0.1

2.4

2007

1.7

0.5

0.1

2.4

2008

1.7

0.5

0.1

2.3

2009

1.8

0.5

0.1

2.4

2010

1.8

0.5

0.1

2.4

2011

1.8

0.5

0.1

2.4

2012

1.9

0.5

0.1

2.4

2013

1.9

0.5

0.1

2.4

Kaynak: EC, 2016.

122

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

2014

1.9

0.5

0.1

2.5

5.Türkiye’de Durum

Türkiye’de 1970’li yıllardan itibaren çevre kirlenmesi konusunun zaman zaman

gündeme gelmesine karşın, 2000’li yıllara kadar yapılan kalkınma planlarında çevresel

sorunlar ikinci plana itilmiş ve çoğunlukla göz ardı edilmiştir. Aralık 1999’da Helsinki

Zirvesinde Türkiye’nin AB’ne tam üyeliği başvuru süreci resmiyet kazandıktan sonra,

hemen her konuda olduğu gibi çevre konusunda da AB müktesebatına uygun hale

getirmek amacıyla mevzuat çalışmaları hız kazanmıştır (Biyan, 2014). 1982 Anayasası,

kişiler için 73 üncü maddesi ile yüklediği genel vergi ödevi dışında, “Sosyal ve Ekonomik

Haklar ve Ödevler” başlıklı Üçüncü Bölümü’nün 56. maddesinde “Herkes sağlıklı ve

dengeli bir çevrede yaşama hakkına sahiptir. Çevreyi geliştirmek, çevre sağlığını

korumak ve çevre kirlenmesini önlemek Devletin ve vatandaşların ödevidir” ifadesine

yer vererek, çevrenin korunması konusunda da çevresel vergiler ve benzeri

yükümlülükler getirilebilmesi için dolaylı surette yeni ve ek bir dayanak oluşturmuştur

(Özdemir, 2009).

Aslında buna dolaylı bir yükümlülük olarak 73/3’ü de ekleyebiliriz. Vergi yükünün

adaletli ve dengeli dağılımını maliye politikasının sosyal amacı olarak tanımlayan madde

ilk etapta gelir dağılımı bakımından devlete yükümlülük getiriyor olsa da global bir mal

olan ve pozitif ya da negatif dışsallığı engellenemeyen çevrenin bu madde ile de ilişkili

olduğu ileri sürülebilir. Zira çevre sosyal amacın dışında değerlendirilemez. Sağlıklı bir

çevrenin oluşturulması bakımından maliye politikası aracı olan vergilendirmenin ve

harcama politikasının araç olarak kullanılması pekala mümkündür. Zira bir yandan

‘iyi’nin teşvik edilmesi, diğer yandan da ‘kötü’nün vergilendirilmesi suretiyle vergiler

maliye politikası aracı olarak kullanılmaktadır. Zira kamu hizmetinin bir karşılığı olan

vergiler merit ya da demerit olarak da nitelendirebileceğimiz ve faydası da zararı da

engellenemez nitelikteki böylesine bir mal ile ilişkilendirilmemesi eksiklik olarak kalır.

Türkiye’de çevre ile ilişkilendirilecek vergiler de yok değildir. Ancak Avrupa Birliği

ülkelerinde olduğu gibi kurumsal olduğu söylenemez. Örneğin akaryakıt ürünleri ve

elektrik üzerinden alınan vergiler böyledir. Türkiye’de akaryakıt ürünleri hem Özel

Tüketim Vergisi (ÖTV) hem de Katma Değer Vergisi (KDV) kapsamında yer almaktadır. 11

Üstelik Türkiye AB ve OECD üyesi ülkeler arasında akaryakıt ürünleri üzerinden en

yüksek vergiyi alan ülkedir.12 Türkiye’de çevre ile ilgisi olan vergiler bakımından

ağırlığın ÖTV’de olduğu dikkat çekmektedir. Özel tüketim vergilerinin mali olmayan

amacı olsa da, vergi gelirleri bakımından henüz kamu harcamalarını karşılamaktan uzak

olan ülkemizde, bu verginin öncelikli amacının çevre olmadığı anlaşılmaktadır. Zira pek

çok bakımdan AB ortak politikalarına uyumlu olmayan Türkiye’nin bu bakımdan AB

ülkelerinin ilerisinde olduğunu savunmak yanıltıcı olur.

Çevre temizlik vergisi doğrudan bu kapsamda olan bir ver vergidir. Bu kapsamda

değerlendirilebilecek çeşitli harçlar da vardır. Bunlardan belli başlıları, uçak gürültü

harcı, petrol arama ve işletme izin harcı ve avlanma harcıdır (Yalçın, 2013). Çevre

kirliliğinin önlenmesi, çevrenin iyileştirilmesi ve çevre ile ilgili yatırımların

desteklenmesi amacıyla; ithaline izin verilen kontrole tâbi yakıt ve atıkların CIF

bedelinin yüzde biri ile hurdaların CIF bedelinin binde beşi oranında alınacak miktar;

büyükşehir belediyeleri su ve kanalizasyon idarelerince tahsil edilen su ve kullanılmış

KDV’yi de dolaylı olarak çevre vergisi kategorisine alabiliriz. Çünkü KDV’nin matrahına ÖTV de dâhildir. Başta

karbon bazlı yakıtlar olmak üzere çevreye negatif maliyet yükleyen her ürünün maliyeti KDV’den dolayı artmış

olduğundan katma değer vergisi de çevre vergisi içerisinde ele alınmıştır (Öz ve Kutbay, 2016: 257).

12 Ortalama olarak kurşunsuz benzinin litre fiyatının % 69,5’i ve motorinin litre fiyatının % 61,4’ü vergilerden

oluşmaktadır (Yalçın, 2013:146).

11

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

123

suları uzaklaştırma bedelinin yüzde biri de Çevre Katkı Payı olarak tahsil edilmektedir

(Biyan, 2014).

2464 sayılı Kanun’da düzenlenen belediye gelirleri içinde çevreye yönelik bir kaynak ise

katılma payıdır. Bu paylardan ilki; kanalizasyon harcamalarına katılma payıdır. Yeni

kanalizasyon tesisi yapılması ya da mevcut tesislerin sıhhi ve fenni şartlara göre ıslah

edilmesi halinde bu durumdan yararlanan gayrimenkullerin sahipleri kanalizasyon

harcamalarına katılma payını öderler. İkinci katılma payı ise; su tesisleri harcamalarına

katılma payıdır (Bilgin ve Orkunoğlu, 2010). Elektrik ve havagazı tüketim vergisi enerji

vergileri olmak üzere yerel yönetim düzeyinde çevre vergileri kapsamında

değerlendirilebilecek bir vergidir. Çevre temizlik vergisi ve elektrik ve havagazı tüketim

vergisi13 2464 sayılı Belediye Gelirleri Kanunu’nda sırasıyla mükerrer 44. madde ve 3439. maddelerinde düzenlenmiştir (Gündüz ve Agun 2013).

Bu vergi dışında dolaylı olarak çevreye olumlu katkıları olabilen Motorlu Taşıtlar Vergisi

de bu kapsamda değerlendirilebilir. Akademik alanda yapılan birçok çalışma, küresel

ısınmada karayolu araçlarının çok önemli bir payının olduğunu göstermektedir.

Dolayısıyla, çevre kirliliğiyle mücadelede motorlu taşıtların daha çevreci bir bilinçle

vergilendirilmesi, soruna hayati bir önem kazandırmaktadır. Özellikle 1990’lı yılların

sonundan günümüze kadar geçen süreçte AB içindeki birçok ülkenin motorlu taşıt

vergilendirmesinde daha çevreci bir yaklaşımın benimsendiği gözlenirken, Türkiye’de

ise motorlu taşıtlara bir servet unsuru olarak yaklaşılmakta, motorlu taşıtın eskidikçe

çevreyi daha fazla kirlettiği gerçeği henüz vergilendirme anlamında göz ardı

edilmektedir (Yalçın, 2013). Oysa daha yaşlı araçlar teknolojileri nedeniyle daha çok gaz

emisyonuna (kirliliğe) neden olmaktadır. Dolayısıyla verginin konusu çevre kirliliğini

önlemeye yönelik olarak tasarlanmamıştır. Emisyon pulu uygulamasının bu kapsamda

değerlendirilmesi mümkün olmakla birlikte bu uygulamanın bir vergi olmadığını ve

miktarının gayet düşük olduğunu unutmamak gerekir.

Türkiye’de motorlu taşıtlarda verginin motor silindir hacmine göre alınması çevre

vergileri bakımından ancak dolaylı bir düzenleme kabul edilebilir. 2003’te gelen bu

düzenlemeye göre MTV’de silindir hacmi belirleyicilerden birisidir. Düşük motorlu

araçlardan düşük vergi alınması çevreye duyarlılığın bir göstergesidir. Zira motor hacmi

düştükçe CO2 salınımı azalmaktadır.

Türkiye 05/02/2009 tarihinde kabul edilen bir Kanun ile Kyoto Protokolüne taraf olmuş

ve 2013 yılına kadar karbon emisyonunu azaltma taahhüdünde bulunmuştur.

Türkiye’nin Kyoto protokolü dışında da çalışmaları vardır. Türkiye Avrupa Birliği

içerisinde en yüksek oranı uygulasa da fosil yakıtlı ürünlerde vergisel farklılıklara

gitmiştir. Nitekim benzin, motorin, LPG ya da doğalgaza uygulanan vergiler birbirinden

farklıdır. Türkiye LPG’li araç kullanımı açısından Avrupa’da İtalya’dan sonra ikinci sırada

yer almaktadır. Bunda LPG’ye uygulan ÖTV’nin daha düşük olmasının bir etkisinin

olmadığı söylenemez. Zira LPG çevreye daha az CO2 yayan bir üründür. Az sayıda da olsa

doğalgazla çalışan araçların olduğunu da unutmamak gerekir. Türkiye evlerde ve sanayi

tesislerinde hatta termik santrallerde doğalgaz kullanımını yaygınlaştırmıştır. Bu şekilde

özellikle büyükşehirlerde meydana gelen kirliliğin azaltılması sağlanmıştır. Bunda

doğalgaza uygulanan ÖTV’nin düşük olmasının önemli bir payı vardır.

Öte yandan Türkiye daha fazla CO2 barındıran normal benzini ve sonraki süreçte kırsal

Elektrik ve havagazı tüketim vergisi, günümüzde havagazı kullanılmadığı için yalnızca elektrik tüketimi üzerinden

tahsil edilmektedir.

13

124

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

motorini araçlar için kullanımını kaldırmıştır. Bu, uygulama regülasyon niteliğindedir

ama öncesinde de kurşunsuz benzinden düşük vergi uygulaması söz konusudur.

Uygulandığı dönemde normal benzinden daha az vergi alınan 95 ve 98 oktanlı vergi yine

bu duyarlılığın yansımasıdır. Ancak 2011’de uygulaması kısıtlanan kırsal motorin

çevreye daha fazla CO2 yaydığı halde daha az vergi uygulanıyordu. Burada kırsal

nüfusun teşvikinin esas alındığı düşünülmektedir. Buna karşın bazı Avrupa ülkelerinde

ülkemizdeki uygulamanın tersine, çevreye daha zararlı olan motorine uygulanan vergi

nedeniyle nihai tüketici açısından maliyeti daha yüksektir. ÖTV Kanunu’nda dikkat

çeken bir husus da maktu olarak uygulanan vergilerin farklılaştırılmasında kükürt oranı

dikkate alınarak miktarın belirlenmesidir. Bu da ÖTV Kanunu hazırlanırken “çevre”

faktörünün tamamen göz ardı edilmediğinin bir göstergesidir.

Buna egzoz gazı emisyon ölçümü ve fenni muayenenin özelleştirilip bu konuda

profesyonel bir işletmeye devredilmesi ve bu şekilde standartların uluslararası olmasını

da ekleyebiliriz. Her yıl ya da iki yılda bir yapılan emisyon ölçümleri yanında araç

motorlarına da emisyon standardı getirilmesi aynı amaca dönüktür. Türkiye de

2009’dan itibaren bu standardı kabul etmiştir. Alternatifli karayollarında otoban geçiş

ücretlerinin asıl amacı çevresel etki olmasa da paralı olması nedeniyle konu ile ilgilidir.

Bunun dışında, 2003 ve 2004 yıllarında yirmi yaşını doldurmuş binek araçların hurdaya

ayrılması karşılığında yeni araç alımında ÖTV indirimine gidilmiş, bu şekilde 274.000

adet eski binek araç hurdaya ayrılarak önemli miktarda karbon dioksit emisyon kaynağı

bertaraf edilmiştir (Yalçın, 2013).

Türkiye iki hafta süren çetin müzakereler sonrası 12 Aralık 2015’te 1997 Kyoto

Protokolü’nden bu zamana kadar küresel ölçekte yapılan Paris İklim Zirvesi ile karbon

salınımı hususunda mes’uliyyetini kabul etmiştir. Bu anlaşma tüm tarafların emisyonun

azaltılması konusunda yükümlülük alması kabul edilmiştir. Ancak bu yükümlülükte

gelişmiş ülkelerin daha fazla taahhütte bulunması ve mutlak azaltım yapması istenirken,

gelişmekte olan ülkelerin ise “ortak fakat farklılaştırılmış sorumluluk” ilkesi gereği

mevcut kapasitelerine göre bir azaltım yapması beklenmektedir (Karakaya 2016).

Türkiye’nin de sorumluluk üslendiği anlaşma Kasım 2016 itibariyle gerekli olan ve

karbon salınımının % 55’ine sahip 55 ülke tarafından imzalanarak Kasım 2016’dan

itibaren yürürlüğe girmiştir.14

Türkiye’de son olarak ÖTV’de de farklılaştırma yapıldı. Buna göre 1600 cc'ye kadar olan

binek araçlarda yüzde 60, 1600-2000 arası olan araçlarda yüzde 110, 1600-2000 arası

elektrik motoru da bulunan araçlarda yüzde 60; onun üzerinde olan araçlarda yüzde

160, üzerinde elektrik motoru olan araçlarda yüzde 110 olarak uygulanacak. Bu şekilde

motor hacmi büyüdükçe vergi artırılmış, çevreye daha az CO2 salınımı yapan araçlar

teşvik edilmiştir. Elektrikli araçlarda bu oran sabitlenmek suretiyle, bu konuda çevreci

bir tercihte bulunulmuştur. Zira elektrikli araçlar bir taraftan çevreye CO’ yaymazken,

bir taraftan da gürültü kirliliğini minimize etmektedir.

Ayrıca, 25 Kasım 2016 Tarihli Resmi Gazetede yayımlanan yeni bir düzenlemede ÖTV

oranları değiştirilmiş, Düşük silindirli araçlarla elektrikli araçlar teşvik edilmiştir. Buna

göre; motor silindir hacmi 1600 cm3'ü geçmeyip ÖTV matrahı 40.000 TL’yi aşmayanlar

için % 4515, ÖTV matrahı 40.000 TL’yi aşıp, 70.000 TL’yi aşmayanlar için % 50, Motor

silindir hacmi 1600 cm3'ü geçen fakat 2000 cm3'ü geçmeyenlerden ÖTV matrahı

100.000 TL’yi aşmayanlar için % 100 uygulanmak suretiyle de farklılaştırmaya

14

15

http://www.bloomberght.com/haberler/haber/1940839-paris-iklim-anlasmasi-yururluge-girdi

Bu teşvik trafikte çok fazla kullanılan elektrikli ticari taksiler için % 3 daha indirimlidir.

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

125

gidilmiştir. Elektrik motoru da olanlardan elektrik motor gücü 50 KW’ı geçip motor

silindir hacmi 1800 cm3'ü geçmeyenlerden ÖTV matrahı 50.000 TL’yi aşmayanlar için

%45, ÖTV matrahı 50.000 TL’yi aşıp, 80.000 TL’yi aşmayanlar için %50, Elektrik motoru

da olanlardan elektrik motor gücü 100 KW’ı geçip motor silindir hacmi 2000 cm3 ila

2500 cm3 arasında olanlardan ÖTV matrahı 100.000 TL’yi aşmayanlar için %100 olması

aynı çevreci tercihin bir sonucudur.

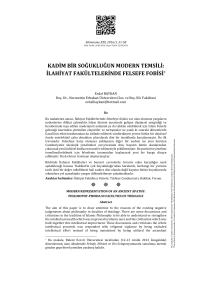

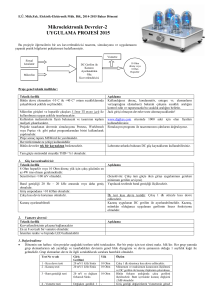

Tablo 2: Avrupa Birliği ve Türkiye’de Uygulamada Olan Çevre Vergileri

Ülke

Ulaşım

(1)

Enerji

(2)

Avust

Belç.

Bulg.

Hırv.

Kıbr.

Çek C.

Danm.

Est.

Finl.

Fr.

Alm.

Yun.

Mac.

İrl.

İtl.

Let.

Litv.

Lüks.

Malt.

Hol.

Pol.

Port.

Rom.

Slovk.

Slovn.

Est.

İsveç.

Türk.

İng.

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

Karbon

(3)

Hava

Kirliliği

(4)

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

Atıklar

(5)

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

Materyaller

(6)

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

Zararlı

Ürün

(7)

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

Su

Kirliliği

(8)

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

Tarım

(9)

Bio

Çeşitlilik

(10)

XXX

Deniz Bio

Çeşitliliği

(11)

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

XXX

Kaynak: Withana vd. 2014.

(1) Ulaştırma alanında çevre vergileri esas olarak karayolu taşımacılığı ile ilgilidir. Düşük karbon salınımını teşvik

etmek için uygulanmaktadır. Düzeyi motor hacmi veya yakıt tüketimine (ör. Danimarka) göre değişmektedir. Bazı

ülkelerde ise hava kirliliğine bağlı olarak bazı şehirlerde (Londra, Milano) uygulanmaktadır.

(2) Enerji alanında esas olarak akaryakıt, doğalgaz, kömür ve elektrikten alınan vergidir.

(3) Yakıtların karbon veya CO2 içeriğiyle ilgili vergiler veya CO2 emisyonları. Karbon vergileri CO2 ile ilişkili enerji

içeriği ile de ilgilidir.

(4) Hava kirliliği ile ilgili ödemeler, üye ülkelerin üçte ikisinde yer uygulanmaktadır. Bunlar, ör. VOC, NOx, SO2, PM,

NH2, ağır metaller, CO, NH3, hidro-karbonlar ve diğer ozona zararlı maddelerdir.

(5) Atıklarla ilgili vergiler ve harçlar, özellikle depolama ve yakma ile ilgilidir ve çoğunlukla belediye seviyesinde

uygulanır.

(6) Çakıl ve kum gibi çeşitli doğal kaynakların çıkarılmasını kapsar.

(7) Akümülatör, pil, elektrikli ve elektronik ürünler, eskimiş tekerlekler, ömrünü tamamlamış araçlar ve plastik

paketleme malzemeleri bu kapsamdadır.

(8) Hemen hemen tüm ülkelerde su ile ilgili vergi ve harç uygulamadı vardır. İçme suyu temini ve tüketimi, atık su

değerlendirmesi ile ilgili olabilmektedir.

(9) Tarım alanında az sayıda ülke tarım ilacı ve gübre vergileri uygulamaktadır.

(10) Bio-çeşitlilik alanında bazı ülkeler orman ve ağaçlarla ilgili zorunlu ödemeler (örneğin doğal park giriş ücretleri

ve avcılık ücretleri bu kapsamdadır).

(11) Bazı ülkeler ayrıca balıkçılık üzerinde doğrudan etkisi olan vergiler ve harçlar getirmişlerdir ve ticari balıkçılık

izinleri için alınan ücretlendirme bu kapsamdadır.16

Yukarıdaki tablodan da anlaşılacağı üzere Türkiye’deki çevre ile ilgili vergisel

düzenlemeler henüz başlangıç aşamasındadır. Oysa rakamlara baktığımızda Türkiye’de

16

Dipnot bilgileri Withana, s. 6-8’den alınmıştır

126

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

çevre ile ilgili vergilerin oransal yapısı bir çok AB ülkesine göre yüksektir. Buna göre

Türkiye’de çevre vergilerinin gayri safi yurt içi hâsıla içindeki payı 1994’te %1,2 iken,

2000 senesinde bu oran % 2,4’e, 2007’de ise % 3,6 oranına yükselmiş olduğu görülür.

Türkiye’de çevre ile ilgili vergilerin toplam vergi gelirleri içindeki payı 1994’te % 6,5’e,

2007’de ise bu oran % 15’e ulaşmıştır (Bilgin ve Orkunoğlu, 2010: 93). 2013 yılı

verilerine baktığımızda ise Türkiye’de kişi başına düşen vergi 1994 yılına göre yaklaşık

6 kat artmıştır. Bu artmayla Türkiye’de kişi başına düşen çevre vergisi 564 $ olarak

gerçekleşmiş ve ele alınan 33 ülke sıralamasında Türkiye 2013 yılında kişi başına çevre

vergisi en fazla alınan yirmi birinci ülke konumunda olmuştur. Ayrıca 2013 yılında

dünya ülkelerinde yaşayan kişi başına ortalama olarak 701,6$ vergi düşmekte iken

Türkiye’de birey başına 564$ düşmektedir (Öz ve Kutbay, 2016: 260).

Avrupa Birliğinde ise 1994 yılında çevre vergilerinden elde edilen vergi gelirlerinin

GSYH içerisindeki en yüksek payı (%4.07) Danimarka’da gerçekleşirken en düşük payı

(0.71) Estonya’da gerçekleşmiştir. 1994 yılında Türkiye’de çevre vergilerinden elde

edilen vergi gelirlerinin GSYH içerisindeki oranı Estonya (%0.71)’dan sonra en düşük

paya (%1.2) sahip idi. Ancak 2002 yılındaki oranlar incelendiğinde çevre vergilerinden

elde edilen gelirlerin GSYH içerisindeki oranı Danimarka (%4.78) ve Slovenya (3.71)

hariç en fazla %3.62 ile Türkiye’de gerçekleşmiş olup 2013 yılında ise çevre

vergilerinden elde edilen gelirlerin GSYH içerisindeki oranın en yüksek olduğu ülke

(%4.06) Türkiye’dir (Öz ve Kutbay, 2016)

Bu rakamlara bakıldığında ülkemizde çevre vergilerinin Avrupa Birliği standartlarında

olduğu şeklindeki görüntü yanıltıcıdır. Bunun en önemli nedeni enerji üzerinden alınan

vergilerde Türkiye’nin ÖTV açısından Avrupa Birliği ülkelerinin tamamından daha

yüksek ve güdülen amacın da fiskal olması ile açıklanması mümkündür. Türkiye’de

uygulanan vergilerin sayısı ve türleri itibariyle de Avrupa Birliği’nin gerisinde olduğunu

unutmamak gerekir.

6. Sonuç

Türkiye’de çevreye duyarlı vergisel düzenlemelerin çok yeni olduğu dikkat çekmektedir.

Avrupa Birliği'ne üye ülkelerde çevre sorunları ile mücadele edebilmek için uygulanan

vergilerin Türkiye'de daha çok regulatif düzenlemelere başvurmak suretiyle uygulandığı

görülmektedir. Bu alanda gelişmelerin olmadığı söylenemez. Özellikle Paris İklim

anlaşması Türkiye’ye bağlayıcı sorumluluklar getirmektedir. ÖTV düzenlemesinin

bunun ilk adımı olarak kabul edilmesi mümkündür. Ancak özellikle de ÖTV’deki

yüksekliği çevreye duyarlılıkla açıklamak çevre konusundaki düzenlemelerin yavaşlığı

dikkate alınırsa pek mümkün gözükmemektedir. Çevreyle ilgili vergilerin oranına

bakıldığında Türkiye’nin AB üyesi ülkeler arasında en iyilerden birisi olduğu sonucuna

varılır ki, bu yanıltıcı bir tablodur. Bunun nedenin ÖTV’nin mali nedenlerle yüksek

tutulması olduğu açıktır.

Çevre üzerinden alınan vergilerin en önemli nedenlerinden birisi kalkınma

politikalarının sürdürülebilir olmasıdır. Nitekim yaşanabilir bir çevreyi esas alan çevre

politikaları bugünü ilgilendirdiği kadar gelecek nesilleri de ilgilendirmektedir. Diğer bir

deyişle tek başına ekonomik büyüme kısa vadede sonuç verse de çevresel etkilere

duyarsızlığın yaygınlaşması gelecek nesilleri tehdit etmektedir. Nitekim Çin’in çevreye

duyarsız sanayileşme politikası büyümesine pozitif katkına bulunmuş olmasına rağmen,

global çapta çevresel sorunlarla karşı karşıya kalmıştır.

Büyümenin çevreye duyarsızlığı uzun vadede kamu harcamalarını da olumsuz etkileme

potansiyeline sahiptir. Zira sosyal devletin esas olduğu günümüzde devletlerin çevresel

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

127

etkiye duyarsız büyüme modelleri kanser ve kalp-damar hastalıkları başta olmak üzere

beraberinde pek çok hastalığı getirmiştir. Son derece pahalı olan bu hastalıklarla

mücadele devletlerin sosyal güvenlik bütçesini zorlamaktadır. Nitekim AB ülkelerinde

de etkili olan 2008 krizi bir taraftan finansal kriz, bir taraftan borç krizi, bir taraftan da

sosyal güvenlik harcamalarındaki artışa bağlı olarak bütçe açığı krizidir. Çin dünyanın

sahip olduğu sosyal güvenlik sistemini benimsemediğinden böyle bir sorunla karşı

karşıya kalmış gibi gözükmese de, çevreye duyarlı olmayan sanayi ürünleri bir yandan

bu ülkeyi, bir yandan da bütün dünyayı tehdit etmektedir. Zira World Trade Statistical

Review 2016’ya17 göre Çin verilerine göre dünyanın en büyük ihracatçısı olan ülkedir.

AB üyesi ülkelerde vergilemenin etkili bir çevre politikası aracı olarak kullanılmasına

rağmen, Türkiye henüz vergileme alanında çevreyi önceliğe alacak kurumsal bir vergi

politikası değişimine gidememiştir. Ülkemizde halen yürürlükte olan Motorlu Taşıtlar

Vergisi (MTV), bunun en somut örneğini oluşturmaktadır (Yalçın, 2013). Türkiye’de

MTV doğrudan çevre ile ilişkilendirilmemiştir. MTV’nin çevre ile ilişkilendirilmesi

yanında kırsalda ve kentte kullanılması bakımından da farklılık getirilebilir. Zira

ülkemizde nüfusun hala % 20 kadarı kırsalda yaşamaktadır. Bu rakama nüfus yoğunluğu

düşük ilçe ve iller de eklendiğinde oran daha da artacaktır. Zira kirlilik daha çok nüfus

yoğunluğu yüksek olan kent merkezlerinin sorunudur.

Kent merkezlerinde kullanılan araçların vergilerindeki artış kirlilikle mücadele anlamına

geleceği gibi, Türkiye’nin gelir durumu dikkate alındığında kırsal kesimde

yaşayanlardan daha düşük vergi almak suretiyle sosyal etki bakımından da kazanç

sağlanmış olur. Örneğin araçların motor hacmi yanında yaşları da büyüdükçe vergi

artırılabilir, ancak kırsal kesimde kullanılan araçlarda bu verginin indirimli olması

sağlanabilir. Ancak bunu da araçların belli yaşından (mesela 10 yaş) sonra yapılması

uygun olacaktır. Bu şekilde bir taraftan ana yasanın 56. maddesinde devlete çevre

koruma görevi veren maddenin gereği yapılmış olur, bir taraftan da 73/3’teki sosyal

amacı düzenleyen maddenin gereği yerine getirilmiş olur.

Türkiye’de çevreye duyarlı vergilerin son yıllarda gündeme alınmasına rağmen, genel

olarak mali nedenle alındığı gerçeği değişmemektedir. Gerçekten de özellikle enerji

üzerinden alınan vergiler bakımından Türkiye birçok ülkeden farklı bir özellik

sergilemektedir. Bu kapsamda enerji türlerine göre verginin fiyat içindeki payı 2015 yılı

baz alınarak incelendiğinde: kömürün neden olduğu yüksek karbon emisyonuna yüksek

rağmen %18 oranında Katma Değer Vergisi dışında herhangi bir vergiye konu olmadığı

görülür.

Çevre vergileri açısından bir değerlendirme yapıldığında Türkiye’deki uygulamaların

Avrupa Birliği’ne uyum açısından sorunlu olduğu dikkat çeker. Nitekim gerek çeşitlilik

açısından gerekse de mevcut uygulamalardaki yaklaşımlar açısından Türkiye’deki

vergiler son derece yetersizdir. Türkiye’nin çevreye duyarlı vergiler bakımından ilk

sırada yer alması bu konuda Avrupa Birliği’ne uyumun bir işareti olmak yerine daha çok

bu vergilerden amaçlana şeyin “mali” olduğunun göstergesidir. Türkiye’nin kurumsal

anlamda attığı çeşitli adımların varlığına rağmen, vergisel açıdan atılan bu adımlarla

paralellik arz etmemektedir. Bu durum müzakere sürecinin devam ettiği günümüzde

Türkiye’nin çevre konusunda ilerleme sağlaması ve bu başlığın kapatılması açısından

sorunlar yaşayacağı ortadadır.

17

https://www.wto.org/english/res_e/statis_e/wts2016_e/wts2016_e.pdf

128

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

Kaynakça

ALİUSTA, Hakan; YILMAZ. Baki; KIRLIOĞLU, Hilmi (2016), “Küresel Isınmayı

Önleme Sürecinde Uygulanan Piyasa Temelli İktisadi Araçlar: Karbon

Ticareti Ve Karbon Vergisi”, Uluslararası Yönetim İktisat ve İşletme Dergisi,

ICAFR 16 Özel Sayısı Int. Journal of Management Economics and Business,

ICAFR 16 Special Issue, 382-401.

ALTINBAY, Ali; GOLAGAN, Melis, (2016), “Küresel Isınma Sorununa

Muhasebecilerin Bakışı: Karbon Muhasebesi”, İnsan Ve Toplum Bilimleri

Araştırmaları Dergisi, Cilt: 5, Sayı: 7, 2106-2119.

AYTAÇ Deniz, (2016), “Emisyon Vergileri, Enerji Fiyatları ve Teknolojik Yenilik”,

Uluslararası Ekonomik Araştırmalar Dergisi, Aralık, Cilt 2, Sayı 4, 43-55.

BİLGİN Sibel; ORKUNOĞLU, Işıl Fulya (2010), “Fiskal ve Ekstrafiskal Amaçlar

Bağlamında 1970’lerden Günümüze Çevre Vergileri”, Gazi Üniversitesi

İktisadi ve İdari Bilimler Fakültesi Dergisi 12/1, 77-108.

BİYAN Özgür; GÖK, Musa, (2014), “Çevre Politikaları Kapsamında Avrupa Birliği Ve

Türkiye’de Çevre Vergilerinin Uygulanışı: Karşılaştırmalı Bir Analiz”, Hitit

Üniversitesi Sosyal Bilimler Enstitüsü Dergisi, Yıl 7, Sayı 2, Aralık, 281-310.

CAN Fatih (2016), “Çevre Politikasının Ekonomik Araçları”, Niğde Üniversitesi

İktisadi ve İdari Bilimler Fakültesi Dergisi, Temmuz, 9(3), 58-73.

ÇELİKKAYA Ali, (2011), “Avrupa Birliği Üyesi Ülkelerde Çevre Vergisi Reformları

ve Türkiye’deki Durumun Değerlendirilmesi”, Anadolu Üniversitesi Sosyal

Bilimler Dergisi, Cilt/Vol. : 11 - S ayı/No: 2 : 97–120.

EC (European Commission) (2010), Taxation Trends in the European Union, Data

fort

the

European

Member

States,

Iceland

and

Norway

(http://ec.europa.eu/eurostat/documents/3217494/5718201/KS-DU-10001-EN.PDF/bd63fe10-7339-491f-afcb-08bd4c8daa8b?version=1.0).

(Erişim: 11 Ocak 2017)

EC (European Commission) (2011), Taxation trends in the European Union, Data

for the EC Member States, Iceland and Norway, 2011 edition.

http://piketty.pse.ens.fr/files/Eurostat2011.pdf) (Erişim: 21 Ocak 2017)

EC (European Commission), (2016), Taxation Trends in the European Union Data

for

the

EC

Member

States,

Iceland

and

Norway

(http://ec.europa.eu/taxation_customs/sites/taxation/files/resources/do

cuments/taxation/gen_info/economic_analysis/tax_structures/2016/eco

n_analysis_report_2016.pdf) (Erişim: 12 Mart 2017)

FERHATOĞLU Emrah, (2003), “Avrupa Birliği’nde Ortak Çevre Politikası

Çerçevesinde

Çevre

Vergileri”

e-yaklasim

/

Ekim,

1-7.

http://www.yaklasim.com.tr (Erişim 20 Mart 2017).

GÜNDÜZ İsmail Orçun; AGUN, Hakan Bilge, (2013), “Çevre Vergilerinin Yerel

Yönetim Düzeyinde Uygulanması: Avrupa Birliği Ve Türkiye Uygulaması”,

Maliye Finans Yazıları, Yıl: 27 Sayı: 99 Nisan, 55-79.

GÜNGÖR, Kamil (2011), AB’de Mali Yapı Ve Tam Üyelik Öncesi Türkiye’nin Durumu

Nobel Yayıncılık, Ankara.

http://www.bloomberght.com/haberler/haber/1940839-paris-iklim-anlasmasiyururluge-girdi (Erişim: 17 Ocak 2017).

http://www.resmigazete.gov.tr/eskiler/2016/11/20161125-9.pd

KARAKAYA Ethem, (2016), “Paris İklim Anlaşması: İçeriği ve Türkiye Üzerine Bir

Değerlendirme Adnan Menderes Üniversitesi”, Sosyal Bilimler Enstitüsü

Dergisi, Cilt: 3, Sayı: 1, 1-12.

MYLES

G. D. , “Tax Policy and European Union Governance”

http://people.exeter.ac.uk/gdmyles/papers/pdfs/Milan.pdf (Erişim: 29 Mart

2017)

OLIVEIRA, David; MENDES Isabel, (2017). “Green Taxation on Competitiveness:

The Effect of the ISP Tax on the Portuguese Retail Sector of Road Fuels”,

International Journal of Energy Economics and Policy, 7(1), 178-184.

ÖZ, Ersan; KUTBAY, Hüseyin, (2016), “Ekolojik Vergileme: Seçilmiş Bazı Dünya

Ülkeleri ile Türkiye Verilerinin Karşılaştırılması”, Eskişehir Osmangazi

Üniversitesi İİBF Dergisi, Nisan, 247-272.

ÖZDEMİR Biltekin, (2009), “Küresel Kirlenme Sürdürülebilir Ekonomik Büyüme ve

Çevre Vergileri”, Maliye Dergisi Sayı 156 Ocak-Haziran.

ÖZDEMİR, Mehmet Gökhan, (2015), “Dışsallıklar Ve Emisyon Vergileri: Norveç Ve

Türkiye Uygulamaları”, Leges Sosyal Bilimler Dergisi, Eylül – Ocak, 108131.

TEKİN Ahmet, ŞAŞMAZ, Mahmut Ünsal, (2016), “Küreselleşme Sürecinde Ekolojik

Riskleri Azaltmada Çevresel Vergilerin Etkisi: Avrupa Birliği Örneği”,

Yönetim ve Ekonomi, Cilt:23 Sayı:1 Celal Bayar Üniversitesi İ.İ.B.F. Manisa,

1-17.

TOPRAK Düriye (2006), “Sürdürülebilir Kalkınma Çerçevesinde Çevre Politikaları

Ve Mali Araçlar”, Süleyman Demirel Üniversitesi Sosyal Bilimler Enstitüsü

Dergisi, Yıl/Volume:2 Sayı/Issue 4, Güz, 146-169.

TRACY Elena; SHVARTS Evgeny; SIMONOV E. BABENKO M. “China’s new Eurasian

Ambitions: The Environmental Risks of the Silk Road Economic Belt”,

Eurasian Geography and Economics, Vol. 58, Şubat 2017

VURAL İstiklal Yaşar; TEKİN, Ahmet, (2006), “Global Kamusal Malların Finansman

Aracı Olarak Global Vergi Önerileri” (Ed: Coşkun Can Aktan, Dilek Dileyici,

İstiklal Y. Vural).Vergilendirme Ekonomisi ve Vergilendirme Psikolojisi,

Seçkin Yayıncılık Ankara, 75-89.

WITHANA, Sirini; BRINK, Andrea, ILLES; S; WATKINS, N. E., (2014), Environmental

Tax Reform in Europe: Opportunities for the Future Final Report, May.

Netherland

(http://www.ieep.eu/assets/1397/ETR_in_Europe__Final_report_of_IEEP_study_-_30_May_.pdf). (Erişim: 21 Mart 2017)

130

Güngör, K. (2017). Green Tax Reform in the Member States of the European Union and

Turkey

WTO,

(2016),

World

Trade

Statistical

Review

https://www.wto.org/english/res_e/statis_e/wts2016_e/wts2016_e.pdf

(Erişim: 20 Şubat 2017).

YALÇIN Arman Zafer, (2013), “Potansiyel Bir Çevre Vergisi Olarak Motorlu Taşıtlar

Vergisi: Avrupa Birliği ve Türkiye Arasında Karşılaştırmalı Bir Analiz”,

Atatürk Üniversitesi İktisadi ve İdari Bilimler Dergisi, Cilt: 27, Sayı: 2, 141158

Journal of Current Researches on Business and Economics, 2017, 7 (1), 111-132.

131

E-ISSN:

2547-9628

Strategic Research Academy ©

© Copyright of Journal of Current Researches on Business and Economics is the property

of Strategic Research Academy and its content may not be copied or emailed to multiple