Genel Yatırım Tavsiyeleri

29 Kasım 2016

Yapı Kredi Portföy Yönetimi A.Ş.

ve Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin Katkılarıyla

İçindekiler

•

•

•

•

Son Veriler

Gündem

Piyasalara Genel Bakış

Beklentilerimiz

o

TL Tahvil ve Bonolar

o

Pariteler

o

Eurobondlar

o

Altın

o

Hisse Senedi

• Önemli Göstergelerin Performansı

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Son Veriler & Gündem

Son Veriler

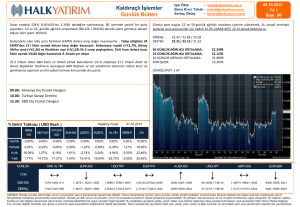

BIST-100 Endeksi: 74.990 (değişim:%0,84 işlem hacmi 2,6 milyar TL)

Tahvil/Bono:

o Gösterge Bono: %10,62 (değişim: -27 baz puan )

o 10 Yıllık Tahvil: %11,08 (değişim: -21 baz puan)

Usd/TL: 3,42 (%0,00)

Döviz Sepeti/TL: 3,52 (%-0,30)

Altın: 1.191 Usd (%0,00)

ABD 10 Yıllık Tahvil: %2,32 (bir önceki gün %2,32)

VIX: 13,15 (bir önceki gün 12,40)

CDS Türkiye: 295 (bir önceki gün 296)

Gündem

Saat

Data

13:00

AB

Tüketici Güveni - Kasım

-6,1 (Önceki -6,1)

Japonya piyasaları kapalı, ABD bono

piyasaları kapalı

16:00

Almanya TÜFE - Kasım

0,10% (Önceki 0,2%)

10:00

TR - Sanayi Üretimi - aylık (beklenti:%%4.5

16:30 önceki:%-7.0)

ABD

3Ç Büyüme

3,00% (Önceki 2,9%)

10:00

TR - Sanayi Üretimi - yıllık (beklenti: %0.78

18:00 önceki:%-4.9)

ABD

Tüketici Güveni - Kasım

101,5 (Önceki 98,6)

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Piyasalara Genel Bakış

Dün Dolar Endeksi ve ABD hisse senetlerinde ılımlı kar satışları yaşandı. Trump’ın seçilmesi sonrasında tatminkar

seviyede yükseliş yaşayan hisse senetlerindeki dünkü satış, Dolar Endeksindeki gerileme ve ABD tahvil

faizlerindeki gerileme makul ve sağlıklı bir düzeltme olarak görüldü. TL ve TL varlıklar ise Dolar Endeksindeki

düşüş ile nefes aldı.

Global piyasalarda gözler Çarşamba günü gerçekleşecek OPEC toplantısı öncesinde gelen açıklamalarda idi.

Ayrıca OPEC, Rusya ve diğer OPEC üyesi olmayan ülkeler ile de petrol üretimi kesintisi hakkında anlaşmaya

çalışıyor. Toplantıya az zaman kaldı ve OPEC üyelerinin iyimser açıklamaları ön planda olsa da, toplam üretimde

%31 payı bulunan Suudi Arabistan’ın mevcut koşullarda petrol fiyatlarının dengeye ulaşabileceği yönündeki

açıklaması gerçekleşirse petrol fiyatlarında yeni bir baskı yaşanabilir. Diğer yandan bu açıklamanın, ambargo

öncesindeki petrol üretim seviyesine tekrar ulaşmak isteyen İran’ı üretimini azaltmaya zorlamak için yapıldı

yönünde ihtimal de az değil. Irak’ın üretimi de OPEC delegelerinin anlaşma sağlamaya çalıştığı diğer önemli bir

konu. Toplantı öncesinde taktikler ve karşılıklı açıklamalar ile petrol fiyatları ve global piyasalarda volatilite

görmeye devam edeceğimizi düşünüyoruz.

ECB Başkanı Draghi dün yaptığı açıklamada Avrupa Bölgesinde aşamalı toparlanmanın sürmesini beklediklerini

ve İngiltere referandumunun etkilerini atlattığını söyledi. ECB Başkanı Draghi küresel ekonominin önemli

ekonomik ve siyasi belirsizliklerle karşı karşıya olduğunu, buna rağmen Euro bölge ekonomisinin ılımlı hızda

büyüdüğünü ekledi. Para politikası yoluyla desteği sürdürecekleri ancak bu desteğin etkisini artırmak, büyümeyi

desteklemek için mali ve yapısal politikaların önemine vurgu yaptı. Draghi’nin bu sözleri parasal genişlemenin

devam edeceğine işaret etti. ECB’nin toplantısı 8 Aralık’ta.

Öncesinde yatırımcıların gözü 4 Aralık İtalya referandumunda. Cumhuriyet Senatosu’nun yetkilerini kısıtlayacak

anayasa paketinin halkın oyuna sunulacağı referandumda hayır oyları önde gidiyor. Süreç sonunda hayır oyları

çıkarsa istifa edebileceğini ifade eden Renzi'nin sonuç ne olursa olsun görevde kalması yolunda telkinler

oluşmaya başladı. Renzi'nin olası bir istifası sonrası İtalya’da 5 yıldız hareketinin seçilmesi ve yeni bir AB karşıtı

görüşün İtalya'da öne çıkması, Euro bölgesi ve Euro üzerinde yeni bir olumsuz baskı oluşturabilir. İtalya'da

iktidar boşluğunun bankaların refinansman ihtiyacı üzerindeki etkileri piyasada diğer bir endişe konusu olarak

görülüyor.

Dün ABD’de açıklanan Dallas Fed imalat aktivite endeksi Kasım ayında 10,2 puana ulaşarak, önceki ay rakamı

olan -1,50 seviyesinin oldukça üstüne çıkmış oldu.

OECD ekonomik görünüm raporunu yayınladı. Türkiye ekonomisine ilişkin büyüme beklentisini aşağı yönlü

revize eden kurum, Gayri Safi Yurtiçi Hasıla artış hızının 2016 yılında %2,9, 2017 yılında ise %3,3 seviyesinde

gerçekleşeceğini tahmin ediyor. Kurum daha önceki raporunda 2016 yılı için büyüme tahminini % 3,9 olarak

açıklamıştı.

Türkiye İstatistik Kurumu tarafından dün açıklanan verilere göre ekonomik güven endeksi Kasım ayında aylık

bazda %7,4 oranında artışla 86.55 puan seviyesinde gerçekleşti. İmalat sanayi ve hizmet sektöründe iyileşen

beklenti, endekse olumlu yönde etki etti.

Aralık 2016’da Fed’in faiz artırım olasılığı %100’e yakın iken 2017 yılında faiz artırım sıklığı için bu hafta Cuma

günü açıklanacak olan ABD tarım dışı istihdam raporu ve bugün açıklanacak olan ABD 3. Çeyrek büyüme

rakamları belirleyici olacak. Güçlü gelebilecek veriler Fed'in Aralık ayı toplantısında kısa vadeli faiz hedefini

artıracağı ve uzun vadeli faiz oranı projeksiyonlarını ABD ekonomisinin güçlü durumuna uyarlayacağı yönündeki

beklentiler kuvvetlenecek.

Bugün Almanya/ TÜFE (Kasım), Euro Bölgesi/Ekonomik Güven Endeksi/(Kasım), Euro Bölgesi/Hizmet Sektörü

Güven Endeksi/(Kasım),ABD/GSYİH Yıllıklandırılmış (3.çeyrek),ABD/Çekirdek Kişisel Tüketim Harcamaları (PCE)

Fiyat Endeksi (3.çeyrek) ve ABD/Tüketici Güven Endeksi/(Kasım) rakamları açıklanacak.

FED üyelerinden Dudley ve Powell'ın da konuşmalarını da takip edeceğiz.

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

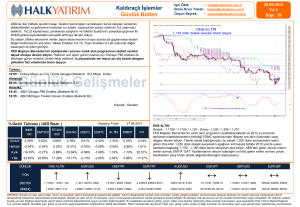

Döviz Sepeti/TL - Usd/TL - Eur/TL

Döviz Sepeti/TL: Dolar Endeksi’ndeki kar

satışı niteliğindeki geri çekilme dün 3,52 - 3,56

aralığında seyrederek TL varlıkların biraz rahat

nefes almasına yardım etti. Bu hafta Usd açısından

önemli veriler açıklanacak; yarın 2016/3.Çeyrek

GSYİH büyümesi, çekirdek kişisel tüketim

harcamaları ve tüketici güveni, Çarşamba reel

kişisel gelirler, Cuma günü ise istihdam verileri

açıklanıyor. Verilerin beklentileri karşılama oranına

paralel volatilitenin devam edeceğini düşünüyoruz.

Yarın toplanacak OPEC’ten gelecek kararların da

hem Dolar Endeksi hem de TL açısından önemli

olduğunu da ekleyelim. Döviz Sepeti/TL’nin 3,54

seviyesindeki önemli desteğini kırması ile yeni ve

daha önemli sınavı 3,50 seviyesinde. Bu seviyenin

aşağı yönde kırılması için ABD’de bugün açıklanacak

2016 3. Çeyrek GSYİH büyümesi ve Dolar

Endeksi’nin vereceği tepki önemli. Yarınki OPEC

toplantısına doğru gelecek açıklamalar da Dolar

Endeksi için önemli; anlaşma sağlanamazsa enerji

fiyatları ve dolayısı ile ABD’de enflasyonda aşağı

yönde baskının artması olasılığı var. 3,50 seviyesinin

kırılması halinde 3,45 nihai hedefi ile düşüşün

devam edeceğini tahmin ediyoruz. Ara destekler

3,4860 ve 3,4660 seviyelerinde. TL lehine

görünümü bozabilecek direnç eşiği ise 3,55

seviyesinde.

Usd/TL:

Bugün açıklanacak önemli ABD verileri

öncesinde bu sabah 3,42 seviyesinin biraz altında

seyrediyor. 3,4090 seviyesi önemli destek. Kırılması

halinde 3,40 – 3,3960 aralığının hedefe gireceğini

tahmin ediyoruz. 3,3820 seviyesi ise oldukça güçlü

destek konumunda. 3,4330 seviyesinin kırılması

halinde TL aleyhine stres artar, 3,4650 seviyesinin

geçilmesi ise TL’den yeni bir çıkış dalgasının

oluşmasını tetikleyebilir.

Eur/TL:

Dün OPEC toplantısı öncesinde gelen

“diplomatik iyimserlik” kokan açıklamalar ile Dolar

Endeksi gün başında kar satışı niteliğindeki

düşüşünü gün içinde geri aldı. Eur gün içinde stabil

şekilde geriledi, ancak TL bu sefer diğer gelişmekte

olan ülke para birimleri ile direnç gösterdi. Hafta

sonu İtalya’daki referandumun olumsuz baskısı

Eur’da etkili oluyor. Eur/TL’de dün 3,64

seviyesindeki kritik destek kırıldıktan sonra bu

sabah 3,62 seviyesinin üstünde işlem görüyor.

3,6280 seviyesi ara direnç. Bu seviyenin de kırılması

halinde 3,6130 – 3,6080 aralığındaki daha güçlü

desteğin radara gireceğini tahmin ediyoruz. 3,6550

direncinin kırılması, havanın tekrar TL aleyhine

döndüğüne işaret edebilir.

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

TL Bono & Eurobond

10 Yıllık Gösterge Bono

TL Tahvil/Bono:

Geçtiğimiz hafta

Avrupa Parlamentosu’ndan gelen haberler

ve jeopolitik riskler ile sert yükseliş

yaşayan Döviz Sepeti/TL ve 10 yıllık TL

tahvil faiz, %11,30 seviyesinde önemli

destek eşiğini kırdıktan sonra, %11,60

seviyesindeki takip eden desteğine

gelmişti. Dün Dolar Endeksi’nde kar satışı

niteliğindeki gerileme 10 yıllık TL tahvilin

bu

%11

seviyesindeki

direncine

gerilemesine yardımcı oldu. Diğer yandan,

Dolar Endeksi’nin 100,50 seviyesindeki

desteğinin altına şimdilik gelmekte

zorlandığını da ekleyelim. Bugün gelecek

ABD verileri ve özellikle yurt içinden

gelebilecek haber akışı faiz hareketlerinde

belirleyici olmaya devam edecek. Bu sırada

gözler bir yandan OPEC toplantısında

olacak. %11 seviyesindeki önemli direncin

açılması için Döviz Sepeti/TL’de 3,50, Dolar

Endeksi’nde ise 100,50 seviyesinin aşağı

yönde kırılması gerektiğini düşünüyoruz.

Dolar Endeksi’nin 102 seviyesinin üstüne

çıkması halinde ise 10 yıllık TL tahvil

faizinin %11,30 seviyesindeki desteğini

tekrar kırması ihtimalinin yükseleceğini

düşünüyoruz.

Türkiye CDS

2025 Vadeli Eurobond

Eurobond: Cuma günü %2,40 seviyesine

yükselen ABD 10 yıllık tahvil faizi dün tepki

alımı ile 2,32% civarında seyretti. Bu düşüş

Türkiye eurobondlarına sınırlı rahatlama

sağladı. Birim fiyatlar dün 0,50-1,0 Usd

civarında arttı. Günün sonunda yıllık getiriler

kısa vadelilerde 5,80%, orta-uzun vadelilerde

ise 6,50-6,80% civarına oturdu. Bugün ABD

3. çeyrek büyüme ve kişisel harcamalar

verileri açıklanacak. Datalar tahminlerden

daha iyi bir 3. çeyreğe işaret eder ise ABD

faizleri yukarı yönlü trendine geri dönebilir.

Bu durumda Türkiye eurobondları da benzer

tepki verebilir. Dataların beklentileri

karşılamaması

ise,

dün

başlayan

rahatlamanın güçlenmesini sağlar. Data

öncesinde ise dünkü ivmenin süreceğini ve

sınırlı olumlu seyir olacağını düşünüyoruz.

Türkiye

eurobondlarında

rahatlamanın

sürekliliği açısından Döviz Sepeti/TL’de 3,50

seviyesinin

önemli

eşik

olduğunu

düşündüğümüzü de eklemek istiyoruz.

29 Kasım 2016

2043 Vadeli Eurobond

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Eur/Usd & Altın

Eur/Usd:

Aşırı alım seviyesinde olan Dolar

Endeksi’nin küresel bazda geri çekilmesi şimdilik kar

satışı görüntüsü veriyor. Dün Asya’da 1,0680

seviyesine kadar yükselen Eur/Usd paritesi 1,0650

direnç seviyesi üzerinde beklentimizin aksine kalıcılık

sağlayamayınca geri çekildi. Bunda Irak’tan gelen

petrol üretimi konusunda anlaşma yönünde adım

atılabileceğine dair açıklamanın etkisi vardı. İtalya

referandumu ve OPEC Toplantısı gündemde ön

planda yer almaya devam ediyor. İtalya'da 4 Aralık

tarihinde yapılacak olan anayasa referandum Eur

üzerinde baskı yaratıyor. Bu baskı tüm hafta boyunca

sürecek gibi görünüyor. Diğer yandan ABD tarafında

hafta içi açıklanacak ekonomik verilerde güçlü seyrin

devamı bekleniyor. Yarın sonuçlanacak OPEC

toplantısında anlaşmaya varılması halinde petrolde

yaşanabilecek yükselişin enflasyona olan pozitif

katkısı 13-14 Aralık’taki FOMC’de Fed’in 2017

tahminlerini yukarı yönde revize etmesine ve Dolara

katkı sağlayabileceğine dikkat çekmek istiyoruz.

İtalya’nın referandum sürecini sorunsuz geçmesi ve

OPEC’te bir anlaşma olmaması ise beklenen Eur

lehine düzeltme için güçlü zemin oluşturacaktır. Bu

sabah 1,06 civarında işlem gören paritede yükseliş

denemelerinin sınırlı olmaya devam edeceğini

düşünüyoruz. 1,06 üzerinde 1,0625 ve 1,0666 ilk

dirençler. Özellikle 1,0666 direncinin aşılması tepki

alımları 1,0710 seviyesine kadar kuvvetlendirebilir.

Güçlü gelebilecek ABD dataları sonrasında olası geri

çekilmelerde 1,0570-1,0525 destek bandı önemli.

Altın: Haftaya yükselerek başlasa da 1.200 Usd

direncini geçemeyince geri çekildi. İtalya'da yaklaşan

referanduma ilişkin endişeler

Altın’da geri

çekilmelerin de sınırlı kalmasına neden oluyor. Hafta

genelinde açıklanacak ABD verilerinin iyi gelmeye

devam etmesi durumunda Altın’daki satış baskısı bir

süre daha devam edebilir. Yarın açıklanacak OPEC

kararı diğer önemli bir değişken. Altın’da yukarı yönlü

hareketlerde 1.205 Usd seviyesi oldukça önemli.

Kırılması halinde önce 1.215 Usd, ardından 1.220 Usd

hedefe girer. ABD datalarının yoğun olduğu haftada

Altın’da 1.230 Usd ana direnci kırılmadığı sürece ana

resimde aşağı yönlü seyrin devam edeceğini

düşünüyoruz. Ana trendin Usd lehine olmaya devam

etmesi nedeniyle muhtemel geri çekilmelerde 1.170

Usd ara, kırılması halinde 1.150 Usd ise güçlük destek

seviyeleri. Pazar günü sonuçlanacak İtalya

referandumundan “hayır” sonucu çıkarsa Dolar

Endeksi hareketinden bağımsız olarak Altın’ın kritik

1.205 Usd seviyesini kırıp 1.215 Usd seviyelerine

yükselme olasılığına dikkat çekmek istiyoruz.

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Gbp/Usd & Gbp/Eur

Dolar Endeksi para piyasalarındaki trendi

şekillendirmeye devam ediyor. Geçen hafta ulaştığı

102 seviyesinin altında kalan endekste, dün 100,50

desteğinden gelen tepkiler şimdilik endeksin

sadece kar satışlarına maruz kalabileceğini, güçlü

kalmaya devam edeceğinin sinyalini verdi. Yeni veri

serisi, Dolar Endeksi’ndeki yeni trendi de

belirleyebilir. Bu çerçevede bugün Açıklanacak ABD

verilerinin önemli olduğunu düşünüyoruz. İngiltere

tarafında ise mahkemenin Brexit süreci ile ilgili

kararının yakın zamanda açıklanması bekleniyor.

OECD, İngiltere ve AB’ye ilişkin büyüme

tahminlerini yukarı revize etti. Gelecek yıl büyüme

hızlarının 2016’ya göre İngiltere’de neredeyse yarı

yarıya azalacağı, AB’nin ise mevcut ivmesini

koruyacağı tahmin ediliyor.

Gbp/Usd

Gbp/Usd:

Parite dün 1,2540 direnicinin altında

kalarak ve 1,2380 desteğine yaklaşarak tahminimize

paralel seyir izledi. Eylül ayında gelen düşüş trendi

ile Ekim ayından gelen ara tepkinin arasında

sıkışmanın sürdüğü kanaatindeyiz. Yukarı yönlü

hareketin ivme kazanması için 1,2520, aşağı yönlü

hareketin ivme kazanması için ise 1,2380 seviyesi

geride bırakılmalı. Dün Usd Endeksi’nin gün içinde

yükselmesi ile Gbp değer kaybı yaşadı. Bugün

açıklanacak ABD dataları bu noktada önemli.

Büyüme verisi beklentileri karşılamaz ise paritenin

1,2520 direncine yükseliş çabası sergilemesini

bekliyor,

ancak

bu

seviyenin

aşılmasını

öngörmüyoruz. Beklentilerden daha güçlü veri ise

Gbp aleyhine seyri beraberinde getirir. 1,2380

desteği kırılır ve 1,2350-1,2330 civarında

dengelenir. Data öncesi 1,2380-1,2430 aralığında

bir seyir bekliyoruz. Datanın beklentileri

karşılayacağını tahmin ediyor, paritenin zayıf

seyredeceğini düşünüyoruz.

Gbp/Eur

Gbp/Eur:

Parite dün 1,1680 seviyesine tahminimiz 1,17 idi- gevşedikten sonra 1,1750

direncine erişti. Sonrasında ise 1,17 civarında

dengelendi. Eur’nun son günlerde kayıplarını geri

alma çabası sürüyor. Gbp/Eur’da görünüm sınırlı

zayıf. Bugün ABD datası öncesi 1,1670-1,1730

aralığında bir seyir bekliyoruz. Data sonrasında ise

güçlü data ile paritenin yukarı, zayıf data ile aşağı

yönlü hareket etmesini bekliyoruz. 1,1640-1,1750

aralığının geçerli olacağını ve dataya bağlı olarak bu

bandın alt ya da üst tarafına yaklaşmasını

bekliyoruz. Datanın beklentileri karşılaması halinde

aşağı yönde hareket bekliyoruz.

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Eur/Usd & Altın

Eur/Usd:

Dün 1,1212

seviyesini

gördükten

sonra,koruma çabasının ardından, endeksin yeni haftaya tepki

Aşağı hareketin

geçtiğimiz

hafta 74,000

desteğini

dün yükselişiyle

de belirttiğimiz

gibi Fed

öncesinde Böylece

bu seviye

başladığını

gözlemliyoruz.

74,000/76,000 bandındaki kısa vadeli hareket aralığının

üzerinde

kalıcı piyasada,

olamadı güne

ve 1,1170

seviyesine

kadar eğiliminin devamıyla başlanacak.

korunduğu

tepki alımlarını

sürdürme

geriledi. Bu sabah BoJ’un negatif bölgede bulunan 10

geri çekilmelerde

ilk önemli destek olarak aldığımız piyasada, bu nokta üzerindeki

yıllık 74,500

tahvilseviyesini

faizindeseans

%0 içihedeflediğini

açıklaması,

hareketlerde

etkisini

sürdürecektir.

Bu durumda ise kısa vadeli harekette direnç noktası olarak

“negatif

faizde yukarı

yolun ataklar

sonuna

gelindi”

görüşünü

aldığımız

seviyesini

aşma denemeleri

etkisini sürdürecektir. Ancak endeksin aşağı baskıdan

güçlendirdi

ve 76,000

deflasyonist

baskılardan

kurtulamayan

kurtularak

yeniden

kısa vadeli yükseliş

potansiyeli

Euro’da

satış baskısı

yaşanmasına,

Eur/Usd’nin

1,1120oluşturabilmesi için 76,000 ara direncinin yukarı kırılması

gerektiğiniyaklaşmasına

düşünüyoruz. Buneden

durumdaoldu.

ise piyasada

77,500 ve 78,500 seviyelerinin hedefleneceği bir

desteğine

Bu

potansiyel

gündeme

gelecektir.

74,500

altındaki

olası

seyrin ise kısa vadeli ana destek noktası olarak

akşam Fed'den gelecek kararlar ve söylemler piyasa

aldığımızaçısından

74,000 seviyesine

devamını getirebileceğini göz önünde bulunduruyoruz.

algılamaları

önemli yönelik

olacak.baskının

Bu toplantıda

Fed'den faiz artırımı beklentileri %22 ile sınırlı kalırken,

Dolayısıyla şu aşamada yatay seyrin sürdüğü piyasada, geri çekilmelerde 74,000 desteğini seans içi stop loss

Aralık ayına ilişkin beklentiler %55 seviyesinde. Fed

noktası olarak almayı sürdürüyoruz. Altındaki seyri aşağı baskının devamı yönünde izleyeceğiniz piyasada,

toplantısından, Aralık ayında faiz indirimine yeşil ışık

yeniden yükseliş yönünde pozisyon almak için de 76,000 direncinin aşılmasını bekliyoruz.

yakan, diğer yandan faiz artışı sürecinin yavaş

ilerleyeceği yönünde öngörülerin eşlik ettiği ifadelerin

gelmesi olasılığını daha yüksek görüyoruz. Buna bağlı

olarak Eur/Usd’de yükseliş potansiyelinin daha yüksek

olduğuna inanıyoruz. Beklentimiz aksine

piyasa

tarafından çok şahin algılanabilecek açıklamalarda

paritede yaşanabilecek düşüşlerde ise 1,1050 oldukça

güçlü destek. 1,1240 seviyesinin önemli direnç

olduğunu, akşam saatlerinde geçilmesi halinde

1,1270, ardından 1,1320 seviyelerinin hedefe

gireceğini düşünüyoruz. Bugün Fed kararları ve

ardından Yellen’ın açıklamaları gelinceye kadar 1,11 1,12 bandında yatay seyir bekliyoruz.

Altın:

Dün beklentimize paralel olarak 1.312-1.318

Usd bandında yatay hareket eden Altın bu sabah

Japonya Merkez Bankası’nın (BOJ), negatif bölgedeki

10 yıllık faiz oranlarını %0 hedefi ile takip edeceğini

açıklaması sonrasında, “negatif faizde yolun sonuna

yaklaşıldı” görüşü biraz kuvvet kazandı ve Dolar

Endeksindeki yükseliş ile Altın tekrar 1.308 Usd

seviyesindeki önemli desteğine geldikten sonra, tekrar

yükselerek akşam Fed’den gelecek açıklamaları

beklemeye başladı. Fed’in bugünkü toplantısında faiz

artırımına gitme olasılığı % 22 seviyesinde. Fed Başkanı

Janet Yellen bugünkü faiz kararının ardından basın

toplantısı yapacak. Fed’in kullandığı metin dili şahin

veya güvercin anlamda piyasayı ayrıştıracak. Bu

çerçevede Altın’ın 1.330 Usd’deki direnç eşiğini mi

kıracağı, yoksa 1.308 Usd’deki stop loss seviyesinin

altına mı geleceği belli olabilir. Fed’in faizleri kademeli

ve yavaş adımlarla artıracağı yönünde açıklama

yapması kanımızca daha yüksek olasılık. Buna bağlı

oluşacak harekette Altın’da 1.318 Usd - 1.325 Usd ilk

direnç bandı, kırması halinde 1.330 Usd hedefe

girebilir.

Bültende yer alan grafikler Bloomberg ve Matriks’ten alınmıştır.

29 Kasım 2016

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Önemli Göstergelerin Performansı

ÇEKİNCE: Bu rapor, Yapı ve Kredi Bankası A.Ş. (Banka) Özel Bankacılık tarafından, Yapı ve Kredi Bankası A.Ş. Özel Bankacılık Satış Grubu ile Yapı Kredi Bankası

A.Ş. müşterileri için hazırlanmıştır. Bu rapor tarafsız ve dürüst bir bakış açısıyla düzenlenmiş olup, alıcısının menfaatlerine ve/veya ihtiyaçlarına uygunluğu

gözetilmeksizin ve karşılığında maddi menfaat elde etme beklentisi bulunmaksızın hazırlanmış bir derlemedir. Bu raporda yer alan bilgi ve veriler, Bankamız

tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup; bu kaynakların doğrulukları ayrıca araştırılmamıştır. Bu rapor içerisindeki veriler

değişkenlik gösterebilir. / Bu rapor yatırımcıların genel olarak bilgi edinmeleri amacıyla hazırlanmış olup, yatırımcıların bu rapordan etkilenmeyerek

kararlarını vermeleri beklenmekte olup; işbu raporla Bankamız tarafından herhangi bir garanti verilmemektedir. Bu raporun ticari amaçlı kullanımı sonucu

oluşabilecek zararlardan dolayı Bankamız hiçbir sorumluluk üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için

bir teklifi ile aracılık teklifini içermemektedir. / Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı

kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar

ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve

tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. görüşler müşterilerimizin mali durumu ile risk ve

getiri tercihlerine uygun olmayabilir. / Bu raporun tümü veya bir kısmı Yapı ve Kredi Bankası A.Ş.’nin yazılı izni olmadan

çoğaltılamaz, yayınlanamaz, üçüncü kişilere gösterilemez veya ileride kullanılmak üzere saklanamaz.«

29 Kasım 2016

Bu sayfa raporun ayrılmaz bir parçasıdır.