GENEL EKONOMİ VE MALİ SİSTEM

5) KAMU DENGESİ

FİNANSMANI

VE

BÜTÇE

AÇIKLARININ

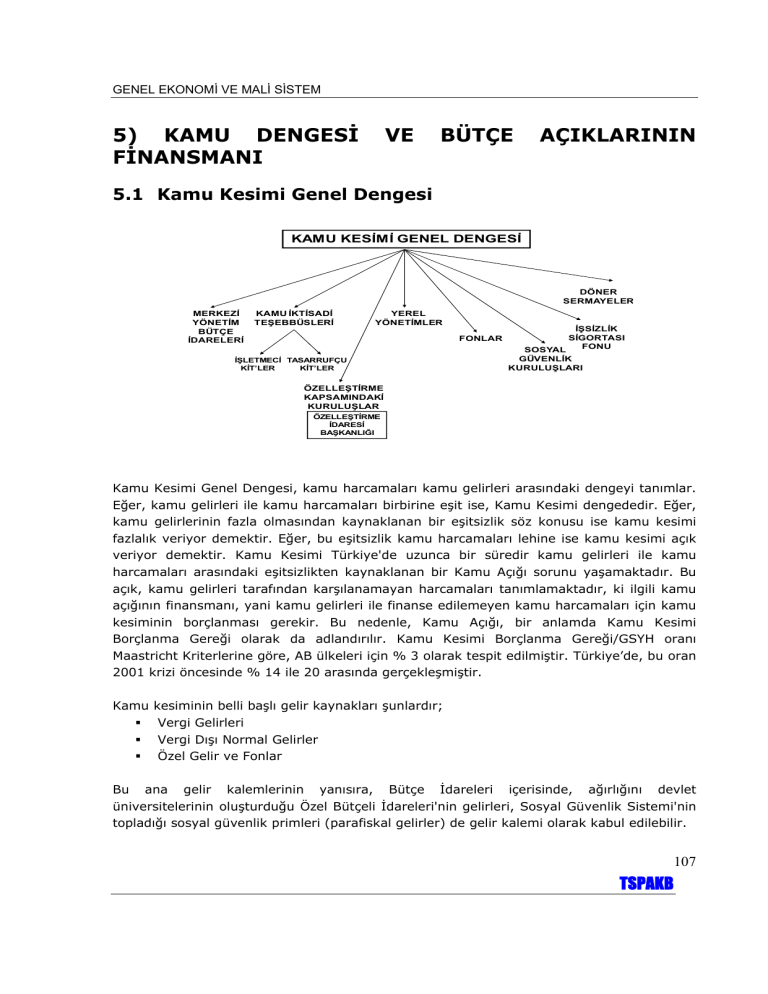

5.1 Kamu Kesimi Genel Dengesi

KAMU KESİMİ GENEL DENGESİ

DÖNER

SERMAYELER

MERKEZİ

YÖNETİM

BÜTÇE

İDARELERİ

KAMU İKTİSADİ

TEŞEBBÜSLERİ

YEREL

YÖNETİMLER

FONLAR

İŞLETMECİ TASARRUFÇU

KİT’LER

KİT’LER

İŞSİZLİK

SİGORTASI

FONU

SOSYAL

GÜVENLİK

KURULUŞLARI

ÖZELLEŞTİRME

KAPSAMINDAKİ

KURULUŞLAR

ÖZELLEŞTİRME

İDARESİ

BAŞKANLIĞI

Kamu Kesimi Genel Dengesi, kamu harcamaları kamu gelirleri arasındaki dengeyi tanımlar.

Eğer, kamu gelirleri ile kamu harcamaları birbirine eşit ise, Kamu Kesimi dengededir. Eğer,

kamu gelirlerinin fazla olmasından kaynaklanan bir eşitsizlik söz konusu ise kamu kesimi

fazlalık veriyor demektir. Eğer, bu eşitsizlik kamu harcamaları lehine ise kamu kesimi açık

veriyor demektir. Kamu Kesimi Türkiye'de uzunca bir süredir kamu gelirleri ile kamu

harcamaları arasındaki eşitsizlikten kaynaklanan bir Kamu Açığı sorunu yaşamaktadır. Bu

açık, kamu gelirleri tarafından karşılanamayan harcamaları tanımlamaktadır, ki ilgili kamu

açığının finansmanı, yani kamu gelirleri ile finanse edilemeyen kamu harcamaları için kamu

kesiminin borçlanması gerekir. Bu nedenle, Kamu Açığı, bir anlamda Kamu Kesimi

Borçlanma Gereği olarak da adlandırılır. Kamu Kesimi Borçlanma Gereği/GSYH oranı

Maastricht Kriterlerine göre, AB ülkeleri için % 3 olarak tespit edilmiştir. Türkiye’de, bu oran

2001 krizi öncesinde % 14 ile 20 arasında gerçekleşmiştir.

Kamu

kesiminin belli başlı gelir kaynakları şunlardır;

Vergi Gelirleri

Vergi Dışı Normal Gelirler

Özel Gelir ve Fonlar

Bu ana gelir kalemlerinin yanısıra, Bütçe İdareleri içerisinde, ağırlığını devlet

üniversitelerinin oluşturduğu Özel Bütçeli İdareleri'nin gelirleri, Sosyal Güvenlik Sistemi'nin

topladığı sosyal güvenlik primleri (parafiskal gelirler) de gelir kalemi olarak kabul edilebilir.

107

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Kamu

harcamaları da üç kategoride toplanabilir:

Cari Harcamalar (Personel ve Diğer Cari)

Yatırım Harcamaları

Transfer Harcamaları

Bu gelir ve harcamalara yönelik kategoriler tüm Kamu Kesimi Genel Dengesi için geçerli

olmakla birlikte, aynı gelir ve harcama kalemleri Bütçe içerisinde de yer almaktadır.

5.2 Kamu Kesimi

Kamu Kesimi 2006 yılından itibaren yeni bir sınıflandırma çerçevesinde ele alınmaktadır.

Buna göre kamu kesimi Genel Yönetim adı altında 3 ana başlıkta ele alınmaktadır. Bunlar

ise Merkezi Yönetim, Mahalli İdareler ve Sosyal Güvenlik Kurumlarıdır. Geçmişte kullanılan

Konsolide Bütçe kavramına yakın olan kavram Merkezi Yönetim Bütçesidir ve günümüzde

kamu kesiminin mali performansı bu tanım üzerinden değerlendirilmektedir.

5.3 Merkezi Yönetim Bütçesi

Bu tanım kapsamında da 3 alt başlık bulunmaktadır: Genel Bütçeli İdareler, Özel

Bütçeli İdareler ve Düzenleyici Denetleyici Kurumlar. Genel Bütçeli İdareler

Cumhurbaşkanlığı seviyesinden başlayarak TBMM, Yüksek Yargı organları, Başbakanlık,

Genel Kurmay Başkanlığı ve tüm bakanlıklarından oluşur. Ayrıca, Hazine Müsteşarlığı, DPT,

TÜİK, DTM gibi diğer ekonomik kuruluşlar da bu kategori içerisinde yer alır. İç ve dış borç

faiz ödemeleri nedeniyle bugün genel bütçeli idareler içerisinde en büyük ödenek Hazine

Müsteşarlığı'ndadır. Müsteşarlığı Maliye Bakanlığı takip eder. Genel bütçeli idareler gelirleri

arasında vergi gelirleri (dolaysız ve dolaylı vergiler), vergi dışı normal gelirler (kurumlar

hasılatı ve devlet payları, devler mülklerinin gelirleri, v.s.), özel gelir ve fonlar ile iç borç

gelirleri yer alır. Özel Bütçeli İdareler Üniversiteler, çeşitli Fonlar ve TRT, TSE gibi çeşitli

diğer kurumlardan oluşur. Düzenleyici ve Denetleyici Kurumlar ise RTÜ, EPDK, Rekabet

Kurumu gibi birimlerdir. Özel bütçeli idarelerin gelirleri ise faaliyet konusu işlemlerinden

elde edilir.

Bütçe giderleri ise; cari harcamalar, yatırım harcamaları ve transfer harcamaları diye üç

gruba ayrılabilir. Cari harcamalar personel harcamaları; yani maaş ve ücret ödemeleri ile

diğer cari harcamalardan oluşur. Diğer caru harcamalar içerisinde kırtasiye, akaryakıt ve

demirbaş masraflarının yanısıra, Türkiye'nin iç ve dış güvenliğine yönelik harcamalar da

diğer cari harcamalar alt kategorisi içerisinde görülür. Yatırım harcamaları, devletin okul,

hastahane, otoyol anlamında alt ve üst yapı yatırımlarını temsil ederken, transfer

harcamaları içerisinde KİT'lere yapılan transferler, Sosyal Güvenlik Sistemi'ni yapılan

transferler, tarım desteklemesi ve hepsinden önemlisi iç ve dış borç faiz ödemeleri yer

alır.

Bütçe, Yüksek Planlama Kurulu'nda son halini aldıktan ve Bakanlar Kurulu tarafından

incelenip onaylandıktan sonra, bir sonraki yıl uygulanmak üzere, bir önceki yılın en geç 17

Ekim akşamına kadar TBMM'ne bir yasa tasarısı olarak sevk edilir. Bütçe bir yasa tasarısı

olarak önce Meclis Bütçe ve Plan Komisyonu'nda görüşülür ve onaylandıktan sonra, Genel

108

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Kurul'a iner. Genel Kurul'da da kabul görmesi halinde yasalaşır ve yürürlüğe girer. Bütçe

yasa tasarısı içerisinde yer alan ödenekler, Meclis'te onaylanması halinde ilgili hükümete

bütçe idareleri için yapabilecekleri harcamalar için verilen yetkiyi temsil eder. Yani, hükümet

Meclis tarafından onaylanmadığı müddetçe ödeneklere bağlı harcamaları yapamaz ve

bütçede yer alan gelirleri toplayamaz.

5.4 Bütçe Açığı

Bütçe Harcamaları'nın Bütçe Gelirleri'nden fazla olması halinde ortaya çıkan eşitsizliğe bütçe

açığı denmektedir. Esasen, denk bütçe politikası söz konusu ise -ki 1923 ile 1950 arası bu

politikaya uyulmaya çalışılmıştır- bütçenin açık vermemesi gerekir. İktisat literatüründe

Keynesyen iktisat politikası bağlamında tartışılan denk bütçe kavramı da önemsenmelidir.

Buna göre, kamu harcamaları vergiler ile finanse edilirse denk bütçe söz konusudur ve

denk bütçe çarpanı da her zaman 1’e eşittir. Dışa açık bir ekonomide denk bütçe çarpanı

(mps+mpi) / (mps+mpi) biçiminde yazılabilir. Başka bir ifadeyle, gerçekleştirilen ilave

kamu harcamaları ancak kendi boyutunda bir milli gelir artışı yaratacak, çarpan

mekanizmasının etkisi olmayacaktır. Bu yaklaşımında etkisiyle özellikle 2. Dünya Savaşı

sonrasında tüm dünyada denk bütçe politikalarından uzaklaşılmıştır.

Kamu harcamalarının tamamen vergilerle finanse edilmesi durumunda veya diğer deyişle

denk bütçede para miktarı bu durumdan etkilenmeyecektir. Bu bağlamda, kamu açığı kamu

harcamalarından vergilerin çıkarılması veya parasal tabandaki değişime borç stokundaki

değişimin eklenmesi yoluyla hesaplanmaktadır. Eğer vergiler ile kamu harcamaları birbirine

eşitse, ne parasal tabanda ne de borç sokunda bir değişiklik olmayacaktır. Ancak kamu açığı

varsa ve parasal tabanda da bir değişim yoksa bu durumda kamu borç stokunda bir artış

gözlemlenecektir.

Türkiye’de de açık bütçe politikası uygulaması 1950'li yıllarda tüm dünyada yaygınlaşmıştır.

Bütçe açığı, özünde bütçe harcamalarının bütçe gelirleri tarafından finanse edilemeyen

bölümüdür. Diğer bir deyişle, bütçe açığı bütçe gelirleri ile finanse edilemeyen harcama

anlamına gelir ve bu harcamanın yapılması için borçlanma yoluyla kaynak yaratılması

gereklidir.

5.5 Bütçe Açığının Finansmanı ve Bütçe Nakit Açığı

Bütçe açığının finansmanından Hazine Müsteşarlığı sorumludur. Bütçe açığı İç Borçlanma ve

Dış Borçlanma yoluyla finanse edilir. İç Borçlanma iki ana başlıkta toplanır; Kısa Vadeli İç

Borçlanma ve Uzun Vadeli İç Borçlanma. Kısa Vadeli İç Borçlanma deyince, 1997 yılına

kadar iki kısa vadeli iç borçlanma metodu söz konusuydu. Hazine Müsteşarlığı, ya Merkez

Bankası'ndan Kısa Vadeli Avans alma metodu ile ya da Hazine Bonosu satarak kısa vadeli

borçlanma gerçekleştirirdi. 1997 yılı Temmuz ayında gerçekleşen tarihi Merkez BankasıHazine Müsteşarlığı Protokolu'na kadar, bütçe açığının finansmanı için Hazine'nin Merkez

Bankası'ndan kısa vadeli avans kullanması enflasyonist etki yaratmaktaydı. Tarihi protokol

ile, önce Hazine'nin Merkez Bankası'ndan kısa vadeli avans kullanma olanağı dondurulmuş;

ardından Hazine Merkez Bankası'na olan kısa vadeli avans kullanımı nedeniyle olan borcunu

109

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

peyder pey kapatmıştır. Başka bir biçimde ifade edilecek olursa günümüzde Hazine’nin

TCMB’ndan doğrudan borçlanma olanağı bulunmamaktadır. Bu nedenle, bugün geçerli olan

bütçe açığı finansman modeli Dış Borçlanma (Tahvil Cinsinden), Kısa Vadeli İç Borçlanma

olarak Hazine Bonosu cinsinden borçlanma, Uzun Vadeli iç Borçlanma olarak Devlet Tahvili

cinsinden borçlanma ve 'Diğer'dir.

Bütçe açığının gerçek anlamda iç ve dış borçlanma yoluyla finanse edilmesi gereken kısmı

ise Bütçe Açığı değil, Bütçe Nakit Açığıdır. Bulunması için, bütçe açığına emanet ve

avanslardaki net değişim rakamı eklenir. Avans bir kamu harcamasının gerçekleştirilmesi

için bütçeye gider yazılmadan nakit ödenmesine verilen addır. Emanet ise mali yıl sonuna

kadar verile emri olmasına rağmen ödenememiş tutarlardır. Eğer, emanete alınan

ödemeler, kamunun yaptığı çeşitli avans ödemelerinden fazla ise bütçe açığı büyür. Tersine,

emanetlerin değeri, avansların toplamından küçük ise bütçe açığı küçülür. Bütçe Açığına

emanet ve avanslardaki net değişim eklendikten sonra bulunan değer Bütçe Nakit

Dengesi (Hazine Dengesi) denir, ki esas iç ve dış borçlanma yoluyla finanse edilmesi

gereken açık Bütçe Nakit Açığıdır. Hazine Müsteşarlığı, artık Merkez Bankası'ndan kısa

vadeli avans yolunu kullanmadığı için, bütçe nakit açığını iç borçlanmada bono ve tahvil

yoluyla gerçekleştirilen iç borçlanmayla ve dış borçlanmayla finanse etmeye çalışır.

Kamu kesimini analizinde kullanılan bir başka önemli gösterge de birincil denge veya faiz

dışı denge kavramıdır. Bütçe gelirleri ile faiz dışı bütçe harcamaları karşılaştırılarak

hesaplanmaktadır. Doğal olarak bütçe birincil açık veya birincil fazla verebilmektedir.

Özellikle birincil açık verildiğinde içinde bulunulan yıl için de borçlanma gereği ortaya

çıkmaktadır ki bu da mali disiplin açısından olumsuz bir duruma işaret etmektedir.

Yıllar itibariyle, bütçe açığının finansmanı için yapılan iç ve dış borçlanma, Türkiye'nin her yıl

ödediği iç ve dış borç ana para ve faiz ödemeleri nedeniyle, Türkiye'nin borç servisini 80

milyar dolar seviyelerine taşımıştır. Bu nedenle, Kamu Kesimi bütçe açığının bir kısmını

veya vadesi gelen iç ve dış borçlarının bir kısmını, iç ve dış borç faiz ödemeleri hariç

tutulduğunda verilen bütçe fazlalığı ile finanse etmektedir. Bu durum, faiz dışı bütçe dengesi

veya fazlası veya tüm kamu kesimi dikkate alınır ise, faiz dışı kamu dengesi veya fazlası

olarak adlandırılmaktadır. IMF'inde ciddiyetle izlediği bu değer birincil denge olarak da

bilinmektedir. Başka bir şekilde tanımlamak gerekirse, bütçeden gerçekleştirilen faiz

harcamaları hariç tutularak hesaplanan bütçe dengesine faiz dışı bütçe dengesi

denilmektedir. Bir ülkede kamu maliyesinde faiz dışı fazlanın olması, kamu borçlanma

gereksiniminin bir bölümünün bütçeden finanse edildiği anlamına gelmektedir. Türkiye,

2001 krizi sonrasında enflasyonla mücadele programında faiz dışı bütçe fazlası için GSMH'ya

oran olarak % 6.5'lik bir fazlalık hedefini belirlemiştir.

Bütçe açığının finansmanı nedeniyle iç borç servisi ve stoku sürdürülemez bir noktaya ulaşır

ise, burada iki olağanüstü yöntem Konversiyon ve Konsolidasyon öne çıkmaktadır.

Konversiyon iç borç stokunun faiz, vade ve itfa şeklinden herhangi birini değiştirmek olarak

tanımlanabilir. Uygulamada daha çok faizi değiştirmek yönündedir. Kamu borç miktarını

değiştirmeden, borç yükünü hafifletmeyi hedefler. Konsolidasyon, vadesi yakın olan ve/veya

kısa vadeli kamu borçlarının uzun süreli veya süresiz bir borç şekline dönüştürülmesi

sürecidir. Zorunlu olarak ta, isteğe bağlı olarak ta uygulanabilir.

110

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

MALİ DİSİPLİN VE MALİ KURAL:

Mali disiplin Kamu kesimi dengesinin sürdürülebilir düzeyde korunmasıdır. Daha detaylı

olarak tanımlamak gerekirse, bütçe açıklarının kontrolü ve sürdürülebilir borçlanma

dinamiğine ulaşılmasıdr. Kamu kesiminin orta vadede mali disiplinle ilgili kararlarında hangi

sınırlar arasında hareket edebileceğini düzenleyen unsurlara ise mali kural adı

verilmektedir.

Maliye politikası araçları üzerinde yasal bir temele dayandırılmış sınırlamalar olarak mali

kurallar 1990’larda dünyada yaygınlaşmaya başlamış ve günümüzde 81 ülkede mali kural

uygulanmaktadır. Bu kapsamda en bilinen uygulama ise Avrupa Birliği’nin Maastricht

kriterleridir. Bu kriterlerden ikisi mali kural uygulaması kapsamındadır. Euro alanındaki

ülkelerin kamu açıkları/GSYH oranının %3’ü ve borç stoku/GSYH oranının %60’ı

geçememesi bir çok başka ülkenin kamu kesimi performanslarının değerlendirilmesinde dahi

kullanılmaktadır.

Daha geniş bir açıdan bakıldığında ülkelerin kamu açıkları ve borç stoku kurallarının yanı

sıra harcama ve gelir kurallarına da yöneldikleri görülmektedir. Buna göre; Açık Kuralları:

Denk Bütçe Kuralı, Altın Kural (yatırım harcamaları hariç denk bütçe), Bütçe açığını

sınırlayıcı kurallar. Borç Kuralları: Brüt veya net kamu borcu üzerine sınır getiren

düzenlemeler. Harcama Kuralları: Toplam Harcama üzerine sınır getirilmesi, reel - nominal

harcama büyümesine sınır getirilmesi veya faiz dışı harcamalar gibi

belirli harcama

gruplarına sınır getirilmesi yönündeki düzenlemeler. Gelir Kuralları: Genel vergi yüküne bir

tavan getirilmesi, beklenmeyen gelir artışı tahsisine yönelik düzenlemeler. Uygulamada

ülkeler daha çok açık ve borç kuralına dayalı mali kuralları tercih ediyor.

Türkiye’de IMF programları uygulanmasına rağmen kapsamlı bir vergi ve harcama reformu

yapılamadığından mali disiplinin sürdürülebilirliği konusu sürekli gündeme gelebilmektedir.

Mali disiplinin sürdürülmesi doğrultusunda atılan bir diğer adım da Orta Vadeli Programın

(OVP) açıklanmasıdır. OVP ile Türkiye kamu maliyesinde elde ettiği mali disiplini sürdürme

yönündeki iradesini ortaya koymaya çalışmıştır.

Mali Kural Kanun Tasarısı Taslağı:

Orta Vadeli Program’da (OVP) bütçe disiplinin sağlanması ve kamu kesimi açığının orta

vadede kontrol altına alınması için 2011 yılı bütçe döneminden itibaren kamu mali

yönetiminin belirlenen mali kural dahilinde uygulanmaya başlanacağı açıklanmıştır. Bu

kapsamda, Mali Kural Kanun Tasarısı Taslağı 11 Mayıs 2010 tarihinde kamuoyuna

sunulmuştur. Kamu maliyesi politikalarına uzun vadeli öngörülebilirlik getirmeyi, ekonomide

güven ve istikrarı güçlendirmeyi, artan kredibiliteyle beraber risk priminin düşmesini

sağlayarak kamu borçlanma maliyetini azaltmayı, kamunun uzun vadede finansman

ihtiyacını netleştirerek özel sektörün daha uzun vadeli ve daha düşük maliyetli kaynaklara

ulaşmasını sağlamayı ve mali disiplin anlayışını kalıcı hale getirmeyi amaçlayan “Mali

Kural”a göre, herhangi bir yılda genel yönetim açığının GSYH’ye oranı, bir önceki yıl genel

yönetim açığının GSYH’ye oranına genel yönetim açık uyarlamasının eklenmesi suretiyle

hesaplanan değeri aşamaz. Açıklanan taslağa göre Orta Vadeli Program ve Mali Planda, mali

kurala göre hesaplanan üç yıllık genel yönetim açık tavanı belirlenecek, tavanın

hesaplanmasında kullanılan bir önceki yıla ilişkin açığın GSYH’ye oranında ve/veya ilgili yıl

reel GSYH artış oranında bir değişiklik olması halinde genel yönetim açık tavanı

güncellenerek kamuoyuna duyurulacak, mali kuraldan sapma olup olmadığı, o yıl için

gerçekleşen genel yönetim açığının GSYH’ye oranı ile kesin tavan mukayese edilerek

yapılacak, genel yönetime ilişkin mali veriler üçer aylık ve yıllık olarak Maliye Bakanlığı

111

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

tarafından Mali Kural İzleme Raporu ile kamuoyuna açıklanacaktır. Mali Kural İzleme

Raporu’nda yer alan verilerin doğruluğu, güvenilirliği ve önceden belirlenmiş standartlara

uygunluğu bakımından değerlendirilmesi Sayıştay tarafından yapılarak sonuçları Raporun

yayımından itibaren üç ay içinde kamuoyuna duyurulacaktır. Mali Kural’ın yasalaşmasıyla

bütçe açığının kontrol altına alınması konusunda önemli bir adım atılmış olacaktır. Maliye

politikalarının bu şekilde şeffaflaşmasının ekonomik istikrar ve büyümeye olumlu katkı

yapması beklenmektedir. Ancak 2010 yılı içinde yasalaşması beklenen Mali Kural yasa

tasarısı ertelenmiştir. Söz konusu yaklaşım tekrar TBMM gündemine gelene kadar OVP

çerçevesinde ve bütçe performansı bağlamında Türkiye ekonomisindeki mali disiplin konusu

tartışılacaktır.

112

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

6) MALİ SİSTEMİN UNSURLARI

Ulusal ekonomiyi ayakta tutan üç farklı piyasa türünden birisi olan Finans Piyasaları, bir

bütün olarak ele alındığında, Mali Sistemi oluşturmaktadır. Mali Sistem, ulusal ekonomide

elinde fon fazlası bulunan kesimler ile, bu fonlara ihtiyaç duyan kesimlerin bir araya

getirildiği bir yapı olarak tanımlanabilir. Eğer, her ulusal ekonominin bir mali sistemi söz

konusu olmasaydı, fon arzı gerçekleştiren kesimler ile bu fonlara talep gösteren kesimler

kurallara bağlı olmaksızın bir araya gelecek ve bu nedenle fonların etkin kullanımı

engelleyecek bir dizi sorun ortaya çıkacaktı.

FON ARZ

EDENLER

(Bireysel ve

Kurumsal Tasarruf

Sahipleri)

ARACI KURUMLAR

FON TALEP EDENLER

(Bireysel ve Kurumsal

Tüketiciler ve Yatırımcılar)

HUKUKİ MEVZUAT VE DENETLEYİCİ (REGÜLATÖR) KURUMLAR

Bu nedenle Mali Sistem'in sağlıklı bir şekilde çalışması, oluşturulan hukuki mevzuatın

çağdaşlığı ve uygulanabilirliği ile regülatör konumundaki üst kurumların etkinliği ile doğru

orantılıdır. Türkiye, bu alanda Mali Sistem'in kurumsal yapısı boyutunda ciddi mesafeler

katetmiş bir ülke konumundadır.

Mali Sistem'i tanımlar iken, Mali Sistem'i oluşturan alt piyasaları tanımlamakla işe başlamak

doğru bir yaklaşım olacaktır. Bu noktada ilgili alt piyasaları, Bankacılık Sektörü, Sigortacılık

Sektörü, Sermaye Piyasası, Finansal Kiralama Sektörü, Faktoring Sektörü ve Forfeyting

Sektörü olarak sıralamak mümkündür. Her bir alt sektör ekonomide biriken atıl fonların,

kullanılmayı bekleyen tasarrufların ekonomiye kazandırılmasında farklı araç ve yöntemleri

kullanmaktadır. Bankacılık sektörü, fon arz eden bireysel ve kurumsal tasarruf sahiplerinin

birikimlerini mevduat veya borçlanma kağıtları vasıtası ile oluşturduğu havuzda toplayacak

ve bu fonlara talep duyan kesimleri kredi mekanizması vasıtası ile karşılayacaktır. Mevduat

toplama yetkisi olan bankaları, ticari bankalar veya mevduat bankaları olarak

adlandırmaktayız. Ticari bankalar (mevduat bankaları) mevduat kabul etme ve kredi verme

işlemleri nedeniyle kaydi para yaratmaktadırlar. Bu bağlamda söz konusu kurumların

aldıkları kararlar ve politikaları çerçevesinde ülkedeki para miktarının belirlenmesinde

doğrudan etkili olmaktadırlar. Buna karşılık, mevduat toplama yetkisi olmayan ve bu

nedenle reel ekonomiye kullandıracağı kaynakları orta ve uzun vadeli borçlanma yoluyla,

yani sermaye piyasası araçlarına dayalı olarak yaratan bankalara da yatırım (ve ayrıca

kalkınma) bankaları diyoruz.

Sigortacılık sektörü, aynı fonları bu fonlara sahip olan kesimleri çeşitli risklere karşı

korumak yoluyla havuzda biriktirmektedir. Tanımlanan risklere bağlı olarak elinde fon olan

bireysel ve kurumsal tasarruf sahiplerinden temin edilen primler yoluyla oluşan prim havuzu

gerçekleşen risklerin finansmanında ve çeşitli alanlarda yatırımlarda kullanılmaktadır. Bu

yolla sigortacılık sektöründe biriken kaynaklar ekonomiye kazandırılmaktadır.

113

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Sermaye piyasası, kurumlara menkul kıymetler aracılığı ile kaynak temin etme olanağı

veren bir piyasadır.Yatırımlarını gerçekleştirmek ve/veya işletme sermayesini güçlendirmek

zorunda olan kurumlar ya bireysel ve kurumsal tasarruf sahiplerini ortaklığa davet ederek

ya da kendilerinden bu tasarrufları borçlanma yoluyla temin ederek, bu işlemler esnasında

ise tasarruf sahiplerine bu işlemi belgeleyen veya kanıtlayan bir menkul kıymet takdim

ederler. Menkul Kıymetler Ticaret Hukuku'nda kıymetli evraklar kapsamında olan

belgelerdir.

Finansal kiralama sektörü, gerçekleştirdiği işlemler vasıtası ile, ekonomideki atıl fonların,

tasarrufların ekonomiye yatırımların desteklenmesi amacıyla kazandırılmasını sağlayan bir

alt sektördür. Günümüzde, belirli bir yatırımı gerçekleştirmek için gerekli olan kaynağın

büyüklüğü ve teknolojideki hızlı gelişmeler, yatırımcıları sabit sermayeyi oluşturan unsurları

temin ederken mülkiyetini satın almak yerine bunları finansal kiralama yoluyla temin

etmeye yönlendirmektedir. Finansal kiralama sektörü, bu yolla mülkiyetin temini nedeniyle

büyük bedel tutan yatırımların daha küçük bedeller ile gerçekleştirilmesini sağlamakta ve

yatırımcıların ellerindeki sabit sermaye değerlerini teknolojik ömürleri tamamlandığında,

ekonomik ömürleri tamamlanmadan değiştirebilmelerini sağlamaktadır. Bu nedenle, küresel

rekabet açısından bu sektör giderek önemini arttırmaktadır.

Faktoring ve forfeyting sektörleri ise, reel sektörde oluşan ticari iç ve dış piyasa

alacaklarının vadesinden önce tahsilatını sağlayan ve bu nedenle ticari işletmelerin nakit

akımlarının iyileştirilmesine, işletme sermayelerinin desteklenmesine yardımcı olan alt

sektörlerdir. Başka bir ifadeyle, genellikle mal ve hizmet satışından (ihracatından) doğan ve

belirli bir ödeme planına göre tahsil edilebilecek olan alacakların bir finans kurumu

tarafından satın alınması işlemlerine bu adlar verilmektedir. Bu iki sektör arasındaki fark,

ticari alacağın vade yapısı ile karşımıza çıkmaktadır. Tahsilatına 1 ile 180 gün kalmış iç

ve dış piyasa ticari alacakları faktoring, tahsilatı 180 günden daha uzun ticari alacaklara ise

forfeyting sektörü bakmaktadır.

Dolayısı ile bu farklı 6 kurumsal yapı vasıtası ile Mali Sistem'e ulaşan fon arzı, farklı araç ve

yöntemler kullanılarak bu fonlara talepte bulunan kesimlere aktarılmaktadır. Bu aktarım

esnasında yapılan işlemlerin kurallara uygun bir şekilde yapılıp yapılmadığını denetleyen,

işlemlerin gerçekleştirilmesine platform oluşturan regülatör ve denetleyici kuruluşlar

Türkiye'de güçlü bir yapı sergilemektedir. Sermaye Piyasası Kurulu, İstanbul Menkul

Kıymetler Borsası, Takasbank, Türkiye Sermaye Piyasası Aracı Kuruluşları Birliği, Bankacılık

Denetleme ve Düzenleme Kurulu, Bankalar Birliği şeklinde bir çırpıda sayılabilecek

kuruluşlara sigortacılık, finansal kiralama ve faktoring sektörlerindeki işlemleri denetleyen

diğer kurumları eklemek mümkündür. Bu alt piyasalarda faaliyet gösteren aracı kurumlar

ayrıca oluşturdukları dernekler ile de sektörlerin geliştirilmesine yönelik çalışmalar

gerçekleştirmektedirler. Bu kurumsal denetleme mekanizması içerisinde Merkez Bankası,

Hazine Müsteşarlığı ve Maliye Bakanlığı'na bağlı birimlerin hayati önemi de gözardı

edilmemelidir.

Alt sektörlerde fon arzı ile fon talebinin buluşmasını sağlayan aracı kurumlar veya aracı

kuruluşlar, kimi eserlerde yardımcı kuruluşlar sıfatı ile de tanımlanmaktadır. Bankacılık

sektöründe mevduat ve yatırım bankaları, sigortacılık sektöründe hayat ve hayat dışı

branşlarında faaliyet gösteren şirketler, sermaye piyasasında aracı kuruluşlar olarak

114

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

tanımlayabileceğimiz bu kuruluşlara, yatırım ortaklıkları, bireysel emeklilik kuruluşları,

sosyal güvenlik kuruluşları, kooperatifler, risk sermayesi şirketleri, portföy yönetim

şirketleri, gayrimenkul yatırım ortaklıkları, yatırım danışmanlığı şirketleri, ipoteğe dayalı

gayrimenkul edindirme şirketleri gibi kimisi Türkiye'de faaliyet gösteren, kimisi ise sisteme

dahil olma aşamasındaki diğer kurum türleri de eklenebilir.

Mali Sistem'e yönelik olarak gerçekleştirilebilecek bir diğer ayrım kullanılan araçlara bağlı

olarak Para Piyasası ve Sermaye Piyasası ayrımıdır. Para piyasası literatürde genel

olarak kısa vadeli fon arz ve talebinin karşılaştığı piyasa olarak tanımlanmaktadır. Bu

nedenle, kısa vadeli finansal araçların veya enstrümanların işlem gördüğü bir piyasa olarak

tanımlanması hatalı olmayacaktır. Sermaye piyasası ise, orta ve uzun vadeli fonların el

değiştirdiği bir piyasa olarak tanımlanmaktadır ve bu piyasada işlem gören araçlar da

benzer şekilde tanımlanmaktadır. Ancak, bu net tanımlara rağmen, kimi ekonomistler bazı

finansal araçları hangi piyasa altında değerlendirmeleri gerektiği konusunda farklı görüşler

ortaya koymaktadır.

Para piyasasında işlemler ya ülkenin yerel parası cinsinden ya yabancı para cinsinden ya da

kıymetli madenlere dayalı olarak gerçekleştirilmektedir. Bu çerçevede, TL cinsinden

işlemlerde tasarruf sahipleri mevduat yoluyla birikimlerini değerlendirebilirler. Mevduatın

yanısıra, bankalararası TL piyasası (TL Interbankı) ve bankaların gelecekteki ticari

alacaklarını vadesinden önce menkul kıymetleştirerek tasarruf sahiplerine takdim etmeleri

sonucunda ortaya çıkan Varlığa Dayalı Menkul Kıymetler (VDMK) ve yeniden satınalma

anlaşması anlamına gelen REPO işlemleri de TL cinsinden para piyasası işlemleri kapsamı

içerisinde ele alınabilir. Bununla birlikte, VDMK menkul kıymetleştirilmiş bir değer olması

nedeniyle, bazı uzmanlar tarafından sermaye piyasası aracı olarak da ele alınmaktadır. Aynı

durum, Hazine bonosu için de geçerlidir. Hazine bonosu Hazine Müsteşarlığı'nın kısa vadeli

borçlanma enstrümanıdır. Kısa vadeli olması nedeniyle bir grup uzman hazine bonolarını

para piyasası enstrümanı olarak görmekte, bir kısım uzman ise hazine bonosu bir menkul

kıymet olduğu için bu enstrümanı sermaye piyasası içerisinde değerlendirmektedir. Ancak,

ağırlık hazine bonosunun TL cinsinden para piyasası enstrümanı olarak tanımlanması

yönündedir. Bir diğer enstrüman REPO ise bir bacağı para piyasasında, bir bacağı sermaye

piyasasında olan bir enstrümandır. Menkul kıymetlere dayalı bir yeniden satın alma

anlaşması olması nedeniyle, her iki piyasa arasında yer alan bir enstrüman olarak

değerlendirilmektedir. Bununla birlikte, vade yapısı nedeniyle REPO işlemleri de para

piyasası işlemi olarak adlandırılabilir.

TL cinsinden para piyasası işlemlerinde TL İnterbank piyasasının yanısıra bir başka yeni

oluşturulmuş piyasa, TR Libor piyasasıdır. TR Libor piyasasının hedefi, ekonominin tüm

aktörlerinin kullanabileceği bir gösterge faiz oranı (TR Libor Oranı) oluşturabilmektir. olarak

1 günden 1 yıla kadar farklı vadelerde sunulan teklif oranları, TR Libor piyasası belirli bir

işlem hacmine oturduğunda, ekonomide her konuda kullanılabilecek bir faiz oranı seti

oluşturulmasını sağlayacaktır.

Tasarruf sahipleri ellerindeki fonları yabancı para cinsinden ve kıymetli maden cinsinden de

para piyasasında değerlendirme olanağına sahiptir. Kıymetli maden cinsinden işlemler de

ise, her türlü altın ve gümüş alım-satımı, İstanbul Altın Borsası vasıtası ile yapılan işlemler

115

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

ve iki bankanın uyguladığı Altın Mevduatı Hesabı uygulaması kıymetli maden cinsinden

işlemlere örnek olarak gösterilebilir.

Sermaye Piyasası alanında ise enstrümanlar ve/veya işlemler Birincil Piyasa İşlemleri ve

İkincil Piyasa İşlemleri olmak üzere iki önemli kategoriye ayrılmaktadır. Birincil piyasa

işlemleri, sermaye piyasasında alım-satımı yapılan herhangi bir menkul kıymetin ilk defa

tasarruf sahiplerinin ilgisine ve alımına sunulması anlamına gelmektedir. Bireysel ve

kurumsal tasarruf sahiplerinin ortaklığa davet edildiği hisse senedi satışlarında özel sektör

açısından birincil piyasa işlemi halka arz, bir kamu sektörü kuruluşlarının hisse senedi

satılıyor ise özelleştirme olarak adlandırılmaktadır. Borçlanma amacıyla bono-tahvil satışı

söz konusu ise, birincil piyasada özel sektör satışı bono-tahvil arzı, Hazine Müsteşarlığı

tarafından yapılan bono-tahvil satışları ise Hazine İhalesi ve Hazine Halka Arzı olarak

tanımlanmaktadır. Hazine halka arzlarında alım bedeli düşük tutularak küçük tasarruf

sahiplerinin de hazine bonosu veya devlet tahvili almalarına olanak sağlanmaktadır.

Gayrimenkul yatırım ortaklıklarının ilk hisse senedi satış işlemleri de bu kategoriye

girmektedir.

İkincil piyasa işlemlerinde ise, yatırım fonları ve yatırım ortaklıkları birincil piyasa vasıtası ile

tasarruf sahiplerine sunulan menkul kıymetlerin bir araya getirilmesi ile oluşturulmuş

finansal yapılara örnek olarak gösterilebilir. Türkiye'de ikincil piyasa işlemlerinde tek yetkili

kurum İstanbul Menkul Kıymetler Borsası'dır. Borsa nezdinde, hisse senedi, bono-tahvil ve

repo piyasası işlemleri gerçekleştirilmektedir. Bono-tahvil piyasasında şu an için sadece

Hazine Müsteşarlığı tarafından ikraz edilmiş olan menkul kıymetlerin ikinci el alım-satım

işlemleri gerçekleştirilir iken, repo işlemlerinde de yine Hazine borçlanma kağıtları ile işlem

gerçekleştirilmektedir.

Birincil piyasa işlemlerinde etkinliği artırmak, ikincil piyasaların işleyişini kolaylaştırmak

amacıyla, Hazine ve Merkez Bankasının borçlanma senedi ihracı ve döviz müdahalesi türü

işlemlerinde sadece belirli kriterlere göre seçtiği banka ve/veya bazı kuruluşları taraf olarak

kabul ettikleri sistem ise piyasa yapıcılığı sistemi olarak adlandırılmaktadır.

Vurgulanması gereken son nokta, Mali Sistem'de gerçekleştirilen işlemlerin vade yapılarına

göre de bir ayırıma tabi olabilecekleridir. Buna göre, işlemlerin anlık veya günlük olmasına

bağlı olarak spot işlemler ve zamana yayılması veya ilerideki bir tarihe dayalı olarak

gerçekleştirilmesi nedeniyle vadeli işlemler olarak adlandırılması da mümkündür.

Türkiye’de, yıllardır yüksek enflasyon ve siyasi-ekonomik belirsizlik vadeli piyasaların

gelişimini engelleyici bir etki yaratmaktaydı. Türkiye'nin bu sorunları atlatması ile birlikte,

her finansal enstrüman için oluşturulabilecek vadeli piyasalar, ekonomide fiyat istikrarının

yerleşmesinde önemli katkılar sağlayacaktır. Nitekim, Türkiye’nin üretim ve ihracat

boyutunda önemli yer tutan tarım malları başta olmak üzere, hisse senedi, faiz ve döviz

fiyatlarına yönelik olarak, uzun süredir hayata geçirilmesi beklenen Vadeli İşlemler ve

Opsiyon Borsası 4 Şubat 2005 tarihinde resmen başlamıştır.

FORWARD İŞLEMLERİ: Döviz piyasasında bir banka ile müşterisi arasında, dövizin, ulusal

para karşılığında, gelecekteki bir süre sonrasında teslim koşuluyla alım veya satımı için

bugünden yapılan sözleşmelere, forward sözleşmesi (vadeli döviz sözleşmesi) denir.

Forward sözleşmelere, döviz kurlarıyla ilgili gelecekteki belirsizlikler nedeniyle gereksinim

116

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

duyulmuştur. Ayrıca forward sözleşmesi, fiyatlar önceden kararlaştırıldığında, söz konusu

işlemcileri (banka ve müşterisi), öngörülen süre içinde, kur değişmesi riskine de karşı korur.

FUTURES İŞLEMLERİ: Bu işlemler, bazı uluslararası borsalarda gerçekleştirilen ve

standart miktarlardaki dövizlerin, standart tarihlerde teslimini öngören döviz alış ve satış

sözleşmelerini kapsar. Sözleşmelerin döviz cinsleri, vade ve miktar açısından

standartlaştırılmış olması, piyasadaki işlem hacmini ve likiditeyi arttıran en önemli

etkenlerdendir. Futures sözleşmelerinin karşı tarafı, takas odasıdır. Dolayısıyla, aynı

borsada gerçekleştirilen tüm futures sözleşmelerinin karşı taraf riskleri, takas odasının

güvencesi nedeniyle standartlaştırılmış ve hatta ortadan kalkmış olur. Ayrıca, future

işlemlerinde, marj hesabı uygulaması (margin) vardır ve sözleşmenin değeri günlük olarak

piyasadaki kur değişmelerine bağlanmıştır (marked to the market). Future işlemleri

piyasalarında günlük ödeşme (daily settlement) sistemi uygulanır. Yani, kurlardaki

değişmelerden dolayı sözleşmenin değerindeki artışlarsözleşme sahibine –isterse- peşin

ödenir; sözleşmenin değerindeki düşüşlerin de borsaya ödenmesi gerekir. Futures

piyasaları, spekülasyona açık piyasalardır. Forward ve futures işlemleri, spekülasyon ve

riskten korunma amaçlı kullanılırlar.

SWAP İŞLEMLERİ: Swap, iki taraf arasında yapılan ve içinde hem spot, hem de forward

işlemlerin yer aldığı bir değişim anlaşmasıdır. Bu işlem türünde, forward işleminde olduğu

gibi, vadede kesin alış ve satış işlemi mevcut olmayıp, yalnızca dövizler veya faizler belirli

bir süre el değiştirmektedir. Uygulamada, Faiz Swap'ı, Para ve Döviz Swapları ve Mal Swapı

görülmektedir. Swap'ın bir diğer tanımı, iki tarafın ödemelerini önceden belirlenmiş esas ve

kurallar çerçevesinde ödemelerini karşılıklı olarak değiştirmeleridir.

OPTIONS SÖZLEŞMELERİ: Bir mali varlığı veya malı sabitleştirilmiş bir fiyattan belirli bir

vadede (vade içinde veya sonunda) alma veya satma hakkı doğuran sözleşmelerdir.

Döviz opsiyonları, forward veya futures işlemleri gibi bir zorunluluk değil, bir tercihtir.

Müşteri, sözleşme sona erdiği tarihte anında teslim kuru (spot kur) kendi lehine ise,

sözleşmeyi uygulamkatan vazgeçip o günkü spot piyasada işlem yapabilir. Ayrıca forward

ve futures işlemleri sdece bankalarda veya örgütlü borsalarda yapılabilirken, döviz

opsiyonları hem örgütlü borsalarda hem de bırsa dışında (tezgahüstü piyasada) yapılabilir.

117

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

7) MAKRO EKONOMİK GÖSTERGELER VE YORUMU

7.1 Makro Ekonomik Göstergelerin Analizi

Günümüzde, ulusal ekonomileri ve dünya ekonomisini analiz edebilmek için kullanmakta

olduğumuz makro ekonomik göstergeleri, “ekonomik büyüme”yi ölçmeye yönelik

118

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

göstergeler, ülkelerin dış ekonomik ilişkileri ile ilgili dinamikleri görmemizi sağlayan

“Ödemeler Dengesi ve Dış Ticaret Göstergeleri” ve finans piyasalarındaki gelişmeleri

izlediğimiz “finansal göstergeler” gibi ana kategorilere ayırmak mümkündür. Bunun yanı

sıra, makro ekonomik göstergeleri kategorize etmek açısından kullanılabilecek ikinci bir

ayırım, muhtemel bir makro ekonomik risk veya kriz tehdidini önceden gösterebilen öncü

gösterge olma niteliğindeki makro göstergeler ve açıklanma süresi veya kapsamı açısından

öncü gösterge olma niteliği taşımayan göstergeler olarak ikiye ayırmak da mümkündür.

Dünya ekonomisinde, hızlı karar alma sürecindeki etkinliği açısından en fazla öncü gösterge

niteliği taşıyan makro gösterge üreten ulusal ekonomi ABD ekonomisidir ve bu noktada,

öncü gösterge niteliğindeki göstergeler, halen ABD ekonomisinde üretilen ve özellikle ABD

Merkez Bankaları Sistemi FED’in faiz kararına ciddi ölçülerde yön veren veriler grubunu

temsil etmektedir. Nitekim, ABD’de Michigan Üniversitesi’nin hesaplanmasında öncülük

ettiği, Tüketici Güven Endeksi ve Bireysel Tüketim Endeksi değerleri veya yeni konut

siparişleri ve yeni fabrika siparişleri benzeri veriler, bu verilere örnek gösterilebilir. Bununla

birlikte, nasıl ki insanoğlu bugünkü teknoloji ile depremlerin ne zaman olacağını

belirleyemiyorsa, ekonomik krizlerin belirtilerini ve ekonomik krizler ile ilgili olasılık

ölçümlerini saptamakta da halen belirli zorluklar yaşanmaktadır.

Bununla birlikte, makro ekonomik göstergelerin içerik ve kalitesinin arttırılması ile, veriler

açıklanma hızına bağlı olarak, söz konusu göstergelerin olası bir makro ekonomik krize

yönelik olarak uyarı sinyali verme kabiliyeti artmaktadır. Bu noktada temel sorun, yapısal

sorun kapsamına giren ekonomik problemlerin krize ne zaman ve ne şekilde dönüştüğünün

önceden saptananamasında odaklanmaktadır. Bu zorluğun nedenlerinden birisi, farklı

ülkelerin krize giriş süreçlerinin çoğu zaman birbirlerine benzerlik arz etmemesi ise, bir

diğer neden de ülkelerin istatistik kurumları tarafından üretilmekte olan istatistiklerin çeşitli

nedenlere bağlı olarak kalite ve açıklanma sürelerinin ciddi farklılıklar arz etmesidir.

1970’li, 80’li ve hatta 90’lı yıllarda, gelişmekte olan ekonomilerin çoğunda, ülke

ekonomisinde giderek kronikleşen yapısal sorunlara siyasi otoritenin gösterdiği duyarsızlık,

krizlerin ortaya çıkış ve derinleşme nedeni olarak tanımlanabilir. Ancak, siyasi otoritenin

duyarsızlığına, özel sektörün duyarsızlığının ve küresel sorunların etkilerinin de eklenmesi,

krizlerin derinleşmesinde etken olabilmiştir. Nitekim, 1990'lı yıllarda Türkiye'de yapısal

sorunların izlediği süreç, yani yapısal sorunların bir krize dönüşmesi süreci, yukarıda

saydığımız nedenlerin bir araya gelmesi açısından, bu konuda çarpıcı örneklerden birisini

oluşturmaktadır. Genel olarak ekonomideki yapısal sorunlara gösterilen bu duyarsızlığın

yanısıra, bu sorunların çözümüne yönelik politika ve araç-yöntem tercihlerindeki hatalar da;

daha açık bir ifade ile uygulanan para ve kur politikasındaki yanlış tercihler de krizlerin

çıkışında ve derinleşmesinde etkili olmuştur. Yanlış politika tercihlerinin sonuçları açısından,

1970'li yıllarda Petrol Krizleri'nin yarattığı sorunları gidermede tercih edilen çözümler ve

1997 yılında patlak veren Asya Krizi'nde oluşan süreç en önemli örnekleri oluşturmaktadır.

Gelişmiş ekonomilerde şeffaflaşan Merkez Bankacılığı uygulamaları ve gelişmekte olan

ekonomilerde aynı algılamanın 1990’lı yılların sonlarında ve 2000’li yılların başlangıcında

kabul görmesiyle, ekonomi yönetimindeki istikrar ve sorumlu yönetim anlayışı, makro

ekonomik göstergelerin hassasiyetini bir kat daha arttırmış ve makro ekonomik

göstergelerdeki ipuçları, olası dalgalanmalar (türbülans) ve krizler için çoğu zaman öncü

gösterge niteliği taşımaya başlamıştır. Gelişmekte olan ülkelerde, tüm şeffaflaşma

119

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

çabalarına rağmen, kayıt dışı ekonominin neden olduğu makro ekonomik deformasyon, ve

makro ekonomik göstergelerin açıklanma periyodundaki gecikmeler, halen söz konusu

verilerin öncü gösterge olma özelliğini zayıflatmaktadır. Bu çerçevede, makro ekonomik

göstergeleri üç ana kategoride bir araya getirmek suretiyle, ekonomik konjontürün analizine

yöneliki öncü göstergeleri oluşturmak mümkün gözükmektedir. Bu üç ana kategoriyi

aşağıda sıragelen başlıklar altında, tek tek ele almak yararlı olacaktır.

7.1.1

Ekonomik Büyüme ile İlgili Makro Göstergeler

Uluslararası alanda bir ülke ekonomisinin performansını gösteren en temel makro ekonomik

veri, GSMH büyümesi veya diğer bir deyiş ile ekonomik büyüme hızı değerleridir. Her

ülkenin istatistik kurumu tarafından hesaplanan GSMH verilerinde, birbirini takip eden iki

yılın çeyrek dönem GSMH değerleri veya tüm yılı temsil eden yıllık GSMH değerleri

karşılaştırılarak, ekonomik büyüme hızı hesaplanır. Söz konusu ekonomik büyüme hızı

verileri, örnek vermek açısından, ülke ekonomisinin büyüme hızının ivme kaybettiğine;

yani, ilgili ülke ekonomisinin birkaç çeyrek dönem veya birkaç yıl üst üste % 1 ile 3 arası bir

oranda büyüdüğüne, büyümenin yatay bir seyir izlediğine işaret ediyorsa, ülke ekonomisinin

durgunluğa (ing. stagnation) girdiğini ifade etmekteyiz. Halk dilinde bu süreç 'ekonomide

soğuma' olarak da tanımlanmaktadır. Eğer, ulusal ekonomi, bu tür bir yatay düzeyde

büyüme sürecinin de ötesinde, son derece hızlı bir ekonomik yavaşlamaya, hatta

büyümenin % 0’a ulaştığı ve/veya % 0’ın dahi altında negatif bir büyümeye işaret ediyorsa,

bu süreci büyümenin gerilemesine bağlı olarak resesyon (ing. recession) olarak

tanımlamaktayız. Eğer, ekonomi hem büyümede durgunluk, hem de enflasyon ve işsizlik

oranında aynı zaman diliminde bir yükselme gözlemliyor ise, bu süreci de stagflasyon (ing.

stagflation) olarak adlandırmaktayız. Her ülkenin Merkez Bankası açısından, en tehlikeli ve

yorucu süreç anlamına gelen stagflasyon, uygulamaya konulan para ve maliye politikası

önlemleriyle eğer çözümlenemez ise, söz konusu sürecin bir krize, bir depresyona

dönüşebildiği de görülmektedir. Hatta, ekonomiler uzun soluklu bir resesyon sürecinin

sonuncunda da krize, depresyona girebilmektedirler. Bu noktada, ekonomik büyüme hızını

ölçmede, tekrarlamak gerekirse, iki temel gösterge öne çıkmaktadır. Göstergelerden bir

tanesi, Gayri Safi Milli Hasıla (GSMH - ing. GNP), yani daha farklı bir ifade ile net olmayan

ulusal üretim; ikinci gösterge ise, Gayri Safi Yurtiçi Hasıla (GSYİH - ing. GDP), yani daha öz

Türkçe bir ifade ile net olmayan yurtiçi üretimdir. İki verinin temel farkı, Net Dış Alem

Faktör Gelirleri'dir. Yani bir ülkenin yurtdışında yaşayan vatandaşlarının o ülkeye

kazandırdığı üretim faktör gelirleri ile, yine o ülkede çalışan yabancıların kendi ülkelerine

transfer ettikleri üretim faktör giderleri arasındaki net farktır.

GSMH, ülkelerin istatistik kurumları tarafından üç temel yöntemle hesaplanmaktadır.

Yöntemlerden ilki Üretim Yoluyla GSMH Hesaplama Yöntemi’dir. Dünyada en sağlıklı

olduğu düşünülen ve en yaygın kullanılan yöntem budur. Keza, eski adıyla DİE, yeni adıyla

TÜİK, 3’er aylık dönemler halinde ve yıllık bazda GSMH değerlerini bu yöntemle hesaplanan

tablo aracılığı ile kamuoyuna açıklamaktadır. Bu yöntemin dışında, diğer iki yöntem sırasıyla

Gelirler Yoluyla GSMH Hesaplama Yöntemi ve Harcamalar Yöntemiyle GSMH

Hesaplama Yöntemi’dir. Söz konusu hesaplama yöntemleri GSYİH için de kullanılabilir.

TÜİK GSYİH kısaltması yerine, dört harften oluşan GSYH kısaltmasını kullanmaktadır. Bu

nedenle, metnin geri kalan bölümlerinde GSYH kısaltması kullanılacaktır.

120

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Dünyada en yaygın kullanılan yöntemin Üretim Yoluyla hesaplama yöntemi olmasının

nedeni, diğer iki hesaplama yöntemi olan Gelirler Yoluyla ve Harcamalar Yöntemiyle

hesaplama metotlarının, bünyelerinde kayıt dışı ekonominin etkisini barındırmalarından

kaynaklanmaktadır. Buna göre, Gelirler Yoluyla hesaplama yöntemi, 4 üretim faktörü olan

Doğal Kaynaklar’ın Rant, Ücret, Faiz ve Kar gelirlerinin düzenli olarak muhasebe kayıtlarına

girmesini gerektirmektedir ki, söz konusu gelirlerin bir bölümü Türkiye gibi kayıt dışı

ekonomi sorunu olan ülkelerde yeterince kayıt altına girmemektedir. Harcamalar Yöntemiyle

hesaplamada da, toplam tüketim harcamalarının ve toplam yurtiçi tasarrufların tam kayıt

altında olmaması, yine kayıtdışılığa bağlı olarak sorun yaratmaktadır. Bu nedenle, en sağlıklı

yöntem olarak Üretim Yoluyla hesaplama yöntemi kullanılmaktadır.

Ulusal ekonomide mal ve hizmet üretiminde ana rolü üstlenmiş olan ana sektörlerin Türk

ekonomisine gerçekleştirdiği katma değer katkısının ölçülmesi ile başlamaktadır. Ülke

ekonomisini ayakta tutan ana sektörlerin yarattığı katma değerden bir istatiksel mantığa

dayalı olarak “izafi banka hizmetleri” değeri düşülmektedir. Buradaki mantık, temel kredi

borç-alacak ilişkisi çerçevesinde belirli bankacılık hizmetlerinin zaten diğer sektörlerin

muhasebe kayıtlarına geçtiği ve katma değer verilerine yansıdığıdır. Bu nedenle, mali

kuruluşlar dışında kalan diğer sektörlerin verilerinde yer alan bankacılık işlemlerinin

GSMH'nın toplamına mükerrer olarak yeniden girmesini engellemek için, bir istatiksel

yönteme dayalı olarak banka hizmetlerinin değeri 'izafi' olarak hesap edilir ve ana

sektörlerin yarattığı toplam katma değerden düşülür. Bu değerin üzerine devletin anayasal

hizmetlerini üreten kamu kurumlarının yarattığı katma değer, ayrıca vakıf ve dernekler gibi

kar amacı olmayan özel hizmet kuruluşlarının kısıtlı miktardaki mal ve hizmet üretiminin

değeri eklenir.

Toplam Yurtiçi Üretim Değeri'nin üzerine devletin ithalattan elde ettiği (gümrük vergisi ve

ithalattan alınan KDV) vergi gelirleri eklendiğinde GSYH elde edilir. İthalat Vergisi’nin

toplama eklenmesi suretiyle GSYH’ya ulaşılmasının nedenini açıklamak gerekir ise, üretim

yoluyla ulaşılan GSMH değeri, bir üretim değeri olmasının yanı sıra, aynı zamanda bir gelir

değeridir. Çünkü, GSMH’yı temsil eden mal ve hizmetler piyasa fiyatları üzerinden

satıldıktan sonra ortaya çıkan nakit değer bir gelir değeridir ve amaç, bu gelir değerinin mal

ve hizmetlerin üretiminde görev almış olan üretim faktörleri arasında paylaştırılmasıdır. Bu

temel noktadan hareket ile, ithalat vergisinin “toplam” ifadesinin üstüne eklenmesi, söz

konusu ithalattan elde edilen vergi gelirinin, söz konusu ithal mal ve hizmetlerin Türkiye

Cumhuriyeti’nin sınırlarından içeri girmesi için verdiği izin karşılığında, talep ettiği ve hak

ettiği bir vergi geliri olmasıdır. Ama, bu durum söz konusu ithalat vergisi gelirinin Türk

halkının hak ve talep ettiği bir gelir olduğu gerçeğini değiştirmemektedir. Gayri Safi Yurtiçi

Hasıla'nın üzerine ise Net Dış Alem Faktör Gelirleri'nin eklenmesi sonrasında ise GSMH'ya

ulaşılmasıdır.

Her Türk vatandaşının Türkiye Cumhuriyeti sınırları içerisinde çalışma zorunluluğu yoktur.

Başka ülkelerde üretim faktörü olarak çalışıp, o ülkelerin milli gelirlerinden pay alan Türk

vatandaşları, döviz cinsinden elde ettikleri bu gelirlerin bir kısmını veya tamamını Türkiye’ye

gönderir ise, bu gelir Türkiye için Dış Alem(den Gelen) Faktör Gelirleri’dir. Aynı şekilde,

Türkiye’de çalışan yabancılar açısından da, onların Türkiye’deki milli gelirden pay alıp,

yurtdışına kendi ülkelerine gönderdikleri gelir, Türkiye için Dış Alem(e Giden) Faktör

121

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Giderleri’dir. Bu durumda, Dış Alem Faktör Gelirleri (-) Dış Alem Faktör Giderleri= Dış Alem

Net Faktör Gelirleri olarak karşımıza çıkmaktadır.

Ekonomik Büyüme Hızının Ölçülmesi: Bir ulusal ekonomide büyüme hızının ölçülmesi,

birbirini takip eden iki yılın GSMH değerleri karşılaştırılarak veya çeyrek dönemler itibariyle,

bir önceki yılın çeyrek dönemi ile bir sonraki yılın aynı çeyrek dönemi karşılaştırılarak hesap

edilir. Ancak, burada kritik olan konu, hangi GSMH veya GSYH değerlerinin

karşılaştırılacağıdır. Eğer, dünya ekonomisinde, ülke ekonomilerinde enflasyon ve

deflasyonun deforme edici etkisi olmasaydı, mal ve hizmetlerin fiyatları hiç değişmeseydi,

fiyatlar genel seviyesi hep aynı kalsaydı; birbirinden faklı GSMH değerleri hesap etmek

gerekmeyecekti. Oysa, günümüzde kimi ekonomiler enflasyonun, kimi ekonomiler ise

deflasyonun deformasyon etkisine maruz kalmaktadırlar. Bu durum, istatistik kurumları

tarafından, hem söz konusu fiyat hareketlerinden kaynaklanan etkiyi içinde barındıran, hem

de söz konusu etkiden arındırılmış iki ayrı GSMH veya GSYH değerinin hesap edilmesini

gerektirmektedir. Bu çerçevede, içinde fiyat hareketlerinden kaynaklanan etkiyi barındıran

veriye “Cari Fiyatlarla GSMH”, fiyat hareketlerinden kaynaklanan etkiden arındırılmış veriye

ise “Sabit Fiyatlarla GSMH” denmektedir. Cari Fiyatlarla GSMH Nominal GSMH, Sabit

Fiyatlarla GSMH ise Reel GSMH olarak da ifade edilmektedir.

Nominal GSMH: Ulusal ekonomide üretimi gerçekleştirilen yüzbinlerce mal ve hizmetin

üretim miktarlarının hesaplamının yapıldığı yıla karşılık gelen üretim değerleri ile piyasa

fiyatları çarpılarak bulunan değerdir. Cari piyasa fiyatları kullanılarak hesaplanan GSMH

olduğundan, içinden onlarca yıldır süregelen enflasyonun saptırıcı, yanıltıcı, negatif etkisini

barındırmaktadır. Bu nedenle, 2005 yılında TL’den 6 sıfır atılana kadar, artık katrilyon lira

mertebesine gelmişti ve telafuzu dahi zor oluyordu. Söz konusu cari fiyatlarla hesap edilmiş

ve Nominal GSMH ünvanını taşıyan GSMH değeri kullanılarak hesaplanacak olan büyüme

hızı oranı da Nominal Büyüme Hızı oranı olacaktır ki, bu durum yanıltıcı sonuçlara neden

olur.

Bir örnek vermek açısından, 2006 yılı GSMH değerini ele alalım. Ekonomistler, 2006 yılı

GSMH’sını, nominal değer olarak, eski ifadesiyle 562 katrilyon lira, yeni ifadesi ile 562

milyar TL olarak beklendiğini ifade etmişlerdir. 2005 yılının açıklanmış olan nominal GSMH

değeri ise 486,4 milyar TL’dir. O halde, 562/486 milyar TL; 2006 yılında ekonominin % 15,6

büyüdüğüne işaret etmektedir. Oysa, birbirini takip eden iki yılın nominal GSMH değerlerini

karşılaştırarak büyüme oranını bulmaya çalışmak zaten yanlıştır. Çünkü, nominal değerler

üzerinden yapılan karşılaştırmada, içinde enflasyonun şişirici etkisini taşıyan Nominal GSMH

değerleri, yani, “Cari Fiyatlarla” hesap edilmiş GSMH değerleri kullanılmaktadır. Bu nedenle,

tekrarlamak gerekirse, gerçek büyüme hızı oranının bulunması için, sabit fiyatlarla hesap

edilmiş GSMH değerlerinin kullanılması gerekir. Yani, enflasyonun şişirici, saptırıcı, yanıltıcı

etkisinden arındırılmış Reel GSMH değerleri karşılaştırılarak, ülkenin gerçek büyüme hızı

oranı bulunmalıdır.

Reel GSMH: Bir ülkenin Reel GSMH değerlerinin hesaplama yöntemi, bir noktaya kadar

Nominal GSMH değerlerinin hesaplama yöntemine benzemektedir. Yani, ulusal ekonomide

üretimi gerçekleştirilen yüzbinlerce mal ve hizmetin üretim miktarlarının o yıla karşılık gelen

üretim değerleri dikkate alınmaktadır. Ancak, Nominal GSMH’dan Reel GSMH değerini

farklılaştıran detay, söz konusu yüzbinlerce mal veya hizmetin değerinden oluşan Reel

122

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

GSMH değeri hesaplanırken, üretim rakamlarının, söz konusu mal ve hizmetlerin sabit

fiyatlarıyla çarpılmasıdır. Bu durum, Reel GSMH’nın hesaplanmasında en sağlıklı yöntem

olan ‘Baz Yıl’ yöntemini tarif etmektedir. “Baz Yıl” nasıl seçilmektedir diye sorgularsak, ‘Baz

Yıl’ ülke ekonomisinin makro dengeler açısından hayli sağlıklı olduğu, enflasyon ve büyüme

gibi makro ekonomik göstergelerin değerlerinin hayli dengeli ve kabul edilebilir olduğu

yılların arasından seçilmektedir. Yani, seçilen ‘Baz Yıl’ bir hareket noktası veya kilometre

taşı gibi kullanılmaktadır. TÜİK tarafından 2007 yılının 3. çeyreğine kadar, GSMH serisi ve

Reel GSMH değerlerinin hesaplanmasında, kullanılan baz yıl “1987” yılı olmuştur. 8 Mart

2008 tarihinde ise, TÜİK tarafından Türkiye Ekonomisi için ekonomik büyüme

hızının hesaplanma yönteminin değiştiği açıklanmıştır. Bu doğrultuda, 1998 yılı,

1987 yılı yerine yeni Baz Yıl olmuştur. Bir başka önemli değişiklik ise, Türk

ekonomisininde ekonomik büyüme hızını 1998 Bazlı olarak, 1999-2007 döneminde

Reel GSYH değerleri üzerinden hesaplamak olmuştur. Yani, artık Türkiye’de Reel

Büyüme Hızı Oranı GSMH üzerinden değil, GSYH üzerinden hesaplanacaktır.

Baz Yıl Yöntemi’nde, 2006 yılının Reel GSMH’sı hesaplanırken, 2006 yılının mal ve hizmet

üretim değerlerini 1987 yılı fiyatları ile, baz yılın fiyatlarını sabit fiyat olarak alıp hesaplama

gerçekleştirilmektedir. Böylece, 1988-2006 döneminde Türk ekonomisinde yaşanmış olan

enflasyonist etkinin tümü, Nominal GSMH değerini şişiren, büyüten etkinin tümü hesaplanın

dışında kalmakta, enflasyon etkisi arındırılmış olmaktadır. Böylece, sağlıklı bir veri hesap

edilmektedir. Bu çerçevede, sabit fiyatlarla, ya da 1987 fiyatlarıyla hesap edilmiş olan 2005

ve 2006 yılı Reel GSMH değerleri karşılaştırılmak suretiyle, Türkiye’nin gerçek büyüme oranı

bulunmaktadır.

Reel büyüme hızı oranı hesap edilirken kullanılabilecek bir diğer yöntem ise, ‘Deflatör

Oranı’ yöntemi olabilir. Bu yönteme göre, Türkiye’nin 2006 yılı Nominal GSMH tahmini

değeri olan 562 milyar TL, kabaca ortalama enflasyon değeri olarak tanımlanabilecek

Deflatör Oranı’na bölünerek, 2006 yılı Nominal GSMH değeri, 2005 yılı fiyatları ile hesap

edilmiş bir değere dönüştürülür. Örneğin, DPT’nin 2006 yılı için açıklamış olduğu deflatör

oranı % 9’dur. Buna göre, söz konusu deflatör oranı kullanılarak 2006 yılının Nominal GSMH

değeri olan 562 milyar TL, 562/1,09 işlemi ile 515,6 milyar TL’ye, yani 2005 yılı cari fiyatları

ile 2006 yılı Nominal GSMH değerine dönüştürülür. Bu durumda, 2005 yılı cari fiyatları ile

hesap edilmiş olan 2006 yılı Nominal GSMH değeri, yine 2005 yılı cari fiyatlarıyla hesap

edilmiş olan 2005 yılı Nominal GSMH değerine bölündüğünde, yani 515,6 milyar TL 486,4

milyar TL’ye bölündüğünde, büyüme hızı oranı % 6 çıkmaktadır.

Reel büyüme oranını hesap etmenin bir yolu da, hayli tartışmalı olmakla birlikte, ‘Ortalama

Dolar Kuru’ yöntemidir. Buna göre, 2006 yılı Nominal GSMH değeri olan 562 milyar TL,

2006 yılının ortalama dolar kuruna bölünür ve çıkan değer varsayalım ki, 389,7 milyar dolar

çıkar. Aynı işlem, 2005 yılının Nominal GSMH’sı olan 486,4 milyar TL ise 2005 yılının

ortalama dolar kuruna bölünerek tekrarlanır ve o işlemden de 362,8 milyar dolarlık bir

değer çıkar. Bu durumda, 389,7/362,8 işlemi % 7,4’lük bir büyüme oranına işaret

etmektedir. Neden diğer yöntemlere göre hesap edilen % 6 reel büyüme hızı oranına göre

yüksek bir değer çıktı? Çünkü, Türk ekonomisinde dolar kurundaki değişim oranı enflasyon

oranının altında kalıyor. Bu nedenle, ortalama dolar kuru yöntemiyle hesaplama her zaman

riskli olacaktır. Bu nedenle, en tavsiye edilebilecek Reel Büyüme Hızı Oranı hesaplama

yöntemleri ‘Baz Yıl’ yöntemi ve ‘Deflatör Oranı’ yöntemleri olarak ifade edilebilir.

123

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Türk ekonomisi veya her hangi bir ülke ekonomisi için, ekonomik büyüme performansının

gidişatını önceden görebilmeyi sağlayabilecek dört temel sektör, tarım, sanayi, inşaat ve

ticaret sektörleridir. Ancak, söz konusu dört temel sektör içerisinde, tüm dünyada, istatistik

kurumları tarafından üretim performansları kamuoyu ile paylaşılan, en düzenli şekilde

istatistikleri açıklanan iki sektör sanayi ve inşaat sektörleridir. Bu nedenle, gerek Türk

ekonomisinde, gerekse de ABD gibi gelişmiş ve kimi gelişmekte olan ekonomilerde,

ekonominin aktörleri, ekonomistler, finans sektörü uzmanları, GSMH ve GSYH değerlerinin

gecikmeli olarak açıklandığının bilinci ile, özellikle sanayi sektörü ve onun alt birimi olarak

imalat sanayi verilerini ve inşaat sektörü boyutunda yeni konut siparişleri, izin verilen inşaat

izinleri, yapı ruhsatı izinlerini ve yapı kullanım izin belgesi sayılarındaki değişimi takip

ederek, sanayi ve inşaat sektörünün performansına bağlı olarak, ekonomik büyüme ile ilgili

tahminde bulunmaya çalışırlar.

GSMH’dan Kullanılabilir Gelir’e:

Üretim değeri olarak yaratılmış olan GSMH, aynı zamanda bir gelir değeridir, de. Bu

çerçevede, yaratılan GSMH’yı temsil eden mal ve hizmetler, piyasa fiyatları üzerinden

satıldıktan sonra, ortaya çıkan gelir ülkedeki on binlerce irili, ufaklı tüzel kişiliğin kasasına

veya banka hesabına girer. Her tüzel kişilik, söz konusu gelir cinsinden GSMH’dan öncelikle,

mal ve hizmet üretiminde kullanılan Milli Servet’teki yıpranma payı kadar amortisman payı

ayırır. Amortisman payının ayrılmasının temel nedeni, Milli Servet’in sürekli taze tutulması

ve bu sayede GSMH üretiminin aksamamasıdır. Bunun yanı sıra, devletin tüzel kişiliklere

amortisman gideri ayırmalarına izin vermesinin nedeni de, GSMH üretiminin aksamaması ve

böylece gelecekteki vergi gelirlerinin garanti altına alınmasıdır.

İÇ KAYNAK

‘GSMH’DAN ‘KULLANILABİLİR GELİR’E

(PF) GAYRİ SAFİ MİLLİ HASILA ( HEM ÜRETİM, HEM GELİR DEĞERİ)

(-) AMORTİSMANLAR (MİLLİ SERVETTE OLUŞAN YIPRANMALAR)

(PF) SAFİ MİLLİ HASILA

(-) DOLAYLI VERGİLER

(FF) SAFİ MİLLİ HASILA = MİLLİ GELİR

MİLLİ GELİR = RANT GELİRİ + ÜCRET GELİRİ + FAİZ GELİRİ + KAR GELİRİ

(+) TRANSFER ÖDEMELERİ = KİŞİSEL GELİR

(-) DİREKT VERGİLER

KULLANILABİLİR GELİR

KULLANILABİLİR (HARCANABİLİR) GELİR = TOP TÜKETİM HARCAMALARI + TOP.TASARRUFLAR

FİNANS PİYASALARINA

YÖNELİK YATIRIMLAR

SABİT SERMAYE

YATIRIMLARI

TOPLAM YATIRIM HARCAMALARI

GSMH'nın yaratılmasının amacı, GSMH'yı temsil eden mal ve hizmetlerin yaratılması ile,

Türk ekonomisindeki on binlerce tüzel kişiliğin kasasına giren parayı 4 üretim faktörü olan

Doğal Kaynaklar, Emek, Sermaye ve Girişim (Teşebbüs) üretim faktörleri arasında

dağıtmaktır. Sermaye Üretim Faktörü, insan eliyle toprağın üstünde ve altında inşaa edilmiş

tüm fiziki değerleri temsil eder ki, bu fiziki değerlerin toplamı bir toplumun en büyük

ekonomik değeri olan Milli Servet'e eşittir. Yani, bir ülkenin bir yıllık bir zaman dilimi

içerisinde yarattığı en büyük değer olan GSMH, ondan kat ve kat daha büyük bir değer olan

124

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Milli Servet kullanılarak yaratılmaktadır. Bir ülkede sermaye mallarının hangi hızda arttığını

gösteren kriterler ise ülkede ilgili dönemde gerçekleştirilen gayrisafi yatırımlar ve net

yatırımlardır. Yine vurgulamak gerekir ki bir ülkenin sermaye mallarına yatırım yapma

kapasitesi ülkenin ilgili dönemde gerçekleştirdiği tasarruflara bağlıdır. Başka bir ifadeyle, bir

ülkenin büyüme kapasitesi yatırım ve tasarruf kararlarının bir türevidir. Türkiye özelinde

yorumlamak gerekirse, ülkemiz tasarruf açığı yaşayan bir konumdadır. Tasarruf açığı

ulusal tasarrufların ilgili dönemdeki gayrisafi yatırımlardan az olması anlamına gelmektedir.

Dolayısıyla Türkiye büyüme gerçekleştirmek veya büyüme performansını artırmak için dış

tasarruflara gereksinim duymaktadır.

Yaratılan GSMH'yı, Türk toplumu olarak, GSMH'nın yaratılmasında oynadığımız rol

ölçüsünde aramızda paylaşıyoruz. Bu paylaştırmayı da, Türkiye'deki onbinlerce irili, ufaklı

tüzel kişilik aracılığı gerçekleştiriyor. GSMH, bir parasal değer olarak şirketlerin kasasına

girdikten sonra, önce GSMH'dan Amortismanlar'ı ayırıyoruz. Çünkü, üretimin aksamaması

için Milli Servet'teki yıpranma payını bir kenara ayırmamız gerekiyor. Bu durumda, Safi Milli

Hasıla'ya (SMH) ulaşmış oluyoruz. Ancak, GSMH ve SMH piyasa fiyatları ile elde edilmiş

değerler olduklarından, içlerinde Dolaylı Vergiler'i taşımaktalar. Bu nedenle, şirketlerin tüzel

kişilikleri Dolaylı Vergiler'i Kamu adına topladıklarından, bu vergileri üretim faktörlerine

dağıtabilme hakkına sahip değiller. Bu nedenle, piyasa fiyatı ile hesap edilmiş SMH'dan

Dolaylı Vergiler'i düşerek, faktör fiyatları ile hesap edilmiş SMH'ya ulaşmamız gerekir. Ki,

faktör fiyatları ile SMH aynı zamanda Milli Gelir'e eşittir. Milli Gelir'i ise şirketlerin tüzel

kişiliği 4 üretim faktörü arasında, Rant Geliri+Ücret Geliri+Faiz Geliri+Kar Geliri olarak

paylaştırır. Milli Gelir; ülkenin ulusal sınırları içerisinde çalışan üretim faktörlerine dağıtılan

üretim faktörlerine dağıtılan gelirin toplamıdır. Oysa, Türk vatandaşları arasında, ülkenin

ulusal sınırları dışında, dünyanın başka ekonomilerinde de mal ve hizmet üretiminde görev

alanlar söz konusudur; yurtdışında çalışan işçilerimiz ve mütaahhitlerimiz gibi. Nitekim, bu

vatandaşlarımız yabancı ülkelerde kazandıkları faktör gelirlerini Türkiye'ye gönderirler, ki bu

gelir Türkiye için Dış Alem(den Gelen) Faktör Gelirleri'dir. Elbette, Türkiye'de çalışan

yabancı işgücü ve yabancı şirketler de Türkiye'de kazandıkları faktör gelirlerini kendi

ülkelerine gönderirler. O halde, her ülke aynı zamanda Dış Alem(e Giden) Faktör

Giderleri'ne de katlanır. Bu nedenle, Dış Alem Faktör Gelirleri ile Dış Alem Faktör Giderleri

arasındaki farka Dış Alem Net Faktör Gelirleri, diyoruz. 1999 yılından bu yana GSMH,

GSYH değerinden daha küçük hale gelmiştir. Yani, Dış Alem Net Faktör Gelirleri

(+) olduğunda GSMH>GSYH olmakta, (-) olduğunda ise GSMH<GSYH olmaktadır.

Dış Alem Net Faktör Geliri'nin istatistiksel açıdan saptırıcı etkisi, uluslararası

alanda tüm karşılaştırmaların ve tüm makro oranların neden GSYH kullanılarak

hesaplandığını neden GSYH’nın hep tercih edildiğini göstermektedir.

Dünya ekonomisinde, ülkelerin ekonomik performanslarının karşılaştırılmasında temel

gösterge GSYH'dır. GSYH, ulusal sınırlar içerisinde yaratılan katma değeri gösterir. Bu

nedenle, tüm uluslar arası istatistiklerde makro ekononomik karşılaştırmalar ve/veya

gösterge niteliğindeki çeşitli makro ekonomik oranlar (Toplam Yurtiçi Tasarruflar/GSYH veya

Kamu Kesimi Borçlanma Gereği/GSYH gibi) GSYH dikkate alınarak hesaplanır. Türkiye'de bu

yönde bir istatistik veri üretimi Türkiye İstatistik Kurumu tarafından son yıllarda

benimsenmiş olmasına rağmen, Türkiye'nin önemli makro ekonomik değerlerini her yıl yıllık

program çalışmasında açıklayan Devlet Planlama Teşkilatı'nda ise halen GSMH verilerini ön

planda tutma bir alışkanlık olarak sürmektedir. Dolayısı ile, GSMH dikkate alınarak hesap

125

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

edilmiş olan rasyoların, uluslararası ekonomik istatistikler ile karşılaştırılmasında çeşitli

sorunlar yaşanmaktadır. İşte, bu sorunu iyi gözlemleyen TÜİK, kalıcı bir şekilde

sorunu çözmek adına, 8 Mart 2008 tarihinde gerçekleştirdiği açıklama ile, bundan

sonra Türkiye’de ekonomik büyüklüğü ölçme kriteri olarak ve ekonomik büyüme

hızı oranını ölçme kriteri olarak GSYH değerine geçildiğini teyit etmiştir.

Ülkemizde, temel makroekonomik göstergelerden biri olan milli gelir hesapları 1929 yılından

beri yapılmaktadır. Bu hesaplarda 1972 yılından itibaren Birleşmiş Milletler tarafından

belirlenen SNA 68 sınıflaması kullanılmıştır. Milli gelir hesapları, konunun mahiyeti gereği,

ülkemizde üretilen verinin değerlendirilmesini ve kullanımını gerektirmektedir. Bu veriler

bizzat TÜİK tarafından alandan derleneceği gibi, diğer kurum ve kuruluşların idari

kayıtlarından da elde edilmektedir. Bu açıdan, ülkenin veri kaynaklarının ve idari kayıtlarının

yapısı ile milli gelir hesapları arasında doğru yönlü bir ilişki mevcuttur.

Ülkemizde de 1923 yılından günümüze kadar devam eden milli gelir serisinde, 1948, 1968

ve 1987 baz yıllı güncelleme çalışmaları yapılmıştır. Sonuçta, ülkemizin Avrupa Birliği

adaylığı sürecinde Avrupa İstatistik Sistemi’ne uyumun gerçekleştirilebilmesi ve 1987

yılından bugüne kadar ekonomide ortaya çıkan yeniliklerin hesaplara yansıtılabilmesi için,

GSYH’nın güncellenmesi gereği oluşmuştur. Mevcut serinin güncellenmesi çalışmaları 2004

yılında başlatılmış ve Mart 2008 tarihi itibariyle tamamlanmıştır.

Özellikle, uzun aralıklarla yapılan, yeni sınıflamalara geçişi sağlayan, yeni veri setlerinin

sisteme entegre edildiği, mevcut veri setlerindeki iyileşmelerin hesaplara yansıtıldığı, yeni

kayıt sistemlerinin kurulması sonucunda elde edilen verilerin değerlendirildiği, kısacası,

kapsam genişlemesi içeren güncellemelerde, toplam ve sektörel büyüklüklerde önemli

farklılıklar ortaya çıkabilmektedir. Ülkemizde 1993 yılında tamamlanan güncelleme

çalışmasında (1987 bazlı serinin oluşturulması), 1987 bazlı GSMH serisi ile 1968 bazlı GSMH

serisi arasında 1990 yılı için % 38’lik bir farkın oluştuğu gözlenmiştir.

Harcama Yöntemiyle 1987 ile 1998 Bazlı GSYH Serileri Arasındaki Farklılıklar

Özel nihai tüketim harcamaları

• 1987 bazlı seride harcama kalemlerinin her biri yurtiçi yerleşik hanehalklarının

harcamasını gösterirken, 1998 bazlı seride harcama bileşenleri ülke sınırları içinde

yerleşik ve yerleşik olmayan hanehalklarının harcamalarını kapsamakta olup,

( + ) Yerleşik hanehalklarının yurtdışında yaptıkları harcamalar

( - ) Yerleşik olmayanlar tarafından yurtiçinde yapılan harcamalar

= Yurtiçi yerleşiklerin nihai tüketim harcamasını

vermektedir.

• 1998 bazlı seride dolaylı ölçülen mali aracılık hizmetleri (FISIM) hanehalklarının nihai

tüketim harcamalarına dahil edilmiştir.

• 1987 bazlı seride özel nihai tüketim harcamaları:

- Gıda ve İçki

- Dayanıklı Tüketim Malları

- Yarı Dayanıklı ve Dayanıksız Tüketim Malları

- Enerji, Ulaştırma, Haberleşme

126

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

- Hizmetler

- Konut Sahipliği

ayrımında hesaplanmıştır.

• 1998 bazlı seride ise özel nihai tüketim harcamaları aşağıda belirtilen COICOP grupları

ayrımında hesaplanmıştır:

- Gıda, içki ve tütün

- Giyim ve ayakkabı

- Konut, su, elektrik, gaz ve diğer yakıtlar

- Mobilya, ev aletleri ve ev bakım hizmetleri

- Sağlık

- Ulaştırma - Haberleşme

- Eğlence ve kültür

- Eğitim

- Lokanta ve oteller

- Çeşitli mal ve hizmetler

• Mal akımı yöntemiyle nihai tüketim harcamalarının hesaplanmasında COICOP

gruplarına göre nihai tüketime konu olan maddeler sınıflandırılmış ve

+ Yurt içinde üretilen tüketim mallarından yapılan satışların değeri (temel fiyatlarla)

+ İthal edilen tüketim malları (CIF) + Ulaştırma ve ticaret marjı

- İhraç edilen tüketim malları (FOB) + Vergiler

= Alıcı fiyatlarıyla nihai tüketim harcamaları

hesaplanmıştır.

• 1998 bazlı seride sabit fiyatlarla özel nihai tüketim harcamalarının

hesaplanmasında zincirleme endeks metodu kullanılmıştır. Bu metoda göre

yurtiçinde üretilen tüketim mallarına ilişkin cari yıl ve bir önceki yılın aynı dönemine

ait satış miktarları, bir önceki yılın ortalama fiyatları ile değerlendirilmek suretiyle

elde edilen sabit hızlar esas alınarak hesaplanmıştır.

• İthalat ve ihracat yoluyla piyasaya sunulan tüketim mallarının sabit fiyatlarla

hesaplanmasında ise 1987 bazlı seride sabit ağırlıklı ithalat ve ihracat miktar

endeksleri, 1998 bazlı seride değişen ağırlıklı ithalat ve ihracat fiyat endeksleri

kullanılmıştır.

Devletin nihai tüketim harcamaları

• 1998 bazlı seride döner sermayeli kuruluşlar Devlet kapsamına alınmıştır.

• 1987 bazlı seride devletin nihai tüketim harcamaları, Maaş-Ücret ve Diğer Cari

ayrımında hesaplanırken, 1998 bazlı seride;

• Devletin Kollektif Nihai Tüketim Harcamaları,

Maaş-Ücret

Mal ve Hizmet Alımları

127

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

• Devletin Bireysel Nihai Tüketim Harcamaları,

EğitimHizmetleriSağlık Hizmetleri

Eğlence, Dinlenme, Kültür ve Sporla İlgili Faaliyetler ayrımında hesaplanmıştır.

• 1987 bazlı seride maaş-ücretin sabit fiyatlarla hesaplanmasında devlet sektöründeki

çalışanlar sayısındaki artış hızı kullanılmıştır. Cari harcamalar ise Toptan Eşya Fiyat

Endeksi ile deflate edilmiştir. 1998 bazlı seride maaş-ücretin sabit fiyatlarla

hesaplanmasında devlet sektöründeki çalışanlar sayısındaki artış hızı, mal ve hizmet

alımlarının hesabında ise 2002 Arz ve Kullanım Tablolarında devlet sektörünün mal

ve hizmet alımlarının ağırlıkları dikkate alınarak ÜFE ve TÜFE ‘ nin ilgili alt grupları ile

hesaplanan endeks kullanılmıştır.

Gayri safi sabit sermaye oluşumu

• Bilgisayar yazılımları ve maden çıkarımı 1987 bazlı seride ara tüketim olarak

alınırken 1998 bazlı seride yatırım kapsamına alınmıştır.

Mal ve hizmet ihracatı / ithalatı

• 1998 bazlı seride serbest bölgeler, Türkiye’nin ekonomik sınırları içine dahil

edilmiştir. Serbest Bölgeye ilişkin veriler,

- Serbest Bölgeden Türkiye’ ye

- Türkiye’den Serbest Bölgeye

- Serbest Bölgeden Yurtdışına

- Yurtdışından Serbest Bölgeye

olmak üzere dört yönlü olarak değerlendirilmektedir.

• Mal ihracat ve ithalatının hizmet hesaplanmasında 1987 bazlı seride özel ticaret

rejimi uygulanırken, 1998 bazlı seride genel ticaret rejimi uygulanmaya başlanmıştır

• Türkiye’den serbest bölgelere yapılan ve ödemeler dengesi istatistiklerinde ihracat

kaleminde yer alan değer, ihracat kapsamından çıkarılmış, serbest bölgelerden yurt

dışına yapılan ihracat mal ihracatına ilave edilmiştir.

• Serbest bölgelerden Türkiye’ye yapılan ve ödemeler dengesi istatistiklerinde ithalat

kaleminde yer alan değer, ithalat kapsamından çıkarılmış, serbest bölgelerin

yurtdışından yaptığı ithalat mal ithalatına ilave edilmiştir.

• 1987 bazlı seride mal ihracatı FOB, mal ithalatı ise CIF olarak değerlendirilirken,

1998 bazlı seride ise mal ihracatı ve ithalatı FOB olarak değerlendirilmiştir.

• 1987 bazlı seride dış alem net faktör gelirlerinde yer alan inşaat hizmetleri hizmet

ihracatına dahil edilmiştir.

• 1987 bazlı seride sabit fiyatlarla mal ihracat / ithalatının hesaplanmasında

1994=100 bazlı ve sabit ağırlıklı ithalat ve ihracat miktar endeksleri, sabit fiyatlarla

hizmet ihracat / ithalatının hesaplanmasında ise 1994=100 bazlı ve sabit ağırlıklı

İthalat ve İhracat fiyat endeksleri kullanılmıştır.

• 1998 bazlı sabit fiyatlarla mal ve hizmet ihracat ve ithalatının hesaplanmasında

1998=100 bazlı ve değişen ağırlıklı zincirleme ithalat ve ihracat fiyat endeksleri

(tüketim, ara ve yatırım gruplarına göre) kullanılmıştır.

128

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Tekrarlamak gerekir ise, 8 Mart 2008’den itibaren, TÜİK geçtiği yeni hesaplama yöntemi ile,

GSYH’nın üretim yoluyla hesaplandığı tabloda, Dış Alem Net Faktör Gelirleri ile GSMH

değerleri artık tabloya konmamaktadır. GSYH değerinin hesaplanma sürecinde ise, eski

tablo formatındaki sektörlerin önemli bir kısmı korunurken, yeni sektörler ve ekonomik

alanlar ile tabloya eklenmiştir. Örnek olarak, eski tabloda İthalat Vergisi, yeni tablo

formatında ‘Vergiler ve Sübvansiyonlar’ olarak değişmiştir. Yeni tablo formatının, eskisine

göre kayıt dışı ekonomiyi ve ekonominin daha geniş bir alanını hesaplamaya dahil ettiği

görülebilmektedir.

Türkiye'nin 1998-2007 Döneminde GSYH Performansı (Milyon YTL veya Milyon $)

Yıllar

GSYH (YTL) Eski Büyüme (%) Yeni Büyüme (%) Eski GSYH ($)

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

70.203

104.596

166.658

240.224

354.476

454.781

559.033

648.932

758.391

856.387

3,1

-5,0

7,4

-7,5

7,8

5,8

8,9

7,4

6,1

-

-3,4

6,8

-5,7

6,2

5,3

9,4

8,4

6,9

4,5

200.092

184.321

199.652

145.642

184.312

240.966

302.750

363.312

402.741

502.304

Yeni GSYH ($)

270.947

247.544

265.384

196.736

230.494

304.901

390.387

481.497

526.429

658.786

Kişi Baş. GSYH

4.300

3.800

4.100

3.000

3.400

4.500

5.700

7.000

7.500

9.333

Kaynak: TÜİK

Nitekim, yeni hesaplama yöntemi ile eski hesaplama yöntemi arasındaki fark açıkça

görülebilmektedir. 1998’den itibaren eski yöntemle yeni yöntem arasındaki değer farkı,

2005’den itibaren hızla artmaktadır. Doğaldır ki, eski yönteme göre reel büyüme hızı

oranları ile, yeni yönteme göre büyüme oranları da farklılık göstermektedir.

Türkiye'de, eski adıyla Devlet İstatistik Enstitüsü (DİE), yeni adıyla Türkiye İstatistik

Kurumu (TÜİK) tarafından açıklanmakta olan GSYH verileri için izlenen takvim, yılın ilk

çeyreğine (Ocak-Mart dönemine) ait verilerin aynı yılın 30 Haziran'ında, yani üç aylık bir

gecikme ile, yılın ikinci çeyreğine ait verilerin 10 Eylül’de, üçüncü çeyrek verilerin 10

Aralık’ta ve yılın son çeyreğine ait verilerin ise, yine üç aylık bir gecikme ile, ertesi yılın 31

Mart'ında açıklaması şeklindedir. Dolayısı ile, Türkiye muhtemel bir ekonomik risk veya kriz

tehlikesi ile karşı karşıya ise, GSYH’nın ve sektörlerin performansına bakarak, kriz

tahmininde bulunmak verilerin gecikmeli açıklanmasından dolayı zorlaşmaktadır. Oysa,

ABD'de geçici ekonomik büyüme verileri, ilgili üç aylık dönemi takip eden birinci ayın

sonunda geçici veri olarak açıklanabilmekte, bu nedenle de, ABD Merkez Bankası FED,

uyguladığı faiz veya daha genel anlamda para politikasının istediği sonuçları yaratıp

yaratmadığını daha erken test edebilmektedir.

Türkiye’de büyüme verilerinin geç açıklanmasına bağlı olarak, ekonominin gidişatını

önceden hissedebilmek adına, başka makro ekonomik verilere de bakılmaktadır. Örneğin,

her ayın 8’inde açıklanan Sanayi Üretimi verileri, aynı şekilde İmalat Sanayi Eğilim

Anketi’nde yer alan Kapasite Kullanım Oranı verileri, Tüketici Güven Endeksi, Harcamalar

Yönünden GSYH verileri, Açılan/Kapanan Firma Sayıları, kimi eksik yönlerine rağmen İnşaat

İstatistikleri, kimi açılardan Turizm İstatistikleri, mutlaka Elektrik Enerjisi Üretim ve

129

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

Tüketimi, Doğrudan Yabancı Sermaye Yatırımları ile ilgili veriler, hiç süphesiz İstihdam

Verileri, Protesto Edilen Senet ve Çekler, Bankaların Tüketici Kredisi ve Kurumsal Kredi

Hacmindeki gelişmeler, Teşvik İstatistikleri, Leasing (Finansal Kiralama) Sektöründe İşlem

Hacmi ve hatta Dizel Yakıt Tüketimi (Tarım ve Ticari Taşımacılık) dahi ekonomik büyüme ile

ilgili öngörüler için az veya çok yardımcı olabilmekte, önemli ipuçları verebilmektedir.

Bu çerçevede, ekonomik krizlerin önceden tahmini açısından öne çıkan 4 ana sektörden

inşaat sektörü, ticaret sektörü ve ulaştırma-haberleşme sektörlerindeki gelişmeler, kriz

öncesi halkın tüketim kalıplarındaki değişimler, harcamaların kısılması ve ihtiyatlı

davranılması anlamında önemli ipuçları verebilmektedirler. Nitekim, ulaştırma ve

haberleşme sektöründeki daralmalar hemen hissedilebilmektedir. Örnek vermek gerekir ise,

akaryakıt sektörünün uzmanları, Türk ekonomisi açısından,bir olası ekonomik krizin öncü

gösterge olarak, mazot veya dizel olarak ifade edilen ve ağırlıklı olarak ticari taşımacılıkta

ve tarımda kullanılan akaryakıt tüketiminde görülen daralmayı ifade etmektedirler. Bu

daralma, şehirlerarası mal ve insan taşımacılığının, yani ticari araç kullanımının ve tarımsal

üretimde kullanılan makinaların kullanımının azaldığının ilk sinyali anlamındadır ki, bu tür

bir daralma yaklaşmakta olan bir krizin ön habercisi olarak algılanabilir.

Olası bir ekonomik kriz öncesi, büyük hacimli harcamaların kısılması anlamında, konut

talebindeki önemli daralmalar da, inşaat sanayini üretim daralmasına yansımaları açısından

öncü gösterge niteliği taşıyabilir. Muhtemel bir krizin hemen öncesinde gayrimenkule

yönelik ilginin hızla daralması, inşaat üretiminde de daralmaya neden olmaktadır. Bu

nedenle, ABD'de ekonominin bir krize, bir durgunluğa ve sonrasında daralmaya gidip

gitmediğinin en temel göstergelerinden birisi, 'Yeni Konut Siparişleri'dir. Bu göstergedeki

yavaşlama, durma ve gerileme Amerikan ekonomisinde yaklaşmakta olan bir piyasanın en

temel göstergelerinden birisidir. Ancak, Türk ekonomisinde inşaat sektörü büyük ölçüde

kayıtdışı olduğundan, TÜİK veya başka kurumlar tarafından inşaat üretimi üzerine veriler

üretilememektedir. TÜİK “Yapı Ruhsatı ve Yapı Kullanma İzin Belgesi” ile derlenen inşaat

istatistikleri açıklamakta ve bu belgelere dayalı olarak Türkiye'de inşaa edilen

gayrimenkullerin kullanım amaçları doğrultusunda dağılımı gösterilmektedir. Ayrıca,

belediyeler tarafından verilen yapı ruhsatı ve yapı kullanım belgelerinin adedindeki

gelişmeleri de vererek, bir anlamda dolaylı da olsa gayrimenkul inşaatı ile gayrimenkule

olan ilgi konusunda dolaylı veri sağlamaktadır. GSMH verilerinin açıklanmasına yakın çıkan

bu veriler belirli ölçülerde ipuçu verebilir. Ancak öncü gösterge niteliğinde değildir.

TÜİK tarafından inşaat sektörü ile ilgili olarak üretilen diğer bir istatistik grubu ise, inşaat

maliyetleri üzerinedir ve ağırlıklı olarak kamu inşaat ihalelerinde baz alınacak maliyetlerin

belirlenmesinde kullanılmaktadır. Dolayısı ile, konuta olan ilginin azalması belirli bir

gecikmeyle de olsa, inşaat sektörünün katma değerini olumsuz yönde etkileyeceğinden,

inşaat sektörünün bir önceki yılın aynı dönemine göre ve bir önceki çeyreğe göre

göstereceği yavaşlama ve daralma bir gösterge olarak değerlendirilebilir. Ancak, Türkiye'de

istatistiklerin geç açıklanması nedeniyle, tekrarlamak gerekirse çoğunlukla öncü gösterge

olma özelliğini kaybetmektedir.

ABD'de krizin ön habercisi anlamında kullanılan bir diğer temel gösterge de 'Fabrika

Siparişleri'dir. Bu veride ortaya çıkan yavaşlama, duraklama ve gerileme krizin ön habercisi

olarak nitelendirilebilir. Türkiye'de ise “Fabrika Siparişi” anlamında, KOBİ'ler ve büyük

130

TSPAKB

GENEL EKONOMİ VE MALİ SİSTEM

sanayi kuruluşlarından ürettikleri mallara yönelik talep hareketleri ile ilgili veriler de

toplanmamaktadır. Fabrika üretiminde kullanılan girdi olarak toprak, hammadde ve makinetechizat talepleri ile ilgili veriler de takip edilmemektedir. Krizin göstergesi olarak Türkiye'de

kullanılan önemli bir gösterge, doğal kaynaklar ve sermaye üretim faktörleri kadar önemli

bir girdi olan emek faktörü ile ilgili verilerdir. İstihdam ve işsizlik ile ilgili veriler bir krizin