HAFTALIK RAPOR

03 Haziran 2013

Nisan ayı dış ticaret açığı beklentilerin oldukça üzerinde gerçekleşti.

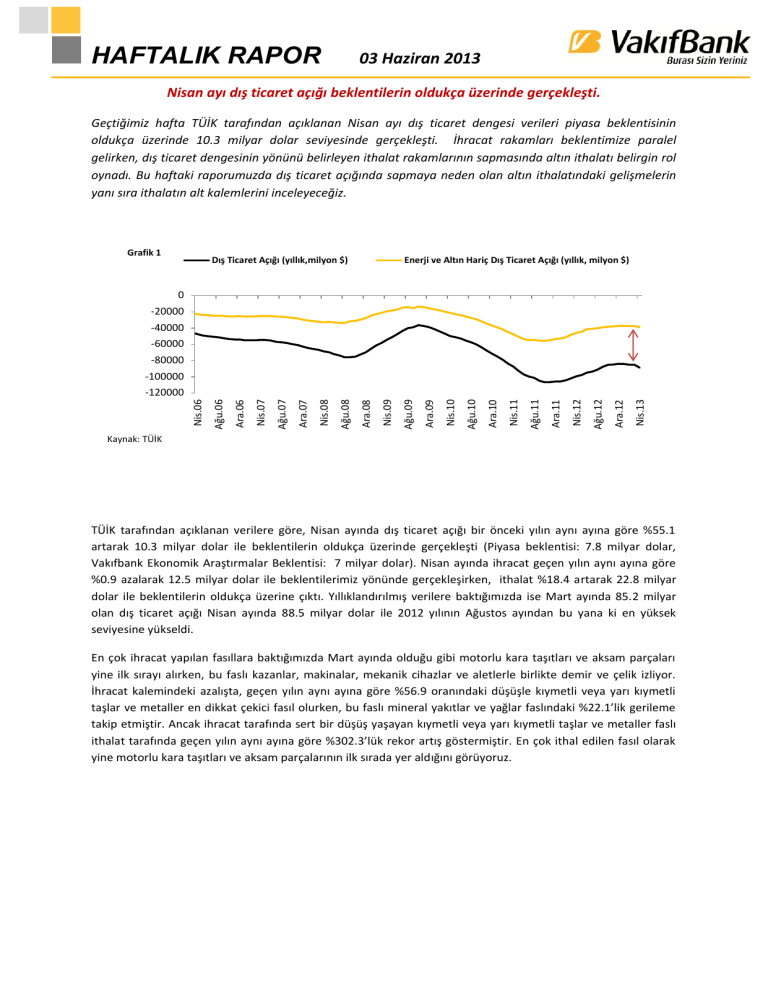

Geçtiğimiz hafta TÜİK tarafından açıklanan Nisan ayı dış ticaret dengesi verileri piyasa beklentisinin

oldukça üzerinde 10.3 milyar dolar seviyesinde gerçekleşti. İhracat rakamları beklentimize paralel

gelirken, dış ticaret dengesinin yönünü belirleyen ithalat rakamlarının sapmasında altın ithalatı belirgin rol

oynadı. Bu haftaki raporumuzda dış ticaret açığında sapmaya neden olan altın ithalatındaki gelişmelerin

yanı sıra ithalatın alt kalemlerini inceleyeceğiz.

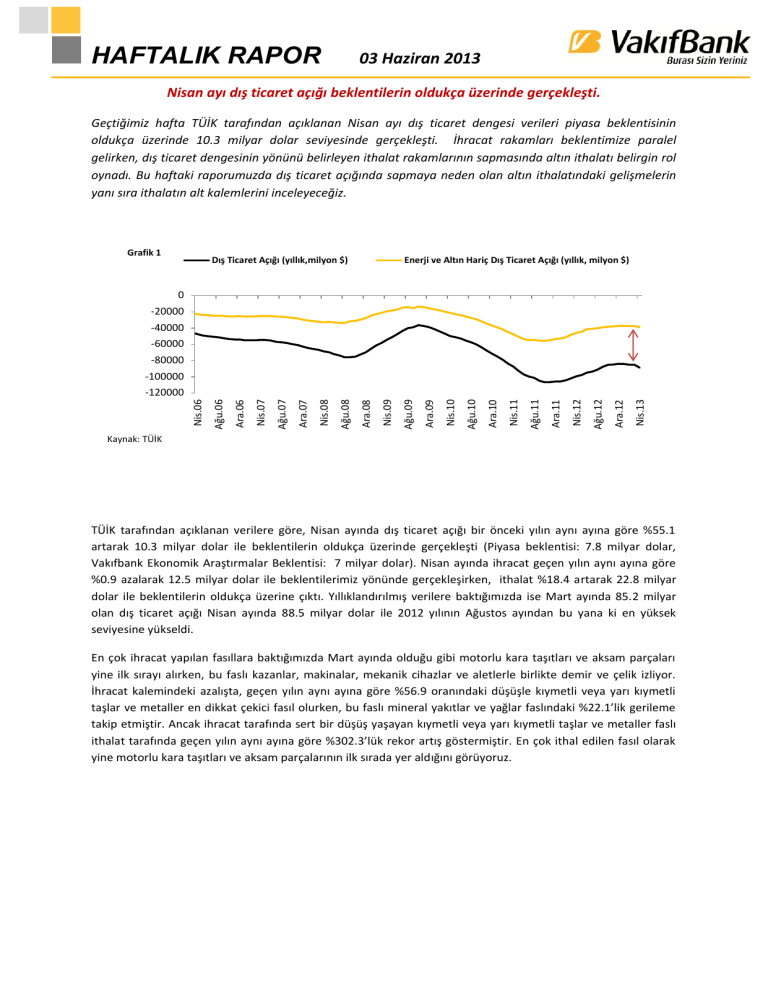

Grafik 1

Dış Ticaret Açığı (yıllık,milyon $)

Enerji ve Altın Hariç Dış Ticaret Açığı (yıllık, milyon $)

0

-20000

-40000

-60000

-80000

-100000

Nis.13

Ara.12

Ağu.12

Nis.12

Ara.11

Ağu.11

Nis.11

Ara.10

Ağu.10

Nis.10

Ara.09

Ağu.09

Nis.09

Ara.08

Ağu.08

Nis.08

Ara.07

Ağu.07

Nis.07

Ara.06

Ağu.06

Nis.06

-120000

Kaynak: TÜİK

TÜİK tarafından açıklanan verilere göre, Nisan ayında dış ticaret açığı bir önceki yılın aynı ayına göre %55.1

artarak 10.3 milyar dolar ile beklentilerin oldukça üzerinde gerçekleşti (Piyasa beklentisi: 7.8 milyar dolar,

Vakıfbank Ekonomik Araştırmalar Beklentisi: 7 milyar dolar). Nisan ayında ihracat geçen yılın aynı ayına göre

%0.9 azalarak 12.5 milyar dolar ile beklentilerimiz yönünde gerçekleşirken, ithalat %18.4 artarak 22.8 milyar

dolar ile beklentilerin oldukça üzerine çıktı. Yıllıklandırılmış verilere baktığımızda ise Mart ayında 85.2 milyar

olan dış ticaret açığı Nisan ayında 88.5 milyar dolar ile 2012 yılının Ağustos ayından bu yana ki en yüksek

seviyesine yükseldi.

En çok ihracat yapılan fasıllara baktığımızda Mart ayında olduğu gibi motorlu kara taşıtları ve aksam parçaları

yine ilk sırayı alırken, bu faslı kazanlar, makinalar, mekanik cihazlar ve aletlerle birlikte demir ve çelik izliyor.

İhracat kalemindeki azalışta, geçen yılın aynı ayına göre %56.9 oranındaki düşüşle kıymetli veya yarı kıymetli

taşlar ve metaller en dikkat çekici fasıl olurken, bu faslı mineral yakıtlar ve yağlar faslındaki %22.1’lik gerileme

takip etmiştir. Ancak ihracat tarafında sert bir düşüş yaşayan kıymetli veya yarı kıymetli taşlar ve metaller faslı

ithalat tarafında geçen yılın aynı ayına göre %302.3’lük rekor artış göstermiştir. En çok ithal edilen fasıl olarak

yine motorlu kara taşıtları ve aksam parçalarının ilk sırada yer aldığını görüyoruz.

Grafik 3

Grafik 2

Dış Ticaret Açığı (yıllıklandırılmış, y-y, %)

Altın İthalatı (milyon $)

Kaynak: TÜİK

Nis.13

Şub.13

Mar.13

Oca.13

Kas.12

Ara.12

Eyl.12

Eki.12

Ağu.12

Haz.12

Nis.13

Kas.12

Haz.12

Oca.12

Ağu.11

Mar.11

Eki.10

May.10

Ara.09

Şub.09

Tem.09

Eyl.08

Nis.08

0

Tem.12

500

Nis.12

1,000

May.12

1,500

Oca.12

2,000

Şub.12

Enerji ve Altın Hariç Dış Ticaret Açığı (yıllıklandırılmış, y-y,

%)

50

40

30

20

10

0

-10

-20

-30

-40

2,500

Mar.12

3,000

Kaynak: TÜİK

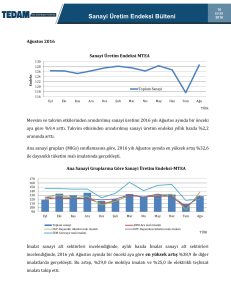

Dış ticaret açığında yıllık bazda %10’luk bir düşüş söz konusu iken, ham verilerden altını ve enerjiyi

dışladığımızda bu düşüş oranının %15’lere yükseldiğini görüyoruz. Fasılalar itibarıyla dış ticaret verilerine

baktığımızda 2012 yılında ihracat rakamları açısından çok önemli bir rol oynayan altının söz konusu etkisini

kaybettiğini görüyoruz. Ancak ithalat tarafına baktığımızda Nisan ayındaki 2.4 milyar dolarlık rekor altın ithalatı

altın fiyatlarının sert bir şekilde düştüğü bir ortamda yurtiçi alımların arttığını görüyoruz. 2012 yılında altın

ihracatı önemli ölçüde artmış ve ihracat artışında kritik rol oynamıştı. 2013 yılı Nisan ayında ise altın fiyatlarında

sert düşüşün ardından altın alımlarının hızla arttığını gördük. Bir diğer ifade ile gerek ihracatın ardından

TCMB’nin altın rezervini güçlendirilmesi gerekse altın fiyatlarındaki düşüşün yarattığı alım fırsatı Nisan ayında

ithalattaki sert artışta önemli rol oynadı. Bu çerçevede, enerji hariç ithalattan altın ithalatını da dışladığımız

zaman dış ticaret açığındaki artışın devam etmekle birlikte daha sınırlı kaldığını görüyoruz.

Grafik 4

Dış Ticaret Açığı (milyar $)

Takvim ve Mevsim Etkilerinden Arındırılmış Dış Ticaret Açığı

(milyar $)

12

10

8

6

4

2

Nis.13

Eki.12

Eki.11

Nis.12

Nis.11

Eki.10

Nis.10

Eki.09

Nis.09

Eki.08

Nis.08

Eki.07

Nis.07

Eki.06

Nis.06

0

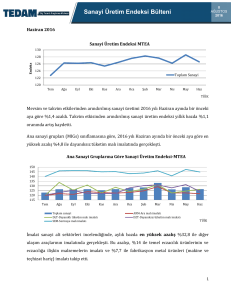

Takvim ve mevsim etkilerinden arındırılmış dış ticaret

açığı verilerine baktığımızda ise, ihracat geçen yılın aynı

ayına göre %1.6 azalırken, ithalat %10.7 artış gösterdi.

Takvim ve mevsim etkilerinden arındırılmış dış ticaret

açığı ise Mart ayındaki 8.1 milyar dolar seviyesinden

Nisan ayında 10.5 milyar dolara yükseldi. Böylelikle dış

ticaret açığı ham verileri ile takvim ve mevsim

etkilerinden arındırılmış dış ticaret açığı arasındaki

ayrışmanın ortadan kalkarak iki serinin de birlikte

hareket ettiğini söyleyebiliriz.

Kaynak: TÜİK

2

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Grafik 5

90

İhracatın İthalatı Karşılama Oranı (%, üç aylık

har. ort.)

85

80

75

70

65

60

55

Nis.13

Eki.12

Oca.13

Nis.12

Tem.12

Eki.11

Oca.12

Nis.11

Tem.11

Eki.10

Oca.11

Nis.10

Tem.10

Eki.09

Oca.10

Nis.09

Kaynak: TÜİK

Tem.09

Oca.09

50

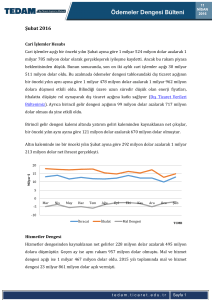

Nisan ayında ihracat beklentiler çerçevesinde

gerçekleşirken,

ithalattaki

sert

artış

beklentilerden sapmada önemli rol oynadı.

İthalattaki sert artış dış ticaret yapısına ilişkin

önemli bir gösterge olan ihracatın ithalatı

karşılama oranındaki bozulmanın artarak

devam etmesine neden oldu. 2012 yılı Kasım

ayından bu yana düşüş trendinde olan

ihracatın ithalatı karşılama oranı Nisan ayında

54.9 seviyesine kadar geriledi. Bir başka deyişle

Nisan ayında ihracat toplam ithalatın ancak

%54.9’unu

karşılamıştır.

Söz

konusu

göstergedeki düşüş trendinin devam ediyor

oluşu 2013 yılında dış ticaret açığındaki artış

beklentimizi de destekliyor.

Grafik 6

İthalatın büyümeye ilişkin öncül olabilecek

analizini yaptığımızda Nisan ayı verilerinde

dikkat çekici gelişmeler karşımıza çıkıyor.

İthalatın

ekonomik

gruplar

itibariyle

incelememiz sonucunda ithalatın tüm alt

kalemlerinde sert bir yükseliş görüyoruz.

Yıllıklandırılmış bazda tüketim malları ithalatı

bir önceki yılki değerine ulaşırken, toplam

ithalatın yaklaşık %75’ini oluşturan ara malları

ithalatı bir önceki yılın aynı ayına göre %3.4

oranında artış gösterdi. Söz konusu kalemin

alt bileşenlerine baktığımızda ise sanayi için

işlem görmüş hammadde ithalatının %24’lük

Ara

Sermaye

Tüketim

Kaynak: TÜİK

bir artış sergilemesi sanayi sektörünün

büyümeye katkısının artabileceğine dair önemli ipuçları veriyor. Sanayi mallarına ek olarak, yatırım (sermaye)

malları ithalatının da yükseliyor oluşu büyüme açısından dikkat çekici.

Oca.13

Eyl.12

May.12

Oca.12

Eyl.11

May.11

Oca.11

Eyl.10

May.10

Oca.10

Eyl.09

May.09

Oca.09

Oca.08

May.08

Eyl.08

Gruplar İtibarıyla İthalat (yıllıklandırılmış, y-y, %)

60

50

40

30

20

10

0

-10

-20

-30

-40

-50

Grafik 7

Ülke Grupları İtibarıyla İthalat (Ocak-Nisan, Milyar $)

Diğer

Kuzey Amerika

Yakın ve Orta Doğu

2012

2013

AB Hariç Avrupa

Diğer Asya

AB Ülkeleri

Kaynak: TÜİK

0

10

20

30

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

40

İthalat yaptığımız ülke grupları itibarıyla

ise, ithalattan en büyük payı alan AB

ülkelerinden yaptığımız ithalat geçen yılın

aynı ayına göre %5.3 artış göstererek

2013 yılının Nisan ayında 29.2 milyar

dolar seviyesinde gerçekleşti. Yıllık bazda

en hızlı artış gösteren ülke grubu AB Hariç

Avrupa ülkeleri olurken söz konusu gruba

yaptığımız ithalat ise %21.6 artış

göstermiştir. Ayrıca Ocak- Nisan dönemi

yapılan ticarette Almanya’dan yapılan

3

ithalat geçen yılın aynı ayına göre %27.7 artarak 2 milyar dolar seviyesinde gerçekleşerek an fazla

ithalat yaptığımız ülke sıralamasında yine ilk sırada yer aldı.

Sonuç olarak, ihracatın beklentilerimiz çerçevesinde gerçekleştiği Nisan ayında ithalatta yaşanan sert

artış nedeniyle dış ticaret açığı beklentilerin çok üzerinde gerçekleşti. Aylık bazda dış ticaret açığı bir

önceki yılın aynı ayına göre %55 artarken, yıllık açık ise 800 milyon dolar yükseldi. Geçtiğimiz aylarda

ithalat ile ithalden alınan KDV arasındaki ilişkinin zayıfladığını belirtiyorduk. İthalden alınan KDV’deki

artışa karşın ithalat artışının sınırlı kalması soru işaretlerini arttırmıştı. Nisan ayı verileri ise bu noktada

bir düzeltme yaşadığımızı gösteriyor. Nisan ayındaki rekor 2.4 milyar dolarlık altın ithalatı da

beklentilerdeki sapmada önemli rol oynadı. Altını dışladığımızda dış ticaret açığındaki artışın daha

sınırlı kalması da Nisan ayında dış ticaret açığındaki bozulmada altının rolünü gösterdi. Son aylardaki

dış ticaret verileri de ekonomik aktiviteye ilişkin beklenen canlanmanın zamanlamasına ilişkin karışık

sinyaller veriyordu. Ancak Nisan ayı ithalat verileri ara malı ve sermaye mallarındaki ithalat artışına

işaret ederken, ekonomik büyümeye ilişkin olarak da pozitif sinyaller verdi. Özellikle petrol

fiyatlarında bir düşüşün yaşandığı Nisan ayında ara malı ithalatının artması önemliydi. Dış ticaret

açığında yaşanan belirgin bozulma Nisan ayında cari işlemler verisinde de kendisini gösterecek ve

yıllık cari işlemler açığında daha sert bir bozulmaya işaret edecektir. Ancak söz konusu gelişmeler

henüz 2013 yılı için GSYH’nin %6.5 seviyesine yükseleceği beklentimizde bir değişikliğe neden

olmuyor.

4

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Haftalık Veri Takvimi (03-07 Haziran 2013)

Tarih

03.06.2013

04.06.2013

Ülke

Türkiye

Açıklanacak Veri

%0.42

%0.15 (açıklandı)

ÜFE (Mayıs, a-a)

-%0.51

%1 (açıklandı)

ABD

ISM İmalat Endeksi (Mayıs)

50.7

50.5

Euro Bölgesi

PMI İmalat Endeksi (Mayıs)

47.8

47.8

Almanya

PMI İmalat Endeksi (Mayıs)

49

49

İtalya

PMI İmalat Endeksi (Mayıs)

45.5

46.2

Fransa

PMI İmalat Endeksi (Mayıs)

45.5

45.5

Türkiye

Reel Efektif Döviz Kuru (Mayıs)

121.1

--

ABD

New York ISM İmalat Endeksi (Mayıs)

58.3

--

-38.8 milyar dolar

-41 milyar dolar

%0.7

%0.2

-%8.8

--

119 bin

170 bin

-%0.4

%1.5

47.5

47.5

GSYH (1.çeyrek, ç-ç, öncül)

-%0.2

-%0.2

Perakende Satışlar (Nisan, y-y)

-%2.4

-%0.8

Euro Bölgesi

ÜFE (Nisan, y-y)

ABD

Haftalık Mortgage Başvuruları

ADP Özel İstihdam (Mayıs, a-a)

Fabrika Siparişleri (Nisan)

Euro Bölgesi

06.06.2013

07.06.2013

Beklenti

TÜFE (Mayıs, a-a)

Dış Ticaret Dengesi (Nisan)

05.06.2013

Önceki

PMI Hizmetler Endeksi (Mayıs)

Türkiye

Bankacılık Sektör Verileri (Nisan)

--

--

ABD

Haftalık İşsizlik Maaşı Başvuruları

354 bin

345 bin

Euro Bölgesi

Merkez Bankası Toplantısı ve Faiz Kararı

%0.5

%0.5

Almanya

Fabrika Siparişleri (Nisan, y-y)

-%0.4

%0.9

Fransa

İşsizlik Oranı (1.çeyrek)

%10.6

%10.9

İngiltere

Merkez Bankası Toplantısı ve Faiz Kararı

%0.5

%0.5

ABD

Tarımdışı İstihdam (Mayıs, a-a)

165 bin

165 bin

%7.5

%7.5

18.8 milyar

17 milyar

20.2 milyar euro

13 milyar euro

Sanayi Üretimi (Nisan, y-y)

-%2.5

-%0.7

Fransa

Dış Ticaret Dengesi (Nisan)

-4.69 milyar euro

-4.66 milyar euro

Japonya

Öncül Göstergeler Endeksi (Nisan)

97.9

98.8

İşsizlik Oranı (Mayıs)

Almanya

Dış Ticaret Dengesi (Nisan)

Cari İşlemler Dengesi (Nisan)

5

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

TÜRKİYE

Türkiye Büyüme Oranı

Mevsim ve Takvim Etkisinden Arın. GSYH (ç-ç, %)

Takvim Etkisinden Arın. GSYH (y-y, %)

Reel GSYH (y-y, %)

15

15.0

10

10.0

5

5.0

0

0.0

1.4

-5

-5.0

-10

-10.0

-15

-15.0

-20

-20.0

Kaynak:TÜİK

Kaynak:TÜİK

Sektörel Büyüme Hızları (y-y, %)

Sektör

Payları

(%)

(2012)

2012

I.

Çeyrek

2012

II.

Çeyrek

2012

III.

Çeyrek

2012

IV.

Çeyrek

Tarım

9.1

5.2

3.6

2.7

4.3

3.5

Sanayi

24.4

2.9

3.5

1.1

0.0

1.9

İnşaat

5.7

2.7

-0.7

-0.7

1.5

0.6

Ticaret

12.7

0.9

0.7

-0.8

-0.5

0.1

Otel.veLokantalar

1.9

2.3

3.6

1.6

7.4

3.4

Ulaş. ve Haber.

14.9

5.3

4.6

2.8

0.3

3.2

Mali Kur.

12.0

4.5

3.6

0.9

3.8

3.2

Konut Sah.

4.5

1.7

1.7

1.6

1.7

1.7

Eğitim

1.9

4.5

4.5

3.5

4.6

4.3

Sağ. İş. ve Sos. Hiz.

1.2

5.9

5.4

4.7

5.3

5.3

Vergi-Süb.

8.5

2.5

1.4

0.8

1.0

1.4

Sektörler

(Sabit Fiyatlarla)

2012

Sektörel Büyüme Hızları (y-y, %)

25

20

GSYH

3.3

2.9

1.6

1.4

2.2

15

10

5

0

-5

Tarım

Sanayi

İnşaat

Ticaret

Ulaştırma

Kaynak:TÜİK

Kaynak: TÜİK

6

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

Harcama Bileşenleri Büyüme Hızları (%)

Harcama Bileşenleri

(Sabit Fiyatlarla)

Sektör

Payları

(%)

(2012)

2012

I.

Çey.

2012

II.

Çey.

2012

III.

Çey.

2012

IV.

Çey.

Yer. Hanehalkı Tük. Har.

66.4

-0.4

-1.3

-0.4

-0.8

-0.7

30

Dev. Nihai Tük. Har.

10.6

5.5

4.4

5.5

7.1

5.7

20

Gay. Safi Ser. Oluş.

24.7

0.7

-2.7

-4.2

-3.8

-2.5

10

Kamu Sektörü

4.0

-2.1

3.6

6.5

21.4

8.9

0

Özel Sektör

20.7

1.0

-3.6

-6.2

-9.2

-4.5

Mal ve Hiz. İhracatı

27.4

15.0

24.0

15.0

15.0

17.2

Mal ve Hiz. İthalatı

27.9

-5.1

0.4

2.0

3.2

0.0

3.3

2.9

1.6

1.4

2.2

GSYH

50

2012

40

-10

Tüketim

Kaynak: TÜİK

Devlet

Yatırım

İhracat

İthalat

Kaynak:TÜİK

Sanayi Üretim Endeksi

İmalat Sanayi Üretim Endeksi

Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (y-y, %)

Mevsim ve Takvim Etkisinden Arındırılmış

Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen)

3 Aylık Hareketli Ortalama (y-y, %)

25

8

20

6

25

20

15

15

4

10

5

2

5

0

0

-5

-2

-10

-4

-15

-10

-15

Kaynak: TÜİK

Mar.13

Eyl.12

Mar.12

Eyl.11

Mar.11

Eyl.10

Mar.10

Eyl.09

Eyl.08

Mar.09

Mar.08

Eyl.07

-8

Eyl.06

-25

Mar.07

-6

Mar.06

-20

0

-5

-20

-25

-30

Mar.08

Haz.08

Eyl.08

Ara.08

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

Eyl.12

Ara.12

Mar.13

10

Kaynak: TCMB

7

Sektörel Sanayi Üretim Endeksi

Ara Malı İmalatı (y-y, %)

Yıllık Değişim Oranı (%)

Sektörler

Dayanıklı Tüketim Malı İmalatı (y-y, %)

Mar.13

Eyl.12

Eyl.11

Mar.12

Mar.11

Eyl.10

Eyl.09

Mar.10

Mar.09

Eyl.08

Eyl.07

Mar.08

Mar.07

Mar.06

50.00

40.00

30.00

20.00

10.00

0.00

-10.00

-20.00

-30.00

-40.00

-50.00

-60.00

Eyl.06

Dayanıksız Tüketim Malı İmalatı (y-y,

%)

Kaynak:TÜİK

Mart Ayı

2012

2013

Petrol Ürünleri

3.6

-22.6

Tekstil

3.3

4.6

Gıda

8.3

1.1

Kimyasal Madde

1.4

7.5

Ana Metal Sanayi

6.5

6.8

Metalik Olm. Diğ. Mineral

-1.7

6.6

Taşıt Araçları

-8.8

3.3

Elektrikli Teçhizat

2.1

6.4

Giyim

5.9

9.5

Kaynak: TÜİK

Toplam Otomobil Üretimi

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

Kaynak: OSD, VakıfBank

160.0

150.0

140.0

130.0

120.0

110.0

100.0

90.0

80.0

70.0

Mar.08

Haz.08

Eyl.08

Ara.08

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

Eyl.12

Ara.12

Mar.13

Nis.01

Eki.01

Nis.02

Eki.02

Nis.03

Eki.03

Nis.04

Eki.04

Nis.05

Eki.05

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

70000

60000

50000

40000

30000

20000

10000

0

Aylık Sanayi Ciro Endeksi (2010=100)

Kaynak:TÜİK

Beyaz Eşya Üretimi

Beyaz Eşya Üretimi (Adet)

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

Kaynak:Hazine Müsteşarlığı

8

Kapasite Kullanım Oranı

Dayanıklı Tüketim Malları

Dayanıksız Tüketim Malları

Ara Malları

Yatırım Malları

Kapasite Kullanım Oranı (%)

85

95

80

75

85

70

75

65

65

60

55

55

45

Kaynak: TCMB

Kaynak: TCMB

Toplam Sanayide Verimlilik

Verilen İnşaat Ruhsatları

Çalışan Kişi Başına (3 Aylık)

Çalışılan Saat Başına (3 Aylık)

130

Verilen İnşaat Ruhsatları (Yüzölçümü,1000 m2)

90,000.0

80,000.0

70,000.0

60,000.0

50,000.0

40,000.0

30,000.0

20,000.0

10,000.0

0.0

125

120

115

110

105

100

95

90

Kaynak:Hazine Müsteşarlığı

Kaynak:Hazine Müsteşarlığı

PMI Endeksi

60

PMI Imalat Endeksi

55

50

45

40

35

30

Kaynak:Reuters

9

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

25.0

14

12

10

8

6

4

2

0

20.0

6.51

15.0

10.0

5.56

5.0

2.17

Kaynak: TCMB

-5.0

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

May.04

Kas.04

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

0.0

Kaynak: TCMB

TÜFE Harcama Grupları (Katkı, Puan)

Gıda ve Enerji Enflasyonu (y-y, %)

Gıda

35

Ev Eşyası

Giyim ve Ayakkabı

Lokanta ve Oteller

Yıllık

30

Aylık

25

Enerji

Tüfe

20

Alkollü İçecekler ve Tütün

15

Ulaştırma

10

5

Konut

-1

0

1

Şub.08

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

May.13

0

Gıda ve Alkolsüz İçecekler

2

Kaynak: TCMB

Kaynak: TCMB

ÜFE Alt Sektörler (y-y, %)

Tarım

Sanayi

Dünya Gıda ve Emtia Fiyat Endeksi

BM Dünya Gıda Fiyat Endeksi

İmalat Sanayi

UBS Emtia Fiyat Endeksi (sağ eksen)

Kaynak:TCMB

260

240

220

200

180

160

140

120

100

2300

2100

1900

1700

1500

1300

1100

900

700

500

Mar.05

Eyl.05

Mar.06

Eyl.06

Mar.07

Eyl.07

Mar.08

Eyl.08

Mar.09

Eyl.09

Mar.10

Eyl.10

Mar.11

Eyl.11

Mar.12

Eyl.12

Mar.13

Oca.06

May.06

Eyl.06

Oca.07

May.07

Eyl.07

Oca.08

May.08

Eyl.08

Oca.09

May.09

Eyl.09

Oca.10

May.10

Eyl.10

Oca.11

May.11

Eyl.11

Oca.12

May.12

Eyl.12

Oca.13

May.13

35.0

30.0

25.0

20.0

15.0

10.0

5.0

0.0

-5.0

-10.0

Kaynak: Bloomberg

10

İTO Enflasyon Göstergeleri

Türk- İş Mutfak Enflasyonu

İstanbul Toptan Eşya Fiyat Endeksi (y-y,%)

Türk-İş Gıda Enflasyonu ( a-a, %)

İstanbul Ücretliler Geçinme Endeksi (y-y,%)

8

90

80

70

60

50

40

30

20

10

0

-10

6

4

2

0

-2

-4

Kaynak:İTO

Kaynak: Türk-İş

Enflasyon Beklentileri

Tük. Güven Endeksi-Fiyat Beklentileri

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

Fiyatların değişim yönüne ilişkin beklenti

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

100

9.5

9

8.5

8

7.5

7

6.5

6

5.5

5

95

90

89.4

85

80

75

70

Kaynak: TÜİK

Kaynak: TCMB

Reel Efektif Döviz Kuru

Nis.13

Ara.12

Nis.12

Ağu.12

Ara.11

Nis.11

Ağu.11

Ara.10

Nis.10

Ağu.10

Ara.09

Nis.09

Ara.08

Nis.08

Ağu.08

Ağu.09

TÜFE Bazlı (2003=100)

135

130

125

120

115

110

105

100

Kaynak: TCMB

11

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücü Durumu

İşgücü Arzı (kişi)

İstihdam Edilenler (kişi)

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşsizlik Oranı (%)

17.0

16.0

15.0

14.0

13.0

12.0

11.0

10.0

9.0

8.0

7.0

29,000

27,000

25,000

9.2

23,000

21,000

Kaynak: TÜİK

19,000

Şub.08

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

Şub.05

Ağu.05

Şub.06

Ağu.06

Şub.07

Ağu.07

Şub.08

Ağu.08

Şub.09

Ağu.09

Şub.10

Ağu.10

Şub.11

Ağu.11

Şub.12

Ağu.12

Şub.13

10.5

Kaynak: TÜİK

İşgücüne Katılım Oranı

Sektörlerin Toplam İşgücü İçindeki payı

İşgücüne Katılma Oranı (%)

İstihdam Oranı (%)

Sanayi

İnşaat

Hizmetler (Sağ Eksen)

30.0

54.0

25.0

52.0

20.0

50.0

15.0

48.0

10.0

46.0

5.0

44.0

0.0

42.0

Şub.08

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

Şub.08

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

53.0

51.0

49.0

47.0

45.0

43.0

41.0

39.0

37.0

35.0

Tarım

Kaynak: TÜİK

Kaynak: TÜİK

İşkur İstatistikleri

Sanayi İstihdam Endeksi (2005=100)

İş Arayanların Sayısı (kişi)

200,000

180,000

160,000

140,000

120,000

100,000

80,000

60,000

40,000

20,000

0

Sanayi İstihdam Endeksi

Kaynak: Hazine Müsteşarlığı

2005-I

2005-III

2006-I

2006-III

2007-I

2007-III

2008-I

2008-III

2009-I

2009-III

2010-I

2010-III

2011-I

2011-III

2012-I

2012-III

Nis.08

Tem.08

Eki.08

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

Eki.12

Oca.13

Nis.13

112

110

108

106

104

102

100

98

96

94

92

12

Kaynak: Hazine Müsteşarlığı

Reel Brüt Ücret - Maaş Endeksleri

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

Sanayi Sektörü Reel Brüt Ücret - Maaş

Endeksleri

4,700

4,200

3,700

3,200

2,700

2,200

1,700

1,200

700

130.0

Kaynak: TOBB

Kaynak: Hazine Müsteşarlığı

125.0

120.0

115.0

110.0

105.0

100.0

2005-I

2005-III

2006-I

2006-III

2007-I

2007-III

2008-I

2008-III

2009-I

2009-III

2010-I

2010-III

2011-I

2011-III

2012-I

2012-III

95.0

13

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

-12000

Nis.03

Eki.03

Nis.04

Eki.04

Nis.05

Eki.05

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

Nis.03

Eki.03

Nis.04

Eki.04

Nis.05

Eki.05

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

0

Kaynak: TCMB

Kaynak: TCMB

İhracat*

İthalat

İmalat (y-y, %)

Madencilik (y-y, %)

Tarım (y-y, %)

Ara Malları (y-y, %)

Sermaye Malları (y-y, %)

Tüketim Malları (y-y, %)

100

100

80

80

60

60

40

40

20

20

0

0

-20

-20

-40

-60

Nis.03

Eki.03

Nis.04

Eki.04

Nis.05

Eki.05

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

-40

Kaynak: TCMB

Kaynak: TCMB *12 aylık toplam veriler kullanılmıştır.

Cari İşlemler Dengesi

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

Sermaye ve Finans Hesabı

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Kaynak: TCMB

50000

40000

30000

20000

10000

0

-10000

-20000

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Kaynak: TCMB

14

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketim Harcamaları

Tüketici Güven Endeksi

105.0

Reel Kesim Güven Endeksi (sağ eksen)

95.0

85.0

75.0

65.0

55.0

Kaynak: TCMB

Reel Hanehalkı Tüketimi (y-y, %)

130

120

110

100

90

80

70

60

50

40

20

15

10

5

0

-5

-10

-15

Kaynak: TCMB

CNBC-e Güven Endeksleri

Krediler

CNBC-e Tüketici Güven Endeksi

Krediler (y-y, %)

80

150

70

130

60

110

50

90

40

70

30

20

50

10

30

0

Kaynak: BDDK

Kaynak: CNBC-e

Bireysel ve Ticari Krediler

Bireysel Krediler (y-y, %)

Ticari Krediler (y-y, %)

155

135

115

95

75

55

35

15

-5

Kaynak: BDDK

15

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Bütçe Gelirleri ve Harcamaları

Bütçe Gelirleri (12 aylık toplam-milyar TL)

Bütçe Dengesi (12 Aylık toplam-milyar TL)

Bütçe Harcamaları (12 aylık toplam-milyar TL)

0

400

-10

350

-20

300

-30

250

-40

-50

200

-60

150

Kaynak:TCMB

Kaynak:TCMB

Vergi Gelirleri

Faiz Dışı Denge

Vergi Gelirleri (Nominal y-y, %)

Vergi Gelirleri (Reel y-y, %)

65

Faiz Dışı Denge (12 aylık-milyar TL)

57

45

47

25

37

27

5

17

-15

7

-35

-3

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Borç Stoku

İç ve Dış Borç Stoku

Toplam Borç Stoku (milyar TL)

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

600

450

550

400

140

350

120

300

100

350

250

80

300

200

60

500

450

400

Kaynak: Hazine Müsteşarlığı

160

Kaynak: Hazine Müsteşarlığı

16

Türkiye’nin Net Dış Borç Stoku

Türkiye’nin Dış Borç Stoku Profili

TCMB (milyar dolar-sol eksen)

Kamu Sektörü (milyar dolar)

Özel Sektör (milyar dolar)

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

45

40

35

30

25

20

15

10

5

0

30

250

25

200

20

150

15

100

Kaynak: Hazine Müsteşarlığı

2012

2011

2010

2009

2008

2007

2006

0

2005

0

2004

50

2003

5

2002

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

10

Kaynak: Hazine Müsteşarlığı

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

Nominal Faiz

35

30

25

25

20

20

15

15

10

10

5

-5

Şub.04

Haz.04

Eki.04

Şub.05

Haz.05

Eki.05

Şub.06

Haz.06

Eki.06

Şub.07

Haz.07

Eki.07

Şub.08

Haz.08

Eki.08

Şub.09

Haz.09

Eki.09

Şub.10

Haz.10

Eki.10

Şub.11

Haz.11

Eki.11

Şub.12

Haz.12

Eki.12

Şub.13

0

0

Ocak 2004

Haziran 04

Kasım 04

Nisan 05

Eylül 05

Şubat 06

Haziran 06

Kasım 06

Nisan 07

Eylül 07

Şubat 08

Temmuz 08

Aralık 08

Mayıs 09

Ekim 09

Mart 10

Ağustos 10

Ocak 11

Haziran 11

Kasım 11

Nisan 12

Eylül 12

Şubat 13

5

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Para Arzı

M2 (bin TL)

M3 (bin TL)

M1 (bin TL-sağ eksen)

900000000

700000000

200000000

150000000

500000000

100000000

300000000

50000000

Nis.06

Eki.06

Nis.07

Eki.07

Nis.08

Eki.08

Nis.09

Eki.09

Nis.10

Eki.10

Nis.11

Eki.11

Nis.12

Eki.12

Nis.13

100000000

Kaynak:TCMB

17

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

ABD

1.8

1.1

Euro Bölgesi

-1

1.2

Almanya

-0.3

Fransa

-0.40

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

-3.09**

0.25

76.2

1.81

0.5

-21.90

1.70

7.01

0.5

95

0.80

-2.41

0.50

-36.00

-0.53

0.50

85.90

4.50

-34.40

Cari Denge/GSYH*

(%)

İtalya

-2.50

1.30

Macaristan

-0.90

1.70

Portekiz

-3.90

0.40

-1.55

0.50

-55.20

İspanya

0.60

2.40

-1.07

0.50

-22.00

Yunanistan

0.20

-0.70

-2.88

0.10

42.70

İngiltere

7.70

2.40

-3.51

6.00

103.70

Japonya

1.60

7.20

0.99

8.25

--

Çin

4.80

10.24

2.60

6.25

--

6.49

4.02

8.00

114.10

Rusya

1.92

1.07***

Hindistan

1.90

5.90

-3.41**

5.00

-6.70

Brezilya

1.40

6.51

-2.26

4.50

89.01

G.Afrika

1.8

1.1

-3.39**

0.25

76.2

0.5

-21.90

Türkiye

-6.0****

-1

1.2

Kaynak: Bloomberg, *: Cari denge verileri IMF’den alınmaktadır ve 2012 verileridir.

**: 2011 verisi, ***: 2010 verisi, ****: VakıfBank hesaplaması

Beklentiler

(Nisan 2013)

Reel Büyüme

(y-y,%)

Enflasyon

(y-y,%)

Cari Denge /GSYH

(%)

İşsizlik Oranı

(%)

Borç St./GSYH

(%)

Gelişmiş Ülkeler

Gelişmekte Olan Ülkeler

Tüm dünya

ABD

Euro Bölgesi

Almanya

Fransa

İtalya

Macaristan

Portekiz

İspanya

Yunanistan

İngiltere

Japonya

Çin

Rusya

Hindistan

Brezilya

G.Afrika

TÜRKİYE

1.23

5.30

3.31

1.85

-0.33

0.61

-0.06

-1.47

-0.01

-2.32

-1.56

-4.21

0.68

1.58

8.04

3.37

5.67

3.01

2.84

3.43

1.69

5.78

3.76

1.68

1.62

1.61

1.57

1.98

4.00

0.70

1.30

-0.62

2.55

0.70

3.10

6.40

10.57

5.50

5.6

5.50

-0.11

1.01

--2.91

2.32

6.09

-1.28

0.32

2.15

0.14

1.10

-0.28

-4.37

1.23

2.64

2.55

-4.94

-2.37

-6.37

-6.80

8.16

--7.74

12.29

5.65

11.18

12.04

10.47

18.25

27.00

26.98

7.82

4.07

4.10

5.50

-6.00

25.71

9.38

108.41

33.87

-108.12

95.03

80.39

92.74

130.63

79.91

122.30

91.80

179.47

93.62

245.35

21.30

10.42

66.39

67.16

42.72

35.50

2013-IMF Beklentisi

18

Türkiye Makro Ekonomik Görünüm

2011

2012

En Son Yayımlanan

2013

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla, Milyon TL)

1 297 713

1 416 817

376 177

(2012, 4Ç)

--

GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y%)

8.8

2.2

1.4

(2012, 4Ç)

4.2

Sanayi Üretim Endeksi (y-y. %)

9.7

2.5

1.4

(Mart 2013)

--

Kapasite Kullanım Oranı (%)

75.4

74.2

74.8

(Mayıs 2013)

--

İşsizlik Oranı (%)

9.8

9.2

10.5

(Şubat 2013)

8.9

Fiyat Gelişmeleri

TÜFE (y-y. %)

10.45

6.16

6.51

(Mayıs 2013)

6.0

ÜFE (y-y. %)

13.33

2.45

2.17

(Mayıs 2013)

--

Parasal Göstergeler (Milyon TL)

M1

148,455

167,404

169,791

(24.05.2013)

--

M2

665,642

731,770

767,420

(24.05.2013)

--

M3

700,491

774,651

812,916

(24.05.2013)

--

Emisyon

49,347

54,565

57,138

(24.05.2013)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

78,330

100,320

108,758

(24.05.2013)

--

Faiz Oranları

TCMB O/N (Borç Alma)

TRLIBOR O/N

5.0

5.0

3.50

(31.05.2013)

--

10.89

5.78

5.77

(31.05.2013)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Açığı

75,092

47,476

5,396

(Mart 2013)

56,300

İthalat

240,842

236,545

22,824

(Nisan 2013)

İhracat

134,907

152,537

12,520

(Nisan 2013)

---

Dış Ticaret Açığı

105,935

84,008

10,304

(Nisan 2013)

93,000

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

368.8

386.5

393.6

(Nisan 2013)

--

Merkezi Yön. Dış Borç Stoku

149.6

145.5

146.8

(Nisan 2013)

--

Kamu Net Borç Stoku

290.1

240.6

240.6

(2012)

--

Kamu Ekonomisi (Milyon TL)

2011 Nisan

2012 Nisan

Bütçe Gelirleri

23,523

29,131

30,488

(Nisan 2013)

--

Bütçe Giderleri

22,467

27,719

29,893

(Nisan 2013)

--

Bütçe Dengesi

1,056

1,412

595

(Nisan 2013)

--

Faiz Dışı Denge

3,897

6,056

3,671

(Nisan 2013)

--

19

Vakıfbank Ek

V

konomik Araştırmalar ek

konomik.arastirm

malar@vakifbank

k.com.tr

Cem Eroğğlu Müdür cem.eroglu@va

akifbank.com.tr

Nazan Kılıç Müdür Yard

dımcısı [email protected]

Ümit Ünssal Müdür Yard

dımcısı [email protected]

Fatma Özzlem Kanbur Uzman fatmaozlem.kan

[email protected]

Sinem Ullusoy dımcısı Uzman Yard

[email protected] 0212‐398 18 98 0212‐398 19 02 0212‐398 18 99 0212‐398 18 91 0212‐398 18 92 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h

hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte ve bu rapor ve için

ndeki bilgilerin Türkiye V

kullanılm

ması nedeniyle do

oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo

or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru

umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b

bu raporda yer alan bilgilerde daha önced

den bilgilendirme

e yapmaksızın kıs men veya tamam

men değişiklik yap

pma hakkına sahi ptir. Vakkıfbank Ekonom

mik Araştırmalarr