Günlük Bülten

29.08.2017

DEĞERLENDİRME

Güven endeksleri sabahına zayıflayan risk iştahı ile

uyanıyoruz.

Katalizör: Kuzey Kore’nin füze testlerini Japonya hava

sahasını ihlal ederek sürdürmesi.

Bugün TSİ 10:00’da TÜİK, Ağustos ayı ekonomik güven endeksini

açıklayacak. Ekonomik güven endeksi hem reel sektör hem de

tüketici güven endekslerini kapsamakta. Endeksin %40’ı imalat

sanayi, %30’u hizmet sektörü, %20’si tüketici güveninden üretilirken

geriye kalan %10’luk kısım da perakende ve inşaat sektörlerine eşit

oranda dağıtılmakta.

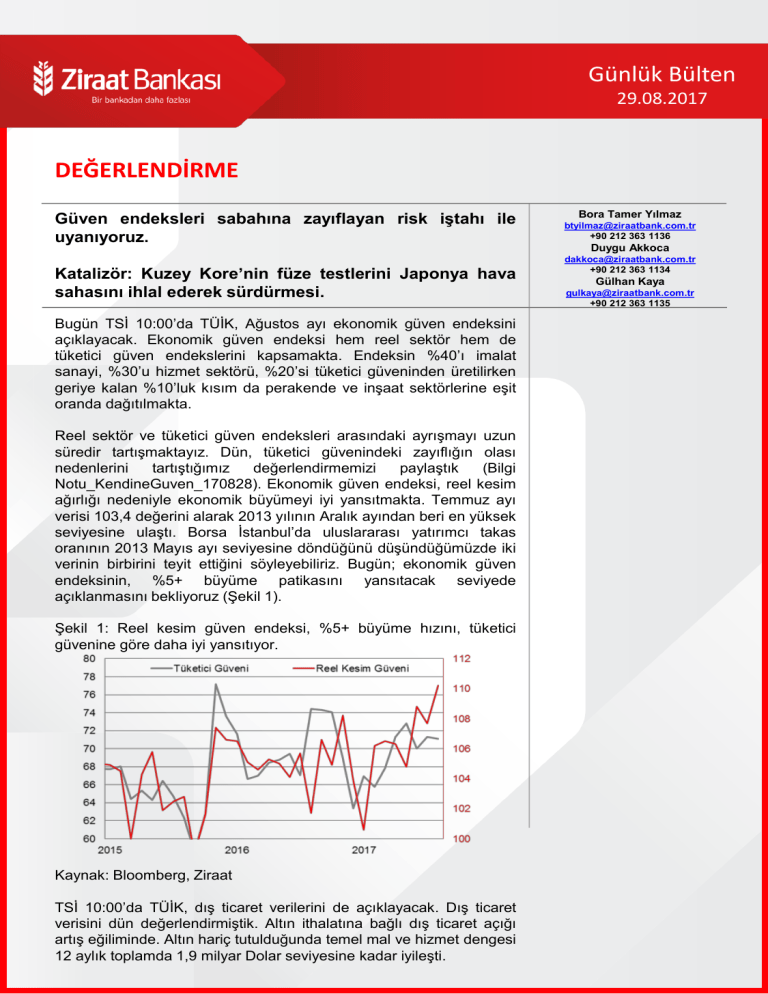

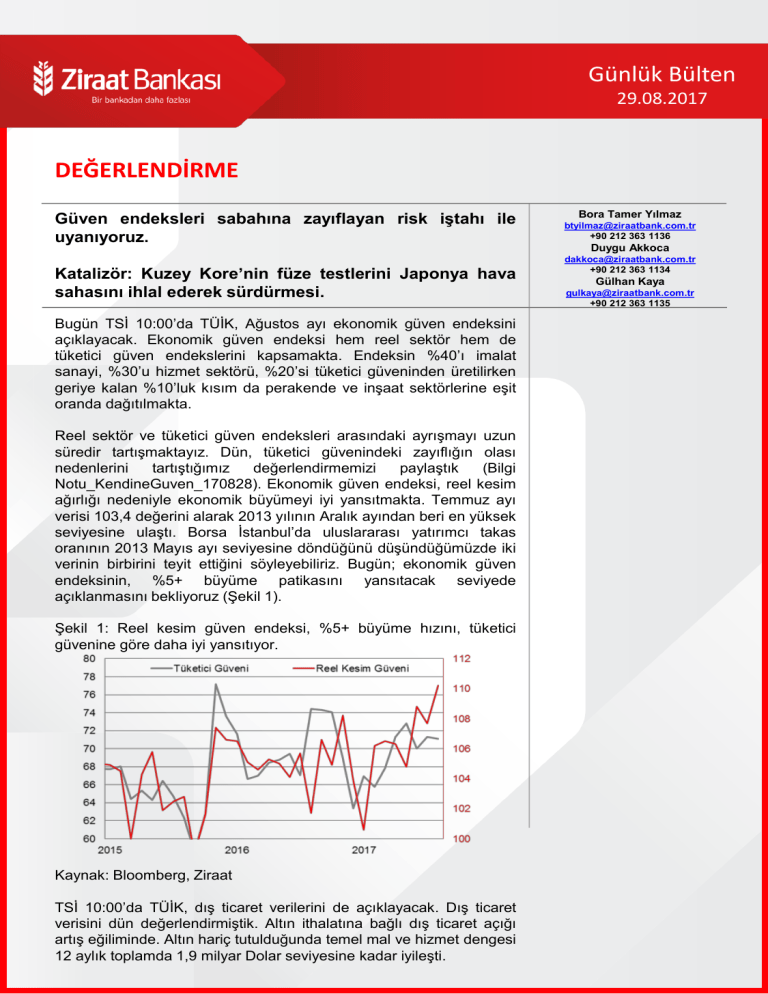

Reel sektör ve tüketici güven endeksleri arasındaki ayrışmayı uzun

süredir tartışmaktayız. Dün, tüketici güvenindeki zayıflığın olası

nedenlerini

tartıştığımız

değerlendirmemizi

paylaştık

(Bilgi

Notu_KendineGuven_170828). Ekonomik güven endeksi, reel kesim

ağırlığı nedeniyle ekonomik büyümeyi iyi yansıtmakta. Temmuz ayı

verisi 103,4 değerini alarak 2013 yılının Aralık ayından beri en yüksek

seviyesine ulaştı. Borsa İstanbul’da uluslararası yatırımcı takas

oranının 2013 Mayıs ayı seviyesine döndüğünü düşündüğümüzde iki

verinin birbirini teyit ettiğini söyleyebiliriz. Bugün; ekonomik güven

endeksinin, %5+ büyüme patikasını yansıtacak seviyede

açıklanmasını bekliyoruz (Şekil 1).

Şekil 1: Reel kesim güven endeksi, %5+ büyüme hızını, tüketici

güvenine göre daha iyi yansıtıyor.

Kaynak: Bloomberg, Ziraat

TSİ 10:00’da TÜİK, dış ticaret verilerini de açıklayacak. Dış ticaret

verisini dün değerlendirmiştik. Altın ithalatına bağlı dış ticaret açığı

artış eğiliminde. Altın hariç tutulduğunda temel mal ve hizmet dengesi

12 aylık toplamda 1,9 milyar Dolar seviyesine kadar iyileşti.

Bora Tamer Yılmaz

[email protected]

+90 212 363 1136

Duygu Akkoca

[email protected]

+90 212 363 1134

Gülhan Kaya

[email protected]

+90 212 363 1135

Günlük Bülten

29.08.2017

DEĞERLENDİRME

Yurt-dışında öğleden sonra ABD’de Conference Board’un güven

endeksi (TSİ 17:00) takip edilecek. Tüketicilerin bu sene ekonomiyi

sırtladıklarını sık sık belirtmekteyiz. Buna istinaden tüketici güven

endeksleri de toparlanma eğilimindeler. 121,1 değeriyle Conference

Board’un tüketici güven endeksi seçim sonrasındaki en yüksek ikinci

seviyesinde. Daha önce Mart ayında 124,9 değeriyle endeks, 2000

yılı sonrası dönem için zirvesine ulaşmıştı. Trump’ın seçim vaatlerini

gerçekleştirememesi güven endekslerinde kısmi geri çekilmeyle

sonuçlansa da istihdam piyasasının güçlü seyri tüketimin canlılığını

korumasını sağlıyor. Bu ayki örneklem, Virgina eyaletinin

Charlottesville kentinde düzenlenen gösterilerin ardından toplandı.

Gösterilerin güven endeksini etkileyip etkilemediğini görme şansımız

olacak.

Veri takviminde, Conference Board tüketici güven endeksinden önce

TSİ 16:00’da CaseShiller konut fiyatları endeksi bulunuyor. ABD’de

konut piyasasının trendine döndüğünü geçtiğimiz yılın yaz aylarından

beri izlemekteyiz (Güne Başlarken: “Konut Trendi = Faiz Trendi”, 22

Temmuz 2016). Arz eksikliği ve finansal koşulların elverişli

seyretmesi bir yandan konut talebini canlı tutarken bir yandan da

fiyatların artmasını sağlıyor. Fiyatlar şu anda yıllık %5 artış hızı

civarında seyrediyor. Finansal koşullarda bir değişiklik belirmedikçe

ya da müteahhitler devreye girip konut stokunu arttırmadıkça

fiyatların ılıman artışını sürdürebilmeleri beklenebilir.

Sabahtan TSİ 9:45’de Fransa ikinci çeyrek büyümesini

güncelleyecek. Haziran ayına ilişkin açıklanan sınai üretim endeksi

gerileme kaydedilse de büyüme verisinde çok ciddi bir güncelleme

beklenmiyor. Geçici veri, dönemsel %0,5 artış oranında açıklanmıştı.

Günlük Bülten

29.08.2017

PİYASA DETAYLARI-I

Döviz Piyasası

Geride bıraktığımız haftada gerçekleşen Jackson Hole toplantısında Yellen’ın para politikasına

değinmemesi ardından 3,45 seviyesinin altında yeni haftaya başlayan USD/TL kuru, dün gece

saatlerinde 3,4424 seviyesine kadar gevşese de Asya seansıyla birlikte sınırlı yükselerek bugün

3,4555’lerde işlem görmekte. Bugün yurtiçinde ekonomik güven endeksi ve dış ticaret dengesi takip

edilecek. Endeks, Temmuz ayında 98,9 değerinden 103,4 değerine yükselmişti. Dolar ise küresel

anlamda değer kaybına uğramaya devam ediyor. Dolar endeksi, 92,2 ile Ocak 2015’ten bu yana en

düşük seviyelerde. Bu görüntüye karşın risk iştahındaki azalma ve Kuzey Kore’nin füze denemelerinin

sürmesiyle GOÜ para birimleri yeni günde Güney Kore Won’u (%-0,5) öncülüğünde dolar karşısında

hafif değer kaybı sergiliyor.

Hafta sonu gerçekleştirdiği füze fırlatması ardından Kuzey Kore'nin bugün de füze denemelerine

devam ettiği görülüyor. Kuzey Kore'nin fırlattığı balistik füzenin de Japonya’nın üzerinden geçtiği

yönünde haber akışı piyasada yer ediyor. Bu gelişmeler ışığında riskli varlıklardan uzaklaşan yatırımcılar

güvenli limanlara yönelmiş durumda. Asya borsaları da risk iştahının azalmasıyla birlikte ekside

seyretmekte. Nikkei endeksi, %0,6, Hang Seng %0,4 ve Kospi %0,6 ekside işlem görmekte. Füze

fırlatılması ardından Kospi endeksi ilk başta %1,6’lara varan düşüş gerçekleştirdi. Wall Street, Harvey

Kasırgası'nın ekonomi üzerindeki maliyetini değerlenmesiyle karışık bir seyir izleyerek günü

sonlandırırken; Avrupa borsaları da güçlü Euro’nun ihracatçı sektörleri olumsuz etkileyebileceği

beklentisiyle baskı altında kaldığı bir günü geride bıraktı.

$/TL

Sepet

€/$ (Sağ eks)

30 Ara 16 25 Ağu 17 28 Ağu 17

$/TL

3,5235

3,4395

3,4438

Günlük

Değişim

2016 Sonuna

Göre Değişim

0,1%

-2,3%

€/TL

3,7053

4,1012

4,1280

0,7%

11,4%

Sepet*

3,6144

3,7704

3,7859

0,4%

4,7%

€/$

1,0517

1,1924

1,1979

0,5%

13,9%

$/Yen

116,96

109,36

109,25

-0,1%

-6,6%

92,74

92,21

-0,6%

-10,2%

$ Endeks 102,68

1,19

3,95

1,17

3,85

1,15

1,13

3,75

1,11

3,65

1,09

1,07

3,55

1,05

3,45

Oca 17 Şub 17 Mar 17 Nis 17 May 17 Haz 17 Tem 17 Ağu 17

1,03

* (0,5$+0,5€)

Kaynak: Bloomberg

Jackson Hole geride kalsa da sempozyumun tozu dolar endeksinde ve Euro’da gözlenmeye devam

ediyor. Gerek Draghi’nin güçlü Euro’ya herhangi bir atıf yapmaması gerekse zayıflayan dolarla birlikte

parite gece saatlerinde 1,1986’ya kadar yükselerek Ocak 2015’ten bu yana en yüksek seviyelerinde

seyrediyor. Güvenli limanlara yönelmenin artmasıyla USD/YEN paritesi, 18 Nisan’dan bu yana en düşük

seviye olan 108,3 seviyesine kadar gevşedikten sonra 108,8’lerde bulunuyor.

Emtia Piyasası

Teksas’ın büyük kısmında etkili olan Harvey fırtınası benzin fiyatlarını yükseltirken; üretiminin ne kadar

azaldığının tam olarak gözlenmesi sonrası petrol fiyatlarına etkisinin belirginleşmesi beklenmekte. Brent

petrolün varil fıyatı, USD 52, ABD ham petrolü USD 46,7 seviyesinde.

Zayıf doların altında yukarı yönlü hareketlere izin vermesine Kuzey Kore’nin füze denemesinin

eklenmesi sonrası güvenli limanlara artan yönelmeyle altın, 9 Kasım’dan bu yana en yüksek seviye olan

1.300

57

ons başına USD 1.322 seviyesine kadar tırmandı.

55

Günlük

30 Ara 16 25 Ağu 17 28 Ağu 17

Değişim

2016 Sonuna

Göre Değişim

1.250

53

51

1.200

Altın($/Ons)

1.148

1.291

1.310

1,5%

14,1%

Petrol(Brent)

56,1

52,4

51,9

-1,0%

-7,5%

Gümüş($/Ons)

15,9

17,1

17,5

2,3%

9,8%

49

47

1.150

45

Altın ($/Ons)

Kaynak: Bloomberg

Brent Petrol ( $/Varil, sağ eksen)

1.100

Oca 17 Şub 17 Mar 17 Nis 17 May 17 Haz 17 Tem 17 Ağu 17

43

Günlük Bülten

29.08.2017

PİYASA DETAYLARI-II

Faiz Piyasası

Kurun 3,45 civarındaki hareketini sürdürmesiyle

birlikte bono piyasasında hafif alıcılı bir görünüm

geride kaldı. 2,5 ve10 yıllık gösterge kağıtların faizi

günü sırasıyla 7,2, ve 7 baz puan düşüşle

sonlandırdı. ABD 10 yıllıkların faizi, güvenli

limanlara

yönelmenin

katkısıyla

%2,17

seviyelerinden %2,12’lere gevşemiş durumda.

Top. Piyasa Hacmi

Göst. Tahvilin Hacmi

Göst. Faizi (Sol Eks,*)

11,5

%11,56

4.000

3.500

3.000

10,5

2.500

9,5

2.000

1.500

8,5

1.000

835

7,5

500

6,5

0

Oca.15

Şub.15

Mar.15

Nis.15

May.15

Haz.15

Tem.15

Ağu.15

Eyl.15

Eki.15

Kas.15

Ara.15

Oca.16

Şub.16

Mar.16

Nis.16

May.16

Haz.16

Tem.16

Ağu.16

Eyl.16

Eki.16

Kas.16

Ara.16

Oca.17

Şub.17

Mar.17

Nis.17

May.17

Haz.17

Tem.17

Ağu.17

TCMB’nin yaptığı toplam fonlama miktarı 108

milyar TL düzeyine gerilerken; fonlamanın 10 milyar

TL’lik kısmı %9,25’ten BAPP’tan oluştu. Ayrıca

piyasa katılımcıları Merkez Bankası’ndan %12,25

ile 98 milyar TL borçlandı. Ortalama fonlama

maliyeti ise %11,96 seviyesine geriledi.

Kaynak: BIST,*bileşik faiz

Milyon TL

TCMB Ağırlıklı Fonlama Faizi ve Faiz Koridoru

13

12

%11,96

11

10

9

8

-0,37

-0,37

0,00

-0,03

8,48

11,94

11,94

0,00

3,46

Eurobond 2045

6,79

5,76

5,76

0,00

-1,03

Kaynak: BIST, Bloomberg

Tem 17

-0,34

O/N BIST Repo

Mar 17

EUR Libor( 3 aylık)

GLP Borç Verme Faiz Oranı

5

May 17

0,32

Kas 16

0,00

Oca 17

1,32

Eyl 16

1,32

Tem 16

1,00

Mar 16

USD Libor( 3 aylık)

Gecelik Borç Alma-Verme Faizi

6

May 16

0,91

Oca 16

-0,07

Eyl 15

11,56

Kas 15

11,63

Tem 15

10,65

Ağırlıklı Fonlama Faizi

7

Mar 15

2016 Sonuna

Göre Değişim

May 15

2 Yıllık Gösterge Tahvil

Günlük

Değişim

Oca 15

30 Ara 16 25 Ağu 17 28 Ağu 17

Başlıca takip ettiğimiz CDS’lerde dün anlamlı bir

değişim olmadı. Türkiye'nin 5 yıl vadeli CDS’i 170

(yatay) seviyesinden günü sonlandırdı. Türkiye’nin risk

primi Aralık 2014’ten bu yana en düşük seviyede. Aynı

vadede Rusya CDS’i 146 (yatay) ve Güney Afrika

CDS’i 175 (yatay) seviyelerinden günü sonlandırdı.

Borsalar

Haftaya TL’deki iyimserlikle birlikte alıcılı bir başlangıç yapan BIST 100 endeksi, tarihi yüksek seviyesi olan

110.531 puana kadar yükseldi. Bu gelişmeyle birlikte endeks günü yeni bir rekor seviyeyle kapattı. Yeni

günde ise küresel piyasalardaki risk iştahının azalmasına karşın TL’deki iyimser görünümün devam etmesiyle

alıcılı görünümün sınırlı azaldığını gözlemleyebiliriz.

30 Ara 16 25 Ağu 17 28 Ağu 17

Günlük

Değişim

2016 Sonuna

Göre Değişim

İşlem Hacmi (Milyon TL)

1550

BIST 100 Endeksi (Sağ eks)

108000

103000

BIST-100

78.139

109.755

110.340

0,5%

41,2%

BIST-30

95.499

135.080

135.876

0,6%

42,3%

Sanayi

83.586

118.909

119.318

0,3%

42,7%

1150

Hizmetler

49.626

71.232

71.876

0,9%

44,8%

950

Mali

103.595

139.336

140.034

0,5%

35,2%

Bankalar Endeksi

129.550

185.237

185.931

0,4%

43,5%

Dow Jones

19.820

21.814

21.808

0,0%

10,0%

550

78000

S&P 500

2.249

2.443

2.444

0,0%

8,7%

350

73000

DAX

11.481

12.168

12.123

-0,4%

5,6%

Nikkei 225

19.145

19.450

19.341

-0,6%

1,0%

150

68000

Bovespa

60.227

71.074

71.017

-0,1%

17,9%

98000

93000

88000

750

83000

Oca 16

Şub 16

Mar 16

Nis 16

May 16

Haz 16

Tem 16

Ağu 16

Eyl 16

Eki 16

Kas 16

Ara 16

Oca 17

Şub 17

Mar 17

Nis 17

May 17

Haz 17

Tem 17

Ağu 17

Kaynak: Bloomberg

1350

Günlük Bülten

29.08.2017

PİYASALARDAKİ GELİŞMELER

Maliye Bakanı Naci Ağbal, bütçe açığının yıl sonunda 60 milyar TL civarında

gerçekleşmesinin beklendiğini söylerken; kritik ve stratejik sektörlerde kurumlar vergisi

indirimi üzerinde çalıştıklarını bildirdi

ABD’de Dallas Fed imalat sanayi endeksi beklentiler doğrultusunda 17 seviyesinde

gerçekleşti.

UYARI: Bu bülten Ziraat Bankası tarafından, kamuya ilan edilen veriler kullanılarak hazırlanmış olup; sadece Bankamız

müşterilerini bilgilendirme amacını taşımaktadır. Bültende yer alan veriler ve değerlendirmeler yatırım danışmanlığı

kapsamında değildir. Bülten sayfalarında yer alan yazı, tablo ve grafikler Bankamızın izni olmaksızın kısmen veya tamamen

çoğaltılamaz, dağıtılamaz ya da yayınlanamaz.