Güne Başlarken

29 Mayıs 2015

Günaydın,

ABD’den gelen açıklamalarla Fed’in faiz artırım zamanına ilişkin tartışmaların yoğunlaştığı son dönemde açıklanan verilerin daha da önem

kazandığı görülüyor. Bu bağlamda, dün ABD tarafında açıklanan verilere bakıldığında haftalık işsizlik maaşı başvurularının tahminlerin

üzerinde arttığı ve bekleyen konut satışlarının sert bir yükseliş kaydettiği görüldü. Dünkü veri ile geçtiğimiz yıla göre %14’lük artış kaydeden

bekleyen konut satışları son 9 yılın en yüksek seviyesine yükselmiş oldu. Verideki güçlenme 2008 krizinde önemli bir darbe olan konut

sektörüne güvenin tekrar artış gösterdiğine işaret etti. Bununla birlikte piyasalarda söz konusu gelişmede istihdam piyasasındaki

toparlanmanın konut sektörüne olumlu yansımasının etkili olduğuna ilişkin görüşler bulunuyor. Veri, konut talebinin arttığı sinyalini verirken

konut fiyatlarında yaşanabilecek hızlı değer artışının konut stoklarının eritilmesi sorununa yol açabileceği endişelerini de beraberinde getirdi.

Dolar endeksinin dün hafif geri çekildiği görülürken dün ABD borsaları günü artıda sonlandırdı. 22 Mayıs’ta geri çekilmeye başlayan ABD 10

yıllık tahvil faiz oranı ise, düşüşünü sürdürdü. Bugünün en önemli gelişmesi olarak ABD birinci çeyrek büyüme verisinin ikinci revizesinin

açıklanması takip edilecek. İlk çeyrekte %0.2 olarak açıklanan verinin -%1 seviyesine kadar revize edilmesi bekleniyor. Fed tutanakları ve

büyümeye ilişkin öncül verilerin beklentilerin altında kalması aşağı yönlü revize olacağı beklentisini destekliyor. İlk çeyreklerde büyümenin

mevsimsel etkilerle düşük gerçekleşiyor olması nedeniyle piyasalar aşağı yönlü revizyona tepki vermeyebilir. Ancak veride beklentilerin

üzerinde bir aşağı yönlü revizyon yapılması durumunda piyasalar sınırlı da olsa bir tepki verebilir. Bununla birlikte son dönemde ikinci çeyrek

büyüme verisinin daha fazla önem kazanmış olması nedeniyle bu tepkinin kısa süreli olacağını düşünüyoruz.

Dün Avrupa’da Yunanistan hükümeti tarafından Pazar gününe kadar kreditörler ile uzlaşmaya varılması konusunda istekli olunduğunun

açıklanması çözüme yaklaşıldığına ilişkin umutları artırdı. Ancak, Avrupa Merkez Bankası kana Yunanistan'a geçici fon sağlanmayacağı

açıklamasının ve Almanya'da G7 toplantısında Maliye Bakanları tarafından çözüm için Yunanistan’ın daha güçlü taahhüt vermesinin gerekli

olduğu sinyali gelmesinin söz konusu iyimser beklentileri azalttığı görüldü. Uzlaşmaya varılıp varılamayacağına ilişkin karışık açıklamaların

geldiği bu dönemde, Yunan bankacılık sektörünün yüklü miktarda mevduat kaybı nedeniyle likidite sıkıntısı içerisinde olması borç krizinin

etkisini daha da ağırlaştırıyor. Bugün sabah saatlerinde Asya borsaları karışık seyir izlerken Japonya Nikkei endeksi günü %0.06 artıda

kapattı.

Seçim sürecinin sonuna yaklaştığımız günlerde dikkatle takip edilen döviz ve tahvil piyasasında dün sakin bir gün yaşandı. Gün içinde 2.6663

seviyesini test eden USD/TL kuru günü hafif yükselişle tamamladı. Yurtiçi gösterge tahvil faiz oranlarında da bir miktar artış görüldü. BİST

100 endeksi ise döviz ve tahvil piyasasındaki yükselişin etkisiyle aşağı yönlü seyrini korudu.

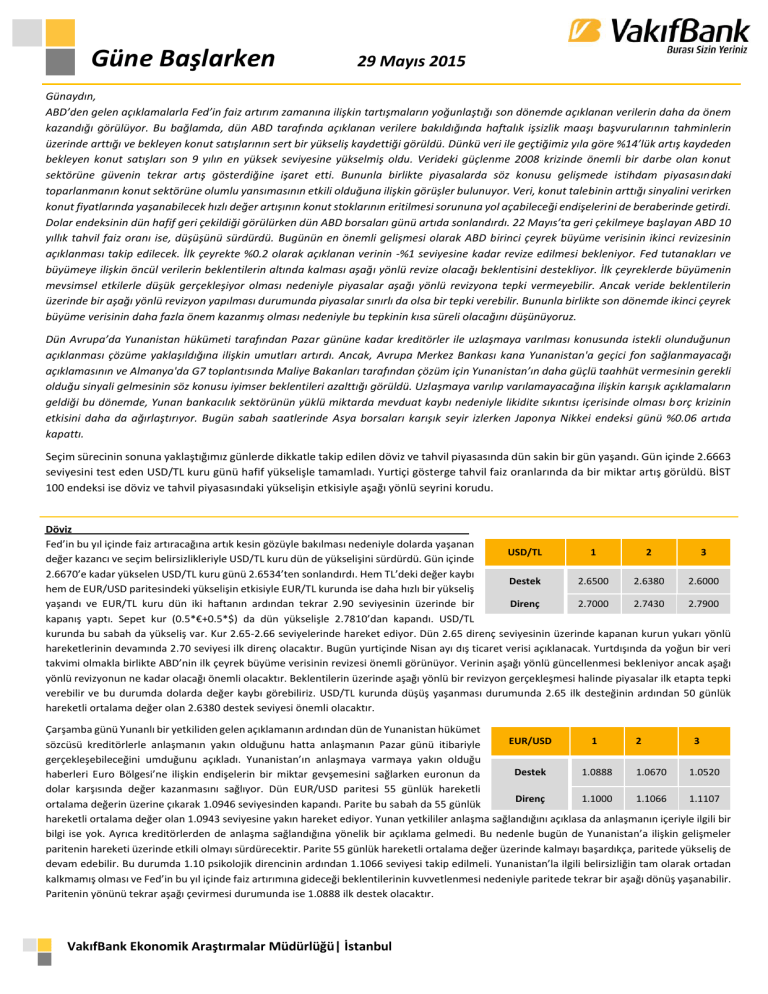

Döviz

Fed’in bu yıl içinde faiz artıracağına artık kesin gözüyle bakılması nedeniyle dolarda yaşanan

USD/TL

1

2

3

değer kazancı ve seçim belirsizlikleriyle USD/TL kuru dün de yükselişini sürdürdü. Gün içinde

2.6670’e kadar yükselen USD/TL kuru günü 2.6534’ten sonlandırdı. Hem TL’deki değer kaybı

Destek

2.6500

2.6380

2.6000

hem de EUR/USD paritesindeki yükselişin etkisiyle EUR/TL kurunda ise daha hızlı bir yükseliş

yaşandı ve EUR/TL kuru dün iki haftanın ardından tekrar 2.90 seviyesinin üzerinde bir

Direnç

2.7000

2.7430

2.7900

kapanış yaptı. Sepet kur (0.5*€+0.5*$) da dün yükselişle 2.7810’dan kapandı. USD/TL

kurunda bu sabah da yükseliş var. Kur 2.65-2.66 seviyelerinde hareket ediyor. Dün 2.65 direnç seviyesinin üzerinde kapanan kurun yukarı yönlü

hareketlerinin devamında 2.70 seviyesi ilk direnç olacaktır. Bugün yurtiçinde Nisan ayı dış ticaret verisi açıklanacak. Yurtdışında da yoğun bir veri

takvimi olmakla birlikte ABD’nin ilk çeyrek büyüme verisinin revizesi önemli görünüyor. Verinin aşağı yönlü güncellenmesi bekleniyor ancak aşağı

yönlü revizyonun ne kadar olacağı önemli olacaktır. Beklentilerin üzerinde aşağı yönlü bir revizyon gerçekleşmesi halinde piyasalar ilk etapta tepki

verebilir ve bu durumda dolarda değer kaybı görebiliriz. USD/TL kurunda düşüş yaşanması durumunda 2.65 ilk desteğinin ardından 50 günlük

hareketli ortalama değer olan 2.6380 destek seviyesi önemli olacaktır.

Çarşamba günü Yunanlı bir yetkiliden gelen açıklamanın ardından dün de Yunanistan hükümet

EUR/USD

1

2

3

sözcüsü kreditörlerle anlaşmanın yakın olduğunu hatta anlaşmanın Pazar günü itibariyle

gerçekleşebileceğini umduğunu açıkladı. Yunanistan’ın anlaşmaya varmaya yakın olduğu

Destek

1.0888

1.0670

1.0520

haberleri Euro Bölgesi’ne ilişkin endişelerin bir miktar gevşemesini sağlarken euronun da

dolar karşısında değer kazanmasını sağlıyor. Dün EUR/USD paritesi 55 günlük hareketli

Direnç

1.1000

1.1066

1.1107

ortalama değerin üzerine çıkarak 1.0946 seviyesinden kapandı. Parite bu sabah da 55 günlük

hareketli ortalama değer olan 1.0943 seviyesine yakın hareket ediyor. Yunan yetkililer anlaşma sağlandığını açıklasa da anlaşmanın içeriyle ilgili bir

bilgi ise yok. Ayrıca kreditörlerden de anlaşma sağlandığına yönelik bir açıklama gelmedi. Bu nedenle bugün de Yunanistan’a ilişkin gelişmeler

paritenin hareketi üzerinde etkili olmayı sürdürecektir. Parite 55 günlük hareketli ortalama değer üzerinde kalmayı başardıkça, paritede yükseliş de

devam edebilir. Bu durumda 1.10 psikolojik direncinin ardından 1.1066 seviyesi takip edilmeli. Yunanistan’la ilgili belirsizliğin tam olarak ortadan

kalkmamış olması ve Fed’in bu yıl içinde faiz artırımına gideceği beklentilerinin kuvvetlenmesi nedeniyle paritede tekrar bir aşağı dönüş yaşanabilir.

Paritenin yönünü tekrar aşağı çevirmesi durumunda ise 1.0888 ilk destek olacaktır.

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

Faiz

Tahvil bono piyasasında işlem gören iki yıllık gösterge tahvil getirisi dün sabah %9.87 seviyesinden

güne başladı, gün içerisinde %10.00 direnç seviyesini test etti ancak bu seviyeyi yukarı yönlü

Gösterge Tahvil

1

2

3

kıramayarak %9.91’den, açılış seviyesine göre yükselişle günü sonlandırdı. Kısa vadeli tahvillere

nispeten uzun vadeli tahvillerde işlem hacmi daha düşük seyretmesiyle, 10 yıllık gösterge tahvil

Destek

9.00

8.50

7.80

getirisinin de %9.21 seviyesinden başladığı günü doji hareketi yaparak açılış seviyesinden kapattığı

Direnç

10.00

10.50

11.00

görüldü. İç ve dış dinamiklerin etkisini görmeye devam ettiğimiz tahvil bono piyasasında bugün

yurtiçinde açıklanacak olan Nisan ayı dış ticaret verisi, yurtdışında ise ABD’den gelecek olan ilk çeyrek büyüme verisi revizyonu, tüketici güveni ve kişisel tüketim

harcamaları verileri takip edilecek. ABD’de açıklanacak olan verilerin dolar endeksinin hareketine, ardından da USD/TL’ye yansıma ihtimali bulunsa da; Fed’in bu yıl

içerisinde faiz artırımına gideceğinin beklenildiği bir ortamda söz konusu verilerin piyasaya etkisinin kısa vadeli olabileceğini düşünüyoruz. Diğer yandan bugün

yurtiçinde açıklanacak olan dış ticaret açığı verisinin iki hafta sonra açıklanacak olan Nisan ayı cari işlemler açığı için çizeceği ön görünüm önemli olacaktır. 16 Kasım

2016 gösterge tahvil getirisinin aşağı ve yukarı yönlü hareketlerinde %9.00-%10.00 bandı önemini koruyor.

Hisse Senedi

Çarşamba günü tepki alımlarıyla toparlanma girişiminde bulunan BİST 100 endeksi dün kazanımlarını

BİST-100

1

2

3

koruyamayarak tekrar geri çekildi. Günü %0.86 azalışla 83,569 seviyesinden kapatan endekste USD/TL

kurunda ve yurtiçi gösterge tahvil faizinde görülen yukarı yönlü seyrin baskısı hissedilmeye devam etti.

Destek

83,600

82,300

81,000

Bankacılık hisseleri öncülüğün geri çekilen endekste işlem hacminin düşük kalmasının seçim haftası

öncesinde temkinli hareketlerin görülebileceğine işaret ettiğini düşünüyoruz. Bugün ABD tarafından

Direnç

84,650

85,580

86,760

gelecek büyüme oranı revizesinin beklentilere paralel şekilde aşağı yönlü yapılması ve doların küresel

piyasalarda değer kaybetmesi, BİST 100 endeksine gelebilecek tepki alımlarını destekleyebilir. Ancak gelebilecek tepki alımlarının seçim dönemi olması sebebiyle

yeterince güçlü olmayacağını ve geçici olabileceğini düşünüyoruz. Bu bağlamda endeksin tepki alımlarıyla yükselmesi halinde, 84,700-86,760 direnç bölgesini kalıcı

olarak kırmadığı sürece yükselişin bir trend oluşturmasını beklemiyoruz. 50 ve 100 günlük hareketli ortalama seviyelerinin oluşturduğu 84,650-83,600 banda sıkışan

BİST 100 endeksinin son günlerdeki satıcılı seyrini sürdürerek bu bandın altına gevşemesi durumunda, 82,300-81,000 destek bölgesi izlenebilir.

Emtia

Dün ABD’de açıklanan veriler olumsuz gerçekleşti. Haftalık işsizlik maaşı başvuruları ile bekleyen konut

Altın

1

2

3

satış verileri beklentilerin üzerinde artış gösterdi. Altın genel olarak güçlü doların ve Fed’in faiz artırım

zamanlamasına yönelik beklentilerin etkisinde baskılanıyor. Dün günü 1,188 dolar/ons seviyesinden

Destek

1,180

1,174

1,165

tamamlayan altın, haftanın son işlem gününde sabah saatleri itibarıyla yataya yakın 1,189 dolar/ons

seviyelerinde işlem görüyor. ABD’de daha önce %0.2 olarak açıklanan 1. çeyrek büyüme verisinin bugün

Direnç

1,193

1,198

1,215

gelecek revizesinde beklenti -%0.9 gerçekleşmesi yönünde. Açıklanacak verinin ABD ekonomisinin

gidişatına ve dolayısıyla Fed’in faiz artırım zamanlamasına yönelik sinyaller vermesi bağlamında önemle takip edilecek. Haftanın sonuna gelindiğinde altın fiyatlarının

geçtiğimiz haftanın ardından bu haftayı da ekside kapatmaya hazırlandığını görüyoruz. Hafta başına nispeten %1.4 ekside seyreden altında volatilite büyüme verisinin

ardından bir miktar artacaktır. Sabah gördüğümüz yatay seyrin aşağı yönde bozulması halinde 1,180 desteğinin önemini koruduğunu görüyoruz. Söz konusu seyrin

yukarı yönde bozulması halinde ise kademeli olarak 1,193 dolar/ons ve üzerinde 50 günlük hareketli ortalama seviyesi olan 1,198 dolar/ons direnç notaları karşımıza

çıkıyor.

Dün ABD ham petrol stoklarının 2.8 milyon varil azaldığını gördük. Peş peşe gerilemeye devam eden petrol stoklarının etkisini güçlü seyreden doların baskılaması

petrolde yeninden 60 dolar/varil seviyelerine çıkılmasını engelliyor. Dün yatay bir seyirde günü varil başına 57.7 dolardan tamamlayan ham petrolün, haftanın son

işlem gününe gelindiğinde bir miktar alıcılı varil başına 58.3 dolardan fiyatlandığını görüyoruz. Haftaya 60.1 dolar/varil seviyesinden başladığını bildiğimiz ham petrol

fiyatları geçtiğimiz hafta olduğu gibi bu haftayı da ekside tamamlamaya hazırlanıyor. Bugün ABD birinci çeyrek büyüme verisinin revizesi, petrolün talepçilerinden biri

olan ABD ekonomisine ve dolayısıyla talebine dair vereceği ipuçları nedeniyle önemle bekleniyor. Ham petrol fiyatlarında, büyüme verisinin ardından görülebilecek

volatilite neticesinde; 56.8 dolar/varil destek noktası olarak ve 59 dolar/varil ise direnç noktası olarak öne çıkıyor.

Açıklanacak Veriler

Ülke

Açıklanacak Veriler

Türkiye

ABD

Dış Ticaret Dengesi (Nisan)

GSYH (1.çeyrek, revize, ç-ç)

Çekirdek Kişisel Tük. Harcamaları Endeksi (1.çeyrek, ç-ç)

Chicago PMI Endeksi (Mayıs)

Michigan Ünv. Tük. Güven End. (Mayıs)

M3 Para Arzı (Nisan, y-y)

GSYH (1.çeyrek, y-y)

TÜFE (Mayıs, a-a, öncül)

Tüketici Güven Endeksi (Mayıs)

İşsizlik Oranı (Nisan)

TÜFE (Nisan, y-y)

Sanayi Üretimi (Nisan, a-a, öncül)

Euro Bölgesi

İtalya

İngiltere

Japonya

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

Önceki

-6.15 Milyar Dolar

%0.2

%0.9

52.3

88.6

%4.6

%0.0

%0.4

4

%3.4

%2.3

-%0.8

Beklenti

-4.8 Milyar Dolar

-%0.9

%0.9

53.0

90.0

%4.9

%0.0

%0.0

4

%3.4

%0.6

%1.0

FİNANSAL GÖSTERGELER

VERİ

Kapanış

G.D.

H.D.

Y.B.D.

YURT İÇİ

DÖVİZ

USD/TRY

EUR/TRY

Sepet (0.5$+0.5€)

USD/TRY 3M Imp. Vol.

USD/TRY Future

0.46

0.92

0.70

0.77

0.43

2.55

1.03

1.75

6.77

2.47

13.20

3.31

7.81

15.81

13.08

0.04

0.00

0.27

0.06

1.54

0.15

-0.11

3.11

15.25

-0.86

-1.06

-0.99

-0.89

-3.46

-3.74

-4.12

-3.27

-2.21

-3.74

-7.75

-3.70

-0.42

0.41

0.23

-0.25

-0.57

0.65

1.80

-1.47

2.40

-2.21

0.77

0.90

6.46

-8.77

2.86

-0.08

-5.76

-6.17

-0.02

0.01

0.00

-0.02

0.06

-0.05

-0.01

-0.11

-0.04

0.02

-0.12

0.03

1.76

-0.12

-1.44

-0.98

5.33

-1.15

-1.45

-0.98

0.32

1.11

3.46

1.10

-0.26

3.42

0.00

-0.73

-1.17

0.78

2.63

4.11

-0.98

0.38

4.88

5.71

3.12

-1.31

-15.46

-1.57

20.04

-31.72

-1.65

-10.45

-4.44

-18.03

2.99

13.24

-35.77

8.16

-23.79

-0.20

-0.13

-0.17

-0.79

-0.86

0.39

-6.50

-0.48

-0.51

0.30

-0.87

-0.47

0.14

-1.58

-0.17

1.73

2.01

-2.06

-2.50

9.91

1.84

3.38

8.74

19.92

20.46

19.03

65.69

7.88

5.54

-41.39

0.03

0.30

0.84

0.27

-1.37

-5.01

-5.95

-0.56

0.53

4.62

8.58

-3.10

FAİZ

Gösterge Tahvil Getirisi*

Gösterge Eurobond Getirisi(2030)*

5Y CDS

BİST-100

BİST-30

BİST-Bankacılık

BİST-30 Future

Dolar Endeksi

EUR/USD

USD/JPY

GBP/USD

USD/CHF

EUR/JPY

2Y ABD Hazine Tahvil Getirisi

10Y ABD Hazine Tahvil Getirisi

2Y Almanya Hazine Tahvil Getirisi

10Y Almanya Hazine Tahvil Getirisi

YURT DIŞI

2.6545

2.9085

2.7815

14.9800

2.6880

iTraxx Crossover

ABD 5Y CDS

Almanya 5Y CDS

Fransa 5Y CDS

İngiltere 5Y CDS

İtalya 5Y CDS

İspanya 5Y CDS

Portekiz 5Y CDS

İrlanda 5Y CDS

Brezilya 5Y CDS

Rusya 5Y CDS

Güney Afrika 5Y CDS

Macaristan 5Y CDS

Dow Jones

S&P500

Nasdaq

DAX

CAC40

Nikkei

Shanghai

Bovespa

MSCI GOÜ

VIX

Altın ($/ons)

ABD Ham Petrolü ($/varil)

Brent Petrol ($/varil)

Emtia Endeksi

9.91

4.85

211.70

HİSSE SENEDİ

83569.62

101818.30

145833.44

102.78

DÖVİZ

96.97

1.09

123.95

1.53

0.94

135.71

FAİZ*

0.63

2.14

-0.23

0.53

KREDİ

280.22

16.51

16.75

30.83

19.17

111.71

84.61

153.24

51.06

232.74

309.99

206.75

137.01

HİSSE SENEDİ

18126.12

2120.79

5097.98

11677.57

5137.83

20551.46

4620.27

53976.28

500.73

13.31

EMTİA

1188.40

57.68

62.58

423.62

*: Puan Değişim

LİBOR

TL

USD

EUR

ON

1 Hafta

1 Ay

2 Ay

3 Ay

6 Ay

1 Yıl

10.8650

10.8650

10.8650

10.8100

10.8100

10.7830

10.7630

0.1230

0.1458

0.1854

0.2307

0.2835

0.4231

0.7526

-0.1736

-0.1250

-0.0686

-0.0336

-0.0129

0.0529

0.1721

Vakıfbank Ekonomik Araştırmalar

[email protected]

Cem Eroğlu

Müdür

[email protected]

0212-398 18 98

Buket Alkan

Uzman

[email protected]

0212-398 19 03

Fatma Özlem Kanbur

Uzman

[email protected]

0212-398 18 91

Bilge Pekçağlayan

Uzman

[email protected]

0212-398 19 02

Sinem Ulusoy

Uzman Yardımcısı

[email protected]

0212-398 19 05

Elif Engin

Uzman Yardımcısı

[email protected]

0212-398 18 92

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.