Sayı: 2014-20 / 03 Aralık 2014

EKONOMİ NOTLARI

Türkiye Dış Ticaretinde Reel ve Cari Dengelenme

Okan Eren Mustafa Kılınç

Özet:

Küresel finansal kriz sonrasında 2010 ve 2011 yıllarında Türkiye’de hızlı bir dış açık artışı

gerçekleşmiştir. Bu dönemde Türkiye Cumhuriyet Merkez Bankası, finansal istikrarı içeren yeni bir

politika çerçevesi uygulamaya koymuş ve diğer ekonomi kurumlarının aldığı önlemlerin de katkısı ile dış açıkta bir

dengelenme yaşanmıştır. Bu dengelenmenin reel ve cari olarak incelenmesi, analizlerde dış ticaret hadlerindeki

hareketlerin etkisini ayrıştırmakta ve alınan tedbirlerin sonuçlarının daha doğru bir biçimde değerlendirilmesine

imkan sağlamaktadır. Bu not, 1998 sonrası dönem incelendiğinde, Türkiye’nin dış ticaret hadlerinde önemli

bozulmalar olduğunu ve son dönemde dış açıkta gözlenen yüksek seyirde bu gelişmenin etkili olduğunu

göstermektedir. Alınan politika tedbirlerinin de katkısıyla 2011 sonrasında reel dış açıkta ciddi bir iyileşme

sağlanmış ve dış açık 2014 ikinci çeyreği itibarıyla dönem ortalamasına kadar gerilemiştir. Fakat cari dış açık aynı

dönemde azalıyor olsa da yaşanan olumsuz dış ticaret haddi gelişmeleri sebebi ile dönem ortalamasının oldukça

üzerinde gerçekleşmiştir. Dış ticaret hadleri ayrıntılı incelendiğinde, hadlerdeki bozulmada hem ihracat

fiyatlarındaki düşüşlerin hem de ithalat fiyatlarındaki, özellikle enerji kaynaklı, artışların etkili olduğu

gözlenmektedir. Bu çerçevede cari dış açıkta kalıcı iyileşmeler sağlanması için, ihracat ürünlerinde fiyatlama gücü

yüksek ürünlerin payını artıracak ve ithal enerji bağımlılığını azaltacak tedbirlerin önemli politika alanları

olabileceği değerlendirilmektedir.

Abstract:

In the aftermath of the global financial crisis Turkey experienced a rapid deterioration in its

current account balance in 2010 and 2011. In the process, Central Bank of the Republic of

Turkey devised a new policy framework that incorporated financial stability concerns and also with the

contribution of measures taken by the other regulatory authorities the external deficit improved in the following

years. Analyzing this rebalancing process in terms of current and real prices helps us understand the extent to

which such policies successfully reduced the deficit. This note shows that there has been a significant fall in the

terms of trade of Turkey after 1998 and this fall led to high levels of trade deficit as observed in the last couple of

years. With the help of recent policy measures, the trade deficit in real terms has improved considerably and fell

up to its long-term average as of the second quarter of 2014. In the same period, even though the nominal trade

deficit was decreasing it stayed significantly above its long-term average due to the negative impact of the terms

of trade movements. At a closer look, both a fall in export prices and a rise in import prices which is mostly

associated with energy prices seem to have delivered the observed behavior of terms of trade. In this framework,

this note reveals the importance of the policies that will increase the share of exported goods with high pricing

power as well as the policies that will reduce the dependence on foreign energy resources.

Ekonomi Notları

1

Sayı: 2014-20 / 03 Aralık 2014

1. Giriş

Bu çalışmanın temel amacı, Türkiye’nin dış ticaret dengesinde gözlenen hareketlerin

ihracat ve ithalat fiyatlarındaki değişim ile ilişkisini araştırmaktır. İhracat fiyatlarının ithalat

fiyatlarına oranı olarak tanımlanan dış ticaret hadlerindeki bir artış (azalış) cari fiyatlarla

hesaplanan dış ticaret dengesi üzerinde iyileştirici (kötüleştirici) bir etki oluşturacaktır. Dış

ticaret dengesinin sabit ve cari fiyatlarla hesaplanması ve karşılaştırılması dış ticaret haddi

gelişmelerinin etkisinin sayısal bir biçimde incelenmesine olanak sağlayacaktır.

1

Bu

bağlamda, yakın dönemde Türkiye’de dış ticaret dengesinde yaşanan bozulmanın ne

kadarının fiyat ne kadarının miktar etkisinden kaynaklandığının bilinmesi hem alınan politika

tedbirlerinin etkilerini değerlendirmek hem de daha tutarlı ekonomik analiz yapmak için önem

arz etmektedir.

Kaynak: TÜİK, TCMB

2014-Ç2

2013-Ç3

2012-Ç4

2012-Ç1

2003-Ç4

2004-Ç2

2004-Ç4

2005-Ç2

2005-Ç4

2006-Ç2

2006-Ç4

2007-Ç2

2007-Ç4

2008-Ç2

2008-Ç4

2009-Ç2

2009-Ç4

2010-Ç2

2010-Ç4

2011-Ç2

2011-Ç4

2012-Ç2

2012-Ç4

2013-Ç2

2013-Ç4

2014-Ç2

6

2011-Ç2

4

2010-Ç3

2

2009-Ç4

0

2009-Ç1

-2

2008-Ç2

-4

2007-Ç3

-6

2006-Ç4

-8

2006-Ç1

-10

İhracat-İthalat (Mal ve Hizmet)/GSYİH_Cari

İhracat-İthalat (Mal ve Hizmet)/GSYİH_Sabit

-10

-9

-8

-7

-6

-5

-4

-3

-2

-1

0

1

2005-Ç2

-12

2004-Ç3

Dış Ticaret Dengesi (Mal Ticareti)

Diğer Kalemler

Cari Denge

-14

Grafik 2 – Sabit ve Cari Fiyatlarla Türkiye Dış

Ticareti (GSYİH’nin yüzdesi, 4 Çeyrek Birikimli)

2003-Ç4

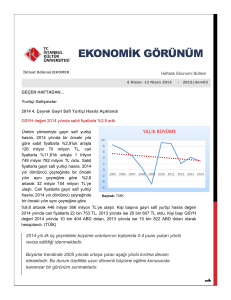

Grafik 1 –Türkiye Cari İşlemler Dengesi

(GSYİH’nin yüzdesi olarak, 4 Çeyrek Birikimli)

Kaynak: TÜİK

Not: Kesikli çizgiler dönem içindeki doğrusal eğilimi göstermektedir.

Cari işlemler dengesinde 2000’li yılların başından itibaren gözlenen bozulma ve cari

açığın geldiği yüksek seviyeler Türkiye’de yakın dönemde yaşanan önemli makroekonomik

gelişmelerden birisi olmuştur. Bu çerçevede, cari açığın sürdürülebilirliği ve makro-finansal

istikrar açısından oluşturduğu riskler ile cari açığı düşürmeye yönelik politika önlemleri de

tartışma konuları olarak öne çıkmıştır. Grafik 1’de görüldüğü gibi cari denge 2004-2005

yıllarındaki yüzde 4 seviyelerinden 2011 yılı içinde yüzde 10’lara yaklaşmış ve sonrasında

yüzde 6-8 bandında dalgalanmıştır. 2 Genel olarak bakıldığında cari açık eğiliminde bir

1

Sabit fiyatlı seriler 1998 yılı ortalama fiyatları baz alınarak oluşturulmuştur. Burada ve çalışmanın geri kalanında sabit fiyatlı

seriler aynı zamanda reel seriler olarak da adlandırılacaktır.

2

Altın ticaretinde 2012 ve sonrasında jeopolitik sebeplerle yaşanan gelişmeler dış ticaret ve cari açıkta dalgalanmalara yol

açmıştır. Uzun dönemli eğilim açısından ise altın dahil ve hariç eğilim bozulması benzer şekilde gözlenmektedir .

Ekonomi Notları

2

Sayı: 2014-20 / 03 Aralık 2014

yükseliş göze çarpmaktadır. Grafik 1 alt kalemler bazında incelendiğinde ise dış ticaret

dışındaki kalemlerin dönem içinde istikrarlı bir seyir izlediği ve cari açık eğilimindeki artışın

tamamen dış ticaret gelişmelerinden kaynaklandığı gözlenmektedir. Grafik 2’de milli gelir

altındaki mal ve hizmet ithalat ve ihracatının gayrisafi yurtiçi hasıla (GSYİH)’ye oranı sabit ve

cari fiyatlarla verilmiştir. Cari fiyatlarla bakıldığında cari açık eğilimine çok benzer bir şekilde

dış ticaret açığı eğiliminde 2000’li yıllarda bir bozulma gözlenmektedir. Sabit fiyatlarla

bakıldığında ise çok farklı bir resim ortaya çıkmaktadır. 2004Ç2-2014Ç2 döneminde sabit

fiyatlarla dış ticaret açığında herhangi bir eğilim bozulması yaşanmamış ve açık dönem

ortalaması etrafında dalgalanmıştır. Türkiye’de cari ve sabit fiyatlarla gözlenen bu

farklılaşma, dış açık analizlerinde dış ticaret hadlerinin etkilerinin dikkate alınması gerektiğini

ortaya koymaktadır. Ayrıca cari açığı düşürmeye yönelik alınan politika tedbirlerinin etkinliğini

daha doğru bir şekilde araştırmak için dış ticaret hadlerindeki hareketlerin etkisinin

ayrıştırılması önem taşımaktadır.

Dış ticaret hadlerinde 1998-2014 döneminde yaşanan ve büyük oranda kalıcı olduğu

gözlenen bozulmalar nedeni ile cari fiyatlarla ölçülen dış ticaret açığı sabit fiyatlarla ölçülen

dış ticaret açığının önemli oranda üzerinde gerçekleşmiştir. Ayrıca 2010 yılı sonundan

itibaren TCMB tarafından uygulanmaya başlanan yeni para politikası ve diğer ekonomi

kurumlarının aldığı tedbirlerin katkısıyla reel dış ticaret dengesinde ciddi bir iyileşme

yaşandığı ve reel dış açığın 2014 ikinci çeyreği itibarıyla analiz dönemi ortalamasına

gerilediği gözlenmektedir. Fakat aynı dönemde dış ticaret haddindeki sınırlı iyileşmenin de

katkısıyla cari dış ticaret açığı azalsa da görece yüksek kalmaya devam etmiş ve 2014 ikinci

çeyreği itibarıyla dönem ortalamasının oldukça üzerinde gerçekleşmiştir.3

Çalışmanın ikinci bölümünde kullanılan yöntem ve veriler anlatılırken, üçüncü bölümünde

cari ve sabit fiyatlarla dış ticaret açığı analiz edilmektedir. Dördüncü bölüm ise bulguları

özetleyerek çalışmayı sonlandırmaktadır.

2. Yöntem ve Veri

Çalışmada TÜİK tarafından yayınlanan Türkiye GSYİH ve dış ticaret verileri kullanılmıştır.

Verilerin zaman aralığı olarak üç aylık dönemler (çeyrekler) seçilmiştir. Analiz dönemi 1998

yılı birinci çeyreğinde (1998Ç1) başlamakta ve 2014 yılı ikinci çeyreğinde (2014Ç2)

sonlanmaktadır. Çalışmada kullanılan veriler eğer mevcutsa ABD doları olarak alınmış

değilse de ABD dolarına dönüştürülmüştür.

3

Dış ticaret hadlerinin ekonomik etkilerine dair geniş bir ekonomi yazını bulunmaktadır. Örneğin Mendoza (1995) teorik bir

küçük açık ekonomi modelinde dış hadlerdeki bozulmanın dış ticaret açığında bir artışa ve reel kurda değer kaybına yol açtığını

göstermiştir. Bu teorik tahminlerle tutarlı olarak, Otto (2003) 55 gelişmiş ve gelişmekte olan ülke verisi kullanarak dış ticaret

hadlerindeki bir bozulmanın dış ticaret açığını artırıcı yönde etki yaptığını göstermiştir. Yükseler (2007) dış ticaret hadlerindeki

değişimlerin Türkiye’nin cari işlemler açığı üzerinde 1987-2002 döneminde sınırlayıcı bir etkiye sahip olduğu fakat 2003-2006

dönemindeki bozulmada önemli bir rol oynadığı sonuçlarına ulaşmıştır.

Ekonomi Notları

3

Sayı: 2014-20 / 03 Aralık 2014

Dış ticaret dengesi, ihracat ve ithalat miktarları gibi Türkiye dış ticaretine ilişkin

göstergeler GSYİH’nın yüzdesi olarak hesaplanmış ve çalışmada kullanılmıştır. Gerek 1998

yılı fiyatlarıyla gerekse de cari fiyatlarla yayınlanan yurtiçi gelir verileri kullanılmıştır. Yurtiçi

gelire ilişkin seriler Türk lirası olarak yayınlanmaktadır. Bu nedenle hem nominal (cari

fiyatlarla) hem de reel (1998 yılı fiyatlarıyla) GSYİH rakamları, TCMB efektif kuru kullanılarak

ABD dolarına dönüştürülmüştür. Sabit fiyatlarla (1998 fiyatlarıyla) yurtiçi gelir, bütün

dönemlerde 1998 yılı ortalama kuruna bölünerek ABD dolarına dönüştürülmüştür. Bu sayede

sonraki yıllarda kurda meydana gelen değişikliklerin etkisi dışlanmıştır.

Yurtiçi fiyatlarda zaman içerisinde meydana gelen değişiklikleri takip etmek için her

çeyrekteki cari GSYİH’nin (Y) reel GSYİH’ye (y) bölünmesiyle ABD doları cinsinden GSYİH

fiyat dizini (Py) oluşturulmuştur. Örneğin t dönemindeki cari yurtiçi gelir Yt=Pytyt çarpımı

biçiminde gösterilecektir. Bu yöntemle, ABD doları cinsinden Türkiye reel yurtiçi geliri (yt) ve

fiyat düzeyi (Pyt) serileri elde edilmiştir.

Dış ticarete ilişkin ihracat ve ithalat rakamları ile karşılık gelen miktar ve birim değer (birim

fiyat) endeksleri asli olarak ABD doları cinsindendir. TÜİK tarafından yayınlanan 2010 yılı

bazlı ihracat ve ithalat birim değer endeksleri 1998 yılı ortalaması 1 olacak şekilde tekrar

oluşturularak ABD doları cinsinden ihracat fiyatı (Px) ve ithalat fiyatı (Pm) serileri elde

edilmiştir. Reel yurtiçi gelir rakamları ile uyumluluğu sağlamak için reel ihracat (x) ve ithalat

(m) rakamları, cari ihracat (X) ve ithalatın (M) yeni oluşturulan fiyat serilerine bölümünden

elde edilmiştir. Bu yöntemle elde edilen reel ihracat ve ithalat rakamları ilgili miktar

endekslerinden önemli sayılabilecek bir farklılık göstermemiştir.

3. Cari ve Sabit Fiyatlarla Dış Ticaret Görünümü

Türkiye’nin dış ticaret hacmi 1998Ç1-2014Ç2 döneminde hızlı bir artış eğilimi

sergilemiştir. Cari fiyatlarla incelendiğinde, dış ticaret hacmi 1998 yılında ortalama olarak

GSYİH’nin yüzde 27’sine karşılık gelirken bu oran 2013 yılında ortalama yüzde 49, 2014

yılının ilk yarısında ise yüzde 52 olarak gerçekleşmiştir. Anılan dönemin başında, ihracat

yurtiçi gelirin ortalama yüzde 10’una karşılık gelirken dönemin sonunda ortalama yüzde

20’sine karşılık gelen bir seviyeye yükselmiştir (Grafik 3). Aynı dönemde ithalat ise yaklaşık

14 puanlık bir artışla yurtiçi gelirin ortalama yüzde 31’i seviyesine kadar yükselmiştir (Grafik

4). Buna göre, cari fiyatlarla ithalat ihracata göre daha hızlı bir artış göstermiş ve Türkiye’nin

dış ticaret açığı yükselmiştir.

Ekonomi Notları

4

Sayı: 2014-20 / 03 Aralık 2014

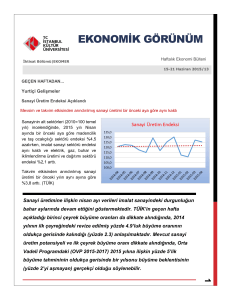

Grafik 3 –Türkiye’nin İhracatı

(GSYİH’nin yüzdesi olarak, 4 Çeyrek Birikimli)

Grafik 4 – Türkiye’nin İthalatı

(GSYİH’nin yüzdesi olarak, 4 Çeyrek Birikimli)

33

33

Cari Fiyatlarla

1998 Fiyatlarıyla

28

Cari Fiyatlarla

1998 Fiyatlarıyla

28

18

18

13

13

8

8

Kaynak: TÜİK

1998-Ç4

1999-Ç3

2000-Ç2

2001-Ç1

2001-Ç4

2002-Ç3

2003-Ç2

2004-Ç1

2004-Ç4

2005-Ç3

2006-Ç2

2007-Ç1

2007-Ç4

2008-Ç3

2009-Ç2

2010-Ç1

2010-Ç4

2011-Ç3

2012-Ç2

2013-Ç1

2013-Ç4

23

1998-Ç4

1999-Ç3

2000-Ç2

2001-Ç1

2001-Ç4

2002-Ç3

2003-Ç2

2004-Ç1

2004-Ç4

2005-Ç3

2006-Ç2

2007-Ç1

2007-Ç4

2008-Ç3

2009-Ç2

2010-Ç1

2010-Ç4

2011-Ç3

2012-Ç2

2013-Ç1

2013-Ç4

23

Kaynak: TÜİK

Grafiklerde de görüleceği üzere, fiyat etkisini ayrıştırmak amacıyla gerek ihracat gerekse

de ithalat GSYİH’nin yüzdesi olarak 1998 yılı ortalama fiyatları kullanılarak

da

hesaplanmıştır. Buna göre, 2002 yılından sonraki dönemde reel ihracata ilişkin seri (x/y) cari

ihracat serisinden (X/Y) yukarı yönlü ayrışmış ve aradaki fark zaman içerisinde genel olarak

artmıştır. Adı geçen dönemde, iki seri arasındaki fark ortalama 3 puan olarak gerçekleşmiştir.

Bu durum GSYİH fiyat endeksinin (Py) ihracat fiyat endeksine (Px) kıyasla ilgili dönemde

daha hızlı arttığına işaret etmektedir. Grafik 5’te görüleceği üzere, Px/Py oranı genel olarak

başlangıç değerinin altında seyretmiş ve dönem sonu itibarıyla yaklaşık yüzde 11’lik bir

azalış kaydetmiştir.4

Grafik 5 –Göreli İhracat Fiyatları

(1998=100, 4 Çeyreklik Hareketli Ortalama)

140

Px/Py

Grafik 6 –Göreli İthalat Fiyatları

(1998=100, 4 Çeyreklik Hareketli Ortalama)

140

120

120

110

110

100

100

90

90

80

80

70

70

Kaynak: TÜİK

Pm/Py

1998-Ç4

1999-Ç3

2000-Ç2

2001-Ç1

2001-Ç4

2002-Ç3

2003-Ç2

2004-Ç1

2004-Ç4

2005-Ç3

2006-Ç2

2007-Ç1

2007-Ç4

2008-Ç3

2009-Ç2

2010-Ç1

2010-Ç4

2011-Ç3

2012-Ç2

2013-Ç1

2013-Ç4

130

1998-Ç4

1999-Ç3

2000-Ç2

2001-Ç1

2001-Ç4

2002-Ç3

2003-Ç2

2004-Ç1

2004-Ç4

2005-Ç3

2006-Ç2

2007-Ç1

2007-Ç4

2008-Ç3

2009-Ç2

2010-Ç1

2010-Ç4

2011-Ç3

2012-Ç2

2013-Ç1

2013-Ç4

130

Kaynak: TÜİK

4

Dikkat çeken diğer bir gözlem ise ilgili fiyat oranının 2010 yılı dördüncü çeyreğine kadar genel olarak istikrarlı bir düşüş

sergilerken takip eden 6 çeyrek süresince artmış olmasıdır.

Ekonomi Notları

5

Sayı: 2014-20 / 03 Aralık 2014

Diğer taraftan, cari ve sabit fiyatlarla oluşturulan ithalat serileri (sırasıyla M/Y ve m/y)

özellikle 2004Ç1-2009Ç2 döneminde olmak üzere genel olarak birbirine yakın ve benzer

hareket etmişlerdir. Analiz döneminin bütününde, cari ithalat reel ithalattan ortalama sadece

0,6 puan farklılaşmıştır. Bu da ithalat (Pm) ve GSYİH fiyatlarının zaman içerisinde genel

olarak benzer hareket ettiğine işaret etmektedir. Pm/Py oranı 2004Ç1’den önceki ve

2009Ç2’den sonraki dönemlerde dikkat çeken artışlar ve azalışlar kaydetmiştir (Grafik 6).

Son çeyrekte, Pm/Py oranı 1998 yılı ortalama değerinin yüzde 7 üzerinde gerçekleşmiştir.

Fiyatlarda son dönemlerde gözlenen hareketlere paralel olarak cari ithalat (M/Y) reel ithalatın

(m/y) yaklaşık 2,5 puan kadar yukarısında seyretmiştir.

İlgili dönemde göreli ihracat fiyatı (Px/Py) genel olarak aşağı yönlü hareket ederken göreli

ithalat fiyatı (Pm/Py) başlangıç yılı değeri çevresinde dalgalı bir patika takip etmiştir. Bunun

doğal bir sonucu olarak, dış ticaret haddi (Px/Pm) dönem sonu itibarıyla yaklaşık olarak yüzde

18 oranında azalmıştır (Grafik 7). Dış ticaret haddindeki bu kötüleşmenin bir yansıması

olarak, cari fiyatlarla hesaplanan dış ticaret açığı, 1998 fiyatlarıyla hesaplanan seriden

olumsuz bir şekilde ayrışmıştır (Grafik 8). Ayrışma özellikle 2001 yılının üçüncü çeyreğinde

belirginleşmekte ve dönemin geri kalanında da devam etmektedir. Dikkat çeken diğer bir

husus ise aradaki farkın, diğer bir ifadeyle fiyat etkisinin son yıllarda, özellikle küresel finansal

kriz sonrası toparlanmanın başladığı 2010 birinci çeyrekten sonra artarak açılmasıdır.

Grafik 7 – Dış Ticaret Haddi

(1998=100, 4 Çeyreklik Hareketli Ortalama)

105

Px/Pm

Grafik 8 – Dış Ticaret Dengesi

(GSYİH’nin yüzdesi olarak, 4 Çeyrek Birikimli)

-14

95

-10

90

-8

85

-6

80

-4

75

-2

Kaynak: TÜİK

1998-Ç4

1999-Ç3

2000-Ç2

2001-Ç1

2001-Ç4

2002-Ç3

2003-Ç2

2004-Ç1

2004-Ç4

2005-Ç3

2006-Ç2

2007-Ç1

2007-Ç4

2008-Ç3

2009-Ç2

2010-Ç1

2010-Ç4

2011-Ç3

2012-Ç2

2013-Ç1

2013-Ç4

-12

1998-Ç4

1999-Ç3

2000-Ç2

2001-Ç1

2001-Ç4

2002-Ç3

2003-Ç2

2004-Ç1

2004-Ç4

2005-Ç3

2006-Ç2

2007-Ç1

2007-Ç4

2008-Ç3

2009-Ç2

2010-Ç1

2010-Ç4

2011-Ç3

2012-Ç2

2013-Ç1

2013-Ç4

100

Cari Fiyatlarla

1998 Fiyatlarıyla

Kaynak: TÜİK

Dış ticaret hadlerinde yaşanan bozulmanın olası kaynakları değerlendirildiğinde enerji

fiyatlarındaki gelişmeler önemli bir değişken olarak ortaya çıkmaktadır. Grafik 9 ve 10’da

ihracat ve ithalat fiyatları ham petrol fiyatları ile beraber çizdirilmiştir. Gerek P x gerekse de Pm

petrol fiyatı ile eş hareket göstermektedir. Fakat bu dönemde petrol fiyatı yaklaşık 8,5 kat

Ekonomi Notları

6

Sayı: 2014-20 / 03 Aralık 2014

artarken Px yüzde 50 ve Pm ise yüzde 83 yükselmiştir. İthalat fiyatlarının bu kadar yüksek

oranda artmasında petrol ve türevlerinin Türkiye ithalatında yüksek paya sahip olması etkili

olmaktadır. İhracatta ise enerji kalemlerinin ağırlığı çok daha sınırlıdır. 5 Petrol fiyatları ile

genel emtia fiyatları arasında pozitif bir ilişki bulunabilmektedir. Bu çerçevede özellikle ihracat

fiyatları ve petrol fiyatları arasında gözlenen benzer hareketlerin enerji fiyatları kaynaklı

olmaktan

ziyade

genel

emtia

fiyatlarındaki

gelişmeleri

de

yansıtabileceği

değerlendirilmektedir.

Px

Brent (Sağ eksen)

220

200

180

160

140

120

100

1998-Ç4

1999-Ç4

2000-Ç4

2001-Ç4

2002-Ç4

2003-Ç4

2004-Ç4

2005-Ç4

2006-Ç4

2007-Ç4

2008-Ç4

2009-Ç4

2010-Ç4

2011-Ç4

2012-Ç4

2013-Ç4

80

60

Kaynak: TÜİK, Bloomberg

Grafik 10 –İthalat ve Brent Petrol Fiyatları

(1998=100, 4 Çeyreklik Hareketli Ortalama)

950

850

750

650

550

450

350

250

150

50

220

200

180

160

140

120

100

80

60

Pm

Brent (Sağ eksen)

950

850

750

650

550

450

350

250

150

50

1998-Ç4

1999-Ç4

2000-Ç4

2001-Ç4

2002-Ç4

2003-Ç4

2004-Ç4

2005-Ç4

2006-Ç4

2007-Ç4

2008-Ç4

2009-Ç4

2010-Ç4

2011-Ç4

2012-Ç4

2013-Ç4

Grafik 9 –İhracat ve Brent Petrol Fiyatları

(1998=100, 4 Çeyreklik Hareketli Ortalama)

Kaynak: TÜİK, Bloomberg

Dış ticaret hadlerinde 1998 sonrası dönemde yukarıda bahsedildiği gibi iki kademe

halinde kalıcı bozulmalar olduğu gözlenmektedir. Dış ticaret hadlerindeki bozulma bu açıdan

bakıldığında olumsuz bir fiyat şoku olarak değerlendirilebilecektir. Her fiyat şokunda olduğu

gibi bu durumda da hem ikame hem de gelir etkisinin olması beklenebilecektir. İkame etkisi,

dış fiyatların aleyhimize bozulması sebebi ile fiyatı göreli olarak artan malların daha az

tüketilebileceğini ifade etmektedir. Gelir etkisi ise, fiyatı artan malların ve diğer malların

beraber tüketilen mallar olmaları durumunda, olumsuz fiyat şoku sonucunda reel gelirin

düşmesi ile tüketilen tüm ürünlerde bir azalış olacağını ifade etmektedir.

İki etki kaynaklı azalış miktarında ise tüketilen malların kısa ve uzun dönemli talep

esneklikleri önem taşıyacaktır. Türkiye durumunda olduğu gibi ithalat fiyatı artışlarında enerji

kalemlerinin baskın olması ve bu ürünlerin kısa dönemli talep esnekliğinin düşük olması

sebepleri ile ikame etkisi sınırlı kalabilmektedir.6 İkame etkisinin sınırlı kalması cari fiyatlarla

5

Analiz döneminde, petrol ve türevlerinin Türkiye ihracatındaki payı ortalama yüzde 3 ithalattaki payı ise ortalama yüzde 19

civarında gerçekleşmiştir.

6

Enerji ürünlerinin fiyat esneklikleri birçok ülke için oldukça düşük seviyelerde hesaplanmaktadır. Örneğin Cooper (2003) 23

gelişmiş ve gelişmekte olan ülke için kısa ve uzun vadeli ham petrol talebinin fiyat esnekliğini hesaplamış ve kısa vadede daha

düşük olmak üzere iki vadede de talep esnekliğinin 1’den oldukça düşük olduğunu göstermiştir. Altınay (2007) çalışması da, bu

Ekonomi Notları

7

Sayı: 2014-20 / 03 Aralık 2014

ölçülen dış ticaret dengesinde hızlı bozulmalara yol açabilmekte ve bu bozulmanın çok uzun

süre devam etmemesi için uzun vadede ekonominin fiyat şoklarına uyumunu artıracak

politikaların önemi ortaya çıkmaktadır.

Son dönemde alınan politika önlemlerinin etkinliğini analiz ederken dış ticaret

hadlerindeki gelişmelerin dış denge üzerindeki etkilerinin ayrıştırılması daha doğru çıkarımlar

yapılmasını sağlayacaktır. Bu amaçla Grafik 11 sabit ve cari fiyatlarla dış dengeyi

göstermektedir. Grafikte cari ve sabit fiyatlarla dış denge arasındaki fark ise dış ticaret

hadlerinin etkisini yansıttığı değerlendirilerek “fiyat etkisi” olarak adlandırılmıştır.

Grafik 11 – Dış Ticaret Dengesi ve Fiyat Etkisi (GSYİH’nin yüzdesi olarak, 4 Çeyrek Birikimli)

-14

Fiyat Etkisi

1998 Fiyatlarıyla

Cari Fiyatlarla

Dönem Ortalaması (Cari Fiyatlarla)

Dönem Ortalaması (1998 Fiyatlarıyla)

-12

-10

-8

-6

-4

-2

0

2014-Ç2

2013-Ç4

2013-Ç2

2012-Ç4

2012-Ç2

2011-Ç4

2011-Ç2

2010-Ç4

2010-Ç2

2009-Ç4

2009-Ç2

2008-Ç4

2008-Ç2

2007-Ç4

2007-Ç2

2006-Ç4

2006-Ç2

2005-Ç4

2005-Ç2

2004-Ç4

2004-Ç2

2003-Ç4

2003-Ç2

2002-Ç4

2002-Ç2

2001-Ç4

2001-Ç2

2000-Ç4

2000-Ç2

1999-Ç4

1999-Ç2

1998-Ç4

2

Kaynak: TÜİK

Baz yılı olarak alınan 1998 yılında dış ticaret açığı yurtiçi gelirin ortalama yüzde 7,1’ine

karşılık gelirken, bu oran 2014 yılının ikinci çeyreğinde cari fiyatlarla (sabit fiyatlarla) dört

çeyreklik hareketli ortalama olarak yüzde 11,1 (yüzde 6,2) olmuştur (Grafik 11). Bu yaklaşık

olarak 4,9 puanlık fiyat etkisine karşılık gelmektedir. Çalışmaya konu olan dönemin

tamamına bakıldığında ise cari dış ticaret açığı GSYİH’nin ortalama yüzde 8,8’i şeklinde

bulunmaktadır. Aynı oran 1998 fiyatları ile hesaplandığında yüzde 6,2 olmakta ve bu da

yaklaşık ortalama 2,6 puanlık bir fiyat etkisinin varlığına işaret etmektedir.

Fiyat değişimlerinin dış ticaret dengesine olumsuz etki yaptığı iki farklı dönemden

bahsedilebilir. İlk dönem olarak adlandırabileceğimiz 2001Ç2-2009Ç4 döneminde fiyatların

dış ticaret dengesi üzerinde bozucu fakat zaman içerisinde fazla değişmeyen bir etkisi

not için doğrudan alakalı olan, Türkiye’de 1980-2005 dönemini kapsayan ham petrol ithalatı talebi için kısa ve uzun vadeli fiyat

esnekliklerini sırasıyla 0,10 ve 0,18 olarak hesaplamıştır.

Ekonomi Notları

8

Sayı: 2014-20 / 03 Aralık 2014

olmuştur. 7 Bu dönemdeki fiyat etkisi ortalama 2,5 puan civarında gerçekleşmiştir. İkinci

dönem ise 2010Ç1-2014Ç2 dönemidir. İlk dönemden farklı olarak fiyat etkisi bu dönemde

belirgin bir biçimde artış göstermiş ve son çeyrek itibarıyla 4,6 puan olarak gerçekleşmiştir.

Ortalama fiyat etkisi ikinci dönemde ilk dönem ortalamasının yaklaşık 1,9 puan üzerinde

yüzde 4,4 olmuştur.

Küresel finansal kriz sırasında Türkiye ekonomisinde de önemli bir ekonomik aktivite

daralması yaşanmış ve bu süreçte cari fiyatlarla ölçülen dış ticaret açığı yurtiçi gelirin yüzde

6’sına kadar gerilemiştir (Grafik 11). Kriz sonrasında Türkiye ekonomisinde ciddi bir

toparlanma süreci başlamış ve süreçte dış açık çok hızlı bir şekilde artarak tarihi yüksek

seviyelere gelmiştir. Dış açıktaki yüksek seviye hem finansman kalitesini kriz öncesi döneme

göre azaltıcı hem de ani duruş riski oluşturması nedenleri ile finansal istikrarı bozucu yönde

etki edebilecektir. 2010 yılı sonunda TCMB dış açıktaki artış, kredi büyümesinde gözlenen

aşırı hızlanma ve Türk lirasındaki değerlenme sonucunda ortaya çıkan finansal riskleri

azaltmak için yeni bir politika çerçevesi geliştirmiştir (Başçı ve Kara (2011) ve Aysan vd.

(2014)). Aynı dönemde Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) gibi

kurumların da aldığı tedbirlerin katkısı ile kredi büyüme hızları azalmaya başlamış ve dış

açıkta düşüşler gözlenmiştir.

2010 yılı sonundan itibaren alınan tedbirlerin dış denge üzerindeki etkileri incelendiğinde

dış ticaret hadleri değişimlerine bağlı olarak reel ve cari gelişmelerde farklılıklar oluştuğu

gözlenmektedir. Alınan önlemler sayesinde reel dış açık 2012 yılı içinde küresel finans krizi

sonrasındaki en düşük değerine gerilemiştir. Reel dış açıktaki bu iyileşmenin küresel kriz

döneminin aksine yurtiçi gelirde herhangi bir azalma olmadan gerçekleşmesi uygulanan

politikaların ekonomide dengelenmeye başarıyla katkı sağladığını göstermektedir.

2014 ikinci çeyreği itibarıyla reel dış açık yüzde 6,5 olarak gerçekleşmiş ve 1998 sonrası

dönem ortalaması olan yüzde 6,2 oranına yakın gerçekleşmiştir (Grafik 11). Cari fiyatlarla

bakıldığında ise dış açıkta bir iyileşme görülmesine rağmen yüksek seviyelerin halen devam

ettiği gözlenmektedir. 2014 ikinci çeyreği itibarıyla yüzde 11,1 seviyesinde gerçekleşen cari

dış açık 1998 sonrası dönem ortalaması olan yüzde 8,8 oranının üzerinde bulunmaktadır.

Cari ve reel fiyatlarla gözlenen dış açıktaki bu ayrışma, iş çevrimlerini kontrol eden

önlemlerin dış açığı kontrol altına almada ciddi sonuçlar doğurduğu, fakat kalıcı dış ticaret

haddi bozulmalarına karşın dış açığın makul seviyelere getirilmesi için orta ve uzun vadeli

politika önlemlerinin çok önemli olduğunu ortaya koymaktadır.

7

Dış ticaret haddinde gözlemlenen ilk büyük düşüşün (1999 yılı ilk çeyreğinden 2001 yılı ilk çeyreğine kadar) sona ermesinden

sonra başlayan ve ikinci en büyük düşüşün başlamasından önceki çeyreğe (2009 yılı dördüncü çeyreği) kadar süren dönem ilk

dönem olarak adlandırılmıştır (Bakınız Grafik 7).

Ekonomi Notları

9

Sayı: 2014-20 / 03 Aralık 2014

Dış açığı azaltmak amacına yönelik politikaların dış ticaret haddindeki gelişmeleri dikkate

alması verimli ve etkili önlemler alınmasına yardımcı olacaktır. Dış ticaret hadlerinde temelde

2000’li ve 2010’lu yılların başında gözlenen iki kademeli bozulmanın kaynakları

incelendiğinde hem ihracat fiyatı hem de ithalat fiyatı kaynaklı faktörler olduğu

gözlenmektedir. Bu dönemde ihracat fiyatları genel olarak milli gelir ve ithalat fiyatlarına göre

düşüş sergilemiştir (Grafik 5 ve 7). Bir başka deyişle ekonomide üretilen veya ithal edilen

ürünler sepetine nazaran fiyatları göreli olarak azalan bir ürünler sepetini Türkiye ihraç

etmektedir. Bu çerçevede ihraç edilen ürünlerin fiyatlama gücünü artıracak, ürün sepetini

daha yüksek fiyatlı ürünleri kapsayacak şekilde genişletecek ve ihracatta daha yüksek katma

değerli ürünlere geçişi destekleyecek politikalar önem taşımaktadır.

Aynı dönemde enerji fiyatlarındaki artış ithalat fiyatlarının yükselmesine neden olan

önemli bir faktör olarak ortaya çıkmaktadır. Enerji ürünleri talebinin genellikle kısa vadede

fiyat esnekliklerinin düşük olması, enerji fiyatlarındaki değişimlerin hızlı bir şekilde cari dış

açığa yansımasına neden olmaktadır. Bu çerçevede oluşturulacak enerji politikaları ile enerji

kullanım verimliliğinin artırılması ve dış açığa neden olmayacak şekilde yurt içi kaynaklı enerji

üretiminin artırılması önem taşımaktadır.

4. Sonuç

İhracat ve ithalat fiyatları dış ticaret gelişmeleri açısından önem taşıyan değişkenlerdir. Bu

iki fiyatın oranı olan dış ticaret haddinde Türkiye 2000’li ve 2010’lu yıllarda iki kademe

şeklinde ciddi oranda düşüşler yaşamıştır. Özellikle küresel finans krizi sonrasında dış açıkta

yaşanan artışta dış ticaret hadlerindeki bozulma etkili olmuştur. Dış açık 2011 yılı içinde tarihi

yüksek değerlere ulaşmış ve Türkiye ekonomisi üzerinde önemli bir finansal risk faktörü

olarak ortaya çıkmıştır. TCMB 2010 yılı sonunda finansal istikrarı da içeren bir politika

çerçevesi tasarlamış ve diğer ekonomi kurumlarının aldığı önlemlerin de katkısı ile dış

ticarette bir dengelenme yaşanmıştır. Özellikle reel olarak bakıldığında ciddi bir dengelenme

yaşandığı ve reel dış açığın 2014 yılı ilk yarısında dönem ortalamasına kadar gerilediği

görülmektedir.

Fakat fiyat değişiklikleri de dikkate alınarak bakıldığında, yaşanan reel dengelenmeye ve

cari dış açığın azalma kaydetmesine rağmen görece yüksek seviyesini koruduğu ve 2014 yılı

ikinci çeyreği itibarıyla dönem ortalamasının üzerinde olduğu gözlenmektedir.

Bu

farklılaşmada ithalat fiyatlarının ihracat fiyatlarına göre daha hızlı bir artış göstermesi sonucu

dış ticaret haddinin bozulması önemli bir rol oynamıştır. Son dönemlerde gerek ihracat

gerekse de ithalat fiyatlarındaki değişimlerin petrol fiyat artışlarıyla eş hareket ettiği fakat

ithalat fiyatlarının daha yüksek oranda yükseldiği görülmektedir. Bu bağlamda dış açığın

kalıcı olarak daha makul düzeylere indirilmesi için ihraç ürünlerinde fiyatlama gücünü artırıcı,

Ekonomi Notları

10

Sayı: 2014-20 / 03 Aralık 2014

enerji üretiminde yurt içi kaynakların kullanıldığı yöntemleri teşvik edici ve enerji verimliliğini

yükseltici politikaların önem taşıdığı ortaya çıkmaktadır.

Kaynakça

Altınay, Galip (2007), “Short-run and Long-run Elasticities of Import Demand For Crude Oil in

Turkey”, Energy Policy, 35 (11), 5829-5835.

Aysan, Ahmet Faruk; Salih Fendoğlu ve Mustafa Kılınç (2014), “Managing Short-Term

Capital Flows in New Central Banking: Unconventional Monetary Policy Framework in

Turkey”, TCMB Çalışma Tebliği, No. 14/03.

Başçı, Erdem ve Hakan Kara (2011), “Finansal İstikrar ve Para Politikası”, TCMB Çalışma

Tebliği, No. 11/08.

Cooper, John (2003), “Price Elasticity of Demand For Crude Oil: Estimates for 23 Countries”,

OPEC Review, 27 (1), 1-8.

Mendoza, Enrique (1995), “The Terms of Trade, the Real Exchange Rate, and Economic

Fluctuations.” International Economic Review, 36 (1), 101-37.

Otto, Glenn (2003), “Terms of Trade Shocks and the Balance of Trade: There is a HarbergerLaursen-Metzler Effect”, Journal of International Money and Finance, 22 (2), 155-184.

Yükseler, Zafer (2007), “Dış Ticaret Hadlerindeki Değişimin Cari İşlemler Dengesi ve GSYİH

Üzerine Etkileri (1987-2006)”, www.researchgate.net.

Ekonomi Notları, ekonomik gelişmelere dair tartışmalara zamanlı bir katkıda bulunmak ve TCMB bünyesinde Türkiye

ekonomisi ve para politikası üzerine yapılan çalışmaların sonuçlarını kamuoyuyla paylaşmak amacıyla hazırlanan bir

yayındır. Burada sunulan görüşler tamamıyla yazarlara aittir, dolayısıyla TCMB’nin ya da çalışanlarının görüşlerini temsil

etmeyebilir. Burada yer alan metnin tamamının başka bir yerde yayımlanabilmesi için TCMB’den yazılı izin alınması

gerekmektedir. Görüş ve öneriler için:

Editör, Ekonomi Notları, TCMB İdare Merkezi, İstiklal Cad, No: 10, Kat:15, 06100, Ulus/Ankara/Türkiye.

E-mail: [email protected]

Ekonomi Notları

11