Lisanslama Sınavları Çalışma Kitapları

GENEL EKONOMİ

Ders Kodu: 1008

Sermaye Piyasası Faaliyetleri Düzey 3

Prof. Dr. Mithat Zeki DİNÇER

Bu kitabın tüm yayın hakları Sermaye Piyasası Lisanslama Sicil ve Eğitim Kuruluşu A.Ş.’ye aittir. Sermaye

Piyasası Lisanslama Sicil ve Eğitim Kuruluşu A.Ş.’nin izni olmadan hiç bir amaçla çoğaltılamaz, kopya

edilemez, dijital ortama (bilgisayar, CD, disket vb) aktarılamaz.

30 Haziran 2017

SINAV ALT KONU BAŞLIKLARI

GENEL EKONOMİ

1. Temel Kavramlar

2. Para Politikaları

3. Maliye Politikaları

4. Makroekonomik Göstergeler ve Yorumu

5. Dış Ticaret ve Uluslararası Ekonomi

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

ii

İÇİNDEKİLER

I.BÖLÜM

TEMEL KAVRAMLAR

1.1.Ekonominin Temelleri ....................................................................................................................... 1

1.2.Fiyat Mekanizması Arz-Talep Kanunları ........................................................................................ 11

1.3.Esneklik ........................................................................................................................................... 20

1.4.Üretim ve Maliyetler ....................................................................................................................... 24

1.5.Piyasalar .......................................................................................................................................... 27

I.BÖLÜM SORULARI ......................................................................................................................... 31

II. BÖLÜM

PARA POLİTİKALARI

2.1.Para Tanımı, Kapsamı ve Çeşitleri .................................................................................................. 39

2.2. Para Piyasası ................................................................................................................................... 42

2.3. Finansal Piyasalar ........................................................................................................................... 49

2.4.Merkez Bankaları ............................................................................................................................ 49

2.5.Para Politikası .................................................................................................................................. 51

2.5.1.Para Politikası Araçları ................................................................................................................. 52

2.5.2.Para Politikası Amaçları ............................................................................................................... 53

2.5.3.Para Politikası Çeşitleri ................................................................................................................ 55

2.5.3.1.Daraltıcı Para Politikası ............................................................................................................. 55

2.5.3.2.Genişletici Para Politikası.......................................................................................................... 55

II. BÖLÜM SORULARI ....................................................................................................................... 59

III. BÖLÜM

MALİYE POLİTİKALARI

3.1. Maliye Politikası Kapsamı ............................................................................................................. 63

3.1.1.Kamu Giderleri ............................................................................................................................. 63

3.1.2.Kamu Gelirleri.............................................................................................................................. 64

3.1.3.Bütçe............................................................................................................................................. 70

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

iii

3.1.4.Maliye Politikası Araçları-Amaçları ............................................................................................ 72

3.1.5.Maliye Politikası Çarpanı ............................................................................................................. 73

3.2. Maliye Politikası Çeşitleri .............................................................................................................. 75

3.3.Mal ve Para Piyasalarında Denge .................................................................................................... 78

3.4. Ekonomik Görüşler Açısından Para ve Maliye Politikaları ........................................................... 80

III. BÖLÜM SORULARI...................................................................................................................... 82

IV. BÖLÜM

MAKROEKONOMİK GÖSTERGELER VE YORUMU

4.1.GSYH, Milli Gelir ve Ekonomik Büyüme Göstergeleri ................................................................. 85

4.2.İstihdam ve İşsizlik İle İlgili Göstergeler ........................................................................................ 96

4.3. Fiyat İstikrarı ve Finansal Göstergeler ......................................................................................... 101

4.3.1. Fiyat İstikrarı ve Enflasyon ....................................................................................................... 101

4.3.1.1.Enflasyon Göstergeleri ............................................................................................................ 105

4.3.2.Fiyat ve Finans Göstergeleri ....................................................................................................... 106

4.3.2.1. Enflasyon Verileri .................................................................................................................. 106

4.3.2.2.İç Borç Stoku ........................................................................................................................... 111

4.3.3.TCMB İle İlgili Seçilmiş Veriler ................................................................................................ 112

4.3.3.1.TCMB Rezervleri .................................................................................................................... 112

4.3.3.2.TCMB Analitik Bilanço Büyüklükleri .................................................................................... 113

4.3.4.Güven Endeksleri ....................................................................................................................... 114

4.3.5.Kapasite Kullanım Oranı ............................................................................................................ 116

4.4.Ekonomide Konjonktürel Dalgalanmalar ...................................................................................... 117

4.4.1.Konjonktürel Dalgalanmaların Nedenleri .................................................................................. 118

IV. BÖLÜM SORULARI ................................................................................................................... 124

V. BÖLÜM

DIŞ TİCARET VE ULUSLARARASI EKONOMİ

5.1. Dış Ticaret Teorileri ..................................................................................................................... 129

5.2. Ödemeler Bilançosu ..................................................................................................................... 130

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

iv

5.3.Döviz Piyasası ve Döviz Kuru Rejimleri ...................................................................................... 131

5.3.1.Sabit Kur Rejimi ......................................................................................................................... 133

5.3.2.Esnek Kur Rejimi ....................................................................................................................... 133

5.3.3.Karma Rejimler .......................................................................................................................... 134

5.4. Ödemeler Dengesi, Dış Ticaret ve Politika Uygulamaları ........................................................... 134

5.4.1. İç ve Dış Denge(Genel Denge).................................................................................................. 137

5.4.2. Sermaye Hareketliliğine Göre Para ve Maliye Politikaları ....................................................... 138

5.4.2.1. Sınırlı Sermaye Hareketliliğinde Para ve Maliye Politikası ................................................... 138

5.4.2.2. Tam Sermaye Hareketliliğinde Para ve Maliye Politikası (Mundell-Fleming Modeli) ......... 139

5.5.Ödemeler Dengesi İle İlgili Göstergeler........................................................................................ 142

5.5.1.Dış Borç Stoku ........................................................................................................................... 143

5.5.2.Cari İşlemler Dengesi ................................................................................................................. 144

5.5.3. İhracatın İthalatı Karşılama Oranı ............................................................................................. 147

5.5.4. Döviz Kuru ................................................................................................................................ 148

5.5.4.1.Döviz Kuru Değişmelerine Yönelik Yaklaşımlar ................................................................... 149

V. BÖLÜM SORULARI ..................................................................................................................... 153

KAYNAKÇA ...................................................................................................................................... 158

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

v

I.BÖLÜM

TEMEL KAVRAMLAR

1.1.Ekonominin Temelleri

Ekonomi sınırsız ihtiyaçların sınırlı kaynaklar ile en iyi nasıl karşılanması gerektiğini

inceleyen bir bilim dalıdır. Mal ve hizmetlerin üretim, tüketim, dağıtım, erişim ve bölüşümünün

nasıl yapılacağını inceler. Bu doğrultuda kıt kaynakların bulunduğu dünyada söz konusu

kavramların en verimli bir şekilde ele alınması ekonomi biliminin temel konusudur. Ayrıca,

gelişen ticari ilişkiler ve küreselleşme olgusu ile birlikte mal ve hizmetlerin ülke sınırlarının

ötesindeki alım-satımını inceler.

Ekonomi sadece kullanım, mübadele (değişim), üretim demek değildir. Parasal

olguların yanı sıra, sosyolojik yönü de ekonominin sosyal bilim olarak önemli unsurlarındandır.

Toplumun sosyolojik yapısı ve gelenekleri, kültürel değerleri, inanışları ve birey davranışları

ekonominin gelişiminde önemlidir. Bu durum, ekonominin temel noktasının birey ve aile

olduğunu gösterir. Bireyin davranışları, ihtiyaçları, kararları ve eylemleri ekonomi biliminin

yıllar boyunca bilgi birikimi olarak genişlemesini ve güncel kalmasını sağlamıştır. Ekonomik

sistemin aktörleri ya da birimleri olarak bilinen;

•

Hane Halkları

•

Firmalar

•

Devlet

•

Dış Alem

temelinde bireyi esas alan ve bireyin davranışlarına göre hareket alanını belirleyen unsurlardır.

Ekonominin çeşitli şekillerde sınıflandırılabilir. Bunların ilki, normatif ve pozitif

ekonomi yaklaşımıdır. Normatif ekonomi; ekonomik problemin çözümüne yönelik fikirler

sunarken ne olması gerektiğini tartışır. Örneğin; “işsizlik oranı ne olmalı?”, “yıllık büyüme hızı

ne olmalı?” gibi sorular normatif ekonominin alanına girer. Pozitif ekonomi ise normatif

ekonominin aksine ne olması gerektiği ile değil, sebep-sonuç ilişkileri doğrultusunda süreklilik

arz eden çözümler arar. Kavramlar arasındaki ilişkiyi belirleyerek teori ve kanunlar

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

1

çerçevesinde değerlendirmeye çalışır. Örneğin; “reel faiz oranlarının yükselmesi tüketimi nasıl

etkiler?” gibi soruların cevabını pozitif ekonomi vermektedir.

Ekonominin yaygın olarak kullanılan diğer bir sınıflandırma biçimi ise inceleme alanına

göre yapılan sınıflandırmadır. Bu doğrultuda mikro ekonomi bireylerin ve firmaların

davranışlarını incelemektedir. Tüketiciler açısından tüketim miktarı, fayda ve bütçe, üretici

açısından üretim miktarı, kar ve maliyetler mikro ekonominin konularıdır. Fiyat mekanizması,

piyasa çeşitleri ve piyasalarda firma dengelerinin nasıl sağlandığı ile ilgilenmektedir.

Makro ekonomi toplumun genelinin ve dünyadaki tüm toplumların birbiriyle olan

ekonomik ilişkilerinin incelendiği daldır. Gelir, istihdam, fiyat düzeyi, yatırım, tasarruf,

ekonomik büyüme ve ödemeler bilançosu gibi kavramlar makro ekonominin inceleme alanına

girer. Mikro ekonomi ve makro ekonomi arasındaki farkı anlamak için bir örnek vermek

gerekirse; bireyin geliri ve bütçesi mikro ekonominin ilgi alanı iken toplumdaki tüm bireylerin

gelirinin ölçüsü olan milli gelir kavramı makro ekonominin konusudur.

Ekonomi bilimi aşağıda belirtilen temel sorunlarla ilgilenir:

•

Hangi mal ve hizmetler ne miktarda üretilecek?

•

Mallar nasıl üretilecek?

•

Mallar kimin için üretilecek? Nasıl bir dağıtım yapılacak?

Bu üç temel sorun ekonomi teorilerinin ortaya çıkmasını sağlamıştır. İlk sorun, fiyat

teorisinin altyapısını oluşturmuş ve kaynakların etkin kullanılmasının gerekliliğini göstermiştir.

Piyasa sistemine dayalı bir ekonomide bu kararı piyasa içi arz-talep koşulları belirlerken,

merkezi yönetime dayalı ekonomilerde merkezi otorite bu mekanizmayı belirler. İkinci sorun,

malların üretiminde maliyetleri en aza indirme amacı ile ortaya çıkmıştır. Sermaye yoğun ve

emek yoğun mallar üretilirken mevcut üretim yapısının durumu göz önünde bulundurulur.

Üçüncü sorun ise bölüşüm ve dağıtım problemini ortaya koyar. Bölüşüm ve dağıtımda en üst

düzeyde etkinlik hedeflenir.

Ekonomiyi daha iyi anlamak için temel kavramlarının incelenmesi gerekir. Alt dallar

olarak Mikro ekonomi, Makro ekonomi, Ekonomik Büyüme, Uluslararası Ekonomi ve Türkiye

Ekonomisi incelenecektir. Bu incelemenin teorik altyapısı için ihtiyaç, fayda, değer, üretim,

tüketim, piyasa, maliyetler, mal ve hizmetler, arz-talep, tüketim, tasarruf, yatırım, büyüme gibi

kavramların üzerinde durulacaktır.

İhtiyaç

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

2

İhtiyaç kavramı insanların istekleri olarak basitçe tanımlanabilmektedir. İhtiyaç

kavramını ekonomi ile birleştiren öğe ise, ekonominin tanımında ve kapsamında bulunan

sınırsız ihtiyaçlar ve sınırlı kaynaklardır. Ekonomi bilimi, insanların ihtiyaçlarını, tatmin

düzeyini en üst seviyeye çıkartacak biçimde karşılamayı amaçlamaktadır.

Ekonominin tanımından hareket ederek her ihtiyacın ekonomi biliminin inceleme

alanına girdiği söylenemez. Ekonomik ihtiyaçlar ve ekonomik olmayan ihtiyaçlar

bulunmaktadır. Buna göre ihtiyaçların giderilmesinde mal ve hizmetlerin kullanıldığı ihtiyaçlar

ekonominin ilgi alanına girer. Örneğin beslenme ekonomik bir ihtiyaçtır. Fakat insanın daha

uzun boylu olmak isteği ekonomik bir ihtiyaç değildir.

İhtiyaçlar konusu itibari ile çeşitli özelliklere sahiptir. Bunlar;

•

İhtiyaçlar sınırsızdır. Karşılanması sınırlı olsa bile sonsuzluk içermesi ihtiyaçların

en önemli özelliğidir.

•

İhtiyaçlar, bireylerin istek derecelerine bağlıdır. Her ihtiyacın şiddeti farklıdır.

İhtiyaçlar giderildikçe şiddeti azalır.

•

İhtiyaçlar yaşam boyunca süreklilik arz eder.

•

İhtiyaçların karşılanmasında kullanılan mal ve hizmetler değişkenlik gösterebilir

ya da birbirinin yerine geçebilir.

Fayda

Fayda, ihtiyaçların mal ve hizmetler aracılığı ile giderilmesinin sağladığı tatmin düzeyi

olarak tanımlanmaktadır. Fayda kavramı ekonomistler tarafından iki kısımda incelenmiştir.

Buna göre fayda, kardinal fayda ve ordinal fayda olarak ikiye ayrılır.

Kardinal fayda; tüketilen her bir malın sağladığı faydanın hesaplanabildiğini ileri

sürer. Buna göre tüketilen her bir malın bireye sağladığı fayda “util” adı verilen bir ölçü birimi

ile gösterilir. Örneğin; içilen her bir bardak sodanın bireye sağladığı bir fayda derecesi

bulunmaktadır. Bu ilk bardakta 8 util olursa, ikinci bardakta 6 util gibi ilk faydadan daha düşük

bir fayda düzeyi olacaktır. Bunun nedeni ilk içildiğinde sodaya duyulan şiddetin daha fazla

olmasıdır. İki bardak soda içildiğinde ise sağlanan toplam fayda 14 util olacaktır. Ayrıca

ihtiyaç giderilmeye başlandığı için içilen diğer sodaların sağladığı fayda düşecektir. Diğer bir

deyişle ilk bardak 8 util, ikinci bardak 6 util fayda sağlamaktadır. Buna göre ikinci bardağın

sağladığı fayda onun marjinal faydasıdır. Tanım olarak marjinal fayda, tüketilen her birim

malın toplam faydaya katkısıdır. Bir bardak soda daha içildiğinde sağlanan ilave faydanın

düşmesi ise azalan marjinal fayda kanunu olarak açıklanmaktadır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

3

Tüketilen Mal

(Bardak Soda)

1

2

3

4

5

6

Toplam Fayda

Marjinal Fayda

8

14

17

19

19

17

8

6

3

2

0

-2

Yukarda belirtilen örnekten anlaşılacağı gibi 5. bardak sodayı içen bireyin toplam

faydası değişmemektedir. Bu durum birey açısından doyum noktası ya da toplam faydanın

maksimum olduğu noktadır. Bu düzeyde marjinal fayda “0” olmaktadır. Yani 5. bardaktan

sonra içilen her bardakta, birey artık fayda değil zarar görmektedir. Tüketilen her bir bardaktan

sonra görüldüğü gibi marjinal fayda düşmekte ve doyum noktasından itibaren negatif değerler

almaktadır. Bu durum azalan marjinal fayda kanunu ifade eder.

Ordinal

fayda

görüşü

faydanın

kardinal

fayda

yaklaşımında

olduğu

gibi

hesaplanamayacağını sadece farklı mallar arasında tercih sırasının oluşturulabileceğini savunur.

Bireyin farklı iki mal tükettiği varsayıldığı bir durumda bu malların tüketim miktarları

karşılaştırılarak tercih sırası oluşturulur. Bu tercih sırası kayıtsızlık (farksızlık) eğrileri ile

gösterilir.

(Grafik 1.1.)

A

U1

U2

U3

0

B

Grafik 1.1. A ve B malları gibi iki mal tüketen ve bu mallar arasında tercih yapan bireyin

kayıtsızlık eğrilerini ortaya koyar. Dikey eksen A malından tüketilen miktarı, yatay eksen ise

B malından tüketilen miktarı belirtir. Bu iki malın tüketim miktarlarının bileşiminin sağladığı

faydayı ise kayıtsızlık eğrileri gösterir. Kayıtsızlık eğrilerinin özellikleri;

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

4

•

Negatif(azalan) eğimlidirler. Bunun nedeni bir birim daha fazla A malı

tüketilmek istendiğinde tüketilen B miktarından vazgeçilmesidir. Bu iki mal

arasındaki değişimin ölçüsü marjinal ikame oranı olarak adlandırılmaktadır.

Marjinal ikame oranı kayıtsızlık eğrisinin eğimine eşittir.

•

Kayıtsızlık eğrilerinin üzerindeki her noktada eşit fayda düzeyini verir.

•

Kayıtsızlık eğrileri birbirlerini kesmez.

•

Kayıtsızlık eğrileri orijine göre dışbükey (konveks)’dir. Bunun nedeni azalan

marjinal ikame oranıdır.

•

Orijinden daha uzakta olan kayıtsızlık eğrisi daha yüksek bir fayda düzeyini

ifade eder. Grafik 1.1.’e göre fayda sıralaması; U1>U2>U3 şeklinde yapılır.

Özel Kayıtsızlık Eğrileri; iki mal arasında tam tamamlayıcı veya tam ikame ilişkisi

bulunursa ortaya çıkan kayıtsızlık eğrileridir.

A ve B mallarının tam tamamlayıcı mallar olduğu durumda kayıtsızlık eğrisi L şeklinde

olur ve marjinal ikame oranı sıfırdır.

A ve B mallarının tam ikame mallar olduğu durumda kayıtsızlık eğrisi iki ekseni de

kesen azalan eğimli bir doğru olur ve marjinal ikame oranı sabittir.

(Grafik 1.2.)

(Grafik 1.3.)

Tam Tamamlayıcı Mallar

A

A

Tam İkame Mallar

U1

U2

U

B

0

B

0

Değer

Değer, bireyler tarafından mal ve hizmetlere verilen sübjektif önem ya da karşılıktır.

Öznel bir yargı taşıması değer kavramını ekonomik açıdan tartışmalı hale getirmiştir. Malın

bulunma kolaylığı, miktarı, faydası ve niteliği onun değerini belirler.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

5

Normal şartlarda mallara, sağladıkları faydaya göre değer verilmesinin aksine

günümüzde malların kıt ya da bol olması ile mallara erişim durumu değerin ölçütleri

olmaktadır.

Bireylerin mal ve hizmetlere verdiği öznel değer kullanım değeridir. Öznel kullanım

değeri toplumun genelinde aynı etkiyi sağlamayacağı için kullanışsız bir yöntemdir. Kullanım

değerinden daha gelişmiş bir teknikle ortaya çıkan mübadele değerinin ise geçmiş

dönemlerdeki işleyiş şekli takas usulüdür. Takas yönteminin mallar arasındaki değişim değerini

tam olarak açıklayamaması ve genel bir otorite tarafından kurallarının belirlenmemesi nedeni

ile ekonomik olarak kullanışlı olmamıştır. Günümüzde ise takas benzeri mübadele değerinin

karşılığını para almıştır. Paranın mal ve hizmetler için mübadele değeri fiyattır. Takas benzeri

bir hesaplama usulü ile malların arasındaki fiyatların karşılaştırılması ile nispi fiyat belirlenir.

Mal ve Hizmetler

Bireylerin ihtiyaçlarını karşılamak için kullandıkları fiziksel varlıklar mal olarak

tanımlanır. Hizmet ise ihtiyacın bir meta yardımı olmaksızın karşılanmasıdır. Mala örnek olarak

defter, hizmete örnek olarak öğretmenin öğrencisine okumayı öğretmesi verilebilir. Her iki

durumda da insanların ihtiyaçları karşılanmış olur. Malların çeşitli sınıflandırılma biçimleri

vardır. Mallar, serbest mal ve ekonomik mal olarak incelenir.

Serbest mal, doğada bol olarak serbestçe bulunan ve bir bedel ödemeden sahip olunan

maldır. Hava, güneş ışığı serbest mal örnekleridir. İnsanın çeşitli ihtiyaçlarını karşılarlar.

Doğası gereğince insanlar güneş ışığından faydalanmak için bir bedel ödemezler. Hava

yaşamamız için çok önemlidir. Bu duruma rağmen bol olduğundan havaya bedel ödenmez.

Ekonomik mallar ise bir bedel karşılığında, doğada serbestçe bulunmayan kıt mallardır. Mal

çeşitleri Şekil 1.1’de gösterilmektedir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

6

(Şekil 1.1.)

İkameTamamlayıcı

Mal

Taşınır-Taşınmaz

Mal

Mal

Serbest Mal

Tüketim Malı

Ekonomik

Mal

ÇoğaltılabilenÇoğaltılamayan

Mal

Üretim Malı

Ekonomik mal, tüketim malı ve üretim malı olarak ikiye ayrılır. Tüketim malı tüketici

ihtiyaçlarını karşılamak için kullanılır. Tüketim malları da kendi içinde dayanıklı ve dayanıksız

tüketim malı olarak sınıflandırılır. Dayanıklı tüketim malı buzdolabı gibi uzun süre fayda

sağlanabilen tüketim malları iken, dayanıksız tüketim malı ekmek gibi faydası kısa süreli olan

tüketim mallarına denilir. Üretim mallarının sermaye malı, ara mal, hammadde gibi çeşitleri

vardır. Sermaye malı, bina gibi üretim sürecinde yapısı değişmeyen üretim mallarıdır. Ara

malın üretim sürecinde fiziksel özelliği değişebilmekte ve tüketime sunulabilmektedir.

Hammadde, malın üretim sürecine girdiği ilk halidir. Örneğin tüketim malı olan ekmeğin

üretiminde kullanılan buğday hammadde iken buğdayın öğütülmesi ile elde edilen un ara

maldır.

Mevcut sınıflandırmaların yanı sıra taşınır-taşınmaz mal, ikame-tamamlayıcı mal ve

çoğaltılabilen-çoğaltılamayan mal ayrımları da yapılmaktadır. Belirli bir ihtiyacı karşılarken

beraber tüketilen mallar birbirinin tamamlayıcısıdır. Çay ve şeker tamamlayıcı maldır. İkame

mallar ise ihtiyaç karşılanırken birbirinin yerine geçen mallardır. Beyaz et ve kırmızı et ikame

mallardır. Tüketicinin ikisinin arasında tercih yapması beklenir. Çoğaltılabilen mallar üretimi

sürekli olarak arttırılabilen ekmek gibi mallardır. İhtiyaç hissedildikçe yeniden üretimi

kolaydır. Çoğaltılamayan mallar ise üretimi ve miktarının arttırılması imkânsız olan mallardır.

Örneğin heykeltıraşı ölmüş bir heykel çoğaltılamayan maldır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

7

Üretim-Tüketim

Üretim, mal ve hizmetlerin miktarının ve faydasının arttırılmasına yönelik olarak üretim

faktörlerinin kullanıldığı süreç olarak tanımlanır. Üretim sürecinde mal ve hizmetlerin

miktarları ya da faydaları arttırılmaktadır. Patates üretmek malın miktarını arttıran bir üretim

işlemidir. Malın faydasını arttırmanın ise şekil, mekân, zaman ve mülkiyet olarak dört çeşidi

bulunmaktadır.

Malın şekil faydasını değiştirmek fiziksel görünümünün değişimi ile elde edilir.

Örneğin deri parçalarının ihtiyacı karşılama şiddeti ile deriden yapılmış bir giyeceğin karşılama

şiddeti farklıdır. Deri parçalarından giyecek yapmak onun şekil faydasını arttırmaktır.

Malın mekân faydasını arttırmak o malın daha çok ihtiyaç hissedilen yerlerde

kullanılmasıdır. Örneğin kış mevsimini daha düşük sıcaklık değerlerinde geçiren yerlerde

yaşayan bireyler için kabanın başka bir yerleşim yerinden getirilmesi o malın mekân faydasının

arttırılması demektir.

Malın zaman faydası üretilen malın daha çok ihtiyaç duyulduğu zamanlar için

kullanılmasıdır. Örneğin portakal bir kış mevsimi meyvesidir. Portakalın yaz mevsiminde de

kullanımı için uygun şartlarda muhafaza edilmesi onun zaman faydasını değiştirmektedir.

Malın mülkiyet faydası mal üzerindeki sahipliğin değişimi ile gerçekleşir. Bir malın

sahipliğine kimin daha çok ihtiyacı varsa, o kişinin mala sahip olması malın mülkiyet faydasının

arttığını göstermektedir.

Mal ve hizmetlerin üretiminde çeşitli üretim faktörleri kullanılır. Üretim faktörleri

ihtiyaçların karşılanması için gereken mal ve hizmetlerin kaynaklarıdır. Üretim faktörleri;

•

Emek

•

Sermaye

•

Doğal Kaynaklar

•

Girişimci

Emek bireyin fiziksel ve zihinsel gücünü ifade eder. Üretim girdisi olarak emek, bireyin

mal ve hizmet üretiminde zaman, kas gücü, düşünce gibi unsurlarını kullanmasıdır. Emeğini

üretim sürecine dahil eden birey emeğinin karşılığında ücret temin eder. Bireyin üretim ve

tüketimde merkezi bir rol üstlenmesi nedeni ile emek üretim sürecinde çok önemli bir girdidir.

Sermayenin üretimdeki payı gelişen teknoloji ve değişen tercihler ile artıyor olsa da emek

faktörü her zaman önemini korumaktadır. Emek sadece kas gücünden oluşmamaktadır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

8

Çalışanın zihin gücü ve fikirleri de emek kapsamında bulunduğundan, emek gücünün eğitimi

ve nitelikli hale getirilmesi önemlidir.

Sermaye, mal ve hizmet üretiminde kullanılan makine, teçhizat, ekipman, bina, tesis

gibi unsurlardan oluşmaktadır. Sermayenin geliri faizdir. Sermaye bireyler tarafından üretilen

bir üretim girdisidir. Doğada hazır bulunmamaktadır. Günümüzde ülkeler arasındaki

gelişmişliğin önemli göstergesi sermayeye sahip olma durumudur. Yüksek sermaye gücüne

sahip ABD, Japonya, İngiltere gibi ülkeler gelişmiş ülke sayılmaktadır.

Doğal kaynaklar, dünyanın varoluşundan günümüze kadar üretimin en önemli girdisi

olmuştur. Özellikle tarımsal üretimin vazgeçilmezidir. Doğal kaynakların geliri ranttır. Doğal

kaynakların miktarını arttırmak çok zordur. Toprak, su, hava, orman, madenler, enerji

kaynakları doğal kaynaklara örnek verilebilir. Bölgesel ekonomik farklılıkların ortaya

çıkmasının en önemli nedeni doğal kaynakların eşit bir şekilde dağılmamış olmasıdır. Bu durum

bölgelerin gelişmişlik seviyelerinde farklılıkların da nedeni olmaktadır. Doğal kaynaklar

açısından zengin olan ülke ve bölgeler daha avantajlı konumdadır.

Girişimcilik, üretim sürecinin başlaması için itici güçtür. Girişimcinin uygun şartları

sağlayıp üretim yapması gerekmektedir. Bunun için diğer üretim faktörlerini birleştirir. Geliri

kardır ve kar için risk alır.

Tüketim, ihtiyaçların giderilebilmesi için mal ve hizmetlerin kullanılmasıdır. Hayatın

devam edebilmesi için tüketim yapılması şarttır. Tüketim nihai mal ve hizmetlerin temini ile

olmaktadır. Mal ve hizmetler konusunda da belirtildiği üzere tüketim mallarının çeşitleri

bulunmaktadır.

Kıtlık, Seçimler ve Fırsat Maliyeti

Sınırsız ihtiyaçların sınırlı kaynaklar ile karşılanması sorunundan hareketle ekonominin

temel konularından biri, kıt kaynakların kullanılma biçimi ve bu kaynakların dağılımı ile

ilgilidir. Birey ya da bireyin oluşturduğu ekonomik mekanizmaların ihtiyaçlarını

karşılayabilmek için kullanması gereken kaynakların az bulunma, tükenme, erişilememe gibi

problemleri bulunmaktadır. Kıt kaynaklar bireyleri tercih yapmaya yöneltir. Bu tercihin birey

açısından etkin ve verimli olması gerekir. Ülkeler için de durum benzerlik gösterir. Ekonomik

sistemin sağlıklı bir şekilde işleyebilmesi için devletlerin uygun şartlarda en etkin seçimi

yapması söz konusudur. Dolayısıyla alternatifler arasında bir seçim yapılmalıdır. Bu durum

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

9

fırsat maliyeti olarak tanımlanır. Birey için bilgisayarda zaman geçirmek ve ders çalışmak

arasında yapılan tercih, diğerini fırsat maliyeti yapmaktadır.

Üretim Olanakları Eğrisi

Üretim olanakları eğrisi iki mal üreten bir ekonomi için üretilen malların miktarını ve

üretim faktörlerinin ne doğrultuda kullanılması gerektiğini gösterir. Ekonomilerin sahip olduğu

üretim girdileri sınırlıdır ve belirli malların üretimi için kullanılabilmektedir. Bireylerde olduğu

gibi ülkeler de seçim yapmak zorundadır. Bu seçim üretim olanakları eğrisi ile açıklanır.

(Grafik 1.4.)

Buğday

F

B

E

Üretim Olanakları Eğrisi

C

A

D

G

Bilgisayar

0

Grafik 1.4.’te buğday ve bilgisayar üreten bir ekonomi için üretim olanakları eğrisi

gösterilmiştir. Buna göre üzerinde B,C ve D noktaları bulunan negatif eğimli eğri üretim

olanakları eğrisidir. Bu eğri ekonomi için etkin üretim seviyesini göstermektedir. B noktası

daha çok buğday üretilen noktadır. Bu seviyede üretim yapmak isteyen devlet daha çok buğday

üretir. D noktası ise daha çok bilgisayarın üretildiği bir seviyedir. F noktası bütün üretim

faktörlerinin buğday üretimine, G noktası ise bütün üretim faktörlerinin bilgisayar üretimine

yönlendirildiğini göstermektedir. Bu eğrinin iç kısmında kalan A gibi herhangi bir nokta eksik

üretim

kapasitesini

göstermektedir.

Üretim

mümkündür

fakat

daha

fazla

üretim

yapılabilecekken mevcut kaynakların tam olarak ve etkin kullanılmaması nedeniyle atıl kaynak

oluşmuştur. Ayrıca işsizlik de görülmektedir. E noktası ve eğrinin dışında kalan bölge ise

yetersiz üretim faktörünün bulunduğu üretim seviyesidir. Mevcut kaynakların yetersiz kaldığı

bu bölgede üretim olanaksızdır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

10

1.2.Fiyat Mekanizması Arz-Talep Kanunları

Fiyat mekanizması belirli piyasa koşulları altında arz ve talep kanunları doğrultusunda

üreticilerin ve tüketicilerin buluşmasını ifade etmektedir. Herhangi bir mal için piyasada fiyat

ve miktar üzerinden denge kurulmaktadır. Bu dengede arz ve talep ilişkisi etkili olmaktadır.

Arz

Belirli bir zamanda belirli bir fiyat üzerinden malın piyasaya sunulmaya razı

olunmasıdır. Üretici tarafını temsil eder. Malın arz sayılabilmesi için piyasaya satmak amacı ile

sunulmuş olması gerekmektedir. Piyasa sisteminin işlemesi ve ekonominin temelinde bulunan

mal ve hizmetlerin ihtiyacı karşılayabilmesi için arz kavramı önem arz etmektedir. Satma

güdüsüyle firmalar tarafından piyasaya sunulan miktar ise arz edilen miktar olarak

tanımlanmaktadır.

(Grafik 1.5.)

Fiyat(P)

Arz(S) Eğrisi

Miktar(Q)

0

Grafik 1.5’te görüldüğü üzere dikey eksende malın fiyatı, yatay eksende ise malın

miktarı gösterilir. Arz eğrisi pozitif eğimli bir eğridir. Buna göre arz edilen miktar ile malın

fiyatı arasında doğru orantılı bir ilişki vardır. Yani arz edenler malın fiyatı yükseldiğinde daha

fazla arz etmek isteyeceklerdir. Bu durum arz kanunu olarak adlandırılır.

Grafikte tek bir arz eden için bireysel arz eğrisi gösterilmektedir. Daha fazla arz edenin

aynı malı arz ettiği durumda ise arz edilen miktarların her bir birim fiyat başına toplamları

alınarak piyasa arz eğrisi oluşturulur. Piyasa arz eğrisi piyasadaki tüm üreticilerin arz gücünü

göstermektedir. Böylece piyasa analizi daha sağlıklı yapılabilmektedir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

11

(Grafik 1.6)

P

P

P

S

4

S

S

3

Q

0

Q

12 20

0

16

(A)

Q

18

0

(B)

22 26

(C)

Grafik 1.6.’da A,B ve C üreticileri için bireysel arz eğrileri gösterilmiştir. Üç üreticinin

bulunduğu piyasa arz eğrisi ise şu şekilde gerçekleşir: Grafik 1.7.’de piyasa arz eğrisinde

görüldüğü gibi fiyatlar sırasıyla 3 ve 4 para birimi iken arz miktarlarının toplamı da 50 ve 64

olmaktadır.

(Grafik 1.7.)

P

S

4

N

3

M

0

Q

50

64

Arzı etkileyen belirli faktörler vardır. Bu faktörleri belirtmeden önce önemli bir kavram

olan ceteris paribus varsayımıyla yani diğer faktörler sabit kabul edildiğinde analizler daha

sağlıklı yapılabilmektedir. Örneğin iki değişken olarak arz ve fiyat arasındaki ilişki

incelendiğinde ceteris paribus yaklaşımıyla diğer unsurlar sabit varsayılmakta ve etkileri ihmal

edilmektedir.

Arzı etkileyen faktörlerden malın fiyatı arz eğrisi üzerinde değişime neden olurken arz

eğrisinde kaymaya yol açmaz. Grafik 1.7.’de görüldüğü gibi fiyatın 3’ten 4’e yükseldiği

durumda aynı arz eğrisi üzerinde arz edilen miktarın 50’den 64’e çıktığı ve M noktasından N

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

12

noktasına geçiş yapıldığı anlaşılmaktadır. Dolayısıyla malın fiyatındaki değişme arz edilen

miktarı etkilemektedir.

Arzı etkileyen ve arz eğrisinde kaymaya neden olan faktörlere göre;

•

Üretim maliyetleri azaldığında aynı fiyat üzerinden daha çok kar elde etme

isteği arzı arttırmaktadır. Bu durumda arz eğrisi sağa kayar.

•

Teknolojinin

gelişmesi

ve

gelişen

teknolojiyle

verimliliğin

artması,

maliyetlerin azalması gibi unsurlar arzı arttırıcı etkide bulunmaktadır. Arz eğrisi

sağa kayar.

•

Üretici sayısı arttığında arzın artması yani arz eğrisinin sağa kayması

beklenmektedir.

•

Diğer malların fiyatının değişmesi konusunda örnek olarak aynı girdiler

kullanılarak üretilen iki maldan birinin fiyatının arttığı durumda üreticiler fiyatı

artan malı daha çok arz etmek isteyecekleri için fiyatı sabit kalan malın arzı

azalacak ve arz eğrisi sola kayacaktır.

•

Üretici tercihinde değişim olduğu takdirde üretici kaynaklarını herhangi bir

malın

üretimi

için

kullanabilmekte

ve

başka

bir

malın

üretimini

azaltabilmektedir. Bu koşullar altında üreticinin tercih ettiği malın arzı artar ve

arz eğrisi sağa kayar.

•

Malın fiyatının değişeceği beklentisi durumunda üretici eğer daha sonraki bir

zamanda malın fiyatının düşeceği beklentisi içinde olursa o malın arzı fiyat

yüksekken artar ve malın arz eğrisi sağa kayar.

Arzı etkileyen faktörlerin arz eğrisinde yarattığı etki Grafik 1.8.’de gösterilmektedir.

Buna göre aynı fiyat seviyesinde üretim maliyetleri azalırsa, teknoloji gelişirse, üretici sayısı

artarsa, üretici tercihi o mala yönelirse ve malın fiyatının ilerde düşeceği beklentisi oluşursa arz

artar yani arz eğrisi sağa kayar. Aksi durumlarda ise arz azalır ve arz eğrisi sola kayar.

Grafikte S0 ilk arz eğrisini temsil etmektedir. Arzın arttığı durumlarda arz eğrisi sağa

kayarak S1, arzın azaldığı durumlarda ise arz eğrisi sola kayarak S2 gibi bir eğri olacaktır. Aynı

fiyat düzeyinde S1 eğrisi Q1 düzeyinde mal arzını, S0 eğrisi Q0, S2 eğrisi ise Q2 kadar mal arzını

göstermektedir. Aşağıdaki grafiğe göre;

Q1 > Q0 > Q2 ‘dir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

13

(Grafik 1.8.)

P

S2

S0

S1

P0

0

Q

Q2

Q0

Q1

Talep

Belirli bir zamanda belirli bir fiyat üzerinden tüketiciler tarafından malın piyasadan satın

alınmaya razı olunmasıdır. Tüketici tarafını temsil eder. Arz edilen malların karşılığı olarak

piyasa düzeninin işlemesi için talebin oluşması şarttır. Tüketiciler gelirleri doğrultusunda

ihtiyaçlarını karşılamak için mallar arasında seçim yaparak talep olgusunu yaşatırlar.

(Grafik 1.9.)

Fiyat(P)

Talep (D) Eğrisi

Miktar(Q)

0

Grafik 1.9.’da görüldüğü üzere dikey eksende malın fiyatı, yatay eksende ise malın

miktarı gösterilir. Talep eğrisi negatif eğimli bir eğridir. Bunun nedeni ise malın fiyatı arttığında

daha az talep görecek olmasıdır. Yani talep edilen miktar ile malın fiyatı arasında ters orantılı

bir ilişki bulunmaktadır. Bu durum talep kanunu olarak bilinmektedir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

14

Grafik 1.9.’da tek bir tüketici için bireysel talep eğrisi gösterilmektedir. Daha fazla

tüketicinin aynı malı talep ettiği durumda ise talep edilen miktarların her bir birim fiyat başına

toplamları alınarak piyasa talep eğrisi oluşturulur. Piyasa talep eğrisi, piyasadaki bütün

tüketicilerin talep gücünü göstermekte ve analizlerin daha sağlıklı yapılmasını sağlamaktadır.

(Grafik 1.10.)

P

P

P

4

3

D

0

D

Q

12

0

D

Q

20

16

D

0

18

Q

22 26

E

F

Grafik 1.10.’da bireysel talep eğrileri D,E ve F tüketicileri açısından gösterilmektedir.

Bireysel talep eğrileri o mal için tüketicilerin alım gücünü temsil etmektedir. Bireysel talep

eğrilerinin her birim fiyat üzerinden talep miktarları toplanarak elde edilen piyasa talep eğrisi

ise Grafik 1.11.’de gösterilmektedir.

(Grafik 1.11.)

P

4

P

3

R

D

Q

0

50

64

Talebi etkileyen belirli faktörler vardır. Ceteris paribus varsayımı altında talebi

etkileyen faktörlerden malın fiyatı talep eğrisi üzerinde değişime neden olurken talep eğrisinde

kaymaya yol açmaz. Grafik 1.11.’de görüldüğü gibi fiyatın 3’ten 4’e yükseldiği durumda aynı

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

15

talep eğrisi üzerinde talep edilen miktar 64’ten 50’ye düşmekte ve aynı eğri üzerinde R

noktasından P noktasına geçiş yapılmaktadır. Yani malın fiyatındaki değişme talep edilen

miktarı etkilemektedir.

Malın talebini etkileyen fiyat dışı faktörler ise;

•

Tüketicinin gelir düzeyinin yükselmesi mala olan talebini arttırır ve talep

eğrisini sağa kaydırır.

•

Tüketici sayısı ya da nüfus, alıcı sayısını temsil etmektedir. Tüketici sayısının

artması talebi arttırır ve talep eğrisini sağa kaydırır.

•

Diğer

malların

fiyatlarında

görülen

değişim

talebi

etkilemektedir.

Tamamlayıcı malının fiyatının artması söz konusu malın fiyatı değişmese bile

talebini azaltır ve talep eğrisini sola kaydırır. Örnek olarak benzin fiyatlarının

artmasının araba talebini azaltması verilebilir. İkame malının fiyatı arttığında ise

malın talebi artar ve talep eğrisi sağa kayar. Kırmızı etin fiyatı arttığında beyaz

ete yönelim olur ve beyaz etin talebi artar.

•

Tüketici zevk ve tercihleri hangi mala yönelirse o malın talebi artar ve talep

eğrisi sağa kayar.

•

Beklentiler gelecekle ilgili tahminlerdir. Bir malın daha sonraki zamanlarda

fiyatının artması bekleniyorsa, malın talebi artar ve talep eğrisi sağa kayar.

Talebi etkileyen faktörlerin talep eğrisinde yarattığı etki aşağıdaki grafikte

gösterilmektedir. Buna göre aynı fiyat seviyesinde tüketicinin geliri artarsa, tüketici sayısı

artarsa, tamamlayıcı malların fiyatı azalırsa, ikame malların fiyatı artarsa, tüketici tercihi o mala

yönelirse, ileride malın fiyatının yükseleceği beklentisi oluşursa talep artar yani talep eğrisi sağa

kayar. Aksi durumlarda ise arz azalır ve arz eğrisi sola kayar.

Grafik 1.12.’de D0 ilk talep eğrisini temsil etmektedir. Talebin arttığı durumlarda talep

eğrisi sağa kayarak D1, talebin azaldığı durumlarda ise talep eğrisi sola kayarak D2 gibi bir eğri

olacaktır. Aynı fiyat düzeyinde D1 eğrisi Q1 düzeyinde mal talebini, D0 eğrisi Q0, D2 eğrisi ise

Q2 kadar mal talebini göstermektedir. Grafik 1.12.’ye grafiğe göre;

Q1 > Q0 > Q2 ‘dir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

16

(Grafik 1.12.)

P

P0

D1

D2

D0

0

Q

Q2

Q0

Q1

Piyasa Dengesi

Piyasa arz ve talebin karşılaştığı, denge fiyat ve miktarının belirlendiği ortam olarak

tanımlanmaktadır. Piyasalara örnek olarak tahvil, para, sermaye, enerji piyasaları gösterilebilir.

Piyasa dengesi piyasadaki aktörlerin bulunmaya razı oldukları nihai karar noktasıdır. Piyasa

arz ve piyasa talep eğrilerinin kesiştiği noktada kararlı bir piyasa denge fiyatı ve piyasa denge

miktarı bulunur.

(Grafik 1.13.)

P

Arz Fazlası

8

S

G

F

6

E

4

H

J

Talep Fazlası

D

0

Q

10

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

15

20

17

Grafik 1.13.’e göre;

E= Piyasa Denge Noktası

(G-F)=Arz Fazlası

(H-J)=Talep Fazlası

Piyasa denge noktasında alıcı ve satıcılar denge fiyatı ve denge miktarında razı

olmuşlardır. Grafik 1.13.’e göre bu seviye E noktasında, fiyatın 6 birim, miktarın 15 birim

olduğu yerdedir. Bunun anlamı piyasadaki arz eden kesim malı 6 birim fiyattan satmaya, talep

edenler de malı 6 birim fiyattan almaya razıdırlar. Bu seviyede 15 birimlik arz ve talep miktarı

oluşmaktadır. Yani 6 birim fiyat düzeyinde 15 birim miktar arz ve talep edilmektedir. Bu

durumda arz ya da talep fazlası oluşmamaktadır. Dengenin bozulduğu durumlarda ise arz ve

talep fazlası görülmektedir. Grafiğe göre malın fiyatı 8 birime yükseldiğinde yani G noktasında

talep 10 birim miktara düşmektedir. Aynı fiyat düzeyinde arz edenlerin piyasaya sunmaya razı

olduğu mal miktarı F noktasında görüldüğü üzere 20 birimdir. Yani piyasada 8 birim fiyat

olursa 10 birim miktar arz fazlası oluşacaktır. Malın fiyatı 4 birime düştüğünde ise J noktasında

talep 20 birim miktara yükselmektedir. Aynı fiyat düzeyinde arz edenlerin piyasaya sunmaya

razı olduğu mal miktarı G noktasında görüldüğü üzere 10 birimdir. Yani piyasada 4 birim fiyat

olursa 10 birim miktar talep fazlası oluşacaktır.

Arz ve talebi etkileyen faktörlerdeki değişimler piyasa dengesinin bozulmasına neden

olmaktadır. Arzı etkileyen faktörlerin arz eğrisinde, talebi etkileyen faktörlerin talep eğrisinde

meydana getirdiği kaymalar daha önce belirtilmişti. Arz eğrisinde kaymaya neden olacak bir

değişiklikle ilgili örnek verilecek olursa; Grafik 1.14’teki gibi ilk durumda arz eğrisi S eğrisi,

piyasa denge noktası ise A noktasıdır. Üretim maliyetlerinin düştüğü bir durumda arz eğrisi

sağa kayar. Yani S eğrisi S’ eğrisi gibi bir eğri olur. Yeni denge B noktasında gerçekleşir. Bu

seviyede piyasa denge fiyatı düşerken piyasa denge miktarı artmaktadır. Üretim maliyetlerinin

artması durumunda S arz eğrisi sola kayar ve S’’ gibi bir eğri olur. Yeni denge noktası C

noktasına kayar. Bu seviyede ise piyasa denge fiyatı artarken piyasa denge miktarı azalır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

18

(Grafik 1.14.)

S’’

P

S

S’

7

C

6

A

5

B

D

0

Q

12

15

18

Talepte meydana gelen değişikliklerin piyasa dengesine etkisine örnek olarak tüketici

gelirinin arttığı bir durumda talep eğrisinin sağa, azaldığı durumda sola kayması verilebilir.

Grafik 1.15’te ilk durumda D talep eğrisi, piyasa denge noktası ise A noktasıdır. Tüketici

gelirinin arttığı bir durumda talep eğrisi sağa kayar. Yani D eğrisi D’ eğrisi gibi bir eğri olur.

Yeni denge B noktasında gerçekleşir. Bu seviyede piyasa denge fiyatı yükselirken piyasa denge

miktarı artmaktadır. Tüketici gelirinin azalması durumunda D talep eğrisi sola kayar ve D’’ gibi

bir eğri olur. Yeni denge noktası C noktasına kayar. Bu seviyede ise piyasa denge fiyatı ve

piyasa denge miktarı azalır.

(Grafik 1.15.)

P

S

7

B

6

A

5

C

D’

D’’

0

Q

12

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

D

15

18

19

1.3.Esneklik

Esneklik genel tanım olarak ekonomik değişkenler arasındaki ilişkiyi gösteren bir

hassasiyet ölçüsüdür. Değişkenlerden birinde görülen değişimin diğer değişkene olan etkisinin

göstergesidir. Ekonomik açıdan esneklik kavramı arz ve talep üzerinde incelenmektedir.

Piyasadaki arz ve talebin fiyat değişimleri karşısındaki tepkisi üretici ve tüketici kararlarını

etkilemektedir.

Talep Esnekliği

Talep esnekliği malın talep miktarının fiyat değişimlerine verdiği tepkidir. Başka bir

ifade ile fiyat bir birim arttığında malın talep edilen miktarı ne kadar azalır sorusunun cevabı

malın talep esnekliğini vermektedir. Tüketici kararlarının seyri açısından malın talep esnekliği

önemli bir konudur. Talebin fiyat esnekliği, malın talep miktarının %’lik değişiminin fiyatın

%’lik değişimine oranı ile bulunur. Formül olarak;

Ed=

(Q₂−Q₁)/Q₁ ∆Q/Q₁

= ∆P/P₁

(P₂-P₁)/P₁

şeklinde gösterilmektedir. Bu formülde;

Q1= İlk durumdaki talep miktarı

Q2= Yeni durumdaki talep miktarı

P1 = İlk durumdaki fiyat seviyesi

P2 = Yeni durumdaki fiyat seviyesini temsil etmektedir.

Örneğin bir soda piyasasında sodanın fiyatı 10 TL iken tüketicilerin satın almak istediği

miktar 200 adettir. Sodanın fiyatı 15 TL olduğunda satın alınmak istenen miktar 160 adet

olmaktadır. Bu durumda sodanın talebinin fiyat esnekliği kaçtır?

Soruda verilenlere göre

Q1= 200 adet soda

P1 = 10 TL

Q2= 160 adet soda

P2 = 15 TL

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

20

Verileri formüle yazdığımızda sonuç;

(160−200)/200 −0,2

Ed=

=

= -0,4 olarak bulunmaktadır. Bu sonucun yorumu ise bir adet

(15−10)/10

0,5

sodanın fiyatı %1 oranında arttığında talep edilen miktarı %0,4 oranında azalmaktadır.

Bir duyarlılık ölçüsü olan talebin fiyat esnekliğinin olarak çeşitli şekilleri

bulunmaktadır.

(Grafik 1.16.)

P

P

P

D

P

D

Q

0 (Tam Elastik)

D

Q

0

(Tam İnelastik)

D

Q

0

(Elastik)

Q

0

(İnelastik)

Bu grafiklerden tam elastik talep durumunda malın talep edilen miktarı fiyat

değişimlerine sonsuz duyarlıdır. Eğri yatay eksene paraleldir.

Tam inelastik talep durumunda talep eğrisi dikey eksene paralel olarak gerçekleşir.

Esneklik sıfırdır. Yani malın talep edilen miktarı fiyat değişimlerinden etkilenmez.

Elastik talebi gösteren eğri daha yatık bir eğri konumundadır. Bu durum talep edilen

mal miktarının fiyat hareketlerine daha duyarlı olduğunu göstermektedir.

İnelastik talep eğrisi ise dike yakın bir eğridir. Talep edilen mal miktarının fiyat

hareketlerine daha duyarsızdır.

Özel durum olarak birim esneklikte ise esneklik 1’dir. Yani fiyat değişimleri ve buna

karşılık talep edilen miktarda aynı yüzdelik değişim görülmektedir. Esneklik sonucuna bağlı

olarak mutlak değerli ifadede;

-1 < Ed < 1 ise inelastik talep veya esnek olmayan

Ed:= 1 ise birim esnek

IEdI > 1 ise esnek talep şeklinde gösterilir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

21

Nokta Esnekliği talep eğrisi üzerindeki herhangi bir noktanın esnekliğini hesaplamak

için kullanılır.

Ed=

∆Q/Q

∆P/P

formülü ile hesaplanır.

Yay Esnekliği talep eğrisi üzerindeki seçilen iki nokta arasında oluşan yayın esnekliğini

ifade etmektedir.

Ed=

(Q₁−Q₂)/[(Q₁+Q₂)/2]

(P₁-P₂)/[(P₁+P₂)/2]

∆Q

= Q₁+Q₂ X P₁+P₂

∆P

Orta nokta formülü ile hesaplanmaktadır.

Çapraz Esneklik ya da talebin çapraz esnekliği ikame ve tamamlayıcı malların

fiyatlarında meydana gelen değişmelerin malın talep edilen miktarını ne kadar etkileyeceğini

gösteren bir duyarlılık ölçüsüdür.

Eç=

A malının talep miktarındaki % değişim

B malının fiyatındaki % değişim

formülü ile hesaplanmaktadır.

Gelir Esnekliği veya talebin gelir esnekliği ise tüketici gelirinde meydana gelen

değişmelerin talep edilen miktarı ne kadar etkileyeceğini gösteren bir duyarlılık ölçüsüdür.

Ey=

(Q₂−Q₁)/Q₁

(Y₂-Y₁)/Y₁

formülü ile hesaplanmaktadır. Buradaki Y tüketicinin gelirini temsil etmektedir.

Arz Esnekliği

Fiyat hareketlerine üreticilerin duyarlılığını ölçmektedir. Üretici davranışları ve arz

kanununa göre fiyat arttığında arz edilen miktar artar. Arz esnekliği malın fiyatında görülen

%’lik artışın arz edilen miktarını %’lik olarak ne kadar etkileyeceğini hesaplamaktadır. Arz

esnekliği, malın arz miktarının %’lik değişiminin fiyatın %’lik değişimine oranı ile bulunur.

Formül olarak;

Es=

(Q₂−Q₁)/Q₁ ∆Q/Q₁

= ∆P/P₁

(P₂-P₁)/P₁

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

22

şeklinde gösterilmektedir. Bu formülde;

Q1=İlk durumdaki arz miktarı

Q2= Yeni durumdaki arz miktarı

P1 = İlk durumdaki fiyat

P2 = Yeni durumdaki fiyat seviyesini temsil etmektedir.

Arz esnekliğinin çeşitli gösterim şekilleri bulunmaktadır.

(Grafik 1.17.)

P

P

P

S

S

Q

0

P

(Tam Elastik)

S

Q

0

(Tam İnelastik)

S

Q

0

(Elastik)

Q

0

(İnelastik)

Bu grafiklerden tam elastik arz durumunda malın arz edilen miktarı fiyat değişimlerine

sonsuz duyarlıdır. Eğri yatay eksene paraleldir.

Tam inelastik arz durumunda arz eğrisi dikey eksene paralel olarak gerçekleşir. Esneklik

sıfırdır. Yani malın arz edilen miktarı fiyat değişimlerinden etkilenmez.

Elastik arzı gösteren eğri daha yatık bir eğri konumundadır. Bu durum arz edilen mal

miktarının fiyat hareketlerine daha duyarlı olduğunu göstermektedir.

İnelastik arz eğrisi ise dik duruma yakın bir eğridir. Arz edilen mal miktarı fiyat

hareketlerine daha duyarsızdır.

Özel durum olarak birim esneklikte ise esneklik 1’dir. Yani fiyat değişimleri ve buna

karşılık arz edilen miktarda aynı yüzdelik değişim görülmektedir. Esneklik sonucuna bağlı

olarak;

-1 < ES < 1 inelastik

Es = 1 birim esnek

IEsI> 1 ise esnek arz olarak gösterilmektedir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

23

1.4.Üretim ve Maliyetler

Üretim sürecinde kullanılan girdi ve sonuç olarak elde edilen çıktı arasında ilişki

bulunmaktadır. Girdi üretimde kullanılan üretim faktörlerine, çıktı ise üretim sonucu elde edilen

ürünlere denir. Girdi ve çıktı arasındaki ilişkiyi üretim fonksiyonu göstermektedir. Q=f(K,L)

ile gösterilen üretim fonksiyonuna göre Emek(L) ve sermaye(K) bileşimi ile mal ve hizmet(Q)

üretilmektedir.

Üretimden bağımsız olarak kısa dönemde miktarı değiştirilemeyen girdilere sabit girdi,

miktarı değiştirilebilen girdilere değişken girdi denir. Kısa dönemde emek değişken, sermaye

sabit kabul edilir. Uzun dönemde ise her iki girdi de değişkendir. Kısa dönemli üretim

analizlerinde sadece emek faktörü kullanılmaktadır.

Üretime daha çok değişken girdi eklenmesiyle elde edilen toplam çıktıya toplam ürün

denir. Toplam fiziksel ürün olarak da bilinen bu kavram “TP” ile gösterilir. Ortalama ürün

kullanılan değişken girdi başına düşen toplam ürünü tanımlamaktadır. “AP” ile gösterilir.

AP=TP/L formülü ile hesaplanır. Burada L kullanılan emek faktörünü temsil etmektedir.

Marjinal ürün üretime eklenen her bir emek faktörünün toplam çıktıya olan katkısını

belirtmektedir. “MP” ile gösterilir.

Emek

1

2

3

4

5

6

Toplam Ürün

100

250

330

400

450

420

Ortalama Ürün

100/1=100

250/2=125

330/3=110

400/4=100

450/5=90

420/6=70

Marjinal Ürün

100-0=100

250-100=150

330-250=80

400-330=70

450-400=50

420-450=-30

Yukarıdaki örnekte görüldüğü üzere üretim sürecine 5. emek faktörü dahil edildiğinde

üretim en üst seviyesine ulaşmıştır. 6. emek faktörünün eklenmesi üretim sürecinin zararınadır.

Emek faktörü üretim sürecine dahil edildikçe belirli bir seviyeden sonra marjinal ürün

azalmakta ve negatif değer almaktadır. Bu durumun nedeni azalan verimler kanunudur.

Değişken faktörün miktarının arttıkça verimliliği azalmaktadır. Uzun dönem üretim

fonksiyonunda sermaye de değişken girdi olmaktadır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

24

Kısa Dönem Maliyetler

Kısa

dönem

maliyeti

üretimde

kısa

dönemde

değiştirilemeyen

maliyetleri

belirtmektedir.

Sabit Maliyetler üretim miktarına bağlı olmadan firmaların üstlendiği maliyetlerdir.

Örnek olarak kira ve bakım giderleri verilebilir. TFC ile gösterilir.

Değişken Maliyetler üretim miktarına bağlı olarak değişen maliyetlerdir. İşçilere

ödenen ücretler örnek gösterilebilir. TVC ile gösterilir. TVC toplam değişken maliyeti gösterir.

Üretilen her birim ürün başına değişken maliyet ise AVC ile gösterilir. AVC=TVC/Q ile

hesaplanır.

Toplam Maliyet üretimde kullanılan tüm girdilerin maliyetidir. TC ile gösterilir.

Ortalama toplam maliyet ise ürün başına toplam maliyetin ifadesidir. ATC ile gösterilir.

ATC=TC/Q ile hesaplanır.

Marjinal Maliyet her bir ürünün üretildiğinde toplam maliyete olan katkısıdır. MC ile

gösterilir.

(Grafik 1.18.)

TC

Maliyetler

Maliyetler

TVC

ATC

AVC

TFC

AFC

0

Miktar

0

Miktar

Uzun Dönem Maliyetler

Uzun dönem üretim faktörlerinin değişken olduğu dönemi ifade etmektedir. Firmalar

uzun dönemde kapasitelerini ve girdi miktarlarını arttırabilmektedirler. Uzun dönemin firmalar

açısından önemli yönü sabit maliyetin olmadığı durumda karı maksimize etmek için

maliyetlerin ne kadar azaltılabileceğini sorgulamaktır. Bu nedenle üretim tesislerinin kısa

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

25

dönemli maliyet eğrileri esas alınarak uzun dönemli ortalama maliyet eğrisi oluşturulmaktadır.

Bu eğriye zarf eğrisi de denilmektedir. Grafik 1.19.’da en az maliyetle üretim yapılan kısa

dönem ortalama maliyet eğrisi D’dir. Diğer eğrilerde negatif dışsallıklar nedeni ile maliyet

artışları görülmekte ya da ölçeğe göre azalan getiri nedeni ile maliyet artmaktadır.

(Grafik 1.19.)

Maliyetler

A

LAC

B

E

C

D

0

Miktar

Ölçek Ekonomileri firma veya üretim tesisinin kapasitesini genişleterek, üretim

hacmini büyüterek, verimliliği arttırıcı hamlelerde bulunarak, teknolojiyi geliştirerek ya da

firma dışı etkenlerle maliyetlerini düşürmesini ifade etmektedir. Eğer bu durum firma içi bir

kaynaktan sağlanıyorsa içsel ekonomiler, firma dışı veya diğer firmaların aldıkları kararlar

doğrultusunda gerçekleşiyorsa dışsal ekonomiler olarak adlandırılır. İçsel ekonomilerde

üretimde verimliliğin arttırılması, teknoloji ve inovasyonun katkıları ile maliyetlerin

düşürülmesi durumu pozitif içsel ekonomilere, üretimde maliyet arttırıcı firma içi ve üretim

tesisi kapsamında alınan kararlar negatif içsel ekonomilere sebep olmaktadır. Eğer verimlilik

arttırıcı ve maliyet düşürücü etkiler diğer firma kararları veya dış çevre etkisi ile gerçekleşiyorsa

pozitif dışsal ekonomiler, dış çevrenin etkileri ile maliyetlerde artış ve prodüktivitede azalma

gözlemleniyorsa negatif dışsal ekonomiler geçerlidir denir.

Üretim ölçeğinde meydana gelen değişmelerin çıktı miktarı ve üretim verimliliğinde

değişime neden olması ölçeğe göre getiri kavramını tanımlamaktadır. Genel olarak ölçeğe göre

getiriler;

Ölçeğe Göre Artan Getiri girdi miktarındaki belli oranlarda artış çıktıda daha fazla

oranda bir artış sağlıyorsa,

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

26

Ölçeğe Göre Sabit Getiri girdi miktarındaki belli oranlarda artış çıktıda aynı oranda

artış sağlıyorsa

Ölçeğe Göre Azalan Getiri girdi miktarındaki belli oranlarda artış çıktıda daha az

oranda bir artış sağlıyorsa gerçekleşmektedir.

Örneğin girdi miktarı %10 arttırıldığında çıktı miktarı % 5 artıyorsa ölçeğe göre azalan

getiri, % 10 artıyorsa ölçeğe göre sabit getiri, %15 artıyorsa ölçeğe göre artan getiri vardır.

1.5.Piyasalar

Piyasalar rekabet durumlarına göre ikiye ayrılırlar. Bunlar tam rekabet piyasası ve eksik

rekabet piyasalarıdır.

Tam Rekabet Piyasası

Tam rekabet piyasası rekabet koşullarının tam olarak gerçekleştiği, alıcı ve satıcıların

piyasa denge fiyatı üzerinde hiçbir etkilerinin olmadığı piyasa türüdür. Fiyat piyasa şartlarına

göre belirlenir. Bu nedenle üretici ve tüketicilerin fiyat üzerinde kontrolleri bulunmamaktadır.

Tam rekabet piyasasının dört temel özelliği vardır.

•

Mobilite ya da akışkanlık koşulu piyasaya giriş çıkışların serbest olmasını

gösterir.

•

Atomisite koşulu piyasadaki alıcı ve satıcı sayısının çok olmasının göstergesidir.

•

Homojenlik koşulu her satıcının ürününün aynı olmasını ifade eder.

•

Şeffaflık koşulu alıcı ve satıcıların piyasa hakkında tam bilgi donanımına sahip

olduğunu ve bu bilgilerin şeffaf bir şekilde herkes tarafından bilindiği

varsayımına dayanmaktadır.

Tam rekabet piyasasında denge kısa ve uzun dönem olarak incelenmektedir. Tam

rekabet piyasasında kısa dönemde aşırı kar görülür. Fakat uzun dönemde yeteri kadar firmanın

piyasaya dahil olacağı düşünülür ise aşırı kar oluşmaz.

Tam rekabet piyasasında denge koşulu kısa ve uzun dönemde P=MC=MR’dir. Burada

P fiyatı, MC marjinal maliyeti, MR marjinal geliri temsil etmektedir. Kısa dönemde ABCD

dikdörtgeni firma karını göstermektedir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

27

(Grafik 1.20.)

P,MC,AC,MR

P,LAC,LMC

LMC

MC

LAC

AC

B

C

A

P=AR=MR

P=AR=MR

D

0

Qdenge

Q

Kısa Dönem Firma Dengesi

0

Qdenge

Q

Uzun Dönem Firma Dengesi

Eksik Rekabet Piyasası

Rekabet koşullarının tam olarak gerçekleşmediği piyasa türüdür. Fiyat piyasa

mekanizması içinde belirlenmemektedir. Alıcı ve satıcıların fiyat ve miktar üzerinde kontrolleri

bulunmaktadır.

Monopol

Monopol piyasası tam rekabet piyasasının tam karşıtı olan piyasa türüdür. Özellikleri;

•

Tek satıcı, çok sayıda alıcı vardır.

•

Piyasaya girişte engel vardır. Tek firmaya aşırı kar olanağı sağlar.

•

Tek bir firmanın varlığı tek firmanın endüstri olduğunu göstermektedir.

•

Monopolcü firmanın ürettiği malın yakın ikamesi yoktur.

Grafik 1.21. monopol piyasası için optimum çıktı miktarını veren dengeyi

göstermektedir. Grafiğe göre EFGH dikdörtgeninde firmanın karı oluşmaktadır. Firmanın

marjinal gelirini marjinal maliyetine eşitlediği noktada(M) dengeye ulaşılır. Q1 miktarında

üretim yapılır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

28

(Grafik 1.21.)

P

MC

AC

E

G

F

H

M

D=AR

Q

0

Q1

MR

Monopolcü Rekabet

Monopolcü(Monopollü) rekabet piyasası hem monopol piyasasının hem de tam rekabet

piyasasının özelliklerini taşır. Özellikleri;

•

Piyasada çok sayıda alıcı, çok sayıda satıcı bulunmaktadır. Fakat tam rekabet

piyasasının aksine fiyat üzerinde firmaların kontrolleri olabilmektedir.

•

Piyasaya giriş ve çıkışlar serbesttir. Bu özellik aşırı kar oluşmasını engeller.

•

Ürün farklılaştırılması yapılmaktadır. Buna göre firmaların homojen mallar

üretmek zorunluluğu yoktur.

Oligopol

Oligopol piyasası birkaç firmanın endüstriyi oluşturduğu ve piyasa fiyatını etkilediği

piyasa türüdür. Firmalar arasında fiyat ve miktar üzerinden bağımlılık vardır. Firma kararları

diğer firma kararlarından etkilenir. Firmalar karar alırken diğer firmaların bu durumdan

etkileneceğini ve karşı hamle yapacağını bilir. Oligopol piyasası özellikleri;

•

Birkaç satıcı, çok sayıda alıcı vardır.

•

Hem homojen hem farklılaştırılmış ürün satılır.

•

Piyasa giriş çıkışlarında çeşitli engeller bulunmaktadır.(Ölçek ekonomileri, gizli

anlaşmalar)

•

İki firmanın olduğu oligopol piyasası düopol, üç firmanın olduğu oligopol

piyasası triopol olarak adlandırılır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

29

Oligopol piyasası örnekleri arasında anlaşmalı oligopol ve anlaşmasız oligopol vardır.

Anlaşmasız oligopol konusunda ise birçok ekonomistin teorileri bulunmaktadır. Bunlardan en

bilineni Sweezy modelidir. Sweezy’nin geliştirdiği Dirsekli Talep Eğrisine göre oligopolcü

firma fiyatını yükselttiğinde diğer firmalar fiyatlarını değiştirmeyecek, fiyatını düşürdüğünde

diğer firmalar da düşürecektir. Bu nedenle firma iki talep eğrisi elde eder.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

30

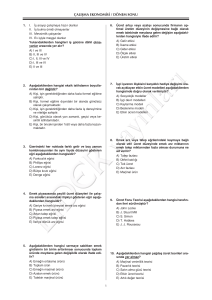

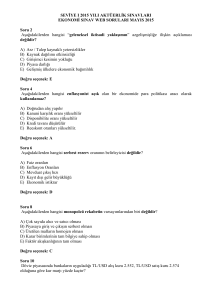

I.BÖLÜM SORULARI

1- Aşağıdakilerden hangisi mikro ekonominin inceleme konusuna girmez?

a) Monopol dengesi

b) Firma maliyeti

c) Tüketici faydası

d) Milli gelir seviyesi

Cevap: D

2- Aşağıdakilerden hangisi arz kaymasına yol açmaz?

a) Teknolojinin gelişmesi

b) Maliyet artışı

c) Üretici sayısının artması

d) Malın fiyatının azalması

Cevap: D

3- Aşağıdakilerden hangisi kayıtsızlık eğrilerinin özelliklerinden birisi değildir?

a) Orijine göre dış bükeydirler

b) Eğriler birbirini kesmezler

c) Orijine yaklaştıkça daha yüksek faydayı ifade ederler

d) Negatif eğimlidirler

Cevap: C

4- Kayıtsızlık eğrisinin dikey ve yatay ekseninde aşağıdakilerden hangileri yer almaktadır?

a) Malın fiyatı ve malın tüketim miktarı

b) Malın fiyatı ve malın faydası

c) Malların üretim miktarları

d) Malların tüketim miktarları

Cevap: D

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

31

5.Kayıtsızlık (farksızlık) eğrisinin orijine göre dış bükey olmasının nedeni aşağıdakilerden

hangisidir?

a)Azalan marjinal fayda

b)Azalan marjinal teknik ikame oranı

c)Azalan marjinal ikame oranı

d)Fırsat maliyeti

Cevap: C

6.Tam tamamlayıcı malların kayıtsızlık eğrisinin şekli aşağıdakilerden hangisidir?

a)Negatif eğimli ve iki ekseni kesen bir eğridir

b)Yatay eksene paralel bir eğridir

c)L şeklindedir

d)Dikey eksene paralel bir eğridir

Cevap: C

7.Girdilerdeki %10’luk artışa karşılık üretim %25 artıyorsa aşağıdakilerden hangisi doğrudur?

a)Ölçeğe göre sabit verim vardır

b)Ölçeğe göre artan verim vardır

c) Maliyetlerde azalma vardır

d)Ölçeğe göre azalan verim vardır

Cevap:B

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

32

8. Üretimde kullanılan değişken girdi miktarı 2 birimden 3 birime çıktığında, toplam ürün 50

birimden 200 birime çıkarsa marjinal ürün miktarı kaç olur?

a)150

b)75

c)100

d)40

Cevap: A

9.Tam rekabet piyasasında uzun dönemde normal kar oluşmasının asıl nedeni aşağıdakilerden

hangisidir?

a)Atomisite

b)Mobilite

c)Homojenlik

d)Şeffaflık

Cevap: B

10. Aşağıdakilerden hangisi talep eğrisi üzerinde bir harekete neden olur?

a) Gelirin artması

b) Malın fiyatının değişmesi

c) Teknolojik gelişmeler

d) Maliyetlerin artması

Cevap: B

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

33

11. Bir malın fiyatı 400 birimden 600 birime çıktığında talep edilen miktarı 1000 birimden 500

birime düşmektedir. Yay esnekliği formülüne göre talebin fiyat esnekliği kaçtır?

a) 5/3

b) -5/3

c) 3/5

d) -3/5

Cevap: B

12. Toplam faydanın maksimum olduğu seviye için aşağıdaki bilgilerden hangisi doğrudur?

a)Ortalama fayda en düşük seviyesindedir

b)Marjinal fayda minimum seviyesindedir

c)Marjinal fayda sıfırdır

d)Ortalama fayda sıfırdır

Cevap: C

13.Aşağıdaki mal gruplarından hangisi tamamlayıcı mallara örnektir?

a)Kırmızı et-beyaz et

b)Çay-kahve

c)Elma-armut

d)Araba-benzin

Cevap: D

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

34

14. Aşağıdaki üretim faktörü ve geliri eşleştirmelerinden hangisi yanlıştır?

a)Sermaye-rant

b)Emek-ücret

c)Sermaye-faiz

d)Girişimci-kar

Cevap: A

15.Üretim olanakları eğrisinin iç kısmında yer alan bir nokta için aşağıdakilerden hangisi

söylenebilir?

a)Üretim tam kapasite çalışmaktadır

b)Üretim faktörleri yetersiz kalmıştır

c)Denge sağlanmıştır

d)Üretim faktörleri eksik üretim yapmaktadır

Cevap: D

16.Bireyin gelirinin arttığı bir durumda denge miktar ve denge fiyat hakkında aşağıdakilerden

hangisi doğrudur?

a)Talep azalır

b)Malın denge fiyat seviyesi değişmez

c)Malın denge fiyatı yükselir

d)Arz azalır

Cevap: C

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

35

17. Üretim maliyetlerinin arttığı bir durumda denge miktar ve denge fiyat hakkında

aşağıdakilerden hangisi gerçekleşir?

a)Arz eğrisi sola kayar

b)Arz eğrisi değişmez

c)Malın denge fiyatı düşer

d)Talep artar

Cevap: A

18. Talep eğrisinin dikey eksene paralel olduğu bir durumda aşağıdakilerden hangisi

söylenebilir?

a)Talep eğrisi tam inelastiktir

b)Talep eğrisi fiyat artışlarına oldukça duyarlıdır

c)Talep birim esnektir

d)Talep sonsuz esnektir.

Cevap: A

19.Tam rekabet piyasası ile ilgili aşağıdaki bilgilerden hangisi yanlıştır?

a)Kısa dönem ve uzun dönem firma dengeleri farklıdır

b)Üretici ve tüketicilerin fiyat üzerinde kontrolleri yoktur

c)Marjinal maliyet eğrisi yatay eksene paraleldir.

d)Denge koşulu MC=P=MR dir

Cevap: C

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

36

20.Aşağıdakilerden hangisi monopol piyasası hakkında yanlış bir bilgidir?

a)Tek satıcı, çok sayıda alıcı vardır

b)Piyasaya girişte engeller bulunmaktadır

c)Üretilen malın yakın ikamesi vardır

d)Marjinal gelir eğrisi ortalama gelir eğrisinin altındadır

Cevap:C

21. Aşağıdakilerden hangisi monopolcü rekabet piyasası hakkında yanlış bir bilgidir?

a)Monopol ve tam rekabet piyasasının özelliklerini taşır

b)Piyasada çok satıcı tek alıcı vardır

c)Ürün farklılaştırılması yapılır

d)Piyasaya giriş çıkış serbesttir

Cevap: B

22. Aşağıdakilerden hangisi oligopol piyasası hakkında doğru bir bilgidir?

a)Piyasaya giriş-çıkış serbesttir

b)Çok alıcı çok satıcı bulunmaktadır

c)Sadece homojen ürün üretilir

d)Anlaşma yapan firmalar tröst oluşturur

Cevap: D

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

37

23. Bir malın fiyatı 8 liradan 16 liraya çıktığında talep miktarı 20 birimden 10 birime düşmüştür.

Bu malın talebinin fiyat esnekliği kaçtır?

a) -0,5

b) 0,5

c) 1

d) 0

Cevap: A

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

38

II. BÖLÜM

PARA POLİTİKALARI

2.1.Para Tanımı, Kapsamı ve Çeşitleri

Para, mal ve hizmet değiş-tokuş işlemi için kullanılan araçtır. Mal ve hizmet değiştokuşu ya da takasının yapıldığı alanda bulunan madeni ve banknot sistemi parayı ifade eder.

Fakat bu tanım dar kapsamlıdır. Zira para sadece nakit demek değildir. Kabul edilen herhangi

bir ödeme aracı da bu sisteme eklenebilmektedir.

Para ekonomi için önemli bir unsurdur. Ülkede bulunan toplam para miktarı

makroekonomik göstergeler ile ilişki içindedir. Para ülke içindeki mal ve hizmet değişimlerinin

aracısıdır.

Paranın çeşitli fonksiyonları bulunmaktadır. Bunlar aşağıda açıklanmıştır;

Para değişim aracıdır. Mübadele değerini ifade eder. Para, mal ve hizmet satın

alımlarında bedel karşılığında kullanılır. Para işlem maliyetlerini düşürür. Mal ve hizmetlerin

değiş-tokuşunda harcanan süre işlem maliyeti olarak tanımlanmaktadır. Para bu maliyeti en aza

indirmektedir. İşlem maliyetlerinin düşürülmesi ekonominin daha sağlıklı olarak işleyebilmesi

için önem arz etmektedir. Böylece ekonomide mübadele aracının dolaşımı daha hızlı

olmaktadır. Para, iki mal arasındaki mübadeleye dayalı olan trampa sisteminin yerine

kullanılmaktadır.

Para değer muhafaza(koruma) aracıdır. Para, gelirin elde edilme ve harcanması

arasındaki sürede alım gücünü korumakta ve geleceğe aktarmaktadır. Malların yapıları itibari

ile muhafazasının zor olduğu durumlarda mübadele değeri olarak paranın olması ve malların

paraya çevrilebilmesi bireylere avantaj sağlamaktadır. Para yapısı bakımından likit bir araçtır.

Doğrudan kullanılabilme, işlemleri hızlandırması yönleri ile hayata kolaylık sağlamaktadır.

Gelirin tahvil, gayrimenkul gibi araçlarda kullanılması durumunda da değer koruma

özelliğinden bahsedilebilir. Bireyler bu yöntemle de gelirlerini kullanabilmektedir. Fakat para

bu araçlar içinde en likit olan araçtır.

Paranın değeri enflasyon düzeyi ile doğrudan ilişkilidir. Enflasyonun olduğu yani

fiyatlar genel seviyesinin arttığı bir ortamda paranın satın alım gücü düşmektedir. Böyle bir

durumda bireyler servetlerini para olarak tutmak istemezler.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

39

Para hesap birimidir. Ekonomideki mal ve hizmetlerin değerlerinin ölçülmesi

konusunda hesap birimi fonksiyonuna sahiptir. Trampa usulünde N miktarda mal bulunan bir

ekonomi için kaç tane fiyat oluştuğunu gösteren formül;

N x (N-1)

2

olarak gösterilmektedir.10 tane malın olduğu bir ekonomide oluşan fiyat

sayısı 45’tir.

Paranın trampa sistemine göre en önemli avantajı, birçok mal ve hizmetin bulunduğu

günümüz ekonomilerinde çok fazla fiyat ya da takas sayısının çıkmayacak olmasıdır. Böylece

işlemler daha hızlı gerçekleşmektedir.

Bir maddenin para olması için bazı özelliklere sahip olması gerekmektedir. Bu

özellikler;

•

Para standart olmalıdır. Para görünüş ve fiziksel yapı olarak özgün bir tarzda

ve fark edilebilir olmalıdır.

•

Para genel kabul görmelidir. Hem ülke içinde hem de uluslararası düzeyde

para kabul görmelidir.

•

Para taşınabilir olmalıdır. Bireylerin rahatça yanlarında taşıyabileceği

biçimde uygun fiziksel özelliklere sahip olmalıdır. Hafif ve katlanabilir olması

paranın rahat taşınabilmesi açısından önem arz etmektedir.

•

Para taklit edilmemelidir. Bu konuda sahteciliğin önüne geçmek için paranın

özgün teknikler geliştirilerek toplum tarafından güvenle kullanılması

sağlanmalıdır.

•

Para bölünebilirliğe sahip olmalıdır. Mal ve hizmetlerin satın alımlarında

para uygun büyüklüklere bölünebilir olmalıdır. Hesaplamaların kolay

yapılabilmesi sağlanmalıdır.

•

Para dayanıklı olmalıdır. Para kolay tahrip olmamalıdır. Para, piyasada

dolaştıkça

deforme

olabilmekte

ve

yıpranabilmektedir.

Bu

nedenle

dayanıklılığa dikkat edilmelidir.

Para Çeşitleri

Paranın gelişimi toplumların yapısı değiştikçe ön plana çıkmıştır. Para genel olarak üç

kısımda incelenir: Mal para ve madeni para sistemi, İtibari-kağıt para sistemi, Kaydi para.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

40

Mal Para ve Madeni Para Sistemi

Mal para sistemi basit olarak trampa sisteminde her bir malın takas işleminde para gibi

kullanılmasıdır. Toplumlar daha sonraki dönemlerde değerli metallerden ilk para benzeri

maddeyi kullanmışlardır. Bu sistem altın ve gümüş üzerine kurulmuştur. Mal yerine mübadele

aracı olarak kullanılan altın ve gümüş paralar para fonksiyonunu gerçekleştirmişlerdir. Madeni

para sistemi gümüş, altın ve çift metal para sistemlerini içermektedir. Gümüş ve altın para

sistemleri ise tek maden sistemleridir.

Gümüş para sisteminde değişim işlemleri gümüşle yapılmıştır. Değerli madene dayalı

para sistemlerinde gümüş altından daha eski bir kullanıma sahip bulunmaktadır. Gümüş daha

eski dönemlerde daha değerli bir maden iken para birimi olarak uzun yıllar boyunca

kullanılmıştır. Gümüş sınırsız satın alım sunmuştur. Devlet tarafından belirli bir ölçü ve

ağırlıkta basılmıştır.

Altın para sistemi ise üç aşamadan geçmiştir;

•

Altın sikke sistemi

•

Altın külçe sistemi

•

Altın kambiyo sistemi

Çift metal para sisteminde altın ve gümüş para sisteminin ortak kullanımı söz

konusudur. Altın ve gümüş arasında devlet tarafından belirlenen bir kur bulunmaktadır. Çift

metal para sisteminde iki sorun ortaya çıkmaktadır. Bu sorunlar;

•

Çift metal sistemi aksamıştır. Bunun nedeni daha çok gümüş madeninin

bulunması ile gümüşün değer kaybetmesidir. Daha sonraki dönemlerde altının

bu sistemden çekilmesi ise gümüş sisteminin tek başına kalmasına sebep

olmuştur. Yani para sistemi aksamıştır.

•

Gresham Kanunu olarak bilinen ve “kötü para iyi parayı kovar” temelindeki

görüştür. Bireylerin çift metal para sisteminde gümüşün değeri azaldığı için

gümüşü elden çıkarmak isteyip altını saklamaları buna en iyi örnektir.

Günümüzde bu duruma örnek olarak yıpranmış kâğıt paraların öncelikli elden

çıkarılmak istenmesi verilmektedir. Yani dolaşıma tahrip olmuş paranın

sürülmesidir.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

41

İtibari-Kâğıt Para Sistemi

Kâğıt para sistemi günümüz ekonomilerinde kullanılan gelişmiş bir para sistemidir.

Yasal olarak yetkili kurum tarafından basılmaktadır. Türkiye’de bu yetki T.C. Merkez

Bankası’ndadır. Kâğıt paranın ülke ekonomisi için sadece ekonomik anlamı bulunmamaktadır.

Kâğıt para her özgür ve bağımsız ülkenin kendi egemenliğini göstermesi açısından bir sembol

mahiyetindedir.

Kâğıt para sisteminin avantajları ve dezavantajları bulunmaktadır.

Avantajları;

•

Taşınma ve basılma kolaylığı bulunmaktadır.

•

Satın alımlarda sınırsızlık vaat etmektedir.

•

Devletin gelirini toplamasına yardımcı olmaktadır.

Dezavantajları;

•

Her ülkenin kendi parası olduğu için kur farkları ortaya çıkmaktadır.

•

Fiyatların artmasına neden olabilmektedir.

Kaydi Para

Kaydi para banka parası olarak da bilinmektedir. Elde somut bir para olmadan banka

hesaplarında bulunan parayı ifade etmektedir. Vadesiz mevduat hesaplarında bulundurulan bu

para başka hesaplara da aktarılabilmektedir.

2.2. Para Piyasası

Para piyasası para arzı ve para talebinin buluştuğu uygun ekonomik ortam olarak

tanımlanmaktadır.

Para Arzı

Para arzı bir ekonomideki toplam para miktarını ifade etmektedir. Daha genel bir

açıklama ile para arzı, ekonomideki geçerli ödeme aracının toplamını içermektedir. Para arzı

ekonomideki dolaşan toplam paranın ölçüsüdür. Hane halkı ve firmaların ödemelerini

gerçekleştirebilmek veya kısa vadeli işlemlerini yapabilmek için kullandıkları varlıkların

toplamıdır.

LİSANSLAMA SINAVLARI ÇALIŞMA KİTAPLARI

42

Para arzı kavramı ekonomi açısından önem arz etmektedir. Piyasada bulunan ya da

piyasaya sürülen para miktarı o paranın değerini belirlemektedir. Para, piyasadaki rolü

bakımından herhangi bir mal ile aynı konumda değerlendirilmektedir. Bir malın piyasada çok

olması onun değerini düşürdüğü gibi paranın da piyasada çok olması diğer para birimleri

karşısında paranın değerini düşürmektedir.

Para arzı konusunda yetkili olan kurum Merkez Bankası’dır. Merkez Bankası çeşitli

para politikası araçlarını kullanarak piyasadaki likiditeyi belirli bir miktarda tutmaya

çalışmaktadır. Para arzı içeriğine dahil olan ödeme araçları konusu ekonomistler arasında

tartışma yaratmıştır. Türkiye’de kullanılan para arzı tanımları;

M0=Dolaşımdaki Para - Bankalardaki Para

M0 en dar para arzı tanımıdır. Dolaşımdaki para toplamından bankalarda bulunan

paranın çıkarılması ile bulunmaktadır.

M1=M0 + Vadesiz Mevduat(TL, YP)

M1 para arzı tanımı: M0, vadesiz mevduatta bulunan TL ve yabancı para birimleri