6 Temmuz 2017

Merkezi bütçe performansı ve kamu borçluluğu

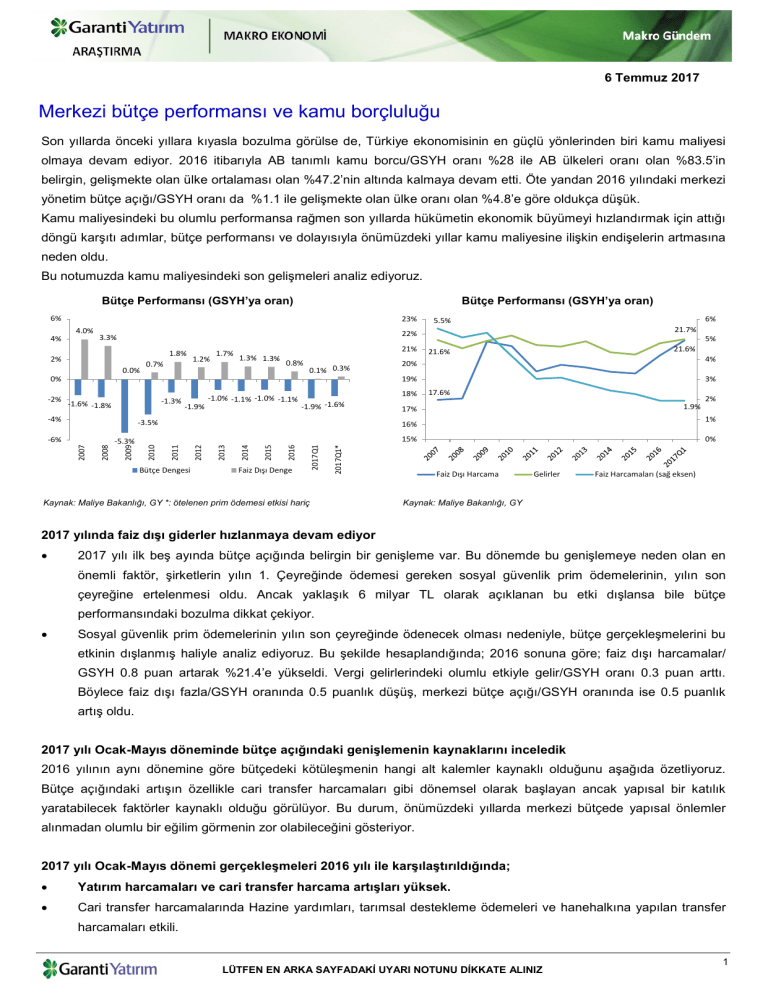

Son yıllarda önceki yıllara kıyasla bozulma görülse de, Türkiye ekonomisinin en güçlü yönlerinden biri kamu maliyesi

olmaya devam ediyor. 2016 itibarıyla AB tanımlı kamu borcu/GSYH oranı %28 ile AB ülkeleri oranı olan %83.5’in

belirgin, gelişmekte olan ülke ortalaması olan %47.2’nin altında kalmaya devam etti. Öte yandan 2016 yılındaki merkezi

yönetim bütçe açığı/GSYH oranı da %1.1 ile gelişmekte olan ülke oranı olan %4.8’e göre oldukça düşük.

Kamu maliyesindeki bu olumlu performansa rağmen son yıllarda hükümetin ekonomik büyümeyi hızlandırmak için attığı

döngü karşıtı adımlar, bütçe performansı ve dolayısıyla önümüzdeki yıllar kamu maliyesine ilişkin endişelerin artmasına

neden oldu.

Bu notumuzda kamu maliyesindeki son gelişmeleri analiz ediyoruz.

Bütçe Performansı (GSYH’ya oran)

Bütçe Performansı (GSYH’ya oran)

6%

4%

23%

4.0%

3.3%

1.8%

2%

0.0%

0.7%

1.2%

1.7%

21%

1.3% 1.3%

0.8%

0.1% 0.3%

21.7%

5%

21.6%

21.6%

4%

20%

19%

0%

-1.3%

-1.6% -1.8%

-4%

-1.9%

-1.0% -1.1% -1.0% -1.1%

18%

-1.9% -1.6%

-3.5%

3%

17.6%

2%

1.9%

17%

1%

16%

2017Q1*

2016

2015

2014

2013

Faiz Dışı Denge

2017Q1

Bütçe Dengesi

2012

15%

2011

-5.3%

2009

2008

2007

-6%

2010

-2%

6%

5.5%

22%

Kaynak: Maliye Bakanlığı, GY *: ötelenen prim ödemesi etkisi hariç

0%

Faiz Dışı Harcama

Gelirler

Faiz Harcamaları (sağ eksen)

Kaynak: Maliye Bakanlığı, GY

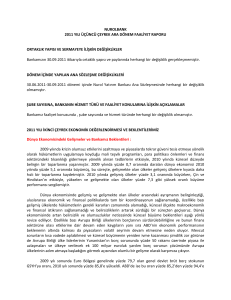

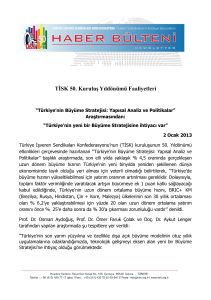

2017 yılında faiz dışı giderler hızlanmaya devam ediyor

2017 yılı ilk beş ayında bütçe açığında belirgin bir genişleme var. Bu dönemde bu genişlemeye neden olan en

önemli faktör, şirketlerin yılın 1. Çeyreğinde ödemesi gereken sosyal güvenlik prim ödemelerinin, yılın son

çeyreğine ertelenmesi oldu. Ancak yaklaşık 6 milyar TL olarak açıklanan bu etki dışlansa bile bütçe

performansındaki bozulma dikkat çekiyor.

Sosyal güvenlik prim ödemelerinin yılın son çeyreğinde ödenecek olması nedeniyle, bütçe gerçekleşmelerini bu

etkinin dışlanmış haliyle analiz ediyoruz. Bu şekilde hesaplandığında; 2016 sonuna göre; faiz dışı harcamalar/

GSYH 0.8 puan artarak %21.4’e yükseldi. Vergi gelirlerindeki olumlu etkiyle gelir/GSYH oranı 0.3 puan arttı.

Böylece faiz dışı fazla/GSYH oranında 0.5 puanlık düşüş, merkezi bütçe açığı/GSYH oranında ise 0.5 puanlık

artış oldu.

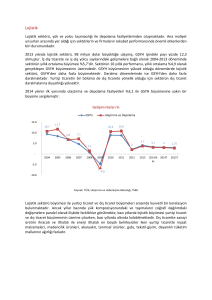

2017 yılı Ocak-Mayıs döneminde bütçe açığındaki genişlemenin kaynaklarını inceledik

2016 yılının aynı dönemine göre bütçedeki kötüleşmenin hangi alt kalemler kaynaklı olduğunu aşağıda özetliyoruz.

Bütçe açığındaki artışın özellikle cari transfer harcamaları gibi dönemsel olarak başlayan ancak yapısal bir katılık

yaratabilecek faktörler kaynaklı olduğu görülüyor. Bu durum, önümüzdeki yıllarda merkezi bütçede yapısal önlemler

alınmadan olumlu bir eğilim görmenin zor olabileceğini gösteriyor.

2017 yılı Ocak-Mayıs dönemi gerçekleşmeleri 2016 yılı ile karşılaştırıldığında;

Yatırım harcamaları ve cari transfer harcama artışları yüksek.

Cari transfer harcamalarında Hazine yardımları, tarımsal destekleme ödemeleri ve hanehalkına yapılan transfer

harcamaları etkili.

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

1

6 Temmuz 2017

Hazine yardımları içinde sağlık, emeklilik ve sosyal yardım giderleri hızlı artıyor. Bu giderler içinde de prim

ödemelerinin ötelenmesiyle sosyal güvenlik açık finansmanı, işveren sigorta primi 5 puan indirimi gibi faktörler

etkili.

Hanehalkı transfer harcamaları içinde ise KOSGEB, turizm enerji teşviki ve diğer transfer harcamaları en çok katkı

veren alt kalemler olarak dikkat çekiyor.

Vergi gelir performansında kötüleşme yok.

Vergi gelirlerinin katkısı kurumlar vergisi ve ithalde alınan vergilerdeki artışın desteğiyle yıllık bazda arttı.

Toplam gelir artışının 2016 yılına göre yavaşlamasında ise vergi dışı gelirlerin önceki yıla göre azalması etkili oldu.

Merkez Bankası’nın Hazine Müsteşarlığı’na aktardığı karın önceki yıla göre yaklaşık 3 milyar TL daha sınırlı

olması ve özelleştirme gelir transferinin 2016 yılının altında kalması ile vergi dışı gelirler önceki yıla göre azaldı.

Yıllık Gelir Artışına Katkı (Ocak-Mayıs, baz puan)

18

Yıllık Gider Artışına Katkı (Ocak-Mayıs, baz puan)

25

16

14

12

20

7

15

10

8

10

6

4

0.7

19.5

11

10

12.7

5

2

0

0

-1.9

-1

-2

-5

2016

Diğer

2017

Vergi Gelirleri

Kaynak: Maliye Bakanlığı, GY

2016

Faiz Giderleri

2017

Faiz Hariç Bütçe Giderleri

Kaynak: Maliye Bakanlığı, GY

Bütçe performansında 2009 küresel finansal kriz sonrasında bozulma var

Merkezi bütçe verisi detaylı incelendiğinde; bütçedeki bazı olumsuz gelişmelerin 2008-2009 küresel kriz

sonrasında başladığı görülüyor. 2009 küresel finansal kriz döneminde ekonomik aktivitede yaşanan yavaşlamanın

özellikle istihdam piyasasındaki etkilerini azaltmak amacıyla bazı önlemler alındı. Bu önlemler; işverenin işçi için

ödediği sosyal güvenlik priminin 5 puanının kamu tarafından karşılanması, kadın ve genç istihdamı artırmaya

yönelik destekleri içeriyordu. Bu destekler, Türkiye ekonomisinde sürdürülebilir büyümeye önemli katkılar verse

de, bütçe performansına olumsuz etkiler yaptı.

Bu desteklerin bütçe açığı üzerindeki etkileri bütçe üzerindeki faiz yükü azalmaya devam ettiği için belirgin olmadı.

Ancak faiz dışı fazla/GSYH oranı, bu desteklerin kalıcı hale gelmesiyle birlikte 2009 kriz öncesi seviyesine

çıkamadı. 2007 yılı ile karşılaştırıldığında; 2016’da faiz hariç giderler/GSYH oranı 3.0 puanlık artışla %20.6’ya

yükselirken; aynı dönemde faiz harcamaları/GSYH oranı 3.6 puan azalarak %1.9’a düştü. Toplam gelirler/GSYH

oranı %21.4 ile 2007 yılına göre 0.2 puan azaldı.

Yapılan çalışmalar, son yıllarda faiz dışı harcamalar içinde katılık gösteren kalemlerin payının arttığına

işaret ediyor. Buna göre; faiz dışı harcamaların bütçe performansında yarattığı kötüleşmenin etkileri sonraki

yıllarda tamamen ortadan kaldırılamıyor. Yoğun olarak Hazine yardımı içeren cari transfer harcamalarının katılık

oranının da %80 civarında hesaplanması*, son dönemde bu kalemde gerçekleşen artışların etkisinin büyük

kısmının toplam harcamalarda katılık yaratacağına işaret ediyor. Bu da önümüzdeki yıllarda ek bir destek

olmasa da bütçe performansında belirgin bir iyileşme olmasının zor olduğunu gösteriyor.

*: TCMB Ekonomi Notu: ”Bütçe Harcama Katılığı, Aralık 2015”

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

2

6 Temmuz 2017

IMF’in yayınladığı yapısal bütçe açığı rakamları da 2011 yılından itibaren genel hükümet bütçe açığında

yapısal bazda bir bozulma olduğunu teyit ediyor. Genel hükümet yapısal bütçe açığının potansiyel GSYH’ya

oranı 2011 yılında %2 seviyesine düştükten sonra 2016 yılı için %2.6 olarak hesaplanıyor.

2017 yılının kalan döneminde bütçe açığında genişleme devam edecek

Maliye Bakanlığı’nın geçtiğimiz ay yaptığı açıklamalara göre bütçe açığının OVP’de açıklanan 47 milyar TL’nin

üzerinde 61.1 milyar TL olması bekleniyor. OVP’ye göre giderlerin yaklaşık 3.6 milyar TL daha yüksek olması

beklenirken; gelirlerin de 7.0 milyar TL daha düşük kalacağı tahmin ediliyor. İşsizlik sigortası fonundan karşılanan

yeni işe alınanlar için SGK prim desteği ile birlikte toplamda bütçe açığının hedefin 11.6 milyar TL üzerinde

kalması bekleniyor. Bu beklentilerle Maliye Bakanlığı’nın merkezi bütçe açığı/GSYH tahmini yaklaşık %2.

Bakanlık tahminlerine göre desteklerin bütçe üzerindeki olumsuz etkisi önümüzdeki yıllarda azalacak.

Bütçe açığı/GSYH oranı için resmi tahminimiz %2.5. Ancak 2017 yılında GSYH’nın %3 olan tahminimizin belirgin

üzerinde gerçekleşeceğine dair göstergeler hem vergi gelirleri tarafında hem de payda etkisi nedenleriyle bu

tahminimiz üzerinde aşağı yönlü risk oluşabileceğine işaret ediyor. Büyümenin iç dinamiklerle beklentilerin

üzerinde canlanması kamunun da destekler tarafında daha temkinli bir yaklaşıma geçmesine neden olabilir.

Ancak bütçedeki mevcut bozulmanın etkilerinin bir kısmının kalıcı etkiler olması ve transfer harcamalarını

sınırlamanın zorlu bir süreç olması nedenleriyle bütçede 2016 yılında gerçekleşen performansa

önümüzdeki yıllarda ulaşılmasının zor olduğunu düşünüyoruz.

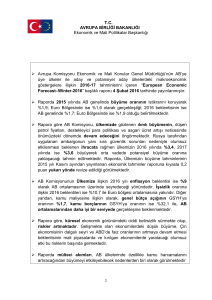

Bütçe açığındaki artış Hazine’nin planlananın üzerinde borçlanmasına neden oluyor

Hazine Müsteşarlığı, geçen yılın sonunda 2017 iç borç çevirme hedefini %98 olarak açıklamıştı. Bu oran 2009’dan

bu yana en yüksek oran. Hazine Ocak-Mayıs aylarında toplamda 43 milyar TL iç borç servisine karşılık 46.5 milyar

TL borçlandı. Haziran ayı borçlanmalarını da kendi hesaplamalarımıza göre dahil ettiğimizde, Hazine yılın ilk

yarısında toplam 53.8 milyar TL iç borç servisine karşılık 62.5 milyar TL borçlandı. Böylece ilk yarıyılda iç borç

çevirme oranı %117 ile bu yılın resmi hedefi olan %98’in oldukça üzerine geldi.

İç Borç Çevirme Oranları 2007-2017

Kaynak: Hazine Müsteşarlığı, GY *Resmi Hedef

İç Borç Çevirme Oranları 2017

Kaynak: Hazine Müsteşarlığı, GY *GY hesaplaması

%98’lik iç borç çevirme oranı hedefine göre Hazine’nin 2017 yılında toplamda 96.2 milyar TL borçlanması

bekleniyordu. İlk yarıyılda hedefinin üzerinde borçlanan Hazine’nin yılın ikinci yarısında hedefine ulaşması için

33.7 milyar TL daha borçlanması yeterli olacak. Yılın geri kalanında 45.1 milyar TL’lik itfanın olduğu

düşünüldüğünde bu %74 civarında bir çevirme oranına denk geliyor. Ancak Hazine’nin önümüzdeki aylarda da

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

3

6 Temmuz 2017

hedefinin üzerinde bir borçlanmayı sürdüreceğini, 2017 yılını %100’ün üzerinde bir iç borç çevirme oranı ile

tamamlayacağını tahmin ediyoruz.

Hazine’nin 30 Haziran’da yayımladığı Temmuz-Eylül 2017 İç Borçlanma Stratejisi’ de bu beklentiyi destekliyor.

Stratejiye göre Hazine’nin bu dönemde iç borç çevirme oranı %130 civarında seyredecek. Bu durum 2017 yılı iç

borç çevirme oranının 2009 yılının (%103.5) da üzerinde tamamlanacağına dair beklentimizi güçlendiriyor.

Hazine Aylık İtfa Miktarı (mlr TL)

Orta Vadeli Program’da öngörülen seviyenin 11.6 milyar TL

20.0

18.0

16.0

üzerinde olacak. Bu rakamın borçlanarak finanse edileceğini

Toplam İtfa

45.1mlr TL

varsaydığımızda 2017 yılında iç borç çevirme oranının %108’e

14.0

yaklaşacağını hesaplıyoruz. Hazine’nin farklı kaynaklar bulması

12.0

ya da bütçe açığının daha

10.0

farklı bir seviyede gerçekleşmesi

8.0

durumunda iç borç çevirme oranı da farklılaşacaktır.

6.0

2017 yılında iç borç çevirme oranı Hazine’nin yıl başında

4.0

hedeflediğinin üzerinde ve son yılların en yüksek seviyesinde

2.0

gerçekleşse de nominal olarak toplam iç borç servisi GSYH’ya

0.0

07.17 08.17 09.17 10.17 11.17 12.17 01.18 02.18 03.18 04.18 05.18 06.18

Kaynak: Hazine Müsteşarlığı, Rasyonet, GY

2017 yılında hükümetin güncel tahminine göre bütçe açığı

oran olarak %3.6 ile 2015 ve 2016 yıllarındaki %4.6 ve %3.9’un

altında kalıyor.

Hedeflerin üzerinde gerçekleşen iç borçlanmanın yanısıra Hazine, dış borçlanmada da (tahvil) ilk yarıyıl itibarıyla

hedeflerinin üzerinde. 2017 yılı için Eurobond ihraç hedefini 6 milyar dolar olarak belirleyen Hazine, 2017 yılının ilk

yarısını 7.5 milyar dolar nominal tutarlı ihraçla tamamladı.

Mevcut koşullar altında faiz giderleri önümüzdeki 3 yılda artmayacak

Hazine Müsteşarlığı’nın

yayınladığı iç borç

ödeme projeksiyonlarını

dikkate

aldığımızda;

borçlanma

dinamiklerinde belirgin bir değişim olmaması durumunda 2018-2020 yılları arasında faiz giderlerinde belirgin bir

değişim olmayacak. Bu da önümüzdeki 3 yılda faiz giderleri tarafından bütçe performansına ek bir yük gelmeyeceğine

işaret ediyor. Ancak önceki yıllarda faiz giderlerindeki düşüş trendinin de artık belirgin olmaması, bütçede faiz

giderleri kaynaklı bir alan olmayacağını gösteriyor. Bu eğilim üzerindeki ana riskler ise şöyle;

Hazine son dönemde bütçe açığındaki artışa da bağlı olarak artan bir borçlanma eğiliminde. Hazine’nin

borç çevirme oranlarını projeksiyonun çok üzerine çekmesi, faiz harcamalarının da daha hızlı artmasına neden

olabilir.

Hazine’nin iç borçlanma vadesinde son yıllarda kısalma olsa da yaklaşık 6 yıl olan ortalama vade, finansal

piyasalardaki gelişmelerin borç stokuna ve faiz harcamalarına kısa vadede yansımalarını sınırlıyor. Borçlanma

vadesinde olası kısalma faiz harcamaları eğilimi üzerinde belirsizlik yaratabilir.

2016 ve 2017 yıllarında artan risk primi ve enflasyon nedenleriyle yükselen iç borçlanma maliyetinin hem

normalleşen politik ortam hem de düşüşe geçmesini beklediğimiz enflasyon ile özellikle 2018 yılında azalacağını

düşünüyoruz. Bu da faiz harcamalarında maliyet nedeniyle ek bir artış olmamasını sağlayacaktır. Ayrıca

küresel piyasalarda da faizlerin bir süre daha düşük kalacağına ilişkin merkez bankası açıklamaları dış borçlanma

maliyetinde küresel gelişmeler kaynaklı belirgin bir artış olmayacağını gösteriyor. Ancak bu eğilimin

gerçekleşmemesi, dünyada enflasyonun hızlı bir artış eğilimine girmesi, Türkiye’de enflasyonun ve risk priminin

yüksek kalmaya devam etmesi bu beklenti için bir risk oluşturabilir.

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

4

6 Temmuz 2017

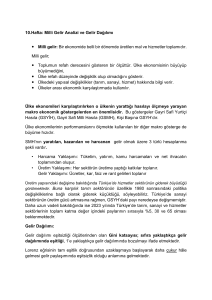

Kamu borcundaki artış eğilimi 2017 yılı ilk çeyreğinde devam etti

2016 yılında bütçe performansındaki kötüleşmenin yanı sıra TL’deki değer kaybının etkisiyle kamu borcu/GSYH oranı

yükseldi. 2015 sonunda %27.5 olan AB tanımlı kamu borç stoku/GSYH oranı 2016 sonunda %28.3’e yükseldi. 2017 1.

çeyreğe ilişkin açıklanan veriler oranın %28.9’a yükseldiğine işaret ediyor. Makro ekonomik tahminlerimizle birlikte

hesapladığımız kamu borcu üzerine hesaplanabilir etkiler değerlendirildiğinde 2017 yılında kamu borcu/GSYH oranının

yaklaşık 1.5 puanlık artışla %30 seviyelerine yaklaşacağını tahmin ediyoruz. Ancak bu seviye ile de Türkiye kamu borcu

hem gelişmiş hem de gelişmekte olan ülke ortalama kamu borç oranının altında kalmaya devam edecek.

AB Tanımlı Kamu Borcu/GSYH

Kamu Borcu Değişim Faktörleri

4%

80

Özelleştirme

Geliri

3%

70

2%

60

Kur etkisi

1%

50

0%

40

-1%

28.9

30

Faiz/büyüme

farkı

Faiz dışı fazla

-2%

-3%

2016 Q4

2015 Q4

2014 Q4

2013 Q4

2012 Q4

2011 Q4

2010 Q4

2009 Q4

2008 Q4

2007 Q4

2006 Q4

2005 Q4

2001 Q4

20

Kaynak: Hazine Müsteşarlığı, GY

Hesaplanamayan

Faktörler

-4%

-5%

2013

2014

2015

2016

2017T

Kaynak: Hazine Müsteşarlığı, IMF, GY

Kamu maliyesindeki gevşemenin olası etkileri: büyüme, cari açık, enflasyon, borçluluk, risk primi

Kamu maliyesindeki gevşemenin ekonomiye çeşitli etkileri olacaktır. Bu etkiler, performanstaki kötüleşmenin kalıcı ya da

geçici olmasına göre kısa süreli ya da uzun süreli olabilir.

2017’de bütçedeki kötüleşmenin nedenleri olan vergi indirimleri ve gider artışları ekonomik büyümeyi

hızlandırmaya yönelik tedbirler. Bu desteklerin de katkısıyla ekonomik aktivite yılın ilk yarısında beklentilerin

üzerinde hızlandı. Bu destekler döngüsel bir etki yaratsa da özellikle kamu yatırımlarının devam edeceğine ilişkin

hükümet açıklamaları, kamunun büyüme üzerindeki katkısının önümüzdeki dönemde de devam edeceğine işaret

ediyor.

Cari açık toplamda kamu ve özel sektör tasarruf yatırım açığından oluşuyor. Bu nedenle kamu performansındaki

kötüleşme, kamuda tasarrufları azalttığından cari işlemler açığını artırıcı bir etki yaratıyor.

Bazı ürünlerin ÖTV ve KDV oranlarındaki indirimler, enflasyonda geçici aşağı yönlü bir etki yaratsa da, transfer

harcamaları kapsamında hanehalkına verilen destekler iç talebi canlandırması nedeniyle enflasyon üzerinde

olumsuz bir etki yaratıyor.

Bütçe açığının kalıcı bir şekilde artması, borç dinamiklerinde bozulmaya neden olacaktır.

Kamu borçluluğundaki artış ya da bu olasılığın artması risk primine yansıyarak faizlerde yukarı yönlü bir baskı

yaratabilir.

Sonuç olarak; mevcut verilerle kamu maliyesinde gevşetici yönde kullanılabilecek bir alan olduğunu düşünüyoruz. Kamu

maliyesinde son dönemde gerçekleşen kötüleşmeye rağmen, faiz harcamalarının önümüzdeki yıllarda sınırlı kalmaya

devam etmesi ve faiz dışı harcamalarda ek bir genişleme olmayacağı beklentisiyle kamu maliyesinde belirgin bir

kötüleşme öngörmüyoruz. Ancak merkezi yönetim bütçesindeki mevcut kötüleşmede katılık olması, borç dinamiklerinde

sınırlı da olsa kalıcı bir bozulmanın olabileceğine işaret ediyor. Sürdürülebilir ekonomik performans için kritik önemde

olan kamu maliyesinde gerçekleşen gevşemenin sınırlı tutulması gerekiyor.

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

5

6 Temmuz 2017

Bütçe Performansı

(12 ay toplam, milyar TL)

IMF Yapısal Bütçe Dengesi

(Genel Hükümet, Potansiyel GSYH’ya oran)

Bütçe Dengesi

Prim öteleme etkisi çıkarılmış

11/16

04/16

09/15

02/15

07/14

12/13

05/13

10/12

-80

-3.5%

03/12

-3.0%

08/11

-60

01/11

-2.5%

06/10

-2.0%

-40

11/09

-1.5%

-20

04/09

-1.0%

0

09/08

20

02/08

-0.5%

07/07

0.0%

40

12/06

60

Faiz Dışı Denge

Prim öteleme etkisi çıkarılmış

-4.0%

-4.5%

-2.0%

-2.6%

-2.9% -2.7%

-3.0%

-3.9%

2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

Vergi Gelir Artış Katkısı

(baz puan, Ocak-Mayıs)

Vergi Dışı Gelir Artış Katkısı

(baz puan, Ocak-Mayıs)

50

16

Diğer

14

10

Uluslararası Ticarette

Alınan

BSMV

8

Özel Tüketim Vergisi

6

KDV

4

Kurumlar Vergisi

12

Diğer

40

Sermaye Gelirleri

Teşebbüs ve Mülkiyet Gelirleri

30

20

10

0

2

Gelir Vergisi

0

-10

2016

2017

2016

Faiz Dışı Gider Artış Katkısı

(baz puan, Ocak-Mayıs)

25

2017

Cari Transfer Harcamaları Artış Katkısı

(baz puan, Ocak-Mayıs)

12

Diğer

20

Sermaye

Cari Transfer

15

10

Hane Halkına Yapılan

Diğer

8

Mal & Hizmet Alım

Personel

10

Tarımsal Destekleme

Ödemeleri

6

4

Hazine Yardımları

5

2

0

0

2016

-5

2016

Hazine Yardımları Artış Katkısı

(baz puan, Ocak-Mayıs)

45

Sosyal Güvenliği

Olmayanların Sağlık Primi

40

35

30

25

Hanehalkı Transfer Harcamaları Artış Katkısı

(baz puan, Ocak-Mayıs)

Sağlık Amaçlı

80

İşveren Sigorta Primi 5

Puan İndirimi

60

Emeklilere Ek Ödeme

40

15

Ek Karşılıklar

10

Faturalı Ödemeler

Barınma Amaçlı

100

Sosyal Güvenlik Açık

Finansmanı

20

Yiyecek Amaçlı

Eğitim Amaçlı

Ekonomi Bakanlığı

Teşvikleri

Turizm Enerji

Teşviği

Bireysel Emeklilik

Devlet Katkısı

Burslar

20

0

5

Devlet Sosyal Güvenlik

Katkısı

0

-5

2017

-2

2017

2016

2017

-20

2016

2017

KOSGEB (Kobi

Desteği)

Diğer

Kaynak: TCMB, BDDK, Garanti Yatırım

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

6

6 Temmuz 2017

Faiz Ödeme Projeksiyonu

(milyar TL)

13.5

10

5

0

2016

2017

2018T

İç Borç

2019T

3.4

2.1

2020T

Dış Borç

İç Borç Stoku

Yıl Bazında Dış Borçlanma (Tahvil)

(USD mlr)

Dış Borç Stoku

05.17

14.6

2016

14.9

12.9

11.7

2015

15

2014

20

6.3

4.2

2013

25

7.7

2012

30

9.6

2011

35

10

9

8

7

6

5

4

3

2

1

0

2010

41.0

2009

41.2

40.5

39.7

37.4

2008

40

2007

45

Kamu Borcu Ortalama Vade

(yıl)

Toplam Stok

Gelişmekte Olan Ülkeler Kamu Borcu* - 2016

8.0

100%

Kamu Borcu/ GSYH (4Ç16)

7.0

80%

6.0

60%

5.0

47%

4.0

40%

3.0

20%

24%

2.0

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

Rusya

Türkiye

Endonezya

Meksika

Kore

Çek Cumh.

Çin

GOÜ

Malezya

Polonya

G. Afrika

Hindistan

0.0

Brezilya

Macaristan

0%

1.0

2017

Kaynak: TCMB, BDDK, Garanti Yatırım, *IIF verilerine göre

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

7

ARAŞTIRMA

Nihan Ziya Erdem

Melis Öztürk

Baş Ekonomist

Direkt Tel :+90 212 384 11 31

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

Araştırma Uzmanı

Direkt Tel :+90 212 384 11 21

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

UYARI NOTU

Model Portföy hisseleri, Araştırma Bölümü’nün Endeks Üzeri (EÜ) ve Endekse Paralel (EP) tavsiyesi

verdiği hisseler arasından; şirketlerin uzun dönemli mali verilerine dayalı olarak yapılan temel analiz

ve kısa vadeli beklentiler bir arada değerlendirilerek oluşturulmuştur. Tercih etmediğimiz hisseler ise

benzer analizler ile, Araştırma Bölümü’nün Endekse Paralel (EP) ve Endeks Altı (EA) tavsiyesi

verdiği hisseler arasından seçilir. Model Portföy değişiklik raporunda, hissenin portföye giriş ya da

çıkış gerekçesi belirtilir. Bir hissenin Model Portföy’e girmesi ya da çıkması uzun vadeli temel

tavsiyesinin değiştiği anlamına gelmemektedir. Model Portföy, sanal bir portföy olup; piyasa

beklentimiz ve de içerisinde yer alan hisselerin beklentileri doğrultusunda ağırlıklandırılarak kümülatif

performansı ile değerlendirilmektedir. Dolayısıyla Model Portföy ve Model Portföy kapsamında

yapılan değişimler, yatırımcının risk ve getiri tercihleri ile birebir örtüşmeyebilir.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak

kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler

mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar

sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler

ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde

sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği

kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez,

alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun

gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal

düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: [email protected]