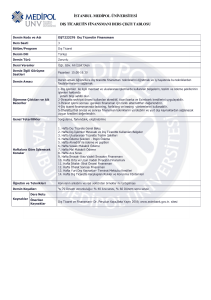

T.C

KARADENĐZ TEKNĐK ÜNĐVERSĐTESĐ

ĐKTĐSADĐ VE ĐDARĐ BĐLĐMLER FAKÜLTESĐ

ĐKTĐSAT BÖLÜMÜ

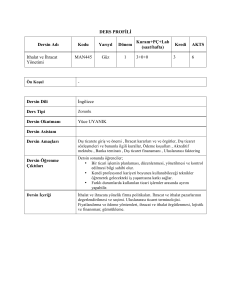

DIŞ TĐCARETTE BANKACILIK

VE

GÜMRÜK PROSEDÜRÜ

DANIŞMAN : Doç. Dr. HARUN TERZĐ

HAZIRLAYAN : 079688 - Özgür Küçükarslan

TRABZON - 2001

ÖNSÖZ

Bu çalışma, Dış Ticarette Bankacılık ve Gümrük Prosedür’ünün nasıl işlediğine

ait bilgileri içermektedir.

Mevzuatta ve uygulamada bulunan eksik yönler ve bu eksikliklerin nasıl

giderileceği konusunda bilgi verilmeye çalışılmıştır.

Çalışmalarımız sırasında bilgi ve açıklamalarıyla yol gösteren danışman

hocamız Doç. Dr. HARUN TERZĐ’ye teşekkür ederiz

TRABZON, 2001

ÖZGÜR KÜÇÜKARSLAN

I

GĐRĐŞ

Dış ticaretin ülke ekonomilerinde oynadığı rol şüphesiz inkar edilemez

düzeydedir. Türkiye’de de dışa açılma politikalarının ve özellikle Gümrük Birliğinin

daha da ileri boyutlara varacağı tahmin edilmektedir.

Çalışmamızın birinci bölümünde ve ikinci bölümünde dış ticarete ilgili genel

esaslar üzerinde durulmuştur. Bir dış ticaret olayının başlatıcısı durumundaki satış

sözleşmelerinin tanıtılmasıyla konuya girilmiş ve daha sonra dış ticaretteki teslim

şekilleri, ödeme şekilleri ve dış ticarette kullanılan belgeler teke teker anlatılarak

örnekler sunulmuştur.

Üçüncü bölümde Gümrük mevzuatı uygulamaları ve yeni değişiklikler ele

alınmıştır. Bölgesel Entegrasyonlar ve 4458 sayılı Gümrük Kanunu ve Uygulamasına

değinilmiştir.

Dördüncü bölümde Dış ticarette çok önemli bir yere sahip olan Serbest Bölgeler

konusu ele alınmıştır ve uygulamalar ayrıntılı şekilde incelenmiştir.

VIII

KISALTMALAR LĐSTESĐ

AB

ABD

AKÇT

CF

CIF

: Avrupa Birliği

: Amerika Birleşik devletleri

: Avrupa Kömür Çelik Topluluğu

: Cost and Freight (Mal ve Navlun)

: Cost, Insurance Paid to named Place of Destınation (Varış Yerine

Kadar

Navlun ve Sipariş Primi Ödenmiş Olarak Teslim

CPT

: Carrige Paid Tanamed Place of Destınation (Varış Yerine Kadar

Navlun Ödenmiş Olarak Teslim

DAB

: Döviz Alım Belgesi

DAF

: Delivered Ad Frantier (Sınırda Teslim)

DĐĐB

: Dahilde Đşleme Đzin Belgesi

DBT

: Döviz Beyan Tutanağı

DDP

: Delivered Duty Paid (Belirlenen Varış Yerinde Gümrük Vergisi

Ödenmiş Olarak Teslim

DDV

: Delivered Duty Unpaid (Belirlenen Varış Yerinde Gümrük Vergisi

Ödenmemiş Olarak Teslim

DES

: Delivered Ex Ship (Gemide Teslim)

DEQ

: Delivered Ex Quaty Duty Paid (Gümrük Vergisi Ödemiş Olarak

Rıhtımda Teslim)

DSB

: Döviz Satım Belgesi

EFTA

: European Free Trade Association (Avrupa Serbest Ticaret Birliği)

FAS

: Free Alanside Ship (Gemi Yanında Teslim)

FCR

: free Carrier (Belirlenen Yerde Teslim)

FOB

: Free on Board (Gemi Küpeştesinde Teslim)

GM

: Gümrük Birliği

DGM

: Gümrükler Genel Müdürlüğü

GM

: Gümrük Mevzuatı

GV

: Gümrük Vergisi

ĐGEME

: Đhracatı Geliştirme Etüd Merkezi

TPKK

: Türk Parasının Kıymetini Koruma Kanunu

TPTB

: Türk Parası Transfer Belgesi

INCOTERMS : Kullanılan Ticari Terimlerin Yorumlanmasında Uluslararası Kurallar

Bülteni

VII

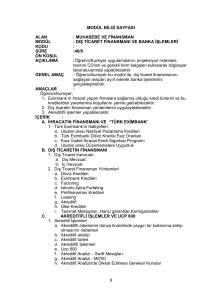

ĐÇĐNDEKĐLER

SAYFA NO

ÖNSÖZ......................................................................................................................I

ĐÇĐNDEKĐLER...........................................................................................................II

KISALTMALAR.....................................................................................................VII

GĐRĐŞ...................................................................................................................VIII

BÖLÜM I: DIŞ TĐCARETLE ĐLGĐLĐ GENEL ESASLAR.............................1

A. DIŞ TĐCARETTE SATIŞ SÖZLEŞMELERĐ.........................................2

B. DIŞ TĐCARETTE TESLĐM ŞEKĐLLERĐ...............................................6

C. DIŞ TĐCARETTE ÖDEME ŞEKĐLLERĐ.............................................12

1. Akreditifli ödeme..............................................................................13

- Akreditifin işleyişi....................................................................14

- Akreditifin çeşitleri...................................................................15

2. Vesaik mukabili ödeme....................................................................19

3. Mal mukabil ödeme..........................................................................19

4. Peşin ödeme......................................................................................20

5. Konsinye hesap.................................................................................22

6. Kabul kredili ödeme..........................................................................23

7. Özel takas..........................................................................................23

8. Bağlı muamele..................................................................................24

9. Factoring...........................................................................................24

BÖLÜM II: DIŞ TĐCARETTE KULLANILAN BELGELER..............................26

A. TĐCARĐ BELGELER............................................................................27

1. Proforma Fatura................................................................................27

2. Ticari Fatura......................................................................................27

3. Konsolosluk fatura............................................................................32

II

4 .Navlun Fatura.....................................................................................32

B: SEVK BELGELERĐ..............................................................................33

1. Konşimento ve çeşitleri......................................................................33

2. Taşıma Senetleri...............................................................................39

3. CMR Belgesi.....................................................................................40

4. FIATA Taşıma Belgeleri..................................................................42

5. Nakliyeci Makbuzu...........................................................................42

6. Posta Makbuzu..................................................................................42

C: SĐGORTA BELGELERĐ........................................................................42

D: DIŞ TĐCARETTE KULLANILAN DĐĞER BELGELER.....................44

1. Menşe Şehadetnamesi.......................................................................45

2. Çeki Listesi........................................................................................47

3. Paket / Koli Listesi............................................................................48

4. Ekspertiz veya Analiz Raporu...........................................................51

5. Gözetim Belgesi................................................................................51

6. Sağlık Raporu....................................................................................51

7. Dolaşım Belgesi................................................................................51

8. Akreditif Mektubu.............................................................................56

9. Döviz Alım Belgesi...........................................................................58

BÖLÜM III : GÜMRÜK MEVZUATI

UYGULAMALARI

VE

YENĐ

DEĞĐŞĐKLER.....................................................................................61

1. GÜMRÜK BĐRLĐĞĐ VE TÜRKĐYE UYGULAMALARI.................62

2. BÖLGESEL ENTEGRASYONLAR..................................................62

3. 4458 SAYILI GÜMRÜK KANUNU VE UYGULAMASI................64

3.1. Karar.............................................................................................64

III

3.2. Bağlayıcı Tarife Bilgisi ve Bağlayıcı Menşe Bilgisi....................65

3.3. Eşyanın Tercihli ve Tercihsiz Menşei..........................................66

3.4. Fikri ve Sınai Mülkiyet Hakları...................................................67

3.5. Geçici Depolama Yerleri..............................................................68

3.6. Basitleştirilmiş Usuller.................................................................68

3.7. Eşyanın Özel amaca Yönelik Kullanımı......................................68

3.8. Gümrük Antrepo Rejimi..............................................................69

3.9. Dahilde Đşleme Rejimi..................................................................69

3.10. Geçici Đthalat Rejimi..................................................................71

3.11. Gümrük Kontrolü Altında Đşleme Rejimi...................................72

3.12. Hariçte Đşleme Rejimi.................................................................72

BÖLÜM IV:DIŞ TĐCARETTE SERBEST BÖLGELER........................................74

A: TÜRKĐYE’DE SERBEST BÖLGELER................................................75

1. SERBEST BÖLGENĐN TANIMI.......................................................75

2. SERBEST BÖLGELERĐN KURULUŞ AMAÇLARI.......................75

3. SERBEST BÖLGELERĐN ÜLKELERE SAĞLADIĞI EKONOMĐK

KATKILAR............................................................................................76

4. SERBEST BÖLGELERĐN TEŞKĐLAT YAPISI................................76

5. SERBEST BÖLGE MÜDÜRLÜKLERĐ GÖREVĐ............................76

6. SERBEST BÖLGELERDE SAĞLANAN TEŞVĐK VE

AVANTAJLAR......................................................................................77

7.SERBEST BÖLGELERDE FAALĐYETTE

BULUNAN

FĐRMALARIN

YARARLANDIĞI VERGĐSEL NĐTELĐKTEKĐ

MUAFĐYETLER.....................................................................................78

8. SERBEST BÖLGELERDE FAALĐYETTE BULUNAN FĐRMALAR

TÜRKĐYE’DE

GEÇERLĐ

ĐHRACA

VE

YATIRIM

TEŞVĐKLERĐNDEN YARARLANABĐLĐR MĐ ?.................................79

9. SERBEST BÖLGEDE ELDE EDĐLEN GELĐRLER TÜRKĐYE’YE

TRANSFER EDĐLMESĐ HALĐNDE VERGĐLENDĐRĐLĐR MĐ ?.........79

IV

10.SERBEST

BÖLGELER

HANGĐ

FĐRMALAR

ĐÇĐN

AVANTAJLIDIR?..................................................................................79

11.FAALĐYETTE BULUNAN SERBEST BÖLGELER ...................79

SERMAYENĐN

TÜRKĐYE’DEN

12. AYNĐ VE NAKDĐ

SERBEST BÖLGEYE VE BURADAN DA YURTDIŞINA

TRANSFERĐ NASIL YAPILIR?...........................................................80

13. SERBEST BÖLGELERDE

FAALĐYET

GÖSTEREN

FĐRMALARDA ÖDENEN ÜCRETLER..............................................80

14.SERBEST BÖLGEDE GEREKLĐ OLAN HĐZMETLERĐN

SAĞLANMASI.......................................................................................81

15.BÖLGE KURUCU ĐŞLETĐCĐ ŞĐRKETLERĐ (BKĐ) ĐLE ĐŞLETĐCĐ

ŞĐRKETLERĐN GÖREV VE YETKĐLERĐ............................................81

16. SERBEST BÖLGEDEKĐ ÖDEMELERĐN HANGĐ PARA BĐRĐMĐ

ĐLE YAPILACAĞI.................................................................................82

17. SERBEST BÖLGEDE YABANCI UYRUKLU

PERSONEL

ÇALIŞTIRMA........................................................................................82

18. SERBEST BÖLGELERDE SOSYAL GÜVENLĐK MEVZUATI

ĐLE GREV VE LOKAVTA ĐLĐŞKĐN HÜKÜMLER.............................82

19. SERBEST BÖLGELERE MALLARIN VE ĐNSANLARIN GĐRĐŞ

ÇIKIŞI.....................................................................................................83

20. SERBEST BÖLGELERDE FAALĐYETTE BULUNAN GERÇEK

VE TÜZEL KĐŞĐLER KAMBĐYO MEVZUATI AÇISINDAN

YURTDIŞINDA YERLEŞĐK SAYILIR MI?.........................................83

21.SERBEST BÖLGELERDE GÜVENLĐK..........................................84

22. SERBEST BÖLGELERDE ĐKAMET MÜMKÜN MÜ ?................84

23. SERBEST BÖLGELERDE MALIN KALIŞ SÜRESĐ.....................84

24. SERBEST BÖLGELERDE PERAKENDE SATIŞ YAPILABĐLĐR

MĐ?..........................................................................................................84

25. KULLANICILARIN TUTMAK ZORUNDA OLDUKLARI

DEFTERLER..........................................................................................84

26. KULLANICI OLMAYAN YERLĐ VE YABANCI FĐRMALARIN

SERBEST BÖLGEDE DEPOLAMADAN YARALANMALARI........85

V

27. SERBEST BÖLGEDE FASON ÜRETĐM YAPILMASI MÜMKÜN

MÜDÜR?................................................................................................85

28. FAALĐYET RUHSATI ALINMASI.................................................85

29.SERBEST

BÖLGEDE

KĐMLER

FAALĐYETTE

BULUNABĐLĐR......................................................................................86

30. SERBEST BÖLGEDE FAALĐYETTE BULUNMAK ĐÇĐN YENĐ

BĐR ŞĐRKET KURMAK VEYA ŞUBE OLUŞTURMAK GEREKĐR

MĐ?..........................................................................................................86

31. SERBEST BÖLGE ADRESLĐ ŞĐRKET KURULMASI VE

TÜRKĐYE’DEKĐ ŞĐRKET MERKEZĐNĐN SERBEST

BÖLGEYE

TAŞINMASI MÜMKÜN MÜDÜR?......................................................87

32.

SERBEST

BÖLGELERDE

HANGĐ

FAALĐYETLER

YAPILABĐLĐR ? HANGĐ KONULARDA FAALĐYET RUHSATI

ALINABĐLĐR ?.......................................................................................87

33. FAALĐYETTE BULUNACAK ĐŞYERĐ NASIL TEMĐN

EDĐLĐR ?.................................................................................................88

34. FAALĐYET RUHSATI SÜRESĐ......................................................88

35. FAALĐYET RUHSATI ÜCRETĐ......................................................88

36. TÜRKĐYE ĐLE SERBEST BÖLGELER ARASINDAKĐ TĐCARET

HANGĐ MEVZUATA TABĐ HANGĐ DURUMDA GELĐR VERGĐSĐ

ÖDENĐR?................................................................................................88

37. TÜRKĐYE’DEN SERBEST BÖLGELERE ĐHRACAT REJĐMĐ

DIŞINDA MAL SATIŞI MÜMKÜN MÜDÜR?....................................89

38. SERBEST BÖLGELER ĐLE DĐĞER ÜLKELER ARASINDAKĐ

TĐCARET HANGĐ MEVZUATA TABĐDĐR.........................................89

39.SERBEST

BÖLGELERDEN

YURTDIŞINA

VEYA

YURTDIŞINDAN SERBEST BÖLGELERE GĐDECEK OLAN

MALLARIN TÜRKĐYE’DEN GEÇĐŞĐ NASIL?...................................89

40. SERBEST BÖLGEDEN YURT DIŞINA VEYA YURTDIŞINDAN

SERBEST

BÖLGEYE

GĐDECEK

OLAN

MALLARIN

TÜRKĐYE’DEN GEÇĐŞĐ NASIL OLUR...............................................89

41. SERBEST BÖLGEDE ÜRETĐLEN MALLAR HANGĐ HALLERDE

TÜRKĐYE MENŞELĐ OLUR.................................................................90

VI

42. SERBEST DOLAŞIMDA BULUNAN ÜRÜNLER

SERBEST

BÖLGELERE

GETĐRĐLDĐĞĐNDE

SERBEST

DOLAŞIM

DURUMUNU DEVAM ETTĐRĐR MĐ ?................................................90

43. .SERBEST BÖLGELERDE YAPILAN ÜRETĐM SONUCU ELDE

EDĐLEN ÜRÜNLER HANGĐ KOŞULLARDA SERBEST DOLAŞIMA

GĐREBĐLĐR ?..........................................................................................90

44. DAHĐLDE VE HARĐÇTE ĐŞLEME REJĐMLERĐNĐN SERBEST

BÖLGELER AÇISINDAN ĐŞLEYĐŞĐ NASIL OLMAKTADIR ?........90

45. TÜRKĐYE’YE ĐTHALĐ KOTA GĐBĐ TĐCARET POLĐTĐKASI

ÖNLEMLERĐNE TABĐ ÜRÜNLER......................................................91

46. SERBEST BÖLGEDEKĐ MALLARA HANGĐ HALLERDE A.TR

BELGESĐ VERĐLĐR?..............................................................................92

47. SERBEST BÖLGELERE GETĐRĐLMESĐ YASAK OLAN

MALLAR................................................................................................92

SONUÇ.........................................................................................................................93

EKLER..........................................................................................................................95

KAYNAKÇA

VII

DIŞ TĐCARETLE ĐLGĐLĐ GENEL ESASLAR

1

DIŞ TĐCARETTE SATIŞ SÖZLEŞMELERĐ

Đthalatçı firmalar, yurtdışından temin etmek istedikleri malları satan yabancı

ihracatçı firmaları bulduktan sonra aralarında yapacakları temaslar neticesinde belli

şartlarda anlaşıp aralarında daha sonra ortaya çıkabilecek anlaşmazlıkları önlemek

amacıyla detaylı bir satış sözleşmesi imzalama yoluna giderler. Bu tür satış

sözleşmesi, ilerde ortaya çıkabilecek anlaşmazlıkları önleyeceği gibi, tarafların hak ve

sorumluluklarının doğru bir biçimde belirlenmesi noktasında oldukça faydalıdır.

Genellikle satış sözleşmeleri ihracatçı firma tarafından hazırlanmakla birlikte,

ithalatçılarında bu anlaşmaya taraf

olması ve imza atması nedeniyle satış

sözleşmesindeki hususları etraflıca bilmelerinde fayda vardır.

Eksiksiz Bir Satış Sözleşmesinde Dikkat Edilmesi Gereken Hususlar:

1) Tarafların adı, adresi mutlaka eksiksiz olarak yazılmalıdır.

2) Sözleşmenin hangi amaçla yapıldığı, yani konusu belirtilmelidir.

3) Sözleşme hangi ürün için ne miktarda yapılmalıdır.

4) Sözleşmeye konu olan malın birim fiyat ve toplam tutarı kaydedilmelidir.

5) Teslim şekli ve teslim yeri yazılmalıdır.

6) Ödeme şekli yazılmalıdır.

7) Sevk tarihi yazılmalıdır

8) Gecikme söz konusu olursa

yaptırımın ne olacağının

sözleşmeye

yazılması ilerideki anlaşmazlıkların önüne geçmek açısından faydalı olacaktır.

9) Ambalaj özellikleri de kaydedilmelidir.

10) Đstenen belgeler yazılmalıdır.

11) Uyuşmazlık halinde ilgili mercilerin yazmasında fayda vardır. (Dölek, 1999.

Sy5-6)

Örnek satış sözleşmesinden farklı olarak, uzun süre birlikte çalışan ve

birbirlerini tanıyıp hangi şartlar çerçevesinde ticari bir ilişki içerisinde bulunduklarını

gayet iyi bilen ithalatçı ve ihracatı firmaları, bazen bir ana sözleşmeye atıfta

bulunmak suretiyle bir proforma faturayı satış sözleşmesi şeklinde de tanzim edip

kullanabilir.

SATIŞ SÖZLEŞMESĐ

NO:1997/54

1.TARAFLAR

Bir Taraftan Tozlu Yaprak Sokak. 3/6 Tozkoparan / ĐSTANBUL adresinde

yerleşik PAMUKSAN ĐPLĐK SAN. A.Ş ( bundan böyle PAMUKSAN olarak

tanımlanacaktır) diğer taraftan Viyana Ry.19 Lyon FRANCE adresinde yerleşik JEN

PIERRE COTTON HOUSE şirketi (bundan böyle PIERRE olarak tanımlanacaktır)

arasında aşağıdaki şartlar anlaşma sağlanmıştır.

2. SÖZLEŞMENĐN KONUSU

PAMUKSAN, PIERRE’e Pamuk Döküntüsü satacaktır.

3.KAPSAMI

60 Ton Balyalı Pamuk Döküntüsüdür

2

4. BĐRĐM FĐYAT VE TOPLAM TUTAR

Birim Fiyat: 1,5 USD/Kg

Toplam tutar:4,5 dolar 90,000

5. TESLĐM ŞEKLĐ

CF-FRANSA

6. ÖDEME ŞEKLĐ

Vesaik Mukabili

7. SEVK TARĐHĐ

18 Mayıs 1997

8. GECĐKME

Yüklemelerdeki gecikme en geç 1 ay olduğunda PAMUKSAN gecikme cezası

olarak aylık %5 tazimat öder, gecikme bir ayı geçtiğinde zarar gören taraf olan

PĐERRE tek taraflı olarak sözleşmeyi fesh hakkına sahiptir.

9. AMBALJLAMA VE SEVKĐYAT

Balyalı

Sevkiyat tır, kamyon ile yapılacaktır.

10. GÖZETĐM

Herhangi bir gözetim, şirketinin denetlenmesi talep edilmemektedir.

11. FORS MAJÖR

Taraflar anlaşma çerçevesindeki yükümlülükleri mücbir sebep koşulları; yani

doğal afetler, savaş, terör, hükümetlerin alacakları dış ticareti sınırlayıcı veya

yasaklayıcı karar dolayısıyla kısmen yada tamamen yerine getirmelerim durumunda,

bu yükümlülüklerin sorumluğundan karşılıklı olarak ibra edilecektir.

Anlaşma çerçevesindeki yükümlülüklerini yerine getirememe durumunda kalan

taraf, yukarıda belirtilen koşulların başlangıcını ve sona erme tarihini karşı tarafa

derhal haberdar edecektir.

Sırasıyla “PAMUKSAN” yada “PIERRE”in ülkesindeki resmi mercilere

verilecek belgeler, yukarıdaki koşuların varlığı sona ermenin yeterli kanıtını

oluşturacaktır.

12. ĐHTĐLAFLARIN HALLĐ

Taraflar bu anlaşmadan doğacak her türlü ihtilafı dostane şekilde çözmeye

gayret edeceklerdir. Bu mümkün olmadığı taktirde halli için Paris’teki Milletlerarası

Ticaret Odası Tahkim Kurulu’na başvuracaklardır. Tahkim Kurulu’nun karaları nihai

ve iki taraf için bağlayıcı olup, temyizi mümkün değildir.

13. SÖZLEŞME DEĞĐŞĐKLĐĞĐ

Bu sözleşmedeki değişiklik iki tarafın onayı ile yazılı şekilde olacaktır.

14. TARAFLARIN KANUNĐ ADRESLERĐ

PAMUKSAN Đplik San A.Ş Tozlu yaprak sok. 3/6 Tozkoparan- ĐSTANBUL

JEAN PĐERRE COTTON HOUSE Veganau Ry.19 Lyon-FRANCE BU ANLAŞMA

3 NÜSHA OLARAK 01.06.1996 TARĐHĐNDE TARAFLARCA KABUL VE ĐMZA

EDĐLMĐŞTĐR.

PAMUKSAN ĐPLĐK SAN. A.Ş

JEAN PĐEERE COOTON HOUSE

Tozlu Yaprak Sok. 3/6

Veganau Ry.19

Tozkoparan-ĐSTANBUL

Lyon-FRANCE

3

DIŞ TĐCARETTE TESLĐM ŞEKĐLLERĐ

5

DIŞ TĐCARETTE TESLĐM ŞEKĐLLERĐ

Dış ticaret işlemleri esnasında alıcı (ithalatçı) ile satıcı (ihracatçı) arasında

düzenlenen satış sözleşmesinde satılan malın alıcıya hangi surette teslim edileceği

kayda bağlanmalıdır.Uygulamada karşılaşılan pek çok anlaşmazlıktan biriside satılan

malın teslimat şeklinin sözleşmede belirtilmemiş olmasından kaynaklanır. Eksiksiz

bir satış sözleşmesi bu gibi hususlara açıklık getirmelidir.

Đhracatçı ve ithalatçılar, malın yurt

dışındaki alıcıya

teslim edilmesi

ifadesini öncelikle şu sorular ışığında cevaplandırmalı ve daha sonra uluslararası

terimlerden kendi şartlarına uygun olanını seçerek satış sözleşmesine

kaydetmelidirler.

1) Satılan mal alıcıya nerede teslim edilecektir?

2) Taşıma giderleri kime ait olacaktır?

3) Taşıma sırasında ortaya çıkabilecek zararı kim tazmin edecektir?

4) Sigorta giderleri kime ait olacaktır?

5) Gerek ihracat gerekse ithalat işlemleriyle kim ilgilenecek ve bu işlemlerden

doğan masrafları kim karşılayacaktır?

Şartlar tespit edildikten sonra INCOTERMS’den kendilerine uygun olanını

seçerek satış sözleşmesine yazmak, ortaya çıkabilecek anlaşmazlıklar halinde

uluslararası kabul görmüş standart terimler tarafların haklarını aramalarında daha

gerçekçi ve adil bir yol izlemesini mümkün kılacaktır. (Dölek,1999, S.23)

BELLĐ BAŞLI TESLĐM ŞEKĐLLERĐ

EX WORKS (TĐCARĐ ĐŞLETMEDE TESLĐM)

Đhracatçının Sorumlulukları:

1. Đhracatçı, belirlenen bir tarihte malları kendi işletmesinde alıcıya verilmek

üzere hazır eder ve alıcıya bu arada teslim eder.

2. Bütün masraflar alıcıya ait olmak üzere, alıcı isterse, kendi ülkesindeki bir

taşıma şirketi ile anlaşarak ithalatçıya yardımcı olacaktır.

3. Đthalatçının kendi ülkesinin mevzuatına yabancı olmasını göz önünde

bulundurarak gerekli gümrük işlemlerinde de ithalatçıya yardımcı olması gerekir.

Đthalatçının Sorumlulukları:

1. Belirlenen tarihte ihracatçının işletmesinde malları teslim alıp malın bedelini

öder.

2. Đhracat ve ithalat için gerekli bütün belgeleri düzenleyip bunlardan doğacak

olan masrafları karşılar.

3. Gerek ihracat ve gerekse ithalat için ödenen bütün vergi, resim ve harçları

öder.

4. Taşıma, sigorta gibi bütün masraflar kendisine ait olup yolda malın başına

gelebilecek herhangi bir hasardan dolayı ihracatçıyı sorumlu tutamaz.

6

FOR (FREE CARRIEER- BELĐRLENEN YERDE TESLĐM)

Đhracatçının Sorumlulukları:

1. Đhracatçı, malların gümrük işlemlerini tamamlar ve bundan doğan masrafları

arşılar.

2. Belirlenen yerde malı ithalatçıya teslim eder. Bu yere gelene kadar ortaya

çıkan tüm masraf, hasar ve riziko ihracatçıya aittir.

3. Đthalatçının talep etmesi halinde, belirlenen yerden sonraki nakliye işlemleri

için, masraflar alıcıya ait olmak üzere taşıma sözleşmesi yapılabilir.

Đthalatçının Sorumlulukları:

1. Belirlenen yer ve zamanda malları ihracatçıdan teslim alır ve bu andan sonra

doğacak bütün masrafları karşılar.

2. Malların kendi ülkesine girişi sırasındaki bütün ithalat işlemlerini yürütür ve

gümrük vergilerini öder.

CPT (CARRIAGE PAID TO NAMED PLACE OF DESTINATION-VARIŞ

YERĐNE NAVLUN ÖDENMĐŞ OLARAK TESLĐM)

Đhracatçının Sorumlulukları:

1. Belirlenen yer ve zamanda malların ithalatçının elinde olmasını temin edecek

şekilde malları hazır edip masrafları kendine ait olmak üzere bir taşıma şirketi ile

anlaşır.

2. Đhracat işlemlerini gerçekleştirir ve bu işlemlerden doğacak masrafları

karşılar.

3. Đthalatçıya gerekli işlemleri yapıldığını ve muhtemel varış tarihini bildirir.

4. Malların taşıma giderleri ödendikten ve ilk sevkiyat yapıldıktan sonra ortaya

çıkabilecek hasar ve rizikolardan sorumlu değildir.

Đthalatçının Sorumlulukları:

1. Malların ithalat işlemlerini gerçekleştirir ve bu işlemlerden doğacak olan

masrafları karşılar.

2. Đhracatçının malları taşıma acentesine teslim etmesinden sonra ortaya

çıkabilecek navlun dışındaki masraf ve riskleri karşılar.

3. Malların taşınma sırasında herhangi bir üçüncü ülkeden transit geçiş söz

konusu ise bu işlemlerden doğacak gümrük masraflarını karşılar.

4. Şayet ihracatçının ödediği navlun ücretine malların varış yerindeki boşaltma

masrafları dahil değil ise bunları da kendisi karşılamakla mükelleftir.

CIP (CARRE AND INSURANCE PAID TONAMED PLACE OF

DESTINATION-VARIŞ YERĐNE KADAR NAVLUN VE SĐGORTA PRĐMĐ

ÖDENMĐŞ OLARAK TESLĐM)

Đhracatçının Sorumlulukları:

1. Belirlenen yer ve zamanda malların ithalatçının elinde olmasını temin etmek

amacıyla gerekli ihracat işlemlerini gerçekleştirir ve bu işlemlerden doğacak olan

masrafları karşılar.

7

2. Varış yerine malların ulaşabilmesi için gerekli olan taşıma işlemlerini

gerçekleştirip navlun ücretini öder.

3. Malların güvenli taşınabilmesi için gerekli olan sigorta işlemlerini yapar ve

sigorta primlerini öder.

4. Malların muhtemel varış tarihini ithalatçıya bildirir.

Đthalatçının Sorumlulukları:

1. Malları belirlenen varış yerinde teslim alabilmek için gerekli olan ithalat

işlemlerini gerçekleştirir ve bu işlemlerden doğacak masrafları karşılar.

2. Malı kendi ülkesinde belirlenen yerde teslim aldıktan sonraki bütün riskleri

üstlenir.

DDU (DELIVERED DUTY UNPAID – BELĐRLENEN VARIŞ YERĐNDE

GÜMRÜK VERGĐSĐ ÖDENMEMĐŞ OLARAK TESLĐM)

Đhracatçının Sorumlulukları:

1. Malların belirlenen yerinde, tespit edilen tarihte hazır olabilmesi için gerekli

olan ihracat işlemlerini yerine getirir ve bundan doğacak masrafları karşılar.

2. Belirlenen yere malların zamanında ulaşabilmesi için bir taşıma acentesi ile

anlaşır ve navlun ücreti öder.

3. Varış yerine kadar ortaya çıkabilecek olan tüm riskleri kabul etmiş sayılır.

Đthalatçının Sorumlulukları:

1. Malları belirlenen varış yerinde teslim alabilmek için gerekli olan ithalat

işlemlerini gerçekleştirir ve bu işlemlerden doğacak masrafları karşılar.

2. Malı kendi ülkesinde belirlenen yerde teslim aldıktan sonraki bütün riskleri

üstlenir.

DDP (DELĐVERED DUTY PAID –BELĐRLENEN

GÜMRÜK VERGĐSĐ ÖDENMĐŞ OLARAK TESLĐM)

VARIŞ

YERĐNDE

Đhracatçının Sorumlulukları:

1. Belirlenen varış yerinde malların zamanında ithalatçıya teslim edilebilmesi

için gerekli olan ithalat ve ihracat işlemlerini yerine getirir ve bu işlemlerden doğan

masrafları karşılar.

2. Malların varış yerine kadar taşınması için gerekli olan sözleşmeyi yapar ve

navlunu öder.

3. Đthalatçının ülkesindeki varış yerine kadar olan bütün risk ve masrafları

üzerine aldığını kabul eder.

Đthalatçının Sorumlulukları:

1. Đthalatçı, bu teslim şekline göre adeta kendi ülkesindeki bir satıcıdan malı alır

gibidir. Bu nedenle tek sorumluluğu malın bedelini ihracatçıya ödemek ve belirlenen

yerde malı teslim almaktadır.

DAF (DELIVERED AD FRONTIER –SINIRDA TESLĐM)

Đhracatçının Sorumlulukları:

1. Belirlenen gümrük sınır kapısında malların tespit edilen zamanda alıcıya

teslim edilebilmesi için gerekli olan ihracat işlemlerini gerçekleştirir ve bu

işlemlerden doğan masrafları karşılar.

8

2. Malların belirlenen sınırda teslim edilmesi aşamasına kadar olan taşıma

ücretini öder. Bu andaki karşılaşılabilecek olan bütün zarar, ziyan ve riskleri üstlenir.

Bu nedenle söz konusu yere kadar olan sigorta işlemleri ve masrafları da satıcıya

aittir.

Đthalatçının Sorumlulukları:

1. Malları sözleşmede belirtilen sınırda teslim alarak, gerekli ithalat işlemlerini

gerçekleştirir ve bu işlemlerden doğacak olan masrafları karşılar.

2. Malların teslim alınmasından sonraki taşıma, sigorta benzeri masrafları

karşılar, riskleri üstlenir.

FAS (FREE ALONGSIDE SHIP- GEMĐ YANINDA TESLĐM)

Đhracatçının Sorumlulukları:

1. Malları sözleşmede belirlenen tarihte hazır ederek teslim edilen geminin

yanına getirir

2. Malların gemi yanına gelene kadar tabi olduğu taşıma giderlerini karşılar.

3. Đhracat işlemlerinin gerçekleştirilmesinde alıcıya yardımcı olur. Zira, ihracat

işlemleri ve bu işlemlerden doğacak masraflar bu satış şekline göre ithalatçıya aittir.

Đthalatçının Sorumlulukları:

1 Đhracat ve ithalat işlemlerini gerçekleştirir ve bu işlemlerden doğacak

masrafları karşılar.

2. Belli bir taşıma acentesi ile anlaşarak, navlunu ödenmiş olarak belirlenen

yerde gemiyi hazır eder ve geminin yükleme yapacağı tarihi ve limanı ihracatçıya

bildirir.

3. Malların geminin yanına gelmesini müteakip ortaya çıkacak bütün masraf,

risk ve hasardan sorumludur.

FOB (FREE ON BOARD-GEMĐ KÜPEŞTESĐNDE TESLĐM)

Đhracatçının Sorumlulukları:

1. Belirlenen yerde, tespit edilen gemin küpeştesinde malların teslimatının

gerçekleştirilmesini temin amacıyla ihracat işlemlerini gerçekleştirir ve bu

işlemlerden doğacak masrafları karşılar.

2. Malın belirlenen tarihte, istenen gemiye yüklenmesi işlemlerini gerçekleştirir

ve bu işlemlerden doğan masrafları karşılar. Malın yüklendiğini bildirerek, belgeleri

yollar.

3. Malın gemiye yüklenmesine kadar olan bütün taşıma, sigorta benzeri

masrafları üstlenir. Malların küpeşteye yüklenmesinden sonraki benzeri masrafları

karşılar ve riskler alıcıya aittir.

Đthalatçının Sorumlulukları:

1. Taşıma acentesi ile anlaşarak navlunu öder ve belirlene tarihte geminin

yükleme yapılacak limanda olmasını temin eder.

2. Đthalat işlemlerini gerçekleştirir ve bu işlemlerden doğan masrafları karşılar.

3. Malların gemi küpeştesine yüklemesini müteakip ortaya çıkacak bütün masraf

ve riskleri karşılar.

9

DES (DELIVERED EX SHIP- GEMĐDE TESLĐM)

Đhracatçını Sorumlulukları:

1. Malların belirlenen tarihte ve yerde hazır bulundurabilmek için ihracat

işlemlerini gerçekleştirir ve bu işlemlerden doğacak masrafları karşılar.

2. Tespit edilen limanda malların alıcıya teslim edilebilmesi için bir taşıma

acentası ile anlaşarak navlunu öder ve malları gemiye yükler. Muhtemel varış tarihini

alıcıya bildirir ve belgeleri yollar. Bu taşıma esnasında ortaya çıkabilecek bütün

masraflar, riskler satıcıya aittir.

Đthalatçının Sorumlulukları:

1. Satış sözleşmesinde belirtilen tarih ve limanda malları gemi bordasında teslim

eder. Bu andan itibaren bütün boşaltma, taşıma vb. masraflar ve riskleri üstlenir.

2. Gerekli ithalat işlemlerini gerçekleştirerek bu işlemlerden doğan masrafları

karşılar.

DEQ (DELIVERED EX QUAY DUTY PAID- GÜMRÜK VERGĐSĐ ÖDENMĐŞ

OLARAK RIHTIMDA TESLĐM)

Đhracatçının Sorumlulukları:

1. Belirlenen tarihte ve yerde malları alıcıya teslim etmek amacıyla ihracat ve

ithalat işlemlerinin her ikisini de gerçekleştirir ve bu işlemlerden doğacak olan bütün

masrafları karşılar.

2. Tespit edilen rıhtımda malların teslim edilmesi amacıyla bir taşıma acentesi

ile anlaşarak, navlunu ve sigortası ödenmiş olan malın sevkiyatını gerçekleştirir.

3. Varış limanına mal geldiğinde, gümrük işlemlerini de gerçekleştirir ve

ithalatçının ülkesinde malı serbest halde alıcıya teslim eder.

Đthalatçının Sorumlulukları:

1. Satıcının yabancılık çekmesini önlemek amacıyla, istek üzerine ve adet olarak

masrafları ithalatçıya ait olmak üzere ithalat işlemlerine yardımcı olur.

2. Satıcıdan malı belirlene rıhtımda teslim aldıktan sonraki bütün masrafları

üstlenir. Đthalatçı için bu tür bir satış şekli kendi ülkesindeki herhangi bir satıcıdan

mal almaya benzediği için çok fazla riski ve masrafı yoktur.

CFR (COST AND FREIGHT- VARIŞ LĐMANINA KADAR NAVLUN

ÖDENMĐŞ OLARAK TESLĐM)

Đhracatçının Sorumlulukları:

1. Satış sözleşmesinde belirlenen limanda malları hazır ederek ihracat

işlemlerini gerçekleştirir ve bu işlemlerden doğan masrafları karşılar.

2. Taşıma şirketi ile anlaşarak malların varış limanına kadar olan navlun giderini

öder.

3. Mallar gemiye yüklendikten sonraki masraflar, sigortada dahil olmak üzere

ithalatçıya aittir.

4. Malların gemiye yüklenmesi sırasındaki masrafları üstlenir.

10

Đthalatçının Sorumlulukları:

1. Malların kendi ülkesindeki varış limanına gelmesi süreci içindeki masraf ve

sigorta bedelini üstlenir.

2. Varış limanındaki boşaltma masraflarını öder.

3. Đthalat işlemlerini gerçekleştirerek bu işlemlerden doğacak masrafları karşılar.

CIF (COST,INSURANCE AND FREIGHT-VARIŞ LĐMANINA KADAR

NAVLUN VE SĐGORTA PRĐMĐ ÖDENMĐŞ OLARAK TESLĐM)

Đhracatçının Sorumlulukları:

1. Belirlenen tarihte malların alıcının eline geçmesi amacıyla bir taşıma şirketi

ile anlaşarak navlunu ve sigorta primi ödenmiş olarak malı gemiye yükler.

Yüklemeden doğan masrafları karşılamakla yükümlüdür.

2. Đhracat işlemlerini gerçekleştirir ve bu işlemlerden doğan masrafları öder.

Đthalatçının Sorumlulukları:

1.Kendi ülkesindeki belirlenen limanda malları teslim alır.Boşaltma masraflarını

karşılar.

1. Đthalat işlemlerini gerçekleştirerek gerekli masrafları öder.

2. Malların gemi küpeştesini geçmesini müteakip navlun ve sigorta primi

dışında kalan bütün masraf ve riskleri üstlenir.

4. Bu satış şeklindeki sigorta denizcilikte kullanılan en dar kapsamlı sigorta

olduğu için, alıcı isterse masrafları kendine ait olmak üzere daha geniş kapsamlı bir

sigorta yapabilir ve ek primleri öder. (Dölek, 1999, SY 23-30)

(www.foreigntrade.gov.tr)

11

DIŞ TĐCARETTE ÖDEME ŞEKĐLLERĐ

12

DIŞ TĐCARETTE ÖDEME ŞEKĐLLERĐ

Bir dış ticaret işlemi için düzenlenen satış sözleşmesinde alıcı ile satıcı

arasındaki anlaşmazlığı önlemek amacıyla uluslararası kabul görmüş ödeme

şekillerinden birisini karara bağlamak gerekir. (Dölek, 1999, SY. 33)

Uluslararası ticarette, Akreditifli, Vesaik Mukabili ve Mal Mukabili olmak

üzere üç çeşit ödeme şekli bulunmaktadır. Kabul Kredili Ödeme, Peşin Ödeme ve

Alıcı Prefinansmanı dış ticaretin finansmanı ile ilgili kavramlar olup ödemenin şeklini

değil, zamanını belirtmektedir. Özel Takas, Bağlı Muamele, Factoring ve Kiralama da

dış ticarette finansman teknikleridir.

MAL ÇEŞĐDĐ

MALIN TUTARI

ÖDEME ŞEKLĐ TESPĐTĐNDEKĐ

UNSURLAR

ĐLGĐLĐ ÜLKE

MEVZUATI

TARAFLARIN

GÜVENĐRLĐLĐĞĐ

MALĐYET

Taraflar söz konusu bu unsurları göz önünde bulundurarak en uygun ödeme

şeklini seçmekte ve bu doğrultuda yükümlülüklerini yerine getirmektedir. (Benli,6.

Bası, ĐGEME )

A) AKREDĐTĐFLĐ ÖDEME

Uluslararası ticarette başta gelen ödeme şekillerinden olan akreditifli ödeme

işlemlerinde uluslararası kurallar ve bankacılık teamülleri uygulanır.(Benli, 6. Bası,

ĐGEME )

Akreditif gerekli şartların yerine getirilmesi durumunda ihracatçıya mal

bedelinin ödeneceğinin bir banka tarafından yazılı olarak garanti edilmesi şeklinde

tanımlanabilir.

Đhracatçı açısından bu tür bir güvence taşıyan akreditifli ödeme şekli ithalatçı

açısından da malların ve gerekli belgelerin eline geçmesini, aksi taktirde mal

bedelinin ödenmeyeceğini garanti altına alan bir ödeme şeklidir.Bu güvenceyi de

ithalatçıya yine bir banka vermektedir.Bu durumda anlaşılacağı gibi bankalar arası bir

işlem geçerli olmaktadır.Buna göre akreditifte taraf olanlar şu şekilde sıralanabilir:

a. Amir ( Đthalatçı)

Akreditifin açılması için kendi bankasına emir veren kişidir. Bu kişi de satış

sözleşmesi kapsamında, ithalatçıdır.Đthalatçı, akreditifin açılmasıyla birlikte ilk istek

üzerine bankasına mal bedelini ödemeyi kabul etmiş olur.

b. Amir Banka:

Đthalatçının bankasıdır. Diğer bir deyişle ithalatçının emri ile akreditifi açan

bankadır. Amir banka, ihracatçının ( lehdarın) ülkesindeki bir banka (muhabir banka)

aracılığıyla ihracatçıya akreditifin açıldığını haber verir.

13

c. Lehdar ( Đhracatçı):

Lehine akreditif açılan şahıs, yani ihracatçıdır. Akreditif sözleşmesine göre

lehdar, malları satış sözleşmesinde belirtilen zamanda sevk etmek ve gerekli belgeleri

vaktinde bankaya (muhabir bankaya) ibraz etmek zorundadır.

d. Aracı Banka (muhabir):

Lehdarın (ihracatçının) ülkesinde bulunan akreditifin açıldığını bildiren,

ödemeyi lehdara yapan bankadır. Bu banka, ihracatçının kendi bankası olabileceği

gibi, amir bankanın muhabiri de olabilir.

Aracı bankanın lehdara karşı sorumluluğu açısından iki çeşidi mevcuttur:

- Đhbar Bankası

- Teyit Bankası

Đhbar bankası sadece akreditifin açıldığını lehdara haber veren bankadır.Ödeme

sorumluğu yoktur. Belgelerin amir bankaya sevkini gerçekleştirir.

Teyit bankası ise lehdara mal bedelini ödeme sorumluluğunu üstlenmiş olan

bankadır. Đhracatçı, mala ilişkin bütün belgeleri doğru ve eksiksiz biçimde ödemekle

mükelleftir. (Dölek,1999, SY.33,34)

AKREDĐTĐFĐN ĐŞLEYĐŞĐ

1

Satış Anlaşması

ĐHRACATÇI

ĐTHALATÇI

5

11

Mallar

4

7

Đhbar

Para

10

Belgeler

Belgeler Para

6

10

Kredi

Başvurusu

2

Belgeler

ARACI

BANKA/MUH

ABĐR BANKA

8

Kredi

AMĐR

BANKA

3

Para

9

1. Đhracatçı ve Đthalatçı akreditifle ödemeyi gerekli kılan bir satış sözleşmesi

yaparlar.

2. Đthalatçı amir bankaya ihracatçı lehine kredi açması için talimat verir.

3. Amir banka ihracatçının ülkesindeki bir bankadan krediyi ihracatçıya ihbar

etmesini veya teyit etmesini ister.

4. Muhabir banka ihracatçıya krediyi ihbar eder veya teyit eder.

5. Đhracatçı akreditif koşullarını yerine getirebileceğini inandığı an artı malları

yükleme ve gönderme durumuna gelmiştir.

14

6. Đhracatçı yüklemeyi belgeleyen belgeleri kredinin bulunduğu bankalara sunar.

Bu banka akreditif kurallarınca belirtilen teyit bankası veya ödemeyi ve poliçeyi

kabul eden muhabir banka olabilir.

7. Banka belgelerin akreditif şartlarına uygunluğunun kontrol ettikten sonra

kredi koşullarına göre ödeme yapar, poliçe kabul eder veya ciro eder. Akreditif ciroyu

içermekte ise banka bu işi rücu etmeden yapar. Eğer akreditif teyit edilmemişse rücu

söz konusudur.

8. Muhabir banka belgeleri amir bankaya gönderir.

9. Amir banka belgeleri akreditife uygunluğunu kontrol ettikten sonra,

A) Eğer ihracatçı dökümanları direkt olarak amir bankaya yolladı ise ihracatçıya

veya fonun bulunduğu muhabir bankaya ödemeyi yapar.

B) Daha önce kararlaştığı şekilde muhabir bankaya veya teyit eden bankaya

yada poliçeyi kabul eden veya ciro eden herhangi bir bankaya geri ödeme yapar.

10. Amir banka tarafından belgelerin akreditifi uygunluğu tespit edildikten sonra

akreditif miktarının daha önce yapılan anlaşma şartları çerçevesinde ödenmesi için

belgeler ihracatçıya sunulur.

11. Đthalatçı malları teslim edecek olan nakliyeciye taşıma belgelerini gönderir.

(Şahin, 1997, ĐGEME, SY.12)

AKREDĐTĐF ÇEŞĐTLERĐ

Kabili Rücu (Dönülebilir)

Akreditif

Gayri Kabili (Dönülemez)

Akreditif

Teyitli

Akreditif

Kullanım Alanlarına Göre

- Rotatif Akreditif

- Devredilebilir Akreditif

- Bölünebilir Akreditif

- Red Clause Akreditif

- Green Clause

- Karşılıklı Akreditif ( Back To Back )

- Stand –by Akreditif ( Benli, 6. Bası,ĐGEME, SY.66)

1.KABĐLĐ RÜCU (DÖNÜLEBĐLĐR) VE GAYRĐ KABĐLĐ RÜCU (DÖNÜLEMEZ)

AKREDĐTĐFLER

Akreditif vadesinden önce lehdara haber verilmeksizin dönülebilir veya

dönülemez olabilir. Bu husus, akreditif metninde açıkça kaydedilmelidir. Şayet böyle

bir kayıt yok ise akreditif dönülemez akreditif olarak kabul görür.

Đhracatçı kendini güvenceye almak amacıyla akreditifin dönülemez olmasına

dikkat etmelidir. Çünkü bu tür bir akreditif söz konusu ise, belgeleri bankaya ibraz

ettiğinde, ithalatçı ödemezse bile bankadan mal bedelini tahsil etmek hakkına sahiptir.

Bir akreditif dönülebilir olsa bile, şayet ihracatçı akreditif metninde belirtilen

şartlar ve süre çerçevesinde sevkiyatı gerçekleştirmiş, belgeleri bankasına ibraz etmiş

ve ödeme yapılmış veya taahhüde girilmiş ise akreditiften dönmek mümkün değildir.

Dönülebilir akreditifte taraflardan herhangi birinin dönebilme hakkı, bütün bu

işlemlerden önce gerçekleşebilir.

15

2. TEYĐTLĐ /TEYĐTSĐZ AKREDĐTĐFLER

Akreditif işleminde, ihracatçıya ödemeyi yapmakla mükellef olan asıl banka

amir bankadır. Ancak bankalararası işlemler neticesinde ihracatçının ülkesindeki aracı

banka da ödemeyi teyit edebilir. Bu durumdaki akreditiflere teyitli akreditif, aksi

durumdakilere de teyitsiz akreditif adı verilir.

Teyitli-dönülmez akreditifler ihracatçı lehine en karlı ve güvenceli ödeme şekli

olarak karşımıza çıkar.

Teyitsiz akreditiflerde ihracatçının bankası, hiçbir ödeme yükümlülüğü

üstlenmez. Sadece ihracatçının kendine ibraz edeceği evrakları, ithalatçının bankasına

göndermekle yükümlüdür. Bu işlemlerde fonksiyonu sadece evrakların

ulaştırılmasında aracılıktır. Teyitli akreditifte ise ihracatçı belgeleri bankasına ibraz

ettiği anda ihracat bedelini kendi bankasından almaya hak kazanmış olur ve bankası

da zaten bu bedelin ödenmesi noktasında kendisine garanti, yani teyit vermiştir.

Teyitli akreditifte ihracatçı, şayet akreditif görüldüğünde ödemeli ise belgeleri verir

vermez, vadeli ise vade bitiminde parasını bankadan alabilmektedir.

3. ADĐ / ROTATĐF AKREDĐTĐFLER

Đhracatçı ile Đthalatçı arasında, bir defalık sevkiyata ilişkin olarak açılan

akreditiflere adi akreditif adı verilir.

Đhracatçı ile Đthalatçı, sürekli alışveriş yapan firmalar ise işlemlerde kolaylık

olması sebebiyle rotatif krediler açarlar ve her sevkiyatı buna göre gerçekleştirirler.

Rotatif krediler 2 türlü olabilir.

a) Miktarla Sınırlı:

Đhracatçı ile ithalatçı bir toplam tutar belirleyerek akreditif açarlar ve bu tutar

ihracatçının emrinde hazır bulundurulur. Đhracatçı sevk edeceği her malın bedelini, ek

bir işlem veya emri beklemeksizin bankadan talep etme hakkına sahiptir. Akreditif

ancak bu belirtilen miktar tamamlanınca düşer.

b) Zamanla sınırlı:

Bu tür rotatif akreditiflerde hem miktar, hem dönem belirlenir. Örneğin her ay

belli miktarda malın 1 yıl boyunca gönderileceği kayda bağlanmış olabilir.

- Birikimli (Comulative)

- Birikimsiz (Non-Comulative)

Birinci türde, bir dönem kullanılmayan miktar diğer döneme kaydırılabilir.

Đkincisinde ise bu geçerli olmayıp, her dönem kendisi için belirlenen miktarla

sınırlıdır. Yukarıdaki örnekten yola çıkacak olursak, her ay 100 000 dolarlık mal

sevki üzerinden yapılan bir anlaşma şayet birikimli ise, bir ay gerçekleştirilemeyen

sevkiyat, bir sonraki aya yada aylara yansıyabilir ve diğer ay 200 000 dolarlık ihracat

yapılabilir. Yok birikimsiz ise o taktirde ihracatçı bu hakkını kaybeder ve yeni ay

içinde sadece 100 000 dolarlık ihracat gerçekleştirebilir.

4. DEVREDĐLEBĐLĐR AKREDĐTĐF

Akreditifin, lehdarı tarafından başka lehdara devredilmesi olanağı söz konusu

ise buna devredilebilir akreditif denir.

16

Bir akreditifin devredilebilir olması için akreditif metninde bu hususun açıkça

belirtilmesi ve akreditifin, dönülmez nitelikte olması gerekir. Aksi durumlarda

akreditif devredilemez akreditif olarak işlem görür.

Devredilebilir akreditiflerde lehdar akreditifin tamamını olduğu kadar bir kısmı

da devredebilme hakkına sahiptir. Lehdarın da birden fazla şahıs olma ihtimali

geçerlidir.

Đlk lehdar,devir esnasında akreditif üzerinde şu değişikliği yapabilir:

a) Akreditif tutarını azaltabilir.

b) Malların birim fiyatını azaltabilir.

c) Sigorta yüzdesini arttırabilir.

d) Süreleri kısaltabilir.

e) Kendisini akreditif amiri olarak değiştirebilir.

Akreditif devredildikten sonraki işlemler ise kabaca şu şekilde bir yol izler:

a) Yeni lehdar, ihracatı gerçekleştirerek belgeleri bankaya ibraz eder.

b) Banka, belgeleri inceleyip birinci lehdara haber verir ve kendi faturalarını

ibraz etmesini ister. Bu faturaların orijinal akreditif mektubu ile uygunluğu şarttır.

c) Banka, ikinci lehdara kendi faturası tutarınca, birinciye de aradaki farkı öder.

5. KARŞILIKLI AKREDĐTĐF

Transit ticaret ile uğraşan, diğer bir deyişle para bağlamaksızın bir ülkedeki

malı, diğer bir ülkeye doğrudan ihraç eden firmalar bu tür akreditife müracaat ederler.

Bu akreditifin işleyişi şu şekilde gerçekleşir:

a) Đhracatçı firma, alıcının normal prosedürüne uygun olarak bir akreditif

açmasını bekler.

b) Akreditif açıldıktan sonra, bunu teminat göstererek aracı bankadan malı

alacağı diğer ülkedeki ihracatçıya bir akreditif açmasını ister ki karşılıklı akreditif adı

bu işleme verilmektedir.

Çok fazla risk taşıdığı ve komisyon bedeli çok yüksek olduğu için uygulamada

bu akreditif türüne pek rastlanmamakta. Transit ticaret ile uğraşan ihracatçı firmalar

bu durumda çoğunlukla devredilebilir akreditif tercih ederler.

6. GARANTĐLĐ AKREDĐTĐF (SATAND-BY)

Đhracatçı, normal bir akreditif işleminde şartlara uygun olarak bankaya belgeleri

ibraz ettiği taktirde mal bedelini tahsil etmek hakkına sahiptir. Ancak, garantili

akreditif, söz konusu olan garanti, amirin, yani ithalatçının herhangi bir

sorumluluğunu yerine getirmemesi durumunda geçerlidir. Đhracatçı, ithalatçının

sözleşmede belirtilen bir hususu yerine getirmediğini belgelerse ihraç ve sevk

işleminden önce bu durumu ibraz ederek akreditif tutarını amir bankadan tahsil

edebilir.

Bu akreditif türü, bankanın ithalatçıya olan büyük güveniyle açılabilir ve daha

çok ihale usulü satışlar için geçerlidir.

17

7. KIRMIZI ŞARTLI AKREDĐTĐF (RED CLAUSE)

Bazı durumlarda ihracatçı, malı sevk etmeden önceki harcamaları için

ithalatçıdan avans niteliğinde bir miktar para talep edebilir. Bu gibi hallerde açılan ve

avansa imkan tanıyan akreditife kırmızı şartlı akreditif adı verilir. Bu adın

verilmesindeki sebep ise akreditif metninde bu hususun kırmızı ile yazılı olmasından

kaynaklanmaktadır.

Akreditif metninde avansın ne kadar olduğu ve herhangi şartlarda ihracatçıya

verildiği açıkça beyan edilmelidir.

Đhracatçı avans aldığı halde, şartlara uygun olarak malı sevk etmez ise faiziyle

birlikte avansı ödemekle mükelleftir.

8. YEŞĐL ŞARTLI AKREDĐTĐF (GREEN CLOUSE)

Kırmızı şartlı akreditifte olduğu gibi ihracatçının belirtilen miktarda avans

kullanabilme hakkını geçerli kılan bir akreditif türü olmakla birlikte farkı, malın

depolanma aşamasından sonra avans çekme işleminin geçekleştirilmesidir.

Depodaki malların sorumluluğu amir bankaya aittir. Bu nedenle taşıdığı

risklerden dolayı uygulamada çok rastlanan bir ödeme şekli değildir.

9. ÖDEME ŞEKĐLLERĐNE GÖRE AKREDĐTĐFLER

Akreditif işleminde ihracatçı bankaya ihracat bedellerini teslim ettiğinde,

prosedür gereği mal bedelini tahsile hak kazanmaktadır. Ancak, satış sözleşmesindeki

şartları gereği bu ödeme biçimi değişiklik arz edilir. Bu nedenle akreditifler ödeme

şekline göre kabaca ikiye ayrılır:

a) Đbrazda Ödemeli veya Görüldüğünde Ödemeli Akreditifler:

Đhracatçı belgeleri bankaya teslim eder etmez mal bedeli şayet söz konusu işlemi

yapan teyit bankası ise bankadan tahsil eder. Eğer banka ihbar bankası ise, belgeler

amir bankaya gider, amir bankanın ihbar bankasını ramburse etmesinden sonra ödeme

yapılır. Bu nedenle ihracatçı açısından akreditif işlemlerinin yürütüldüğü bankanın

teyit bankası olması büyük önem ifade etmektedir.

b) Vadeli Akreditif:

Şayet satış veya akreditif sözleşmesinde ihraç bedelinin, belgelerin bankaya

ibraz edildiği anda değil de, bu tarihten itibaren belli bir süre sonra ödenmesi

karalaştırılmış ise bu tür akreditiflere vadeli akreditif veya ertelenmiş ödemeli

akreditif denir.

Vadeli akreditif işlemlerinde banka ihracatçıya belgelerin tesliminden sonra

bedelinin belli bir vadede ödeneceğini gösteren bir taahhütname verir. Bu

taahhütname, üçüncü kişilere devredilemez, ciro edilemez.

Vadeli akreditiflerin bir diğer çeşidi de poliçe yoluyla ödemedir. Buradaki tek

fark, satıcının bankaya belgeleri ile birlikte poliçeyi de ibraz etmesi ve bankanın

taahhütname yerine poliçeyi onaylıyor olmasıdır. Vadeli poliçenin bir diğer önemli

farkı da iskonto amaçlı kullanılmasıdır.

18

B.VESAĐK MUKABĐLĐ ÖDEME

Malı tahsil belgeler ve şart koşulları diğer belgelerin amir bankaya gönderilmesi

karşılığında, bedelin tahsil edilmesine olanak veren ödeme şeklidir. Diğer bir ifade ile

bir bankanın mal bedelini tahsil ettikten sonra ithalatçıya teslim ettiği vesaik türüdür.

(Benli, 6.Bası, ĐGEME, SY.70)

Vesaik Mukabili ödemede 4 taraf mevcuttur:

1. Đhracatçı (Amir)

2. Đhracatçının Bankası (Tahsile Gönderen Banka)

3. Đthalatçı (Muhatap)

4. Đthalatçının Bankası (Tahsil / Đbraz Bankası)

Bu ödeme şekli, şu aşamalarla gerçekleşir:

1. Đhracatçı, satış sözleşmesinde belirtildiği üzere malları sevk eder.

2. Malın sevkiyatına ilişkin olan belgeler ile diğer belgeleri kendi ülkesindeki

bir bankaya teslim eder.

3. Banka belgeleri ithalatçının bankasına mal bedelinin tahsili için gönderir.

4. Đthalatçının bankası (veya tahsil bankası) belgeleri mal bedelini kendisine

ödeyen ithalatçıya teslim eder.

5. Đthalatçı aldığı belgeler ile malı gümrükten çeker.

6. Bankalar aracılığıyla mal bedelini ihracatçıya ulaştırır. (Dölek, 1999, SY.8384)

Vesaik Mukabili ödeme şeklinde bankalar yalnızca müşterilerin vekili olarak

devralmakta, akreditifli ödeme şeklinin tersine sorumluluk taşımamaktadır. Bu

nedenle, ihracatçı akreditifli ödeme şeklinde olduğu kadar güvence altında değildir.

Vesaikin kabul edilmemesi, yani bedelin tahsil edilmeyerek iade edilmesi riski

bulunmaktadır.

Bunun için bu tip ödeme şeklinde;

• Alıcının çok iyi tanınması ve siparişte vazgeçemeyeceğinden emin olunması,

• Bankanın iyi seçilmesi, bedelini tahsil etmeden vesaiki teslim etmeyeceği ve bu

konuda yeterince titiz davranması hususunda şüphe duyulmaması,

● Đthalatçının bulunduğu ülkenin ekonomik, politik ve mali koşullarının göz

önünde bulundurulması, ülkenin mevzuatı veya politikası gereği vesaik

bedelinin tahsilinde engel bir durum olmadığının bilinmesi,

Đhracatçı firmanın riski ortadan kaldırma veya azaltılması açısından

gereklidir.Eğer bu tip koşullara uyulduğu taktirde Vesaik Mukabili Ödeme ucuza

malolan bir ödeme şekli olmaktadır.

Komisyon ve diğer masraflar açısından maliyetinin düşük olması tercih edilme

sebebidir. ( Benli, 6.Bası, ĐGEME, SY.70)

C. MAL MUKABĐLĐ ÖDEME

Bu ödeme şekli, ihracatçının malları ve belgeleri ithalatçıya gönderdikten sonra

ihraç bedelini tahsil etmesi durumunu ifade etmekte olup şu aşamaları takip ederek

gelişir:

1. Đhracatçı, satış sözleşmesi kapsamında malları ithalatçıya gönderir.

2. Đhracatta ilgili belgeleri, ya doğrudan yada banka aracılığı ile ithalatçıya

yollar.

19

3. Đthalatçı, eline ulaşan belgeler ile malı teslim alır ödemeyi satış sözleşmesinde

belirtildiği üzere ihracatçıya yapar. (Dölek, 1999, SY.91)

Đhracatçı açısından en riskli ödeme şeklidir. Đthalatçının malları aldığı halde

ödemeyi yapmama durumu söz konusu olabilmektedir.

Bunun için mal mukabili ödeme şekli:

• Her iki tarafın birbirlerini çok iyi tanıması ve problem çıkma ihtimalinin çok

az olması durumunda,

• Alıcının satıcının bir temsilcisi veya şubesi olarak çalışıyor olması durumunda,

• Satıcının, dış pazarlara yeni girmesinden dolayı pazarda tutunabilmek için

başlangıçta azami tavizi göstermek zorunluluğunu hissetmesi durumunda,

● Mevzuatın bu ödeme şeklini şart koşması durumunda,

• Satıcı ülkenin ekonomik ve mali koşullarının iyi olmamasından dolayı

ihracatçının ödeme şekli pazarlığı yapacak kadar güçlü olmaması durumunda, Söz

konusu olmaktadır.(Şahin, 1997, ĐGEME, SY.16)

Bu ödeme şekli çerçevesinde yapılan ihracatlar ülkemiz açısından da

bakıldığında da bir tür yabancı ülkelere kendini açma anlamına geldiği için bu tür

ihracatlarda kambiyo mevzuatı oldukça hassas davranmaktadır. Mal gönderildikten

sonra ihracat bedelinin zamanı içinde (yani en geç 180 gün içinde) yurda getirilmesini

şart

koşmaktadır. Ancak, mücbir sebep halleri geçerli ise bu şart iptal

edilebilmektedir.

Mücbir sebepler olarak da ancak şunlar kabul edilmektedir:

a. Đthalatçı veya ihracatçı firmaların iflası,

b. Đthalatçı ülkenin resmi makamlarından kaynaklanan sebeplerle ihracat

bedelinin getirilmemesi,

c. Alıcı ile satıcı arasında ortaya çıkan herhangi bir anlaşmazlık nedeniyle yurt

dışında dava açılmış veya tahkime gidilmiş olması,

d. Grev, lokavt veya avarya halinin gerçekleşmiş olması,

e. Doğal afet, savaş benzeri olağanüstü durumların ortaya çıkması,

f. Malların kaybedilmesi, hasar görmesi veya imha olması,

Bu gibi hallerde düzenlenecek olan belgelerin mutlaka ilgili ülkenin yetkili

makamlarına onaylanması ve ayrıca yurt dışında konuyla alakalı temsilciliklere de

tasdik edilmesi şartı aranmaktadır. (Dölek, 1999, SY.92)

D.PEŞĐN ÖDEME

Đhracatçının, sözleşmenin hemen akabinde, henüz malları görmeden mal

bedelini ithalatçıdan tahsil etmesi durumunu ifade eder. Đhracatçı açısından oldukça

avantajlı olan bu ödeme şekli, mal mukabili ödemenin tersine ithalatçı açısından

büyük risk taşır. (Dölek, 1999, SY.92)

Peşin bedeller, konvertibl veya TL üzerinden tahsil edebilir. Tahsil edilen bu

paraların peşin ihracat bedeli olarak alışının yapılabilmesi için yurt dışından

geldiğinin tespiti şarttır.

Ancak, 500 000 ABD doları veya eşiti döviz tutarına kadar efektifler ile Irak,

Đran, Suriye ve dağılan SSCB yerine kurulan ülkelere gerçekleştirilecek ihracatın

bedeli olarak alışının yapılması talep edilen efektiflerde herhangi bir tutarla sınırlı

olmaksızın gümrük idarelerince düzenlenen Döviz Beyan Tutanağı aranmaz.

20

-HAVALE ŞEKLĐNDE

-EFEKTĐF ŞEKLĐNDE

-ÇEK

ŞEKLĐNDE

-KREDĐ KARTIYLA

PEŞĐN DÖVĐZLERĐN

YURDA GETĐRĐLMESĐ

HAVALE ÖDEME

Bu yolla gelen konvertibl dövizlerin alışını yapacak olan yetkili bankalar

dövizlerin hangi firma adına, hangi cins ve miktarda mal için ne kadar süreyle

getirildiğini, ihracat hangi firmaya yapılacağını önceden tespit etmek zorundadır.

ĐTHALATÇI

4

ĐHRACATÇI

1

AMĐR BANKA

3

2

MUHABĐR BANKA

1. Đthalatçı mal bedelini ülkesindeki amir bankaya yatırır.

2. Amir banka ihracatçının ülkesindeki muhabirine talimat vererek mal bedelini

ihracatçıya ödemesi ister.

3. Đhracatçı ülkesindeki muhabir banka bu parayı kendi ulusal parası cinsinden

tahsil eder ve bankaca “Döviz Alım Belgesi” düzenlenir.

4. Đhracatçı, sipariş edilen malları ithalatçıya gönderir.

EFEKTĐF ŞEKLĐNDE ÖDEME

Kasa işlemlerinde çek ve benzeri kolayca tahsil edilebilen senetler dışındaki

kağıt ve madeni para ile yapılan ödemelerdir. Đhracatçı veya ihracatçı adına hareket

eden üçüncü şahıslar beraberinde efektif getirirlerse, gümrük idarelerinden bir “Döviz

Beyan Tutanağı” alınması ve bu efektiflerin 15 gün içinde döviz beyan tutanağı ile

birlikte bankaya tevdi edilmesi zorunludur.

ÇEK ŞEKLĐNDE ÖDEME

Peşin bedelin ihracatçı, ithalatçı veya bunlar adına hareket eden üçüncü

şahıslarca çek (50 000 ABD dolarına kadar seyahat çeki dahil) şekline getirilmesi

halinde” Döviz Beyan Tutanağı” aranmayacaktır.

KREDĐ KARTIYLA ÖDEME

Döviz satan kişinin yurt dışında yerleşik olduğunun (pasaport veya kimliğini

belirleyen diğer belgelerle) tevsiki veya kredi kartının yurt dışından verilmiş

olduğunu “Döviz Alım Belgesi”(DAB) ni düzenleyen banka tarafından tespiti halinde

kredi kartıyla ödeme yapılabilir.

21

Peşin bedellerin üçüncü kişilere devri mümkün değildir.

Peşin bedeller iade edilip edilmediğine bakılmaksızın ihracatın süresi (ek süreler

dahil) içinde gerçekleştirilmemesi halinde döviz alım belgesinin düzenlendiği tarihten

itibaren (Kaynak Kullanımı Destekleme Fonuna (KKDF) kesiti yönünden)

prefinansman hükümlerine tabi tutulmaktadır. Bu durumda istisna edilen KKDF prim

kesintisi cezasıyla birlikte tahsil edilmektedir.

Peşin ödemeler için dövizi gönderenin talebi halinde bankalar veya özel finans

kurumları garanti verebilirler.

Peşin dövizlerin vadeleri Hazine Müsteşarlığınca yayımlanan tebliğ ve/veya bu

Müsteşarlıkça Merkez Bankasına verilecek talimat hükümlerine istinaden Merkez

Bankasına, bankalara ve özel finans kurumlarına hitaben gönderilen genelgelerle

belirlenmektedir.

Peşin Döviz ve Alıcı prefinansmanı karşılığında ihracatın 1 yıl içinde

gerçekleştirilmesi zorunludur. Ancak, meyan kökü, tütün, kuru üzüm ve kuru incir

ihraç amacıyla getirilecek peşin dövizler ve Alıcı Firma Prefinansmanın süresi 18 ay,

gemi inşa ve ihracının (hazır gemi hariç) finansman amacıyla getirilecek peşin bedel

ve alıcı firma prefinansmanının süresi 24 aydır. Meyan kökü, tütün, Kuru üzüm ve

kuru incir ihracı ile gemi inşa ve ihracı için peşin gelen bedeller karşılığında başka bir

mal ihracı halinde kullanım süresi 1 yıla kadar olan süre uzatma işlemleri bankalarca

yapılabilir. Meyan kökü, tütün, kuru üzüm ve kuru incir ihracı amacıyla getirilen

peşin bedellerin kullanma süresi 18 ay gemi inşa ve ihracı amacıyla getirilen peşin

bedellerin kullanım süresinde bankalarca 24 aya kadar uzatılabilir. Teşvik belgeli

olarak yapılan gemi, komple fabrika ve tesisiler için getirilecek peşin dövizler ve alıcı

firma prefinansmanının kullanım süresi belge süresi (ek süreler dahil) kadardır.

Peşin Bedellerin Đhracat Taahhüdü;

- Karşılığında peşin bedeli gönderene veya onayladığı diğer bir ithalatçıya mal

ihracı suretiyle,

- Peşin bedeli gönderenin dışındaki bir başka alıcıya gerçekleştirilen ihracatın

bedellini mahsubu suretiyle,

- Peşin beli gönderenin dışındaki bir başka alıcıya gerçekleştirilen ihracatta

ilişkin gümrük beyannamesinin teşviki ve bedeller banka kaynağından veya ilgilinin

döviz veya TL hesabından iade edilerek tasfiye suretiyle, kapatılır. (Benli,

6.Bası,ĐGEME, SY.68-69)

E. KONSĐNYE HESAP

Bu ödeme şeklinde ihracatçı malları ithalatçıya satılmak üzere gönderir ve

satıldıkça parasını tahsil eder. Satılmayan mallar ise iade edilir. Bu uygulamada

ithalatçı bir nevi ihracatçının aracısı konumundadır. Đhracatçının ithalatçıya karşı

duyduğu güven neticesinde ve çoğunlukla yeni pazarlar yaratmak amacıyla bu tür bir

satış yoluna baş vurulmaktadır. (Dölek, 1999,SY.93)

F. KABUL KREDĐLĐ ÖDEME

Bu ödeme şekline göre gerçekleştirilecek ihracat için düzenlenen poliçeler,

akreditifli, vesaik mukabili ve mal mukabili ödeme şekilleri ile ilgili usullere göre

işleme tabi tutulabilir.

22

- Vadeli Akreditif

Şartlarına uygun vesaikin ibrazı kaydıyla, ayrıca poliçe veya bono aranmaksızın

vadeli akreditiften doğan alacakların temlik edilmek suretiyle yurt içindeki veya

dışındaki bankalara iskonto ettirilmesidir.

- Exim Bank Tarafından Sigorta Kapsamına Alınmış Đhracat

Sigorta kapsamına alınmış ihracat bedeli alacakların yurt içindeki veya dışındaki

bankalara temlik edilmek suretiyle iskonto ettirilmesidir.

- Bedeli Garanti Edilmiş Mal Mukabili Đhracat

Bedel getirme sürelerini aşmayan ve yurt dışında yerleşik bir banka tarafından

bedellerinin gönderilmesi garanti edilmiş bulunan mal mukabili ihracatta, ihracat

bedeli alacakların temlik edilmek suretiyle iskonto ettirilmesidir.

- Kredili Đhracat

Đhracat Yönetmeliğine göre ihraç bedellerinin Türk Parasının Kıymetini Koruma

Mevzuatında öngörülen bedel getirme sürelerinin dışında tahsiline imkan veren

kredili ihracatta, satış sözleşmesindeki sürelere uygun bedellerin tahsil için poliçe

veya bono düzenlenmesi halinde, bu poliçe ve bonoların iskonto ve tahsillerine ilişkin

hususlarda Kabul Kredisi Ödeme şekline göre işlem yapılır (Benli, 6.Bası, ĐGEME

SY.71-72)

G. ÖZEL TAKAS

Mal ve/veya hizmet ihraç ve ithalinde karşılıklı tarafların aynı gerçek veya tüzel

kişiler olması halinde bunların bedelleri herhangi bir para hareketi söz konusu

olmaksızın kısmen veya tamamen birbirleriyle takas (mahsup) edilir.

- Mal veya hizmet ihraç bedellerinin takas edilmesi talebinin,

- Mal ve/veya hizmet ihracının önce yapılması halinde ihracat için fiili ihraç

tarihinden itibaren ihracatla ilgili olarak belirlenen hesap kapatma süresi, hizmet ihraç

bedelleri için ise hizmete ilişkin fatura ve/veya istihkak raporu tarihinden itibaren 180

gün içinde,

- Mal ithalatının önce yapılması halinde fiili ithal tarihinden itibaren 180 gün,

hizmet ithalinin önce yapılması halinde ise mal ihracına ilişkin bedellerin tahsil

süreleri içinde bankalara yapılması gerekir.

Hizmet ihracı bedelleriyle mal ve/veya hizmet ithali bedellerinin takas talebi

herhangi bir sureyle sınırlı değildir.

Hesapların izlenmesi bakımından ithalat ve ihracat işlemleri aynı banka

tarafından yürütülür.

Bankalar, takas (mahsuba) tabi tutulan bedeller için Türk Lirası olarak aynı kur

üzerinden DAB ve TPTB düzenlerler.

Takas talebinde, mal ithal ve ihracı için ithal ve ihracında fatura ve istihkak

raporu veya benzeri belgelerin ibrazı gerekir.

Mal ihracının takasa tabi tutulmayan kısmını tahsilinde genel esaslar uygulanır.

Bankalarca, ithalatla ilgili olarak kendine ulaşan bilgiye istinaden fiili ithal

tarihinden itibaren 180 gün için bir ihracat veya hizmet ihraç bedeli ile bu ithalatın

takas edilmesi talebinde bulunulmazsa veya söz konusu bedeller ithalat bedeli tutarını

karşılamaz ise söz konusu ithalat veya ithalatın karşılanmayan kısma mal mukabili

ödeme hükümlerine tabi tutulur. (Mavioğlu, ĐGEME-STSO Dış Tic.Eğitim

Programı,SY.13)

23

H. BAĞLI MUAMELE

Đthal edilen mal, hizmet ve teknoloji bedelinin mal, hizmet ve teknoloji ihracıyla

karşılandığı, ithal veya ihraç fazlalığının döviz olarak tediye veya tahsil edildiği bu

ödeme şeklinde;

1. Đhracatçı firmanın üyesi olduğu veya bulunduğu bölgedeki ihracatçı birliğinin

izin belgesi aranır.

Alıcının temin edilen prefinansman peşin döviz hükmünde olup alışı peşin döviz

olarak yapılır.

2. Đhracatçı birliği, verdiği izin belgesinin bir örneğini “Bağlı Muamele veya

Takas Başvuru Formu”nda beyan edilen bankaya gönderir.

3. Hesapların izlenmesi ve işlemlerin takibi bakımından ithalat ve ihracat

işlemleri aynı banka tarafından yürütülür.

4. Đthalat ve ihracatın ihracatçı birlikleri tarafından verilen izin belgesindeki süre

(ek süreler dahil) içinde gerçekleştirilmesi gerekir.

5. Đhracatçı birliklerince verilen süreyi (ek süreler dahil) takip eden en geç 90

gün içinde ithalat ve ihracat hesabının kapatılması teminen aracılık eden bankaya

müracaat edilmesi zorunludur.

6. Bu ödeme şeklinde, gerek ithalatta gerek ihracatta düzenlenecek GB üzerine

firmalarca bu işlemlere aracılık eden banka şubesinin ismi ile ödeme şeklinin “Bağlı

Muamele” olduğu kaydedilir.

7. Đhracat bedelinin verilen süreler içinde ( ek süreler dahil) malla karşılanmayıp

kısmen veya tamamen döviz veya Türk Lirası olarak tahsilinin öngörüldüğü

durumlarda döviz olarak tahsil edilen kısım ilgililere serbest kurdan ödenir. Döviz

alışının bu süreden (ek süreler dahil) sonra yapılması halinde ise ihracat bedelinin

alışı serbest kur üzerinden yapılmakla birlikte alışının yapılığı tarih ile bağlı muamele

için verilen süre (ek süreler dahil) sonundaki bankamız alış kurları arasında lehe

oluşan fark DFĐF (Destekleme ve Fiyat Đstikrara Fonu)’e aktarılmak üzere 10 işgünü

içinde bankamız şubelerine devredilir.

Đthalat bedelinin mal ihracı suretiyle ödenmeyip kısmen veya tamamen döviz

veya Türk Lirası olarak ödenmesi halinde genel esaslara göre işlem yapılır.

(Mavioğlu, ĐGEME-STSO Dış Tic.Eğt.Prog. SY.13-14)

I. FACTORĐNG

Đhracattan doğan alacak hakkının bir faktör kuruluşuna temlik edildiği factoring

Đşlemlerinde, yapılan anlaşma hükümlerine göre ihracatçıya rücu edilebilir veya

edilemez şartına bağlı olmaksızın, ihracat bedellerinin TPKK Mevzuatında belirlenen

bedel getirme süreleri içinde tahsilinden bu kuruluşlar sorumludurlar.

Đhracatçı tarafından faktör kuruluşça alacağının devralındığına ilişkin GB’lerle

irtibatlandırılmış bir belgenin aracı bankaya ibrazı üzerine ihracat hesabının

kapatılmasına ilişkin sorumluluk ihracatçıdan faktör kuruluşa intikal edeceğinden

ihracat bedellerinin, alacağın tahsilini müteakip veya faktör kuruluşunun yurt dışından

geldiğinin tespiti kaydıyla kendi döviz kaynaklarından karşılanmak suretiyle TPKK

Mevzuatında belirtilen sürelere tekabül eden oranlarda bankalara satılması halinde

bankalarca üzerine alacağı devralan faktör kuruluşunun ünvanıda belirtilmek

suretiyle alacağın tamamı üzerinden ihracatçı firma adına DAB, factoring masrafları

için de aynı kurdan DSB veya TPTB düzenlenerek ihracat hesabı kapatılır.

Đhracat bedellerinin söz konusu süreler içinde tahsil edilememesi halinde ilgili

kambiyo müdürlüklerine sadece faktör kuruluşlar ihbar edilir.

24

Faktör kuruluşunca ihracat hesabının kapatılmış olması halinde faktör

kuruluşunun ihracat bedellini ithalatçıdan tahsil edip etmediğinin araştırılmasına veya

kambiyo müdürlüklerine herhangi bir ihbar yapılmasına gerek bulunmamaktadır.

(Mavioğlu,ĐGEME-STSO,Dış Tic.Eğt.Prog. SY.14)

25

DIŞ TĐCARET ĐŞLEMLERĐNDE KULLANILAN BELGELER

26

DIŞ TĐCARETTE KULLANILAN BELGELER

Gerçekleştiren herhangi bir dış ticaret işleminde gümrük, banka vb. işlemler

esnasında kullanılan bazı belgeler mevcuttur.

Bunları genelde 4 grupta incelemek mümkün:

- Ticari Belgeler,

- Sevk Belgeleri,

- Sigorta Belgeleri,

- Dış Ticaret için gerekli diğer Belgeler.

A. TĐCARĐ BELGELER

Genellikle malın normal alım-satım işleminde de kullanılan faturalardır.

1. Proforma Fatura

Satışa konu olacak malın, nihai satış işleminden önce, ihracatçının ithalatçıya

yapmış olduğu teklifi içeren bir faturalardır. Đhracatçı, hangi evsaftaki malı ne kadar

ücret karşılığında satmak istediğini normal satış gerçekleşiyormuş gibi faturaya işler

ve alıcıya gönderir. Bir tür teklif mektubu niteliği taşıyan bu fatura, üzerinde

“Proforma Fatura” ibaresin taşır. Bu faturadaki fiyatlar kesin değildir. Ancak,

ihracatçı ile ithalatçı arasındaki satış sözleşmesi tamamlandığı taktirde kesinleşen

fiyatlar çerçevesinde bu belge, ticari faturaya dönüştürülür.

Bankalardaki ihracat ve ithalat işlemlerine konu olan asıl belge, ticari fatura

olup herhangi bir işlem için kullanılması söz konusu değildir. (Dölek,1999,SY.99)

2. Ticari Fatura

Ticari Fatura, uluslararası ticarette kullanılan en temel belgelerden birisi olup

ihracatçı tarafından düzenlenmektedir. Mümkün olduğunca kapsamlı olmasına,

bilgilerin açıkça belirtilmesine ve kısıtlı düzeyde yabancı dilbilgisi olan birisinin dahi

onaylayabileceği düzeyde anlaşılır ve basit olmasına dikkat edilmelidir.

Ticari Fatura;

- Mübadele konusu malları tanımlar,

-Taraflar arasında anlaşmaya varılan fiyatı, toplam mübadele değerini ve

ihracatın hangi para cinsinden ve hangi ödeme koşulları ile yapılacağını belirtir.

Bunun yanısıra, Ticari Fatura; gümrükte gönderilen malların kontrolünde,

ithalatçı ülkenin gümrüğündeki kontrolde, ithalatçı tarafından teslim alınan malların

kontrolünde ve ithalatçı tarafından yapılacak ödemede kullanılan önemli ve zorunlu

bir belgedir.

Genellikle ticari faturanın Đngilizce olarak düzenlenmesi benimsenmiştir.

Ancak; bazı ülkeler ithalatlarında, faturaların kendi dillerinde düzenlenmesinde ısrarlı

olmaktadır.

Taraflar arasında şayet ayrı bir satış sözleşmesi yoksa fatura, bir sözleşme yerine

geçmemekle birlikte, taraflar arasındaki alışverişin koşularını teyit eden bir belge

olarak daha fazla önem taşımaktadır.

Ticari Faturalarda yer alması gereken bilgiler şunlardır.

1) Đhracatçının adresi tam olarak belirtilmesidir.

2) Đhracatçı ile temasa geçilmesinde faydalı olacak her türlü bilgi mümkün

olduğunca detaylı verilmelidir. (ihracatçının telefon, faks, teleks numaraları, e-mail

adresi gibi)

27

3) Đhracatçı açısından kimlik referansı olabilecek bir bilgi yer almalıdır. (vergi

numarası gibi)

4) Faturanın gönderileceği alıcı adresi açıkça belirtilmelidir. (Burada ithalatçının

verdiği talimatlara dikkatli bir şekilde uyulması gerekmektedir. Bazen malların ve

faturanın gönderilmesi istenen adresler farklı olabilmektedir.

5) Malların gönderileceği adres yazılmalıdır.

6) Alıcının vergi numarası gibi referans olarak gösterilecek bir bilginin

belirtilmesine ihtiyaç olup olmadığı, alıcıya sorulmak suretiyle kontrol edilmesidir.

7) Alıcının ihracatçıya ulaşan siparişin referans numarası tam olarak

belirtilmelidir.

8) Fatura kapsamında yer olan malların miktarı açıkça belirtilmelidir.

9) Her bir miktara karşılık gelen malların tanımı, kolayca ayırt edilebilecek

şekilde belirtilmeli ve bu malların ithalatçı ülkenin gümrük tarifesine uygun şeklinde

tarife numarası da bu bölümde yer almalıdır.

10) Her bir malın birim fiyatı, taraflar arasında kabul edilen para birim

cinsinden belirtilmelidir.

11) Birim fiyat üzerinden malın miktarına göre toplam değer yer almalıdır.

12) Đthalat vergi ve haçlarının hesaplanmasında kullanılmak üzere faturanın

toplam değeri FOB (Free on Board) olarak gösterilmelidir.

13) Şayet taşıma giderleri ihracatçı tarafından karşılanıyorsa, bunun ayrıca

gösterilmesi gerekmektedir.

14) Đhracatçı sigorta giderlerini de karşılamakla yükümlü ise, bu da ayrıca

gösterilmelidir.

15) Malın ulaşımını ihracatçı organize ediyorsa, malların ne şekilde teslim

yerine ulaştırılacağı belirtilmelidir.

16) Faturanın orijinal ve kopyeleri tek tek imzalanmalıdır.

Ticari Faturada karşılaşılabilecek sorunlar ve dikkat edilmesi gereken hususlar

şunlardır:

● Eğer ihracatçı ile bağlantı kurmaya ilişkin bilgiler tam değilse, gereksiz

gecikmeler olabilir. Firmanın fatura formu üzerinde, haberleşme ile ilgili bilgiler

bulunuyorsa bu bilgiler (tel, faks, teleks vb.) daktilo edilmek veya bir etiket

yapıştırmak suretiyle ilave edilmelidir. Firmanın vergi numarası gibi bilgilerinin de

fatura üzerinde bulunmasına dikkat edilmelidir.

● Adresin eksik belirtilmesi halinde belgelerin yerine ulaşması gecikebilir. Aksi

belirtilmedikçe fatura, müşterinin malların gönderildiği adresine yollanmalıdır.

● Teslim yerine ilişkin adres belirtilmez veya yanlış yazılırsa, mal tesliminde

gecikme olabilir. Aksi belirtilmedikçe mallar, aynı adrese gönderilmektedir. Sipariş

mektubundaki müşteri talimatları bu açıdan dikkatle incelenmelidir.

● Müşterileri tarafından belirtilmesi istenen vergi numarası veya benzeri bilgi

faturada yer almamışsa, gecikmeler ve maddi kayıplar doğabilmektedir.Müşterinin

fatura üzerinde belirtilmesini istediği belirli bilgiler olup olmadığı kontrol edilmelidir.

Bazı ülkelerin ithalatta alınan vergilerle ilgili bazı koşulları olabilmekte ve

ithalatçının vergi numarasının veya bir başka bilginin fatura üzerinde gösterilmesi

istenmektedir.

● Müşterinin satın alma referansı (sipariş numarası-order number)

gösterilmediği zaman, ödeme çoğunlukla gecikmektedir.

● Malların miktarı faturada açık bir şekilde belirtilmemişse, ithalatçı ülkede

gümrük memurlarınca veya alıcı tarafından malların kontrolü zor olabilir.

28

Miktarı belirtirken, faturada neye karşılık geliyorsa ona uygun birimler

kullanılmalıdır.

Örneğin; 4 düzine yerine 4 kutu yazılmamalıdır.

● Malların tanımı eksik yapılmışsa, ürünleri birbirinden ayırt etmek zor olabilir.

Đthalatçı ülkenin gümrük tarife numaralarına uygun şekilde pozisyon numaraları

belirtilmelidir. Bu gümrük vergilerinin doğru hesaplanmasında gerekli bir bilgidir.

Mal tanımı tam yapılmalıdır.

Örneğin; “5 volt dry cell batteries type PP7” yerine “PP7 batteries” veya daha

da kötüsü”PP7” yazılmamalıdır.

● Faturada kullanılan para birimi belirtilmemişse, yanlış anlamalar olabilir ve

bu da ihracatçı için ekstra maliyetle sonuçlanabilir.

Ayrıca para biriminin açık bir şekilde, hiçbir şüpheye meydan veremeyecek

biçimde ifade edilmemiş olması da önemlidir.

Örneğin; sadece “Dolar” , “Pound”, ”Frank olarak belirtilmemeli, “Avusturya

Doları” veya “Amerikan Doları” gibi açık ifadeler bulunmalıdır.

● Faturada kapsanan ürünlerin ayrı ayrı değerleri gösterilmemişse, faturanın

kontrolü zor olabilir.

Bu aynı zamanda, ithalatçı ülkenin gümrüğünde vergilerin doğru

hesaplanmasında ve müşterinin faturayı kontrolünde ve ürünün satış fiyatının

belirtilmesinde kolaylık sağlayacak bir bilgidir.

● FOB değer ayrı olarak gösterilmemişse, ithalatçı ödemesi gerekenden daha

fazla ithalat vergisi ödeyebilir.

● Navlun giderinin neleri kapsadığı belirtilmemişse, yanlış anlamalar doğabilir

ve bu da ithalatçı için ekstra maliyetlere neden olabilir.

● Eğer taşıyıcı ve yükleme tarihi belirtilmemişse, konsinye işlemini takip çok

güçtür.

● Eğer her bir orijinal fatura ve nüshası ayrı ayrı imzalanmamışsa, ithalatçı

ülkenin gümrüğünde fatura yetkililerce kabul edilmeyebilir. Fatura orjinalinin ve

kopyesinin ayrı ayrı imzalanmış olduğu kontrol edilmelidir.

Ticari Fatura hazırlanırken ihracatçı özellikle şu hususları kontrol etmelidir;

1. Faturadaki basılı bilgilerin doğruluğu,

2. Alıcı (ithalatçı)nın adresinin doğruluğu,

3. Teslim adresi ile faturanın aynı veya ayrı olup olmadığı,

4. Faturadaki mal miktarının şüpheye yer bırakmayacak şekilde açık bir biçimde

belirtilip belirtilmediğini,

5. Ürünlere ilişkin açıklamaların, ithalatçı ülkenin kullandığı gümrük tarifesi

numarası belirtilerek, ürüne yabancı olan kişiler için bile yeterince anlaşılır biçimde

yazılıp yazılmadığının kontrolü,

6. Faturada her bir kalem ürün fiyat, hangi ülkenin para biriminin kullandığının

belirtilip belirtilmediği,

7. Her bir kalemdeki toplam değerin belirtip belirtilmediği,

8. Malların toplam FOB fiyatı ve nereden teslim alınacağının belirtilmediği,

9. Navlun masraflarının fatura fiyatına dahil ise ayrıca gösterilmiş olmasına,

10. Sigorta bedellerinin fatura üzerinde gösterilip gösterilmediğine,

11. Malların ne şekilde yüklendiği ve ne zaman yükleneceğinin belirtilip

belirtilmediğine,

12. Firmayı teslimde yetkili kişi tarafından, fatura asıl ve kopyaları teker teker

imzalanmış mı?

29

13. Yazım hataları,

14. Nakliyeye ilişkin belgelerle birlikte bir adet fatura örneği de gerekebileceği

acil durumlar için saklanmalı. (Güllüler,1999,ĐGEME, SY.5,6,7,8,9)

30

3. Konsolosluk Faturası

Ticari faturaların, satılan malın göndereceği ülke konsolosluğuna onaylatılması

söz konusu olduğunda, bu onaylanan faturaya Konsolosluk Faturası denir.

Konsolosluk Faturaları , ithalatçı ülke mevzuatına göre fiyat kontrolü ve gümrük

formalitelerinin yerine getirilmesi için ihracatçıdan talep edilen belgelerdendir.

Bu faturalar, uygulamada daha çok Güney Amerika ülkelerine yapılan

ihracatlarda istenen bir belge olarak karşımıza çıkmaktadır.