CUMHURİYET ÜNİVERSİTESİ

Sosyal Bilimleri Enstitüsü

İşletme Ana Bilim Dalı

Muhasebe Finansman Bilim Dalı

FİRMALARDA SERMAYE YAPISININ FİRMA DEĞERİ VE

PERFORMANSI ÜZERİNDEKİ ETKİSİ

Doktora Tezi

Hülya YILMAZ

Sivas

Kasım 2015

CUMHURİYET ÜNİVERSİTESİ

Sosyal Bilimleri Enstitüsü

İşletme Ana Bilim Dalı

Muhasebe Finansman Bilim Dalı

FİRMALARDA SERMAYE YAPISININ FİRMA DEĞERİ VE

PERFORMANSI ÜZERİNDEKİ ETKİSİ

Doktora Tezi

Hülya YILMAZ

Tez Danışmanı

Doç.Dr.Mustafa YILDIRAN

Sivas

Kasım 2015

ETİK İLKELERE UYGUNLUK BEYANI

Cumhuriyet Üniversitesi Sosyal Bilimler Enstitüsü bünyesinde hazırladığım bu

Doktora tezinin bizzat tarafımdan ve kendi sözcüklerimle yazılmış orijinal bir çalışma

olduğunu ve bu tezde;

1. Çeşitli yazarların çalışmalarından faydalandığımda bu çalışmaların ilgili

bölümlerini doğru ve net biçimde göstererek yazarlara açık biçimde atıfta

bulunduğumu;

2. Yazdığım metinlerin tamamı ya da sadece bir kısmı, daha önce herhangi bir

yerde yayımlanmışsa bunu da açıkça ifade ederek gösterdiğimi;

3. Başkalarına ait alıntılanan tüm verileri (tablo, grafik, şekil vb. de dâhil olmak

üzere) atıflarla belirttiğimi;

4. Başka yazarların kendi kelimeleriyle alıntıladığım metinlerini, tırnak içerisinde

veya farklı dizerek verdiğim yine başka yazarlara ait olup fakat kendi

sözcüklerimle ifade ettiğim hususları da istisnasız olarak kaynak göstererek

belirttiğimi,

beyan ve bu etik ilkeleri ihlal etmiş olmam halinde bütün sonuçlarına katlanacağımı

kabul ederim.

Hülya YILMAZ

İÇİNDEKİLER

İÇİNDEKİLER ............................................................................................................. i

KISALTMALAR ......................................................................................................... v

TABLOLAR DİZİNİ ................................................................................................. vii

ŞEKİLLER DİZİNİ..................................................................................................... ix

ÖZET........................................................................................................................... xi

ABSTRACT .............................................................................................................. xiii

GİRİŞ ........................................................................................................................... 1

BÖLÜM I: TEMEL KAVRAMLAR ........................................................................... 5

1.1.Sermaye Yapısı ................................................................................................... 5

1.1.1.Özsermaye/Borç........................................................................................... 5

1.1.2.Kaldıraç ........................................................................................................ 6

1.2.Sermaye Maliyeti ............................................................................................... 7

1.3.Firma Değeri ....................................................................................................... 9

1.3.1.İndirgenmiş Nakit Akımları Yöntemi ........................................................ 10

1.3.2.Net Aktif Değeri Yöntemi ......................................................................... 10

1.3.3.Defter Değeri Yöntemi .............................................................................. 11

1.3.4.Piyasa Değeri/Defter Değeri Yöntemi ....................................................... 12

1.3.5.Tobin Q ...................................................................................................... 12

1.4.Firma Performansı ............................................................................................ 13

1.4.1.Aktif Kârlılığı ............................................................................................ 14

1.4.2.Özsermaye Kârlılığı ................................................................................... 15

1.4.3.Hisse Başı Kâr ........................................................................................... 15

1.4.4.Fiyat/Kazanç Oranı .................................................................................... 15

BÖLÜM II: SERMAYE YAPISI İLE FİRMA DEĞERİ VE PERFORMANSI

İLİŞKİSİ: TEORİK ÇERÇEVE................................................................................. 17

2.1.Klasik Yaklaşımlar ........................................................................................... 19

2.1.1.Net Gelir Yaklaşımı ................................................................................... 19

2.1.2.Net Faaliyet Geliri Yaklaşımı .................................................................... 19

2.1.3.Geleneksel Yaklaşım ................................................................................. 20

2.2.Modern Yaklaşımlar ......................................................................................... 21

2.2.1.İlgisizlik Yaklaşımı (Modigliani-Miller Yaklaşımı).................................. 21

2.2.2.Borcun Vergi Kalkanı Önermesi ............................................................... 23

2.2.3.Gelir Vergisi Önermesi .............................................................................. 25

i

2.2.4.İflas Maliyetleri Yaklaşımı ........................................................................ 27

2.2.5.Temsilci Maliyetleri Yaklaşımı ................................................................. 31

2.2.6.Borç Dışı Vergi Kalkanı Yaklaşımı ........................................................... 33

2.2.7.Optimal Sermaye Yapısı Yaklaşımı........................................................... 37

2.2.7.1.Statik Dengeleme Teorisi .................................................................... 38

2.2.7.2.Hedef Düzeltme Teorisi ...................................................................... 46

2.2.7.3.Dinamik Dengeleme Teorisi ............................................................... 48

2.2.8.Hiyerarşik Sıralama Yaklaşımı .................................................................. 51

2.3.Sermaye Yapısını Etkileyen Faktörler .............................................................. 59

2.3.1.Firmanın Varlık Yapısı .............................................................................. 59

2.3.2.Firmanın Büyüklüğü .................................................................................. 61

2.3.3.Kârlılık ....................................................................................................... 63

2.3.4.Büyüme Olanakları .................................................................................... 64

2.3.5.Endüstri Medyan Borç Oranı ..................................................................... 66

2.3.6.Firma Riski................................................................................................. 67

2.4.Sermaye Yapısı ile Firma Değeri ve Performansı İlişkisi ................................ 68

BÖLÜM III: SERMAYE YAPISININ FİRMA DEĞERİ VE PERFORMANSINA

ETKİSİNİN ANALİZİ ............................................................................................... 77

3.1. Sermaye Yapısının Firma Değeri ve Performansına Etkisinin Ölçülmesinin

Gerekliliği ............................................................................................................... 77

3.2.Veri Seti ............................................................................................................ 78

3.3.Değişkenler ....................................................................................................... 79

3.3.1.Sermaye Yapısı Değişkenleri (Bağımlı Değişkenler) ................................ 79

3.3.2.Firma Değeri Değişkenleri ......................................................................... 80

3.3.3.Makroekonomik Faktörler ......................................................................... 80

3.3.4.Firmaya Özgü Faktörler ............................................................................. 81

3.4.İstatistiksel Modeller ........................................................................................ 84

3.4.1.Çoklu Doğrusal Regresyon Modelleri (ÇDRM) ........................................ 84

3.4.2.Genelleştirilmiş Doğrusal Modeller (GDM) .............................................. 85

3.4.3.Yapısal Eşitlik Modelleri (YEM)............................................................... 86

3.5.Araştırma Hipotezleri ....................................................................................... 88

3.6.Verilere Genel Bakış (Görüntüleme) ................................................................ 88

3.7.Tanımlayıcı İstatistikler .................................................................................... 91

3.8.Firmaya Özgü Değişkenlerin Korelasyon Matrisi ............................................ 94

3.9. TB Modeli (Toplam Borç/Varlıklar Modeli)................................................... 96

3.10.UVB Modeli (Uzun Vadeli Borç/Varlıklar Modeli) ...................................... 98

ii

3.11.Firma Performansı Genelleştirilmiş Doğrusal Modelleri ............................... 99

3.12. Firma Değeri Genelleştirilmiş Doğrusal Modeli ......................................... 102

3.13.Yapısal Eşitlik Modelleri.............................................................................. 104

3.13.1.Firma Değeri Yapısal Eşitlik Modeli ..................................................... 107

3.13.1.1. Firma Değeri Ölçüm (Alt) Modeli ................................................. 109

3.13.1.2.Firma Değeri Yapısal (Alt) Modelleri............................................. 109

3.13.2.Firma Performansı Yapısal Eşitlik Modeli ............................................ 113

3.13.2.1.Firma Performansı Ölçüm (Alt) Modeli ......................................... 113

3.13.2.2.Firma Performansı Yapısal (Alt) Modelleri .................................... 114

3.14.Değerlendirme .............................................................................................. 117

3.14.1.Sermaye Yapısına Etki Eden Faktörler .................................................. 118

3.14.1.1.Toplam Varlık Değeri ve Sermaye Yapısı ...................................... 119

3.14.1.2.Varlık Yapısı ve Sermaye Yapısı .................................................... 120

3.14.1.3.Kârlılık ve Sermaye Yapısı ............................................................. 122

3.14.1.4.Büyüme Olanakları ve Sermaye Yapısı .......................................... 122

3.14.1.5.Risk ve Sermaye Yapısı .................................................................. 123

3.14.1.6.Borç Dışı Vergi Kalkanı ve Sermaye Yapısı .................................. 124

3.14.1.7.Enflasyon ve Sermaye Yapısı ......................................................... 126

3.14.1.8.Vergi, Borsa, GSMH ve Sermaye Yapısı........................................ 126

3.14.2.Sermaye Yapısının Firma Performansına ve Değerine Etkisi ............... 127

3.14.3.Yapısal Eşitlik Modelleri ....................................................................... 131

SONUÇ .................................................................................................................... 133

KAYNAKÇA ........................................................................................................... 137

EKLER ..................................................................................................................... 149

KİŞİSEL BİLGİLER ................................................................................................ 175

iii

KISALTMALAR

ABD

AFA

AMEX

AR-GE

BDVK

BİST

BO

BUY

ÇDRM

DAX

DD

DEF

DFA

DNK

ENF

FAALK

FD

FK

FP

FVFM

GDM

GSMH

HBDD

HBK

IFC

K

KAP

KOBİ

KP

MDAX

NY

NYSE

OECD

PD

PD/DD

AKA

ÖZEKA

SMAX

SY

VY

YEM

Amerika Birleşik Devletleri

Açıklayıcı Faktör Analizi

Amerikan Borsası Endeksi

Araştırma-Geliştirme

Borç Dışı Vergi Kalkanı

Borsa İstanbul

Büyüme Olanakları

Büyüklük

Çoklu Doğrusal Regresyon Modeli

Alman Borsası Endeksi (30 Firma)

Defter Değeri

Nakit Akışları Açığı

Doğrulayıcı Faktör Analizi

Dönem Net Kârı

Yıllık Enflasyon Oranı

Faaliyet Kârı

Firma Değeri

Fiyat Kazanç Oranı

Firma Performansı

Finansal Varlıkları Fiyatlama Modeli

Genelleştirilmiş Doğrusal Model

Gayri Safi Milli Hâsıla

Hisse Başı Defter Değeri

Hisse Başı Kazanç

Uluslararası Finans Kurumu

Kârlılık

Kamuyu Aydınlatma Platformu

Küçük ve Orta Büyüklükteki İşletmeler

Kâr Payı

Alman Borsa Endeksi (50 Firma)

Nakit Yükümlülükler

New York Borsası Endeksi

Ekonomik Kalkınma ve İşbirliği Örgütü

Piyasa Değeri

Piyasa Değeri / Defter Değeri

Aktif Kârlılığı

Özsermaye Kârlılığı

Alman Borsası Endeski (Küçük Firmalar)

Sermaye Yapısı

Varlık Yapısı

Yapısal Eşitlik Modeli

v

TABLOLAR DİZİNİ

Tablo-1 Sermaye Yapısı Teorileri .............................................................................. 18

Tablo-2 Vergi, İflas ve Temsilci Maliyetlerinin Borçlanma ve Firma Değerine Etkisi

İle İlgili Örnek Çalışmalar ......................................................................................... 36

Tablo-3 Sermaye Yapısı ve Sermaye Yapısını Etkileyen Faktörler İle İlgili Örnek

Çalışmalar .................................................................................................................. 45

Tablo-4 Sermaye Yapısı, Hiyerarşik Sıralama, Dengeleme Teorileri İle İlgili Örnek

Çalışmalar .................................................................................................................. 58

Tablo-5 Sermaye Yapısı Teorilerine Göre Firmaya Özgü Faktörler ve Borç İlişkisi 61

Tablo-6 Sermaye Yapısı, Firma Değeri ve Firma Performansı İlişkisi İle İlgili Örnek

Çalışmalar .................................................................................................................. 75

Tablo-7 Bağımlı Değişkenler ..................................................................................... 80

Tablo-8 Bağımsız Değişkenler ................................................................................... 82

Tablo-9 Araştırma Değişkenlerinin Kaynakları ......................................................... 83

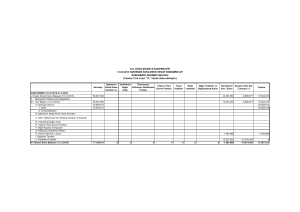

Tablo-10 Tanımlayıcı İstatistikler .............................................................................. 90

Tablo-11 Firmaya Özgü Değişkenlerin Korelasyon Matrisi ...................................... 95

Tablo-12 Toplam Borçlar İleri-Doğru Regresyon Modeli ......................................... 97

Tablo-13 Uzun Vadeli Borçlar İleri-Doğru Regresyon Modeli ................................. 98

Tablo-14 Firma Performansı GD Modelleri ............................................................ 101

Tablo-15 Firma Değeri GD Modelleri ..................................................................... 103

Tablo-16 Bağımsız Değişkenler Döndürülmüş Faktör Matrisi ................................ 105

Tablo-17 Bağımlı Değişkenler Döndürülmüş Faktör Matrisi .................................. 106

Tablo-18 FD Yapısal Eşitlik Modeli Regresyon Analizi ........................................ 111

Tablo-19 FP Yapısal Eşitlik Modeli Regresyon Analizi.......................................... 115

Tablo-20 Sermaye Yapısına Etki Eden Faktörlere Ait Bulgular* ........................... 119

Tablo-21 Sermaye Yapısının Firma Performansına ve Değerine Etkisine Ait Bulgular

.................................................................................................................................. 130

vii

ŞEKİLLER DİZİNİ

Şekil-1 Firmaların Yıllara Göre Borçlanma Grafiği .................................................. 91

Şekil-2 Firma Değeri Yapısal Eşitlik Modeli........................................................... 112

Şekil-3 Firma Performansı Yapısal Eşitlik Modeli .................................................. 116

ix

ÖZET

YILMAZ, Hülya Firmalarda Sermaye Yapısının Firma Değeri ve Performansı

Üzerindeki Etkisi, Doktora Tezi, Sivas, 2015

Bu araştırmada sermaye yapısının firma değeri ve performansı üzerine etkisi

incelenmiştir. Firmaların sermaye yapıları, sermaye yapılarına etki eden faktörlerden

bağımsız olarak ele alınamayacağı için sermaye yapısına etki eden firmaya özgü ve

makroekonomik faktörler de araştırmaya dâhil edilmiştir. Bu amaçla Türkiye’de hisse

senetleri BİST-100’de işlem gören 60 firmanın 2000-2012 yılları arasındaki verileri

incelenmiştir. Analizler, varlık değerlerine göre küçük ve büyük olarak gruplanan

firmalar için ayrı ayrı yapılmıştır. Elde edilen bulgular, sermaye yapısında borç

oranının artmasının daha ziyade küçük firmaların performanslarını düşürdüğünü; buna

karşın bütün firmaların değerlerini minimal seviyede negatif ve anlamlı düzeyde

etkilediğini göstermiştir. Sermaye yapısına etki eden faktörler genel olarak varlık

yapısı, kârlılık, büyüme olanakları, firma riski ve borç dışı vergi kalkanı olurken,

büyük ve küçük firmaların toplam ve uzun vadeli borçlanmalarına etki eden faktörler

arasında dikkate değer bazı farklar tespit edilmiştir.

Anahtar Kelimeler: Sermaye Yapısı, Firma Değeri, Firma Performansı, Optimal

Sermaye Yapısı

xi

ABSTRACT

In this study, the impact of firms' capital structure on the firm value and performance

was examined. Since firms’ capital structure cannot be considered independently from

the factors affecting the capital structure, company-specific and macroeconomic

factors affecting the capital structure have also been included in the study. With this

purpose, data between the years of 2000 and 2012 from 60 companies in BIST-100

Stock Exchange was examined. Analyses were performed separately for large and

small firms grouped according to their asset value. Findings showed that an increase

in rate of debt in capital structure reduces the performance of small-sized firms

whereas it increases the values of all firms at minimal and statistically significant level.

While factors affecting the firms’ overall capital structures were asset structure,

profitability, growth options, firm risk, and non-debt tax shields; considerable

differences were found between the factors affecting the total and long-term debt ratios

of big and small-sized firms.

Key Words: Capital Structure, Firm Value, Firm Performance, Optimal Capital

Structure

xiii

GİRİŞ

Finans alanında sermaye yapısı ve firma değeri tartışmaları 20.yüzyılın ikinci

yarısından itibaren önemini kaybetmeden tartışılmaya devam etmektedir. Finansal

değerin oluşumu, finansal varlıkların fiyatlandırılması kadar finansal yapının oluşumu

ile de yakından ilgilidir. Modern finans teorisinin, işletmelerin sürekliliği ve değer

artışında ayrıca finansal yapının optimal büyüklüğünde etkisi tartışma konusu

olmuştur. Bu konu ile ilgili yapılan araştırmalar ise ülkelere ve sektörlere göre farklı

sonuçlar vermektedir. Ayrıca istatistikî analiz yöntemlerinin yaygınlaşması firma

değerinin tespiti ve finansal yapının analizinde yeni çığırlar açabilmektedir. Bu

çalışma, finansal yapının oluşumunda hem dönemsel faktörlerin hem de farklı

istatistikî analiz yöntemlerinin, sanayi işletmelerinin firma değerine etkisini

inceleyerek konuya yeni açıklamalar getirmeyi amaçlamaktadır. Bu tezde özellikle

2000’li yıllardan sonra hızla büyüyen Türk ekonomisinde işletmelerin finansal

yapısındaki değişikliklerin performans ve değer temelli sonuçlarının ölçülmesinin

önemi üzerinde durulmakta, konu ile ilgili alternatif açıklamalar getirme amacı

güdülmektedir.

Bugüne kadar sermaye yapısının firma değeri ve performansı üzerine yapılan

bilimsel araştırmalarda farklı yöntemler takip edilmiştir. İlk olarak firmaların sermaye

yapıları ile çeşitli değer ve performans ölçütleri arasında kesitsel olarak yapılan

ölçümlere dayalı olarak ilişki kurulmaya çalışılmıştır. İkinci yöntem ise vaka çalışması

olarak bilinen araştırma yöntemidir. Bu tür çalışmalarda genelde sermaye yapısında

meydana gelen değişikliklere karşı piyasanın tepkisine bakılmaktadır. Araştırılan

tepkilerin odağında değerleme etkisi gelmektedir. Diğer bir yöntem ile firmaların takas

tekliflerinin menkul kıymetleri üzerine olan etkisi ölçülmeye çalışılmıştır. Takasın

dışarıdan firmaya doğru ya da firmadan dışarıya doğru bir nakit akışına neden olması,

araştırmacılara takas tekliflerinin menkul kıymet değerlemesine olan etkisini

çalışmaya yöneltmiştir.

Bu çalışmada firmaların sermaye yapıları ile çeşitli değer ve performans

ölçütleri arasında birim zamanda yapılan ölçümlere dayalı olarak ilişki kuran birinci

1

yöntem (sermaye yapısının firma değeri ve performansı arasındaki ilişkilerin analizi)

tercih edilmiştir.

İşletme finansmanı alanındaki araştırmaların bir kısmı, firmaların faaliyetlerini

finanse ederlerken borç ve özsermaye kullanım oranlarındaki tercihlerinin nasıl

oluştuğu sorusu üzerinde yoğunlaşmıştır. Bu soruya cevap niteliğindeki ilk çalışmalar

1950’li yıllarda yapılmıştır. Firmaların sermaye yapıları ile ilgili modern anlayışın

temelleri, Modigliani ve Miller’in 1958 yılında yapmış oldukları çalışma ile atılmıştır.

Söz konusu araştırmacılar, firmaların sermaye yapılarının ortalama sermaye maliyetini

etkilemeyeceğini öne sürmüşler, dolayısıyla firmaların piyasa değerinin sermaye

yapıları ile bir ilgisinin olmadığını savunmuşlardır.

Modigliani ve Miller'den günümüze kadar, firmaların sermaye yapıları ile ilgili

olarak birçok teori ortaya atılmıştır. İleride bir kısmına yer verilecek olan bu teorilerin

çoğunda, sermaye yapısının neden önemli olduğu ile sermaye yapılandırmasındaki

tercihlerin firmanın genel olarak kârlılığına ve değerine etkisinin ne olduğu

açıklanmaya çalışılmıştır. Türkiye genelinde daha önce yapılan çalışmalara

bakıldığında, firmaların sermaye yapılarını oluştururken hem borç hem de

özsermayelerini kullandıkları ve borçlanan firmaların da genelde kısa vadeli

borçlanma yolunu tercih ettikleri görülmektedir. Öte yandan, dış kaynak ya da borç

kullanımı firmaların yatırımlarından çok daha fazladır. Ne var ki, aşırı borçlanma

firmanın çok fazla kaldıraç kullanması anlamına gelmektedir. Bu ise hem firmanın

kurumsal ve bireysel olarak borçlandığı dış yatırımcılara karşı yükümlülüklerini

artırmakta hem de firmanın faaliyetlerini ve faaliyet kârını olumsuz yönde

etkilemektedir.

Borç faizinin ve anapara ödemelerinin firma kârını belli bir süreliğine ipotek

altına alması, firmanın değerini ve performansını etkilemektedir. Geri ödemeler

firmanın performansı veya kazancı ile ilgili olmayıp, faiz ve anaparanın vadesi ile

ilgilidir. Öte yandan, özsermaye finansmanında geri ödeme gibi bir yükümlülük

bulunmamaktadır. Ancak bu yolla yapılan finansman teminiyle, girişimci sermaye

sahiplerinin firmaya ortak olması söz konusu olmaktadır. Bu nedenlerle, borç ve

özsermaye arasında yapılan sermaye seçimi bir finansman tercihi sorunudur. Bu tercih

firmanın

faaliyet

gösterdiği

istikrarsız

2

bir

ekonomik

ortamda

daha

da

zorlaşmaktadır.Türkiye’nin henüz gelişmekte olan ülkeler kategorisinde yer aldığı

düşünüldüğünde; firmaların faaliyet gösterdiği ekonomik çevrenin istikrarının tam

oturmuş olmaması, finansman tercihlerinde en düşük riskli finansman alternatiflerini

seçmelerine yol açmaktadır. Bunun tabî bir sonucu olarak birçok yatırım fırsatı da

kaçmaktadır.

Türkiye’de yatırımcıların herhangi bir firmaya yatırım yaparken o firmanın

sermaye yapısını dikkate aldıklarına dair bulgulara rastlanmaktadır. Optimal bir

sermaye yapısı seçimi firmaların başarısı açısından önemlidir ve her ülkenin kendi

ekonomik şartları içerisinde sermaye yapısı kararlarının firma değerini ve

performansını nasıl etkilediği sorusunun cevabını vermesi gerekmektedir. Optimal

olmayan bir sermaye seçiminin firmanın değerini düşüreceği, performansını azaltacağı

ve en nihayetinde de o firmayı iflasa kadar sürükleyebileceği göz önünde

bulundurulmalıdır. Bu nedenle bu araştırmanın problemini firmanın değerini ve

performansını daha yüksek seviyelere ulaştıracak uygun bir sermaye bileşiminin

bulunması teşkil etmektedir.

Bu araştırmanın amacı, araştırma için seçilen firmaların sermaye yapılarının

firma değeri ve performansları üzerinde ne derece etkili olduğunu ortaya koymaktır.

Daha önce de araştırmalara konu olan bu soru, değişik alanlarda sınanmış ve farklı

bulgulara ulaşılmıştır. Bu çalışmada bağımlı değişken olarak firma değerinin yanında

çeşitli performans göstergeleri de sınanacaktır. Firmaların piyasa değerlerinin yanında

bazı performans değerlerinin de sermaye yapılarından bağımsız olduklarını söylemek

güçtür. Sermaye yapısı özsermaye ağırlıklı oluşturulmuş bir firma ile sermaye yapısı

borç ağırlıklı oluşturulmuş bir firmanın özsermaye kârlılıkları arasında fark olması

muhtemeldir. Aynı şekilde, sermaye yapısı özsermaye ağırlıklı bir firma ile sermaye

yapısı borç ağırlıklı bir firmanın yatırım kârlılığı arasında fark olması da ihtimal

dâhilindedir. Sermaye yapıları farklı firmaların yatırım kârlılıklarını incelemek net

gelir yaklaşımına karşı çıkan yazarların bu görüşünün test edilmesi açısından

önemlidir.Bu araştırmada aşağıdaki araştırma soruları cevaplanacaktır:

1. Firmaların sermaye yapısının firma değerine etkisi nedir?

2. Firmaların sermaye yapısının firma performansına etkisi nedir?

3. Firmaların sermaye yapısını etkileyen faktörler nelerdir?

3

BÖLÜM I: TEMEL KAVRAMLAR

Bu bölümde sermaye yapısı, firma değeri, firma performansı ve bu

değişkenlerle ilişkili diğer kavramlar tanımlanacaktır. Uygulamada her üç değişkenin

de birden fazla şekilde tanımlandığı bilinmektedir. Sermaye yapısı genelde firmanın

varlık ve yükümlülüklerinin birbirlerine veya toplam varlıklarına oranı şeklinde

tanımlanmaktadır. Firma değeri, firmanın gelecekte sağlayacağı nakit akışları ve bu

akışı sağlamak için girdiği riskin toplamıdır. Firma performansı ise çoğu zaman

firmanın kârlılığı ile ilişkilendirilmektedir. Bunun yanında, firma değeri ve

performansının zaman zaman birbirlerinin yerine kullanıldığı görülmektedir.

Sermaye yapısı, firmanın değerini doğrudan belirleyen bir faktör olup aynı

zamanda finansal performansın temel göstergelerinden bir tanesidir. Sermaye yapısı

kavramı ve unsurlarının anlaşılması firma değeri ve performansının oluşumunu

belirleyen faktörlerin de analizini kolaylaştıracaktır. Firma değeri ve performansı

sermaye yapısının birer fonksiyonudur. Bunun yanında birim zamanda oluşan firma

değeri ve ortaya çıkan firma performansı, firmaların sermaye yapısı kararlarını

etkileyebilmektedir. Ancak, finans literatüründe genel olarak sermaye yapısı bağımsız,

firma değeri ve performansı ise bağımlı değişken olarak ele alınmıştır.

1.1.Sermaye Yapısı

Sermaye yapısı, firmaların varlıklarını, faaliyetlerini ve büyümelerini finanse

edebilmek için kullandıkları iç kaynak (özsermaye) ve dış kaynağın (borç)

bileşiminden oluşan finansman yapısıdır.

1.1.1.Özsermaye/Borç

Her firma kendi faaliyetlerini yapabilmek için belirli düzeyde bir varlığa ve bu

varlığa sahip olabilmek için de belirli düzeyde bir finansmana ihtiyaç duyar. Bu

finansman ya özsermaye ile ya da borçla sağlanır. Özsermaye dağıtılmamış kârlar,

yedek akçeler vb. öz kaynaklardan elde edilebileceği gibi, sermaye artışı, yeni

ortakların alınışı vb. dış kaynaklardan da temin edilebilir. Borçlar ise kısa ve uzun

vadeli borçlar olmak üzere firma dışı kaynaklardan sağlanır. Özsermaye ve borçların

5

toplamı ise firmanın sermaye yapısını oluşturur (Akgüç, 2010, s.481; Çonkar, Ulusan

& Öztürk, 2010, s.248; Sevilengül, 2005, s.481).

1.1.2.Kaldıraç

Kaldıraç firmanın borçtan oluşan sermayesi veya sermayenin borç kısmı olarak

ifade edilir. Kaldıraç oranının belirlenmesi ile ilgili farklı yaklaşımlar mevcuttur.

Borcun firmanın büyüme fırsatlarından daha ziyade varlıkları ile ödendiği görüşünü

savunanlar kaldıracın defter değerine göre hesaplanması gerektiğine işaret ederler

(Myers, 1977). Bu görüşe göre, finansal piyasalar aşırı oynaktır. Bu nedenle firma

politikalarını yönlendiren firma yöneticileri piyasa değerlerini güvenilir bulmazlar

(Frank & Goyal, 2009). Kaldıracın piyasa değerine göre hesaplanması gereğini

savunanlar ise özsermayenin defter değerinin alınmasının uygun olmadığını, bu

değerin yöneticiler tarafından sadece bilançodaki değerleri eşleştirmek için

kullanılması gerektiğine işaret ederler (Welch, 2004).

Firmalar kaldıraç oranlarını hesap ederken farklı yöntemler kullanmaktadırlar.

Bu yöntemlerden birisi, firmanın uzun vadeli borçlarının özsermayeye oranıdır.

Bununla beraber, toplam borcun özsermayeye oranı da sıklıkla kullanılmaktadır.

Toplam borcun özsermayeye oranının uzun vadeli borçların özsermaye oranına tercih

edilmesinin, firmaların sermaye yapısı kararları açısından daha avantajlı olduğu

söylenebilir. Bunun bir nedeni toplam borçların içinde kısa vadeli borçların da

bulunmasıdır. Diğer bir nedeni ise kısa vadeli borçların özellikle gelişmekte olan

ülkelerde birçok firma tarafından finansman temininde önemli bir kaynak olarak

kullanılmasıdır (Arnold, 2008, s. 442; Elliott & Elliot, 2012, s.746).

Borcun özsermayeye

oranı firmaların herhangi bir likidite sorunu

yaşadıklarında varlıklarından ne kadarını satmaları gerektiğini gösteren bir orandır.

Fakat varlıkların defter değeri, alım değerinden amortismanın çıkarılması ile elde

edildiği için piyasadaki gerçek fiyatını yansıtmaz. Bu durum özellikle firmanın

borçları karşılığında varlıkların bir kısmını hemen elden çıkarması gerektiği

zamanlarda önemli bir sorun oluşturur. Bu nedenle, bazı kaldıraç hesaplamalarında

borcun özsermayeye oranı yerine, borcun toplam varlıklara oranı kullanılmaktadır.

Borcun toplam varlıklara oranının alınması ile elde edilen kaldıraç oranının, firmalar

arasında yapılan karşılaştırmalarda daha geçerli bir yöntem olduğu söylenebilir. Bu

6

oran, yatırımcılara firmanın toplam borç yükü dikkate alındığında ne kadar sağlıklı ve

riskli olduğuna karar vermeleri anında büyük yararlar sağlar. Borcun toplam varlıklara

oranının 1’den büyük olması firmanın varlığından çok borcunun olduğunu gösterir.

Aralarındaki bu farklara rağmen, uygulamada hem borç/özsermaye oranı hem de

toplam borç/toplam varlıklar oranı kullanılmaktadır (Brigham & Ehrhard, 2010, s.104105).

1.2.Sermaye Maliyeti

Sermaye yapısını oluşturan unsurların veya firmanın finansman kaynaklarının

firmaya olan maliyetine sermaye maliyeti denir. Sermaye maliyeti, bir finansman

kaynağının firmaya sağladığı para girişinin bu günkü değerini ileride firmadan

sağlayacağı para çıkışının bugünkü değerine eşitleyen iskonto oranıdır. Sermaye bir

üretim girdisi olarak görülür. Bu nedenle, üretim maliyetlerini azaltan ve rekabet

avantajı oluşturan diğer bütün faktörler gibi sermaye de bir üretim faktörüdür. Sermaye

maliyeti de, sermayenin nasıl yapılandırıldığına bağlı olarak ortaya çıkan bir maliyettir

ve firmanın genel performansı ve değeri üzerinde etkilidir. Dolayısı ile firma değerini

ve performansını etkileyen diğer faktörlerin etkisi kontrol altında tutulduğunda,

sermaye maliyeti azaldıkça firma performansı ve firma değeri artar (Sayılgan, 2008,

s.181).

Sermaye maliyeti, sermaye yapısının ne ölçüde optimal olarak oluşturulduğunu

gösteren bir göstergedir. Firmaların sermaye yapılarının nasıl olacağı, firma

sahiplerinin (yetkililerinin) birer tercihidir ve bu tercihlerin firmalara farklı maliyetleri

vardır. Firmalar, maliyetlerini kabul ettikten sonra sermaye yapısı kararlarında

özgürdürler ve sermayelerini istedikleri gibi yapılandırma hakkına sahiptirler. Bu

anlamda, maliyet sermaye yapısını oluşturan unsurlardan hangisinin daha kârlı

olacağını belirleyen önemli bir faktördür. Finansman temininde ve yeni yatırımlar için

gerekli olan fonların temininde, sermaye maliyetinin hesap edilmesi bir zorunluluktur.

Sermaye maliyetini, bir yatırımın değerlemesinde kullanılan indirim (iskonto) oranı,

firmanın sağlaması gereken en düşük getiri oranı ve firmanın kullandığı fonların fırsat

maliyeti olarak da tarif etmek mümkündür (Chambers, 2009, s.100; Akgüç, 2010,

s.437).

7

Sermaye maliyetinin ne olduğu ile ilgili ilk tartışmalar 1950’li yılların

sonlarında Modigliani ve Miller’in (1958) Sermaye Maliyeti, Firma Finansmanı ve

Yatırım Teorisi başlıklı çalışmaları ile başlamıştır. Bu çalışmada, Modigliani ve Miller

(1958) normal piyasa şartlarında sermaye maliyetinin borç oranlarından bağımsız

olduğunu ileri sürmüşlerdir. Borç oranı yüksek olan firmalara yatırım yapan

yatırımcılarla borç oranı düşük olan firmalara yatırım yapan yatırımcıların,

yatırımlarından elde ettikleri getiriler arasında önemli bir fark bulunmamaktadır. Borç

oranının sermaye maliyeti nakit akışı üzerinde bir etkisinin olmaması, aynı zamanda

firma değerini de etkilemeyeceği anlamına gelmektedir.

Sermaye maliyetinin doğru olarak hesaplanması hem yatırım yapan firmalar

için hem de ülke ekonomisi için hayati bir önemi haizdir. Sermaye maliyetinin

değerinden yüksek hesaplanması yatırım projelerinin kabul edilmemesine neden olur.

Bu durumda ülke ekonomisinin büyümesi olumsuz etkilenir. Sermaye maliyetinin

değerinden düşük hesaplanması ise, kaynakların doğru bir şekilde dağıtılamamasına

ve verimsizliğe yol açabilir (Sayılgan, 2008, s.183; Akgüç, 2010, s.438).

Sermaye maliyeti pasif bünyenin dizilişine göre özsermaye ve borç

maliyetinden oluşmaktadır. Bu iki finansman kaynağının toplamından ağırlıklı

ortalama sermaye maliyeti hesaplanır. Özsermaye maliyeti, bir firmanın borsada

bulunan hisselerinin toplam değerinin ya da firmanın piyasa değerinin olumsuz olarak

etkilenmemesi için, firmanın yatırım projelerinin özsermaye ile finanse edilen kısmı

üzerinden elde etmesi gerekli olan asgari kârlılık oranı olarak tanımlanır. Borç

maliyeti, borcun firmaya sağladığı para girişini bir süre sonra faiz ve anapara

ödemeleri ile firmadan gerçekleştireceği para çıkışına eşitleyen iskonto (faiz) oranıdır.

Borcun maliyeti vergiden önce ve vergiden sonra olmak üzere iki şekilde

hesaplanabilir. Borç faizinin gider kaleminde gösterilebilir olması ve bu giderin vergi

matrahından düşülebilmesi, sermaye yapısı ile ilgili kararlarda borcun maliyetinin

vergiden sonra hesaplanmasını gerektirir. Dolayısı ile borcun vergi öncesi ve vergi

sonrası hesaplanan maliyetlerinde vergi oranının büyüklüğüne göre önemli farklar

oluşabilir. Ağırlıklı ortalama sermaye maliyeti, firmanın çeşitli kaynaklardan sağladığı

fonların maliyetlerinin, fonların sermaye yapısı içindeki ağırlıklarının dikkate alınarak

hesaplanması ile bulunur (Chambers, 2009, s.41; Akgüç, 2010, s.440).

8

1.3.Firma Değeri

Firma değeri bir firmanın gelecekte sağlayacağı net gelir akışı ile bu gelir

akışını sağlamak için aldığı riskin bir toplamıdır (Akgüç, 2010, s.485). Sermaye yapısı

ile ilgili kararlar ve firmayı ilgilendiren diğer bütün kararlar, firmanın kârlılığı ve

değerini artırmaya yönelik olarak yapılan faaliyetlerdir. Türk Dil Kurumu, değeri “bir

şeyin para ile ölçülebilen karşılığı, paha, kıymet” olarak tarif etmektedir (Türk Dil

Kurumu, 2005). Buna göre firma değerini, firmanın para ile ölçülen bedeli şeklinde

tarif etmek mümkündür. Söz konusu bedel tayin edilirken firmaya ait hangi varlıkların

hesaba katılacağı ölçümün temelini oluşturmaktadır.

Firma değeri ile ilgili dünya genelinde kullanılan birçok ölçüm mevcuttur. Bu

ölçümlerin bazıları diğerlerine göre daha çok kullanılmakla birlikte, hangi yöntemin

daha geçerli olduğu tartışmalı bir konudur. Firma değerinin ölçülmesi başlı başına bir

bilim dalı olmayıp farklı kültürlere göre farklı ölçümler mevcuttur. ABD’de kabul

gören firma değerlemesi yöntemlerine bakıldığında, genel olarak kârın ve kârlılığın

bir ölçüt olarak esas alındığı görülür. Anglosakson ülkeleri ise firma değerini ölçerken

nispeten daha modern sayılan verimlilik kavramını öne çıkarırlar (Denis, Denis, &

Yost, 2002; Chambers, 2009, s.199).

Firma değerlemesi, II. Dünya Savaşı’ndan sonraki süreçte önem kazanmıştır.

Uluslararası rekabetin ortaya çıktığı ve sınaî firmaların gruplaştığı II. Dünya

Savaşı’nın hemen sonrasına denk gelen dönemde nakit akışına dayalı yöntemler kabul

görmüştür. Bilgisayarın yönetimde kullanılması ile birlikte firma değerlemesi ile ilgili

ilk analizler yapılmaya başlanmıştır. 1960’lı yıllara gelindiğinde başta ABD olmak

üzere bazı Avrupa ülkelerinde borsaya dayalı değerleme yöntemleri önem kazanmaya

başlamıştır. 1970’li yıllarda ise dünya genelinde baş gösteren ekonomik krize paralel

olarak risk faktörü firma değerlemesi ile ilgili analizlere dâhil edilmiştir. 1980’lerden

itibaren, maddi varlıkların yanında maddi olmayan varlıklar da değerlemeye alınmıştır

(Chhaochharia ve Grinstein, 2007).

Uygulamada firma değerlemesi ile ilgili birçok yöntem kullanılmaktadır.

Chambers (2009, s.207) bu yöntemlerden bahsederken; indirgenmiş nakit akımları, net

aktif değer, piyasa değeri/defter değeri, tasfiye değeri, emsal değer, ekspertiz değeri,

9

temettü verimi, fiyat/kazanç oranı, fiyat/nakit akımları ve defter değeri yöntemlerine

yer vermiştir. Bu yöntemlere Tobin Q yöntemini de eklemek mümkündür. Aşağıda

indirgenmiş nakit akımları, net aktif değer, defter değeri, piyasa değeri/defter değeri

ve Tobin Q yöntemleri ile ilgili detaylı bilgilere yer verilmiştir.

1.3.1.İndirgenmiş Nakit Akımları Yöntemi

İndirgenmiş nakit akımları yöntemi firmanın gelecekteki nakit akışlarının

değerlemesinin yapılmasıdır. Nakit akımları, belirli bir zaman aralığında firma

hesabına giren ve çıkan bütün nakit tutarlardır. Nakit akımları, firmanın satışlarından

kaynaklanan faaliyet nakit akımları olabileceği gibi, hisse senedi ihracı ve

borçlanmadan doğan diğer nakit akımları da olabilir. Bu yöntemde firma değeri,

firmanın organizasyon yapısı, yönetimi ve gelecekte ortaya çıkması beklenen nakit

akımlarının analiz edilmesi ile hesaplanır. Bu yöntem, başta ABD olmak üzere diğer

bazı ülkelerde firma değerlemesinde kullanılmaktadır (Chambers, 2009, s.246).

İndirgenmiş (İskonto Edilmiş) nakit akımları hesaplanırken öncelikle iskonto

oranı

belirlenir.

Uygun

bir

iskonto

oranı

belirlenmesi,

firma

değerinin

hesaplanmasında çok önemlidir. Bu oran belirlenirken, sektörün özelliklerinden

rakiplerin sermaye maliyetlerine kadar bir dizi değişken göz önüne alınmalıdır. Bu

yöntemde iskonto oranı olarak, genelde sermaye maliyeti kullanılmaktadır. İskonto

oranı belirlendikten sonra, gelecekteki nakit akışları tahmin edilmeye çalışılır. Bu

tahminde, geçmiş yıllardaki nakit akımları dikkate alınır. Son aşamada da, tahmini

olarak belirlenen nakit akışları iskonto oranı kullanılarak bugünkü değere indirgenir.

Bu değer, firmanın bugünkü değerine eşit olarak kabul edilir. Paranın gelecekteki

değerinin bugünkü değerinden farklı olacağı, bu yöntemin temel varsayımıdır. Buna

göre, eğer uygun bir yöntem kullanılırsa gelecekteki nakit akımları tahmin edilebilir.

Ancak, enflasyonun kaçınılmaz olduğu piyasa şartlarında, bu varsayım her zaman

geçerli olmayabilir. Bunun nedeni ise, iskonto oranının belirlenmesinin zorluğudur

(Gürbüz & Ergincan, 2008, s.109).

1.3.2.Net Aktif Değeri Yöntemi

Net aktif değeri, bir firmanın cari piyasa şartlarında satışa sunulması halinde

elde edilecek nakit miktarını ifade eder. Net aktif değere ulaşılabilmesi için firmanın

10

borçlarının veya giderlerinin bu nakit miktarından çıkarılması gerekir. Net aktif değeri

tasfiye değeri, faaliyet değeri veya servet değeri olmayıp kısaca bir firmanın envanter

değeridir (Chambers, 2009, s.211).

Net aktif değerin hesaplanması uygulamada çok kolay olmamaktadır. Net aktif

değerinin hesaplanabilmesi için, öncelikle firmanın sahip olduğu mal ve varlıklara

uygun bir hesaplama yönteminin seçilmesi gerekir. Ancak, özellikle kullanımı

uzmanlık gerektiren teçhizat ve makinelerin başka firmalarda bulunmaması halinde,

değer tespitinde bulunulması zorlaşmaktadır. Bu gibi durumlarda, değerlemede

bulunan uzmanların varlıkların değeri hususunda uzlaşması gerekir. İkinci olarak da,

bilançoda kayıtlı olmayan, ancak varlıkların değerine etki edebilecek diğer bazı

faktörlerin de hesaplamada göz önüne alınması gerekir. Bu yöntem, daha çok firmanın

zarar ettiği; yükümlülüklerini yerine getirecek kadar nakit akımı oluşturmadığı;

faaliyetlerinin yavaşladığı/durduğu veya varlıklarının çok değerli olduğu durumlarda

uygulanır (İvgen, 2003, s.67; Alkan & Demirelli, 2007).

1.3.3.Defter Değeri Yöntemi

Defter değeri, firmaya ait varlıkların belirli bir tarih itibariyle mevcut olan

değerinin muhasebe kayıtlarına geçirilmiş hâlidir. Defter değeri, bilanço kayıtları

üzerinden hesaplanır. Ancak hesaplama yöntemlerindeki farklılık, defter değerinin de

farklı çıkmasına neden olabilir. Kur farkları bazı hesaplamalarda gelir kalemlerine

dâhil edilirken, bazı hesaplamalarda gider kalemlerine dâhil edilirler. Bu tür

durumlarda, firmaya ait varlıkların defter değerleri farklılık gösterebilir.

Uygulamada firma değerleme yöntemleri arasında defter değeri yönteminin

özel bir yeri vardır. Bunun nedeni, defter değeri yönteminin diğer firma değerleme

yöntemlerine göre daha fazla tercih edilmesidir. Defter değeri hesaplanırken, firmanın

borçları ve ödenmiş sermayesi, özsermayesinden düşülür.

Yukarıda da ifade edildiği gibi, defter değeri firmanın belli bir tarih itibariyle

varlıklarının muhasebe defterlerine yansıyan tutarlarından ibarettir. Ancak, bu

tutarların finansal anlamda bir değer ifade edebilmesi için varlıklara ait yıpranma payı

giderlerinin kayıtlarda gözüken değerinden düşülmesi gerekir. Bu değere, net defter

değeri denir. Diğer bir ifade ile net defter değeri firmaya ait olan yıpranmaya tâbi sabit

11

varlıkların yıpranma payı miktarlarının düşülmesi ile elde edilen değerleridir (Demir

& Bahadır, 2007).

Bir firmanın başarılı olarak kabul edilebilmesi için piyasa değerinin defter

değerinin üzerinde olması gerekir. Firmanın piyasa değerinin defter değerine eşit

olması veya altında kalması, o firmanın herhangi bir değer meydana getiremediği

anlamına gelir. Uygulamada bazı firmaların defter değerlerinin 3 ila 10 katı arasında

bir piyasa değerine sahip oldukları görülmektedir. Bu şekilde artı değer meydana

getirerek piyasa değerlerini defter değerlerinin üzerine çıkaran firmaların, sahip

oldukları markayı ve daha sonra da teknolojiyi, bilgi birikimini ve ürettiği ürünlerin

kalitesini öne çıkardıkları görülmektedir. Dolayısı ile duran varlıklar kadar insan,

teknoloji, bilgiyi kullanma ve ürün kalitesi gibi maddi olmayan varlıkların, firmaların

piyasa değerlerini önemli ölçüde artırdıkları bir gerçektir (Ledereich & Siegel, 1990;

Cornell, 1993, s.16).

1.3.4.Piyasa Değeri/Defter Değeri Yöntemi

Firmaların bilançoları üzerinden hesaplanan defter değeri olduğu gibi,

bilançolarda gözükmeyen ancak piyasalarda oluşan piyasa değerleri de mevcuttur.

Defter değeri firmaların sahip olduğu kaliteli yönetim kadrosu, piyasalardaki bilinirliği

ve yetenekli personelin değerini göstermez. Bu açıdan bakıldığında firmaların

muhasebe hesapları üzerinden hesaplanan defter değeri firmanın gerçek hayatta sahip

olduğu ve satışı anında alıcılarının hesap ettiği bazı öz değerlerini yansıtmaz. Bu

eksiklik uygulamada firmanın çeşitli şekillerde hesaplanan piyasa değeri oranları ile

giderilmeye çalışılır. Şayet bu oran 1’den düşük çıkarsa, o zaman firmanın yeterince

değer üretemediği kanaatine varılır. Bu yöntem-özellikle enflasyonun yüksek olduğu

dönemlerde-firma tarafından açıklanan kâr rakamlarının gerçeği yansıtmadığı endişesi

ile kullanılır (Canbaş & Doğukanlı, 2007, s.490; Alkan & Demirelli, 2007; Chambers,

2009, s.221; Karabıyık & Anbar, 2010, s.166).

1.3.5.Tobin Q

İlk defa 1969 yılında Tobin tarafından ortaya atılan bu değer, bu tarihten sonra

kendi adıyla anılagelmiştir. O tarihten bu yana yapılagelen birçok çalışmada bir

performans ölçütü olarak kullanılmıştır (Lindenberg & Ross, 1981; Morc, Shleifer, &

12

Wishny, 1988; McConnel & Servaes, 1990; Lewellen & Badrinath, 1997; Lee &

Tompkins, 1999). Türkiye’de bazı araştırmalarda, BİST’te hisse senetleri işlem gören

bazı firmaların Tobin Q değerleri ile özsermaye/borç oranlarının karşılaştırıldığı

görülmektedir (Karagülle, 1994; Şahin, 2011b)1.

Tobin Q, ayrıca, firma sahipliği ile performans ve özsermaye arasındaki ilişkiyi

ölçmede; kâr dağıtımı ile ilgili kararların hisse senedi üzerindeki etkisini bulmada ve

yönetime ait performansın ölçülmesinde de kullanılmıştır. Yine Tobin Q değeri,

yatırımcıların yatırım kararları alırlarken baktıkları ölçütlerden bir tanesidir (Chung &

Pruitt, 1994; Canbaş, Doğukanlı, & Düzakın, 2004). Farklı hesaplama yöntemleri

olmasına rağmen, en çok firmanın piyasa değerinin varlıklarının yerine koyma

maliyetine oranlanması ile hesaplanır. Bu oran 1’in üzerinde çıkarsa, firma

yatırımcılar açısından kârlı bir firma demektir. Tobin Q oranının yüksek çıkması

firmanın varlıklarının iyi yönetildiği anlamına gelmektedir. Tobin Q değerinin yüksek

olması, firmanın rekabet gücünün yüksek olması anlamına da gelmektedir. Tobin Q

değerinin 1’den düşük olması, yatırımdan elde edilecek gelirin sermaye maliyetinin

altında olması anlamına gelmektedir. Uygulamada yatırım yapan firmalar arasında,

Tobin Q değeri 1’in üzerinde olan firmalar optimal yatırımcı, 1’in altında olan firmalar

ise optimal olmayan yatırımcı olarak kabul edilmektedir (Lee & Tompkins, 1999).

1.4.Firma Performansı

Firma performansı kavramı, firmanın faaliyetlerinin ne ölçüde amacına uygun

olduğu ile ilgilidir. Firmalar çok farklı amaçlarla kurulmakla beraber her firmanın

üretim, dağıtım, pazarlama, yönetim ve finansal anlamda ortak bazı amaçları vardır.

Bu çalışmada ele alınan firma performansı firmanın finansal başarısı ile ilgilidir.

Türk Dil Kurumu performansı “başarım” olarak tanımlamaktadır (Türk Dil

Kurumu, 2005). Buna göre, finansal anlamda firma performansı firmanın finansal

amaçlarını yerine getirmedeki başarısı olarak tanımlanabilir. Firmaların en önemli

1985 yılında açılan İstanbul Menkul Kıymetler Borsası (İMKB), 2013 yılı Nisan ayında Borsa

İstanbul (BİST) adını almıştır.

1

13

finansal amacı kâr etmektir. Bu durumda firma performansı firmaların ne ölçüde kârlı

olduğunu gösterir. Firma performansı ile firma değeri zaman zaman eş anlamda

kullanılmaktadır. Literatürde, Tobin Q ve Fiyat/Kazanç Oranı gibi bazı ölçütlerin hem

firma değeri hem de firma performansı yerine kullanıldığı görülmektedir (Canbaş,

Doğukanlı, & Düzakın, 2004; Birgili & Düzer, 2010; Şahin, 2011a). Yukarıda da

belirtildiği üzere, özellikle ABD’de firma değerlemesi yapılırken kârlılık gibi firma

performansı ölçütlerinin öne çıkarıldığına şahit olunmaktadır. Ancak, uygulamada

kârlılıkla ilgili ölçütlerin daha ziyade performans kavramı ile ilişkilendirildiği göze

çarpmaktadır (Zeitun & Tian, 2007; Pratheepkanth, 2011; Şahin, 2011b; Ahmad,

Abdullah & Roslan, 2012).

Günümüz firmaları için kârlılık kavramı, firmaların sadece finansal

faaliyetlerinden ya da satışlarından ne kadar kâr elde ettiği ile ilgili değildir. Firmaların

finansal

anlamda

performansları

aynı

zamanda

sermaye

kârlılığı

ile

de

ilişkilendirilmektedir. Korkmaz ve Karaca (2013) çalışmalarında finans literatüründe

günümüze değin kullanılan firma performansı ölçütlerinin bir özetini yapmışlardır. Bu

ölçütler arasında, aktif kârlılık, özsermaye kârlılığı, temettü ödeme oranı, fiyat/kazanç

oranı, hisse başı kâr, net kâr büyümesi, piyasa değerinin defter değerine oranı ve piyasa

değeri artışı gibi oranlar yer almaktadır. Aşağıda firmaların sermaye ve satış kârlılığı

ile ilgili kullanılan bu ölçütlerden aktif kârlılık, özsermaye kârlılığı, hisse başı kâr ve

fiyat/kazanç oranı kısaca açıklanmıştır.

1.4.1.Aktif Kârlılığı

Aktif kârlılık kavramı, firmanın sahip olduğu varlıkları dikkate alındığında ne

ölçüde kârlı olduğu ile ilgilidir. Diğer bir ifade ile aktif kârlılık, firmanın kâr elde

etmek için varlıklarını ne ölçüde etkin kullandığını gösteren bir orandır. Aktif kârlılık

oranları firmaların faaliyet gösterdiği alanlara göre değişebilir. Bu nedenle, bir

firmanın kendi aktiflerini kullanarak ne ölçüde kâr ettiğini anlayabilmesi için ya

geçmiş yıllardaki aktif kârlılığına ya da aynı sektördeki diğer firmaların aktif kârlılık

oranlarına bakması gerekmektedir. Bu oranın yüksek olması, firmanın yatırımlardan

elde ettiği kârın yüksek olması anlamına gelmektedir (Gürbüz & Ergincan, 2004,

s.101).

14

1.4.2.Özsermaye Kârlılığı

Özsermaye kârlılığı firmanın net kârının özsermayesine oranıdır. Özsermaye

kârlılığı firmanın toplam hisselerinin ne ölçüde kâr olarak geri döndüğü ile ilgilidir.

Bir performans göstergesi olarak özsermaye kârlılığı, firma ortaklarının firmaya

yaptığı yatırımların ne ölçüde kâra dönüştürüldüğünü gösteren bir orandır. Bir

firmanın özsermaye kârlılık oranı ne derece yüksekse, firma o derece kârlıdır. Aktif

kârlılıkta olduğu gibi, bir firmanın bu orana bakarak ne ölçüde kârlı olduğunu

anlayabilmesi için ya geçmiş yıl oranları ile ya da aynı sektörde faaliyet gösteren diğer

firmaların özsermaye kârlılık oranları ile bir karşılaştırma yapması gerekir (Gürbüz &

Ergincan, 2004, s.101).

1.4.3.Hisse Başı Kâr

Bu oran firmanın her bir hissesi başına yapmış olduğu kârı gösterir. Hisse Başı

Kâr (HBK) oranı firmanın hisse senedi fiyatının belirlenmesinde en önemli etken

olarak kabul edilmektedir. Firmalar için HBK oranı kadar, kullanılan sermaye miktarı

da önemlidir. Firmaların HBK oranları aynı olabilir, ancak sermayesini daha verimli

kullanan firmalar bu kârı daha az sermaye ile gerçekleştirebilirler (Gürbüz & Ergincan,

2004, s.115).

1.4.4.Fiyat/Kazanç Oranı

Fiyat/Kazanç (FK) oranı firmanın piyasadaki hisse senedi fiyatının hisse başı

kârına oranından oluşur. FK bazen “çarpan” olarak da anılır. Bu oran yatırımcıların

firmanın her bir birimlik fiyatı için ne kadar ödemek istediklerini gösterir. Bir firmanın

FK oranının yüksek olması yatırımcıların gelecekte o firmadan yüksek kâr beklediğini

gösterir. Ancak FK oranı tek başına bir şey ifade etmez. FK oranının geçmiş yıllardaki

FK oranları, aynı sektörde başka bir firmanın FK oranı ve hatta piyasanın tamamına

ait FK oranları ile karşılaştırılması daha doğrudur. FK oranı ile ilgili önemli

sayılabilecek bir sorun, hisse başı kârın ya da formüldeki paydanın firmanın muhasebe

hesaplarından alınmasıdır. Bu rakam ise manipülasyona açıktır (Tevfik, 2005, s.222;

Canbaş & Doğukanlı, 2007, s.483; Karabıyık & Anbar, 2010, s.165).

15

BÖLÜM II: SERMAYE YAPISI İLE FİRMA DEĞERİ VE

PERFORMANSI İLİŞKİSİ: TEORİK ÇERÇEVE

Firma değeri, performansı ile sermaye yapısı arasındaki ilişkileri inceleyen

yaklaşımları, kendi içinde klasik ve modern yaklaşımlar şeklinde ikiye ayırmak

mümkündür (bkz. Tablo-1). Bu ayrım, daha çok iki yaklaşım grubu arasındaki tarihsel

bir ayrıma işaret etmektedir. Klasik yaklaşımlar teorik anlamda modern yaklaşımların

temelini oluşturmaktadırlar. Modern yaklaşımlar ise firma finansmanı alanında

Modigliani ve Miller’in (1958) çığır açan çalışması ile başlayan ve sonrasında bu

çalışmayı takip eden bir dizi yaklaşımdan oluşmaktadır. Birbirini tetikleyen tartışmalar

sonucu ortaya çıkan bu yaklaşımlar, bu güne kadar sermaye yapısı ve firma değeri ile

ilgili test edilebilir birçok teori ve önerme ortaya koymuştur.

Klasik ve modern yaklaşımlara ek olarak firma değerini sermaye yapısından

bağımsız olarak ele alan Finansal Varlıkları Fiyatlandırma Modeli (FVFM) ve FamaFrench’in Üç Faktörlü Modeli gibi yaklaşımlar da mevcuttur. Firma finansmanı

alanında 1960’lı yıllarda ortaya çıkan varlıkları fiyatlandırma modeli çizgisi,

Modigliani ve Miller’in (1958) firma değerinin firmanın gelecekte sağlayacağı nakit

akışlarının bu akışları sağlayabilmesi için girdiği risk ile ilgili olduğu söylemi ile

benzeşmektedir. Bu çizgide ilerleyen bazı çalışmaların sonradan risk faktörünün

yanına firma büyüklüğü ve sermaye yapısı faktörlerini de eklemesi ile yeni bir çalışma

alanı ortaya çıkmıştır.

Bu bölümde, sermaye yapısı ile firma değeri ve performansı arasındaki ilişkiyi

açıklamaya çalışan yukarıda bahsedilen yaklaşımlara sırasıyla yer verilmiştir. Konu

bütünlüğünün kaybolmaması için söz konusu yaklaşımlar ile ilgili literatürde yer alan

örnek bazı ampirik çalışmalar her yaklaşımın kendi başlığı altında sunulmuştur. Klasik

ve modern yaklaşımlardan hemen sonra sermaye yapısına etki eden faktörlerle

sermaye yapısı ilişkisi bu yaklaşımlar çerçevesinde ele alınarak bu alanda yapılmış

çalışmalardan bazı örnekler verilmiştir. Son olarak varlık fiyatlama modeli

çizgisindeki yaklaşımlara kısaca değinildikten sonra, bu alanda yapılmış ampirik

çalışmalara yer verilmiştir.

17

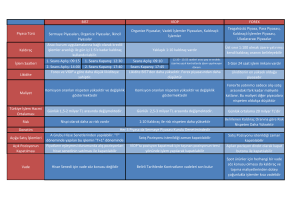

Tablo-1 Sermaye Yapısı Teorileri

Teori Grubu Teori

Klasik

Yaklaşımlar

Modern

Yaklaşımlar

Sermaye Yapısı ve Firma Değeri İlişkisi

Net Gelir

Vergi ve yatırımcıların risk algısının olmadığı bir ortamda borç

maliyeti düşecek, kaldıraç oranı artacaktır. Buna bağlı olarak da

firma değeri ve firma hisselerinin fiyatı yükselecektir.

Net Faaliyet

Geliri

Firma için bütün sermaye yapıları aynı derecede optimaldir.

Sermaye yapısını değiştirerek ortalama sermaye maliyetini

azaltma ve firma değerini artırma durumu söz konusu değildir.

Geleneksel

Firma daha fazla borçlanarak ortalama sermaye maliyetini düşürür

ve piyasa değerini artırır. Firma optimal sermaye yapısına

ulaştıktan sonra borçlanmaya devam ederse ortalama sermaye

maliyeti özsermaye ve borçlanma maliyetlerindeki artışa paralel

olarak artar.

İlgisizlik

Herhangi bir firmanın değeri onun sermaye yapısından

bağımsızdır. Firma değeri firmanın gelecekte elde etmesi

beklenilen net faaliyet gelirinin firmanın risk kategorisine göre

belirlenmiş iskonto oranı ile indirgenmiş olan net şimdiki değerine

eşittir.

Vergi

Kalkanı

Borcun vergi avantajı firma değerini artırırken borcun sermaye

maliyetini azaltır.

Gelir

Vergisi

Yatırımcıların faiz gelirleri için ödedikleri vergi ile firmanın

kaldıraç seviyesi arasında negatif bir ilişki vardır.

İflas

Maliyeti

İflas maliyetleri ne kadar yüksekse, borç kullanma maliyeti artar

ve firma değeri azalır.

Temsilci

Maliyeti

Yatırımcılar firmanın borçla sağladığı finansmanı kârlı olmayan

riskli yatırımlarda kullanılacağından endişe ediyorlarsa yüksek

faizle borç verirler, bu da borçlanmayı azaltır.

BDVK

Aşınma payı ve yatırım indirimi gibi borç dışı vergi kalkanının

(BDVK) artması ile borç azalır.

Statik

Dengeleme

Firmaların finansman kararlarını borcun fayda ve maliyeti arasında

yapılan bir seçimdir. Firmaların hâlihazırdaki borç-özsermaye

oranları optimaldir.

Dinamik

Dengeleme

Firmalar kaldıraç oranlarını aşağı çeken ve sermaye yapısında

ciddi değişiklikler meydana getiren ters şoklara karşı maliyetsiz

olan yeniden dengeleme seçeneğini kullanırlar.

Hiyerarşik

Sıralama

Firmanın finansman kararı borç ve özsermaye arasındaki optimal

bir denge arayışından daha ziyade iç ve dış finansman arasında

yaptığı bir tercihtir.

Kaynak: (Chambers, 2009, s.139-149; Luigi & Sorin, 2009; Frank & Goyal, 2009; Akgüç, 2010, s.485500; Ahmadinia, Afrasiabishani, & Hesami, 2012).

18

2.1.Klasik Yaklaşımlar

Klasik yaklaşımlar sermaye yapısı ile sermaye maliyeti ve firma değeri

arasındaki ilişkiyi açıklamaya çalışmaktadır. Bu yaklaşımlar; Net Gelir, Net Faaliyet

Geliri ve Geleneksel Yaklaşım’dan oluşmaktadır. Modigliani ve Miller’in (1958)

İlgisizlik Yaklaşımı’nı da bu gruba dâhil etmek mümkündür. Ancak, İlgisizlik

Yaklaşımı kendisinden sonra ortaya çıkan modern yaklaşımlara öncülük ettiğinden

dolayı, bu yaklaşıma modern yaklaşımlar kısmında yer verilmiştir.

2.1.1.Net Gelir Yaklaşımı

Durand (1952) tarafından ortaya konan bu yaklaşıma göre sermaye yapısı firma

değerini belirleyen önemli bir faktördür. Net Gelir Yaklaşımı firmanın sermaye

yapısındaki borç oranı arttıkça ortalama sermaye maliyetinin azalacağını, firma

değerinin ise artacağını iddia etmektedir. Bu yaklaşıma göre, özsermaye maliyeti ve

borç maliyeti birbirinden bağımsızdır ve birbirlerinin maliyetlerini dengeleme gibi bir

durum söz konusu değildir. Özsermaye firmaya ortaklık anlamına geldiğinden, borca

kıyasla finansman riski ve dolayısı ile de getirisi daha fazladır.

Borcun maliyeti genelde özsermaye maliyetinden düşüktür. Yatırımcı

açısından borç özsermayeye göre daha az riskli olduğu için kaldıraç seviyesindeki bir

artış ortalama sermaye maliyetinin düşmesine neden olur. Kaldıraç veya borç

kullanımı özsermayeden daha az masraflıdır. Borcun vergi avantajı, maliyetini azaltır.

Borç kullanımı firmaların ortalama sermaye maliyetlerini düşürür ve dolayısı ile de

değerlerini artırır. Bu nedenle, sermaye yapılarında borç kullanan firmalar

kullanmayanlara göre avantajlıdır. Sonuç olarak;

Borcun maliyetini artıran vergi ve yatırımcıların risk algısının olmadığı bir

ortamda borç maliyeti düşecek ve dolayısı ile de kaldıraç oranı artacaktır. Buna bağlı

olarak da firma değeri ve firma hisselerinin fiyatı yükselecektir.

2.1.2.Net Faaliyet Geliri Yaklaşımı

Net Gelir Yaklaşımı gibi Net Faaliyet Geliri Yaklaşımı da Durand (1952)

tarafından ortaya konmuştur. Net Faaliyet Geliri Yaklaşımı’na göre, firmaların

finansman tercihlerinin optimal sermaye yapısı ile ilgisi bulunmamaktadır. Firmanın

19

finansman kararları ortalama sermaye maliyetini etkilememektedir. Sermaye yapısı ile

ortalama sermaye maliyeti ve dolayısı ile de firma değeri arasında bir ilişki

bulunmamaktadır. Bu nedenle, firmanın toplam değeri borç oranlarındaki değişimle

alakalı değildir.

Durand’a (1952) göre firma değeri onun faaliyet gelirine ve ticari riskine

bağlıdır. Sermaye yapısındaki değişikliklerin borç ve özsermaye arasındaki risk ve

getiriyi düzenlemesi mümkündür, ancak firma değerini etkileyecek şekilde toplam risk

ve getiride herhangi bir değişiklik yapmaları mümkün değildir. Bu yaklaşıma göre,

sermaye yapısının her seviyedeki bileşiminde değeri sabit kalmaktadır. Dolayısı ile

firma değeri uzun-dönem finansman bileşiminden etkilenmemektedir. Firma değeri

için firma yükümlülüklerinin bilançoda nasıl ayarlandığı önemli değildir. Bu nedenle

borç ve özsermaye hangi bileşimde olursa olsun sermaye maliyetini ve ağırlıklı

ortalama sermaye maliyetini etkilememektedir.

Borç maliyetinin azlığından dolayı borçlanma oranlarında yapılacak bir artış

özsermaye maliyetinin artmasına neden olur. Firma ucuzluğundan dolayı borcu tercih

ederken, öte yandan borç oranı arttıkça finansal risk de artar, dolayısı ile özsermaye

sahipleri artan riski tazmin edebilmek amacıyla daha fazla getiri talep ederler. Bu

nedenle borç maliyeti düştükçe özsermaye maliyeti artar. Özsermaye maliyetindeki

artış borcun sağlamış olduğu faydayı ortadan kaldırır ve ortalama sermaye maliyetini

sabit kılar. Sonuçta sermaye yapısının her bileşimi optimaldir. Hisse senedi fiyatları

firmanın kaldıraç oranındaki değişimlerle birlikte değişime uğramaz. Özetle;

Firma için bütün sermaye yapıları aynı derecede optimal olduğu için sermaye

yapısını değiştirerek ortalama sermaye maliyetini azaltma ve firma değerini artırma

durumu söz konusu değildir.

2.1.3.Geleneksel Yaklaşım

Bu yaklaşıma göre, bir firma borçlanarak ortalama sermaye maliyetini düşürüp

piyasa değerini artırabilir. Ortalama sermaye maliyetinin herhangi bir borç-özsermaye

bileşiminden etkilenmediği bir kaldıraç oranı aralığı mevcuttur. Bu aralıktaki bütün

sermaye yapıları optimaldir, çünkü bu noktalar arasında ortalama sermaye maliyeti en

düşük seviyededir. Bu aralığın üst noktası, firmanın ağırlıklı ortalama sermaye

20

maliyetini en düşük seviyede devam ettirebileceği en üst borçlanma seviyesini

gösterir. Bu noktadan sonra kaldıracın etkisi ile borç veren yeni yatırımcıların riski

yükseldiğinden borç maliyeti artmaya başlar. Kaldıraç belli bir seviyeye geldiğinde

ise, firmaya borç veren yatırımcılar daha yüksek faiz isteyeceklerinden dolayı borcun

maliyeti yükselir. Kaldıraç ve riskin yükselmesi ile aynı anda özsermaye maliyeti daha

hızlı yükselmeye başlar. Dolayısı ile ortalama sermaye maliyeti hızlıca yükselerek

firma değerini aşağı çeker. Geleneksel Yaklaşımı’nın ana önermesini aşağıdaki gibi

ifade etmek mümkündür:

Firma daha fazla borçlanarak ortalama sermaye maliyetini düşürür ve böylece

piyasa değerini artırır. Ancak, firma optimal sermaye yapısına ya da en düşük

maliyetli sermaye yapısına ulaştıktan sonra borçlanmaya devam ederse ortalama

sermaye maliyeti özsermaye ve borçlanma maliyetlerindeki artışa paralel olarak

artar.

2.2.Modern Yaklaşımlar

Bu gruptaki yaklaşımları, Modigliani ve Miller’in (1958) finans literatüründeki

çığır açan İlgisizlik Yaklaşımı ile başlatmak mümkündür. Sermaye yapısının firma

değeri ile ilgisiz olduğunu öne süren bu yaklaşım, literatürde geniş bir tartışmanın

başlamasına neden olmuştur. Bu gruptaki yaklaşımları; İlgisizlik, Borcun Vergi

Kalkanı, Gelir Vergisi, Borç Dışı Vergi Kalkanı, İflas Maliyetleri, Temsilci

Maliyetleri, Dengeleme ve Hiyerarşik Sıralama Yaklaşımları şeklinde sıralamak

mümkündür.

2.2.1.İlgisizlik Yaklaşımı (Modigliani-Miller Yaklaşımı)

Modigliani ve Miller (1958) Sermaye Maliyeti, Firma Finansmanı ve Yatırım

Teorisi adlı makalelerinde, firmaların finansmanı ile ilgili o güne kadar ortaya konan

teorik yaklaşımların firmaların sermaye yapılarını nasıl oluşturduklarına dair etkin bir

açıklama getiremediklerini ileri sürerek yeni bir teorik yaklaşım geliştirmişlerdir.

İlgisizlik adını verdikleri yeni yaklaşıma göre, sermaye yapısının sermaye maliyeti

dolayısı ile de firma değeri ile herhangi bir ilişkisi bulunmamaktadır. Bu yaklaşım, Net

Faaliyet Geliri Yaklaşımı’nda olduğu gibi, sermaye yapısının firmanın ortalama

21

sermaye maliyetini etkilemeyeceğini savunur. Diğer bir ifade ile piyasa değeri ve

sermaye maliyeti firmanın sermaye yapısının bir fonksiyonu değildir. Firmanın piyasa

değeri, gelecekte sağlayacağı faaliyet kârının girdiği riski ne ölçüde giderdiği ile

ilgilidir.

İlgisizlik Yaklaşımı’nın ana varsayımlardan birisi arbitrajdır. Piyasalar arası

fiyat farkları arbitraj ile dengelenir. Modigliani ve Miller, arbitrajın yanı sıra sermaye

piyasalarının mükemmel işlediğini, sermaye gelirleri üzerinde herhangi bir verginin

olmadığını, bütün işletmelerin aynı risk sınıfı içerisinde olduğunu, iflas maliyetlerinin,

bilgi asimetrisinin ve temsilcilik maliyetlerinin olmadığını varsaymışlardır. Buna göre;

Herhangi bir firmanın değeri onun sermaye yapısından bağımsızdır. Firma

değeri firmanın gelecekte elde etmesi beklenilen net faaliyet gelirinin firmanın risk

kategorisine göre belirlenmiş iskonto oranı ile indirgenmiş olan net şimdiki değerine

eşittir.

İlgisizlik yaklaşımına göre, yatırımcılar firmanın net faaliyet gelirine bakarak

bir karar verirler. Aynı net faaliyet gelirine sahip benzer risk grubundaki iki ayrı

firmadan birisinin sermaye yapısını değiştirerek sermaye maliyetini düşürmesi ve

böylece diğer firmaya göre değerini artırması mümkün değildir. İşletme değeri,

sermaye yapısına bağlı olarak değil net faaliyet gelirine bağlı olarak artar ya da azalır.

Bu önermeyi şu şekilde de ifade etmek mümkündür;

Kaldıraç seviyesini (borç/özsermaye) artırarak sermaye maliyetini düşürmek

mümkün değildir. Daha fazla borç kullanma, yatırımcıların risk algılamalarını ve

dolayısı ile de getiri beklentilerini artırır. Sonuçta, borcun getireceği olumlu etki,

artan özsermaye maliyeti artışı ile ortadan kalkar.

Modigliani ve Miller (1958) kendilerinden önce yapılan iki ayrı araştırmanın

verilerini kullanarak, sermaye yapısının sermaye maliyetini ve firma değerini etkileyip

etkilemediğini analiz etmişlerdir. Söz konusu araştırmalardan ilki Allen tarafından

ABD’de 43 büyük elektrik işletmesi üzerine yapılırken, ikincisi, Smith tarafından 42

petrol firması üzerine yapılmıştır. Analiz sonuçları, firmaların ortalama sermaye

maliyetleri ile kaldıraç seviyeleri arasında herhangi bir ilişki olmadığını ve kaldıraç

seviyesi yükseldikçe menkul kıymetlerden elde edilen getirilerin arttığını göstermiştir.

22

Bu bulgulardan ilki, ‘sermaye maliyeti kaldıraç seviyesinden bağımsızdır’ önermesini,

ikincisi ise ‘daha fazla borç kullanma, yatırımcıların risk algılamalarını ve dolayısı

ile de getiri beklentilerini artırır’ önermesini doğrulamıştır. Yatırımcıların risk

algısına bağlı olarak daha fazla getiri beklentisine girmeleri borcun getirmiş olduğu

ucuz sermaye maliyetini ortadan kaldırması anlamına gelmektedir. Modigliani ve

Miller, bu bulgulara dayalı olarak sermaye yapısının sermaye maliyetini ve dolayısı

ile de firma değerini etkilemediğini iddia etmişlerdir.

2.2.2.Borcun Vergi Kalkanı Önermesi

Modigliani ve Miller’in (1958) İlgisizlik Yaklaşımı, piyasaların mükemmel

işlediği varsayımından hareketle firmaların sahip oldukları borç ve özsermaye oranları

ne olursa olsun sermaye maliyetinin aynı kalacağını öngörmektedir. Ancak, yapılan

eleştiriler üzerine Modigliani ve Miller (1963) borcun muhasebe hesaplarında gider

olarak görünmesi nedeniyle kurumlar vergisinden düşülmesinin sermaye yapısı

kararlarında borç lehine bir avantaj sağladığını kabul etmişlerdir. Borcun vergiden

düşülmesi sonucu oluşan bu avantaja finans literatüründe borcun vergi kalkanı

önermesi adı verilmektedir. Bu önermeye göre, finansal sıkıntı maliyetleri ile kişisel

vergilerin olmadığı ve sabit kurumlar vergisinin olduğu şartlarda;

Her risk kategorisindeki firmanın değeri beklenen net hissedar geliri ile

borçlarını karşılığında ödediği faizin toplamına eşittir; borcun vergi avantajı firma

değerini artırırken borcun sermaye maliyetini azaltır (Modigliani ve Miller, 1963,

s.436).

Bu alandaki ilk çalışma Miller ve Modigliani’nin 1966 yılında 63 elektrik

firması üzerinde yapmış oldukları çalışmalardır. İki aşamalı enstrümantal değişken

kullanan Miller ve Modigliani (1966), gerçekleştirdikleri regresyon analizi sonucu

kaldıracın firma değeri üzerinde yaklaşık %13 kadar bir etkisinin olduğunu, ancak

bunun geleneksel finans literatüründe (geleneksel yaklaşım) iddia edildiği kadar büyük

bir etki olmadığını ileri sürerek bu sonucun İlgisizlik Yaklaşımı’nı bir kez daha

doğruladığını savunmuşlardır. Her ne kadar Miller ve Modigliani (1966) yaptıkları

çalışma ile borcun firma değerini etkilemediği sonucuna varmışlarsa da, De Angelo ve

Masulis (1980), Miller ve Modigliani’nin (1966) bulmuş olduğu korelasyon

katsayısının (.13) yeterince büyük olduğu, sonucun istatistiksel olarak anlamlı olduğu

23

ve bu çalışmanın borcun vergi kalkanının firma değeri üzerindeki etkisini ispat eden

bir çalışma olduğunu savunmuşlardır.

Masulis (1983) 1963 ve 1978 yılları arasında ABD’de NYSE ve AMEX

endekslerine kayıtlı olup sermaye yapısında önemli değişikliğe uğrayan toplam 133

firmanın aynı anda firma değerlerinde meydana gelen değişikleri analiz ederek

firmaların sermaye yapısındaki değişikliklerin firma değeri üzerindeki etkisini

ölçmüştür. Sermaye yapısındaki değişimi (1) takas teklifleri ve (2) sermaye artırımı ile

ölçen Masulis, bu ölçümlerin firmanın nakit giriş-çıkışlarını etkilemediğini, dolayısı

ile firmanın varlık yapısının değişmediğini ve bunun da sermaye yapısındaki

değişimlerin daha iyi analiz edilmesini sağladığını belirtmiştir. Firma değerini ise

takas tekliflerinin ve sermaye artırımının duyurulduğu gün firmanın menkul kıymet

getirilerinde meydana gelen değişim (fark) ile ölçen Masulis, özsermayenin borçla

değiştirilmesinin hisse senedi fiyatlarında %14’e varan bir artışa, borcun özsermaye

ile değiştirilmesinin ise hisse senedi fiyatlarında %10’a yaklaşan bir azalmaya neden

olduğunu tespit etmiştir. Masulis bu sonucu, borcun vergi kalkanı olarak da ifade

edilen faiz giderlerinin kurumlar vergisinden düşülmesi ile oluşan vergi avantajı ile

açıklamıştır.

Graham, Lemmon ve Schallheim (1998) firmaların borç faizi karşılığında

aldıkları vergi indirimlerini daha fazla tutmak amacıyla vergiye tâbi olan gelirini düşük

gösterme eğiliminde olduklarını, bunun da daha önceki çalışmaların vergi oranları ve

borç seviyesi arasındaki ilişkiyi tespit edememelerine neden olduğunu ileri

sürmüşlerdir. Graham, Lemmon ve Schallheim’e göre, firmaların bu eğilimi

analizlerde göz ardı edilirse vergi oranları ile ilgili içsel bir sorun ortaya çıkmakta ve

konu ile ilgili yapılan araştırmaların bu içsel sorun nedeniyle sistematik bir yanılgıya

düşmelerine neden olmaktadır. Çalışmalarını 1981 ve 1992 yılları arasında ABD’de

COMPUSTAT veri tabanında yer alan bir grup firma üzerine kurgulayan Graham,

Lemmon ve Schallheim, bu firmalara ait 18,193 firma-yılını gözlemleyerek bahse

konu kurumlar vergisine ait içsel sorunu aşmak amacıyla finansman kararları

öncesinde tâbi olunan kurumlar vergisini ölçü olarak almışlardır. Tobit-Regresyon

analizi sonucunda, marjinal vergi oranında %0-%46 arasında ortalama bir değişimin,

borç oranında %19,6 bir artış meydana getirdiği ortaya çıkmıştır. Graham, Lemmon

ve Schallheim, bu sonuçla kurumlar vergisine ait içsel sorunu aştıklarını ve Myers’in

24

(1984) ‘sermaye yapısı bulmacası’ olarak adlandırdığı sorunu çözdüklerini ileri

sürmüşlerdir.

Schueler (2002) hisse senetleri DAX, MDAX ve SMAX endekslerinde işlem

gören 179 Alman firması üzerinde yapmış olduğu çalışmasında, vergi kalkanına sahip

bir sermaye yapısının firma değeri üzerinde etkisini incelemiştir. Firma değeri ölçütü

olarak öz sermayenin belirlenen dönem başı ve sonundaki değerlerinin farklarını alan

Schueler, bu farkı performans olarak adlandırmıştır. Schueler performansı ölçerken

firmanın gerçek sermaye yapısını (derecelendirilmiş) ve sermaye yapısının sadece öz

sermaye ile oluşturulduğunu varsayarak (derecelendirilmemiş)

iki farklı şekilde

ölçmüştür. Bu çalışma sonucunda vergi kalkanının firmaların derecelendirilmiş

performansları üzerinde önemli bir etkisinin olduğu ortaya çıkmıştır. Üstelik vergi

kalkanı bazı dönemlerin değer üreten dönem olarak sınıflandırılmasına neden

olmuştur. Bu etki özellikle, DAX endeksinde bulunan firmalarda daha çok fark

edilmiştir. Schueler, 1987 ve 1996 yılları arası bu endekste bulunan firmaların piyasa

değerlerindeki artışın %18’inin vergi kalkanından kaynaklandığını savunmuştur.

Türkiye’de verginin borçlanmaya etkisi üzerine yapılan çalışmalarda farklı

bulgular elde edilmiştir (Durukan, 1997; Doğukanlı & Acaravcı, 2004; Albayrak &

Akbulut, 2008; Demirhan, 2009; Dinçergök & Yalçıner, 2011). Vergi etkisini ödenen

verginin vergi öncesi kâra oranı olarak hesaplayan Durukan (1997) vergi ile bazı

borçlanma oranları arasında pozitif bir ilişki bulurken, aynı ölçümü kullanan Albayrak

ve Akbulut (2008) ile Demirhan (2009) verginin sermaye yapısı üzerine yapmış

olduğu etkiye dair herhangi bir anlamlı ilişki tespit edememişlerdir. Vergi etkisini

kurumlar vergi oranı olarak ölçen Doğukanlı ve Acaravcı (2004) verginin

borçlanmaya pozitif anlamda katkı yaptığını bulurken, aynı ölçütü kullanan Dinçergök

ve Yalçıner (2011) ise verginin borçlanmaya negatif bir etki yaptığını bulmuştur (bkz.

Tablo-3).

2.2.3.Gelir Vergisi Önermesi

Farrar ve Selwyn (1967), Myers (1977) ve Miller (1977) borcun faizinin

kurumlar vergisinden düşmesi sonucu oluşan vergi avantajının, yatırımcılara ödenen

faiz ve kâr paylarından alınan kişisel vergilerle ortadan kalkacağını savunmuşlardır.

Söz konusu araştırmacılara göre, eğer kurumlar vergisinin sağlamış olduğu vergi

25

indirimi avantajı firmaların sermaye yapısı kararlarını alırken dikkat ettikleri tek

parametre olsaydı, o zaman firmaların sermaye yapılarının tamamını borçla

yapılandırmaları

gerekirdi.

Ancak,

firmaların

bu

şekilde

davranmadıkları

bilinmektedir. Yatırımcıların faiz ve kâr payı gelirlerine ait vergi ödemeleri ne kadar

yüksek olursa, kurumun sermaye yapısını borçla yapılandırmasından elde ettiği fayda

o kadar düşük olur. Bu nedenle;

Yatırımcıların faiz gelirleri için ödedikleri vergi ile firmanın kaldıraç seviyesi

arasında negatif bir ilişki vardır.

Bu yaklaşıma göre, firmanın piyasa değeri firmanın borçsuz halinin ve

borcunun piyasa değerine eşittir. Sadece kurumlar vergisinin ödendiği varsayıldığında,

kaldıraçtan elde edilen kazanç en üst seviyededir. Ancak, bu kazancın bir kısmı veya

tamamı (oranlara bağlı olarak), hisse senedi sahiplerine ödenen kâr payı ve tahvil

senedi sahiplerine ödenen faiz karşılığında yatırımcıların ödediği bireysel vergilerle

ortadan kalkar.

Graham (2000) verginin kaldıraç etkisi üzerine yapılan birçok çalışmanın

kurumlar vergisi avantajından bahsettiğini, ancak firmaların yatırımcılardan aldığı

borç karşılığı ödediği faizden alınan bireysel verginin dezavantajından bahsetmediğini

ileri sürerek; firmaların borç miktarının yatırımcıların ödediği bireysel vergilere göre

değişip değişmediğini test etmiştir. Bu amaçlarla, COMPUSTAT adlı veri setinden

faydalanarak ABD genelinde bir grup firmanın 1980 ve 1994 yılları arasında sahip

olduğu borç oranları, kurumlar vergisi oranları, bireysel vergi oranları ve bazı kontrol

değişkenlerini analize tâbi tutmuştur. Sonuç olarak, 1980-1994 yılları arasında

ABD’de firmaların ortalama borç oranlarının %21,3 olduğunu, bireysel vergi

dezavantajı düşüldüğünde bu ortalamanın %4’e kadar düştüğünü tespit etmiştir.

Graham’ın elde ettiği bulgular, bireysel vergi kontrol edildiğinde borç oranları ile

kurumsal vergi oranları arasında pozitif bir ilişki olduğunu, bunun yanında bireysel

vergilerin tek başına yapmış olduğu etkinin de önemli olduğunu, bireysel verginin

borcun vergi avantajını aşağı çektiğini ancak tamamen ortadan kaldırmadığını ortaya

koymuştur.

Faccio ve Xu (2015) verginin sermaye yapısı ve sermaye yapısının da firma

değeri üzerindeki etkisini ölçmek amacıyla kurumsal ve kişisel yasal vergi

26

oranlarındaki çoklu değişimi analiz etmiştir. Bu araştırmacılar, verginin sermaye

yapısı üzerine etkisini ölçmek amacıyla 1981 ve 2000 yılları arasında 29 OECD

ülkesinde yasal vergi oranlarında meydana gelen değişiklikleri incelemiştir.

Araştırmada örneklem olarak 32,182 firmaya ait 252,089 firma-yılı gözlemlemeyen

Faccio ve Xu, yatırımcılara ödenen faizlerden kesilen kişisel vergilerin, kurumsal

vergilerden elde edilen vergi avantajını ne ölçüde ortadan kaldırdığını test etmişlerdir.

Sonuç olarak, kurumlar vergisinde meydana gelen %1 oranındaki bir artış firmanın

kaldıraç oranında %0,41 oranında bir artışa, faiz gelirlerine ilişkin kişisel vergi

oranlarındaki %1 oranındaki bir artışın da kaldıraç oranında %0,17 bir azalmaya neden