İDARELERARASI MALİ İLİşKİLER:

TÜRKİYE İLE AB ÜLKELERİNE

İLİşKİN BİR KARŞıLAŞTıRMA

A. Kadir TOPAL

*

Özet: Bu makalede, idarelerarası mali ilişkilerin dört ayağını oluşturan görevlharcama

gelir bölüşümü, idarelerarası transferler ve ulus-altı idari birimler/yerel yö­

netimlerin borçlanmalarına ilişkin düzenlemeler üzerinde durulmaktadır. Bu amaçla,

bir yandan idarelerarası mali ilişkilerin düzenlenmesinde etkili olan ilkeler ortaya

konmakta, diğer yandan da bazı AB üyesi ülkelerle Türkiye ye ilişkin bir karşılaştırma

bölüşümü,

yapılmaktadır.

Anahtar Sözcükler: Desantralizasyon, mali desantralizasyon, mali yerelleşme, idare­

lerarası mali ilişkiler.

GİRİş

1980'li yıllarla birlikte, idarenin de santralizasyonu hemen hemen tüm dün­

yada geniş yankı bulmuştur. Bir yandan yerel demokratik geleneklerin gelişti­

rilmesi (De Mello, 2000: 365) ve idarenin daha demokratik bir yapıya kavuştu­

rulması (Darby vd., 2003: 1; Jensen, 1999: 3) gibi politik motivasyonlarla, diğer

yandan da kamusal hizmetlerin maliyet-etkin bir şekilde üretilmesi gibi ekono­

mik motivasyonlarla desantralizyona baş vurulmakta, bu yolla kamu sektörünün

performansı artınımak istenmektedir (Oates, 1999: 1120).

Genelolarak, kamusal fonksiyonlara ilişkin yetki ve sorumluluklann merke­

zi yönetimden, daha alt idari birimlere ya da yan bağımsız kamusal organizas­

yonlara devrini ifade eden desantralizasyon, ülkelerin devlet yapılanna, değişi­

mi sürükleyen nedenlere ve bu değişimden umulan yararlara göre farklı şekiller

alabilmekte, buna bağlı olarak da desantralizasyon uygulamalan, farklı kavram­

lar kullanılarak; değişik şekillerde ifade edilebilmektedir.

Siyasi desantralizasyon, idari desantralizasyon, mali fedaralizm, mali

desantralizasyon ya da mali yerelleşme, yetki genişliği, yetki devri, idarelerarası

harcama/gelir bölüşümü ve idarelerarası mali ilişkilerin yeniden düzenlenmesi

gibi kavramlann desantralizasyon uygulamalanna ilişkin olarak kullanılan en

yaygın kavramlar olduğu görülmektedir.

• Yrd. Doç. Dr., Karadeniz Teknik Üniversitesi HBF Ö~etim Üyesi.

Amme İdaresi Dergisi, CUt 38 Sayı 2 Haziran 2005, s. 25-50.

26 Amme İdaresi Dergisi

Kavramsal Çerçeve

Genel bir bakış açısıyla, kamusal fonksiyonlara ilişkin yetki ve sorumluluk­

lann merkezi yönetimden daha alt idari birimlere ya da yan bağımsız, kamusal

organizasyonlara transferini ifade eden "desantralizasyon"şemsiye bir kavram­

dır. Şöyle ki; ülkelerin idari yapılan, idari yapının değişimini tetikleyen neden­

ler ve değişimden beklenen yararlara göre, kamusal politika üretme gücünün

merkezi yönetimden ulus-altı idari kademelere transferi farklı şekiller alabil­

mekte ve bu değişimlerin tümü "desantralizasyon"olarak adlandınlmaktadır.

Genel olarak değerlendirildiğinde, desantralizasyon uygulamalan, siyasi ve

idari olmak üzere iki ana grupta toplanabilir (bkz. Yalçındağ, 1995: 4-9; Tor­

top, 1996: 3-7). Siyasi desantralizasyonda, kamusal karar alma konusunda, hal­

ka ve seçilmiş yerel temsilcilere daha fazla güç transfer edilmesi amaçlanmak­

tadır. Başka bir deyişle, siyasi desantralizasyon kavramı ile politika belirleme

gücünün yanı sıra, yasa yapma gücü de yerel düzeyde paylaştınlmaktadır. Fede­

rasyon ve konfederasyon şeklindeki siyasal devlet yapılan için söz konusu olan

siyasi desantralizasyon, anayasal ve yasal reformlan gerekli kılmakta, yasa

yapma gücü ile donatılmış yerel siyasal birimlerin kurulmasını gerektirmektedir

(Yılmaz, 2001: 20).

Bu bağlamda, mali yerelleşme esas olarak federal devlet sİstemine sahip ül­

kelerin idareierarası mali ilişkilerine ilişkin bir kavram olarak gündeme gelmek­

tedir. Mali federalizm olarak da adlandınlan mali yerelleşme, federal ülkelerde

üye devletlerin varlığı ve bu devletlerin anayasal ve yasalolarak vergileme yet­

kileri, bütçe ve harcama yapma haklannın bulunması halinde, merkez olarak ad­

landınlan federal devletle bunlann altındaki yönetim kademeleri (sub-national)

arasında geçerli bir olgudur (Batırel, 2003: 1).

İdari desantralizasyonda ise, yargılama ve yasa yapma gücü merkezi yöne­

timde kalmakta (Yalçındağ,1995: 5); kamusal mal ve hizmet üretimine ilişkin

yetki, sorumluluk ve finansal kaynaklar ise; idarenin farklı kademeleri arasında

paylaştınlmaktadır. Söz konusu paylaşırnın fonksiyonel (hizmet yerinden yöne­

tim kuruluşlan) ya da alansal (yerel yerinden yönetim kuruluşlan, yerel yöne­

timler) olarak yapıldığı idari desantralizasyon da kendi içinde, yetki genişliği,

yetki devri ve idarelerarası görevlharcama ve gelir bölüşümü olmak üzere üç

gruba aynlmaktadır.

İdari desantralizasyon şekillerinden birincisini oluşturan yetki genişliğinde

(tevsü mezuniyet ya da adem-i temerküz) sorumluluklar merkezi yönetimin ko­

numlandığı başkentteki merkezi yönetim birimlerinden, yine merkezi yönetimin

hiyerarşik yapısı içinde bulunan bölgesel birimlere kaydınlmaktadır. Yılmaz

(2001: 21) yetki genişliğini şöyle tanımlamaktadır: Yetki genişliği, kamusal

mal ve hizmet üretiminde rol alan yerel idari kademelerin merkezi yönetimin bi­

İdarelerarası Mali İlişkiler: Türkiye - AB

27

rer ajanı durumunda olduğu ya da söz konusu birimlerin merkezce atandığı veya

merkeze karşı doğrudan sorumlu olduğu bir idari sistemdir.

İdari desantralizasyon şekillerinden "yetki devri"nde ise, kamusal politika

üretilmesi ve yönetsel yetki/sorumluluklar, görevalanlan kesin çizgilerle belir­

lenmiş bağımsız ya da merkezi yönetimin dolaylı kontrolü altındaki organizas­

yon ve kurumlara transfer edilmektedir (Yılmaz, 2001: 21).

İdarelerarası görevlharcama ve gelir bölüşümü olarak adlandınlan (Batırel,

2003: 1) üçüncü idari desantralizasyon şeklinde ise bağımsız olarak oluşturul­

muş ulus-altı özerk idari birimlere, kendi idari sınırlanna özgü kamusal mal ve

hizmet yetki ve sorumluluğu, söz konusu hizmetlerin gerektirdiği mali kaynak­

larla birlikte devredilmektedir. Üniter devletlere özgü olan bu durumda, mer­

kezce toplanan gelirlerin bir kısmı, kendi öz gelirlerine ek olarak yerel birimlere

aktanlmakta ve söz konusu birimlere kimi kamu hizmetlerinin yürütülmesi yet­

kisi verilmektedir (Batırel, 2003: 1). Bir yönü görevlharcamalann, başka bir yö­

nü ise gelirlerin bölüşümünden oluşan idarelerarası görevlharcama ve gelir

bölüşümünde, başta belediyeler olmak üzere yerel yönetimler, sistemin temel

taşlannı oluşturmaktadır. Sistemin içinde yer alan birimler, merkezi yönetimin,

sınırlan yasalarla belirlenmiş denetim yetkileri saklı kalmak üzere, kendi gelir

kaynaklannı toplamak ve belirli kamusal hizmet ve yatınmlan yürütmek konu­

sunda bağımsız yetkilerle donatılmaktadır.

Yukandaki açıklamalardan da anlaşılabileceği gibi, mali federalizm ya da

mali yerelleşme, federal ülkelerdeki merkezi yönetim ile diğer alt idari kademe­

ler arası gelirlharcama ve gelir bölüşümünü İfade eden bir kavram olarak kulla­

nılmaktadır. Öte yandan, idarelerarası görevlharcama ve gelir bölüşümü kavra­

mıyla da üniter devletlerdeki merkezi yönetim ile yerel yönetim birimleri ara­

sındaki mali ilişkilerin düzenlenmesi anlatılmak istenmektedir. İdarelerarası

mali ilişkiler kavramı ise hem federal devletlerdeki mali federalizm ya da mali

yerelleşmeyi hem de üniter devletlerdeki idarelerarası görevlharcama ve gelir

bölüşümünü ifade etmek üzere kullanılabilmektedir. Bu konuya ilişkin olarak,

Nadaroğlu ve Keleş (1991: 26), idarelerarası mali ilişkiler kavramının ağırlıklı

olarak Anglo-sakson maliye literatüründe kullanıldığını, ancak konuya ilişkin

son zamanlarda ortaya atılan kuramlann yalnızca federal bir devlet olan

ABD'ye özgü araştırmalar sonucunda geliştİrildİğinİ, dolayısıyla yazarlann

"mali federalizm"terimini kullanmayı tercih ettiklerini belirtmektedirler. Nite­

kim, OECD, Dünya Bankası gibi kurum yayınlannın yanı sıra, Jin ve Zou

(2002), Shah (1997), Groenendijk (2002), De Mello (2000), Martin-Vazquez ve

Mcnab (2003) ve Cemiglia (2003) gibi yazarlar da idari yapılannın federal ya

da üniter olmasını dikkate almaksızın, tüm ülkeler için mali desantralizasyon ya

da mali federalizm terimini kullanmaktadırlar. Son olarak belirtmek gerekir ki,

bu çalışmanın konusunu oluşturan idarelerarası mali ilişkiler kavramı, konuya

ilişkin düzenlemeleri anlatan dinamik bir kavram olmaktan daha çok, hem fede­

28 Amme İdaresi Dergisi

ral hem de üniter devletlerdeki görevlharcama ve gelir bölüşümünün veri duru­

muna işaret eden statik bir kavram niteliğindedir.

İDARELERARASI MALİ İLİŞKİLER: KARŞıLAŞTıRMALı BİR

İNCELEME

Çalışmanın konusunu oluşturan "idarelerarası mali ilişkiler" kavramı ortaya

konduktan sonra, söz konusu ilişkilerin dört ayağı durumundaki gö­

revlharcamalann bölüşümü, gelirlerin bölüşümü, idarelerarası transferler ve ye­

rel idari kademelerin borçlanması, karşılaştırmalı olarak aşağıda ele alınmıştır.

GörevIHarcamaların Bölüşümü

İdarelerarası mali ilişkilerin dizaynında ilk aşama görevlerin, dolayısıyla

harcamalann merkezi yönetim ve diğer alt idari birimler arasında paylaştınlma­

sıdır. Başka bir deyişle, başanlı bir idarelerarası mali ilişkiler sisteminin kurgu­

lanabilmesi, öncelikle, kamu sektörüne ilişkin sorumluluklann farklı idari ka­

demeler' arasında uygun bir şekilde dağıtılmasını ve bu sorumluluklann yürü­

tülmesi için gerekli karar alma gücünün de ilgili idari birimlere transfer edilme­

sini gerektirir. İdarelerarası mali ilişkiler sisteminde, alt idari birimlerin rol ve

sorumluluklannın iyi tanımlanmamış olması, sistem üzerinde üç önemli olum­

suz etki yapar.

- Alt idari birimlerin rol ve sorumluluklannın belirsizlik taşıması, bu idareler

için gerekli ve uygun bir mali yapının tanımlanmasında da belirsizliklere yol

açacaktır.

- Açık bir sorumluluk sisteminin olmaması sonucu, alt idari birimlerdeki ka­

rar vericiler, yerel ekonominin gelişimine katkı sağlayabilecek uzun dönemli

projeler yerine, kısa dönemli ve daha çok popülist nitelik taşıyan projelere ağır­

lık verebileceklerdir.

- Alt idari birimlerin rol ve sorumluluklanna ilişkin belirsizlikler, yerel har­

camalann "yerel öncelikler/merkezi yönetim talepleri" ikilisinden hangisini

yansıttığı konusunda kuşkular doğmasına neden olacaktır. (Yılmaz, 200 I: 25):

Yılmaz (2001: 25-26), ABD İdarelerarası İlişkiler Tavsiye Komisyonu'nca

hazırlanan bir rapordan aktararak, idarelerarası görevlharcama bölüşümünde

dikkate alınması gereken dört kriter sıralamaktadır. Hangi kamusal hizmetin,

hangi idari kademe tarafından en uygun bir şekilde yerine getirilebileceğinin be­

lirlenmesinde kullanılan bu kriterler aşağıda aynntılı bir şekilde incelenmiştir.

Ekonomik Etkinlik Kriteri

Bu kritere göre, kamusal fonksiyonlar idari kademeler

arasında

öyle

paylaş­

tınlmalıdır ki, her idari kademe, kendisine bırakılan hizmetlerin üretiminde "öl­

çek ekonomileri"ni ortaya çıkarabilecek kadar büyük, ancak negatif ölçek eko­

nomilerini ortaya çıkarmayacak kadar da küçük olmalıdır. Bu noktada, başanlı

İdarelerarası Mali İlişkiler: Türkiye - AB

29

bir idarelerarası mali ilişkiler sisteminin oluşturulabilmesi bakımından, idari ü­

nitelerin büyüklüğü büyük önem taşımaktadır. Nitekim 1950'li yıllardan sonra

Batı Avrupa ülkelerindeki idarenin yeniden yapılandınlması çalışmalan önce­

likli olarak yerel idari ünitelerin ölçeklerini genişletmeyi amaçlayan "alan re­

formlan"ile başlatılmış ve bu yolla yerel birimlerin sayısı önemli oranlarda a­

zaltılmıştır (bkz.COE, 1995; Koçdemir, 1998; Canpolat, 2002).

Bu bağlamda, küçük ölçekli yerel idari ünitelerden oluşan bir sistemin, hiz­

met üretiminde ölçek tasarruflan sağlayamadığı, başka bir deyişle kaynaklan is­

raf ettiği, hizmet maliyetlerini önemli ölçüde azaltan ileri teknolojilere gerekli iş

yükünü yaratamadığı, dolayısıyla bu tür teknolojilerin küçük ölçeklilik ile ka­

rakterize olan bir sistem için uygun olmadığı ve finansal yetersizlikleri ve yeter­

li kariyer yapısına sahip olamayışlan nedeniyle, küçük ölçekli birimlerin kaliteli

emek istihdam edemedikleri gibi gerekçelerle, idarelerarası mali ilişkilerin ye­

niden düzenlenmesi çalışmalanna öncelikli olarak "alan reformlan"ile başlan­

ması gerektiği savunulmaktadır.

Mali Eşitlik Kriteri

Alt idari birimlere, öyle fonksiyonlar devredilmeli ki, idarenin sınırlan, bu

fonksiyonlann yerine getirilmesinde ortaya çıkacak maliyet ve faydalann içsel­

leştirilmesini sağlayabilecek genişlikte olmalıdır (Öncel, 1992: 32; Bulutoğlu,

1988: 174). Öte yandan, yerel idari birimler, kendilerine yüklenilen rol ve so­

rumIuluklan yerine getirebilecek mali kapasiteye sahip olmalıdır (Yılmaz,

2001: 26). Başka bir deyişle, idarelerarası mali ilişkilerin düzenlenmesi, kamu­

sal mal ve hizmet üretiminde, idari ünitelere mali bakımdan eşit koşullar sağla­

yabilecek bir "mali denkleştirme" mekanizt:Qası kurmalıdır.

Siyasi Sorumluluk Kriteri

Bu kritere göre, kendilerine çeşitli kamusal fonksiyonlar devredilebilecek alt

birimlerin ölçeği, bir yandan söz konusu hizmetin yerleşiklerce ulaşılabilir ol­

masını sağlayacak, diğer yandan da yerleşiklerin katılımı olanaklannı (bkz.

Newton, 1982) maksimum kılacak düzeyde olmalıdır.

Yönetsel Etkililik Kriteri

Yönetsel etkililik kriterine göre, idari kademelerin

leri, Yılmaz (2001: 7) şöyle sıralamaktadır:

taşıması

gereken özellik­

- Genel Amaçlı Karakter: Alt birimler yürüttükleri birden çok fonksiyon için ön­

celikleri saptayabilmelidir. Başka bir deyişle, yönetsel birimler kendilerine bırakı­

lan hizmetlerin yararlann! dengeleyebilecek uygun tercihler yapabilmelidir.

- Coğrafi Yeterlilik: Kendilerine bırakılan hizmetleri etkin bir şekilde yürütebil­

meleri için, idari kademelerin sınırlan, yeterli bir coğrafi büyüklüğe ulaşmahdır.

30 Amme İdaresi Dergisi

- Yönetim Yeteneği: İdari birimler kamusal hizmet üretimine ilişkin amaç ve yön­

temleri açık bir şekilde tanımlamalı ve sonuçlan belirli performans kriterleri ışığın­

da, periyodik olarak değerlendirmelidir.

- İdarelerarası Esneklik: İdari birimler, idarelerarası fonksiyonel işbirliğini geliş­

tirici politikalar izlemeye istekli olmalıdır.

- Yasal Yeterlilik:

yasal yetki ile

İdari birimler, herhangi bir fonksiyonu yürütebilecek yeterli

donatılmalıdır.

Kamusal fonksiyonlann idari kademeler arasında bölüştürülmesinde, alt ida­

ri birimlerin yönetsel etkililiği sağlayabilmesi için taşıması gereken özellikler,

yukandaki gibi sıralandıktan sonra, görevlharcama bölüşümününün ülkelerarası

karşılaştırmalı analizine geçilebilir.

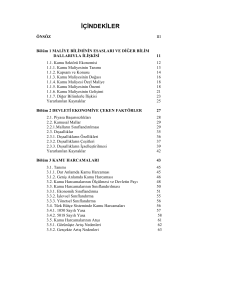

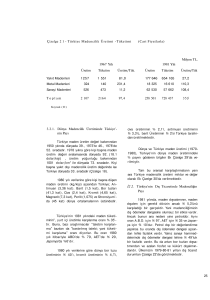

Aşağıda yer alan çizelge l'de ise seçilmiş sekiz AB ülkesinin alt idari birim­

lerine ait harcamalann toplam kamu harcamalan ve gayri safi yurtiçi hasıla

(ODP) içindeki ağırlıklan görülmektedir.

Çizelge 1. Toplam Kamu Harcamalarının İdarelerarası Bileşimi(%)

Ülkeler

Alt idari Birim Harcamalannın

Toplam Kamu Harcamalan

içindeki Payı

Alt Idari Birim Harcamala­

nn GSYiH içindeki Payı

Belçika

Danimarka

Fransa

23.18 (2001)

Veri yok

57.33 (1998)

30.50 (2001)

21.69 (1998)

10.01 (1998)

İtalya

29.70 (2000)

l3.81 (2000)

Hollanda

28.97 (1997)

13.3 1 (1997)

İspanya

40.1 6 (1997)

16.56 (1997)

İsveç

38.54 (1998)

22.7 (1999)

Birleşik Krallık

28.36 (1998)

10.45 (1998)

Ortalama

33.49

16.76

Kaynak: OECD, 2002: 90/118

İdarelerarası görev bölüşümünü, dolayısıyla harcama bölüşümünü gösterme­

si bakımından toplam kamu harcamalan içinde alt idari kademelerin harcama

paylan incelendiğinde, Danimarka'nın oldukça yerelleşmiş bir sisteme sahip ol­

duğu, bu ülkeyi sırasıyla İspanya, İsveç, İtalya, Birleşik Krallık, Belçika ve

Fransa'nın izlediği görülmektedir. Bu sıralama %21.69'luk oranla Fransa'nın,

ele alınan ülkeler içinde en merkeziyetçi yapıya sahip ülke olduğunu ortaya

koymaktadır.

Alt idari birim harcamalannın, gayri safi yurtiçi hasıla içindeki paylan ince­

ise Danimarka'nın (30.50) yine ilk sırada yer aldığı, ikinci sırada ise

%22.7'lik oranla İsveç'in olduğu, söz konusu payın İspanya'da %16.56, İtalya

ve İspanya'da %13'ler, Fransa'da ve Birleşik Krallık'ta da %10'lar düzeyinde

kaldığı gözlenmektedir.

lendiğinde

ıdarelerarası

Mali ilişkiler: Türkiye - AB 31

Bölgesel düzeyde yönetsel kademesi bulunmayan ve üç ayrı tip yerel yöne­

tim birimi bulunan Türkiye'de ise, idarelerarası mali ilişkilerin görevlharcama

bölüşümü boyutu çizelge 2'den izlenebilir. Ancak burada belirtilmelidir ki; in­

celemede alt idari birim harcaması olarak yalnızca belediye harcamaları

alınmakta; kendilerine özgü hizmet birimleri olmayan ve çok cılız bir mali

yapıya sahip bulunan il özel idareleri ve köyler kapsam dışı tutulmaktadır.

Nitekim, ne yaptı (OECD, 2002: 42) da idarelerarası mali ilişkilerin harcama

boyutunun, belediyelerin yaptığı harcamaların merkezin yaptığı harcamalar

içindeki payı hesaplanarak ölçülebileceğini, literatürde de bu ölçüm şeklinin

sıklıkla kullanıldığını belirtmektedir.

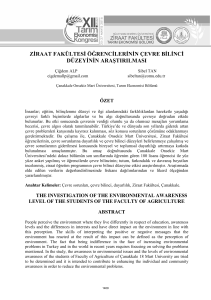

Çizelge 2. Belediye Harcamalannın Kamu Harcamaları ve GSYİH İçindeki Payı

Yıllar

Belediye Harcamalannın

Toplam Kamu Harcamalan

içindeki Payı

Belediye Harcamalannın

GSYiH içindeki Payı

1990

6.3

1.7

1991

7.1

2.0

1992

8.2

2.4

1993

9.2

2.8

1994

9.1

2.5

1995

9.2

2.4

1996

8.3

2.5

1997

9.0

2.8

1998

8.5

3.0

1999

7.6

3. i

2000

7.1

3.0

2001

6.5

3.2

Ortalama

8.0

2.6

Kaynak: DIE, 2000; DIE, 2001; DPT, Sosyal ve Ekonomik Göstergeler,

yayınlanndan yararlanılarak hesaplanmıştır.

Çizelge 2'den de görüldüğü gibi, belediye harcamalarının toplam kamu har­

camalan içindeki payları, daha önce incelenen sekiz Avrupa ülkesi dikkate alın­

dığında, oldukça düşük düzeylerde kalmaktadır. Söz konusu payın yıllara göre

değişimi incelendiğinde ise, 1990-95 ara döneminde %6.3' den %9.2 seviyeleri­

ne yükseldiği, ancak 1997-2001 ara döneminde azalma eğilimine girerek

%9.0'dan %6.5 düzeyine gerilediği görülmektedir.

Toplam belediye harcamalarının GSYİH içindeki payları da Avrupa ülkeleri

ile karşılaştınldığında, oldukça düşük seviyelerde kalmaktadır. Belediye harca­

malannın GSYİH içindeki payı, 1990-2001 döneminde ortalama olarak %2.6

düzeyinde gerçekleşirken, bu payın 1990-1993 ara döneminde %l.7'den %2.8'e

yükseldiği, 1994-1996 ara döneminde %2.5 düzeylerinde istikrarlı bir seyir iz­

32 Amme İdaresi Dergisi

lediği,

1998' den sonraki yıllarda ise %3 seviyelerinde gerçekleştiği çizelge

2'nin ilgili sütununda görülmektedir.

Ancak belirtmek gerekir ki, TBMM gündeminde bulunan ve siyasi ve aka­

demik çevrelerde önemli tartışma konulanndan biri haline gelen "Kamu Yöne­

timi Temel Kanunu Tasarısı"nın (T.C. Başbakanlık, 2003) genel gerekçe bölü­

münde, yerel yönetimlerin toplam kamu harcamalan içinde göreli olarak düşük

paya sahip olmasının yanı sıra; merkezi yönetim ile yerel yönetimler arasında

uygun olmayan görev dağılımı ve yetersiz mali kaynaklann temel sorunlar ara­

sında yer aldığı belirtilmekte ve madde 7 ve 8 ile merkezi yönetim ve yerel yö­

netimlerin yürüteceği görev ve hizmetler tanımlanmaktadır.

Katılımcılığa, şeffaflığa ve saydamlığa, hesap verebilirliğe, bütçeleme ve

performansa aşın vurgu yapılmakla birlikte, tasanda Türk belediyecilik sistemi­

nin temel sorunu olan küçük ölçeklilik ve buna bağlı kaynak kullanım etkinsiz­

likleri üzerinde durulmamakta; küçük ölçeklilik ile nitelendirilen bu sisteme da­

ha çok görevlharcama yetkisi vermenin ortaya çıkaracağı daha büyük etkinsiz­

likler gözden kaçınlmaktadır. Oysa 8. Beş Yıllık Kalkınma Planı, Yerel Yöne­

timler Özel İhtisas Komisyonu Raporu'nda (DPT, 2001), Türkiye'nin belediye­

leşme süreci ve ölçek sorununa dikkat çekilmekte ve ölçek kaynaklı sorunlara

ilişkin çözüm önerisi olarak "birleştirme amaçlı alan reformlan" gösterilmekte­

dir.

Gelirlerin Bölüşümü

İdarelerarası mali ilişkilerin bir yönünü görevlharcamalann bölüşümü oluş­

tururken, diğer bir yönünü ise gelirlerin bölüşümü oluşturmaktadır. Aslında

"harcama sorumluluklannın nasıl bölüştürüleceği?" sorusu "hizmetlerin nasıl

finanse edileceği?" sorusuyla aynıdır (Darby vd., 2003: 8). Bu bağlamda,

BahI'a göre (1999: 5) idarelerarası mali ilişkilerin düzenlenmesinde ilk aşamayı

oluşturan görevlharcama bölüşümünü, ikinci aşama olarak gelirlerin bölüşümü

izlemelidir. Bu zorunluluk şu açıdan önemlidir: İdari kademelerin harcama ih­

tiyaçlannın belirlenebilmesi ve buna göre gelirlerin bölüşülebilmesi için, önce­

likle görev ve harcamalann bölüştürülmüş olması gerekir. Başka bir deyişle,

ekonomik açıdan etkin bir gelir bölüşümü, idari kademelerin harcama gerekle­

rine ilişkin bilgi gerektirmektedir.

İdarelerarası mali ilişkilerin düzenlenmesi ve bunun bİr sonucu olarak

İdarelerarası gelir bölüşümü sorunu, konu ile ilgili literatürde önemli tartışma

noktalanndan biri durumundadır. Bu tartışmalarda, idarelerarası gelir bölüşü­

mün genel ilkeleri Yılmaz'a (2001: 31-32) aİt sistematik kullanılarak aşağıda sı­

ralanmaktadır:

- Etkin bir idarelerarası mali ilişkiler sistemi yerel yönetimlerin istikrarlı ve

yeterli bir "gelir yaratma sistemi"ne sahip olmalannı gerektirir. Bunun için de

idarelerarası

Mali ilişkiler: Türkiye AB 33

yerel vergi tabanının rasyonelleştirilmesi esastır (Daher, 2000: 1-2). Vergilendi­

rilen nesnelerin idari birimlerarası hareketliliği, vergi tabanının merkezi yöne­

tim ve alt idari kademeler arasındaki bölüşümünü ifade eden dikey vergi yapısı

üzerinde önemli roloynar. Şöyle ki; alt idari birimlere devredilecek vergi tabanı

idareler arasında akışkan olmamalıdır, başka bir deyişle hareketsiz olmalıdır.

Vergi tabanının akışkan olması durumunda, yerel birimin vergi oranını değiş­

tirmesi, vergi tabanının, oranın daha düşük olduğu başka bir yer~l idari birimin

sınırlan içine taşınması ile sonuçlanmaktadır. Dolayısıyla vergi oranını değiş­

tirmek isteyen birimin bu özgürlüğü tümüyle elinden alınmış olmakta ve birim,

vergilenebilir bir kaynağını tümüyle kaybetmektedir (Oates, 1999: 1125;

Prud'home, 1991: 221).

- İdarelerarası gelir bölüşümünde, yeniden dağıtıcı vergiler merkezi yöneti­

me verilmelidir. Çünkü, yeniden dağıtım amaçlı olarak akışkan vergilenebilir

nesneler üzerine konan vergiler, üretim faktörlerinin idari birimler arasında et­

kinsiz dağılımı sonucunu doğurabilir (Yılmaz, 2001: 31; Hirsch,1991: 276).

- Alt idari kademelerce sunulan hizmetler mümkün olduğunca bu hizmetlerin

faydalanıcılan ile ilişkilendirilerek (Musgrave, 1991: 163), kullanıcı harçlan ve

yerel vergilerle finanse edilmelidir. Etkin bir kaynak dağılımı, yerel yönetim

harcamalannın mümkün olduğunca hizmet yararlanıcılan ile finanse edilmesini

gerekli kılar (Yılmaz, 2001: 31). Şöyle ki; yerel kamusal hizmetlerin, anlamlı

bir oranda, yerel vergi ve harçlarla finanse edilmesi, dolayısıyla yerel vergilerin,

.yerleşiklere farkedilebilir ve açık bir yük getirmesi, seçmenlerin merkezi yöne­

tim yerine, yerel temsilci ya da yöneticileri sorumlu tutması sonucunu doğurur

(Bahl, 1999: 6). Aynca, yerel kamusal hizmetlerin uygun bir şekilde

tarifelendirilmiş kullanıcı harçlan ile finanse edilmesi, finansal kaynak sağla­

manın yanı sıra, yerel birimlerin hizmetitalebini kontrol edebilmesini, aşın kul­

lanıma bağlı olarak kirlenme ve kalabalıklaşmayı engelleyebilmesini mümkün

kılar (Bird, 2003: 2; WRRB, 2003: 3). öte yandan, yerel kamusal hizmet mali­

yetlerinin tamamının fiyatlama yoluyla karşılanması, bu hizmetler için ödeme

yapamayacak kadar düşük gelirli olanlann çapraz finansman yoluyla sübvanse

edilmesini kolaylaştınr (Kim, 1997: 1609-1610).

- Daha geniş bir alan için toplandıklannda, önemli ölçek ekonomileri yaratan

(Yılmaz, 2001: 31) ve bu yolla vergilemede idari 'etkinliği artıran vergiler mer­

kezi yönetime bırakılmalıdır. Bu nedenle, bir çok ülkede, ulusal düzeyde yay- .

gınlaştınlmış vergi sistemi yönetimi ile vergiler toplanmakta ve idareler arasın­

da bölüştürülmektedir (Darby vd., 2003: 9).

- Tabanı dönemselolarak farklılık gösteren vergiler de alt birimler için uy­

gun vergiler değildir. Çünkü, vergi tabanının mevsimselolarak değişiklik gös­

termesi, vergiden elde edilecek gelirin de belirli dönemlerde farklılaşması ile

sonuçlanmakta, bu durum ise yerel hizmetlerin finansmanında aksamalar ortaya

34 Amme İdaresi Dergisi

çıkarmaktadır. Örneğin, kurumlar vergisi, mevsimselolarak değişken bir vergi

türüdür ve yerel yönetimlerin finansmanı için uygun değildir (Bahl, 1999: 8).

- İdarelerarası gelir bölüşümünde etkili olan bir başka faktör ise vergi dışsal­

lıkları ile ilgilidir. Şöyle ki; idari birimler arasında dengesiz ya da düzensiz ola­

rak dağılmış vergilenebilir kaynaklar merkezi yönetime bırakılmalıdır. Çünkü,

bu tür vergilenebilir nesnelerin yerel birimlere bırakılması durumunda, herhangi

bir yerel birimin kendi yerleşikleri için aldığı vergilerne karan, bir diğer yerel

birimin yerleşiklerini etkilemekte, başka bir deyişle bir yerel birimin yerleşikleri

başka bir yerleşim biriminin vergi yükünü taşımak zorunda kalmaktadır. Doğal

kaynaklara iiişkin vergilerne bunun en güzel örneğini oluşturmaktadır (Yılmaz,

2001: 31; Prud'home, 1991: 155).

- Son olarak, Yılmaz (2001: 31-32), idarelerarası gelir bölüşümünde dikkate

alınması gereken diğer bazı ilkeleri ise şöyle sıralamaktadır: Yerel birimlerin

gelirleri yıllara göre istikrarlı ve tahmin edilebilir olmalıdır. Yerel yönetim ge­

lirleri sistemi, etkin bir mali yönetimi mümkün kılacak kadar basit ve yerel bi­

rimlerin borç yönetimlerini kolaylaştıracak kadar da açık ve kestirilebilir olma­

lıdır. Bütün bu ilkeler ışığında, Prud'home (1991: 222), Musgrave ve

Musgrave'dan aktararak, idarelerarası vergi tahsisinin aşağıda verilen çizelge

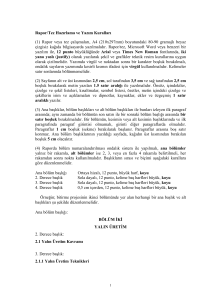

3'deki gibi yapılabileceğini belirtmektedir.

Çizel ge 3. Vergi Tabanının Yönetim Düzeyine Göre Tahsisi

VerelDUzey

Orta Düzey

Ulusal

• Emlak Vergisi

- Kişisel Gelir Vergisi

• Artan Oranh Gelir Vergisi

• Ücret Vergisi

• Perakende Satış Vergisi

-

- Harçlar

- Menşeine Göre Ürün Vergisi

- Veraset Vergisi

- Sahipleri Dışarıda Olan Fakat Yerel

Yönetim Alanı İçinde Olan Faktör­

lerin Gelirlerine Konan Vergi

- Katma De~er Vergisi

Do~al

Kaynaklar Vergisi

Kaynak: Prud'home, 1991: 222.

İdarelerarası mali ilişkilerin düzenlenmesi ve bu bağlamda gelirlerin idari

kademeler arası bölüşümünde etkili olan ilkeler, yukarıdaki gibi sıralandıktan

sonra, konuya ilişkin uygulamaların ülkelerarası karşılaştırmalı analizine geçi­

lebilir.

İdarelerarası Mali İlişkiler: Türkiye - AB

35

Çizelge 4. Kamu Gelirlerinin İdarelerarası Kompozisyonu (%)

Ülkeler

Alt İdari Birim Gelirlerinin Toplam Alt İdari Birim Gelirlerinin

Kamu Gelirleri İçindeki Payı

GSViH içindeki Payı

Belçika

33.2 (1998)

16.6 (1998)

Danimarka

44.1 (1998)

30.7 (1999)

Fransa

18.7 (1997)

10 (1997)

12.8 (1998)

İtalya

22.1 (1999)

Hollanda

23.1 (1997)

13 (1997)

İspanya

18.2 (1997)

15.7 (1997)

İsveç

30.6 (1999)

21.ı

Birleşik Krallık

22.8 (1997)

Ortalama

(1999)

9.9 (1998)

26

16.2

Kaynak: OECD, 2002: 112; MülIer, 2003: 16

Çizelge 4'den de görüleceği gibi, ulus-altı idari kademe gelirlerinin toplam

kamu gelirleri içindeki büyüklüğü bakımından, ilk sırayı %44.1 ile Danimarka

almakta, ikinci sırada ise %33.2 ile Belçika bulunmaktadır. Söz konusu pay açı­

sından diğer ülkeler, İsveç (%30.6), Hollanda (%23.1), Birleşik Krallık

(%22.8), İtalya (%22.1), Fransa (% 18.7) ve İspanya (% 18.2) şeklinde sıralan­

maktadır.

Alt idari birim gelirlerinin, gayri safi yurtiçi

hasıla

içindeki

ağırlığı

incelen­

diğinde ise, yine ilk sırayı Danimarka (%30.7) almakta, ancak ikinci sırada İs­

veç (%21.1) bulunmaktadır. Konuya ilişkin diğer sıralama ise Belçika (% 16.6),

İspanya (%15.7), Hollanda (%13), İtalya (%12.8), Fransa (%10) ve Birleşik

Krallık (%9.9) şeklinde oluşmaktadır. Öte yandan, ulus-altı idari kademe gelir­

leri içinde vergi gelirlerinin payı ile vergi gelirlerinin kaynağına göre dağılımı

çizelge 5'de görülmektedir. Çizelge 5'in ikinci sütunundan da görüleceği gibi,

ulus-altı idari birim gelirleri içinde vergi gelirlerinin en büyük paya sahip oldu­

ğu ülke 0/079 ile Belçika'dır. Bu bakımdan İsveç (%75) ikinci sırayı, Danimarka

(%51) üçüncü sırayı ve Fransa (0/047) dördüncü sırayı almaktadır. Diğer ülkeler,

İspanya (%37), İtalya (%34) ve Birleşik Krallık (%14) şeklinde sıralanmaktadır.

Alt idari birim gelirleri içinde vergi gelirlerinin ortalama ağırlığı ise 0/043 düze­

yindedir.

36 Amme İdaresi Dergisi

Çizelge 5. Alt İdari Birim Gelirlerinin Kompozisyonu* (1999)

Vergi Gelirlerinin Kaynalına Göre Dalıhmı

Alt İdari

Birim GeVDG' in Alt

Sosyal

Gelir, Kir,

lirleri İçinGüvenlik İdari Birim

Sermaye Ka- Mal ve

Ülkeler

Hizmet

de Vergi

Emlak zançlan ve

Katktlan Gelirleri İçinGelirleriVergisi Meslek Ver- Vergileri ve Diler deki Payı

nin Payı

Vergiler

gUeri

54

3

O

79

6

O

Belçika

8

93

51

7

O

O

Danimarka

11

34

19

47

52

5

Fransa

İtalya

34

~ııanda

LO

Ispanya

37

75

14

43

İsveç

B. KTal 1ık

Ortalama

22

63

36

8

O

26

100

O

100

35

O

38

26

38

35

45

O

O

O

O

17

O

3

LO

i

14

14

9

6

13

11

Kaynak: Müller, 2003: 16-17

'" Merkezi Yönetim yardımları

yer almamaktadır.

ayrı

bir

başlık

olarak inceleneceğinden, bu çizelgede

Çizelge 5'in diğer sütunlanna bakıldığında, emlak vergisinin toplam vergi

gelirleri içinde önemli bir yer tuttuğu, özellikle Birleşik Krallık (%100), Hol­

landa (% 13) ve Fransa (%52)' da emlak vergisinin, alt idari birimler için önemli

bir gelir kaynağı olduğu görülmekte, İsveç'te ise söz konusu verginin alt birim­

lere ait olmadığı dikkat çekmektedir. Öte yandan, gelir, kar, sermaye kazançlan

ve meslek vergilerinin Belçika, Hollanda ve Birleşik Krallık'ta alt idari birimle­

re ilişkin bir vergi türü olmadığı, buna karşın söz konusu vergilerin alt idari bi­

rimler için İsveç (%100) ve Danimarka'da (%93) önemli bir gelir kaynağı oldu­

ğu görülmektedir.

Mal ve hizmet vergileri açısından bakıldığında, diğer vergi türlerinde olduğu

gibi, bu vergilerde ülkeler arasında önemli farklılıklar vardır. Örneğin mal ve

hizmetlere ilişkin vergiler, Belçika (%54), Hollanda (%38) ve İspanya'da (%35)

alt idari birimler için önemli bir gelir kaynağı durumunda iken, Danimarka, İs­

veç ve Birleşik Krallık'ta bu tür vergiler yerel birimler için bir anlam taşıma­

maktadır.

Vergi dışı gelirlerin, alt idari birim gelirleri içindeki paylan ise çizelge 5'in

son sütunundan izlenebilir. Şöyle ki; vergi gelirleri ile karşılaştınldığında, vergi

dışı gelirlerin alt idari birimlerin gelirleri içinde daha düşük bir payoluşturduğu,

Belçika'da %3 olan söz konusu payın Fransa'da %19, İtalya, Hollanda ve Birle­

şik Krallık'ta %13-14, Danimarka ve İspanya'da %8-9, İsveç'te ise %6 düzey­

lerinde olduğu gözlenmektedir. Vergi dışı gelirlerin toplam alt idari birim gelir­

İdarelerarası Mali İlişkiler: Türkiye - AB

37

leri içindeki payı, incelenen sekiz ülke ortalaması itibariyle % II düzeylerinde­

dir.

Çizelge 6, 1990-2001 dönemi itibariyle Türkiye' de belediye gelirlerinin top­

lam kamu gelirleri ve gayri safi yurtiçi hasıla içindeki paylannı göstermek üzere

düzenlenmiştir.

Çizelge 6. Belediye Gelirleri/Toplam Kamu Gelirleri Kompozisyonu

Belediye Gelirlerinin Toplam Belediye Gelirlerinin

Kamu Gelirleri İçindeki Payı GSYİH İçindeki Payı

Yıllar

1990

8.0

1.6

1991

10.0

1.8

1992

10.6

1.9

1993

12.8

2.4

1994

12.1

2.4

1995

11.1 '

2.2

1996

11.1

2.4

1997

11.6

2.7

1998

11.5

2.8

1999

11.5

2.9

2000

9.8

3.0

9.7

3.1

9.8

2.4

2001

Ortalama

i

Kaynak: DIE, 2000; DIE, 2001; DPT, Sosyal ve Ekonomik Göstergeler

yayınlarından yararlanılarak hazırlanmıştır.

Çizelge 6'dan da görüleceği gibi, 1990-2001 dönemi itibariyle belediye ge­

lirlerinin toplam kamu gelirleri içindeki ağırlığı %8 ile % 12.8 arasında değişmiş

ve söz konusu pay, incelenen dönemde ortalama %9.8 olarak gerçekleşmiştir.

Belediye gelirlerinin, GSYİH içindeki payına bakıldığında ise, bu payın incele­

nen dönem itibariyle hemen hemen istikrarlı bir artış seyri izleyerek 1990 yılın­

daki %1.6'lık bir orandan, 2001 yılında %3.1 seviyelerine yükseldiği, ancak

dönem ortalamasının %2.4 düzeylerinde kaldığı görülmektedir. Ancak, Avrupa

ülkeleri ile karşılaştınldığında söz konusu paylann çok düşük seviyelerde kaldı­

ğı dikkat çekmektedir. Şöyle ki; daha önce incelenen sekiz Avrupa Birliği ülke­

sinde alt idari birimlere ilişkin gelirlerin toplam kamu gelirlerine oranı ortalama

%26 seviyelerinde iken, Türkiye'de bu rakam %9.8'dir. Öte yandan, belediye

gelirlerinim GSVİH içindeki paylanna bakıldığında ise bu payın, sekiz Avrupa

Birliği ülkesinde ortalama %16.2, Türkiye'de de %2.4 düzeyinde olduğu gö­

rülmektedir.

38 Amme İdaresi Dergisi

Türkiye'de belediye gelirlerinin, vergi gelirleri, genel bütçe vergi gelirlerin­

den paylar (GBVGP), emlak vergisi ve vergi dışı gelirler (VDG) arasındaki da­

ğılımını göstermek üzere çizelge 7 düzenlenmiştir.

Çizelge 7. Belediye Gelirlerinin Kompozisyonu·

Yıllar

GBVGP ve Emlak Vergisinin Vergi Gelirleri İçindeki Payı**

Vergi Gelirlerinin Top­

lam Belediye

Gelirleri

İçindeki Payı

GBVGP

Emlak

Vergisi

1990

67.8

75.6

-

GBVGP'nlO

Toplam Belediye Gelirleri

VDG'in Toplam

Belediye

Gelirleri

İçindeki Payı

İçindeki Payı

51.3

32.1

1991

64.8

82.8

-

53.7

35.1

1992

60.6

83.5

4.6

50.6

36.8

1993

53.0

84.6

2.9

44.8

42.9

1994

61.1

72.7

11.3

44.4

35.8

6.1

47.2

34.3

i

61.5

76.8

1996

60.7

82.4

3.7

50.0

34.4

1997

56.9

84.4

2.1

48.0

36.7

1995

1998

61.9

78.8

9.6

48.8

34.6

1999

62.3

79.9

7.4

49.8

34.2

2000

64.4

82.3

4.7

53.0

32.5

2001

65.1

83.4

4.1

54.3

32.1

Ortalama

61.6

80.6

49.6

35.1

Kaynak: DIE, 2000; DIE, 2001

5.6

yayınlarından

yararlamlarak hazırlanrmştır.

(*) Merkezi yönetim bağış ve yardımları ayrı bir başlık olarak incelendiğinden bu

çizelgede yer almamaktadır.

(**) Vergi gelirleri içinde yer alan çevre temizlik vergisi, diğer belediye vergileri ve

harçlarının payı hesaplanmamıştır.

Çizelge 7 incelendiğinde, genel bütçe vergi gelirleri payı (GB VGP) , emlak

vergisi, çevre temizlik vergisi, diğer belediye vergileri ve belediye harçlanndan

oluşan belediye vergilerinin toplam belediye gelirleri içinde, 1990-2001 dönemi

için ortalama %61.6'hk bir paya sahip olduğu, belediye vergilerinin ise büyük

ölçüde (ortalama %80.6) genel bütçe vergi gelirleri payından oluştuğu görül­

mektedir. Aynca, emlak vergisi gelirinin belediye vergileri içindeki ağırlığı ba­

kımından Türkiye ve Avrupa ülkeleri karşılaştınldığında, Türkiye'nin aksine,

özellikle Birleşik Krallık (%100), Hollanda (%63), Fransa (%52), İspanya

(%36) ve İtalya'da (%22) emlak vergisi gelirlerinin önemli bir yerel gelir kay­

nağı olduğu anlaşılmaktadır.

Öte yandan, çizelge 7'de genel bütçe vergi gelirleri payının belediye gelirleri

içinde önemli bir yer tuttuğu (ortalama 0/049.6), bu bakımdan Türkiye'de bele­

diyelerin büyük ölçüde merkezce toplanan vergilerin idareler arasında bölüştü-

ıdarelerarası Mali ilişki/er: Türkiye - AB

39

rülmesi yoluyla finanse edildiği ortaya çıkmaktadır. Harcamalara katılma payla­

n, belediye teşebbüs karlan, belediye mallan gelirleri, ücretler, cezalar ve dışliç

borçlanma gibi çeşitli gelirlerden oluşan vergi dışı gelirler ise toplam belediye

gelirlerinin yaklaşık %35'ini oluşturmaktadır. Avrupa ülkeleri (%11) ile. karşı­

laştınldığında, Türkiye' de vergi dışı gelirlerin toplam belediye gelirleri içindeki

ağırlığının oldukça yüksek oranlarda gerçekleştiği dikkat çeken başka bir konu­

dur.

İdarelerarası Transferler

İdarelerarası mali ilişkilerin düzenlenmesi ve bu bağlamda görevlharcama ve

gelirlerin idarelerarasında bölüştürülmesinde, idarelerarası transferler farklı iş­

levler üstlenen önemli bir politika enstrümanı olarak kullanılmaktadır. Oates

(1999: 1126-1127) ve Hirsch (1991: 276-278) idarelerarası mali ilişkiler siste­

minde, idarelerarası transferlerin işlev/amaçlannı şöyle sıralamaktadır:

• Gelirlerin yeniden dağıtımına yönelik amaçlar,

• Ülke genelinde tek tip bir vergi standardı kurmak ve vergi sisteminin

geliştirilmesi,

• İdari birimlerin fon toplama yetenek ve kapasitelerinin birbirinden farklı

olması sonucu oluşan dengesizliklerin giderilmesi,

• Bazı yerel projelerin tamamlanabilmesinin sağlanması,

• İdarelerarası dışsallıklann içselleştirilmesi.

Bunlarla birlikte, yerel yönetimlerin finansal performanslannı dikkate alma­

yan bir transfer sisteminin, bu yönetimleri, vergilerini toplamak ve hizmetlerini

fiyatlandırmak konusunda isteksizlendirebileceği (Kim, 1997: 1608), öte yan­

dan, mali planlamayı olanaklı kılacak şekilde merkez yardımlannın tahmin edi­

lebilir ve kestirilebilir olması gerektiği (Daher, 2001: 2) gibi konular,

idarelerarası transfer sİstemlerinin oluşturulmasında özel önem taşımaktadır.

Temelde görevlharcama ve gelirlerin İdareler arasında bölüştürülmesi sonu­

cu ortaya çıkan "dikey" ve "yatay" mali dengesizlikleri giderıneyi amaçlayan

idarelerarası transferler, amacına uygun olarak "dikey" ya da "yatay" bir boyuta

sahip olabilmektedir. Şöyle ki; idari kademeler arasında bölüştürülen görevlere

uygun bir gelir bölüşümü yokluğunda ortaya çıkan "dikey mali dengesizlikler"

idarelerarası transferlerin dikey yönünü oluşturmakta, aynı görevleri üstlenen

yerel birimlerin farklı finansal kapasitelere sahip olması sonucu ortaya çıkan

"yatay mali dengesizlikler" ise yatay yönünü oluşturmaktadır (Yılmaz, 2001:

33).

Yukandaki açıklamalardan da anlaşılacağı gibi, idarelerarası transferler,

idarelerarası yatay ya da dikey dengesizIikleri gidermek amacını taşımakta ve

taşıdığı amaca göre "dikey mali denkleştirme" ya da "yatay mali denkleştirme"

40 Amme İdaresi Dergisi

adını almaktadır.

Çizelge 8'de mali

temler görülmektedir.

denkleştirmenin

amaçlan ve kullandığı yön­

Çizelge 8. Mali Denkleştirme

Yöntemler

Amaçlar

Türleri

Harcama

DikeyMali

Denkleştirme

Görevlharcama vergilerin

idari kademeler arası

YatayMali

Mali kapasitenin

Denkleştirme

denkleştirilmesi

Gelir

Fonksiyon/Görev dağı­

Vergi gelirleri

lımının değiştirilmesi

dağılımının

dağılımı

değiştirilmesi

Hizmet üretiminin

gerektirdiği finansmana

uygun transferler

Finansal kapasitelerine

uygun transferler

Kaynak: Kelly, 1981: 44

İdarelerarası dikey ya da yatay mali dengesizlikleri gidermeyi amaçlayan

malİ denkleştirmede,

gelirlerin ve vergi tabanının bölüşümü, koşullu ya da ko­

sistemlerinin oluşturulması gibi formlar alabilen transfer meka­

nizmalan kullanılmaktadır. Bunlardan, gelirlerin bölüştürülmesinde, merkezi

yönetim ile yerel yönetimler, toplanan gelirleri belirli bir formüle göre paylaş­

tırmakta, vergi tabanı bölüşümünde ise yerel birimler, belirli vergilere ek oran

ilave edilerekfonlanmaktadır. Koşunu yardım sisteminde yerel yönetimlere be­

lirli koşunann yerine getirilmiş olması durumunda ya da harcama yapılacak a­

lanlar sınırlandınlarak transfer yapılmaktadır. Koşulsuz yardım sisteminde ise

yardımın kullanım şekli ya da alanına ilişkin bir sınırlama getirilmemektedir

(Yılmaz, 2001: 33; Oates, 1999: 1126).

Bunlarla birlikte, Bahl (1999: 12), uygulamada birçok rurde idarelerarası

transfer sistemi olduğunu ve hepsinin de yerel yönetimlerin finansman yapılan

üzerinde farklı etkiler oluşturduğunu belirtmektedir. Örneğin, transfer sistemle­

rinden bir kısmı yerel harcamalan teşvik etmekte, diğer bir kısmı ise yerel gelir

yaratma çabalarının yerini almaktadır. Ayrıca bazı transfer sistemleri mali denk­

leştirmeyi ya da daha fazla mali otonomiyi amaçlamaktadır. Öte yandan, Bahl

(1999: 12-13), bölüştürülecek havuzun büyüklüğü ve bu havuzun yerel üniteler

arasında bölüştürülmesi olmak üzere, idarelerarası transferlerin iki önemli boyu­

tunun olduğunu ifade etmekte ve buna bağlı olarak bir sınıflandırma yapmakta­

dır (çizelge 9).

şulsuz yardım

İdarelerarası Mali İlişkiler: Türkiye - AB

41

Çizelge 9. İdarelerarası Transferlerin Sınıflandırılması

Havuzun

BölOştOrOlme

Yöntemleri

Dalıtılacak

Havuzun BOyOklOIOnOn Belirlenmesi Yöntemleri

Ulusal Vergilerin

Belirli Bir BöıomO­

nOn Alınması

Verginin Tahsil

Edildili Birim

Sınırlanna Göre

Her Yıl Yeniden

Kriterlere

Göre

Belirl~ııen

Yerel Birimlerin

Harcamalanna Göre

A

L

Uygulanamaz

Belirli Bir Formüle

Göre

B

F

Uygulanamaz

Yerel Birimlerin

Maliyetlerine Göre

C

G

K

Zamanla Delişen

Kriterlere Göre

D

H

Uygulanamaz

Kaynak: Bahl,1999: 13

Bahl'a göre, uluslararası uygulamalar dikkate alındığında, bir yıl için bölüş­

türülecek kaynak havuzunun belirlenmesi; ulusal vergi gelirleri toplamının ta­

nımlanmış (%5 gibi) bir bölümünün alınması, bölüştürülecek havuzun yıllık 0- .

larak kararlaştınlması ve yerel yönetimlerin harcamalan ile orantılı olarak ha­

vuz büyüklüğünün saptanması gibi belli başlı üç yönteme göre yapılmaktadır.

Bu yöntemlere göre büyüklüğü belirlenen havuz ise; verginin tahsil edildiği bi­

rim sınırlan, belirli bir fonnül, yerel birimlerin proje maliyetleri ve zamana göre

değişebilen kriterler olmak üzere dört farklı yöntem kullanılarak idareler arasın­

da böıüştürülmektedir.

Çizelge 9'dan da görüleceği gibi, bu sınıflandınna 12 potansiyel transfer

şekline işaret etmektedir. Bunlardan A tipi transfer şeklinde yerel yönetimlere

kendi sınırlan içinde toplanan vergilerin belirli bir bölümünü elde etme olanağı

sağlanmaktadır. B tipi yardım şeklinde ise ulusalolarak toplanan vergilerin bit

bölümü belirli bir fonnül esas alınarak yerel yönetimlere dağıtılmaktadır. örne­

ğin Türkiye'de, genel bütçe vergi gelirlerinden belediyelere pay verilmesi nüfus

esasına dayandınlmaktadır. Avrupa ülkelerinde ise nüfusun yanı sıra, idari bi­

rim sınırlan içindeki bina yoğunluğu, yol uzunluklan, nüfusun demografik özel­

likleri yerleşim birimlerinin turistik bölge, kıyı bölgesi ya da dağlık bir bölge

olması ve yerel birimlerin vergi gelirlerinin durumu gibi kriterler dikkate alın­

maktadır (Bkz. eOE, 1990; eOE, 1986; Kelly, 1985). e tipi transfer şeldinde

proje maliyetleri esas alınmakta, D tipinde ise bölüştürülme yöntemi ya da kri­

terleri her yıl yeniden kararlaştınlmaktadır ..

Bölüştürülecek havuz büyüklüğünün her yıl yeniden belirlendiği transfer şe­

killeri de L, F, G ve H olmak üzere gruplandınlmakta ve her grup farklı özellik­

ler taşımaktadır. Şöyle ki; H tipi yardım şeklinde, havuzun hangi birimlere bö­

lüştürüleceği ve birimlerin ne kadar harcama yapabileceklerine merkezi yönetim

42 Amme İdaresi Dergisi

karar vermekte, L, F ve G tipinde ise dağıtılacak kaynak miktannı merkezi yö­

netim belirlemekle birlikte, dağıtım bazı objektif kriterler kullanılarak gerçek­

leştirilmektedir.

Çizelge 9'un üçüncü sütununda ise, proje maliyetleri dikkate alınarak yapı­

lan yardımlar görülmektedir. Burada merkezi yönetim, daha önceden kendisinin

belirlediği standartlan gözeterek, belirli bir projenin bitirilebilmesi için ne kadar

kaynak ihtiyacı bulunduğuna karar vermektedir. Dolayısıyla, yardım, "koşullu

transfer" şeklini almaktadır. Genelolarak değerlendirildiğinde, A ve B tipi yar­

dım şekillerinde yerel birimlere, ulusal gelirin belirli bir bölümü garanti edil­

mekte ve yardımlar herhangi bir koşula bağlanmamaktadır. İkinci sütunda yer

alan yardım şekillerinde ise, dağıtılacak havuzun büyüklüğünün belirlenmesi

konusunda merkezi yönetime büyük esneklik sağlanmaktadır. İdarelerarası

transfer şekillerini yukandaki gibi özetledikten sonra, aşağıda bazı Avrupa Bir­

liği ülkeleri ile Türkiye'ye ilişkin rakamsal veriler üzerinde durulmaktadır.

Çizelge 10. AB Ülkelerinde İdarelerarası TransferIYardımlar (1999)

Ülkeler

Merkezi Yönetim YardımlannlD Yerel

Yönetim Gelirleri İçindeki Payı (%)

Belçika

18

Danimarka

40

34

53

76

54

20

73

46

Fransa

İtalya

Hollanda

İspanya

İsveç

Birleşik Krallık

Ortalama

Kaynak: Müller, 2003: 16

Çizelge 10'dan da görüldüğü gibi, Avrupa Birliği'ne üye sekiz ülke, merkezi

yönetim yardımlannın ulus-altı idari birim gelirleri içindeki payı açısından ince­

lendiğinde, ülkeler arasında önemli farklılıklar olduğu gözlenmekte, söz konusu

payın Hollanda'da %76 iken, Belçika'da %18 olduğu dikkat çekmektedir. Mer­

kezi yönetim yardımlan Birleşik Krallık'ta da (%73) önemli bir yer tutmakta,

diğer ülkeler ise İspanya (%54), İtalya (%53), Danimarka (%40), Fransa (%34)

ve İsveç (%20) şeklinde sıralanmaktadır. Aynca, çizelge 10 sekiz ülke ortala­

ması açısından değerlendirildiğinde, merkezi yönetim yardımlannın alt idari bi­

rim gelirleri içinde %46'lık bir yer tuttuğu göze çarpmaktadır.

ıdarelerarası Mali Ilişkiler: Türkiye - AB

43

Çizelge 11. Türkiye'de Merkez Yardımlarının Belediye Gelirleri İçindeki Payı

Yıllar

Belediye Gelirleri içindeki Pay (%)

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2.5

3.9

3.0

4.0

4.8

6.3

3.3

3.3

3.0

2.7

3.6

Ortalama

Kaynak: DİE, 2001; DIE, 2000 yayınlanndan yararlamlarak hazırlanmıştır.

Çizelge ll'de, 1990-2001 dönemi itibariyle, merkezi yönetim yardımlannın

toplam belediye gelirleri içindeki paylan görülmektedir. Söz konusu paylann en

yüksek seviyesine 1997 yılında (%6.3) ulaştığı görülmekte, incelenen dönem İ­

tibariyle de ortalama %3.6 olarak gerçekleştiği gözlenmektedir. AB ülkeleri

(%46) ile karşılaştınldığında, bu oranın çok düşük düzeylerde kaldığı dikkat

çekmektedir.

Yerel Yönetimlerin Borçlanması

Daha önce de ifade edildiği gibi, idarelerarası mali ilişkilerin düzenlenmesi­

nin bir diğer önemli boyutu da, alt idari birimler/yerel yönetimlerin borçlanma­

lanna ilişkin düzenlemelerdir. Yılmaz (205)1: 36-37) ve Peterson (2000: 6), ye­

rel kamu finansmanında borçlanmanın uygun araçlardan biri olduğunu ileri sür­

mekte ve Oates' den de aktararak bunu üç nedene bağlamaktadır:

Nesil/er Arası Eşitliğin Sağlanması

Altyapı

gibi belirli yatınm projelerinin faydası uzun bir zaman di­

limine yayılmakta, bu durum ise bu projelerin faydalannın yalnızca halihazır­

daki yerleşiklerce değil, gelecek kuşaklarca da tüketileceği anlamına gelmekte­

dir. Öte yandan, yerel vergileme çoğunlukla yarar ilkesine dayandınlmakta, do­

layısıyla gelecek kuşaklar için de yarar sağlayabilecek bir projenin, maliyetinin

de kuşaklar arasında bölüştürülmesi gerekmektedir. Başka bir ifadeyle, bu tür

projelerin maliyetine gelecek kuşaklann da katkı sağlaması gerekmektedir. Bu

nedenle, borçlanma yerel projelerin finansmanında uygun bir araç olarak kabul

edilmekte, bu yolla faydalan uzun bir zaman dilimine yayılan projelerin mali­

yetleri de "fayda ömürleri"ne uygun biçimde kuşaklar arasında bölüştürülmüş

olmaktadır.

ve

eğitim

44

Amme İdaresi Dergisi

Ekonomik Gelişme

Altyapı yatınmlannın geciktirilmesi ya da ihmal edilmesi yerel ekonomik

performans üzerinde olumsuz etkiler oluşturarak, yerel istihdam olanaklarını da­

raltmakta ve gelir düzeyinde azalmalara neden olmaktadır. Dolayısıyla yerel

altyapı projelerinin harekete geçirilebilmesi ve bu yolla yerel ekonominin can­

landınlabilmesi için borçlanma uygun bir araç olarak düşünülmektedir.

GelirIHarcama Akışının Dengelenmesi

Birçok nedene bağlı olarak, bazı dönemlerde idari birimlerin harcama akışla­

n ile gelir akışları zaman uyumsuzluğu sorunu ile karşılaşabilmektedir. Bu gibi

durumlarda, borçlanma yerel birimlere zaman uyumsuzluğunu giderme ve ke­

sintisiz bir hizmet üretim olanağı sağlamaktadır. Genelolarak bakıldığında, ye­

rel birimlere borçlanma olanağı sağlayan iki kanalolduğu gözlenmektedir. Bun­

lardan birincisi, Belediye Bankası, Belediye Gelişim Bankası ve Yerel Yöne­

timler Fon Ajansı gibi adlar alabilen kamusal aracı kurumlardır. İkincisi ise ye­

rel birimlerin doğrudan özel sermaye piyasasından borçlanmasıdır. Ancak bura­

da şunu belirtmek gerekir ki; uluslararası deneyimler yerel yönetimlere finans

sağlayıcı kamusal kurumlann politik kayırmacılık sorunu ile karşılaştığını gös­

termektedir (Yılmaz, 2001: 37).

Yerel birimlerin borçlanabilmesi, yerel yönetimlere mali güç aktanmının ö­

nemli bir boyutudur. Bununla birlikte, yerel yönetimlerin aşın borçlanmalannı

engelleyecek, iyi tasarlanmış düzenleyici bir sistem zorunludur. Nitekim, birçok

gelişmiş ülkede, yerel ekonomik gelişimi desteklemek üzere uzmanlaşmış

finansal kurumlann oluşturulduğu görülmektedir. Belçika, Finlandiya, Fransa,

İspanya ve İsveç'teki belediye finansman şirketleri, Kanada ve ABD'deki bele­

diye tahvil bankaları bunlann en iyi örnekleridir. Ancak, bu örnekleri, sahipliği,

fon kaynaklan vb. açılardan tek bir model etrafında tanımlamak mümkün değil­

dir. Şöyle ki; bazılan özel sektör sahipliğinde (Fransa, İspanya) iken, diğer bazı­

lan kamu sahipliğindedir (Belçika ve Hollanda). Öte yandan Finlandiya'daki

"Municipal Finance Plc." yerel yönetim birliğinin sahipliğindedir. İsveç'teki

Yerel Yönetim Fon Ajansı, yerel yönetim birliğinin sahipliğinde olmakla birlik­

te, özel sektör koşullanna uygun bir şekilde yönetilmektedir. Hollanda Belediye

Bankası ise merkezi yönetim ile yerel yönetimlerin ortak sahipliğinde bulun­

makta ve kredi alabileceklerin ortaklarla sınırlandınlması, kuruma bir koopera­

tif niteliği kazandırmaktadır (Daher, 2000: 2).

Yukandaki örneklerin aksine, İspanya' daki Yerel Kredi Bankası özel sektör

sahipliğindedir ve Argentaria ile Dexia ortaklığı ile kurulmuştur. Dexia yerel

yönetimlere finansal aracılık konusunda dünya lideri durumundadır. Ayrıca,

Belçika Belediye Kredi Bankası ve Fransa Yerel Kredi Bankası bu konudaki

önemli örneklerdir (Daher, 2000: 2).

İdarelerarası Mali İlişkiler: Türkiye - AB

45

Bu konuya ilişkin olarak Kim (1997: 161 1), akıllı, ihtiyatlı ve makul bir ye­

. rel borçlanmanın altyapı projelerinin finansmanında uygun bir araç olduğunu

belirtmekte, ancak bu noktada merkezi yönetimin temel katkısının yerel yöne­

timlerin gelir kaynaklarını artırıcı ve bütçe yönetimlerini geliştirici yönde olma­

sı gerektiğini savunmaktadır. Kim'e göre, devlet garantilerinin altyapı yatırım­

larının finansmanında özel sermayeyi harekete geçirme konusundaki yeteneği

sınırlıdır. Bunun yerine altyapı yatırımları için gerekli fonlar sermaye piyasa­

sından sağlanmalıdır. Bu amaçla devlet, kredi derecelendirme ajansıarının ve

özel tahvil sigorta şirketlerinin kuruluşunu kolaylaştırmalıdır. Şeffaf bir kredi

risk derecelendirme sistemi, bankaların ve potansiyel yatırımcılarının yerel yö­

netimlerin kredi değerliliğinin belirlenmesine yardımcı olur. Tahvil sigortası,

belediye tahvillerinde riski düşürmek yoluyla kredi artışına neden olur, böylece

borçlanma maliyeti de düşmüş olur.

Ayrıca, Kim'e göre (1997: 1612), yerel yönetimlerin piyasa koşullarında fon

bulamadığı az gelişmiş ülkelerde, yerel altyapı yatırımlarını finanse etmenin en

akılcı yolu belediye kredi kurumlarıdır. Ancak, bu kurumların sürdürebilirliliği

piyasa koşullarında faaliyet göstermelerine bağlıdır. Kredi faiz oranı, fonların

fırsat maliyetini yansıtabilecek şekilde rekabetçi faiz oranına yakın bir düzeyde,

projeler ise ekonomik fizibiliteleri bakımından fonlanabilir olmalıdır. Öte yan­

dan, Daher (20001: 2), borçlanma yeteneğinin sağlam bir finansman yapısı ile

mümkün olabileceğini, bunun ise etkin, güvenilir bütçeleme ve kontrol sistem­

leri ile gerçekleştirilebileceğini belirtmektedir. Daher, bu konuda yapılması ge­

rekenleri şöyle sıralamaktadır:

• Başta sermaye yatınm bütçelemesi olmak üzere, yerel yönetim bütçeleme süreç­

lerinin güncellenmesi ve güçlendirilmesi,

• Güvenilebilir bir muhasebe sisteminin ve bağımsız denetim mekanizmalarının

kurulması,

• Yerel yönetimlerin nakit yönetim sistemlerinin geliştirilmesi,

• Yerel yönetimlerin finansal durumuna ilişkin çeşitli göstergelerin ya da

rasyoların geliştirilmesi. Borçların gelirlere oranı, mevcut gelirlerin mevcut har­

camalara oranı, yerel vergilerin yerel gelirler içindeki oranı gibi. Bu göstergeler

yerel birimler arasında karşılaştırma yapma imkanı sağlar,

• Finansal rasyolann açıklanmasına ilişkin standartların belirlenmesi. Bu standart­

lar yatınmcı ya da kreditörlere, yerel yönetimlerin durumuna ilişkin bilgi sağlar

ve kredi derecelendirilmesi için güvenilir bir temeloluşturur.

Buraya kadar yapılan açıklamalardan, yerel yönetimlerin borçlanabilmesine

düzenlemelerin, idarelerarası mali ilişkilerin önemli boyutlarından birini

oluşturduğu anlaşılmaktadır. Ancak, yerel yönetimlerin sorumsuzca davranma

eğilimleri ve ödeme güçlerinden bağımsız bir şekilde borçlanma olasılıkları, ay­

rıca genel makroekonomik istikrarın sağlanabilmesi için merkezi yönetimin

kamu borçlanmasını denetim altında tutma zorunluluğu, ülkeden ülkeye değiş­

ilişkin

46 Amme İdaresi Dergisi

mekle birlikte, belirli sınırlamalann getirilmesini kaçınılmaz kılmaktadır. Çizel­

ge 12' de AB ülkelerinde yerel yönetimlerin borçlanmasına ilişkin düzenlemeler

görülmektedir.

Çizelge 12. Bazı AB Ülkelerinde Yerel Yönetimlerin Borçlanınası

Yerel Yönetimlerin Borçlanması

Yerel yönetimler sermaye yatınmları ve kısa dönemli gelir/gider açıklarını finanse

etmek için borçlanabilmede geniş bir özgürlüge sahiptir. Herhangi bir düzenleme

yoktur.

Danimarka Belediyelerin borçlanmaları, elektrik, ısınma, şehir düzenlemeleri, yaşlılar için ko­

nut ve arazi iyileştirilmesi yatınmlarıyla sınırlandınlmıştır. Bunun dışındaki borç­

lanmalar için İçişleri Bakanlıgından izin alınmalıdır. İııerin yatınm harcamalannın

%2S'inden fazla borçlanmalarına izin verilmez.

Yerel yönetimler sermaye yatınmlarını finanse etmek için geniş bir borçlanabilme

Fransa

özgürlügüne sahiptir. Ancak borç ödemesi yapmak üzere borçlanılamaz.

İtalya

Yerel yönetimlerin borçlanması ve tahvil ihracı yasalarla sınırlandınlmıştır. Yerel

yönetimlerin borç servisi toplam gelirlerinin %2S'ini aşamaz.

İspanya

Belediyeler yalnızca yatınm harcamaları için ve en çok 20 yıllıgına borçlanabilir.

Borç servisi toplam gelirlerin %2S'ini geçemez. Aynca merkezi yönetim makro

ekonomik politikalara uygun olarak ilave kısıtlar getirebilir.

İsveç

Yerel yönetimler, sermaye harcamaları için merkezi yönetimden izin almaksızın

borçlanabilir.

Birleşik

Yerel yönetimler cari harcamaları için borçlanamazıar. Diger borçlanmalar da

Krallık

merkezi yönetimin sıkı kontrolü altındadır.

Kaynak: OECD, 2002; MIGM, 1999, yayınlanndan yararlanılarak hazırlanmıştır.

Ulkeler

Belçika

Türkiye' de yerel yönetimlerin borçlanmasına ilişkin hukuki durum ise şöyle

özetlenebilir (Esen, 1998: 4; Çınar, 2000: 581-582): İl özel idarelerinin borç­

lanma yoluyla gelir sağlamaları, 3360 sayılı İl Özel İdareleri Kanunu'nun 131.

maddesi ile sınırlandınlmıştır. Buna göre, il özel idareleri ancak bayındırlık,

sağlık ve öğretim hizmetlerine harcamak üzere borç alabilir. Borçlanılacak mik­

tar il özel idaresi gelirlerinin olağan gelirlerinin üçte birini geçmiyorsa, valinin

önerisi ve il özel genel meclisinin onayı borç alabilmek için yeterlidir. Olağan

gelirlerin bir yıllık tutanna kadar olan borçlanmalar için Bakanlar Kurulu karan

ve Cumhurbaşkanımn onayı gerekmektedir. Daha fazla miktarda borçlanmalar­

da özel kanun çıkanlması zorunludur.

Son olarak, Türkiye'de para ve sermaye piyasalannın durumu, pek ender

rastlanan istisnalar dışında, il özel idareleri ve belediyelerin borçlanabileceği tek

kaynak olarak İller Bankası 'm ön plana çıkarmaktadır (Nadaroğlu, 1994: 236).

Ancak, İller Bankası'nın, 1930-1940'lı yıllannın şartlannda doğmuş bir kurum

olduğu ve o zamandan günümüze önemli bir değişime uğramadığı, dolayısıyla

günün ihtiyaçlarına cevap veremediği, Banka'nın Bayındırlık ve·İskan Bakanlı­

ğı 'nın bağlı kuruluşu olarak kaynaklannı politik kaygılarla kullandırdığı ve

kaynak yaratma bakımından Banka'mn önemli sıkıntılar yaşadığı ileri sürül­

mekle birlikte, Türk yerel yönetim sisteminin küçük ölçekliği dikkate alındığın­

da Banka'nın mutlaka ihtiyaç duyulan bir kurum olduğu, ancak köklü değişik­

İdarelerarası Mali Ilişkiler: Türkiye AB

liklerle yeniden yapılandınlması

birlikte yürütülmesinin zorunlu

47

gerektiği

olduğu

ve bunun yerel yönetim reformlanyla

önemli tartışma konulan arasında yer

almaktadır.

SONUÇ

Bu çalışmada idarelerarası mali ilişkilerin düzenlenmesinde etkin olan fak­

törlerin ortaya konması ve Türkiye ile sekiz AB üyesi ülkenin idarelerarası mali

ilişkilerine ilişkin bir karşılaştırma yapılması amaçlanmıştır. Bu amaçla,

idarelerarası mali ilişkilerin dört ayağını oluşturan, görevlharcamalann bölüşü­

mü, gelirlerin bölüşümü, idarelerarası transferler ve alt idari birimler/yerel yö~

netimlerin borçlanmalanna ilişkin düzenlemeler üzerinde durulmuştur.

Ekonomik etkinlik, mali eşitlik, siyasi sorumluluk ve yönetsel etkililik gibi

kriterlerin belirleyici durumda olduğu görevlharcama bölüşümü bakımından ül­

keler arası bir karşılaştırma yapıldığında, AB üyesi ülkelerde toplam kamu har­

camalanmn ortalama %33.4'0000 alt idari birimlerce gerçekleştirildiği, bu ora­

nın Türkiye için ortalama 0/08'ler düzeyinde kaldığı görülmektedir. Alt idari bi­

rim harcamalanmn GSYİH içindeki paylan incelendiğinde ise sekiz AB üyesi

ülkede bu pay %16.7 iken, aynı oranın Türkiye için %2.6 olduğu dikkat çek­

mektedir. Bu veriler, Türkiye'nin, sürekli yakınma konusu olanmerkeziyetçi

yapısının boyutlannı ortaya koymaktadır. Mevcut hükümet tarafından hazırla­

nan yasa tasanlan ile bu yapının değiştirilmesi ve daha yerelleşmiş bir yapının

ortaya çıkanlması amaçlanmakla birlikte, Türk yerel yönetim sisteminin temel

sorunu olan küçük ölçeklilik ve buna bağlı kaynak kullanım etkinsizlikleri üze­

rinde durulmamakta; küçük ölçeklilik ile nitelendirilen sisteme daha çok gö­

reviharcama yetkisi vermenin ortaya çıkaracağı daha büyük etkinsizlikler göz­

den kaçınlmaktadır.

i.

Öte yandan, incelenen ülkeler gelir bölüşümü açısından karşılaştınldığında,

sekiz AB üyesi ülkenin alt idare birim gelirlerinin toplam kamu gelirleri içinde

ortalama %26'lık bir paya sahip olduğu, Türkiye'de bu payın ortalama %9.8

düzeyinde kaldığı gözlenmektedir. Alt idari birim gelirlerinin GSYİH içinde

payının ise, AB üyesi ülkeler için ortalama % 16.2, Türkiye için de 0/02.4 düze­

yinde olduğu dikkat çekmektedir.

Alt idari birim gelirlerinin kaynaklan incelendiğinde ise, AB üyesi ülkelerde

vergi gelirlerinin alt idari birim gelirleri içinde önemli yer tuttuğu (ortalama

%43) ve emlak vergilerinin önemli bir yerel gelir kaynağı olduğu, buna karşılık

Türkiye'de belediye gelirlerinin büyük ölçüde genel bütçe vergi gelirlerinden a­

lınan pay tarafından oluşturulduğu, emlak vergisinin toplam belediye vergileri

içinde ancak 0/05.6'lık bir paya sahip olduğu görülmektedir. Bu durum, Türki­

ye'de yerel fınansman sİsteminin büyük ölçüde merkeze bağımlı olduğunu orta­

ya koymaktadır.

48 Amme İdaresi Dergisi

İdarelerarası transferler açısından ülkeler arası bir karşılaştırma yapıldığında

da, Avrupa ülkelerinde merkez yardımlannın alt idari birim gelirleri içinde orta­

lama %46'lık bir paya sahip olduğu, özellilde Hollanda ve Birleşik Krallık'ta bu

payın % 70'lerin üzerine çıktığı, dağıtım yöntemlerinin, nüfus ve nüfusun de­

mografik (yaş gruplan gibi) özellikleri, yerleşim birimlerinin turistik, dağlık

bölge ya da kıyı bölgesi olup olmaması gibi objektif kriterlere bağlandığı gö­

rülmektedir. Türkiye'de ise merkez yardımlannın, toplam belediye gelirleri i­

çinde ancak %3.6'lık bir yer tutabildiği ve dağıtım yöntemlerinin nesnel kriter­

lere bağlanamadığı gözlenmekte; buna bağlı olarak da merkez yardımlannın si­

yasi kaygılarla kullandınldığı yönündeki kanı sık sık gündeme gelmektedir.

Son olarak, yerel yöntemlerin borçlanmasına ilişkin düzenlemeler açısından

ülkelerarası bir karşılaştırma yapıldığında, Belçika ve İsveç'te bu konuya ilişkin

bir sınırlama olmadığı görülmektedir. Ancak yerel yönetimlerin sorumsuz dav­

ranabilme eğilimleri ve ödeme güçlerinden bağımsız bir şekilde borçlanma ola­

sılıklan, genel makroekonomik istikrann sağlanabilmesi için merkezi yönetimin

kamu borçlanmasını denetim altında tutmak zorunluluğu gibi nedenlerle diğer

ülkelerde yerel yönetimlerin borçlanabilmeleri belirli sınırlamalara bağlanmış­

tır. Türkiye'de ise, belirli sınırlamalarla birlikte, yerel yönetimlere borçlanma

konusunda geniş hareket alanı tanındığı görülmekte; ancak geçmişte belediye

borçlannın önemli sorunlar yaratiığı bilinmektedir.

KAYNAKÇA

Bah1, Roy (1999), Implementation Rules For Fiscal Decentralization, International

Studies Program, School of Policy Studies, Georgia State University, Atlanta,

Georgia.

Batırel, Ömer F. (2003), Kamu Kesiminde Mali Yerelleşme: Teori, Sınırlamalar ve

Türkiye

Uygulaması,

Working Paper, World Bank.

Bird, Richard M. (2003), User Charges in Local Goverment Finance, Working Paper,

WorldBank.

Bulutoğlu, Kenan (1998), Kamu Ekonomisine Giriş, Filiz Kitabevi, İstanbuL.

Canpolat, Hasan (2002), Türk Belediye Sisteminde Ölçek ve Model Sorunu, İçişleri Ba­

kanlığı Mahalli İdareler Kontrolörler Derneği Yayını, Ankara.

Cerniglia, Floriana (2003), "Decentralization in the Public Sector: quantitative aspects

in federal and unitary countries", Journal ofPolicy Modeling (25), pp.749-776.

COE (1995), The Size ofMunicipalities, Ejjiciency and Citizen Participation, Local and

Regional Authorities in Europe, No: 56, Strasbourg.

eOE (1990), Types offinancial control exercised by central or regional government

over local government, Study Series Local and Regional Authorities in Europe,

Council of Europe, Strasbourg.

eOE (1986), Policies With Regard to Grants to Local Authorities, Study Series Local

and Regional Authorities in Europe, Council of Europe, Strasbourg.

İdarelerarası Mali İlişkiler: Türkiye - AB' 49

Çınar,

Tayfun (2002), "Yerel Yönetimler ve Dış Borçlanma", Yerel Yönetimler Sempoz­

yumu Bildirileri, TODAİE Yayını, Ankara.

Daher, Samir (2001), Specialized Financial Intermediariesfor Local Governments, A

Market-based Tool for Local Infrastructure Finance, Infrastructure Notes, Urban

Sector, World Bank.

Daher, Samir (2001), The Building Block ofaSound Local Government Finance

System, Infrastructure Notes, Urban Development Sector, World Bank.

Darby, Julia, Muscatelli, Anton - Roy Graeme (2003), Fiscal Decentralisation in

Europe: A Review ofRecent Experience, Department of Economics, University of

Glasgow.

De Mello, Luiz R. (2000), "Fiscal Decentra1ization and Intergovernmental Fiscal

Relations: A Cross-Countİy Analysis", World Development, Vol: 28, N: 2, pp.365­

380.

DiE (2000), Kesin Hesaplar- Belediyeler ve İl Özel İdareleri, DiE Yayını, Ankara.

DİE (2001), Kesin Hesaplar-Belediyeler ve İl Özel İdareleri, DiE Yayını, Ankara.

DPT, Sosyal ve Ekonomik Göstergeler (Çeşitli Yıllar)

DPT (2001), Yerel Yönetimler, Sekizinci Beş Yıllık Kalkınma Planı, Özel İhtisas Komis­

yonu Raporu, DPT Yayını No: DPT: 2533,ÖİK: 554, Ankara.

Esen, Hikmet (1998), "Yerel Yönetimlerde Dış Borçlanma ve

Yönetimler Dergisi, Cilt: 7, Sayı: 3, ss.3-15.

Sonuçları", Çağdaş

Yerel

Groenendijk, Nico (2002), Fiscal Federalism Revisited, Institutions In Transition,

Conference Organised by lMAD, Slovenia.

Hirsch, Werner Z. (1991), "İdarelerarası Ba~ışların (Yardımların) Yerel İdare Gelirleri

Üzerindeki Rolü ve Etkisi, Merkezi İdare ile Mahalli İdareler Arasındaki Mali İlişki­

ler", 7. Maliye Sempozyumu, Marmaris.

Jensen, Leif (1999), Fiscal Design Across Level ofGevernment, Working Paper, World

Bank.

Jin, Sing - Zou Heng-fu (2002), "How does fiscal decentralization affect aggregate,

national and subnational government size", Journal ofUrban Economics (52),

pp.270-293.

Kelly, Graham (1981), Financial Apportionment and Equalisation, Study Series Local

and Regional Authorities in Europe, Council of Europe, Strasbourg.

Kelly, Graham (1985), Financial Resources For Local and Regional Authorities, Study

Series Local and Regional Authorities in Europe, Council of Europe, Strasbourg.

Kim, Kyung H. (1997), "Housing Finance and Urban Infrastructure Finance", Urban

Studies, Vol: 34, No: 10, pp.1597-1620.

Koçdemir, Kadir (1998), Yönetim Hakkı, Etkin ve Demokratik Yönetim İçin Yeniden

Yapılanma, Türk Erdem Vakfı Yayınlan, Ankara.

Martin-Vazquez, Jorge - Mcnab, Robert M. (2003), "Fiscal Decentralization and

Economic Growth", World Development, Vol: 31,No: 9, pp.l597-1616.

50 Amme İdaresi Dergisi

MİGM (1999), Dünyada Mahalli İdareler, İçişleri Bakanlıgı, Mahalli İdareler Genel

Müdürlügü Yayını, Ankara.

Musgrave, Peggy B. (1991), "İdarelerarası Mali İlişkilerin Prensipleri, Merkezi İdare ile

Mahalli İdareler Arasındaki Mali İlişkiler", 7. Maliye Sempozyumu, Mannaris.

Müller, Anders (2003), Importance ofthe Recurrent Property Tax in Public Finance,

Tax Policyand Fiscal Decentralisation, Presented at the International Conference in

TalIinn, Estonia.

Nadarogıu, Halil- Keleş, Ruşen (1991), "Merkezi İdareler ile Mahalli İdareler Arasın­

daki Mali İlişkilerin Dünü ve Bugünü (Türkiye Ömegi), Merkezi İdare ile Mahalli

İdareler Arasındaki Mali İlişkiler", 7. Maliye Sempozyumu, Marmaris.

Nadarogıu, Halil (1994), Mahalli İdareler (Teorisi, Politikası, Uygulaması), Beta Basım

Yayım, İstanbul.

Neyaptı, Bilin (2002), "Türkiye'de Mali Tevzin ve İller Bazında Bazı Mali ve Sosyal

Göstergelerin Karşılaştırılması, İktisat", İşletme ve Finans Dergisi, Yıl: 17, Sayı:

200.

Newton, Kenneth (1982), "Is Small Really So Beautiful? Is Big Reaııy So Ugly? Size,

EfIectiveness, md Democracy in Local Government", Political Studies, Vol: 30,

No: 2.

OECD (2002), Fiscal Decentralisation in EU Applicant States and Selected EU

Member States, Center for Tax Policyand Administration, Paris.

Oates, Waııece E. (1999), "An Essay on Fiscal Federalisrn", Journal ofEconomic

Literature, Vol: 37, pp. 1120-1149.

Öncel, Ye nal (1992), Mahalli İdareler Maliyesi, Filiz Kitabevi, İstanbul

Peterson, George (2000), Building Local Credit Systems, Municipal Finance Series 3,

WorldBank.

Prud'home, Remy (1991), "Adem-i Merkeziyet (Yerinden Yönetim, Merkezi İdare ile Mahalli İdareler Arasındaki Mali İlişkiler", 7. Maliye Sempozyumu, Mannaris. Shah, Anwar (1997), Fiscal Federalism and Macroeconomic Governance: For Better or For Worse?, Working Paper, WorldBank.

T.C. Başbakanlık (2003), Kamu Yönetiminde Yeniden Yapılanma, Kamu Yönetimi Te­

mel Kanu"u Tasarısı, Ankara.

Tortop, Nuri (1996), Yerel Yönetimler Maliyesi, TODAİE Yayını, Ankara.

WRRB (2003), The Use and Abuse ofUser Fees and Charges, Worcester Regional

Researh Bureau, Massachussets.

Yalçındag,

Selçuk (1995), "Yerinden Yönetim Yerel Yönetim", Çağdaş Yerel Yönetim­

ler Dergisi, Cilt: 4, Sayı: 2, ss.3-19.

Yılmaz,

Serdar (2001), Concept ofFiscal Decentralization and Worldwide Overview,

Working Paper, World Bank.