“Değerli Türk Lirası, Cari İşlemler

Açığı ve Enflasyon Hedeflemesi”

Robert Mundell

Columbia University

Nisan 20, 2006

İçerik

2

1.Türkiye Ekonomisi, 3

2.Bütçe Dengesi ve Borç Yükü, 7

3.Dış Ticaret Dengesi,9

4.Kurdaki Değerlenme, 11

5.İstikrar Politikaları, 19

6.Enflasyon Hedeflemesi, 21

7.Daha Düşük Bir Enflasyon Hedefine Uyum Sağlamak, 23

8.Uyum Sürecine Dâir Uluslararası Örnekler, 27

9.Türkiye’deki Durum Nedir?, 37

10. Borçluluk Oranları, 39

11.İki Risk, 42

12.Kur Politikası: Sabit mi, Dalgalı mı?, 45

13.Sonuç ve Öneriler, 52

1.Türkiye Ekonomisi

3

2002-2005 döneminde sabit fiyatlarla GSMH

büyümesi ortalama %7,7 oldu

Tek haneli seviyelere gerileyen enflasyon,

1960’lardan bu yana en düşük seviyede

2002-2005 döneminde ihracat ikiye katlandı

Bütçe açığı, GSYH’ye oran olarak 2001 yılında %17

iken, 2005 yılında %2’ye geriledi

Yüksek sermaye girişi ve değerlenen Türk Lirası

Dış ticaret açığında genişlemeyle birlikte, dış

borçlarda da mutlak değer olarak artış yaşandı

Kuvvetli Ekonomik Büyüme

GSYH Büyümesi

4

2002

2003

2004

2005

%7.9

%5.8

%8.9

%7.4

Enflasyonda Etkileyici Düşüş

2002

%45.0

5

Tüketici Fiyatları (yıllık ortalama)

2003

2004

2005

2006 Mart

%25.3

%8.6

%8.2

%8.0

Yüksek İşsizlik

1999

2000 2001 2002

2003

2004

2005

23.9

23.1

23.5

23.8

23.6

24.3

24.6

İstihdam 22.0

mn kişi

21.6

21.5

21.4

21.2

21.8

22.1

İşsiz

1.8

1.5

2.0

2.5

2.5

2.5

2.5

İşsizlik

7.7

Oranı (%)

6.5

8.4

10.3

10.5

10.3

10.3

İşgücü

mn kişi

mn kişi

6

2. Bütçe Dengesi ve Borç Yükü

7

Yüksek faiz harcamaları

Yüksek faiz dışı fazla

Düşük seviyelere ulaşan bütçe açığı

Brüt kamu borcu %100’lük seviyesinden

%70’e geriledi

Enflasyondaki düşüş ve yüksek büyüme,

borç yükündeki azalışta etkili

Bütçe Dengesi ve Borç Yükü

GSYH’ye oran,%

2003

2004

2005

2006T

5.2

6.1

7.4

6.1

Faiz

Harcamaları

-16.4

-13.2

-9.5

-8.2

Bütçe Dengesi

-11.2

-7.1

- 2.1

- 2.1

Kamu Borcu

83.4

71.0

65.0

Faiz Dışı Fazla

8

77.4

3. Dış Ticaret Dengesi

9

Güçlü ihracat ve ithalat artışı

Ancak, ithalat artış hızı, ihracatınkinden daha büyük

Dış ticaret açığı büyük ve genişlemeye devam ediyor

Türk lirası nominal olarak değer kazanıyor

2000 yılına kıyasla kurda reel olarak değerlenme söz

konusu

Kur muhtemelen aşırı değerli

Güçlü İhracat, Daha Güçlü İthalat ve Dış Açıkta

Endişe Veren Genişleme

İhracat, İthalat, Dış Ticaret Dengesi and Cari İşlemler

10

Milyar dolar 2002

2003

2004

2005

2006*

İhracat

40.1

51.2

67.0

76.9

77.0

İthalat

47.4

65.2

90.9

109.6

111.9

Dış Ticaret

Dengesi

-7.3

-14.0

-23.9

-32.8

-35.0

Cari Denge

-1.5

-8.0

-15.4

-23.1

-25.3

Kaynak: IMF IFS (Mart 2006), TCMB

* Şubat itibariyle 12 aylık birikimli

4. Kurdaki Değerlenme

11

Türk lirası nominal bazda değer kazanıyor

2000 yılı itibariyle Türk lirasında güçlü bir reel

değer kazancı söz konusu

Türk lirası muhtemelen aşırı değerli

Döviz Kurundaki Nominal Değerlenme

12

2002

2003

2004

2005

2006

(06/04/18)

YTL / $

1.51

1.50

1.43

1.34

1.34

YTL /

SDR

2.23

2.08

2.08

1.92

1.95

YTL, 2000 Yılından İtibaren Dolar

Karşısında Reel Bazda %75 Değer

Kazandı

2000

2001

2002

2003

2004

2005

2006

.674

1.45

1.64

1.40

1.43

1.34

1.34

$/YTL* 100

Endeks

215

243

208

212

200

200

TÜFE

**

100

154

224

280

306

330

349

RDK/$

**/*

1.00

0.72

0.92

1.35

1.44

1.65

1.75

$/YTL

13

YTL, 2000 Yılından İtibaren SDR

Karşısında Reel Bazda %58 Değer Kazandı

2000

2001

2002

2003

2004

2005

2006

.88

1.82

2.23

2.08

2.08

1.92

1.95

SDR

100

Endeks

207

254

236

236

218

221

CPI

100

154

224

280

306

330

349

RR/

SDR

1.00

0.74

0.88

1.19

1.30

1.51

1.58

SDR

14

Değişik Baz Yıllarına Göre Reel Döviz

Kuru Endeksleri

Baz 2000

Yılı

2000 1.00

2001 2002 2003 2004

2005 2006*

0.72

0.92

1.35

1.44

1.65

1.75

2001

1.00

1.27

1.88

2.00

2.29

2.43

1.00

1.48

1.57

1.80

1.91

1.00

1.06

1.22

1.29

1.00

1.15

1.22

1.00

1.06

2002

2003

2004

2005

15

2006*

1.00

Ödemeler Dengesi Fazlası (Rezerv Artışı),

(Tam Sterilize Edilmediği Takdirde) Para

Arzında Artışa Sebep Olur

16

2002

2003

2004

2005

2006

Döv.Rez.

milyar dolar

27.0

34.0

35.7

50.5

58.9

Para

milyar YTL

14.8

(06/04/07)

21.2

26.7

40.8

35.9

(06/01)

Ekonomiye Duyulan Güven Arttıkça, Para

Talebinde Artış (daha düşük dolaşım hızı) Söz

Konusu

17

2002

2003

2004

2005

Para

milyar YTL

14.8

21.2

26.7

40.8

GSYH

milyar YTL

278.2

358.9

427.2

487.2

Para/GSYH

(%)

5.3

5,9

6.3

8.4

Kurun Aşırı Değerli Olup Olmadığının

Test Edilmesi

18

Sanayi üretiminin GSYH büyümesinin altında

kalması bir gösterge olabilir.

Bir diğer gösterge, doğrudan yabancı sermayeden

ziyade, ülkeye ağırlıklı olarak portföy yatırımlarının

gelmesidir.

Bir diğer gösterge, kötüleşen dış ticaret açığı ve dış

ticaret açığının cari işlemler açığına oranıdır.

İşsizlik oranındaki artış da bir diğer göstergedir.

Tüm bu yaklaşımlar, Türkiye örneğinde kurun aşırı

değerli olduğuna işaret ediyor.

5. İstikrar Politikaları

19

Revaçta olan parasal politikalar, parasal hedefleme,

enflasyon hedeflemesi ve döviz kuru hedeflemesidir.

Tüm yaklaşımlarda para arzının kısılması söz

konusudur.

Enflasyon hedeflemesi altında, para politikasının

sıkılaşma hızını Merkez Bankası belirler.

Döviz kuru hedeflemesi altında ise, para arzındaki

daralmanın belirleyicisi tasarruf sahipleridir.

Fiyat İstikrarına Yönelik Üç Yaklaşımın

Artı ve Eksileri

20

Parasal Hedefleme—yüksek enflasyon ortamında gerekli. Örn. 1993

yılında Brezilya, 1990’lı yıllarda Rusya ve birçok geçiş ekonomisi vb.

Düşük enflasyon ortamında hassas bir araç değildir.

Döviz Kuru Hedeflemesi—temel ve istikrarlı bir para birimini nominal

çapa olarak kullanabilecek ülkelere uygun. Dolar Bölgesi, Körfez

Ülkeleri, Hong Kong, Malezya, Çin ve birkaç Latin Amerika Ülkesini

kapsıyor. Euro Bölgesi ise Frank Ortak Parasal Alanına Dahil Afrika

Ülkeleri ve parasal birliğe girmek için bekleyen yeni AB üyesi ülkeleri

kapsıyor. Döviz kuru hedeflemesi uluslararası bir sisteme yol açıyor.

Enflasyon Hedeflemesi—ABD ve Avrupa Ekonomik ve Parasal Birliği

gibi, kendi para birimini daha küçük para birimlerine bağlayamayacak

büyüklükteki ülke ve birlikler, döviz kuru hedeflemesinin siyasi

sonuçlarını istemeyen ülkeler; Euro-Dolar paritesindeki

dalgalanmalardan olumsuz etkilenen ülkeler, jeopolitik tehditlere maruz

ülkeler (örn.Tayvan) ve belirli bir enflasyon oranı hedefleyen ülkeler

için uygun. Enflasyon hedeflemesi ulusal bir sisteme yol açıyor.

6. Enflasyon Hedeflemesi

2006 yılı başında enflasyon hedeflemesine

resmen geçildi.

Üç yıllık enflasyon hedefi belirlendi:

–

–

–

21

2006 sonu %5,

2007 sonu %4,

2008 sonu %4

Enflasyon Hedeflemesinin Bazı

Özellikleri

22

Enflasyon hedeflemesi genellikle “enflasyon tahmini

hedeflemesidir”. Bunun sebebi ise, para politikasının

etkilerinin ancak gecikmeli olarak ortaya çıkmasıdır. Para

politikasında bugün alınan kararların ekonomideki etkisi

gelecekte ortaya çıkar.

Enflasyon hedeflemesi, ister Amerikan Merkez Bankası,

ister Avrupa Merkez Bankasında uygulanıyor olsun,

yargılara dayalı bir sistemdir. Bu nedenle,yürütülmesi

bilimsel bir yöntemden ziyade, bir sanattır.

Enflasyon hedeflemesi en etkin olarak, enflasyonun zaten

hedeflenen seviyede olduğu durumlarda sonuç veriyor. Bu

durumda istenen, uzun dönem dengelerinden yola çıkılarak

mevcut durumun korunmasıdır.

7. Daha Düşük Bir Enflasyon Hedefine

Uyum Sağlamak

23

Enflasyon hedefinin indirilmesi gereken

durumlarda uygulama daha zor olmaktadır.

Bu geçişin hızı ne olmalıdır? Süreç içersinde

(şayet varsa) döviz kuru politikası nasıl

şekillendirilmelidir?

Uyum Sürecinin Dinamikleri

Karmaşıktır

24

1965 yılında Journal of Political Economy

dergisinde yayımlanan “Growth, Stability and

the Problem of Stopping Inflation,” başlıklı

makalemde, kapalı bir ekonomide bir

enflasyon seviyesinden diğerine geçiş

sürecinin dinamiklerini inceledim.

Bu dinamikler açık bir ekonomide daha da

karmaşıktır.

Reel Döviz Kurundaki Dalgalanmalar

25

Bu dinamikleri daha karışık hale getiren, reel

döviz kurunun hareketidir.

Enflasyonla mücadelede sıkça karşılaşılan

bir sendrom vardır:

Sıkı para politikaları, sermaye girişleri, değer

kazanan yerel para birimi, cari işlemler açığı

ve düşen enflasyon. Hükümetler zaferlerini

ilan ederken, kurdaki aşırı değerlenme büyük

ölçekli bir devalüasyona yol açar.

Enflasyonla Mücadele ve Kurun Denge

Seviyesine Dönüşü

26

Enflasyonla mücadelede başarıyı getiren temel unsur

kurun değer kazanmasıdır. Hatta, kur ne kadar hızla

değer kazanırsa, enflasyona karşı başarı da o kadar

çabuk gelir.

Ancak, bu durumda, sonradan kurda büyük bir

düzeltme yaşanma ihtimali de artmaktadır.

Altın kural: Enflasyonun hedeflenen seviyeye

indirilmesinin ardından, aşırı değerli kurun denge

seviyesine doğru değer kaybetmesi gerekmektedir.

8. Uyum Sürecine Dâir Uluslararası

Örnekler

27

Kanada 1987-92

Brezilya, 1994-99

Meksika, 1989-97

Amerika, 1981-87

İngiltere, 1988-93

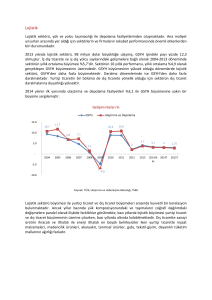

Kanada’da Enflasyonun Seyri

6

5.6

4.0

4

4.0

3

2.2

1.8

2

1.5

1

03

20

01

20

99

19

95

19

93

19

91

19

89

19

87

97

0.2

19

85

19

1.8

1.0

0

28

2.8

19

Enflasyon Oranı (%)

5

Kanada Örneği, 1987-1992

29

Kanada son derece kuvvetli bir örnek. 1987’de

Kanada’da enflasyon %4 seviyesindeyken, Merkez

Bankası ‘sıfır enflasyon’ hedefi açıkladı.

Sıkı para politikası nominal ve reel faiz oranlarını

oldukça yüksek seviyelere taşırken, yüksek sermaye

girişi ve artan cari açıkla birlikte Kanada Doları

güçlenerek ABD doları karşısında 73 sentten, 92

sente yükseldi. İşsizlik neredeyse ikiye katlanarak

%10 seviyelerine yükseldi.

Kanada Örneği

30

1990’lara gelindiğinde sular duruldu ve enflasyon %2

seviyesinin altına geriledi. Fakat bu sonucun

ardından, Kanada Dolarının sert bir şekilde değer

kaybına yol açacak bir düzeltme yaşandı.

Artan işsizlik sorunu, diğer bazı olumsuzluklarla

birleşince, Muhafazakar Parti 1992 seçimlerinde

iktidarı kaybetti.

Kanada örneğinden çıkartılacak ders: Enflasyon

hedeflemesi yöntemi, başarısını önemli ölçüde

kurdaki aşırı değerlenmeye borçludur. Paralel olarak

genişleyen cari açıkla birlikte düşünüldüğünde,

sürecin sonunda kurda büyük ölçekli bir düzeltme

yönünde önemli bir baskı oluşur.

Brezilya’da Enflasyonun Seyri

3500

2947.7

2500

1928.0

2000

1430.7

1500

1000

951.7

629.1

31

4.9 7.0

8.5 14.7 6.6

03

97

19

95

19

93

19

91

19

89

19

87

19

19

85

0

6.9

20

66.0

432.8

01

228.3

20

226.0

99

500

2075.9

19

Enflasyon Oranı

3000

Brezilya Örneği – 1990’lar

32

Konuya ilişkin verilebilecek bir diğer örnek de

Brezilya. 1994 yılında %2000’i aşan enflasyon, 1998

yılında %3,2’ye geriledi. Bu sürecin en belirgin

özelliği yine aynıydı: parasal büyüklüklerin artış

hızının ciddi ölçüde baskılanması, kuvvetli sermaye

girişi ve cari açık

Brezilya örneğinde de, enflasyondaki gerilemeyi

%40’a varan bir devalüasyon takip etti.

Burada göz ardı edilmemesi gereken nokta,

devalüasyonun ardından enflasyonda bir sıçrama

yaşanmamış olmasıdır. Bu da ülkenin para biriminin

aşırı değerli olduğunu teyit eden önemli bir testtir.

Meksika’da Enflasyonun Seyri

140

131.8

Enflasyon Oranı (%)

120

114.2

100

86.2

80

60

40

57.8

35.0

15.5

20

20.6

20.0

9.5

7.0

6.4

33

03

20

01

20

99

19

97

19

95

19

93

19

91

19

89

19

87

19

19

85

0

4.6

ABD Örneği- 1980’lerin ilk yarısı

34

ABD’de enflasyon 1980’de %13 seviyesindeydi. Reagan

hükümeti işbaşına geldiğinde vergileri indirirken, Volcker

başkanlığındaki Merkez Bankası da para politikasını sıkılaştırdı.

Yüksek sermaye girişiyle birlikte, cari işlemler açığı da

genişlemeye başladı. ABD doları güçlenerek, Alman Markına

karşı neredeyse iki misli değerlendi. Enflasyon ise %4’e geriledi.

Bu sürecin sonunda ABD, 1985 Eylül’ünde, doların değer

kaybını kontrollü bir şekilde sağlayabilmek için G-5 zirvesini

topladı.

Ardından, Doların Alman Markı’na karşı değeri yarı yarıya

düşerken, Japon Yen’ine karşı da keskin bir düşüş yaşadı.

Fakat ABD dolarındaki bu gerileme, enflasyonist bir etki

yaratmadı.

Sonuç: Enflasyon hedeflemesinde sağlanan başarı kurda her

zaman aşırı değerlenmeye ve cari açığın genişlemesine neden

oluyor. Bu nedenle çoğu zaman devalüasyon kaçınılmaz olur.

İngiltere’de Enflasyonun Seyri

10

9.5

9

Enflasyon Oranı

8

7.8

7

6.1

6

5.9

5

4

4.9

3

3.4

3.7

3.4

2

2.5

1.6

1

3.0

2.9

3.4

1.6

1.6

0

85

19

35

87

19

89

19

91

19

93

19

95

19

97

19

99

19

01

20

03

20

İngiltere Örneği

36

İngiltere’nin kısa süreli Döviz Kuru Mekanizması (ERM)

deneyimi de, farklı bir olay örgüsüne karşın aynı sonucu gözler

önüne serer.

1990 Ekim’inde döviz kuru mekanizmasına dahil olan İngiltere

de, yüksek sermaye girişi ve genişleyen cari açık deneyimini

yaşadı. ERM’ye girişte Sterlin - Mark paritesi aşırı değerli olarak

2,95 seviyesinden belirlenirken, İngiltere’de enflasyon oranı

%10 seviyelerindeydi.

Eylül 1992’deki ERM krizine gelindiğinde, değerli Sterlin

sayesinde enflasyon %4 seviyelerine gerilemişti. Bu noktada

İngiltere ERM’den ayrılmak zorunda kaldı ve Sterlin, Alman

Markı karşısında 2,95 seviyesinden 2,5 seviyesine geriledi.

Yerel para birimindeki değerlenme enflasyonla mücadelenin

sancılı bir parçasıdır

9. Türkiye’deki Durum Nedir?

37

Türkiye, enflasyon oranını %10’un altına

indirerek, önemli bir başarıya imza attı.

Sıkı para politikası ve TL’nin değerlenmesi,

bu sürecin başarıya ulaşmasında etkili oldu.

2003 yılında %11,2 seviyesinde olan bütçe

açığının GSYH’ye oranının, günümüzde

%2,1’e gerilemiş olması da sıkı para

politikasını uygulanabilir kılmış bir gelişmedir.

Döviz Kuru Riski

38

Sıkı para politikası ve değerlenen Türk lirası ile

genişleyen cari açık, portföy yatırımları ile

fazlasıyla finanse edilmiştir.

Fakat mevcut durumun Türk lirasında

değerlenmeyle birlikte devam etmesi, yukarıda

belirttiğimiz örneklerde olduğu gibi, tarihin

tekerrür etme riskini de beraberinde

getirmektedir.

10. Borçluluk Oranları

39

Enflasyondaki düşüş, sıkı para politikasına

ek olarak enflasyonist beklentilerin

kırılmasını gerektirir.

Bu da ancak, bütçedeki iyileşmelerle elde

edilebilir.

Türkiye örneğine baktığımızda, GSYH’nin

yüzdesi olarak faiz ödemelerinin düşüş

göstermesi, bütçe performansını olumlu

etkilemiştir.

Enflasyondaki düşüşün hızı ne olmalı?

40

Enflasyondaki düşüşün çok hızlı gerçekleşmesi,

Borç/GSYH oranındaki düşüşü yavaşlatır ya da

durdurur.

Enflasyonunu 2005 sonundaki %7,7’lik seviyesinden,

2006 sonunda %5, 2007 sonunda da %4’e indirme

hedefi, Borç/GSYH oranındaki iyileşmeyi de

yavaşlatacaktır. Dolayısıyla, hedefe ulaşılması ancak

Türk Lirası’nın daha da fazla değer kazanmasıyla

mümkün olabilir.

Faiz Ödemelerinin GSYH’ye Oranı (%)

41

2003

2004

2005

2006 T

Faiz

Ödemesi

16.4

13.2

9.5

8.2

Faiz Dışı

Fazla

5.2

6.1

7.4

6.1

Bütçe

Dengesi

-11.2

-7.1

-2.1

-2.1

11. İki Risk

42

Sıkı para politikası, sermaye girişini arttırarak ve

kurun değerlenmesini sağlayarak enflasyondaki

düşüş sürecini destekler. Fakat bu da, cari açık ve

aşırı değerlenmiş bir kur seviyesine neden olur.

Bu gelişmelerin bir yansıması olarak büyüme ve

Borç/GSYH oranındaki iyileşme yavaşlar, dış

borçlarda mutlak değer olarak artış görülür.

Öte yandan, para biriminin değerlenmesine engel

olmak amacıyla kurun seviyesine müdahale etmek de,

parasal genişlemeye yol açarak, sermaye girişini

azaltır.

Hangisi daha büyük bir risk?

Aşırı Değerlenme Riski

43

Enflasyonist beklentilerin kırılmasının ardından ortaya

çıkan en önemli risk, para biriminin aşırı değerlenmesidir.

Piyasa, para biriminin aşırı değerli olduğunu fark eder ve

kur riskini daha fazla taşımak istemeyen portföy yatırımları

ülkeden ayrılır.

Genel itibariyle, dış denge ve enflasyon hedefini bir arada

sağlayacak tek bir reel döviz kuru bulunmaktadır.

Enflasyon hedeflemesi uygulamasında döviz kuru

üzerinde pek durulmaz. Ancak, döviz kuru uzun dönemli

denge seviyesinin üzerinde seyretmeye başladığında,

kurdaki düzeltme ihtimali de giderek artmaktadır.

Spekülatörler

44

Piyasalarda yapısal dengesizliklerin uzun süre devam

etmesi mümkün değildir. Oluşan arbitraj imkanıyla başlayan

spekülatif hareketin ardından, portföylerinde sabit getirili

kıymet taşıyan yatırımcılar da satış dalgasına katılacak ve

düzeltme hareketi durdurulamaz bir şekilde gerçekleşecektir.

Sonuç olarak, döviz kurunda yaşanan düzeltme, dengeye

ulaşmak için ihtiyaç duyulanın üzerinde olacaktır.

Bu nedenle, kur politikasına ikincil bir önem atfetmek ya da

kur politikasını kamuoyunda bolca yer alan spekülasyon,

haber akışı ve söylentilerin insafına bırakmak doğru bir

seçim olamaz.

En etkili silah olan para politikasını elinde bulunduran

Merkez Bankası, döviz kuruna yönelik beklentileri herkesten

daha iyi şekillendirebilecek konumdadır.

12.Kur Politikası: Sabit mi, Dalgalı mı?

45

Bu, saçma bir soru.

Sabit kur rejimiyle, dalgalı kur rejimi

kıyaslanamaz.

Sabit kur rejimi,belli bir parasal istikrarı

sağlayan bir para politikası kuralıdır.

Bu rejim, çapa olarak kullanılan para

birimininkine yaklaşık bir enflasyon oranının

elde edilmesini sağlar.

‘Dalgalı Kur Rejimi’, bir para politikası

kuralı değildir

46

Dalgalı kur rejimi, hiperenflasyon, hiperdeflasyon ya

da parasal istikrar ile uyumludur. Ama bir sistem

olma özelliği taşımaz.

Doğru seçim, sabit kur rejimi ile dalgalı kur rejimi

arasında değil, enflasyon hedeflemesi ile döviz kuru

hedeflemesi arasında yapılmalıdır.

Bütün küçük ekonomiler, kuvvetli ve istikrarlı bir para

birimini çapa olarak kabul edip kuru sabitlemek

suretiyle, daha başarılı olurlar.

Sabit Kur Rejimi

47

Sabit kur rejimi, para politikası işlevini üstlenir. Sabit

kur rejimini benimsemiş ülkeler, para politikalarında

bağımsız değildir.

Bu ülkeler, çapa olarak kabul ettikleri para biriminin

parasal istikrarından faydalanmayı tercih ederler.

Çin, bu konuda verilebilecek iyi bir örnektir. Son

sekiz yıldır Çin, sabit kur rejimi uygulamakta. Sonuç

olarak, fiyat istikrarı açısından baktığımızda, Çin’in

diğer G-7 ülkelerine kıyasla daha iyi bir performans

sergilediği görülmekte.

Çin Örneği

48

Eğer Çin, para birimi RMB’nin hızla değer

kazanmasına ya da yukarı yönlü dalgalanmasına izin

verirse, ekonomik büyüme cephesinde elde ettiği

kuvvetli başarı ne yazık ki hızla kaybedilecektir.

Büyüme yarıya inecektir.

Tarım ürünleri fiyatlarındaki gerileme, ülkenin en yoksul

kesimlerinde ciddi tahriplere yol açacaktır.

Bankacılık sisteminde geri dönüşü olmayan kredilerden

kaynaklanan yük artacaktır.

Para biriminin değerlenmesinin Çin’e

vereceği zararlar

49

İşsizlik artacak.

Asya’nın üretim ve işletim merkezi olarak kabul

edilen Çin’deki bu gelişme, Asya ekonomilerinin

büyümelerine de zarar verecektir.

ABD’nin cari açığı, ABD Doları’nın küresel bir para

birimi gibi kullanılmasından kaynaklandığı için, Çin

ekonomisinde yaşanacak böyle bir gelişme, ABD’nin

cari açığı üzerinde küçük bile olsa olumlu bir etki

yaratmayacaktır.

Türkiye, Çin değildir

50

Çin’de uygulanan kur modeli, diğer gelişmekte olan

ülkelerde uygulanan modellerden daha iyi olmakla

birlikte, Türkiye para birimini dolara karşı

sabitlememelidir.

Türkiye açısından en doğrusu, ekonomisini Avrupa

ile entegrasyona hazır hale getirmek için çalışmaktır.

Türkiye’nin, Euro’yu çapa olarak kabul etmesi için

henüz çok erken. Bunun üç nedeni var.

Türkiye’nin para birimini Euro’ya karşı

sabitlemeye hazır olmamasının üç nedeni:

51

Mali performansta daha üst düzey bir

performans ve iyileşme gerekmekte.

Kurda dış ve iç dengeyi birlikte sağlayacak

denge seviyesini bulmak oldukça zor. Bu konu

hakkında daha fazla çalışma yapılmalıdır.

$/€ paritesindeki dalgalanma riski nedeniyle,

Euro’nun Dolar karşısındaki olası bir yükselişi,

Türkiye ekonomisi açısından da sorun

yaratacaktır.

13. Sonuç ve Öneriler

52

Türk lirasının daha fazla değer kazanmasını engellemek amacıyla,

Merkez Bankası’nın döviz piyasasına müdahale etmesi yerinde bir

karar olacaktır. Yüksek cari açık, kurun daha fazla değerlenmesini

mesnetsiz bırakıyor.

Türkiye’nin rezervleri hiç olmadığı kadar yüksek. Ancak, ilave

rezerv birikimi Türkiye’yi muhtemel bir döviz krizinden koruyacağı

gibi, spekülatif hareketi de caydıracaktır.

Türkiye’nin döviz rezervi 35 milyar SDR seviyesinde. Döviz

rezervlerinin Singapur’da 81 milyar SDR, Malezya’da 47 milyar

SDR, Kore’de 147 milyar SDR, Hong Kong’da 87 milyar SDR,

Tayland’da 35 milyar SDR, Rusya’da 122 milyar SDR, Brezilya’da

122 milyar SDR, Meksika’da 51 milyar SDR ve Tayvan’da 100

milyar SDR’nin üzerinde olduğu düşünüldüğünde,Türkiye’nin

rezerv rakamı aşırı değil.

Rezervlerdeki artış, Türkiye’ye, kendi makroekonomik kararlarını

verebilmesi için daha fazla bağımsızlık sağlayacaktır.

13. Sonuç ve Öneriler

53

Beklentilerin iyi yönetilmesi açısından politikaların

sürekliliği önem taşıyor.

Dolar-Euro paritesindeki dalgalanma ve kamu

maliyesindeki iyileşme kalıcı hale gelene kadar, sabit

kur rejimine geçiş Türkiye için erken olacaktır.

Enflasyon hedeflemesine son vermeye gerek

olmamakla birlikte, modeli döviz kurunun daha iyi

yönetilmesiyle desteklemek yerinde olacaktır.

Türkiye için rezerv artışı, Türk lirasının değer

kazanmaya devam etmesinden daha iyidir.

Teşekkürler

R. A. Mundell

[email protected]