MALİ ANALİZ

• Mali Tablolar Analizi

•

•

•

•

Gelir Tablosu Analizi

Bilanço Analizi

Faaliyet Raporu ve Dip Notlar

Mali Trend Analizi ve Önemi

• Şirket Değerleme Yöntemleri

• Piyasa Değeri / Defter Değeri Oranı

• Fiyat Kazanç Oranı

• Mikro Büyüme Hızı

• Mikro Risk Analizi

• Aktif Kalitesi

• Pasif Kalitesi

• Öz-sermaye Değişim Hızı

Mali Analiz IMKB’de İşe Yarar mı ?

• Mali Analiz manipülasyonu engelleyemez

• Mali Analiz ile bir şirketin kar performansında güçlü bir

artış yaşanacağını tahmin ederseniz ve bu durum henüz

fiyatlanmamış ise % 100 sonuç verir.

• Aynı şekilde güçlü ve kalıcı bir kar performansı kaybı

yaşayacağını tahmin ettiğiniz şirket hissesinde sert değer

kaybı ( gecikme ile de olsa ) yaşanması kaçınılmazdır

• Doğru mal alıcısını , yanlış olan satıcısını yaratır

Kar Performansı & IMKB Performansı

2006 – 2012

SASA/IMKB 2006 – 2012

• Bir şirketin değerinin tespiti , risk düzeyi

ve büyüme potansiyeli mali tablolarının

analizi ile mümkündür

• Mali Tablolar iki ayrı bölümden oluşur.

• Gelir Tablosu

• Bilanço

• Gelir Tablosu :

işletmenin belli bir dönemde elde

ettiği tüm gelirler ile aynı dönemde katlandığı bütün

maliyet ve giderleri ve bunların sonucunda işletmenin

elde ettiği dönem net kârı veya zararını gösteren

tablodur.

• Bilanço : işletmenin belli bir tarihteki varlıklarını ve bu

varlıkların sağlandığı kaynaklarını gösteren mali bir

tablodur.

• Borsada işlem gören şirketler her üç ayda bir bilanço ve

gelir tablosunu KAP ‘a ( Kamu Aydınlatma Platformu )

bildirmek sureti ile açıklamaktadır.

• Bir bütünü ifade ettiği için en önemli tablolar yılın

tamamını gösteren 12 aylıklardır.

• Bilanço ve Gelir tablosu ile birlikte şirketler dip notlarını ve

faaliyet raporlarını da kamuoyuna açıklar.

• www.kap.gov.tr

• Dip Notlar : Bilanço ve gelir tablosunun daha iyi

anlaşılması için yapılan açıklamalardır.

• Faaliyet Raporu : Türk Ticaret Kanunu'nun 327. maddesi

uyarınca anonim şirketlerde idare meclisinin her iş yılı

sonunda şirketin ticari, mali ve iktisadi durumunu ve

yapılan

işlemlerin

özetini

göstermek

amacıyla

hazırlanmakla yükümlü oldukları yıllık rapordur.

Bilanço

• İki bölümden oluşur. Varlıkların dökümüne Aktif bu

varlıkların hangi kaynaklarla edinildiğini gösteren

bölüme Pasif denir.

• Aktif Dönen ve Duran varlıklardan Pasif ise Kısa

Vadeli Borçlar , Uzun

sermayeden oluşur.

Vadeli

Borçlar

ve

öz-

Önemli Tanımlar

• Sermaye : Yola çıkarken ortaklar tarafından ortaya

konulan paradır.

• Özsermaye : Varıklar ile Borçlar arasındaki farktır. Şirket

kar ediyorsa öz-sermaye sermayeden ( net aktif değer )

yüksek , zarar ediyorsa sermayeden düşük olur.

• Dönen Varıklar : İşletmenin nakdi olan veya 1 yıl içinde

nakde dönmesi beklenen varlıklar toplamıdır.

• Duran Varlıklar : Satılmak amacıyla alınmayan, bir yıldan

daha uzun süre kullanılması planlanan varlıklar toplamıdır.

Şimdi bir şirket kuralım ;

• Adı : Gedik Burger olsun

• FAALİYET KONUMUZ : Gıda

• Sermaye : 500.000 TL

• Ortaklarımız ?

• 200.000 TL Gedik Holding

• 150.000 TL PTT

• 50.000 TL

Eral Karayazıcı

• 200.000 TL GDK çalışanları

• Eş zamanlı olarak borsada da halk arz edeceğiz

ve 400.000 TL lik hisse senetlerini de borsadaki

yatırımcılar her bir hisse 1 TL olacak biçimde

alacak

• toplam sermaye 1.000.000 TL olacak

Gedik Burger Ortaklık Yapısı

• Gedik Holding

200.000 hisse ( % 20 )

• GDK Çalışanları

200.000 hisse ( % 20 )

• PTT

150.000 hisse ( % 15 )

• Eral Karayazıcı

50.000 hisse ( % 05 )

• Halka Arz

400.000 hisse ( % 40 )

• Toplam

1.000.000 hisse ( % 100 )

• Şirketimiz yola çıktı, bilançomuzu yapalım

• Bilanço nelerden oluşuyordu ?

AKTİF

• DÖNEN VARLIKLAR

•

•

•

•

Hazır Değerler

Finansal Yatırımlar

Alacaklar

Stoklar

• DURAN VARLIKLAR

•

•

•

•

•

Alacaklar

Finansal Yatırımlar

Yatırım amaçlı gayrimenkuller

Maddi Duran Varlıklar

Maddi olmayan duran varlıklar

PASİF

• KISA VADELİ BORÇLAR

• Finansal Borçlar

• Ticari borçlar

• Vergi Karşılıkları

• UZUN VADELİ BORÇLAR

• Finansal Borçlar

• Ticari Borçlar

• Kıdem Tazminat Karşılığı

• ÖZ-SERMAYE

•

•

•

•

Sermaye

Yedekler

Geçmiş Yıl Karları

Net Dönem Karı

• DÖNEN VARLIKLAR 1,000,000

• KISA VADELİ BORÇLAR

•

•

•

•

• Finansal Borçlar

• Ticari borçlar

• Vergi Karşılıkları

Hazır Değerler

Fin. Yat.

Alacaklar

Stoklar

1,000,000

• UZUN VADELİ BORÇLAR

• DURAN VARLIKLAR

•

•

•

•

•

0

Alacaklar

Finansal Yatırımlar

Y.A. Gayrimenkuller

Maddi duran varlıklar

M.Olm.duran varlıklar

Aktif Toplamı

1,000,000

0

0

• Finansal Borçlar

• Ticari Borçlar

• Kıdem Tazminat Karşılığı

• ÖZ-SERMAYE

1,000,000

•

•

•

•

Sermaye

Yedekler

Geçmiş Yıl Karları

Net Dönem Karı

1,000,000

Pasif Toplamı

1,000,000

Gedik Burger Faaliyete Geçiyor

• Sermayemiz olan 1,000,000 TL ile yetinmiyoruz

• PTT Bank’dan 100,000 TL 3 yıl vadeli ticari kredi alıyoruz

• Gedik Yatırım kanalı ile 9 ay vadeli 50,000 TL ‘lik finansman

bonosu halka arz ediyoruz

• 90,000 TL ile Gedik Risk Girişim hisse senedi alıyoruz

• 60,000 TL ‘lik köftelik kıyma ve diğer malzemeleri alıyoruz

• 40,000 TL PC programı alıyoruz

• 710,000 TL masa , buzdolabı , ızgara ve diğer demirbaşlar

alınıyor

Bilançomuz ne oldu ?

• DÖNEN VARLIKLAR 400.000

• KISA VADELİ BORÇLAR 50,000

•

•

•

•

• Finansal Borçlar

• Ticari borçlar

• Vergi Karşılıkları

Hazır Değerler

Fin. Yat.

Alacaklar

Stoklar

• DURAN VARLIKLAR

•

•

•

•

•

250,000

90,000

60,000

750,000

Alacaklar

Finansal Yatırımlar

Y.A. Gayrimenkuller

Maddi duran varlıklar 710,000

M.Olm.duran varlıklar 40,000

Aktif Toplamı

1,150,000

50,000

• UZUN VADELİ BORÇLAR 100,000

• Finansal Borçlar

100,000

• Ticari Borçlar

• Kıdem Tazminat Karşılığı

• ÖZ-SERMAYE

1,000,000

•

•

•

•

1,000,000

Sermaye

Yedekler

Geçmiş Yıl Karları

Net Dönem Karı

Pasif Toplamı

1,150,000

1 yıl sonra …

Gelirimiz Giderimizden

150,000 TL fazla ..

Gedik Burger 2013 Gelir Tablosu

• Net Satışlar

1,000,000 TL

• Satışların Maliyeti

- 650,000 TL

• Genel Giderler

- 200,000 TL

• Faaliyet Karı

150,000 TL

• Finansman Giderleri

- 10,000 TL

• Vergi Karşılığı

- 20,000 TL

• Net Dönem Karı

115,000 TL

• DÖNEN VARLIKLAR 550.000

• KISA VADELİ BORÇLAR 75,000

•

•

•

•

• Finansal Borçlar

• Ticari borçlar

• Vergi Karşılıkları

Hazır Değerler

Fin. Yat.

Alacaklar

Stoklar

• DURAN VARLIKLAR

•

•

•

•

•

250,000

90,000

150,000

60,000

750,000

Alacaklar

Finansal Yatırımlar

Y.A. Gayrimenkuller

Maddi Duran Varlıklar 710,000

M.Olm.duran varlıklar 40,000

Aktif Toplamı

1,300,000

55,000

20,000

• UZUN VADELİ BORÇLAR 110,000

• Finansal Borçlar

100,000

• Ticari Borçlar

• Kıdem Tazminat Karşılığı 10,000

• ÖZ-SERMAYE

1,115,000

•

•

•

•

1,000,000

Sermaye

Yedekler

Geçmiş Yıl Karları

Net Dönem Karı

Pasif Toplamı

115,000

1,300,000

Temettü Dağıtıyoruz

•

2013 Genel kurulunda dağıtılabilir karın tamamını

temettü ( nakit kar payı ) olarak ödemeye karar

veriyoruz

• Net dönem karımızdan 15,000 TL yedek akçelere

ayırıp 100,000 TL temettü ödeyeceğiz.

• Kim ne kadar kar payı alır ?

Ortaklık Yapısını Hatırlayalım

• Gedik Holding

200.000 hisse ( % 20 )

• Gdk Çalışanları

200.000 hisse ( % 20 )

• PTT

150.000 hisse ( % 15 )

• Eral Karayazıcı

50.000

• Halka Arz

400.000 hisse ( % 40 )

• Toplam

hisse ( % 05 )

1.000.000 hisse ( % 100 )

Kim ne kadar kar payı alır ?

• Gedik Holding

200.000 hisse ile şirketin % 20 ‘sine

sahip dağıtılan 100,000 TL brüt temettünün % 20 ‘si yani

20,000 TL Gedik Holdinge ödenir.

• Halka Arza katılanlar kişi başına ne kadar brüt temettü

alır ?

• Her 1 lota sahip ortak lot başına ( 100,000 / 1,000,000 )

0,1 TL temettü alır

• Neden 100,000 TL ‘yi ( dağıtılacak kar payı toplamı

1,000,000 TL ( sermaye ) ‘ye böldük ?

Kim ne kadar kar payı alır ?

• Dağıtılacak kar payı ekmek , sermaye ekmeğin dilim

sayısını ifade ediyor

• Her hangi bir tasarruf sahibi şirketin sermaye paylarının

tamamına sahip olsaydı 100,000 TL brüt temettünün

tamamını alırdı

4 yıl sonra …

• DÖNEN VARLIKLAR 1.650.000

•

•

•

•

Hazır Değerler

Fin. Yat.

Alacaklar

Stoklar

• DURAN VARLIKLAR

•

•

•

•

•

500,000

250,000

750,000

150,000

700,000

Alacaklar

Finansal Yatırımlar

Y.A. Gayrimenkuller

Maddi Duran Varlıklar 665,000

M.Olm.duran varlıklar 35,000

Aktif Toplamı

2,350,000

• KISA VADELİ BORÇLAR 150,000

• Finansal Borçlar

• Ticari borçlar

• Vergi Karşılıkları

100,000

50,000

• UZUN VADELİ BORÇLAR 200,000

• Finansal Borçlar

50,000

• Ticari Borçlar

• Kıdem Tazminat Karşılığı 150,000

• ÖZ-SERMAYE

2,000,000

•

•

•

•

Sermaye

Yedekler

Geçmiş Yıl Karları

Net Dönem Karı

1,000,000

Pasif Toplamı

2,350,000

750,000

250,000

Gedik Burger Finansal Özet

• Gedik Burger sermaye

: 1,000,000

• Gedik Burger öz-sermaye : 2,350,000

• Gedik Burger yıllık net kar : 250,000

Şirket Değerleme Yöntemleri

• Piyasa Değeri / Defter Değeri

• Fiyat / Kazanç Oranı

• Nakit Akım Yöntemi

Piyasa Değeri / Defter Değeri

• Şirketin piyasa ( borsa ) fiyatının hisse

başına net aktif değerine oranıdır.

• Şirketin defter ( net aktif ) değeri

özsermaye / sermaye formülü ile

hesaplanır

Fiyat Kazanç Oranı

• F/K Oranı: Bir şirkete yapılacak yatırımın

kendini kaç yılda amorte edeceğidir.

• Şirketin borsa fiyatı / hisse başına kar

formülü ile hesaplanır

Defter Değeri

• DD : İşletmenin aktif toplamından, borçlarının düşülmesi ile bulunan

özvarlığının, çıkarılmış/ödenmiş hisse senedi sayısına bölünmesi ile

hisse başına düşen defter değeri bulunur.

• Defter Değeri : Özsermaye / Sermaye

• Defter değeri : 2,350,000 /1,000,000

• Defter değer : 2,35 TL

• PD / DD : Piyasa Değeri / Defter Değeri

PD / DD

• Piyasa Değeri / Defter Değeri oranı bir şirketin borsa fiyatının defter

değerine oranını başka bir deyişle pay başına özsermayesinin kaç katı

oran ile işlem gördüğünü gösterir.

• Yatırım Ortaklıklarında genel olarak PD/DD oranı 0,50 ile 0,80

arasında değişmektedir.

• Gdk Burger hisse senedinin defter değeri nedir ?

• (öz-sermaye / sermaye 2,350,000 / 1,000,000 ) 2,35 TL dir.

• Defter Değeri ( DD ) : 2,35

Hisse Başına Kar

• Hisse başına kar ne kadar ?

• Sermaye

1,000,000

• Yıllık Net Kar 250,000

• Hisse başına kar ?

• 250,000 / 1,000,000

• Hisse başına Kar = 0,25 TL

Gedik Burger 2017

•

•

•

•

Borsa Fiyatı

Sermaye

Öz-Sermaye

Yıllık Net Kar

: 2,00 TL

:1,000,000

: 2,350,000

: 250,000

• Hisse kaç F/K ile işlem görüyor ?

• Hissenin PD/DD oranı nedir ?

F/K ?

•

•

•

•

•

F/K : Fiyat / Hisse Başına Kar

Piyasa ( Borsa ) Fiyatı : 2,00 TL

Sermaye

: 1,000,000

Öz-Sermaye

: 2,350,000

Yıllık Net Kar

:

250,000

• Fiyat Kazanç Oranı = Borsa Fiyatı / Hisse başına kar

• Hisse Başına Kar = Kar / Sermaye

• F/K : 2 / ( 250,000 / 1,000,000 )

• F/K : 8

PD / DD ?

•

PD / DD : Piyasa Değeri / Defter Değeri

•

DD : Özsermaye / sermaye

•

Borsa Fiyatı : 2,00 TL

•

Sermaye

•

Öz-Sermaye : 2,350,000

•

Yıllık Net Kar :

: 1,000,000

250,000

• Hissenin PD/DD oranı nedir ?

•

PD/DD = 2 / ( 2,350,000 / 1,000,000 )

•

PD/DD = 2 / 2,35

•

PD/DD = 0,85

Fiyat Kazanç Oranı

• Şirkete hisse başına kaç TL vererek ortak olmuştuk ?

• Gedik Burger hisseleri borsada 1 TL ‘ye halka arz olmuştu

• Hisse başına senelik 0,25 TL net dönem karına sahip Gdk

Burger hisselerinizi 1,25 TL ‘ye satar mısınız ?

• Fiyat / Hisse başına kar =

• 1,25 / 0,25 = 5

• Yani 5 F/K ( Fiyat / Kazanç Oranı ) ve

• 1,25 / 2,35 = 0,53 PD/DD fiyat ile satar mısınız ?

Gedik Burger 2017

• Gdk Burger Defter Değeri 2,35

• Gdk Burger Hisse başına Kar 0,25

• Ben bu şirketin hisselerini 1,75 fiyat ile satan herkesten alırım

• 1,75 fiyat = 1,75 / 0,25 = 7 F/K

• Ve 1,75 / 2,35 =

• 0,74 PD / DD

• Karlı , büyüyen ( böylece karlılığı arttırabilecek ) borç oranı düşük bir

şirket olarak Gdk Burger için makul değer kaç TL dir ?

GDK Burger Kaç TL eder ?

• Bence 2,25 uygun değerdir.

• 2,25 kaç F/K ‘ya ve kaç PD/DD ‘ye gelmektedir ?

• 2,25 / 0,25 = 9 F/K

• 2,25 / 2,35 = 0,95 PD/DD

Şirket Değerleme Yöntemleri

• En ideali elbette en düşük F/K ve PD/DD ile hisse

alabilmektir.

• Ancak pratikte F/K ‘sı düşük olan hissenin PD/DD ‘si

yüksek ,

• PD/DD si düşük olanın ise F/K sı yüksek olmaktadır.

• 76,000 IMKB şartlarında kaliteli bir şirkette en düşük 7 F/K

ve 1,00 PD/DD oranı ile hisse bulmak mümkündür.

• Faaliyet gösterilen sektör, bağlı olduğu grup, hisse likiditesi

vb faktörler bu değerlemede direkt etkili olur.

Şirket Değerleme Yöntemleri

• F/K hesaplarken baz alınması gereken son tamamlanan yılın karı

değil , önümüzdeki yıllarda ortalama ne kazanacağı olmalıdır.

• Gdk Burger piyangodan büyük ikramiye kazansa o sene karı 250,000

TL yerine 45,250,000 TL olur.

• F/K için dönem karı belirlerken olağan dışı pozitif ( verya negatif )

performans gelirleri dikkate alınmaz.

• IMKB ‘de F/K oranı 20 ve üzeri hisselerde PD/DD oranı 0,50 ,

• F/K oranı 6 - 9 arası olanlarda PD/DD 1 – 3 arasında değişmektedir.

PD / DD ?

• PD / DD : Piyasa Değeri / Defter Değeri

• DD : Özsermaye / sermaye

•

•

•

•

•

•

•

•

Borsa Fiyatı

Sermaye

Öz-Sermaye

Yıllık Net Kar

: 2,00 TL

:1,000,000

: 2,350,000

: 500,000

Hissenin PD/DD oranı nedir ?

PD/DD = 2 / ( 2,350,000 / 1,000,000 )

PD/DD = 2 / 2,35

PD/DD = 0,85

PD / DD ?

• PD / DD : Piyasa Değeri / Defter Değeri

• DD : Özsermaye / sermaye

•

•

•

•

•

•

•

•

Borsa Fiyatı

Sermaye

Öz-Sermaye

Yıllık Net Kar

: 2,00 TL

:1,000,000

: 2,350,000

: 50,000

Hissenin PD/DD oranı nedir ?

PD/DD = 2 / ( 2,350,000 / 1,000,000 )

PD/DD = 2 / 2,35

PD/DD = 0,85

F/K ?

• Aşağıdaki verilere sahip şirketin F/K

( Fiyat / hisse başına kar ) oranı nedir ?

•

•

•

•

Piyasa ( Borsa ) Fiyatı : 2,00 TL

Sermaye

:1,000,000

Öz-Sermaye

: 2,350,000

Yıllık Net Kar

: 500,000

• F/K : 2 / ( 500,000 / 1,000,000 )

• F/K : 4

Örnek

• Karbank verileri aşağıdadır ?

Yıllık Kar

: 3 milyar TL

Sermaye

: 3 milyar TL

Öz-Sermaye : 15 milyar TL

Borsa Fiyatı

: 7 TL

F/K nedir ?

PD/DD ?

•

Karbank

Yıllık Kar

: 3 milyar TL

Sermaye

: 3 milyar TL

Öz-Sermaye : 15 milyar TL

Borsa Fiyatı

: 7 TL

F/K nedir ?

PD/DD ?

• F/K = 7 / ( 3,000,000,000 / 3,000,000,000 )

• F/K = 7

• PD/DD = 7 / ( 15,000,000,000 / 3,000,000,000 )

• PD/DD = 1,4

• Karbank kar performansını korur ve hiç temettü dağıtmazsa 2 yıl

sonra PD/DD ve F/K oranları ne olur ?

Yıllık Kar

: 3 milyar TL

Sermaye

: 3 milyar TL

Öz-Sermaye : 15 milyar TL

Borsa Fiyatı

: 7 TL

F/K nedir ?

PD/DD ?

• F/K = 7 / ( 3,000,000,000 / 3,000,000,000 )

• F/K = 7

• PD/DD = 7 / ( ( 6,000,000,000 + 15,000,000 ) / 3,000,000,000 )

• PD/DD = 1

• Karbank Özsermaye Karlılığı nedir ?

Yıllık Kar

: 3 milyar TL

Sermaye

: 3 milyar TL

Öz-Sermaye : 15 milyar TL

Borsa Fiyatı

: 7 TL

• Özsermaye karlılığı = Kar / Özsermaye

• Özsermaye karlılığı = 3,000,000,000 / 15,000,000,000

• % 20

• Karbank’ın 7 F/K ve 1,4 PD/DD ile işlem görmeye devam etmesi için her yıl

borsa fiyatının % 20 yükselmesi gerekir

• Daha düşük değer artışı yaşadığı yıllarda iskonto ve yukarı yönlü marj oluşur.

• Özsermaye karlılığı şirketin büyüme hızını gösteren çok önemli bir rasyodur

Aktif Kalitesi

• Tercih edilen durum aktifte dönen varlıkların ağırlığının olabildiğince

yüksek olmasıdır

• Dönen varlıklar içinde en tercih edilmeyen kalemler ilişkili taraflardan

ticari olmayan kronik alacaklardır

• İkinci tercih edilmeyen kalem nedensiz biçimde görece artan stok

toplamıdır

• Makbul olan hazır değerlerin yüksek olmasıdır .

Bu tercihe ilişkin ünlü Kayseri sözü “para cepte sıcak”

Reel Örnekler Üzerinden

Devam Edelim

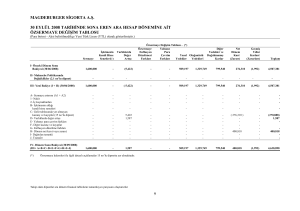

GOLDAS Kuyumculuk 2012/03

Lüks Kadife 2012/03

Datagate 2012/03

Pasif Kalitesi

• Kuşkusuz en tercih edilen durum dış kaynak ağırlığının minimum

olmasıdır. Bir formül ile ifade etmek gerekirse

• Özsermayenin pasif toplamına oranı ne kadar yüksek ise o kadar

iyidir.

(şirketin varlıklarının ne kadarını iç kaynaklar ile sağladığını gösterir)

• İkinci başlık finansal borçların vade yapısı olup elbette tercih edilen

finansal borçların uzun vadeli olmasıdır.

Mali Trend Analizi

• Şirketlerin kar performanslarında artış yada azalış ivmeleri

gelir tablosu analizleri ile anlaşılır.

• Tespit edilen ivme sürerse karlılıkta güçlü bir sıçrama

görülür.

• Karlılıkta sıçrama yaşayan şirket hissesinin fiyatının da

sıçrama göstermesi kaçınılmazdır.

• Elbette tersi durumda da döngü negatif şekilde çalışır.

• Bu nedenle mali analiz yaparken şirketlerin açıklanan son

çeyrek ivmelerinin dikkatle incelenmesi gerekir.

KARŞILAŞTIRMALI

MALİ TABLOLAR ANALİZİ

Duran Ofset Gelir Tablosu 2011/03

Duran Ofset Bilanço 2011/03

Duran Ofset 2012/01 ( DURDO )

Duran Ofset 2012/02 ( DURDO )

Duran Ofset 2012/03 ( DURDO )

Duran Ofset Değerleme

• Sermaye

16,000,000

• Özsermaye

20,000,000

• Finansal Borçlar

48,000,000

• 2012 Kar ( Tahmini )

8,000,000

• Defter Değeri

1,25

• Hisse Başına Kar

0,50

• Kar / Özsermaye

% 40

• Borsa Fiyatı

1,70

Duran Ofset Değerleme

• Sermaye

16,000,000

• Özsermaye 2015 T

36,000,000

• Finansal Borçlar

32,000,000

• 2012 Kar ( Tahmini )

8,000,000

• Defter Değeri

2,25

• Hisse Başına Kar

0,50

• Kar / Özsermaye

% 22

• Borsa Fiyatı

?

Duran Ofset Değerleme

• Defter Değeri

2,25

• Hisse Başına Kar

0,50

• Kar / Özsermaye

% 22

• 8 F/K olsa

4,00 TL

• PD/DD oranı 1,5 olsa

3,40 TL

• Haziran 2012 borsa fiyatı olan 1,70 TL ile

• 2 yıllık vadede prim potansiyeli % 120

DURDO Haziran 2012 – Aralık

2012 Borsa Performansı

DURDO ( Haziran 2012 – Aralık 2012 )

KAR NASIL ARTAR

• Net Satış Artış Oranı

• Brüt Faaliyet Kar Marjı Artışı

• Genel Giderlerde Azalış

• Finansman Geliri Artışı

• Finansman Gideri Azalışı

SON SÖZ

• Tespitleriniz önceden fiyatlandıysa mali analiz silahı geri

tepebilir.

• Bir faktörün önceden fiyatlanıp fiyatlanmadığını en iyi endeks

bazı grafikler gösterir.

• Piyasa geleceği fiyatlar, bugüne yönelik fiyatlanmayan bir

mutluluk en fazla 2 hafta kutlanır.

• Ortak olmayı düşündüğünüz bir şirketin grafik tuzağı içerip

içermediğini en iyi mali analiz gösterir.

• Öz-sermayesinin asgari % 15 ‘i oranında karlılığa sahip

şirketler uzun vadede zarar riski içermez.

zaman ayırdığınıza değmesi dileği ile

Eral İlhan Karayazıcı

Gedik Yatırım Yurtiçi Satış Müdürü

www.gedik.com/pusula