31 Mart 2009

GÜNLÜK BÜLTEN

global.com.tr

Önemli Gelişmeler

S&P, İrlanda'nın AAA olan kredi notunu, artan bütçe açığının

yarattığı endişe ve bankacılık sisteminin istikrar kazanması için

daha fazla adıma ihtiyaç duyulması olasılığı nedeniyle AA+

seviyesine indirdi. S&P, ayrıca görünümü 'negatif' olarak

belirleyerek,

notun

önümüzdeki

dönemde

daha

da

düşürülebileceğine işaret etti. S&P dün de Macaristan’ın kredi

notunu düşürmüştü.

ABD'li kanun yapıcıların, Finansal Muhasebe Standartları Kurulu

(FASB) Başkanı Robert Herz'i azarlamaları ve kural yapma yetkisini

elinden almakla tehdit etmelerinin dört gün ardından FASB, piyasa

fiyatına göre göre muhasebeleştirmede, Citigroup gibi bankalarda

karlarını %20 artırabilecek yenilikler yaptı. Piyasa fiyatlarına göre

muhasebeleştirmede önerilen değişiklikler ile şirketler varlıklara

değer biçerken kendi kararlarını uygulayabilecekler ve mortgage

tabanlı menkul kıymetler dahil sorunlu yatırımları alırken yazdıkları

zararı azaltabilecekler. Birinci çeyrek sonuçlarına yansıyacak

konuyla ilgili son karar 2 Nisan'da verilecek.

TR 4Ç08 GSYİH (Global

bk: %-7,0; Cnbce bk:%5,8) (10:00)

ABD

S&P/Case-Shiller

Home Price Index (bk:%18,50) (16:00)

ABD Mart Chicago PMI

Endeksi (bk:35,0) (16:45)

ABD Mart Tüketici Güveni

(bk:28,0) (17:00)

Almanya

Mart

İşsizlik

Oranı (bk:%8,0) (10:55)

AB Mart

(12:00)

TÜFE

(%0,9)

TR

Şubat

Dış

Ticaret

Dengesi (bk: -1,4 mlr$)

(17:00)

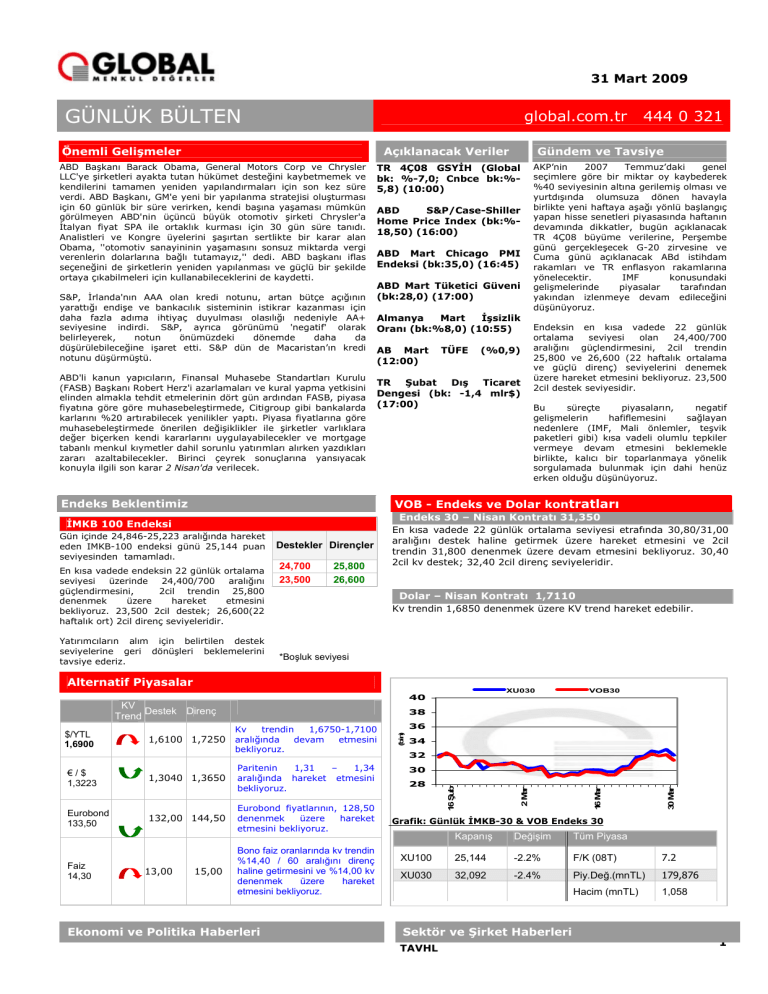

Gün içinde 24,846-25,223 aralığında hareket

eden IMKB-100 endeksi günü 25,144 puan

seviyesinden tamamladı.

En kısa vadede endeksin 22 günlük ortalama

seviyesi

üzerinde

24,400/700

aralığını

güçlendirmesini,

2cil trendin 25,800

denenmek

üzere

hareket

etmesini

bekliyoruz. 23,500 2cil destek; 26,600(22

haftalık ort) 2cil direnç seviyeleridir.

Yatırımcıların alım için belirtilen destek

seviyelerine geri dönüşleri beklemelerini

tavsiye ederiz.

Bu

süreçte

piyasaların,

negatif

gelişmelerin

hafiflemesini

sağlayan

nedenlere (IMF, Mali önlemler, teşvik

paketleri gibi) kısa vadeli olumlu tepkiler

vermeye devam etmesini beklemekle

birlikte, kalıcı bir toparlanmaya yönelik

sorgulamada bulunmak için dahi henüz

erken olduğu düşünüyoruz.

Destekler Dirençler

24,700

23,500

25,800

26,600

En kısa vadede 22 günlük ortalama seviyesi etrafında 30,80/31,00

aralığını destek haline getirmek üzere hareket etmesini ve 2cil

trendin 31,800 denenmek üzere devam etmesini bekliyoruz. 30,40

2cil kv destek; 32,40 2cil direnç seviyeleridir.

Dolar – Nisan Kontratı 1,7110

Kv trendin 1,6850 denenmek üzere KV trend hareket edebilir.

*Boşluk seviyesi

Alternatif Piyasalar

VOB30

38

132,00 144,50

Eurobond fiyatlarının, 128,50

denenmek

üzere

hareket

etmesini bekliyoruz.

Bono faiz oranlarında kv trendin

%14,40 / 60 aralığını direnç

haline getirmesini ve %14,00 kv

denenmek

üzere

hareket

etmesini bekliyoruz.

Ekonomi ve Politika Haberleri

30

28

30 Mar

Eurobond

133,50

32

16 Mar

1,3040 1,3650

34

2 Mar

€/$

1,3223

Paritenin

1,31

–

1,34

aralığında hareket etmesini

bekliyoruz.

36

16 Şub

trendin

1,6750-1,7100

devam

etmesini

bekliyoruz.

(bin)

Kv

1,6100 1,7250 aralığında

15,00

XU030

40

KV

Destek Direnç

Trend

13,00

Endeksin en kısa vadede 22 günlük

ortalama

seviyesi

olan

24,400/700

aralığını güçlendirmesini, 2cil trendin

25,800 ve 26,600 (22 haftalık ortalama

ve güçlü direnç) seviyelerini denemek

üzere hareket etmesini bekliyoruz. 23,500

2cil destek seviyesidir.

Endeks 30 – Nisan Kontratı 31,350

İMKB 100 Endeksi

Faiz

14,30

AKP’nin

2007

Temmuz’daki

genel

seçimlere göre bir miktar oy kaybederek

%40 seviyesinin altına gerilemiş olması ve

yurtdışında olumsuza dönen havayla

birlikte yeni haftaya aşağı yönlü başlangıç

yapan hisse senetleri piyasasında haftanın

devamında dikkatler, bugün açıklanacak

TR 4Ç08 büyüme verilerine, Perşembe

günü gerçekleşecek G-20 zirvesine ve

Cuma günü açıklanacak ABd istihdam

rakamları ve TR enflasyon rakamlarına

yönelecektir.

IMF

konusundaki

gelişmelerinde

piyasalar

tarafından

yakından izlenmeye devam edileceğini

düşünüyoruz.

VOB - Endeks ve Dolar kontratları

Endeks Beklentimiz

$/YTL

1,6900

Gündem ve Tavsiye

Açıklanacak Veriler

ABD Başkanı Barack Obama, General Motors Corp ve Chrysler

LLC'ye şirketleri ayakta tutan hükümet desteğini kaybetmemek ve

kendilerini tamamen yeniden yapılandırmaları için son kez süre

verdi. ABD Başkanı, GM'e yeni bir yapılanma stratejisi oluşturması

için 60 günlük bir süre verirken, kendi başına yaşaması mümkün

görülmeyen ABD'nin üçüncü büyük otomotiv şirketi Chrysler'a

İtalyan fiyat SPA ile ortaklık kurması için 30 gün süre tanıdı.

Analistleri ve Kongre üyelerini şaşırtan sertlikte bir karar alan

Obama, ''otomotiv sanayininin yaşamasını sonsuz miktarda vergi

verenlerin dolarlarına bağlı tutamayız,'' dedi. ABD başkanı iflas

seçeneğini de şirketlerin yeniden yapılanması ve güçlü bir şekilde

ortaya çıkabilmeleri için kullanabileceklerini de kaydetti.

444 0 321

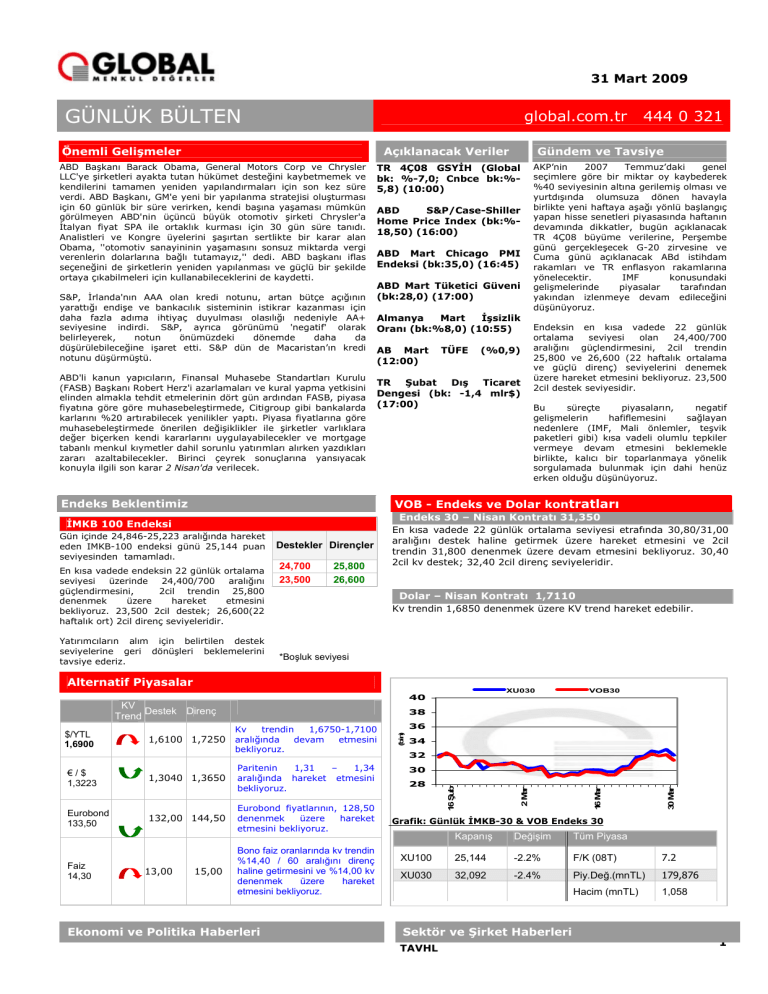

Grafik: Günlük İMKB-30 & VOB Endeks 30

Kapanış

Değişim

Tüm Piyasa

XU100

25,144

-2.2%

F/K (08T)

7.2

XU030

32,092

-2.4%

Piy.Değ.(mnTL)

179,876

Hacim (mnTL)

1,058

Sektör ve Şirket Haberleri

TAVHL

1

31 Mart 2009

Teknik Analiz Tavsiyeleri

Kv teknik görüntüleri itibariyle

öne çıkan diğer hisse senetleri

Büyümenin yavaşladığı dönemlerde öne çıkan sektör ve hisse

senetlerine ait finansal veriler dikkate alınarak seçilmiş hisse

senetlerine ait kısa vadeli teknik analiz yorum ve beklentileri

AEFES (10,20): Kv trendin

10,00/20

seviyesini

güçlendirmesini, 2cil trendin

10,80

denenmek

üzere

hareket etmesini bekliyoruz.

BIMAS

(33,50):

Kv

trendin

32,00/50

seviyesini

güçlendirmesini, 2cil trendin 36,25 denenmek üzere hareket

etmesini bekliyoruz.

ANSGR:

(1,04):

1,00/02

seviyesinin

güçlenmesi

durumunda 2cil kv trendin 22

aylık ortalama seviyesi olan

1,12 denenmek üzere devam

etmesini bekliyoruz.

TAVHL:

(2,80):

2,70/74

seviyesinin

güçlenmesi

durumunda 2cil kv trendin 3,0

denenmek

üzere

devam

etmesini bekliyoruz.

ECILC (0,95): Kv trendin 0,92-1,00 aralığında devam etmesini

bekliyoruz.

TCELL (8,10): 7,70 seviyesinin destek haline gelmesiyle

başlayan kv trendin 8,00 seviyesinin güçlenmesi durumunda

8,50 ve 8,70 denenmek üzere devam etmesini bekliyoruz.

THYAO (6,30): Hızlı yükseliş sonrasında 6,00/15 aralığını

güçlendirmesini beklediğimiz hisse senedinde 2cil trendin

haftalık formasyon itibariyle 6,70 denenmek üzere devam

etme olasılığı yüksektir.

TKFEN

(2,84):

2,48

seviyesinin

destek

haline

gelmesiyle

başlayan

kv

trendin

2,72/78

aralığının

güçlenmesi durumunda 3,00

denenmek

üzere

devam

etmesini bekliyoruz.

TTRAK (3,96): Kv trendin

3,84/90

seviyesini

güçlendirmesini, 2cil trendin

haftalık formasyon itibariyle

4,10/20

aralığı

denenmek

üzere

hareket

etmesini

bekliyoruz.

* Boşluk seviyesi

2

31 Mart 2009

Sabit Getirili Menkul

Değerler

Bono

Gös terge b ono

(03/11/2010)

Kapanış: 14.30

Değişim: %0.56

Haftaya %14,39 seviyesinden başlayan bono piyasası günün ilk işlem saatlerinde

gelen satışla rla %14,45' e kadar yükseldi. Yerel seçimle rin etkisinin sınırlı kaldığı

gözle nirken valörlü seansta y önünü alıma çevire n piyasa da gösterge faiz %14,202le re

kadar gevşediyse de bu seviyelerde tutunamadı ve günü %14,30 bileşikten

sonla ndırdı. Bugün yurtiçi 4Ç büy üme verisi izlenecek olup bu sabah itibariyle

USD/TRY kotasyonlarına ba karak piya sanın %14,40 - %14,20 ara lığında hareket

edeceğini düşünüyoruz.

25.00

24.00

23.00

18.00

17.00

6 .5

.0 9

09

.11

4.2

.

19.00

26

.7.

07

5

12 .9

3..19 .0 .07

0 7

7 .1.0 7

1

1 2 .0 7

.12

.0 7

20.00

18

Tahvil - Bono

Getiri Eğ risi

11

.6

1 6 .0 8

.7 .

13 08

.8 .

08

21.00

.0 8

22.00

16.00

A 09

Jan08

Apr08

K 09

M 09

Ş 09

A 08

E 08

H 08

M 08

O 08

E 07

T 07

N 07

15.00

0.25

0.23

0.21

Gös terge

Bono Grafiği

(Günlük)

0.19

0.17

0.15

0.13

Jan06

Eur obond

Kapanış: 133.50

Değişim: %-1.29

Dolar

Kapanış: 1.700

Değişim: %1.92

Apr06

Jul06

Oct06

Jan07

Apr07

Jul07

Oct07

Jul08

ABD' de yeni kurtarma pla nının yarattığı olumlu havayla geçtiğimiz hafta

138.00seviy ele rine k adar yükselen 2030 vadeli eurobond ABD Hazine Bakanının

bankalara yönelik açıklaması ile otomotiv sektörüne yöne lik endişelerin yeniden

oluşmasıyla 133.00 seviyelerine geriley erek günü sonlandırdı.

ik i haftadır piyasalarda süren bahar havasının ABD tarafından gelen habe rlerle

bozulmaya başlamasıyla USD/TRY k uru ha ftaya 1.6960 seviyelerinden başlangıç

yaptı. Borsalardaki panik havasıyla tüm para birimle rinin dolar ka rşısında değer

kaybettiği gözlenirken €/$ paritesini tak ip eden k ur da 1.71 seviyelerine kadar çıktı.

Günün ikinci yarısında nispeten daha sa kin ve yatay seyreden yurtiçi piyasa da

USD/TRY kuru günü 1.70 sınırından kapattı. Bu sabah itibariyle €/$ pa ritesi 1.3220

seviyelerinde ve USD/TRY kota syonla rı 1.6890 - 1.6950 aralığında bulunuy or.

3

31 Mart 2009

Uluslararası Borsalar

ABD

(DJI: %3,27)

Almanya

(Dax: %5,10)

İngiltere

(FTSE100:

%-3,41)

Brezilya

(Bovespa: %2,99)

Japonya

(Nikkei 225:

%-0,15)

Türkiye

(XU100: %2,15)

Türkiye

(VOB30: %-2,56)

Abd borsaları, Abd'nin iki büyük otomobil üreticisinin önünde iflasın da bir seçenek olduğunun anlaşılması ve Avrupa'da bazı

banka kurtarmaların dikkatleri tekrar finansal sistemin istikrarına çekmesiyle son günlerdeki yükselişine ara verdi.

Otomoti ve mali sektörün yanı sıra Cuma açıklanacak istihdam verilerinin durgunluğun devam ettiğini gösterecek olması ve

bilançoların açıklanması öncesinde şirket karlarının ilk çeyrekte geçen yıla göre % 35 azaldığı beklentisi Wall Street'te piyasa

üzerinde ağırlık oluşturan diğer unsurlar oldu.

Abd'li yetkililer, ekonomiyi ve zor durumdaki şirketleri destekleme çabalarında atılan en yeni adımla General Motors Ceo'sunu

görevden alırken, Chrysler'i de bir başka şirketle birleşmesi konusunda çaba göstermeye zorladılar. Gerekli tedbirleri

almamaları durumunda aralık ayında Abd devletinin verdiği yardımla kurtarılan iki şirketin de önünde iflas seçeneğinin

bulunduğu yetkililer tarafından açıkça belirtildi.

Abd bankacılık hisseleri, İspanya, Almanya ve İngiltere'nin artan kötü kredilerin bilançoya olumsuz etkilerinin yoğunlaşması

üzerine bankalarına yardım etmelerinin ardından değer kaybetti. Abd hazine bakanı Timothy Geithner hafta sonunda bazı

bankaların hala büyük çaplı yardıma ihtiyacı olduğunu belirtmişti.

İspanya, finansal krizin başlangıcından beri dün ilk defa bir bankasını kurtarmak zorunda kalırken, İngiltere ve Almanya'nın

bankalarına yardım tedbirleri açıklaması Avrupa borsalarının ekside kapanmasına yol açmıştı.

Geithner ise Pazar günü yaptığı açıklamada hükümetin finansal sektör kurtarma fonunda kalan kaynağın, bazı bankaların geri

ödeme yapmasının ardından 135 milyar dolar olacağını belirtmiş, ancak kongre'den yeni kaynak isteyip istemeyeceği

konusunda bilgi vermemişti.

Uluslararası Ekonomik Veri Takip Tablosu

D

Dün Açıklanan Uluslararası Veriler

Bugün Açıklanacak Uluslararası Veriler

ABD Mart

Chicago PMI

Endeksi

(bk:35,0)

(16:45)

ABD

Mart

Tüketici Güveni

(bk:28,0)

(17:00)

Şubat ayında yaşanan küçük çaplı

toparlanmaya karşın hala tarihi düşük

seviyelerine yakın seyreden endeksin

Mart ayında 35,0 seviyesine yükselmesi

beklenmekle birlikte hala bölgede imalat

üretiminde gerilemenin devam ettiğine

işaret etmesi bekleniyor.

Şubat ayında 37,4 düzeyinde 25,0’e

gerileyerek tarihi düşük seviyesine eğer

kaybeden

tüketici

güvenin

özellikle

işsizliğin

artmaya

devam

edeceği

yönündeki

beklentiler

hakim

olmuş

durumda.

Mart

ayında

piyasalarda

yaşanan görece toparlanma bağlamında

tüketici güveninde küçük çaplı bir artış

beklenmekle birlikte tarihi düşük seviyeler

yakın kalmaya devam etmesi bekleniyor.

4

31 Mart 2009

Şirket Haberleri

TAV Havalimanları’nın açıklanan 2008 finansallarına göre şirket €4.1mn net kar (2007 net zarar:

€44mn) etmiştir. Şirketin 2007’nin son çeyreğinde yer hizmetleri alanında faaliyet gösteren iştiraki olan

Havaş’ı tam konsolide etmeye başlaması ve 2008 başından itibaren Tunus Monastır havalimanını

bünyesine katması, finansalların 2007’yle birebir karşılaştırmasını kısmen anlamsız kılmaktadır.

Tav

Havalimanları

(TAVHL)

2008’de TAV Havalimanları bünyesindeki havalimanlarını kullanan yolcu sayısındaki artış, %4

seviyesindedir. Şirket için önemi büyük olan Atatürk Havalimanı’nın uluslararası yolcu başına alınan

servis ücretinin USD cinsinden olması ve 2008 ortalamasına göre €’nun dolar karşısında değerli olması

sebebiyle € finansallarda bu havalimanı kaynaklı havacılık gelirlerinin katkısını nispeten sınırlandırmıştır.

Fakat portföye 2008’in başında katılan Monastır havalimanının da etkisiyle havacılık gelirlerinde euro

bazında %31’lik artış sağlanmıştır.

Öte yandan yolcu başı duty free harcamalarındaki artış ve diğer alanlarda da organik ve inorganik

büyümenin etkisiyle operasyonel gelirler €598mn’a (+%25) ,FAKVÖK (faiz amortisman kira vergi öncesi

kar) ise €267mn’a (+%41) ulaşmıştır. FAKVÖK marjı %39.5’tan %44.7’ye yükselmiştir. Tunus’ta yapımı

süren Enfidha havalimanının da etkisiyle şirketin yatırımı 2008’de €215mn’yla 2007’deki €120mn

seviyesinin oldukça üzerindedir. Şirketin 2008 sonu itibarıyle net borç rakamı €785mn’dur. Şirketin

toplam borçluluğunun vade yapısı incelendiğinde bir sene içersinde ödenmesi gereken borç rakamı

yaklaşık €220mn’la toplamın yaklaşık %20’sine denk gelmektedir. Genel olarak net finansal giderlerin

yüksekliği şirketin karlılığı üzerinde baskı yapmayı sürdürse de, şirket yılı beklentilerin az da olsa

üzerinde bir net kar rakamıyla kapatmıştır.

5

31 Mart 2009

Global Yatırım Fonları

FON GETİRİSİ

Aybaşına Göre

Yılbaşına Göre

Bugünkü

Değeri (TL)

Fon Adı

A Tipi

TL

$

TL

$

0.029573

0.008798

0.026520

0.291515

1.83%

2.74%

0.00%

1.73%

2.42%

1.79%

2.70%

-0.04%

1.70%

2.39%

-0.81%

-0.68%

-7.15%

2.04%

4.25%

-10.58%

-10.46%

-16.30%

-8.01%

-6.01%

0.107496

0.044632

0.875454

0.58%

0.96%

1.11%

0.54%

0.92%

1.07%

0.57%

3.02%

3.60%

-9.33%

-7.12%

-6.60%

14.215843

Değişken Fon

Karma Fon

İMKB 100 Endeks Fon

Aktif Strateji Fon

Piri Reis Fon

B Tipi

Değişken Fon

Likit Fon

Tahvil Bono Fon

*Alfabetik düzene göre sıralanmıştır

Piyasa Verileri

Kapanış

TL

Değişim

USD

Günlük

Kapanış

Aylık

Değişim

Günlük

Aylık

İMKB-100

25,144

14,896

-2.2%

4.6%

$ / TL

1.688

1.90%

0.04%

İMKB-30

32,092

19,012

-2.4%

4.6%

€ / TL

2.226

0.00%

4.20%

İMKB Hisse Senetleri

En Aktif

En Çok Artan

GARAN

TCELL

ISCTR

Kapanış

YTL

2.30

8.10

3.60

Hacim

(mn$)

124.067

58.526

47.778

AKBNK

YKBNK

4.80

1.66

24.337

18.953

VKING

TIRE

DENCM

Kapanış

YTL

0.58

4.40

2.57

Değişim

%

18.4%

18.1%

14.7%

0.47

8.45

14.6%

14.2%

ALYAG

DENIZ

En Çok Azalan

Kapanış

YTL

HZNDR

2.19

IHEVA

0.67

BROVA

0.27

SANKO

GDKYO

2.01

0.74

Değişim

%

-12.4%

-10.7%

-10.0%

-9.0%

-8.6%

Vadeli işlemler ve Opsiyon Borsası

Vade

Endeks 30

Endeks 100

Dolar

Euro

Uzlaşma

Fiyatı

Günlük

Değişim

Açık

Pozisyon

İşlem

Hacmi

Spot Piyasa

Kapanış

Günlük Spot

Değişim(%)

Nisan 2009

Haziran 2009

Ağustos 2009

31.3750

31.5000

31.9750

-2.41%

-2.63%

-2.44%

166,075

1,130

90

417,882,350

628,643

102,538

32,092

32,092

32,092

-2.36%

-2.36%

-2.36%

Mart 2009

Nisan 2009

24.7500

24.7000

0.00%

-1.30%

7

8

0

2,470

25,144

25,144

-2.15%

-2.15%

Nisan 2009

Haziran 2009

Ağustos 2009

1.7110

1.7390

1.7640

1.75%

1.70%

1.55%

0

0

0

0

0

0

1.688

1.688

1.688

1.90%

1.90%

1.90%

Nisan 2009

Haziran 2009

2.2545

2.2915

2.3210

0.65%

0.48%

-0.04%

0

0

0

0

0

0

2.226

2.226

2.226

0.00%

0.00%

0.00%

Ağustos 2009

6

31 Mart 2009

Global Tavsiye Listesi

Tavsiye Nedenleri

AKCNS

(TUT)

AKENR

(AL)

Çimento sektöründeki büyümenin bu sene ve önümüzdeki sene %3-4 seviyelerinde kalmasını öngörmekle

birlikte uzun vadede gerek nüfus dinamikleri gerekse ülke genelinde yatırımlarda beklenen artışın

etkisiyle önemini koruyacağını düşünüyoruz. Bu anlamda Akçansa’nın ana operasyon bölgelerinin

(Marmara, Ege ve Karadeniz) çeşitliliği özellikle talebin iyi olduğu yıllarda önemli bir avantaj teşkil

etmektedir. Öte yandan ciddi kapasite artışlarının söz konusu olup yurtiçi talebin yetersiz olduğu bugünkü

durumlarda ise şirket fabrikalarının konumu ve yabancı ortağı (Heidelberg Cement) sayesinde ihracata

ağırlık verecektir.

Akçansa, yakıt için gerekli petrokok ve kömürü yurtdışından ithal etmektedir. Ancak, şirketin birim

maliyete göre petrokok ve taş kömürü arasında tercih yapabilmesi yükselen petrokok ve kömür fiyatları

karşısında Akçansa‘ya rakipleri karşısında maliyet avantajı sağlamaktadır. Şirket aynı zamanda alternatif

yakıtın yakıt faturasındaki payını artırmak için yatırımlar yapmaktadır. Rüzgar enerjisi projesiyle de

elektrik fiyatlarındaki yükselişe karşılık maliyet artışını nispeten azaltarak rakiplerine göre avantaj

sağlayacağını düşünüyoruz.

2010 yılına kadar Türkiye’de 14 milyon ton ilave klinker kapasitesinin devreye gireceği beklenmektedir.

Bu kapasite artışı, talepteki ciddi bir artış ile dengelenmezse çimento fiyatlarında, dolayısıyla marjlarda

düşüşe neden olacaktır. Bu sebeple böyle bir ortamda ihracat imkanları olan şirketlere yönelmek

gerekmektedir.

Şirketin toplam klinker kapasitesi 2008 yılının ilk çeyreği içinde Çanakkale fabrikasındaki kapasite

artırımının faaliyete geçmesiyle toplam klinker kapasitesi 6.5 milyon tona ulaşmıştır. Akçansa kapasite

artırımı sonucu elde ettiği yeni kullanım kapasitesini yurtdışına ihraç etmeyi planlamaktadır. Ancak geçen

yıllarda ihracatın çoğu ABD’ye yapılırken, son dönemde meydana gelen subprime krizinden sonra şirket

satışlarını marjların görece daha yüksek olduğu Rusya’ya yönlendirmiştir. Özellikle üçüncü çeyrekte

Rusya’ya yapılan ihracatın mali tablolara etkisinin daha da belirgin olacağına inanıyoruz. Böylece yurt

içinde fiyatlar düşerken ihracat gelirlerindeki artışla beraber toplam satış gelirlerinin artması

beklenmektedir.

•

Ak Enerji CEZ şirketiyle beraber Sakarya ve Başkent bölgeleri elektrik dağıtım ihalelerine katılmak üzere

AkCez JV (%50 payı CEZ, %45 payı Ak Enerji ve %5 payı da Akkok Grubuna ait olmak üzere) adı altında

bir ortak girişim grubu kurmuştur. Yapılan ihaleler neticesinde AkCez JV Sakarya bölgesi ihalesini 600

milyon dolar bedelle kazanmıştır. Söz konusu bölge Ak Enerji için kendi üretim tesislerine çok yakin

olması nedeniyle kritik bir önem taşımaktadır. Bu ihaleyi kazanarak Ak Enerjinin dikey entegrasyonu

sağlamak adına önemli bir fırsat yakaladığını düşünüyoruz.

•

Otomatik fiyatlama mekanizmasının devreye girmesiyle %22 civarında artan elektrik fiyatları şirketin

satışlarının yaklaşık %30’unu oluşturan tarife üzerinden yaptığı satışlardan elde ettiği gelirleri arttırıcı bir

unsur olacağını düşünüyoruz.

•

Mevcut hidroelektrik ve rüzgar santrali yatırımları tamamlanıp devreye girmesinin ardından şirketin

363MW olan aktif kapasitesinin yaklaşık 2 katına çıkarak 754MW’a ulaşmasını beklemekteyiz. Bu

bağlamda şirketin doğalgaz fiyatlarına olan bağımlılığının da önemli oranda azalarak bu yatırımın şirkete

olumlu katkı sağlayacağını düşünüyoruz.

•

Şirketin mevcut kapasitesinin tamamının doğalgaz santrallerinden oluşması nedeniyle doğalgaz

fiyatlarında son donemdeki hızlı yükselişin firmanın operasyonel karlılığı acısından önemli bir risk

oluşturduğunu düşünmekteyiz.

7

31 Mart 2009

Türkiye ve Rusya’da yapılan kapasite arttırma projeleri ile toplam kapasite geçen yıl itibariyle 15%

büyüme ile 1.6 mn ton’ a ulaştı. 2009 sonu itibariyle ise kapasitenin 2.5 mn ton’a ulaşmasını bekliyoruz.

Türkiye ve Rusya’da yapılan kapasite yatırımlarından kaynaklanan yüksek harcamaların, 2009 yılında

etkisini yitirerek marjları ve karlılığı olumlu yönde etkileyeceğini düşünüyoruz.

ANACM

(AL)

Rusya’daki güçlü büyüme dinamiği şirketi olumlu etkilerken, şirketin %42 pazar payı olduğu daha yüksek

kaliteli bira şişe segmentine ülke bazındaki kayıştan olumlu yönde etkilenerek rakiplerine karşı avantaj

yakalamasını beklemekteyiz.

Yurtiçi cam ambalaj pazarındaki monopol pozisyonu, cam nakliyatının maliyetli ve zahmetli olması

nedeniyle, iç pazardaki ithalat riskinin az oluşu ve Anadolu Cam’ın Rusya pazarına giren ilk cam

şirketlerinden biri oluşu şirketin güçlü yanları olarak sayılabilir.

Rusya’daki hızlı büyümeye paralel olarak ilginin artarak aşırı kapasitenin ortaya çıkması, ağır yatırım

programı nedeniyle yüksek harcamalar, Rusya’da artan rekabet ve Türkiye’deki düşük kişi başına cam

ambalaj tüketimi ve düşük geri dönüşüm oranı nedeniyle şirketin enerji tasarrufuna gidememesi işe şirket

için başlıca risk unsurlarıdır.

Türkiye’nin IMF ile yeni bir anlaşma imzalaması beklenmektedir. Bu Türkiye riskinin azalacağına işaret

etmektedir. Bu durumda Arçelik gibi borçlu şirketler daha az riskli olarak algılanabileceklerdir. Arçelik

son yıllarda yurtiçinde beyaz eşya talebinin durgunlaşması ve finansal borcu sebepleriyle uzun zamandır

IMKB’nin altında performans göstermiştir. 2009 yılını Arçelik’e olumu performansı sağlayacak gelişmelerin

bir araya gelme süreci olarak değerlendirmekteyiz. Arçelik için Al tavsiyesi vermekteyiz.

Arçelik halen yüklü borç taşıyor görünmektedir. Şirket’in 9A08 sonu itibariyle 3 milyar TL tutarında net

borcu bulunmaktadır.

Ancak bu borcun büyük bir kısmı şirketin bayi finansman faaliyetlerinden

kaynaklanmakta olup, şirketin 1.4 milyar TL tutarındaki net ticari alacakları ile birlikte değerlendirilmelidir.

Bunun yanısıra, şirketin finansal borçlarının oldukça ağırlıklı bir bölümü TL cinsindendir ve şirketin kısa

yabancı para pozisyonu bulunmamaktadır.

Arçelik TL’nin hızlı biçimde bir değer kaybından olumsuz

etkilenmemektedir.

ARCLK

(AL)

Arçelik hisse senetlerinin 2008 yılında IMKB100 endeksinin altında performans göstermiş olmasının en

önemli sebebi, 2003 yılından sonra patlama gösteren iç talebin son yıllarda durgunlaşmasıdır. Ancak

burada lüks olmayan beyaz eşyaların kullanım sürelerinin yaklaşık 8 yıl gibi bir süreye düştüğünü ve

tüketim döngüsünün dip noktasında olabileceğimizi hatırlatmakta fayda görmekteyiz.

Türkiye

ekonomisinin %4.5 oranında büyüdüğü 2007 senesinde beyaz eşya yurtiçi toptan satışları %5.5 oranında

azalmıştır. Keza, 2008 yılının ilk 11 ayında sektör toptan satışları ancak penetrasyonu düşük olan bulaşık

makinesi satışlarındaki %25 artışa istinaden %4 oranında büyüyebilmiştir.

Arçelik’in 2009 yılında

satışlarının, pazar payında tedrici bir gerileme ile birlikte, genel ekonomideki gerileme beklentimize de

paralel olarak %7.5 oranında gerilemesini beklemekteyiz. Ancak, 2010 yılında, GSYİH’nın büyümesinin

beyaz eşya talep döngüsünün dip noktasından çıkışıyla karşılaşması neticesinde iç pazarın en büyük

oyuncusu olan şirketin satışlarının %6 oranında büyümesini beklemekte ve 2009 yılında bu beklentinin

satın alınmasını beklemekteyiz.

Avrupa piyasalarındaki gerileme beklentilerine rağmen, talebin daha düşük fiyatlı/kaliteli ürünlere

kaymasını ve Arçelik’in 2009 yılında uluslararası satışlarının artmaya devam etmesini beklemekteyiz.

Kredi sıkışıklığı ve vadelerin kısalması sebebiyle, halihazırda bir kısım Avrupa talebinin Uzak Doğu ülke

ürünlerinden daha etkin ihracat yapabilen çevre ülke ürünlerine kaydığı gözlenmiştir. Bunun sonucunda,

TL’nin de göreceli olarak değer kaybı ile Arçelik uluslararası satış hacmini ve/veya kar marjlarını

arttırabilecektir.

• Şirket yılın ikinci çeyreğinde beklentilerin üzerinde 128 milyon YTL kar açıkladı. Yılın ilk çeyreğinde kur

farkı giderlerinden kaynaklanan zararda böylece tersine dönmüş oldu.

•

AYGAZ

(AL)

Şirket LPG piyasasında %30’luk Pazar payını koruyarak lider pozisyonunu devam ettirmektedir.

• AYGAZ hisseleri 2008 yılsonu kar tahminimiz olan 478 milyon YTL üzerinden, 2.4x F/K oranıyla işlem

görmektedir.

• 3,84 YTL hedef fiyat ile AYGAZ hisseleri için verdiğimiz AL tavsiyesini muhafaza ediyoruz.

8

31 Mart 2009

ANSGR

(AL)

BAGFS

(TUT)

•

Dünya’da ve Türkiye’de kötüleşen ekonomik konjonktüre rağmen agresif karlılık stratejileri ve riskten

kaçınan portföyüyle Anadolu Sigorta hisseleri için verdiğimiz “AL” tavsiyesini muhafaza ediyoruz.

•

2009 için Anadolu Sigorta’nın primlerinde beklediğimiz 2%’lik daralma şirket politikasının bir parçası olup

şirketin daha fazla teknik karlılık ve karlılığa yönelmesini destekleyecektir.

•

2008 başlarına kadar pazar payında lider konumda olan Anadolu Sigorta 2008 ilk 6 ayında 1.6% pazar

payı kaybedip 2. sıraya gerilemesine rağmen net teknik kar rakamlarını 2007 senesinin 3 katına kadar

yükseltmiştir.

•

2008 yıl sonu net karını 2007 yılına göre 100% bir sıçramayla kapatmasını beklediğimiz Anadolu

Sigorta’nın 2009 senesindeki net karında öngördüğümüz 9%’luk düşüş 2010 senesi ve sonrasında

toparlanarak tekrar eski büyüme seviyelerini koruyacaktır.

•

Anadolu Sigorta’nın portföyünün sadece 13%’ü IMKB hisse senetlerinden, geri kalan kısmı ise sabit getirili

menkul kıymetlerden

oluşmakta olup, IMKB ‘deki

volatiliteden rakiplerine kıyasla daha az

etkilenmektedir. Portföy yapısının 2009 yılında da değişmemesini öngörerek bulunduğumuz konjonktürde

şirket performansı için pozitif etki yaratmasını bekliyoruz.

•

Sigorta piyasasında 2007 senesinde yürürlüğe girmiş olan yeni mevzuat ile birlikte, sigorta şirketlerine

yeni bir çok yaptırım gelmiştir. Bunlardan en önemlisi şirketlerin ayırmaları gereken teknik karşılıkların

hesaplanmasında yapılan değişikliklerdir. Anadolu Sigorta teknik karşılıklar konusunda tüm gerekleri

yerine getirmiş ve ekstra karşılıkları hesaplarına yansıtmıştır. Bu karşılıklar nedeniyle 2008 yıl sonu

karlarında diğer sigorta şirketi karlarında görülecek olan negatif etki Anadolu Sigorta finansallarına

yansımayacak, karlılığına negatif bir etkisi olmayacaktır.

•

Bağfaş için tavsiyemiz Al’dır. Şirket uluslararası rakipleri ile karşılaştırıldığında oldukça iskontolu işlem

gördüğü gözlenmektedir.

•

Global trendler gübre talebinin kuvvetli olarak devam edeceğini göstermektedir. Bagfaş’ın artan trend

halinde hareket eden gübre fiyatlarının olumlu etkisini mali tablolarına yansıtmaya devam etmesini

beklemekteyiz.

•

Karlılık marjlarının 2008 yılında, hızlı artış gösteren hammadde fiyatları nedeniyle hafif daralmasını

beklemememize rağmen, marjlardaki 2007 yılında elde edilen kuvvetli seviyelerin sürmesini

beklemekteyiz. Bunun yanı sıra Bagfaş, kendi ihtiyacı olan elektriği de üretebilen tek entegre gübre

üretimi fabrikası olması sebebiyle maliyet avantajına da sahiptir. Şirketin nakit yaratma gücünün

önümüzdeki dönemlerde de devamını beklemekteyiz.

Borusan Mannesmann Boru’ya, şirketin güçlü piyasa konumu sebebi ve sıcak haddelenmiş çelik

fiyatlarında dengeli artış beklentimiz sonucunda “Al” tavsiyesi vermekteyiz.

Çelik boru talebinin mutedil ölçüde artarak devam etmesini, inşaat sektöründeki büyümenin yavaşlayarak

da olsa devam etmesini beklemekte ve inşaat boruları tüketiminin bu ölçüde artmasını beklemekteyiz.

BRSAN

(TUT)

Şirketin satılan mallarının maliyetlilerinin %80’ini sıcak haddelenmiş rulolar oluşturmaktadır. Sıcak

haddelenmiş ürün fiyatlarında volatilite, şirketin karlılık marjları için olumlu olmamaktadır. Ancak sıcak

haddelenmiş ürün fiyatlarının yüksek ve daha dengeli seyretmesini beklemekteyiz. Bunun yanında şirketin

gerçekleştirdiği uzun dönemli hammadde alım anlaşmalarının da karlılık üzerinde olumlu etkide

bulunacağını düşünüyoruz.

Borusan Boru’nun yurtiçi piyasada %33 oranında pazar payı bulunmaktadır. Şirket pazardaki gelişme

potansiyeline paralel olarak halihazırda kendisini konumlandırmış ve bununla ilgili kapasite artırım

yatırımlarına başlamıştır. Borusan Boru’nun toplam üretim kapasitesinin 2008 sonunda yaklaşık 900,000

tona ulaşmasını beklemekteyiz. Şirketin Mannesmann’la ortaklığı sonucunda BMB artan kapasitesinin

yurtdışı pazarlarda satışının gerçekleşmesi daha da kolaylaşmıştır. Böylelikle şirket sektördeki diğer

üreticilerden farklı olarak yüksek bir kapasite kullanım oranında (%80 civarında) faaliyet

gösterebilmektedir.

9

31 Mart 2009

Türk ekonomisindeki ve global ekonomideki belirsizliğe rağmen, şirketin yeni yatırımlarının

önümüzdeki dönemlerde karlılığını olumlu yönde etkileyeceğini düşünüyoruz. Trader Media East

şirketinin satın alınması, D-Smart’ın faaliyete geçmesi ve diğer yatırımları sayesinde şirketin

gelirleri 2007 yılında %27 oranında artış göstermiştir. Ayrıca yurtdışında yapılan yatırımların

etkisiyle şirketin gelirleri çeşitlendirilmiş ve böylece yurtiçi faaliyetlere olan bağımlılığı azalmıştır.

Şirketin yurtdışında faaliyet gösterdiği Doğu Avrupa ülkelerinin büyüme potansiyelleri çok yüksek

olmakla birlikte, global ekonomideki daralma nedeniyle 2009 yılında şirketin reklam gelirlerinde

düşüş meydana gelecektir.

Şirketin 2008/09 itibariyle sahip olduğu 1.3 milyar TL’lik açık döviz pozisyonu şirket için büyük risk

oluşturmaktadır. Bundan dolayı önümüzdeki dönemlerde TL’nin dolar karşısında daha fazla değer

kaybetmesi şirketin karlılığını olumsuz etkileyebilecektir.

DYHOL

(TUT)

Şirket, %29 bedelli sermaye artışını gerçekleştirdikten sonra hisselerinin %9.8’ini Axel Springer’a

47 milyon euro karşılığında devretme kararı almıştır. Önümüzdeki yıllarda Axel Springer’ın ortaklık

payının artma olasılığı yüksektir.

Şirketin 2004-2006 yılları arasında yapmış olduğu iştirak hisseleri alım ve satım faaliyetleriyle ilgili

olarak Maliye Bakanlığı tarafından şirkete 826 milyon TL’lik vergi cezası kesilmiş ve karşılığında

yaklaşık 915 milyon TL’lik teminat istenmiştir. Şirket teminatı yatırmış; fakat bu vergi cezasının

haksız olduğunu iddia etmiş ve kaldırılması için tüm yasal haklarını kullanacağını açıklamıştır. Bu

sorunun çözümünün zaman alacağına inanıyoruz.

Hükümetle olan gerilim ve şirkete kesilen vergi cezası şirketin hisse fiyatında normalin üstünde

değer kaybına neden olmuştur.

Şirket net aktif değerine göre yaklaşık %60 oranında iskontolu işlem görmesine rağmen, 2009 yılı

boyunca ekonomide herhangi bir toparlanma beklemediğimiz için ve hükümetle olan gerilimin

devam ediyor olması nedeniyle şirket için “Endekse Paralel” tavsiyesinde bulunuyoruz.

ENKAI

(AL)

•

Net Varlık Değerinin %70 i Rusya’daki operasyonlarından gelen Enka İnşaat, bu ülkedeki inşaat ve

gayrimenkul piyasasındaki yerini sağlamlaştırarak büyüme potansiyelinden maksimum ölçüde

faydalanmaktadır.

•

Halihazırda Moskova’daki toplam A-sınıfı ofis alanlarının %20sine sahip olan Enka, Avrupa ortalamasının

çok üzerinde seyreden kira gelirleri sayesinde, gayrimenkul alanında diğer projelerine da kaynak

sağlamaktadır.

•

2009 itibariyle tam kapasite ile kullanılacak olan Taganskaya projesinin, NVD’ ne katkısının 1.2 milyar

dolar olması beklenmektedir.

•

İnşaat segmenti için bir diğer önemli ülke Romanya’dır. AB fonlarını kullanarak tüm karayolu ve diğer

altyapısını yenileyen bu ülke Enka için önemli fırsatlar arz etmektedir.

•

Artan petrol gelirlerine müteakiben, ilgili ülkelerdeki kuyu ve rafineri inşaatları da Enka için potansiyel

teşkil etmektedir.

•

Enka’nın Türkiye’de sahip olduğu 3 adet doğalgaz santrali halihazırda Türkiye’deki toplam kurulun

kapasitenin %16’sına tekabül etmektedir. Y-İ kontratıyla çalışan bu santrallerden 2018’e kadar her yıl

US$125mn gelir elde edilmektedir.

•

Türkiye’deki elektrik arz krizine çözüm kapsamında hükümetin sağladığı teşviklerden faydalanarak inşa

edilmeye başlanan santral inşaatları, Enka’nın Türkiye’deki inşaat piyasasından yeniden pay almaya

başlayacağını göstermektedir.

• Ramenka’nın perakende operasyonlarının elden çıkarılmasından sonra, halen şirket bünyesinde tutulan

gayrimenkullerin Rusya’daki yüksek getiriyi arttıracağını düşünüyoruz.

10

31 Mart 2009

FROTO

(TUT)

GUBRF

(AL)

2008/09 bilançosunu açıklayan Ford Otosan 2007/09 dönemine oranla daha düşük bir performans

göstermiştir. Şirketin gelirleri daha önceden açıklanan satış hacmine dayanan beklentilerimize paralel

olarak gerilemiştir. Kar marjı ise tahminimizin üzerinde bir gerileme gerçekleştirmiştir. Ford Otosan’ın yılın

3. çeyreğinde satış gelirleri (1,711 mlyn YTL) bir önceki yılın aynı dönemine oranla %2.0 oranında,

VAFÖK’ü (160 mlyn YTL) %20 oranında, net karı (87 mlyn YTL) ise %31 oranında düşüş göstermiştir.

Şirketin satış hacminde meydana gelen %11.0 oranındaki düşüş satış gelirlerinde %2.0 oranında bir

kayba neden olmuştur. Satışlarda en çok paya sahip olan modellerden Transit satışları 3. çeyrekte %3.0

oranında artmış ancak Transit Connect satışları ise %32 oranında gerilemiştir. Şirketin ihracat gelirleri

satış hacminde gerçekleşen %3.0 oranındaki düşüşe karşın %9.0 oranında yükselmiştir. Ford Otosan’ın

ihracatının 4. çeyrekte de düşüş göstermesi beklemekteyiz ancak bu düşüşe rağmen 2008 yılını 2007

yılının %8 üzerinde tamamlaması beklenmektedir.

Şirketin 2007/09 döneminde 12 mlyn YTL tutarındaki finansal giderine karşılık 2008/09 döneminde 7mlyn

YTL finansal gider gerçekleştirilmiştir. Eylül ayı sonu itibarıyla 195 mlyn YTL nakit pozisyonunu bulunan

şirketin Haziran ayı sonunda 236 mlyn YTL net borcu bulunmaktaydı. Buna karşın şirketin

gerçekleştirmesi beklenen 193 mlyn YTL değerindeki temettü ödemesi nakit pozisyonunu sıfırlamaktadır.

Basında çıkan haberlere paralel olarak, Ford Europe tarafından şirkete herhangi bir bildirim ulaşmasa da

Transit üretiminin 2011 sonrasında İngiltere’den Türkiye’ye kaydırılmasına yönelik bir beklenti

oluşmuştur. Öte yandan Ford Europe, Transit Connect üretiminin bir kısmını 2009 yılından sonra

Türkiye’den alıp Romanya’da gerçekleştirmeyi planlamaktadır. Ancak bununla ilgili de henüz kesin bir

açıklama yapılmamıştır. Ford’un Avrupa fabrikalarının üretim düzeninde gerçekleştirmeyi planladığı bu

değişiklikler, eğer zamanlama bu şekilde gerçekleşirse 2009-2011 arasında Ford Otosan aleyhine üretim

ve satış kaybıyla sonuçlanabilir. Ancak şu an için bu olasılıkları tahminlerimize ve değerlememize

yansıtmıyoruz.

•

Gübre Fabrikaları için 1,122 mn TL hedef piyasa değeri hesaplıyoruz. Bu değere göre %56 endekse

göreceli getiri potansiyeli olan şirket için “Al” önerisi veriyoruz.

•

Gübre Fabrikaları, Türkiye’nin en büyük çiftçi organizasyonu olan Tarım Kredi Kooperatifleri’nin %80’lik

bir oranla iştirakidir. Tarım Kredi Kooperatifleri, tüm kimyevi gübre ihtiyacını Gübre Fabrikaları’ndan

karşılamaktadır. Bu nedenle iç pazar talebi fiilen garantilenmiş durumdadır. Geçtiğimiz yılın sonbahar

aylarında imzalanan son tedarik anlaşması 2013’e kadardır ve bu beş yıl sonunda anlaşma yenilenecektir.

•

İran’ın ve Orta Doğu’nun en büyük kimyevi gübre tesisine sahip olan Razi Petrokimya Şirketi’nin

devralınması, Gübre Fabrikaları’na ciddi maliyet avantajları getirecektir. Bu avantajlar, şu an için Razi’nin

alımından kaynaklanan borçların yüksek gözükmesi sebebi ve küresel mali krizin etkisiyle

gölgelenmektedir. Bununla birlikte, Razi tesislerinin, önceden varsayılana oranla daha ciddi bir yenileme

yatırımlarına ihtiyacı olduğu görülmüştür. Ancak buna rağmen, Razi’nin satın alınmış olmasının Gübre

Fabrikalarını farklı kılmaya yeteceğine inanıyoruz.

•

Şirket, uzun dönemde düzenli ve devamlı gübre talebinin faydasını görecektir, ancak hali hazırda gübre

fiyatlarındaki volatilitenin kurbanı olmaktadır. 2009 yılıyla ilgili endişeler var olmakla birlikte, gittikçe

daha iyi beslenen, et-sever nüfus ve üretimi artan bio-yakıt üretimi de gübre talebini destekleyecektir.

Rusya başta olmak üzere Orta ve Doğu Avrupa ülkelerinde faaliyet gösteren seri ilan şirketi Trader Media

East (TME)’in satın alınmasıyla Hürriyet yaklaşık 300 milyon nüfusa ve 15 milyar dolarlık reklam pazarına

sahip bir coğrafyada bölgesel bir aktör haline gelmiştir.

2010 yılında global ekonomideki olası toparlanmanın etkisiyle Hürriyet’in faaliyet gösterdiği ülkelerde

reklamharcamalarının yüksek artış göstermesini ve bunun Hürriyet’in karlılığını büyük oranda arttırmasını

beklemekteyiz.

TME’nin satın alınmasıyla Hürriyet’in yurtiçi faaliyetlerebağımlılığı azalmıştır. 2008/09 itibariyle TME

konsolide gelirlerin %38’ini oluşturmaktadır. 2013 yılından sonra. TME’nin konsolide gelirler içindeki

payının %50’ye ulaşmasını beklemekteyiz.

Hürriyet, %10’luk tiraj payı ve %42’lik reklam payıyla Türk gazeteleri arasında lider durumdadır. Şirket

güçlü marka değerine, yazar kadrosuna ve ortağa sahiptir.

Şirket 2009 yılında yaklaşık 164 milyon dolarlık borç ödemesi yapacaktır. Bunun için şirketin gerekli

karlılığı ve nakit seviyesini sağlayacağına inanıyoruz. Bu sayede şirketin karlılığı üzerindeki kur kaybı

riski azalacaktır.

Çekici değerleme oranlarına ve %33’lük göreceli getiri potansiyeline rağmen, şirket ile ilgili riskler

ortadan kalkıncaya kadar şirket için TL1.06 hedef fiyatıyla TUT tavsiyesi veriyoruz.

HURGZ

(TUT)

11

31 Mart 2009

KARSN

(AL)

KRDMD

(AL)

•

Karsan, beklenen projelerin 2008 yılının son çeyreğinde devreye girmesiyle 2009 finansallarında ciddi bir

artış yaşayacaktır. İhracatın toplam gelirler içinde 2007deki %17’den 2009 itibariyle %72’ye

yükselmesini bekliyoruz. Bu da şirketin yurtiçi daralmalara olan direncini arttıracaktır.

•

Yeni projeler sayesinde, satış hacminin geçen yılki 9,544 adet seviyesinden 2009 yılında 40,950 adet

seviyesine çıkmasını bekliyoruz. Dolayısıyla, şirketin gelirlerinin 2007 yılındaki 252 mn YTL’ den 2009

itibariyle 872 mn YTL’ye ulaşacağını tahmin ediyoruz.

•

Ancak, çelik fiyatlarındaki artışın şirketin üretim maliyetlerini arttırması ve ihracat pazarlarındaki talep

zayıflığı, şirketin karlılık performansını baskı altında tutacaktır. Her ne kadar yabancı üreticilerle yapılan

yeni projeler maliyete karşı marjları koruyor; bazı projeler ise “al ya da öde” anlaşmaları ile hacim

kayıplarını önlüyor olsa da; şirket yine de olası proje iptal veya değişikliklerine karşı savunmasızdır.

•

Karsan’ın güçlü yönleri, esnek üretim kapasitesi sayesinde her aracı üretebilmesi, tasarım ve teknoloji

bilgisiyle araç geliştirebilmesi ve ufak yatırım harcamasıyla kapasitesini arttırabilme gücüdür. Öte

yandan, son olarak şirketin üst yönetimine sektörde uluslar arası tecrübesi olan isimlerin getirilmesi

yatırımcı güveninin yeniden tahsis edilmesi ve şirketin orta-uzun vadeli iş planları için oldukça olumludur.

•

Demir cevheri ve kömür fiyatlarındaki artış beklentileri çelik fiyatlarında da belirgin bir artışa sebep

olmuştur. Uzun ürünlerdeki fiyat artışı yılın 3. çeyreğinin başında durmuştur. Yılın sonuna kadar uzun ürün

fiyatlarında ancak hafif miktarda azalış beklemekte, genel olarak ortalama fiyatların 2007 yılının hayli

üzerinde kalmasını beklemekteyiz.

•

Hammadde fiyatlarındaki artışın, hammadde maliyetleri ve nihai mamul satış fiyatları arasındaki marjı

2008 yılında hafif daraltmasını öngörüyoruz. Öte yandan, Kardemir kapasite arttırım yatırımlarını

sürdürmektedir. Yeni fırın yatırımlarının maliyet avantajı getirmesini beklemekteyiz. Bu durumun da

hammadde maliyetleri ve nihai mamul satış fiyatları arasındaki marjda daralma beklentimizi telafi

etmesini beklemekteyiz. Böylece bu kapasite yatırımları şirketin 2007 yılında hayli kuvvetli olan karlılık

marjlarının 2008 yılında da bu yüksek seviyelerde kalmasına yardımcı olacağını düşünmekteyiz.

•

Şirketin katma değerli yeni ray ve profil üretimi kapasitesinin 2008 yılının tümünde işler durumda

olmasının da karlılığın kuvvetli kalmasında etkili olacağını düşünmekteyiz.

•

Türk ekonomisinin risk priminin yükselmesi, resesyonla beraber sistemik risk olasılığının artabileceği

endişeleri, marjlar üzerinde oluşan baskılar ve finansal kuruluşların yurtdışı borçlanmalarıyla ilgili

endişeler, Türk bankacılık endeksinin geçtiğimiz yıl 47% oranında değer kaybetmesine neden olmuştur.

•

Global piyasalarda yaşanmakta olan finansal paniğin azalma trendine girmesi, Amerikan Merkez

Bankası’nın para arzı artışı, yurtiçinde ise Merkez Bankası faiz indirimleri ve IMF anlaşması beklentileri

paralelinde Türk ekonomisinin risk priminin ve kredi temerrüt marjlarının azalacağını öngörerek, Türk

bankaları için verdiğimiz tavsiyeleri gözden geçiriyoruz. Bu bağlamda İş Bankası için tavsiyemizi 6.76TL

hedef fiyatı ile AL olarak revize ediyoruz.

•

İş Bankası hisse değerleme ve tahminlerimizi, finansal piyasaların mevcut durumu ve makro ekonomik

beklentilerimize paralel olarak güncellediğimizde, bankanın hedef fiyatı TL6.76 baz alınarak, 2009

tahmini F/K oranı 13.7, F/DD oranı 1.44, 2010 tahmini F/K oranı 11.7, F/DD oranı ise 1.30 olmaktadır.

•

İş Bankası, yaygın şube ağı, yüksek sermaye yeterliliği rasyosu, güçlü net faiz geliri ve komisyon

gelirlerinin yanı sıra, yatırım açısından gözde şirketlerden oluşan iştirakleri ile de 2009 yılında Türk

bankaları arasında risk/getiri dengesi açısından iyi bir konuma sahip olacaktır. Bu nedenle banka için

tavsiyemizi AL olarak revize ediyoruz.

ISCTR

(AL)

12

31 Mart 2009

• Otokar 2008 yılında aldığı savunma ihaleleri ile 2009 yılını büyük ölçüde garanti altına almayı başarmıştır.

Şirketin “Milli Tank Projesi” için 2009 yılında alacağı 80 milyon dolar geliri de düşündüğümüzde gelirlerinin

yaklaşık %40’ı garanti altına alınmıştır.

• Şirket son olarak Savunma Bakanlığı’nın açtığı ihaleden 861 adet araçlık kısmı kazanmıştır. Öte yandan

2009 yılının ikinci yarısında tamamlanması beklenen ve yine Bakanlık tarafından açılmış toplam 1,411

adetlik bir ihale daha bulunmaktadır. Şirket bu ihaleden de ürün gamına göre 1000 adetlik bir kısmın

kendilerine verilmesini beklemektedir. Bu iki ihaleden 2010 ve 2011 için toplam 215 milyon dolar gelirin

garanti edilmesini bekliyoruz.

OTKAR

(AL)

• Otokar için daha uzun vadeli beklenti Milli Tank Projesi’dir. AR&GE aşaması geçtiğimiz aylarda başlayan

projenin, ilk aşamada en az beş yıl boyunca toplam 500 milyon dolar ek gelir yaratması beklenmektedir.

Bu aşama tamamlanır ve üretim için onay verilirse Otokar’ın finansalları bugünkünden oldukça farklı bir

görünüme kavuşacaktır. Ancak uzun ve belirsiz bir süreç olduğu için AR-GE süreci dışında herhangi bir

gelir beklentisini değerlemeye dahil etmiyoruz.

• Şirketin güçlü yanı, diğer otomotiv üreticilerinde olmayan yüksek marjlı savunma sanayisindeki yeridir.

Öte yandan, savunma sanayi siparişlerinin devamlılığı ve süresi ihaleye dayalı olduğundan şirket açısından

belirsizlik yaratmaktadır.

TCELL

(TUT)

TRKCM

(AL)

Mobil iletişim pazarında operatörler arasındaki rekabet artarak devam etmektedir. Kuruluşundan bugüne

lider operatör olan Turkcell, halen pazardaki %56 payı ve 36.3 milyon abonesi ile en büyük oyuncudur.

Ancak şirketin 2005 yılının son çeyreğinden itibaren – beklentilerin üzerinde rekabet ettiği 3Ç08 haricinde

– pazar payı gerilemektedir. Turkcell’in pazar payının 2009 yılında da, mobil numara taşınabilirliğinin de

etkisiyle, tedricen gerilemesini, ancak operatörin piyasa liderliğini sürdürmesini beklemekteyiz. Şirket için

Tut tavsiyemizi sürdürmekteyiz.

Turkcell’in güçlü nakit yaratma gücünü sürdürmesini beklemekteyiz.

Şirket belli başlı yatırımlarını

tamamlamıştır. Artan rekabet ortamı ile faaliyet ortamı gelişmiş, ve bunların neticesinde Turkcell kuvvetli

nakit yaratmaya başlamıştır. Turkcell’in kuvvetli nakit akımı, yurtiçindeki sayıları 9A08 sonu ile 36.3

milyonu bulan abonesi ile desteklenmektedir. Şirket 2007 yılında %41.5 FAVÖK marjı ile 3.4 milyar TL

FAVÖK yaratmıştır. Turkcell’in FAVÖK marjının 2008 yılında %37’ye gerilemesini ve 3.3 milyar TL FAVÖK

elde etmesini beklemekteyiz.

Turkcell’İn 9Q08 sonunda 2.9 milyar TL tutarında net nakdi bulunmaktadır.

Şirketin önümüzdeki

dönemlerde de bu kuvvetli nakit pozisyonunu sürdürmesini beklemekteyiz. Turkcell bu nakit pozisyonu ile

IMKB’de işlem göre şirketler içinde en kuvvetli net nakit pozisyonuna sahiptir. Bu sebeple şirket hisseleri

likidite sıkışıklığının gündemde olduğu ve finansal piyasalarda çalkantılar yaşanan son üç ayda IMKB100

endeksinin %42 üzerinde performans göstermiştir.

Turkcell’in bu performansı kuvvetli nakit pozisyonu

sebebiyle yatırımcılara güvenli bir alternatif oluşturmasına bağlıdır.

Şirketin yılın son çeyreğindeki operasyonel performansının yılın 3. çeyreğine kıyasla daha zayıf

gerçekleşmesini beklemekteyiz. Şirketin beklentilerin altında geçen 1. çeyrek performansından sonra

yılının 2. çeyreğinde iyileşme belirtileri gözlenmiş ve Turkcell yılın 3. çeyreğinde yatırımcılara faaliyetlerinin

kuvvetlendiğini ikna eden sonuçlar açıklamıştır. Mevsimsellik ve mobil numara taşınabilirliğinin de etkisiyle

Turkcell’in yılın son çeyreğinde 3. çeyreğe göre daha zayıf performans endikatörleri açıklanmasını

beklemekteyiz.

•

2007 yılı içinde faaliyete geçen ek kapasite ile toplam kapasite 1.5 mn ton’a ulaşmıştır. Bulgaristan’daki

kapasite artışı ile Rusya ve Polatlı’da yapılması beklenen yatırımlarla kapasitenin 2010 sonunda 2.16 mn

ton’a ulaşması bekleniyor.

•

Ürün gamı çoğunlukla işlenmemiş camı kapsamaktadır ve bu ürün grubu işlenmiş camın oldukça altında bir

fiyatla satılmaktadır. Öte yandan, enerji verimliliği konusunda Avrupa standartlarının devreye girmesiyle

işlenmiş cama yönelik talepte artış olmasını öngörüyoruz. İşlenmiş camların 2010 yılında toplam gelirler

içindeki payının %48 seviyesinden %56’ya çıkmasını bekliyoruz.

•

Rusya’da yapılacağı açıklanan yatırım, Anadolu Cam’ın da fabrika kuracağı Krasnodar bölgesinde olacaktır.

Her nekadar şu anda ülkede talep daralması yaşansa da, Rusya yatırımının bölgedeki üretim maliyetlerinin

düşüklüğü (Türkiye’ye kıyasla %30 daha düşük işçi ve enerji maliyetleri) ve uzun vadede büyüme

potansiyeli nedeniyle yatırım katkısının olumlu olmasını ve Trakya Cam’ın yurtiçi pazara olan bağımlılığını

azaltmasını bekliyoruz.

•

Trakya Cam’ın yurtiçindeki tek üretici olması şirkete fiyatlama ve satış koşulları konusunda avantaj sağlasa

da, Çin ürünlerine uygulanan ticaret kotasının bu yılın Nisan ayında bitecek olması önemli bir risk

oluşturmaktadır. Her ne kadar kotanın ton başına vergi şekline dönüştürülerek muhafaza edilebileceğini

düşünsek de, pazar payı ve fiyatlama olarak Trakya Cam’ı negatif etkileyebileceğini öngörüyoruz.

13

31 Mart 2009

TOASO

(AL)

2007 yılının son çeyreğinde lansmanı yapılan Mini Cargo, Tofaş’ın hafif ticari araç segmentindeki pazar

payını %8 oranında yükseltmesini sağlamıştır. Bu da daralan pazarda Tofaş’ın satış adetlerini ve gelirlerini

arttırmasını mümkün kılmıştır. 2009 yılında da, bu model için Fiat’la yapılan ihracat anlaşmalarının sabit

kar marjı ve “al ya da öde” özelliklerine sahip olması, şirkete daralan yurtiçi ve yurtdışı pazarlara karşı

kısmen koruma sağlayacaktır.

Öte yandan Yeni Doblo’nun 2009 yılı ortalarında lansmanının yapılması, yeni modelin marjlarının eskisine

nazaran daha yüksek olması nedeniyle karlılığı olumlu etkileyecektir. Ayrıca Doblo’nun toplam yurtiçi

satışlarının yaklaşık %55’ine tekabül etmesi nedeniyle de etkinin belirgin olmasını bekliyoruz.

Tofaş’ın kapasite kullanım oranının geçmiş yıllar ortalaması %50 civarındadır. 2008 yılında ise kapasite

artışları ve küresel krize rağmen bu oran %85’e ulaşmış ve marjları olumlu etkilemiştir. 2009 yılında bu

oranın %73’e düşeceğini öngörsek de yine de ortalamanın üstünde olacak ve 2010 yılında tekrar 2008

seviyesine geri dönecektir.

Şirketin hızlı yatırım süreci nedeniyle artan borç pozisyonu*, tüm dünyada artan hammadde fiyatları** ve

yurtdışı ve yurtiçi otomotiv talebine yönelik endişeler, şirketin hisse performansı üzerindeki baskıyı aşırı bir

biçimde arttırmıştır. Geçtiğimiz yıl Tofaş %60 oranında endeksin altında performans göstermiştir.

*

Projeler için alınan borçların tüm kur ve faiz riskleri yabancı ortağa aittir. Ayrıca “al ya da öde”

anlaşmalarıyla yabancı ortağa satılacak miktar, dolayısıyla borcun ödenecek gelirler garanti altındadır.

**

İhracattan elde edilen karlılık marjları sabitlenmiştir, dolayısıyla hammadde fiyatlarındaki artış yurtdışı

satışlardan elde edilen karı etkilemez. 2008’den itibaren şirketin gelirlerinin yaklaşık 70-75%’inin ihracattan

geleceğini hesapladığımız için marjlardaki maliyet artışlarına bağlı oynaklık azalacaktır.

Ülkemizin stratejik konumunun da etkisiyle 3 saatlik uçuş mesafesinde 55 ülkenin bulunması Türk

Havayolları için önemli bir avantajdır. Şirketin iç ve dış hatlardaki pazar payı sırasıyla %64 ve %47

seviyesindedir. Böyle ciddi pazar paylarına sahip şirketin Star Alliance üyesi olmasıyla beraber dünya

çapında tanınması, business ve transit yolcu anlamında da ciddi artışlar sağlaması beklenmektedir.

Şirket, Avrupa Havayolları Birliğinin (AEA) yolcu büyümesinin oldukça üzerinde büyümeler kaydetmektedir

(11A08: AEA -%1, THY +%15).

Şirketin filosunun büyümesine paralel olarak gençleşmesi akaryakıt giderleri açısından önemlidir. Benzer

şirketlerle karşılaştırıldığında akaryakıt maliyeti açısından önemli bir gösterge olan AKK(arzedilen koltuk

km) başına yakıt (9A08) €c2.21 seviyesindedir. Bu rasyo

Lufthansa, Iberia, ve BA’de sırasıyla

€c2.78,€c2.39 ve €c2.31 seviyelerindedir. Şirket, 2008’de koruma mekanizması olmaması sebebiyle petrol

fiyatlarındaki artışın bir bölümünü (ca.40-50%) yolcularına surcharge artışı şeklinde yansıtma yoluna

gitmiştir. Petrol fiyatlarının düştüğü ortamda böyle bir koruma mekanizmasının olmayışı şirket için

pozitiftir.

Giderlerde en büyük ikinci gider olan personel giderleri açısından THY benzerlerine göre maaşların o

ülkelere göre relatif olarka düşük olması sebebiyle şanslı konumdadır. Şirket, kontrolü dışında kalan petrol

fiyatları kaynaklı giderler dışındaki tüm giderleri etkin bir şekilde kontrolü artırmayı amaçlamaktadır. Call

centerların out source edilecek olması bu anlamda önemli bir göstergedir.

Şirket hakkındaki tavsiyemiz AL’dır.

THYAO

(AL)

14

31 Mart 2009

•

Türk Telekom’un piyasa değeri, belli başlı tüm değerleme yöntemlerine göre alım için çekici

görünmektedir. Şirketin 2009T FK değeri 5.4x, FD/FAVÖK değeri ise 3.3xtür. 2009 ve 2010 yılları için

sırasıyla %15 ve %20 oranındaki temettü getirisi beklentileri ise şirket hisse fiyatının düşmesini engelleyici

özelliktedir. Şirketin piyasa değeri indirgenmiş nakit akımı ve eşlenikleri karşılaştırmaları da açık yükseliş

potansiyeline işaret etmektedir. Türk Telekom için Al tavsiyemizi sürdürrmekteyiz.

•

Türk Telekom’un en belirgin özelliği güçlü nakit yaratma kabiliyetidir. 2009 yılında şirketin faaliyetlerinden

elde ettiği nakit akımının yaklaşık 4 milyar TL’ye ulaşmasını beklemekteyiz. Şirket bu özelliği ile aynı

zamanda yatırım yapabilmekte, borcunu ödeyebilmekte ve yüksek oranda temettü ödeyebilmektedir.

•

Türk Telekom’un kuvvetli nakit akımını halihazırda ağırlıklı olarak şirketin sabit hat operasyonları

sağlamaktadır. Yurt içi sabit hatlar 2008 yılının son çeyreğinde rekabete açılmış olsa da bu rekabetin orta

dönemde sınırlı kalmasını beklemekteyiz; Türk Telekom bu piyasada açık ara ile en büyük operatördür.

Sabit hat gelirlerinin Türk Telekom’un nakit akımında önümüzdeki orta dönemde de ağırlıklı yerini

korumasını beklemekteyiz.

•

Türk Telekom’um geniş bant ve mobil iş kollarında büyümesini beklemekteyiz. Internet bağlantısında

sağlanacak olan KDV indiriminin de etkisiyle 2009 yılında da geniş bant pazarında hızlı büyüme

beklemekteyiz.

Mobil Numara Taşınabilirliği’nden şirketin (Avea’daki %81 oranındaki hissesi ile)

faydalanmasını beklemekteyiz. Avea, 2008 yılı sonunda mobil numara taşınabilirliğiile en fazla numara

taşıyan operatör olduğunu açıklamıştır. Türk Telekom’un entegre bir operatör olma özelliği de, şirketi

ayrıca ses trafiğinin sabit hatlardan mobil hatlara göç etmesine karşı da korunaklı kılmaktadır. Şirketin

nakit akımının temelini önümüzdeki yıllarda da sabit hatlar üzerinden elde edilen gelirlerinin oluşturmasını,

ve büyümenin geniş bant ve mobil segmentlerindeki büyüme ile sağlamasını beklemekteyiz.

•

Şirket’in devlete ait olan %30 oranındaki hissesinin Özelleştirme İdaresi tarafından satılması ihtimali hisse

fiyatında baskı yaratabiliyor olsa da, bu aynı zamanda devletin şirket’in iyi performansı ile de ilgili

olduğuna işaret etmektedir.

TTKOM

(AL)

• Tüpraş, tüm olumsuz koşullara rağmen, 2008 üçüncü çeyreğinde rafineri marjını hem geçen senenin hem

de Akdeniz Kompleks rafineri marjının üstünde gerçekleştirmeyi başarmıştır. Bu temel olarak 3 nedene

dayanmaktadır. Birincisi şirket mevcut yatırımlarının tamamlanan kısmıyla birlikte hem beyaz urun

üretimini arttırma imkanı bulmuş hem de beyaz ürünlerden görece daha karlı olanları üretmeye

başlamıştır. İkinci olarak ham petrol edinim kaynaklarının çeşitliliği nedeniyle daha ucuz ham petrol

işlemeyebilmiştir.

• Öte yandan şirketin temettü politikası ve yüksek temettü verimi devam edecektir. Koç Holding’in

özelleştirme borcunun finansmanına yardımcı olan temettü politikasının devam ettirileceğini ve hisseye

olan ilgiyi canlı tutacağına inanıyoruz.

TUPRS

(AL)

• Küresel büyüme endişeleriyle önemli ölçüde gerileyen petrol fiyatları Tüpraş’ın maliyetlerini aşağı

çekmektedir. Ayrıca Tüpraş’ın beyaz ürün verimliliğini arttıracak yatırımları ve düşük fiyatlı petrol

çeşitleriyle maliyetlerini daha da indirmesi olumludur. Ancak rafineri marjlarının petrol fiyatlarıyla direkt

olmasa da ilişkili olması ve düşen petrol fiyatlarının akaryakıt fiyatlarını da aşağı çekmesi Tüpraş’ın

karlılığını son tahlilde olumsuz etkileyecektir.

• OPET’in pazar payının beklentilerin üstünde artış göstermesinin şirketin karlılığına önemli katkı

sağlayacağını düşünüyoruz.

• Petrol ve dizel’e görece daha değersiz olan fuel oil ve asfalt gibi ürünleri belli süreçlerden geçirerek petrol

ve dizel’e çeviren “residuum upgrading” yatırımının hayata geçirilmesi orta ve uzun vade için Tüpraş’ın

gelir ve karlılığını olumlu etkileyecektir.

15

31 Mart 2009

•Turcas’in %30 paya sahip olduğu Shell&Turcas JV’nin yılın ilk çeyreğinde pazar payını %22’den %25’e

yükselterek operasyonel anlamda kuvvetli performansını sürdürmesi ve bu bağlamda hissenin 2008 EBITDA

tahminlerimize göre Petrol Ofisi’ne göre yaklaşık %40 daha ucuz kaldığı görülmektedir.

• Turcas’in %30 ortaklık payına sahip olduğu Socar&Turcas JV’nin Petkim’le ilgili kısa, orta ve uzun vadeli

yatırım planlarının uygulanmasıyla birlikte Petkim’den önemli oranda bir artı değer sağlanmasını

beklemekteyiz.

TRCAS

(AL)

• Şirket’in E.ON ve Iberdrola gibi enerji devleriyle yapmayı planladığı elektrik üretimi ve dağıtımı projeleri ile

önemli artı değer sağlanmasını beklemekteyiz. Yakin zamanda Rus Petrol şirketi Lukoil’in Akpet’i satın

almasıyla oluşan 500 milyon dolarlık yüksek değer Turcas’in piyasada ucuz fiyatlandığına işaret etmektedir.

• Şirketin sahip olduğu Petkim’in kapasitesini 2 katına çıkarma adına yapacağı ve yaklaşık 2 milyar dolar

tutarındaki yatırım ve bu yatırımın petrokimya sektöründeki döngünün yeniden zirve yapmasının beklendiği

2012–2013 yıllarında tamamlanacak olmasının şirkete önemli nakit girdisi sağlamasını ve bunun yanı sıra

sektörde önemli bir avantaj yaratmasını beklemekteyiz.

• Şirketin sahip olduğu Petkim’in en büyük sorunu olan nafta tedarik problemini Ceyhan ya da Petkim’in

kendi arazisine kurulacak rafineriyle aşılması düşünülmekte. 100 milyon dolarlık bir yatırımla Petkim’in

sahip olduğu stratejik konumu ile önemli olan limanında genişletme çalışmaları yapılmasının planlanmasını

ve ilgili yatırım sonucunda ciddi bir nakit girdisinin sağlanmasını beklemekteyiz. Petkim’in sahip olduğu

limana en yakın limanın İzmir limanı olması ve söz konusu limanın genişletilmesinin zor olması Petkim

limanının önemini arttırmakta ve limanın genişletilmesi dâhilinde yapılacak yatırımla birlikte nakit girdisinin

artacağını düşünmekteyiz.

VAKBN

(AL)

ZOREN

(AL)

Türk ekonomisinin risk priminin yükselmesi, resesyonla beraber sistemik risk olasılığının artabileceği

endişeleri, marjlar üzerinde oluşan baskılar ve finansal kuruluşların yurtdışı borçlanmalarıyla ilgili

endişeler, Türk bankacılık endeksinin geçtiğimiz yıl 47% oranında değer kaybetmesine neden olmuştur.

Global piyasalarda yaşanmakta olan finansal paniğin azalma trendine girmesi, Amerikan Merkez

Bankası’nın para arzı artışı, yurtiçinde ise Merkez Bankası faiz indirimleri ve IMF anlaşması beklentileri

paralelinde Türk ekonomisinin risk priminin ve kredi temerrüt marjlarının azalacağını öngörerek, Türk

bankaları için verdiğimiz tavsiyeleri gözden geçiriyoruz. Bu bağlamda Vakıf Banka için tavsiyemizi 2.00TL

hedef fiyatı ile AL olarak revize ediyoruz.

Vakıf Banka hisse değerleme ve tahminlerimizi, finansal piyasaların mevcut durumu ve makro ekonomik

beklentilerimize paralel olarak güncellediğimizde, bankanın hedef fiyatı TL2,00 baz alınarak, 2009 tahmini

F/K oranı 7.08, F/DD oranı 0.78, 2010 tahmini F/K oranı 6.7, F/DD oranı ise 0.71 olmaktadır.

Vakıf Bank, geçtiğimiz yıl IMBB 100 endeksine göreceli olarak 37% düşüş göstermiştir. Hissenin

yatırımcılar tarafından fazlaca cezalandırıldığını düşünüyoruz. Bankanın uzun dönemli düşük performansı,

güçlü mevduat yapısı, TL mevduat maliyetlerinin düşüklüğü ve Yapı Kredi Worldcard’la yapılan işbirliği

neticesinde elde edeceği komisyon gelirlerindeki artışlar nedenleriyle banka için tavsiyemizi AL olarak

revize ediyoruz.

Şirket, operasyonel karlılık açısından Ak Enerji gibi DUY fiyatlarının yüksek seyrinden olumlu etkilenmiş

olmasına rağmen şirketin finansallarında yer alan 600 milyon YTL’lik açık pozisyon şirketin 2008 1.

çeyreğinde 53 milyon YTL net zarar açıklamasına neden olmuştur. Bu durumun 2. çeyrekte düzelmesini

bekliyor olsak da önümüzdeki donemde riskli piyasa koşullarında dövizde meydana gelebilecek herhangi

bir sert yükselişin firmayı olumsuz yönde etkileyeceğini düşünüyoruz.

Şirketin borç yapısında devam eden yatırımlar nedeniyle hızlı yükselme gözlenmektedir.

Öte yandan şirket 2008 Mart ayı içerisinde toplam 141MW gücündeki Ankara Doğal Elektrik Üretim

tesislerinin özelleştirmesi ihalesini 510 milyon dolar bedelle kazanmıştır. Ayrıca şirket bu tesisler için

yaklaşık 150 milyon dolar gibi bir yatırım yapmayı planlamaktadır. İlk bakışta tesisler için ödenen ve

yatırım bedelleri yüksek gözükmekle beraber 2011 yılı itibariyle yatırımlar tamamlandığında tesislerden

100 milyon dolar yıllık bir EBITDA katkısı beklenmektedir.

Şirketin üretim tesisleri tamamen doğal gaz bazlı olup doğalgazdaki son donemdeki hızlı artıştan

operasyonel karlılık anlamında olumsuz etkilenme riski bulunmaktadır.

16

31 Mart 2009

*DEFANSİF (geri dönüşlerde daha az değer kaybetme olasılığı yüksek olan)

HİSSE SENETLERİ

Tavsiye Nedenleri

•

Ekonomik büyümenin yavaşladığı bir dönemde BİM’in önde gelen güvenli limanlardan biri olacağını

düşünüyoruz. Şirket, 2008’de açtığı 536 mağazayla (2007 sonu seviyesine göre %31’lik artış) tüketiciye

olan yakınlığı avantajını pekiştirmiştir.

•

Ekonomik belirsizliğin arttığı önceki dönemleri incelediğimizde yurtiçi tüketicilerin bir kerede yaptığı

alışverişte düşüş gerçekleştiği görülürken, daha sık alış verişe çıktıkları gözlenmektedir. Bu da mağaza

ağı geniş olan ve hemen her bölgede faaliyet gösteren BİM açısından avantajlı bir durumu ifade

etmektedir.

•

BİM’in 3Ç2008 finansallarının yarattığı hayal kırıklığı, hisse performansını etkilemiştir. Şirketin

marjlarındaki düşüşün sebepleri rekabet avantajını korumak amacıyla yüksek fiyatlardan tedarik ettiği

ürünleri tüketicilere zamlarla yansıtmamayı seçmesi, yeni açtığı depo ve mağazaların satışlara katkısının

yetersiz olmasına karşın maliyetlerde artışa neden olması, Ramazan ve okul açılış haftasının çakışması

sebebiyle katkılarının yetersiz olmasıdır.

•

Şirket, 2009 yılında iş modelini Fas’a da taşımak konusundaki çalışmalarını sürdürmektedir.

•

Dinamiklerine inandığımız, genişleme sürecini sürdüren, ekonominin küçüldüğü bir ortamda izlediği

indirim perakendeciliği stratejisinin de etkisiyle güvenilir limanlardan biri olan BİM, şirket hakkındaki

tavsiyemizi Al ‘a çektiğimiz 7 Kasım 2008’den beri endeksin %28 üzerinde getiri sağlamıştır. Şirketin bu

senenin başından beri performansı da göreceli olarak %19’la etkileyici seviyededir. Mart ayının ikinci

haftasında 2008 finansallarını açıklaması beklenen şirketin hisse fiyatında bazı hareketlenmeler

beklemekle beraber, son zamanlardaki hisse performansının endekse relatif olarak yükselme potansiyelini

azaltması sebebiyle tavsiyemizi Al’dan Endekse Paralel Getiri’ye çekiyoruz.

BIMAS

(TUT)

Kişi başı gazlı ve gazsız içecek tüketiminin düşük seviyelerde bulunduğu ve genç nüfus oranının yüksek

olduğu ülkelerde faaliyet göstermesi Coca Cola İçecek için güçlü bir büyüme potansiyeli sunmaktadır.

Coca Cola’nın 2008’in dokuz ayında konsolide finansalllarında en büyük katkı Türkiye kaynaklıdır. Türkiye

faaliyetleri hacmen %80, gelir bakımından %84 ve FAVÖK olarak ise %86 paya sahiptir. Kazakistan,

Azerbaycan ve Ürdün Türkiye’den sonra satış hacmine önemli katkı sağlayan ülkeler olarak bundan

sonraki süreçte dikkatle takip edilmelidir.

CCOLA

(TUT)

Eylül 2008 sonunda imzalanan Pakistan operasyonlarına ilişkin antlaşmayla şirket, bu ülkedeki Coca Cola

operasyonlarının yarısını kendi finansallarına konsolide edecektir. Bu konsolidasyonun CCOLA’nın gelir

tablosuna ilk etkileri 4Ç2008’de olacaktır. Bu ülkedeki tüketim potansiyeli de ciddi seviyededir.

Petrol fiyatlarındaki düşüşün şirketin hem paketleme maliyetleri (PET) hem de azalacak nakliyat giderleri

açısından önemli olduğu görüşündeyiz. Öte yandan genel emtia fiyatlarındaki gerileme şirkete hammadde

tarafında (şeker, şeker şurubu) bazı rahatlıklar sağlayabilir.

Genel olarak talep açısından 1Y2009’u parlak görmemekle birlikte 2010’a doğru şirketin operasyon

gösterdiği ülkelerde bir toparlanmanın başlayacağını ve bunun da finansallara yansıyacağını düşünüyoruz.

Şirketin Eylül 2008 sonu itibariyle TL674mn olan borcunun beklenen IMF antlaşması sonrasında

yatırımcılar tarafından daha az önemseneceği görüşündeyiz.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı

kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı

sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine

dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu yayında yer alan bilgiler, güvenilir olduğuna inanılan halka açık kaynaklardan elde edilmiş olup bu kaynaklardaki bilgilerin hata

ve eksikliğinden ve ticari amaçlı işlemlerde kullanılmasından doğabilecek zararlardan Global Menkul Değerler A.Ş. hiçbir şekilde

sorumluluk kabul etmemektedir. Bu yayında yer alan görüş ve düşüncelerin Global Menkul Değerler A.Ş. yönetimi için hiçbir

bağlayıcılığı yoktur. Global Menkul Değerler A.Ş. yayında adı geçen şirketlerin menkul kıymetini portföyünde bulundurabilir ve/veya

bu şirketlere danışmanlık hizmeti verebilir. © 2009 Global Menkul Değerler A.Ş.

17