Akbank Türk Anonim ġirketi'nden

Ortaklığımızın kayda alınmıĢ olan 4.000.000.000 toplam TL nominal değerli borçlanma

aracının halka arz edilecek 350.000.000 TL nominal değerli 1116 gün vadeli tahvil ve 350.000.000

TL nominal değerli 175 gün vadeli banka bonosu satıĢına iliĢkin duyurudur.

Söz konusu tahviller ve banka bonoları, Sermaye Piyasası Kanunu’nun 4’üncü maddesi

uyarınca Sermaye Piyasası Kurulu (Kurul)’nca 05/03/2012 tarih ve 14/T-706 ve 16/BB-706 sayı

ile kayda alınmıĢtır. Ancak kayda alınma ortaklığımızın ve tahvil ve banka bonolarının Kurul

veya kamuca tekeffülü anlamına gelmez. Tahvillere ve banka bonolarına iliĢkin olarak ihraçcının

yatırımcılara karĢı olan ödeme yükümlülüğü Kurul veya herhangi bir kamu kuruluĢu tarafından

garanti altına alınmamıĢ olup, yatırım kararının, ihraçcının finansal durumunun analiz edilmesi

suretiyle verilmesi gerekmektedir.

Sermaye Piyasası Kanunu uyarınca, sirküler ve eklerinde yer alan bilgilerin gerçeği dürüst

bir biçimde yansıtmasından ihraççılar sorumludur. Ancak, kendilerinden beklenen özeni

göstermeyen aracı kuruluĢlara da zararın ihraççılara tazmin ettirilemeyen kısmı için müracaat

edilebilir. Bağımsız denetim kuruluĢları ise, denetledikleri finansal tablo ve raporlara iliĢkin

olarak hazırladıkları raporlardaki yanlıĢ ve yanıltıcı bilgi ve kanaatler nedeniyle doğabilecek

zararlardan hukuken sorumludur.

Bu sirkülere dayanak olan izahname 22/07/2011 tarihinde Ġstanbul Ticaret Siciline tescil

edilmiĢ ve 28/07/2011 tarihli ve 7868 sayılı Türk Ticaret Sicil Gazetesinde ilan edilmiĢ, ilk

izahname güncellemesi 27/10/2011 tarihinde Ġstanbul Ticaret Siciline tescil edilmiĢ ve 2/11/2011

tarihli ve 7934 sayılı Türk Ticaret Sicil Gazetesinde ilan edilmiĢ, ikinci izahname güncellemesi

29/11/2011 tarihinde Ġstanbul Ticaret Siciline tescil edilmiĢ ve 5/12/2011 tarihli ve 7954 sayılı Türk

Ticaret Sicil Gazetesinde ilan edilmiĢ, üçüncü izahname güncellemesi ise 13/01/2012 tarihinde

Ġstanbul Ticaret Siciline tescil edilmiĢ ve 19/01/2012 tarihli ve 7987 sayılı Türk Ticaret Sicil

Gazetesinde ilan edilmiĢ olup, ortaklığımızın www.akbank.com adresli internet sitesi ile Kamuyu

Aydınlatma Platformu’nda (kap.gov.tr) yayımlanmıĢtır. Ayrıca baĢvuru yerlerinde incelemeye

açık tutulmaktadır. Yatırım kararının izahnamenin ve sirkülerlerin bütün olarak incelenmesi ve

değerlendirilmesi sonrası verilmesi gerekmektedir.

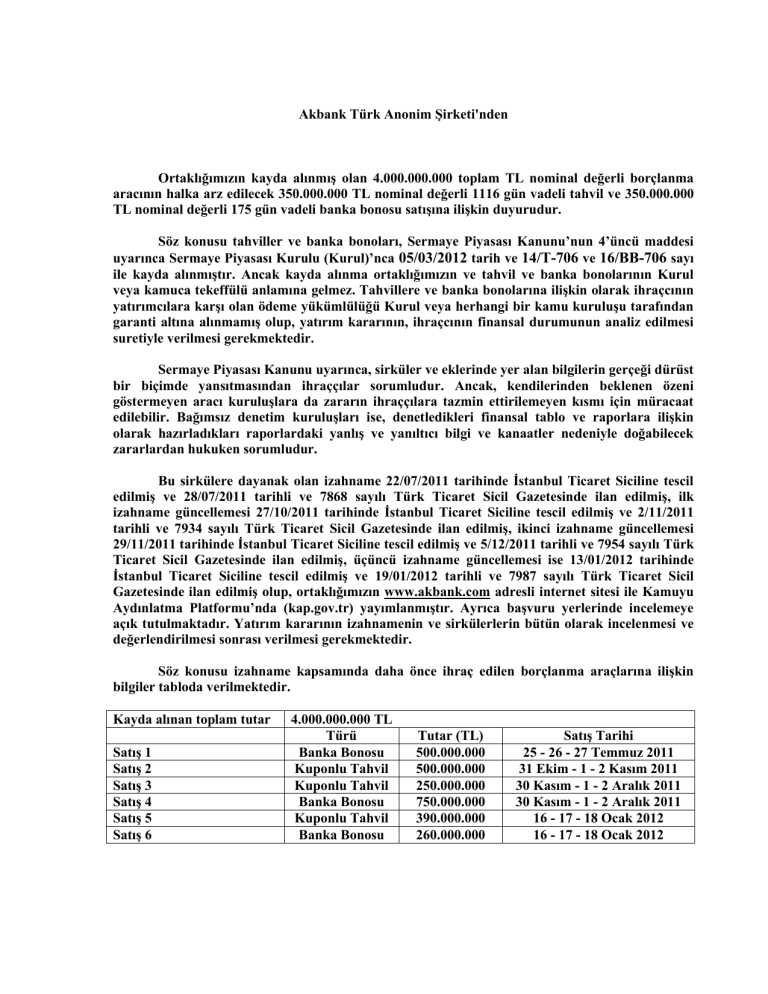

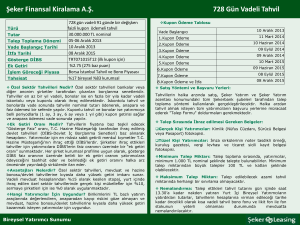

Söz konusu izahname kapsamında daha önce ihraç edilen borçlanma araçlarına iliĢkin

bilgiler tabloda verilmektedir.

Kayda alınan toplam tutar

SatıĢ 1

SatıĢ 2

SatıĢ 3

SatıĢ 4

SatıĢ 5

SatıĢ 6

4.000.000.000 TL

Türü

Banka Bonosu

Kuponlu Tahvil

Kuponlu Tahvil

Banka Bonosu

Kuponlu Tahvil

Banka Bonosu

Tutar (TL)

500.000.000

500.000.000

250.000.000

750.000.000

390.000.000

260.000.000

SatıĢ Tarihi

25 - 26 - 27 Temmuz 2011

31 Ekim - 1 - 2 Kasım 2011

30 Kasım - 1 - 2 Aralık 2011

30 Kasım - 1 - 2 Aralık 2011

16 - 17 - 18 Ocak 2012

16 - 17 - 18 Ocak 2012

1. ĠHRAÇ EDĠLEN TAHVĠL VE BANKA BONOSUNA ĠLĠġKĠN RĠSK FAKTÖRLERĠ

İşbu sirküler ile ihracı yapılacak olan tahvil ve banka bonosuna ilişkin ihraçcının yatırımcılara karşı olan

ödeme yükümlülüğü herhangi bir kamu kuruluşu tarafından garanti altına alınmamış olup, yatırım

kararının, ihraçcının finansal durumunun analiz edilmesi suretiyle verilmesi gerekmektedir.

1.1. Ġhraç edilen tahvil ve banka bonosuna iliĢkin riskler:

Ġhraçcı riski

Tahvil veya bono ihraçcısının borçlanma aracına ilişkin yükümlülüklerini kısmen veya tamamen

zamanında yerine getirememesinden dolayı karşılaşılabilecek zarar olasılığıdır.

Tahvil veya bono ihraçcısının anapara ve faiz yükümlülüklerini ödeyememesi durumunda yatırımcılar

alacaklarını hukuki yollara başvurarak tahsil edebilirler. Bankanın tasfiyesi halinde, öncelikle banka

borçlarının ödenmesi zorunlu olduğundan, tahvil veya bono sahipleri alacaklarının tahsilinde, hisse

senedi sahiplerine kıyasla daha önceliklidir.

Banka bono ve/veya tahvil alacakları İcra ve İflas Kanunu uyarınca imtiyazlı olmayan diğer tüm

alacaklarla aynı kategoride bulunmaktadır. Yürürlükteki icra ve iflas mevzuatına göre, Banka aleyhine

yürütülen takiplerde banka bono ve/veya tahvil alacakları imtiyazlı olmayan diğer bütün alacaklar ile

birlikte İcra İflas Kanunumuzun 206.maddesinde dördüncü sırada sayılan alacaklar kategorisine

girmekte olup 1, 2 ve 3. sıradaki alacaklar ödendikten sonra 4. sıradaki alacaklarla birlikte ödenir.

İhraçcının yükümlülüklerini yerine getirme sıralaması içinde ihracı planlanan tahvilin ve bononun yeri

aşağıda verilmiştir:

Tahvil ve bono alacakları İcra ve İflas Kanunu uyarınca imtiyazlı olmayan diğer tüm alacaklarla avnı

kategoride bulunmaktadır. Yürürlükteki icra ve iflas mevzuatına göre, Banka aleyhine yürütülen

takiplerde alacaklıların sıra cetvelindeki öncelik durumları İcra İflas Kanunu'nun aşağıda belirtilen 206.

maddesinde belirtildiği gibidir.

"Madde 206 - (DeğiĢik madde: 03/07/1940 - 3890/1 md.)

Alacakları rehinli olan alacaklıların satış tutarı üzerinde, gümrük resmi ve akar vergisi gibi Devlet

tekliflerinden muayyen eşya ve akardan alınması lazım gelen resim ve vergi o akar veya eşya bedelinden

istifa olunduktan sonra rüçhan hakları vardır.

Bir alacak birden ziyade rehinle temin edilmiş ise satış tutarı borca mahsup edilirken her rehinin idare ve

satış masrafı ve bu rehinlerden bir kısmı ile temin edilmiş başka alacaklar da varsa bunlar nazara alınıp

paylaştırmada lazım gelen tenasübe riayet edilir.

Alacakları taşınmaz rehniyle temin edilmiş olan alacaklıların sırası ve bu teminatın faiz ve eklentisine

şümulü Kanunu Medeninin taşınmaz rehnine müteallik hükümlerine göre tayin olunur. (Ek cümle:

29/06/1956 - 6763/42 md.) Alacakları gemi ipoteği ile temin edilmiş olan alacaklılarla gemi alacaklıları

hakkında Türk Ticaret Kanununun bu cihetlere ait hususi hükümleri tatbik olunur.

(Değişik fıkra: 17/07/2003 - 4949 S.K./52. md.) Teminatlı olup da rehinle karşılanmamış olan veya

teminatsız bulunan alacaklar masa mallarının satış tutarından, aşağıdaki sıra ile verilmek üzere

kaydolunur:

2

Birinci sıra:

A. İşçilerin, iş ilişkisine dayanan ve iflasın açılmasından önceki bir yıl içinde tahakkuk etmiş ihbar ve

kıdem tazminatları dahil alacakları ile iflas nedeniyle iş ilişkisinin sona ermesi üzerine hak etmiş

oldukları ihbar ve kıdem tazminatları,

B. İşverenlerin, işçiler için yardım sandıkları veya sair yardım teşkilatı kurulması veya bunların

yaşatılması maksadıyla meydana gelmiş ve tüzel kişilik kazanmış bulunan tesislere veya derneklere olan

borçları,

C. İflasın açılmasından önceki son bir yıl içinde tahakkuk etmiş olan ve nakden ifası gereken aile

hukukundan doğan her türlü nafaka alacakları.

Ġkinci Sıra:

Velayet ve vesayet nedeniyle malları borçlunun idaresine bırakılan kimselerin bu ilişki nedeniyle

doğmuş olan tüm alacakları;

Ancak bu alacaklar, iflas, vesayet veya velayetin devam ettiği müddet yahut bunların bitmesini takip

eden yıl içinde açılırsa imtiyazlı alacak olarak kabul olunur. Bir davanın veya takibin devam ettiği

müddet hesaba katılmaz.

Üçüncü Sıra:

Özel kanunlarında imtiyazlı olduğu belirtilen alacaklar.

Dördüncü Sıra:

İmtiyazlı olmayan diğer bütün alacaklar. Tahvil ve banka bonosu alacakları, dördüncü sırada sayılan

alacaklar kategorisine girmektedir.

(Ek fıkra: 17/07/2003 - 4949 S.K./52. md.) Bir ve ikinci sıradaki müddetlerin hesaplanmasında aşağıdaki

süreler hesaba katılmaz:

1.

İflasın açılmasından önce mühlet de dahil olmak üzere geçirilen konkordato süresi.

2.

İflasın ertelenmesi süresi.

3.

Alacak hakkında açılmış olan davanın devam ettiği süre.

4. Terekenin iflas hükümlerine göre tasfiyesinde, ölüm tarihinden tasfiye kararı verilmesine kadar

geçen süre.

Piyasa riski

Piyasadaki faiz oranlarının değişmesi ile ihraç edilen menkul kıymetin piyasa değerinde değişiklikler

olacaktır. Faiz oranlarındaki artış menkul kıymetin fiyatını düşürecektir. Faiz oranlarının düşmesi

menkul kıymetin fiyatını artıracaktır. İhraç edilen menkul kıymet yatırımcısı tarafından vadesine kadar

tutulacaksa yatırımcı faiz oranlarındaki değişimden etkilenmeyecek, yatırdığı anaparayı ve taahhüt

edilen faiz ödemelerini belirtilen vadelerde alacaktır. Ancak yatırımcının menkul kıymeti vadesini

beklemeden satması durumunda, yatırdığı anaparadan daha düşük bir tutara satması sözkonusu

olabilecektir. Söz konusu menkul kıymetin vadesi uzadıkça faiz oranlarından etkilenme riski de

artacaktır.

3

Spesifik Risk:

Olağan piyasa hareketleri dışında, menkul kıymet ihraçcısının yönetimlerinden ve mali bünyelerinden

kaynaklanabilecek sorunlar nedeniyle kredibilitesinin düşmesi sonucu meydana gelebilecek zarar

olasılığıdır.

Likidite Riski

Yatırımcının menkul kıymeti satarak yaptığı yatırımı nakde dönüştürmek istemesi durumunda, menkul

kıymetin alım satımı için mevcut piyasa yapısının sığ olması ve piyasalarda oluşan engeller ve

bölünmeler nedeniyle pozisyonlarını uygun bir fiyatta, yeterli tutarlarda ve hızlı olarak kapatamaması

veya pozisyonlardan çıkamaması durumunda ortaya çıkan zarar etme ihtimalidir.

1.2.

Diğer riskler:

Tahvillerin veya Banka Bonolarının Likiditesinin Yatırımcının Elinde Bulunan Tutara Bağlı

Olarak Kısıtlanması Riski

İhraç edilecek tahvillerin ve banka bonolarının işlem göreceği piyasada yapılacak işlem boyutları ile

ilgili alt limitler bulunmaktadır. Yatırımcının halka arzdan sonra sahip olduğu tahvil veya banka bonosu

tutarının bu alt limitlerin altında kalması durumunda tahvillerin veya banka bonolarının bu piyasada

satılması imkansız hale gelebilir.

Diğer

Akbank T.A.Ş. 5411 sayılı Bankacılık Kanunu hükümleri uyarınca faaliyet göstermekte olup, aynı

kanun hükümleri uyarınca BDDK’nın düzenleme ve denetimine tabidir. Bankacılık Kanunu ve ilgili

düzenlemelerde, öngörülen şartların oluşması halinde bankaların BDDK tarafından faaliyet izninin

kaldırılması ve/veya Tasarruf Mevduatı Sigorta Fonu’na devredilmesine ilişkin hükümler yer almaktadır.

İhraç ile borçlanılacak tutarlar Tasarruf Mevduatı Sigorta Fonu’na tabi değildir.

4

2. HALKA ARZ EDĠLECEK TAHVĠLLERE VE BANKA BONOLARINA ĠLĠġKĠN BĠLGĠLER

2.1.

Tahvil ve banka bonosu ihracına iliĢkin yetkili organ kararları:

Akbank Yönetim Kurulu tarafından, Akbank Ana Sözleşmesinin 21. maddesine istinaden

9.6.2011 tarih ve 9788 numaralı Yönetim Kurulu Kararı ile yurt içinde 4.000.000.000.Türk Lirası’na kadar farklı vadelerde Türk Lirası cinsinden banka bonosu ve/veya tahvil

ihraç edilmesi ve söz konusu ihraçlar kapsamında BDDK, SPK ve diğer merciler nezdinde

gerekli başvuruların yapılması için Genel Müdürlük’e yetki verilmesine karar verilmiştir.

Bu kapsamda; 02.03.2012 tarih ve 9870 numaralı Yönetim Kurulu Kararı ile, 350 Milyon

Türk Lirası tutarında yeni bir 6 ay vadeli banka bonosu ihracının ve 350 Milyon Türk Lirası

tutarında 3 yıl vadeli 3 ayda bir faizi belirlenen aylık kupon ödemeli değişken faizli tahvil

ihracının halka arz yoluyla gerçekleştirilmesi, bu ihraçlara ilişkin vade, faiz, dağıtım

esasları ve tahsisatların belirlenmesi, satışların tamamlanması ve İstanbul Menkul

Kıymetler Borsası’nda işlem görmesi de dahil olmak üzere gerekli bütün işlemlerin yerine

getirilmesini teminen Genel Müdürlüğün yetkili kılınmasına karar verilmiştir.

Bu sirküler, Yönetim Kurulu’nun vermiş olduğu söz konusu yetkiye dayanarak

ortaklığımızın 350.000.000 TL nominal tutarda tahvil ve 350.000.000 TL nominal tutarda

banka bonosu halka arzına ilişkin olarak hazırlanmıştır.

2.2.

Ġhraç edilecek borçlanma araçlarının;

a) Türü: Tahvil ve banka bonosu

b) ISIN kodu: Takasbank tarafından üretilecek, Akbank tarafından açıklanacaktır.

c) Nama/Hamiline olduğu: Hamiline

d) Borçlanma araçlarını kaydi olarak izleyen kuruluĢun unvanı, adresi:

Seri:II, No:22 sayılı Tebliğ uyarınca tahvillerin ve banka bonolarının ihracı kaydi

olacaktır. Tahviller ve banka bonoları aşağıda adresi verilen MKK nezdinde

açılacak müşteri hesaplarında kayden izlenecektir.

MKK Adres: Askerocağı Cad. Süzer Plaza No: 1-15 Kat:2 24367 Elmadağ / Şişli /

İstanbul

2.3.

Borçlanma aracının hangi düzenlemeler çerçevesinde ihraç edildiğine iliĢkin bilgi:

Tahviller ve banka bonoları Sermaye Piyasası Kurulu'nun 21 Ocak 2009 tarihinde

yayımlanan Seri:II, No:22 sayılı "Borçlanma Araçlarının Kurul Kaydına Alınması ve

Satışına İlişkin Esaslar Hakkında Tebliğ" uyarınca ihraç edilecektir.

Halka arz edilecek tahvillere ve banka bonolarına ilişkin talep toplama yöntemi, dağıtım

ilkeleri ve tahvil ve banka bonolarına ilişkin bedellerin yatırılması gibi esaslar ise Sermaye

Piyasası Kurulu'nun 3 Nisan 2010 tarihinde yayımlanan Seri:VIII, No:66 sayılı "Sermaye

Piyasası Araçlarının Halka Arzında Satış Yöntemlerine İlişkin Esaslar Tebliği" uyarınca

gerçekleştirilecektir.

5

2.4.

Ġhraç edilecek tahvillerin ve banka bonolarının yatırımcılara sağladığı haklar, bu

hakların kullanım esasları ve bu haklara iliĢkin kısıtlamalar:

Akbank, 1116 gün vadeli kuponlu tahvil ve 175 gün vadeli banka bonosu ihracı

gerçekleştirecektir.

Kuponlu ihraç edilecek olan tahviller yatırımcıya, tahvilin ihraç tarihinden itibaren belirli

periyodlarda faiz getirisi sunmaktadır. Buna göre yatırımcılar bu ihraçta, her 31 günde bir

olmak üzere toplam 36 defa kupon ödemesi alma hakkına sahip olacaktır. Tahvillerin

anaparası 36. kupon ödemesi ile birlikte bir defada ödenecektir.

İskonto esasına göre ihraç edilecek olan banka bonoları yatırımcıya, talepte bulunduğu

parasal tutarın talep toplama süresi sonunda oluşan faiz oranı ile belirlenecek nominal

tutarını, vade sonunda alma hakkı vermektedir. Belirlenen faiz oranı, yatırımcının vade

sonunda elde etmiş olacağı getiriyi oluşturacaktır.

Yatırımcıların aracı kuruluşlar nezdindeki hesaplarına, vade sonunda almaya hak

kazandıkları nominal tutarın ödemesi Takasbank nezdindeki MKK hesabı aracılığıyla

yapılacaktır.

MKK'ya üye kuruluşlar, ihraçcı tarafından brüt tutar üzerinden yapılacak yasal ve vergisel

kesintilerden sonra kalan net tutarı yatırımcılara ödeyeceklerdir.

Tahvilleri ve/veya banka bonolarını satın alan yatırımcıların haklarına ilişkin kısıtlamalar

ise aşağıda özetlenmektedir:

Tahvil ve/veya banka bonosu sahibi, Akbank'ın kar veya zarar riskine katılmaz.

Sadece Bankaya faiz karşılığında borç vermiştir.

Tahvil ve/veya banka bonosu sahipleri Akbank'ın yönetiminde söz sahibi

olmayacaktır.

Tahvil ve/veya banka bonosu sahipleri tahvil veya banka bonosundan doğacak

alacakları dışında, Akbank üzerinde, ortaklık, kar payı, oy hakkı gibi herhangi bir

hak sahibi değildir.

Tahvil ve/veya banka bonosu alacakları, İcra ve İflas Kanunu uyarınca imtiyazlı

olmayan diğer tüm alacaklarla aynı kategoride bulunmaktadır.

2.5.

Ġhraçcının yükümlülüklerini yerine getirme sıralaması içinde ihracı planlanan

borçlanma araçlarının yeri hakkında bilgi ile sıralamayı etkileyebilecek veya

borçlanma aracının ihraçcının mevcut ya da gelecekteki diğer yükümlülüklerinden

sonra gelmesine yol açabilecek hükümlerin özetleri:

Banka bono ve/veya tahvili alacakları İcra ve İflas Kanunu uyarınca imtiyazlı olmayan diğer

tüm alacaklarla aynı kategoride bulunmaktadır. Yürürlükteki icra ve iflas mevzuatına göre,

Banka aleyhine yürütülen takiplerde alacaklıların sıra cetvelindeki öncelik durumları İcra

İflas Kanunu'nun aşağıda belirtilen 206. maddesinde belirtildiği gibidir.

"Madde 206 - (DeğiĢik madde: 03/07/1940 - 3890/1 md.)

Alacakları rehinli olan alacaklıların satış tutarı üzerinde, gümrük resmi ve akar vergisi gibi

Devlet tekliflerinden muayyen eşya ve akardan alınması lazım gelen resim ve vergi o akar

veya eşya bedelinden istifa olunduktan sonra rüçhan hakları vardır.

6

Bir alacak birden ziyade rehinle temin edilmiş ise satış tutarı borca mahsup edilirken her

rehinin idare ve satış masrafı ve bu rehinlerden bir kısmı ile temin edilmiş başka alacaklar da

varsa bunlar nazara alınıp paylaştırmada lazım gelen tenasübe riayet edilir.

Alacakları taşınmaz rehniyle temin edilmiş olan alacaklıların sırası ve bu teminatın faiz ve

eklentisine şümulü Kanunu Medeninin taşınmaz rehnine müteallik hükümlerine göre tayin

olunur. (Ek cümle: 29/06/1956 - 6763/42 md.) Alacakları gemi ipoteği ile temin edilmiş olan

alacaklılarla gemi alacaklıları hakkında Türk Ticaret Kanununun bu cihetlere ait hususi

hükümleri tatbik olunur.

(Değişik fıkra: 17/07/2003 - 4949 S.K./52. md.) Teminatlı olup da rehinle karşılanmamış

olan veya teminatsız bulunan alacaklar masa mallarının satış tutarından, aşağıdaki sıra ile

verilmek üzere kaydolunur:

Birinci sıra:

A. İşçilerin, iş ilişkisine dayanan ve iflasın açılmasından önceki bir yıl içinde tahakkuk etmiş

ihbar ve kıdem tazminatları dahil alacakları ile iflas nedeniyle iş ilişkisinin sona ermesi

üzerine hak etmiş oldukları ihbar ve kıdem tazminatları,

B. İşverenlerin, işçiler için yardım sandıkları veya sair yardım teşkilatı kurulması veya

bunların yaşatılması maksadıyla meydana gelmiş ve tüzel kişilik kazanmış bulunan

tesislere veya derneklere olan borçları,

C. İflasın açılmasından önceki son bir yıl içinde tahakkuk etmiş olan ve nakden ifası gereken

aile hukukundan doğan her türlü nafaka alacakları.

Ġkinci Sıra:

Velayet ve vesayet nedeniyle malları borçlunun idaresine bırakılan kimselerin bu ilişki

nedeniyle doğmuş olan tüm alacakları;

Ancak bu alacaklar, iflas, vesayet veya velayetin devam ettiği müddet yahut bunların

bitmesini takip eden yıl içinde açılırsa imtiyazlı alacak olarak kabul olunur. Bir davanın veya

takibin devam ettiği müddet hesaba katılmaz.

Üçüncü Sıra:

Özel kanunlarında imtiyazlı olduğu belirtilen alacaklar.

Dördüncü Sıra:

İmtiyazlı olmayan diğer bütün alacaklar. Banka bono ve/veya tahvili alacakları, dördüncü

sırada sayılan alacaklar kategorisine girmektedir.

(Ek fıkra: 17/07/2003 - 4949 S.K./52. md.) Bir ve ikinci sıradaki müddetlerin

hesaplanmasında aşağıdaki süreler hesaba katılmaz:

1. İflasın açılmasından önce mühlet de dahil olmak üzere geçirilen konkordato süresi.

2. İflasın ertelenmesi süresi.

3. Alacak hakkında açılmış olan davanın devam ettiği süre.

4. Terekenin iflas hükümlerine göre tasfiyesinde, ölüm tarihinden tasfiye kararı verilmesine

kadar geçen süre.

7

2.6.

Nominal faiz oranı ve ödenecek faize iliĢkin esaslar:

a) Kupon ödeme dönemi, faizin ne zaman ödenmeye baĢlayacağı, son ödeme tarihleri:

1. 1116 Gün Vadeli Kuponlu Tahvil:

Sermaye Piyasası Kurulu'nun Seri:II No:22, “Borçlanma Araçlarının Kurul Kaydına Alınması ve

Satışına İlişkin Esaslar Hakkında Tebliğ”inde belirtilen esaslara uygun olarak ihraç edilecek tahviller

kuponlu olarak ihraç edilecektir.

Talep toplamanın son günü olan 14.03.2012 tarihini takip eden iş günü dağıtım sonuçları onaylanarak

ilan edilecek olup, sonuçların onaylanmasının ertesi iş günü olan 16.03.2012 yatırımcı hesaplarına

virmanlar gerçekleştirilecektir. Virmanların yapıldığı gün vade başlangıç tarihi olacaktır.

Vade başlangıç tarihinden itibaren 100.-TL nominal değerli 1 adet tahvile her 31 günde bir olmak üzere

yılda 12 kere (tahvilin vadesi süresince toplam 36 defa) kupon ödemesinde bulunulacaktır. Tahvillerin

anaparası, son kupon ödemesi ile birlikte vade bitiminde bir defada ödenecektir.

1116 gün vadeli ihraç edilen kuponlu tahvillerin vadesine ve kupon ödemelerine ilişkin bilgi aşağıdaki

gibidir:

Vade Başlangıç Tarihi

2. Kupon Ödeme Tarihi

4. Kupon Ödeme Tarihi

6. Kupon Ödeme Tarihi

8. Kupon Ödeme Tarihi

10. Kupon Ödeme Tarihi

12. Kupon Ödeme Tarihi

14. Kupon Ödeme Tarihi

16. Kupon Ödeme Tarihi

18. Kupon Ödeme Tarihi

20. Kupon Ödeme Tarihi

22. Kupon Ödeme Tarihi

24. Kupon Ödeme Tarihi

26. Kupon Ödeme Tarihi

28. Kupon Ödeme Tarihi

30. Kupon Ödeme Tarihi

32. Kupon Ödeme Tarihi

34. Kupon Ödeme Tarihi

36. Kupon ve Anapara Geri

Ödeme Tarihi (İtfa Tarihi)

16.03.2012

17.05.2012

18.07.2012

18.09.2012

19.11.2012

20.01.2013

23.03.2013

24.05.2013

25.07.2013

25.09.2013

26.11.2013

27.01.2014

30.03.2014

31.05.2014

01.08.2014

02.10.2014

03.12.2014

03.02.2015

1. Kupon Ödeme Tarihi

3. Kupon Ödeme Tarihi

5. Kupon Ödeme Tarihi

7. Kupon Ödeme Tarihi

9. Kupon Ödeme Tarihi

11. Kupon Ödeme Tarihi

13. Kupon Ödeme Tarihi

15. Kupon Ödeme Tarihi

17. Kupon Ödeme Tarihi

19. Kupon Ödeme Tarihi

21. Kupon Ödeme Tarihi

23. Kupon Ödeme Tarihi

25. Kupon Ödeme Tarihi

27. Kupon Ödeme Tarihi

29. Kupon Ödeme Tarihi

31. Kupon Ödeme Tarihi

33. Kupon Ödeme Tarihi

35. Kupon Ödeme Tarihi

16.04.2012

17.06.2012

18.08.2012

19.10.2012

20.12.2012

20.02.2013

23.04.2013

24.06.2013

25.08.2013

26.10.2013

27.12.2013

27.02.2014

30.04.2014

01.07.2014

01.09.2014

02.11.2014

03.01.2015

06.03.2015

06.04.2015

Kupon ödeme gününün tatil günü olması durumunda, kupon ödemesi takip eden iş günü yapılacaktır.

8

2. 175 Gün Vadeli Banka Bonosu:

Sermaye Piyasası Kurulu'nun Seri:II No:22, “Borçlanma Araçlarının Kurul Kaydına Alınması ve

Satışına İlişkin Esaslar Hakkında Tebliğ”inde belirtilen esaslara uygun olarak ihraç edilecek banka

bonoları iskontolu olarak ihraç edilecektir.

Sabit faizli olan banka bonolarının faizi, bir defada ve vade sonunda anapara ile birlikte ödenecektir.

Talep toplamanın son günü olan 14.03.2012 tarihini takip eden iş günü faiz oranı ve dağıtım sonuçları

onaylanarak ilan edilecek olup sonuçların onaylanmasının ertesi günü yatırımcı hesaplarına virmanlar

gerçekleştirilecektir. Virmanların yapıldığı gün vade başlangıç tarihi olacaktır.

175 gün vadeli ihraç edilecek banka bonolarının;

Vade Başlangıç Tarihi:

16.03.2012

Vade Sonu:

07.09.2012

olacaktır.

b) Faizin değiĢken olması durumunda, dayandığı gösterge faiz oranı ile buna dayanılarak hangi

yöntemle hesaplanacağı:

1. 1116 Gün Vadeli Kuponlu Tahvil:

Sermaye Piyasası Kurulu'nun Seri:II No:22, “Borçlanma Araçlarının Kurul Kaydına Alınması ve

Satışına İlişkin Esaslar Hakkında Tebliğ”inde belirtilen esaslara uygun şekilde, tahviller kuponlu olarak

ihraç edilmektedir.

Akbank tarafından ihraç edilen 1116 gün vadeli kuponlu tahviller değişken faizli olacaktır.

Kuponlu tahvillerin faiz ödemeleri 31 günde bir gerçekleşecektir. Bununla birlikte bu ödemelere baz

teşkil edecek “Gösterge Yıllık Bileşik Faiz” oranı her 93 günde bir hesaplanacak ve hesaplamayı izleyen

3 faiz ödemesi için aynı rakam kullanılacaktır.

Değişken faizli olacak tahvilin fiyatına baz teşkil edecek “Gösterge Yıllık Bileşik Faiz” oranı, T.C.

Hazine Müsteşarlığı tarafından ihraç edilmiş gösterge (benchmark) devlet tahvilinin (“GÖSTERGE”)

her bir kupon faizinin açıklandığı iş günü ve öncesindeki iki iş gününde İMKB Tahvil ve Bono Kesin

Alım Satım Piyasası’nda oluşan aynı gün valörlü ağırlıklı ortalama yıllık bileşik faizlerinin ortalaması

olarak hesaplanacaktır.

İhraç tarihinden önceki işgünü, birinci, ikinci, ve üçüncü kupona ilişkin faiz oranlarının baz faizinin

tespiti için yukarıda belirtilen “Gösterge Yıllık Bileşik Faiz” hesaplama prosedürü o tarihte geçerli olan

GÖSTERGE ile yapılacak ve bulunan Gösterge Yıllık Bileşik Faiz oranından 31 günlük gösterge

dönemsel faiz hesaplanarak ilk üç kupon ödemesine baz teşkil edecek kupon faiz oranı bulunacaktır.

3., 6., 9., 12., 15., 18., 21., 24., 27., 30., ve 33. kupon ödeme günlerinden bir önceki iş günlerinde, bu

numaralı ve bu numaraları izleyen iki kupona ilişkin faiz oranlarının baz faizinin tespiti için yukarıda

belirtilen “Gösterge Yıllık Bileşik Faiz” hesaplama prosedürü o tarihte geçerli olan GÖSTERGE ile

tekrarlanacak ve bulunan Gösterge Yıllık Bileşik Faiz oranından 31 günlük gösterge dönemsel faiz

hesaplanarak üç kupon ödemesine baz teşkil edecek kupon faiz oranı bulunacaktır. Dördüncü ve sonraki

kupon ödemeleri ile ilgili olarak, faiz açıklamasının yapılacağı gün ve ondan önceki iki iş günü oluşan

ağırlıklı ortalamalar hesaplamada kullanılacaktır.

T.C. Hazine Müsteşarlığı tarafından halka arzdan ve kupon ödeme dönemlerinden önce yeni gösterge

(benchmark) devlet tahvili ihraç edilmesi durumunda tahvilin faiz oranına baz teşkil edecek

9

GÖSTERGE yeni ihraç edilen gösterge devlet tahvili kullanılarak Ak Yatırım tarafından

güncellenecektir.

Kupon ödeme günlerinde GÖSTERGE yeni ihraç olmuş ve henüz İMKB Tahvil ve Bono Kesin Alım

Satım Piyasası’nda üç gün işlem görmemiş ise bir önceki gösterge (benchmark) devlet tahviline göre

hesaplamalar yapılacaktır.

2. 175 Gün Vadeli Banka Bonosu:

Sermaye Piyasası Kurulu'nun Seri:II No:22, “Borçlanma Araçlarının Kurul Kaydına Alınması ve

Satışına İlişkin Esaslar Hakkında Tebliğ”inde belirtilen esaslara uygun şekilde, banka bonoları iskontolu

olarak ihraç edilmektedir.

Banka bonolarının faiz oranının belirlenmesine baz alınacak DİBS'ler 175 gün vadeli banka bonoları

için; 25.04.2012 itfa tarihli TRT250412T11, 08.08.2012 itfa tarihli TRT080812T26, 07.11.2012 itfa

tarihli TRT071112T14 ve 20.02.2013 itfa tarihli TRT200213T25 kıymetleridir. Söz konusu DİBS’lerin

Banka Bonosunun talep toplama günlerinde oluşan ağırlıklı ortalama bileşik faizleri dikkate alınacaktır.

Belirtilen dört menkul kıymetten bir tanesinin vadesi banka bonosundan kısa ve bir tanesinin vadesi de

banka bonosundan uzun olmak üzere iki tanesi Akbank tarafından yatırımcı çıkarı, işlem hacmi vb.

kriterler gözönünde bulundurularak en iyi niyetle seçilecek, banka bonosunun vadesine gelen gösterge

faiz oranı doğrusal enterpolasyon yöntemiyle belirlenecektir.

c) Gösterge faiz oranının geçmiĢ ve gelecek performansının ve değiĢkenliğinin nereden takip

edilebileceği:

Sermaye Piyasası Kurulu'nun Seri:II No:22, “Borçlanma Araçlarının Kurul Kaydına Alınması ve

Satışına İlişkin Esaslar Hakkında Tebliğ”inde belirtilen esaslara uygun olarak ihraç edilecek tahvillere

ve banka bonolarına dayanak olacak "Gösterge Faiz" oranlarının hesaplanmasında kullanılan T.C.

Hazine Müsteşarlığı tarafından ihraç edilmiş DİBS’lerin geçmiş piyasa performansları, İMKB’ye ait

internet sitesinden (http://ww.imkb.gov.tr/DailyBulletin/DailyBulletin.aspx) takip edilebilmektedir.

Gösterge faiz oranının gelecek performansını takip etmeye yönelik bir araç bulunmamaktadır. Bununla

birlikte, DİBS'lerin faizleri, büyüme, sanayi üretimi, enflasyon, gibi ekonomik verilerin yanı sıra T.C.

Hazine Müsteşarlığı ve T.C. Merkez Bankası’nın politikalarından doğrudan etkilenmektedir. İkincil

piyasada tahvile olan talebin artması durumunda tahvillerin piyasa fiyatı yükselir ve faizi düşerken,

talebin azalması durumunda piyasa fiyatı düşer ve faizi yükselir. Yatırımcıların tahvilleri vadesinden

önce satmak istemeleri durumunda satış, ilgili gündeki piyasa fiyatı üzerinden gerçekleşecektir.

d) Gösterge faizi olumsuz etkileyebilecek olağanüstü unsurlar ve faize iliĢkin düzeltme kuralları:

T.C. Hazine Müsteşarlığı tarafından ihraç edilen DİBS'lerin faizleri, büyüme, sanayi üretimi, enflasyon,

gibi ekonomik verilerin yanı sıra T.C. Hazine Müsteşarlığı ve T.C. Merkez Bankası’nın politikalarından

doğrudan etkilenmektedir.

Hesaplamanın yapıldığı tarih itibarı ile Gösterge Faiz hesabına konu olan DİBS veya DİBS’lerin işlem

gördüğü İMKB Tahvil ve Bono Kesin Alım-Satım Pazarı'nda resmi tatil ve/veya genel olarak piyasayı

etkileyebilecek olağan ve olağanüstü koşullar nedeniyle piyasanın kapanması veya aksaklıklar

yaşanması durumunda geriye dönük olarak İMKB Tahvil ve Bono Kesin Alım-Satım Pazarı'nda ilgili

DİBS’lerin işlem gördüğü en son üç iş gününde oluşan ağırlıklı ortalama yıllık bileşik faizler

kullanılarak hesaplamalar Ak Yatırım tarafından yapılacaktır.

10

2.7.

Faiz ödemesinin türev bir kısmının olması durumunda, yatırımın değerinin dayanılan

aracın değerinden, özellikle risklerin açık bir Ģekilde ortaya çıktığı durumlarda nasıl

etkilendiği hakkında bilgi:

İhraç edilecek tahvil ve banka bonosuna ilişkin faiz ödemelerinin türev kısmı

bulunmamaktadır.

2.8.

Borçlanma aracının vadesi:

İhraç edilecek toplam 350.000.000.-TL nominal tutardaki tahvillerin vadesi 1116 gün

olacaktır.

İhraç edilecek toplam 350.000.000.-TL nominal tutardaki banka bonolarının vadesi 175 gün

olacaktır.

2.9.

Ġtfa sürecine iliĢkin esaslar:

Tahviller kuponlu olup, anapara ödemesi, 36. faiz ödemesi ile birlikte vade bitiminde bir

defada yapılacaktır.

Banka bonoları iskontolu olup, anapara ve faiz ödemesi vade bitiminde bir defada

yapılacaktır.

2.10.

Ġhraççının ya da yatırımcının isteğine bağlı olarak erken itfanın planlanması

durumunda itfa koĢulları hakkında bilgi:

Tahvillerin ve banka bonolarının vadesinden önce erken itfası söz konusu olmayacaktır.

2.11.

Faiz ve anaparanın zamanaĢımı:

Bankacılık Kanunu'nun 62. maddesinde "Bankalar nezdlerindeki mevduat, katılım fonu,

emanet ve alacaklardan hak sahibinin en son talebi, işlemi, herhangi bir yazılı talimatı

tarihinden başlayarak on yıl içinde aranmayanlar zamanaşımına tabidir. Zamanaşımına

uğrayan her türlü mevduat, katılım fonu, emanet ve alacaklar banka tarafından hak sahibine

ulaşılamaması hâlinde, yapılacak ilânı müteakiben Fona gelir kaydedilir. Bu maddenin

uygulanması ile ilgili usul ve esaslar Kurulca [BDDK’ca] belirlenir." ifadesi yer almaktadır.

BDDK kararıyla yürürlüğe konan, "Mevduat ve Katılım Fonunun Kabulüne, Çekilmesine Ve

Zamanaşımına Uğrayan Mevduat, Katılım Fonu, Emanet Ve Alacaklara İlişkin Usul Ve

Esaslar Hakkında Yönetmelik” in ilgili bölümünde ise:

"Madde 8 - (1) Bankaların emanetinde bulunan hisse senedi ve tahviller, yatırım fonu katılma

belgeleri, çek karnesi teslim edilmemiş dahi olsa çek karnesi verdikleri müşterileri adın açılan

mevduat hesaplarında bulunan tutarlar, havale bedelleri, mevduat, alacak ve emanetlerin

zamanaşımı süresi sonuna kadar işleyecek faizleri ile katılma hesabına ilişkin kar payları da

dahil olmak üzere her türlü mevduat, katılım fonu, emanet ve alacaklardan hak sahibinin en

son talebi, işlemi, herhangi bir yazılı talimatı tarihinden başlayarak on yıl içinde

aranmayanlar zamanaşımına uğrar.

(...)

11

(3) İlan edilen zamanaşımına uğramış her türlü mevduat, katılım fonu, emanet ve

alacaklardan Mayıs ayının onbeşinci gününe kadar hak sahibi veya mirasçıları tarafından

aranmayanlar, faiz ve kar payları ile birlikte Mayıs ayı sonuna kadar Fonun Türkiye

Cumhuriyet Merkez Bankasındaki hesaplarına devredilir. Bankalar, bu durumu, hak

sahiplerinin kimlik bilgileri, adresleri ve haklarının faiz ve kar payları ile birlikte ulaştıkları

tutarlar gösterilmek suretiyle düzenlenecek bir liste ile devir tarihinden itibaren bir hafta

içerisinde Fona bildirmekle yükümlüdür.

(4) Söz konusu mevduat, katılım fonu, emanet ve alacaklar, faiz ve kar payları ile birlikte devir

tarihi itibarıyla Fon tarafından gelir kaydedilir.”

ifadesi bulunmaktadır.

2308 sayılı Kanun hükümleri çerçevesinde, tahvillerin, kanuni mazeret bulunmaksızın 5 yıllık

zamanaşımına uğramış olan faiz ödemeleri ile 10 yıllık zamanaşımına uğramış tahvil

bedelleri, söz konusu süreler içerisinde tahsil edilmediği takdirde Devlet’e intikal eder.

2.12.

Yıllık getiri oranı ve getiri oranın nasıl hesaplandığı hakkında bilgi:

1. 1116 Gün Vadeli Kuponlu Tahvil:

Sermaye Piyasası Kurulu'nun Seri:II No:22, “Borçlanma Araçlarının Kurul Kaydına Alınması

ve Satışına İlişkin Esaslar Hakkında Tebliğ”inde belirtilen esaslara uygun olarak, gösterge faiz

hesaplaması aşağıdaki şekilde olacaktır.

İşbu sirkülerin 2.6 b) maddesinde belirtildiği şekilde hesaplanan Gösterge Yıllık Bileşik Faiz

oranından aylık Gösterge Dönemsel Faiz aşağıdaki formüle göre hesaplanarak kupon

ödemesine baz teşkil edecek faiz bulunacaktır.

Gösterge Dönemsel Faiz Oranı = ((Gösterge Yıllık Bileşik Faiz + 1) ^ (Kupon Dönemindeki

Gün Sayısı / 365)) – 1

İhraç tarihinden önceki işgünü, birinci, ikinci, ve üçüncü kupona ilişkin faiz oranlarının baz

faizinin tespiti için yukarıda belirtilen “Gösterge Yıllık Bileşik Faiz” hesaplama prosedürü o

tarihte geçerli olan GÖSTERGE ile yapılacak ve bulunan Gösterge Yıllık Bileşik Faiz

oranından 31 günlük gösterge dönemsel faiz hesaplanarak üç kupon ödemesine baz teşkil

edecek “Gösterge Dönemsel Basit Faiz Oranı” bulunacaktır.

3., 6., 9., 12., 15., 18., 21., 24., 27., 30., ve 33. kupon ödeme günlerinden bir önceki iş

günlerinde, bu numaraları izleyen üç kupona ilişkin faiz oranlarının baz faizinin tespiti için

yukarıda belirtilen “Gösterge Yıllık Bileşik Faiz” hesaplama prosedürü o tarihte geçerli olan

GÖSTERGE ile tekrarlanacak ve bulunan Gösterge Yıllık Bileşik Faiz oranından 31 günlük

gösterge dönemsel faiz hesaplanarak üç kupon ödemesine baz teşkil edecek “Gösterge

Dönemsel Basit Faiz Oranı” bulunacaktır. Dördüncü ve sonraki kupon ödemeleri ile ilgili

olarak, faiz açıklamasının yapılacağı gün ve ondan önceki iki iş günü oluşan ağırlıklı

ortalamalar hesaplamada kullanılacaktır.

31 Günlük Ek Getiri Oranı aşağıdaki formüle göre hesaplanacaktır:

31 Günlük Ek Getiri Oranı = Yıllık Ek Getiri Oranı * (31 / 365)

12

“Gösterge Dönemsel Faiz Oranı”na 31 Günlük Ek Getiri oranının eklenmesi suretiyle de

“Tahvilin Dönemsel Kupon Basit Faiz Oranı” bulunacaktır.

Tahvilin yıllık bileşik faizi, 31 günlük kupon faiz oranının yıllık bileşik faizidir. Bu oranın

hesaplanmasında kullanılacak formül aşağıdaki gibidir:

Tahvilin İhraç Anında Yıllık Bileşik Faiz Oranı = ((Tahvilin Dönemsel Kupon Faiz Oranı + 1)

^ (365 / 31)) – 1

Faiz hesabı iki ondalık basamağı kapsayacak şeklinde yapılacaktır.

Akbank tarafından tahvillere ödenecek olan “Yıllık Ek Getiri Oranı” %1,30 (130 baz puan)

olacaktır.

2. 175 Gün Vadeli Banka Bonosu:

Sermaye Piyasası Kurulu'nun Seri:II No:22, “Borçlanma Araçlarının Kurul Kaydına Alınması

ve Satışına İlişkin Esaslar Hakkında Tebliğ”inde belirtilen esaslara uygun olarak, gösterge faiz

hesaplaması aşağıdaki şekilde olacaktır.

a. “Doğrusal Enterpolasyon” hesaplama modeli kullanılır ve 2.6.b kısmında belirtilen

unsurlara göre dört iskontolu DİBS arasından seçilecek kısa ve uzun iki iskontolu DİBS

hesaplamaya konu edilir.

b. Söz konusu iki DİBS'in ayrı ayrı, banka bonolarının talep toplama süresi boyunca İMKB

Tahvil ve Bono Kesin Alım-Satım Pazarı'nda oluşan ağırlıklı ortalama yıllık bileşik

faizlerinin aritmetik ortalaması hesaplanır.

c. “Doğrusal Enterpolasyon Metodu” uyarınca, iki ortalama yıllık bileşik faizin arasından

geçen doğrunun banka bonosunun vade gününe karşılık gelen noktası olarak belirlenen

referans yıllık bileşik faiz oranı hesaplanır.

Banka Bonosu vade gün sayısı

BGS

BGS'den kısa ihracın ortalama yıllık bileşik faizi

r1

BGS'den uzun ihracın ortalama yıllık bileşik faizi

r2

BGS'den kısa ihracın vadeye kalan gün sayısı

vk1

BGS'den uzun ihracın vadeye kalan gün sayısı

vk2

Referans Yıllık BileĢik Faiz = r1 +(((r2- r1)/( vk2-vk1))*(BGS-vk1))

13

d. Referans yıllık bileşik faiz oranından basit faiz oranı bulunarak Gösterge Faiz oranı

hesaplanır.

Bileşik Faiz

BF

VKGS

c

Gösterge Faiz Oranı (Basit) %

GFO = ( ( ( B F + 1)

(c/365)

GFO

) - 1)*(3 6 5 / c )

e. Gösterge Faiz oranına, Akbank ek getiri oranı eklenerek banka bonosunun faiz oranı

belirlenir.

Gösterge Faiz Oranı (Basit) %

GFO

Akbank Ek Getiri Oranı %

X

Banka Bonosu Faiz Oranı (Basit) %

r

r = GFO + X

Akbank tarafından bonoya ödenecek olan “Yıllık Ek Getiri Oranı” %0,50 (50 baz puan)

olacaktır.

2.13.

Borçlanma aracı sahiplerinin temsil edilmesine, bu temsilin hangi organlar vasıtasıyla

yapıldığı ile ilgili mevzuat hükümleri hakkında bilgi:

Tahvil ve/veya Banka Bonosu Alacaklısının Hakları:

Kuruluştaki vesikaların doğru olmaması (TTK md.305), esas sermaye hakkında yanlış

beyanlarda bulunulması (TTK md.306), ayın nev'inden sermayeye değer biçilmesinde hile

yapılması (TTK md.307) gibi hususlarda, kurucular ile kurucuların fiillerine iştirak edenler

aleyhine yahut bu hususta ihmalleri görülen ilk idare meclisi ve denetçiler aleyhine (TTK md.

308) dava açmak,

Yönetim Kurulu'nun ve dışarıdan atanan müdürlerin sorumluluğunu gerektiren hallerde

(TTK md. 336 ve 342) buna ilişkin dava açmak,

Ortaklık alacaklısı sıfatlarından dolayı, ortaklık esas sermayesinin azaltılması halinde,

alacaklarının ödenmesini veya teminat gösterilmesini istemek (TTK md. 397),

Ortaklık pay sahipleri sayısının beşten aşağı düşmesi, ortaklığın kanunen gerekli

organlarından birinin mevcut olmaması veya genel kurulun toplanmaması hallerinde durumun

düzeltilmesini istemek; aksi takdirde “ortaklığın feshi” için mahkemeye başvurmak (TTK md.

435),

Ortaklık alacaklısı sıfatıyla, esas sermayenin üçte ikisini kaybeden ortaklığın feshini

dava etmek (TTK md.436),

14

Anonim ortaklığın nev'i değiştirmesi, yani limited ortaklığa çevrilmesi halinde

alacaklarının ödenmesini veya teminat gösterilmesini talep etmek (TTK md.555) haklarına

sahiptirler.

TTK 429 ve 430’uncu madde hükümleri uyarınca tahvil sahiplerine, bir heyet olarak hareket

etmek koşulu ile de bazı haklar tanınmaktadır: Tahvil sahipleri heyet halinde aşağıdaki

hususlarda müzakere yaparak karar alabilirler:

Tahvil sahiplerine ait özel teminatların azaltılması veya kaldırılması,

Faiz vadelerinden bir veya birkaçının uzatılması, faiz miktarının indirilmesi veya ödeme

şartlarının değiştirilmesi,

İtfa (ödeme) müddetinin uzatılması ve itfa şartlarının değiştirilmesi,

Tahvil sahiplerinin alacaklarına karşılık olarak hisse senedi almalarının kabul edilmesi,

Yukarıda belirtilen hususların icrasına ve gayrimenkul teminatının azaltılmasına veya

kaldırılmasına dair işlemlerde tahvil sahiplerini temsil etmek üzere bir veya birden fazla

temsilci tayin edilmesi.

Türk Ticaret Kanunu hükümleri uyarınca ihraç edilecek banka bono ve/veya tahvil sahiplerinin

umumi heyeti teşkil edecektir. Borçlanma aracı sahiplerinin Genel Kurulu toplantıya daveti,

yetkileri, karar yeter sayısı konularında Türk Ticaret Kanunu’nun Tahvil Sahiplerinin Umumi

Heyeti’ne ilişkin maddeleri uygulanacaktır.

2.14.

Ön alım hakları, bu hakkın devredilebilirliği, kullanılmayan ön alım haklarına iliĢkin

iĢlemler:

Tahvillere ve banka bonolarına ilişkin ön alım hakkı yoktur.

2.15. GARANTÖRE ĠLĠġKĠN BĠLGĠLER VE GARANTĠ HÜKÜMLERĠ

Yoktur.

15

3. HALKA ARZLA ĠLGĠLĠ GENEL BĠLGĠLER

3.1.

Halka arz tutarı:

Halka arz edilen tahviller 350.000.000-TL nominal tutarda ve 1116 gün vadeli olacaktır.

Halka arz edilen banka bonoları 350.000.000-TL nominal tutarda ve 175 gün vadeli

olacaktır.

İhraç edilecek 1116 gün vadeli tahvil ve 175 gün vadeli banka bonosundan herhangi birine

planlanan ihraç tutarından daha az miktarda ve diğerine planlanandan daha fazla miktarda

talep gelmesi durumunda az talep gelen borçlanma aracı için kullanılmayan bakiye

nominal tutar diğer borçlanma aracının ihraç tutarına Akbank’ın onayı ile eklenebilecektir.

3.2.

Halka arz süresi ve tahmini halka arz takvimi:

12 – 13 – 14 Mart 2012 tarihlerinde olmak üzere toplam 3 gün talep toplanacaktır.

3.3.

Tahvilin satıĢ fiyatı veya fiyatın tespit edildiği/edileceği yöntem ile nihai fiyatın

kamuya açıklanma süreci:

1. 1116 Gün Vadeli Kuponlu Tahvil:

Nominal 100.-TL olan kuponlu tahvillerin satış fiyatı 100,00.-TL olacaktır.

Tahvillerin yıllık bileşik faiz oranının hesaplama yöntemi işbu sirkülerin 2.12 maddesi 1.

kısmında anlatılmıştır.

Her bir kupon ödeme tarihinden bir önceki iş günü, bir sonraki kupon ödemesine ilişkin

hesaplanan faiz oranı www.akbank.com adresli Akbank T.A.Ş.'nin kurumsal internet sitesi

ve www.kap.gov.tr adresli Kamuyu Aydınlatma Platformu internet sitesinde ilan edilerek

kamuya duyurulacaktır.

2. 175 Gün Vadeli Banka Bonosu:

Sabit faizli banka bonolarının faiz oranı ve bu orana ilişkin hesaplama yöntemi işbu

sirkülerin 2.12. maddesinde yer almaktadır. Talep toplama süresinin sona ermesi

sonrasında, gösterge faiz belirlenmesi ve ek getiri oranının eklenmesiyle Akbank Banka

Bonosu faizi bulunacaktır.

Akbank tarafından ödenecek ek getiri oranı %0,50 (50 baz puan) olacaktır. Banka

bonosunun fiyatı, işbu sirkülerin 2.12. maddesinde belirtilen formül ile hesaplanan nihai

faiz oranı kullanılarak belirlenecektir.

Banka Bonosu Faiz Oranı (Basit) %

Banka Bonosu Vade Sonu Fiyatı

r

100

VKGS

c

Banka Bonosu Fiyatı

F

F = 100 / (1+r*c/36500)

16

Banka bonolarının nihai faiz oranı ve satış fiyatı talep toplama süresinin bitimini takip eden

en geç iki iş günü içinde izahname ve sirkülerin yayımlandığı www.akbank.com adresli

Akbank T.A.Ş.'nin kurumsal internet sitesi ve www.kap.gov.tr adresli Kamuyu Aydınlatma

Platformu internet sitesinde ilan edilerek kamuya duyurulacaktır.

3.4.

SatıĢ yöntemi ve baĢvuru Ģekli:

Satış, Ak Yatırım Menkul Değerler A.Ş. ve Akbank tarafından talep toplama yöntemi

kullanılarak gerçekleştirilecektir.

Halka arzda tahvil ve/veya banka bonosu satın almak isteyen tüm yatırımcıların; halka arz

süresi içinde ve sirkülerde belirtilen başvuru yerlerine müracaat ederek “Talep Formu”

doldurmaları ve satın alacakları tahvil ve/veya banka bonolarının bedellerini işbu

sirkülerin 3.6 maddesine göre yatırmaları gerekmektedir.

Yatırımcılar, Talep Formunda talep ettikleri parasal tutarı belirteceklerdir.

Talepte bulunacak

ekleyeceklerdir:

yatırımcılar,

aşağıda

belirtilen

belgeleri

talep

formlarına

- Gerçek Kişi Yatırımcılar: Kimlik (nüfus cüzdanı, sürücü belgesi veya pasaport)

fotokopisi

- Tüzel Kişi Yatırımcılar: İmza sirkülerinin noter tasdikli örneği, kuruluş gazetesi, vergi

levhası ve Ticaret Sicili kayıt belgesi fotokopisi

3.5.

Talep edilebilecek asgari ve / veya azami miktarlar hakkında bilgi:

1. 1116 Gün Vadeli Kuponlu Tahvil:

Yatırımcıların minimum parasal talebi 1.000.-TL olacaktır. Minimum talep tutarından

sonraki talep aralıklarının 100.-TL ve katları şeklinde olması şarttır. Talep edilebilecek

azami parasal tutar hakkında herhangi bir sınırlamada bulunulmamıştır.

2. 175 Gün Vadeli Banka Bonosu:

Yatırımcıların minimum parasal talebi 1.000.-TL olacaktır. Minimum talep tutarından

sonraki talep aralıklarının 100.-TL ve katları şeklinde olması şarttır. Talep edilebilecek

azami parasal tutar hakkında herhangi bir sınırlamada bulunulmamıştır.

3.6.

Tahvil ve banka bonosu bedellerinin ödenme yeri ile Ģekli hakkında bilgi:

Yurt Ġçi Bireysel Yatırımcılar

Yurt İçi Bireysel Yatırımcılar, aşağıda belirtilen Nakden Ödeme, Kıymet Blokesi

Yöntemiyle Talepte Bulunma, Döviz Blokesi Yöntemi ile Talepte Bulunma, veya Vadeli

Mevduat Blokesi Yöntemiyle Talepte Bulunma seçeneklerinden birini seçerek talepte

bulunabilecekleri gibi, bu yöntemleri bir arada kullanarak da talepte bulunabilirler.

Nakden Ödeme: Yurt İçi Bireysel Yatırımcılar talep ettikleri tahvil ve/veya banka

bonolarına ilişkin parasal tutarları nakden yatıracaklardır. Nakit ödemede bulunan Yurt İçi

Bireysel Yatırımcıların yatırdıkları tutar tahvillerin ve/veya banka bonolarının hesaplarına

virman edileceği tarihe kadar gecelik mevduat ya da repoda değerlendirilecektir.

17

Kıymet Blokesi Yöntemiyle Talepte Bulunma: Yurt İçi Bireysel Yatırımcılar yatırım

hesaplarında mevcut olan DİBS, likit fon ve Akbank tahvil ve/veya bonosunu teminat

göstermek suretiyle tahvil ve/veya banka bonosu talep edebileceklerdir.

Talep bedeli karşılığında alınacak blokaj tutarları aşağıda gösterilen şekilde hesaplanacaktır.

Likit Fon Blokajı: Ödenmesi gereken bedel / %98

TL DİBS Blokajı: Ödenmesi gereken bedel / %90

Akbank Bonosu veya Tahvili: Ödenmesi gereken bedel / %90

Blokaj işleminde;

-

Likit fonda, fonun o gün için fon kurucusu tarafından açıklanan alış fiyatı,

-

DİBS’lerde ve Akbank bono ve tahvillerinde Akbank’ın anlık gösterge fiyatı veya

İMKB Tahvil ve Bono Piyasası’nda oluşan cari piyasa fiyatı,

dikkate alınacaktır.

Teminat gösterilen kıymetlerin bozdurulmasında Akbank’ın anlık gösterge fiyatı veya

İMKB Tahvil ve Bono Piyasası’nda oluşan cari piyasa fiyatı uygulanacaktır.

Teminat tutarlarının hesaplanmasında, kullanılan menkul kıymetin asgari adet, adet katları

ve birim tutarları dikkate alınarak, teminat gösterilen menkul kıymet adedi asgari adedin

altında kalmayacak ve kesirli ve/veya ilgili menkul kıymet için belirtilen katların dışında bir

adet oluşmayacak şekilde yukarı yuvarlama yapılabilecektir.

Bu halka arzda blokajlı kıymetlerin bozdurulması Değişken Yöntem’e göre yapılacaktır.

Değişken Yöntem: Dağıtım listelerinin açıklandığı gün, bu yöntemi tercih eden

yatırımcıların dağıtım listesine göre almayı hak ettikleri tahvil ve/veya banka bonosu

bedelleri, yatırımcıların talep toplama süresinin sona ermesini izleyen ikinci iş günü saat

12:00’a kadar nakden ödeme yapmamaları halinde, bloke edilen DİBS’ler ve/veya likit

fonlar bozdurularak ödenecektir. Yatırımcıların talep ettikleri tahvil ve/veya banka bonosu

bedellerine karşılık gelen tutarı yukarıda belirtilen süre içinde nakden ödemeleri durumunda

blokaja alınan menkul kıymetler üzerindeki bloke aynı gün kaldırılır. Teminata alınan

kıymetlerin nakde dönüştürülmesi sırasında müşteri talimatları dikkate alınacaktır.

Döviz Blokesi Yöntemiyle Talepte Bulunma: Yurt İçi Bireysel Yatırımcılar, hesaplarında

mevcut olan TCMB’nca alım-satım konusu yapılan konvertibl dövizleri teminat göstermek

suretiyle tahvil ve/veya banka bonosu talep edebileceklerdir. Tahvil ve/veya banka bonosu

talep bedeli karşılığında alınacak döviz tutarı aşağıda gösterilen şekilde hesaplanacaktır.

Ödenmesi gereken bedel / %90

Blokaj işleminde, Akbank’ın söz konusu yabancı para için anlık gişe kuru dikkate

alınacaktır. Küsuratlı döviz tutarları bir ve katları şeklinde yukarı yuvarlanacaktır.

Bu halka arzda blokajlı kıymetlerin bozdurulması Değişken Yöntem’e göre yapılacaktır.

Değişken Yöntem: Dağıtım listelerinin açıklandığı gün, bu yöntemi tercih eden

yatırımcıların dağıtım listesine göre almayı hak ettikleri tahvil ve/veya banka bonosu

bedelleri, yatırımcıların talep toplama süresinin sona ermesini izleyen ikinci iş günü saat

18

12:00’a kadar nakden ödeme yapmamaları halinde, bloke edilen döviz bozdurularak

ödenecektir.

Yatırımcıların talep ettikleri tahvil ve/veya banka bonosu bedellerine karşılık gelen tutarı

yukarıda belirtilen süre içinde nakden ödemeleri durumunda blokaja alınan döviz üzerindeki

bloke aynı gün kaldırılır.

Teminat gösterilen dövizin bozdurulmasında Akbank T.A.Ş. cari kuru kullanılacaktır.

Vadeli Mevduat Blokesi Yöntemiyle Talepte Bulunma: Yurt İçi Bireysel Yatırımcılar,

Akbank nezdindeki TL veya döviz cinsinden vadeli mevduatlarını teminat göstermek

suretiyle tahvil ve/veya banka bonosu talep edebileceklerdir. Tahvil ve/veya banka bonosu

talep bedeli karşılığında alınacak blokaj tutarları aşağıda gösterilen şekilde hesaplanacaktır:

TL Vadeli Mevduat Blokajı: Ödenmesi gereken bedel / %100

Döviz Cinsinden Vadeli Mevduat Blokajı: Ödenmesi gereken bedel / %90

Döviz cinsinden vadeli mevduatların TL’ye dönüştürülmesinde tahsilat manuel yapılacağı

için manuel tahsilatın yapıldığı andaki Akbank T.A.Ş. döviz alış kuru kullanılacaktır.

Mevduatın bozulması sırasında yatırımcının tüm mevduatı bozulmayacak, sadece blokaja

alınan tutar kadar kısım bozulacaktır.

Mevduatın bozulması sonucunda yatırımcı bozdurulan kısım ile ilgili olan birikmiş faizini

kaybedecektir. Kısmi çekim sonrası vadeli mevduatın kalan bakiyesine, bankamızın vade

başında ilgili tutar dilimine uyguladığı faiz oranı uygulanır.

Bu halka arzda vadeli mevduatların bozdurulması Değişken Yöntem’e göre yapılacaktır.

Değişken Yöntem: Dağıtım listelerinin açıklandığı gün, bu yöntemi tercih eden

yatırımcıların dağıtım listesine göre almayı hak ettikleri tahvil ve/veya banka bonosu

bedelleri, yatırımcıların talep toplama süresinin sona ermesini izleyen ikinci iş günü saat

12:00’a kadar nakden ödeme yapmamaları halinde, bloke edilen vadeli mevduat

bozdurularak ödenecektir.

Yatırımcıların talep ettikleri tahvil ve/veya banka bonosu bedellerine karşılık gelen tutarı

yukarıda belirtilen süre içinde nakden ödemeleri durumunda blokaja alınan vadeli mevduat

üzerindeki bloke aynı gün kaldırılır.

Yurt Ġçi Kurumsal Yatırımcılar

Yurt İçi Kurumsal Yatırmcılar talep ettikleri nominal tahvil ve/veya banka bonosu tutarını

nakden veya hesaben yatıracaklardır. Ancak Kurumsal Yatırımcılar, ödenmeme riskinin

aracı kuruluşlarca üstlenilmesi kaydıyla, sermaye piyasası aracı bedellerini talep toplama

süresinin bitimini takiben ödeyebilirler.

Yurt DıĢı Kurumsal Yatırımcılar

Yurt Dışı Kurumsal Yatırımcılar talep ettikleri nominal tahvil ve/veya banka bonosu tutarını

nakden veya hesaben yatıracaklardır. Ancak Yurt Dışı Kurumsal Yatırımcılar, ödenmeme

riskinin aracı kuruluşlarca üstlenilmesi kaydıyla, sermaye piyasası aracı bedellerini talep

toplama süresinin bitimini takiben ödeyebilirler.

19

Karşılanamayan taleplerden dolayı oluşan iade bedeli, dağıtım listesinin Ak Yatırım

tarafından onaylanarak kesinleşmesini takip eden en geç iki iş günü içerisinde, satışı

gerçekleştiren Ak Yatırım ve Akbank başvuru yerlerinde yatırımcılara iade edilecektir.

BaĢvuru Yerleri

Tahvil ve/veya banka bonosu halka arzına Yurt İçi Bireysel Yatırımcılar kategorisinden

katılmak isteyen yatırımcılar,

AK YATIRIM MENKUL DEĞERLER A.ġ.

Sabancı Center

34330 4. Levent/İstanbul

Tel: (0212) 334 94 94 Faks (0212) 249 12 87

ile acentesi konumundaki Akbank T.A.Ş.’nin tüm şubeleri ile Akbank T.A.Ş. telefon

bankacılığı (444 25 25) ve Akbank T.A.Ş. internet bankacılığı (www.akbank.com) aracılığı

ile talepte bulunmak için başvurabilirler.

Yurt İçi Kurumsal Yatırımcıların ve Yurt Dışı Kurumsal Yatırımcıların talepleri Ak Yatırım

tarafından toplanacaktır.

Ak Yatırım Menkul Değerler A.ġ. ve Akbank T.A.ġ. nakden ödeme yolu ile talep

toplayacaklardır.

Ayrıca;

Kıymet Blokesi Yöntemi Ġle Ödeme Kabul Edecek BaĢvuru Yerleri:

BaĢvuru Yeri

Akbank T.A.Ş. şubeleri,

Akbank T.A.Ş. telefon

bankacılığı,

Akbank T.A.Ş. internet

bankacılığı

Teminata Konu

Olabilecek Kıymetler

Likit Fon, TL DİBS,

Akbank Bonosu veya

Tahvili

Talep Yöntemi

Değişken Yöntem

Döviz Blokesi Yöntemi Ġle Ödeme Kabul Edecek BaĢvuru Yerleri:

BaĢvuru Yeri

Talep Yöntemi

Akbank T.A.Ş. şubeleri,

Akbank T.A.Ş. telefon

bankacılığı,

Akbank T.A.Ş. internet

bankacılığı

Değişken Yöntem

Vadeli Mevduat Blokesi Yöntemi Ġle Ödeme Kabul Edecek BaĢvuru Yerleri:

BaĢvuru Yeri

Akbank T.A.Ş. şubeleri,

Akbank T.A.Ş. telefon

bankacılığı,

Akbank T.A.Ş. internet

bankacılığı

Teminata Konu

Olabilecek Varlıklar

Akbank T.A.Ş. nezdinde

açılmış TL ve Döviz

Cinsinden Vadeli Mevduat

Hesapları

20

Talep Yöntemi

Değişken Yöntem

3.7.

Halka arz sonuçlarının ne Ģekilde kamuya duyurulacağı hakkında bilgi:

Halka arz sonuçları talep toplamayı takip eden iş günü Ak Yatırım tarafından SPK ve

İMKB'ye bildirilecektir. Ayrıca halka arz sonuçları ile ilgili olarak özel durum açıklaması

yapılacak ve bu www.kap.gov.tr internet adresinde ilan edilecektir.

3.8.

Aracılık ve yüklenim hakkında bilgi:

a) SatıĢa aracılık edecek ve/veya yüklenimde ve/veya en iyi gayret aracılığında

bulunacak kuruluĢ/kuruluĢlar, aracılığın niteliği ve yüklenimde bulunulan

borçlanma araçlarının tutarı ile bu tutarın satıĢa sunulan toplam borçlanma araçları

tutarına oranı:

Halka arz en iyi gayret aracılığı ile Ak Yatırım tarafından gerçekleştirilecektir.

b) Aracılık sözleĢmesinin tarihi ve bu sözleĢmede yer alan önemli hususlar:

Ak Yatırım ile imzalanan sözleşmenin tarihi 15 Haziran 2011 olup, sözleşme, bir yıllık

süre içerisinde borçlanma araçlarının satışına aracılık edilmesine ilişkindir. İşbu tahvil ve

banka bonosunun satışına yönelik aracılık, SPK mevzuatına uygun olarak, en iyi gayret

aracılığı esasları çerçevesinde talep toplama yöntemi ile gerçekleşecektir.

3.9.

Halka arzda yatırımcılara tahsis ve dağıtım esasları hakkında bilgi:

Tahsisat Grupları

Tahvillerin ve banka bonolarının halka arzına ilişkin olarak yatırımcılar üç gruba ayrılmıştır.

Yurt Ġçi Bireysel Yatırımcılar: Yurt dışında işçi, serbest meslek ve müstakil iş sahipleri

dahil Türkiye'de ikametgah sahibi gerçek ve tüzel kişiler ile yerleşmek niyetiyle bir takvim yılı

içinde Türkiye'de devamlı olarak 180 günden fazla oturanları ve Kuzey Kıbrıs Türk

Cumhuriyeti Vatandaşlarını da kapsamak üzere aşağıda tanımlanan Kurumsal Yatırımcılar

dışında kalan tüm gerçek ve tüzel kişilerdir. Bu kategorideki yatırımcılar asgari 1.000.-TL

parasal tutarda banka bonosu ve/veya 1.000.-TL parasal tutarda tahvil talebi yapabileceklerdir.

Anonim ve Limited Şirketler de bu kategoriden talepte bulunabileceklerdir.

Yurt Ġçi Kurumsal Yatırımcılar: Yatırım fonları, özel emeklilik fonları, menkul kıymetler

yatırım ortaklıkları, risk sermayesi yatırım ortaklıkları, gayrimenkul yatırım ortaklıkları, aracı

kurumlar, bankalar, sigorta şirketleri, portföy yönetim şirketleri, ipotek finansmanı kuruluşları,

emekli ve yardım sandıkları, vakıflar, 17/7/1964 tarihli ve 506 sayılı Sosyal Sigortalar

Kanunu'nun Geçici 20. Maddesi uyarınca kurulmuş sandıklar, kamuya yararlı derneklerdir. Bu

kategorideki yatırımcılar asgari 1.000.-TL nominal tutarda talepte bulunabileceklerdir.

Yurt DıĢı Kurumsal Yatırımcılar: Türk Parası Kıymetini Koruma Hakkında 32 Sayılı

Karar’la tanımlanan yurt dışında yerleşik olan, yatırım fonları, emeklilik fonları, yatırım

ortaklıkları, aracı kurumlar, bankalar, sigorta şirketleri, portföy yönetim şirketleri, ipotek

finansmanı kuruluşları, emekli ve yardım sandıkları, vakıflar ile kamuya yararlı derneklerdir.

Tahviller ve banka bonoları, Türk mevzuatı uyarınca İstanbul Menkul Kıymetler Borsası’nda

işlem görecek şekilde halka arz edildiğinden dolayı, bu kategoriden talepte bulunan

yatırımcılar tahvil ve/veya banka bonolarını Türkiye’de satın alacaklardır. Bu kategorideki

yatırımcılar asgari 1.000.-TL nominal tutarda talepte bulunabileceklerdir.

21

Tahsisat Esasları

Halka arz edilecek 1116 gün vadeli tahvillerin tahsisat oranları aşağıdaki şekildedir:

- 305.000.000.-TL nominal tutardaki (% 87,1) kısmı Yurt İçi Bireysel Yatırımcılara,

- 35.000.000.-TL nominal tutardaki (% 10,0) kısmı Yurt İçi Kurumsal Yatırımcılara,

- 10.000.000.-TL nominal tutardaki (% 2,9) kısmı Yurt Dışı Kurumsal Yatırımcılara.

Halka arz edilecek 175 gün vadeli banka bonolarının tahsisat oranları aşağıdaki şekildedir:

- 250.000.000.-TL nominal tutardaki (% 71,4) kısmı Yurt İçi Bireysel Yatırımcılara,

- 90.000.000.-TL nominal tutardaki (% 25,7) kısmı Yurt İçi Kurumsal Yatırımcılara,

- 10.000.000.-TL nominal tutardaki (% 2,9) kısmı Yurt Dışı Kurumsal Yatırımcılara.

Sirkülerde ilan edilen tahsisat oranları talep toplama neticesinde Ak Yatırım tarafından

değiştirilebilecektir. Tahsisat oranları Yurt İçi Bireysel ve Yurt İçi Kurumsal Yatırımcıların

asgari tahsisat oranlarını azaltmamak üzere kaydırılacak olup, talebin arzı karşıladığı

durumlarda herhangi bir yatırımcı grup için izahnamede açıklanan tutarın %20'sinden fazla

azaltma yapılmayacaktır. Yurt İçi Bireysel ve Yurt İçi Kurumsal Yatırımcıların tahsisat

oranlarını %10’un altına düşürmemek şartıyla Ak Yatırım’ın önerisi ile Akbank’ın onayı ile

tahsisatlar arasında kaydırma yapılabilir. Talebin arzı karşıladığı durumlarda, herhangi bir

yatırımcı grubu için açıklanan tutarın %20'sinden fazla azaltma yapılmayacaktır.

Ayrıca, ihraç edilecek 1116 gün vadeli tahvil ve 175 gün vadeli banka bonosundan herhangi

birine planlanan ihraç tutarından daha az miktarda ve diğerine planlanandan daha fazla

miktarda talep gelmesi durumunda az talep gelen borçlanma aracı için kullanılmayan bakiye

nominal tutar diğer borçlanma aracının ihraç tutarına Akbank’ın onayı ile eklenebilecektir.

Dağıtım Esasları

Sermaye Piyasası Kurulunun Seri:VIII, No:66 sayılı Tebliği Ek-1'de yer alan talep formuna

göre içermesi gereken asgari bilgileri ve KKTC vatandaşları ile Türkiye'de yerleşik yabancı

uyruklular dışında kalan bireysel yatırımcıların TC Kimlik Numarasını içermeyen kayıtlar

iptal edilerek dağıtıma dahil edilmeyecektir.

Eksik bilgi nedeniyle iptal edilen kayıtlar talep listelerinden çıkarıldıktan sonra dağıtım işlemi

aşağıdaki şekilde gerçekleştirilecektir.

Yurt İçi Bireysel Yatırımcılara Dağıtım:

Oransal Dağıtım yöntemine göre yapılacaktır.

1116 gün vadeli tahviller için, Yurt İçi Bireysel Yatırımcıların parasal talep tutarlarının birim

fiyata tekabül eden nominal talep karşılıkları hesaplanacaktır.

22

175 gün vadeli banka bonoları için, Yurt İçi Bireysel Yatırımcıların parasal talep tutarlarının,

Ak Yatırım tarafından belirlenecek nihai faiz oranına tekabül eden nominal karşılıkları

hesaplanacaktır.

1.000.-TL nominal ilk aşamada tüm yatırımcılara dağıtılacaktır. Daha sonra Yurt İçi Bireysel

Yatırımcılar için kalan nominal tahsisat miktarının, tahvilin ve banka bonosunun kalan

nominal talep miktarına bölünmesi ile "Arzın Talebi Karşılama Oranı" bulunacaktır. Bulunan

"Arzın Talebi Karşılama Oranı" her bir yurt içi bireysel yatırımcının karşılanmayan kişisel

talebi ile çarpılacak ve 100.-TL nominal katları şeklinde dağıtılacaktır.

Yurt İçi Kurumsal Yatırımcılara Dağıtım:

Oransal Dağıtım yöntemine göre yapılacaktır.

1116 gün vadeli tahviller için, Yurt İçi Kurumsal Yatırımcıların parasal talep tutarlarının birim

fiyata tekabül eden nominal talep karşılıkları hesaplanacaktır.

175 gün vadeli banka bonoları için, Yurt İçi Kurumsal Yatırımcıların parasal talep tutarlarının,

Ak Yatırım tarafından belirlenecek nihai faiz oranına tekabül eden nominal karşılıkları

hesaplanacaktır.

1.000.-TL nominal ilk aşamada tüm yatırımcılara dağıtılacaktır. Daha sonra Yurt İçi Kurumsal

Yatırımcılar için kalan nominal tahsisat miktarının, tahvil ve bonoların kalan nominal talep

miktarına bölünmesi ile "Arzın Talebi Karşılama Oranı" bulunacaktır. Bulunan "Arzın Talebi

Karşılama Oranı" her bir yurt içi kurumsal yatırımcının karşılanmayan talebi ile çarpılacak ve

100.-TL nominal katları şeklinde dağıtılacaktır.

Yurt Dışı Kurumsal Yatırımcılara Dağıtım:

Oransal Dağıtım yöntemine göre yapılacaktır.

1116 gün vadeli tahviller için, Yurt Dışı Kurumsal Yatırımcıların parasal talep tutarlarının

birim fiyata tekabül eden nominal talep karşılıkları hesaplanacaktır.

175 gün vadeli banka bonoları için, Yurt Dışı Kurumsal Yatırımcıların parasal talep

tutarlarının, Ak Yatırım tarafından belirlenecek nihai faiz oranına tekabül eden nominal

karşılıkları hesaplanacaktır.

1.000.-TL nominal ilk aşamada tüm yatırımcılara dağıtılacaktır. Daha sonra Yurt Dışı

Kurumsal Yatırımcılar için kalan nominal tahsisat miktarının, tahvil ve bonoların kalan

nominal talep miktarına bölünmesi ile "Arzın Talebi Karşılama Oranı" bulunacaktır. Bulunan

"Arzın Talebi Karşılama Oranı" her bir yurt içi kurumsal yatırımcının karşılanmayan talebi ile

çarpılacak ve 100.-TL nominal katları şeklinde dağıtılacaktır.

Tüm yatırımcı gruplarına dağıtım yapılırken, dağıtım sonucu ortaya çıkan miktarlar alt sınır

koyan yatırımcılar açısından gözden geçirilecek, ortaya çıkan miktarın bu alt sınırın altında

kalması halinde yatırımcı isteğine uygun olarak listeden çıkarılacak ve bu miktarlar tekrar

dağıtıma tabi tutulacaktır.

Yatırımcı gruplarına belirtilen yöntemlerle dağıtım yapılırken, hesaplamalarda küsurat ortaya

çıkmasından dolayı dağıtılamayan tahviller ve banka bonoları, talebi tamamen karşılanamayan

yatırımcılar arasında Akbank’ın uygun gördüğü şekilde dağıtılacaktır.

23

Akbank, talep toplama süresinin bitimini izleyen iş günü içerisinde dağıtım listelerini her bir

tahsis grubu için ayrı ayrı kesinleştirecek ve onaylayacaktır.

Onaylanan dağıtım listeleri neticesinde karşılanan taleplere ilişkin tahvillerin ve banka

bonolarının kayden teslimi Merkezi Kayıt Kuruluşu A.Ş. düzenlemeleri çerçevesinde Ak

Yatırım tarafından yerine getirilecektir.

3.10.

Borçlanma araçlarının teslim zamanı ve yeri:

Tahvillerin ve banka bonolarının fiziki teslimatı söz konusu olmayıp, Sermaye Piyasası

Kurulu Mevzuatı çerçevesinde MKK nezdinde hak sahipleri bazında kayden izlenecektir.

Yatırımcıların satın almaya hak kazandığı tahviller ve/veya banka bonoları dağıtım

listesinin Akbank tarafından onaylanarak, SPK ve İMKB’ye bildirimini takip eden iş günü

içinde MKK hesaplarına aktarılacaktır.

3.11.

Halka arza iliĢkin olarak ihraçcının ödemesi gereken toplam ve halka arz edilecek

borçlanma aracı baĢına maliyet:

İhraç edilecek olan 350.000.000.-TL nominal tutardaki tahvil için katlanılacak tahmini

maliyetler aşağıdaki gibidir.

Vergi ve Kotasyon

Ücretleri

SPK Kayıt Ücreti

Baz Alınacak

Değer

Nominal Tutar

MKK Ücreti (BSMV dahil)

Nominal Tutar

İMKB Kotasyon Ücreti

[%0,10/1.000 < Kotasyon Ücreti

<10.000 TL]

Diğer Maliyetler

Satış Komisyonu 1

Nominal Tutar

Sabit/Oransal

Vadeye Göre

Değişen Oransal

Oransal, Üst

Limit Sabit

Tavanı Aşarsa

Sabit

Nominal. Tutar Oransal

Tutar (TL)

700.000.-TL

1.575.-TL

10.000.-TL

Azami onbinde

15+BSMV

2

TOPLAM

711.575.-TL

1

Söz konusu oran Ak Yatırım ile yapılan sözleşme çerçevesinde belirlenen orandır.

Komisyon olarak Akbank tarafından ödenecek tutar, ihraç bazında Ak Yatırım’ın satışını

yaptığı tahvillerin tutarı üzerinden hesaplanacaktır.

2

Satış Komisyonu hariç tutarı ifade etmektedir.

24

İhraç edilecek olan 350.000.000.-TL nominal tutardaki banka bonosu için katlanılacak

maliyetler aşağıdaki gibidir.

Vergi ve Kotasyon

Ücretleri

SPK Kayıt Ücreti

Baz Alınacak

Değer

Nominal Tutar

MKK Ücreti (BSMV dahil)

Nominal Tutar

İMKB Kotasyon Ücreti

[%0,10/1.000 < Kotasyon Ücreti

<10.000 TL]

Diğer Maliyetler

Satış Komisyonu 1

Nominal Tutar

Sabit/Oransal

Vadeye Göre

Değişen Oransal

Oransal, Üst

Limit Sabit

Tavanı Aşarsa

Sabit

Tutar (TL)

175.000.-TL

1.575.-TL

10.000.-TL

Nominal. Tutar Oransal

Azami onbinde

15+BSMV

2

TOPLAM

186.575.-TL

1

Söz konusu oran Ak Yatırım ile yapılan sözleşme çerçevesinde belirlenen orandır.

Komisyon olarak Akbank tarafından ödenecek tutar, ihraç bazında Ak Yatırım’ın satışını

yaptığı banka bonolarının tutarı üzerinden hesaplanacaktır.

2

Satış Komisyonu hariç tutarı ifade etmektedir.

İhraç edilecek olan tahvil ve banka bonosu için toplam tahmini maliyetin Satış Komisyonu

hariç 898.150.-TL olması beklenmektedir.

Bu sirküler kapsamında ihraç edilen tahvil ve banka bonosu tutarlarının madde 3.1’de

belirtildiği gibi bir borçlanma aracından diğerine kullanılmayan tutarın aktarımı nedeniyle

değişikliğe uğraması durumunda SPK Kayıt Ücretinde artış söz konusu olabilecektir.

3.12.

Talepte bulunan yatırımcının ödeyeceği maliyetler hakkında bilgi:

Tahvillere ve banka bonolarına ilişkin vergilendirme esasları işbu sirkülerin Madde 4

“Banka Bono ve/veya Tahvilleri İle İlgili Vergilendirme Esasları” kısmında belirtilmiştir.

Yatırımcılardan işbu tahvil ve banka bonosu halka arzı ile ilgili olarak komisyon veya

masraf talep edilmeyecektir.

3.13.

Yatırımcılar tarafından satıĢ fiyatının üzerinde ödenen tutarların iade esasları

hakkında bilgi:

Karşılanmayan taleplerden dolayı oluşan iade bedeli, satış sonuçlarının SPK ve İMKB’ye

bildirilmesini müteakiben Akbank ve Ak Yatırım tarafından başvuru yerlerinde

yatırımcılara iade edilecektir.

25

3.14.

Halka arzın gerekçesi ve ihraçcının sağlayacağı tahmini net nakit giriĢi ile bu nakdin

kullanım yerleri; tahmini nakit giriĢinin belirtilen kullanım yerleri için yeterli

olmaması durumunda, gereken diğer fonların tutarı ve kaynağı hakkında detaylı

bilgi:

Halka arzdan sağlanacak tahmini net nakit girişi yaklaşık 680 milyon TL olacaktır. Tahvil

ve banka bonosu ihracının amacı Banka’nın mevcut Türk parası kaynaklarına kıyasla daha

uzun vadeli kaynak sağlamak suretiyle aktif-pasif arasındaki vade farkını azaltmaktır.

İhracı düşünülen söz konusu tahvil ve banka bonosu ile Banka yurt içi borçlanma

kaynaklarını çeşitlendirerek uzun vadeli kaynak yaratabilecek ve likidite riskinin

yönetilmesinde kullandığı araç sayısını artırmış olacaktır. Bu sayede, Banka’nın uzun

vadeli kredi sağlama imkanları da artırılmış olacaktır. Sağlanan kaynaklar, özellikle

Banka’nın uzun vadeli plasmanlarının finansmanında kullanılacaktır.

3.15.

Borsada iĢlem görme ile ilgili bilgiler:

a) Borçlanma araçlarının borsada iĢlem görme esaslarına iliĢkin bilgi:

Halka arz edilen tahvillerin ve banka bonolarının satışı tamamlandıktan sonra İstanbul

Menkul Kıymetler Borsası’nda işlem görmesi İstanbul Menkul Kıymetler Borsası

Mevzuatının ilgili hükümleri çerçevesinde Borsa Başkanlığı’nın onayına bağlıdır.

b) Borçlanma araçlarının borsada iĢlem görmeye baĢlayacağı muhtemel tarihler:

Tahvil ve bonoların halka arza ilişkin dağıtım listelerinin onaylanmasını takiben, İMKB

tarafından belirlenecek tarihten itibaren İMKB Tahvil ve Bono Kesin Alım-Satım

Pazarı'nda işlem görmeye başlaması beklenmektedir.

c) Borsada iĢlem görecek olan borçlanma araçlarının hangi durumlarda iĢlem

sırasının kapatılabileceği hakkında bilgi:

İstanbul Menkul Kıymetler Borsası Mevzuatı ile ilgili hükümleri çerçevesinde İstanbul

Menkul Kıymetler Borsası yetki ve sorumluluğu altındadır.

3.16.

Halka arza iliĢkin sirkülerin ilan edileceği yerler:

Sirküler, www.kap.gov.tr, www.akbank.com ve www.akyatirim.com.tr adresli kurumsal

internet adreslerinde ilan edilecektir.

3.17.

Halka arz ile ilgili menfaatler ile söz konusu menfaatlerin niteliği ve bu

menfaatlerden yararlanacak kiĢiler hakkında bilgi:

Halka arz ile ilgili menfaat sağlayacak bir kişi ve/veya kurum yoktur.

3.18.

Ġhraçcıya ya da borçlanma araçlarına iliĢkin derecelendirmeler ile derecelendirme

notlarının anlamları hakkında bilgi:

Akbank’ın Moody’s ve Fitch Ratings tarafından hazırlanan derecelendirme notları aşağıda

belirtilmiştir.

26

Fitch Ratings

AAA

(Tur)

AAA

notu,

yükümlünün

taahhütleri

karşılamada oldukça güçlü kapasiteye sahip

olduğunu ifade eder.

Uzun

Vadeli

Temerrüt

TP BBB-

BBBnotu

yükümlünün

taahhütleri

karşılamada yeterli kapasiteye sahip olduğunu

ifade eder. Ancak bu kapasite, iş ve ekonomik

koşullardaki değişimlerden zarar görebilir.

Uzun

Vadeli

Temerrüt

YP BBB-

BBBnotu

yükümlünün

taahhütleri

karşılamada yeterli kapasiteye sahip olduğunu

ifade eder. Ancak bu kapasite, iş ve ekonomik

koşullardaki değişimlerden zarar görebilir.

Uzun

Vadeli

Temerrüt

TP Baa1

Baa1 notu yükümlünün taahhütleri karşılamada

yeterli kapasiteye sahip olduğunu ifade eder.

Ancak bu kapasite, iş ve ekonomik

koşullardaki değişimlerden zarar görebilir.

Baa1, bu not kategorisinde, en yüksek not

olarak yer almaktadır.

Uzun

Vadeli

Temerrüt

YP Ba3

Ba3 notu yükümlünün kısa dönemde

taahhütleri karşılamada daha az kırılgan

olduğunu ifade eder. Ancak iş, ekonomik ve

finansal

koşullardaki

belirsizlik

ve

olumsuzluklar taahhütlerin karşılanamamasına

neden olabilir.

Ulusal

Moody’s

3.19.

Piyasa yapıcı ve piyasa yapıcılığın esaslar hakkında bilgi:

a) Piyasa yapıcının unvanı: Yoktur.

b) Piyasa yapıcılık esasları hakkında bilgi: Yoktur.

27

3.20.

Ġhraçcının daha önce ihraç ettiği pay hariç sermaye piyasası araçlarının kote olduğu

ya da iĢlem gördüğü borsalar hakkında bilgi:

Banka’nın Temmuz 2010’da yurt dışında ihraç ettiği 1 milyar ABD Doları nominal tutarlı

5 yıl vadeli ABD Doları cinsinden tahviller London Stock Exchange – Regulated

Market’da işlem görmektedir.

Akbank’ın Mart 2011’da yurt dışında ihraç ettiği 500 milyon ABD Doları nominal tutarlı

7 yıl vadeli ABD Doları cinsinden tahviller London Stock Exchange – Regulated

Market’da işlem görmektedir.

Akbank’ın Kasım 2011’de yurt içinde ihraç ettiği 500 milyon Türk Lirası tutarında ve 24

ay vadeli kuponlu tahvil İstanbul Menkul Kıymetler Borsası’nda işlem görmektedir.

Akbank’ın Aralık 2011’de yurt içinde ihraç ettiği 250 milyon Türk Lirası tutarında ve 696

gün vadeli kuponlu tahvil İstanbul Menkul Kıymetler Borsası’nda işlem görmektedir.

Akbank’ın Aralık 2011’de yurt içinde ihraç ettiği 750 milyon Türk Lirası tutarında ve 178

gün vadeli banka bonosu İstanbul Menkul Kıymetler Borsası’nda işlem görmektedir.

Akbank’ın Ocak 2012’de yurt içinde ihraç ettiği 390 milyon Türk Lirası tutarında ve 1116

gün vadeli kuponlu tahvil İstanbul Menkul Kıymetler Borsası’nda işlem görmektedir.

Akbank’ın Ocak 2012’de yurt içinde ihraç ettiği 260 milyon Türk Lirası tutarında ve 178

gün vadeli banka bonosu İstanbul Menkul Kıymetler Borsası’nda işlem görmektedir.

28

4. BORÇLANMA ARAÇLARI ĠLE ĠLGĠLĠ VERGĠLENDĠRME ESASLARI

a) Tam Mükellef Gerçek KiĢi

Faiz Kazancı

Özel sektör tahvil ve bonolarından elde edilen faiz kazançları için GVK’nın 6009 sayılı

Kanun ile değiştirilen Geçici 67’nci maddesi uygulanmaktadır. Buna göre, tam mükellef

gerçek kişilerin bu kapsamda elde ettikleri faiz gelirleri, işleme aracılık eden banka ve aracı

kurumlarınca %10 oranında stopaj yapılarak vergilendirilir. Yapılan stopaj nihai vergidir. Bu

sebeple, faiz geliri elde eden tam mükellef bireysel yatırımcılar tarafından bu gelirleri için

ayrıca yıllık beyanname verilmez, başka gelirleri için verilecek beyannameye de dahil

edilmez.

Geçici 67’nci maddeye göre tevkifata tabi tutulan faiz gelirlerinin ticari faaliyet kapsamında

elde edilmesi durumunda bu gelirler ticari kazanç hükümlerine göre vergilendirileceğinden,

ticari kazançlarla ilgili olarak verilen beyannameye dahil edilirler. Ancak, Geçici 67’nci

madde hükmü gereği tevkif edilen bu vergiler beyannamede hesaplanan vergiden mahsup

edilir.

Alım – Satım Kazancı

Özel sektör tahvil ve bonolarından elde edilen alım - satım kazançları, GVK Geçici 67’nci

madde kapsamında değer artış kazancı olarak tevkifata tabidir. Tevkifat, alım - satım

kazancına aracılık eden banka ve aracı kurumlarca yapılır. Tevkifat oranı %10 olup, nihai

vergidir. Dolayısıyla bireysel yatırımcıların söz konusu alım - satım kazancı için ayrıca yıllık

beyanname düzenlenmez, başka gelirleri için verilecek beyannameye de bu gelirler dahil

edilmez.

Alım satım kazançlarının ticari faaliyet kapsamında elde edilmesi durumunda bu gelirler

ticari kazanç hükümlerine göre vergilendirileceğinden, ticari kazançlarla ilgili olarak verilen

beyannameye dahil edilir. Ancak, tevkif edilen vergiler beyannamede hesaplanan vergiden

mahsup edilir.

b) Dar Mükellef Gerçek KiĢi

Faiz Kazancı

Özel sektör tahvil ve bonolarından elde edilen faiz kazançlarının vergilendirilmesi, gelire

aracılık eden banka ve aracı kurumlar tarafından yapılır. Dar mükellef gerçek kişilerin bu tür

faiz gelirleri 01.10.2010 tarihinden itibaren %10 stopaja tabidir ve stopaj nihai vergidir.

Dolayısıyla, dar mükellef bireysel yatırımcılar bu gelirleri için beyanname vermezler.

Diğer taraftan; mukimlik belgesi bulunan dar mükellef gerçek kişilerin yerleşik olduğu ülke

ile T.C. arasında imzalanmış ÇVÖA varsa ve bu anlaşmalarda söz konusu tahvil ve bono faiz

kazancı için istisna veya daha düşük bir vergi oranı öngörülmüş ise bu hükümlerin

uygulanması gerekeceğinden, yatırımcı tarafından bu anlaşmalara bakılmalıdır.

Alım – Satım Kazancı

Özel sektör tahvil ve bonolarından elde edilen alım - satım kazançları, GVK Geçici 67’nci

madde kapsamında değer artış kazancı olarak tevkifata tabidir. Tevkifat, alım - satım

kazancına aracılık eden banka ve aracı kurumlarca yapılır. Tevkifat oranı 01.10.2010

tarihinden itibaren %10 olup, nihai vergidir. Alım - satım kazancı elde eden dar mükellef

bireysel yatırımcı bu gelirleri için beyanname vermez.

29

Diğer taraftan; mukimlik belgesi bulunan dar mükellef gerçek kişilerin yerleşik olduğu ülke

ile T.C. arasında imzalanmış ÇVÖA varsa ve bu anlaşmalarda söz konusu tahvil ve bono

alım – satım kazancı için istisna veya daha düşük bir vergi oranı öngörülmüş ise bu

hükümlerin uygulanması gerekeceğinden, yatırımcı tarafından bu anlaşmalara bakılmalıdır.

c) Tam Mükellef Tüzel KiĢi ve Diğer Kurumlar

Faiz Kazancı

Tam mükellef tüzel kişiler tarafından elde edilen özel sektör tahvil ve bono faiz gelirleri

GVK Geçici 67’nci madde kapsamında stopaja tabi olup, stopaj oranı tüzel kişiliğin ve

kurumun hukuki yapısına göre değişecektir. Buna göre; KVK’da sermaye şirketi olarak

belirtilen tüzel kişiler, SPK’nın düzenleme ve denetimine tabi fonlar, münhasıran menkul

kıymet ve diğer sermaye piyasası aracı getirileri ve değer artış kazançları sağlamak amacıyla

2499 sayılı Sermaye Piyasası Kanunu’na göre kurulan yatırım fonları ve yatırım ortaklıkları

ile benzer nitelikte olduğu Maliye Bakanlığı’nca belirlenenler için stopaj oranı %0, bunların

dışında kalanlar için %10 olarak uygulanmaktadır. Bu kapsamda faiz gelirleri üzerinden;

- Anonim Şirketler, Limited Şirketler, Sermayesi Paylara Bölünmüş Komandit Şirketler

%0,

- Sermaye Piyasası Kanunu’na Göre Kurulan Menkul Kıymet Yatırım Ortaklıkları %0,

- Sermaye Piyasası Kanunu’na Göre Kurulan Menkul Kıymet Yatırım Fonları %0,

- Emeklilik Yatırım Fonları %0,

- Borsa Yatırım Fonları %0,

- Konut Finansmanı Fonları %0,

- Varlık Finansmanı Fonları %0,

- Yukarıda Sayılanlar Dışında Kalan Kurum ve Kuruluşlar %10

oranlarında stopaja tabi tutulur.

Tam mükellef tüzel kişi ve diğer kurumlarca elde edilen faiz geliri kurum kazancına dahil

edilir ve yukarıda belirtilen yatırım fonları ve ortaklıkları hariç %20 kurumlar vergisine tabi

tutulur. Ödenen stopaj beyanname üzerinde hesaplanan kurumlar vergisinden düşülebilir.

Diğer taraftan; özel sektör tahvil ve bonoları faizi elde eden BSMV mükellefi kurumların, bu

gelirleri üzerinden %5 BSMV hesaplamaları gerekir.

Alım – Satım Kazancı

Özel sektör tahvil ve bonolarından elde edilen alım - satım kazançları değer artış kazancı

olarak tevkifata tabidir. Tevkifat, alım - satım kazancına aracılık eden banka ve aracı

kurumlar tarafından yapılır. Tevkifat oranı tüzel kişi ve kurumun hukuki yapısına göre

değişecektir. Bu kapsamda; alım - satım kazançlarından;

- Anonim Şirketler, Limited Şirketler, Sermayesi Paylara Bölünmüş Komandit Şirketler

%0,