Genel Yatırım Tavsiyeleri

3 Mayıs 2016

Yapı Kredi Portföy Yönetimi A.Ş.

ve Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin Katkılarıyla

İçindekiler

•

•

•

•

Son Veriler

Gündem

Piyasalara Genel Bakış

Beklentilerimiz

o

TL Tahvil ve Bonolar

o

Pariteler

o

Eurobondlar

o

Altın

o

Hisse Senetleri

• Önemli Göstergelerin Performansı

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Son Veriler & Gündem

Son Veriler

•

BIST-100 Endeksi: 83.829; %-1,76; işlem hacmi 2,6 milyar TL

•

Tahvil/Bono: Gösterge: %9,22 (-5 bps) ; 10 Yıllık Tahvil: %9,25 (1 bps)

•

Usd/TL: 2,80 %0,00

•

Döviz Sepeti/TL: 3,02 %0,70

•

Altın: 1.292 Usd %0,00

•

ABD 10 Yıllık Tahvil: %1,87 (bir önceki gün 1,83%)

•

VIX: 14,70 (bir önceki gün 15,70)

•

CDS Türkiye: 238 (bir önceki gün 239)

Gündem

-

Hazine 12 ay vadeli kuponsuz devlet tahvili ihalesi düzenliyor

-

Hazine 10 yıl vadeli 6 ayda bir kupon ödemeli devlet tahvili ihalesi düzenliyor

10:00

TR - TÜFE Aylık (beklenti: 1.02%, önceki: -0.04%)

10:00

TR - TÜFE Yıllık (beklenti: 6.9%, önceki: 7.46%)

10:00

TR - ÜFE Aylık (beklenti: 0.43%, önceki: 0.4%)

10:00

TR - ÜFE Yıllık (beklenti: 2.78%, önceki: 3.8%)

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Piyasalara Genel Bakış

Dün global hisse senedi piyasalarında aşağı yönlü baskının ağır bastığı karışık bir seyir hakimdi. Mevsimsel olarak

riskli varlıkların zayıf performans gösterdiği Mayıs ayına girerken yatırımcılar merkez bankalarının politikalarının

belirsizliği, zayıf gelen şirket karları ve karışık sinyaller veren ekonomik verilerin etkisiyle temkinli bir duruş

sergiliyorlar. Dün Avrupa piyasalarında Almanya Dax %0.84 , Fransa CAC40 %0.31 yükselirken Stoxx 600 yatay

seviyelerde günü tamamladı. Amerika seansında zayfı bir başlangıç sonrasında toparlanan endeksler günü

yükselişle bitirmeyi başardı. S&P 500 %0.66 yükselişle tekrar 2.080 seviyesinin üzarine tırmanırken, Dow Jones

Sanayi %0.66, teknoloji şirketlerinin ve büyüme odaklı şirketlerin yoğunlukla yer aldığı Nasdaq Composite %0.88

yükseldi. Emtia tarafında altın $1.300 direnci üzerine yükseldikten sonra gelen kar satışları ile tekrar $1.280

seviyelerine gerilerken petrolde aşağı yönlü seyir hakimdi.

Bugün sabah saatlerinde Asya piyasalarında Yen’deki sert yükselişin devam ettiğini görüyoruz. Çin Shanghai

Composite bugün tatail dönüşünde %1.48 yükseliyor. Amerika endekslerinin vadeli kontratlarına baktığımızda

dün yaşanan yükseliş sonrasında yataya yakın bir görüntü var. Bu hafta için Amerika’da bilanço rakamlarını

izlemeye devam edeceğiz; petrol şirketleri ağırlıklı bir takvim var. Ayrıca Pfizer, CVS, Tesla gibi şirketler diğer

yakından takip edilecek bilanço açıklayacak şirketler. Veri tarafında Cuma günü gelecek olan tarımdışı istihdam en

ön planda takip edilecek veri olacak.

İç piyasada ise bugün Nisan ayı enflasyon verileri ve Hazine'nin düzenleyeceği ihaleler yakından izlenecek. Dün

dolardaki küresel zayıf seyre paralel altı ayın en düşük seviyeleri olan 2.80'in altında işlem gören dolar/TL Türkiye

piyasalarının kapanış saatlerinden itibaren yönünü yukarı çevirdi. Dün güne 2.7930 civarında başlayan dolar/TL bu

sabah ise güne 2.8026/2.8038 seviyesinden başladı. Dün akşam 2.9980 civarında işlem gören sepet bazında aynı

saatte 3.0160/3.0172, 3.2050 civarında olan euro/TL ise 3.2308/3.2320 seviyesinde bulunuyor. Enflasyon

verilerine ilişin Reuters'in 23 kurumun katılımı ile gerçekleştirdiği ankete göre TÜFE'nin medyan bazında yüzde 1

artış göstermesi bekleniyor. Bu beklentilere göre yüzde 8.78'den Mart'ta yüzde 7.46'ya gerileyen yıllık

enflasyonun yüzde 7'nin de altına gerileyeceği öngörülüyor.

Öte yandan Hazine Mayıs ayı borçlanma programı çerçevesinde bugün iki ihale düzenleyecek. Hazine'den yapılan

yazılı açıklamaya göre 3 Mayıs'ta ertesi gün valörle 17 Mayıs 2017 itfalı kuponsuz tahvilin ilk ihracı ve 11 Şubat

2026 itfalı 10 yıllık gösterge tahvilin yeniden ihracı gerçekleştirilecek. İhale ve enflasyon verilerinin ardından ise

piyasalar Cuma günü açıklanacak ABD tarım dışı istihdam verilerine odaklanacak. 6 Mayıs'ta TSİ 1530'da

açıklanacak verilerin tarım dışı istihdamda 200,000 artış bekleniyor.

Tahvil-bono piyasasında ise 14 Haziran 2017 itfalı iki yıllık gösterge tahvilde dün spot kapanışta ortalama bileşik

faiz yüzde 9.25 seviyesinden gerçekleşirken valörde son işlem yüzde 9.22 oldu. 11 Şubat 2026 itfalı 10 yıllık

gösterge tahvilde dün spot kapanışta ortalama bileşik faiz yüzde 9.25 seviyesinden gerçekleşirken valörde son

işlem yüzde 9.25 oldu.

Teknik tarafta ise piyasanın son iki haftadır 85,000/87,000 aralığında oluşturduğu yatay seyrin, dün 85,000 desteği

altında aşağı baskı yarattığını gözlemliyoruz. Böylece bir alt noktada bulunan ve daha güçlü destek olarak aldığımız

84,000 seviyesini test eden piyasada, seans içi harekette bu noktanın önemli olacağını düşünüyoruz. Gün

içerisinde 84,000 desteğini koruma çabasında hareketlenecek piyasada, bu nokta altındaki seyrin ise endekste

82,500 ve 81,000 hedefleriyle zayıflama eğilimini ara bir düzeltme trendine dönüştürebileceği riskini göz önünde

bulunduruyoruz. Endeksin 84,000 üzerinde oluşturacağı yukarı ataklarda ise 86,000 seviyesini direnç noktası

olarak izliyoruz. Endeksin 85,000 desteği altında oluşturduğu zayıflama eğiliminin ardından yeniden yukarı

ataklarında güç kazanabilmesi için 86,000 direncinin kırılması gerektiğini düşünüyoruz. Dolayısıyla yükseliş

yönündeki pozisyonlar için stop loss olarak aldığımız 85,000 desteğinin kırılmasıyla oluşan aşağı risklerin ardından,

piyasada şu aşamada yükseliş yönünde hareket edilmesini önermiyoruz. Piyasada yeniden kısa vadeli yükseliş

yönünde pozisyon almak için 86,000 direncinin aşılması gerekiyor.

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

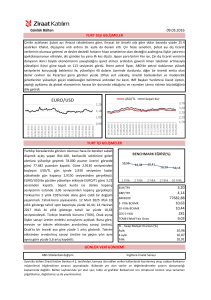

Eur/Usd

Dün Euro Bölgesi'nde imalatın Nisan ayında beklentinin üzerinde artarak bölgedeki ekonomik toparlanmanın

sağlamlaştığı yönündeki işaretlere bir yenisi eklemesiyle birlikte Euro Usd karşısında

1,15 seviyesini aştı.

Geçtiğimiz hafta ABD’den gelen veriler ise beklentileri karşılamamış ve Fed’in yakın zamanda faiz artırımına

gidebileceği yönünde güçlü bir sinyal vermemişti. Son gelen verilere göre CME Group FedWatch, Fed'in Haziran ayı

faiz arttırma olasılığını %11.3, Temmuz ayı için ise %26 olarak belirledi.

Bu hafta ABD’den gelen ilk verilerine göre imalat sektörü Nisan ayında tahminlerden daha az büyüdü. ISM İmalat

Sanayi Endeksi Nisan ayında 50.8 oldu. Bloomberg anketine katılan uzmanların beklentisi 51.4'tü. Buna rağmen bu

verinin son iki ay üstü üste 50'nin üstünde kalması, ihracat siparişlerinin son ayların en yüksek seviyesine gelmesi,

inşaat harcamalarındaki artış ve geçtiğimiz ayki veride yukarı yöndeki revizyon iyimserlik yaratmış durumda. ISM

verisinin detaylarında Usd'nin zayıflamasının üretim sektörü üzerindeki olumlu katkılarından bahsediliyor.

Çarşamba günü Euro Bölgesi Perakende Satışlar ve ABD Dayanıklı Mal Siparişleri , Cuma günü ise Tarım Dışı

İstihdam (TDİ) ve ortalama saatlik ücret artışları verisi açıklanacak. TDİ’da 200 bin kişilik bir artış bekleniyor.

Eur/Usd bu sabah 1,1533 seviyesinde. Bu hafta açıklanacak ABD verileri paritenin hareketinin 1,1500 seviyesi

üzerinde devamı konusunda belirleyici olacak. Cuma günü açıklanacak ABD'de TDI ve özellikle enflasyon ile ilişkisi

nedeniyle ortalama saatlik ücret artışları verisine odaklanacağız. ABD’de beklentiler altında kalacak veriler

paritenin 1,15 bölgesinin üzerine yerleşmesi, paritede yükselişin 1,17 seviyesini hedeflemesine neden olacaktır.

Dirençler 1,1560 ve 1,1710 seviyelerinde. Güçlü veri seti ise Eur/Usd’da hızlı yükseliş ardından bir miktar

düzeltmeye neden olabilir.Geri çekilmelerde destekler 1,1440 ve 1,1400 seviyelerinde.

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

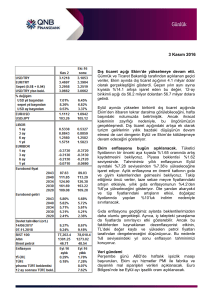

Usd/TL

Usd/Tl haftaya 2,79’lu seviyelerden başladıktan sonra bu sabah 2,80 seviyesinin üzerinde.

Geçtiğimiz hafta ABD’den gelen veriler ve Japonya Merkez Bankasının piyasaya verdiği mesajlar Dolar

Endeksinin 92,50 seviyesinin altına kadar gerilemesine yol açtı. Dolardaki bu görünüm, şimdilik

gelişen ülkelere yönelik ılımlı havanın korunmasına yardımcı oluyor. Ancak ABD’nin güçsüz gelen

verilere bağlı olarak faiz konusunda bir aksiyon alamaması bir zaman sonrasında global büyümeye

yönelik endişeleri tekrar gündeme getireceğine ve bunun tüm piyasalara etkisinin olabileceği dikkatte

almamız gerek. İç piyasada TCMB’nin sıkı duruşun korunacağı söylemi de TL’de güçlü duruşa destek

oluyor. Bugün açıklanacak Nisan enflasyon rakamları faiz indirimlerinin devamı ve TL’nin seyri

açısından önemli olacaktır. Özellikle Nisan ve bir miktar Mayıs ayında önceki yıldan gelen baz etkisi

nedeniyle manşet enflasyonda %6,50 seviyesine doğru gerilemenin sürmesini bekliyoruz.

Enflasyonun beklendiği gibi Nisan ayında %6,50 seviyesine doğru gerilemesi lirada değer kazancının

sürmesini destekliyebilir.

ABD’den Cuma günü ise Tarım Dışı İstihdam (TDİ) ve ortalama saatlik ücret kazanç verisi

açıklanacak. Global ekonomindeki toparlanma sinyalleri ve enflasyon açısından ABD’den gelecek

ipuçları önemli olacak.

Usd/TL’de ABD’den beklenti altında gelebilecek verilere bağlı olarak Dolar Endeksinde 92,50 seviyesi

altında hareketin kalıcı olması durumunda 2,77 seviyesinin hedeflenmesi olası. Küresel çapta zayıf

ABD Usd hareketinin devam etmesi halinde ise 2,75 seviyesine kadar TL’de güçlenme sürebilir. Risk

iştahı ve enflasyonun güçlenmesi açısından önemli bir gösterge olan olan petrol ise OPEC üretiminin

tarihi yüksek seviyeye yükselmesi ve petrolde son alımların talepten değil de spekülatif alım ile

gerçekleştiği yönündeki haberler sonrasında geriliyor.Dolar Endeksinde güçlü gelecek ABD verilerine

bağlı toparlanma ve global hisse senedi piyasalarındaki satış baskısının yaşanması halinde Usd/TL’de

2,8150 ve sonrasında 2,8400 seviyeleri direnç konumunda.

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Eur/TL

Usd’ın tüm dünyada güç kaybetmeye devam ettiğini görürken Euro ve JPY güçlenmesini sürdürüyor.

Dolar Endeksi’nin geçtiğimiz yılın Ağustos ayında test ettiği 92.50 seviyesinin altındayız. Dün Euro, Usd

karşısında Euro Bölgesi'nde imalatın Nisan ayında beklentinin üzerinde artarak bölgedeki ekonomik

toparlanmanın sağlamlaştığı yönündeki işaretlere bir yenisi eklemesiyle birlikte 1,15 seviyesini aştı. Üst

üste olumlu gelen veriler Euro Bölgesi’nde ekonominin yılın 2. Çeyreğinde de büyüme ümitlerinin

sürmesine destek oluyor. Geçtiğimiz hafta ABD’den gelen veriler ise beklentileri karşılamamış ve Fed’in

yakın zamanda faiz artırımına gidebileceği yönünde güçlü bir sinyal vermemişti. Son gelen verilere göre

CME Group FedWatch, Fed'in Haziran ayı faiz artırma olasılığını %11.3, Temmuz ayı için ise %26 olarak

belirledi.

Çarşamba günü ise Euro Bölgesi Perakende Satış rakamları açıklanacak.

İç piyasada likidite politikasında sıkı duruşun süreceği ve bugün açıklanacak enflasyon ile ilgili olumlu

beklenti TL’de güçlü seyre destek oluyor. Bugün açıklanacak TR Nisan enflasyon rakamları faiz

indirimlerinin devamı ve TL’nin seyri açısından önemli olacaktır. Özellikle Nisan ve bir miktar Mayıs

ayında önceki yıldan gelen baz etkisi nedeniyle manşet enflasyonda %6,50 seviyesine doğru

gerilemenin sürmesini bekliyoruz. Enflasyonun beklendiği gibi Nisan ayında %6,50 seviyesine doğru

gerilemesi TL’de değer kazancının sürmesini destekleyebilir.

Eur/TL bu sabah Eur lehine güçlenen EUR/Usd paritesinin etkisi ile 3,2350 seviyesinde. Bu hafta

açıklanacak ABD ve Euro Bölgesi verileri paritenin hareketinin 1,15 seviyesi üzerinde devamı

konusunda belirleyici olacak. Cuma günü açıklanacak ABD'de TDI ve özellikle enflasyon ile ilişkisi

nedeniyle ortalama saatlik ücret artışları verisine odaklanacağız. ABD’de beklentiler altında kalacak

veriler paritenin Euro lehine iyice güçlenmesi neden olacaktır. Global piyasalarda yaşanan belirsizlik

ortamının bozulmaya dönüşmesi halinde Eur/TL yükselişini genişletebilir. Dirençler 3,2450 ve 3,2650

seviyelerinde. Güçlü veri seti ise Eur/Usd’da hızlı yükseliş ardından bir miktar düzeltmeye neden

olabilir. Geri çekilmelerde destekler 3,22 ve 3,20 seviyelerinde.

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

TL Bono

Dolardaki küresel zayıf seyire paralel Usd/TL’nin 6

ayın en düşük seviyeleri olan 2.80'in altındaki

gördüğü ortamda dün TL faizler bugün açıklanacak

olan Nisan ayı enflasyon verileri öncesinde yatay

seyretti. Nisan ayı TÜFE beklentisi aylık bazda

%1,02 seviyesinde. Diğer önemle takip edilecek

veri Çekirdek enflasyonda yıllık seviye olacak. Son

açıklanan Mart ayı enflasyon rakamları ile %9,72

seviyesindeyiz.

Haftayı

%9,24 seviyesinden kapatan 10 yıllık

tahvil dün %9,25 seviyesinden günü kapattı.

Faizde bekle-gör modunun değişmesi ve %9,00

seviyesindeki direncinin altına sarkması için

global piyasalardan ekonomik toparlanmayı işaret

eden veri desteği gelmesi gerekiyor. Cuma günü

açıklanacak ,enflasyon konusuna ışık tutabilecek

ABD ortalama saatlik ücret kazançları verisi ve

ABD TDI önemli. Euro Bölgesi büyüyor. Çin’de

veriler karışık gelmeye devam ediyor. Global

piyasalardaki

verilere ve açıklamalara bağlı

değişkenleri göz ardı edersek bugün açıklanacak

Nisan ayı enflasyonu ve çekirdek enflasyon

göstergeleri TL faiz açısından önemli. Özellikle

Nisan ve bir miktar Mayıs ayında önceki yıldan

gelen baz etkisi nedeniyle manşet enflasyonda

gerilemenin sürmesi ve %6,50 seviyelerine

ulaşılması bekleniyor. Enflasyonda yaşanacak

gerileme ile orantılı yapılacak faiz indirimlerinin

piyasada olumlu karşılanacaktır. TCMB 20

Nisan’daki açıklamasında “Önümüzdeki dönemde

para politikası kararları, enflasyon görünümüne

bağlı olacaktır” şeklindeki ifadesini yineledi. Üst

banda indirimlerin devamı ve düşen fonlama

maliyelerine bağlı 10 yıllık TL tahvilde güçlü ve

uzun vadeli direnç olan %8,50 seviyesi hedefte

durmaya devam ettiğini ama yeni girişler için

global piyasalardaki temkinli havanın bir miktar

olumluya dönmesinin gerektiğini düşünmeye

devam ediyoruz.

3 Mayıs 2016

2 Yıllık Gösterge Tahvil

10 Yıllık Gösterge Tahvil

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

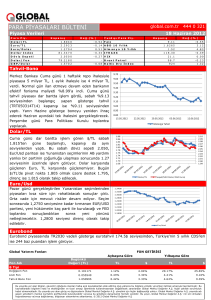

Eurobond

Merkez bankalarının destek paketlerinin ekonomik büyümeyi yukarı çekememesi hem merkez bankalarının para

politikalarını hem de finansal varlıkların kazançlarını sorgulanır hale geliyor. Piyasaların tekrar trend oluşturması için

ya makro verilerin toparlanmaya işaret etmesi ya da merkez bankalarının genişleyici yeni adımlar atmasına ihtiyaç

olduğunu düşünüyoruz. ABD ve Çin PMI verileri toparlanmanın ivme kaybettiğini işaret ediyor. Bu ifadeyi son

dönemde gelen makro verilerin geneli için kullanabiliriz. Özetle piyasalarda yön arayışı sürüyor. Zayıflayan ABD

verileri FED faiz artışı ihtimalini azaltıyor ve Usd değer kaybediyor. Usd karşısındaki para birimleri ile emtiaların geneli

değer kazancı elde ediyor. Bir yandan da makro verilerin güçlü gelmesi küresel piyasalarda moralin ve ana trendin

korunması için gereklilik haline geliyor diye düşünüyoruz.

Petrol tarafında ise arz ve talep tarafındaki sorunlu yapı korunuyor, hatta Ortadoğu’da üretim artmaya devam ediyor.

Usd’nin zayıf seyri bu resme rağmen petrol fiyatlarını yukarı çekmeyi başarıyor. Zayıf dolar, ABD hisselerine talebi

artırınca ABD 10 yıllık tahvilinde satışlar arttı ve faiz %1,87 seviyesine yükseldi. Küresel piyasalardaki sınırlı risk iştahı

artışı VIX endeksini 14,70 seviyesine indirdi.

Küresel piyasalardaki yön arayışı sürüyor. Dün itibari ile gelişmiş ülke varlıklarındaki risk iştahında bir kıpırdanma oldu

ancak net bir artıştan söz edemiyoruz. GOP’ların gerek para birimleri gerekse finansal varlıkları ise dün negatif bir

seyir izledi. Risk iştahındaki belirsizliğin daha sürececeğini düşünüyoruz. Türkiye 5 yıllık CDS 238 puanda. Nisan ayının

TÜFE rakamı bugün açıklanacak, yıllık enflasyonun biraz daha aşağı gelmesi bekliniyr. Bu beklentinin Türk

eurobondlarını destekleyici bir faktör olduğunu belirtelim. Bugün Türk eurobonlarında yatay/hafif alıcılı bir seyir

olmasını bekliyoruz.

(*) Kısa: 3 Yıla Kadar / Orta: 3-10 Yılı Kadar / Uzun: 10-20 Yıla Kadar / Çok Uzun: 20 ve Üzeri

2025 Vadeli Eurobond

2034 Vadeli Eurobond

2043 Vadeli Eurobond

400

ABD 10 Yıllık Tahvil

Türkiye 5 Yıl CDS

343

350

325

300

275

238

250

200

150

154

100

Oca…

Te…

Eki15

Oca…

Nis15

Te…

Eki14

Oca…

Nis14

Te…

Eki13

Oca…

Nis13

Te…

Eki12

Oca…

Nis12

Te…

3 Mayıs 2016

Eki11

Oca…

108

Nis11

50

238

207

212

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Altın

Küresel piyasalar, ABD’den gelen beklenti altı veriler ve global piyasalarda ekonomik toparlanmaya

yönelik kuşkuların devamı nedeniyle Fed'in para politikasını sıkılaştırma konusunda yavaş olacağı

beklentisi içine girdi. Dolayısıyla Dolar Endeksi 92,50 seviyesinin altına kadar zayıfladı. (En son 2015

Ağustos ayında 92,50 seviyesini test etmişti.) Bu gelişmelere bağlı olarak altın fiyatları 1,300 Usd

seviyesinin üzerini gördü.

Risk iştahı ve enflasyonun güçlenmesi açısından önemli bir gösterge olan petrol ise OPEC üretiminin tarihi

yüksek seviyeye yükselmesi ve petrolde son alımların talepten değil de spekülatif alımlardan

kaynaklandığı yönündeki haberler sonrasında geriliyor.

Çarşamba günü ABD Dayanıklı Mal Siparişleri , Cuma günü ise Tarım Dışı İstihdam (TDİ) ve ortalama saatlik

ücret artışları verisi açıklanacak. Global ekonomideki toparlanma sinyalleri açısından ABD’den gelecek

ipuçları önemli olacak.

Altın bu sabah 1.293 Usd seviyesinde. Cuma günü ABD'de açıklanacak TDI ve özellikle enflasyon ile ilişkisi

nedeniyle ortalama saatlik ücret artışları verisine odaklanacağız. ABD’den gelecek güçsüz veriler

Altın’da 1.315 Usd direncinin aşılmasını ve 1.350 Usd’a doğru hareketin devamını sağlayabilir. Verilerin

güçlü gelmesi ise Dolar Endeksinde 92,50 desteğin üzerinde kalıcılık sağlayabilir ve Altın fiyatlarında

düzeltmelere neden olabilir. Usd’de güçlenme olması halinde destekler 1.275 ardından 1.260 Usd

seviyeleri. Genel resimde global ekonomilere yönelik net bir toparlanma görene kadar güvenli liman

arayışı devam edeceği için Altın fiyatlarında güçlü seyrin devamını daha yüksek olasılık buluyoruz.

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

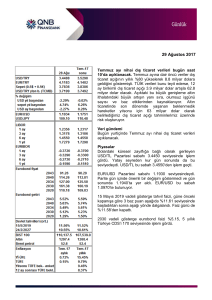

Hisse Senedi

Piyasanın son iki haftadır 85,000/87,000 aralığında oluşturduğu yatay seyrin, dün 85,000 desteği altında aşağı

baskı yarattığını gözlemliyoruz.

Böylece bir alt noktada bulunan ve daha güçlü destek olarak aldığımız 84,000 seviyesini test eden piyasada,

seans içi harekette bu noktanın önemli olacağını düşünüyoruz. Gün içerisinde 84,000 desteğini koruma

çabasında hareketlenecek piyasada, bu nokta altındaki seyrin ise endekste 82,500 ve 81,000 hedefleriyle

zayıflama eğilimini ara bir düzeltme trendine dönüştürebileceği riskini göz önünde bulunduruyoruz.

Endeksin 84,000 üzerinde oluşturacağı yukarı ataklarda ise 86,000 seviyesini direnç noktası olarak izliyoruz.

Endeksin 85,000 desteği altında oluşturduğu zayıflama eğiliminin ardından yeniden yukarı ataklarında güç

kazanabilmesi için 86,000 direncinin kırılması gerektiğini düşünüyoruz.

Dolayısıyla yükseliş yönündeki pozisyonlar için stop loss olarak aldığımız 85,000 desteğinin kırılmasıyla oluşan

aşağı risklerin ardından, piyasada şu aşamada yükseliş yönünde hareket edilmesini önermiyoruz. Piyasada

yeniden kısa vadeli yükseliş yönünde pozisyon almak için 86,000 direncinin aşılması gerekiyor.

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız.

Önemli Göstergelerin Performansı

ÇEKİNCE: Bu rapor, Yapı ve Kredi Bankası A.Ş. (Banka) Özel Bankacılık tarafından, Yapı ve Kredi Bankası A.Ş. Özel Bankacılık Satış Grubu ile Yapı Kredi Bankası

A.Ş. müşterileri için hazırlanmıştır. Bu rapor tarafsız ve dürüst bir bakış açısıyla düzenlenmiş olup, alıcısının menfaatlerine ve/veya ihtiyaçlarına uygunluğu

gözetilmeksizin ve karşılığında maddi menfaat elde etme beklentisi bulunmaksızın hazırlanmış bir derlemedir. Bu raporda yer alan bilgi ve veriler, Bankamız

tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup; bu kaynakların doğrulukları ayrıca araştırılmamıştır. Bu rapor içerisindeki veriler

değişkenlik gösterebilir. / Bu rapor yatırımcıların genel olarak bilgi edinmeleri amacıyla hazırlanmış olup, yatırımcıların bu rapordan etkilenmeyerek

kararlarını vermeleri beklenmekte olup; işbu raporla Bankamız tarafından herhangi bir garanti verilmemektedir. Bu raporun ticari amaçlı kullanımı sonucu

oluşabilecek zararlardan dolayı Bankamız hiçbir sorumluluk üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için

bir teklifi ile aracılık teklifini içermemektedir. / Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı

kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar

ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve

tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. görüşler müşterilerimizin mali durumu ile risk ve

getiri tercihlerine uygun olmayabilir. / Bu raporun tümü veya bir kısmı Yapı ve Kredi Bankası A.Ş.’nin yazılı izni olmadan

çoğaltılamaz, yayınlanamaz, üçüncü kişilere gösterilemez veya ileride kullanılmak üzere saklanamaz.«

3 Mayıs 2016

Bu sayfa raporun ayrılmaz bir parçasıdır.