MAKROEKONOMİK GELİŞMELER

12/06/2014

2011 IV. ÇEYREK STRATEJİ RAPORU

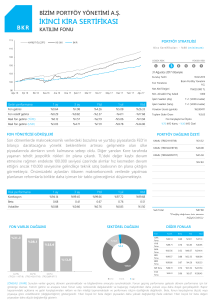

Nisan Ayı Cari işlemler Açığı 4,79 milyar $ ile beklentilerin biraz altında…

ÖDEMELER DENGESİ

Nisan

Nisan Ocak - Nisan Ocak - Nisan Ocak- Nisan 2013- Ocak- Nisan 2013- Yıllıklandırılmış

2013

2014

2013

2014

2014 (Değ.)

2014 (%Değ.)

(son 12 ay)

1.CARİ İŞLEMLER HESABI (A+B)

-8.110 -4.788

-24.655

-16.372

8.283

-33,6%

-56.790

Parasal Olmayan Altın Ticareti Hariç Cari Açık

-5.974 -4.481

-21.208

-17.712

3.496

-16,5%

-49.798

Net Mal Ticareti

-6.189 -5.067

-22.094

-18.742

3.352

-15,2%

-64.895

Net Parasal Olmayan Altın Ticareti

-2.136

-307

-3.447

1.340

4.787

-138,9%

-6.992

Mal Dengesi

-8.325 -5.374

-25.541

-17.402

8.139

-31,9%

-71.887

Net Turizm Gelirleri

1.330

1.411

4.110

4.178

68

1,7%

23.248

Hizmetler Dengesi

915

1.361

3.369

3.990

621

18,4%

23.743

Mal ve Hizmet Dengesi

-7.410 -4.013

-22.172

-13.412

8.760

-39,5%

-48.144

Gelir Dengesi

-739

-816

-2.774

-3.132

-358

12,9%

-9.708

A. MAL, HİZMET VE GELİR DENGESİ

-8.149 -4.829

-24.946

-16.544

8.402

-33,7%

-57.852

B. CARİ TRANSFERLER

39

41

291

172

-119

-40,9%

1.062

2. NET HATA VE NOKSAN

-603

-873

-4.269

5.788

10.057

-235,6%

12.517

TOPLAM FİNANSMAN İHTİYACI (1+ 2)

-8.713 -5.661

-28.924

-10.584

18.340

-63,4%

-44.273

Kaynak: TCMB, BMD Araştırma

NİSAN 2014

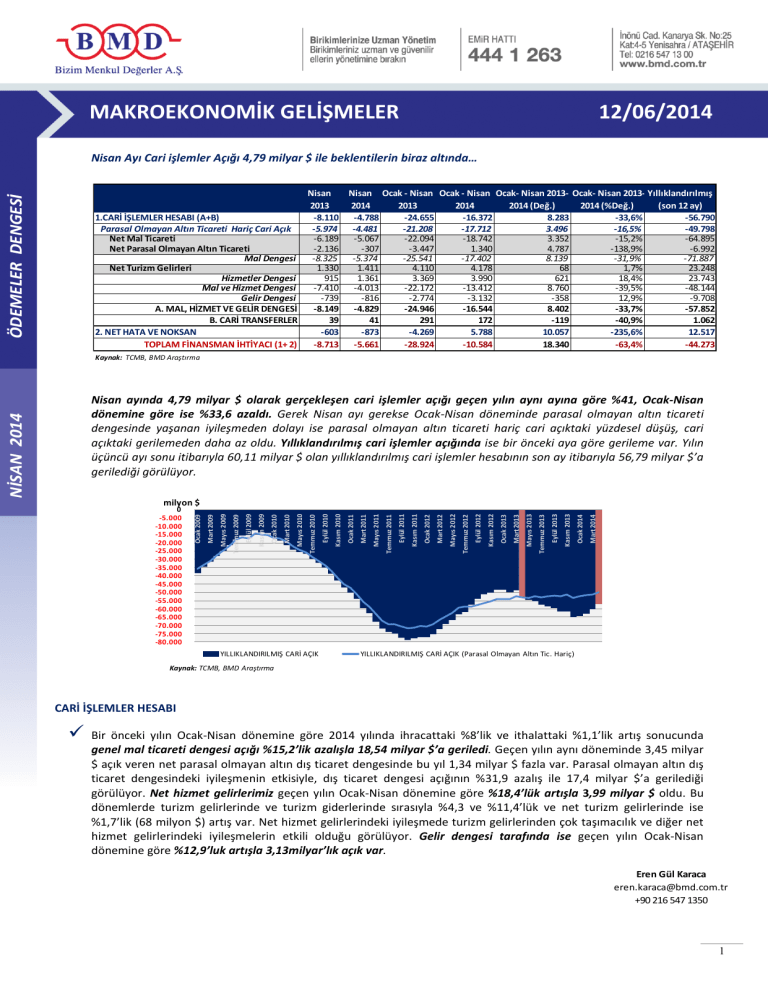

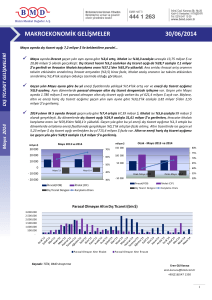

Nisan ayında 4,79 milyar $ olarak gerçekleşen cari işlemler açığı geçen yılın aynı ayına göre %41, Ocak-Nisan

dönemine göre ise %33,6 azaldı. Gerek Nisan ayı gerekse Ocak-Nisan döneminde parasal olmayan altın ticareti

dengesinde yaşanan iyileşmeden dolayı ise parasal olmayan altın ticareti hariç cari açıktaki yüzdesel düşüş, cari

açıktaki gerilemeden daha az oldu. Yıllıklandırılmış cari işlemler açığında ise bir önceki aya göre gerileme var. Yılın

üçüncü ayı sonu itibarıyla 60,11 milyar $ olan yıllıklandırılmış cari işlemler hesabının son ay itibarıyla 56,79 milyar $’a

gerilediği görülüyor.

YILLIKLANDIRILMIŞ CARİ AÇIK

Mart 2014

Ocak 2014

Eylül 2013

Kasım 2013

Temmuz 2013

Mart 2013

Mayıs 2013

Ocak 2013

Eylül 2012

Kasım 2012

Temmuz 2012

Mart 2012

Mayıs 2012

Ocak 2012

Eylül 2011

Kasım 2011

Temmuz 2011

Mart 2011

Mayıs 2011

Ocak 2011

Eylül 2010

Kasım 2010

Temmuz 2010

Mart 2010

Mayıs 2010

Ocak 2010

Eylül 2009

Kasım 2009

Temmuz 2009

Mart 2009

Mayıs 2009

Ocak 2009

milyon $

0

-5.000

-10.000

-15.000

-20.000

-25.000

-30.000

-35.000

-40.000

-45.000

-50.000

-55.000

-60.000

-65.000

-70.000

-75.000

-80.000

YILLIKLANDIRILMIŞ CARİ AÇIK (Parasal Olmayan Altın Tic. Hariç)

Kaynak: TCMB, BMD Araştırma

CARİ İŞLEMLER HESABI

Bir önceki yılın Ocak-Nisan dönemine göre 2014 yılında ihracattaki %8’lik ve ithalattaki %1,1’lik artış sonucunda

genel mal ticareti dengesi açığı %15,2’lik azalışla 18,54 milyar $’a geriledi. Geçen yılın aynı döneminde 3,45 milyar

$ açık veren net parasal olmayan altın dış ticaret dengesinde bu yıl 1,34 milyar $ fazla var. Parasal olmayan altın dış

ticaret dengesindeki iyileşmenin etkisiyle, dış ticaret dengesi açığının %31,9 azalış ile 17,4 milyar $’a gerilediği

görülüyor. Net hizmet gelirlerimiz geçen yılın Ocak-Nisan dönemine göre %18,4’lük artışla 3,99 milyar $ oldu. Bu

dönemlerde turizm gelirlerinde ve turizm giderlerinde sırasıyla %4,3 ve %11,4’lük ve net turizm gelirlerinde ise

%1,7’lik (68 milyon $) artış var. Net hizmet gelirlerindeki iyileşmede turizm gelirlerinden çok taşımacılık ve diğer net

hizmet gelirlerindeki iyileşmelerin etkili olduğu görülüyor. Gelir dengesi tarafında ise geçen yılın Ocak-Nisan

dönemine göre %12,9’luk artışla 3,13milyar’lık açık var.

Eren Gül Karaca

[email protected]

+90 216 547 1350

1

MAKROEKONOMİK GELİŞMELER

NET HATA NOKSAN

ÖDEMELER DENGESİ

2011 IV. ÇEYREK STRATEJİ RAPORU

Ödemeler dengesinde her işlemin alacak ve borç kaydı yapılırken verilerin değişik kaynaklardan elde edilmesi,

değerleme, ölçme ve kayıt zamanının farklı olması sebebiyle oluşan farklılıkların takip edildiği Net Hata ve Noksan

kaleminde geçen yılın Ocak-Nisan döneminde 4,27 milyar $ sermaye çıkışı varken, bu yıl 5,79 milyar $’lık sermaye

girişi kaydedildi. Buradaki sermaye girişi özellikle yılın ilk çeyreğinde gerçekleşmiş, ancak Nisan ayında 873 milyon

$’lık sermaye çıkışı var.

CARİ İŞLEMLER AÇIĞININ FİNANSMANI (milyon $)

3. SERMAYE HESABI

4. FİNANS HESAPLARI (E+F+G+H+I)

Yurtdışında Doğrudan Yatırım

Yurtiçinde Doğrudan Yatırım

E. Doğrudan Yatırımlar

Portföy Hesabı-Varlıklar

Portföy Hesabı-Yükümlülükler

Hisse Senetleri

Borç Senetleri (Hükümet, Banka, Özel Sektör)

F. Portföy Yatırımları

Diğer Yatırımlar-Varlıklar

Merkez Bankası

Genel Hükümet

Bankalar

Diğer Sektörler

Diğer Yatırımlar-Yükümlülükler

Merkez Bankası

Genel Hükümet (IMF Kredileri hariç)

Bankalar

Diğer Sektörler

G. Diğer Yatırımlar

H. IMF Kredileri Kullanım (+)/ Geri ödeme (-)

I. Resmi Rezerv Değişimi Artış(-)/Azalış(+)

TOPLAM FİNANSMAN (3+4)

NİSAN 2014

12/06/2014

Nisan

Nisan Ocak - Nisan Ocak - Nisan Ocak- Nisan 2013- Ocak- Nisan 2013- Yıllıklandırılmış

2013

2014

2013

2014

2014 (Değ.)

2014 (%Değ.)

(son 12 ay)

-6

0

-23

-16

7

-30,4%

-85

8.719

5.661

28.947

10.600

-18.347

-63,4%

44.358

-237

-243

-925

-1.286

-361

39,0%

-3.475

714

911

3.511

5.118

1.607

45,8%

14.530

477

668

2.586

3.832

1.246

48,2%

11.055

280

-459

1.107

-729

-1.836

-165,9%

765

9.060

4.633

16.355

2.429

-13.926

-85,1%

7.164

133

579

526

987

461

87,6%

1.302

8.927

4.054

15.829

1.442

-14.387

-90,9%

5.862

9.340

4.174

17.462

1.700

-15.762

-90,3%

7.929

-832

467

1.031

1.349

318

30,8%

2.682

0

0

0

0

0

1

-116

0

-651

-185

466

-71,6%

-291

-496

164

1.663

1.213

-450

-27,1%

-721

-220

303

19

321

302

1589,5%

3.693

7.007

3.074

22.596

1.561

-21.035

-93,1%

16.569

-96

-154

-334

-508

-174

52,1%

-2.174

-165

-223

-82

-505

-423

515,9%

-441

3.913

2.070

15.766

1.406

-14.360

-91,1%

17.847

3.355

1.381

7.246

1.168

-6.078

-83,9%

1.337

6.175

3.541

23.627

2.910

-20.717

-87,7%

19.251

0

0

-431

0

431

-100,0%

-421

-7.273 -2.722

-14.297

2.158

16.455

-115,1%

6.544

8.713

5.661

28.924

10.584

-18.340

-63,4%

44.273

Kaynak: TCMB, BMD Araştırma

FİNANS HESAPLARI

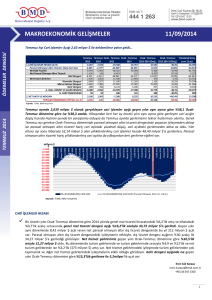

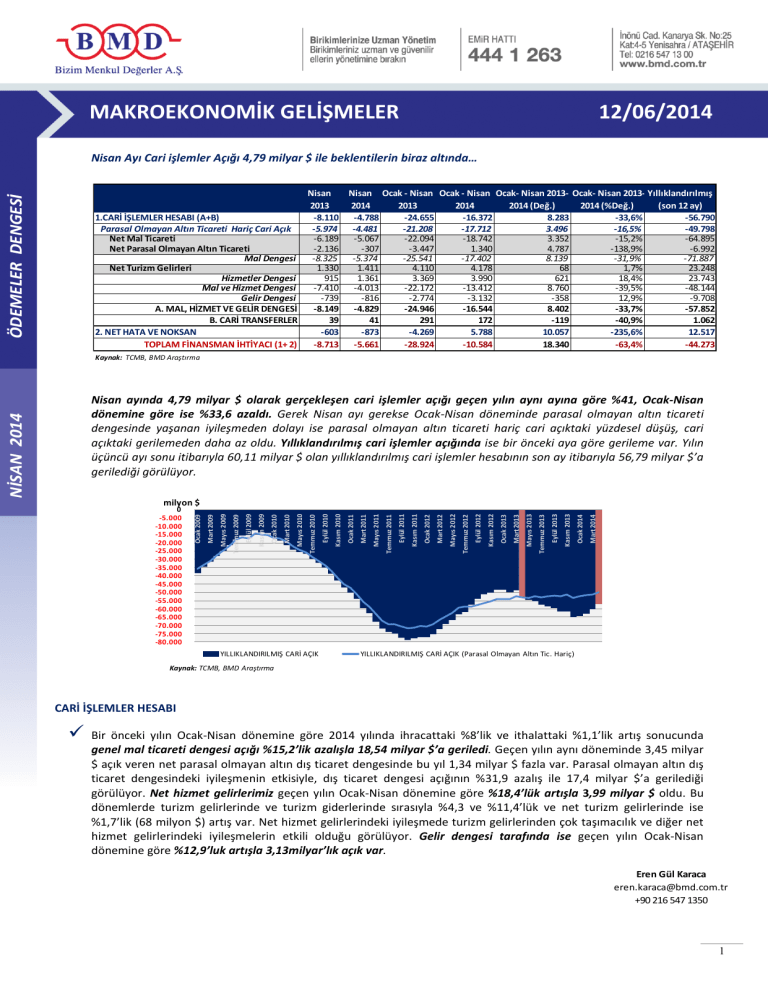

Yurtdışında ve yurtiçinde doğrudan yatırımlardaki artışlar sonucunda Ocak-Nisan döneminde doğrudan yatırımlardan

net finansman girişi geçen yıla göre %48,2 artışla 2,57 milyar $ oldu. Böylece Doğrudan Yatırımlar cari açığın %23,4’

ünü finanse etti. 2012 ve 2013 yıllarında bu oran sırasıyla %18 ve %15 olarak gerçekleşmişti.

Varlıklarda ve yükümlülüklerdeki azalışlar sonucunda 2014 yılı Ocak-Nisan döneminde bir önceki yılın aynı dönemine

göre Portföy Yatırımları 15,76 milyar $ azaldı. Bu dönemde yurtdışında yerleşik kişiler hisse senedi piyasasında 987

milyon $ tutarında net alım ve devlet iç borçlanma senetleri (DİBS) piyasasında 3,4 milyar $ tutarında net satım

gerçekleştirdi. Bir önceki yılın aynı döneminde yurtdışı yerleşiklerin 526 milyon $ tutarında net hisse senedi ve 8,6

milyar $ tutarında DİBS alımı gerçekleştirdikleri düşünüldüğünde, yabancı sermaye girişinde geçen yıla göre önemli

azalış olduğu görülüyor. Diğer yandan Nisan ayında Hükümet Eurobond ihraçları, bankalar ve diğer sektörler de

yurtdışı tahvil ihraçları gerçekleştirmiş ve kaynak sağlamış. Böylece yılın ilk çeyreğinde cari açığın finansmanına bir

katkıda bulunamayan olan portföy yatırımları, Ocak-Nisan 2014 döneminde cari açığın %10,4’ünü finanse edebilir

hale gelmiş. 2012 ve 2013 yıllarında portföy yatırımlarının cari açığı finanse etme oranı sırasıyla %84 ve %36,5

seviyesindeydi. TCMB haftalık menkul kıymet verilerine göre Mayıs ayında ise yabancı yatırımcıların hisse senedi

piyasasında 640 milyon $ ve DİBS piyasasında 355 milyon $ net alımdalar.

Yükümlülüklerde azalış sonucunda 2014 yılı Ocak-Nisan döneminde Diğer Yatırımlar (IMF ile kredi işlemleri hariç)

20,7 milyar $ azaldı. Bankacılık sektörünün yurtdışından temin ettiği kısa vadeli net kredi geri ödemelerindeki artışlar

ile yurtdışında yerleşiklerin yurtiçinde yerleşiklere açtığı kısa vadeli ticari kredilerin geri ödemelerindeki artışlara ek

olarak, yurtdışında yerleşiklerin Türkiye’deki bankalardaki mevduatlarındaki azalışlar sonucunda, Diğer Yatırımların

Yükümlülükleri geçen yılın ilk dört ayında 22,6 milyar $ artıda iken bu yıl sadece 1,56 milyar $ artıda.

2

MAKROEKONOMİK GELİŞMELER

2011 IV. ÇEYREK STRATEJİ RAPORU

Ocak ayında yaşadığımız en yüksek Resmi Rezerv azalışının (5,8 milyar $ azalış) ardından, yılın ilk çeyreğinde resmi

rezervlerdeki azalış 4,88 milyar $’a gerilemişti. Nisan ayı ise yılın ilk dört ayında en fazla resmi rezerv artışının

yaşandığı ay oldu. Nisan ayındaki 2,72 milyar $’lık rezerv artışıyla birlikte yılın ilk dört ayı sonunda resmi rezervlerdeki

azalışın 2,16 milyar $’a gerilediği görülüyor. Ancak, bir önceki yılın Ocak-Nisan döneminde 14,3 milyar $ resmi

rezervlerde artış varmış.

NİSAN 2014

ÖDEMELER DENGESİ

12/06/2014

Sonuç olarak… 2014 yılına cari açıkta iyileşmeyle başlandığı görülüyor. Her ne kadar cari açık dış ticaret dengesindeki

iyileşmenin öncülüğünde geçen yıla göre gerilemekteyse de, cari açığın finansmanında durum pek iç açıcı değil. Yılın

ilk dört ayında 16,4 milyar cari açık var. Bu açığın 8,4 milyar $’ı finans hesaplarıyla, 5,8 milyar $’lık kısmı net hata

noksan kalemi ile ve geri kalan 2,2 milyar $’lık kısmı ise TCMB’nin döviz rezervlerinden karşılanmış. Geçen yılın aynı

döneminde ise durum bundan epey farklıymış. Cari işlemler açığı bu yılkinden 8,3 milyar $ fazla olmuş olmasına

rağmen, finans hesaplarından 43,2 milyar $ döviz girişi olduğundan, cari işlemler açığı bu para ile rahatça finanse

edilmiş, net hata noksan kaleminden 4,3 milyar $’lık çıkış da karşılanmış ve kalan 14,3 milyar $ ise rezervlere

eklenmiş. Geçen yıla kıyasla cari açığımızın finansman kalitesindeki kötüleşme dikkat çekiyor ancak, yılın ilk ayı ile

kıyasladığımızda Nisan ayı itibariyle finansman kalitesinde iyileşme olduğu da ortada. OVP de 2014 yılı için Cari

İşlemler Açığı 55,5 milyar $ ve bunun GSYH’ya oranı -%6,4 öngörülüyor ancak, uygulamaya geçirilen makro ihtiyati

tedbirler ve geçen yıla göre zayıf seyreden TL’nin etkisiyle yılı OVP’de öngörülen 55,5 milyar $’ın altında bir cari açıkla

yılı kapatmamız mümkün görünüyor. Diğer yandan, yılın son çeyreğinde Fed’in faiz artırımı ile ilgili beklentilerin

oluşturacağı atmosferin ülkemizin yabancı yatırım çekmesini zorlaştırarak, cari açığımızın finansmanı riskinin de

artmasına sebep olabilir.

3

MAKROEKONOMİK GELİŞMELER

12/06/2014

NİSAN 2014

ÖDEMELER DENGESİ

2011 IV. ÇEYREK STRATEJİ RAPORU

Bizim Menkul Değerler A.Ş

Araştırma Departmanı

Email : [email protected]

Telefon : 0216-444-1-263

0216-547-13-00

Önemli Uyarı

Burada yer alan bilgiler Bizim Menkul Değerler A.Ş. tarafından okuyucuyu bilgilendirme amacı ile hazırlanmıştır. Yatırım bilgi, yorum ve tavsiyeleri

yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile

müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede

bulunanların kişisel görüşlerine dayanmaktadır. Herhangi bir yatırım aracının alım-satım önerisi ya da belli bir getiri garantisi olarak

yorumlanmamalıdır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere

dayanarak yatırım kararı verilmesi beklentilerinize uygun olmayan sonuçlar doğurabilir.

Burada yer alan bilgiler BMD’nin güvenilir olduğunu düşündüğü yayımlanmış bilgilerden ve veri kaynaklarından derlenmiştir. Kullanılan bilgilerin

hatasızlığı ve/veya eksiksizliği konusunda BMD hiçbir şekilde sorumlu tutulamaz. BMD Araştırma raporları şirket içi ve dışı dağıtım kanalları aracılığıyla

tüm BMD müşterilerine eşzamanlı olarak dağıtılmaktadır. Ayrıca, Burada yer alan tahmin, yorum ve tavsiyeler dökümanın yayınlandığı tarih itibariyle

geçerlidir. BMD Araştırma Bölümü daha önce hazırladığı ya da daha sonra hazırlayacağı raporlarda bu raporda sunulan görüş ve tavsiyelerden farklı ya

da bu raporda sunulan görüş ve tavsiyelerle çelişen başka raporlar yayınlayabilir. Çelişen fikir ve tavsiyeler bu raporu hazırlayan kişilerden farklı zaman

dilimlerine işaret ediyor, farklı analiz yöntemlerini içeriyor ya da farklı varsayımlarda bulunuyor olabilir. Böyle durumlarda, BMD’nin bu raporlardaki

tavsiye ve görüşlerle çelişen diğer BMD Araştırma Bölümü raporlarını okuyucunun dikkatine sunma zorunluluğu yoktur.

Bu çalışma kesinlikle tekrar çıkarılmak, çoğaltılmak, kopyalanmak ve/veya okuyucudan başkasına dağıtılmak üzere hazırlanmamıştır ve BMD Araştırma

Bölümü’nün izni olmadan kopyalanamaz ve çoğaltılıp dağıtılamaz. Okuyucuların bu raporun içeriğini oluşturan yatırım tavsiyeleri, tahmin ve hedef

fiyat değerlemeleri de dahil olmak üzere tüm yorum ve çıkarımların, BMD Araştırma ‘nün izni olmadan başkalarıyla paylaşmamaları gerekmektedir.

BMD bu araştırma raporunu yayınlamaya, müşterilerine ve gerekli yatırım profesyonellerine dağıtmaya yetkilidir. BMD Araştırma Bölümü gerekli

olduğunu düşündüğünde düzenli olarak yatırım tavsiyelerini güncellemekte ve temel analize dayalı araştırma raporları hazırlamaktadır. Bununla

birlikte, bu çalışma herhangi bir hisse senedinin veya finansal yatırım enstrümanlarının alımı ya da satımı için BMD ve/veya BMD tarafından direk veya

dolaylı olarak kontrol edilen herhangi bir şirket tarafından gönderilmiş bir teklif ya da öneri oluşturmamaktadır. Herhangi bir alım-satım ya da herhangi

bir enstrümanın halka arzına talepte bulunma kararı bu çalışmaya değil, arz edilen yatırım aracı ile ilgili kamuya duyurulmuş ve yayınlanmış izahname

ve sirkülere dayanmalıdır. BMD ya da herhangi bir BMD çalışanı bu raporun içeriğindeki görüş ve tavsiyelere uyulması sebebiyle doğabilecek doğrudan

ya da dolaylı herhangi bir zarar ya da kayıpla ilgili olarak sorumlu tutulamaz.

4