06.04.2015

FX Strateji

TRY – ‘negatif ayrışma’ azalmaya devam edebilir

• 22 Mayıs 2013 Bernanke kongre konuşmasından bu yana dolar TRY’ye karşı %39,1 değer kazanıyor.

• TRY yılbaşından itibaren 24 EM FX içinde en kötü performans sergileyen 3. para birimi.

• Makro göstergeler TRY’nin toparlanabileceği yönünde.

• USD/TRY’de 2,5130 seviyesi görülebilir.

TRY’de temel dinamiklerin

‘negatif’ ayrışma

desteklemediği

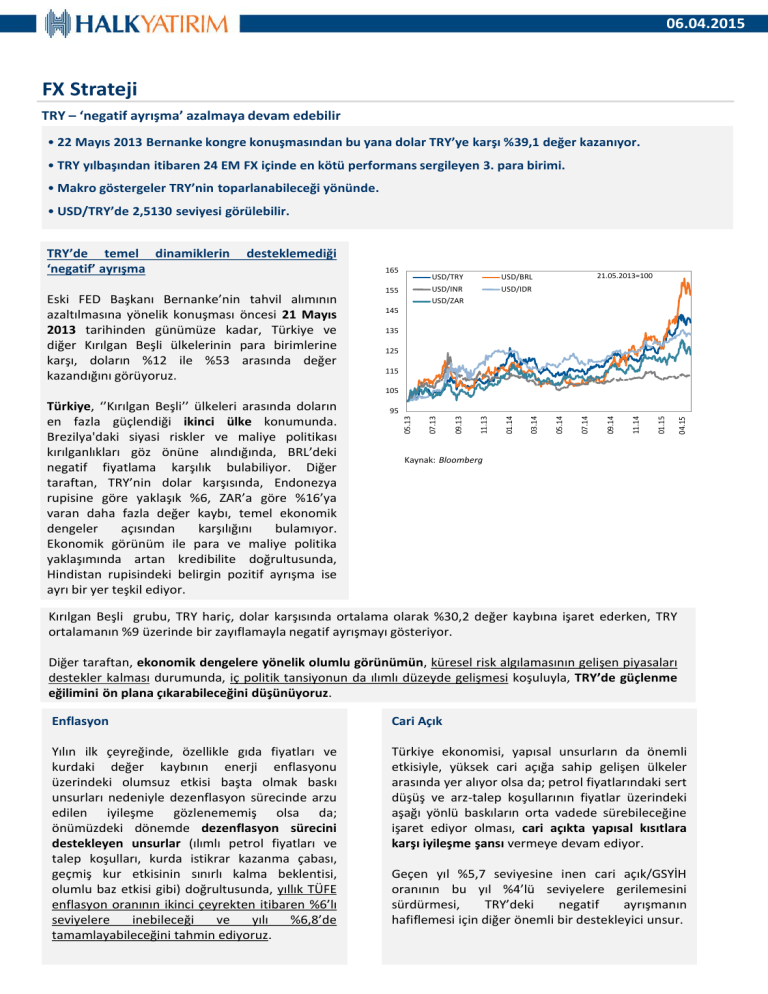

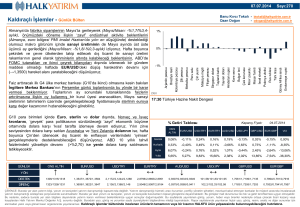

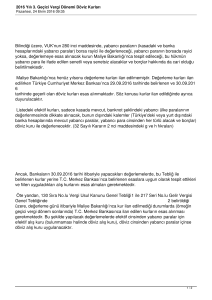

Eski FED Başkanı Bernanke’nin tahvil alımının

azaltılmasına yönelik konuşması öncesi 21 Mayıs

2013 tarihinden günümüze kadar, Türkiye ve

diğer Kırılgan Beşli ülkelerinin para birimlerine

karşı, doların %12 ile %53 arasında değer

kazandığını görüyoruz.

165

155

USD/TRY

USD/BRL

USD/INR

USD/IDR

21.05.2013=100

USD/ZAR

145

135

125

115

105

04.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

95

05.13

Türkiye, ‘’Kırılgan Beşli’’ ülkeleri arasında doların

en fazla güçlendiği ikinci ülke konumunda.

Brezilya'daki siyasi riskler ve maliye politikası

kırılganlıkları göz önüne alındığında, BRL’deki

negatif fiyatlama karşılık bulabiliyor. Diğer

taraftan, TRY’nin dolar karşısında, Endonezya

rupisine göre yaklaşık %6, ZAR’a göre %16’ya

varan daha fazla değer kaybı, temel ekonomik

dengeler

açısından

karşılığını

bulamıyor.

Ekonomik görünüm ile para ve maliye politika

yaklaşımında artan kredibilite doğrultusunda,

Hindistan rupisindeki belirgin pozitif ayrışma ise

ayrı bir yer teşkil ediyor.

Kaynak: Bloomberg

Kırılgan Beşli grubu, TRY hariç, dolar karşısında ortalama olarak %30,2 değer kaybına işaret ederken, TRY

ortalamanın %9 üzerinde bir zayıflamayla negatif ayrışmayı gösteriyor.

Diğer taraftan, ekonomik dengelere yönelik olumlu görünümün, küresel risk algılamasının gelişen piyasaları

destekler kalması durumunda, iç politik tansiyonun da ılımlı düzeyde gelişmesi koşuluyla, TRY’de güçlenme

eğilimini ön plana çıkarabileceğini düşünüyoruz.

Enflasyon

Cari Açık

Yılın ilk çeyreğinde, özellikle gıda fiyatları ve

kurdaki değer kaybının enerji enflasyonu

üzerindeki olumsuz etkisi başta olmak baskı

unsurları nedeniyle dezenflasyon sürecinde arzu

edilen iyileşme gözlenememiş olsa da;

önümüzdeki dönemde dezenflasyon sürecini

destekleyen unsurlar (ılımlı petrol fiyatları ve

talep koşulları, kurda istikrar kazanma çabası,

geçmiş kur etkisinin sınırlı kalma beklentisi,

olumlu baz etkisi gibi) doğrultusunda, yıllık TÜFE

enflasyon oranının ikinci çeyrekten itibaren %6’lı

seviyelere

inebileceği

ve

yılı

%6,8’de

tamamlayabileceğini tahmin ediyoruz.

Türkiye ekonomisi, yapısal unsurların da önemli

etkisiyle, yüksek cari açığa sahip gelişen ülkeler

arasında yer alıyor olsa da; petrol fiyatlarındaki sert

düşüş ve arz-talep koşullarının fiyatlar üzerindeki

aşağı yönlü baskıların orta vadede sürebileceğine

işaret ediyor olması, cari açıkta yapısal kısıtlara

karşı iyileşme şansı vermeye devam ediyor.

Geçen yıl %5,7 seviyesine inen cari açık/GSYİH

oranının bu yıl %4’lü seviyelere gerilemesini

sürdürmesi,

TRY’deki

negatif

ayrışmanın

hafiflemesi için diğer önemli bir destekleyici unsur.

06.04.2015

FX Strateji

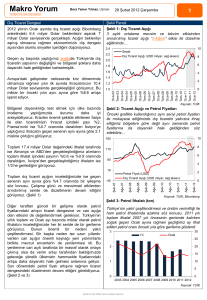

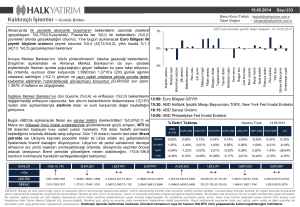

BÜYÜME

CA/GSYİH

2012

(Bernanke

Öncesi)

2014

2015T

2,1%

1,8%

2,5%

4,7%

6,3%

2,9%

0,1%

1,4%

5,6%

5,2%

3,5%*

0,3%

2,3%

6,4%

5,5%

TÜRKİYE

BREZİLYA

G.AFRİKA

HİNDİSTAN

ENDONEZYA

2012

(Bernanke

Öncesi)

2014

-6,2%

-5,7%

-2,4%

BORÇ/GSYİH

BÜTÇE AÇIĞI/GSYİH

TÜFE (YILLIK)

POLİTİKA FAİZİ

2015T

2012

(Bernanke

Öncesi)

2014

2015T

2013 Nisan

Sonu

(Bernanke

Öncesi)

2014

2015T

33,1%

1,4%

1,3%

1,9%*

6,1%

7,6%

6,8%*

65,8%

65,6%

2,8%

3,9%

3,1%

6,5%

7,7%

5,9%

42,1%

47,9%

50,8%

4,3%

4,9%

5,1%

5,9%

3,9%

5,8%

4,5%

7,5%

5,0%

66,6%

60,5%

59,5%

7,4%

7,2%

6,7%

10,2%

5,4%

7,3%

5,0%

24,0%

26,1%

25,9%

1,8%

2,7%

2,5%

5,0%

6,6%

6,6%

5,0%

2015T

2012

(Bernanke

Öncesi)

2014

-4,8%*

36,2%

33,6%

-3,5%

-3,6%

68,2%

-5,2%

-5,7%

-5,6%

-4,7%

-2,1%

-2,2%

-2,8%

-3,2%

-2,9%

2013.05

(Bernanke

Öncesi)

Kaynak IMF,Bloomberg,*HLY Yatırım Danışmanlığı ve Araştırma

Büyüme

Politika faizi

Türkiye, daha yavaş büyüyen küresel

ekonomide potansiyelin altında büyümeye

devam etse de; Hindistan ve Endonezya dışında,

içinde bulunduğu gruba göre büyüme

cazibesini sürdürebilen ekonomilerden biri.

Eski FED Başkanı Bernane’nin normalleşme yönünde

sinyal niteliği taşıyan konuşmasının ardından geçen

yaklaşık iki yıllık süreçte, Brezilya, siyasi risk

unsurlarının da önemli etkisiyle, en fazla faiz artıran

gelişen ülke olarak beliriyor.

Kamu Borcu ve Bütçe Dengesi

TCMB ise, gerek mevcut seviye gerekse de

sözkonusu dönemde yapılan faiz artırım boyutu

açısından, Hindistan ve Endonezya’ya yakın bir tablo

sergiliyor.

2001 krizi sonrasında kamu dengelerinde

iyileşme oldukça belirgin. Güçlü maliye

politikası göstergelerinin 2008 küresel kriz

sırasında da korunduğunu biliyoruz. Borç

rasyolarında ve bütçe açığında inilen mevcut

seviyeler, sadece gelişen ekonomiler arasında

değil; AB ülkeleri arasında da güçlü bir konuma

işaret ediyor.

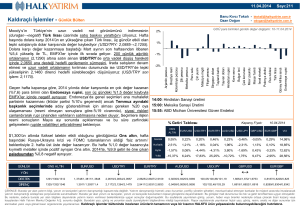

Ruble (RUB)

Tayvan Doları (TWD)

Baht (THB)

Hindistan Rupisi (INR)

Pilipin Pesosu (PHP)

Yuan (CNY)

Hong Kong Doları (HKD)

Meksika Pesosu (MXN)

Şili Pesosu (CLP)

Won (KRW)

Rand (ZAR)

Singapur Doları (SGD)

Ringgit (MYR)

Forint (HUF)

Zloty (PLN)

Endonezya Rupisi (IDR)

Kolombiya Pesosu (COP)

Leu (RON)

Koruna (CZK)

Lira (TRY)

Leva (BGN)

Real (BRL)

Türkiye’de enflasyonun mevcut seviyesi açısından

reel faiz daha düşük seviyede oluşuyor gibi görünse

de, beklenen dezenflasyon göz önüne alındığında,

reel faizlerin mevcut seviyelerden daha yüksek bir

seviyeye işaret ettiğini söyleyebiliriz.

%7,34

%2,39

%1,44

%1,40

%0,78

%0,18

%0,04

%-0,49

%-1,44

%-1,69

%-1,88

%-3,41

%-3,59

%-3,99

%-4,23

%-4,29

%-7,38

%-7,96

%-8,88

%-9,19

%-9,29

%-14,9

-15

-10

-5

0

Yılbaşından bu yana 24 EM kurunun dolar karşısında performansı

Kaynak: Bloomberg

5

Mevcut

7,5%

12,8%

5,8%

7,5%

7,5%

06.04.2015

FX Strateji

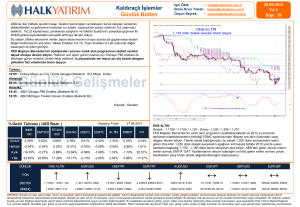

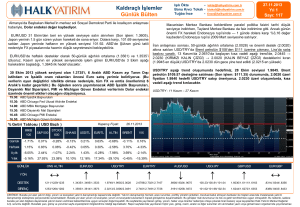

Teknik Görünüm

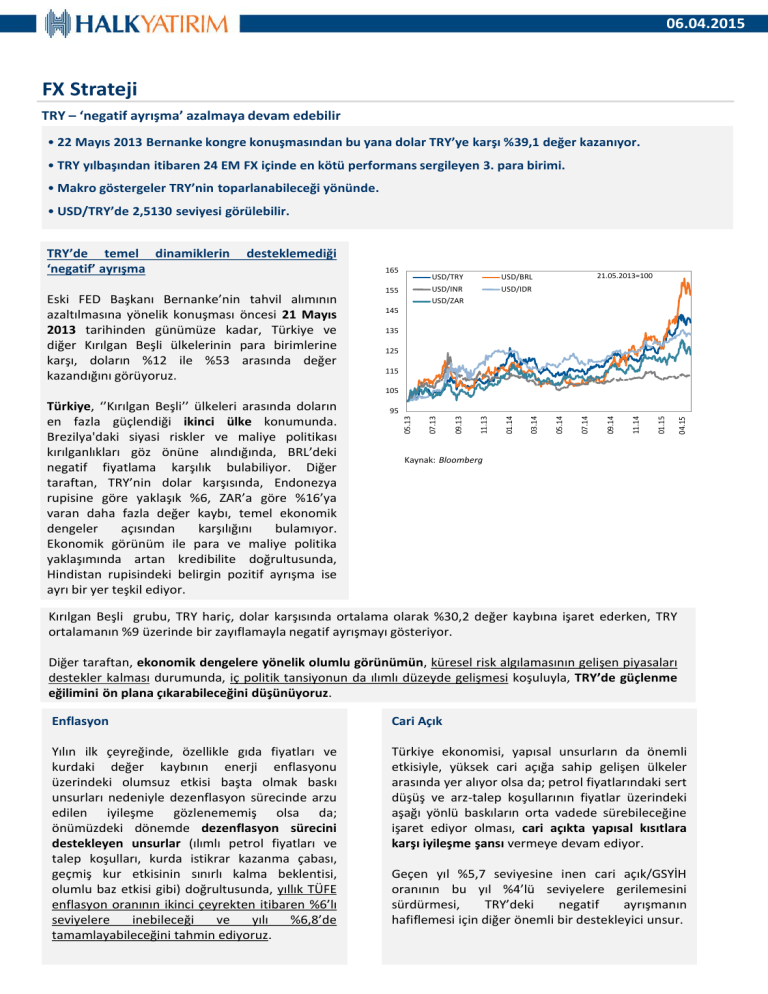

TRY yılbaşından bu yana 24 EM FX içinde %-9,2 ile en fazla değer kaybeden 3. para birimi.

TRY, dolara karşı Mart ortasındaki tarihi en düşükten %3 değer kazanıyor.

USDTRY’de tarihi zirveden etkili olan ‘düzeltme’ 2,5132/46 hedefli sürüyor.

2,5132 altında ‘düzeltme’ hızlanabilir; 2,4490, ve 2,4300 destekleri takip edilmeli.

2,6237 üzerinde (tercihen günlük bir kapanışla) bu beklentimiz zayıflayacak.

v.: (v)

iii: (v) 2,6481

240 dk

(iii)

USDTRY - günlük

b: 2,6237

v.: (3).

13 Mart 15 en yüksek: 2,6481: tarihi zirve iii

iii.

i

(iv)

2,5132

b

a

(i)

iii.

11 Şubat 15

i

en yüksek: 2,5132

2,4490

(ii)

ii

iv.

c

a

iv: c= a: 2,5146 (max= 2,5132)

<2,5132; (4).: c

2,4300

16 Aralık 14

en yüksek: 2,4102

(1)

v

ii

iv.

27 Ocak 14

en yüksek: 2,3900

b

i.

iii

ii.

a

c

50 günlük

ortalama

(2)

i

iv

ii

200 günlük

ortalama

23 Temmuz 14 en düşük: 2,0830

14 Mayıs 14 en düşük: 2,0570

‘engulfing’ mum

dönüş formasyonu

Tarihi zirveden etkili olan ‘düzeltme’ (iv/(4)) 2,5132/46

(aynı zamanda 50 günlük ortalama) hedefli sürüyor.

2,5132 altında ‘düzeltme’ hızlanabilir; 2,4490, 2,4300

destekleri takip edilmeli. 2,6237 üzerinde (tercihen

günlük bir kapanışla) bu beklentimiz geçersiz. 2,5132

destek önemli, orta vadeli harekette belirleyici olacak.

‘evening star’ mum

dönüş formasyonu

RSI halen ‘boğa piyasasında’; >50,0.

Yükselen trendi takip ediyoruz; 50,0!

haftalık

RSI

KÜNYE

Banu KIVCI TOKALI

Yatırım Danışmanlığı ve Araştırma Direktörü

[email protected]

+90 212 314 81 88

Araştırma

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Ozan DOĞAN

Uzman

[email protected]

+90 212 314 87 30

Furkan OKUMUŞ

Uzman Yardımcısı

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman Yardımcısı

[email protected]

+90 212 314 87 31

Mert OSKAN

Uzman Yardımcısı

[email protected]

+90 212 314 87 32

Sertaç OKTAY

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

Kadirhan ÖZTÜRK

Uzman Yardımcısı

[email protected]

+90 212 314 87 29

Yatırım Danışmanlığı

Evren ÖZTÜRK

Yönetmen

[email protected]

+90 212 314 81 83

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.