GARANTİ EMEKLİLİK VE HAYAT A.Ş.

ALTERNATİF STANDART

EMEKLİLİK YATIRIM FONU

2015 YILI 6 AYLIK FAALİYET RAPORU

1- Ekonominin Genel durumu

2015 yılı Merkez Bankası politika faizleri kararları hakkındaki tartışmalar, genel seçimler,

Avrupa Birliği parasal genişleme programı ve Fed faiz artırım kararı zamanlaması gibi

ulusal ve uluslararası belirsizlikler altında başlamıştır.

Piyasalar, yeni yıla 92.000 seviyesini test eden bir BİST100 ve %7 seviyesinin altına

gerileyen gösterge tahvil faizi ile dolar karşısında 2014 yılı sonundaki değer kaybını

toparlayan bir TL görünümü ile giriş yapmıştır.

2014 yılında %2,9 büyüyen Türkiye ekonomisi, artan tüketim harcamalarının etkisi ile

2015 yılının ilk çeyreğinde piyasa beklentilerinin (%1,6) üzerinde %2,3 oranında

büyümüştür.

GSYH tarafında ise, 2015’in ilk çeyreğinde bir önceki yılın aynı dönemine kıyasla %2,4

oranında, bir önceki çeyreğe kıyasla ise %1,3 oranında bir artış gerçekleşmiştir.

Beklentileri aşan büyüme verileri ve GSYH’nın yanı sıra, 2014 yılı Aralık ayında 8,5 milyar

dolar olan dış ticaret açığı 2014 yılından beri süregelen petrol fiyatlarındaki düşüşün etkisi

ile azalmaya devam etmiştir ve Mayıs ayında 6,75 milyar dolara kadar gerilemiştir. Dış

ticaret açığındaki daralmaya paralel olarak, cari açık Ocak ve Şubat aylarında gerileyerek

42,8 milyar dolar ile son 4 yılın en düşük seviyesine gelmiştir. Mart ve Nisan aylarında ise

bir önceki yılın aynı dönemlerine göre artarak 44,7 milyar dolara yükselmiştir.

2014 yılı sonunda düşüş trendine giren enflasyon Ocak ayı başında %7,24 seviyesini

gördükten sonra yükseliş eğilimine girmiştir. Mayıs sonuna kadar devam eden yukarı

yönlü hareketin ardından, Haziran ayında son 3 yılın en hızlı düşüşünü kaydetmiş ve

Nisan 2013 enflasyonundan bu yana en düşük değerini yıllık %7,20 seviyesi ile

gerçekleştirmiştir.

Merkez Bankası para politikaları çerçevesinde, 2015 yılı Ocak ve Şubat aylarında 1

haftalık repo faizini sırasıyla %7,75 ve %7,5 seviyesine indirmiştir. Ayrıca, Şubat ayında

faiz koridoru üst bandını %11,25’ten %10,75’e, koridor alt bandını ise %7,5’ten %7,25’e

indirmiştir. Merkez Bankası, Haziran ayında gerçekleştirdiği toplantısında Şubat ayında

belirlediği politika faizini ve faiz koridorunun bantlarını sabit tutma kararı almıştır.

2014 yılı Aralık ayından itibaren gerileme başlayan gösterge tahvil faizi, 2015 yılı Ocak

ayı sonuna doğru %7 seviyesinin altına kadar düşmüştür. Şubat ayından itibaren TL’nin

başta dolar olmak üzere yabancı paralar karşısında değer kaybetmesi ve genel seçimin

yarattığı kırılgan ortamın etkileri ile gösterge faiz Haziran ayında tekrar çift haneli

1

rakamlara ulaşmış ancak tüm negatif değişkenlere rağmen ayı %9,75 seviyesinde

kapatmıştır.

Yılbaşında 92.000 seviyesini test eden BİST100 endeksi, Mart ayını 76.642,13 puan ile

yılın

en

düşük

seviyesinden

kapatmıştır.

Mayıs

ayındaki

toparlanma

ile

82.000

seviyelerinde kapatan endeks, Haziran ayının ilk yarısında seçim sonuçlarının etkisi ve

siyasi belirsizliklerin artmasına bağlı olarak yıl içerisindeki en düşük seviye olan 75.628

seviyesini görmüş ve takip eden günlerde azalan siyasi gerilim ile Haziran ayını 82.250

puan ile kapatmıştır.

2014 yılı sonunda 2,40 seviyelerini gören USD/TL paritesi, 2015 yılı Ocak ayına

gevşeyerek

başlamasına

rağmen

ayın

sonlarına

doğru,

yurt

içinde

artan

siyasi

belirsizlikler, Merkez Bankası faiz politikası hakkındaki tartışmalar, artan jeopolitik riskler

ve uluslararası piyasalardaki kaygılardan olumsuz etkilenerek uzun süreli bir değer kaybı

sürecine girmiştir. Nisan ayında 2,70 seviyesinin üzerine çıkan parite, seçim sonuçlarının

hemen ardından 2,8085 ile tarihi en yüksek seviyesini görerek 2.7694 seviyesinden

kapatmıştır. Seçim kargaşasının atlatılmasının ardından sakinleşen siyasi görünüm ile kur

Haziran ayını 2,6809 seviyesinden kapatmıştır.

2014 yılının 2.yarısından bu yana düşüş eğiliminde olan petrol fiyatları, küresel

ekonominin durağan bir görünüm sergilemesi, doların güçlü görünümü ve petroldeki arz

fazlasının etkisiyle aşağı yönlü seyrini 2015 yılına da taşımıştır. Petrol fiyatları Ocak ayı

sonundan itibaren 65 dolar ile kademeli bir yükseliş hareketi göstermesine rağmen,

Haziran ayı sonu itibari ile dalgalı seyrine devam etmektedir.

Türkiye’nin jeopolitik konumu gereği maruz kaldığı riskler kaynaklı olarak, 2.çeyrekte

ihracatın

büyümeye

katkısının

düşeceği

ve

ekonomik

büyümenin,

mevcut

siyasi

belirsizliklerin giderilmesi durumunda iç talepte oluşacak toparlanma ile devam etmesi

öngörülmektedir.

2- Yatırım Politikaları ve Fon performansı

2015 yılının ilk yarısında piyasalar, FED’in faiz artırımı konusunda sabırlı bir şekilde

beklediği bir ortamda dalgalı bir seyir izledi. Özellikle kış şartlarının oldukça sert geçtiği

ilk çeyrekte global büyüme oldukça zayıf seyrederken, ECB’nin FED’e benzer bir şekilde

kıymet alım programına başlaması, özellikle pariteler ve tahvil faizleri üzerinde oynaklığa

neden oldu. Alman 10 yıllık Bundları 0.55% seviyesinde başladığı bu dönemde, 0.10%

seviyesine kadar indikten sonra ilk yarıyı 0.77% seviyesinde kapattı. Aynı şekilde

Amerikan Dolarının diğer para birimlerinden oluşan sepete karşı değerini gösteren DXY

endeksi de 90 seviyesinde açıldığı ilk yarıyı 100 seviyesini gördükten sonra 95.573

seviyesinden kapattı. Bu dönemde DJI endeksi 17,600 – 18,300 bandında yatay bir seyir

izlerken, 10 yıllık Amerikan tahvilleri de 2.17% seviyesinden 2.33% seviyelerine yükseldi.

2

Yurtiçi piyasalar 2014 yılının son çeyreğinde petrol fiyatlarında yaşanan düşüş nedeniyle

2015

yılına

oldukça

olumlu

makroekonomik

beklentilerle

başladı.

Ancak

yurtdışı

piyasalarda yaşanan dalgalanmalar, yurtiçi politik belirsizlikler, seçim atmosferi, merkez

bankası üzerinde oluşan baskılar gibi faktörler ocak ayı sonrasında piyasalarda oldukça

negatif bir seyir oluşmasına ve Türkiye piyasalarındaki risk priminin artmasına yol açtı.

%8 seviyesinden yıla başlayan Tahvil ve Bono piyasası, %7 seviyelerini test ettikten

sonra yukarıda bahsi geçen nedenlerle ciddi bir yükseliş yaşadı ve %10 seviyelerini seçim

sonrasında gördükten sonra ilk yarıyı %9.5 seviyesinden kapattı. Bu dönemde Türkiye

faizlerinin diğer gelişmekte olan ülkelere kıyasla oldukça negatif bir seyir izlediği görüldü.

Yıla 85,450 seviyesinden başlayan BIST-100 endeksi, dönemi 91,500 – 77,500 gibi geniş

bir bantta dalgalanarak geçirdi ve ilk yarıyı 82,500 seviyesinde kapattı. Yurtiçinde haziran

başında yapılan seçim süreci ve ardından başlayan koalisyon çalışmaları piyasalarda

belirleyici

faktör

olurken,

yurtdışında

Yunanistan

borç

krizi

en

önemli

gündem

maddesiydi. Bu dönemde BIST bankacılık endeksi, BIST sınai endeksine göre yaklaşık

15% daha kötü performans gösterdi.

Bu

dönem

içerisinde

piyasalarda

yaşanan

dalgalanmalardan

korunmak

amacıyla

pozisyonlarımızı daha korumacı bir şekilde tutarak fonumuzun getirisini artırmayı

hedefledik.

31.12.2014-30.06.2015 tarihleri arasında fon getirisi %3.67 olarak gerçekleşirken,

benchmark getirisi %4.56 olarak gerçekleşmiştir.

Ayrıntılar için performans sunuş raporuna bakılmalıdır.

Fonun karşılaştırma ölçütü “%93 KYD Kira Sertifikaları Endeksi, %5 KYD 1 Aylık Kar Payı

Endeksi, %2 KYD Özel Sektör Kira Sertifikaları Endeksi” olup fon %60-100 aralığında

Hazine Müsteşarlığınca ihraç edilen Türk Lirası cinsinden faizsiz borçlanma araçları, gelir

ortaklığı senetleri, kira sertifikalarına; %0-25 aralığında Türk Lirası cinsinden katılma

hesaplarına, %0-40 aralığında Türk Lirası cinsinden borsada işlem görmesi kaydıyla

bankalar tarafından ihraç edilen faizsiz borçlanma araçlarına; %0-40 aralığında Türk

Lirası

cinsinden

borsada

derecelendirme notuna

işlem

görmesi

kaydıyla

yatırım

yapılabilir

sahip ihraççılar tarafından ihraç edilen

faizsiz

seviyede

borçlanma

araçlarına, %0-40 aralığında Türk Lirası cinsinden özel sektör kira sertifikalarına yatırım

yapar.

3

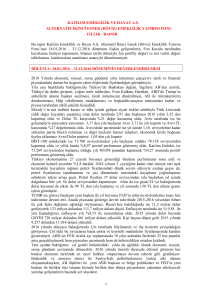

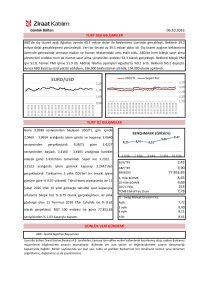

Performans Grafiği

12

10

8

Fon Getirisi

Karşılaştırma Ölçütü Getirisi

6

4

2

2013

2014

2015

3-Fonun İçtüzük, İzahname ve Tanıtım Formu Değişiklikleri

Fonun yatırım stratejisindeki değişiklikler, yatırım stratejisi bant aralığı bilgilerine,

içtüzük/izahname tadil metinlerine, uygulanan Fon Azami Toplam Gider Kesintisi ve Fon

İşletim Gideri Kesintisi oranlarına ilişkin bilgiye

https://www.garantiemeklilik.com.tr/grup-

emeklilik-fonlari-karsilastirma.aspx internet adresinden “kamuyu sürekli bilgilendirme

formu” bölümünden ulaşılabilmektedir.

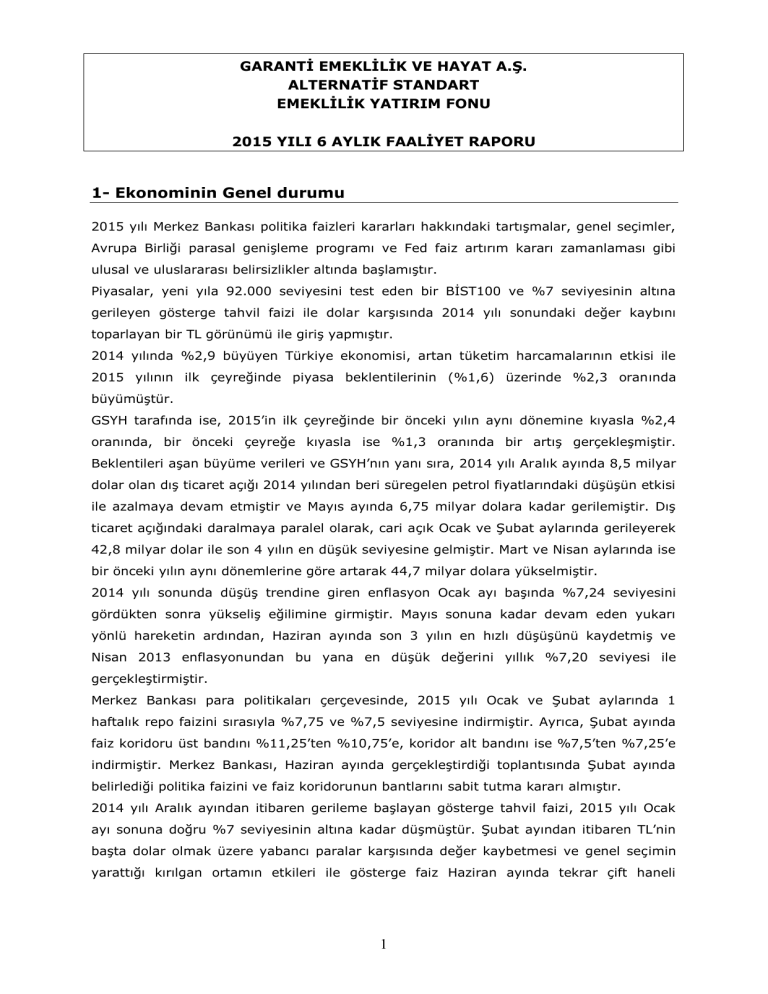

4- Fonun Dönem Sonu İtibariyle Portföy Değeri ve Net Varlık

Değeri Tabloları

FON PORTFÖY

30/06/2015

DEĞER TABLOSU

KIYMET TÜRÜ

Kira Sertifikası

Nominal Değer

Menkul Tanımı

Rayiç Değer (TL)

2,590,000

TRD150217T18

2,697,357.78

910,000

TRD170216T17

964,512.57

2,290,000

TRD190815T10

2,375,066.63

1,360,000

TRD280916T17

1,438,199.18

TOPLAM

7,475,136.16

NET VARLIK DEĞERİ

30/06/2015

TABLOSU

TUTARI (TL)

1.Fon Portföy Değeri

7,475,136.16

Hazır Değerler (+)

96,244.56

Alacaklar (+)

906.60

4

- Diğer Alacaklar

906.60

Borçlar (-)

12,573.85

- Yönetim Ücreti

11,269.47

- Diğer Borçlar*

1,304.38

2.Net Varlık Değeri

7,559,713.47

Dolaşımdaki Pay Sayısı

663,212,032.306

3.Birim Pay Değeri

0.011399

5