10 Ekim 2014

Haftanın Gündemi-Beklentiler

Jeopolitik gelişmeler

ve

yurtiçi

makroekonomik

veriler önem taşırken;

küresel

piyasalar

izlenecek...

Bu hafta küresel piyasalardaki risk iştahı önce Fed tutanaklarının bankanın faiz

artırımı sürecinin daha geç olabileceği yönünde algılanması nedeniyle artış

gösterdi. Dolar, yen ve euroya karşı değer kaybetti. Fed tutanaklarda dolardaki

güçlenmeden rahatsız olduğunu ve dünyanın diğer bölgelerindeki yavaş büyüme

sürecinin ABD ekonomisini de negatif etkileyebileceğinden söz etti. Ancak daha

sonra Fed üyelerinden gelen demeçler faiz artırımı ve zamanlama konusundaki

görüşlerde fazla değişiklik olmadığını gösterdi. Bu konuda 28 Ekim’de

düzenlenecek olan Fed toplantısı önem taşımakta. ECB Başkanı Draghi’de AB

hükümetlerine reform çağrısında bulundu. Sonuçta, euro/dolar paritesi 1.2635

civarında seyrederken; dolar/yen paritesi 107.90 dolaylarında.

IMF’in son dünya ekonomik görünüm raporu dünyada büyümenin

beklentilerden daha yavaş seyrettiğine işaret etti. IMF özellikle Euro Bölgesi

ülkeleri, Japonya ve Brezilya’daki zayıf büyümeye dikkat çekti.

Suriye’de Kobani’de İslam Devleti (ID) örgütü militanları ile Kürt güçleri

arasındaki çatışmalar sürmekte. ABD ve koalisyon güçlerinin bombalama

faaliyetlerine rağmen ID Kobani’deki ilerleyişini sürdürdü. Türkiye’nin duruma

müdahale etmesi konusunda ABD ve Batılı devletlerden gelen baskı artarken,

Türk hükümeti güvenli bölge ilanı olmadan tek taraflı olarak Suriye

topraklarına girmeyeceğini açıkladı.

Petrol fiyatı gerilerken, altın fiyatları yükseldi. Küresel ekonomik

beklentilerdeki zayıflama petrolü geriletirken, altın fiyatının artmasını sağladı.

Brent ham petrolünün varili 89.25 dolar; ABD hafif ham petrolünün varili ise

84.50 dolar civarında. Altının onsu ise 1222 dolar düzeyine yükseldi.

Türkiye’de para piyasaları bayramdan önce açıklanan ABD tarım dışı istihdam

verilerinden olumsuz etkilenirken; Fitch’in kredi notunu ve görünümü aynı

bırakması piyasalarda rahatlamaya yol açtı. Bayramın başında 2.30’ları gören

dolar/TL paritesi daha sonra geriledi. Bayramdan sonra ise Fed

tutanaklarından olumlu etkilenen Türkiye piyasaları, daha sonra ülke içindeki

Kobani eylemleri, Kobani konusundaki jeopolitik gelişmeler ve dolardaki

güçlenmeyle birlikte tekrar dalgalı bir sürece girdi. Dolar/TL paritesi artarken,

faizlerde de çıkış oldu.

Açıklanan 2015-2017 Orta Vadeli Programı (OVP) ekonomideki olumsuz

gidişatın hükümet tarafından da rakamlara dökülmesi olarak ifade edilebilir.

Programda büyüme hedefleri düşerken, enflasyon hedefleri de yukarıya çekildi.

Program resmi hedeflerle piyasa tahminleri arasındaki uyumsuzluğu biraz

gidermiş oldu.

Sanayi üretimi dalgalı eğilimini sürdürmekte. Temmuz ayında yavaşlayan

üretim, Ağustos ayında %5.2 ile tekrar artış eğilimine girdi. Ancak bu dalgalı

seyir daha çok bayram tatillerinin yarattığı baz etkisinden kaynaklanmakta.

1

Üçüncü çeyreğe ilişkin öncü göstergeler ise üretimde fazla bir canlanma

olmadığı yönünde.

Önümüzdeki hafta cari işlemler dengesi, bütçe ve işsizlik verileri açıklanacak.

Küresel piyasalar ise Fed ve ECB tarafından gelebilecek açıklamaları izlemeye

devam edecek. Ayrıca ABD ve Euro Bölgesi ekonomilerine ilişkin veriler de

izlenecek. Türkiye’deki olaylar ve Kobani’deki durum Türkiye piyasalarını

olumsuz etkilemeye ve Türk Lirası’nın negatif ayrışmasına neden olmaya devam

edebilir. Bu çerçevede, dolar/TL paritesinin 2.25-2.30 aralığında hareket

etmeye devam edeceğini tahmin ediyoruz. Gösterge tahvilin bileşik faizinin ise

%9.60-9.95 aralığındaki salınımının süreceğini öngörmekteyiz.

TÜRKİYE’DE BU HAFTA

Son

ekonomik

gelişmeler...

Arındırılmamış sanayi üretim endeksinde Ağustos ayında çalışma günü

sayısının geçen yılın aynı ayına göre iki gün daha fazla olmasının etkisiyle

beklentilerin oldukça üzerinde, son 21 ayın en yükseği olan yüzde 12.55

artış kaydedildi. Mevsim ve takvim etkisinden arındırılmış sanayi

üretimi Ağustos'ta bir önceki aya göre yüzde 1.4 azalırken, takvim

etkisinden arındırılmış endeks bir önceki yılın aynı ayına göre yüzde 5.2

artış gösterdi. Mevsim ve takvim etkisinden arındırılmış sanayi alt

sektörlerinde Ağustos'ta bir önceki aya göre madencilik ve taşocakçılığı

sektörü endeksi yüzde 3.5 artarken, imalat sanayi sektörü endeksi yüzde 2

azaldı, elektrik, gaz, buhar ve iklimlendirme üretimi ve dağıtımı sektörü

endeksi ise yüzde 0.3 arttı. Mevsim ve takvim etkisinden arındırılmış ana

sanayi gruplarında en yüksek düşüş yüzde 4.7 ile dayanıklı tüketim malı

imalatında gerçekleşti.

Türkiye'nin fiyat düzeyinin dış ticaret yaptığı ülkelerin fiyat düzeylerine

göre değişimini gösteren TÜFE bazlı reel efektif döviz kuru endeksi

(REK) Eylül ayında 109.41'e yükseldi. TCMB tarafından endeksin Ağustos

ayı için revize değeri 109.34 olarak açıklandı. REK Ocak ayında 101.74 ile

Haziran 2006'dan bu yana en düşük değerini aldıktan sonra Mayıs'ta ise

110.15 ile Kasım 2013'ten bu yana en yüksek değeri aldı.

2015-2017 dönemine Hükümet, makroekonomik öngörülerini içeren Orta Vadeli Program'da (OVP),

ilişkin Orta Vadeli küresel piyasalardaki koşulların yanı sıra gıda fiyatları ve TL kurundaki değer

Program açıklandı...

kaybı nedeniyle enflasyon beklentilerini yukarı çekerken, büyüme beklentilerini

aşağı yönde revize etti ve bundan sonraki önceliğinin enflasyonla mücadele

olduğunu açıkladı. Başbakan Yardımcısı Ali Babacan'ın yanı sıra, Maliye Bakanı

Mehmet Şimşek, Kalkınma Bakanı Cevdet Yılmaz, Çalışma Bakanı Faruk Çelik,

Sanayi Bakanı Fikri Işık ve Gümrük Bakanı Nurettin Canikli'nin ortak açıkladığı

2015-2017 dönemi makroekonomik öngörülerini içeren OVP'de, geçen yılki

OVP'de 2014 sonu için yüzde 5.3 olan enflasyon öngörüsü yüzde 9.4'e revize

edildi; 2015 için yüzde 5 olan tahmin ise yüzde 6.3 oldu. Geçen yıldan farklı olarak,

2

OVP'de temel öncelik sırasında ilk sırayı cari açık yerine enflasyonun aldığını

vurgulayan Babacan, "Enflasyonla mücadeleye kararlılıkla devam etmenin

ardından, cari açık ikinci, ama önemli bir önceliğimiz; üçüncüsü ise belki zaman

alacak olan ama olmazsa olmaz yapısal reformlara hız vererek Türkiye'nin

potansiyel büyümesini arttırmak" dedi. OVP'de 2014 ve 2015 için büyüme

rakamları da sırasıyla yüzde 4'ten yüzde 3.3'e ve yüzde 5'ten yüzde 4'e revize

edildi. Cari açığın GSYH'ye oranında ise aşağı yönlü revizyona gidildi; bu yıl sonu

için yüzde 6.4 olan tahmin yüzde 5.7'ye, 2015 sonu için yüzde 5.9 olan tahmin ise

yüzde 5.4'e çekildi. Enflasyon ve cari açıkla mücadele ederken temel politikanın

sıkı maliye politikasını sürdürmek olacağını kaydeden Babacan, "Türkiye 2014'te

elde ettiği rakamları, büyümeyi, Gezi, 17 Aralık, Rusya-Ukrayna, Irak-Suriye gibi

zor bir konjonktürde gerçekleştirdi" diye konuştu. OVP'ye göre, merkezi yönetim

bütçesi 2015 yılı için 472.9 milyar lira olacak, bütçe açığı bu yıl sonu için 24.4

milyar lira, 2015 yılı içinse 21 milyar lira seviyesinde gerçekleşecek. Önümüzdeki

günlerde TBMM'ye sevk edilmesi beklenen bütçenin ana hatları ile ilgili bilgi veren

Maliye Bakanı Mehmet Şimşek, 2015 bütçesinde vergi gelirlerinde yüzde 10.7 artış

öngördüklerini, faiz dışı harcamalardaki artışın ise yüzde 5.1 ile sınırlanacağını

söyledi. Bütçenin TBMM'ye sevk edilmesi için 17 Ekim'e kadar süre bulunuyor.

OVP'de yer almamakla birlikte özelleştirme hedefleri hakkında bilgi veren Şimşek,

2014 yılı için özelleştirme gelir öngörüsünün 6.8 milyar lira olduğunu hatırlatarak,

2015 yılında özelleştirmeden 8.7 milyar lira, 2016 yılında ise 6.8 milyar lira gelir

beklediklerini kaydetti. Gelecek dönemde, özelleştirme uygulamaları kapsamında,

devam eden taşınmaz, liman ve termik santral özelleştirmelerinin yanı sıra,

Haydarpaşa projesi, at yarışları, İGDAŞ, Vakıfbank gibi varlıklarla ilgili çalışmaların

gündeme gelmesi bekleniyor.

Fitch,

Türkiye'nin

kredi notunu "BBB-"

olarak

teyit etti,

görünüm

"durağan"...

Türkiye'ye yatırım yapılabilir kredi notu veren iki kredi derecelendirme

kuruluşundan biri olan Fitch, yüksek cari açık ve kredi büyümesi gibi

dengesizliklerin sermaye girişlerinde ani bir durma olmadan azaldığına dikkat

çekerek, kredi notunu "BBB-" olarak teyit etti ve notun görünümünü "durağan"

olarak bıraktı. Bu olumlu gelişmelere karşılık küresel risk iştahının zayıflaması

halinde Türkiye'yi koruyacak unsurların zayıf olduğuna dikkat çeken Fitch, 3 Ekim

akşamı yayımladığı değerlendirmede, izlenen politikaların tutarlılığı ve

güvenilirliğinin sağlanması gerektiğine vurgu yaparak, "Türkiye'de izlenen

politikaların tutarlılığı ve kredibilitesi benzer kredi notundaki ülkelerden daha

zayıf" dedi. Enflasyonda Mayıs ayından bu yana görülen yükseliş eğilimine karşılık

TCMB'nin politika faizini 175 baz puan indirdiğine dikkat çeken Fitch, hükümetin

güçlü büyüme yanlısı olduğuna ve TCMB'nin "ilk fırsatta daha gevşek bir para

politikası benimsemesi için" baskı altında kalmaya devam edeceğine dikkat çekti.

Raporda hükümetin yüzde 4 büyüme hedefleyen orta vadeli programına (OVP)

atıfta bulunularak, "Türkiye OVP hedeflerine paralel yüksek ekonomik büyüme

tercihine yatkın. Bu durum izlenen politikaların tutarlılığı ve kredibilitesini şüphe

altında bırakabilir" denildi. Kredi büyüme hızının azaldığı ve cari açığın daraldığı

bir dönemde ekonominin yeniden dengelenme sürecinde mesafe katettiğine

dikkat çeken Fitch, buna karşılık Türkiye'nin kredi notundaki başlıca zayıf unsur

olan cari açığın ilk yedi aydaki yüzde 40 daralmaya rağmen GSYH'ye oranına

bakınca Avrupa, Ortadoğu ve Afrika ülkeleri arasında en yüksek oranlardan biri

3

olduğunu belirtti.

Yeniden dengelenme sürecinin önündeki başlıca engelleri "artan jeopolitik riskler

ve Türkiye'nin başlıca ihracat pazarlarından euro bölgesindeki güçsüz ekonomik

toparlanma" olarak niteleyen Fitch, Türkiye'nin diğer büyük ihraç pazarlarından

Irak ve Rusya ile ticaretin dalgalı olduğunu belirterek, dış ticaret dengesindeki

iyileşmenin yavaşlayabileceği tespitinde bulundu. Kuruluş, Türkiye'de

makroekonomik dengesizliklerin ise büyük ölçüde özel sektörden

kaynaklandığına dikkat çekerek, brüt kamu borç stokunun GSYH'ya oranının

düşüş eğilimini koruduğunu ve geçen yıl yüzde 36 olan bu oranın 2016'da yüzde

33'e gerilemesinin beklendiğini ifade etti. Fitch kredi notunu aşağı yönlü

etkileyebilecek unsurlar arasında temel kamu kurumlarında ve izlenen

politikaların tutarlılığında oluşabilecek bozulmaları gösterdi. Türkiye'yi küresel

risk iştahındaki oynaklığa karşı koruyan "tamponların zayıflamasına neden olan

politika bütünlüğü ve kredibilitesindeki bozulmanın devam etmesi" halinde kredi

notunun düşürülebileceği uyarısında bulunan kuruluş, ayrıca temel kamu

kurumlarındaki "izlenen politikaların tutarsız değişimine yol açacak veya devletin

etkinliğini azaltacak şekilde" zayıflamasının kredi notu üzerinde aşağı yönlü baskı

yaratacağını belirtti. Fitch kredi notunun yükseltilmesine yol açabilecek unsurları

sıralarken ise enflasyonu düşürecek politikalara ve Türkiye'ye güveni artıracak

unsurlara dikkat çekti. Enflasyonun istikrarlı ve daha düşük olmasını sağlayacak

daha tutarlı ve öngörülebilir bir para politikasının önemini vurgulayan Fitch,

"Türkiye'nin yurtdışından sağladığı finansmanın sürdürülebilirliğine olan inancın

artmasının" da kredi notunu yukarı yönlü etkileyeceğini belirtirken,

sürdürülebilirliği artıracak faktörlere örnek olarak "cari açıkta belirgin ve uzun

süreli bir düşüş ve/veya net sermaye girişlerinin daha uzun vadeli araçlara

yoğunlaşmasını" gösterdi. Fitch daha önce olduğu gibi iç tasarruf oranlarının

artmasının, istihdam piyasasının daha esnek hale gelmesinin ve doğrudan yabancı

yatırımın artmasını sağlayacak yapısal reformların da kredi notunu

artırabileceğini belirtti.

IMF,

tasarrufların Uluslararası Para Fonu (IMF), Türkiye ekonomisine yönelik temel tehlikenin

artması gerektiğini gelişmekte olan ülkelere sermaye girişlerindeki keskin bir azalma olduğunu

vurguladı...

belirterek, buna karşı iç tasarrufların artırılması gerektiğine dikkat çekti. IMF

tarafından 3 Ekim'de yayımlanan ancak 24 Eylül tarihini taşıyan raporda,

"GSYH'nin yüzde 25'ini aşan brüt dış finansman ihtiyacının" ülkeyi uluslararası

sermaye akımlarına bağlı risklere maruz bıraktığı ifade edilirken, dış finansman

ihtiyacının azaltılması için birincil önceliğin iç tasarrufların artırılmasına olduğu

kaydedildi. Üye ülkelerin ekonomik durumunun gözden geçirildiği madde 4

değerlendirmeleri çerçevesinde Türkiye'yi ziyaret eden IMF heyetinin hazırladığı

raporda, iç tasarrufların bulunduğu düzeyin Türkiye'nin arzu ettiği büyüme

oranlarını yakalamasını zorlaştırdığı da belirtildi. IMF, mevcut politikalar ve

ulusal tasarruf oranıyla, ekonomik büyümenin yavaşlaması ve orta vadede yüzde

3.5 seviyelerinde gerçekleşmesinin beklendiğini ifade etti. Düşük büyüme

oranının muhtemelen enflasyonu ve cari açıktaki bozulmayı da frenleyeceği

belirtilen raporda, ancak bunun aynı zamanda, Türkiye'deki gelir seviyesinin

gelişmiş ekonomilerdeki seviyeleri yakalamasını yavaşlatacağı ve ülkenin orta

gelir tuzağında kalmasına neden olacağı söylendi. Düşük iç tasarrufların yanı sıra

4

"yüksek enflasyon ve dış açığın" Türkiye'nin ekonomik büyüme potansiyelini aşağı

çektiğini belirten IMF, söz konusu unsurlara "özenle kurgulanmış makroekonomik

politikaların yanı sıra yapısal reformlarla cevap verilmesi" gerektiğini belirtti.

Devletin faiz dışı cari harcamalarının ekonomik büyümeden daha hızlı arttığına ve

mali olarak "son derece genişlemeci" olduğunu dikkat çekilen raporda, "Daha sıkı

bir mali duruş dış dengesizliklerin azaltılmasına katkıda bulunacağı gibi para

politikası üzerindeki baskıyı da hafifletecektir" denildi. IMF daha sıkı bir mali

duruş için önden yüklemeli olarak faiz dışı fazlanın GSYH'ya oranının 2017'ye

kadar yüzde 2'ye yükseltilmesi tavsiyesinde bulundu. Merkez Bankası'nın

belirlediği para politikasının yüzde 5 olan enflasyon hedefi ile uyumlu olmadığını

belirten IMF, "Para politikası hedefe odaklanmak ve beklentileri çıpalamak için

pozitif reel faiz oranını sürdürmelidir" denildi.

IMF bankacılık sektörünün gücünü muhafaza etmesi gerektiğini belirterek,

sektöre yönelik gözetim standartlarının ve eşit rekabet şartlarının

sürdürülmesinin altını çizerken, yetkililerin kur riskini kontrol altına alacak ek

makroihtiyati araçları dikkate almasını tavsiye etti. Değerlendirmede ekonomi

üzerindeki döviz kuru riskinin azaltılması için "bankaların yabancı para cinsinden

borçlanmayı kısmalarını ve şirketlerin yabancı para cinsinden borçlanmayı

azaltmalarını teşvik edecek" ek tedbirlerin göz önünde bulundurulabileceği ifade

edildi.

AB

ilerleme Avrupa Birliği bu yıl yayımladığı ilerleme raporunda Türkiye'yi eleştirerek

raporunu yayımladı... hükümetin geçen yılki yolsuzluk soruşturmasına verdiği karşılığın yargının

bağımsızlığına zarar verdiğini ve medeni hakları zayıflattığını açıkladı. Avrupa

Birliği'nin icra organı Avrupa Komisyonu tarafından hazırlanan raporda,

"Hükümetin Aralık 2013'teki yolsuzluk iddialarına verdiği karşılık yargının

bağımsızlığı ve güçler ayrılığı konusunda ciddi endişeler ortaya çıkarmıştır"

denildi. Avrupa Komisyonu ayrıca daha sonra Anayasa Mahkemesi tarafından iptal

edilen ve hükümetin internet üzerindeki kontrolünü artırmayı amaçlayan

düzenlemeler hakkında da eleştiride bulundu. Komisyon sosyal medyanın

kapatılmasının "ifade özgürlüğüne kısıtlayıcı bir yaklaşımı yansıttığını" belirtti.

Avrupa Komisyonu "reformlar için kapsamlı bir yol haritası" oluşturması için yargı

ve temel haklar konulu faslın müzakerelere açılması tavsiyesinde de bulundu.

Kobani eylemlerinde İslam Devleti'nin (İD) Suriye'nin Türkiye sınırındaki Kürt kenti Kobani'ye yönelik

38 kişi öldü...

saldırılarından kaçarak Türkiye'ye sığınanları sayısı 180,000'e ulaşırken; İslam

Devleti'nin Kobani'ye dönük saldırılarını ve Türkiye'nin Kobani politikasını

protesto etmek amacıyla hafta başından beri düzenlenen gösterilerle ilgili

açıklama yapan İçişleri Bakanı Efkan Ala, olaylarda ikisi emniyet görevlisi olmak

üzere 38 kişinin hayatını kaybettiğini söyledi. HDP, İslam Devleti tehlikesinin en

üst noktaya çıkması üzerine Kurban Bayramı'nın üçüncü günü toplanan parti üst

organı MYK sonrasında Kobani için acil eylem çağrısı yapmış; bunun ardından

İstanbul, Ankara, Diyarbakır gibi birçok şehirde protestolar düzenlenmeye

başlamış, çeşitli şiddet olayları yaşanmıştı. Ala, Bingöl'de dün akşam emniyet

güçlerine saldırı gerçekleştiren 5 kişinin de ölü olarak ele geçirildiğini söyledi.

Bingöl'de dün meydana gelen silahlı saldırıda, Bingöl Emniyet Müdürü Atalay

Ürker ağır yaralanırken, iki polis hayatını kaybetti. Olayların başladığı 6 Ekim'den

5

10 Ekim'e kadar gerçekleşen şiddet eylemlerinde toplam 351 kişinin yaralandığını

belirten Ala; 1,024 kişinin gözaltına alındığını, 58 kişinin ise tutuklandığını

söyledi.

Batı ülkeleri tampon ABD Dışişleri Bakanı John Kerry, Suriye'nin Türkiye sınırındaki Kürt kenti

bölge

konusunu Kobani'nin düşmesini engellemenin, kendileri için stratejik bir hedef olmadığını

tartışıyor...

belirtti ve tampon bölge fikrinin etraflıca düşünülmesi gerektiğini söyledi. Kerry

İngiltere Dışişleri Bakanı Philip Hammond ile yaptığı ortak basın toplantısında,

Türkiye'nin İslam Devleti örgütüne karşı nasıl bir rol oynayacağı konusunda

kararını "önümüzdeki saatlerde, günlerde vermesi gerektiğini" söyledi. ABD

Savunma Bakanlığı Sözcüsü Tuğamiral John Kirby de yaptığı açıklamada,

Türkiye'nin Suriye sınırında kurulmasını önerdiği tampon bölgenin şu anda bir

askeri seçenek olmadığını belirtti. Fransa Cumhurbaşkanlığı'ndan yapılan bir

açıklamada ise, tampon bölge fikrinin desteklendiği belirtildi. Açıklama Fransa

Cumhurbaşkanı François Hollande ile Cumhurbaşkanı Tayyip Erdoğan arasındaki

telefon görüşmesinden sonra yapıldı. Kerry gibi, İngiltere Savunma Bakanı

Hammond da tampon bölge fikrinin daha önce önerildiğini ve dikkatle incelemeye

muhtaç olduğunu söyledi.

Bu arada Dışişleri Bakanı Mevlüt Çavuşoğlu,

Türkiye'nin Suriye'de tek başına bir kara operasyonu yapmasını beklemenin

gerçekçi olmadığını belirtirken, NATO Genel Sekreteri Jens Stoltenberg

Türkiye'nin talep ettiği tampon bölgenin henüz NATO'nun gündeminde olmadığını

açıkladı.

DÜNYA EKONOMİSİ

IMF

küresel Uluslararası Para Fonu (IMF) küresel ekonomik büyüme tahminlerini bu yıl

ekonomik

büyüme üçüncü defa düşürürken, euro bölgesinin bazı önemli ülkeleri ve Japonya ile

tahminlerini

Brezilya gibi büyük gelişmekte olan ülkeler için zayıf büyüme uyarısında bulundu.

düşürdü…

IMF bu hafta açıklanan Dünya Ekonomik Görünümü raporunda, bu yıla ait küresel

büyüme beklentisini yüzde 3.3'e, gelecek yıla ait tahminini ise yüzde 3.8'e

düşürdü. IMF Temmuz'da 2014 büyüme tahminini yüzde 3.4, 2015 tahminini ise

yüzde 4 olarak açıklamıştı. Euro bölgesinin üç büyük ekonomisi Almanya, Fransa

ve İtalya için beklentilerini de aşağı çeken IMF gelişmiş ekonomilerin parasal

destekleri sürdürmesinin önemine dikkat çekti. IMF ayrıca, ülkelerin ekonomik

durgunluk riskinden kaçınabilmesi için istihdam piyasası politikalarının

iyileştirilmesi, vergi yolsuzluğuyla mücadele ve altyapı harcamalarının artırılması

gibi yapısal reformları devam ettirmeleri gerektiğini vurguladı. IMF, ABD ve

İngiltere gibi güçlü ekonomiler için daha sağlam büyüme beklentisini ifade

ederken, Japonya ve Brezilya'ya ilişkin büyüme beklentilerini de düşürdü.

Bu arada, Uluslararası Para Fonu (IMF) Başkanı Christine Lagarde Euro

Bölgesi'nde durgunluk ihtimalinin yüzde 35 düzeyinde olduğunu belirtti.

Washington'da IMF adına basın toplantısı düzenleyen Lagarde, küresel ekonomiyi

6

değerlendirdiği konuşmasında Avrupa Birliği'nde (AB) reformların hayata

geçirilmesi gerektiğini ve yatırımların artırılmasının ihtiyaç olduğunu dile getirdi.

Yunanistan'ın performansından memnun olduklarını da ifade eden Lagarde,

ülkeye yardıma hazır olduklarını söyledi. IMF Başkanı, ABD Merkez Bankası Fed

Başkanı Janet Yellen'ın mesajlarının da çok açık olduğuna inandığını sözlerine

ekledi. Lagarde gelişen ekonomileri ise " Brezilya ve Rusya'da büyümenin ciddi

şekilde zayıfladığı gözleniyor" sözleri ile yorumladı.

ABD

ekonomisinde

gelişmeler...

ABD Merkez Bankası’nın (Fed) son toplantısının tutanakları, daha güçlü

bir dolar ve küresel yavaşlama tehditlerinin ne şekilde üstesinden

gelineceği konusunda yaşanan tartışmaları ortaya koydu. Fed'in 16-17

Eylül'de yapılan para politikası kurulu toplantısının bu hafta açıklanan

tutanaklarında, yükselen doların enflasyonda istenen artışı

yavaşlatabileceği konusunda duyulan endişeler dikkat çekti. Tutanaklarda

ayrıca, Avrupa ve Asya ekonomilerindeki dalgalanmaların, bankanın

politika desteklerini yakın gelecekte de korumasının arkasındaki bir

diğer faktör olduğu ifade ediliyor. Tutanaklarda, finans piyasalarındaki

beklentilerin Fed ile hafif bir uyumsuzluk göstermesi ve mevcut politika

yönlendirmesinde

yapılacak

değişikliğin

istenmeyen

sinyaller

gönderebileceği konusundaki endişeler de yer aldı. Fed'in Eylül'deki yeni

tahminlerinin medyanına göre, Haziran'da 2015 sonu için yüzde 1.125

olarak açıklanan faiz beklentisi yüzde 1.375'e, 2016 sonu beklentisi ise

yüzde 2.50'den yüzde 2.875'e yükselmişti. Medyan 2017 yılı için ise yüzde

3.75 seviyesinde tutulmuştu.

ABD Merkez Bankası'nın (Fed) üç üyesi, ayrı ayrı yaptıkları açıklamalarda

bankanın faiz oranlarını artırmaya muhtemelen gelecek yılın ortalarında

başlayacağını söylediler. İki üye kesin zamanın ekonomideki duruma bağlı

olduğunu belirtti. Fed Başkan Yardımcısı Stanley Fischer, "Sermaye

piyasaları aşağı yukarı doğru biliyor ama biz kendimiz bunu ne zaman

yapacağımızı bilmiyoruz.Bizim verilere dayalı yaptığımız tahminlere göre

piyasalar belli ki hemen hemen doğru biliyorlar; gelecek yılın ortaları gibi"

dedi. San Francisco Fed Başkanı John Williams da 2015 ortalarında

yapılacak bir artırımı "mantıklı bir tahmin olarak gördüğünü" söyledi,

ancak zaman belirtmekten kaçındı. Williams, "Ekonomi veya enflasyon

benim beklediğimden daha fazla hızlanırsa, faizleri daha erken artırmamız

gerekir" dedi. St. Louis Fed Başkanı James Bullard da, yatırımcıları

uyardı ve borçlanma maliyetlerinin 2015'in sonlarına doğru yükseleceğini

beklemekle "hata" yaptıklarını belirtti. İstihdam piyasası ve enflasyon

göstergelerinin güçlendiğine dikkat çeken Bullard, Fed'in faizleri 2015'in

ilk çeyreğinde yükseltmesinden yana.

New York Fed Başkanı William C. Dudley, politika yapıcıların işsizliğin

daha da gerileyeceği ve enflasyonun yükselişi sürdüreceği yönünde

tahminde bulunmaları ile faiz artırımının 2015 ortasında

gerçekleştirileceği beklentilerinin mantıklı olduğunu söyledi. Dudley

yaptığı konuşmada, “Faiz oranlarını yükseltmeye başlamak için hala erken.

İşgücü piyasasında hala durgunluk mevcut ve enflasyon oldukça düşük”

dedi. Güçlenen dolar, zayıf yurtdışı talebi ve yurtiçinde enerji üretiminin

yüksek olmasının yüzde 2’nin altına gelmesi hedeflenen enflasyonu aşağıda

7

AB ekonomilerinde AB:

gelişmeler...

tuttuğunu ifade eden Dudley, iş gücü piyasası kaynaklarının önemli ölçüde

eksik kullanıldığını belirtti.

İşverenlerin işletmelerini genişletmeye yönelik güvenlerinin artmasıyla

ABD’de doldurulmayı bekleyen açık pozisyonlar Ağustos ayında 13 yılın

en yüksek seviyesine ulaştı. Açık pozisyonlar Ağustos ayında 4.84 milyona

ulaşarak Ocak 2001’den bu yana en güçlü seviyeye geldi. Önceki ay 4.61

milyon seviyesindeydi. Veri ayrıca işten çıkarmaların yavaşladığını ve daha

az kişinin işten ayrıldığını gösterdi. İşverenlerin yeni pozisyonların

açılmasına hız vermesi, geçtiğimiz ay tarım dışı istihdamdaki yükselişin

açıklanmasına yardımcı olurken, işsizlik oranının 6 yılın en düşük

seviyesine gerilemesini sağladı.

ABD'de işsizlik Eylül ayında yüzde 5.9 ile 6 yılın en düşük seviyesine indi.

Eylül ayında tarım dışı istihdam 248.000 artarak beklentileri aştı.

Tahminler artışın 215.000 olacağı yönündeydi. İşsizlik Ağustos ayındaki

yüzde 6.1'den 5.9'a inerek, Temmuz 2008'den bu yana en düşük seviyeyi

görmüş oldu.

ABD'de işsizlik maaşı başvuruları 4 Ekim'de sona eren haftada 287,000

ile beklentilerin altında açıklandı. İşsizlik maaşı başvurularının 294,000

olması bekleniyordu. Önceki hafta için 287,000 olarak açıklanan işsizlik

maaşı başvuru sayısı 288,000'e revize edildi.

Avrupa Merkez Bankası (ECB) Başkanı Mario Draghi güven artmadıkça

krizden çıkışın mümkün olmadığını söyledi. ABD'nin önde gelen düşünce

kuruluşlarından Brookings Enstitüsü'nin Washington'daki merkezinde

konuşan EC Başkanı Draghi, Euro Bölgesi'nin acilen büyüme potansiyelini

artırması gerektiğini ifade ederken, enflasyonu aşırı düşük seviyeden

yükselteceklerini belirtti. Draghi AB ülkelerinin yapısal reformlara ihtiyacı

olduğunu belirtirken "Hükümetler reformları uygulaması gerektiğini

biliyor. Avrupa birkaç yıldır reform süreci içinde. Potansiyel olarak

yapılması gereken reformlar var" şeklinde konuştu. Büyümenin gelecek

yıldan itibaren ivmelenmesi gerektiğini de belirten ECB Başkanı, " Büyüme

potansiyeli işsizliği azaltmak için çok zayıf" dedi

Avrupa Merkez Bankası (ECB) Yönetim Konseyi üyesi Jens Weidmann,

ECB tarafından sahip olunan varlıklara hedef belirlemenin riskli bir girişim

olduğunu söyledi. Almanya’daki Bundesbank yöneticisi Weidmann

Washington’da yaptığı açıklamalarda, “İki satın alım programı ile beraber

bilanço tablosu hedefinin açıklanmasına bağlı bir risk bulunuyor ve bu

durum beni biraz endişelendiriyor. Tehlike şu ki bu varlıkları aşırı

fiyatlanmış olarak satın alacağız” ifadelerini kullandı. Weidman, ECB’nin bu

ay aldığı varlığa dayalı menkul kıymet (VDMK) alım programına 2014’ün

sonuna kadar başlanması kararına karşı çıkan en az üç yöneticiden biri.

Satın alım planı, merkez bankasının teşvik önlemlerini bir parçasını

oluşturuyor. ECB Başkanı Mario Draghi banka bilanço tablosunun 1 trilyon

euro (1.3 trilyon dolar) yükseleceği sinyali vermişti.Weidmann, “Varlıkların

yüksek fiyattan satın alımı, bankaların bilanço tablolarından merkez

bankasının bilanço tablosuna risk transferi olur” dedi

8

ECB üyelerinden Ewald Nowotny, nicel gevşeme politikasını, ya da devlet

tahvili alınması için para basılmasını sonsuza kadar reddedemeyeceğini

söyledi.

Almanya:

Almanya'da Ağustos ayı ihracatı yüzde 5.8 ile 2009'daki küresel finans

krizinden bu yana en büyük düşüşü kaydetti. İhracattaki düşüş, ülkenin,

euro bölgesindeki zayıflıklar ve dışardaki krizlere bağlı olarak yaşadığı

sıkıntıları vurguluyor. Alman Federal İstatistik Bürosu, ihracat ve

ithalattaki düşüşte bazı eyaletlerdeki tatillerin etkili olduğunu belirtti,

ancak veriler sanayi siparişleri ve sanayi üretimindeki sert düşüşün

ardından yine de karamsar bir tablo oluşturdu. Almanya'nın ekonomisi 2.

çeyrekte yüzde 0.2 küçülürken, bu hafta açıklanan Ağustos ayı fabrika

siparişleri ve sanayi üretimi verileri Ocak 2009'dan bu yana en düşük

seviyeye işaret etmişti. Uluslararası Para Fonu (IMF) ise bu hafta

Almanya'nın 2014 yılı büyüme tahmini yüzde 1.4'e düşürürken,

Temmuz'daki tahmin yüzde 1.9 düzeyindeydi. IMF 2015 yılı için büyüme

tahminini yüzde 1.7'den yüzde 1.5'e çekti.

Almanya'nın DAX borsa endeksi açıklanan bir dizi zayıf makroekonomik

verinin ardından, ülke ekonomisinin gücüne dair endişelerin artmasıyla

bugün yaklaşık bir yılın en düşük seviyesine geriledi. DAX endeksi yüzde

1.1 kayıpla 8,904.29 puana düşerek 2013 Ekim sonundan bu yana görülen

en düşük seviyede yer aldı. Avrupa'nın FTSEurofirst 300 endeksi de yüzde

1 düştü. Almanya piyasasında görülen satış, açıklanan zayıf ihracat verisi

ile sanayi siparişleri ve sanayi üretimindeki sert düşüşleri izledi.

İngiltere:

İngiltere Merkez Bankası (BOE) politika faizini beklendiği gibi yüzde 0.5'te

bırakarak, faizi rekor düşük seviyede tutma politikasını devam ettirdi. Merkez

bankası, varlık alım programının büyüklüğünü de değiştirmeyerek 375 milyar

sterlinde bıraktı. İngiltere'de politika faizi Mart 2009'dan bu yana yüzde 0.5'te

bulunuyor.

Portekiz:

Banco Espirito Santo'nun (BES) tahvil ödemesini kaçırması ile gündeme gelen

Portekizli ailenin sahip olduğu Espirito Santo Financial Group SA (ESFG)

mahkemenin koruma isteminin reddetmesinin ardından iflas başvurusunda

bulundu. ESFG, yönetim kurulu kararının bir Lüksemburg mahkemesinin 3

Ekim'de koruma başvurusunun reddetmesinin ardından geldiğini belirtti. Daha

önce ESFG'nin bir kısmına sahip olduğu Banco Espirito Santo Portekiz Merkez

Bankası'ndan kurtarma için 4.9 milyar euro (6.3 milyar dolar) almış olsa da,

mahkeme ESFG'nin yeniden yapılandırılmasının mümkün olmadığını ifade etti.

ESFG holding içindeki kredi kayıplarının açıklanması ile tahvil gereksinimlerini

yerine getirememesinin ardından, ana şirketleri Espirito Santo International SA ve

Rioforte Investments SA'yı takip ederek, kredi veren koruması için başvurdu. Bir

dönem Portekiz'in piyasa değeri açısından en büyük bankası olan BES, 3 Ekim'de

kurtarılmış, merkez bankası kredi alım işlemlerinin ve varlıkların birçoğunu Novo

Banco SA adlı bir şirkete aktarmıştı.

9

Diğer ekonomilerde Japonya:

gelişmeler...

Japonya Merkez Bankası (BOJ) rekor düzeydeki teşvik planını devam ettireceğini

açıkladı. Merkez Bankası para tabanını yıllık genişletme hedefini 60 trilyon

yenden 70 trilyona (643 milyar dolar) çıkarma taahhüdünü sürdürme kararı

aldığını açıkladı. Japonya Merkez Bankası’nın (BOJ) Guvernörü Haruhiko Kuroda,

BOJ’un ek bir parasal genişlemeye gitmek için oldukça fazla seçeneğinin

olduğunu söyleyerek bankanın yüzde 2’lik enflasyon hedefini yakalamak için

politikasında gerekirse düzenlemeler yapacağını belirtti. Kuroda, “Japon hükümet

tahvillerimizi önemli miktarda artırdık. Ancak hala toplam tahvillerin yüzde 20’si

civarında” dedi. İngiltere Merkez Bankası’nın (BOE) hükümet borçlarının yüzde

40’ını elinde tuttuğunu ifade eden Kuroda, “ticari senet, kurumsal tahviller, borsa

yatırım fonları ve gayrimenkul yatırım fonları satın alımlarımız piyasa ölçüsüne

kıyasla oldukça düşük kalıyor” dedi.

Rusya:

Rusya Merkez Bankası, rublenin işlem bandını bu hafta 4 Mart’tan bu yana en

büyük oranda değiştirdi. Bankanın bu ayki dördüncü müdahalesi ile para birimini

korumak için harcanan miktar 1.85 milyar dolara ulaştı. Banka 7 Ekim’de 442

milyon dolar satış yaptı. Ruble dolar-euro sepeti karşısında yüzde 0.5 geriledi.

Merkez bankası üst bandı 20 kopek (rublenin yüzde biri) hareket ettirerek

44.85’e getirdiğini açıkladı.. Ruble ilk kez dolar karşısında 40 seviyesinden kapanış

yaptı.

Brezilya:

Aecio Neves Brezilya Cumhurbaşkanlığı Seçimleri’nde beklenmedik şekilde

ikinci sırayı alarak Dilma Roussseff ile ikinci tura kalmayı başardı. İkinci turda

böylece yatırımcıların beğendiği aday olan Neves ile partisinin 12 yıllık iktidarının

sona ermesi halinde 35 milyon insanı yoksulluktan kurtaran politikaların da

tehlikeye gireceğini söyleyen hali hazırdaki Cumhurbaşkanı yarışacak. Seçim

Kurulu’nun açıkladığına göre İşçi Partisi’nin adayı Rousseff Pazar günkü oylamada

yüzde 42 oy alırken, Brezilya Sosyal Demokrasi Partisi’nin adayı Neves yüzde 34

oy almayı başardı. Marina Silva ise yüzde 21’de kalarak elenmiş oldu. Böylelikle

ikinci turda piyasa dostu olarak nitelenen Neves’in seçilme şansı arttı. Seçimin

ikinci turu 26 Ekim Pazar günü yapılacak.

10

BU HAFTA PİYASALAR

Bayram tatilinden sonra İslam

Devleti'nin (İD) Suriye'nin Türkiye

%

sınırındaki Kobani'ye saldırıları

25

ardından yurtiçinde düzenlenen

22

protesto eylemlerinin çatışmaya

19

dönüşmesi ve bazı illerde sokağa

16

çıkma

yasağı

uygulanması

13

piyasalarda

tedirginlik

yaratırken,

10

TL diğer gelişmekte olan ülke para

7

birimlerinden

negatif

ayrıştı.

4

Dolar/TL Çarşamba günü 2.29

seviyesini aşarken, iki ve 10 yıllık

gösterge tahvil faizleri de yönünü

yukarı çevirdi. Cuma günü 2.2768 seviyesinde olan dolar/TL, beklentilerin

üzerinde açıklanan ABD tarım dışı istihdam verisinin ardından en son 29 Ocak'ta

gördüğü 2.3065'e kadar yükseldikten sonra Fitch’in Türkiye’nin rating ve

görünümünü değiştirmemesiyle gerilemişti. Ancak parite Çarşamba günü tekrar

yükselişe geçti. Sepet bazında TL de 2.59’u geçti. 13 Temmuz 2016 itfalı gösterge

tahvilin bileşik faizi ise haftaya %9.86 düzeyinde başladı. Öte yandan, 20 Mart

2024 itfalı 10 yıllık gösterge tahvilin faizi de %9.76’ya yükseldi. Açıklanan Orta

Vadeli Program piyasaları fazla etkilemedi. Salı günü ABD Merkez Bankası'nın

(Fed) ekonomiyi tehdit eden unsurlara dikkat çekerek para politikasını

öngörülenden daha geç sıkılaştırmaya başlayacağı algısı yaratan açıklamaları

sonrasında küresel piyasalardaki iyimserliğe paralel dolar/TL ve gösterge tahvil

faizleri geriledi. Dolar/TL paritesi 2.26’ya gerilerken; gösterge tahvilin bileşik faizi

%9.60’a indi. Ancak haftanın son gününde dolar/TL, euro/dolar paritesindeki

düşüş, yurtiçindeki olaylar ve jeopolitik riskler nedeniyle yükseldi. Faizlerde de

hafif çıkış eğilimi görüldü.

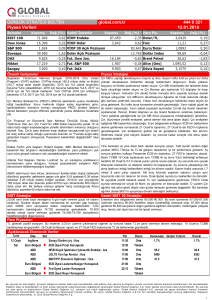

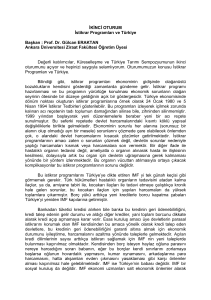

Tahvil/bono piyasası gösterge faiz oranları

(13.07.16 tahvili, % bileşik)

04.01.2007

01.03.2007

27.04.2007

25.06.2007

20.08.2007

17.10.2007

13.12.2007

12.02.2008

08.04.2008

05.06.2008

31.07.2008

25.09.2008

26.11.2008

28.01.2009

25.03.2009

25.05.2009

20.07.2009

14.09.2009

12.11.2009

11.01.2010

08.03.2010

30.04.2010

28.06.2010

20.08.2010

20.10.2010

22.12.2010

16.02.2011

12.04.2011

07.06.2011

02.08.2011

30.09.2011

30.11.2011

25.01.2012

21.03.2012

18.05.2012

13.07.2012

12.09.2012

12.11.2012

08.01.2013

05.03.2013

02.05.2013

28.06.2013

28.08.2013

31.10.2013

26.12.2013

21.02.2014

17.04.2014

17.06.2014

15.08.2014

Dolar/TL

yükselirken, faizler

fazla değişmedi...

Sonuçta 2 Ekim’de Merkez Bankası kurlarıyla 2.2771 olan dolar/TL paritesi, 10

Ekim’de 2.2830 TL’ye çıktı; 2.88 TL düzeyinde olan euro/TL paritesi ise 2.8903

TL’ye yükseldi. 2 Ekimde %9.69 olan gösterge tahvilin ortalama bileşik faizi ise bu

haftanın son günü %9.67’ye indi.

Döviz, petrol ve altın Döviz:

fiyatları...

Bayram tatili dolayısıyla kısalan haftanın başında Japon yeni Almanya'nın zayıf

sanayi üretimi verisinin ve IMF'nin büyüme tahminlerinin düşürmesinin ardından

risk iştahının azalmasıyla değer kazandı. Dolar 108.35 yen seviyesinde işlem

gördü. Euro/dolar paritesi ise hafta başında fazla değişim göstermedi ve haftaya

11

1.2630 düzeyinde başladı. Dolar Fed tutanaklarının açıklanmasının ardından ise

para birimleri sepeti karşısında iki haftanın en düşük seviyesini gördü. Dolar

endeksi 85.174 seviyesine geriledi. Euro/dolar paritesi ise 1.2750’ye doğru

yükseldi. Dolar/yen paritesi 108’in altına indi. Dolar daha sonra euro karşısında

hafif yükseldi. Bunda Almanya’dan gelen zayıf ekonomik veriler ve Fed üyelerinin

Fed’in faiz artırımıyla ilgili zamanlaması hakkındaki açıklamaları rol oynadı.

Almanya'da açıklanan zayıf veriler, ECB'nin eninde sonunda daha fazla destek

sağlamak zorunda kalabileceği beklentisini güçlendirdi. Cuma günü itibariyle

Euro/dolar paritesi 1.2635; Dolar/yen paritesi 107.90 düzeyindedir.

Petrol:

Brent ham petrolünün varil fiyatı hafta başında 91 dolar seviyesinin altına

gerileyerek Haziran 2012'den beri görülen en düşük seviyede işlem gördü.

Düşürülen ekonomik büyüme tahminlerinin küresel petrol talebiyle ilgili

endişelere neden olması petrol fiyatlarındaki düşüşte etkili oldu. ABD hafif

petrolünün varili de hafta başında 87.8 dolar düzeyindeydi. Doların, Fed'in faiz

oranlarını artırmayı erteleyebileceği olasılığıyla düşüş kaydetmesindan sonra ise

Brent petrolünde hafif çıkış görüldü. Ancak haftanın son gününde Brent ham

petrolünün varil fiyatı, petrol arzındaki artış ve küresel ekonomik görünümde

zayıflamayla 90 doların altına indi; ABD petrolünün varili de 85 doların altına

geriledi. Cuma günü itibariyle Brent ham petrolünün varili 89.25 dolar

düzeyinde; ABD hafif ham petrolünün varili 84.50 dolar civarında

seyretmektedir.

Altın:

Altın küresel ekonominin durumuna dair artan endişelerin güvenli liman

alımlarına neden olmasıyla hafta başında itibaren yükselme eğilimine girdi. Çin'de

bir hafta süren tatil sonrası piyasaların açılması da fiyatlardaki artışta etkili oldu.

Spot altının ons fiyatı haftaya 1213 dolar düzeyinde başladı. Fed tutanaklarının

ardından ABD'de faiz artırımının daha erken gelebileceğine yönelik beklentilerin

azalmasıyla ve doların düşmesi sonrasında altın fiyatları ons başına 1225 doları

aştı. Altının son dönemdeki kazanımlarında borsalardaki düşüş ve küresel

ekonomiye dair endişelerin artması etkili oldu. Haftanın son gününde ise

dolardaki değer kazancının etkisiyle altın fiyatları hafif değer kaybına uğradı.

Cuma günü itibariyle altının spot fiyatı ons başına 1222 dolar civarındadır.

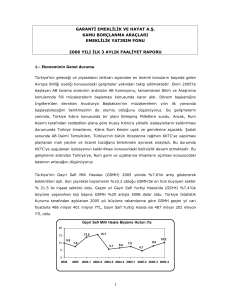

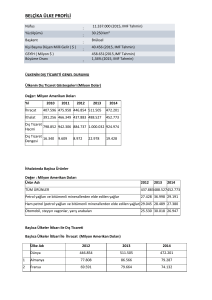

DÖVİZ KURLARINDAKİ GELİŞMELER

(1)

(2)

(3)

(2)/(1)

31.12.13

30.09.14 10.10.14

%

değişim

2,1343

2,2813

2,2830

6,9

2,9397

2,8798

2,8903

-2,0

2,5370

2,5806

2,5867

1,7

(2)/(1)

reel %

değişim

0,4

-8,0

-4,4

(3)/(2)

%

değişim

0,1

0,4

0,2

ABD doları/TL*

Euro/TL*

Döviz Sepeti **

Euro-dolar

paritesi

1,3774

1,2624

1,2660

-8,4

0,3

* TCMB döviz satış kuru. ** 0,5 dolar + 0.5 euro. *** Reel % değişim için tüketici fiyat endeksi kullanılmıştır.

12

Daha fazla bilgi için:

Dr. M.Veyis Fertekligil,

Baş Ekonomist

e-posta: [email protected]

Tel: 0212 – 368 35 20

UYARI NOTU: Bu rapor Turkland Bank A.Ş. (T-Bank) tarafından güvenilir olduğuna inanılan kamuya açık kaynaklardan elde edilen

bilgiler kullanılmak suretiyle, sadece bilgilendirme amacıyla hazırlanmış olup, hiçbir şekilde finansal enstrümanların alım veya satımı

konusunda tavsiye veya finansal danışmanlık hizmeti sağlanması olarak yorumlanmamalıdır. T-Bank bu raporda yer alan bilgilerin

doğru ve tam olması konusunda herhangi bir şekilde garanti vermemektedir. T-Bank bu raporda yer alan bilgilerde herhangi bir

bildirimde bulunmaksızın değişiklik yapma hakkına sahiptir. Bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya

dolaylı olarak oluşacak zararlardan T-Bank hiçbir şekilde sorumluluk kabul etmemektedir.

13