AYLIK STRATEJİ RAPORU

Ağustos’ta …

Ağustos ‘16

Başlarken…

15 Temmuz sürecinde ilk baştan itibaren hükümet tarafından

ekonominin öncelik olarak ortaya konması, TCMB, SPK ve

BDDK başta olmak üzere üst kurulların yerinde mesajları

korkunun paniğe dönüşmesini engelledi. Kısa vadede

Türkiye’nin en büyük sınavlarından biri kredi derecelendirme

kuruluşlarıyla olacak.…

Geçen Ay Türkiye Piyasaları

Altın pozitif ayrışmaya devam etti…

Geçen Ay Dünya Piyasaları

Brexit’a dair endişeler hızlı geçildi…

Son 10 Yılda Ağustos Ayları

Borsa’da Ağustos’ta zayıf hacim ve kararsızlık ön plana

çıkıyor; kur tarafında ise yön ağırlıklı olarak yukarı… Ancak bu

yıl istisna olabilir…

BİST-100’ün En’leri

Haziran’da en çok kazanç DOHOL, en çok kayıp NTTUR’da…

Türkiye Kredi Görünümü

5 Ağustos’ta Moody’s, 19 Ağustos’ta Fitch kararı izlenecek…

Piyasalara Dair Beklentilerimiz

BIST’te düşük çarpanlar alıcı getiriyor, dolar/TL’de 3.05 üzeri

yerli tarafından satış fırsatı olarak değerlendirildi…

Finans Kürsüsü

Finansal

okur-yazarlığa

katkı

sağlamak

amacıyla

hazırladığımız “Finans Kürsüsü” köşemizde bu ay “Pay Geri

Alım Programı” başlığını ele alacağız…

Gedik Yatırım Menkul Değerler A.Ş.

Yatırım Danışmanlığı ve Araştırma Birimi

Necatibey Cad. Alipaşa Degirmen Sok. No: 24

80040 Tophane/Karaköy/

İSTANBUL

Tel: (212) 356 16 52

[email protected]

Üzeyir Doğan

Araştırma Müdürü

[email protected]

Ali Erkan Tanacıoğlu

Araştırma Uzmanı

[email protected]

Ceren Bakçay

Yatırım Danışmanı

[email protected]

Erol Gürcan

Araştırma Uzmanı

[email protected]

İbrahim Bayraktar

Araştırma Uzmanı

[email protected]

Onurcan Bal

Araştırma Uzmanı

[email protected]

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

1

AYLIK STRATEJİ RAPORU

Başlarken..................................................................................................................................................3

Geçen Ay Türkiye Piyasaları ....................................................................................................................5

Geçen Ay Dünya Piyasaları ......................................................................................................................6

Son 10 Yılda Ağustos Ayları .....................................................................................................................7

Temmuz Ayında BİST – 100’ün En’leri ....................................................................................................8

Türkiye Kredi Görünümü .........................................................................................................................9

Piyasalara Dair Beklentilerimiz............................................................................................................. 10

Takip Ettiğimiz Hisse Senetleri ............................................................................................................. 11

Finans Kürsüsü – “Pay Geri Alım Programı” ........................................................................................ 12

Ağustos Ayı Ekonomik Veri Takvimi ..................................................................................................... 16

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

2

AYLIK STRATEJİ RAPORU

Başlarken…

Üzeyir Doğan

Hızlı bir şekilde normalleşiyoruz

15 Temmuz sürecinin ardından ilk hafta yatırımcılar ne olduğunu anlayana kadar piyasadan uzak

durmayı tercih etti. Olayların boyutunu ve etkilerini anlamak isteyen birçok yatırımcı için finansal

piyasalardaki rakamlar çok da anlam ifade etmemişti. Bu durum ilk hafta borsada düşüşe, kur ve

faizde sert yükselişe neden oldu. İkinci hafta ise yaşanan olayın boyutu görüldükten sonra, mevcut

fiyatlarla yaşanan olayların ilişkisi daha net kurulmaya başlandı.

15 Temmuz süreci ile birlikte kısa vadede baktığımızda Türkiye’nin risk priminde hızlı bir artış, varlık

fiyatlarında da hızlı bir düşüş yaşandı. Bu düşüşle birlikte BIST’te oluşan fiyatlar tarihsel çarpanlar ve

gelişmekte olan ülkelerin çarpanları dikkate alındığında aşırı ucuz olarak nitelendirdiğimiz bölgeye

girilmesine neden oldu. BIST 100’de 70 bine yaklaşıldıkça ortaya çıkan çarpanlar alım ve Dolar/TL’de

de 2,80-2,90 arasından maliyet yapanalar için 3,00’ün üzerindeki rakamlar satış için fırsat sundu.

Buna karşın şuana kadar piyasalarımızda olanlar büyük oranda kısa vadede verilen anlık reaksiyonları

içeriyor. Piyasalarımızda taşların yerine oturması ve fiyatlamaların aşırı ucuz olarak nitelendirdiğimiz

bölgelerden uzaklaşması için daha fazla gayrete ihtiyaç bulunuyor.

15 Temmuz sürecinde ilk baştan itibaren hükümet tarafından ekonominin öncelik olarak ortaya

konması, TCMB, SPK ve BDDK başta olmak üzere üst kurulların yerinde mesajları korkunun paniğe

dönüşmesini engelledi. Hatta OHAL kararı açıklanırken bile, ekonominin bundan etkilenmeyeceğinin

ısrarla vurgulanması, ekonomi ve piyasalar konusunda hassas davranılacağının mesajı idi. Gerek

içeride gerekse dışarıda üst düzey bilgilendirme toplantılarının devam etmesinin bu tür dönemlerde

bilgi kirliliğinin önüne geçilmesi için gerekli olduğunu düşünüyoruz. Türkiye hakkında soru ve endişesi

olanların bu sorularına cevaplarını ilk ağızdan bulmaları çok önemli. Bu nedenle bu dönemde

ekonomi yönetiminden çok sık açıklamalar duymaya hazır olmalıyız. Fiyatlamalar tarafında da içeride

açıklanacak verilrden ziyade bu açıklamaların etkili olacağını düşünüyoruz.

Moody’s bekleniyor

Kısa vadede Türkiye’nin en büyük sınavlarından biri kredi derecelendirme kuruluşlarıyla olacak.

Türkiye’nin yatırım yapılabilir ülke notu üzerinde riskler olsa da, ağustos ayı takviminde Türkiye

değerlendirmesi olan Moody’s ve Fitch’in bu ayı pas geçmelerini daha olası görüyoruz. Fitch

tarafında daha az endişe olmasına karşın 5 Ağustos akşamı değerlendirmesi bulunan Moody’s’in

Türkiye’yi olası bir not indirimi için izlemeye aldığını açıklamasının ardından, önceki hafta endişeler

artmıştı. Ancak geçtiğimiz hafta gerek Moody’s’ten gelen açıklamalar gerekse hükümet kanadından

yapılan görüşmeler sonrası ortaya çıkan manzara Moody’s’in 5 Ağustos’taki toplantıyı pas geçme

ihtimalini artırdı.

Yurtiçinde yaşanan son gelişmelerin not görünümleri üzerinde kısa vadeli baskı oluşturduğu bir

gerçek. Ancak bu baskının S&P’nin yaptığı gibi Türkiye’yi Brezilya ile aynı kefeye koyacak boyutta

olmadığını, ayrıca Türkiye’nin yatırım yapılabilir ülke notunu aldığı Mayıs 2013’e göre makro açıdan

da çok daha iyi bir yerde olduğunu düşünüyoruz. Buna karşın yılın ikinci yarısında izleyeceğimiz en

önemli konulardan birinin ülke notunu olmasına rağmen, olası bir not indiriminin de tek başına

piyasalarda yeni bir negatif trend başlatamayacağını düşünüyoruz. Aşağıdaki tabloda yer alan

Türkiye’nin ve seçilmiş bazı gelişmekte olan ülkelerin üç önemli kurum tarafındaki uzun vadeli yabancı

para birimi cinsinden notları, Türkiye’nin neden bir not indirimini hak etmediğini de gösteriyor.

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

3

AYLIK STRATEJİ RAPORU

S&P’nin Türkiye notlamasında Fitch ve Moody’s’e gör çok geride kaldığı da burada net bir şekilde

görülüyor.

Veri haftası başlıyor

Her ayın ilk haftası olduğu gibi bu hafta da yoğun bir veri akışı var. Yurtdışında ABD’de gelen verilerin

Dolar ve dolayısıyla diğer piyasalar üzerinde etkisinin yeniden arttığı bir dönem yaşıyoruz. Bu hafta

istihdam verileri başta olmak üzere ABD’den gelecek verileri daha yakından takip edeceğiz. Geçtiğimiz

ay ağustos toplantısını işaret eden İngiltere Merkez Bankası’nın Perşembe günü gerçekleştireceği

toplantıda 25 baz puanlık faiz indiriminin yanında ek önlem paketi açıklaması da muhtemel. Bu iki

adım birlikte atılmazsa piyasalar atılan adımı yeterli bulmayabilir. İçeride ise makro verilerden ziyade

normalleşme sürecinde ekonomi yönetiminden gelen açıklamalar daha önemli olacak.

Ağustos ayının temmuz ayının tüm kasvetini de üzerimizden atmak için fırsat sunması dileğiyle…

Üzeyir DOĞAN

Araştırma Müdürü

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

4

AYLIK STRATEJİ RAPORU

Geçen Ay Türkiye Piyasaları

Erol Gürcan

Temmuz ayında piyasalar…

Aşağıdaki grafikte TL cinsi varlıkların Temmuz ayı performansları verilmiştir. Yurtiçi

piyasalar açısından oldukça pozitif bir havayla başlayan Temmuz ayında yaşanan

15 Temmuz süreci bu havayı gölgeledi. Ancak, yaşanan olayların vehameti ve bu

duruma ilişkin şokun oldukça kısa sürede atlatılarak piyasaların hızla normalleşe

eğilimine girmesi oldukça dikkat çekici pozitif bir gelişme olarak not edilmelidir.

Başta TCMB, SPK ve BDDK olmak üzere ilgili kurumlar ile siyasi kanattan gelen

açıklamalar ve alınan tedbirler de hızlı normalleşmenin önemli belirleyicileri

olmuştur. TCMB, Temmuz ayında faiz koridorunun üst bandında 25 bp indirime

giderek hem piyasalara güven mesajı verdi hem de para politikasındaki sadeleşme

kapsamındaki adımlarını sürdürdü. Küresel piyasalar tarafında Fed’in beklenildiği

gibi faizleri sabit tutmaya devam etmesi ile İngiltere, Avrupa ve Japonya Merkez

Bankalarından gelen olası ekstra genişleme sinyalleri risk iştahının yüksek kalmaya

devam etmesini sağladı.

Altın, önceki ay

olduğu gibi pozitif

ayrışmaya devam

etti…

Bist-100’deki sınırlı düşüş sektörler arasında ayrışmaya neden oldu…

Borsa İstanbul’da işlem gören sektörlerin Temmuz ayı performansı aşağıdaki

grafikte verilmiştir. Piyasalarda yaşanan sınırlı düşüş, sektörler arası ayrışmalara

neden olmuştur. Metal Ana, Spor, Metal Eşya ve Makine, Kimya, petrol ve plâstik ile

Finansal Kiralama Faktoring sektörü endeksleri BIST-100 Endeksi’nden gözle görülür

şekilde daha iyi bir performans göstermiştir. Diğer taraftan, Turizm, Madencilik,

Ulaştırma, Elektrik, Gayrimenkul Yatırım Ortaklığı ve Bankacılık sektör endeksleri ise

BIST-100’den oldukça negatif ayrışmıştır. 15 Temmuz süreci, kurdaki yükseliş ve

petrol fiyatlarındaki gerilemenin bu durum üzerinde etkili söyleyebiliriz.

Aylık Strateji Raporu, Ağustos ’16

Temmuz ayında Bist100’deki Sınırlı Düşüş

Sektörler Arasında

Ayrışmaya Neden

Oldu…

Gedik Yatırım Araştırma

5

AYLIK STRATEJİ RAPORU

Geçen Ay Dünya Piyasaları

İbrahim Bayraktar

Temmuz ayında piyasalarda iyimserlik hakimdi…

Haziran ayında Brexit etkisiyle sert satışların görüldüğü küresel piyasalarda Temmuz

ayında pozitif hava ön plana çıktı. Brezilya borsası dönem içinde %11.2 yükselişle en

çok yükselen borsa olurken, onu %7 ile ek parasal genişlemeye yönelik beklentilerin

ön planda Japonya takip etti. Temmuz ayında en çok değer kaybeden borsa ise

başarısız darbe girişimi nedeniyle Türkiye borsası oldu. Türkiye borsası olayın

sıcaklığının geçmesi sonrası toparlanma gösterse de dönem içinde %1.8’lik bir kayıp

gösterdi.

Brexit etkisi hızlı

geçti…

Petrol fiyatlarındaki düşüş Rus Rublesi’ni sert vurdu…

Başarısız darbe girişimi etkisiyle Temmuz ayında en çok değer kaybeden para

birimlerinden biri Türk Lirası oldu. TL’yi, petrol fiyatları ile ters korelasyona sahip

olan Rus Rublesi takip etti. Ruble, Temmuz ayında brent petrol fiyatının %12.9

düşmesinden olumsuz etkilendi ve dolar karşısında %3.5 ile en çok değer kaybeden

para birimlerinden biri oldu. Ayrıca, ek parasal genişleme nedeniyle Japon Yeni’de

%1.0 değer kaybetti. FED’in faiz artırımına yönelik beklentilerinin Aralık ayına

ötelenmesi ile DXY değer kaybederken, Güney Afrika Randı %5.67 ile dolar

karşısında en çok değer kazanan para birimi oldu. Emtia tarafında brent petrol

fiyatında düşüş görülmesine rağmen değerli metaller altın ve gümüşün ons fiyatı

hem Japonya’daki parasal gevşeme hem de FED’in faiz artırımına yönelik

beklentilerin Aralık ayında ötelenmesi nedeniyle artış gösterdi.

Aylık Strateji Raporu, Ağustos ’16

Aşağıdaki tablo dolar

kurunun diğer ülke para

birimleri karşısındaki

değerini göstermektedir.

(USD/TRY vb.) Ancak Euro ve

Sterlin, EUR/USD ve

GBP/USD olarak

gösterilmektedir.

Gedik Yatırım Araştırma

6

AYLIK STRATEJİ RAPORU

Son 10 Yılda Ağustos Ayları

Erol Gürcan

Ağustoslarda Borsanın 2 Tipik Özelliği: Zayıf Hacim ve Kararsızlık…

Geçen 10 yılda Borsa İstanbul’un Ağustos aylarında 4 yılı yükselişle, 6 yılı da düşüşle

kapadığı görülmektedir. Bu 10 yılda en sert yükseliş % 9.2 ile 2009’da; en sert düşüş

ise % 13.4 ile 2011’de yaşanmıştır. Ağustos ayları için getiriler bakımından bir

mevsimsellikten bahsetmek zor. Ancak, yaz dönemi rehavetinin hacimler üzerinde

etkili olduğunu söylemek mümkün. Zayıf hacimlerin genel olarak piyasaya ilginin

mevsimsel nedenlerle azaldığını ve fiyatlamalardaki dalga boylarının da genel olarak

sınırlı kaldığını söyleyebiliriz. 2016 yılına gelince yoğun gündem ve piyasalardaki

hızlı toparlanma, hacimler düşük olsa bile volatilite aralığını artıracak gibi duruyor.

2016 yılı son 10 yıllık seriden 2006’yı çıkaracağı için kayıplı yıl kazançlı yıl dengesinin

korunabilmesi için bu yıl BİST 100’ün ağustosu primle kapatması gerekecek.

.

Min.

Ort

Temmuz 20.3% -4.5%

Mak.

4.9%

7

4

9.2% -13.4% -2.2%

4

6

Ağustos

Yükseliş Düşüş

Ağustos’ta zayıf

hacim ve kararsızlık

ön plana çıkıyor

ancak bu yıl istisna

olabilir…

Ağustos’ta Kurun Yönü Yukarı…

Dolar/TL temmuz aylarının aksine ağustos aylarını genellikle yükselişle tamamlıyor.

Son 10 yılda temmuz aylarının 6’sını düşüşle tamamlayan kur, ağustos aylarının ise

9’unu yükselişle tamamlamış durumda. Bu yükselişler 2013 ve 2015 yıllarındaki

%5’lik yükselişlerii saymaz isek genelde sınırlı hareketler olarak kalıyor. Haziran

2015 Genel Seçimi sonrasında başlayan koalisyon görüşmelerinin sonuçsuz kalması

ve Çin’e yönelik baş gösteren endişeler geçen yılki sert yükselişin nedenleri olarak

sıralanabilir. Ancak, diğer yıllar özelinde Ağustos ayına yönelik özel bir etki

bulamasak da son 10 yılda yaşanan 9 yükseliş istatistiksel olarak ağustos aylarının

dolar lehine geçtiğini işaret ediyor.

Aylık Strateji Raporu, Ağustos ’16

Mak.

Min.

Ort

Yükseliş Düşüş

Temmuz 4.1%

-5.6% -0.9%

5

6

Ağustos

-2.0%

9

1

5.3%

1.9%

Son 10 Ağustos’un

9’unda kurun yönü

yukarı…

Gedik Yatırım Araştırma

7

AYLIK STRATEJİ RAPORU

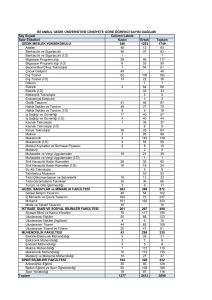

Temmuz Ayında BİST-100’ün En’leri

Erol Gürcan

BIST-100 Endeksinde Geçen Ay En Çok Yükselen ve Düşen İlk 10 Hisse

YÜKSELENLER

Önceki Ay

Ort. Günlük

İşlem Hacmi

DÜŞENLER

Geçen Ay Ort.

Günlük İşlem

Hacmi

İşlem Hacmi

Aylık Ort.

Değişim %

Son

Değer

Değişim

(%)

Önceki Ay

Ort. Günlük

İşlem Hacmi

Geçen Ay Ort.

Günlük İşlem

Hacmi

İşlem Hacmi

Aylık Ort.

Değişim %

NTTUR

1.20

-25.9%

10,569,655

4,423,250

-58.15%

KOZAL

10.13

-20.4%

13,871,638

9,183,205

-33.80%

205.1%

GSRAY

20.62

-20.0%

16,087,206

22,716,977

41.21%

7.0%

IPEKE

0.81

-15.6%

5,877,187

3,187,131

-45.77%

8,989,929

-57.2%

PGSUS

11.64

-14.2%

11,845,368

14,091,724

18.96%

35,393,109

23.2%

YKBNK

3.45

-13.3%

73,892,144

61,694,802

-16.51%

36,016,139

-30.3%

KIPA

1.32

-13.2%

6,807,739

43,269,862

535.60%

50,801,424

-30.4%

ODAS

8.31

-11.6%

5,649,025

10,648,417

88.50%

12,981,760

8,578,778

-33.9%

KOZAA

0.86

-11.3%

6,506,175

4,330,344

-33.44%

27,118,517

23,170,275

-14.6%

TAVHL

10.94

-11.3%

33,376,904

35,360,135

5.94%

Son

Değer

Değişim

(%)

DOHOL

0.63

37.0%

5,976,733

2,944,969

-50.7%

BJKAS

4.17

20.2%

134,587,689

55,071,618

-59.1%

IHLAS

0.37

15.6%

1,565,284

4,775,832

VESBE

9.96

13.2%

2,672,075

2,859,733

KORDS

6.83

12.9%

21,020,117

GOODY

3.73

12.3%

28,721,937

PETKM

4.31

12.2%

51,654,528

EREGL

4.54

11.8%

72,987,692

TRKCM

2.45

11.7%

ARCLK

20.42

7.9%

Yükselenler

Düşenler

BIST-100 Endeksinde Geçen Ay İşlem Hacmi Artan İlk 15 Hisse

Hisse

DOHOL

DOAS

VESBE

ADEL

YAZIC

CCOLA

TKNSA

KOZAL

BJKAS

KRDMD

YKBNK

TATGD

EKGYO

TSKB

ALARK

Aylık Bazda

Hacim

Değişimi (%)*

420.46%

130.45%

98.80%

90.08%

79.15%

63.45%

57.96%

54.53%

54.00%

51.39%

41.15%

39.85%

39.52%

37.73%

35.68%

Geçen Ay

İşlem Hacmi

Aylık Getiri

Kapanış

F/K

PD/DD

337,202,473

280,445,104

125,073,316

22,965,768

46,845,504

407,986,174

52,107,021

312,197,505

1,865,862,433

1,061,584,982

1,915,744,838

92,542,997

1,763,410,878

204,648,841

117,803,752

36.96%

-1.79%

13.18%

1.70%

-4.67%

5.41%

-10.19%

-20.42%

20.17%

3.91%

-13.32%

-5.85%

-6.64%

-1.50%

-1.51%

0.63

10.41

9.96

17.36

11.63

37.02

5.11

10.13

4.17

1.33

3.45

5.15

2.67

1.31

3.26

0.00

10.51

6.24

5.76

0.00

39.69

0.00

3.81

0.00

29.97

5.99

9.87

10.24

6.02

0.00

0.63

2.03

2.41

1.88

0.53

2.64

10.64

0.77

0.00

0.65

0.62

1.67

1.07

0.96

0.62

21 Günlük 50 Günlük

Ort.

Ort.

0.53

10.84

9.40

17.00

11.66

36.58

5.37

11.45

3.95

1.31

3.69

5.26

2.77

1.32

3.28

0.51

10.98

9.69

17.54

12.11

36.54

5.63

12.83

3.90

1.32

3.86

5.36

2.77

1.34

3.33

100

Günlük

Ort.

0.52

10.93

10.07

18.07

12.57

36.51

5.84

14.01

3.92

1.32

3.89

5.44

2.74

1.34

3.34

200

Günlük

Ort.

0.54

10.87

10.35

18.48

13.58

37.07

6.17

15.46

3.63

1.31

3.87

5.46

2.69

1.34

3.32

500

Günlük

Ort.

0.60

10.28

9.53

17.98

15.72

39.61

7.16

18.12

3.00

1.35

3.96

4.91

2.61

1.31

3.50

100

Günlük

Ort.

1.89

0.82

1.62

8.42

1.61

2.19

7.12

7.12

11.66

6.52

5.53

4.05

3.03

8.02

262.02

200

Günlük

Ort.

2.01

0.82

1.59

7.66

1.66

2.27

7.19

6.81

11.03

5.75

5.67

3.86

2.83

7.55

264.17

500

Günlük

Ort.

1.96

0.84

1.52

6.29

1.68

2.48

6.21

6.47

9.35

5.19

5.47

3.40

2.50

7.01

225.16

*Aylık Bazda Hacim Değişimi altında son ayda gerçekleşen toplam işlem hacimin bir önceki aydaki toplam işlem hacmine göre değişimini vermektedir.

BIST-100 Endeksinde Geçen Ay İşlem Hacmi Düşen İlk 15 Hisse

Hisse

KIPA

SAFGY

ZOREN

PARSN

GLYHO

PRKME

CRFSA

BRSAN

ECZYT

TKFEN

GUBRF

GOODY

ECILC

ODAS

EGEEN

Aylık Bazda

Hacim

Değişimi (%)*

-83.39%

-63.10%

-61.98%

-59.79%

-56.84%

-55.82%

-55.24%

-53.56%

-50.97%

-48.73%

-48.42%

-48.40%

-44.45%

-43.36%

-43.19%

Geçen Ay

İşlem Hacmi

Aylık Getiri

Kapanış

F/K

PD/DD

158,075,533

7,428,105

275,075,799

24,960,045

16,749,840

19,607,370

29,008,080

15,763,447

24,761,724

353,247,540

232,893,008

401,766,800

114,395,142

132,679,158

76,446,342

-13.16%

-8.05%

-8.57%

-2.67%

5.23%

2.42%

-8.64%

1.49%

-8.18%

-0.14%

-2.62%

12.35%

-1.50%

-11.60%

1.31%

1.32

0.80

1.60

9.10

1.61

2.12

6.03

7.49

11.33

7.36

5.44

3.73

3.29

8.31

240.10

0.00

2.69

0.00

43.93

0.00

12.78

0.00

22.41

16.27

10.88

20.93

17.33

25.38

40.94

7.73

2.98

0.55

1.66

1.48

0.58

0.83

5.93

0.88

0.63

1.27

1.69

2.40

0.63

2.15

3.41

21 Günlük 50 Günlük

Ort.

Ort.

1.44

0.82

1.62

9.11

1.59

2.09

6.22

7.38

11.61

7.41

5.43

3.59

3.26

8.77

238.31

1.67

0.83

1.64

8.94

1.59

2.14

6.72

7.36

11.80

7.16

5.46

3.91

3.17

8.59

249.44

*Aylık Bazda Hacim Değişimi altında son ayda gerçekleşen toplam işlem hacimin bir önceki aydaki toplam işlem hacmine göre değişimini vermektedir.

*Aylık değişimler 30 Haziran – 29 Temmuz 2016 tarihleri arasını kapsamaktadır.

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

8

AYLIK STRATEJİ RAPORU

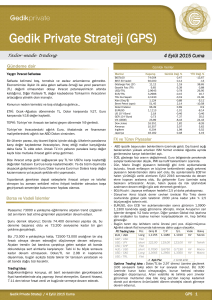

Türkiye Kredi Görünümü

İbrahim Bayraktar

Derecelendirme kuruluşları Temmuz ayına damga vurdu…

15 Temmuz akşamı gerçekleştirilen ve kısa sürede kontrol altına

2016 Yılı Türkiye Kredi Notu Değerlendirme

Tarihleri

alınan başarısız darbe girişimi kur ve borsa üzerinde olduğu kadar

S&P

6

Mayıs

16

4 Kasım 16

kredi notlarını da etkiledi. Darbeden sonraki ilk Pazartesi günü

5 Ağustos 16

2 Aralık 16

derecelendirme kuruluşlarından arka arkaya açıklamalar gelirken, MOODY'S 8 Nisan 16

FITCH

26 Şubat 16

19 Ağustos 16

hafta içinde de S&P’den kredi notunda ve görünümünde indirim

görüldü. Türkiye’yi yatırım yapılabilir seviyenin altında

UZUN VADELİ NOT GÖRÜNÜMÜ

değerlendirdiği için birçok uzman tarafından eleştirilen S&P,

S&P Moody's Fitch

Anlamı

başarısız darbe girişimi sonrası acele karar vererek Türkiye’nin AAA

Aaa

AAA

En yüksek dereceli

“BB+” olan kredi notunu “BB” ye, “durağan” olan kredi AA+

Aa1

AA+

Aa2

AA

Yüksek dereceli

görünümünü ise “negatif” e revize etti. Aşağı yönlü revizelerde, AA

AAAa3

AAdarbe girişimi sonrası artan riskleri gösteren kuruluş, yükselen bir

A+

A1

A+

belirsizlik dönemi beklediği ve bu durumun Türkiye'nin dışa A

A2

A

Üst orta sınıf

bağımlı ekonomisine olan sermaye akışını sınırlayabileceğini AA3

ABaa1

BBB+

söyledi. Ayrıca, ülke notunda yaptığı indirim nedeniyle S&P bazı BBB+

BBB

Baa2

BBB

Alt orta sınıf

bankaların da kredi notunda indirime gitti. S&P’nin Türkiye’nin

BBBBaa3

BBBnotunu, Türkiye’den daha kötü ekonomik ve siyasi görünümü olan

Bu seviyenin üzeri yatırım yapılaiblir seviye

Brezilya ile aynı seviyeye düşürmesi dikkat çekerken, bu durum BB+

Ba1

BB+

BB

Ba2

BB

Yatırım yapılamaz

S&P hakkında soru işaretlerine neden oldu. Türkiye’yi yatırım

BBBa3

BByapılabilir seviyenin altında değerlendirmesi nedeniyle S&P’nin

B+

B1

B+

verdiği kararın piyasalara etkisi sınırlı oldu.

B

B2

B

Son derece spekülatif

Darbe sonrası ilk olarak Türkiye’nin kredi notunu indirim için

izlemeye aldığını belirten Moody’s, ülkenin kredi notunun çöp

seviyesine düşürülebileceğini açıkladı. Türkiye’yi yatırım yapılabilir

seviyede değerlendirmesi nedeniyle Moody’s’in açıklamaları

piyasaları olumsuz etkiledi. Ancak, sonraki günlerde hem

Türkiye’deki uzmanlarla telekonferans hem de ekonomi yönetimi

ile görüşmeler yapan kurumdan daha ılımlı açıklamalar görüldü.

Telekonferansta, izleme kararı sonrası doksan günlük süre

içerisinde kararın verileceği belirtilirken, doksan gün vurgusu ve

ekonomi yönetimi ile yapılan görüşme sonrası hükümet tarafından

gelen açıklamalar piyasaları olumlu etkiledi. Türkiye’yi “Baa3”

kredi notu ve “negatif” görünüm ile değerlendiren Moody’s’in 05

Ağustos’ta değerlendirmede bulunması bekleniyor.

B-

B3

B-

CCC+

Caa1

CCC

CCC

Caa2

CCC-

Caa3

CC

Ca

Büyük ölçüde spekülatif

Kurtarılması beklenen,

iflasa yakın

C

D

Önemli riskler

C

DDD

/

DD

/

D

İflas

Türkiye'nin kredi notu tabloda yeşil renk ile gösterilmiştir.

Üç kredi derecelendirme kuruluşu arasında en ılımlı açıklama ise

Fitch’ten geldi. Fitch, Darbe girişiminin Türkiye'nin kredi notuna

etkisi, hükümetin verdiği tepki sonrası siyasi bölünmenin

derinleşip derinleşmediğine ve kurumların bağımsızlığının azalıp

azalmayacağına bağlı olduğunu söyledi. Ayrıca Temmuz ayı

içerisinde Fitch yapmış olduğu metot değişikliği nedeniyle Türkiye

dahil 23 ülkenin kredi notunda değişikliğe giderken, Türkiye’nin

yerel para cinsinden notunu “BBB” den “BBB-“ ye düşürdü.

Piyasalar açısında yabancı para cinsinden notun daha önemli

olması nedeniyle kararın kur ve borsa üzerindeki etkisi nötr oldu.

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

9

AYLIK STRATEJİ RAPORU

Piyasalara Dair Beklentilerimiz

Üzeyir Doğan

BIST 100’de 70 bine doğru geri çekilmeler fırsat sunuyor…

BIST 100’ün geçmiş çarpanlarının oluşturduğu trende ve bu çarpanların

gelişmekte olan ülkelerin ortalamalarına göre ıskontosuna baktığımızda,

BIST 100 Endeksi için 75-80 bin aralığında ucuzluktan, 70 bine yaklaşıldıkça

ve altında da aşırı ucuzluktan bahsetmek mümkün. Endeksin bahsettiğimiz

bu çarpanlarını göz önünde bulundurduğumuzda 80-90 bin aralığındaki

rakamların orta vadede çok uzak olmayan rakamlar olduğunu düşünüyoruz.

Aşağıdaki grafiklerde BIST 100’ün Fiyat/Kazanç oranı ve Piyasa

Değeri/Defter Değeri oranlarının tarihi gelişimi görülüyor. Çarpanların üst

çizgilere yaklaşması fiyatların pahalılaşmaya, alt çizgiye yaklaşması da

fiyatların ucuzlamaya başladığını gösteriyor. Son dönemdeki sert düşlerle

birlikte bu çarpanlar 2008 krizi dönemindeki istisnai dönemi göz ardı

edersek 2004’ten sonraki en düşük seviyelerine yaklaşmış durumda. Bu

nedenle Türkiye’nin orta ve uzun vadeli perspektifinde önemli bir kırılma

beklentisi olmayanlar için bu bölge cazip alım fırsatı olarak ortaya çıkıyor.

Endekste 70 bin civarından gelen güçlü tepki de kısa vadede sıkıntılar olsa

bile Türkiye’nin orta ve uzun vadeli ekonomik performansına güvenin hala

yüksek olduğunu gösteriyor.

BIST’te düşük

çarpanlar alıcı

getiriyor…

Dolar/TL’de band yukarıya kaydı…

15 Temmuz sürecinde 3,10’a kadar çıkan Dolar/TL kuru geçtiğimiz haftayı

3,00’ün hemen altında tamamladı. Dolar/TL’nin 3,05’in üzerinde olduğu

önceki hafta döviz tevdiat hesapları başta olmak üzere, yerli yatırımcının

döviz bozdurması ve ekonomi yönetiminden gelen kararlı mesajlar kurun

yukarı yönlü hareketini sınırladı. Geçtiğimiz hafta doların uluslararası

piyasada değer kaybı da kurun geri çekilmesini hızlandırdı. Dolar/TL’de

uzunca bir süredir hareket edilen 2,80-3,05 bandı, yaşanan bu son süreçte

yukarı yönlü ihlal edildi. Geçtiğimiz hafta itibariyle yeniden bu bandın içine

dönülmüş olsa da, biz bu bandın bir miktar yukarıya kaydığını düşünüyoruz.

Yılın ikinci yarısında doların uluslararası piyasadaki değer kazancı

beklentimiz paralelinde Dolar/TL’de hareketin ana hatlarıyla 2,90-3,25

bandında hareket etmesini bekliyoruz. Dolar/TL’de alım yapmayı

düşünenlerin yukarıdaki marjı göz önünde bulundurarak, mümkün

olduğunca bu bandın alt sınırlarını takip etmesini öneriyoruz.

Aylık Strateji Raporu, Ağustos ’16

Dolar/TL’de 3,05

üzeri yerli

tarafından satış için

kullanıldı…

Gedik Yatırım Araştırma

10

Takip Ettiğimiz Hisse Senetleri

TAKİP

GEREKÇEMİZ

Doğalgaz fiyatlarında indirim

beklentisi

A.Erkan Tanacıoğlu

29.07.2016

Kapanışı

Alım

Aralığı

Stop

Loss

Endeks

Üzerinde Getiri

2.45

2.40

2.46

2.35

2.52

3.70%

Endekse

Üzerinde Getiri

55.20

54.95

55.25

53.30

57.25

3.90%

103.20

103.20 103.60 99.70

107.50

3.97%

7.05

7.55

3.71%

7.35

7.9

3.95%

HİSSE

SEKTÖRÜ

TRKCM

Cam

BIMAS

Perakende

Yüksek özvarlık karlılığı

File mağazalarının gelişiminin devam etmesi

Devam eden yurt dışı mağaza açılışları

OTKAR

Otomotiv

Savunma sanayi ürünlerinin ağırlığını artırması ve Altay tankı projesinin seri

üretime geçişine yaklaşmasıyla nakit yaratma gücünün artacağı beklentisi

Endeks

Otokar'ın savunma sanayi ürünlerinde ihracat potansiyeli

Üzerinde Getiri

2017 yılı itibariyle USD75mn ilave savunma sanayi ürünleri satışı

TKFEN

Holding

2015 yılı dördüncü çeyreğinde faaliyet ve net kârdaki iyileşme

2016 yılı ilk çeyreğinde döviz kurlarıdaki düşüş

Doğalgaz fiyatlarına indirim beklentisi

Endeks

Üzerinde Getiri

7.36

7.20

7.36

AKBNK

Banka

Güçlü aktif kalitesi

Başarılı bilanço ve maliyet yönetimi

Piyasa çarpanlarının tarihsel düşük ortalamalara yakın olması

Endekse

Paralel Getiri

7.70

7.50

7.70

Şirketin organik ve inorganik büyüme stratejisi

Ekonomik büyümeye ilişkin risklerin azalması

KARAR

Kısa Vadeli Potansiyel

Hedef

Getiri (%)

Kısa Vadeli Hedef:Bu ay içinde yükselişlerde görülmesi muhtemel ilk teknik seviye referans alınmıştır.

AYLIK STRATEJİ RAPORU

Finans Kürsüsü: Pay Geri Alım Programı

Onurcan Bal

Finansal okur-yazarlığa katkı sağlamak amacıyla hazırladığımız “Finans Kürsüsü” köşemizde

her ay yatırımcıların sıkça karşılaştığı farklı bir konu ya da kavramı işliyoruz. Bu ay, Sermaye

Piyasası Kurulu’nun yaptığı düzenleme ile oldukça önemli bir gündem maddesi haline gelen

“Pay Geri Alım Programı” başlığını ele alacağız.

Pay Geri Alım Programı

Şirketlerin bazı dönemlerde borsada kendi hisse senetlerini, belirli şartlar altında geri satın

aldıkları (share buybacks) ve bunu hissedarlara(KAP yoluyla) ve diğer ilgili kişilere önceden

ilan ettikleri süreçtir.

Bu süreç 20. Yüzyıl ortalarında ABD’de gelişmeye başlamıştır. Avrupa’da gelişimi ise 20.

Yüzyıl sonları ile 21. Yüzyılın başını bulmuştur. Hisse geri alımları, yabancı ülkelerde halka

açık ortaklıklar tarafından finansman politikası olarak yoğun bir şekilde kullanılmaktadır.

Ülkemizde ise, 6762 sayılı Türk Ticaret Kanunu’yla istisnai haller dışında anonim şirketlerin

ortakların paylarını temsil eden hisse senetlerini satın alamayacağı açıkça hükme

bağlanmıştı. 6762 sayılı Türk Ticaret Kanunu’nun yürürlükten kalkması ve yerine yürürlük

tarihi 14/01/2011 olan 6102 sayılı yeni Türk Ticaret Kanunu’nun gelmesi ile birlikte

şirketlerin kendi hisselerini geri alımının önü açılmıştır.

Türkiye’de 6102 sayılı yeni Türk Ticaret Kanunu ve 6362 sayılı Sermaye Piyasası

Kanunu’nda yer alan hükümlere uyum sağlanması amacı ile hazırlanan “Geri Alınan Paylar

Tebliği” (Tebliğ) 3 Ocak 2014 tarih ve 28871 sayılı Resmi Gazete ‘de yayımlanarak

yürürlüğe girmiştir.

SPK Duyurusu

SPK 21.07.2016 tarihli Basın Duyurusu doğrultusunda, Kurulun ikinci bir duyurusuna kadar

uygulanmak üzere; herhangi bir limit söz konusu olmaksızın Şirketlerin borsada kendi

paylarının geri alımını gerçekleştirmesinin önünü açtı. Duyuruda, %10'luk sınırın ikinci bir

duyuruya kadar uygulanmayacağı ilan edildi. Ayrıca günlük işlem miktarı ortalamasının

%25'inin geçilemeyeceğine ilişkin işlem esasının da ikinci bir duyuruya kadar

uygulanmamasını içermektedir. SPK duyurusuna istinaden kendi paylarının geri alımını

gerçekleştirecek şirketler, yönetim kurulu kararı alarak kamuya açıklamalıdır.

Mevcut durum itibariyle, söz konusu %10'luk sınırı aşmış olan halka açık ortaklıklar da

duyuru çerçevesinde ilave geri alım gerçekleştirebilecektir. Duyuru çerçevesinde geri

alınan paylar duyuru tarihinden itibaren 30 günlük süre boyunca satılamayacaktır. 30

günlük sürenin hesaplanmasında "ilk giren ilk çıkar" yöntemi uygulanacaktır.

Kurulun duyurusu çerçevesinde gerçekleştirilecek geri alım işleri, bilgi suistimali veya

piyasa dolandırıcılığı kapsamında değerlendirilmeyecektir.

SPK’nın bu duyurusuyla beraber birçok şirket KAP’a bildirimde bulunarak paylarının geri

alımını değerlendirdiklerini açıkladı.

Aylık Strateji Raporu, Ağustos ‘16

Gedik Yatırım Araştırma

12

AYLIK STRATEJİ RAPORU

Bu şirketlerden bazıları BIMAS, TCELL, PSDTC, KRSTL, OYLUM, ULUUN, SNKRN, DAGHL,

DAGI, ENKAI, BNTAS, ACSEL, BRYAT, NTTUR, BAKANİ KATMR, NTHOL, AKSUE, RTALB,

ARSAN AVOD, GLRYH, DENGE, OSTIM, TRNSK, PRZMA, AKSA, RYSAS, RYGYO, HDFGS gibi

şirketlerdir.

Pay Geri Alımında Uyulması Gereken Şartlar Ve Kısıtlamalar

Yönetim kurulu tarafından hazırlanan geri alım programı, ilan ve toplantı günleri

hariç olmak üzere genel kurul toplantısı tarihinden en az 3 hafta önce ortaklık

tarafından yapılacak bir özel durum açıklaması ile kamuya duyurulur ve eşanlı

olarak ortaklığın internet sitesinde yayımlanır.**1

Pay geri alım programı çerçevesinde, pay satın alım işlemlerine başlanılmadan iki iş

günü önce özel durum açıklaması yükümlülüğü getirilmiş ve açıklanacak konular

belirlenmiştir.

Geri alınan payların toplam bedellerinin, Kurul düzenlemelerine uygun olarak

hazırlanan son yıllık finansal tablolarda yer alan kar dağıtımına konu edilebilecek

kaynakların toplam tutarını aşamayacağı hüküm altına alınmıştır.

Geri alınan payların, bedelsiz pay alma, kar payı ve yeni pay alma hakkı hariç hiçbir

pay sahipliği hakkı vermeyeceği düzenlenmiştir.

Kurul İlke Kararı ile azami 18 ay olarak belirlenen pay geri alımlarına ilişkin

program süresi payları borsada işlem gören ortaklıklar için azami üç yıl olarak

revize edilmiştir.

Geri alımı yapılacak payların, daha önce iktisap edilenler dahil, toplam nominal

değeri, şirketin ödenmiş/çıkarılmış sermayesinin %10’unu aşamaz. Bu oranın

aşılması halinde aşıma sebep olan paylar, alım tarihini müteakip 6 ay içerisinde

elden çıkarılır. **

Açılış seansı ve 1’inci seansın son 15 dakikası ile 2’nci seansın ilk ve son 15 dakikası

içinde geri alım emri verilemez.

Şirket tarafından bir günde geri alımı yapılacak toplam pay miktarı, payların son üç

aydaki günlük işlem miktarı ortalamasının %25’ini geçemez. **

Geri alınan payları azami elde tutma süresi 3 yılı aşmamak üzere şirket tarafından

serbestçe belirlenebilecek olup, bu süre zarfında elden çıkarılmayan paylar

sermaye azaltımı yapılmak suretiyle iptal edilir.

Geri alınan paylar, 32 no’lu Türkiye Muhasebe Standardı çerçevesinde, bilançoda

özkaynaklar altında bir indirim kalemi olarak izlenir ve finansal tablo dipnotlarında

1

**’la işaretli maddeler 21.07.2016 tarihli SPK duyurusunda uygulanmaması kararlaştırılan maddelerdir.

Aylık Strateji Raporu, Ağustos ‘16

Gedik Yatırım Araştırma

13

AYLIK STRATEJİ RAPORU

gerekli açıklamalar yapılır. Söz konusu payların elden çıkarılmasından kaynaklanan

kazanç ve kayıplar gelir tablosu ile ilişkilendirilemez.

Pay Geri Alım Programının Uygulanma Nedenleri

Şirketin yatırım imkân ve alternatiflerinin daralmış olması, olgun sektör ve

şirketlerde birikmiş karları kanalize edilecek alanlar bulamayabilirler. Bu durum

şirketin sadece kendi öz (core) işinden sapmak istememesinin yanı sıra

sektörün ya da ekonominin yeterince olgunlaşmış veya doyuma ulaşmış

olmasından da kaynaklanabilir.

Fiyat memnuniyetsizliği sebebiyle,

Şirketin prestijini artırmak nedeniyle,

Kasada atıl halde duran paranın değerlendirilmek istenmesiyle

Şirketin kontrolünü istenmeyen rakiplere kaptırmamak için

Sinyal etkisi (signalling effect)

Hisse senedi değerinin piyasada düşük kaldığı sinyalinin verilmesi,

Fiyat düşürmeye eğilimli yatırımcıların (ayı piyasası) önüne geçilmesi gibi

nedenlerle yapılabilir.

Aşağıdaki tabloda pay geri alımlarının nedenleri ve sonucu gösterilmiştir.

Aylık Strateji Raporu, Ağustos ‘16

Gedik Yatırım Araştırma

14

AYLIK STRATEJİ RAPORU

Bu Durum Piyasaları Nasıl Etkileyecek?

15 Temmuz Cuma günü ve takip eden günlerdeki gelişmelerin, Borsa İstanbul’da sert

düşüşe neden olması sebebiyle 21.07.2016 tarihinde SPK tarafından yayınlanan duyurunun

etkilerinin ne olacağını ilerleyen dönemde göreceğiz. Bu pay alımının önceki

uygulamalardan farkı herhangi bir limit, kısıtlama olmaksızın yapılabilecek olmasıdır. Bir

şirketin, kendi payını belirli bir fiyattan belirli bir süre boyunca alacağını açıklaması hisse

senedinin fiyatını ve işlem hacmini destekler niteliktedir. Hisse alımları hisse senedinin

fiyatlarını stabilize etmek amacıyla gerçekleştirilmektedir. Şirketler tarafından başlatılan

kendi paylarını alım süreci “Ben şirketin operasyonlarını biliyorum, güveniyorum” mesajı

vereceğinden yatırımcıya da güven verebilmektedir. Alıcı olarak girmesi de talebin

artmasıyla ayrıca fiyatların üzerindeki baskıyı azaltabilir. Şirketler kendi hisse senetlerinin

fiyatları düştüğünde alım yapabilirler. Bunun sebebi fiyat memnuniyetsizliği olabileceği gibi

aşırı fiyat oynaklıklarının önüne geçmek veya sinyal etkisi oluşturmak da olabilir. Sinyal

etkisi dediğimiz durum ise şöyle etki etmektedir: Şirket kendi paylarını satın alacağını

açıklayarak; hisse senedinin ucuz kaldığını, piyasa değerinin gerçek değerinin altında

olduğunu, şirket operasyonlarını en iyi bilen taraf olduğu için yaptığı alımlarla oluşturduğu

fiyatın geleceği yansıttığı sinyalini vererek kendi hissesine yatırımcıların dikkatini ve ilgisini

çekerek hangi amaçla yapıyorsa( aşırı dalgalanmasını önlemek, sinyal etkisi oluşturmak,

fiyatı belirli bir hedefe çekmek…) o amaca ulaşıncaya kadar pay alımına devam eder. Şu

ana kadar 30’un üstünde şirket kendi paylarını geri alımıyla ilgili açıklamalarda bulundu.

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

15

AYLIK STRATEJİ RAPORU

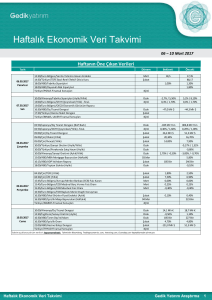

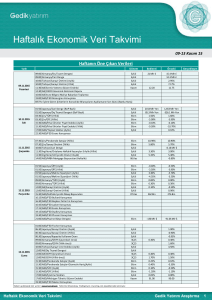

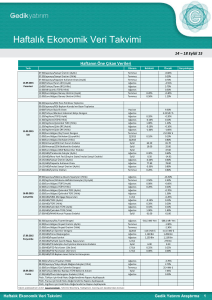

Ağustos Ayı Ekonomik Veri Takvimi

AĞUSTOS'16

1

ÜLKE

Türkiye

Euro Bölgesi

İngiltere

ABD

Euro Bölgesi

2

İngiltere

SAAT

10:00

11:00

11:30

16:45

17:00

VERİ

Markit İmalat PMI

Markit İmalat PMI

İmalat PMI

Üretim PMI

ISM İmalat PMI

DÖNEM

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

BEKLENTİ

53.00

ÖNCEKİ

47.40

51.9

49.1

52.90

53.20

12:00

12:00

11:30

Üretici Fiyat Endeksi (ÜFE) (Aylık)

Üretici Fiyat Endeksi (ÜFE) (Yıllık)

İnşaat PMI

Haziran

Haziran

Temmuz

0.4%

-3.5%

43.8

0.6%

-3.9%

46.00

52.9

52.7

47.4

170 Bin

0.47%

7.64%

0.41%

3.41%

52.9

52.7

47.4

172 Bin

51.5

50.9

56.5

1.671 mln varil

10:00

Tüketici Fiyat Endeksi (TÜFE) (Aylık)

10:00

Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

10:00

Üretici Fiyat Endeksi (ÜFE) (Aylık)

10:00

Üretici Fiyat Endeksi (ÜFE) (Yıllık)

11:00

Markit Bileşik PMI

Euro Bölgesi

11:00

Markit Hizmet PMI

İngiltere 11:30

Markit Hizmet PMI

15:15

ADP Tarım Dışı İstihdam Değişikliği

16:45

Markit Bileşik PMI

ABD

16:45

Markit Hizmet PMI

17:00

ISM İmalat Dışı PMI

17:30

Ham Petrol Stokları

Euro Bölgesi 11:00

Avrupa Merkez Bankası Aylık Rapor

14:00 İngiltere Merkez Başkanı (BoE) Enflasyon Raporu

14:00

Faiz Oranı Kararı (Ağu)

İngiltere

14:00 Para Politikası Kurulu (MPC) Toplantı Tutanakları

14:30

BoE Başkanı Carney Konuşması

Tarım Dışı İstihdam

İşsizlik Oranı

ABD

15:30

Ortalama Saatlik Kazançlar (Aylık)

Katılım Oranı

Türkiye

3

4

5

6

7

8

9

10

11

Türkiye

İngiltere

ABD

ABD

Türkiye

Onurcan Bal

10:00

11:30

15:30

21:00

10:00

Euro Bölgesi 12:00

12

ABD

15:30

Türkiye

10:00

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

Temmuz

29.Oca

04.Ağu

04.Ağu

04.Ağu

04.Ağu

04.Ağu

Temmuz

Temmuz

Temmuz

Temmuz

Sanayi Üretimi (Yıllık)

Ticaret Dengesi

Tarım Dışı Üretkenlik (çeyreklik)

Federal Bütçe Dengesi

Cari Hesap

Gayri Safi Yurtiçi Hasıla (GSYİH) (çeyreklik)

Gayri Safi Yurtiçi Hasıla (GSYİH) (Yıllık)

Sanayi Üretimi (Aylık)

Sanayi Üretimi (Yıllık)

Çekirdek Perakende Satışlar (Aylık)

Perakende Satışlar (Aylık)

Üretici Fiyat Endeksi (ÜFE) (Aylık)

Üretici Fiyat Endeksi (ÜFE) (Yıllık)

Haziran

Haziran

(2. Çeyrek)

Temmuz

Haziran

2. Çeyrek

2. Çeyrek

Haziran

Haziran

Temmuz

Temmuz

Temmuz

Temmuz

İşsizlik Oranı

Sanayi Üretimi (Aylık)

Sanayi Üretimi (Yıllık)

İmalat Üretimi (Aylık)

İmalat Üretimi (Yıllık)

Tüketici Fiyat Endeksi (TÜFE) (Aylık)

Üretici Fiyat Endeksi (ÜFE) (Yıllık)

Ticaret Dengesi (Haz)

Mayıs

Haziran

Temmuz

Temmuz

Haziran

Tüketici Fiyat Endeksi (TÜFE) (Yıllık)

Tüketici Fiyat Endeksi (TÜFE) (Aylık)

Tüketici Fiyat Endeksi (TÜFE) Tahmini

Temmuz

Temmuz

Ağustos

51.9

49.1

56

7.03%

0.25%

6.58%

0.50%

180 Bin

4.8%

0.2%

287 Bin

4.9%

0.1%

62.7%

5.6%

-9.88 mlr £

-0.6%

6.06 mlr $

-2.86 mlr $

0.6%

1.7%

-1.2%

0.5%

0.7%

0.6%

0.5%

0.3%

13

14

15

16

İngiltere

11:30

İngiltere

11:30

Euro Bölgesi 12:00

Haziran

0.20%

0.10%

0.90%

0.10%

9.3%

-0.5%

1.4%

-0.5%

1.7%

0.2%

0.5%

24.6 mlr €

17

18

Euro Bölgesi 12:30

Türkiye

0.2%

0.2%

7.81%

19

20

21

22

23

24

25

26

Euro Bölgesi

ABD

ABD

ABD

İngiltere

ABD

17:00

17:00

17:00

15:30

Tüketici Güveni-Flash (Öncü)

Yeni Konut Satışları

Mevcut Konut Satışları

Askıdaki Mal Siparişleri

Gayri Safi Yurtiçi Hasıla (GSYİH) (çeyreklik)

Gayri Safi Yurtiçi Hasıla (GSYİH) (Yıllık)

Gayri Safi Yurtiçi Hasıla (GSYİH) (çeyreklik)

Ağustos

-8.4

-7.90

Temmuz

520 Bin

592 Bin

Temmuz 5.4 mln adet 5.57 mln adet

Temmuz

3.1%

-4%

2. Çeyrek

0.6%

0.4%

2. Çeyrek

2.2%

2.0%

2. Çeyrek

1.2%

0.8%

27

28

29

30

31

Takvim açıklanacak tüm verileri kapsamamaktadır. Tahminler Gedik Yatırım Araştırma Birimi, Bloomberg, Tradingeconomics, Investing.com, Econoday

kaynaklarından alınmıştır.

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

16

Genel Müdürlük

Kızılay

Cumhuriyet Mah. E-5 Yanyol No: 29 34876 Yakacık/Kartal/İSTANBUL

Tel: (216) 453 00 00 pbx Faks: (216) 377 11 36

Sümer Birinci Sok. No: 13/3 Demirtepe/ANKARA

Tel: (312) 232 09 49 Faks: (312) 231 46 27

Bakırköy

Çankaya

Cevizlik Mah. Muhasebeci Sok. Neşe Han No: 1 Kat:3 Bakırköy/İSTANBUL

Tel:(212) 660 85 25 Faks: (212) 570 03 03

Simon Bolivar Cad. No: 8/6 Çankaya/ANKARA

Tel: (312) 438 27 00 Faks: (312) 438 27 47

Batı Ataşehir

Ulus

Barbaros Mah. Ihlamur Bulvarı Sarkaç Sok. Ağaoğlu My Prestige No:1 D:

12-13 Ataşehir/İSTANBUL Tel:( (216) 560 37 00 Faks: (216) 688 67 86

Ulus Şehir Çarşısı 4. Kat No: 170 Ulus/ANKARA

Tel: (312) 311 49 59 Faks: (312) 311 35 34

Erenköy

Antalya

Bağdat Cad. Kantarcı Rıza Sok. Sarıca Apt. No: 3 Kat: 1 Daire: 4 Erenköy/

Kadıköy/İSTANBUL Tel: (216) 360 46 66 Faks: (216) 360 63 83

Tahıl Pazarı Mah.404 Sok. Hafız Ahmet Bedesteni No: 5/29-30 ANTALYA

Tel: (242) 248 35 20 (pbx) Faks: (242) 244 29 10

Etiler

Bursa

Aytar Cad. Metro İşhanı No: 10, D: 6, K: 2 Levent /Beşiktaş/İSTANBUL

Tel: (212) 270 41 00 Faks: (212) 270 61 10

Fethiye Mah. Sanayi Cad., Corner Plus İş Merkezi No:263 Kat:2 D:22/26

Nilüfer/BURSA

Tel: (224) 220 5150 Faks: (224) 220 50 99

Kapalıçarşı

Kürkçüler Sk. No: 25 Eminönü/Kapalıçarşı/İSTANBUL

Tel: (212) 513 40 01 Faks: (212) 527 16 86

Cedidiye Mah. Hafız Hasan Efendi Cad. No: 17/1 Merkez/DÜZCE

Tel: (380) 524 08 00 Faks: (380) 524 08 07

Şişli

Esentepe Mah. Büyükdere Cad. Levent Loft Residence A BLOK No: 201 K: 6

D: 106 Şişli/İSTANBUL

Tel: (212) 281 78 84 Faks: (212) 283 92 80

Denizli

Ümraniye

Elazığ

Atatürk Mah. Alemdağ Cad. No: 122/1 Ümraniye/İSTANBUL

Tel: (216) 461 33 90 Faks: (216) 461 33 92

Yeni Mah. Gazi Cd. No: 28/3 ELAZIĞ

Tel: (424) 233 28 01/237 09 98 Faks: (424) 233 27 35

Altıyol (Fenerbahçe Şubesi)

Hacı Mehmet Sok. 24 E Dalyan Konut

Fenerbahçe/Kadıköy/İSTANBUL

Tel: (216) 360 59 60 (pbx) Faks: (216) 368 66 10

14

Düzce

Saraylar Mah. İkinci Ticari Yol Sok. No: 32 Kat: 4 DENİZLİ

Tel: (258) 263 80 15 Faks: (258) 241 91 01

Eskişehir

Sitesi

D:

6

34726

Sakarya Cad. Köprübaşı Şen Sok. Onur İşhanı No: 1 Kat: 4 ESKİŞEHİR

Tel: (222) 230 09 08 Faks: (222) 220 37 02

Gebze

Gedik Private Zorlu Center Şubesi

Levazım mah. Koru sok. No:2 Zorlu Center Teras Evler

Beşiktaş/İstanbul

Tel: (212) 356 16 52 Faks: (212) 356 16 55

K:2 D:207

Tophane

Necatibey Cad. Alipaşa Degirmen Sok. No: 24 80040 Tophane/Karaköy/

İSTANBUL

Tel: (212) 251 60 06 Faks: (212) 293 49 03

Maltepe

Bağlarbaşı Mah. Bağdat Caddesi. Gedik İş Merkezi A Blok No: 414

Kat: 2 Daire: 22 İSTANBUL

Tel: (216) 399 00 42 Faks: (216) 399 18 17

Şaşkınbakkal

Bağdat Cad. Esen Apt. No: 351/5 Şaşkınbakkal/İSTANBUL

Tel: (216) 411 23 53 Faks: (216) 411 23 54

Hacı Halil Mah. Hükümet Cad. No: 95 Gebze/KOCAELİ

Tel: (262) 642 34 00 Faks: (262) 641 82 01

İzmir

Cumhuriyet Bulvarı No:131 Cevher Apt. Kat: 2 D: 3/4

Alsancak/İZMİR

Tel: (232) 465 10 20 Faks: (232) 220 37 02

Konya

Beyazıt Mahallesi, Hüsnü Aşk Sok. Bezirci İş Merkezi Kat:4 D:403

Selçuklu / KONYA

Tel: (332) 238 59 60 Faks: (332) 238 59 75

Malatya

Büyük Hüseyin Bey Mah. Atatürk Cad. Anadolu İş Merkezi K: 3

No: 23 D: 9-10-11 Battalgazi / MALATYA

Tel: (422) 325 62 67 Faks: (422) 322 23 72

Manisa

Levent Loft Şubesi

Esentepe Mah. Büyükdere Cad. Levent Loft Residence No:201 D: 18 ve 116

Şişli/İstanbul Tel: 0212) 268 32 68 Fax: (0212) 264 44 95

Anafartalar Mah. Mustafa Kemal Paşa Cad. Kamil Menteş Apt.

No: 34/1 MANİSA

Tel: (236) 239 42 98 Faks: (236) 239 43 02

İzmit Şubesi

Mersin

Yenişehir mah. Demokrasi cad. no:54/C Daire:201 Kocaeli/İzmit

Tel:(262) 311 36 79

Mahmudiye Mah. Atatürk Cad. Adil Kanun İş Hanı Kat: 2

Akdeniz / Mersin

Tel: (324) 238 18 18 Faks: (324) 231 22 52 / 238 18 24

Kuşadası

Türkmen Mah. Hülya Koçyiğit Bulvarı Tümen Sokak Yalı Evleri A Blok Daire

No:6 Kuşadası/Aydın

Tel: (256) 618 44 77 Faks: (256) 618 44 91

Uşak

Adana

Trabzon

Çınarlı Mah. Ziyapaşa Bulvarı No: 78 Günep Ziyapaşa İş Merkezi Kat :5 No

:504 SEYHAN/ADANA Tel: (322) 355 03 50 Faks: (322) 290 35 18

Kemerkaya Mah. K.Maraş Cad. Ticaret Mektep Sk. Ustaömeroğlu İş Merkezi

No: 9/9 Ortahisar/Trabzon

Tel:(0462) 326 09 97 Fax:(0462) 326 38 67

Aylık Strateji Raporu, Ağusots ’16

İsmetpaşa Cad. No: 63 K: 2 Mavi Plaza UŞAK

Tel: (276) 227 27 44 Faks: (276) 227 27 37

Gedik Yatırım Araştırma

17

AYLIK STRATEJİ RAPORU

YASAL UYARI

Burada yer alan bilgiler Gedik Yatırım Menkul Değerler A.Ş. tarafından genel bilgilendirme amacı ile hazırlanmıştır. Yatırım Danışmanlığı

hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak Yatırım

Danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Herhangi bir yatırım aracının alım-satım önerisi ya da getiri vaadi olarak yorumlanmamalıdır. Bu görüşler

mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak yatırım kararı

verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Burada yer alan fiyatlar, veriler ve bilgilerin tam ve doğru olduğu garanti edilemez; içerik, haber verilmeksizin değiştirilebilir. Tüm

veriler, Gedik Yatırım Menkul Değerler A.Ş. tarafından güvenilir olduğuna inanılan kaynaklardan alınmıştır. Bu kaynakların kullanılması

nedeni ile ortaya çıkabilecek hatalardan Gedik Yatırım Menkul Değerler A.Ş. sorumlu değildir.

Aylık Strateji Raporu, Ağustos ’16

Gedik Yatırım Araştırma

18