21.11.2016 12:23

TCMB: Para Politikasında Ne Oldu, Ne Oluyor, Ne Beklemeli?

Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından 24 Kasım tarihinde aylık olağan Para

Politikası Kurulu (PPK) toplantısı gerçekleştirilecek. Son dönem içerisinde gerek küresel,

gerekse de yerel piyasalarda yaşanan volatilite artışının ardından toplantı sonucu daha

yakından takip edilme gereğini gündeme getirdi.

TCMB tarafından hali hazırda uygulanmakta olan politika faiz oranları; haftalık repo için

yüzde 7.50, gecelik borç alma (faiz koridorunun alt bandı) yüzde 7.25, ve gecelik borç verme

(faiz koridorunun üst bandı) için yüzde 8.25 seviyesinde bulunmakta.

Süreç Nasıl Gelişti?

Yaşanan olağanüstü piyasa hareketliliği nedeniyle birçok kurum gibi biz de banka tarafından

alınacak kararlara yönelik düşüncelerimizde revizyona gitmek zorunda kaldık. Şayet son

dönem gelişmeleri gerçekleşmemiş olsaydı beklentimiz “sadeleşme” olarak tanımlanan

sürecin sonlandırılması, sonlandırılma şeklinin ise piyasa koşullarının el verdiği en uygun

ortamda faiz koridorunun üst bant faiz oranının yüzde 7.75’e indirilebileceği yönündeydi.

Beklentimiz, Banka tarafından yapılan yönlendirilme kapsamında oluşmuş ancak temel

senaryomuz “sadeleşme” sürecinin yaz aylarından sonlandırılmış olması gerektiği

yönündeydi.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

1

Orkun GÖDEK

DenizBank

Özel Bankacılık ve Yatırım Grubu

Yönetmen

Düzey 3

Türev Araçlar

Kredi Derecelendirme

Kurumsal Yönetim Der.

[email protected]

+90 212 348 51 60

İSTANBUL

21.11.2016 12:23

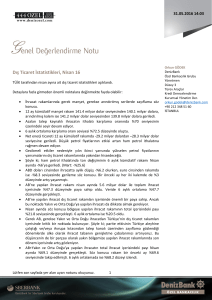

Faiz Koridoru Spread

2Y-10Y Tahvil Spread

(Ortalama)

1 Hafta Repo

12

Faiz Koridoru Spread

(% Puan)

10

8

%

6

4

2

8

7

6

5

4

3

2

1

0

1

0.5

0

-0.5

-1

-1.5

Ocak 11

Nisan 11

Temmuz 11

Ekim 11

Ocak 12

Nisan 12

Temmuz 12

Ekim 12

Ocak 13

Nisan 13

Temmuz 13

Ekim 13

Ocak 14

Nisan 14

Temmuz 14

Ekim 14

Ocak 15

Nisan 15

Temmuz 15

Ekim 15

Ocak 16

Nisan 16

Temmuz 16

Ekim 16

-2

Ocak 11

Nisan 11

Temmuz 11

Ekim 11

Ocak 12

Nisan 12

Temmuz 12

Ekim 12

Ocak 13

Nisan 13

Temmuz 13

Ekim 13

Ocak 14

Nisan 14

Temmuz 14

Ekim 14

Ocak 15

Nisan 15

Temmuz 15

Ekim 15

Ocak 16

Nisan 16

Temmuz 16

Ekim 16

0

Faiz Koridoru Spread

DenizBank Özel Bankacılık Grubu Hesaplamaları/TCMB

DenizBank Özel Bankacılık Grubu Hesaplamaları/TCMB

Bir önceki Merkez Bankası Başkanı Başçı döneminde başlatılan “sadeleşme” süreci

kapsamında atılan adımlar ile birlikte faiz koridorunun üst bandında Mart-Eylül dönemi

içerisinde toplamda 250 bp faiz indirimine gidildi. Atılan adımların etkisi sürecin başlarında

yerel para birimini (Türk lirası) destekler şekilde gerçekleşirken, söz konusu desteğe yurtdışı

piyasa koşullarının da olumlu yönde katkısı gözlendi. Gerek yapılan açıklamalar, gerekse

atılan adımların paralelinde yurtiçi tahvil faizleri gerileme gösterdi. Yaşanan gerilemede itici

güç kısa vadeli tahvil faizleri oldu. Bu kapsamda 2-10Y tahvil spreadi ortalamada Eylül ayı

itibarıyla -116 bp seviyesine dek geriledi. Getiri eğrisinin uzun vadelerinde yukarı yönde

hareketlilik gözlendi.

Aynı dönem içerisinde faiz koridorunun spreadi tarihin en düşük seviyesine gerileyerek Eylül

ve Ekim aylarında 100 bp düzeyinde oluşum gösterdi.

7

12

6

11

10

4

9

3

7

0

6

8

7

6

5

4

3

2

1

0

1.5

1

0.5

0

-0.5

-1

-1.5

Mayıs 10

Ağustos 10

Kasım 10

Şubat 11

Mayıs 11

Ağustos 11

Kasım 11

Şubat 12

Mayıs 12

Ağustos 12

Kasım 12

Şubat 13

Mayıs 13

Ağustos 13

Kasım 13

Şubat 14

Mayıs 14

Ağustos 14

Kasım 14

Şubat 15

Mayıs 15

Ağustos 15

Kasım 15

Şubat 16

Mayıs 16

Ağustos 16

1

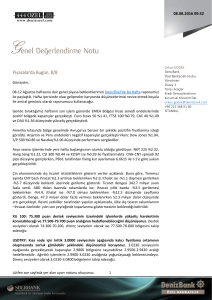

Faiz Koridoru Spread

Mayıs 10

Ağustos 10

Kasım 10

Şubat 11

Mayıs 11

Ağustos 11

Kasım 11

Şubat 12

Mayıs 12

Ağustos 12

Kasım 12

Şubat 13

Mayıs 13

Ağustos 13

Kasım 13

Şubat 14

Mayıs 14

Ağustos 14

Kasım 14

Şubat 15

Mayıs 15

Ağustos 15

Kasım 15

Şubat 16

Mayıs 16

Ağustos 16

2

8

Faiz Koridoru Spread

(% Puan)

13

5

%

3 Ay-1 Yıl Mevduat Faiz Oranı Spread

(Ortalama)

3 Aya Kadar Mevduat Faiz Oranı

Mevduat Faiz Oranı (%)

Faiz Koridoru Spread

8

DenizBank Özel Bankacılık Grubu Hesaplamaları/TCMB

DenizBank Özel Bankacılık Grubu Hesaplamaları/TCMB

Sürecin getirdiklerinden birisi de Banka tarafından finansal sisteme kullandırılan paranın

ortalama maliyetini gösteren Ağırlıklı Ortalama Fonlama Maliyeti (AOFM) cephesinde

gözlendi. Söz konusu rakam 130 bp gerilerken, 3 aya kadar mevduat faiz oranını gösterir

ortalama rakam benzer şekilde 130 bp, 1 yıla kadar olan mevduat faiz oranı ise 320 bp

düşüş gösterdi. Kısa vadeli mevduat faiz oranlarında yaşanan gerileme sistemin

kredi/mevduat rasyosunun yüksekliği nedeniyle AOFM kadar gerilerken, uzun vadede düşüş

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

2

21.11.2016 12:23

faiz koridorunda yapılan değişikliğin üzerinde gerçekleşti. 3 ay-1 yıl mevduat faiz oranı

spreadi Şubat ayında ortalama -0.6 puan olurken, Ekim ayında 1.3 puan düzeyine yükseldi.

Beklentiler Neden Bozuldu?

Beklentilerin bozulmasının arka planında farklı dinamiklerin çalışması söz konusu.

Sınırlarımız içerisinde yaşanan olumsuz hikayeler, jeopolitik risklerinde getirdikleri, küresel

piyasalarda bilhassa da tahvil işlemlerinde Eylül ayından bu yana gözlenen yükseliş ve ABD

Başkanlık seçimleri küresel risk algılamasının bozulmasına ve hali hazırda uygulanmakta olan

ve farklı kıtalarda gelecek açısından beklenti değişikliği gösteren para politikalarının gözden

geçirilmesine neden oldu.

Gün sonu kapanış fiyatı baz alınarak yapılan hesaplamaya göre 5 Temmuz günü 0.75 baz

puan seviyesine gerileyen ABD 10-2Y faiz spreadi 18 Kasım tarihinde 128 baz puana

yükseldi. Getiri eğrisinin yukarı yönde hareketliliği, eksi faiz uygulamalarının tahvil

piyasalarında etkisini yakından gösterdiği Japonya ve Almanya’da tüm vadelerde faiz

oranlarının yukarı yönde hareket etmesine neden oldu.

Sürecin en önemli katalizörlerinden birisi de dolar endeksinde yaşanan değerlenme

hareketi. 4 Kasım tarihinde 97 seviyesinden kapanış gösteren endeks 18 Kasım tarihinde

101 seviyesini aşarak gün sonu kapanışı gerçekleştirdi. ABD doları Eylül ayı başlangıcından

bu yana gelişmiş ve gelişmekte olan ülke para birimleri karşısında değerlenmekte. G10

üyelerinin tamamı karşısında değer kazanımı gözlenirken, İsveç kronu yüzde 8, İngiliz

poundu ve Japon yeni yüzde 7, euro ise yüzde 5 değer kaybı gösterdi. Gelişmekte olan ülke

para birimleri karşısındaki performansa baktığımızda özellikle ABD Başkanlık seçimi

sonrasında ayrışmanın arttığı görülüyor. Türk lirası 1/9-18/11 arası dönemde yüzde 12 ile en

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

3

21.11.2016 12:23

fazla değer kaybı gösteren para birimi olurken, Meksika pezosu ise yüzde 9 geriledi. Rusya,

Güney Afrika, Şili ve Hong Kong para birimleri grup üyeleri arasında değer kaybetmeyen

çaprazlar olarak dikkat çekti.

Ne Bekliyoruz?

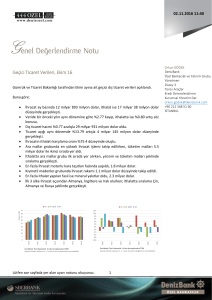

Gösterge Tahvil (2Y, %)-Haftalık Repo Faizi

(%, Spread, 5 Gün Ort.)

USDTRY 1M Swap (%, 5 Gün Ort.)

DenizBank Özel Bankacılık Grubu Hesaplamaları/TCMB/ Bloomberg

AOFM

Eylül 16

Haziran 16

Mart 16

Ekim 16

Temmuz 16

Nisan 16

Ocak 16

Ekim 15

Temmuz 15

Nisan 15

-1.5

Aralık 15

-1.0

Eylül 15

-0.5

9.3

9.1

8.9

8.7

8.5

8.3

8.1

7.9

7.7

7.5

Haziran 15

0.0

5.0

4.0

3.0

2.0

1.0

0.0

-1.0

-2.0

-3.0

-4.0

-5.0

Mart 15

0.5

Aralık 14

1.0

Gösterge Tahvil (2Y, %)-Kotasyon BIST

(%, Spread, 5 Gün Ort.)

AOFM (%)

1.5

Ocak 15

USDTRY 1M SWAP

Gösterge Tahvil (2Y, %)-Gösterge Tahvil (10Y, %)

(%, Spread, 5 Gün Ort.)

12.0

11.5

11.0

10.5

10.0

9.5

9.0

8.5

8.0

7.5

7.0

DenizBank Özel Bankacılık Grubu Hesaplamaları/TCMB/ Bloomberg

PPK toplantısından haftalık repo faiz oranında 25 bp faiz artışı olması yönünde beklenti

içerisindeyiz. Kullanılacak dil ve takınılacak tutum piyasalarda yaşanan volatilite artışını

sınırlandırmaya yönelik olacaktır. Ancak beklentimizin Türk lirası cinsinden varlıklarda

gözlenen satış baskısını azaltmaya yeterli olmadığı kanaatindeyiz. Zira her ne kadar

hareketin ağırlıklı kısmı yurtdışı gelişmelerden kaynaklansa da içeride atılması beklenen

para politikası adımlarının haftalık repo faiz oranında artırıma gidilmesi ile ortamı

sakinleştirmeye yeterli olmayabileceğini değerlendiriyoruz.

Kısa vadeli gösterge tahvil (2Y) faizi ile uzun vadeli (10Y) kıymet arasında spread Mart-Eylül

arası dönemin aksine yükseliş gösteriyor. Benzer eğilim 1M vadeli USDTRY swap faizinde de

söz konusu. Öte yandan 2Y vadeli gösterge tahvilin faizi gerek haftalık repo, gerekse de

kotasyon BİST faiz oranının üzerinde oluşum eğilimi içerisinde. Para ve sermaye

piyasalarında mevcut politika faizinin yeterli olmadığı şeklinde bir eğilim gözlenirken,

fiyatlamanın son 2 ay içerisinde netleşmesi söz konusu. 19 Eylül tarihinde 2Y-Kotasyon BİST

spreadi -0.05 bp düzeyinde oluşurken, 18 Kasım tarihinde 2.81 bp seviyesine yükseldi.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

4

21.11.2016 12:23

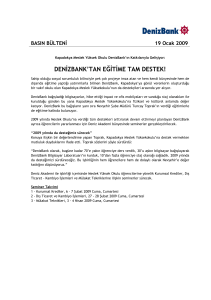

Haftalık Repo İhalesi

Kotasyon

Kotasyon - BIST

Kotasyon - PD

TCMB Fonlama (o/n)

Sepet Kur (Aylık Ortalama Değer)

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

Kasım 16

Eylül 16

Ekim 16

Ağustos 16

Temmuz 16

Mayıs 16

Haziran 16

Mart 16

Nisan 16

Ocak 16

Şubat 16

Aralık 15

Kasım 15

Eylül 15

Ekim 15

Ağustos 15

Temmuz 15

Mayıs 15

Haziran 15

Mart 15

Nisan 15

Ocak 15

Şubat 15

2.5

2.6

2.7

2.8

2.9

3.0

3.1

3.2

3.3

3.4

3.5

DenizBank Özel Bankacılık Grubu Hesaplamaları/TCMB/ Bloomberg

Merkez Bankası tarafından sisteme gerçekleştirilen fonlamanın kompozisyonda herhangi

net değişim durumu söz konusu değil. Eylül ve Ekim aylarında haftalık repo faiz oranından

yapılan fonlama rakamı yüzde 62 ve yüzde 64 seviyelerinde oluşurken, Kasım ayı rakamı 18

Kasım itibarıyla yüzde 59 düzeyinde gerçekleşmekte. Bir dönem para politikası uygulamaları

ile günlük bazda kur işlemlerine verilen resmi tepki yeni dönemde söz konusu olmadığından

koridorun üst bandından yapılan fonlama rakamında artış gözlenmemekte.

PPK toplantısında beklentimizin gerçekleşmesi halinde Ekim ayı fonlama kompozisyonunu

baz alarak yaptığımız hesaplama dahilinde AOFM rakamının yüzde 7.90 seviyelerine

yükselmesini bekliyoruz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

5

21.11.2016 12:23

UYARI NOTU

Bu e-posta, varsa ekleri ve içerdiği bilgiler, özeldir ve gizlidir, yalnızca gönderildiği belirtilen

kişi/kişilerin kullanımı içindir. Bu e-postanın, alıcısı dışında başka bir kişi tarafından ve

belirtilen amaç dışında okunması kopyalanması, yönlendirilmesi ve kullanılması yasaktır. Bu

mesaj ve eklerinin tarafınıza yanlışlıkla ulaşmış olması durumunda lütfen mesajı gönderen

kişiyi haberdar ederek bize ulaşın, gizliliğini koruyun ve hiçbir şekilde saklamayın. Mesajı

gönderen kişinin veya DenizBank A.Ş. ve iştiraklerinin, yetkisiz kişilerce erişilen ve/veya

içeriği bozulan mesajlar veya bu mesajların içerdiği bilgiler ile ilgili herhangi bir sorumluluğu

ve yükümlülüğü bulunmamaktadır. Bu doküman DenizBank A.Ş. tarafından bilgilendirme

amaçlı hazırlanmış olup, burada yer alan her türlü bilgi ve değerlendirme, hazırlandığı tarih

itibarıyla mevcut piyasa koşulları ve güvenirliliğine inanılan halka açık yayın/yayım

kaynaklarından elde edilerek derlenmiştir ve yatırım tavsiyesi niteliği taşımamaktadır.

DenizBank A.Ş. ve iştirakleri, bu bilgilerin doğruluğunu ve yeterliliğini hiçbir şekilde garanti

etmemektedir. Bu dokümanda belirtilen ürünler çeşitli oranlarda risklere tabidir. Piyasada

oluşacak fiyat hareketleri sonucu para kaybı yaşanabilecektir. Yabancı para cinsinden yapılan

işlemlerde kur riskinin olduğunu, kur dalgalanmaları nedeniyle Türk Lirası/Yabancı Para

bazında değer kaybı olabileceği, devletin yabancı sermaye ve döviz hareketlerini

kısıtlayabileceği, ek ve/veya yeni vergiler getirebileceği, alım-satım işlemlerinin zamanında

gerçekleşmeyeceği bilinmelidir. Tanıtılan ürünler, belli bir yatırımcının hedefleri, mali

durumu ya da gereksinimleri dikkate alınmadan hazırlanmıştır, bu nedenle mali durumunuz

ile risk ve getiri tercihlerinize uygun olmayabilir. Bu dokümandaki bilgilere dayanılarak

alınacak yatırım kararlarının sonuçlarından, burada yer alan bilgi, değerlendirme ve istatistiki

şekil ve değerlendirmelerin kullanımı sonucunda ortaya çıkacak doğrudan ve/veya dolaylı

zararlardan hukuki açıdan müşteri sorumludur. Burada yer alan yatırım bilgi, yorum ve

tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan ve hiçbir şekilde yönlendirici nitelikte olmayan yorum ve

tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize

uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı

verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Yatırım ürünleri; mevduat olmayıp,

Denizbank A.Ş., ve diğer ilgili kuruluşların ya da Tasarruf Mevduatı Sigorta Fonu'nun

teminatı, garantisi, sigortası ya da herhangi bir yükümlülüğü altında değildir. Yatırım

ürünleri, Devlet güvencesi altında değildir. Anaparanın yitirilmesi dahil çeşitli yatırım riskleri

içerebilir. Yatırım ürünlerinin geçmişteki performansları, gelecekteki performanslarının

göstergesi değildir. Fiyatlar düşebilir ya da yükselebilir. Döviz cinsinden yatırım ürünleri,

dövizdeki muhtemel dalgalanmalar nedeniyle anapara kaybı da dahil kur risklerine maruz

kalabilir. Yorumların müşteri tarafından nihai değerlendirmesinde orijinal metnin dikkate

alınması esastır. Ürünler ile ilgili soru veya şikayetlerinizi iletmek için 444 0 801 Önce Müşteri

Hattı'nı arayabilir ya da www.denizbank.com adresinden bize ulaşabilirsiniz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

6