"SABAH STRATEJİSİ"

28 Ağustos 2017

Bayram haftasına nötr risk iştahı ile uyanarak başlıyoruz. S&P500, vadeli işlemlerde %0,15 oranında

değer kaybederken, Dolar / TL kotasyonları 3,4431 seviyesinden geçiyorlar. Bayram tatili nedeniyle kısa

geçecek haftada ekonomik veri gündemi yeniden yoğunlaşacak. Özellikle haftanın ikinci yarısında

küresel risk iştahını etkileyebilecek veriler söz konusu.

Yurt-içinde bugün TSİ 14:30'da merkez bankası konut fiyat artışını açıklayacak. Yarın ekonomik güven

endeksini ve Temmuz ayı dış ticaret dengesini izleyeceğiz. Temmuz ayında ihracat artışı rekor düzeyde

gerçekleşmesine rağmen altın talebinin güçlü seyretmesi nedeniyle dış ticaret dengesinin açılarak 8

milyar Dolar tutarına ulaşması mümkün. Altın talebi, dış denge verilerini istatistiksel açıdan olumsuz

etkiliyor. Zira; altın ve enerji hariç tutulduğunda 12 aylık cari açık 1,9 milyar Dolar seviyesine kadar

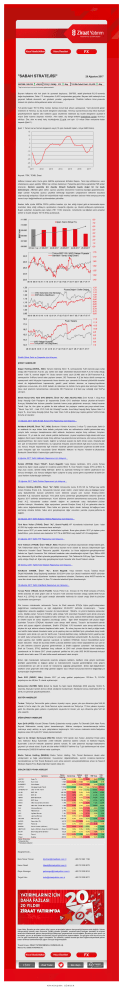

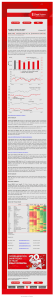

kapandı (Şekil 1).

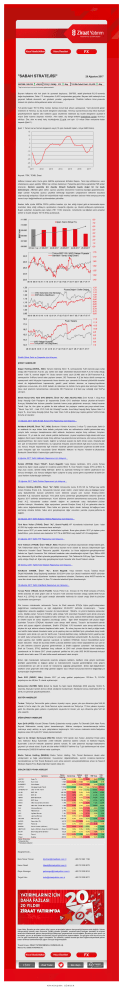

Şekil 1: Temel mal ve hizmet dengesinin seyri (12 aylık hareketli toplam, milyar ABD Doları).

Kaynak: TÜİK, TCMB, Ziraat

Haftanın küresel verisi Cuma günü ABD'de açıklanacak İstihdam Raporu. Tarım dışı istihdamının, sene

ortalamasına uygun şekilde 180bin kişi artması bekleniyor. Perşembe günü Dünya genelinde PMI verileri

izlenecek. Üçüncü çeyrekte Çin dışında iktisadi faaliyette kayda değer bir hız kaybı

beklenmiyor. ABD'den gelen veriler, üçüncü çeyrekte ekonominin hızlanma olasılığını güçlendiriyorlar.

Diğer yandan Avrupa'da üçüncü çeyrekte belireceği düşünülen yavaşlamanın beklenen boyutlara

ulaşmayacağı anlaşılıyor. Böyle bir konjonktürde majör merkez bankaları Jackson Hole sempozyumunda

mevcut seyri değiştirebilecek açıklamalardan çekindiler.

İlaveten hafta içinde ABD'de FED'in politika kararları için baz aldığı kişisel gelir ve harcamalar raporu

üzerinden takip ettiği enflasyon açıklanırken Avrupa'da Ağustos ayı tüketici enflasyonu açıklanacak.

Bugün sabahtan Avrupa'da para tabanı (TSİ 11:00) izlenecek. Amerika'da ise öğleden sonra envanter

verileri ve ticaret dengesi TSİ 15:30'da açıklanacak.

Günlük Şirket Getiri ve Çarpanları için tıklayınız.

ŞİRKET HABERLERİ

Doğan Holding (DOHOL, Nötr): Tamamı ödenmiş 52mn TL sermayesinde %48 oranında paya sahip

olduğu DD Finansman A.Ş.'de, pay sahibi olan diğer ortaklardan Deutsche Bank A.G.'nin sahip olduğu

beheri 1.000 TL nominal değerli "A" Grubu tamamı nama yazılı 25.480 adet ve DD Finansman A.Ş.

sermayesinin %49'unu temsil eden payların tamamı, DD Finansman A.Ş.'de ileriye dönük sermaye ve

operasyonel nakit ihtiyaçları kapsamında hisse devrinin aynı zamanda bir finansal yükümlülük transferi

olarak da değerlendirilmesi kapsamında, gerekli yasal izinlerin alınması ve kapanış koşullarının

sağlanması sonucunda, 4mn EUR bedelin de ödenmesi ile birlikte Cuma günü devir alınmıştır. Mezkur

hisse devir işleminin tamamlanması neticesinde DD Finansman A.Ş.'deki pay sahipliği oranı %97'ye

çıkmıştır.

Emlak Konut GYO, Halk GYO (EKGYO, Öneri "AL", Nötr; HLGYO, Nötr): İzmir Konak 1. Etap Arsa

Satışı Karşılığı Gelir Paylaşımı İşi kapsamında Emlak GYO tarafından ihaleye çıkarılan ve Konak'ın

Kuruçay Mahallesi'nde bulunan parseller üzerinde karma proje geliştirmek amacıyla, ihaleyi kazanan

Teknik Yapı ile, tüm gider ve gelirler ile elde edilecek kar paylaşım oranları yarı yarıya olmak üzere,

"Teknik Yapı %51 - Halk GYO %49 Adi Ortaklığı" kuruldu. Arsa Satışı Karşılığı Satış Toplam Geliri 1,6

milyar TL, Arsa Satışı Karşılığı Şirket Payı Gelir Oranı %35 ve Şirket payı toplam gelirinin %20'si Emlak

Konut'a ait olacaktır.

11 Ağustos 2017 Tarihli Emlak Konut GYO Raporumuz için tıklayınız…

Halkbank (HALKB, Öneri "AL", Nötr): Bankanın Yönetim Kurulumu 3 milyar TL tutara kadar, farklı tür

ve vadelerde bir veya birden fazla defada yurtiçinde halka arz edilmeksizin nitelikli yatırımcılara satış

yoluyla katkı sermaye hesaplamasına dahil edilecek borçlanma araçları ihraç edilmesi, ihraçların

maksimum 12 yıl vade ile sınırlı olacak şekilde belirlenmesi, piyasa koşullarına bağlı olarak sabit veya

değişken faizli kupon ödemeli olarak ihraç edilmesi hususlarında karar alınmasına, söz konusu ihraçların

gerçekleştirilmesi, faiz oranın tespiti, dağıtım ve tahsisat esasları da dahil olmak üzere, ihraçlarla ilgili

tüm şart ve hükümlerin belirlenmesi, bu kapsamda ihraçlara aracılık edecek ilgili aracı kurumun tespiti,

söz konusu ihraçlar kapsamında ilgili merciler nezdinde gerekli başvuruların yapılması da dahil olmak

üzere ihraçlarla ilgili tüm hususlarda Genel Müdürlük Makamı ve Hazine Yönetimi ve Uluslararası

Bankacılık Genel Müdür Yardımcılığını yetkili kılmıştır.

4 Ağustos 2017 Tarihli Halkbank Raporumuz için tıklayınız...

Petkim (PETKM, Öneri "EKLE", Sınırlı Negatif): Vergi Dairesi tarafından, 2014 yılında PyGas

kullanımına ilişkin olarak yapılan bir inceleme üzerine 66mn TL Özel Tüketim Vergisi (ÖTV) ve 99mn TL

vergi ziyaı cezası, Şirkete tebliğ edilmiştir. Şirket bu aşamada herhangi bir ödeme yapılmasının söz

konusu olmadığını, söz konusu tebligata ilişkin uzlaşma ve yargı yoluna gitme seçenekleri de dahil tüm

yasal hakların kullanılacağını belirtmiştir.

15 Ağustos 2017 Tarihli Petkim Raporumuz için tıklayınız...

Sabancı Holding (SAHOL, Öneri "AL", Nötr): Almanya'da kurulu E.ON SE ile %50'şer pay sahibi

olunan Enerjisa Enerji A.Ş., bünyesinde bulunan enerji üretim, enerji toptan satış ve doğalgaz toptan

satış

faaliyetlerinde bulunan şirketlerini

kısmi

bölünme yoluyla yeni

kurulan Enerjisa Üretim

Santralleri A.Ş. bünyesine taşımıştır. Yeni şirket kurma yöntemiyle gerçekleştirilen bölünme işlemi 25

Ağustos 2017 tarihinde tamamlanmıştır. Kısmi bölünme işleminin tamamlanması sonucunda, Enerjisa

Enerji

A.Ş.

bünyesinde

sadece

elektrik

dağıtım

ve

perakende

satış

faaliyetlerini yürüten

şirketler kalmıştır. Hissedarlar, diğer opsiyonların yanında Enerjisa Enerji A.Ş.'nin gelecekte olası bir

halka arzını değerlendirmektedir. Olası halka arz işlemine ilişkin olarak herhangi bir bağlayıcı karar

alınmamış olmakla birlikte, halka arzın gerçekleşmesi diğer unsurların yanında, piyasa şartlarına da

bağlıdır.

22 Ağustos 2017 Tarihli Sabancı Holding Raporumuz için tıklayınız...

Türk Hava Yolları (THYAO, Öneri "AL", Sınırlı Pozitif): VIP hizmetlerde kullanılmak üzere 1 adet

ACJ318 tipi uçağın satın alınmasına karar verilmiştir.

Şirket ayrıca 2017 yılı revize hedef ve beklentilerini açıkladı. Buna göre şirketin 2017 yılı toplam yolcu

hedefi 69mn, yolcu doluluk oranı beklentisi %77-78 ve EBITDAR marjı hedefi %21-23 aralığındadır.

21 Ağustos 2017 Tarihli THY Raporumuz için tıklayınız...

Türk Telekom (TTKOM, Öneri "EKLE", Nötr): Reuters'ın kaynaklara dayandırarak verdiği habere göre,

Türk Telekom'dan dolayı 4.75 milyar USD borcu bulunan ve bir süredir bu borcunu ödeyemeyen Oger

Telekom'un hisseleri Saudi Telecom'a geçebilir. Kaynaklar, bu hisse değişiminin gerçekleşmemesi

halinde ise Oger'in hissesinin Türk hükümeti tarafından satın alınabileceğini söyledi. Oger, 290mn USD

borç ödemesini Eylül ve Mart aylarında gerçekleştirememişti. Türk Telekom'da %55 pay Oger Telecom'un

sahip olduğu Otaş'a ait. Eğer satış gerçekleşirse büyük hissedar artık Saudi Telekom olacak.

28 Temmuz 2017 Tarihli Türk Telekom Raporumuz için tıklayınız...

Vakıfbank

(VAKBN,

Öneri

"AL",

Sınırlı Negatif): Vergi

Denetim

Kurulu İstanbul Büyük

Ölçekli Mükellefler Grup Başkanlığı tarafından 2012-2014 yılları için tüketici kredilerinin KKDF yönünden

incelenmesi sonucunda düzenlenen inceleme raporlarına istinaden, Bankamız adına KKDF kesintisi ve

cezai faiz olmak üzere toplam 14,8mn TL tutarında tahakkuk fişleri düzenlenmiştir.

10 Ağustos 2017 Tarihli Vakıfbank Raporumuz için tıklayınız...

Turcas Petrol (TRCAS, Sınırlı Pozitif): Turcas Petrol A.Ş. (Turcas) ile The Shell Company of Turkey

(Shell) arasında bir ortak girişim olan ve Turcas'ın %30 oranında hissedarı olduğu iştiraki Shell Turcas

Petrol A.Ş. (STAŞ) ile ilgili çeşitli stratejik alternatifler hakkında bir süredir ortağı Shell ile yürütülen

müzakereler sonuçlanmıştır.

Söz konusu müzakereler neticesinde Turcas ile Shell arasında STAŞ'a ilişkin çeşitli anlaşmaların

değiştirilmesi kararlaştırılmış ve ilgili değişiklikler 25.08.2017 tarihinde imzalanmıştır.

Yapılan

değişiklikler arasında aşağıdaki hususlar da bulunmaktadır: 1)Shell'e, iki yıllık bir bekleme süresinden

sonra, dilediği zaman Turcas'ın STAŞ'ta sahip olduğu %30 oranındaki hisselerini satın almak amacıyla

STAŞ'ın adil piyasa değerini hesaplatma hakkı verilmiştir. Bu süreç sadece Shell tarafından başlatılabilir

ve Shell'in böyle bir süreci başlatma zorunluluğu yoktur.

Eğer Shell hesaplanan adil piyasa değeri

üzerinden Turcas'ın STAŞ'taki hisselerini satın almayı teklif ederse, Turcas'ın da hisselerini satmak

yerine adil piyasa değerini yükselterek, Shell'in STAŞ'taki %70 hisselerini satın almayı teklif etme ve

böylece bir açık arttırma sürecini başlatma hakkı vardır. Bu süreç boyunca her bir taraf ya diğer tarafın

son teklifini kabul ederek hisselerini satar ya da yapılmış olan son teklifteki fiyatı yükselterek karşı tarafın

hisselerini satın almak için yeni bir teklif sunar. Yukarıda belirtilen süreç, taraflardan birinin yapılmış olan

bir teklifi kabul etmesinden önce herhangi bir anda Shell tarafından sonlandırılabilir. Bu durumda, o ana

kadar yapılmış olan teklifler geçersiz sayılacak ve tarafların STAŞ'taki mevcut hissedarlıkları aynen

devam edecektir. Böyle bir durumda Shell'in yukarıda belirtilen süreci tekrar başlatabilmesi için yeni bir

iki yıllık bekleme süresinin geçmesi gerekmektedir. 2) Shell'e sağlanan yukarıdaki

hak karşılığında,

Shell de Turcas'a, STAŞ tarafından ihraç edilecek ve 2016 mali yılından itibaren dönem karlarından

yararlanacak ve ilk ödeme 2017 yılında yapılacak şekilde her biri yılda USD 64.000 tutarında imtiyazlı

temettü alma hakkı veren 125 adet intifa senedi verilmesini kabul etmiştir.

Şirket, ilgili müzakereler neticesinde üzerinde anlaşılan tadillerin, tarafların ortak girişim nezdindeki

işbirliğini güçlendirdiği ve değişen global ve makroekonomik koşullar gerektirdiğinde ortak girişimi

sonlandırabilmek için adil ve esnek bir mekanizma sağladığı görüşündedir. Şirket, ilgili değişikliklerin

tarafların ortak girişimden elde ettiği getirinin dağılımı veya miktarı konusunda önemli bir değişikliğe yol

açmayacağını öngörmektedir.

Özak GYO (OZKGY, Nötr): Şirketin 2017 yılı satış gelirleri projeksiyonu 123.9mn TL, FAVÖK

projeksiyonu ise 48,9mn TL olarak açıklanmıştır.

Katmerciler (KATMR, Nötr): Şirketi ile Devlet Su İşleri Genel Müdürlüğü (DSİ) arasında 12,6mn TL

tutarında Akaryakıt tankeri alımına dönük sözleşme imzalanmıştır. Sözleşme konusu teslimatlar 2017 ve

2018 yılı içerisinde gerçekleştirilecektir.

SEKTÖR HABERLERİ

Turizm: Türkiye'ye Temmuz'da gelen yabancı ziyaretçi sayısı, geçen yılın aynı dönemine göre %46,36

artarak 5,1mn'a ulaştı. Bu yılın Ocak-Temmuz ayları arasında ise Türkiye'ye 17,3mn yabancı ziyaretçi

geldi. Bu dönemde gelen yabancı ziyaretçilerin sayısında bir önceki yılın aynı dönemine göre %21,94

artış yaşandı.

DİĞER ŞİRKET HABERLERİ

Ayes Çelik (AYES): Kocaeli Dilovası Fabrika Şubesinde montajı yapılan Ful Otomatik Çelik Hasır Punto

Kaynak Makinesinin montaj işlemi tamamlanmıştır. Makine montajının tamamlanmasıyla birlikte

makineye enerji verilmiş ve ayar çalışmalarına başlanmıştır. Söz konusu makinenin üretim faaliyetine

başlama süresi 20 Eylül 2017 olarak planlanmaktadır.

Egeli & Co Girişim Sermayesi (EGLYO): Şirketin %50 iştiraki olan Karesi Jeotermal Enerji adına

olan; Balıkesir Balya İlçesi'ndeki 2.000 hektarlık jeotermal işletme ruhsatlı ve Balıkesir Bigadiç

İlçesi'ndeki 2.001,54 hektarlık jeotermal işletme ruhsatlı, İki adet jeotermal kaynağın faaliyetlerine

geçmesi için ruhsat süresi; 6 aylık ek süre verilen 16/08/2017 tarihine 9 ay 7 gün beklenmeyen hal süresi

eklenmesiyle 23/05/2018 tarihine kadar uzatılmıştır.

Marka Yatırım Holding (MARKA): Marka Yatırım Holding, Türk Ticaret Bankasının devam eden

sözleşmeleri ve bağlı yükümlülükleri, hususlarının değerlendirilerek, ayrıntılı inceleme raporlarının

hazırlanabilmesi ve Türk Ticaret Bankası'nı satın alma sürecinin sonuçlandırılabilmesi amacı ile Tasarruf

Mevduatı Sigorta Fonu Başkanlığı'ndan toplantı talep etti.

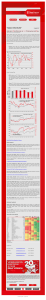

GÜNLÜK ÖZET PİYASA VERİLERİ

Saygılarımızla...

Bora Tamer Yılmaz

[email protected]

+90 212 363 1136

Harun Dereli

[email protected]

+90 212 339 8073

Gaye Aksongur

[email protected]

+90 212 339 8014

Turgut Uslu

[email protected]

+90 212 339 8071

Uyarı Notu: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri

arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve

tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile

risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım

kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Ticaret Ünvanı: ZİRAAT YATIRIM MENKUL DEĞERLER A.Ş.

Mersis No: 0998010459400010