Yıllık Faaliyet Raporu 2012

2012

Orta ve Doğu Avrupa’da GeniĢ Çaplı Mevcudiyet

Avusturya

Çalışan Sayısı: 16,060

Şube Sayısı: 254

Müşteri Sayısı: 0.8 milyon

Şube Sayısı: 744

Müşteri Sayısı: 2.5 milyon

Çek Cumhuriyeti

Çalışan Sayısı: 11,014

Şube Sayısı: 658

Müşteri Sayısı: 5.3 million

Slovakya

Çalışan Sayısı: 4,185

Şube Sayısı: 297

Müşteri Sayısı: 2.4 milyon

Macaristan

Çalışan Sayısı: 2,690

Şube Sayısı: 141

Müşteri Sayısı: 0.9 milyon

Hırvatistan

Çalışan Sayısı: 2,629

Şube Sayısı: 150

Müşteri Sayısı: 1.0 milyon

Sırbistan

Çalışan Sayısı: 944

Şube Sayısı: 68

Müşteri Sayısı: 0.3 milyon

Romanya

Çalışan Sayısı: 8,289

Şube Sayısı: 623

Müşteri Sayısı: 3.5 milyon

Ukrayna

Çalışan Sayısı: 1.530

Şube Sayısı: 120

Müşteri Sayısı: 0.3 milyon

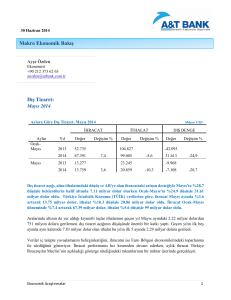

Temel Finansal ve Operasyonel Veriler*

Milyon Euro bazında (aksi belirtilmediği sürece)

Bilanço

Toplam Aktifler

Kredi kurumlarına verilen krediler ve avanslar

Müşteriler verilen krediler ve avanslar

Krediler ve avanslar risk karşılıkları

Menkul kıymetler,diğer finansal varlıklar

Diğer varlıklar

Toplam Pasifler ve Özkaynaklar

Banka mevduatları

Müşteri mevduatları

İhraç edilen borçlanma senetleri ve ikincil sermaye

Diğer pasifler

Kontrolgücü olmayan pay sahiplerine atfedilen özkaynak

Ana ortaklara atfedilen özkaynak

Toplam nitelikli sermayedeki değiĢimler

Avusturya Bankacılık Kanunu 22.bölüm uyarınca

risk-ağırlıklı aktifler

Avusturya Bankacılık Kanunu 23. ve 24.bölümler

uyarınca nitelikli konsolide sermaye

Birincil sermaye (Tier-1)

Hibrit sermaye

Avusturya Bankacılık Kanunu 22.bölüm uyarınca

ödeme gücü oranı

Ana birincil sermaye oranı (toplam risk)

Gelir Tablosu

Net faiz geliri

Krediler ve avanslar risk karşılıkları

Net ücret ve komisyon geliri

Net alım-satım sonucu

Genel yönetim giderleri

Faaliyet sonucu

Vergi-öncesi kar/zarar

Azınlık payları sonrası net kar/zarar

Operasyonel veriler

Çalışan sayısı

Şube sayısı

Müşteri sayısı (milyon)

Hisse fiyatı ve temel rasyolar

Yüksek (EURO)

Düşük (EURO)

Kapanış fiyatı (EURO)

Fiyat/Kazanç oranı

Hisse başına temettü (EURO)

Kar dağıtım oranı

Temettü getirisi

Hisse başına defter değeri (EURO)

Piyasa değeri/Defter değeri oranı

Toplam özkaynak getirisi

Hisse Sayısı

Tedavüldeki hisse sayısı

Tedavüldeki ortalama hisse sayısı

Piyasa Değeri (EURO milyar)

İşlem hacmi (EURO milyar)

2008

2009

2010

2011

2012

201,441

14,344

126,185

-3,783

39,238

25,457

201,441

34,672

109,305

36,530

9,839

3,016

8,079

201,513

13,140

128,755

-4,954

40,298

24,274

201,513

26,295

112,042

35,760

11,721

3,321

12,374

205,770

12,496

132,334

-6,119

39,957

27,102

205,770

20,154

117,016

37,136

14,906

3,444

13,114

210,006

7,578

134,750

-7,027

44,008

30,697

210,006

23,785

118,880

36,565

15,596

3,143

12,037

213,824

9,074

131,928

-7,644

47,287

33,179

213,824

21,822

123,053

34,750

17,861

3,483

12,855

103,663

106,383

103,950

97,630

90,434

11,758

7,448

1,256

15,772

11,450

1,174

16,220

12,219

1,200

16,415

11,909

1,228

16,311

12,223

375

9.8%

5.2%

12.7%

8.3%

13.5%

9.2%

14.4%

9.4%

15.5%

11.2%

4,913.1

-1,071.4

1,971.1

114.7

-4,001.9

2,997.0

576.2

859.6

5,220.9

-2,056.6

1,772.8

585.1

-3,807.4

3,771.4

1,261.3

903.4

5,439.2

-2,021.0

1,842.5

321.9

-3,816.8

3,786.8

1,324.2

878.7

5,569.0

-2,266.9

1,787.2

122.3

-3,850.9

3,627.6

-322.2

-718.9

5,235.3

-1,980.0

1,720.8

273.4

-3,756.7

3,472.8

801.2

483.5

52,648

3,147

17.2

50,488

3,205

17.5

50,272

3,202

17.0

50,452

3,176

17.0

49,381

3,063

17.0

49.20

13.25

16.20

6.0

0.65

24.0%

4.0%

25.8

0.6

-65.1%

31.15

7.00

26.06

10.9

0.65

27.2%

2.5%

28.9

0.9

64.9%

35.59

25.10

35.14

15.1

0.70

30.1%

2.0%

29.9

1.2

37.3%

39.45

10.65

13.59

na

0.00

0.0%

0.0%

26.1

0.5

-59.3%

24.33

11.95

24.03

19.6

0.40

32.6%

1.7%

27.9

0.9

76.8%

317,012,763 377,925,086 378,176,721

313,218,568 322,206,516 374,695,868

5.1

9.8

13.3

29.4

13.3

15.3

390,767,262 394,568,647

377,670,141 391,631,603

5.3

9.5

10.9

7.4

(*)Rakamlar 1 Ocak 2010 tarihinden itibaren IAS 8‟e göre yeniden beyan edilmiştir. Detaylı bilgi için bakınız Bölüm C – muhasebe politikaları – 2011 konsolide finansal tablolar yeniden beyanı. Temettü ödeme oranı, ana ortaklara

atfedilebilen net dönem karına ilişkin ilgili sene temettüsünden ana ortaklara (sermaye katılımı ödenen temettüler hariç) ödenen temettüleri temsil etmektedir. “Azınlık sonrası net kar” ifadesi “ana ortaklara atfedilebilen net kar”

ifadesine tekabül etmektedir. Tedavüldeki hisseler, Haftungsverbund (çapraz-garanti sistemi) üyeleri olan tasarruf bankalarının elinde bulunan Erste Grup hisse paylarını kapsamaktadır.İşlem hacmi Viyana Borsası tarafından yapılan

raporlamaya göredir.

Hisse BaĢına Nakit Kazanç – Euro bazında

Özkaynak Nakit Getirisi (%)

3.0

12

2.89

2.57

10.1

2.17

9.7

2.17

2.0

7.6

8

1.0

7.0

4

2.3

0.42

0

2008

2009

2010

2011

2012

0

2008

2009

Gider/Gelir oranı (%)

Net Faiz Marjı (%)

60

3.5

3.04

57.2

2010

3.08

2011

2.97

2.84

55

2012

2.80

2.5

51.5

50.2

52.0

50.2

50

1.5

45

2008

2009

2010

2011

2012

31 Aralık 2012 itibari ile Yatırımcı Bazında

Ortaklık Yapısı (%)

0.5

2008

2009

2010

2011

2012

31 Aralık 2012 itibari ile Bölgeler Bazında

Ortaklık Yapısı (%)

2.9

Diğer

9.9

CaixaBank

4.4

Austria Versicherungs-verein

Privatstiftung

20.1

Erste Vakfı

3.0

Çalışanlar

4.3

Tasarruf Bankaları

52.4

Kurumsal Yatırımcılar

27.5

Avrupa Kıtası

5.8

Bireysel Yatırımcılar

45.5

Avusturya

5.7

İngiltere&İrlanda

18.4

Kuzey Amerika

31 Aralık 2012 itibari ile Kredi

Derecelendirme Notları

2013 Mali Yıl Takvimi

Fitch

Tarih

Olay

29 Nisan 2013

16 Mayıs 2013

22 Mayıs 2013

24 Mayıs 2013

3 Haziran 2013

30 Temmuz 2013

30 Ekim 2013

2013 – 1. Çeyrek Sonuçları

Yıllık Genel Kurul

Temettüsüz İşlem Tarihi

Temettü Ödeme Günü

Temettü Ödeme Günü - Sermaye Katılımı

2013 – 1. Yarıyıl Sonuçları

2013 – Üçüncü Çeyrek Sonuçları

Uzun-Vadeli

Kısa-Vadeli

Görünüm

A

F1

Durağan

Moody‘s Yatırımcı Servisi

Uzun-Vadeli

Kısa-Vadeli

Görünüm

A3

P-2

Negatif

Standard & Poor‘s

Uzun-Vadeli

Kısa-Vadeli

Görünüm

A

A-1

Negatif

Mali Yıl Takviminde yer alan günler değişiklik

gösterebileceğinden, en güncel versiyonuna ulaşmak için Erste

grup internet sitesini kontrol ediniz.

(www.erstegroup.com/investorrelations)

Ġçindekiler

Önemli Göstergeler

Ġstikrarlı faaliyet sonuçları

_ Mükemmel maliyet performansı

_ %52.0 seviyesinde gider/gelir oranı

HĠSSEDARLARIMIZA

2 Ġcra Kurulu BaĢkanından Mektup

4 Yönetim Kurulu

6 Denetleme Kurulu Raporu

Risk maliyetlerinde önemli geliĢmeler

_ Yılın ikinci yarısında %9.2 Sorunlu Krediler oranı

_ 2012 senesinde %62.6 seviyesine yükselen

Sorunlu Krediler karĢılama oranı

7 Sermaye Piyasalarında Erste Grubu

ERSTE GRUBU

10 Strateji

16 Yönetim Raporu

27 Faaliyet Alanları

Tek-seferlik kalemlere rağmen yüksek net kar

_ Yıllık Genel Kurula sunulan Euro 0.4 temettü

_ Euro 361 milyon negatif tek seferlik kalemler etkisi

Mükemmel fonlama ve likidite pozisyonu

_ Kuvvetli mevduat tabanı ile üstün rekabet avantajı

_ %107.2 seviyesinde kredi - mevduat oranı

_ Bireysel ve benchmark konularında baĢarı

27

Giriş

28

Bireysel & KOBİ

49

Kurumsal & Yatırım Bankacılığı Grubu (KYBG)

51

Piyasa Gruplarıı (PG)

52

Kurumsal Merkez (KM)

54 Sosyal Sorumluluk

58 MüĢterilerimize Destek

61 ÇalıĢanlarımız

Sermaye oranlarında daha da fazla geliĢme

_ Ana faaliyet dıĢı alanlardaki risk-ağırlıklı aktiflerde azalıĢ

_ %11.2 seviyesinde ana birincil sermaye oranı (Basel 2.5)

65 Çevre

70 Kurumsal Yönetim

(Kurumsal Yönetim Raporu Dahil)

85 Konsolide Finansal Tablolar

210 Yönetin Kurulu Üyelerinin Beyanları

211 Terimler Sözlüğü

216 Adresler

1

Ġcra Kurulu BaĢkanından Mektup

Değerli Hissedarlarımız,

Erste Grubu olarak 2012 mali yılında Euro 483.5 milyon net kar elde

ettik. Aynı zamanda ana birincil sermaye oranımızı önemli ölçüde

arttırarak %11.2‟ yükselttik ve risk maliyetlerimizi de yaklaşık %13

seviyesine düşürdük. Bu performansımız, özellikle perde arkasındaki

zorlu ekonomik koşullar, düşük faiz oranları, bankacılık sektöründeki

idari ve politik talep ve düzenlemeler nedeni ile maliyetlerde yaşanan

sürekli artışlar ve net kârın toplam Euro 361 milyon tutarında tek

seferlik negatif kalemden etkilenmesi göz önüne alındığında son

derece tatminkardır. Mevduat akışının azalmadan devam etmesi

diğer önemli faktörlerden bir tanesi, aynı zamanda müşterilerimizin

Erste Grubuna olan güvenlerinin bir göstergesi olup, kredilerin

mevduata olan oranının yaklaşık %107 artmasını sağlamıştır. Kredi

talepleri mevcut seviyesini korumaya devam etmiş ve bu durumda

söz konusu orandaki artışa katkı sağlamıştır. Bankanın likidite ve

fonlama pozisyonları mükemmel seviyelerini devam ettirmiş ve

Avrupa Merkez Bankasından uzun vadeli yeniden-finansman

operasyonları kapsamında kullandığı fonları erken geri ödemesine

imkan sağlamıştır. Bu kapsamda biz de, 2012 mali yılı için hisse

başına toplamda Euro 0.4 temettü ödemesi ve sermaye katılımlarına

da, geçen senelerde de yaptığımız üzere, faiz ödemesi yapılmasını

yıllık genel kurula önereceğiz.

2012 Faaliyet Ortamı

2012 senesi içinde Bankanız – Erste Grubu – çelişkili hedeflerin

giderek arttığı bir ortamda faaliyet göstermek durumunda

kalmıştır. Düzenleyicilerin, politika-yapıcılarının, ekonomik

ortamın, müşterilerin, çalışanların ve hissedarların birbirlerinden

farklılaşan talepleri ile karşı karşıya kalmamıza rağmen en

mükemmel dengeyi oluşturmak için mücadele ettik. Ancak, hem

geçen sene vergi öncesi Euro 244 milyon, vergi sonrası ise Euro

187 milyon bankacılık ve finansal işlemler vergisi ile karşı

karşıya kalırken, hem de aynı anda düşük maliyetli kredi

taleplerini karşılamaya çalışmak bu durumu hiç de kolay

yapmamıştır. Öte yandan banka yönetiminin bankayı stratejik

olarak konumlandırabilmesini güçleştiren ve halen iyileşmeye

devam eden sermaye yeterlilik ve likidite gereklilikleri, 2013 için

sınırlı büyüme tahmini ile zayıflamakta olan Avrupa ekonomisi,

bankacılık işlemlerini artık daha fazla sanal ortamlara taşımakta

olan müşteriler, iş güvenirliliğine doğal olarak öncelik veren

çalışanlar ve bankalarının en azından orta-vade de sermaye

maliyetine eşit düzeyde gelir elde etmesini haklı olarak bekleyen

hissedarlar da karşı karşıya kalınan diğer unsurlar olmuştur.

İlgili raporlama dönemine ilişkin genel ekonomik koşulları biraz

daha detaylı incelememiz faydalı olacaktır. Küresel ekonomi

2012 senesi boyunca giderek momentumunu kaybetmiş ve hatta

euro bölgesi orta seviyede bir durgunluğa girmiştir. Orta ve Doğu

Avrupa‟nın da bu düşüşten etkilenmemesi mümkün olmamakla

birlikte, gelişmeler ülkeden ülkeye farklılık göstermiş; örneğin

Çek Cumhuriyeti, Macaristan, Hırvatistan ve Sırbistan derin

olmayan kısa süreli bir durgunluk yaşamıştır. Genel olarak, Orta

ve Doğu Avrupa‟nın 2012 yılına ait reel ekonomik büyemesi

Slovakya için %2.0 ile Hırvatistan için -%2.0 arasında

2

değişmektedir. Ihracat sektörü her zamanki gibi 2012 yılında da

ekonomik faaliyetlerin itici gücü olmuştur. Toplam ihracat içinde

büyük bir paya sahip olan otomobil sektörü Çek Cumhuriyeti,

Slovakya, Romanya ve hatta Macaristan‟ın ekonomik

performanslarına en büyük katkıyı sağlamıştır. Avusturya‟da ise

Euro bölgesinin borç krizi dış talepte daralmaya neden olmuş ve

iç tüketimin büyümesini etkilemiştir. Herhalükarda Avusturya

ekonomik büyüme rasyosu %0.7 ile euro bölgesi ortalaması olan %0.6‟nın üzerinde gerçekleşmiştir.

Ağırlıklı olarak iç ticaretin hakim olduğu Romanya ekonomisi de

düşük hasat nedeni ile doğal olarak durgunlaşmıştır. Hırvatistan

turist sektörünün istikrarlı performansı da yavaşlayan ihracat ve

kötü hava koşullarının tarım sektöründeki etkileri nedeni ile

ülkede oluşan ekonomik durgunluğu azaltmaya yeterli

olmamıştır. Macaristan ekonomisinin performansı da alışılmışın

dışında seyreden hükümet politikalarından olumsuz etkilenmiştir.

Buna karşın devlet tahvillerinin getirileri son yıllardaki en düşük

seviyelere inmiştir. Bölgedeki merkez bankaları ekonomik

büyümeyi desteklemek adına ilave faiz indirimlerine gitmişlerdir.

Ancak orta ve uzun vade de, nispeten daha düşük kamu ve özel

sektör borçlanmaları ve düşük cari açık ve artan net ihracat gibi

genel hatlarıyla güçlü ekonomik temeller Doğu Avrupa‟da

bulunan Avrupa Birliği ülkelerinin ileriye dönük gelişmelerine

positif yönde katkı sağlayacaktır.

Azalan risk maliyetlerinin net kara yaptığı olumlu etkiler

Bu son derece zorlu faaliyet ortamına rağmen, 2012 senesinde

uyguladığımız sıkı maliyet yönetimi sayesinde gelirlerde

meydana gelen orta düzeydeki azalışları dengelemek adına

elimizden gelen tüm gayreti gösterdik. Elde ettiğimiz ve bir

önceki seneden çok az aşağıda gerçekleşen Euro 3.5 milyar

faaliyet sonucu bu amacımıza ulaştığımızı göstermektedir.

Faaliyet sonucu yalnız Orta ve Doğu Avrupa‟da yaşanan

ekonomik yavaşlamayı göstermekte kalmayıp aynı zamanda ana

piyasalardaki müşteri işlemlerine yeniden odaklanarak, ana

faaliyet dışındaki alanlarda hedeflediğimiz küçülmeyi de

yansıtmaktadır. Buna müteakiben, son derece düşük faiz gelirleri

ile birlikte bu durum net faiz gelirlerimizde bir düşüş yaratmıştır.

Kredi verme ve menkul kıymetler işlemleri genel itibari ile

daralma gösterdiğinden, her ne kadar 2012 son çeyreğinde

gidişatta tersine bir eğilim başlamış ve menkul kıymet işlemleri

güçlü bir geri dönüş göstermiş olsa da, net ücret ve komisyon

gelirinde belli bir düşüş yaşamıştır.

Net alım-satım işlem sonuçlarımız, 2011 senesindeki negatif

değerlemelerden etkilenmisinin ardından ikiye katlanarak normal

seviyesine dönmüştür. Bu arada tabi biz de maliyetleri aşağıya

çekmeye devam ettik. Genel idari giderlerimiz artan enflasyona

rağmen daha da azaldı. Özellikle Macaristan ve Romanya da

gerçekleşen yeniden yapılanmadan ötürü azalan çalışan sayısı ile

personel maliyetleri de düşüş gösterdi. %52 seviyesidenki

gider/gelir rasyomuz neredeyse değişmedi.

CEO Mektubu | Yönetim Kurulu | Denetleme Kurulu Raporu | Sermaye Piyasaları | Strateji | Yönetim Raporu| Segmentler | Toplum | Müşteriler | Çalışanlar | Çevre | Kurumsal Yönetim | Finansal Tablolar

Risk maliyetlerini 2008 yılından beri ilk defa Euro 2 milyar

seviyesinin altına indirerek önemli bir azalma gerçekleştirdik;

Macaristan da ciddi bir normalleşme sağlandı, Romanya ile

Hırvatistan haricinde diğer tüm ülkelerde düşüş gösterdi. Risk

maliyetleri ortalama müşteri kredilerine göre yüzdesel bazda 148

baz puan düştü. “Diğer faaliyet sonuçları” kalemi ise ağırlıklı olarak

tek-seferlik kalemden olumsuz yönde etkilenmiş olsa da, birincil ve

ikincil sınıf enstrümanların geri satın alımları ile gayrimenkul ve

mali aktif satışları sırası ile vergi sonrası Euro 323 milyon ve Euro

56 milyon tek seferlik olumlu katkı sağlamıştır. Vergi sonrası Euro

456 milyon tutarındaki şerefiye düzeltmeleri (yasal zorunlu

sermayeyi etkilememekte), Avusturya, Macaristan ve Slovakya‟da

konan bankacılık vergi ve harçlarından kaynaklanan vergi sonrası

Euro 187 milyon, Erste Bank Ukrayna‟nın satışı sonucu oluşan Euro

75 milyon zarar ve Romanya‟daki yeniden yapılanma nedeni ile

üstlenilen vergi sonrası Euro 22 milyon tutarındaki maliyetler söz

konusu olumsuz etkilerin nedenleridir.

Segmetler bazında Erste Grubunun karlılığına en büyük katkı Çek

Cumhuriyeti, Slovakya, Avusturya ile bono yüklenim ve alımsatımından gelmektedir. Romanya‟da (2012 başında yeni atanan)

BCR yönetimi dört öncelik belirlemiştir: aktif kalitesinin

iyileştirilmesi, faaliyet gelirlerinin arttırılması, operasyonel

akışlarının etkin hale getirilmesi ve yerel para biriminden kredi

plasmanına odaklanma. Bunlara ilaveten geniş kapsamlı yeniden

yapılanma tedbirlerini uygulamaya koymuştur. Macaristan‟da ise

Erste Bank Macaristan yeniden yapılanma ve yeni faaliyet

ortamına uyum çalışmalarına devam etmiştir.

Tasarruf bankalarının azınlık sermayesinin yeni uygulama rejimi

kapsamında tanınacak olması Erste Grubu için son derece

önemlidir.Yeni kurallara uyumun sağlanması hususunda ise bizler

gerektiği şekilde hazırlanmış durumdayız. Ayrıca, ana birincil sınıf

sermaye (Basel 2.5) 2012 yılında ciddi oranda artarak, Erste

Grubunun 1997 senesinde yapılan halka arzından sonraki en iyi

seviyesine yükselerek %11.2 olarak gerçekleşmiştir.

Müşteri-bazlı strateji odağında devam

Erste Grubu, diğer pek çok Avrupa bankasından farklı olarak,

düzenleyici ortamdaki büyük değişimler sonucunda iş modelinde

önemli değişiklikler yapmaya mecbur bırakılmamıştır. Erste

Grubunun en güçlü olduğu, ve de olmaya devam edeceği alan,

strateji olarak benimsediği ve geçen 200 yıl boyunca özenle inşa

ettiği uzun-soluklu ve istikrarlı müşteri ilişkileridir. Avusturya ve

Avrupa Birliğinin doğu bölgesindeki bankacılığa olan

adanmışlığımız ile birlikte bireysel, kurumsal ve kamu sektöründeki

müşterilerimize mümkün olan en iyi hizmeti sağlama konusundaki

istikrarlı odağımız ilerideki başarılarımızın teminatı olmaktadır.

Bu vesile ile; geçmiş yıllarda gösterdikleri profesyonel tutum ve

bağlılıklarından dolayı hem bütün çalışanlarımıza hem de bizlere

göstermiş oldukları güvenden ötürü bütün müşterilerimize ve

yatırımcılarımıza teşekkür ediyorum.

Andreas Treichl mp

Bilançoya baktığımızda ise, önceden bahsettiğim mevduat artışına

ek olarak, müşterilere verilen krediler ve avanslar kalemine ilişkin

bazı yorumlar iletmek istiyorum. Müşterilere verilen krediler ve

avanslar kısmen azalarak Euro 131.9 milyara inmiştir. Bu durum

Uluslararası İşlemler ve gayrimenkul faaliyet alanlarında planlanan

küçülme ile birlikte Macaristan‟daki kredilerin erken geri

ödenmesine ve Ertse Bank Ukrayna satışına dayandırılabilinir.

CHF plasmanlarının toplam kredi portföyündeki payı,

Avusturya‟da devam eden CHF kredilerinin dönüştürülmesi

çalışmaları ile %9.7‟ye gerilemiştir. Sorunlu Kredilerin toplam

müşteri kredileri içindeki yüzdesel payı yılın ikinci yarısında

istikrar kazanmış ve sene sonununda %9.2 oranında

gerçekleşmiştir. Sorunlu Kredileri karşılama oranı ise %62.2‟ye

yükselmiştir. 2012 yılı son çeyreğinde Hırvatistan ile Sırbistan

haricinde tüm ülkelerde sorunlu kredi hacmi azalmıştır. Büyük

kurumsal işlemlerde ise sorunlu krediler nispi seviyede artmıştır.

Aktif kalitesi, Avusturya, Çek Cumhuriyeti ve Slovakya ana

faaliyet piyasalarında bir önceki yıla göre iyileşme göstermiştir.

Likidite pozisyonumuz benzer şekilde kuvvetlidir. Kısa-vadeli

fonlama yükümlülükleri son derece likit aktifler ile gereğinden

daha da fazla şekilde karşılanmakta olup, bu durum bankanın

bankalararası borçlanma piyasasından bağımsız olabilmesini

sağlamaktadır. Erste Grubunun bono yatırımcıları tarafından tercih

edilmesinin en iyi kanıtı çeşitli aktif sınıflarında oluşan (Pfandbrief

(teminatlı), öncelikli teminatsız, ve ikincil sınıf) gösterge

(benchmark) hususlarında ve de toplam Euro 4.7 milyar hacimli, 7

yıldan daha da uzun ortalama vadeye sahip bireysel işlemlerde

açıkça görülmektedir.

1997 halka açılmadan sonraki en iyi sermaye pozisyonu

Şubat 2013 sonlarına doğru bankaların yeni sermaye yeterlilik ve

likidite standarlarında Avrupa seviyesinde temel bir politik

uzlaşmaya varılmıştır. Söz konusu Avrupa Birliği direktifleri

SGD/SGY IV‟nin (Sermaye Gereklilikleri Düzenlemesi / Sermaye

Gereklilikleri Yönergesi IV) 2014 yılı başlarında uygulanmaya

başlanması beklenmektedir.

3

Yönetim Kurulu

ANDREAS TREICHL

Haziran 2017’ye kadar görevlendirilmiĢtir.

1952 doğumludur.

Sorumluluk Alanları:

Grup Stratejisi ve ĠĢtirak Yönetimi

Grup Sekreterliği

Grup ĠletiĢim

Grup Yatırımcı ĠliĢkileri

Grup Ġnsan Kaynakları

Grup Denetim

Grup Markalar

ÇalıĢanlar Konseyi

FRANZ HOCHSTRASSER

Haziran 2017’ye kadar görevlendirilmiĢtir.

1963 doğumludur.

Sorumluluk Alanları:

Grup Büyük Kurumsal Bankacılık

Erste Grubu Immorent MüĢteri, Endüstri ve Altyapı

Grup Sermaye Piyasaları

Grup AraĢtırma

Grup Yatırım Bankacılığı

Yönlendirme ve Faaliyet Büro Piyasaları

Yönlendirme ve Faaliyet Büro Büyük Kurumsallar / Erste Grubu

Immorent

MANFRED WIMMER

Haziran 2017’ye kadar görevlendirilmiĢtir.

1956 doğumludur.

Sorumluluk Alanları:

Grup Musasebe

Grup Performans Yönetimi

Grup Aktif Pasif Yönetimi

4

CEO Mektubu | Yönetim Kurulu | Denetleme Kurulu Raporu | Sermaye Piyasaları | Strateji | Yönetim Raporu| Segmentler | Toplum | Müşteriler | Çalışanlar | Çevre | Kurumsal Yönetim | Finansal Tablolar

HERBERT JURANEK

Haziran 2017’ye kadar görevlendirilmiĢtir.

1966 doğumludur.

Sorumluluk Alanları:

Grup Organizasyon/Bilgi Teknolojileri

Grup Bankacılık Operasyon

Grup Hizmetleri

GERNOT MITTENDORFER

Haziran 2017’ye kadar görevlendirilmiĢtir.

1964 doğumludur.

Sorumluluk Alanları:

Grup Stratejik Risk Yönetimi

Grup Kurumsal Risk Yönetimi

Grup Bireysel Risk Yönetimi

Grup Kurumsal Etkinlik

Grup Uyum, Hukuk & Güvenlik

Erste Grubu Immorent Gayrimenkul Risk Yönetimi

Grup Risk Yönetimi ve Projeleri

Nicel Risk Metotları

5

Denetleme Kurulu Raporu

Değerli Hissedarlarımız,

15 Mayıs 2012 tarihinde gerçekleşen Yıllık Genel Kurul sonunda,

denetleme kurulunun uzun yıllardır başkanlığını sürdüren Heinz

Kessler ile denetleme kurulu üyesi Elisabeth Gürthler denetleme

kurulundaki

görevlerinden istifa

etmişlerdir.

Hissedar

temsilcilerinin sayısı da onikiden on‟a düşmüştür. Denetleme

kurulu artık onbeş üyeden oluşmaktadır: on hissedar temsilcisi ile

beş çalışan temsilcisi. Bu vesile ile Erste Grubu Bankası AG‟ye

göstermiş oldukları sadakat ve bağlılıklarından dolayı Heinz

Kessler ve Elisabeth Gürtler‟e teşekkürlerimi iletiyorum.

Denetleme kurulu Mart 2012‟de, kurum, faaliyetler ve denetleme

kurulu ile komitelerinin verimliliği (kendini değerlendirme)

konularını çeşitli toplantılarda incelemek üzere bir çalışma grubu

oluşturmuştur. Bu kapsamda denetleme kurulu çalışma grubunun

önerisini görüşerek 27 Haziran 2012 tarihinde çalışma grubu ile

mutabık kalarak onaylamıştır. Öneri, diğer hususların yanı sıra,

atama ve ücretlendirme komitelerinin iki ayrı komiteye ayrılması,

diğer komitelerin görev ve yetkilerinin yeniden düzenlenmesi,

komite üyeliklerine yeni atamalar ile uygulama kurallarında

değişiklik sonuçlarını doğurmuştur. Strateji komitesi fesh edilerek

yerine icra komitesi kurulmuştur. Denetleme kurulu

toplantılarında stratejik öneme sahip konular görüşülmekle

birlikte, icra komitesi, toplantılarda veya genelge oylamasına

ilişkin özel konularda karar hazırlamak veya onaylamak üzere

denetleme kurulunun önerisine istinaden işlem bazında

toplanmaktadır.

Denetleme

kurulu

bu

organizasyonel

değişikliklerin bankaların denetleme organlarına yapılan

taleplerdeki

artışı

karşılayabilmesine

önemli

katkı

sağlayacağından son derece emindir.

Denetleme kurulunun kompozisyonu ve bağımsızlığına,

bağımsızlığını oluşturan kriterlere, çalışma prensiplerine,

komitelerin tür ve sayılarına ve de karar verme yetkilerine,

denetim kurulunun toplantıları ile çalşmalarının ana odağına

ilişkin detaylar için lütfen yönetim kurulu tarafından hazırlanan

ve denetleme kurulu tarafından incelenen kurumsal yönetim

raporuna bakınız.

Yönetim kurulu, 35 denetleme kurulu ve komite toplantılarının

hepsinde denetleme kurulunu zamanında ve kapsamlı bir şekilde,

tüm iş konuları hakkında, hem yazılı hem de sözel olarak

bilgilendirmiştir. Bu da bizlerin, hem kanunda, kuruluş sözleşme-

6

sinde ve Kurumsal Yönetim İlkelerinde belirtilen tarihlere uygun

olarak hareket etmemizi; hem de işlerin doğru şekilde yerine

getirildiğinden emin olabilmemizi sağlamıştır.

Bilanço, gelir tablosu ve notlarından oluşan finansal tablolar,

yönetim raporu, konsolide finansal tablolar ile 2012 yılına ait grup

yönetim raporu yasal olarak yetkilendirilmiş denetçi sıfatıyla

Sparkassen- Prüfungsverband, ve yedek denetçi sıfatı ile Ernst &

Young Wirtschaftsprüfungs- gesellschaft m.b.H., tarafından

denetlenmiş, ve bağımsız denetim görüşü alınmıştır. Buna ilaveten

Ernst & Young Wirtschaftsprüfungs- gesellschaft m.b.H ile 2012

Kurumsal Yönetim Raporunun ihtiyari denetimini gerçekleştirmesi

için anlaşma yapılmıştır. Denetim sonucunda koşul oluşturacak

herhangi bir durum ortaya çıkmamıştır. Her iki denetim şirketinin

de temsilcileri denetim komitesi ile denetleme kurulunun finansal

tabloları inceleme toplantısına katılmış ve gerçekleştirdikleri

denetimlere ilişkin yorumlarını sunmuşlardır.

Kendi incelemelerimiz doğrultusunda, bu denetimlerin bulgularını

tasdik etmekteyiz.

Söz konusu finansal tablolar, Avusturya Borsası Kurumlar

Kanunu (Aktiengesetz) Bölüm 96(4) çerçevesinde, usule uygun

şekilde tasdik edilerek, tarafımızca onaylanmışdır. Yönetim

raporu, konsolide finansal tablolar, grup yönetim raporu ve

Kurumsal Yönetim Raporu incelenerek kabul edilmiştir.

Denetleme kurulu, 2012 mali yıl sonuçlarının temettü dağıtımına

imkan verdiği görüşünde olup; bundan dolayı yönetim kurulunun

Yıllık Genel Kurul‟a sunacağı hem katılım sertifikası sahiplerine

hem de hissedarlara temettü ödenmesine ilişkin önerisini

onaylamaktadır.

Denetleme Kurulu Adına:

Friedrich Rödler mp

Denetleme Kurulu Başkanı

Viyana, Mart 2013

CEO Letter | Management Board | Supervisory Board Report | Capital Markets | Strategy | Management Report | Segments | Society | Customers | Employees | Environment | Corporate Governance | Financial Statements

Sermaye Piyasalarında Erste Grubu

Devam etmekte olan Avrupa borç krizi, Amerikan hükümet

açığının azaltılması üzerine yapılan siyasi tartışmalar, kürüsel

büyümeye ilişkin belirsizlik ve önemli merkez bankaları

tarafından yapılan ek müdaheleler 2012 senesinde mali piyasaların

gelişmelerini yönlendiren kilit unsurlardır. Zorlu ortam ile yüksek

piyasa çalkantılarına rağmen önemli borsa endeksleri yılı positif

sınırlar içinde tamamlamışdır. Erste Grubu hissleri de mükemmel

bir performans sergileyerek yıllık bazda %76.8 yükselmiştir. Bu

getiri, ana iş kollarındaki istikrarlı karlılığa, risk maliyetlerindeki

azalışa ve sermaye tabanının daha da kuvvetlendirilmesine

dayanmaktadır.

HİSSE SENEDİ PİYASASI ANALİZİ

Geniş çaplı kriz ortamına rağmen çoğu zaman kuvvetli endeks

performansı

2012 yılına, bir tarafta euro bölgesi krizinin küresel reel

ekonominin gelişmesine olan etkileri, diğer tarafta ise hükümetler

ile önemli merkez bankaları tarafından yapılan müdahalelerden

ötürü ciddi belirsizlikler damgasını vurmuştur. Bu olumsuzluklara

rağmen Amerikan Dow Jones Endüstriyel Ortalama Endeksi

%7.3 yükselişle 13,104.14 puana ulaşmıştır. Daha geniş kapsamlı

Standard & Poor‟s 500 Endeksi ise %13.4 artarak 1,426.19 puana

çıkmıştır. Avrupa ve Asya borsalarının çoğu yüzdesel bazda çifthaneli getiriler sunmuştur. Avrupanın en büyük şirketlerinin

oluşturduğu Euro Stoxx 600 Endeksi %14.4 yükselmiştir. Avrupa

borsalarının büyük kısmı benzer bir eğilim içinde olmuş, yalnızca

İspanyol IBEX %4.7 oranında bir kayıp yaşamıştır.

Süregelen Avrupa borç krizinden dolayı yapılan müdahaleler

Durgunluk işaretlerinin birçok euro bölgesi ülkesinde belirgin

şekilde ortaya çıkması Avrupa Birliği Devlet ve Hükümet

Başkanları ile Avrupa Merkez Bankasını (AMB) derhal harekete

geçirmiştir. Avrupalı liderler, yılın üçüncü çeyreğinde, euro‟nun

güvenlik ağının Avrupa Stabilizasyon Mekanizmasını (ASM)

oluşturarak genişletilmesinde ve Avrupa Merkez Bankasına tek

bir banka yetkilisi tayin edilmesinde mutabık kalmışlardır. Bu

önlemler çerçevesinde politikalarını dikkatli bir şekilde koordine

eden Avrupa Merkez Bankası, gösterge faiz oranını %0.75‟e

indirip, Avrupa Finansal Stabilizasyon Fonu (AFSF) veya ASM

kapsamında yardım için başvuru yapan zor durumdaki ülkelerin

hükümet bonolarını sınırsız satın alacağını duyurmuş; bu

doğrultuda sıkı reform paketleri ile kemer sıkma uygulamalarına

başlamıştır.

Ekonomik verilerdeki karmaşık seyir Amerikan Merkez

bankasının ek önlem paketini tetikledi

2012 yılında Amerikan ekonomisinin performansı genel olarak orta

düzeyde olumlu bir yön izlemiştir. Amerikan ekonomisinin ana

itici gücü gayrimenkul sektörü farkedilir biçimde toparlanmıştır.

İşsizlik oranı yılın ikinci yarısı boyunca düşmeye devam etmiş,

ancak yine de uzun-vadeli ortalamanın çok uzağında kalmıştır. Son

derece durgun işgücü piyasası Amerikan Merkez Bankasının (FED)

genişletici para politikası uygulamasına devam etmesine neden

olmuştur. Federal Açık Piyasa Komitesi, federal fon oranlarını,

işsizlik oranı %6.5‟un altına inene kadar, ve bir yıldan iki yıla

kadar olan enflasyon tahmini %2.5‟u aşmadığı sürece, tarihinin en

düşük seviyesi olan sıfır ile %0.25 arasında tutma kararı almıştır.

Bununla birlikte FED, programı uzun-vadeli bonoların satın

alınmasını kapsayacak şekilde genişletmiş; ve Ocak 2013‟den

itibaren her ay ABD 40 milyar değerinde ipotek bonosunun ve

ABD 45 milyar Amerikan hazine kağıtlarının FED tarafından satın

alınacağını duyurmuştur.

Avrupa bankacılık endeksinde çift-haneli büyüme

Avrupa borç krizinin hızlanması ve birçok pan-Avrupa bankasının

kredi derecelendirme notlarının düşürülmesi İspanyol ve İtalyan

bonolarına ait faizlerin 2012 ortalarına doğru şiddetli şekilde

yükselmesine neden olmuştur. Bu olumsuzluklar karşısında Avrupa

banka hisseleri ikinci çeyrekde son derece ciddi kayıplar

yaşamışlardır. AMB‟nın AFSF veya ASM desteği kapsamında

yardım başvurusu yapan Avrupa devletlerinin hükümet bonolarını

ikincil piyasadan sınırsız satın alacağını duyurmasının ardından

Avrupa banka hisseleri ancak bu şekilde yılın ikinci yarında yukarı

yönlü istikrarlı bir eğilime geçebilmiştir. Önde gelen Avrupa

bankalarının hisselerinden oluşan Dow Jones Euro Stoxx Banka

Endeksi 112.36 puan artarak, 2012 senesini toplamda %12‟lik bir

kazanç ile kapatmıştır.

Avusturya Ticaret Endeksinden (ATE) sağlam kazanç

2012 başında 1,891.68 puan seviyesindeki Viyana ATE, yılın son

işlem gününde 2,401.21 puan artarak yılı %26.9 kazançla

kapatmıştır. Yılın birinci çeyreğinde yaşanan ve endeksi 2.200

puan ötesine taşıyan iyi bir başlangıçın ardından Avrupa borç

krizinin hızlanması ile ATE özellikle yılın ikinci çeyreğinde keskin

düşüşler yaşamıştır. Yılın ikinci yarısında ise, Avrupa‟da politik

düzeyde mutabık kalınıp uygulamaya konan ilave tedbirler, AMB

müdahalesi ve olumlu kurumsal kazançlar ATE‟nin yukarı yönlü

istikrarlı harekete geçmesini desteklemiştir. 2012 sonunda endeksin

piyasa değeri Euro 79 milyar düzeyindedir (2011: Euro 64 milyar).

7

ERSTE GRUBU HİSSELERİ

ATE en iyi performans ünvanı Erste Grubu hissesinin

2012 sene sonunda Erste Grubu hisseleri Euro 24.025 fiyattan

işlem görmekte olup, 2011 sene sonuna kıyasla %76.8 artış

göstermiştir. Sene başında sergilediği güçlü başlangıcın ardından

Erste Grubu hissesi de uluslararası hisse senetleri piyasasında

oluşan olumsuz havadan etkilenmiş; yılın ikinci çeyreğinde

önemli kayıplar yaşamıştır. Ancak hisse fiyatı Grubun ana

faaliyetlerindeki istikrarlı performans, düşük risk maliyetleri ve

Avrupa Bankacılık Otoritesi (ABO) gerekliliklerini aşan güçlü

sermayesi ile yılın ikinci yarısında eski seviyesine geri gelmiştir.

Erste Grubu hissesi ile önemli

karşılaştırmalı performansları

endeks(lerin)

Hisse fiyatlarındaki kazanımlardan dolayı Erste Grubunun piyasa

değeri 2012 sonunda Euro 9.5 milyar seviyesine çıkmıştır (2011

kapanış değeri Euro 5.3 milyar).

200

Hisse fiyatlarındaki kazanımlardan dolayı Erste Grubunun piyasa

değeri 2012 sonunda Euro 9.5 milyar seviyesine çıkmıştır (2011

kapanış değeri Euro 5.3 milyar). Erste Grubu hisselerinin işlem

hacmi sene içinde nispi bir artış göstermiştir. Viyana Borsasında

2012 senesi boyunca günlük bazda ortalama 876,386 adet Erste

Grubu hissesi işlem görmüştür (2011: 867,676). Erste Grubu

hisselerinin Ekim 2002 tarihinden beri kote olduğu Prag

Borsasındaki işlem hacmi ise bir önceki yıla göre artarak günlük

bazda yaklaşık 348,000 hisseye çıkmıştır. 14 Şubat 2008‟den bu

yana Bükreş Borsasında kote olan Erste Grubu hisselerinin

ortalama günlük işlem hacmi ise 13,902 hissedir. Bu üç borsada

işlem gören Erste Grubu hisselerinin toplamı ise toplam işlem

hacminin yaklaşık %45‟ine tekabül etmektedir. İşlem hacminin

yarısından fazlası tezgahüstü piyasada veya elektronik alım-satım

sistemleri vasıtası ile gerçekleştirilmektedir.

150

100

50

31 Aralık 2012

1 Ocak 2012

Erste Grubu Hissesi

Avusturya Ticaret Endeksi

DJ Euro Stoxx Bankalar

Erste Grubu hisse fiyatı, çoğunluk yatırımcı ve analist tarafından

yapılan, Romanya operasyonlarında istikrarlı başarı ve iyileşme

için alınan tedbirler ve ana faaliyetlere yönlenen konsantrasyona

ilişkin açıklamalardan olumlu etkilenerek daha da yükselmiştir.

Bütün bu faktörler Erste Grubu hisse fiyatının 2012 senesindeki

çarpıcı artışında topluca etkili olmuştur. Yılın kapanışında hisse

27 Aralık‟da gerçekleşen tarihindeki en yüksek seviye Euro

24.33‟ün çok az altında işlem görmüştür. Dolayısıyla Erste Grubu

hissesi ATE (+%26.9) ile DJ Euro Stoxx Bankalar Endeksinin

(+%12) üzerinde üstün bir performans sergilemiştir.

Erste Grubu hisse

karşılaştırılması*

performansının

endeksler

ATE

116.8%

84.0%

İHA Sonrası (Eyl-2000)

104.5%

105.5%

-68.0%

İHA Sonrası (Tem-2002)

37.9%

96.9%

-55.3%

İHA Sonrası (Ock-2006)

-46.6%

-38.4%

-70.3%

İHA Sonrası (Ksm-2009)

-17.2%

-7.8%

-50.7%

2012

76.8%

26.9%

12.0%

8

İHA … İkincil Halka Arz..

TEMETTÜ

Erste Grubunun temettü politikası bankanın karlılığına, büyüme

tahminlerine ve sermaye gerekliliklerine göre belirlenmektedir.

Stoxx

Banka

Endeks

BHA Sonrası (Ara-1997)

(*) BHA … Birincil Halka Arz;

Sürdürülebilirlik endekslerinde Erste Grubu

Erste Grubu hissesi, 2008 senesindeki ihracından beri VÖNIX,

Viyana Borsası Sürdürülebilirlik Endeksine; 2010 yılından bu

yana da ASPI Eurozone®-Endeksine dahildir. Buna ilavaten Erste

Grubu hissesi STOXX Küresel ESG Liderleri Endeksine 2011

yılında kurulmasından itibaren dahil edilmiştir. STOXX Küresel

1800 bazında söz konusu endeks, 26 tanesi finansal kuruluş olmak

üzere dünya çapında önde gelen sürdürülebilir şirketlerden

oluşmaktadır.

ile

DJ Euro

Erste

Grubu

hissesi

Hisse sayısı, piyasa değeri ve işlem hacmi

Erste Grubu Eylül 2011 tarihinde 4 adet Romanya bölgesel yatırım

fonu ile - the Societatea de Investitii Financiare (SIF) – BCR

hisselerinin %24.11‟lik ilave kısmının nakit ödeme ve Yeni Erste

Grubu hisselerinin belirli tranşlar halinde ihracı karşılığında

alımına dair bir anlaşma imzalamıştır. 3,801,385 adet yeni

hisseden oluşan dördüncü tranş 28 Şubat 2012 tarihinde ihraç

edilerek 28 Mart‟da ilk kez kote olmuştur. İhraç edilen yeni

Erste Grubu hisselerinin tamamı Viyana, Prag ve Bükreş

borsalarında işlem görmeye başlamıştır. Yapılan bu işlem ile

2012 yılı başında 390,767,262 adet olan hisse adeti 2012 sene

sonunda 394,568,647 adete yükselmiştir.

-

2012 senesinde önemli ölçüde artan geliri göz önüne alan Erste

Grubunun yönetim kurulu, halen devam eden düzenleyici

belirsizlikleri göz önüne alarak, 2012 yılı için hisse başına Euro

0.40 tutarında temettü ile sermaye katılımlarına ödeme

yapılmasını genel hissedarlar toplantısında teklif edecektir. 2011

senesine ilişkin Euro 1.76 milyar sermaye katılımı üzerinden %8

temettü ödemesi 31 Mayıs 2012 tarihinde yapılmıştır.

CEO Mektubu | Yönetim Kurulu | Denetleme Kurulu Raporu | Sermaye Piyasaları | Strateji | Yönetim Raporu| Segmentler | Toplum | Müşteriler | Çalışanlar | Çevre | Kurumsal Yönetim | Finansal Tablolar

BAŞARILI FİNANSMAN

Avrupa Merkez Bankasının “LTRO – Long Term Refinancing

Operations” olarak bilinen ve piyasalara geçici istikrar sağlayan

birinci ve ikinci uzun-vadeli refinansman operasyonları ile birlikte

olumlu hava 2012 senesinin ilk çeyreğinin geneli boyunca devam

etmiştir. Erste Grubu Ocak 2012‟de 10-yıl vadeli Euro 1 milyar

tutarında Hypothekenpfandbrief (Avusturya teminatlı bono

piyasasında şimdiye kadar yapılan en büyük talep toplaması) ihraç

ederek bu olumlu piyasa koşullarından istifade etmiştir. Sonrasında

Erste Grubu, Mart 2012 tarihinde, 5-yıl vadeli Euro 500 milyon

tutarında öncelikli bono (senior bond) ihraç etmiştir. Bütün bu

işlemlere ilaveten Ekim ayında oluşan olumlu atmosfer ile önce

ABD 500 milyon tutarında ikincil sınıf bono; bundan çok kısa bir

süre sonra da diğer bir Euro 500 milyon bono ihracı

gerçekleştirilmiştir. Bu iki işlem ile birlikte, dolaşımda bulunan

birincil ve ikincil (tier 1 ve 2) enstrümanların 2012 yılının ilk

yarısında yapılan geri alımları sermaye yapısını iyileştirmiştir.

Kalan finansman ihtiyaçlarının büyük çoğunluğu bireysel kanallar

vasıtası ile temin edilmiş ve Euro 1.4 milyar katkı sağlanmıştır.

2012 senesinde finansman toplam tutarı, uzun –vadeli ihraçların

başarılı katkısı ile ortalama 7.2 yıl ortalama vadeye çıkarak Euro

4.7 milyara ulaşmıştır.

YATIRIMCI İLİŞKİLER

Yatırımcılar ve analistler ile açık ve düzenli iletişim

2012 senesinde Erste Grubu yönetimi ve yatırımcı ilişkiler ekibi

yatırımcılar ile toplamda 467 bire-bir toplantı ve grup görüşmeleri

gerçekleştirmiştir (2011: 439 toplantı). 2011 yıl sonu rakamlarının

sonumu Londra‟da yapılan yıllık analistler akşam yemeği ile

devam etmiştir. Birinci-çeyrek sonuçlarının açıklanmasının

ardından ilkbahar dönemi road-show toplantı ve sunumları Avrupa

ve Amerika Birleşik Devletlerinde yapılmıştır. Ikinci road-show ise

sonbaharda, üçüncü-çeyrek sonuçlarının açıklanmasını takiben

gerçekleştirilmiştir. Erste Grubu mevcut faaliyet ortamındaki

stratejisini Nomura, Citi, Wood, HSBC, Morgan Stanley, UBS,

Deutsche Bank, Bank of America Merrill Lynch, Goldman

Sachs, ve RCB tarafından organize edilen uluslararası bankacılık

ve yatırımcı konferansında sunmuştur. Bunlara ek olarak, bono

yatırımcıları ile olan iletişim ve temaslar devam ettilmiştir.

Düzenlenen konferanslarda, road-show ve seminerlerde analistler

ve portföy yöneticileri ile pek çok sayıda bire-bir görüşme

yapılmıştır.

16 Nisan tarihinde Erste Grubu İcra Kurulu Başkanı (CEO) ile

internet üzerinden yapılan görüşme onuncu kez gerçekleşmiştir. Bu

görüşme birçok bireysel yatırımcı ile genel kamuoyuna Yönetim

Kurulu Başkanı, Andreas Treichl ile doğrudan kontak kurabilme

imkanını sağlamıştır.

Erste Grubu ile Erste Grubu hisseleri hakkında kapsamlı bilgi

http://www.erstegroup.com/investorrelations adresinde mevcuttur.

Yatırımcılar ve kamuoyu, yatırımcı ilişkiler ekibini sosyal medya

platformu

Twitter‟dan

http://twitter.com/ErsteGroupIR

ve

Slideshare‟den

http://de.slideshare.net/Erste_Group

takip

edebilirler. Bu internet siteleri kullanıcılara Erste Grubuna ait en

son haberleri sosyal ağ üzerinden almalarına imkan vermektedir.

Erste Grubunun sosyal medya kanallarına ilişkin genel bilgileri

http://de.slideshare.net/Erste_Group adresinde bulabilirsiniz.

Ağustos ayının başlarında Erste Grubu, yatırımcı ve analistlere

sunulan ek bir hizmet sunarak, iPhone, iPad, ve Android ile

uyumlu ücretsiz Yatırımcı İlişkileri Uygulamasını devreye

sokmuştur. Bu uygulama kullanıcıların Erste Grubu Bankası AG

hisse fiyatı bilgilerine, en son yatırımcı haberlerine, multimedya

dosyalarına, finansal rapor ve sunumlara ve de interaktif mali

takvim ile Yatırımcı İlişkiler ekibinin iletişim bilgilerine

erişmelerine ve dosyaları indirmelerine olanak sağlamaktadır. Bu

hizmet hakkında detaylı bilgiye ulaşmak ve dosyaları indirmek için

http://www.erstegroup.com/en/investors/IR_App adresini ziyaret

edebilirsiniz.

Haziran ayının sonunda Erste Grubunun yatırımcı ilişkiler ekibi

üst üste ikinci sene en iyi yatırımcı ilişkiler performansına sahip

Avusturya şirketi seçilmiştir. IR Magazin tarafından

gerçekleştirilen ankete hem alış hem de satış tarafında yer alan

700‟den fazla analist katılmıştır. Anketin sonucu, yatırımcı

ilişkiler ekibinin “yatırımcılar ile şeffaf ve etkin iletişim en önemli

önceliğimizdir” ilkesine odaklanarak gerçekleştirdiği başarılı

performasını etkileyici bir şekilde ortaya koymuştur.

Analist tavsiyeleri

2012 yılı boyunca 26 analist tarafından Erste Grubu hakkında, bir

adet başlangıç kapsam analizi dahil, dönemsel araştırma raporları

çıkarılmıştır. Erste Grup Bankası AG hissesi aşağıda belirtilen

ulusal ve uluslararası firmalardaki mali analistler tarafından takip

edilmektedir: Atlantik Ft, Autonomous, Bank of America

Merrill Lynch, Barclays, Berenberg, Citigroup, Concorde,

Credit Suisse, Cyrrus, Deutsche Bank, Exane BNP Paribas,

Goldman Sachs, HSBC, ING, JP Morgan, KBW, Kepler,

Macquarie, Mediobanca, Morgan Stanley, Nomura, RCB,

SocGen, UBS, VTB Capital, ve Wood. Sene sonu itibari ile

analistlerin %54‟ü al tavsiyesi vermiş (2011: %46); %38‟i Erste

Grubu hissesini nötr olarak derecelendirmiş (2011: %42); %8‟i ise

sat tavsiyesi vermiştir (2011: %12). Ortalame hedef fiyat Euro

22.32‟dir. Erste Grubu hissesine ait yayımlanan analist

beklentilerine

ilişkin

en

son

güncellemelere

http://www.erstegroup.com/en/Investors/Share/AnalystEstimates

adresinden ulaşabilirsiniz.

9

Strateji

Tarihsel bir ilke: müşteri ihtiyaçlarına hizmet etmek

Orta Avrupanın ilk tasarruf bankası olarak 1819 yılında

kurulmasından bu yana Erste Grubu reel ekonomiye odaklı bir iş

stratejisi benimsemektedir. Uyguladığı iş modeli sadece finansal

değil aynı zamanda ekolojik ve sosyal amaçları da kapsayarak

topluma karşı olan sorumluluklarını yansıtmaktadır. Bu stratejik

konumlandırma ne Erste Grubu 1997 senesinde halka arz

edildiğinde ne de bankacılık sektörüne yönelik düzenleyici ve

politik müdahaleler arttığında değişmemiştir. Tam aksine son

yıllarda yaşanan gelişmeler bu stratejinin doğruluğunu ortaya

koyarak, Avusturya, Orta Avrupa ve Avrupa Birliğinin doğu

bölgesindeki bireylere, işletmelere ve kamu sektörüne

sürdürülebilir bazda bankacılık hizmeti sunmayı hedefleyen Erste

Grubunun ana faaliyetlerine daha da kuvvetle odaklanmasını

sağlamıştır. Erste Grubunu faaliyetleri reel ekonomiye odaklı

olmayan yatırım bankalarından ve diğer bankalardan farklılaştıran

budur.

Hem mevduat toplamaya ve bireysel kredi vermeye odaklı bir

tasarruf bankası hem de ekonominin tüm sektörlerine bankacılık

hizmeti sunan uluslararası bir banka olarak operasyonlarımız

arttıkça ana faaliyetlerimizde aynı şekilde gelişmektedir.

Elektronik bankacılığın ve dijital dağıtım kanallarının artan

önemine paralel olarak, müşterilerimizle şubelerimizde

yaptığımız doğrudan temasları ön planda tutmanın yanısıra,

müşterilerimizin beklentilerini daha etkin şekilde karşılayabilme

adına teknolojik gelişmelere ve yeniliklere de ağırlık

vermekteyiz.

Ana faaliyetlerimiz, bireylere hizmet vermedeki geleneksel güçlü

yönümüze ilaveten, finansman, yatırım, riskden korunma

aktiviteleri ve uluslararası sermaye piyasalarına erişim ile ilgili

hususlarda kurumsal müşterilerimize destek ve danışmanlık

hizmetlerinin sunumunu da içermektedir. Likiditemizin belli bir

kısmını ana faaliyet bölgelerimizde ihraç edilen devlet

tahvillerine yatırarak kamu sektörü finansmanı sağlanması da ana

faaliyetlerimiz arasındadır. Müşteri işlemlerimizde oluşan kısavadeli likidite yönetim ihtiyaçlarını karşılamak üzere

bankalararası piyasada da faaliyetlerde bulunmaktayız.

Müşteri ilişkilerini kredi verme ve mevduat toplamanın ötesine

taşıyarak, hem müşterilerimiz hem de Erste Grubunun kendisine

faydalı olacak şekilde geliştirmek bizim için önemlidir ve

sürdürülebilir cazip koşullarda hizmet sunumunu ancak finansal

olarak güçlü bir banka sağlayabilir. Bundan dolayı bizler

müşterilerimizin ana bankası veya en azından bankacılık ilişkisi

içinde oldukları en önemli banka olmak adına gayret sarf

etmekteyiz.Bu sadece bireysel işkolumuz için değil aynı zamanda

10

büyük kurumsal ve gayrimenkul işkollarımız ile kamu kesiminde

hizmet vermekte olduğumuz kurumlar için de geçerlidir; Faaliyette

bulunduğumuz her ülke için de aynı şekilde uygulanmaktadır. Aktif

olduğumuz piyasaların çoğunda güçlü bir piyasa konumunda

olduğumuzdan ötürü bu amacımızı gerçekleştirecek vasıflara sahip

bulunmaktayız.

Ana Faaliyet Bölgemiz:

Avusturya ve Avrupa Birliğinin Doğu Kesimi

Erste Bank 1997 senesinde halk arz edildiğinde ana faaliyet

bölgemizi, Avrupanın en iyi yapısal dolayısıyla da uzun vadeli

büyüme potansiyelini sunan kısmı olan Avusturya ile Orta ve Doğu

Avrupa bölgesi olarak tanımladık. Orta ve Doğu Avrupa

ülkelerinin pek çoğu, sadece coğrafi yakınlıktan dolayı değil aynı

zamanda ortak kültürel mirasdan ötürü Avusturya ile özel bağlara

sahiptir. Her ne kadar paylaştıkları tarih Avrupanın II. Dünya

Savaşının ardından bölünmesi ile kesintiye uğrasada bu durum

1980lerin sonunda Komunist diktatör rejiminin devrilmesi ile

yeniden kurulmuştur. 20. yüzyılın başlarında, bugünün Çek

Cumhuriyeti, Macaristan gibi bölgeleri Avusturya‟dan ekonomik

olarak ileri hatta çok daha gelişmiş durumdaydılar. Bu durum

tasarruf bankacılığı felsefesi Orta Avrupa boyunca yayıldığından

bankacılık açısından da geçerli olmuştur. Ancak yıllarca sürdürülen

merkezi planlı ekonomi nedeniyle gelişme sınırlı kalmış; piyasa

ekonomisine geçilmesinin ardından büyüme ve bastırılmış

taleplerin karşılanmasına yönelik çok büyük bir potansiyel ortaya

çıkmıştır. Avrupa entegrasyonun doğması ve Avusturya‟daki sınırlı

büyüme imkanına rağmen Erste Grubu bu fırsatı değerlendirmiş,

1990ların sonlarından itibaren Avusturya‟ya komşu ülkelerdeki

tasarruf bankaları ile finansal kurumları satın almıştır.

Amacımız orta-uzun vade de Almanya ve Rusya arasındaki

bölgede lider banka olmaktır. Mevcut durumda, ana faaliyet

piyasalarımız olan - hepsi Avrupa Birliği üyesi - Avusturya, Çek

Cumhuriyeti, Slovakya, Macaristan ve Romanya‟da - ve de

2013‟ün ortasında Avrupa Birliğine katılacak olan Hırvatistan‟da

yaygın bir şube ağımız bulunmaktadır. İştiraklerimize yaptığımız

önemli yatırımların ardından bu ülkelerin çoğunda lider piyasa

konumu sahip olup, dolayısıyla organik büyümeye odaklandık.

Avrupa Birliğine aday ülke statüsüne sahip Sırbistan piyasasında

ise varlığımızı küçük ölçekli olarak sürdürmekteyiz; ancak

ülkenin Avrupa Birliğine entegrasyonunun ardından satın alımlar

veya organik büyüme ile buradaki faaliyetlermizi hızla büyütme

imkanımız bulunmaktadır.

CEO Mektubu | Yönetim Kurulu | Denetleme Kurulu Raporu | Sermaye Piyasaları | Strateji | Yönetim Raporu| Segmentler | Toplum | Müşteriler | Çalışanlar | Çevre | Kurumsal Yönetim | Finansal Tablolar

Ukrayna‟nın orta-vade de Avrupa Birliği üyeliğine ilişkin bir

girişimi bulunmadığından dolayı, Ukrayna‟yı ana faaliyet

bölgelerimiz arasında değerlendirmemekteyiz. Erste Grubu Aralık

2012‟de Erste Bank Ukrayna‟nın satışı için bir anlaşma

imzalamıştır. Söz konusu işlemin 2013‟ün ilk yarısında

tamamlanması beklenmektedir. Ana faaliyet piyasalarımıza

ilaveten, Slovenya, Karadağ, Bosna-Hersek, Makedonya ve

Moldovya‟da doğrudan ve dolaylı olarak azınlık ve çoğunluk

bazda banka iştiraklerimiz bulunmaktadır. Bu faaliyetlerimiz esas

olarak özel bankacılık ve kurumsal müşterilerimize hizmet sunumu

ile ilişkilidir. Sermaye piyasaları işlemlerimiz ile ilgili olarak da

Polonya,

Türkiye,

Almanya

ve

Londra‟da

ayriyeten

mevcudiyetimiz vardır. Uluslararası işkolumuz ise kredi verme ve

hazine operasyonlarını yürüten Londra, New York ve Hong Kong

şubelerimizi yönetmekte olup, stratejik görünümleri müşteri

işlemlerine odaklanacak şekilde değiştirilmiştir.

Erste Grubu’nun Stratejisi

Orta ve Doğu Avrupa’da MüĢteri Bankacılığı

AB’nin Doğu Kesimi

Perakende Bankacılık

Yerel mevduat ile

fonlanan yerel para

biriminden ipotek ve

tüketici kredilerine

odaklanma.

Yerel döviz mevduat

ile fonlandığı takdirde

döviz kredileri (RO &

HR).

Tasarruf ürünleri,

aktif yönetimi ve

emeklilik ürünleri.

Polonya için ileriye

dönük genişleme.

Kurumsal Bankacılık

Büyük ölçekli, yerel

kurumsal ve KOBİ

bankacılığı.

Sermaye piyasalarına

ve kurumsal

finansmana erişim

sağlamaya odaklı

danışmalık hizmetleri.

Finansamın ötesine

geçen kapsamlı

gayrimenkul işlemleri.

Polanya için ileriye

dönük genişleme.

Orta-Doğu Avrupa’ya odaklanma,diğer Avrupa’da sınırlı risk alımı

Sermaye Piyasaları

Müşteri-bazlı alımsatım faaliyetleri

dahil müşteri

işlemlerine

odaklanma.

Ana faaliyet

piyasalarına

ilaveten, kurumsal

müşterilere ve belirli

ürün grubuna odaklı

Polonya, Türkiye ve

Londra‟da varlık.

Kamu Kesimi

Ana faaliyet

piyasalarındaki

hükümet ve

belediyelerin altyapı

geliştirmelerine odaklı

finansmanı.

Sadece piyasayapıcılığına, likidite

veya bilanço yönetimi

nedenlerine dayalı

herhangi bir hükümet

tahvili mevcudu.

Bankalararası ĠĢlemler

Ana faaliyet

piyasalarında

faaliyette bulunan

bankalara

odaklanma.

Sadece likidite veya

bilanço yönetimi

nedenleriyle veya

müşteri işlemlerini

desteklemek

amacıyla alınacak

herhangi bir banka

riski.

Orta ve Doğu

Avrupa‟da

borçlanma ve

sermaye

piyasalarının

oluşturulması.

ĠĢ modelimiz ile oluĢturulan sürdürülebilirlik

İş

modelimizin

sürdürülebilirliği,

ekonomik

belirsizlik

zamanlarında yüksek risk maliyetlerini karşılayabilme imkanı

sağlayan ve ekonomik döngüler boyunca oluşan tutarlı faaliyet

performansımız ile ortaya çıkmaktadır. Biz de müşteri-odaklı bir

bankanın reel ekonomi için yapması gerekenleri tam anlamı ile

yerine getirerek değer yaratmaktayız: Mevduat sahiplerinden

toplanan paraları aileleri için bir ev almak isteyen bireylere veya

yatırım yapan, fikirleri hayata geçiren ve iş imkanı yaratan

finansman

kurumlarına

kredi

olarak

vermekteyiz.

Bu ilkemizden geçmişte meydana gelen herhangi bir sapma, ana

faaliyet alanlarımız arasında yer almayan işlemlerin azaltılması ve

ana işlemlerin yeniden tanımlanması ile kesin biçimde ortadan

kaldırılmıştır. Bu bağlamda, örneğin; döviz cinsinden geliri

olmayan veya döviz dalgalanmalarına karşı kendine diğer finansal

araçlar üzerinden risk koruması almayan müşterilere artık döviz

bazında kredi kullandırmıyoruz. Bu uygulama sonucunda

Avusturya ile Orta ve Doğu Avrupa ülkelerindeki bireysel

müşterilere döviz cinsinden kredi kullandırımımız artık son derece

düşük veya hiç bulunmamaktadır. Bu uygulamamızın dışında kalan

ülkeler, euro‟nun para birimi olarak yaygın şekilde kullanıldığı ve

müşterilerin sadece kredi kullanımlarını euro olarak değil,

mevduatlarının da çok büyük bir kısmını euro cinsinden yaptıkları

Hırvatistan ve Sırbistan‟dır.

11

Aynı sürdürülebilir yaklaşım likidite ve sermaye planlaması için de

uygulanmaktadır. Güçlü mevduat tabanımız sayesinde mükemmel

bir likidite pozisyonuna sahip bulunmaktayız.Ancak bu durum

ülkeler seviyesinde farklılıklar gösterebilmektedir: Çek

Cumhuriyeti ve Slovakya gibi ülkelerde mevduat fazlası oluşurken,

Macaristan ve Romanya‟da özellikle döviz cinsinden kredi

portföylerinin varlığından dolayı bunun tam tersi söz konusudur.

Bu doğrultuda amacımız öncelikle ilgili para birimleri bazında

mevduatları ve kredileri zaman içinde yeniden dengeye

oturtmaktır. Dolayısıyla, düzenleyici uygulamalara uygun biçimde

yerel sermaye piyasalarındaki yerel mevduatları ve fonlamaları

arttırmak üzere çalışmalara devam etmekteyiz.

STRATEJĠ DETAYLARI

Bankacılık operasyonlarımızın temelini Orta ve Doğu

Avrupa‟daki müşteri işlemlerimiz oluşturmaktadır. Tüm iş

alanlarımızda, özellikle de perakende ve kurumsal segmentlerde

coğrafi odağımız Orta Avrupa ve Avrupa Birliğinin doğu

bölgeleri olmakla birlikte, müşteri taleplerini mümkün olan en

etkin şekilde karşılayabilmek adına sermaye piyasaları ve

bankalararası faaliyetler ile kamu kesimi işlemleri biraz daha

geniş kapsamlı tanımlanmıştır.

Perakende Bankacılığı ĠĢlemleri

Bizim ana işimiz, kredi ve mevduat ürünlerinden yatırım

ürünlerine, cari hesaplardan kredi kartlarına kadar geniş bir

yelpaze

de

sunduğumuz

perakende

işlemlerimizdir.

Sermayemizin büyük kısmı bu işlemlerde kullanılmakta olup,

kazancımızın

büyük

kısmını

yaratmakta,

diğer

ana

faaliyetlerimizin çok büyük bölümünde kullanılan fonlar da

müşterilerimizin mevduatlarına dayanmaktadır. Perakende

bankacılığı gücümüzün bir göstergesi olup, ürün tekliflerimizi

oluştururken en öncelik verdiğimiz alandır. Bu aynı zamanda yeni

teknolojik gelişmelere ve yeniliklere olan odağımızı da

kapsamakta ve müşterilerimizin beklentilerini daha da etkin

şekilde karşılayabilmemize imkan vermektedir.

Perakende bankacılıkta sahip olduğumuz yetkinlik tarihsel

temellere dayanmaktadır. 1819 senesinde Viyanalı zengin

vatandaşlar Erste Grubunun atası olan, Orta Avrupa‟daki ilk

tasarruf bankasını kurmak üzere bağışlarda bulunmuşlardır.

12

Amaçları, güvenli birikim hesapları, ipotek kredileri gibi en temel

bankacılık hizmetlerini halkın çoğunluğuna sunulur hale

getirebilmektir.

Bugün ise ana faaliyet piyasalarımızda toplamda 17 milyon

müşteriye hizmet sunmakta ve 3,100 şube ile faaliyet

göstermekteyiz. Bunlara ilaveten internet ve telefon bankacılığı

gibi dağıtım kanallarını kullanmaktayız. Varlıklı özel

müşterilerimize, vakıflara ve derneklere Özel Bankacılık

çalışanlarımız tarafından hizmet verilmekte ve bu hedef grubun

ihtiyaçlarına özel hazırlanan ürün ve hizmetler sunulmaktadır.

Perakende bankacılığı bizim için pek çok nedenden ötürü

caziptir: Piyasa liderliği üzerine inşa edilen saygın iş temeli ile

çekici bir risk-getiri profili sunmaktadır; kendi kendini finanse

edebilme ilkesi, kolay ve çabuk anlaşılır yapıdaki geniş kapsamlı

ürün çeşitliliği ile yüksek çapraz-satış potensiyeline sahiptir.

Sadece geniş şube ağına sahip olan bir perakende banka yerel

para cinsinden kredi fonlamasını aynı yerel para cinsinden elde

ettiği mevduat ile yapabilir. Biz de benzer güce sahip

olduğumuzdan ileride de aynı iş modeline dayalı anlayışla daha

da güçlenerek faaliyetlerimize devam edeceğiz. Özetle,

perakende bankacılık modelimiz ekonomik olarak son derece

zorlu koşullarda bile sürdürülebilir ve mevduat-tabanlı büyümeyi

desteklemektedir.

Bir diğer pozitif unsur da perakende bankacılık faaliyetlerinin

ekonomik gelişmede değişik aşamalarda olan Avusturya, Çek

Cumhuriyeti, Romanya, Slovakya, Macaristan, Hırvatistan ve

Sırbistan gibi ülkeler arasında birbirinden farklılaşmasıdır.

Kurumsal Bankacılık ĠĢlemleri

Gelirlerimize önemli katkı sağlayan ikinci ana iş kolumuz ise

küçük ve orta ölçekli işletmeler, bölgesel ve çok uluslu gruplar ile

gayrimenkul şirketleri ile gerçekleştirdiğimiz işlemlerdir.

Amacımız bu müşteriler ile olan ilişkilerimizi kredi kullandırımının

çok ötesine taşımaktır. Özellikle ana faaliyet bölgemizde amacımız

kurumsal müşterilerin Erste Grubunu ana bankaları olarak

seçmelerini ve ödeme transferlerini bizim üzerimizden

geçirmelerini; ve en genel ifade ile Erste Grubunu her türlü

bankacılık hizmeti için ilk kontak noktası olarak tercih etmelerini

sağlamaktır.

CEO Mektubu | Yönetim Kurulu | Denetleme Kurulu Raporu | Sermaye Piyasaları | Strateji | Yönetim Raporu| Segmentler | Toplum | Müşteriler | Çalışanlar | Çevre | Kurumsal Yönetim | Finansal Tablolar

Farklı ihtiyaçlarına hizmet vermek üzere, küçük ve orta ölçekli

işletmelere şubelerimizde veya özel ticaret merkezlerinde, çokuluslu gruplara ise Grup Kurumsal ve Yatırım Bankacılığı bölümü

tarafından hizmet vermekteyiz. Bu uygulama sektöre özgü ve ürün

bazlı uzmanlığımızı, bölgesel ihtiyaçları ve yerel müşteri ilişkileri

yöneticilerimizin tecrübelerini anlayarak birleştirebilmemize

imkan tanımaktadır.

Basel 3 olarak da bilinen düzenleyici reform çalışmalarına paralel

olarak, kurumsal müşterilerimizi sermaye piyasaları işlemlerinde

desteklemek ve danışmanlık sunmak gittikçe önemli hale

gelmektedir. Bu faaliyetler kurumsal bankacılık aktivitelerimizin

ayrılmaz bir parçasını oluşturduğundan, biz de ana faaliyet

bölgemizde lider yatırım bankası olmak için odaklandık. Bu

stratejik hedefi gerçekleştirmek üzere 2007 senesinin başlarında

grubumuz bünyesinde ayrı bir iş bölümü olarak Sermaye

Piyasalarını kurduk.

Sermaye Piyasaları ĠĢlemleri

Müşteri-bazlı sermaye piyasaları faaliyetleri perakende ve

kurumsal müşterilerimize sunduğumuz geniş ürün ve hizmet

portföyümüzün her zaman bir parçası olmuş ve de olmaya

devam edecektir. Merkezi olarak yönetilen ve yerel bazda

yönlendirilen sermaye piyasaları operasyonlarımız, diğer iş

alanlarımızın sermaye piyasalarına ilişkin tüm işlemlerine destek

vermekte; bu sayede müşterilerimize finansal piyasalara

profesyonel erişim imkanı sunmaktadır. Bu kapsamda sermaye

piyasası faaliyetlerimizi müşterilerimiz ile finansal piyasalar

arasında kurduğumuz bir bağ olarak görmekteyiz. Ayrıca, ana

faaliyet bölgelerimizdeki kilit sermaye piyasaları oyuncularında

biri olarak, piyasa yapıcılığı, sermaya piyasası araştırması ve

ürün

yapılandırımı

gibi

önemli

fonksiyonları

da

gerçekleştirmekteyiz.

Bu iş alanında da çalışmalarımızın odağını müşterilerimizin

ihtiyaçları oluşturmaktadır: perakende kurumsal bankacılık

müşterilerimiz ile devlet kurumları ve finansal kuruluşlar.

Ülkeler arası organizasyon yapımız ve Orta ve Doğu

Avrupa‟daki güçlü ağımız sayesinde yerel piyasalar ve müşteri

ihtiyaçları hakkında derinlemesine bilgiye sahibiz. Sermaye

piyasası işlemlerimizde de perakende ve kurumsal işlemlerimiz

ile bağlantılı piyasalara konsantre olmaktayız: Avusturya, Çek

Cumhuriyeti, Slovakya, Romanya, Macaristan, Hırvatistan ve

Sırbistan. Kurumsal müşterilerimize Almanya, Polonya, Türkiye

ve Londra‟da kurduğumuz uzmanlaşmış özel ekipler ile bu

müşterilere özel tasarlanan ürün çeşitlerini sunmaktayız.

Faaliyette bulunduğumuz ülkelerin çoğunda yerel sermaye

piyasaları henüz Batı Avrupa veya Amerika Birleşik Devlerindeki

kadar gelişmemiştir. Bu da bu piyasaların bazılarında öncü

kurumlar arasında yer aldığımız anlamına gelmektedir. Bu

kapsamda Grup Piyasaları bölümüzün bir diğer stratejik hedefi de,

özellikle bankacılık işlemlerinin yerel fonlaması ile ilişkili yeni

düzenleyici kurallar dikkate alınarak, ana faaliyet bölgelerimizde

daha etkin sermaye piyasaları yaratmaktır.

Kamu Kesimi ĠĢlemleri

Güçlü mevduat tabanı iş modelimizin temel taşlarından bir

tanesidir. Faaliyet gösterdiğimiz ana piyasaların çoğunda müşteri

mevduatları kredi verme hacminin üstündedir. Bizde elimizde

bulunan bu fazla likiditenin bir kısmını bölgedeki kamu sektörü

kuruluşlarına finansman olarak kullandırmaktayız. Bu şekilde,

diğer unsurların yanı sıra, yapılması ihtiyaç arz eden kamu kesimi

yatırımlarına destek vermekteyiz. Kamu kesimi müşterilerimiz

öncelikle belediyeler, bölgesel kuruluşlar ve devletin kendisi olup,

bu müşterilerimizin sermaye piyasası işlemlerine, altyapı ve proje

finansmanlarına danışmanlık ve destek hizmeti de vermekteyiz.

Ayrıyeten, uluslarüstü kuruluşlar ile de işbirliği yapmaktayız.

Özellikle kamu-kesimi alanında kaynaklarımızı ana faaliyet

piyasalarımızda toplamaya ve de Orta ve Doğu Avrupa dışındaki

devletler tarafından ihraç edilen bonolara yaptığımız yatırımları

azaltmaya devam edeceğiz.

Yeterli ulaşım ve enerji altyapısı ile belediye hizmetleri uzun-vadeli

sürdürülebilir ekonomik büyüme için mutlak temel öngerekliliklerdir. Dolayısıyla, altyapı finansmanı ile bununla ilişkili

tüm finansal hizmetlere son derece önem vermekteyiz.. Avrupa

Birliği, 2007 ile 2013 seneleri arasında Çek Cumhuriyeti, Slovakya,

Hırvatistan, Macaristan ve Romanya‟ya geniş bir Avrupa kredi

programı kapsamında yaklaşık Euro 100 milyar kredi imkanı

sağlamıştır. Bu bağlamda Romanya‟nın altyapı gelişmesi için

üstlendiğimiz taahhütümüzü belirtmekte fayda bulunmaktadır.

Romanya‟da bulunan iştirakimiz Banca Comercială Română (BCR)

tüm sektörlerin önemli konumdaki şirketlerine finansman

sağlayarak gerekli altyapı yatırımlarına destek vermektedir.

Bankalararası ĠĢlemler

Bankalararası işlemler iş modelimizin vazgeçilmez bir parçasını

oluşturmakta ve müşteri işlemlerimizde ihtiyaç duyulan likiditenin

sağlanmasında stratejik fonksiyon taşımaktadır. Bu işlemler, genel

olarak, kısa-vadeli borçlanma ile likit fonların bankalar arası

piyasada plase edilmesini içermektedir.

13

ORTA VE DOĞU AVRUPADA UZUN-VADELĠ

BÜYÜME EĞĠLĠMLERĠ

Finansal ve ekonomik kriz Orta ve Doğu Avrupa ülkelerinin

ekonomik farkı azaltma sürecini yavaşlatsa da, temelde yatan

ekonomilerin yakınlaştırılması eğilimi hız kesmeden devam

etmektedir. Bu farkı yaratan nedenlerden bir tanesi bölge

ekonomisinin yaklaşık yarım asır boyunca komünist rejim

tarafından yanlış yönetilmesi, diğer taraftan da bankacılık

faaliyetlerinin söz konusu süre zarfında genel itibari ile hiç

mevcut olmamasıdır. Bunların yanı sıra, Orta ve Doğu Avrupa

ülkelerinin çoğundaki insan kaynağı Batı Avrupa ülkelerindeki

insan kaynağına neredeyse eşdeğer konumda olup, ancak

batıdaki refah ülkelerinin uzun-vadeli pahalı maliyetleri ile

mücadele etmelerini gerektirmeyen ve oldukça esnek

sayılabilinecek işçi piyasalarına sahiptirler. Bu avantajlar –

ortalama bazda – son derece rekabetçi olan, işgücü verimliliğine

ile karşılaşırıldığında ise oldukça düşük seviyedeki ücret ve

maaş maliyetlerinden ve de yatırımcı-dostu vergi ve sosyal

sisteminden faydalanan ihracat sektörleri ile desteklenmektedir.

Dolayısıyla bu ülkelerin, her ne kadar hızlı büyüme eğilimleri

ekonomik durgunluk dönemlerinde sekteye uğrayacak veya

uzun-vadeli sürdürülebilir büyüme yönünde zaman zaman

gerileme gösterecek olsa da; önümüzdeki 15 ile 20 yıllık süre

zarfında Batı Avrupa ülkelerine kıyasla çok daha hızlı büyüme

gösterecekleri beklenmektedir.

Orta ve Doğu Avrupa ülkeleri ile gelişmiş ekonomiler arasında

yapılan kişi-başına borçlanma seviyelerine ilişkin bir çalışma

bugün bile bu piyasalar arasında büyük farklar olduğunu

göstermektedir. Çek Cumhuriyeti, Slovakya gibi ülkelerin yanı

sıra Macaristan‟ın ve Hırvatistan‟ın da Avusturya ile Batı

Avrupa‟nın – kişi başı kredi kullanımı seviyelerine – ulaşmak

adına uzun yıllara ihtiyaçları vardır; ve bu ülkeler Batı genelinde

yaygın olan borçlanma seviyelerinden oldukça uzaktadır.

Sırbistan ve Romanya‟da oluşan farklılık ise daha da göze

çarpmaktadır: borçlanma seviyeleri ile özellikle konut kredileri

gelişmiş ekonomilere kıyasla son derece düşük düzeylerdedir.

Son yıllarda yaşanan gelişmeler kabul edilebilir borçlanma

seviyelerinin ne olması gerektiği hususunda yeniden

değerlendirmeler yapılması gerekliliğini ortaya çıkarsa da ve Orta

ve Doğu Avrupa‟ya yapılan plasmanlar sadece kademeli bir artış

göstersede bizler sürdürülebilir ekonomik büyüme ile desteklenen

kredi artışının yakın zamanda tırmanış gösteren kısa-vadeli bir

süreçten ziyade uzun soluklu kalıcı bir eğilim olduğuna kuvvetle

inanmaktayız.

Orta ve Doğu Avrupa

MüĢteri kredileri/kiĢi baĢı (2012) - Euro bin bazında

42

38.2

36

30

24

ORTA VE DOĞU AVRUPADA

BANKACILIĞA DAĠR BÜYÜME

18

5.5

2.5

0

8.9

2.3

8.8

6.8

Avusturya

Faaliyette bulunduğumuz ülkelerin çoğunda modern bankacılık

hizmetleri – mevduat işlemleri hariç– genel olarak bir kaç yıl

öncesine kadar bilinmemekteydi. Kredi verme tarafında ise bu

durum yüksek nominal ve reel faizlerden ve de harcanabilir

gelirlerin konut kredilerinde büyümeyi destekleyemeyen

seviyelerde olmasından kaynaklanmaktaydı. Kamu kesiminin

yoğun hakimiyetinden dolayı sağlıklı bir rekabet ortamı

gelişmemişti. Bütün bunlar yakın yıllarda yaşananlar ile tamamen

değişti. Mevcut durumda bu ülkelerin pek çoğunda faiz oranları

yakınlaşma süreçlerine devam etmekte veya euro seviyelerine

halihazırda geçmiş durumdadır. Harcanabilir gelirler gayrisafi

yurtiçi hasıla rakamlarının artması ile güçlü bir yükseliş

sergilemektedir. Önceden devlet kontrolünde bulunan kamu

bankalarının çoğu ürün geliştirebilecek ve rekabeti teşvik

edebilecek stratejik yatırımcılara satılmıştır. Yakın zamanda

yaşanan ekonomik yavaşlamanın Orta ve Doğu Avrupa bankacılık

piyasasına olan geçici negatif yansımalarına rağmen bütün bu

faktörler ileriye dönük gelişmelerin arkasındaki itici güç olacakdır.

14

Çek Cum.

Hırvatist

an

Slovakya

Macarista

n

Romanya

Sırbistan

Kaynak: Yerel Merkez Bankaları, Erste Grubu

Varlık Yönetimi

Müşterilerin refah seviyeleri arttıkça, kapsamlı bankacılık

hizmetlerimiz ve de varlık yönetimi faaliyetlerimiz ile desteklenen

varlık yönetimi uzun-vadeli büyümenin kaynaklarından biri

olacaktır. Mevcut durumda, Avusturya‟daki %21.6 oranındaki

piyasa payımız ve buna dayanan tecrübelerimiz ile faaliyette

bulunduğumuz Orta ve Doğu Avrupa piyasalarındaki varlık

yönetimi işlemlerinde hakim banka konumundayız. Orta ve Doğu

Avrupa‟da %14 ile %36 arasında piyasa paylarına sahibiz.

CEO Mektubu | Yönetim Kurulu | Denetleme Kurulu Raporu | Sermaye Piyasaları | Strateji | Yönetim Raporu| Segmentler | Toplum | Müşteriler | Çalışanlar | Çevre | Kurumsal Yönetim | Finansal Tablolar

.

.

Orta & Doğu Avrupa-Fonlar/KiĢi BaĢı (2012) - EUR bin

20

.

.

.

.

.

.

.

.

.

.

.

.

.

Varlık yönetiminin büyüme dinamikleri, büyümenin ancak

ekonomik gelişmenin ilerleyen safhalarında farkedilir hale

gelmesinden ötürü, standart bankacılık ürünlerinde görülen

dinamiklerden temel olarak farklılaşmaktadır. Avusturya‟daki

geçmiş tecrübelerimize dayanarak; varlık yönetiminin ancak kişi

başı gayri safi milli hasılanın nominal bazda Euro 10.000 tutarını

önemli ölçüde aşmasından itibaren kritik bir hacime ulaşmasını

bekleyebiliriz. Faaliyette bulunduğumuz ana piyasların çoğunda,

özellikle Çek Cumhuriyeti, Slovakya, Macaristan ve

Hırvatistan‟da, bu seviye ya aşılmış ya da aşılmaya son derece

yakın durumdadır. Bu seviyede temel tüketim ihtiyaçlarının

karşılandığını ve geleceğe dönük planlamaların ancak

başlayabildiğini düşünmekteyiz. Yavaş şekilde toparlanan

ekonomi varlık yönetimi aktivitelerinin kısa-vadeli büyüme

potansiyelini daraltmakla, ekonomik olarak zor süreçlerde

müşteriler güvenli yatırımlara öncelik vermekte ve yatırımlarını

yaparken mevduat ile yatırım/emeklilik fonlarını tercih

etmektedirler. Ancak uzun vade de varlık yönetimi Orta ve Doğu

Avrupa‟da yüksek potansiyel sunmakta ve biz de bu potansiyeli

geliştirmek

adına

mükemmel

bir

şekilde

kendimizi

konumlandırmaktayız.

17.1

15

10

5

1.2

0.9

0.8

0.5

0.1

0.0

0

Avusturya

Macaristan

Çek C.

Slovakya

Hırvatistan

Romanya

Sırbistan

Kaynak: Yerel Fon Yönetimi Birliği, Erste Grubu

MÜġTERĠ ĠġLEMLERĠMĠZDE SÜREKLĠ

GELĠġĠM

Orta ve Doğu Avrupa‟yı geleneksel bankacılık ile varlık yönetimi

alanlarında uzun-vade de ortalamanın üzerinde büyüme

potansiyeline sahip bir bölge olarak değerlendirmekteyiz.Erste

Grubunun, Polonya haricinde, Avrupa Birliğinin doğusundaki

önemli ülkelerin hepsinde mevcudiyeti bulunmaktadır. Çek

Cumhuriyeti, Slovakya ve Romanya‟daki yerel banka

iştiraklerimiz bu ülkelerin piyasa liderleridirler. Macaristan ve

Hırvatistan‟da ise ilk üç banka arasında yer almaktayız.

Sırbistan‟da ise küçük bir piyasa payına sahibiz. Erste Grubunun

geleceğe dönük gelişimi, Polonya için planan orta-vadeli

genişleme istisna olmak üzere, esas itibari ile organik bazlı

büyüme şeklinde olacaktır.

Temel yetkinlik ve kuvvetli olduğumuz alanlara daha fazla

odaklanabilmek amacıyla sigorta işlemlerimizin tamamını 2008

senesinde Viyana Sigorta Grubuna sattık.Viyana Sigorta Grubu

ile yaptığımız uzun vadeli dağıtım anlaşması sayesinde halen

sigorta ürünlerine olan talepde yaşanacak artıştan faydalanma

imkanına sahibiz.

15

Yönetim Raporu

2012 YILINDA EKONOMĠK ORTAM

Düşüşe geçen ekonomik büyüme, euro bölgesinin geleceğine dair

belirsizlikler, Amerika Birleşik Devletleri, Japonya, İspanya,

Yunanistan ve Fransa gibi ülkelerde yapılacak çok önemli politik

seçimler ile Amerika Birleşik Devletlerinin mali uçurumu 2012

yılında küresel makroekonomik gelişmeleri etkileyen belli başlı

unsurlardır. Yavaşlayan ekonomik büyüme, 2012 durgunluğa

giren gelişmiş ülkelerin sayıları arttıkça daha da yavaşlamıştır.

Ağır borç sıkıntısı altındaki devletler, yüksek işsizlik, mali kemer

sıkma tedbirleri, zayıflayan toplam talep, yüksek kamu borç yükü

ve kırılgan mali sektörden etkilenerek daha da derin bir

durgunluğa sürüklenmişlerdir. Büyüme, gelişmekte olan ülkeler

ile geçiş sürecindeki ekonomilerde de yavaşlamıştır. Yıl boyunca

sürekli gündemde olan euro bölgesinin dağılma riski 2012

ekonomisini etkileyen faktörler arasındadır. Bunlara ilaveten

Yunanistan ile ilgili endişeler, ülkedeki genel seçim ve ardıarkası gelmeyen kurtarma paketi müzakereleri ekonomik

gelişmelerde odak noktası olmuştur. Nihayetinde, 2012 ikinci

yarısında, Amerika Birleşik Devletlerinin yaşadığı mali uçurum,

konu çözüme kavuşturulana kadar finansal piyasaları etkilemeye

devam etmiştir.

ABD ekonomisi 2012 yılında olumlu yönde ilerlemiş, GSYİH

%2 artmış ve aylık bazda yaklaşık 150.000 tarımdışı istihdam

yaratmıştır. Şirketler nezdinde durum ise yıl boyunca dalgalı ve

sorunlu bir seyir izlemiş, mali uçurumun yarattığı belirsizlik

yatırımları erteletmiştir. Net ihracat büyümeyi destekleyecek bir

unsur olamamıştır. Bunlara rağmen işgücü piyasası ile (FED‟in

ipoteğe dayalı menkul kıymetleri satın alması ile sonradan

hareketlenen) konut piyasasındaki düzelme hanehalkının finansal

durumunu destekleyip, kendilerine olan güvenini arttırarak

tüketim ile tasarruf eğilimine katkı sağlamıştır. Diğer taraftdan

Asya, özellikle Çin ile Hindistan sayesinde, Avrupa ve ABD‟ye

göre ekonomik büyümede daha iyi performans göstermiş;

Japonya ekonomisi, 2011‟deki deprem kaynaklı felaket sonrası

toparlanma ve kalkınma çalışmaları ile önceki yıla nazaran

büyüme kaydetmiş, Japon hükümeti özel tüketimi canlandırmak

amacıyla çeşitli girişimlerde bulunmuştur. Öte yandan euro

bölgesi 2012‟de orta seviyede bir durgunluğa girmiştir. Mali

Birliğin istikrarına ilişkin şüpheler her ne kadar Avrupa Merkez

Bankasının bono satınalım (Karşılıksız Parasal İşlemler)

programı ile Uzun Vadeli Yeniden Finansman Operasyonlarını

başlatması ile hafiflesede, bu önlemler reel ekonomiyi 2012

süresince

tam

anlamıyla

desteklemeye

yetmemiştir.

16

Yaşanmakta olan borç krizi çevre ülkeleride etkilemeye devam

ederek Avrupanın önde gelen ülkeleri Almanya ve Fransa

üzerinde yoğunlaşmıştır. Sonuç itibari ile dünya ekonomisi

2011‟deki %3.8 büyümenin ardından 2012 yılında %3.2

büyümüştür.

Avusturya, 2012 senesinde makroekonomisinde yaşadığı

yavaşlamaya rağmen Avrupa Birliği içinde en başarılı ülkelerden

biri olmaya devam etmiştir. Avusturya, uzun vadeli istikrarı, hem

rekabetçi hem de çeşitliliğe sahip ekonomisi ve de ihtiyatlı

finansal kaynak yönetimi sayesinde üç önemli kredi