2016 FA ALİYET RAPORU

4 4 YILLIK DENEYİM

36 ÜLKE

100 MİLYON MÜŞTERİ

AVRUPA , ASYA VE L ATIN AMERIK A BAŞTA OLMAK

ÜZERE 36 ÜLKEDE 100 MILYON MÜŞTERIYE

HIZME T VEREN DE V BIR GRUBUN PARÇ ASIYIZ.

HER GÜN BÜYÜYEN BIR YAPI OL AR AK ,

HER GÜN BIR A Z DAHA K AYBE T TIĞIMIZ BUZULL AR A

DIKK AT ÇEKIYORUZ.

“BUZUL HAFIZ ASI PROJESI”NI

DESTEKLIYORUZ.

BNP PARIBAS CARDIF

BUZUL HAFIZ ASI PRO JESİ

BNP PARIBAS VAKFI, DESTEKLEDIĞI BUZUL HAFIZ ASI PROJESI ILE

IKLIM DEĞIŞIKLIĞI NEDENIYLE YOK OLMA TEHDIDI ALTINDAKI

BUZULL ARDAN KESITLER TOPL ANAR AK ANTARK TIK A’DAKI

CONCORDIA ÜSSÜNDE DEPOL ANMASINA

K ATKIDA BULUNUYOR.

Sunuş ve Yönetim | 7

BNP Pariba s Cardif 2016 Faaliyet Raporu

01

SUNUŞ VE YÖNETİM

08 BNP Paribas Grup Hakkında

10 Kısaca BNP Paribas Cardif

12 BNP Paribas Cardif Türkiye

14 Vizyon, Misyon, Strateji ve Değerler

16 Tarihsel Gelişim

18 Yönetim Kurulu Başkanı Mesajı

20 Yönetim Kurulu Üyeleri

22 Genel Müdür Mesajı

24 Üst Yönetim

26 İç Denetim Birimi

27 Ortaklık Yapısı

02

SİGORTA SEKTÖRÜ

30 2016 Dünya ve Türkiye

Ekonomisindeki Gelişmeler

32 2016 Türkiye Sigorta Sektörüne Genel Bakış

04

KURUMSAL YÖNETİM UYGULAMALARIMIZ

03

FAALIYETLERIMIZ

36 Finansal Göstergeler

38 İş Ortaklıkları Kanalı

40 Banka Sigortacılığı Kanalı

42 Acente Kanalı

44Pazarlama

46 Müşteri İletişim Merkezi ve

Şikâyet Birimi

48 Bireysel Emeklilik Yatırım Fonları Performansı

52

56

58

60

İnsan Kaynakları Uygulamaları

Organizasyon Şeması

İç İletişim ve Kurum Kültürü

Özet Yönetim Kurulu Raporları

05

FİNANSAL BİLGİLER

66

70

70

71

72

74

75

78

79

80

83

2016 Yılı Faaliyet Raporu Uygunluk Beyanları

İç Denetim

İç Kontrol

Mali Durum/Kârlılık ve Tazminat Ödeme Gücüne İlişkin Değerlendirmeler

Risk Yönetimi Uygulama ve Politikaları

İlişkili Şirket İşlemleri

Beş Yıllık Özet Finansal Göstergeler

Kâr Dağıtım Politikası

İdari ve Adli Yaptırımlara İlişkin Açıklamalar

Bağımsız Denetim Raporları

31 Aralık 2016 Tarihi İtibarıyla Hazırlanan Finansal Tablolar ve Bağımsız

Denetçi Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

İÇİNDEKİLER

01

YÜKSEKLERE

BAKIYORUZ

01

SUNUŞ VE

YÖNETİM

BNP PARIBAS; FRANSA, BELÇIKA, İTALYA VE LÜKSEMBURG’DAN OLUŞAN DÖRT

GELIŞMIŞ “YURT IÇI” PAZARINDAKI GÜÇLÜ KONUMU VE 74 ÜLKEDEKI VARLIĞIYLA

COĞRAFI TABANI GENIŞ BIR KURULUŞTUR.

BNP Paribas’nın ana misyonu, müşterileri ile uzun vadeli ilişkiler kurarak

onlara hizmet vermek, kişisel ve mesleki projelerinde başarıya ulaşmaları

için onlara destek sağlamaktır.

74

ÜLK EDE

- 190.000

BNP Paribas, uluslararası çapta faaliyet gösteren, Avrupa’nın lider

bankalarından biridir. BNP Paribas güçlü perakende bankacılık faaliyetlerinin

yanı sıra, sektöründe önemli bir rol oynayan kurumsal bankacılık ve yatırım

bankacılığı akımlarında yatırım çözümleri sunmaktadır.

Sunuş ve Yönetim | 11

Sunuş ve Yönetim | 10

BNP PARIBAS

GRUP HAKKINDA

Yatırım Çözümleri

Altmışı aşkın ülkede varlık gösteren Yatırım Çözümleri Birimi, yatırımcılara

yönelik sigorta, tasarruf yönetimi hizmetleri, emlak hizmetleri ve teknik

hizmetler sunmaktadır. Yatırım Çözümleri, Grubun diğer faaliyetlerinden

yararlanan müşteriler için, yenilikçi ürünler ve hizmetler geliştirirken aynı

zamanda kendi dağıtım kanallarına da sahiptir. BNP Paribas, sermaye

konusunda önemli ölçüde sıkılaşan düzenleme gereklilikleri çerçevesinde,

tüm misyonlarını yerine getirmek üzere, sahip olduğu sermaye büyüklüğünü

2009 ve 2012 yılları arasında iki kat artırmıştır. BNP Paribas, finansal gücünü

ve müşterilerinin kredi taleplerine yanıt verme yetisini pekiştirmek amacıyla,

hissedarlarına düzenli olarak ödeme yaparken, aynı zamanda kârlarının büyük

bir bölümünü her yıl yeniden yatırım yapmak üzere kullanmaktadır.

3 BÜYÜK

FAALIYET ALANINDA

SINIRLARI AŞAN GÜVEN

Ç A LIŞ A N

için onlara destek sağlamaktır. Banka, bireyleri günlük finansman ve tasarruf

yönetimleri konusunda desteklerken aynı zamanda da her ölçekten şirket ve

kurumun tercih edilen ortağı olma niteliğini taşımaktadır.

BNP Paribas Grubu, Fransa, Belçika, İtalya ve Lüksemburg olmak üzere dört

gelişmiş Avrupa ülkesinden oluşan iç pazarda tüketici finansmanı alanında

liderdir. 74 ülkedeki varlığıyla 146 bini Avrupa’da olmak üzere toplam 190 bin

çalışanı ile dünyadaki en büyük uluslararası ağlardan birine sahiptir. Bütün

işkollarıyla Avrupa’nın her yerinde faaliyet gösteren Grup, bireysel bankacılık

modeliyle Akdeniz, Türkiye, Doğu Avrupa ve ABD’nin batısında geniş bir

alanda faaliyet göstermektedir. Kurumsal Bankacılık ve Uluslararası Finansal

Hizmetler alanında ise Avrupa’da lider, Amerika’da ve Pasifik Asya ülkelerinde

de güçlü konumdadır.

BNP Paribas’nın ana misyonu, müşterileri ile uzun vadeli ilişkiler kurarak

onlara hizmet vermek, kişisel ve mesleki projelerinde başarıya ulaşmaları

Bireysel Bankacılık

Grubun faaliyetlerinin yarısından fazlasını teşkil eden Bireysel Bankacılık,

yerel kültür ve yerel ekonomi konusunda uzman ekipleriyle, bulundukları

pazarda köklü bir yere sahip, çok kanallı ve yakın ilişkiler üzerine kurulan

şube ağlarından (şubeler, internet bankacılığı, mobil bankacılık) oluşmaktadır.

Bireysel Bankacılık, toplanan tasarrufların tamamını bireylere, kurumlara,

derneklere vb. yönelik kredi işlemlerine ayıran bankacılık koludur. Bu

faaliyetlerinin yanı sıra Grup, aynı zamanda ticareti ve sanayicileri

desteklemeye yönelik tüketici kredisi, ofis ve ekipman kiralama ile araç

kiralama gibi bireysel bankacılık hizmetleri de geliştirmektedir.

Kurumsal ve Yatırım Bankacılığı

Kurumsal ve Yatırım Bankacılığı, BNP Paribas’nın dünya genelinde faaliyet

gösterdiği bir alandır. Sigorta şirketleri, hükümetler, bankalar ve yatırım

şirketleri gibi KOBİ’ler ile büyük ölçekli şirketlerden oluşan müşterileri ile

uzun vadeli stratejik ortaklıklar kurmayı amaçlamaktadır. Grup, müşterilerine,

gelişim stratejilerinde olduğu kadar günlük finans akışlarının yönetilmesinde

de destek olmaktadır. Kurumsal ve Yatırım Bankacılığı, sermaye piyasaları

aracılığı ile destek olma dâhil, müşterilerinin finansal, yatırım ve risk yönetimi

ihtiyaçlarına danışmanlık ederek cevap vermektedir.

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

Üç Temel Faaliyet Alanı

BNP Paribas, 2000 yılında Avrupa’nın en önemli iki finans kurumu olan

ve geçmişleri 19. yüzyılın başlarına dayanan BNP ve Paribas şirketlerinin

birleşmesiyle kurulmuştur. Güçlü hizmet geleneği ile hareket eden BNP

Paribas, aynı zamanda değişmekte olan dünyanın bankası olma hedefini de

taşımaktadır. Zaman içerisinde, müşteri nezdinde oluşturduğu güven, BNP

Paribas’nın temel sermayesini oluşturmaktadır.

Sunuş ve Yönetim | 13

Sunuş ve Yönetim | 12

KISACA

BNP PARIBAS CARDIF

KREDI SIGORTACILIĞINDA UZMAN BNP PARIBAS CARDIF, BU ALANDAKI ÜRÜN YELPAZESINI

GENIŞLETMEK IÇIN DÜNYA EKONOMISINDEKI TRENDLERI AKILLI BIR BIÇIMDE ÖNGÖRMEKTEDIR.

MÜŞTERILERIMIZI DAHA IYI

TANIYARAK ONLARA DAHA IYI

HIZMET VERIYORUZ.

Kredi sigortacılığında uzman BNP Paribas Cardif, bu alandaki ürün yelpazesini

genişletmek için dünya ekonomisindeki trendleri akıllı bir biçimde öngörmektedir.

Sahip olduğu koruma ürünleri ile kişileri teminat altına almakta ve ayrıca bütçeler,

gelir ve kredi kartları için koruma sağlamaktadır.

BNP Paribas Cardif, dünyanın en güçlü altı bankasından biri olan BNP

Paribas’nın sigorta çözümlerini sunan birimidir. 36 ülkede, 10 bin çalışanı ile

farklı kanallar aracılığıyla 100 milyon müşteriye ürün ve hizmetlerini sunan

BNP Paribas Cardif, 2016 yılında da büyümesini sürdürerek kredi koruma

sigortalarında dünya lideri olmuştur. 2016 yılında %57’si Fransa dışından

olmak üzere toplam 27,1 milyar avro brüt yazılan prim üretimine ulaşmıştır.

Şirket’in vergi öncesi net kârı 2015 yılına oranla %2,8 artışla 1,4 milyar

avro olarak gerçekleşmiştir. Yönetilen varlık tutarı ise %5,1 oranında artış

göstererek, 226 milyar avroya ulaşmıştır.

BNP Paribas Cardif’in başarısı sahip olduğu yenilikçi iş modeline

dayanmaktadır. BNP Paribas Cardif ürünlerini etkin bir şekilde geliştirmek ve

dağıtmak için BNP Paribas Bankacılık Grubu, İş Ortaklıkları ve Dijital & Acente

olmak üzere üç ana kanal ve Müşteri İletişim Merkezi aracılığıyla hizmet

vermektedir.

BNP Paribas Bankacılık Grubu, şubeler ve iştirakleri aracılığıyla; İş

Ortaklıkları, diğer bankalar, finans kurumları, tüketici ve kredi şirketleri,

otomobil üreticilerinin kredi veren bağlı kuruluşları, perakende zincirleri ve

diğer ortaklar aracılığıyla; Dijital & Acente ise internet ve sigorta acenteleri

aracılığıyla dağıtım yapan kanallardır. BNP Paribas Cardif bu ortaklarla

çok yakın çalışmakta ve onlarla karşılıklı güvene dayalı güçlü iş birlikleri

geliştirmektedir. Bu sayede iş ortaklarının yöntemleri ve müşterileri

hakkında derin bilgi edinebilmektedir. Dağıtım kanallarının satış süreçlerine

sorunsuz biçimde entegre olan BNP Paribas Cardif, müşterilerinin ihtiyaç ve

beklentilerini en iyi karşılayacak çözümlerin sunulmasını sağlamaktadır.

Kredi sigortacılığında uzman BNP Paribas Cardif, bu alandaki ürün

yelpazesini genişletmek için dünya ekonomisindeki trendleri akıllı bir biçimde

öngörmektedir. Sahip olduğu koruma ürünleri ile kişileri teminat altına

almakta ve ayrıca bütçeler, gelir ve kredi kartları için koruma sağlamaktadır.

BNP Paribas Cardif’in sunduğu tasarruf çözümleri ise bireylerin birikimlerini

büyütmesine, emeklilik için plan yapmasına imkân vermektedir. BNP Paribas

Cardif, hizmetlerine artı değer katacak doğru zamanlamaları belirlemek

amacıyla satış noktaları, Müşteri İletişim Merkezi ve internet dâhil müşteri

deneyiminin her adımını analiz etmektedir. Yapılan bu analiz çalışmalarının

bir sonucu olarak da BNP Paribas Cardif, 2012 yılında pazarlama stratejisini

değiştirerek ürün uzmanlığı odaklı iş modelinden müşteri odaklı iş modeline

geçiş yapmıştır.

BNP Paribas Cardif, “Müşterilerimizi daha iyi sigortalıyoruz çünkü onları

daha iyi tanıyoruz.” anlayışı ile hareket etmektedir. BNP Paribas Cardif’in

global varlığı ortakların yerel ve global yönetimini kolaylaştıran entegre

bilgi sistemleri ve platformlarla desteklenmektedir. Dahası, bu organizasyon

başarılı ürünlerin farklı ülkelerde veya piyasa segmentlerinde verimli bir

şekilde uygulanmasına imkân vermektedir. BNP Paribas Cardif’in taahhüdü

bu anlamda mükemmel bir yalınlıkla şu şekilde ifade edilebilir: Tutarlı ve

homojen yüksek hizmet kalitesi, sürekli yenilikçilik ve optimize edilmiş gelir

performansı.

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

K REDI KORUM A SIGOR TA L ARINDA DÜNYA LIDERI

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP PARIBAS CARDIF TÜRKIYE, PARÇASI OLDUĞU KÜRESEL YAPININ TECRÜBESI VE

GÜÇLÜ SERMAYE YAPISI SAYESINDE KORUMA SIGORTA ÜRÜNLERININ

LIDER SAĞLAYICISI KONUMUNDADIR.

BNP Paribas Cardif, 2007 yılından bu yana, Türkiye’de bireysel kredi koruma

ve hayat sigortacılığı alanlarında faaliyet göstermektedir. BNP Paribas Cardif

Türkiye, parçası olduğu küresel yapının tecrübesi ve güçlü sermaye yapısı

sayesinde özellikle 2009 yılından itibaren Kredi Kartı Koruma, Kredi Koruma,

Gelir Koruma, Ferdi Kaza/Hayat, Tehlikeli Hastalıklar ve Uzatılmış Garanti gibi

koruma sigorta ürünlerinin lider sağlayıcısı konumundadır. Ayrıca, BNP Paribas

Cardif Emeklilik, 12 Ekim 2010 tarihinden itibaren müşterilerine bireysel

emeklilik ürünlerini de sunabilir hale gelmiştir.

Farklı branşlara özel ürünlerini nihai müşterilerine Banka Sigortacılığı, İş

Ortaklıkları ve Acente olmak üzere üç satış kanalı aracılığıyla sunan BNP

Paribas Cardif Türkiye, farklı sektörlerde kapsamlı hizmet veren bir sigorta

platformu haline gelmiştir.

BNP Paribas Cardif Türkiye, TEB ile imzaladığı hayat ve emeklilik sigortalarını

kapsayan münhasırlık anlaşması ile 500’den fazla TEB şubesinden

müşterilerine kredi koruma, gelir koruma, ödeme güvencesi, hayat sigortası

ve bireysel emeklilik ürünleri sunmaktadır. Ayrıca acente kanalıyla 10 ilde 60

acente ile müşterilerine ulaşmaktadır.

İş Ortaklıkları kanalının ana faaliyet alanı olan koruma ürünlerinin yanı sıra

otomotiv ve perakende sektörüne yönelik yenilikçi ürünler sunan BNP Paribas

Cardif Türkiye, 2016 yılında da sektöre yenilikler getirmeye devam etmiştir.

Sunuş ve Yönetim | 15

2007

BNP PARIBAS

C ARDIF

T ÜRK IYE’NIN

K URULUŞ YILI

UZMAN VE DENEYIMLI KADROMUZLA

SEKTÖRDE KAPSAMLI HIZMET VEREN

GENIŞ BIR PLATFORMUZ.

“Kanal Odaklı Model” çerçevesinde Bankasürans (TEB) ve Acenteler ile İş

Ortaklıkları için ayrı tüzel yapılanmaya giden BNP Paribas Cardif, en iyi

uygulamalar ve yaratılan sinerjiler doğrultusunda daha verimli hizmet

yapısına kavuşmuştur. Paylaşılan fonksiyonlar ile artan operasyonel verimlilik

ve vergi optimizasyonunu da sağlayan Şirket, aynı zamanda iyi tanımlanmış

risk politikaları doğrultusunda güçlü bir risk yönetimine sahiptir.

BNP Paribas Cardif Türkiye, 2016 yılında da Müşteri İletişim Merkezi ve Şikâyet

Birimi çatısı altında Çağrı Merkezi’nin etkin kullanımı ile müşteri ilişkileri,

şikâyet ve hasar yönetimi, tahsilat, çapraz satış ve geri kazanım aktivitelerini

yürütmektedir.

BNP Paribas Cardif Türkiye, 2016 yılında hacimsel ve finansal büyüme

yaşayarak, %20 büyüme ile devlet katkısı dahil toplam 1,7 milyar TL’lik fon

hacmine, sözleşme adedinde ise yaklaşık 230 bin adet seviyesine ulaşmıştır.

Şirket, sigorta alanında ise son beş yıldır yıllık %32 büyüme oranı ile 2016 yılı

sonunda yaklaşık 310 milyon TL prim üretimi gerçekleştirmiştir.

BNP Pariba s Cardif 2016 Faaliyet Raporu

Sunuş ve Yönetim | 14

BNP PARIBAS CARDIF

TÜRKİYE

Sunuş ve Yönetim | 17

Sunuş ve Yönetim | 16

VİZYON, MİSYON,

STRATEJİ VE DEĞERLER

BNP

PARIBAS CARDIF

Empati

40 yılı aşkın süredir müşterilerimizi ve iş ortaklarımızı

dinliyor, anlıyor, onların ihtiyaç ve beklentilerini

karşılayacak çözümler üretiyoruz.

VİZYONUMUZ

STRATEJİMİZ

Uzmanlığımız ve

yenilikçi çözümlerimiz

ile müşterisine en fazla

değer yaratan sigorta

şirketi olmak.

Müşteri memnuniyetine odaklanarak ürün

ve hizmetlerle farklılaşmak

Bugün ve yarın,

sizin için değerli

olanı korumak için

buradayız.

Uzman

Ümit veren fikirleri, öncü bir ruhla, iş ortaklarımıza ve

müşterilerimize değer yaratacak çözümlere dönüştürüyoruz.

Uzun yıllardan beslenen uzmanlığımızla iç ve dış

müşterilerimiz için değer yaratıyoruz.

İş ortaklıkları Kanalı’nda kârlı büyüme

ile özellikle yeni sektörlerde güçlü iş

ortaklıklarına odaklanmak

Banka Sigortacılığı Kanalı’nda hızla

büyüyerek yüksek prim üretimi ve fon

büyüklüğüne ulaşmak, yüksek müşteri

penetrasyonu sağlamak

Etik

Girişimci

İşimizi etik ve hukuk çerçevesinde, çevremize

duyduğumuz sonsuz saygıyla yapıyoruz.

Birlikteliğimizden aldığımız güçle, geleceği emin

adımlarla inşa ediyoruz.

Dijital kanalı güçlendirmek, telemarketing

hizmetleri ile ürün yelpazesini geliştirmek

Müşteri Odaklı

Yaptığımız her işin ve kararlarımızın

merkezine iç ve dış müşterimizi koyuyoruz.

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

MİSYONUMUZ

Yenilikçi

Sunuş ve Yönetim | 19

Sunuş ve Yönetim | 18

TARIHSEL GELIŞIM

BNP Paribas Cardif Emeklilik A.Ş.

BNP Paribas Cardif Emeklilik A.Ş., 13 Kasım 1997 tarihinde, Doğan Hayat

Sigorta A.Ş. adıyla hayat sigortaları grubuna giren her branşta sigorta

faaliyetini yürütmek amacıyla kurulmuştur. Şirket, T.C. Başbakanlık Hazine

Müsteşarlığı Sigortacılık Genel Müdürlüğü’nden 17 Ocak 2003 tarihinde

emeklilik şirketine dönüşüm izni almıştır.

18 Mart 2003 tarihinde unvanını Doğan Emeklilik A.Ş. olarak değiştirdikten

sonra bireysel emeklilik alanında ilk üretimini 29 Aralık 2003 tarihi itibarıyla

gerçekleştirmiştir. Şirket’in Fortis Grubu bünyesine dâhil olmasıyla unvanı

Fortis Emeklilik ve Hayat A.Ş. olarak değiştirilmiştir. 31 Aralık 2009 tarihi

itibarıyla Şirket’in ana hissedarı olan Ageas Insurance International N.V., 23

Temmuz 2010 tarihinde BNP Paribas Assurance ile hisse devri sözleşmesi

imzalamıştır. Şirket’in unvanı 12 Temmuz 2011 tarihinde BNP Paribas Cardif

Emeklilik A.Ş. olarak değiştirilmiştir.

BNP PARIBAS CARDIF TÜRKIYE, KURULDUĞU

2007 YILINDAN BU YANA SEKTÖRÜ YENILIKLERLE

TANIŞTIRMAKTADIR.

BNP Paribas Cardif Hayat Sigorta A.Ş., BNP Paribas Cardif Sigorta A.Ş. ve BNP

Paribas Cardif Emeklilik A.Ş. faaliyetlerini; Pürtelaş Hasan Efendi Mahallesi,

Meclis-i Mebusan Caddesi, No: 57 Fındıklı Beyoğlu/İstanbul adresinde

sürdürmektedir.

BNP PARIBAS CARDIF HAYAT SIGORTA A.Ş.

KURULUŞ TARIHI

BNP PARIBAS CARDIF SIGORTA A.Ş.

KURULUŞ TARIHI

BNP PARIBAS CARDIF EMEKLILIK A.Ş.

KURULUŞ TARIHI

9 AĞUSTOS 2007

18 TEMMUZ 2007

13 KASIM 1997

BNP Paribas Cardif Hayat Sigorta A.Ş.

BNP Paribas Cardif Hayat Sigorta Anonim Şirketi, BNP Paribas’nın sigortacılık

kolu olan BNP Paribas Cardif’in ortağı olup BNP Paribas S.A. şirketinin

nihai ortağı konumundadır. Şirket, 9 Ağustos 2007 tarihinde Türkiye’de ve

yabancı ülkelerde yürürlükteki mevzuat çerçevesinde her türlü can sigortası

kapsamında ferdi grup hayat, ölüm, kaza, hastalık sigortaları ve bunlarla ilgili

reasürans, koasürans ve retrosesyon işlemleri yapmak üzere kurulmuştur.

Şirket, 5 Aralık 2007 tarihinde T.C. Başbakanlık Hazine Müsteşarlığı Sigortacılık

Genel Müdürlüğü’nden Hayat Sigortası, Hastalık/Sağlık Sigortası ve Kaza

Sigortası branşlarında faaliyet göstermek üzere gerekli izinleri alarak

Türkiye’deki satışlarına 2008 yılında başlamıştır. 2010 yılında ise Evlilik/

Doğum, Yatırım Fonlu Sigortalar, Sermaye İtfa Sigortası Ruhsatları almıştır.

Şirket’in Cardif Hayat Sigorta A.Ş. olan unvanı, 12 Temmuz 2011 tarihinde BNP

Paribas Cardif Hayat Sigorta A.Ş. olarak değiştirilmiştir.

BNP Paribas Cardif Sigorta A.Ş.

BNP Paribas Cardif Sigorta Anonim Şirketi; BNP Paribas’nın sigortacılık kolu

olan BNP Paribas Cardif’in ortağı olup BNP Paribas S.A. şirketinin nihai

ortağı konumundadır. Şirket, 18 Temmuz 2007 tarihinde Türkiye’de mevzuat

çerçevesinde Hayat Dışı Sigorta, Kaza, Hastalık sigortaları ve bunlarla ilgili

reasürans, koasürans ve retrosesyon işlemleri yapmak üzere kurulmuştur.

Şirket, 5 Aralık 2007 tarihinde T.C. Başbakanlık Hazine Müsteşarlığı Sigortacılık

Genel Müdürlüğü’nden; Finansal Kayıplar Sigortası, Hastalık/Sağlık Sigortası

ve Kaza Sigortası branşlarında faaliyet göstermek üzere gerekli izinleri alarak

Türkiye’deki satışlarına 2008 yılında başlamıştır. Şirket’in Cardif Sigorta A.Ş.

olan unvanı, 12 Temmuz 2011 tarihinde BNP Paribas Cardif Sigorta A.Ş. olarak

değiştirilmiştir.

GÜÇLÜ MALI YAPIMIZLA GELIŞIMIMIZI

SÜRDÜRÜRKEN SEKTÖRÜ

YENILIKLERLE TANIŞTIRIYORUZ.

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP PARIBAS CARDIF TÜRKİYE

LİDER KONUMUMUZU KORUMAK ADINA, TEKNOLOJİ, MÜŞTERİ DAVRANIŞLARI VE YASAL

DÜZENLEMELERİN GEREKTİRDİĞİ DEĞİŞİKLİKLERİ YÖNETİYORUZ.

2016 süresince BNP Paribas Cardif Türkiye, büyük bölümü Kredi Koruma

Sigortalarından olmak üzere toplam 94,5 milyon avro brüt prim üretimi

gerçekleştirdi. Kredi pazarında yaşanan genel yavaşlama banka sigortacılığı kanalını

etkilerken, otomotiv sektörü ve diğer sektörlerdeki güçlü büyüme devam etti.

Değerli Hissedarlarımız,

BNP Pariba s Cardif 2016 Faaliyet Raporu

2016 yılında yaşanan politik ve ekonomik değişiklikler hem Türkiye’de hem

dünyada pek çok belirsizliği de beraberinde getirdi. 27 çeyrek boyunca

sürdürülen büyümenin ardından, 2016’nın üçüncü çeyreğinde Türkiye

ekonomisi %1,3 oranında küçüldü. Türk lirası, ABD doları karşısında %21

oranında değer kaybetti ve işsizlik oranı geçtiğimiz yıla göre %1,5’lik bir

artış gösterdi.

Tüm bunlara rağmen Türkiye, yılsonunda yakaladığı %2,9’luk GSYİH artış

oranı ile Çin ve Hindistan’ın ardından gelişmekte olan pazarlar arasında

hala en hızlı büyüyen ülkelerden biri olarak dikkat çekiyor. Daha yapısal

bir bakış açısıyla, Türkiye’deki hayat ve emeklilik pazarlarındaki büyüme

potansiyeli global şirketleri, yeni ürün ve teknolojilerle birlikte pazardaki

varlıklarını ve tecrübelerini güçlendirmeleri konusunda cesaretlendiriyor.

2016 süresince BNP Paribas Cardif Türkiye, büyük bölümü Kredi Koruma

Sigortalarından olmak üzere toplam 94,5 milyon avro brüt prim üretimi

gerçekleştirdi. Kredi pazarında yaşanan genel yavaşlama banka

sigortacılığı kanalını etkilerken, otomotiv sektörü ve diğer sektörlerdeki

güçlü büyüme devam etti. 2016 sonunda BNP Paribas Cardif Türkiye,

telekom sektöründeki en büyük anlaşmalardan birini pazar lideri Turkcell

ile imzalayarak, teknoloji alanında da hakim sigorta firması olarak

konumlandı.

Emeklilik tarafında ise BNP Paribas Cardif Türkiye 2016 yılı boyunca da

büyümesini sürdürerek toplam 465 milyon avroluk fon tutarına ulaştı.

Pazarda oluşan dalgalanmalar nedeniyle, daha çok müşteri sadakati ve

müşteri tutundurmaya odaklanılarak, yeni portföy yönetim girişimleri

sayesinde katkı payı artırılması hedeflendi. Gönüllülük esasına dayalı

bireysel emeklilik aktivitelerine ek olarak, 2016 yılının en önemli

gelişmelerinden biri, 2017 itibarıyla ülke tasarruf seviyelerinin artırılması

hedefiyle hükümet tarafından yapılan yeni düzenleme ile 14 milyon

çalışana otomatik katılım zorunluluğu getirilmesi oldu.

Otomatik Katılım Sistemi ve Turkcell iş birliğini, yakın gelecekte BNP

Paribas Cardif Türkiye’nin daha fazla müşteriye ulaşabilmesi yolunda

büyük birer fırsat olarak değerlendiriyoruz. Bu büyüme fırsatları, müşteri

deneyiminin geliştirilmesini sağlarken operasyonel verimliliği artırmak

gibi birçok operasyonel ve yönetimsel zorluğu da beraberinde getiriyor.

Yeni müşteri odaklı dönüşüm sürecinde, müşteriyle temas noktalarının

çeşitlendirilmesi ve müşteri ilişkilerinin daha etkin yönetilmesi sağlanarak

doğru ürünlerin ve hizmetlerin sunulmasını başarıya giden yolda bir

zorunluluk olarak görüyoruz.

Tüm bu gelişmeler ve global girişimler ile paralel olarak BNP Paribas

Cardif, dağıtım kanallarına ve sigortalılarına daha iyi hizmet verecek

aktif bir sigorta platformu olmak üzere müşteri deneyimini yeniden

gözden geçiriyor. 2013 yılında başlattığımız dijital dönüşüm sürecini

hızlandırırken, Şirket stratejimizin odak noktasına “veriyi” yerleştiriyoruz.

Bu sayede iş ortaklarımıza kalite, hız ve verimlilik, müşterilerimize de

daha iyi hizmetler sunabiliyoruz. Girişimcilik konusundaki deneyimimizden

faydalanarak çeşitlendirilmiş iş modelimizi geliştirmeye devam ediyoruz.

Bireysel koruma sigortalarındaki uzmanlığı ve kredi koruma sigortalarındaki

liderliğimizle 36 ülkede hizmet veren bir şirket olarak, 2016 yılsonu

rakamlarımızın da ortaya koyduğu üzere dünyadaki en geniş kapsamlı

sigorta platformu olarak büyüme hızımızı muhafaza ettik. Vergi öncesi net

kârımız 1,4 milyar avroya ulaşırken, bu rakam 2015’e oranla %2,8’lik bir

artışa işaret ediyor. Yönetilen varlıklar tutarı ise 31 Aralık 2016 itibarıyla

%5,1’lik bir artış ile 226 milyar avro seviyesine ulaştı.

BNP Paribas Cardif olarak sigorta sektörüne öncülük etmeye ve

müşterilerimiz için değer yaratmaya devam edeceğiz. Bugün bulunduğumuz

konumda olmamızı sağlayan ve bizleri destekleyen iş ortaklarımız,

hissedarlarımız ve müşterilerimizin yanı sıra tüm çalışanlarımıza da bugüne

kadar yaptıkları değerli katkılardan dolayı teşekkür ederim.

Jean-Bertrand Laroche

Yönetim Kurulu Başkanı

Sunuş ve Yönetim | 21

BİREYSEL KORUMA SİGORTALARINDAKİ

UZMANLIĞI VE KREDİ KORUMA

SİGORTALARINDAKİ LİDERLİĞİMİZLE 36

ÜLKEDE HİZMET VEREN BİR ŞİRKET OLARAK,

DÜNYADAKİ EN GENİŞ KAPSAMLI SİGORTA

PLATFORMU OLARAK BÜYÜME HIZIMIZI

MUHAFAZA ETTİK.

226 MILYAR

AVRO

YÖNE TILEN VARLIK L AR T U TARI

1, 4 MILYAR

AVRO

V ERGİ ÖNCESİ

NE T K ÂR

BNP Pariba s Cardif 2016 Faaliyet Raporu

Sunuş ve Yönetim | 20

YÖNETİM KURULU

BAŞKANI MESAJI

Başka bir deyişle, lider konumumuzu korumak adına, teknoloji, müşteri

davranışları ve yasal düzenlemelerin gerektirdiği değişiklikleri yönetiyoruz.

Bütün bu girişimler, geçtiğimiz günlerde açıkladığımız 2017-2020 gelişim

planında da ortaya koyduğumuz üzere, dijital dönüşümle büyümemizi

hızlandırmayı, yeni alışkanlıklara adapte olmayı ve önleme, hizmetler ve

sigorta konusunda kendimizi geliştirmeyi gerektiriyor.

Sunuş ve Yönetim | 23

Jean-Bertrand Laroche

Gérard Christian Binet

José Degli-Esposti

Alexandre André Draznieks

Mustafa Aşkın Dolaştır

İzzet Cemal Kişmir

Yönetim Kurulu Başkanı

Yönetim Kurulu Başkan Yardımcısı

Yönetim Kurulu Üyesi

Yönetim Kurulu Üyesi

Yönetim Kurulu Üyesi

Yönetim Kurulu Üyesi ve Genel Müdür

Çalışma hayatına 1986 yılında Prado Grup’ta

başlayan Laroche, burada Başkan Vekilliği

görevine kadar yükseldikten sonra, 1997

yılında Cardif İtalya’nın başına getirilmiştir.

2002 yılında BNP Paribas Cardif’te Güney ve

Doğu Avrupa Bölge Sorumlusu olarak görev

yapan Laroche, sürdürmekte olduğu Yönetim

Kurulu Üyeliği’nin yanı sıra 2007 yılından

bu yana BNP Paribas Cardif’te Asya, Latin

Amerika ve Gelişen Pazarlar Bölge Başkanı

olarak da görev yapmaktadır. Laroche,

hâlihazırda BNP Paribas Hayat Sigorta A.Ş.,

BNP Paribas Cardif Sigorta A.Ş. ve BNP

Paribas Cardif Emeklilik A.Ş. Yönetim Kurulu

Başkanı’dır.

Çalışma hayatına 1977 yılında başlayan

Binet, 1982 ile 2006 yılları arasında Cardif’te

çeşitli yöneticilik pozisyonlarında görev

almıştır. 2007 yılından bu yana BNP Paribas

Cardif’te Strateji ve İş Geliştirme’den

Sorumlu Başkan Vekilliği yapan Binet, aynı

zamanda 2004 yılından bu yana BNP Paribas

Cardif Yönetim Kurulu Üyesi’dir. 2009 yılında

Kıdemli Danışman unvanını alan Binet,

hâlihazırda BNP Paribas Hayat Sigorta A.Ş.,

BNP Paribas Cardif Sigorta A.Ş. ve BNP

Paribas Cardif Emeklilik A.Ş. Yönetim Kurulu

Başkan Yardımcısı’dır.

BNP Paribas Grubu’nda 1991 yılında çalışmaya

başlayan José Degli-Esposti, 20 yıldır BNP

Paribas Cardif bünyesinde pazarlama

ve dağıtım kanalları birimlerinde farklı

pozisyonlarda çalışmıştır. 2004-2014 yılları

arasında Satıştan Sorumlu Genel Müdür

Yardımcısı olarak Fransa ve İtalya’daki BNP

Paribas kuruluşlarını yönetmiş; Ocak 2015’te

BNP Paribas Cardif Gelişim ve Dönüşüm

Birimi’nden sorumlu Bireysel Bankacılık Global

Başkanı olmuştur. BNP Paribas Cardif’in

koruma ve tasarruf gibi tüm iş kollarında

banka sektöründeki gelişiminden sorumlu

olarak görevini sürdürmektedir. José DegliEsposti, 2015 yılından bu yana BNP Paribas

Hayat Sigorta A.Ş., BNP Paribas Cardif Sigorta

A.Ş. ve BNP Paribas Cardif Emeklilik A.Ş.

Yönetim Kurulu Üyesi’dir.

Çalışma hayatına 1994 yılında Fransız

İstatistik Enstitüsü’nde başlayan Alexandre

Draznieks, 2000-2005 yılları arasında

Fransız Ekonomi ve Finans Bakanlığı’na bağlı

Hazine’de farklı departmanlarda yönetici

olarak görev almıştır. Ardından 2005-2009

yılları arasında Londra’da EBRD’de (European

Bank for Reconstruction and Development)

Başkan Danışmanı ve Direktörlük görevlerini

sürdürmüştür. 2009 yılından itibaren BNP

Paribas çatısı altında görev alan Draznieks,

2012 yılından bu yana BNP Paribas Cardif’te

İş Ortaklıkları Kanalı Kuzey Avrupa ve

Gelişmekte Olan Pazarlar Bölge Başkanlığı

görevini sürdürmektedir. Alexandre

Draznieks, hâlihazırda BNP Paribas Hayat

Sigorta A.Ş., BNP Paribas Cardif Sigorta A.Ş.

ve BNP Paribas Cardif Emeklilik A.Ş. Yönetim

Kurulu Üyesi’dir.

İş hayatına 1985 yılında Türkiye Cumhuriyet

Merkez Bankası’nda başlayan Mustafa Aşkın

Dolaştır, Arthur & Anderson Danışmanlık

(1986-1989), Hava Kuvvetleri Komutanlığı

(1989-1990), Finansbank (1990-1992),

Commercial Union Hayat Sigorta (19921994), Finansbank Hollanda (1994-1998),

The Economy Bank Hollanda (1998-2007)’da

üst düzey pozisyonlarda çalışmıştır. 2007’de

TEB Leasing/Faktoring/Arval şirketlerinde

CFO görevini yürüten Dolaştır, 2007

yılından bu yana Türk Ekonomi Bankası’nda

Finans’tan Sorumlu Genel Müdür Yardımcısı

olarak görev yapmaktadır. İstanbul Teknik

Üniversitesi İşletme Mühendisliği Bölümü

mezunu olan Dolaştır’ın Türkiye Sermaye

Piyasaları Birliği’nde Denetim Komitesi

Üyeliği görevi bulunmaktadır.

1988 yılında Tekfen Dış Ticaret’te iş

hayatına başlayan Kişmir, sırası ile Mobil

Oil A.Ş. (1990-1995), T. Garanti Bankası

A.Ş. (1996-2005) ve Türk Ekonomi Bankası

A.Ş.’de (2005-2010) yönetim ve üst yönetim

görevlerinde bulunmuştur. Şubat 2011 tarihi

itibarıyla BNP Paribas Cardif Sigorta Grubu

Genel Müdürü olan Kişmir, BNP Paribas

Cardif Hayat Sigorta A.Ş., BNP Paribas Cardif

Sigorta A.Ş., BNP Paribas Cardif Emeklilik A.Ş.

ve TEB Portföy A.Ş.’de Yönetim Kurulu Üyesi

olarak görev yapmaktadır. Aynı zamanda

BNP Paribas Grubu Türkiye Yatırım Çözümleri

Başkanlığı görevini de yürüten Kişmir’in ABD

Barney School of Business’dan MBA derecesi

bulunmaktadır.

BNP Pariba s Cardif 2016 Faaliyet Raporu

Sunuş ve Yönetim | 22

BNP Pariba s Cardif 2016 Faaliyet Raporu

YÖNETİM KURULU

ÜYELERİ

BNP PARIBAS CARDIF TÜRKİYE OLARAK 2016 YILINDA SEKTÖRÜN BÜYÜMESİNE PARALEL,

OLDUKÇA BAŞARILI BİR YIL GEÇİRDİK. EMEKLİLİK TARAFINDA YILSONU İTİBARIYLA FON

BÜYÜKLÜĞÜMÜZ GEÇEN YILA GÖRE 226 MİLYON TL ARTIŞLA 1,53 MİLYAR TL SEVİYESİNE ULAŞTI.

Sunuş ve Yönetim | 25

Sunuş ve Yönetim | 24

GENEL MÜDÜR

MESAJI

Yüksek rekabet ve zorlaşan ekonomik koşullarda ileriye dönük planlamamızı

daha etkin yapabilmek adına bilgi yönetim ve karar destek sistemleri

yatırımlarımızı da 2017 yılında sürdüreceğiz. Bu sayede her geçen sene artan

operasyonel verimliliğimizi daha da üst seviyelere taşıyabileceğiz.

2016 yılında yakaladığımız başarılarımızı, 2017 yılında müşterilerine

yakın duran ve kolay ulaşılabilen şirket olma yaklaşımımızla daha ileriye

seviyelere taşıyacağımıza inanıyorum. Müşterilerimize sürekli değer katmayı

hedef edindiğimiz bu yolculukta bizlere destek olan tüm katılımcılarımıza, iş

ortaklarımıza, hissedarlarımıza ve çalışanlarımıza teşekkür ederim.

Saygılarımla,

BNP PARIBAS CARDIF OLARAK TEMEL

STRATEJIMIZ, KALITELI VE SÜRDÜRÜLEBILIR

BIR BÜYÜME GÖSTERIRKEN, AYNI

ZAMANDA MÜŞTERILERININ VE PAZARIN

IHTIYAÇLARINI EN IYI ANLAYAN VE BUNA

UYGUN ÇÖZÜMLER SUNAN

ŞIRKET OLMAKTIR.

İ. Cemal Kişmir

Genel Müdür

BNP Paribas Cardif Emeklilik olarak önümüzdeki üç yılsonunda katılımcı

sayımızın 500 bine, fon büyüklüğümüzün ise yaklaşık 2,5 milyar TL civarına

ulaşmasını bekliyoruz.

Değerli Paydaşlarımız,

Ülke ekonomisindeki bu ortama rağmen, Türkiye sigortacılık sektörü

2016 senesinde de istikrarlı bir şekilde büyümeye devam etti. 2016 sonu

itibarıyla sigortacılık sektöründe hayat dışı branşlarda prim üretiminde

%34’lük büyüme, hayat branşlarında ise %24’lük büyüme gözlemlendi.

Bireysel Emeklilik Sistemi’nde 2016 sonu itibarıyla sistemdeki katılımcı

sayısı %9,7’lik büyüme ile 6,6 milyon kişiyi geçti. Toplam fon büyüklüğü

%27’lik büyüme gösterdi ve 53 milyar TL’nin üzerine çıktı.

2016 yılında Türk sigorta sektöründeki en önemli gelişme, ülkemizin

makro tasarruf sistemi olan BES’in gerçek anlamda gelişmesine imkan

tanıyacak Otomatik Katılım Sistemi yasa tasarısının kabul edilmesi oldu.

Bu kararın ardından 2016 senesi genel anlamda OKS’nin getirdiği regülatif

ve sistemsel ihtiyaçlar doğrultusunda geliştirmelerin ve hazırlıkların

yapıldığı bir sene olarak sigortacılık sektörü gündemini şekillendirdi. OKS

ile birlikte sisteme toplu girişlerin başlaması ve tüm kademeli girişlerin

tamamlanmasıyla yaklaşık 14 milyon ücretli çalışanın sisteme giriş

yapması bekleniyor. Dünyadaki gelişmiş OKS uygulamalarına baktığımızda,

Bireysel Emeklilik’teki fon büyüklüklerinin Türkiye’nin mevcut GSYİH’sinin

yalnızca %5’ini oluşturduğu bu ortamda, emeklilik sektörünün olgunluk

seviyesine ulaşması için daha kat edilmesi gereken uzun bir yolunun

olduğunu söylemek doğru olacaktır.

BNP Paribas Cardif Türkiye olarak 2016 yılında sektörün büyümesine

paralel, oldukça başarılı bir yıl geçirdik. Emeklilik tarafında yılsonu

itibarıyla fon büyüklüğümüz geçen yıla göre 226 milyon TL artışla

1,53 milyar TL seviyesine ulaştı. Sözleşme adedinde ise yaklaşık %11

büyüyerek 222 bin seviyesine ulaştık. 2017 yılında da müşteri odaklı ve

sürdürülebilirlik yaklaşımımızla büyümemizi daha da yukarıya çekmeyi

hedefliyoruz. BNP Paribas Cardif Emeklilik olarak önümüzdeki üç

yılsonunda katılımcı sayımızın 500 bine, fon büyüklüğümüzün ise yaklaşık

2,5 milyar TL civarına ulaşmasını bekliyoruz.

Hayat sigortası sektöründe ise BNP Paribas Cardif Türkiye, kurduğu iş

ortaklıkları ve kendine özgü iş modeli sayesinde aktif olduğu koruma

sigortacılığı branşlarında %8,3’lük pazar payı ile sektörün en büyük beşinci

şirketi oldu.

BNP Paribas Cardif Türkiye olarak müşteri odaklı yaklaşımımızı

destekleyecek yatırımlarımıza 2017 senesinde de devam edeceğiz.

Temel stratejimiz, kaliteli hizmet yaklaşımı ile sürdürülebilir bir büyüme

gösterirken, aynı zamanda müşterilerinin ve pazarın ihtiyaçlarını en

iyi anlayan ve yenilikçi çözümler sunan şirket olmaktır. 2017 senesinde

hayata geçireceğimiz dijital çözümlerimiz ile iç verimliliğimizi daha iyi

yönetirken, müşteri ile temas noktalarını geliştirmiş olacağız. Sektörün ve

tüketicilerin ihtiyaçları doğrultusunda ürün ve hizmet gelişimini besleyen

yapımız ile sektörde farklılaşacağız.

222 BIN

BES SÖZLEŞME

A DEDI

%8, 3

H AYAT KORUM A

ÜRÜNLERI PA Z A R

PAY I

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

2016 senesi dünyada olduğu gibi Türkiye’de de siyasi ve ekonomik

açılardan yoğun bir gündemle ilerledi. Türkiye ekonomisi son yıllarda

yaşanan büyüme trendine ara vererek, 27 çeyrek sonra ilk kez küçülmeye

gitti ve yılın üçüncü çeyreğini %1,3’lük daralma ile kapattı. Türk lirası, ABD

doları karşısında sene boyunca %21’lik oranda değer kaybetti.

BNP Paribas Cardif Sigorta A.Ş.

Genel Müdür:

İ. Cemal Kişmir

Genel Müdür Yardımcıları:

Cevdet Altuğ

Ali Çam

Ebru Taşçı Firuzbay

Renato Alessandri Alves de Oliveira

Zeynep Seda Tekin Turnalı

BNP Paribas Cardif Hayat Sigorta A.Ş.

Genel Müdür:

İ. Cemal Kişmir

Genel Müdür Yardımcıları:

Cevdet Altuğ

Ali Çam

Ebru Taşçı Firuzbay

Renato Alessandri Alves de Oliveira

Zeynep Seda Tekin Turnalı

BNP Paribas Cardif Emeklilik A.Ş.

Genel Müdür:

İ. Cemal Kişmir

Genel Müdür Yardımcıları:

Ali Çam

Ebru Taşçı Firuzbay

Renato Alessandri Alves de Oliveira

Ahmet Gökhan Sertsöz

Zeynep Seda Tekin Turnalı

Ali Çam

Risk ve Kontrol

Genel Müdür Yardımcısı

Ankara Üniversitesi Ekonomi Bölümü’nden mezun olan Ali Çam, 2009 yılında

London School of Economics & Political Sciences Üniversitesi’nde Hukuk ve

Muhasebe üzerine yüksek lisans eğitimini tamamlamıştır. 2000-2015 yılları

arasında Bankacılık Düzenleme ve Denetleme Kurumu’nda Kıdemli Banka

Denetçisi olarak çalışmıştır. Mayıs 2015 tarihinden itibaren BNP Paribas

Cardif Türkiye’de Risk ve Kontrol Genel Müdür Yardımcısı olarak görevini

sürdürmektedir.

İ. Cemal Kişmir

BNP Pariba s Cardif 2016 Faaliyet Raporu

Yönetim Kurulu Üyesi ve Genel Müdür

Ebru Taşçı Firuzbay

Cevdet Altuğ

Ali Çam

İş Ortaklıkları Genel Müdür Yardımcısı

Risk ve Kontrol Genel Müdür Yardımcısı

Renato Alessandri

Alves de Oliveira

Mali İşler Genel Müdür Yardımcısı

İnsan Kaynakları ve Organizasyon

Genel Müdür Yardımcısı

Ahmet Gökhan Sertsöz

Şahsene Ekin Sungur

Aliye Şıklaroğlu

Banka Sigortacılığı Genel Müdür Yardımcısı

Hukuk Müşaviri

Operasyonlar Direktörü

Uğur Kırçal

Pazarlama & Strateji Direktörü

Zeynep Seda Tekin Turnalı

Bilgi Teknolojileri ve İş Çözümleri

Genel Müdür Yardımcısı

Ebru Taşçı Firuzbay

İnsan Kaynakları ve Organizasyon

Genel Müdür Yardımcısı

Yıldız Teknik Üniversitesi Matematik Mühendisliği’nden mezun olduktan sonra

çalışma hayatına Garanti Bankası’nda Management Trainee olarak başlayan

Firuzbay, şube, bölge ve genel müdürlük İşletme Bankacılığı birimlerinde görev

almıştır. 2005 yılında Türk Ekonomi Bankası’nda İşletme Bankacılığı bölümünde

önce Satış Yöneticisi, ardından Strateji ve Planlama Yöneticisi olarak kariyerine

devam eden Ebru Taşçı Firuzbay Şubat 2011 tarihinden bu yana BNP Paribas

Cardif Türkiye’de İnsan Kaynakları ve Organizasyon’dan Sorumlu Genel Müdür

Yardımcısı olarak görevini sürdürmektedir.

Uğur Kırçal

Pazarlama & Strateji Direktörü

İTU Makine Mühendisliği mezunu olan Kırçal, aynı zamanda Manchester Business

School’dan FT MBA derecesine sahiptir. Çalışma hayatına 2005 yılında MercedesBenz’de Ürün Geliştirme Mühendisi olarak başlamıştır. 2006-2010 yılları arasında

Tekfen Holding’in Kazakistan merkezli enerji yatırımlarında çeşitli alanlarda

uluslararası yöneticilik pozisyonları üstlenmiştir. 2010-2012 arasında İngiltere’de

aralarında öncü finans, hızlı tüketim ve enerji şirketlerinin bulunduğu firmalarda

sürdürdüğü yönetim danışmanlığı görevinin ardından 2012 yılında BNP Paribas

Cardif Türkiye’ye katılmıştır. Nisan 2015 tarihinden bu yana Pazarlama ve

Strateji’den Sorumlu Direktör olarak görevini sürdürmektedir.

Sunuş ve Yönetim | 27

Cevdet Altuğ

İş Ortaklıkları

Genel Müdür Yardımcısı

Dokuz Eylül Üniversitesi Ekonomi Bölümü mezunu olan Cevdet Altuğ, Garanti

Bankası’nda Management Trainee olarak göreve başlamıştır. 1996-2003 yılları

arasında sırasıyla Bireysel Bankacılık Portföy Yönetmeni, Küçük İşletmeler

Portföy Yönetmeni, Küçük İşletmeler Bölge Performans Takip Yönetmeni, Genel

Müdürlük Küçük İşletmeler Performans Takip Yönetmeni olarak görev yapmıştır.

2003 yılında Garanti Emeklilik ve Hayat’ta göreve başlayarak Bölge Satış

Müdürü ve Genel Müdürlük Satış Müdürlüğü görevlerini üstlenmiştir. Altuğ, 2008

yılında TEB/BNP Paribas Genel Müdürlüğü’nde Banka Sigortacılığı Müdürü olarak

göreve getirilmiştir. Altuğ, Şubat 2011 tarihinden bu yana BNP Paribas Cardif

Türkiye’de İş Ortaklıklarından Sorumlu Genel Müdür Yardımcısı olarak görevini

sürdürmektedir.

Renato Alessandri Alves de Oliviera

Mali İşler

Genel Müdür Yardımcısı

Sao Paulo Üniversitesi Metalurji Mühendisliği Bölümü’nden mezun olan Oliviera,

1998 yılında IBMEC Üniversite’nde Finans üzerine yüksek lisans eğitimini

tamamlamıştır. Temmuz 1997 yılında CCF Bankası’nda Risk Analisti olarak

kariyerine başlamış; 2000-2001 yılları arasında HSBC Bankası’nda Risk Müdürü

olarak çalışmıştır. 2001-2004 yılları arasında BNP Paribas Cardif Brezilya’da

Aktüerya Müdürü olarak görev almış; 2004-2006 yılları arasında yine aynı

şirkette Finans Kontrol Sorumlusu olarak görevini sürdürmüştür. BNP Paribas

Cardif Brezilya’da 2006-2009 yılları arasında Aktüerya Şefi, 2009-2013 yılları

arasında Mali İşler ve Risk Genel Müdür Yardımcısı, 2013-2014 yıllarında ise

Pazarlama Genel Müdür Yardımcısı olarak görev almıştır. Mayıs 2014 tarihinden

itibaren BNP Paribas Cardif Türkiye’de Mali İşler Genel Müdür Yardımcısı olarak

görevini sürdürmektedir.

Ahmet Gökhan Sertsöz

Banka Sigortacılığı

Genel Müdür Yardımcısı

Hacettepe Üniversitesi Maden Mühendisliği’nden mezun olmasının ardından

1997 yılında Garanti Bankası’nda çalışma hayatına başlamıştır. 2005 yılında

Garanti Bankası Şube Müdürlüğü görevinden ayrılarak Türk Ekonomi Bankası’nda

İşletme Bankacılığı Satış Müdürü olarak çalışmaya devam etmiştir. TEB’de 3

farklı bölgede Bölge Direktörlüğü yapan Gökhan Sertsöz, Haziran 2016 itibarıyla

BNP Paribas Cardif Türkiye’de Banka Sigortacılığından Sorumlu Genel Müdür

Yardımcısı olarak görevini sürdürmektedir.

Şahsene Ekin Sungur

Hukuk Müşaviri

Galatasaray Üniversitesi Hukuk Fakültesi mezunu olan Sungur, 2005 yılında

Sorbonne Üniversitesi’nde Uluslararası Özel Hukuk ve Uluslararası Ticari Hukuk

üzerine yüksek lisans eğitimini tamamlamıştır. Kasım 2005 tarihinde Moroğlu

Arseven Özdemir Hukuk Bürosu’nda Avukat olarak kariyerine başlamış; 20082011 yılları arasında Gide - Loyrette - Nouel İstanbul Hukuk Bürosu’nda Avukat

olarak çalışmıştır. 2011-2012 yılları arasında Akkök Sanayi Yatırım ve Geliştirme

A.Ş.’de Hukuk Müşaviri Vekili olarak görev almıştır. BNP Paribas Cardif Türkiye’de

Şubat 2012 tarihinden bu yana Hukuk Müşaviri olarak görevini sürdürmektedir.

Aliye Şıklaroğlu

Operasyonlar Direktörü

Yıldız Teknik Üniversitesi Endüstri Mühendisliği’nden mezun olduktan sonra

çalışma hayatına 1999 yılında Başak Hayat Sigorta’da başlayan Aliye Şıklaroğlu,

Groupama Emeklilik Teknik ve Risk Değerlendirme Müdürü olarak görevine

devam etmiştir. 2012 yılında BNP Paribas Cardif Türkiye bünyesinde BES ve Hayat

Teknik Müdürü olarak çalışmaya başlamıştır. Ekim 2013 tarihinden bu yana

Operasyonlar Direktörü olarak görevini sürdürmektedir.

Zeynep Seda Tekin Turnalı

Bilgi Teknolojileri ve İş Çözümleri

Genel Müdür Yardımcısı

İstanbul Üniversitesi Bilgisayar Programcılığı Bölümü’nden mezun olduktan

sonra, 1986-1989 yılları arasında Türk Hava Yolları ve Türkiye Sınai Kalkınma

Bankası’nda Analist Programcı olarak görev yapmıştır. 1989-2001 yılları

arasında Demirbank’ta sırasıyla, Analist Programcı, Bilgi Teknolojileri Geliştirme

Proje Lideri, Bilgi Teknolojileri Geliştirme Müdür Yardımcısı, Bilgi Teknolojileri

Geliştirme Müdürü ve son olarak Bilgi Teknolojileri Genel Müdür Yardımcısı

olarak görev yapmıştır. 2001 yılında HSBC Bankası’nda Bilgi Teknolojileri

Geliştirme Başkanı olarak göreve getirilmiş; 2005-2011 yılları arasında Bilgi

Teknolojileri Genel Müdür Yardımcısı olarak çalışmıştır. Temmuz 2012’de BNP

Paribas Cardif Türkiye’de Bilgi Sistemleri Grup Başkanı görevine getirilen

Turnalı, Bilgi Sistemleri’nden Sorumlu Genel Müdür Yardımcısı olarak görevini

sürdürmektedir.

BNP Pariba s Cardif 2016 Faaliyet Raporu

Sunuş ve Yönetim | 26

ÜST YÖNETİM

İ. Cemal Kişmir

Yönetim Kurulu Üyesi ve Genel Müdür

Özgeçmişi için bakınız sayfa 21

Sunuş ve Yönetim | 29

Sunuş ve Yönetim | 28

İÇ DENETİM BİRİMİ

ORTAKLIK YAPISI

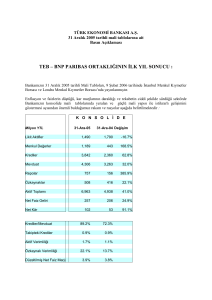

Ortaklık Yapısı ve Hisse Dağılımı

BNP Paribas Cardif Emeklilik A.Ş., BNP Paribas Cardif Hayat Sigorta A.Ş. ve BNP Paribas Cardif Sigorta A.Ş. şirketlerinin tüm hisseleri tek pay sahibi olan

BNP Paribas Cardif SA’ya ait olup; üç şirkette de imtiyazlı pay ve oy hakkı ve her üç şirketin de kendi iktisap ettiği pay bulunmamaktadır.

Şirket

BNP Pariba s Cardif 2016 Faaliyet Raporu

Nasuh Şişik

İç Denetçi

Marmara Üniversitesi İngilizce İşletme Bölümü mezunudur.

Profesyonel iş hayatına 2011 yılında KPMG Bağımsız Denetim

şirketinde başlamıştır. Nisan 2014 tarihinden bu yana BNP Paribas

Cardif Türkiye İç Denetim Bölümü’nde Yönetmen Yardımcısı olarak

görevine devam etmektedir.

Hisse Adedi

Toplam Hisse Tutarı (TL)

BNP Paribas Cardif Emeklilik A.Ş.

BNP Paribas Cardif

450.122.003

450.122.003

BNP Paribas Cardif Hayat Sigorta A.Ş.

BNP Paribas Cardif

18.147.000

18.147.000

BNP Paribas Cardif Sigorta A.Ş.

BNP Paribas Cardif

10.300.000

10.300.000

Yönetim Kurulu Toplantı Sayısı

Üç şirket için 2016 yılı içerisinde toplam üç adet fiziki Yönetim Kurulu Toplantısı, toplantı nisabı sağlanarak yapılmıştır.

Genel Kurul Toplantıları

Üç şirket için de 08.04.2016 tarihinde Olağanüstü Genel Kurul Toplantısı yapılmış ve Yönetim Kurulu Üyeleri atanmıştır. 05.05.2016 tarihinde ise Olağan

Genel Kurul Toplantısı gerçekleştirilmiştir. Toplantılarda alınan kararlarla ilgili olarak gerekli işlemler tamamlanmıştır.

Yönetim Kurulu Üyeleri

Yönetim Kurulu Başkan ve Üyeleri üç şirket için de aynı olup; aşağıdaki gibidir:

Jean-Bertrand Marie Laroche

Gérard Christian Binet

José Daniel Degli Esposti

Alexandre André Draznieks

Mustafa Aşkın Dolaştır

İzzet Cemal Kişmir

Yönetim Kurulu Başkanı

Yönetim Kurulu Başkan Yardımcısı

Yönetim Kurulu Üyesi

Yönetim Kurulu Üyesi

Yönetim Kurulu Üyesi

Yönetim Kurulu Üyesi ve Genel Müdür

Üç şirketin de Yönetim Kurulu Başkan ve Üyeleri ile Genel Müdür ve yardımcıları şirkette herhangi bir paya sahip değildir. Yönetim Kurulu Üyeleri, şirketle

kendisi veya başkası adına herhangi bir işlem yapmamış olup, rekabet yasağına aykırı herhangi bir faaliyetleri olmamıştır. Şirket ve yönetim organı

üyeleri hakkında uygulanan herhangi bir idari veya adli yaptırım bulunmamaktadır. Şirket aleyhine açılan davalar hakkında yeterli rezerv ayrılmakta

olup, söz konusu rezervler düzenli olarak güncellenmektedir.

Bağımsız Denetim Şirketi

05.05.2016 tarihli Olağan Genel Kurul kararı uyarınca DRT Bağımsız Denetim ve Serbest Muhasebeci Mali Müşavirlik A.Ş., üç şirket için de bağımsız

denetçi olarak görevlendirilmiştir.

Şirketin Doğrudan veya Dolaylı İştirakleri ve Pay Oranlarına İlişkin Bilgiler

Can Yıldırım

İç Denetçi

Hacettepe Üniversitesi Aktüerya Bilimleri mezunudur.

Profesyonel iş hayatına 2011 yılında Ray Sigorta A.Ş.’de başlamıştır.

Mart 2013-Ekim 2014 tarihleri arasında Avivasa Hayat ve Emeklilik

A.Ş.’de iç kontrolör olarak görev almıştır. Kasım 2014’ten bu yana

BNP Paribas Cardif Türkiye İç Denetim Bölümü’nde Yönetmen

Yardımcısı olarak görevine devam etmektedir.

TEB Yatırım Menkul Değerler A.Ş.

BNPP Finansal Kiralama A.Ş.

Toplam İtibari Değeri

Toplam İtibari Değeri

126,75 TL

1,00 TL

Emeklilik Gözetim Merkezi

Anonim Şirketi

Sermaye Miktarı

225.000 TL

BNP Pariba s Cardif 2016 Faaliyet Raporu

Hamit Ağırman

İç Denetim Başkanı

Anadolu Üniversitesi, İşletme Bölümü mezunudur. Maine Business

School ve Marmara Üniversitesi Çağdaş B.V. ortak programında

Çağdaş Yönetim Teknikleri Yüksek Lisansını tamamlamıştır.

Profesyonel iş hayatına 1991 yılında Citibank N.A. İstanbul,

Kurumsal Krediler Risk Yönetimi Bölümü’nde başlamıştır. 19972013 yılları arasında Citibank A.Ş. Teftiş Kurulu’nda Müfettiş,

Kıdemli Müfettiş ve Başkan Yardımcılığı görevlerinde bulunmuştur.

Kasım 2013’ten bu yana BNP Paribas Cardif Türkiye’de İç Denetim

Başkanı olarak görevine devam etmektedir.

Tek Pay Sahibinin Adı

SEK TÖRE YÖN

VERİYORUZ

02

S İ G O R TA S E K T Ö R Ü

2016 YILI, GENEL ANLAMDA ÖNGÖRÜLEMEYECEK OLAYLARIN YAŞANDIĞI VE DOLAYISIYLA

FINANSAL DALGALANMALARIN YÜKSEK OLDUĞU BIR YIL OLMUŞTUR. YILIN IKINCI YARISINDA DA

“BREXIT” KARARI SONRASI YAŞANAN DALGALANMAYA RAĞMEN SON AYLARA KADAR KÜRESEL

PIYASALARDA RISK IŞTAHINDA BIR BOZULMA GÖZLEMLENMEMIŞTIR.

%8,9

BNP Pariba s Cardif 2016 Faaliyet Raporu

BİST 100

ENDEKSİNDEK İ A R TIŞ

2016 yılı, genel anlamda öngörülemeyecek olayların yaşandığı ve

dolayısıyla finansal dalgalanmaların yüksek olduğu bir yıl olmuştur.

Yılın ilk yarısında, hemen hemen makro verilerin tamamında iyileşme

gözlemlenmiş; enflasyon Mayıs ayında %6,6 seviyesine kadar gerilerken

cari açık ise 27,7 milyar ABD doları olmuştur. Geçen yılın aynı döneminde

%3,1 büyüme sergileyen Türkiye ekonomisi, 2016’nın ilk yarısında %4,5

büyümüş; kurda ise Mayıs ayında yaşanan hükümet değişikliğine kadar

stabil bir seyir gözlemlenmiştir. 2016’nın başında Amerikan Merkez

Bankası’ndan (Fed) dört faiz artırımı beklenirken, altı aylık dönem

içerisinde gelen veriler eşliğinde bu beklentinin bir artışa kadar gerilemesi,

kurdaki seyirde iç dinamikler kadar etkili olmuştur. Bu durum, özellikle

faiz indirimleri ile ekonomi politikasında sadeleşme yoluna giden Türkiye

Cumhuriyet Merkez Bankası’nın (TCMB) kararlarını da destekler nitelikte

olmuştur. Aynı dönemde gelişmekte olan ekonomilere fon girişleri artmış

ve hem faiz piyasalarında hem de hisse senedi piyasalarında ciddi pozitif

dalgalar yaşanmıştır.

Yılın ikinci yarısında da “Brexit” kararı sonrası yaşanan dalgalanmaya

rağmen son aylara kadar küresel piyasalarda risk iştahında bir bozulma

gözlemlenmemiştir. Buna rağmen, Türkiye hem bölgedeki tansiyonun

yükselmesine bağlı olarak jeopolitik risklerin artması hem de içeride

yaşanan çeşitli olaylar ve arkasından derecelendirme kurumlarından

gelen not indirimleri ile gelişmekte olan ülkelerden negatif ayrıştığı bir

%8

BİST BA NK A CILIK

ENDEKSİNDEK İ A R TIŞ

döneme girmiştir. Yılın son aylarına girilirken beklentilerin aksine Donald

Trump’ın ABD Başkanı seçilmesi ile küresel belirsizliklerde de artış

gözlemlenmiş; ABD tahvil faizleri %2,5 seviyesinin üzerine çıkarken ABD

doları, tüm ülke para birimlerine karşı değer kazanmış ve risk iştahı zayıf

seyretmiştir. Olumlu seyreden istihdam piyasası verilerinin ardından

Fed’in hem politika faizini 25 baz puan yükseltmesi hem de 2017 yılı için

faiz artırımı beklentilerini artırması, ABD doları için destekleyici olmuştur.

Bu dönemde Türk lirasının ABD doları karşısında değer kaybı %20

seviyesine ulaşırken 10 yıllık tahvil faizleri de %11,5 seviyesinin üzerine

kadar çıkmıştır. Kurdaki değer kaybının ardından sadeleşme politikasına

ara veren TCMB, Kasım ayı toplantısında hem politika faizinde hem de

koridorun üst bandında faiz artırımına gitmiştir.

Hisse senedi piyasaları ise 2016 yılında görece olarak bu ortamdan

daha az etkilenmiş ve ABD doları bazında değer kaybettiği yılı Türk lirası

bazında yükselişle tamamlamıştır.

Makro verilerde ise yılın ikinci yarısında ilk yarısındaki tablonun tam

aksine bir görünüm sergilenmiştir. Yılın üçüncü çeyreğinde Türkiye

ekonomisi, 27 çeyrek sonra ilk kez daralma yaşarken, cari açık 2015

yılsonu seviyesinin üzerine çıkmıştır. Enflasyon ise düşük seyreden gıda

fiyatlarının etkisine rağmen son çeyrekte kurda yaşanan değer kaybı

nedeniyle yılı %8,5 seviyesinde tamamlamıştır.

Sigorta Sektörü | 33

ENFLASYON 2016 YILINDA ORTALAMA

%7,8 SEVIYESINDE SEYREDERKEN;

YILI %8,8 OLAN 2015 YILSONU

SEVIYESININ HAFIF ALTINDA, %8,5

SEVIYESINDE TAMAMLAMIŞTIR.

Türkiye ekonomisi, 2016 yılının ilk iki çeyreğinde büyüme kaydetmesine

rağmen üçüncü çeyrekteki yavaşlamaya bağlı olarak yılın ilk üç çeyreğini

kapsayan dönemi yıllık bazda %1,3 daralma ile tamamlamıştır.

Enflasyon ise 2016 yılında ortalama %7,8 seviyesinde seyrederken;

yılı %8,8 olan 2015 yılsonu seviyesinin hafif altında, %8,5 seviyesinde

tamamlamıştır. Aynı dönemde çekirdek enflasyon %7,5 olurken, gıda

enflasyonu da yılı %5,7 seviyesinde bitirmiştir.

Öte yandan 2015 yılını 32,3 milyar ABD doları ile kapatan ve yılın ilk

yarısında 27,7 milyara kadar gerileyen cari açık özellikle son çeyrekteki

petrol fiyatlarında yaşanan artış nedeniyle 2016 yılının ilk on bir aylık

dönemini 33,7 milyar ABD doları seviyesinde kapatmıştır.

2016 yılının ilk on aylık dönemini kapsayan istatistiklere göre, Türkiye

genelinde 15 ve daha yukarı yaştakilerde işsizlik rakamı 2016 yılı

Ekim döneminde geçen yılın aynı dönemine göre 500 bin kişi artarak 3

milyon 647 bin kişi olmuştur. İşsizlik oranı ise 1,3 puanlık artış ile %11,8

seviyesinde gerçekleşmiştir. Aynı dönemde iş gücüne katılma oranı ise 0,8

puan artarak %52,4 olmuştur.

Dünyada ise Fed yıl boyunca sabit tuttuğu politika faizini Aralık

toplantısında %0,25-0,50 aralığından %0,50-0,75 aralığına yükseltmiştir.

Beklenen faiz artışı, Fed’in bu seneki tek, son 10,5 yılın ise ikinci faiz artışı

olmuş; ayrıca Fed, gelecek seneye yönelik faiz artışı beklentisini ikiden üçe

çıkarmıştır.

Eylül ayında getiri eğrisi kontrolü stratejisine geçiş yapan Japonya Merkez

Bankası (BoJ) ise 10 yıllık tahvil faizinin %0,0 seviyelerinde kalmasını

sağlayacak şekilde yıllık 80 trilyon yen varlık alım programı hedefini

devam ettirmiştir. Öte yandan, Avrupa Merkez Bankası (ECB) yılın son

toplantısında tahvil alım programını azaltmaya başladığını açıklamıştır.

Aylık tahvil alım miktarını 80 milyar avrodan 60 milyar avroya indiren ECB,

programın süresini ise 2017 yılının sonuna kadar uzattığını açıklamıştır.

Borsa İstanbul

BİST 100 endeksi 2016 yılında %8,9 değer kazanırken,

BİST bankacılık endeksindeki kazanç, %8,0 olarak

gerçekleşmiştir. BİST 100 endeksi 71.154 puan

seviyesinden başladığı yolculuğunu 78.139 seviyesinde

noktalarken; BİST bankacılık endeksi için bu rakamlar

sırasıyla 119.143 (2015) ve 129.550 (2016) olarak

gerçekleşmiştir. BİST 100 endeksi dolar bazında

değerlendirildiğinde MSCI World (tüm piyasalar) ve MSCI

EM (gelişmekte olan ülke piyasaları) endekslerinden

negatif ayrışarak sırasıyla %14,7 ve %17,0 daha zayıf

performans sergilemiştir.

Faiz

2015 yılını %10,86 seviyesinden kapatan 2 yıllık gösterge

faiz, 2016 yılını ise 23 baz puanlık düşüş ile %10,63

seviyesinden kapatmıştır. Bu süreç içerisinde, TCMB

Kasım ayı toplantısında politika faizini 50 baz puan

artırarak %8,00 seviyesinde belirlemiştir. Yıla %10,50

seviyesinde başlayan faiz koridorunun üst bandı ise Mart

ayı toplantısı ile başlayan yedi aylık dönemde %8,25’e

kadar düşmüş; ancak Kasım ayındaki 25 baz puanlık artış

ile yılı %8,50 seviyesinde kapatmıştır.

Döviz

2016 yılında Türk lirası avroya karşı %13,9 değer

kaybederken ABD dolarına karşı ise kayıp oranı %17,0

olmuştur. 2015 yılını 2,8046 seviyesinde noktalayan

ABD doları/Türk lirası 2016 yılını 3,5235 seviyesinde

kapatmıştır. Avro/Türk lirası ise aynı dönemde sırasıyla

3,1116 (2015) ve 3,7053 (2016) olmuştur.

Emtia

Ons altın 2016 yılında %8,0 oranında değer kazanırken,

Brent petrol fiyatı ise aynı dönemde OPEC ülkelerinin arz

kısıntısı kararının etkisi ile %23,4 artmıştır.

BNP Pariba s Cardif 2016 Faaliyet Raporu

Sigorta Sektörü | 32

2016 DÜNYA VE TÜRKİYE

EKONOMİSİNDEKİ GELİŞMELER

| 35

TÜRKİYE SİGORTA SEKTÖRÜ, 2016 YILSONU İTİBARIYLA BİR ÖNCEKİ YILA GÖRE YAKLAŞIK %30

CİVARINDA BÜYÜME İLE 40,5 MİLYAR TL CİVARINDA PRİM ÜRETİMİ GERÇEKLEŞTİREREK ENFLASYON

ORANLARININ ÜZERİNDE BÜYÜMÜŞTÜR. SEKTÖREL KÂRLILIK PERFORMANSI AÇISINDAN

BAKILDIĞINDA, 2016 YILSONU İTİBARIYLA TOPLAM 2,7 MİLYAR TL TEKNİK KÂR ELDE EDİLMİŞTİR.

BNP Pariba s Cardif 2016 Faaliyet Raporu

Türkiye sigorta sektörü, 2016 yılsonu itibarıyla bir önceki yıla göre yaklaşık

%30 civarında büyüme ile hayat ve hayat dışında

40,5 milyar TL civarında prim üretimi gerçekleştirerek enflasyon

oranlarının üzerinde büyümüştür. Sektörel kârlılık performansı açısından

bakıldığında, 2016 yılsonu itibarıyla hayat ve hayat dışında toplam

2,7 milyar TL teknik kâr elde edilmiştir.

2016 senesi, sigortacılık mevzuatı açısından birçok önemli gelişmenin

yaşandığı bir sene olmuştur. Bireysel Emeklilik Sistemi’nde 1 Ocak 2016

tarihi itibarıyla “BES’te 3,0” olarak adlandırılan yeni döneme geçiş

yapılmasıyla birlikte giriş aidatı ve yönetim gider kesintisi toplamı asgari

ücretin %8,5’i ile sınırlandırılmıştır. Temmuz ayında BES’te katılımcıların

bilgilendirilmesi amacıyla e-Devlet platformu üzerinde “Bireysel Emeklilik

Sistemi Devlet Katkısı Kullanım ve Limit Bilgileri Sorgulama” servisi

başlatılmıştır.

2016’da sigortacılık sektöründe yaşanan en önemli gelişmelerden biri de

Otomatik Katılım Sistemi için yasa tasarısının kabul edilmesi olmuştur.

Nisan ayında çalışmalarına başlanan OKS için 1 Ocak 2017’de Resmi

Gazete’de genelge yayımlanmıştır.

Hayat prim üretiminde, bir önceki yıla göre yaklaşık %34’lük bir büyüme

yaşanarak prim üretim hacmi 5 milyar TL düzeylerine ulaşmıştır. Hayat

segmenti, toplam sigorta prim üretimindeki %12,6’lık pazar payı ile

gelişmiş piyasalardaki penetrasyonla kıyaslandığında halen ciddi bir

büyüme potansiyeline sahiptir. Sektörde, kredi bağlantılı ürünler hacim

olarak daha ağırlıktayken, her geçen gün gelişmekte olan müşteri bilinci

sayesinde bu oranın değişmesi beklenmektedir.

OTOMATIK KATILIM SISTEMI’NIN

HAYATA GEÇMESI ILE BIRLIKTE,

BIREYSEL EMEKLILIK SISTEMI’NE

YAKLAŞIK 14 MILYON ÜCRETLI

ÇALIŞANIN GIRIŞ YAPMASI

BEKLENMEKTEDIR.

Bireysel Emeklilik

Bireysel Emeklilik Sistemi’nde (BES) 2013’ten bu yana devam eden Devlet

Katkısı uygulamasının desteği ile kayda değer büyüme gösteren sektör,

2016 yılsonu itibarıyla bir önceki yıla kıyasla yaklaşık %24 büyüme

kaydederek devlet katkısı ile beraber 53,4 milyar TL’lik bir fon tutarına

ulaşmıştır. Yine aynı dönemde sistemdeki katılımcı sayısı bir önceki yıla

göre yaklaşık 600 bin artış göstererek 6,5 milyonu aşmıştır. Sözleşme

adedi açısından baktığımızda ise sektör yaklaşık %10,6 büyüme ile 8

(7.789.185) milyon adede yaklaşmıştır.

Otomatik Katılım Sistemi’nin hayata geçmesi ile birlikte, Bireysel

Emeklilik Sistemi’ne yaklaşık 14 milyon ücretli çalışanın giriş yapması

beklenmektedir. Yasada kapsam dışı tutulanları ve ilk iki ayda sistemden

çıkış yapmak isteyenleri hariç tuttuğumuzda ise, 2020 yılına kadar

minimum 8 milyon yeni katılımcının sistemde kalması ve bu yeni

katılımcıların 4-5 yıllık vadede sisteme 40-50 milyar TL civarında yeni

fon getirmesi öngörülmektedir. OKS kapsamındaki sözleşmeler için devlet

katkısı üst sınırının, BES sözleşmelerindeki devlet katkısı limitinden ayrı

olarak hesaplanacağı açıklanmıştır.

%24

BİRE YSEL EMEK LİLİK

SEK T ÖR BÜ Y ÜMESİ

BNP Pariba s Cardif 2016 Faaliyet Raporu

Sigorta Sektörü | 34

2016 TÜRKİYE SİGORTA SEKTÖRÜNE

GENEL BAKIŞ

01

BİRLİK TE HAREKET

EDİYORUZ

03

FAALİYETLERİMİZ

FİNANSAL GÖSTERGELER

28,5

İSTIKRARLI YÜKSELIŞINI SÜRDÜREN BNP PARIBAS CARDIF TÜRKIYE, FINANSAL PERFORMANS

AÇISINDAN HEDEFLERINE ULAŞARAK BAŞARILI BIR YILI GERIDE BIRAKMIŞTIR.

2014

33,8

2015

BNP Paribas Cardif Sigorta

Özkaynaklar

(Milyon TL)

39,2

2016

28,3

23,3

23,1

2014

2015

BNP Paribas Cardif Hayat Sigorta Aktifler (Milyon TL)

2013

2014

2015

2016

140

Aktif Toplamı

72,8

83,6

101,5

124,4

120

Özkaynaklar

26,7

28,5

33,8

39,2

100

Teknik Karşılıklar

26,9

42,3

49,9

53,5

80

Teknik Kâr-Zarar

-1,3

-4,0

-0,2

-2,6

1,0

1,8

5,3

5,5

BNP Paribas Cardif Hayat Sigorta (Milyon TL)

Net Kâr

317,0

270,7

257,3

2016

2014

2015

2016

2016

2015

2014

BNP Paribas Cardif Emeklilik

Özkaynaklar

(Milyon TL)

Fa aliyetlerimiz | 39

Fa aliyetlerimiz | 38

BNP Paribas Cardif Hayat Sigorta

Özkaynaklar

(Milyon TL)

124,4

101,5

83.6

60

40

20

0

2013

2014

2015

2016

48,1

61,3

97,4

121,1

140

20

23,3

23,1

28,3

120

Teknik Karşılıklar

25,8

35,7

68

85,7

100

Teknik Kâr-Zarar

1,4

3,2

-3,5

1,5

Net Kâr

1,3

3,3

-0,3

5,2

BNP Paribas Cardif Sigorta (Milyon TL)

Aktif Toplamı

Özkaynaklar

BNP Paribas Cardif Sigorta Aktifler (Milyon TL)

80

60

2016

2015

121,1

97,4

2014

61,3

20

BNP Paribas Cardif Emeklilik (Milyon TL)

Aktif Toplamı

Özkaynaklar

2013

2014

2015

2016

1.222,7

1.618,3

1.872,5

2.192,5

329,9

317,0

257,3

270,7

0

BNP Paribas Cardif Emeklilik Aktifler (Milyon TL)

2,500

Teknik Karşılıklar

66,5

89

105,3

121,3

2,000

Teknik Kâr-Zarar

-9,9

4,8

11,8

10,7

1,500

-27,6

-13,1

-59,6

13,6

1,000

Net Kâr

500

0

2015

2014

1.618,3

1.872,5

2016

2.192,5

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

40

BNP PARIBAS CARDIF İŞ ORTAKLIKLARI KANALI, BAĞLI OLDUĞU GRUBUN KÜRESEL

DENEYIMINI TÜRKIYE PAZARINDA FARKLI SEKTÖRLERDEKI UZMANLIĞIYLA

BIRLEŞTIREREK, SAĞLAM VE SÜRDÜRÜLEBILIR IŞ ORTAKLIKLARI YÜRÜTMEKTEDIR.

BNP Paribas Cardif İş Ortaklıkları Kanalı, Türkiye’de faaliyetlerine

başladığı 2008 yılından bu yana, bağlı olduğu Grubun küresel deneyimini

Türkiye pazarında farklı sektörlerdeki uzmanlığıyla birleştirerek, sağlam

ve sürdürülebilir iş ortaklıkları yürütmektedir. BNP Paribas Cardif’in

iş ortaklarına ve müşterilerine, zengin ürün portföyüyle, ihtiyaca en

uygun sigorta çözümlerini sunma hedefiyle kurulan ve iş birliklerini bu

doğrultuda yöneten Satış Kanalı, ortaklık ilişkisi içerisinde bulunduğu

kurumların müşterilerine sağladığı değeri artırmalarına yardımcı

olmaktadır.

BNP Pariba s Cardif 2016 Faaliyet Raporu

İş Ortaklıkları Kanalı, birincil önceliği olan müşteri odaklı hizmet

anlayışıyla satış öncesi hizmetlerden hasar yönetimine, ürün

geliştirmeden eğitimlere, operasyondan satış destekleyici faaliyetlere

kadar tüm süreçlerde, iş ortaklarının ihtiyaçlarını göz önünde

bulundurarak katma değer yaratan iş çözümleri sunmaktadır.

BNP Paribas Cardif İş Ortaklıkları Kanalı, finans, otomotiv, perakende ve

telekom sektörlerinde, her biri kendi sektöründe lider firmalarla kurduğu

iş ortaklıklarında, değişen pazar ihtiyaçlarına uyum sağlayan ve farklı

nitelikteki ürünlerle desteklenmiş iş modelleriyle hizmet vermektedir.

Koruma sigortalarında sektörünün önde gelen kuruluşları arasında yer

alan BNP Paribas Cardif, zengin ürün portföyü içerisinde yer alan Kredi

Koruma, Kredi Kartı Koruma, Gelir Güvencesi, Fatura Koruma, Tehlikeli

Hastalıklar, Kadın Kanseri, Uzatılmış Garanti, Araç Değer Koruma Sigortası

ve mobil cihaz koruma sigortaları ile farklı sektörlerden iş ortaklarının

ihtiyaçlarına uygun sigorta çözümleri sunmaktadır.

İş Ortaklıkları Kanalı, yalnızca güncel sigorta ihtiyaçlarına en uygun

ürünleri sunmakla kalmayıp, ürünlerin doğru satış kanalları aracılığıyla

müşterilerle buluşmasından etkin hasar yönetimine kadar uzanan geniş

bir perspektifle hareket etmektedir. BNP Paribas Cardif, özellikle hasar

yönetimi konusundaki titizliğiyle, iş ortakları ve müşterilerinin hasar

ihbarlarını mümkün olan en kısa sürede doğru şekilde analiz edip çözüme

ulaştırmaktadır. Hizmet seviyelerini her yönüyle karşılamakla kalmayıp,

mutlak müşteri memnuniyeti standartlarına uygunluğun sürekli takibi ile

her zaman bir adım ilerisini hedeflemektedir.

Tüm bu çalışma disiplini ve müşteri odaklı hizmet anlayışının kaçınılmaz

bir sonucu olarak, BNP Paribas Cardif İş Ortaklıkları Kanalı, 2012

yılından bu yana yıllık ortalama %34 üretim artışıyla hızlı bir büyüme

trendi yakalamıştır. Faaliyet gösterdiği her iş kolunda, sektörünün en

iyisi olarak konumlanmış iş ortakları ile çalışan BNP Paribas Cardif, her

yıl portföyünü, yeni ve güçlü iş ortaklığı anlaşmaları ile genişletmeyi

sürdürmektedir.

BNP Paribas Cardif İş Ortaklıkları Kanalı, 2016 yılında başarıyla

sürdürdüğü, çeşitli pazarlarda farklı ve yenilikçi sigorta çözümleriyle

sürdürülebilir ve kârlı iş ortaklıkları geliştirme stratejisini 2017 yılında

da sürdürmeyi planlamaktadır. BNP Paribas Cardif, faaliyette bulunduğu

tüm ülkelerde benimsediği “Değişen Dünyanın Sigortacısı” olma hedefiyle

değişen ekonomik koşullara hızla uyum sağlayarak, aralarında telekom,

ikinci el otomotiv ve dijitalin de yer aldığı yeni pazarlara yönelmeyi ve

müşterileri için değerli olan varlıkları güvence altına almayı sürdürmeyi

hedeflemektedir. Kredi koruma ürünlerindeki uzmanlığını yenilikçi sigorta

anlayışıyla birleştirerek, önümüzdeki dönemde uzatılmış garanti ve oto

değer koruma gibi ürünlerle de sektörde fark yaratmayı hedeflemektedir.

İş ortakları ve onların müşterileri için maksimum değer yaratma yolunda

atılan bu adımlarda, dijital ve çağrı merkezi tabanlı yeni satış kanallarının

en yüksek verim ile geliştirilmesi kanalın temel stratejileri arasında yer

almaktadır.

BNP PARIBAS CARDIF İŞ ORTAKLIKLARI

KANALI, DEĞIŞEN PAZAR IHTIYAÇLARINA

UYUM SAĞLAYAN VE FARKLI NITELIKTEKI

ÜRÜNLERLE DESTEKLENMIŞ IŞ

MODELLERIYLE HIZMET VERMEKTEDIR.

PARTNERSHIP PORTAL PROJESI

Fa aliyetlerimiz | 41

ÖRNEK BAŞARI HIKÂYESI

İş ortakları ve onların müşterilerine değer yaratacak hizmetler

geliştirmeyi öncelikli hedefi olarak gören BNP Paribas Cardif İş

Ortaklıkları Kanalı, 2016 yılında web entegrasyonu ile bütün kanallardan

satış yapılabilmesi hedefiyle, “Partnership Portal Projesi”nin temellerini

atmıştır.

BNP Paribas Cardif Türkiye İş Ortaklıkları Kanalı için bir ilk olan

Partnership Portal, her şeyden önce online üretim yapılabilmesi

ve satış kanallarının çeşitlendirilmesi için hayata geçirilmiştir. İlk

etapta otomotiv sektöründeki iş ortaklarının, bayi odaklı klasik satış

kanallarının ilerisine geçerek, yetkili servis, mobil ve web üzerinden de

satış yapmalarına imkân sağlayacak projenin, ilerleyen fazlarda farklı

sektörlerden iş ortaklarını da kapsaması planlanmaktadır.

Projenin tamamlanmasıyla, satıştan raporlamaya, iptalden zeyile, uçtan

uca tüm ürün bazlı iş ortaklığı ilişkileri online ortama taşınmış olacak;

böylece operasyonel süreçler iyileştirilip hizmet kalitesi artırılarak,

müşterilere daha üstün bir satış deneyimi sunulacaktır.

BNP Pariba s Cardif 2016 Faaliyet Raporu

Fa aliyetlerimiz | 40

İŞ ORTAKLIKLARI KANALI

Fa aliyetlerimiz | 43

Fa aliyetlerimiz | 42

BANKA SİGORTACILIĞI KANALI

BNP PARIBAS CARDIF BANKA SIGORTACILIĞI KANALI, STRATEJIK ORTAĞI VE BANKA DAĞITIM

KANALI OLAN TEB (TÜRK EKONOMI BANKASI A.Ş.) ILE HAYAT SIGORTALARI BRANŞINDA VE

BIREYSEL EMEKLILIK ÜRÜNLERINDE GÜÇLÜ IŞ BIRLIĞINI 2016 YILINDA DA SÜRDÜRMÜŞTÜR.

Banka Sigortacılığı Kanalı, bireysel emeklilik faaliyetlerinde hacimsel büyüme

stratejisini sürdürmüş; 2016 yılında fon büyüklüğünde %20 büyüme ile

184 milyon TL’lik artış sağlamıştır.

14 0 MİLYON TL

1,1

MİLYAR TL

BES FON BÜ Y ÜK LÜĞÜ

KREDİ BAĞLANTISIZ ÜRÜNLERDE FAZLA MÜŞTERİYE

ULAŞARAK İHTİYACA EN UYGUN ÜRÜNLERİN

SUNULMASI YAKLAŞIMINI BENİMSEYEN BANKA

SİGORTACILIĞI KANALI, 2016 YILINDA ÜRÜN

SEÇENEKLERİNİ ZENGİNLEŞTİRMİŞTİR.

H AYAT BR A NŞI PRİM ÜRE T İMİ

2016 yılında hayat branşında 140 milyon TL prim üretimi gerçekleştiren

kanal, bu büyüme oranı ile %3,5 pazar payına ulaşmıştır.

Daha fazla sayıda müşterinin kredi riskini güvence altına almak için

hâlihazırda kredisi olan ancak hayat sigortası bulunmayan müşterilerde

kredi penetrasyonlarına odaklanan Banka Sigortacılığı Kanalı, ayrıca

mevcut müşterilerin poliçe yenileme oranlarında da iyileştirmeler

yaparak, kredi gelişiminin ötesine geçen bir hayat sigortası performansı

göstermiştir. Kredi bağlantısız ürünlerde ise daha fazla müşteriye ulaşarak

ihtiyaca en uygun ürünlerin sunulması yaklaşımı benimsenmektedir.

Buna bağlı olarak, 2016 yılı Banka Sigortacılığı’nda ürün seçeneklerinin

zenginleştiği bir yıl olmuştur. Müşterilerin çocuklarının eğitim hayatını

güvenceye almak için sunulan “Eğitim Geleceğim Sigortası” ürününe ek

olarak, kurumsal müşterilerin kilit pozisyonda görev yapan çalışanları

için “Yönetim Güvende” ve kadın kanseri için özel olarak sunulan “Kadına

Değer” ürünleri ile hayat sigortalarında önemli gelişim sağlanmıştır.

Ayrıca önemli potansiyel vaat eden tarım sektöründe faal müşteriler için

“Tarım Koruma” ürünü sunulmaya devam etmiştir.

Banka Sigortacılığı Kanalı, ürünlerdeki zenginleşmeyi tamamlamak

üzere dağıtım kanallarında da çeşitlilik sağlamayı hedeflemektedir.

Bu kapsamda, müşterilere ulaşmak için TEB şubelerinin yanı sıra çağrı

merkezi, web şube ve direkt satış kanalları üzerinden gerçekleşen

faaliyetlerin ağırlığının artırılması hedeflenmektedir.

Banka Sigortacılığı Kanalı, bireysel emeklilik faaliyetlerinde hacimsel

büyüme stratejisini sürdürmüş; 2016 yılında fon büyüklüğünde %20

büyüme ile 184 milyon TL’lik artış sağlamıştır. Bu büyüme ile kanalın

toplam fon büyüklüğü önemli bir eşiği aşarak 1,1 milyar TL’ye ulaşmıştır.

BNP Paribas Cardif Banka Sigortacılığı, son iki yıl içerisinde operasyonel

verimliliği artırmak üzere, sunulan bireysel emeklilik ürünlerinin çevrimiçi

üretimine geçmiş ve ayrıca Fortis Bank Personeli Güvenlik Vakfı ve T.C.

Merkez Bankası Mensupları Sosyal Güvenlik ve Yardımlaşma Sandığı

Vakfı birikimlerinin BES’e aktarımında öncelikli olarak tercih edilmiştir.

1 Ocak 2017 tarihinde uygulamaya alınan Otomatik Katılım süreci için

hazırlıklarını tamamlanmış olan Banka Sigortacılığı kanalı, Otomatik

Katılım faaliyetlerinin aktif bir oyuncusu olmayı hedeflemektedir.

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Paribas Cardif Banka Sigortacılığı Kanalı, stratejik ortağı ve banka

dağıtım kanalı olan TEB (Türk Ekonomi Bankası A.Ş.) ile hayat sigortaları

branşında ve bireysel emeklilik ürünlerinde güçlü iş birliğini 2016 yılında

da sürdürmüştür. 13 bölge müdürlüğü çatısı altında 90 kişiden oluşan

deneyimli saha satış ekibiyle faaliyet gösteren kanal, TEB’e ve TEB

müşterilerine ürün çeşitliliğini artırarak hizmet vermeye devam etmiştir.

| 45

Fa aliyetlerimiz | 44

ACENTE KANALI

“ACENTESINE EN YAKIN ŞIRKET” OLMA HEDEFI DOĞRULTUSUNDA HAREKET

EDEN BNP PARIBAS CARDIF ACENTE VE BROKER SATIŞ KANALI, ETKIN

YÖNETIM STRATEJILERIYLE SEKTÖRDE ÖRNEK OLMAYA DEVAM ETMEKTEDİR.

“Acentesine En Yakın Şirket” olma hedefi doğrultusunda hareket eden BNP

Paribas Cardif Acente ve Broker Satış Kanalı, etkin yönetim stratejileriyle

sektörde örnek olmaya devam etmekte; gerek bireysel emeklilik gerek

hayat sigortası ürün satışlarında elde ettiği başarılarla sektörün en önemli

oyuncularından biri olmayı sürdürmektedir.

BNP Paribas Cardif Emeklilik, 2016 yılında da sektörde fark yaratan

uygulamalarını sürdürerek acente ve brokerlar ile oluşturulan sinerji

sayesinde önemli kazanımlar elde etmeye ve değer yaratmaya devam

etmiştir. Acente portalı yenilenerek; modern ve acente ihtiyaçlarını ön

planda tutan, kullanıcı dostu bir yapıya dönüştürülmüştür. Böylelikle,

acente ve aracılar daha hızlı servis alıp, müşterilerine kesintisiz hizmet

vermeye devam etmiştir.

Mevcut komisyon ve prim modeli, değişen piyasa koşullarına uygun olarak,

2016’da yeniden düzenlenmiş; paylaşımcı ve acentesini destekleyen yeni

bir model oluşturulmuştur.

Operasyon süreçlerinin hızlanması ve iyileştirilmesine yönelik çalışmalar

sonucunda, müşteri memnuniyeti sağlanarak; acentelerin sahadaki

etkinliği yükseltilmiştir. 2016 yılında acente personellerine yönelik

düzenlenen Bireysel Emeklilik ve Hayat Sigortaları Eğitimleri sayesinde,

acente personellerinin sürekliliği sağlanmış; mesleki bilgi düzeyleri

artırılmıştır. Böylece, Acente Kanalına ve sektöre de kalifiye personeller

kazandırılmıştır.

Satış süreçlerinin iyileşmesini sağlayacak çalışmalar yapılarak acentelerin

satış gücüne katkıda bulunulmuştur. Hayat sigortası ürünlerinde

rekabetçi fiyat revizyonları yapılmış; “Eğitim Geleceğim” ve “Ferdi Kaza”

sigortalarının satış süreçleri kolaylaştırılmıştır. Yıl içerisinde yapılan

hayat sigortası kampanyalarında başarılı performans gösteren acenteler

ödüllendirilmiştir. Bu kampanyaların da etkisiyle, hayat sigortası

ürünlerinde yüksek üretim ve satış performansına ulaşılmıştır.

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Pariba s Cardif 2016 Faaliyet Raporu

BNP Paribas Cardif Emeklilik, 2016 yılında da sektörde fark yaratan

uygulamalarını sürdürerek acente ve brokerlar ile oluşturulan sinerji

sayesinde önemli kazanımlar elde etmeye ve değer yaratmaya

devam etmiştir.

2016 YILINDA TEB BÜNYESINDEKI KADIN BANKACILIĞI BAŞTA OLMAK ÜZERE FARKLI

SEGMENTLERE YÖNELIK ÜRÜN ÇALIŞMALARI HAYATA GEÇIRILMIŞTIR.

BNP Paribas Cardif, 2016 yılında bireysel emeklilik müşterilerinin deneyimini

iyileştirebilmek için müşteri analitiğinden yola çıkmış ve yapılan

analizler sonucu müşterileri daha iyi tanımaya yardımcı olacak

yeni bir segmentasyon dizayn etmiştir.

Fa aliyetlerimiz | 47

Müşteri deneyimini sadece ürün hayat döngüsü ile sınırlamayan, “sürekli” ve

“her noktada” iyileştirme sürecini devam ettirmeyi hedefleyen BNP Paribas

Cardif, şirketin tüm birimlerinin dâhil olduğu Müşteri Komiteleri ışığında 2016

yılında da bu süreç revizyonlarını düzenli olarak hayatta tutmaya devam

etmiştir.

Müşteri ihtiyacını müşteriden dinlemeyi ilke edinerek, 2016 yılında müşteri

memnuniyet anketleri düzenlenmiş ve anket sonuçları tüm şirketle

paylaşılmıştır.

Müşteriyi her zaman merkezde tutmayı hedefleyen BNP Paribas Cardif, farklı

alanlarda ihtiyaca yönelik ürün geliştirebilmek için profesyonel araştırma

şirketleri eşliğinde satış kanalları ile ortak çalışmalar düzenlemiş ve hedef

müşteri segmentinin yaşam döngüsünü inceleyerek beklentilerini beraberce

belirlemek için yüz yüze görüşmeler yapmıştır.

BNP Paribas Cardif, 2016 yılında dijitalleşme sürecinde de önemli bir yol kat

etmiştir. Dijital mecralardaki hizmetlerini artırmayı hedefleyen Şirket, 2016

yılı içinde kurumsal internet şubesini geliştirmiş ve yılsonu itibarıyla özellikle

Otomatik Katılım Sistemi’ne dâhil olan kurumsal müşterilerine hizmet veren,

operasyonel süreçlerini kolaylaştıran bir servis aracı tasarlamıştır.

BNP Pariba s Cardif 2016 Faaliyet Raporu

Ürün Yönetimi

BNP Paribas Cardif, 2016 yılında da değişen müşteri ihtiyaçları doğrultusunda

yeni ürünler geliştirmiştir. Müşteri odaklı yaklaşım paralelinde projeler

üretme ve daha iyi hizmet verme hedefiyle, Banka Sigortacılığı Kanalı ile

nihai müşterilerine koruma ve emeklilik ürünleri sunmaya devam etmiştir. Bu

kapsamda, TEB İnternet Şubesi aracılığıyla yıllık ve uzun süreli kredi koruma

hayat sigortası ürünleri satılmaya başlanmıştır. Buna paralel olarak kredi tipi

bazında sunulan kredi bağlantılı hayat sigortalarına ait uygulama esasları

da tekrar incelenmiş, kredi tipi, kredi süresi ve miktarına göre yeni ürünler

sunulmuştur.

2016 yılında TEB bünyesindeki Kadın Bankacılığı başta olmak üzere farklı

segmentlere yönelik ürün çalışmaları hayata geçirilmiştir. Bu çerçevede

sektörde farklılık yaratacak bir ilke imza atılmış ve şirketlerin kilit