Yoksullukla Mücadelede Mikro Finans Yöntemi: Fırsatlar ve Tehditler

Microfinance as a Method Struggle with Poverty: Opportunities and

Challenges

Mahmut BİLEN

Özet

Çok boyutları bulunan yoksulluk sorunu, sadece azgelişmiş ülkelerin sorunu değil,

dünyanın her yerinde farklı bir niteliği ile kendini gösterebilmektedir. Yoksullar birçok şeyden

mahrumdurlar ancak yoksulların belki de en fazla mahrum oldukları şey, finans piyasasına

ulaşmamalarıdır. Ekonomi literatüründe finansal gelişme ile ekonomik gelişme arasında güçlü

bir pozitif ilişki bulunduğu bilinmektedir. Bir yoksulun, finans sektöründen kredi talep etmesi

durumunda banka bu kredi için teminat göstermesini talep edecektir. Bir teminat

gösteremeyecek kadar yoksul olan birinin finans sektöründeki durumu “kredibil” olmamaktır.

Yoksulluk riskinden kurtuluşun kredi olanağına kavuşmak olduğu durumlarda, süreç doğal

şekilde bir yoksulluk fasit dairesine yol açmaktadır. Bu açmazı yenmek ve yaratılan her kulun

doğuştan “kredibil” olduğu varsayımına dayan ve teminat aramaksızın herkese mikro kredi

sağlayan bir sistem Dr. Yunus tarafından geliştirilmiştir. Dünyanın çeşitli coğrafyalarında 3

binden fazla mikro finans kurumları yoksullukla mücadelede önemli bir fonksiyon icra

etmektedir. Yoksullukla mücadelenin sosyal devlet araçları ile olması gerektiği ve yeniden

dağıtım politikalarını en önemli reçete olarak gösteren sosyal demokrat kanat, bu yöntemin

özellikle piyasa eksenli bir uygulama ile yoksulluğu azaltmasının mümkün olamayacağını ve

başarılı olmadığını ileri sürmektedir. Bu yöntemin yoksullukla mücadelede kat ettiği süreç

olumlu ve olumsuz sonuçları ile analizi edilecektir. Ayrıca bu yöntemden yararlanan özellikle

yoksul bayanlarla İstanbul ve Sakarya illerinde yapılmış bir alan araştırmasından elde edilen

bulgular üzerinden bu yöntem analiz edilecektir. Yoksulluk gibi devasa bir sorunun tek bir

seçenek ile yok edilmeyeceği açıktır. Ancak telafi veya tamamlayıcı bir yöntem olarak mikro

finans uygulamasının yoksullukla mücadeledeki katkı ve konumu bu bildiride analiz

edilecektir.

Abstract

Poverty which has many facets is not only an issue for less developed countries; poverty

can manifest itself all around the world in different forms. The poor is deprived of a lot of things

but what they are mainly deprived of is the finance market. In economics, there is a strong

positive relationship between financial development and economic development. If a poor

person wants to borrow a loan from finance sector, the bank will ask for an assurance for that

loan. If someone is too poor to provide an assurance, he/she will be regarded as ‘’not credible’’.

When the only out of poverty is to become credible, the process eventually leads to a vicious

cycle of poverty. In order to break the cycle, Dr. Yunus developed a system that is based on the

idea that every human being is credible from birth and they should be offered financial help

without asking for assurance. In many regions of the world, more than one thousand

microfinance institutions play a significant role in the fight against poverty. Social democrat

wing argues that fight against poverty should be handled with the tools of the social state and

redistribution policies are the main cure for inequality, therefore they claim that the relevant

method is not and will not be successful in fighting poverty particularly in a market oriented

Assoc. Prof., Sakarya University Department of Economics [email protected]

economy. The positive and negative results of the relevant method in fight against poverty will

be analyzed in this study. The findings of a field study, which included poor women in Istanbul

and Sakarya who made use of that method, will be analyzed as well. It is obvious that poverty

cannot be eliminated with one method alone. On the other hand microfinance practice is worth

analyzing as a supplementary method.

I. Giriş

İnsanlık tarihi boyunca yoksulluk sorunu düşünürlerin, filozofların, yöneticilerin, dini

önderlerin, başta olmak üzere insanlığın hep gündemini meşgul eden önemli bir sorun

olagelmiştir. Bu sorunun çözülmesi konusunda yine tarih boyunca farklı yaklaşımlar

geliştirilmiş, kimi uygulamaya konulmuşsa da insanlığın kalıcı olarak bu sorunla baş ettiği

söylenemez. Yoksullar birçok şeyden mahrumdurlar; gelir yetersizliği, düşük mülkiyet

sahipliği, düşük beşeri sermaye olanağı, yetersiz sosyal ve politik network olanağı gibi

faktörlerin dışında belki de en önemlisi yeterli finansman olanağından mahrum olmalarıdır.

Yoksulların modern finans sektöründe finansman sağlaması ancak bir kredi için gösterecekleri

teminat ile mümkündür. Ancak yoksullar yetersiz mülkiyet ve gelirleri nedeni ile teminat

gösterecekleri varlığı olmadığı için bu tür olanaklara kavuşmaları mümkün olamamakta veya

sınırlı düzeyde olmaktadır. Yaygın olan durum, yoksullar gereksinim duyacakları finansmanı

genelde bulamamakta, bulacağı kaynak ya informal sektörden (tefeciden) yüksek faizle olmakta

ya da kendi sosyal çevresinde (genelde yoksullardan oluşur) sınırlı düzeyde kaynak bulmaktadır

(Chowdhury, Ghosh and Wright, 2005: 298-309). Finansal gelişme ile ekonomik gelişme

arasında doğrusal bir ilişki olduğuna ilişkin geniş bir literatür (Bilen ve Altıntaş: 2013) dikkate

alındığında yoksulların finans sektörüne ulaşamamaları onların yoksulluklarının fasit bir döngü

haline gelmesine zemin oluşturan gelişmeye neden olmaktadır.

Yoksullukla mücadelede esas itibari ile liberal ve sosyal adaletçi yaklaşımlar ekseninde

biri devlet eli ile sosyal devlet mekanizması ile yapılmasını ileri sürerken, diğeri ise liberal

teorinin piyasa eksenli çözümlerini önermektedir. Sosyal devlet denilen mekanizma, bir yandan

artan oranlı vergi ile yüksek gelirlilerden yüksek vergi almakta diğer yandan toplanan bu

vergileri, gelirin yeniden dağıtımı mekanizması ile sosyal güvenlik, sosyal yardım, asgari ücret,

eğitim ve sağlık yardımları ile düşük gelirlilere aktarmak sureti ile yoksullukla doğrudan

mücadeleyi içermektedir. Buna karşın liberal teori ise bu sorunla etkin mücadelenin piyasa

ekseninde ve öncelik ekonominin büyütülmesi ile bu sorunun kalıcı olarak yenileceği kabul

edilmektedir. Bunun dışında yüksek gelirlilerin gönüllü sosyal yardım veya transferleri ile bu

sorunla mücadeleye ayıracakları kaynak etkili diğer bir faktör olabilir. Bu bağlamda

yoksullukla mücadele için iki ana akım olan piyasa veya devlet eksenli çözümde mikro finans

yöntemi devlet eksenli bir seçenek olmaktan ziyade piyasa eksenli bir çözümdür. Sosyal

adaletin ancak devlet müdahalesi ile mümkün olacağını kabul eden sosyal adalet yaklaşımını

benimseyen araştırmacılar, bu nedenden dolayı mikro finansın piyasa eksenli bir mekanizma

olması nedeni ile bu soruna çözüm olma yeteneğinin olmayacağını ve bu nedenle eleştirel bir

yaklaşımı benimsemektedir.

Türkiye’de son ekonomik dalgalanmalar işsizlik düzeyini daha da arttırmıştır. Bu

gelişme kayıt dışı çalışmayı bir başka ifade ile sosyal korunma şemsiyesinin altında olmayan

sosyal kesimlerin büyümesi ve dolayısıyla yoksulluk riskinin artmasında etkili olmaktadır.

Yoksulluk riskine maruz kalanlar, gerekli beslenme, eğitim ve sağlık hizmetlerine

ulaşamamaları, onların yoksulluk düzeyinin daha da kötüleşmesine neden olmaktadır. İşsizlik

oranın yüksek olduğu özellikle kentsel alanlarda kendi işini kurmak isteyecekler açısında mikro

finans sektörünün geliştirilmesi önemli fırsatlar oluşturabilir. İfade edilen zor koşullarda

sağlanabilecek bir kredi yoksulların içinde bulundukları dramatik koşulların belli ölçüde

azalmasına fırsat sunabilir. Yoksullukla mücadelede kamusal seçeneklerin dışında telafi edici

veya tamamlayıcı bir seçenek olarak mikro kredi olanağı yoksulluğun azaltılmasında bir

seçenek olarak değerlendirilebilir. Sosyal Yardımlaşma ve Dayanışma tarafından bir kereye

mahsus olmak üzere yapılan ayni ve nakti yardımlardan daha etkili sonuçlara yol açması

muhtemeldir. Bu konuda geliştirilecek çözümler sadece yoksulluk sorunun çözümüne katkı

sağlamayacak aynı zamanda işsizliğin, sosyal güvenlik mekanizmasının daha etkin işlemesine,

dahası ekonomik büyümenin sağlanmasına olumlu katkı oluşturacaktır.

Bu bildiride, mikro finans kurumunun kısaca nasıl ortaya çıktığı kurumsal yapısı

hakkında bilgi verilecek daha sonra bu yöntemin, yoksulluk ile mücadelede literatürde ve bu

araştırma için yapılan alan araştırmasının bulguları, bu yöntemin yoksullukla mücadeledeki

etkinliği açısından analiz edilecektir. Bu yöntemin ne tür risk ve fırsatlar sunduğu tespit

edilecektir.

II. Yoksullukla Mücadelede Mikro Finans ve Ortaya Çıkışı

Mikro finansın kökleri konusunda bir çok şey gösterilebilir, fakat en iyi bilinen hikaye1,

Bangladeş’te Muhammet Yunus’un2 Grameen Bankasına kuruluşuna yol açan gelişmedir.

1970’li yılların ortasında bu ülke yeni bir ulus inşa etme sürecinde karşılaştığı zorlu yaşam

şartlarında ortaya çıkmıştır. Bangladeş, Aralık 1971 yılında şiddetli bir savaştan sonra

Pakistan’dan bağımsızlığını kazanmıştı. Bu tarihten iki yıl sonra geniş çaplı bir sel felaketinden

sonra ciddi bir kıtlık sorunu yaşanmış ve bu kıtlık sonucu 10 binlerce insan ölümüne yol

açmıştır. Bu ülkede, bu dönemde, hükümetin istatistiklerine göre nüfusun %80’inden fazlası

yoksulluk sınırının altında gelir düzeyine sahip olduğu ifade edilmektedir (Aghion and

Morduch, 2005: 11).

Toplumsal yaşamda yoksulların ulaşmakta güçlük çektikleri birçok şey bulunmaktadır.

Ancak bunlardan en fazla çarpıcı olanı ise finans piyasasına ulaşma olanaklarının olmamasıdır.

Yoksullar kredi elde etmeleri, gösterecekleri teminata bağlıdır, yoksulların zaten mahrum

olduğu şey o gösterilecek teminat olduğu için bankalar ve finans piyasasındaki kredi kurumları

gözünde yoksullar, kredi verilebilir değildirler. Bu durum onların kredi (daha geniş bir

çerçevede ise finans) piyasasında dışlanmalarına neden olmaktadır. Bu durumu telafi etmek

üzere Dr. Yunus’un geliştirmiş olduğu mikro finans3 uygulaması, herhangi bir teminat

aranmaksızın (colleteral-free loans) yoksullara grup halinde kredi sağlanma fırsatı sağlanarak

böylece bazı yoksulların finans sektöründe yararlanma olanağı sağlanmıştır (Wahid, 1993).

Böylece yoksullardan bir kısmının bu fırsattan yararlanarak kendiişlerini kurmaları veya var

olan işlerini büyütmelerine olanağı ile yoksulluktan kurtulma olanağı elde ettikleri dünyadaki

çeşitli uygulamalardan görülmektedir (Sengupta and Aubuchon, 2008). Bu yöntem yaygın olarak

bilenen ifade ile “yoksullara balık vermekten ziyade, balık tutmaya” olanak sağlayarak yoksulluğun

1974 yılında Çitagong Üniversitesinde İktisat bölümünde öğretim üyesi olarak görev yaptığı esnada ifade edilen olağan üstü

kıtlık nedeni ile kampüse yakın köylerden biri olan Cobra köyündeki yoksulluğu gözlemlemek için ziyaret eder. Bu araştırma

esnasında fark ettiği önem önemli husus, yoksulluk yaşanan bu köydeki insanların çalışma yetenekleri bir sorun olmadığı ancak

iş yapmak için ihtiyaç duydukları finansmanı bankalardan talep edilen teminatı gösteremedikleri için kredi temin edemedikleri,

bu nedenle tefecilerden yüksek faizle borçlanmaya mecbur olduklarını öğreniyor. Bu dramatik manzaranın önüne geçmek için

banklardan ve finans sektöründe bu durumu iyileştirici arayışları karşın başarısız olunca bu köydeki 42 kişiye 27 $’lık krediyi

kendi temin ediyor. Bu kişilerin borçlarının dilediği zaman vermelerini talep ederek bu sistemin ilk nüvesini kaynaklık etmiştir.

Yunus’un bu projesi 1979 yılına kadar Bangladeş Merkez Bankası ve bir kısım ticari banka sponsorluğunda gelişme

göstermişse de 1983 yılında %60’ı devlet tarafından finanse edilen, Bangladeş dilinde “kırsal” anlamı olan Grameen Bank ismi

ile yoksullara mikro kredi sağlayan bir banka haline gelmiştir (Yunus, 1999: 13-220; Wahid, 1993). Bu hikayenin arkaplanında

Müslüman olan biri olan Yunus’un inandığı din islam referanslarının payı vardır. Bu konuda çok sayıda hususa işaret edilebilir.

Ancak bir gün kendisinden gelen bir dilenciye Hz. Peygamberimiz bir balta verip, çalışıp hayatını kazanmasını göstermesi bu

kurumun oluşmasında önemli bir rolü vardır.

2 1976 yılından bu yana Bangladeş’te ortaya koyduğu yöntem ve daha sonra bu yöntemin dünya genelinde otaya konulan çeşitli

örneklerinde yoksulluğu azaltmakta etkili ve önemli bir yöntem olmasından dolayı 2006 Nobel Barış ödülü Muhammad

Yunus’a verilmiştir.

3 Mikro finans kurumu mikro krediyi de içine alacak şekilde daha kapsayıcı bir kavramı ifade etmektedir. Mikro finans

kurumunun en önemli amacı yoksullara mikro kredi sağlamak olmasına karşın bunun da dışında yoksulların tasarruflarının

korumak, gelecekte muhtemel risklere karşı sigorta ve tüketici kredisi gibi çeşitli seçenekleri içerecek şekilde fonksiyonlarının

olduğu ifade edilmelidir.

1

uzun dönemli bir mücadele ile azaltmaya yardım eden bir yöntemdir. Bu yöntemin devlet eli

ile uygulanan sosyal transfer yönteminden en önemli farkı, yoksulun kendi içinde bulunduğu

durum düzeltmek üzere aktif rol alması ve görece daha geniş bir zaman dilimine yayılan bir

mücadele yöntemini ifade ediyor olmasıdır. Bu yöntemin ortaya çıktığı bu ülkede uzun bir

uygulamasından sonra geniş kabul görmüş ve yoksullukla mücadeledeki başarılı sonuçları

Birleşmiş Milletler başta olmak üzere çeşitli küresel kurumlar bu yöntemi destek ve teşvik

etmeye yönelik faaliyetleri ile dünyada hızla yaygınlık kazanmasında etkili olmuştur. Bu

yöntemin etkinliğine ilişkin literatürde olumlu tespitlerine karşın eleştiriler getiren çeşitli

yayınlar bulunmaktadır (Öz ve Çolakoğlu, 2014). Bu konu bildirinin ilerleyen kısımlarında

ayrıntılı olarak alan araştırmasındaki bulgular üzerinde analiz edilecektir.

Sağlanacak bir mikro kredi ile yoksulun içinde bulunduğu finansman gereksinimi

karşılanarak ticaret veya üretimi için gerekli olan ürünleri satın almaya olanak sağlanmaktadır.

Böylece yoksulun yaptığı işten elde edeceği kazançla hem aldığı mikro krediyi geri ödemeye

hem de içinde bulunduğu yoksulluk sorunu ile mücadeleye fırsat sağlanmış olmaktadır. Bu

yöntemle işsizlerler (özellikle aktif emek piyasasına girememiş yoksullar) emek piyasasına

dâhil olmakta, yoksulların toplumdaki sosyal statüsünün yükselmekte, kadınların özellikle

üretken hale gelmesi ile cinsiyet eşitsizliğinin azalmasına imkân sağlamaktadır. Ayrıca bu

yöntemle sağlanacak gelir ile ailelerin çocuklarını daha iyi beslemeleri ve eğitmelerine daha

fazla kaynak tahsis etmesi gibi ekonomik ve sosyal faktör nedeni ile sadece yoksullukla

mücadeleye değil aynı zamanda ekonominin birçok diğer sorunlarının da azalmasına olanak

sağladığı görülmektedir4.

Mikro finans kurumları, geleneksel bankacılığın çalışma prensiplerinden farklı bir

biçimde hizmet sunduğu görülmektedir. Klasik bankacılıkta esas amaç kar maksimizasyonu

iken mikro finans kuruluşlarının amacı, mali açıdan sürdürülebilir bir konumda kalarak,

özellikle yoksul kadınlar olmak üzere yoksullara kredi sağlayarak yoksulluğun azaltılmasıdır.

Geleneksel bankacılıktan kişi aktif mal varlığın arttıkça daha fazla kredi alma olanağına

ulaşırken, mikro finans sistemde ise sahip olduğun aktif azaldıkça mikro krediye ulaşma imkânı

artmaktadır. Dünyadaki nüfusun neredeyse yarısı, Türkiye’de ise nüfusun neredeyse üçte biri

klasik bankaların finansal desteklerinden yoksun bulunmaktadırlar. Mikro kredi anlayışında

kredi olanağına ulaşmak, bir şekilde bir insan hakkı olarak görülebilir. Geleneksel bankacılık

bireyleri güvenilmez olarak algılarken, mikro finans sistemi ise insana güvenmeyi esas olarak

teminata ihtiyaç duymadan doğrudan mikro krediye ihtiyacı olan yoksullara kredi

sağlamaktadır. Bir başka ifade ile mikro finans referans olarak kişinin sahip olduklarından daha

ziyade kişinin geleceğe yönelik çalışma azmini ve potansiyelini öncelikle dikkate almaktadır.

Geleneksel bankalarda yüksek işlem maliyeti ve risk faktörü nedeni ile kredi verilmesi riskli

olan yoksullara küçük krediler verilmez iken mikro finans tam tersi olarak tam da bu kesime

kredi sağlamaktadır. Geleneksel bankacılıkta zamanında tahsil edilemeyen krediler için

cezalandırma ve mümkün ise sistem dışında tutmaya yönelik eylemler başvurulurken, mikro

finans sisteminde ise tam tersine ödemelerinde zorluk çeken üye için gerekli önlemler alınarak

sistem içinde kalması için gerekli destek ve tedbirler alınmaktadır.

Mikro finans olanağı yoksullar için sadece ekonomik durumlarını iyileştirici bir seçenek

ve ekonomik sisteme entegre etmede bir araç olarak değerlendirilmemelidir. Yoksulluk

kültürünün oluşumunu engelleyici ve yoksulların sosyal statülerini ve kendilerine yönelik

Grameen Bank, mikro kredi alan yoksullara belirlemiş olduğu on altı ilkeyi benimsetmeye çalışmaktadır. Bu ilkeler, genel

olarak disiplin, cesaret, dayanışma, yardımlaşma, haksızlığa karşı mücadele etme ve çok çalışma kültürünün oluşturulması,

harabe evlerde yaşamama, tarımsal üretimi teşvik etme, az sayıda çocuk sahibi olma, sağlığa dikkat etme, çocukların eğitimini

aksatmama, çocukların ve çevrenin temizliğine özen gösterme, çukurlu gideri olan tuvaletler kullanma, temiz içme suyu

kullanma, çocuk evliliğine izin vermeme, evliliklerde başlık parası almama, kolektif olarak daha büyük yatırımlar yapma ve

kolektif olarak sosyal faaliyetlere katılma üzerinedir (www.grameen-info.org, 2014).

4

özgüveni arttırıcı bir fonksiyon ortaya koyduğu görülmektedir. Nitekim Bangladeş’te yapılan

bir alan araştırmasında mikro kredi alan kadınlarla almayan kadınlar arasında yapılan

karşılaştırmada mikro kredi kullanan kadınların ve ailelerinin refahlarının daha yüksek ve

yaşamlarından daha memnun oldukları ifade edilmektedir ( Ruhul Amin vd., 1998 aktaran,

Altay, 2007: 62). Yukarıda ifade edilen mikro finans kurumlarının, dünya uygulamasına paralel

olarak, hemen hepsinin öncelikli hedef kitlesi yoksul kadınlardır. Kadınların işgücüne katılımı

erkeklerle kıyaslandığında genelde daha düşük olduğu bilinmektedir. Kadınların işyeri sahipliği

açısından bakıldığında durum daha da vahim bir manzara arz etmektedir. Nitekim AB

ülkelerinde bu oran %16-40 arasında değişirken, Türkiye’de ise bu oran ancak %4

seviyesindedir (Altay, 2007: 66). Mikro kredi olanağının özellikle kadınlara yönelik olarak

programlanmış olması, kadın yoksulluğunu azaltmanın yanında ifade edilen kadın

girişimciliğini artırmaya da, kadının toplumsal statüsünü iyileştirmede de olumlu bir katkısının

olacağı görülmektedir.

Kentsel alanlarda yaşayan yoksulların, içinde bulundukları yoksulluk sorunu kadar

önemli olan diğer bir sorun ise sosyal dışlanmadır. Bunun yanında diğer bir sorun ise

yoksulların politik karar alma süreçlerinde yeterince olamamaları onları aynı zamanda politik

dışlanma sorunu maruz bırakmaktadır. Bunların dışında insanların renklerinden, etnik

kökenlerinden, dillerinden dolayı ayrımcılığa maruz kaldıkları görülmektedirler. Bu sorunlar

yoksulluk ile bir araya geldiğinde daha da dramatik bir sorun olarak ortaya çıktığı

görülmektedir (Rogaly, 9). Bu sorunlar özellikle kentin bir kısmında kümelenmiş gece kondu

bölgelerinde daha derin bir şekilde hissedilmekte neden olduğu yoksulluk kültürü ile bu

bölgeler yoksulluğun nesiller boyu devam etmesine yol açan gelişmelere neden olmaktadır.

Sosyal, ekonomik ve politik dışlanma sorunu hafifletmenin bir önemli seçeneklerinden biri

olarak mikro kredi mekanizmasının önemli roller icra ettiği görülmektedir (Rogaly, 9).

Mikro finans marjjnal sosyal kesimlerin, özellikle yoksul kadınlar olmak üzere

yoksulların içinde bulundukları kötü koşullardan daha iyi hale gelmeleri yönünde mobilize eden

bir araç olduğu görülmektedir. Mikro finans yoksulluk sorunu ile mücadele etme konusunda

modern kapitalizmin alternatifi olmaktan daha ziyade kapitalizmden yarar sağladığı ifade

edilmektedir. Stiglitz (1998) ifade ettiği gibi mikro finans orthodoxy’nin karşıtı olmaktan daha

çok post-Washington Consensus’un bir parçasıdır. Mikro finans başlangıçta devletin kırsal

kesime yeterli düzeyde kredi sağlamak konusundaki başarısızlığına ve kentsel alanlarda

modern finans piyasasının düşük gelirli yoksullara kredi sağlamak konusundaki aksaklığını

telafi etmek için ortaya çıktığı görülmektedir. Bu başarısızlıkların ortaya çıkmasında etkili olan

başlıca faktörler; kent merkezli finansal hizmet sunulması, yoksullara kredi kullandırmanın

yüksek işlem maliyetine neden olması, yüksek faiz kısıtı, alınan kredilerin yüksek oranda geri

ödenmeme sorunu ve verilen kredilerde yolsuzluk sorunu gibi sorunlar sıralanmaktadır (Arun,

Hume, Martin and Rutherford, 2009: 1). 5. Başlangıçta bu sektör daha ziyade gönüllü

kuruluşları veya kurumların etkili olduğu bir nitelikte olmasına rağmen zaman içinde bu sektör

giderek ticari organizasyonların sektördeki ağırlığı artmaya başladığı görülmektedir (Arun and

Hume, 2009: 1).

Yoksulların finans sektöründen dışlanmış olması finansal yetersizlikten

kaynaklanmamakta nitekim yoksullar informal kaynaklardan sınırlı düzeyde de olsa

borçlanmaktadırlar. Yoksullar tefecilerden, komşulardan, akrabalardan, yerel ticaret yapan

esnaflardan borç bulmaktadırlar. Özellikle tefecilerden aldıkları kredinin maliyeti piyasa faiz oranın

üzerinde olduğu gözlenmektedir. Bu durumda borç verenler borç verdikleri kişiler hakkında

bankalardan daha fazla bilgiye sahiptirler. Mikro finans yerel ölçekte uygulanmakta olan geleneksel

borç bulma yönteminin sağladığı bilgi avantajı ile bankacığın daha fazla kaynak kullandırma fırsatını

Thankom Arun, David Hume, Imran Matin and Stuart Rutherford, “Finance For The Poor”, Microfinance, Edited by: David

Hulme and Thankom Arun, Routledge, 2009, p. 7

5

etkinliğini bir arada sunan yeni bir çözüm olarak ortaya çıktığı söylenebilir. Hiç şüphesiz Mikro finans

bunu yapmaya ilk teşebbüs eden girişim değildir. Ancak bunu en başarılı bir şekilde yaptığını ifade

etmek mümkündür (Aghion and Morduch, 2005: 8).

III. Dünyada ve Türkiye’de Mikro Finansın Gelişimi

1970’li yıllardan itibaren uygulama alanı bulan mikro finans uygulaması, dünyada hızla

yayılmış ve küçümsenmeyecek sayı ve büyüklüğe ulaşmıştır. Birleşmiş Milletler 2005 yılını

“Uluslararası Mikro Finans Yılı” olarak ilan edecek kadar dünya genelinde yoksulluk ile

mücadelede bu yöntemin önemi küresel düzeyde kabul görmüştür. Öncelikle yoksul ülkelerde

kabul gören bu yöntem, daha sonraki dönemlerde gelişmiş ülkelerde de kurumsal yapı

kazanarak kurumsal hale gelmiştir. Modern bankacılık kurumunun, yoksulların kredi

sağlanabilir olmadığı için kredi vermeyi ret eden kurumsal niteliği, 2008 yılında gelişmiş birçok

ülkede meydana gelen finansal kriz esnasında bu bankaların önemli bir kısmı önemli kayıplar

ve hatta bir kısmı batmasına karşın, dünya genelinde yoksullara mikro kredi sağlayan bu

kurumalardan herhangi bir tanesinin batmamış olması Dr. Yunus’un geliştirdiği bu yöntemin

etkinliği açısından dikkat çekici olmuştur.

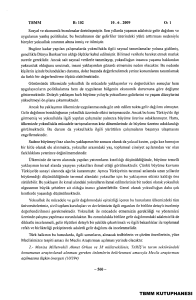

Dünyada mikro finans verilerinin takip edildiği birkaç merkez bulunmaktadır.

Bunlardan biri ait veriler 2012 yılı sonu itibari ile veriler Tablo 1’de görülmektedir. 2000

yılında bu yana dünya genelinde özellikle bilinen ve belli büyüğe kavuşmuş olan mikro finans

kurumlarının verileri derlenmektedir. Dünyada 150’den fazla ülkede bu kurumların sayı

itibariyle en fazla olduğu bölgenin Asya ve Pasifik bölgesinde olduğu görülmektedir. Yine bu

kurumların en büyük müşterilerinin başından itibaren kurgulandığı gibi yoksullara ve kadınlara

yönelik olduğu tabloda açık şekilde görülmektedir. Yoksulara yönelik bir kurum olması nedeni

ile bunun yoksul veya gelişmekte olan ülkelerle sınırlı kalmadığı bu kurumun

küçümsenmeyecek sayıda endüstrileşmiş gelişmiş ülkelerde gelişme gösterdiği görülmektedir.

Dünya genelinde mikro finans yöntemi kredi sağlayan kurumların sayısının 3700 aştığı aynı

şekilde bu yöntemle ulaşılan aile sayısının 100 milyonu aştığı ve toplam müşteri sayısının ise

203 milyonu üzerine çıktığı görülmektedir. Bu kurumların sağladığı mikro kredi tutarının 2013

yılı için 75 milyar $ düzeyine kavuştuğu görülmektedir (Mixmarket, 2015). Bu şekilde kredi

kullananların %83’ünden fazlasının en yoksul kadınlar olduğu yine aşağıdaki tablodan

görülmektedir. Bu sektör hükümetlerin, gönüllü sivil toplum kuruluşlarının, bankaların, yardım

kurumlarının, kooperatiflerin katkı sağladığı ve binlerce çalışanları ile küçümsenmeyecek bir

büyüklüğe ulaşan küresel bir hale geldiği görülmektedir (Arun and Hume, 2009: 1).

Tablo 1: Dünya Genelinde Mikro Finans Kurumlarının Genel Görünümü

Dünyadaki Bölgeler

Sahara Altı Afrika

Asya ve Pasifik

Latin Amerika ve Kabinler

Ortadoğu ve Kuzey Afrika

Gelişmekte Olan Ülkeler Top.

Kuzey Amerika ve Batı Avrupa

Doğu Avrupa ve Orta Asya

Endüstrileşmiş Dünya Top.

Dünya Geneli

Mikro

Finans

Kurum

Sayısı

Toplam

Müşteri Sayısı

1 042

15 192 387

Toplam Kadın

Müşteri Sayısı

8 194 610

En Yoksul

Müşteri Sayısı

8 471 247

En Yoksul

Kadın Müşteri

Sayısı

5 899 917

1 747

161 022 985

130 880 298

102 627 426

87 134 440

95

5 231 520

2 777 297

1 497 012

1 074 968

670

16 491 676

10 154 176

2 798 274

2 038 188

3 554

88

197 938 568

170 634

152 006 381

60 663

115 393 959

43 375

96 147 513

34 303

164

5 570 739

338 607

190 486

106 696

76

3 718

Kaynak: Micro Credit Summit Campaign 2013

5 400 105

203 509 307

277 944

152 344 988

147 111

115 584 445

72 393

96 254 209

Modern finans sektörü dünyada hızla gelişmesine karşın halen yoksullar bu sektörün bir

parçası olma fırsatından uzaktırlar. Bunun nedeni kurallar gereği yoksullar kredibil olmadıkları

için finans piyasasının dışında kalmaya mecburdurlar. Bu sektörün temel bir prensibini farklı

bir yaklaşım ile yaklaşan mikro finans sektörü yoksulların da kredibil olduğunu ve aldıkları

krediyi geri ödeme konusundan yüksek gelirliler kadar özen gösterecekleri anlayış yeni bir

kurumun doğup hızla gelişmesine neden olmuştur. Bu kadar kısa sürede bu sektörün ulaştığı

büyüklük ve sağlıklı bir şekilde işlemesi bu yöntemin oldukça başarılı olduğuna ilişkin önemli

bir referans oluşturmaktadır. Bu yöntemi analiz eden çok sayıda alan araştırmasında gerek bu

kurumların sürdürülebilirliğinde herhangi bir sorun bulunmadığı aynı zamanda bu yöntemle

kredi kullanıp gelir elde eden yoksulların durumlarında önemli düzeyde olumlu gelişme

olduğuna ilişkin literatür meydana gelmiştir. Dolayısıyla bu sektörün bu kadar büyümüş olması

bu yöntemin hem kurumsal hem de amacına uygun hizmetler sunduğuna ilişkin önemli bir

referans oluşturmaktadır.

Türkiye’de Mikro finansın tarihsel geçmişi Osmanlı döneminde, kişinin oturduğu evi

ipotek göstermek karşılığında kredi sağlayan “Para Vakıfları”nın uygulamalara kadar

götürülebilir (Özcan, 2008: 124-128). Cumhuriyet döneminde Emanet Sandıkları,

Kooperatifler, Kredi Birlikleri kurumlarının yanında en dikkat çekici olan Ziraat Bankasının

özellikle tarım kesimine, Halk Bankasının küçük esnafa ve Vakıflar Banmasının düşük gelirli

kesimlere düşük miktarlarda kredi sağlayan uygulamalarının belli ölçüde bu kapsamda

değerlendirilebilir. Bu kurumlarının öncelikli amacı kar olmaktan ziyade toplumsal yararı

gözetmek olduğu söylenebilir (Bilen ve Çetin, 2012). Ancak bu tecrübelerin önemli bir

kısmının önemli başarısızlıklarla karşılaştığı bilinmektedir. Çok kereler bu kurumlar politik

popülizme kurban edilecek şekilde kurumsal etkinsizleri başarısızlığa maruz kalmıştır. Örneğin

yıllarca Ziraat ve Halk bankasının görev zararlarının 2001 kriz sonrasında devasa boyutlara

kavuşur niteliğe kavuştuğu bilinmektedir6. Açıkçası devlet eli ile işleyen bu kurumların bir

yandan politik riskler diğer yandan ise kurumsal etkinsizlikleri dikkate alındığında pekte

başarılı sonuçlar ortaya konmadığı ifade edilmelidir.

Türkiye’de yakın geçmişte kurulan esas itibariyle iki tane mikro finans kurumu

bulunaktadır. Bunlardan birincisi Kadın Emeğini Değerlendirme Vakfı tarafında ilk olarak

İstanbul merkezli olarak kurulan MAYA Mikro Ekonomik Destek ismi ile kurumsal yapıya

kavuşmuş ve yoksul kadınlar küçük krediler sunmaktadır. 1999 Marmara depreminden en çok

etkilenen Kocaeli, İstanbul, Düzce, Sakarya ve Eskişehir’de kredi vermeye başlamıştır. Maya,

bu güne kadar 12 binden fazla kredi kullandırmış ve kullandırılan kredilerin toplam değeri 11

milyon TL’yi geçmiştir (Maya, 2015). İkincisi ve daha geniş kapsamlı faaliyet alanına sahip

olan Türkiye Grameen Mikrofinans Programı (TGMP) benzer şekilde Türkiye İsrafı Önleme

Vakfı bağlı 2003 yılında Muhammed Yunus’un oluşumuna öncülük yaptığı ilk kurumla

imzalanan bir protokol ile kurulmuştur. TGMP, özellikle kamu ile sağlanan işbirliği (il özel

idaresinde yasasından) sağlanan olanaklar ve çeşitli kurumlardan temin edilen desteklerle kar

amacı gütmeksizin yoksul bayanlara kredi sağlamak üzere kurulmuştur. Türkiye genelinde 67

ilde 111 şubeye ulaşmış, yaklaşık 12 bin kredi bekleyeni olmak üzere üye sayısı 64 268 üyesi

olan ve 441 milyon TL’den fazla kredi kullandıran bu alandaki en büyük ve etkin mikro kredi

kurumu haline gelmiştir. Kurulduğu tarihten bu yana oldukça hızlı gelişme göstermiş ve

kurumsal sürdürülebilirliği konusunda oldukça etkin olan bir konumdadır (tgmp, 2015).

TGMP yönetimine göre bir ailede yoksulluktan, en çok kadınları etkilendiği için mikro

krediyi sadece kadınlara verilmesi benimsenmiştir. Ayrıca yoksul bir kadına bir kredi veya mali

imkân sunulduğunda kadınların öncelikle ailesi için kurdukları hayalleri gerçekleştirmek

2001 yılında Halk bankası, Ziraat Bankası ve Emlak bankasının görev zararlarının karşılığı olarak verilen tahvillerin değeri

yaklaşık olarak 23 milyar TL olduğu görülmektedir. (Kaynak: https://www.tbmm.gov.tr/sirasayi/donem22/yil01/ss286-3.pdf )

6

istedikleri ve alınan kaynakları mümkün olan en iyi şekilde değerlendirerek yoksulluklarını

azaltıcı bir çaba göstereceği tespit edilmiştir. Bu bakış açısı, kadınların içinde bulundukları

yoksulluk ile mücadele etmek konusunda erkeklere nispeten daha güvenilir olduğu değer

yargısına dayanmaktadır. Diğer yandan bu kredi olanağı ile evde aktif olmayan/olamayan

kadının aktif bir biçimde ekonomiye dahil edildiği ve geleceğe yönelik olarak çocukları için

eğitim başta olmak üzere diğer beşeri sermaye yatırımlarına imkan sağlayacağı

düşünülmektedir. Bütün bunlara rağmen kredi olanağından yararlanmak isteyen yoksul bir

erkeğin eşi, kız kardeşi veya annesi gibi bir yakını aracılığı ile bu olanağa ulaşmasının mümkün

olduğu ifade edilmektedir.

Kadınların muhatap oldukları finansal ve sosyal sorunlarının üstesinde gelinmesi

hedeflenmektedir. 5’er kişilik gruplar halinde krediler kullandırılmaktadır. TGMP görevlileri

kredi kullanacak yoksul kadınlar öncelikle 3 günlük bir eğitim ile süreç hakkında

bilgilendirilmekte ve kredi verildikten sonar tahsilât yine kurum görevlilerince 46 haftalık

süreçte geri tahsil edilmektedir. Grup kredileri uygulaması ile gerek kredilerin geri

ödenmesinde bir şekilde sosyal bir baskı mekanizması oluşturmak gerek ise grup dayanışması

ile işbirliği içinde geri ödemelerin düzenli bir şekilde yapılmasına yardım etmek

amaçlanmaktadır. Verilen ilk kredinin geri ödeme performansı dikkate alınarak yeni

kredilendirme tutarının ne olacağı veya ne düzeyde artacağı belirlenmektedir. Bu uygulama

kredi kullanan bireyin hem iş disiplinini hem de kurumsal güvenirliğini artırma ve geliştirmeye

katkı sağlayacağı düşünülmektedir. Kurum beş çeşit mikro kredi biçimde kredi

kullandırmaktadır, bunlar 100 TL ile 1000 TL arasında olan temel kredi, 1000 TL ile 15000 TL

arasında olan mikro girişimci kredisi, 2000 TL’ye kadar olan hayvancılık kredisi, mikro sera

kredisi ve mücadeleci vatandaş kredisidir. Ayrıca sözleşmeli kredi7 olarak ifade edilen bir kredi

biçimi bulunmasına rağmen bu kredi daha ziyade karşılaşılan sorunu çözmeye yönelik bir

nitelik taşımaktadır (tgmp, 2015). İkinci defa mikro kredi talep edilmesi halinde sermaye

birikim merdiveni esasına göre verilecek kredi tutarı arttırılmakta olduğu görülmektedir.

Verilen krediler geri ödenmemesi durumunda herhangi bir yaptırım bulunmamaktadır. Grup

kredisinden yararlanan grup üyeleri her hafta bir üyenin evinde toplanmakta ve sorunları ve

başarıları değerlendirmektedirler. Bu toplantıya katılan mikro finans kurumunun yetkilisi

haftalık olarak toplaması gereken geri ödemeleri toplamaktadır.

TGMP’nin verdikleri mikro kredi için yıllık olarak %15 hizmet maliyeti alınmaktadır.

Hizmet maliyeti olarak ifade edilen bu oran kurumun vermekte olduğu hizmetlerin

sürdürülebilirliğini sağlamaya yönelik bir tedbir olduğu görülmektedir. Kurum dünya’daki

benzer Mikro finans kurumlarının uyguladıkları faiz oranları dikkate alındığında aldığı tutarın

çok yüksek olmadığı düşünülmektedir. Bu kurumsal sürdürülebilirlik açısında diğer önemli

olan unsurlardan biri yoksulların tasarruf yapmalarını teşvik etmek üzere haftalık 1 TL gibi

küçük miktardaki katılımlarla tasarruf hesabı ile yine ayda 1 TL ödemek üzere 10 bin TL sigorta

programları ile gelecekte karşılaşılacak risklere karşın tedbir almaları teşvik edilmektedir.

V. Mikro Finans Hakkında Alan Araştırması

Alan araştırması, 2015 Nisan ayında İstanbul’da TGMP şubelerinde mikro kredi

kullanan büyük çoğunluğu kadınlardan oluşan kişilerden özellikle haftalık tahsilatın yapıldığı

toplantılarda hem yüz yüze derinlemesine görüşmeler yöntemi hem de anket yöntemi

kullanılarak yapılmıştır8. İstanbul’da seçilen örnek kütle Çekmeköy, Samandıra, Sultanbeyli ve

Ümraniye ilçelerinde mikro kredi kullanan deneklerden oluşmaktadır. Özellikle grup liderleri

Sözleşmeli kredi TGMP’nin sunduğu bir kredi çeşidi değildir. Haftalık ödeme güçlüğü çeken üyelerin ödemelerini esnek bir

yapı ile yeniden yapılandırarak üyelerin ödemelerini daha esnek bir şekilde yapmalarına yardım edici bir düzenlemedir.

7

Alan araştırması için hazırlanın anketin yapılmasında İnci Bayındırlı, Begüm Ayvaz, Özge Sevim’in gösterdikleri

gayret ve katkılardan dolayı teşekkürü borç bilirim.

8

başta olmak üzere 101 kişi ile görüşülmüştür. Araştırmada mikro kredi kullanan kişilerin bu

konudaki olumlu ve olumsuz yaklaşımları üzerinden bu yöntemin yoksullukla mücadeledeki

konumu tespit edilmek istenmiştir. Bu konuda dünya literatüründe oluşan birim ile ilişkili

olarak konu analiz edilecektir.

Tablo 2: Alan Araştırmasında Yer Alanların Demografik Göstergeleri

Yaşınız

18-25

26-35

36-45

46 ve Üstü

Toplam

Yüzde

(%)

Frekans

4

4,0

48

47,5

44

43,6

5

5,0

101

100,0

Eğitim Düzeyi

Okur- Yazar Değil

Frekans

2

Okur-Yazar

12,9

74

12

Toplam

2,0

13

İlkokul

Lise

Yüzde

(%)

101

73,3

11,9

100,0

Araştırmada deneklerin iki tanesi dışında tamamı bayanlardan oluşmaktadır. Mikro

kredi kullanan yaş dağılımına bakıldığında 26 ile 45 yaş arasında yer alanların

toplamının %90’a geçtiği görülmektedir. Eğitim düzeyine bakıldığında deneklerin dörtte

üçünün ilkokul mezunu olduğu görülmektedir. Anlaşılacağı gibi yoksulların beşeri sermaye

düzeyinin düşüklüğü bu sorunun önemli bir kaynağı oluştuğu bu araştırmanın ilk bulgularında

dikkat çekmektedir. Yine araştırmaya katılanların mikro finans kullanmadan önce büyük bir

kısmının (%58) ev hanımı olduğu görülmektedir. Hanedeki fert sayısına ilişkin soruya 4 tane

diyenler (%55) yarısında fazla geri kalan %30 kısmının ise 5 kişi olduğu görülmektedir.

Mikro kredi sağlayan bu kurumdan nasıl haberdar olduğuna ilişkin soruya katılımcıların

önemli bir kısının (%92) komşu veya arkadaşlarından duyduklarını ifade etmektedirler. Bu

hizmetin tanınırlığı konusunda dikkate değer düzeyde tanıtım ihtiyacının olduğu görülmektedir.

Alan araştırmasından elde edilen verilerde dikkat çeken diğer bir husus ise mikro kredi

kullananların önemli bir kısmının SSK (%76) ve Bağ-Kur’lu (%16) olduğu görülmektedir.

Aynı evde yaşayanlardan kaç kişi çalışmaktadır sorusuna ankete katılanların %86’sı iki olarak

cevaplamıştır. Bu olanaktan yararlananların önemli bir kısmı bu yöntemle emek piyasasına

girmiş olduğu görülmektedir. Türkiye’de iş gücüne katılım oranının %50 düzeyinde olduğu ve

kadınlar arasında bu oranın %30 gibi düşük düzeyde olduğu (TUİK, 2015) dikkate alındığında

bu yöntemin kadınların iş gücüne katılımı için önemli fırsat sağladığı söylenebilir. Ancak bu

yöntemin toplum tarafından halen oldukça sınırlı düzeyde bilindiği ve tanınırlığı konusunda

önemli bir çaba olmadığı dikkat çekmektedir.

Tablo 3: Mikro Krediye Başvurma Amacı ve Faaliyette Bulunulan İş Kolu

Mikro Krediye Başvurma

Frekans

Amacı

Yeni Bir İş Kurmak

43

Aile Borcunu Ödemek

9

Mevcut İşi Geliştirmek

Diğer

Toplam

42

7

101

Yüzde

(%)

Faaliyette

Bulunulan İş Kolu

42,6

Evde El İşi

8,9

Perakende Satış

41,6

6,9

100,0

Frekans

Yüzde (%)

24

23,8

İşletmecilik

35

Seyyar Satıcı

10

Toplam

101

Diğer

34,7

12

11,9

20

19,8

9,9

100,0

Mikro finans talebinde bulunan kadınların önemli bir kısmının yeni bir iş kurmak (%43)

ve mevcut işini geliştirmek (%42) için talep edildiği ve bunun mikro finans kurumunun gerçek

amacına uygun olduğu görülmektedir. Doğrusu kullanıcılarının önemli bir kısmının Öz ve

Çolakoğlu (2014) çalışmasında işaret edildiği gibi mikro finansın amacı dışında kullanıldığına

ilişkin bir sonuç elde edilmemiştir. Mikro kredi kullananların hem ev temelli hem de küçük bir

işletme ekseninde bir ekonomik faaliyet içinde oldukları görülmektedir. Bu yöntemin çeşitli

biçimlerde kadınları ekonomiye katkı sağlayan bir ekonomik aktör haline gelmesi, bu yöntemin

yoksulluk sorunu ile mücadelenin ötesine geçerek makro ekonominin temel sorunlarının

çözümüne katkı sağlayıcı özellik gösterdiği şeklinde yorumlanabilir.

Tablo 4: Mikro Kredi Kullananların Karşılaştıkları Sorunlar

Kredi Geri Ödemede

Sorun Yaşıyor musunuz? Frekans

Çok Sık

4

Nadiren

Pek Değil

Yüzde

(%)

Toplam

4,0

Kredi Miktarı

9,9

Başvuru Şartları

50

49,5

37

36,6

10

Hiç Değil

101

Mikro Kredinin Eksik

Yönleri

100,0

Geri Ödeme Süresi

Şube Sayının Yetersizliği

Toplam

Frekans

Yüzde

(%)

39

38,6

52

51,5

2

2,0

8

7,9

101

100,0

TGMP’den kredi kullanmak üzere başlangıç seminerlerine katılan katılımcıların bazen eleştiri

konusu yaptıkları hususlardan bir tanesi; grup kredisi biçiminde kredinin kullandırılmasıdır. Çünkü

kadınlar bir başkasının sorumluluğunu almak istememektedirler. Grup üyelerinden bir tanesinin aldığı

krediyi geri ödememesi durumda diğer grup üyelerinin onun yükümlülüğü paylaşmak zorunda

olmalarını bir sorun olarak görmektedirler. Geleneksel sosyal ilişkilerde güvenin oldukça azaldığı bu

tür sosyal ortamlarda bir başkasının sorumluluğunu almak Türkiye sosyolojisi için kolay kabul edilen

bir durum olmadığı ifade edilmektedir. Nitekim ankete katılanların %42 gibi küçümsenmeyecek bir

kısmının kredi kullanımının bireysel olması talep edilmektedir. Bu olgu yüz yüze yapılan görüşmeler

esnasında da dikkat çeken bir problem olduğu görülmektedir. Ancak grup olarak kredi kullanımından

memnuniyetin halen yarıdan yüksek olması bu yöntemin benimsenmesi veya memnuniyetinin yine

dikkate değer olduğunu ifade etmektedir. Mikro kredinin geri ödemesine ilişkin soruya katılımcıların

önemli bir kısının ciddi sorunla karşılaşmadıkları görülmektedir. Ancak kredi miktarının yeterli

olmadığına ilişkin eksiklik yapılan görüşmelerde dikkat çekildiği gibi ankette de yarısından fazlasının

önemli bir sorun alanı olarak görmektedir. Geri ödeme süresi sanki sorun olarak görülmesine karşın

daha ziyade sorun ödemelerin haftalık ve 46 haftaya yayılmış olması diğer bir eksiklik olarak ifade

edilmektedir. Kurum bölge yöneticisi9 ile yapılmış olan görüşmede bu sorunun oldukça yaygın bir

eleştiri konusu olduğu ve bunu iki haftaya çıkarmaya yönelik İstanbul’da bir adım atıldı ancak

ödemelerde sorunlar çıktığı için tekrar haftalık geri ödeme sistemine dönüldüğü ifade edilmektedir.

Ancak İzmit bölgesinde bir süredir iki haftada bir olacak şekilde alınması tecrübesinde herhangi bir

sorunla karşılaşmadığı için bu uygulamanın devam ettiği ifade edilmektedir. Ödemelerin aylık veya iki

haftada bir olmasına yönelik taleplerin genel olarak yaygın olduğu ve olumsuz tecrübelerden dolayı bu

hali ile devam etmesinin kurum tarafından devam edilmesine yönelik bir eğilim olduğu görülmektedir.

Tablo 5: Yoksulların Mikro Kredi Kullanım Sonrası Gelirdeki Değişim

Mikro Kredi Sonrası

Gelir Düzeyi

Mikro Kredi Öncesi Gelir Düzeyi

Gelir Dilimleri

700 ve Altı

701-1200

1201-1700

1701-2500

Toplam

Frekans

39

39

20

3

101

Yüzde (%)

38,6

38,6

19,8

3,0

100,0

Frekans

23

27

38

13

101

Yüzde (%)

22,8

26,7

37,6

12,9

100,0

Fark

Frekans

-16

-12

18

10

0

Yüzde

(%)

-16

-12

18

10

0

TGMP İstanbul Anadolu Bölge Müdürü Hasan Hüseyin Çağlar ile bu araştırmanın gerçekleşmesinde

yardımları ve sorularımıza verdiği sabırlı cevapları için teşekkürü borç bilirim.

9

Bu yöntemin yoksullukla mücadeledeki başarısı hakkında geniş bir literatür

bulunmasına rağmen, Türkiye’de halen başlangıç aşamasında olan uygulamanın daha dikkatli

analiz edilmesinde yarar bulunmaktadır. Mikro finans yönteminin yoksulluğu azaltmadaki

rolüne ilişkin hem dünyada hem de Türkiye’de çeşitli araştırmalar (Öz ve Çolakoğlu, 2014)

yapılmaktadır. Bunlardan önemli bir kısmında bu yöntemin yoksulların gelir düzeylerinin

artışına olumlu etkisi veya yoksulluğu azaltıcı rolünün olduğu görülmektedir. Bu araştırmada

yer alan deneklerin de mikro kredi kullanımından sonra gelir düzeyinde önemli düzeyde bir

artış olduğu görülmektedir. Tablo 5’te de görüleceği gibi gelir düzeyi 700 TL ve altında

olanların oranı %16 ve bir gelir düzeyi 701 ile 1200 TL arasında olanların ise %12 düzeyinde

azaldığı buna karşın, daha üst gelir aralığında olanların nispetinin sırayla %18 ve %10

düzeyinde arttığı görülmektedir. Bu yöntemden yararlanarak işlerini büyütüp başarılı iş

hayatına geçiş yapmış olanların oranı yine yöneticiler tarafında %20’nin üzerinde olduğu ifade

edilmektedir. Önemli bir kısmının belli bir iş alanında aynı düzeyi korur şekilde devam ettiği

görülürken, belli düzeyde (%20) üyelerin aldıkları ilk mikro krediyi geri ödedikten sonra devam

etmediği görülmektedir. Bu yöntemden vazgeçmeye yönelik nedenler oldukça farklı

olabilmektedir. Ailesel nedenler, yaptığı işten başarılı olamama, taşınma, sağlık, bebek bekleme

gibi nedenler en çok dikkat çekilen faktörler olarak sıralanmaktadır. Dolayısıyla bu yöntemin

bütün sosyal politikaları telafi edecek düzeyde başarılı bir yöntem olmadığı ancak önemli bir

katkı sunduğu ifade edilmesi gerektiği söylenebilir. Mütevazi de olsa insanların kendi çabaları

ile yoksulluklarını yenmek için sağlanacak olanaklardan yararlanarak başarı gösterme şansının

verilmesinin önemli olduğu düşünülmektedir.

Bu yöntemin başarısını analiz etmede birkaç tane unsuru olduğu ifade edilebilir.

Bunlardan birincisi mikro finans kurumlarında kredi kullanan müşterilerdir. Bunlar

kullandıkları mikro kredileri uygun bir şekilde değerlendirip kazanç sağlamasalar ya aldıkları

krediyi geri ödemezler ya da yeni kredi alma talebinde bulunmazlar. Bu durumda kurum birinci

krediyi verdiğinde aldatılmış olabilir ancak ikinci ve üçüncü defa aynı hatayı yapmayacağı

açıktır. Bu kurumlardan yıllar itibariyle kredi kullananların sayısın artmış olması bu yöntemin

başarısı hakkında fikir vermektedir. Bağışçılar (donors) açısından bakıldığında ise, yıllar

itibariyle her iki bankanın kullandırmış olduğu kredi hacminin giderek artıyor olmasının

bağışçıları açısından bu yöntemin güvenilirliğine veya faydasına yönelik olan anlayışla ilgili

olduğu düşünülebilir. Mikro finans kurumlarının çalışanları açısından bakıldığında, bu

kurumların finansal olarak kendi kendine yeterli olma prensibi gereği çalışanların elde ettikleri

ücretlerin karşılığı olarak yoksullara yardım etme mesaileri devam etmektedirler. Bu kurumlar

bağışçılardan aldıkları bağışlar azalma olsa bile varlıklarını sürdürdükleri görülmektedir

(Schreiner, 2003: 11).

Bangladeş’te en çok bilinen üç kurumun vermiş oldukları mikro kredilerin zaman içinde

yoksulluğu ne ölçüde azalmakta etkili olduğunu anlaya yönelik yapılmış olan etki analizi

(impact assisment) araştırmasında elde edilen sonuç; programda yararlanılan süre arttıkça

yoksulluk oranının azalmaktadır. Ancak uzun zamandan beri bu programdan kredi

kullananların arasında halen yoksulluk oranın %40’lar düzeyinde olması bu programın

başarısını tartışılmasına neden olmaktadır. Bu ülkede yoksulluk oranın yüksek olmasının etkisi

göz ardı edilmemesi gerektiği de açıktır (Chowdhury, Ghosh, and Wright, 2005: 299).

Türkiye’de halen başlangıç aşamasında olan bu yöntemin yoksulluğu azaltma konusundaki

başarısını analiz edecek güvenilir veriler bulunulamasa da bazı kadınların aldıkları mikro kredi

ile hanehalkı yoksulluğunu azaltmakta etkili sonuçlar ortaya koyduğu görülmektedir.

1980’li yıllardan bu yana mikro finans kalkınma iktisadının yoksullukla mücadelesi ve

ekonominin yeniden üretilmesi stratejilerinden en önemli konu başlıklarından birisi haline

geldiği görülmektedir. Mikro finans yönteminin yoksullukla mücadele etkili bir araç olup

olmadığı yönündeki sorularının analizinde en çok araştırma konusu yapılan örnekler ise,

Bangladeş’te uzun zamandan beri hizmet sunan Grameen Bankası ile Bolivya’daki Mikro

finans kurumu olan BankoSol’dur. Nitekim Schreiner (1999) tarafından yapılan bir araştırmaya

göre, Grameen bankası 1983 ile 1994 yılları arasında yoksullara vermiş olduğu mikro

kredilerden her kredi kullanan ortalama yıllık $8 bir gelir artışı sağlamıştır. Diğer bir yaklaşım

ile ortalama her borçlanan yoksul aldığı her $1’lık kredi için 10 cents’lik bir gelir artışı elde

ettiği ifade edilmektedir. Benzer şekilde BancoSol kurulduğu tarih olan 1987 yılından 1996 yılı

sonuna kadarki dönemi için kredi kullandırdığı ortalama her yoksulun aldığı $1’lık krediden

yıllık olarak 6 cents’ten fazla bir kazanç elde ettiği tespit edilmektedir (Schreiner, 2003: 9).

Bilinen bu iki örnekteki uygulamadan anlaşılacağı gibi bu yöntem sayesinde yoksulların

ekonomik koşullarında bir iyileşme olduğu görülmektedir. Ancak bazı olumsuz örnekler de yok

değil. Girişim faaliyetinden hiç ilgisi olmadığı halde yaptığı işte başarılı olamadığı için

yoksullukları daha da artığı (Chowdhury, Ghosh, and Wright, 2005: 299) görülmektedir.

Tablo 6: Mikro Kredi Kullanımına Duyulan Memnuniyet

Mikro Krediyi Herkese

Tavsiye Ederim

Frekans

Kesinlikle Katılmıyorum

3

Kararsızım

7

Katılmıyorum

Katılıyorum

Kesinlikle Katılıyorum

Toplam

4

Yüzde

(%)

3,0

4,0

6,9

30

29,7

101

100,0

57

56,4

Bu Sektör Devlet

Yüzde

Frekans

(%)

Tarafından Desteklenmeli

Kesinlikle Katılmıyorum

2

2,0

Kararsızım

1

1,0

Katılmıyorum

Katılıyorum

Kesinlikle Katılıyorum

Toplam

4

4,0

15

14,9

101

100,0

79

78,2

Mikro Kredi Yöntemiyle

Yüzde

Frekans

(%)

Yoksulluk Azalır

Kesinlikle Katılmıyorum

Katılmıyorum

Kararsızım

Katılıyorum

Kesinlikle Katılıyorum

Toplam

Kredi Kullanımı Sonrası

Özgüvenim Arttı

Kesinlikle Katılmıyorum

Katılmıyorum

Kararsızım

Katılıyorum

Kesinlikle Katılıyorum

Toplam

9

8,9

13

12,9

43

42,6

10

26

101

Frekans

3

9,9

25,7

100,0

Yüzde

(%)

3,0

11

10,9

41

40,6

11

35

101

10,9

34,7

100,0

Mikro kredi kullanan kadınların memnuniyet düzeyine ölçmeye yönelik sorulan

soruların değerlendirildiği tablo 6’da genel olarak görülmektedir. Alan araştırmasında ankete

katılanların %39 çok memnun olduğunu ifade ederken, orta düzeyde memnun olanların oranı

%58,4 düzeyindedir. “Mikro kredi kullanımını başka kişilere tavsiye ederim” sorusuna

katılanların oranı %86’ının üzerindedir. Bu yöntemin yoksulluğun azalmasında etkili olacağını

mikro kredi kullananlar arasındaki oranı %68’in üzerindedir. Pitt and Khandker (1998) tarafından

yapılan araştırmaya göre kredi kullanan kadınların, çocuklarının eğitimine dikkate değer bir düzeyde

pozitif bir etki yaptığı tespit edilmektedir. Khandker (2005) araştırmasına göre mikro kredi kullanan

kadınların çocuklarına yönelik yapmış olduğu beslenme ve diğer beşeri sermaye yatırımları açısında

önemli farkın olduğuna dikkat çekilmektedir (Overview, 24). Ayrıca bu yöntemin kamu tarafından

desteklenmesi hakkındaki görüşünü %90’nın üzerinde olumlu bulunduğu görülmektedir. Mikro kredi

kullanmış ve bunun sonuçlarını yaşamış kişilerin bütün olumlu ve olumsuz tecrübeleri sonucunda bu

yöntemin kamu tarafından desteklenmesi ve yoksullukla mücadele etkili olduğu yönündeki tutumlar bu

yöntemin etkinliğini göstermektedir. Bu yöntemin ekonomik sonuçlarının dışında bu olanaktan

faydalanan kadınların toplumsal statüsü açısında sonucu tespit etmek üzere “kredi sonrası özgüvenim

arttı” sorusuna katılımcıların %75 düzeyinde katıldıkları görülmektedir. Bu yöntemin aynı zamanda

kadının toplumsal statüsü arttırmaya, cinsiyet eşitsizliğini azaltmaya ve kadınların kendilerine

duydukları özgüvenin artışına olumlu etkileri olduğu görülmektedir.

Mikro kredi uygulamasında elde edilecek her geribildirimlerin bu modelin gelecekteki

başarısı için oldukça önemli olduğu unutulmamalıdır. Bu tür kurumlar birer güven

kurumlarıdır, bu kurumların gerek üyeler gerekse bağışçılar nezdinde sarsmaya neden olacak

her türlü girişimin bu kurumların kat ettiği mesafenin çok kısa bir aşamada yok edilmesine

neden olacağı gözden uzak tutulmamalıdır. Bu kurumun gerek bütün kurumsal gerekse

faaliyetleri açısında uluslararası denetleme kurumlarına yaptırması ve güven konusunda olumlu

olarak değerlendirilmektedir. Ayrıca kurumun bilgi teknolojilerini etkin bir şekilde kullanması

kurumun gerek yönetişimsel gerekse daha iyi gelişmelerin tabip edilmesi acısından önemlidir.

Kamusal kaynaklardan sağlanan sübvansiyon veya destekleme alımları

uygulamalarının kırsal kalkınma üzerindeki etkisi ve yoksulluğu azaltıcı etkisinin sınırlı

olduğuna ilişkin çok sayıda örnek gösterilebilir. Örneğin Hindistan’ın Birleştirilmiş Kırsal

Kalkınma Programı sübvansiyon kredilerinin etkinsizliği açısından dikkat çekici bir örnektir.

Program özellikle kredilerin %30’unu sosyal hedeflerine uygun olarak kabile veya kast yapısı

nedeniyle dışlanmış olan kesimlere ve %30’unu kadınlara yönelik olacak bir şekilde

belirlemiştir. Köylerde hareketle, kentlerin kentlerden hareketle eyaletlerin ekonomik

kalkınması amaçlanmıştı. Anlaşılacağı gibi programın başarısı birinci hamlenin başarılıdır.

1979’tan 1989 yılına kadar uygulanan bu program için ayrılan bütçe yaklaşık 6 milyar $ ve bu

kaynağın %25 ile %50’si arasındaki bir kısım görece zayıf sektörlere tahsis edilmişti. Bütün bu

iyi planlanmış ve programlanmış olmasına rağmen iyi bir kurumsal performans ortaya

koyduğunu ifade etmek mümkün değil. Pulley (1989) göre, verilen kredilerin ancak %60 geri

dönmüş ve bu programdan kredi kullananların ancak %11 birinci krediden sonra tekrar kredi

almak için programa başvurmuşlardır. Mikro finans uygulamasında kredi kullanalar devamında

tekrar tekrar bu kredilerden yararlanmasıyla karşılaştırıldığında önemli düzeyde başarısız

olduğu ifade edilebilir. 2000 yılına gelindiğinde bu programdaki kredilerin geri gelme oranı

%31 düzeyine kadar düşmüştür (aktaran: Meyer, 2002) Bir kurum olarak programın

performansı giderek zayıflamış ve bu programın yoksullar için güvenilir ve anlamlı hizmet etme

olanağı kalmamıştır (Aghion and Morduch, 2005: 9).

TGMP’nin uyguladığı faiz oranı veya hizmet maliyeti dünyadaki benzeri kurumların

uyguladığı faiz oranı ile kıyaslandığında bu oranın çok yüksek olmadığı görülmektedir.

Nitekim, dünyada bir çok mikro finans kurumlarının faiz oranı piyasa faiz oranın oldukça

üzerinde olduğu görülmektedir (Overview, 19). Bu kurumlarda piyasa faiz oranın piyasa faiz

oranın üzerinde olması bu yönteme yönelik diğer önemli bir eleştiri olarak dikkat çekilmektedir.

Ancak mikro finans savunucularının buna karşın en önemli argümanı ise sermaye açığı (capital

gap) olduğu dikkat çekmektedir.

UNDP (2006) tarafından yapılan araştırmaya göre Türkiye’de Mikrofinans sektöründe

yer alacak yoksul hanelerin toplam potansiyelinin 5,7 milyon olarak tahmin edilmiştir.

Bunların %21’nin banka sahip olduğu10 ve ifade edilen hanelerin yaklaşık olarak %24’ü yakın

gelecekte kısa dönemli bir banka hesabı açmak istediklerini ifade etmişlerdir (Grossmann,

2006: 27). Anlaşılacağı gibi yoksulların yaklaşık olarak %45’i sınırlı da olsa yapacakları

tasarruflarla bu sektörün gelişmesine katkı verecek olanakları olduğu tespit edilmektedir.

Türkiye’de 2001 yılındaki bankacılık krizi halen bazı kişilerden bankacılık sektörüne yönelik

endişelerin devam etmesine ve bu nedenle tasarruflarını evde ve başka şekilde değerlendirme

yönündeki eğilimleri olduğu görülmektedir.

VI. Sonuç

Toplumda gelir eşitsizliğinin ve yoksulluğun azaltılmasında devlet eli uygulanan ekonomi

politikalarının önemi geniş ölçüde literatürde kabul edilmiştir. Nitekim sosyal devlet ve refah

10

Bunların önemli bir kısmı Ziraat Bankasında ve ikinci sırada ise Halk Bankası gelmektedir.

devleti uygulamaları sonrasında gelişmiş ekonomilerde hem gelir eşitsizliği hem de yoksulluk

düzeyi önemli ölçüde azalmıştır. Bütün bu alana yönelik gayretlere rağmen bu sorunun

bütünüyle aşılmadığı hatta özellikle refah devletinin krizine neden olacak düzeyde gelişmiş

ülkelerde yüksek düzeyde kamu açıkları ve kamu borç soruna yol açtığı da görülmektedir.

Doğal olarak böylesine büyük bir sorunun sadece kamu politikaları ile çözülmesinin yeterli

olmayacağı ortadır. Bu çerçevede Bangladeş’te ortaya çıkmış kısa sürede dünya genelinde

yaygınlık kazanmış mikro finans yönteminin yoksullukla mücadelede önemli bir rol üstlendiği

görülmektedir. Bu sektörün hem yoksulluğun azaltılmasında hem de sektör olarak etkin bir

şekilde işlemesi gözlenen başarı bu sektörün sadece yoksulluğun yaygın olduğu ekonomilerin

dışında gelişmiş ekonomiler de uygulamasına yol açmıştır. Bu yöntemin yoksullukla

mücadeledeki konumunu analiz etmeye yönelik geniş bir literatür oluşmuştur. Bu araştırmaların

önemli bir kısmı bu yöntemin başarılı olduğunu ancak yöntemin eleştirilen taraflarına da dikkat

çekildiği görülmektedir. Bu araştırma için yapılan alan araştırmasında elde edilen bulgular kredi

düzeyini düşüklüğü, kredinin geri ödeme biçiminin ve kredi verilme gibi sorunlu görülen

hususlar dışında genel olarak bir memnuniyet olduğu görülmektedir. Mikro kredi talep eden

kadınların genelde küçük girişimler şeklinde faaliyetler içinde oldukları ve aldıkları kredinin

geri ödeme konusunda dikkate değer bir sorunla karşılaşmadıkları şeklindedir. Mikro kredi

kullanımında duyulan memnuniyet düzeyini dikkate değer düzeyde yüksek olduğu bu yöntemin

yaygınlaşmasının hem ekonomik hem de kadınların toplumdaki sosyal statülerinin iyileşmesine

olumlu katkılarının olduğu tespit edilmiştir. Bu yöntemle kredi alan kadınların gelir

düzeylerinde düşme olmadığı gibi dikkate değer düzeyde artış olduğu görülmektedir. Bu

yöntemin kamu tarafında desteklenmesine yönelik soruya deneklerin yüksek düzeyde olumlu

cevap vermesi bu yöntemin yoksullukla mücadelede etkili olduğuna ilişkin bulgudur. Sonuç

olarak yoksulluk gibi devasa bir sorunun sadece kamu eli ile sonlandırmanın mümkün

olmayacağı bunun dışın başkaca seçeneklerin bu amaç için başvurulmasının sosyal demokrat

eleştiriye rağmen önemli olduğu düşünülmektedir. Kamu eli ile uygulanan sosyal politikaların

dışında bu yöntemin yoksulluğun azaltılmasında sağlayacağı katkının göz ardı edilmemesi

gerektiği açıktır.

Kaynakça

Altay, Asuman (2007), “Küreselleşen Yoksulluk Olgusunun Önlenmesinde Mikrofinansman

Yaklaşımı”, Finans Politik & Ekonomik Yorumlar, Cilt 44, Sayı: 510.

Arun, Thankom and Hume, David (2009), “Introduction”, Microfinance, Edited by: David Hulme and

Thankom Arun, Routledge.

Arun, Thankom Hume, David Imran Matin and Stuart Rutherford (2009), “Finance For The Poor”,

Microfinance, Edited by: David Hulme and Thankom Arun, Routledge.

Ben Rogaly, Poverty Social Exclusion and Microfinance in Britain, Oxfam GB, London, UK, p.

59- 70;

Chowdhury, M. Jahangir Alam, Dipak Ghosh, and Robert E. Wright, “The Impact of Micro-Credit on

Poverty: Evidence from Bangladesh”, Progress in Development Studies, 5, 4, 2005.

Grossmann, Helmut (2006), Demand Study for Micro-Finance in Turkey, UNDP Publication,

German.

Gurses, Didem (2009), “Microfinance and Poverty Reduction in Turkey”, Perspectives on Global

Development and Technology, 8.

Maya (2015), http://www.kedv.org.tr/maya/

Micro Credit Summit Campaign 2013

Mixmarket, http://www.mixmarket.org/

Öz, Cihan Selek ve Çolakoğlu, Cavit (2014), “Türkiye’de Mikro Kredi Uygulamasının Sakarya İli

Özelinde İncelemesi”, Çalışma ve Toplum, Sayı 4.

Özcan Tahsin (2008), “Osmanlı Toplumuna Özü Bir Finansman Modeli: Para Vakıfları” , Çerçeve,

Ekim.

Rogaly, Ben, “Microfinance and Poverty Reduction: The International Experience”, Edited by:

Thomas Fisher, Ed Mayo,

Rogaly, Ben, “Poverty Social Exclusion and Microfinance in Britain: Where Finance Fits”, Poverty

Social Exclusion and Microfinance in Britain, Oxfam GB, London, UK.

Schreiner, Mark (2003), The Performance of Subsidized Microfinance Organizations – BancoSol

of Bolivya and The Grameen Bank of Bangladesh, The Edwin Melen Press, New York.

Sengupta, Rajdeep and Aubuchon, Craig P.(2008), “The Microfinance Revolution: An Overview”,

Federal Reserve Bank of St. Louis Review, January/February 2008.

TBMM, “Görev Zararları”, https://www.tbmm.gov.tr/sirasayi/donem22/yil01/ss286-3.pdf

TGMP (2015), http://www.tgmp.net/tr/

TÜİK (2015), http://www.tuik.gov.tr/PreHaberBultenleri.do?id=18636

Wahid, Abu N. M. The Grameen Bank, Westview Press, Oxford, 1993.