GARANTİ EMEKLİLİK VE HAYAT A.Ş.

GELİR AMAÇLI KAMU DIŞ BORÇLANMA ARAÇLARI

EMEKLİLİK YATIRIM FONU

2015 YILI FAALİYET RAPORU

1- Ekonominin Genel durumu

2015 yılı yurtiçinde genel seçimler ve Merkez Bankası faiz tartışmaları, yurtdışında ise

küresel ekonomik kriz, düşen petrol ve emtia fiyatları, Avrupa Birliği parasal genişleme

programı ve Fed faiz artırım kararı zamanlaması gibi belirsizlikler altında başladı.

Yurtiçi ve yurtdışı belirsizliklerin etkisinde Türkiye ekonomisi mütevazi bir büyüme

göstererek %3,5-4 seviyelerinde bir büyümeyle yılı tamamladı. Avro bölgesinin genelinde

görülen büyüme sorununa karşın Türkiye’nin büyüme rakamı olumlu olarak ayrışırken

ülke içindeki siyasi belirsizlikler ve üst üste 2 seçimin yaşanmasının yanında jeopolitik

risklerin yarattığı etki ve sınır ihlali yapan Rus uçağının düşürülmesi yabancı yatırımcının

risk algısını arttırmıştır.

Borç krizinde olan Yunanistan’ın etkilediği Avro Bölgesi’nde ekonomik büyüme sınırlı

kalırken, Amerika Birleşik Devletleri ekonomik olarak olumlu gelişme göstermiş ve daha

hızlı bir toparlanma süreci yaşanmıştır. Öte yandan Çin ve Japonya, küresel kriz ve emtia

fiyatlarının etkisiyle beklentilerin altında bir ekonomik performans gösterirken, küresel

büyüme rakamlarına katkısı sınırlı kaldı. Avro bölgesinde yaşanan parasal genişleme ve

merkez bankalarının düşük faiz politikaları da küresel ekonomik büyümeye istenilen etkiyi

yaratamadı.

Arz fazlası nedeniyle 2015 yılı genelinde düşen petrol fiyatları gelişmekte olan ülkeleri ve

petrol ithal eden ülkeleri olumlu etkilese de, toparlanan ABD ekonomisiyle beraber

güçlenen dolar gelişmekte olan ülkelerin para birimleri karşısında çok iyi bir performans

gösterdi. Küresel anlamda bütün para birimleri karşısında güçlü duran dolar, özellikle

Meksika pezosu, Brezilya reali, Güney Afrika rantı ve Türk Lirası karşısında ciddi değer

artışları yaşamıştır.

Yeni yıla 92.000 seviyesinde güçlü giren BIST100 yıl içinde dalgalı bir seyir izlerken,

gerek ulusal gerekse uluslararası belirsizliklerin etkisinde yılı 71.700 puan seviyelerinde

kapattı. Özellikle genel seçimler ve siyasi belirsizliklerin yanında jeopolitik etkiler BIST100

üzerinde ciddi dalgalanmalara neden oldu.

Petrol ve emtia fiyatlarının etkisiyle 2015 yılının genelinde azalma eğiliminde olan cari

açık yılı 32 milyar dolar seviyesinde kapattı.

Cari açık tarafında olumlu verilerin rahatlattığı piyasalara hedeflerin çok uzağında kalan

ve yılı %8,81 seviyesinde kapatan enflasyon olumsuz etki yaptı. 2015 yılında özellikle

1

Rusya krizi ve kuraklık gıda enflasyonunun istenilen seviyelere inmesinin önünde engel

oluşturdu.

Yıl içerisinde %9 seviyesine kadar gerileyen işsizlik oranı ise yılı %10,3 gibi yüksek bir

seviyede kapattı.

Merkez Bankası 2015 yılında haftalık repo faizini %7,5 seviyesine, bunun yanında faiz

koridorunun üst bandını %10,75’e, alt bandını ise %7,25’e indirdi. Yıl içerisinde daha

sonra herhangi bir değişikliğe gidilmedi.

Yıl içerisinde %7 seviyesinin altına kadar düşen gösterge tahvil, daha sonra yükselen bir

trend izleyerek yılı %10 seviyelerinde kapattı.

USD/TL paritesi 2015 yılına 2,30-2,40 bandında başlamış ve devam eden süreçte ulusal

ve

uluslararası

olumsuzluklara

karşı

koyamayarak

ABD

ekonomisinin

toparlanma

sürecinin de etkisiyle 3,07 seviyelerine kadar yükselmiş ve yılı 2,90 seviyesinde

kapatmıştır.

Devam eden jeopolitik riskler, yüksek işsizlik ve enflasyon rakamları, küresel anlamda

devam eden yavaş büyüme rakamlarının gölgesinde başlayan 2016 yılında, tüm bu

olumsuz tabloya rağmen Türkiye’nin ekonomik anlamda toparlanmasına devam ederek iç

tüketim kaynaklı ve daha hızlı bir büyüme gerçekleştirmesi öngörülmektedir.

2- Yatırım Politikaları ve Fon performansı

2015 yılı özellikle petrol fiyatında başta olmak üzere tüm emtia fiyatlarında hızlı

düşüşlerin yaşandığı bir sene olarak başladı. Yılın başında, bu düşüşün temel sebebi

olarak arz kaynaklı problemler öne çıktıysa da senenin geri kalanında bir çok gelişmekte

olan ülkedeki (özellikle de Çin’deki) problemlerin belirginleşmesiyle talep kaynaklı

sorunların da düşünülenden daha büyük olduğu görüldü. Dolayısıyla bu yıl, tüm global

piyasalarda gelişmekte olan ülkeler ve Çin dolayısıyla yaşanan bir yavaşlama dönemi

olarak gerçekleşti. Gelişmiş ülkeler tarafında ise, birbirinden ayrışan para politikalarının

etkisi devam etti. Özellikle FED’den uzun süredir beklenen sıkılaşmanın, Avrupa ve

Asya’daki gevşek para politikaları ile çakışması doların diğer tüm gelişmiş ülke para

birimlerine karşı kuvvetlenmeye devam ettiği bir dönemi getirdi. Bu trend doğrultusunda,

gelişmekte olan para birimleri de dolara karşı ciddi bir şekilde değer kaybettiler. Özellikle

bu kurlar arasında büyük emtia ithalatçısı olan (örn: Kolombiya), büyüme problemleri

çeken (örn: Brezilya) veya politik sıkıntılar içinde olan (örn: Türkiye) ülkeler çok daha

ciddi bir sıkıntı içine girdiler. Aynı dönemde zayıflamaya devam eden Euro ve Yen de, bu

ülkelerin kurlarındaki değer kayıplarını reel anlamda son derece sınırlı tuttu ve bu

ülkelerin rekabetçilik anlamında kazanımları da düşük oldu.

Özellikle petrol fiyatlarındaki düşüş sene içerisinde giderek daha etkili bir hal aldı. Petrol

ithalatçısı olan ülkelerin bu durumdan sağladıkları avantaj şimdilik sınırlı kalsa da,

2

kırılganlıklarının azalmasında bir miktar etkisi oldu. Bununla birlikte petrol ihracatçısı olan

ülkelerde mali ve enflasyonist baskının artması ve para birimlerinde değer kaybının

hızlanması gibi problemler kuvvetlendi.

Türkiye bu sene parlamento seçimlerindeki politik belirsizlik ve artan terör saldırıları

neticesinde, finansal piyasalarda dalgalanma yaşamıştır. Küresel piyasalarda yaşanan bu

geçiş

döneminin,

Türkiye‘deki

politik

belirsizlikle

birleşmesi

sonucu,

Türk

varlık

sınıflarındaki değer kaybı diğer gelişmekte olan ülkelere göre daha fazla yaşanmıştır. Söz

konusu gelişmeler finansal piyasalarda 200 seviyesinin altından başlayan Türkiye 5 yıllık

USD CDS’inin 300 seviyesinin üstüne çıkmasına sebep olmuştur. Dolayısıyla eurobond

faizlerinde yükselme görülmüştür. Ancak Türk Lirası’nda yaşanan değer kaybı eurobond

fonlarının getirisine pozitif katkı yapmıştır.

Bu

dönem

içerisinde

piyasalarda

yaşanan

dalgalanmalardan

korunmak

amacıyla

pozisyonlarımızda özellikle kur riskini düşük seviyeye getirerek fonumuzun getirisini

artırmayı hedefledik.

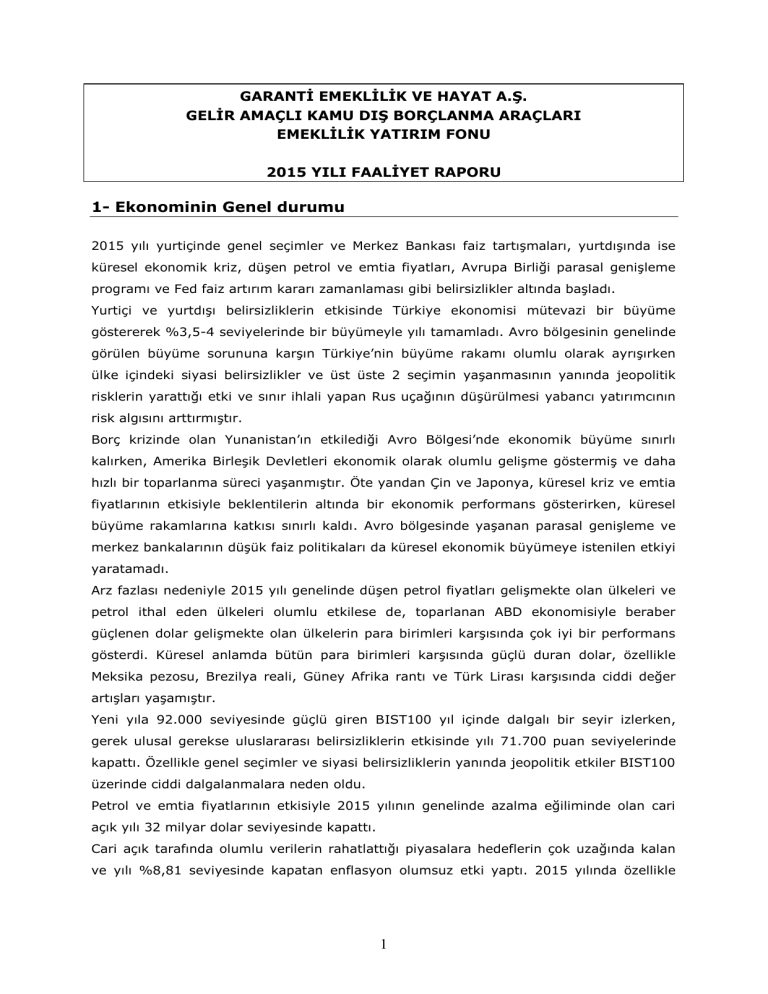

31.12.2014-31.12.2015 tarihleri arasında fon getirisi %20.62 olarak gerçekleşirken,

benchmark getirisi %23.66 olarak gerçekleşmiştir.

Ayrıntılar için performans sunuş raporuna bakılmalıdır.

Fonun karşılaştırma ölçütü “%95 BIST-KYD Eurobond USD Endeksi, %3 BIST-KYD Repo

Brüt Endeksi, %1 BIST-KYD 1 Aylık Gösterge Mevduat TL Endeksi, %1 BIST-KYD 1 Aylık

Gösterge Mevduat USD Endeksi” olup, fon %80-100 aralığında eurobondlara, %0-20

aralığında

ters

repo/takasbank

para

piyasası

işlemlerine,

%0-20

mevduat/katılım hesabına yatırım yapar.

Performans Grafiği

30

25

20

15

Fon Getirisi

10

Karşılaştırma Ölçütü

Getirisi

5

2011

2012

2013

2014

2015

3

aralığında

3-Fonun İçtüzük, İzahname ve Tanıtım Formu Değişiklikleri

Fonun yatırım stratejisindeki değişiklikler, yatırım stratejisi bant aralığı bilgilerine,

içtüzük/izahname tadil metinlerine, uygulanan Fon Azami Toplam Gider Kesintisi ve Fon

İşletim

internet

Gideri

Kesintisi

adresinden

oranlarına

ilişkin

“kamuyu

sürekli

bilgiye

https://www.garantiemeklilik.com.tr

bilgilendirme

formu”

ulaşılabilmektedir.

Ahmet KARAMAN

Fon Kurul Üyesi

Cemal ONARAN

Fon Kurulu Başkanı

4

bölümünden