MENKUL KIYMET DEĞERLEMESİ BÖLÜM 4 HİSSE SENEDİ

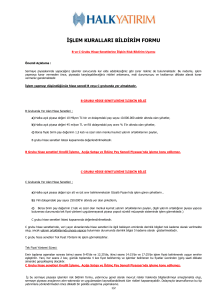

advertisement

MENKUL KIYMET DEĞERLEMESİ BÖLÜM 4 HİSSE SENEDİ DEĞERLEMESİ 1.1. Menkul Kıymet Kavramı Sermaye Piyasası Kanunu'nda sermaye piyasası araçları, menkul kıymetler ve diğer sermaye piyasası araçları olarak ikiye ayrılmıştır. Menkul kıymetler; ortaklık ya da alacaklılık hakkı sağlayan, belirli bir meblağı temsil eden, dönemsel gelir sağlayabilen, seri halinde çıkartılan ve ibareleri aynı olan. şartları Sermaye Piyasası Kurulu'nca belirlenen kıymetli evraklardır 1.2. Hisse Senedi Hisse senetleri: anonim şirketler tarafından çıkartılan, yasal şekil şartlarına uygun olarak düzenlenmiş, şirket sermayesine katılımı temsil eden ve ortaklık hakkı sağlayan kıymetli evraklardır. Sermayesi paylara bölünmüş komandit şirketlerde, komanditer ortakların sermayeleri de paylara bölünmüştür, fakat sermayesi paylara bölünmüş komandit şirketlerin hisse senetleri halka arz yoluyla satılamaz. Dolayısıyla, hisse senedi denildiğinde, anonim şirketlerin sermaye paylarını ifade eden menkul kıymetler anlaşılmaktadır. Hisse senedi, sahibine her türlü ortaklık haklarından yararlanma hakkı sağlar. Hisse senedinin sahibine tanıdığı haklar şunlardır: Kardan pay alma hakkı: Hissedarlara yapılan ödemelere kar payı veya dividant denilmektedir. Genel kurulun veya yönetim kurulunun kar payı dağıtımına karar vermesi durumunda, her hisse senedi sahibi, "hisse başına dağıtılan kar x sahip olduğu hisse senedi sayısı" kadar kar payı alma hakkına sahiptir. Şirket yönetimine katılma hakkı: Hisse senedi sahipleri, yönetim kurulu ve denetim kurulu üyesi olabilecekleri gibi, şirketin yönetim kademelerinde de çalışabilirler. Oy kullanma hakkı: Hisse senedi, sahibine, şirket genel kuruluna katılarak oy kullanma hakkı vermektedir. Her hisse senedi, sahibine bir oy hakkı sağlar. Örneğin, 10 adet hisse senedine sahip olan bir hissedarın 10 oy hakkı bulunmaktadır. Hisse senedi sahibi, oy hakkını kendisi kullanabileceği gibi, vekâlet yoluyla bir başkasına da kullan- dırabilir. Ayrıca, azınlıkta kalan ortakların yönetim ve denetim kurullarına temsilci seçebilmelerine olanak vermek amacıyla birikimli oy sistemi de benimsenebilir. Rüchan hakkı: Rüçhan hakkı, mevcut ortakların, firmadaki sahiplik haklarını korumak amacıyla, yeni ihraç edilen hisse senetlerinden öncelikli satın alma hakkıdır. Mevcut (veya eski) ortaklar, şirket sermayesindeki payıyla orantılı olarak belirli sayıda hisse senedini satın alabilirler. Mevcut ortaklar, bu hakkı kullanmayıp bir başkasına da satabilirler. Rüçhan hakkı, kar ve tasfiyeden pay alma veya oy hakkı gibi kazanılmış bir hak değildir. Çünkü genel kurul veya yönetim kurulu kararıyla rüçhan haklarının kullanımı kısıtlanabilir veya kaldırılabilir. Tasfiyeden pay alma hakkı: Şirketin tasfiyesi durumunda, borçluların ve imtiyazlı hisse senedi sahiplerinin alacakları ödendikten sonra kalan tutar, hisse senedi sahiplerine payları oranında dağıtılır. Diğer bir ifadeyle, işletmeye borç verenlerin ve imtiyazlı hisse senedi sahiplerinin önceliği bulunmaktadır. Şirket faaliyetleri hakkında bilgi edinme hakkı: Hisse senedi sahipleri, hisse senedine sahip oldukları firmanın faaliyetleri hakkında bilgi edinme hakkına sahiptirler. Hisse senedi sahiplerinin bilgi alma hakkı, ana sözleşme veya şirket organlarından birinin kararıyla engellenemez ve sınırlandırılamaz. Ayrıca hisse senedi sahipleri şüpheli gördükleri konularda denetçilerin inceleme yapmasını isteyebilir, şirketin mali tablolarını ve yıllık faaliyet raporunu genel kurul toplantısından itibaren bir yıl süreyle inceleyebilirler. Fakat hisse senedi sahipleri, incelenmesine izin edilen defter ve belgelerden öğrenilecek sırlar hariç, şirketin iş sırlarını öğrenmeye yetkili olmadıkları gibi, şirket sırlarını da saklamak zorundadırlar. Hisse senetleri belirli şekil şartlarına haiz olmalıdır. Türk Ticaret Kanıı- nu'na göre, nama ve hamiline yazılı hisse senetlerinde bulunması gereken hususlar şunlardır: • • • • • Şirketin unvanı, Esas sermaye miktarı, Şirketin tescil tarihi, Hisse senedinin türü (nama, hamiline, adi, kurucu vb.), Hisse senedinin itibari değeri Hisse senetlerinin üzerinde kanunen bulunması gerekli bilgilerin dışında aşağıdaki bilgiler de bulunabilir: • • • • • • • Hisse senedinin ihraç tarihi, Ana sözleşmenin bazı önemli ve ilgili maddeleri. Hisse senedinin içerdiği pay adedi, Önceki sermaye artırımına ait bilgiler, Kar payı kuponlarına ilişkin bilgiler, Kuruluşu veya sermaye artırımını onaylayan mahkeme kararının tarih ve numarası, Hisse senetlerinin tertip, grup ve serisi 1.3. Hisse Senedi Türleri Nama ve Hamiline Yazılı Hisse Senetleri Nama yazılı hisse senedi, şirket defterinde yazılı kişiler adına düzenlenen ve devri, teslim ve şirket defterine kaydı ile gerçekleşen hisse senetleridir. Nama yazılı hisse senetlerinin; ortak sayısının tespiti, ortakların tanınması ve takibi, malvarlığının korunması, şirketin yabancıların eline geçmesinin önlenmesi, kaybolması veya çalınması durumunda karşı tarafın hak sahipliğinde bulunamaması gibi üstünlüklerinin bulunmasına karşılık, ortaklık payının devrindeki güçlükler, halka açılmayı engelleme, gizliliği sağlayamama gibi çeşitli sakıncaları da bulunmaktadır. Üzerinde sahibinin adı yazmayan, hisse senedi kimin elinde ise, o kişinin hak sahibi sayıldığı hisse senetlerine hamiline yazılı hisse senetleri denilmektedir. Hamiline yazılı hisse senetlerinde mülkiyet, satın alana teslim ile gerçekleşir. Hamiline yazılı hisse senetlerinin devir kolaylığı, mülkiyetin tabana yayılmasına yardım etme, tasarruf sahibi açısından gizlilik temin etme gibi üstünlükleri bulunmaktadır. Buna karşın, bu hisse senetlerinin kaybedilme veya çalınma durumunda hak sahipliğinin kanıtlanmasındaki zorluk, genel kurul toplantılarına katılımın düşük olması, hisse senedi üzerinde rehin ve intifa haklarının kurulması için senetlerin teslim zorunluluğunun bulunması gibi çeşitli sakıncalarının bulunduğu da söylenebilir. Bedelli ve Bedelsiz Hisse Senetleri Bedelli hisse senetleri, kuruluş aşamasında veya sermaye artırımlarında, eski ortakların rüçhan hakkı kullanımıyla veya halka arz yoluyla üçüncü kişiler tarafından satın alınan hisse senetleridir. Bedelli hisse senetlerinin satılması karşılığında, işletmeye yeni fon girişi olmaktadır. Bedelsiz hisse senetleri: dağıtılmayan karlar, yeniden değerleme fonu, maliyet artış fonu. gayrimenkul satış kazançları veya iştiraklerdeki değer artışlarının sermayeye eklenmesi nedeniyle çıkarılan ve işletmeye fon girişi sağlamayan hisse senetleridir. Primli ve Primsiz Hisse Senetleri Üzerinde yazılı değer ile ihraç edilen hisse senetlerine primsiz, nominal değerlerinden yüksek bir bedelle ihraç edilen hisse senetlerine primli hisse senedi denir4. Türk hukuk sisteminde nominal değeri bulunmayan hisse senedi ihraç edilemeyeceği gibi, hisse senetleri, itibari (nominal) değerinden aşağı bir bedelle de ihraç edilemez. Primli hisse senedi ihraç edebilmek için ana sözleşmede buna ilişkin bir hüküm bulunmalı veya genel kurul tarafından karar alınmalıdır. Kayıtlı sermaye sistemine geçen şirketler, ana sözleşme ile yetki verilmiş olmak üzere, yönetim kurulu kararıyla primli hisse senedi ihraç edilebilir. Primli hisse senedi ihraç edilmesi durumunda oluşacak emisyon primleri vergiye tabi olmaktadır. Adi ve İmtiyazlı Hisse Senetleri Adi hisse senetleri, sahiplerine, oy hakkı, kardan ve tasfiyeden eşit pay alma hakkı sağlayan hisse senetleridir. Fakat adi hisse senetleri de gruplarına göre bazı ayrıcalıklar içerebilir. Örneğin, bir firma. B sınıfı hisse senetlerinden farklı olarak, A sınıfı hisse senetlerine kar payı dağıtımında veya yönetime katılma hakkında ayrıcalıklar tanıyabilir. İmtiyazlı hisse senetleri, kara iştirak ve tasfiye gibi konularda, sahibine bir takım öncelikler tanıyan hisse senetleridir. İmtiyazlı hisse senetleri, tahvil ile adi hisse senedi arasında yer alan bir menkul kıymettir. İmtiyazlı hisse senedi, önceden belirlenmiş sabit bir kar payı ödemesini içerdiği için tahvile, tasfiye durumunda bütün alacaklar ödendikten sonra imtiyazlı hisse senedi sahiplerine ödeme yapıldığı için hisse senedine benzemektedir. İmtiyazlı hisse senetlerinin temel özellikleri şunlardır: İmtiyazlı hisse senedi sahiplerinin, adi hisse senedi sahiplerine göre, işletmenin varlıkları ve gelirleri üzerinde öncelik hakkı bulunmaktadır. İmtiyazlı hisse senedi sahiplerine kar payı ödenmeden adi hisse senedi sahiplerine kar payı ödenmez. İflas durumunda, borçlar ödendikten sonra kalan tasfiye artığı üzerinde, imtiyazlı hisse senedi sahiplerinin öncelik hakkı bulunmaktadır. Adi hisse senetleri nominal değersiz olarak çıkarılabilmesine karşın, imtiyazlı hisse senetlerinin nominal değeri vardır. İmtiyazlı hisse senedi sahiplerinin tasfiye durumunda alacakları tutar ve dönem karından alacakları kar payı, imtiyazlı hisse senedinin nominal değerine göre belirlenmektedir. Örneğin, nominal değeri 1 TL olan bir imtiyazlı hisse senedinin kar payı getirişi, nominal değerin %25'i olarak belirlendiğinde, imtiyazlı hisse senedi sahibinin yıllık kar payı 0.25 TL olacaktır. Çoğu imtiyazlı hisse senedi, kümülatif kar payı ödeme özelliğine sahiptir. Bu özelliğe sahip imtiyazlı hisse senetlerinde, önceki yıllarda ödenmeyen kar paylarının tamamı ödenmeden, adi hisse senedi sahiplerine kar payı ödemesi yapılamaz. İmtiyazlı hisse senetlerine, adi hisse senedine dönüştürülebilme hakkı verilebilir. Bu durumda, imtiyazlı hisse senedi sahipleri, ellerindeki imtiyazlı hisse senetlerini verip, işletmenin adi hisse senetlerini alabilirler. Söz konu hakkın kullanılabileceği zaman aralığı ve değişim oranı, imtiyazlı hisse senedinin ihracı aşamasında belirlenmektedir. İşletmenin belirli süre imtiyazlı hisse senetlerine kar payı ödeyememesi durumunda, imtiyazlı hisse senedi sahiplerine oy hakkı tanınabilir. Bazı durumlarda, imtiyazlı hisse senedi sahiplerine işletmenin kârına katılma hakkı tanınabilir. Böyle bir durumda, imtiyazlı hisse senedi sahipleri, öncelikle kendilerine taahhüt edilen kar paylarını alırlar. Geriye kalan kâr ise, adi ve imtiyazlı hisse senedi sahipleri arasında eşit olarak dağıtılır. İhraç edilen imtiyazlı hisse senetlerini geri satın almak amacıyla bir itfa fonu oluşturulabilir. İşletme, söz konusu itfa fonunu, her yıl belirli bir oranda imtiyazlı hisse senedini geri satın almak için kullanır. Geri çağrılabilir imtiyazlı hisse senetleri ihraç edilebilir. Geri çağırma hakkı, imtiyazlı hisse senetlerini çıkaran işletmeye, bu hisse senetlerini satın almak amacıyla çağırma hakkı veya opsiyonu vermektedir. İmtiyazlı hisse senetlerinin genellikle vadesi yoktur. Fakat itfa fonlu veya geri çağrılabilir imtiyazlı hisse senetlerinin belirli bir vadesinin olduğu söylenebilir. İmtiyazlı hisse senetlerinin tahvile göre en önemli üstünlüğü, sadece kar elde edildiğinde belirli bir kar payının ödenecek olmasıdır. Dolayısıyla, büyümek isteyen ve gelecekte kârlarının artacağını düşünen işletmeler, belli oranda kar payı ödeyerek, adi hisse senetlerinin kârlılığını arttırabilirler. Ayrıca, işletmeler, imtiyazlı hisse senedi ihracıyla fon sağladıklarında, yönetimi yeni ortaklarla paylaşmak zorunda kalmamaktadırlar. Bu üstünlüklerine karşılık, imtiyazlı hisse senetlerinin en önemli sakıncası, tahvile göre daha maliyetli olmasıdır. Çünkü imtiyazlı hisse sahiplerine ödenen kar payları, tahvil faizi gibi, vergiden düşülememektedir. Yatırımcılar açısından imtiyazlı hisse senetlerinin üstünlüğü, belirtilen oranda kar payının elde edilmesi ve tasfiye sırasında adi hisse senetlerine göre öncelik hakkına sahip olunmasıdır. Buna karşın, tahvile göre daha riskli olan imtiyazlı hisse senetlerinin getirisi sabittir ve imtiyazlı hisse senedi sahiplerinin, kar payı dağıtımı konusunda, işletme yönetimini zorlama hakları yoktur. 1.4. Hisse Senedi Türevleri Kar ve Zarar Ortaklığı Belgesi Kâr ve Zarar Ortaklığı Belgesi (KZOB), işletmelerin finansman ihtiyaçlarını karşılamak amacıyla ihraç ettikleri, kâr veya zarara katılma imkânı veren bir menkul kıymettir. Yurt içinde satılmak üzere TL üzerinden veya yabancı paraya endeksli KZOB ihraç edilebilir. Yurt dışında satılmak üzere çıkarılan KZOB'lar ise. TL veya yabancı para üzerinden ya da yabancı paraya endeksli olabilir. KZOB, yatırımcılara kar ve zarara katılma hakkı vermekle birlikte, hisse senedi sayılmaz. Bunun nedeni, yönetimde oy haklarının olmaması, vadeli olmaları ve vade sonunda anapara ve kar payının geri ödenmesidir. KZOB'lar hamiline veya nama yazılı şekilde ihraç edilebilir. Fakat halka arz edilerek satılmak üzere ihraç edilecek KZOB'ların hamiline, halka arz edilmeksizin satılmak üzere ihraç edilecek olanların ise nama yazılı olarak ihraç edilmeleri zorunludur. KZOB'ların vadesi en az 1 ay, en fazla 7 yıl olabilir ve vadeler, işletme tarafından, ay ve katları olacak şekilde serbestçe belirlenebilir.İhraç edilecek KZOB'ların üzerine, söz konusu menkul kıymetlerin kâra ve zarara ortaklık sağladığının ve kâr garantisi verilemeyeceğinin açıkça yazılması gerekmektedir. İşletmenin zarar etmesi durumunda, her bir KZOB başına düşen zarar, KZOB'un nominal değerinden düşülür ve kalan tutar yatırımcıya ödenir. KZOB'un nominal değerinin, zararları karşılamaya yetmemesi durumunda, nominal değeri aşan zarar paylan, KZOB sahibinden tahsil edilemez. İşletmeler, hisse senedine dönüştürme hakkı içeren kar ve zarar ortaklığı belgeleri de ihraç edebilirler. Hisse senediyle değiştirilebilir KZOB, sahibine, vade sonunda ödenecek tutar karşılığında artırılan sermayeyi temsil eden hisse senetlerinden alma hakkı veren bir menkul kıymet türüdür. Hisse senedi ile değiştirilebilme hakkı sadece halka arz suretiyle satışı yapılan KZOB'lara tanınabilir ve KZOB'ların hisse senetleri ile değişimi ancak vade sonunda yapılabilir. KZOB'ların hisse senetleri ile değiştirilmek istenmesi durumunda, uygulanacak hisse senedi fiyatına, "değiştirme fiyatı" denilmektedir. Değiştirme fiyatının ne olacağına veya nasıl hesaplanacağına ilişkin hükümler, izahname ve sirküler aracılığıyla yatırımcılara ilan edilir. Katılma İntifa Senetleri Katılma intifa senedi (KİS); nakit karşılığı satılmak üzere çıkanlan, ortaklık haklarına sahip olmaksızın kârdan pay alma, tasfiye bakiyesinden yararlanma, yeni pay alma gibi olanakların bir bölümünden veya tamamından yararlanma hakkı veren bir menkul kıymettir.İşletmelerin çıkarabilecekleri KİS tutarı, ödenmiş sermayeleri ve yedek akçeleri toplamından fazla, bu toplamın altıda birinden az olamaz. Nama yazılı veya hamiline olarak düzenlenebilecek KİS'ler, süresiz olarak çıkarılabilir. KIS'ler belirli bir sermayeyi temsil etmedikleri için, bu senetlere sahip olan yatırımcıların şirket yönetimine katılma ve oy verme hakları yoktur. Katılma intifa senetlerine ilişkin temel unsurlar şunlardır: KİS üzerinde nominal değer yazılı olarak çıkarılır. KİS'in nominal değeri, 1.000 TL ve katlan şeklinde, serbestçe belirlenir. Ana sözleşmede hüküm bulunmak koşuluyla, KIS'ler primli olarak da çıkarılabilir. İşletmeler, ihraç edecekleri KİS'lerin kayda alınması için SPK'ya başvurmaları ve Kurul kaydına aldırmaları gerekmektedir. Katılma intifa senetlerinin halka arzının ve hak sahiplerine yapılacak tüm ödemelerin aracı kuruluşlar aracılığıyla yapılması zorunludur. Çıkarılan KİS, tamamen satılmadıkça ve satılmayanlar iptal edilmedikçe yeni KİS çıkarılamaz. KİS sahiplerine kâr dağıtımının nasıl yapılacağı esas sözleşmede belirlenir. Ancak kar dağıtımı şu esaslara göre yapılması zorunludur: Öncelikle, KİS sermayesinin toplam sermaye (ödenmiş sermayesi + ödenmiş KIS sermayesi) içindeki payı bulunur. Vergi ve birinci kanuni yedek akçe düşüldükten sonra kalan dağıtılabilir kâr, bu oran ile çarpılarak, KİS sahiplerine düşen kâr payı bulunur. KİS sahiplerine, bu şekilde ayrılan kârdan birinci temettü tutarında KİS kâr payı ödenir. Birinci temettüe ek olarak sağlanabilecek diğer menfaatler, esas sözleşmede düzenlenir. KIS kâr payının en geç, hesap dönemini izleyen 9 ay içinde ödenmesi gerekir. KİS sahiplerinin tasfiye bakiyesine katılıp katılmayacağı veya hangi koşullarla katılabileceği, esas sözleşmede gösterilir. Ayrıca bu katılmanın esasları ve koşulları izahnarnede belirlenir. Her tertip KIS sahipleri ayrı bir genel kurul oluştururlar. Adi hisse senedi sahiplerine işletmeyle ilgili verilmesi gereken bilgilerin KIS sahiplerine de verilmesi zorunludur. İşletmeler, yeniden satmak amacıyla ve KİS sahiplerinin talebi üzerine, ihraç ettikleri KIS'leri geri satın alabilirler. KİS, ihraç tarihinden itibaren 2 yıl geçmedikçe geri satın alınamaz ve geri satın alınacak miktar KİS sermayesinin %10'undan fazla olamaz. Oydan Yoksun Hisse Senetleri Oydan yoksun hisse senetleri (OYHS), işletmelerin sermaye artırımıyla ihraç edebilecekleri, oy hakkı hariç, sahibine kârdan pay alma ve istendiğinde bedelsiz pay alma hakkından imtiyazlı olarak yararlanma imkânıyla birlikte diğer ortaklık haklarını da sağlayan, istendiğinde belirli bir vade veya vadelerde, sabit veya değişken oranda işletmenin oy hakkına sahip hisse senetlerini satın alma veya işletmenin oy hakkına sahip hisse senetleriyle değiştirme hakkı veren hisse senetleridir. Diğer bir ifadeyle, OYHS, sahibine kardan ve/veya tasfiyeden öncelikli olarak pay alma hakkı gibi bir takım imtiyazlar sağlayan ve adi hisse senedi satın alma hakkı veya adi hisse senedine dönüştürme hakkı da içerebilen bir menkul kıymettir. Hamiline veya nama yazılı olarak ihraç edilebilecek OYHS'nin itibari değeri, oy hakkı bulunan adi hisse senetlerinin itibari değerine eşit olmalıdır. İşletmelerin ihraç edebilecekleri OYHS'nin itibari değerlerinin toplam tutarı, OYHS'nin temsil ettiği sermaye tutarı dışında kalan ödenmiş veya çıkarılmış sermayeyi geçemez. İhraç limitinin belirlenmesinde, daha önce ihraç edilmiş OYHS tutarları da hesaba katılır. OYHS: belirli bir vade veya vadelerde işletmenin adi hisse senetleriyle değiştirme hakkı ve sabit veya değişken bir oran üzerinden işletmenin adi hisse senetlerini satın alma hakkı içerebilir. Ancak değiştirme veya satın hakkı için tanınan vade, 5 yıldan fazla olamaz. OYHS sahibi tarafından satın alma hakkının veya değiştirme hakkının kullanılması durumunda, OYHS'leri kendiliğinden oy hakkı içeren adi hisse senetlerine dönüşür. OYHS sahipleri, diğer ortaklarla birlikte, esas sözleşmede belirtilen miktarda kâr payı alırlar. Ayrıca OYHS sahiplerine, esas sözleşmede gösterilecek bir oranda, kâr payında imtiyaz tanınması zorunludur. OYHS sahiplerine, imtiyazlı kâr paylan nakden dağıtılır. OYHS sahiplerine tanınan imtiyazlı kâr payı dağıtılmadıkça, yedek akçe ayrılmasına, ertesi yıla kâr aktarılmasına veya diğer ortaklara kârdan pay dağıtılmasına karar verilemez. OYHS sahiplerine, bedelsiz pay alma hakkına ilişkin imtiyazlar dışında, diğer hususlarda da (örneğin tasfiye bakiyesinde imtiyaz tanınması gibi) imtiyazlar tanınabilir. İşletmenin hisse senetlerini satın alma hakkı içermeyen OYHS sahiplerine, işletme, arka arkaya 3 yıl kâr dağıtamaz veya yapması gereken kar dağıtımını bir yıl yapmazsa, oy hakkı içermeyen bu imtiyazlı hisse senetleri, adi hisse senetlerine dönüşür. Ayrıca, esas sözleşmede hüküm bulunması koşuluyla, satın alma hakkı içermeyen OYHS, belirlenen bir sürenin sonunda adi hisse senedine dönüşebilir. İşletmelerin yapacakları sermaye artırımında, OYHS sahiplerinin diğer ortaklarla birlikte, sermaye payları ile orantılı olarak yeni pay alma hakları vardır. OYHS sahiplerinin, oy hakkına sahip diğer ortaklar gibi, işletme hakkında bilgi alma hakları vardır. Ayrıca, OYHS sahipleri, genel kurul toplantılarına oy hakkı bulunmaksızın katılabilirler ve oylamalardan önce görüşlerini açıklayabilirler. OYHS sahipleri, özel bir kurul oluştururlar. OYHS sahiplerinin haklarında değişiklik yaratan genel kurul kararları, toplantı tarihinden itibaren en geç bir ay içinde, bu OYHS Sahipleri Özel Kurulu tarafından onaylanmadıkça hüküm ifade etmez12. Kayıtlı sermaye sistemine tabi işletmelerde, OYHS sahipleri, yönetim kurulu kararlan aleyhine de iptal davası açabilirler. 1.5. Hisse Senedinin Fiyat ve Değer Tanımlamaları Fiyat tanımlamaları Hisse senetlerine ilişkin farklı fiyat tanımlamaları ve fiyat kavramları bulunmaktadır. Başlıca fiyat tanımlamaları şunlardır: Nominal (İtibari) Fiyat: Hisse senedinin üzerinde yazılı olan fiyattır. Toplam sermayenin miktarını belirleyebilmek ve bununla ilgili muhasebe kayıtlarını yapabilmek için pay senedinin ilk çıkarılışı sırasında ortaklık yönetimi tarafından verilen değerdir. TTK'ya göre ülkemizde pay senedinin nominal fiyatı en az 1 Kuruş olabilir ve bu değer, en az birer Kuruş olarak yükseltilebilir13. İhraç Fiyatı: Hisse senetlerinin, şirket tarafından çıkarılışı aşamasında satışa sunulduğu fiyattır. Türkiye'de, nominal fiyatın altında bir fiyatla hisse senetleri ihraç edilemez, fakat nominal değerin üzerinde bir fiyatla satılabilir. Piyasa Fiyatı: Hisse senedinin piyasada arz ve talep koşullarına oluşan fiyatıdır. Borsa Fiyatı: Menkul kıymet borsalarında işlem gören hisse senetlerinin, borsadaki arz ve talep koşullarına göre oluşan fiyatıdır. Eğer hisse senedi bir borsada işlem görüyorsa, hisse senedinin borsa fiyatı, aynı zamanda hisse senedinin piyasa fiyatını oluşturmaktadır. Hisse Senedi Değer Tanımlamaları Hisse senetlerine ilişkin başlıca değer tanımlamaları şunlardır: • • • • • • Defter Değeri, Piyasa Değeri, Tasfiye (Likidasyon) Değeri, İşleyen Teşebbüs Değeri, Alternatif Gelir Değeri ve Gerçek Değer. Hisse Senedinin Defter (Muhasebe) Değeri: Defter değeri, işletmelerin ortaklarından sağladığı tüm kaynakları ve onlar adına elde ettiği tüm kazançları ifade eder. Diğer bir ifadeyle, özsermaye toplamına, defter değeri denilmektedir. Özsermaye tutarı; ödenmiş sermaye, yedek akçeler, dağıtılmamış karlar, yeniden değerleme değer artış fonu gibi kalemlerin toplamından oluşmaktadır. Bir hisse senedinin defter değeri, işletmenin özsermaye toplamının hisse senedi sayısına bölünmesiyle bulunur. Bir firmanın aktif toplamı ile borçları arasındaki fark, özsermaye tutarını verir. Dolayısıyla, defter değeri, hisse başına düşen net varlık tutarının ne olduğu konusunda yatırımcıya bir fikir verebilir, fakat hisse senedi fiyatının ne olması gerektiği konusunda pek belirleyici olduğu söylenemez. Çünkü bilanço, tarihi maliyet esasına göre düzenlenmektedir. Hisse senetleri, genellikle, piyasada defter değerinden daha yüksek bir fiyat üzerinden işlem görmektedir. Defter Değeri = Toplam Varlıklar - Borçlar Hisse Senedinin Defter Değeri = Özsermaye / hisse senedi sayısı Hisse Senedinin Piyasa Değeri: Piyasa değeri, bir hisse senedinin arz ve talebe göre, piyasada oluşan fiyatıdır. Hisse senedinin piyasa değeri ile hisse senedi sayısı çarpılarak, işletmenin piyasa değeri bulunur. Eğer hisse senedi bir borsaya kote olmuşsa, hisse senedinin piyasa değeri, aynı zamanda borsa değeri olmaktadır. Firma Değeri = Piyasa Fiyatı x Hisse Senedi Sayısı Hisse Senedinin Tasfiye (Likidasyon) Değeri: Tasfiye değeri, işletmenin, varlıklarının belirli bir süre içinde satılması halinde sağlanan değerden, borçlar ödendikten sonra kalan değeri ifade etmektedir. Kalan bu değerin hisse senedi sayısına bölünmesiyle bir hisse senedinin tasfiye değeri bulunmaktadır. Hisse senedinin tasfiye değeri, firmanın iflas etmesi durumunda hisse senedi sahiplerine düşecek tutarı göstermektedir. Tasfiye Değeri = Varlıkların Tasfiye Halinde Oluşan Değer – Borçlar Hisse Senedinin Tasfiye Değeri= Tasfiye değeri / hisse senedi sayısı İşleyen Tesebbüs Değeri: İşletmenin bir bütün halinde çalışır durumda devredilmesi halinde ulaşılacak değerdir. Bu değer, tasfiye değerinde olduğu gibi, varlıkların değerinden borçlar düşüldükten sonra kalan tutarın hisse senedi sayısına bölünmesiyle bulunmaktadır. Tasfiye değeri ile işleyen teşebbüs değeri arasındaki fark, varlıkların değerinin hesaplanma şeklinden kaynaklanmaktadır. Tasfiye durumunda, varlıkların değeri, iflas masasının belirleyeceği bilirkişilerce belirleneceğinden ve zorunlu bir satış durumunu ifade ettiğinden, piyasa değerinin çok altında olacaktır. İşleyen teşebbüs değerinde, varlıkların cari piyasa değerleri dikkate alınmakta ve bu değere, firmanın itibarını, pazar payını, markasının piyasadaki imajını ifade eden peştamallık (goodvuill) değeri de ilave edilmektedir. Dolayısıyla, tasfiye değeri, hisse senedinin minimum değerini ifade ederken, işleyen teşebbüs değeri de hisse senetlerinin maksimum değerini göstermektedir. Alternatif Gelir Değeri: Ortaklar tarafından işletmeye konan sermayenin işletme içinde kullanılmayıp, başka bir yatırım alanında değerlendirilmiş olması halinde elde edilecek alternatif gelirden bir hisseye düşen gelir tutarıdır. Yeniden Tesis Etme Değeri: Firmanın bugün kurulması halinde katlanılacak maliyetten, firmanın borçları düşülmekte ve kalan tutar hisse senedi sayısına bölünerek her bir hisse senedinin yeniden tesis etme değeri bulunmaktadır. Bu yaklaşıma, "yerine koyma maliyetine göre özsermaye değeri" de denilmektedir. Hisse Senedinin Gerçek Değeri: Gerçek değer, yatırımcıların işletme için ödemeye razı oldukları piyasa değeridir. Bir hisse senedinin gerçek değeri, o işletmenin varlıkları, karlılık durumu, dağıtılan kar payları, sermaye yapısı gibi değişkenlerin belirlediği değer olarak tanımlanabilir. Hisse senedinin gerçek değerinin belirlenmesinde, firmanın geçmiş yıllara ait performansı dışında, geleceğe ait beklentiler ve bu beklentilerin hisse başına getirilere nasıl yansıyacağı da dikkate alınmaktadır. Gerçek Değer-Pazar Değeri Hisse senetlerinin değerlemesi onun gerçek değerinin bulunmasını amaçlamaktadır. Bir varlığın daima gerçek değeri etrafında bir değere sahip olacağı ve eğer piyasa fiyatı gerçek değerinden sapsa bile belirli bir zaman içinde tekrar gerçek değerine geleceği kabul edilmektedir. Etkin pazarlarda ise daima gerçek değer ile piyasa değeri birbirine eşittir. Hisse senetlerinin değerlemesi sonucunda elde edilen değer piyasa değeri ile karşılaştırılarak o senedin ucuz ya da pahalı olduğu konusunda karar verilmekte ve yatırımcılar da buna göre pozisyonlarını almaktadırlar. Karşılaştırma Pazar değeri>gerçek değer Pazar değeri=gerçek değer Pazar değeri<gerçek değer Sonuç Pahalı Denge ucuz Eylem sat Pozisyonu koru Satın al