güne başlarken - Garanti Yatırım

advertisement

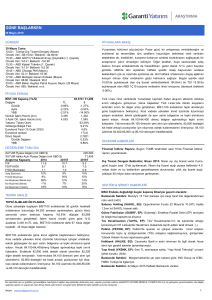

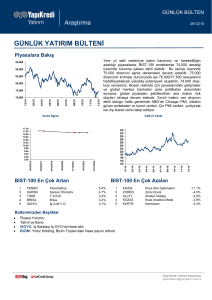

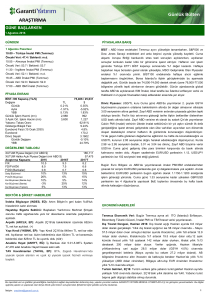

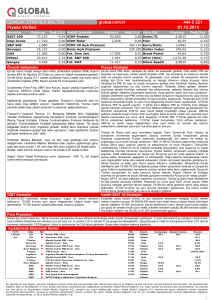

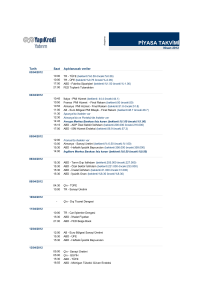

GÜNE BAŞLARKEN 1 Eylül 2016 GÜNDEM PİYASALARA BAKIŞ 1 Eylül Perşembe 10:00 – Türkiye İmalat PMI (Ağustos) Önceki Veri: 47.6 / Beklenti: 49.3 15:30 – ABD Tarım Dışı Verimlilik (2Ç) Önceki Veri: %-0.5 / Beklenti: %-0.5 15:30 – ABD İşsizlik Başvuruları (27 Ağustos) Önceki Veri: 261bin / Beklenti: 265bin 16:45 – ABD İmalat PMI (Ağustos) Önceki Veri: 52.1 / Beklenti: m.d. 17:00 – ABD ISM İmalat (Ağustos) Önceki Veri: 52.6 / Beklenti: 52.0 BİST : Wall Street endeksleri dünü hafif düşüşle tamamladı. Aylık bazda gerçekleşen negatif kapanış sonrasında S&P500 endeksi, Şubat ayından bu yana ilk kez aylık bazda değer kaybetti. FED yetkililerinden son dönemde gelen şahin tondaki mesajlarla, merkez bankasından yıl sonuna kadar bir faiz artırım ihtimalinin yükselmiş olması Ağustos ayındaki performans kaybında etkili oldu. FED’e yönelik beklentiler açısından Cuma günü ABD’de açıklanacak istihdam verileri önem taşıyor. Söz konusu veriler öncesinde Asya piyasasında karışık görünüm ön planda. MSCI Gelişmekte Olan Piyasalar endeksi %0.2 oranında değer kaybıyla işlem görüyor. BİST100 endeksinde ise güne yatay eğilimle açılış beklerken, 75,80075,900 destek bölgesinin korunması halinde gün içerisinde tepki alımlarının etkili olabileceğini düşünüyoruz. Bu paralelde takip edeceğimiz dirençler 76,500 ve PİYASA EKRANI 77,000-77,300. Bununla birlikte olası yükseliş denemeleri kritik ABD verileri BİST-100 Kapanış (TL/$) Değişim Günlük Aylık YBB Günlük İşlem Hacmi (mn) 3 Aylık Ort. İşlem Hacmi (mn) Yabancı Takas Oranı Gösterge Bileşik Faiz Eurobond Faizi (15 Ocak 2030) Eurobond Döviz Sepeti Günlük Değişim YBB TL -0.20% 0.95% 5.91% 2,799 3,338 75,968 / 25,713 $ -0.20% 2.93% 4.61% 947 1,132 62.19% 9.07% 4.7% 170.9 3.1284 -0.21% 23.53% DEĞERLEME TABLOSU öncesinde 77,300-78,000 bölgesiyle sınırlı kalmaya devam edebilir. Günlük bazda ABD’de açıklanacak ISM İmalat verisi hisse piyasasında izlenecekler arasında öne çıkıyor. Döviz Piyasası: Dün sabah saatlerinde 2.9530’lu seviyelere gerileyen USD/TL kuru Güney Afrika’da büyük bir varlık fonunun kamuya ait şirketlere borç vermeme kararı aldığını açıklamasının ardından ZAR’ın sert değer kaybetmesi ve ABD’de yayımlanan ADP istihdam verisinin nispeten güçlü gelmesinin etkisiyle kayıplarını geri aldı. Gün içinde ağırlıklı olarak 2.9550-2.9650 aralığında sıkışık bir seyir izlediğini söyleyebileceğimiz USD/TL kurunda bugün de 2.95-2.97 bandının korunacağını düşünüyoruz. Dün akşam yapılan kabine değişikliklerini TL açısından nötr buluyoruz. Yurt içi veri gündeminin sakin olduğu günde, dünya genelinde açıklanacak PMI verilerinin yansımaları takip edilecek. XUTUM Piyasa Değeri (mlr ABD $) XUTUM Halka Açık Piyasa Değeri (mlr ABD $) Araştırma Kapsamı 2015 2016T F/K 10.6 10.0 FD/FVAÖK 8.1 8.3 F/DD (Bankalar) 0.8 0.7 Satış Büyümesi 10% 11% FVAÖK Büyümesi 26% -3% Kar Büyümesi (Banka dışı) 10% -11% Kar Büyümesi (Banka) -3% 28% Kar Büyümesi (Toplam) 5% 5% 190,499 59,056 2017T 8.1 6.9 0.6 16% 22% 34% 12% 23% SEKTÖR & ŞİRKET HABERLERİ Tekfen Holding (TKFEN, EP): Tekfen İnşaat, 299mn ABD$ bedelle boru hattı projesi için niyet mektubu ve Star Rafinerisi elektromekanik EKONOMİ HABERLERİ işleri konusunda protokol imzaladı (+) Emlak Konut GYO (EKGYO, EÜ): Emlak Konut GYO konut kredisi Ağustos Ekonomik Veri: Bugün Ağustos ayına ait kampanyasını 31 Aralık 2016’ya kadar uzattı (+) Bloomberg Tüketici Güveni, İmalat PMI ve TİM İhracat verisi yayınlanacak. Türk Telekom (TTKOM, EP): Türk Telekom CEO'su Rami Aslan'ın Dış ticaret: Dış ticaret açığı Temmuz ayında 4.8 milyar dolar olarak gerçekleşti. görevden ayrılma kararı Yıllık dış ticaret açığımız ise 56 milyar civarına geriledi (Haziran ayında 58 milyar Yapı Kredi (YKBNK, EP): Ataşehir Projesi′ne ilişkin tüm İTO (İstanbul) Enflasyon, dolar idi).Temmuz ayında ihracatımız, yıllık %11.5 azalarak 9.9 milyar dolar ihtilafların çözülmesine ilişkin anlaşma olurken, ithalatımız da %20 daralarak 14.6 milyar dolar oldu.12 aylık kümüle Vestel (VESTL, EÜ): Sharp Vestel’den beyaz eşya marka lisans ihracat yıllık %5 azalarak 141 milyar dolar olurken, ithalat yıllık %13.5 daralarak haklarını geri almayı değerlendiriyor (-) 197 milyar dolar oldu. Bu veriler ışığında, Temmuz itibariyle yıllıklandırılmış cari Arçelik (ARCLK, EP): Arçelik Romanya’da fabrika yatırımı için yaptığı açığın 29.0 milyar dolar (GSYH 4.1%) civarında gerçekleşmesini bekleriz teşvik başvurusunun ön elemesini geçti (Haziran’da bu rakam 29.5 milyar dolardı). Temmuz ayında düşen ticaret Turkcell (TCELL, EP): Hisse geri alımı (+) hacminde önceki yıla kıyasla daha az olan işgünü sayısı rol oynuyor. Yabancı Turist Girişleri: Turizm ve Kültür Bakanlığı verilerine göre, 2016 yılı Temmuz ayında Türkiye’yi ziyaret eden yabancı sayısı geçen yılın aynı ayına göre %37 azalış gösterdi, bir önceki ay azalış yıllık %41 civarındaydı. Ocak-Temmuz döneminde ise gerileme yıllık %30 civarında. Yıllık rakamlar sınırlı toparlanmaya işaret ediyor. Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. İletişim : [email protected] 1 GÜNE BAŞLARKEN 1 Eylül 2016 PİYASALARA BAKIŞ BİST : Wall Street endeksleri dünü hafif düşüşle tamamladı. Aylık bazda gerçekleşen negatif kapanış sonrasında S&P500 endeksi, Şubat ayından bu yana ilk kez aylık bazda değer kaybetti. FED yetkililerinden son dönemde gelen şahin tondaki mesajlarla, merkez bankasından yıl sonuna kadar bir faiz artırım ihtimalinin yükselmiş olması Ağustos ayındaki performans kaybında etkili oldu. FED’e yönelik beklentiler açısından Cuma günü ABD’de açıklanacak istihdam verileri önem taşıyor. Söz konusu veriler öncesinde Asya piyasasında karışık görünüm ön planda. MSCI Gelişmekte Olan Piyasalar endeksi %0.2 oranında değer kaybıyla işlem görüyor. BİST100 endeksinde ise güne yatay eğilimle açılış beklerken, 75,800-75,900 destek bölgesinin korunması halinde gün içerisinde tepki alımlarının etkili olabileceğini düşünüyoruz. Bu paralelde takip edeceğimiz dirençler 76,500 ve 77,000-77,300. Bununla birlikte olası yükseliş denemeleri kritik ABD verileri öncesinde 77,300-78,000 bölgesiyle sınırlı kalmaya devam edebilir. Günlük bazda ABD’de açıklanacak ISM İmalat verisi hisse piyasasında izlenecekler arasında öne çıkıyor. Tahvil Piyasası: Hacimlerin oldukça düşük seyretmeye devam ettiği tahvil piyasasında dün faizler günü neredeyse yatay tamamladı. Dün gösterge tahvil bileşik faizi ortalama %9.07, 10 yıllık tahvil bileşik faizi ise ortalama %9.82 seviyesinden işlem gördü. Ertesi gün valörlü işlemlerde gösterge tahvilde işlem gerçekleşmezken, 10 yıllık tahvilde ortalama faiz %9.83 oldu. TCMB dün piyasayı 118.1 milyar TL fonlarken, ortalama fonlama maliyeti %7.92 oldu. TCMB’nin bugün 13 milyar TL repo dönüşü bulunuyor. TCMB’nin %8.00’in altında oluşturmaya devam ettiği ortalama fonlama maliyetine dayanarak, gösterge tahvil faizinde düşüş beklentimizi koruyoruz. Daha uzun vadelerde ise TL’deki dalgalanma nedeniyle bir süre daha kalıcı bir düşüş beklemiyoruz. Gösterge tahvil bileşik faizinin bugün %9.00-%9.15 aralığında işlem görmesini bekliyoruz. Eurobond Piyasası: Türkiye’nin 5 yıllık CDS primi bu sabaha 245 baz puan seviyesinden başlarken, 2030 vadeli USD cinsi Eurobond bu sabah $170.3 fiyat ile işlem görüyor. ABD 10 yıllık tahvil faizi bu sabah %1.58 seviyesinde, Almanya 10 yıllık tahvil faizi ise -%0.06 ile işlem görüyor. Bir süre daha Eurobond fiyatlarındaki yatay seyrin devamını bekliyoruz. Döviz Piyasası: Dün sabah saatlerinde 2.9530’lu seviyelere gerileyen USD/TL kuru Güney Afrika’da büyük bir varlık fonunun kamuya ait şirketlere borç vermeme kararı aldığını açıklamasının ardından ZAR’ın sert değer kaybetmesi ve ABD’de yayımlanan ADP istihdam verisinin nispeten güçlü gelmesinin etkisiyle kayıplarını geri aldı. Gün içinde ağırlıklı olarak 2.9550-2.9650 aralığında sıkışık bir seyir izlediğini söyleyebileceğimiz USD/TL kurunda bugün de 2.95-2.97 bandının korunacağını düşünüyoruz. Dün akşam yapılan kabine değişikliklerini TL açısından nötr buluyoruz. Yurt içi veri gündeminin sakin olduğu günde, dünya genelinde açıklanacak PMI verilerinin yansımaları takip edilecek. ABD’de dün yayımlanan ADP özel sektör istihdam verisi istihdamın 177 bin kişi ile ortalama beklentiye yakın bir artış kaydettiğini gösterdi. Verinin beklentiyi karşılaması USD’yi hafif desteklese de, iki veri seti arasındaki ilişkinin nispeten zayıf olması ADP verisinden yola çıkarak Cuma günkü resmi istihdam raporu ile ilgili bir çıkarım yapmayı zorlaştırıyor. Dün 1.1150 seviyesinden fazla uzaklaşmayan EUR/USD paritesinde bugün de benzer bir tablo görülebileceği beklentisindeyiz. Bugün Euro Bölgesi PMI verisi, ABD’de yayımlanacak ISM verisi ve özellikle ABD verisinin istihdam alt bileşeni paritede hareketlilik yaratabilecek etkenler. Ancak bu verilerin pariteyi 1.11-1.12 bandının dışına çıkarmasını beklemeyiz. Küresel PMI’ler içinde bugün en yakından takip edilecek verilerden biri İngiltere’den gelecek. Brexit kararı sonrasında Temmuz’da sert gerileyen PMI endeksinin Ağustos’ta nasıl bir tablo çizeceği, İngiltere ekonomisinin bu karara verdiği tepkiye dair daha detaylı bir görünüm sunacaktır. PMI verisi 49’un altında kalmadıkça GBP/USD paritesinin 1.31 seviyesinden destek bulmaya devam edeceği görüşündeyiz. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 2 GÜNE BAŞLARKEN 1 Eylül 2016 Emtia: Güçlü USD ve Fed’in yıl içinde faiz artırımına gidebileceği yönünde güçlenen beklentiler altın fiyatına olumsuz yansımaya devam ediyor. Dün US$ 1,305/ons seviyesini test eden altın fiyatı bu seviyeden destek buldu. Altın fiyatı bu sabah ise US$ 1,309 seviyesinde seyrediyor. Son dönemde altın fiyatındaki gerilemeye karşın altın ETF’lerindeki (borsa yatırım fonu) pozisyonlarını korumayı tercih eden yatırımcıların dün ETF’lerden çıkış yaptığını ve ETF’lerde tutulan altın hacminin %0.5’in üzerinde düştüğü gözlendi. Yatırımcıların altına dayalı ürünlerden çıkış yapmaya devam etmesi altın fiyatını US$ 1,300/ons seviyesinin altına itebilir. TEKNİK ANALİZ Yükseliş denemelerine karşın sıkışıklık henüz aşılamadı… Düne yatay eğilimle başlayan BİST100 endeksi gün içerisinde dar bir işlem bandında geçirirken, kapanış %0.2’lik düşüşle 75,967 seviyesinden gerçekleşti. İşlem hacmi önceki güne göre %40 artarak 2.799 milyonTL olarak gerçekleşti. BİST100 endeksine dahil 55 hisse değer kaybetti, 40 hisse ise değer kazandı. BİST100 endeksinin güne yatay eğilimle başlamasını öngörüyoruz. 75,800-75,900 destek bölgesinin açılış sonrasında korunması halinde ilk aşamada 76,500 bölgesine yönelik tepki alımlarının etkili olmasını bekliyoruz. Belirttiğimiz direnç bölgenin aşılması halinde ise 77,000-77,300 aralığının test edilmesi yeniden gündeme gelecektir. Haftalık bazda öngördüğümüz görünümde ise değişiklik bulunmuyor. Oluşan yatay görünüm içerisinde geri çekilmelerin kısa vadeli destek seviyelerde (75,900-75,300-74,900) alım fırsatı oluşturmasını bekliyor, olası tepki yükselişlerinde ise 77,30078,000 işlem bandının bu aşamada ön planda kalacağını öngörüyoruz. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 3 GÜNE BAŞLARKEN 1 Eylül 2016 VİOP TEKNİK ANALİZ VİOP Endeks30 Ekim Kontratı Güne satışlarla başlayan ve gün içinde dalgalı seyir izleyen kontrat günü %0.4 kayıpla 94.350 seviyesinden kapattı. Kısa vadeli alçalan trend altında hareketine devam eden kontratta görünüm hala zayıf. Bu aşamada 94.000 desteğini önemsiyoruz, bu destek seviyesi altında satışlar güçlenebileceğinden yeni short pozisyon için bu seviye takip edilebilir. 93.700-92.500 diğer destek seviyeleri iken 94.700-95.000 ve 95.700 direnç seviyeleridir. Kontratın güne yatay seyirle başlamasını bekliyoruz. Yeni yakın vade kontratında pozisyonların çoğu taşındı ancak açık pozisyon sayısı halen ortalamanın altında, bu nedenle bugün pozisyon sayısının artması ve buna bağlı olarak yüksek volatilite izlenebilir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 4 GÜNE BAŞLARKEN 1 Eylül 2016 EKONOMİ HABERLERİ Ağustos Ekonomik Veri: Bugün Ağustos ayına ait İTO (İstanbul) Enflasyon, Bloomberg Tüketici Güveni, İmalat PMI ve TİM İhracat verisi yayınlanacak. Dış ticaret: Dış ticaret açığı Temmuz ayında 4.8 milyar dolar olarak gerçekleşti. Yıllık dış ticaret açığımız ise 56 milyar civarına geriledi (Haziran ayında 58 milyar dolar idi).Temmuz ayında ihracatımız, yıllık %11.5 azalarak 9.9 milyar dolar olurken, ithalatımız da %20 daralarak 14.6 milyar dolar oldu.12 aylık kümüle ihracat yıllık %5 azalarak 141 milyar dolar olurken, ithalat yıllık %13.5 daralarak 197 milyar dolar oldu. Bu veriler ışığında, Temmuz itibariyle yıllıklandırılmış cari açığın 29.0 milyar dolar (GSYH 4.1%) civarında gerçekleşmesini bekleriz (Haziran’da bu rakam 29.5 milyar dolardı). Temmuz ayında düşen ticaret hacminde önceki yıla kıyasla daha az olan işgünü sayısı rol oynuyor. Gecikmeli fiyat etkileri kaynaklı düşen enerji ithalatımız ve AB bölgesine yapılan ihracat, dış dengedeki toparlanmayı desteklemeye devam ediyor. Altın ihracatı da son dönemde dış ticaret dengesini destekleyen diğer bir faktör olmaya devam ediyor. Yabancı Turist Girişleri: Turizm ve Kültür Bakanlığı verilerine göre, 2016 yılı Temmuz ayında Türkiye’yi ziyaret eden yabancı sayısı geçen yılın aynı ayına göre %37 azalış gösterdi, bir önceki ay azalış yıllık %41 civarındaydı. OcakTemmuz döneminde ise gerileme yıllık %30 civarında. Yıllık rakamlar sınırlı toparlanmaya işaret ediyor. SEKTÖR VE ŞİRKET HABERLERİ Tekfen Holding (TKFEN, EP, Fiyat:7.34TL, Piyasa Değeri TL2,716mn): Tekfen İnşaat, Suudi Arabistan'da 299mn ABD$ bedelli jet için niyet mektubunu imzaladı. Ayrıca Aliağa-İzmir'de yapımı sürmekte olan Star Rafinerisi "Coker Ünitesi"nin elektromekanik işlerini birim fiyatlı olarak üstlenmek konusunda protokol imzaladı. Şirket, her iki projeye ilişkin nihai sözleşmeler imzalandıktan sonra kamuoyuna gerekli duyurular yapılacağını açıkladı. Hatırlanacağı üzere Tekfen İnşaat’ın geçtiğimiz hafta 6A16 sonu itibariyle 1.8mlr ABD$ seviyesinde olan bekleyen işyükünün üzerine 2.1mlr ABD$ büyüklüğünde yeni bir proje almak üzere ön protokol imzalamıştı. Olumlu Emlak Konut GYO (EKGYO, EÜ, Fiyat:2.91TL, Piyasa Değeri TL11,058mn): Emlak Konut GYO, satış kampanyasında yer alan gelir paylaşımı projelerde her bir proje için satışların toplam vadeli kısmının Şirket Payı Toplam Gelirinin % 30 sınırı dolana kadar konut kredisi kampanyasını 31.12.2016 tarihine kadar uzattı. Basında yer alan haberlerde bu süre uzatımının olduğu yönünde haberler yer alıyordu. Şirket'ten resmi açıklama gelmiş oldu. Projelerin bir bölümünde zaten yoğun ilgi ile %30 sınırına ulaşılmıştı. Süre uzatımı ile daha az ilgi gören projelerdeki stoklar azalacağını düşünüyoruz. (+) Türk Telekom (TTKOM, EP, Fiyat:5.97TL, Piyasa Değeri TL20,895mn): Türk Telekom CEO'su Rami Aslan, 10 Aralık 2013 tarihinden bu yana sürdürdüğü Türk Telekom CEO'luğu görevinden ayrılma kararı almıştır. Rami Aslan, Türk Telekom'daki İcra Komitesi ve Yönetim Kurulu Üyeliği görevleriyle birlikte Oger Telecom'daki CEO'luk ve Yönetim Kurulu Üyeliği görevlerini üstlenmeye devam edeceği ve yeni bir atama gerçekleştirilene kadar Türk Telekom'daki CEO'luk görevini sürdüreceği açıklanmıştır. Yorum: TTKOM Grup markalarının birleşmesi konusunda önemli adımlar atan Rami Aslan’ın görevden ayrılma kararının TTKOM hisselerini baskı altına alabileceğini, düşünüyoruz. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 5 GÜNE BAŞLARKEN 1 Eylül 2016 SEKTÖR VE ŞİRKET HABERLERİ Yapı Kredi (YKBNK, EP, Fiyat:3.64TL, Piyasa Değeri TL15,823mn): Yapı Kredi Bankası, 16.09.1987 tarihli Sözleşmeden kaynaklanan Ataşehir Projesi′ne ilişkin olarak Emlak Bankası, TOKİ ve Emlak Konut GYO A.Ş. aleyhine açılan davalar ile ilgili açıklama yapmıştır. Buna göre YKBNK’sının Anayasa Mahkemesi'ne yaptığı bireysel başvuru değerlendirme süreci devam ederken; Emlak Bankası tarafından, Ataşehir Projesi′ne ilişkin tüm ihtilafların sulh yolu ile çözümlenmesine ilişkin olarak bir teklif iletilmiştir. Emlak Bankası tarafından YKBNK’ya yapılacak 25mn TL ödeme karşılığında, Ataşehir Projesi′ne ilişkin davalardan vazgeçilmesi konusunda taraflar anlaşmıştır. Yapı Kredi Banka’sı bu dava ile ilgili olarak 23.8mn TL karşılık ayırmış olup haberin etkisini nötr olarak değerlendiriyoruz. Vestel (VESTL, EÜ, Fiyat:7.27TL, Piyasa Değeri TL2,439mn): Sharp Vestel’den beyaz eşya marka lisans haklarını geri almayı değerlendiriyor. Hatırlanacağı üzere Vestel Eylül 2014’te Sharp ile lisans sözleşmesi imzalamıştı. Vestel’in premium segmentte Avrupa’da büyümeyi planladığı önemli bir marka olması itibariyle haberi olumsuz olarak değerlendiriyoruz. Arçelik (ARCLK, EP, Fiyat:21.16TL, Piyasa Değeri TL14,298mn): Arçelik Romanya’da fabrika yatırımı için yaptığı teşvik başvurusunun ön elemesini geçti. Projeye yaklaşık 37mn EUR tutarında teşvik ayrılması öngörülüyor. Kurulacak olan fabrika Romanya’da Arctic bağlı ortaklığı ile 2 milyon adet/yıl kapasiteyle çamaşır makinesi üretimi yapacaktır. Turkcell (TCELL, EP, Fiyat:9.93TL, Piyasa Değeri TL21,846mn): Turkcell 27 Temmuz 2016 tarihinde almış olduğu hisse geri alım kararı kapsamında; 31 Ağustos 2016 tarihinde, 9.96-9.99TL fiyat aralığından toplam 500.000 adet alım işlemi yapıldığını açıklamıştır. İşlemlerin toplam tutarı 4.9mn TL olup bu işlemlerle birlikte Turkcell’in sermayesindeki payı %0.059 seviyesine ulaşmıştır. KURUMSAL İŞLEMLER Serm aye Artırım ı 01.09.2016 1 2 3 4 5 6 7 8 9 10 11 12 13 Şirket Isbir Holding Aselsan Cemtas San-El Elektrik Bim Birlesik Magazalar Alarko Carrier Hektas Aselsan Ulusoy Elektrik Bastas Baskent Cimento Garanti Y.O. Aksu Enerji Avod Gida BIST Kodu ISBIR ASELS CEMTS SANEL BIMAS ALCAR HEKTS ASELS ULUSE BASCM GRNYO AKSUE AVOD Tarih 01.09.2016 26.09.2016 30.09.2016 30.09.2016 07.11.2016 30.11.2016 30.11.2016 01.12.2016 15.12.2016 ARAŞTIRMA Hisse Başına Brüt (TL) 1.00 0.03 0.04 0.05 0.50 4.12 0.27 0.02 0.17 0.18 0.01 Brüt Tem ettü Brüt Tem ettü Verim i Dağıtım ı (TL) 1% 0% 1% 3% 1% 11% 8% 0% 2% 7% 1% Bedelli (%) 55 Bedelsiz Mevcut Serm aye (m n Kapanış (%) TL) (TL) 0.6 109.00 1000.0 9.45 101.0 2.67 13.2 1.80 303.6 50.70 10.8 37.36 75.9 3.60 1000.0 9.45 40.0 7.10 131.6 2.55 32.0 0.59 100 8.4 9.04 45.0 1.07 LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ Referans Fiyat (TL) 108.00 6 GÜNE BAŞLARKEN 1 Eylül 2016 TAVSİYE LİSTESİ 31.08.2016 Hisse Temel Kapanış Tavsiye (TL) EÜ EP EÜ EÜ EP EP 7.82 7.63 8.88 4.81 4.35 3.64 1.36 EÜ EP EÜ EP 5.10 19.00 1.98 1.69 Özkaynak Get. Artış Piyasa Değeri Potansiyeli (mn ABD$) Ort. Hacim** 2016T 10.30 10.20 6.00 5.50 4.10 1.60 32% 15% 25% 26% 13% 18% 10,588 10,847 3,757 7,326 3,681 5,356 944 68.3 280.8 99.1 59.9 43.4 31.7 3.3 5.8 7.2 4.0 5.9 4.9 5.8 6.1 5.2 6.5 3.6 5.4 4.3 5.1 5.3 0.69 1.03 0.51 0.62 0.58 0.62 0.96 0.62 0.90 0.45 0.57 0.51 0.56 0.83 12.6% 15.2% 13.6% 10.9% 12.5% 11.2% 17.0% 6.20 22.00 2.40 2.00 22% 16% 21% 18% 742 759 205 286 0.3 0.2 0.1 0.1 14.6 20.4 8.4 11.0 11.8 14.3 6.2 8.8 2.89 5.24 1.44 0.66 2.57 4.51 1.29 0.61 20.8% 23.0% 27.4% 29.7% 19.0% 22.0% 6.0% 7.0% Hedef Fiyat* F/K F/DD 2017T 2016T 2017T 2016T 2017T FİNANSAL Bankalar Akbank Garanti Bankası Halk Bankası İş Bankası Vakıfbank YKB TSKB Sigorta ve Emeklilik Anadolu Hayat Avivasa Aksigorta Anadolu Sigorta Banks AKBNK GARAN HALKB ISCTR VAKBN YKBNK TSKB Banks ANHYT AVISA AKGRT ANSGR Hisse Holdingler Koç Holding Sabancı Holding Şişe Cam KCHOL SAHOL SISE Hisse GYO Emlak GYO Halk GYO İş GYO Özak GYO Sinpaş GYO Torunlar GYO EKGYO HLGYO ISGYO OZKGY SNGYO TRGYO Hisse SANAYİ Adana Çimento Anadolu Efes Akçansa Ak Enerji Aksa Enerji Anadolu Cam Arçelik Aselsan Aygaz Bagfaş Banvit BİM Bizim Toptan Brisa Bolu Çimento Coca-Cola İçecek Çelebi Çimsa Datagate Bilgisayar Doğuş Otomotiv DO&CO Eczacıbaşı İlaç Enka İnşaat Ereğli Demir Çelik Ford Otosan Gübretaş Indeks Kardemir (D) Kordsa Global Logo Lokman Hekim Mardin Çimento Migros Odas Enerji Otokar Petkim Pegasus Soda Sanayii Tat Konserve TAV Havalimanları Tekfen Holding Turkcell Türk Hava Yolları Tümosan Tofaş Trakya Cam Türk Telekom Türk Traktör Tüpraş Ülker Ünye Çimento Vestel Elektronik Yatas Zorlu Enerji ADANA AEFES AKCNS AKENR AKSEN ANACM ARCLK ASELS AYGAZ BAGFS BANVT BIMAS BIZIM BRISA BOLUC CCOLA CLEBI CIMSA DGATE DOAS DOCO ECILC ENKAI EREGL FROTO GUBRF INDES KRDMD KORDS LOGO LKMNH MRDIN MGROS ODAS OTKAR PETKM PGSUS SODA TATGD TAVHL TKFEN TCELL THYAO TMSN TOASO TRKCM TTKOM TTRAK TUPRS ULKER UNYEC VESTL YATAS ZOREN BİST-100 XU100 Temel Kapanış Artış Piyasa Değeri Ort. Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EP EÜ EP 12.84 9.13 3.42 14.81 12.05 3.57 15% 32% 4% 11,021 6,305 2,373 19.3 20.7 5.1 Temel Kapanış Artış Piyasa Değeri Ort. Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EÜ EÜ EÜ EÜ EP EÜ 2.91 0.87 1.61 2.42 0.60 4.37 3.50 1.31 2.00 3.50 0.70 5.88 20% 51% 24% 45% 17% 35% 3,743 233 463 205 122 740 31.7 0.8 1.3 0.4 0.5 1.1 Ort. Temel Kapanış Artış Piyasa Değeri Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EP EP EÜ EP EÜ EP EP EP EP EP EP EP EP EP EÜ EÜ EP EÜ EÜ EP EP EÜ EP EP EP EÜ EÜ EP EP EÜ EÜ EP EÜ EÜ EP EÜ EA EÜ EÜ EP EP EP EP EP EP EÜ EP EÜ EÜ EÜ EP EÜ EÜ EP F/K 2016T 2017T 9.2 6.4 10.8 8.3 5.5 9.3 Düz. NAD (mnTL) Düz. NAD prim / iskonto 35,087 31,563 6,896 -7% -41% 2% F/K FD/FVAÖK 2016T 2017T 2016T 2017T 6.6 11.4 2.7 5.3 3.4 6.1 13.5 2.0 6.4 1.6 2.1 6.15 18.35 13.38 0.94 2.46 2.12 21.16 9.45 11.11 10.66 3.64 50.70 13.36 6.87 5.87 36.96 20.10 15.14 11.90 10.17 208.00 3.48 4.37 4.45 32.08 5.16 6.75 1.40 6.75 44.60 3.12 3.98 17.60 7.94 107.10 4.59 12.11 4.10 5.55 11.54 7.34 9.93 5.16 7.64 21.76 2.51 5.97 86.35 57.90 20.82 3.88 7.27 3.15 1.62 6.80 22.31 16.75 1.00 3.20 2.30 20.90 10.70 13.50 13.90 2.80 60.25 17.60 8.78 6.95 45.89 25.00 19.00 26.40 12.40 315.00 4.20 5.31 5.14 38.60 7.20 10.40 1.51 6.84 61.70 5.03 4.75 20.60 12.18 115.25 4.54 12.15 4.83 6.45 14.50 8.57 12.90 5.70 8.50 26.60 2.74 6.65 100.00 77.50 24.00 4.20 7.80 4.04 1.90 11% 22% 25% 6% 30% 8% -1% 13% 22% 30% -23% 19% 32% 28% 18% 24% 24% 25% 122% 22% 51% 21% 22% 16% 20% 40% 54% 8% 1% 38% 61% 19% 17% 53% 8% -1% 0% 18% 16% 26% 17% 30% 10% 11% 22% 9% 11% 16% 34% 15% 8% 7% 28% 17% 184 3,678 867 232 511 319 4,840 3,199 1,128 162 123 5,210 181 710 285 3,182 165 692 40 757 686 646 6,212 5,272 3,810 583 128 370 444 377 25 148 1,061 128 870 2,330 419 1,041 255 1,419 919 7,394 2,410 297 3,683 790 7,073 1,560 4,908 2,410 162 825 46 411 0.3 1.9 0.5 2.5 2.2 1.4 10.0 4.2 1.5 2.8 1.5 17.6 1.5 0.8 0.4 5.6 1.0 0.7 0.4 5.6 0.8 3.1 8.0 23.6 5.9 12.1 0.4 21.2 4.2 0.8 0.6 0.2 2.6 2.5 3.7 17.7 8.0 8.1 1.7 12.5 13.2 15.5 153.4 9.3 8.5 4.4 7.7 1.7 40.0 6.7 0.1 18.9 0.4 9.3 14.1 7.7 32.8 9.1 74.5 2.1 17.7 14.8 5.7 11.5 52.0 22.3 26.7 9.8 7.6 30.6 9.6 8.7 4.8 10.4 20.7 9.5 14.2 12.7 13.1 8.0 7.6 19.9 8.8 21.6 9.4 10.4 36.0 23.6 25.3 16.6 6.9 10.8 8.9 6.6 9.5 15.3 12.5 5.3 12.4 14.2 6.9 29.9 9.1 33.9 12.8 - 75,968 92,081 21% 163,707 1,304 10.0 7.1 9.6 13.9 13.1 56.8 6.5 F/DD Trailing 6.5 10.4 10.7 18.6 3.8 3.9 FD/FVAÖK F/K 2016T 12.7% 14.7% 13.4% 11.0% 12.8% 11.4% 16.8% 1.2 0.8 0.6 0.6 0.3 0.5 FD/Satış 2017T 2016T 2017T 2016T 2017T 10.5 7.6 25.3 8.5 20.1 11.6 15.4 13.2 7.9 7.4 30.3 18.0 18.4 8.2 7.0 24.9 8.2 7.0 3.9 8.6 17.7 14.4 14.0 12.5 12.8 7.4 2.0 15.8 10.3 16.7 8.3 7.9 22.9 23.6 25.1 17.7 15.4 6.5 9.6 5.2 5.6 8.4 4.5 11.1 10.5 7.9 10.0 12.5 6.6 26.2 8.3 33.9 7.6 8.1 8.3 7.8 8.0 6.5 17.3 8.6 5.7 9.9 14.1 10.2 8.0 5.5 14.5 5.8 8.6 6.6 9.7 5.7 7.7 9.4 11.1 6.4 17.5 5.7 7.0 8.6 4.0 5.2 7.9 6.6 15.0 4.3 9.9 7.9 12.5 17.4 11.5 5.7 8.9 4.8 4.7 5.6 39.2 9.9 10.4 7.0 5.0 10.4 6.9 17.2 6.6 5.7 4.7 14.3 6.9 7.4 7.6 6.3 13.3 6.2 5.1 8.9 11.6 9.9 6.2 4.6 11.7 4.9 7.6 5.9 8.4 5.2 5.5 7.5 10.8 5.4 14.5 5.6 6.5 7.7 3.7 4.6 6.8 5.9 12.1 3.7 7.7 6.7 13.6 16.3 11.7 8.9 5.1 7.8 3.9 4.6 5.0 8.7 8.4 7.9 5.8 4.7 9.2 5.8 14.7 6.2 5.4 3.7 11.3 1.0 2.3 1.3 1.8 2.1 1.6 1.0 1.1 2.8 0.5 1.1 0.3 0.7 0.2 1.7 2.1 1.5 1.1 2.2 0.2 0.4 0.6 1.2 0.8 1.3 0.7 0.6 0.1 1.2 0.9 6.4 0.6 2.9 0.4 1.6 2.1 1.7 0.6 1.4 0.7 2.0 0.5 1.8 1.1 1.5 1.0 1.1 1.8 1.5 0.6 2.3 2.0 0.5 0.5 6.0 0.9 2.2 1.2 1.7 1.8 1.2 1.0 0.9 2.4 0.5 0.9 0.3 0.6 0.1 1.5 2.0 1.3 1.0 1.8 0.2 0.4 0.5 1.1 0.8 1.2 0.6 0.5 0.1 1.1 0.8 5.3 0.6 2.4 0.4 1.5 2.1 1.5 0.4 1.3 0.6 1.7 0.5 1.6 0.9 1.3 0.8 0.9 1.7 1.3 0.4 2.0 1.9 0.4 0.4 4.8 *: 12 Aylık, **: 6 aylık, (mn ABD$), GG: Gözden Geçiriliyor ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 7 GÜNE BAŞLARKEN 1 Eylül 2016 VERİ AKIŞI 1 Eylül Perşembe 10:00 – Türkiye İmalat PMI (Ağustos) – Önceki Veri: 47.6 / Beklenti: 49.3 10:50 – Fransa İmalat PMI (Ağustos) – Önceki Veri: 48.5 / Beklenti: 48.5 10.55 – Almanya İmalat PMI (Ağustos) – Önceki Veri: 53.6 / Beklenti: 53.6 11:00 – AB İmalat PMI (Ağustos) – Önceki Veri: 51.8 / Beklenti: 51.8 11:30 – İngiltere İmalat PMI (Ağustos) – Önceki Veri: 48.2 / Beklenti: 49.6 15:30 – ABD Tarım Dışı Verimlilik (2Ç) – Önceki Veri: %-0.5 / Beklenti: %-0.5 15:30 – ABD İşsizlik Başvuruları (27 Ağustos) – Önceki Veri: 261bin / Beklenti: 265bin 16:45 – ABD İmalat PMI (Ağustos) – Önceki Veri: 52.1 / Beklenti: m.d. 17:00 – ABD ISM İmalat (Ağustos) – Önceki Veri: 52.6 / Beklenti: 52.0 19:25 – FED Üyesi Mester Konuşacak 2 Eylül Cuma 12:00 – AB ÜFE (Aylık) (Temmuz) – Önceki Veri: %0.7 / Beklenti: %0.1 15:30 – ABD Tarım Dışı İstihdam (Ağustos) – Önceki Veri: 255bin / Beklenti: 180bin 15:30 – ABD Ortalama Saatlik Kazançlar (Aylık) (Ağustos) – Önceki Veri: %0.3 / Beklenti: %0.2 15:30 – ABD İşsizlik Oranı (Ağustos) – Önceki Veri: %4.9 / Beklenti: %4.8 17:00 – ABD Fabrika Siparişleri (Temmuz) – Önceki Veri: %-1.5 / Beklenti: %1.9 17:00 – ABD Dayanıklı Mal Siparişleri (Temmuz) – Önceki Veri: %4.4 / Beklenti: %4.4 17:00 – ABD Sermaye Malı Sipparişleri (Savun. Ve Hava. hariç) (Temmuz) – Önceki Veri: %1.6 / Beklenti: m.d. 20:00 – ABD Petrol Kuyu Sayısı – Önceki Veri: 489 / Beklenti: m.d. 5 Eylül Pazartesi 04:45 – Çin Hizmet PMI (Ağustos) – Önceki Veri: 51.7 / Beklenti: m.d. 05:00 – Japonya Hizmet PMI (Ağustos) – Önceki Veri: 50.4 / Beklenti: m.d. 05:30 – BoJ Başkanı Kuroda Konuşacak 10:00 – Türkiye TÜFE (Aylık) (Ağustos) – Önceki Veri: %1.16 / Beklenti: m.d. 10:00 – Türkiye TÜFE (Yıllık) (Ağustos) – Önceki Veri: %8.79 / Beklenti: m.d. 10:00 – Türkiye Çekirdek TÜFE (Yıllık) (Ağustos) – Önceki Veri: %8.70 / Beklenti: m.d. 10:00 – Türkiye ÜFE (Aylık) (Ağustos) – Önceki Veri: %0.21 / Beklenti: m.d. 10:00 – Türkiye ÜFE (Yıllık) (Ağustos) – Önceki Veri: %3.96 / Beklenti: m.d. 10:50 – Fransa Hizmet PMI (Ağustos) – Önceki Veri: 52.0 / Beklenti: m.d. 11:00 – AB Hizmet PMI (Ağustos) – Önceki Veri: 53.1 / Beklenti: m.d. 11:30 – AB Sentix Yatırımcı Güven Endeksi (Eylül) – Önceki Veri: m.d. / Beklenti: m.d. 6 Eylül Salı 09:00 – Almanya Fabrika Siparişleri (Aylık) (Temmuz) – Önceki Veri: %-0.4 / Beklenti: m.d. 12:00 – AB GSYH (Yıllık) (2Ç) – Önceki Veri: %1.6 / Beklenti: m.d. 16.45 – ABD Hizmet PMI (Ağustos) – Önceki Veri: m.d. / Beklenti: m.d. 17:00 – ABD İstihdam Piyasası Endeksi Değişimi (Ağustos) – Önceki Veri: m.d. / Beklenti: m.d. 17:00 – ABD ISM İmalat-dışı PMI (Ağustos) – Önceki Veri: 55.5 / Beklenti: m.d. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 8 GÜNE BAŞLARKEN 1 Eylül 2016 UYARI NOTU Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır. Garanti Yatırım Etiler Mahallesi Tepecik Yolu Demirkent Sokak No.1 34337 Beşiktaş, İstanbul Telefon: 212 384 11 21 Faks: 212 352 42 40 E-mail: [email protected] Tavsiye Tanımları EÜ Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir. EP Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir. EA Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 9