Gümrük Vergilerinin Etkileri (Kısmi Denge Analizi)

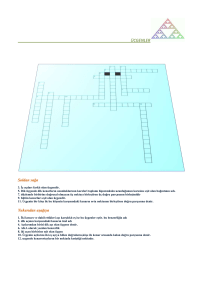

advertisement

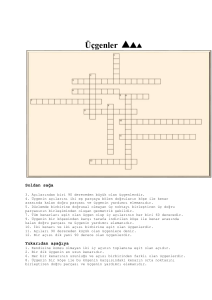

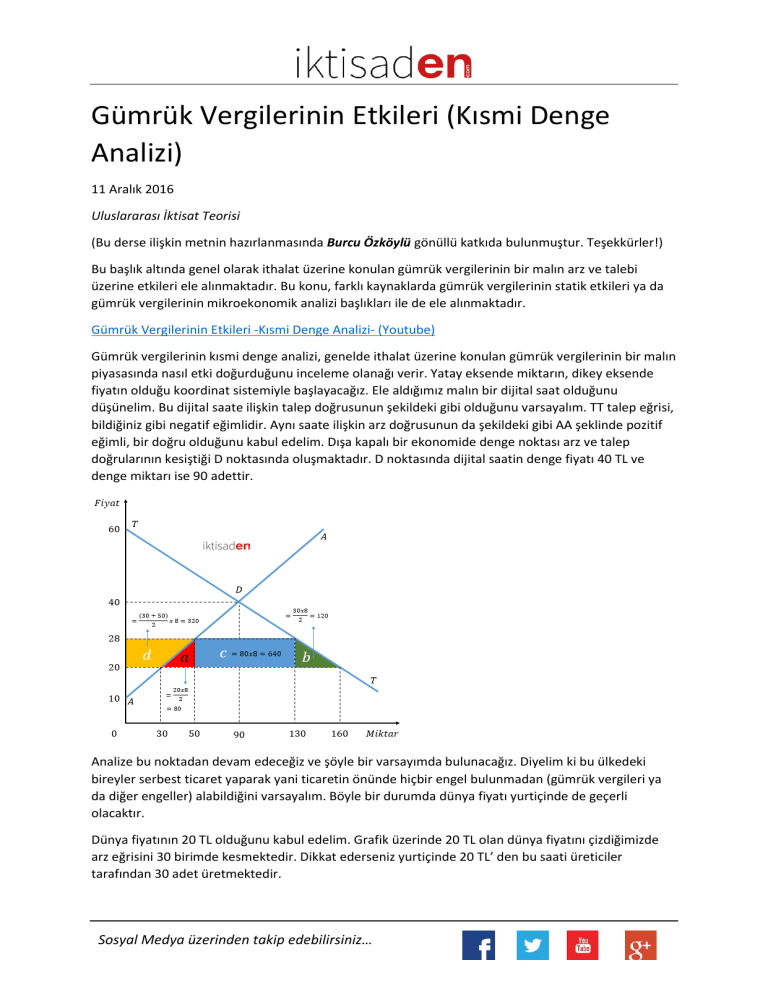

Gümrük Vergilerinin Etkileri (Kısmi Denge Analizi) 11 Aralık 2016 Uluslararası İktisat Teorisi (Bu derse ilişkin metnin hazırlanmasında Burcu Özköylü gönüllü katkıda bulunmuştur. Teşekkürler!) Bu başlık altında genel olarak ithalat üzerine konulan gümrük vergilerinin bir malın arz ve talebi üzerine etkileri ele alınmaktadır. Bu konu, farklı kaynaklarda gümrük vergilerinin statik etkileri ya da gümrük vergilerinin mikroekonomik analizi başlıkları ile de ele alınmaktadır. Gümrük Vergilerinin Etkileri -Kısmi Denge Analizi- (Youtube) Gümrük vergilerinin kısmi denge analizi, genelde ithalat üzerine konulan gümrük vergilerinin bir malın piyasasında nasıl etki doğurduğunu inceleme olanağı verir. Yatay eksende miktarın, dikey eksende fiyatın olduğu koordinat sistemiyle başlayacağız. Ele aldığımız malın bir dijital saat olduğunu düşünelim. Bu dijital saate ilişkin talep doğrusunun şekildeki gibi olduğunu varsayalım. TT talep eğrisi, bildiğiniz gibi negatif eğimlidir. Aynı saate ilişkin arz doğrusunun da şekildeki gibi AA şeklinde pozitif eğimli, bir doğru olduğunu kabul edelim. Dışa kapalı bir ekonomide denge noktası arz ve talep doğrularının kesiştiği D noktasında oluşmaktadır. D noktasında dijital saatin denge fiyatı 40 TL ve denge miktarı ise 90 adettir. Analize bu noktadan devam edeceğiz ve şöyle bir varsayımda bulunacağız. Diyelim ki bu ülkedeki bireyler serbest ticaret yaparak yani ticaretin önünde hiçbir engel bulunmadan (gümrük vergileri ya da diğer engeller) alabildiğini varsayalım. Böyle bir durumda dünya fiyatı yurtiçinde de geçerli olacaktır. Dünya fiyatının 20 TL olduğunu kabul edelim. Grafik üzerinde 20 TL olan dünya fiyatını çizdiğimizde arz eğrisini 30 birimde kesmektedir. Dikkat ederseniz yurtiçinde 20 TL’ den bu saati üreticiler tarafından 30 adet üretmektedir. Sosyal Medya üzerinden takip edebilirsiniz… Üreticiler, dışa kapalı bir ekonomi varsayımı altında yani hiç dış ticaret yapılmadığı durumda 40 TL’ den 90 adet dijital saat üretiyordu. Ancak mal girişlerinin tamamen serbest olduğu dışa açık ekonomide 20 TL’den 30 adet üretilmektedir. Çünkü yurtiçindeki üreticilerin bir kısmı bu ürünü 20 TL’den üretmeyi kârlı bulmamaktadır. Talep miktarını bulmak için 20 TL’lik fiyat doğrusunun talep doğrusunu kestiği noktaya bakmak gerekir ki 160 adettir. Bu nokta, dijital saatin 20 TL’den 160 adet talep edildiğini bize göstermektedir. Durum böyleyse gümrük vergilerinin sıfır olduğu yani hiç olmadığı dışa açık bir ekonomide dünya fiyatı 20 TL iken yurtiçi üretim 30 adet; yurtiçi talep 160 adettir. Bu durumda 160 - 30 = 130 adet talep fazlası oluşmaktadır. Talep fazlası olan bu 130 adet dijital saat yurtdışından ithal edilerek karşılanır. Şimdi konumuzu daha detaylı ele almak için bu ekonomide %40 oranında gümrük vergisi uygulandığını varsayalım. Saatin dünya fiyatı 20 TL’ydi. Bu fiyata %40’lık ad valorem bir vergi konulduğunu kabul edersek. Bu oran 8 TL’ye karşılık gelecektir. Yurtdışından gelen dijital saatin yurtiçi fiyatı 28 TL’ye yükselir. Biz burada %40 oranında bir ad valorem vergi olduğunu kabul ettik ama doğrudan 8 TL’lik bir spesifik vergi olduğunu da kabul edebilirsiniz. Bu da yine fiyatın 28 TL’ye yükselmesine neden olacaktır. Eğer yurtdışından ülkeye ithal edilen saatlerin fiyatı 28 TL’ye çıkıyorsa, yurtiçindeki saatlerin fiyatları da giderek yükselecek demektir. Peki, nereye kadar yükselir? Teorik olarak 28 TL’ye kadar yükseleceğini kabul edebiliriz. Gümrük vergisinden sonra 28 TL’lik fiyat doğrunun arz eğrisini kestiği noktada 50 birim saat görünmektedir. Bu fiyatın 28 TL’ye yükselmesiyle beraber yurtiçinde bazı üreticilerin saat üretmeyi daha kârlı görerek üretimlerini 30 adetten 50 adete arttırdıklarını ifade etmektedir. Ayrıca 28 TL’lik fiyat doğrusunun talep eğrisini kestiği noktaya bakarsak 130 adet saati göstermektedir. Bu durum, 28 TL’den yurtiçinde 130 adet saat talep edildiğini bize gösterir. Gümrük vergileri yokken 160 adet saat talep edilirken artık 130 adet saat talep edilmektedir. Çünkü fiyat 28 TL’ye çıktığı için tüketicilerin bir kısmı fiyatı pahalı bularak talep etmekten vazgeçmiştir. Tekrar etmek gerekirse, gümrük vergisi konulduktan sonra fiyat 28 TL’ye çıkar ve yurtiçinde de fiyatlar 28 TL’ye doğru yükselmeye başlar. 28 TL’lik yurtiçindeki fiyattan yurtiçi üretim 50 adetken yurtiçi talep 130 adettir. Talep fazlası, 130 - 50 = 80 adettir. Bu talep fazlası olan 50 adet dijital saat ithalatla karşılanır. Şimdi gümrük vergisinin etkilerini isim vererek anlatacağız. Dikkat ederseniz gümrük vergisi konulduktan sonra dış ticaretimiz azaldı. Gümrük vergisi konulmadan önce 130 adet saat ithal edilirken gümrük vergisinin arttırılması korumacı bir dış ticaret politikasıdır ( ya da ithal ikameci bir dış ticaret politikasıdır). Bu gümrük vergisinin arttırılmasından sonra dış ticaretin 80 adet dijital saate kadar azalmıştır. Gümrük vergilerinin beş farklı kısmi etkisi vardır. Şimdi bu etkiler üzerinde duralım. Üretim etkisi (a) İlk etki yurtiçinde üretimin artmasıyla gerçekleşmektedir. Bu etkinin büyüklüğünü kırmızı üçgenin alanıyla yani a üçgeninin alanıyla ifade ediyoruz. Gümrük vergilerinden önce 30 adet saat üretilirken gümrük vergilerinden sonra 50 adet saat üretilmeye başlanmıştır. Burada yurtiçi üretim artmış, gelir düzeyi artmış gibi görünse de klasik iktisatçılar bu üretim artışını dünya ve o ülke refahı için bir kayıp Sosyal Medya üzerinden takip edebilirsiniz… olarak değerlendirirler. Çünkü ülke gümrük vergilerini arttırarak kendi uzmanı olduğu ürünü üretip onu dış dünyaya satmak yerine kendisinin uzman olmadığı (kaynaklarını etkin kullanarak üretmediği) bir ürünü tercih ettiğini gösterir. Kaynaklar, etkin kullanılmadığı için dünya refahı açısından bir kayıp vardır. Aynı şekilde ülke refahı içinde şöyle bir kayıp vardır: Saatler bu ülkede üretilmeyip bu ülke uzmanı olduğu bir ürünü üretip satsaydı daha fazla saat alabilecekti. Bu durum o ülke refahı için bir kayıptır. O nedenle a üçgeninin alanına üretim etkisi diyoruz. Ama üretim etkisinin dünya refahı ve o ülke refahı için kayıp olduğunu tekrar belirtmemiz gerekir. Peki üretim kaybı a üçgeninin alanına eşitse üçgenin alanını taban çarpı yükseklik bölü iki (axh/2) şeklinde hesaplayabiliriz. Burada üçgenin tabanı 50 - 30 = 20 olarak bulunur. Üçgenin yüksekliği ise gümrük vergisini gösteren 28 - 20 = 8 birime eşittir. Alan hesabından hareketle (20 x 8) / 2 = 80 birimlik üretimden kaynaklanan dünya refahı kaybı vardır. Bu nedenle a üçgeninin alanı üretim kaybı olarak da adlandırılır. Tüketim etkisi (b) Yeşil üçgenin alanı (b) tüketim etkisini verir. Gümrük vergisinden önce yurtiçinde 160 adet dijital saat tüketilirken gümrük vergisinin konulmasından sonra yurtiçi fiyat yükseldiği için 130 adet tüketilmektedir. Bu nedenle b üçgeninin alanı, tüketimden kaynaklanan hem o ülke vatandaşları hem de dünya refahı için kayıp olduğunu göstermektedir. Tüketim etkisi, b üçgeninin alanıyla hesaplanır; b üçgeninin tabanı 160 - 130 = 30 adet, b üçgeninin yüksekliği 8 birimdir (gümrük vergisine eşittir). Bu üçgenin alanı ise (30 x 8) / 2 = 120 birimdir ve tüketim kaybı etkisi olarak adlandırılır. Dış ticaret etkisi (a+b) Dış ticaret etkisi, gümrük vergilerinden sonra dış ticaretin hem üretim hem de tüketim nedeniyle azalmasından kaynaklanmaktadır. Dış ticaret etkisi, üretim kaybını gösteren a üçgeninin alanı ile tüketim kaybını gösteren b üçgeninin alanının toplamına eşittir. Bir başka deyişle dış ticaret etkisi, 80 + 120 = 200 birimdir. Hazineye gelir etkisi (c) Gümrük vergileri günümüzde büyük oranda ithal edilen mallar üzerine konur. Gümrük vergileri o ülkenin firma ve vatandaşlarından tahsil edilir. Örneğimizde ne kadar gümrük vergisi tahsil edilir? Bu sorunun cevabı gümrük vergisi çarpı ithalat miktarı şeklindedir. Bir başka deyişle hazineye sağlanan geliri, c dikdörtgeninin alanıyla hesaplarız. Bu dikdörtgenin yüksekliği 8 birimdir; tabanı ise 130 - 50 = 80 birimdir. dikdörtgenin alanı ise 8 x 80 = 640 birimdir. Hazineye sağlanan vergi gelirini gösterdiği için gelir etkisi olarak adlandırılmaktadır. Bölüşüm etkisi (d) Bölüşüm etkisi gümrük vergisi konulduktan sonra malın yurtiçindeki fiyatının 20 TL’den 28 TL’ye çıkmasından kaynaklanmaktadır. Tamamen serbest olan ekonomide ya da gümrük vergilerinin hiç olmadığı ekonomide 20 TL’ye dijital saati kullanma imkanı bulan tüketiciler, gümrük vergisinden sonra fiyatın 28 TL’ye çıkması nedeniyle ceplerindeki gelirin bir kısmından vazgeçmek zorunda kalırlar. Bir başka deyişle tüketici rantında azalma olur. Aynı malı almak için 20 TL yerine artık 28 TL ödemek durumundadırlar. Gümrük vergilerinden dolayı fiyat yükseldiğinde emek sahiplerinin gelirlerinin 8 TL'lik kısmı harcama yoluyla sermaye sahiplerine doğru transfer edilir. Bu transfere bölüşüm etkisi adı verilmektedir. Toplamda ne kadar transfer edildiğini şekildeki d yamuğunun alanını hesaplayarak buluyoruz. Sosyal Medya üzerinden takip edebilirsiniz… Alan hesaplamasının üzerinde duracak olursak d yamuğunun alanını, (a+b)/2xh -alt taban artı üst taban toplamı bölü iki çarpı yükseklik bölü iki- formülünü kullanıyoruz. Formülde yerine koyarsak bölüşüm etkisi, (30+50)/2 x 8 =320 birimdir. Bu derse ilişkin dökümanları aşağıdaki linklerden indirebilirsiniz. Gümrük Vergilerinin Etkileri - Kısmi Denge Analizi (PDF) Gümrük Vergilerinin Etkileri - Kısmi Denge Analizi dersinin anlatımı (Bu sayfanın PDF dosyası) Sosyal Medya üzerinden takip edebilirsiniz…