gel*r ortaklı*ı senetler

advertisement

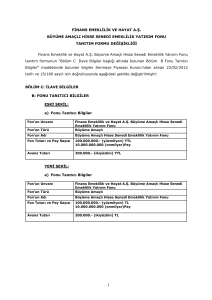

Gelir ortaklığı senetleri köprü,baraj,elektrik santrali,karayolu,demiryolu ile benzerlerinden,kamu kurum ve kuruluşlarına ait olanların gelirlerine,gerçek ve tüzel kişilerin ortak olması için çıkarılacak senetlerdir. Bu iki önemli özellik arz etmektedir; Gelir ortaklığı senedi ulaşım,haberleşme Enerji kesiminde kamuya ait olan alt yapı tesislerinin gelirlerini ilgilendirmektedir. Ülkemizde çıkartılan gelir ortaklığı senetleri şu özellikleri taşımaktadırlar; Bir pay senedi değildir.Senet sahibi,senedi ihraç eden kuruluşun ortağı olmamaktadır. Senet,gelir elde eden bir tek veya birden fazla kuruluşun gelirinden pay almayı sağlayabilir. Senet belirli bir vadeye sahiptir. Senet hamiline yazılır. Senet sahibine ödenecek kar payı önceden belirlenmiştir. Gelir Ortaklığı Senetlerine ödenen gelir ilk 5 yıl vergiden muaftır. Takip eden 3 yıl %50’si vergiden muaftır. Yatırım fonu,kanun hükümleri uyarınca halktan katılma belgeleri karşılığında toplanan paralarla,belge sahipleri hesabına,riskin dağıtılması ilkesi ve inançlı mülkiyet esaslarına göre,varlıklardan oluşan portföyü işletmek amacıyla kurulan mal varlığıdır. Portföyü İşletmek Amacıyla Kurulan Varlıklar; Alım satımı yapılabilen,yabancı özel ve kamu borçlanma senetleri ve hisse senetleri , Ulusal ve uluslarası borsalarda işlem gören altın ve diğer kıymetli madenlere dayalı olarak ihraç edilmiş ve borsalarda işlem gören sermaye piyasası araçları, Kurul’ca uygun görülen diğer sermaye piyasası araçları,repo,ters repo,future,opsiyon ve forward sözleşmeleri, Nakit değerlendirmek üzere yapılan İMKB Takas ve Saklama Bankası A.Ş. nezdindeki borsa para piyasası işlemleri. Banka bonoları, Kalkınma ve Yatırım Bankalarının borçlu sıfatıyla düzenlediği, Kurulca kayda alınmasını müteakip ihraç ettiği emre veya hamiline yazılı kıymetli evraktır. Banka garantili bonolar, “Yatırım ve Kalkınma Bankalarından kredi kullanan ortaklıkların, bu kredilerin teminatı olarak borçlu sıfatı ile düzenleyip,alacaklı bankaya verdikleri emre muharrer senetlerden, bu krediyi kullandırmış olan bankaca kendi garantisi altında ve Kurulca kayda alınmasını müteakip ihraç edilen en az 60 en çok 720 gün vadeli emre veya hamiline yazılı kıymetli evraktır”. HDT ,sahibine elindeki tahvili önceden belirlenmiş sayıdaki hisse senedi ile değiştirme hakkı veren sabit getirili menkul kıymet olarak tanımlanır. Ülkemizde, HDT için bir piyasa oluşumu henüz bulunmamaktadır. Dünya uygulamasında HDT’lerin ihraççı ortaklığın hisse senetlerinin yanısıra ihraççı ortaklık dışındaki şirketlerin hisse senetleri ile değiştirilebilmesi söz konusu. Ülkemiz mevzuatında HDT’lerin yalnızca ihraççı ortaklığın hisse senetleri ile değiştirilebileceği düzenlenmiştir. Tanım: Kuruluşların kendi ticari işlemlerinden doğmuş alacakları karşılığında ihraç edebilecekleri kıymetli evraktır. Varlığa dayalı menkul kıymetler, Tebliğ ile belirlenen ihraççıların kendi ticari işlemlerinden doğmuş alacakları karşılığında,Kurul’ca kayda alınarak ihraç edilen kıymetli evraktır. Finansman bonoları,ihraççıların borçlu sıfatıyla düzenleyip Kurul kaydına alınmak suretiyle ihraç ederek sattıkları emre veya hamiline yazılı menkul kıymet niteliğindeki kıymetli evraktır. Finansman bonolarının vadesi 60 günden az 720 günden çok olmamak üzere ihraççı tarafından belirlenir. Depo sertifikaları yatırımcılara yabancı menkul kıymet edinme ve işlem yapma imkanı verir.İhraççılara da uluslararası piyasalara girme imkanı tanımıştır. Depo sertifikası sahipleri kar payı alma haklarına sahiptirler ve bu kar paylarını kendi ülkelerindeki para birimi olarak alırlar.ÖR:ABD’de ihraç edilen bir Türk şirketinin kar payı ABD’deki yatırımcıya dolar olarak ödenir. Depo sertifikaları istendiğinde,depo sertifikası sahiplerince temsil ettikleri yabancı menkul kıymetler ile değiştirilir.Aracı kuruluşun iade edilecek yabancı menkul kıymetleri Takasbank’a müteakip,Takasbank’tan alınacak durumu açıklayan yazı ile birlikte aracı kuruluş saklama kuruluşuna başvurarak söz konusu menkul kıymetin iadesini ister. Finansal piyasalar spot ve türev piyasalar olmak üzere ikiye ayrılır. Spot piyasalar , belli miktarda bir mal veya kıymetin ve bunların karşılığı olan paranın işlemin ardından takas günü el değiştirildiği piyasalardır. Türev piyasalar , ilerideki bir tarihte teslimatı veya nakit uzlaşması yapılmak üzere herhangi bir malın veya finansal aracın , bugünden alım satımının yapıldığı piyasalardır. Profesyonel yatırımcıya daha fazla hitap eden ürünlerdir. Türev piyasaların tanımı forward, swap , futures ve opsiyon işlemlerinin tamamını içermektedir. . Futures sözleşmeler günlük olarak kapatılmaktadır. Futures piyasada üç ay vadeli kontratlara taraf olunabilir ancak performans dönemi bir iş günüdür. Vadeli işlem sözleşmesi , sözleşmenin taraflarına bugünden , belirlenen ileri bir tarihte , üzerinde anlaşılan fiyattan, standartlaştırılmış miktar ve kalitedeki bir malı , kıymetli veya finansal göstergeyi alma veya satma hükümlülüğü getiren sözleşmelerdir . Forward sözleşmelerinin en temel özelliği, organize borsalarda yapılmaması , dolayısıyla fiyat, miktar ve vade gibi unsurların standart olmayıp, tarafların karşılıklı anlaşmasıyla belirlenmesidir. Takas garantisi bulunmaz en temel avantajı ise alıcı ve satıcı taraflara ihtiyaçlarına göre vade , büyüklük vb. unsurları serbestçe belirleyebilme imkanını sağlamasıdır. Opsiyon sözleşmesi ise, opsiyon pirimi olarak tanımlanan bir meblağın alıcı tarafından satıcıya ödendiği ve alıcı tarafa işlemin yapıldığı tarih itibarı ile , belirlenen ileri bir tarihte veya opsiyonun tipine bağlı olarak söz konusu tarih öncesinde , üzerinde anlaşılan bir fiyattan , standartlaştırılmış miktar ve kalitedeki bir malı, kıymeti veya finansal göstergeyi opsiyonun tipine göre alma veya satma hakkını veren , buna karşılık satıcıya yükümlülük getiren sözleşmelerdir. Menkul kıymetler dışında kalan ve şartları kurulca belirlenen evraktır.Ancak çek,poliçe,nakit,bono ile mevduat sertifikaları sermaye piyasası aracı olarak sayılmamaktadır. Fon kullananlar ile fon arz edenler arasında form akımlarını düzenleyen kurumlar ile hukuki ve idari kurallar sermaye piyasası faaliyetlerini oluşturur. Sermaye piyasası faaliyetleri ; Kurul kaydına alınacak sermaye piyasasının araçlarının ihraç veya halka arz yoluyla satışına aracılık , Daha önce ihraç edilmiş olan sermaye piyasası araçlarının aracılık amacıyla alım satımı , Ekonomik ve finansal göstergelere, sermaye piyasası araçlarına, mala , kıymetli madenlere ve dövize dayalı vadeli işlem ve opsiyon sözleşmeleri dahil her türlü türev araçların alım satımının yapılmasına aracılık, Aracı kuruluşların her ayrı faaliyet için SPK’dan yetki belgesi almak suretiyle yapabilecekleri sermaye piyasası faaliyetleri ; a) SPK kaydına alınacak sermaye piyasası araçlarının ihraç veya halka arz yoluyla satışına aracılık , b) Daha önce ihraç edilmiş olan sermaye piyasası araçlarının aracılık amacıyla alım-satımı c) Portföy yöneticiliği, d) Yatırım danışmanlığı, e) Menkul kıymetlerin geri alım ve satım taahhüdü ile alım-satımı f) Her türev araçlarının alım-satımının yapılmasına aracılıktır. KARDELEN GENÇHASANOĞLU Sermaye piyasası faaliyetlerini yazınız.