1. Bölüm

advertisement

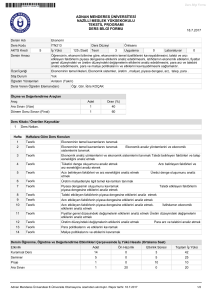

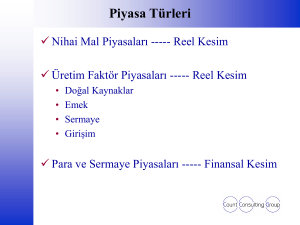

1. Bölüm Para, Banka ve Finansal Piyasaları Niye Çalışıyoruz? 1 Para, Banka ve Finansal Piyasaları Niye Çalışıyoruz? Bono, tahvil, hisse senedi, döviz piyasaları gibi finansal piyasaların nasıl çalıştığını incelemek, Bankalar, sigorta şirketleri, merkez bankası gibi finans kurumlarının nasıl çalıştığını görmek, Ekonomide paranın rolünü incelemek. 2 Finansal Piyasalar Elinde fon fazlası bulunan kurum ve kimselerden fon ihtiyacı bulunan kurum ve kimselere fon transferinin gerçekleştiği piyasalara finansal piyasalar denir. 3 Bono, Tahviller ve Faiz Oranları Menkul kıymet, ihraç edenin gelecekteki gelirleri veya varlıkları üzerinde bir alacak sözleşmesidir. Bono, tahvil ve hisse senedi menkul kıymetlerdir. Bono (kısa vadeli) ve tahviller (uzun vadeli) hamiline (elinde tutana) bir veya daha fazla defa zamanı ve miktarı belli olan ödeme yapar. 4 Bono, Tahviller ve Faiz Oranları Faiz oranı, borçlanmanın maliyetidir. Başka bir deyişle fonları bir süreliğine kiralamanın bedelidir. 5 ABD de bono-tahvil faiz oranları 6 18.01.2010 18.10.2009 18.07.2009 18.04.2009 18.01.2009 18.10.2008 18.07.2008 18.04.2008 18.01.2008 18.10.2007 18.07.2007 18.04.2007 18.01.2007 18.10.2006 18.07.2006 18.04.2006 18.01.2006 TR de bono-tahvil faizleri simple annual int.rate 30 25 20 15 10 5 0 issue date 7 Hisse senedi piyasası Hisse senedi, onu ihraç eden şirkette bir mülkiyet ortaklığını temsil eder. Hisse senedinin hamili, onu çıkaran şirketin gelecekteki kazançlarına (karzarar) ve varlıklarına ortak olur. 8 Hisse senedi fiyatları 9 /M Ar on a t A r lı k h a 8 A r lı k 6 a 8 A r lı k 7 a 8 A r lı k 8 a 8 A r lı k 9 a 9 A r lı k 0 al 91 Ar ık al 92 Ar ık al 93 Ar ık al 94 Ar ık al 95 Ar ık al 96 Ar ık a 9 A r lı k 7 a 9 A r lı k 8 a 9 A r lı k 9 a 0 A r lı k 0 a 0 A r lı k 1 a 0 A r lı k 2 a 0 A r lı k 3 al 04 Ar ık al 05 ık 06 Ay Hisse senedi fiyatları İMKB-100 / ISE-100 50,000.00 45,000.00 40,000.00 35,000.00 30,000.00 25,000.00 20,000.00 15,000.00 10,000.00 5,000.00 0.00 10 Döviz piyasası Döviz piyasası, fonların bir para biriminden diğer para birimine çevrildiği piyasadır. Döviz kuru, bir para biriminin diğer para birimi cinsinden değeridir. Örneğin, bir ABD dolarının YTL cinsinden değeri (fiyatı) 1.51 TL / $. Bu değerler, döviz piyasasındaki arz-talebe göre belirlenir. 11 Doların diğer paralar karşısındaki değeri 12 02.01.2006 02.01.2002 02.01.1998 02.01.1994 02.01.1990 02.01.1986 02.01.1982 02.01.1978 02.01.1974 02.01.1970 02.01.1966 02.01.1962 02.01.1958 02.01.1954 02.01.1950 Liranın Dolar karşısındaki değeri TL/$ exchange rate 10000000 1000000 100000 10000 1000 100 10 1 13 Liranın Dolar karşısındaki değeri Bakınız: Dolar 1950-2007.htm 1950 -1960: 2.82 TL / $ 1960 – Ağustos 1970: 9.08 TL / $ Ağustos 1970 – Aralık 1971: 15.15 TL / $ Aralık 1971 – Mayıs 1974: 14.30 TL / $ 1980 sonrası değişken (artış). 14 Bankacılık ve finansal kurumlar Finansal aracılar: Tasarruf sahiplerinden borç alıp kredi ihtiyacı olanlara borç veren kurumlardır. Bankalar, mevduat kabul edip kredi veren kurumlardır. (her finansal aracı mevduat toplamaz) 15 Bankacılık ve finansal kurumlar Sigorta şirketleri, emeklilik fonları, mortgage fonları, katılım ortaklıkları, yatırım bankaları diğer finansal aracılardır. Bilgisayar ve internet finansal piyasaları globalleştirmiş, alım satımı hızlandırmıştır, yeni araçları ortaya çıkarmıştır. 16 Para ve Konjonktür Dalgalanmaları Para arz ve talebinin piyasadaki canlılık ve durgunluk döngülerine (business cycle) etkisi vardır. Durgunluk (resesyon) istihdam kaybına (işsizlik) ve gelir kaybına neden olurken, piyasada canlılık enflasyon riski taşır. Para teorisi, para arzı ile istihdam-üretim ve genel fiyat seviyesi arasındaki ilişkiyi açıklar. 17 Para Arzı ve Enflasyon Para arzı ile genel fiyat seviyesi arasında yakın ilişki olduğu miktar teorisinde (MV = PY) öngörülmüş ve verilerle ispatlanmıştır. Enflasyon, genel fiyat seviyesindeki artış oranıdır. Genel fiyat seviyesi üretilen mal ve hizmetlerin fiyatlarının ağırlıklı ortalamasıdır. 18 ABD de Para Arzı – Büyüme İlişkisi 19 ABD de Para Arzı ve Fiyat Seviyesi 20 TR de Para Arzı ve Fiyat Seviyesi 900000 800000 700000 600000 500000 M2Y (1987=100) GDP DEFLATOR (1987=100) 400000 300000 200000 100000 0 1996 1997 1998 1999 2000 2001 2002 2003 2004 21 TR de Para Arzı Büyümesi ve Enflasyon 110.00 100.00 90.00 80.00 70.00 60.00 GDP defl. Growth M2Y growth rate 50.00 40.00 30.00 20.00 10.00 0.00 1997 1998 1999 2000 2001 2002 2003 2004 22 Para arzı büyüme oranı - enflasyon Turkey 23 Enflasyon Genel Fiyat Seviyesinin Değişim Oranıdır GDP deflator vs CPI 110 100 90 80 70 60 GDPDeflator CPI 50 40 30 20 10 0 1997 1998 1999 2000 2001 2002 2003 2004 2005 24 Para Politikası ve Mali Politika Para politikası, para arzının yönetimidir. Bu, faiz oranlarının kontrolü vasıtasıyla yapılır. Faizin artmasıyla para arzı daralır, faizin azalmasıyla da para arzı genişler. Para politikasinin amacı: fiyat istikrarini sağlamak ve sürdürmek. TR de TCMB, ABD de FED tarafından yapılır. 25 Para Politikası ve Maliye Politikası Mali politika harcamalar ve vergilendirme ile ilgilidir. Maliye Bakanlığı & Hazine Müsteşarlığı. Bütçe açığı (fazlası) belirli bir yılda harcamaların vergi gelirleri üstünde (altında) çıkmasıyla oluşur. Açık, ancak borçlanmayla giderilebilir. TR de 1994 öncesi hazinenin TCMB den borçlanması (para basarak açiklari kapamak) mümkündü fakat 1994 ten sonra kısmen, 2001 den sonra tamamen yasaklandı. Şu anda MB daha bağımsız. 26 KAMU BÜTÇESİ Herhangi t yılında, devlet bütçesi Gt + rBt-1 = Tt + Bt-Bt-1 sağlamalıdır. Gt : kamu harcamaları Bt-1 : ödenmemiş borç miktarı. t-1 yılındaki “Kamu Borç Stoku” da denebilir. rBt-1 : faiz ödemeleri (r:reel faiz) Tt : vergi gelirleri Bt-Bt-1 : t yılındaki yeni borçlanma miktarı 27 TR Kamu Bütçesi Milyar TL 2000 2001 2002 2003 2004 2005 Gelirler 33.3 51.8 76.4 100.2 109.9 134.8 Vergi Gelirleri 26.5 39.8 59.6 84.3 90.1 106.9 6.8 12.0 16.8 15.9 19.8 27.9 Giderler 46.6 80.4 115.5 140.1 140.2 144.6 Faiz Dışı Giderler 26.2 39.3 63.6 81.4 83.7 98.9 Faiz Ödemeleri 20.4 41.1 51.9 58.6 56.5 45.7 Bütçe Dengesi -13.3 -28.6 -39.1 -39.8 -30.3 -9.8 7.1 12.5 12.8 18.8 26.2 35.9 -12.6 -32.1 -34.4 -41.9 -30.4 -10.4 12.8 32.1 34.4 41.9 30.4 10.4 Dış Borçlanma Net 2.7 -4.4 16.6 2.7 4.0 -1.2 İç Borçlanma Net 9.4 23.2 17.5 42.9 30.8 21.3 Diğer Finansman 0.7 13.4 0.3 -3.7 -4.4 -9.7 FDF/GSMH (%) 5.7 7.1 4.7 5.3 6.1 7.4 -10.6 -16.2 -14.3 -11.2 -7.1 -2.0 Diğer Faiz Dışı Denge Nakit Dengesi Finansman Bütçe Açığı / GSMH 28 Source: HM, http://www.mahfiegilmez.nom.tr/ TR Kamu Bütçesi BORÇ STOKU VE YÜKÜ 2002 2009 151.5 301.3 Kamu Kesimi İç Borç Stoku 94.5 227.3 Kamu Kesimi Dış Borç Stoku 56.8 74.0 Kamu Kesimi Toplam Borç Yükü (%) 65.7 47.8 TCMB Dış Borç Stoku 22.0 13.6 Özel Kesim Dış Borç Stoku 43.1 176.3 Özel Kesim Dış Borç Yükü(%) 18.7 28.0 USD Kuru 1.51 1.50 230.5 630.0 (milyar dolar) Kamu Kesimi Toplam Borç Stoku GSYH Kaynak: Mahfi Eğilmez, “Borcumuz Ne Kadar?” Radikal, 16 Şubat 2010 Salı 29 ABD Kamu Bütçesi 30