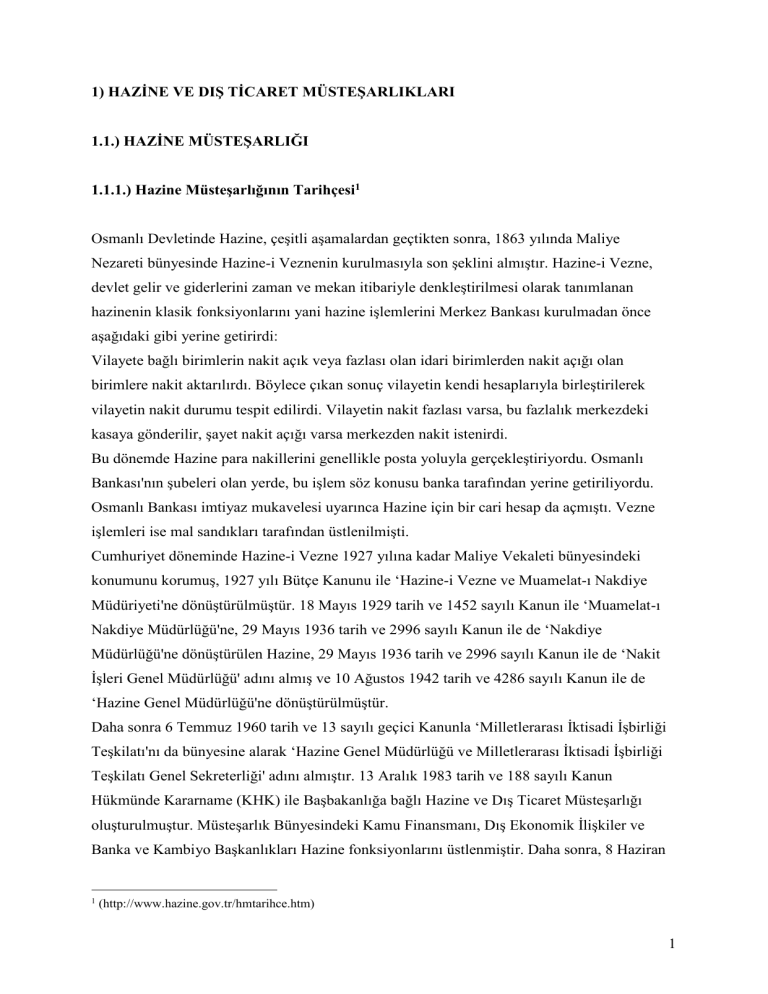

pazartesi 3. hazine müsteşarlığı ve dış ticaret müsteşarlığı word

advertisement