SERMAYE PİYASASI KURULU

HAFTALIK BÜLTEN

2000/36

11/9/2000 - 15/9/2000

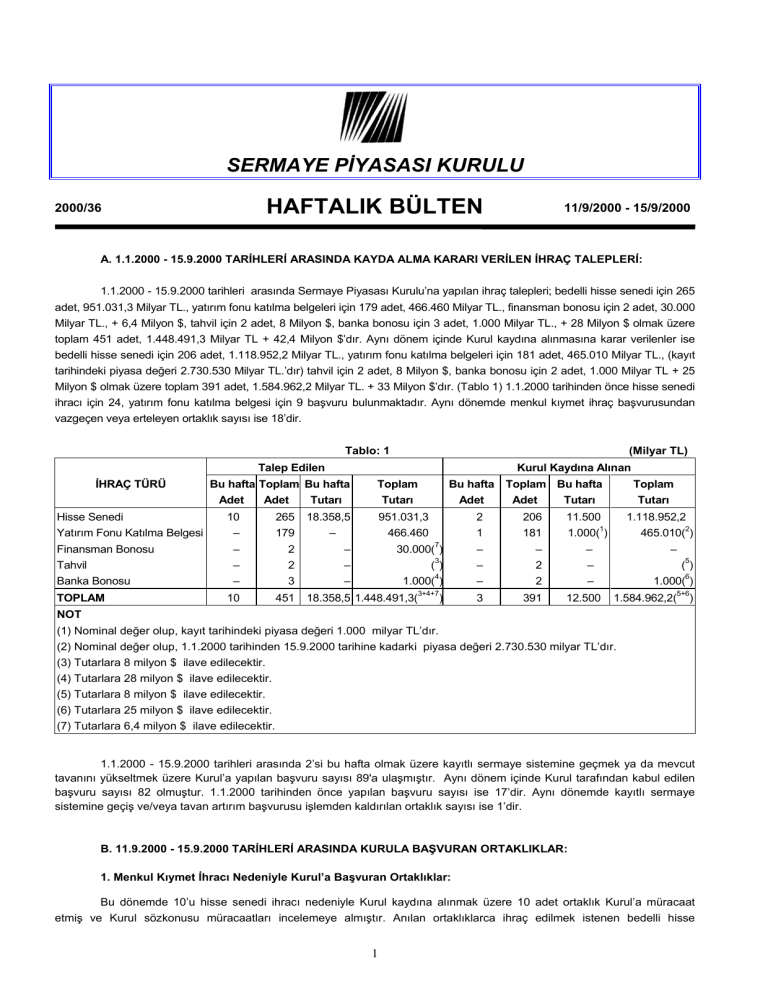

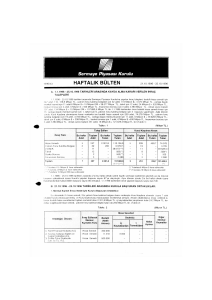

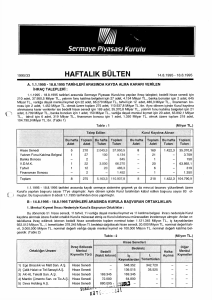

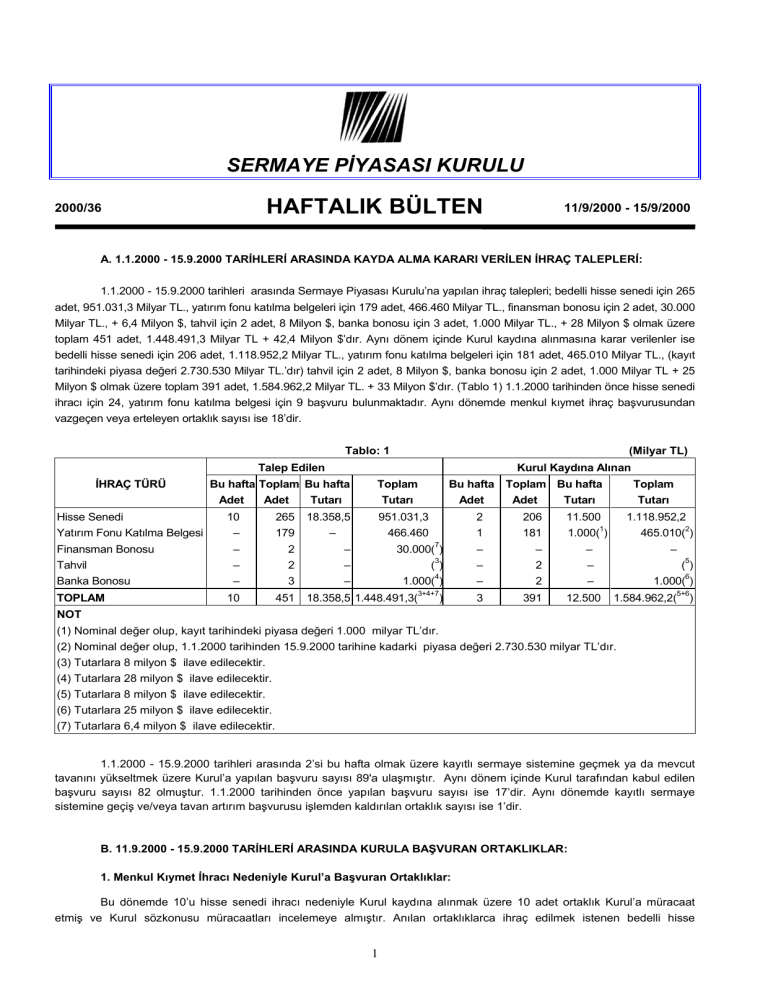

A. 1.1.2000 - 15.9.2000 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ:

1.1.2000 - 15.9.2000 tarihleri arasında Sermaye Piyasası Kurulu’na yapılan ihraç talepleri; bedelli hisse senedi için 265

adet, 951.031,3 Milyar TL., yatırım fonu katılma belgeleri için 179 adet, 466.460 Milyar TL., finansman bonosu için 2 adet, 30.000

Milyar TL., + 6,4 Milyon $, tahvil için 2 adet, 8 Milyon $, banka bonosu için 3 adet, 1.000 Milyar TL., + 28 Milyon $ olmak üzere

toplam 451 adet, 1.448.491,3 Milyar TL + 42,4 Milyon $’dır. Aynı dönem içinde Kurul kaydına alınmasına karar verilenler ise

bedelli hisse senedi için 206 adet, 1.118.952,2 Milyar TL., yatırım fonu katılma belgeleri için 181 adet, 465.010 Milyar TL., (kayıt

tarihindeki piyasa değeri 2.730.530 Milyar TL.’dır) tahvil için 2 adet, 8 Milyon $, banka bonosu için 2 adet, 1.000 Milyar TL + 25

Milyon $ olmak üzere toplam 391 adet, 1.584.962,2 Milyar TL. + 33 Milyon $’dır. (Tablo 1) 1.1.2000 tarihinden önce hisse senedi

ihracı için 24, yatırım fonu katılma belgesi için 9 başvuru bulunmaktadır. Aynı dönemde menkul kıymet ihraç başvurusundan

vazgeçen veya erteleyen ortaklık sayısı ise 18’dir.

Tablo: 1

(Milyar TL)

Talep Edilen

İHRAÇ TÜRÜ

Bu hafta Toplam Bu hafta

Adet

Adet

Tutarı

Kurul Kaydına Alınan

Toplam

Tutarı

Bu hafta Toplam Bu hafta

Adet

Adet

Tutarı

Hisse Senedi

Yatırım Fonu Katılma Belgesi

Finansman Bonosu

Tahvil

Banka Bonosu

10

–

–

–

–

265

179

2

2

3

18.358,5

–

–

–

–

951.031,3

466.460

30.000(7)

(3)

1.000(4)

2

1

–

–

–

206

181

–

2

2

11.500

1.000(1)

–

–

–

TOPLAM

10

451

18.358,5 1.448.491,3(3+4+7)

3

391

12.500

Toplam

Tutarı

1.118.952,2

465.010(2)

–

(5)

1.000(6)

1.584.962,2(5+6)

NOT

(1) Nominal değer olup, kayıt tarihindeki piyasa değeri 1.000 milyar TL’dır.

(2) Nominal değer olup, 1.1.2000 tarihinden 15.9.2000 tarihine kadarki piyasa değeri 2.730.530 milyar TL’dır.

(3) Tutarlara 8 milyon $ ilave edilecektir.

(4) Tutarlara 28 milyon $ ilave edilecektir.

(5) Tutarlara 8 milyon $ ilave edilecektir.

(6) Tutarlara 25 milyon $ ilave edilecektir.

(7) Tutarlara 6,4 milyon $ ilave edilecektir.

1.1.2000 - 15.9.2000 tarihleri arasında 2’si bu hafta olmak üzere kayıtlı sermaye sistemine geçmek ya da mevcut

tavanını yükseltmek üzere Kurul’a yapılan başvuru sayısı 89'a ulaşmıştır. Aynı dönem içinde Kurul tarafından kabul edilen

başvuru sayısı 82 olmuştur. 1.1.2000 tarihinden önce yapılan başvuru sayısı ise 17’dir. Aynı dönemde kayıtlı sermaye

sistemine geçiş ve/veya tavan artırım başvurusu işlemden kaldırılan ortaklık sayısı ise 1’dir.

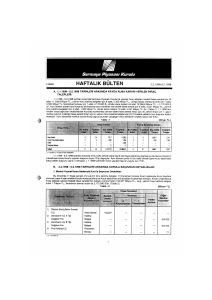

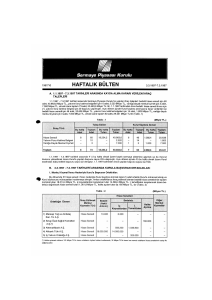

B. 11.9.2000 - 15.9.2000 TARİHLERİ ARASINDA KURULA BAŞVURAN ORTAKLIKLAR:

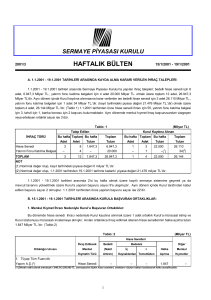

1. Menkul Kıymet İhracı Nedeniyle Kurul’a Başvuran Ortaklıklar:

Bu dönemde 10’u hisse senedi ihracı nedeniyle Kurul kaydına alınmak üzere 10 adet ortaklık Kurul’a müracaat

etmiş ve Kurul sözkonusu müracaatları incelemeye almıştır. Anılan ortaklıklarca ihraç edilmek istenen bedelli hisse

1

senetlerinin toplam nominal tutarı 16.324 milyar TL., iç kaynaklardan karşılanan tutar 18.124 milyar TL., halka açılma tutarı

da 2.034,5 Milyar TL'dır. (Tablo:2)

Tablo: 2

(Milyar TL)

Hisse Senetleri

İhraç Edilecek

Bedelli

Bedelsiz

Ortaklığın Unvanı

Menkul

Kıymetin Türü

(Nakit

Artırım)

İç

I.

Kaynaklardan Temettüden

1. Türk Hava Yolları A.O.

2. Gisad Dış Tic. A.Ş. (*)

3. Bereket Enerji Üretim Otoprodüktör

Grubu San. ve Tic. A.Ş. (**)

4. Birlik Sigorta A.Ş.

5. Polisan Boya San. ve Tic. A.Ş. (***)

6. Balpaş Balıkesir Pamukçu Termal

Turizm ve Tic. A.Ş.

7. Goldaş Kuyumculuk San. İthalat

İhracat A.Ş. (*****)

8. Galatasaray Sportif Sınai ve

Ticari Yatırımlar A.Ş. (****)

9. Tire Kutsan Oluklu Mukavva

Kutu ve Kağıt San. A.Ş.

10. Gentaş Genel Metal San.

ve Tic. A.Ş.

Hisse Senedi

Hisse Senedi

12.500

–

12.500

–

–

–

–

450

–

–

Hisse Senedi

Hisse Senedi

Hisse Senedi

1.330

944

–

–

–

–

–

–

–

1.000

–

412

Hisse Senedi

550

–

–

–

–

–

–

–

–

Hisse Senedi

1.000

–

–

–

–

Hisse Senedi

–

–

–

172,5

–

Hisse Senedi

–

2.928

–

–

–

Hisse Senedi

–

2.696

–

–

(*)

(**)

(***)

(****)

(*****)

Diğer

Halka

Açılma

Menkul

Kıymetler

–

Şirketin nakit olarak artırılan 450 Milyar TL. sermayesini temsil eden hisse senetleri, ortakların rüçhan hakları kısıtlanarak halka arzedilecektir.

Şirketin nakit olarak artırılan 2.330 Milyar TL. sermayesini temsil edecek hisse senetlerinden 1 Trilyon TL.'lık kısmı halka arzedilecektir..

Şirketin nakit olarak artırılan 206 Milyar TL. sermayesini temsil eden hisse senetleri ile şirket ortağına ait 206 Milyar TL.'lık hisse senetleri halka arzedilecektir.

Şirket ortaklarından Galatasaray Spor Kulübü Derneğinin sahip olduğu şirket hisse senetlerinin 172.500 Milyon TL.'lık kısmı halka arzedilecektir.

Şirketin nakit olarak artırılan 1 Trilyon TL sermayesine ilişkin hisse senetleri, ortakların rüçhan hakları kısıtlanarak, yurtdışı yabancı yatırımcılara tahsis edilecektir.

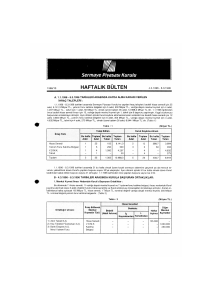

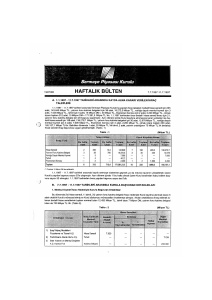

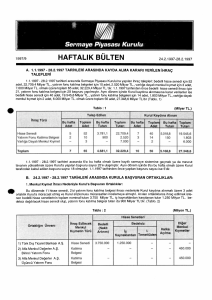

2. İMKB'de Hisse Senetleri İşlem Gören Ortaklıkların; Kurul Kaydında Bulunmayan Hisse Senetlerinin,

Borsa'da Satışı Nedeniyle Kurula Başvuran Ortaklar:

Bu hafta içinde, hisse senetleri İMKB'de işlem gören 1 ortaklığın, ortağı tarafından portföyünde bulunan hisse

senetlerinin Kurul kaydına alınması için Kurula müracaat edilmiş ve Kurul sözkonusu müracaatı incelemeye almıştır. Kurul

kaydına alınması istenen hisse senetlerinin toplam nominal tutarı 0,183 Milyar TL.'dır. (Tablo 3)

Ortaklığın Ünvanı

Adel Kalemcilik Tic. ve

San. A.Ş.

Tablo: 3

Ortağın Adı Soyadı/

Ünvanı

(Milyar TL.)

Kayda Alınması Talep Edilen

Hisse Senedi Tuturı

Hasan Eren Tabak

0,183

3. Kayıtlı Sermaye Sistemine Geçmek veya Tavan Yükseltmek Amacıyla Kurula Başvuran Ortaklıklar:

Bu hafta içinde 2 ortaklık mevcut kayıtlı sermaye tavanını yükseltmek amacıyla Kurul’a müracaat etmiş ve Kurul

sözkonusu müracaatları incelemeye almıştır. (Tablo 4)

Ortaklığın Unvanı

1. Dardanel Önentaş

Gıda San. A.Ş.

2. Alternatifbank A.Ş.

Tablo: 4

Önceki Kayıtlı

SermayeTavanı

15.000

44.700

Yeni Kayıtlı Sermaye

Tavanı

85.000

100.000

(Milyar TL.)

Ödenmiş veya

Çıkarılmış Sermaye

14.999

44.700

C. 11.9.2000 - 15.9.2000 TARİHLERİ ARASINDA KAYDA ALMA KARARI VERİLEN İHRAÇ TALEPLERİ:

1. Hisse Senedi İhracı İçin Kurul Kaydına Alınmalar:

Kurul tarafından bu hafta içinde 1 ortaklığın 1.500 Milyar TL. bedelli hisse senedinin Kurul kaydına alınma talebi kabul

edilmiştir. (Tablo: 5)

2

Tablo: 5

(Milyar TL)

Ödenmiş veya

Kayıtlı

Ortaklığın Unvanı

Sermaye

Tavanı

1. Sanko Pazarlama İthalat

İhracat A.Ş. (*)

–

İhraç Edilecek Nominal Tutar

Çıkarılmış Sermayesi

Yeni

Bedelli

(Nakit

Artırım)

11.500

1.500

Eski

10.000

Bedelsiz

İç

Kaynaklardan Temettüden

–

–

(*) Şirketin mevcut sermayesi de Kurul kaydına alınmış olup, ortakların sahip olduğu 1.375 Milyar T.L. nominal değerli hisse senetleri de halka arzedilecektir.

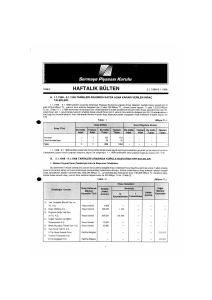

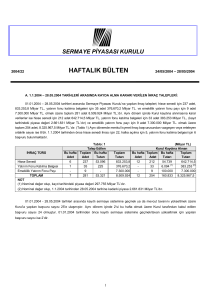

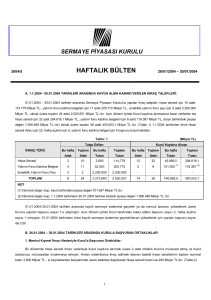

2. Halka Açılan Ortaklıklar:

Kurul tarafından bu hafta içinde 1 ortaklığın sermaye artırımı nedeniyle ihraç edilecek ve halka arz edilecek mevcut

hisselerinin kayda alma talebi uygun görülmüştür. Kurul kaydına alınan hisse senetlerinin toplam nominal tutarı 2.875 Milyar

TL.’dır. (Tablo 6)

Tablo: 6

Ortaklığın Unvanı

(Milyar TL)

Halka Açılmanın Türü ve

Bir Payın

Nominal Değer Üzerinden Tutarı

Mevcut Hisselerin

Sermaye

Satışı

Artırımı

(Milyar TL)

(Milyar TL)

Ortaklıkça

Belirlenen

Satış Fiyatı

(TL)

1. Sanko Pazarlama İthalat

İhracat A.Ş.

1.375

Aracılık Yüklenimini

Yapan Kuruluşlar

İş Yatırım Menkul Değerler A.Ş.

15.000-17.000 Liderliğinde ve Demir Yatırım

fiyat aralığında Menkul Değerler A.Ş. ile Vakıf Yatırım

Menkul Değerler A.Ş. Eş Liderliğinde

Oluşan Konsorsiyum

1.500

3. İMKB'de Hisse Senetleri İşlem Gören Ortaklıkların; Kurul Kaydında Bulunmayan Hisse Senetlerinin,

Borsa'da Satışı İçin Kayda Alınmalar:

Bu hafta içinde 1 ortaklığın, ortağı tarafından portföyünde bulunan hisse senetlerinin Kurul kaydına alınma talebi uygun

görülmüştür. Kurul kaydına alınan hisse senetlerinin toplam nominal tutarı 0,183 Milyar TL.’dır. (Tablo 7)

Tablo: 7

Ortaklığın Unvanı

(Milyar TL)

Ortağın Adı Soyadı/

Unvanı

Kayda Alınan Tutar

1. Adel Kalemcilik Ticaret

ve Sanayi A.Ş.

Hasan Eren Tabak

0,183

4. Yatırım Fonu Katılma Belgesi İhracı Nedeniyle Kurul Kaydına Alınmalar:

Kurul bu hafta 1 ortaklık tarafından kurulan 1 adet yatırım fonunun katılma belgelerinin Kurul kaydına alınmasını

uygun görmüştür. Kayda alınan katılma belgelerinin toplam nominal tutarı 1.000 Milyar TL.’dır. (Tablo 8)

Tablo: 8

Ortaklığın Unvanı

Fon Tutarı

(Milyar T.L.)

1. Tekfen Yatırım ve Finansman

Bankası A.Ş. A Tipi Karma Fonu (*)

1.000

(*)

530 Milyar TL. avans ile fon portföyü oluşturulmuştur.

3

Pay Sayısı

(Milyon)

Portföy Yapısı

(%)

100

Hisse Senedi 24

Ters Repo 76

D. ÖZEL DURUMLAR

1) Aşağıda ticaret ünvanları yeralan anonim şirketlerin esas sözleşme değişikliklerinin Kurul kararı doğrultusunda

onaylanmasına karar verilmiştir.

- Özulaş Toplutaşım Sanayi ve Ticaret A.Ş.

- Ünal Tarım Ürünleri İhracat ve Sanayi A.Ş.

- Polisan Boya Sanayi ve Ticaret A.Ş.

- Modern Enerji Elektrik Üretimi Otoprodüktör Grubu A.Ş.

2) Antalya Güçbirliği Holding A.Ş.’nin (Şirket);

a) 1999 yılı mali tablolarına ilişkin bağımsız denetim yükümlülüğünü, bağımsız denetim muafiyetine ilişkin şartları

sağlamakla birlikte Kurulumuzdan muafiyet izni almaksızın yerine getirmeyen Şirket'in, küçük ölçekli bir şirket olduğu ve aktif

toplamının bağımsız denetim muafiyeti için geçerli olan aktif toplamı tutarını aşmadığı hususları dikkate alınarak, bu defaya

mahsus olmak üzere uyarılmasına,

b) Şirket'in 2000 yılı mali tabloları için bağımsız denetim yükümlülüğünden muaf tutulmasına,

karar verilmiştir.

3) Denizli Yem Sanayi Ticaret A.Ş.'nin; mali tablolarını Kurulumuzca belirlenen standartlara uygun olarak

hazırlanmaması nedeniyle uyarılmasına ve 2000 yılı mali tabloları için bağımsız denetim yükümlülüğünden muaf tutulmasına

karar verilmiştir.

4) 1 Trilyon TL. sermayeli İş Portföy Yönetimi A.Ş. unvanlı portföy yönetim şirketinin kuruluşuna ilişkin esas

sözleşmenin Kurul kararı doğrultusunda onaylanmasına karar verilmiştir.

5) Intermedya Yayıncılık A.Ş.’nin (Şirket) sermayesinin %26.87’sine isabet eden paylarınını İMKB’den satın almak

suretiyle Şirket’e ortak olan Korhan Semih Pulatoğlu, Memet Fadıl Akgündüz, Orhan Konak ve Abdulferit Obut diğer

ortakların sahip olduğu hisse senetlerini satın almak üzere çağrıda bulunma taleplerine ilişkin olarak Kurulumuz 04.05.1999

tarih ve 42/527 sayılı toplantısında, çağrıda bulunma başvurusunun yapıldığı 13.11.1998 tarihinde 1.100.-TL’lik çağrı fiyatının

T.C. Merkez Bankası tarafından açıklanan döviz alış kuru üzerinden 0,00374 ABD Doları’na karşılık geldiği dikkate alınarak;

çağrı yoluyla hisse senetlerinin toplanması esnasında 1.000,- TL. nominal değerli hisse senedinin çağrı fiyatının 0,00374

ABD Doları ile T.C. Merkez Bankasının açıkladığı gösterge niteliğindeki resmi döviz kurunun çarpılması suretiyle bulunacak

fiyattan aşağı olmayacak şekilde belirlenmesine karar vermiş ve söz konusu karar 3-7.05.1999 tarihli Kurul Haftalık

Bülteninde ilan edilmiştir. İstanbul 2. İdare Mahkemesi’nin, iptal kararı çerçevesinde Kurulumuz;

a) Çağrıda bulunacaklara, 13.11.1998 tarihli başvurularının işleme konularak değerlendirilebilmesi için, daha önce

bildirildiği halde Kurulumuza iletilmeyen bilgi ve belgeler ile daha önce Kurulumuza iletilmekle birlikte, çağrıda bulunmaya

ilişkin başvuru üzerinden geçen süre de dikkate alınarak güncellenmesi gereken bilgi ve belgelerin Kurulumuza iletilmesi

gerektiğinin bildirilmesine,

b) Çağrı fiyatının, çağrı yükümlülüğünün doğduğu 10.11.1998 tarihinden çağrının başlayacağı güne kadar geçen

süre için hesaplanacak temerrüt faizinin, 10.11.1998 tarihli çağrı fiyatı olan 1.100,- TL.’ye işletilmesi sonucunda bulunacak

tutardan az olmayacak şekilde belirlenmesine,

c) Şirket ortaklarının yasal koşullarının oluşması halinde, maruz kaldıkları zararları Çağrıda Bulunacaklardan dava

yoluyla talep edebilecekleri hususunda bilgilendirilmeleri amacıyla, İMKB Bültenin’de ve çağrıda bulunmaya ilişkin ilanlarda

gerekli duyuruların yapılmasına,

karar vermiştir.

6) Bayraktar Gayrimenkul Yatırım Ortaklığı A.Ş.’nin halka arz ve talep toplama sürecinin devamına ilişkin talebi;

tasarruf sahiplerinin yeni durum hakkında tam ve doğru bilgilendirilmelerini teminen, talep toplama tarihinin ertelenmesine

neden olan ihtiyati tedbir kararı, talep toplama tarihinin ertelenmesine ilişkin Kurulumuz kararı ve ortakların menkulleri

üzerindeki ihtiyati tedbir kararının kaldırılmasına ilişkin İstanbul 5. Asliye Ticaret Mahemesinin 22.8.2000 tarihli kararı

hakkında, izahname ve sirkülerin ilan edildiği gazetelerde yayınlanacak tasarruf sahiplerine duyuruyla yatırımcıların

bilgilendirilmesi koşuluyla uygun görülmüştür.

7) Organize Holding A.Ş.’nde (Şirket) yapılan denetleme sonucu;

A) i- Şirket esas sözleşmesinde, Şirket’i kendi hisse senetlerini ya da diğer şirketlere ait hisse senetlerini yurt içinde

ya da yurt dışında halka arz etmeye yetkilendiren hükümler bulunması,

4

ii- Şirket’in bastırmış olduğu kitapçıklarda, her bir hisse senedinin 1.000 Alman Markı değerinde olduğu ifade edilen

Şirket’e ortak olmak için “Türkiye’de Konya’da bulunan Genel Merkez ile Avrupa’daki temsilciliklere müracaat” edilebileceği,

yıllık hedefin %25-35 kar payı dağıtmak olduğu ve Şirket’in halka açık, kar zarar ve mülkiyet ortaklığına göre çalışan bir A.Ş.

olduğu yönündeki ifadeler ile Şirket hisse senetlerinin satın alınması ya da Şirket’e katılınması amacıyla halka davet ya da

çağrıda bulunulması Şirket tarafından bastırılan broşürler ile halkın bir anonim ortaklığına katılmaya davet edilmesi,

iii- Şirket’in bastırmış olduğu broşür ve davetiyede, yasal olarak hisse senetleri halka arz edilmemiş olan bir şirketin

reklam ve ilanlarında bulunmasının makul bir açıklamasının olamayacağı halka çağrı ve ortaklığa davet niteliğindeki ifadelere

yer verilmesi,

iv- İzinsiz halka arzın tespit edilebilmesinin önlenmesi ve böylelikle Kurulumuz kaydına alınmanın önüne

geçilebilmesi amaçlarıyla, kendilerinden para toplanan ve Şirket’e ortak edilen şahısların Şirket kayıtlarında gösterilmemesi,

v- İhraç edilen Şirket hisse senetlerinin oluşturulan temsilcilik yapısı vasıtasıyla Tutanak tarihi itibariyle kurucu

ortaklar dışındaki 34 kişiye satılması,

hususları dikkate alındığında, 18.12.1999 tarihinde yürürlüğe giren 4487 sayılı Kanun’un yürürlük tarihi öncesinde

işlenmiş olan Şirket hisse senetlerinin Kurul kaydına alınmadan halka arz edilmesi eylemlerinin, Sermaye Piyasası

Kanunu’nun 4’üncü maddesine aykırılık teşkil etmesi nedeniyle, Şirket Yönetim Kurulu Başkanı Bekir Başarıcı, Şirket

Yönetim Kurulu Başkan Yardımcısı Hüseyin Koyuncu ile Şirket’in mali ve hukuki işlerinden sorumlu olan Yönetim Kurulu

Başkan Yardımcısı M. Tahir Başarıcı hakkında, 2499 sayılı SPKn’nun 3794 sayılı Kanun ile değişik 47/A-4 ve 49’uncu

maddeleri uyarınca ilgili Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına,

B) Şirket hisse senetlerinin halka satışı sonucunda Şirket’in halka açık anonim ortaklık haline gelmiş olmasına

rağmen, SPKn’nun 11’inci maddesine aykırı olarak Şirket Yönetim Kurulu’na ve Kurula herhangi bir bildirimde bulunmayan

Yönetim Kurulu Başkanı Bekir Başarıcı, Şirket Yönetim Kurulu Başkan Yardımcısı Hüseyin Koyuncu ile Şirket’in mali ve

hukuki işlerinden sorumlu olan Yönetim Kurulu Başkan Yardımcısı M. Tahir Başarıcı hakkında 2499 sayılı SPKn’nun 47/B-4

ve SPKn’nun 3794 sayılı Kanun ile değişik 49’uncu maddeleri uyarınca ilgili Cumhuriyet Savcılığı’na suç duyurusunda

bulunulmasına,

C) Şirket’in bastırmış olduğu broşürde, Şirket’in faaliyetleri ve iştirakleri hakkında yer alan, Şirket hisse senetlerinin

değerini etkileyebilecek nitelikteki gerçeğe aykırı, yanıltıcı açıklama ve ifadeler nedeniyle, Şirket Yönetim Kurulu Başkanı

Bekir Başarıcı, Şirket’in mali ve hukuki işlerinden sorumlu olan Yönetim Kurulu Başkan Yardımcısı M. Tahir Başarıcı’nın ve

ilan ve reklam işlerinden sorumlu Yönetim Kurulu Üyesi Mustafa Öztürk İşler hakkında SPKn’nun 3794 sayılı Kanun ile

değişik 47-A/3 maddesi uyarınca işlem yapılmak üzere Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına,

D) Şirket hisse senetlerini satın alan ve potansiyel olarak satın alabilecek durumda olan yatırımcıların

bilgilendirilmelerini teminen, Konya’da faaliyet gösteren en yüksek tirajlı yerel gazetede ve Avrupa’da yayın yapan bir Türk

gazetesinde yapılacak olan ve bedeli 6180 sayılı Kanun çerçevesinde Şirket’ten tahsil edilecek olan ilanlar ile Şirket’in

gerçekleştirmiş olduğu faaliyetler ve söz konusu faaliyetlerin sermaye piyasası mevzuatı karşısındaki durumu ile Şirket’in kar

dağıtım taahhütlerinin Şirket’in faaliyet sonuçlarından bağımsız olarak yapıldığı hususlarında halkın bilgilendirilerek, ortak

olmak amacıyla Şirket’e ya da temsilcilerine para veren kişilerin Şirket kayıtlarına alınabilmesini teminen Şirket merkezine ve

Kurul’a başvurmalarının talep edilmesine,

E) Şirket’in, sermaye piyasası mevzuatına aykırı olarak hisse senetlerini halk arz etmesi eylemlerine son vermesi,

kendilerinden para toplanmış kişilere tahsis edilmek üzere, ödenmiş sermayesini temsil eden hisse senetlerinin Kurulumuz

kaydına aldırması ve Şirket hisse senetlerini satın alan kişilere Kurulumuz düzenlemelerine uygun olarak bastırılacak hisse

senetlerinin verilmesinin ya da paralarının aynen iade edilmesinin sağlanması, Şirket Yönetim Kurulunca toplatılarak iptal

edilmesine karar verilen şirket hisse senetlerine ilişkin olarak yapılan işlem hakkında Kurulumuza bilgi verilmesi konularında

30 gün süre verilerek Şirketin uyarılmasına, verilen süre sonucunda sözkonusu işlemlerin yerine getirilmemesi halinde

durumun yeniden değerlendirilmesine,

F) İnceleme döneminde Şirket’in yasal defterlerinin gerçek durumu yansıtmamasına ilişkin olarak Şirket’in mali ve

hukuki işlerinden sorumlu olan Yönetim Kurulu Başkan Yardımcısı M. Tahir Başarıcı hakkında Türk Ticaret Kanunu’nun

67’nci maddesi çerçevesinde işlem yapılabilmesini teminen Cumhuriyet Savcılığı’na suç duyurusunda bulunulmasına ve

konuyla ilgili olarak T.C. Sanayi ve Ticaret Bakanlığı’na bilgi verilmesine,

karar verilmiştir.

5

8) Riva Menkul Değerler A.Ş.’nin eski ve uygun görülen yeni ortaklık yapısı aşağıdaki gibidir:

PAY DEVRİ ÖNCESİ

PAY DEVRİ SONRASI

ORTAKLIK YAPISI

ORTAKLIK YAPISI

ORTAĞIN ADI SOYADI/

Pay Tutarı

Pay Oranı

Pay Tutarı

Pay Oranı

UNVANI

(Milyon TL)

(%)

(Milyon TL)

(%)

Park Holding A.Ş.

Turgay Ciner

960.000

96,0

-

-

10.000

1,0

969.000

96,9

M.Kenan Tekdağ

10.000

1,0

10.000

1,0

Süleyman Yaşar

10.000

1,0

10.000

1,0

Cenk Divitoğlu

10.000

1,0

-

-

Erhan Aygün

-

-

10.000

1,0

Serdar Çimenser

-

-

1.000

1,0

1.000.000

100,0

1.000.000

100,0

Toplam

9) Meridyen Menkul Değerler A.Ş.'nin eski ve uygun görülen yeni ortaklık yapısı aşağıdaki gibidir:

PAY DEVRİ ÖNCESİ

PAY DEVRİ SONRASI

ORTAKLIK YAPISI

ORTAKLIK YAPISI

ORTAĞIN ADI SOYADI/

Pay Tutarı

Pay Oranı

Pay Tutarı

Pay Oranı

UNVANI

(Milyon TL)

(%)

(Milyon TL)

(%)

Bülent Erkmen

38.400

64,0

-

-

Coşkun Doğan

8.400

14,0

-

-

Hakan Uzunosman

5.400

9,0

-

-

Osman Keyder

3.600

6,0

-

-

Turgut Gökbayrak

3.000

5,0

-

-

Nursel Erkmen

600

1,0

-

-

Nurcan Uzunosman

600

1,0

-

-

Ata Yatırım Menkul Kıymetler A.Ş.

-

-

45.600

76,0

Kurdoğlu Holding A.Ş.

-

-

14.220

23,7

Korhan Kurdoğlu

-

-

60

0,1

Tuna Kurdoğlu

-

-

60

0,1

-

60

0,1

100

60.000

100

Erhan Kurdoğlu

Toplam

60.000

10) 2000/35 sayılı Bülten'de yayınlanan Aktif Finans Factoring Hizmetleri A.Ş.'nin 5 Trilyon T.L.'lık sermaye

artırımının, 1.250 Milyar T.L.'lık kısmı nakden, 3.750 Milyar T.L.'lık kısmı ise iç kaynaklardan karşılanacaktır.

E- YENİ FAALİYET İZİNLERİ

1) Ak Portföy Yönetimi A.Ş.’ne faaliyet izni ve portföy yöneticiliği yetki belgesi verilmesi uygun görülmüştür.

2) 2.650 Milyar TL. başlangıç tutarlı Global Menkul Değerler A.Ş. B Tipi Yabancı Menkul Kıymetler Fonu’nun

kuruluşuna izin verilmiştir.

3) 2.650 Milyar TL. başlangıç tutarlı Global Menkul Değerler A.Ş. A Tipi Yabancı Teknoloji Sektör Fonu’nun

kuruluşuna izin verilmiştir.

4) Öncü Menkul Değerler A.Ş.’ne halka arza aracılık yetki belgesi verilmesi uygun görülmüştür.

6

F- DUYURU

Aracı kurumların promosyon kampanyası düzenlememeleri konusunda bilgilendirilmelerine ve promosyon

kampanyalarına son vermelerinin istenmesine karar verilmiştir.

Doç. Dr. Bahriye Üçok Cad. 13 - 06500 Beşevler-ANKARA Tel: 0(90)-312-212 62 80 (20 Hat) Fax: 0(90)-312-221 33 23 - 0(90)-312-222 40 46

TÜRKİYE

E-mail:[email protected] - http://www.spk.gov.tr.

7