24 Ekim 2017

PUSULA - YATIRIM DANIŞMANLIĞI

Concordski

Görünürde olanlarla gerçekte olanlar arasındaki farkı bilmek her zaman her yerde önemli... Derinlemesine bir analiz,

ya da ileriye dönük bir tahmin için görünürde olanın ötesine geçmek, başka şeylere de bakmak gerekir. TL’deki değer

kaybına yüzeysel açıklamalar bulmadan önce Concorde’un rakibi Tu-144’ün hikayesine bakalım isterseniz…

İngiliz-Fransız ortak yapımı olan, Atlantik’i 3 saatte aşan

süpersonik yolcu uçağı Concorde’u duymuşsunuzdur.

1969’da ilk, 2003’te son uçuşunu yapan Concorde’dan, bir

çok yerde “dünyanın ilk süpersonik yolcu uçağı” diye

bahsedildiğini görürsünüz, ama bu doğru değil. Rus yapımı

Tupolev Tu-144 ya da Avrupalıların taktığı isimle

“Concordski” ilk uçuşunu Concorde’dan önce yapmıştı.

Tu-144’ün hikayesi 1960’larda soğuk savaş döneminde

başladı. Uzay yarışı son hızla devam ediyordu, propagandada

öne geçmek çok önemliydi. Ruslar uzay çalışmalarında

ABD’nin önündeyken, Avrupalıların çok hızlı uçacak yeni bir uçak geliştirmek istediklerini öğrendiler. Bu kabul

edilemezdi. Ruslar derhal çalışmaya başladılar. Fakat bir sorun vardı: Rusların o dönemki uçak teknolojileri ile

geliştirmek istedikleri uçak arasında 10-15 yıl kadar fark vardı! Concorde mühendisleri ise o dönemin teknolojisini

fersah fersah aşmayı başarmış, zamanın ötesinde yenilikleri (karbonfiber frenler, uçuş bilgisayarı, kanat açısı değiştirme

teknolojisi gibi) hayata geçirmişlerdi. Ruslar mecburen sanayi casusluğuna, akabinde de Tu-144 projesine muazzam

kaynaklar aktarmaya başladılar. Uçağın tasarımı Concorde’a oldukça benziyordu, bu yüzden Concorde mühendisleri Tu144’e “Concordski” adını takmışlardı. Tu-144 Aralık 1968’te ilk uçuşunu yaptı, Haziran 1969’da da ses hızını aştı.

Concorde henüz bunu başaramamıştı. Yarışı Sovyetler kazanmıştı. En azından görünürde…

İş uçağın Aeroflot envanterine alınmasına gelindiğinde değişti. Uçağın o kadar çok sorunu vardı ki, 1975 yılına kadar

hizmete alınamadı. Concorde mühendislerinin çözümlerine yaklaşamayan Ruslar sorunları basit şekilde çözmek

zorunda kalmışlardı. Bu yüzden uçak daha büyük, daha ağır ve daha az aerodinamik idi. 1977’de uçak nihayet yolcu

taşımaya başladığında bunun uzun soluklu olmayacağı çok belli idi. Kabindeki motor sesi seviyesi havalandırma ile

birleştiğinde yan yana oturan iki yolcunun birbirini duyması imkansız hale geliyordu. Yolcular kağıda notlar yazarak

anlaşıyorlardı. 1978’de düşen bir Tu-144’ün ardından Aeroflot nihayet fişi çekti, uçağın üretimi 1982’de resmen sona

erdi. Görünürde kazanılan bir “savaş”, aslında müthiş bir yenilgi olmuştu.

Görünürde olanlarla gerçekte olanlar arasındaki farkı bilmek her zaman her yerde önemli. Derinlemesine bir analiz,

ya da ileriye dönük bir tahmin için yüzeye değil, altta yatan nedenlere de bakmak gerekir. TL’deki değer kaybına da

ABD ile ilişkilerdeki sorunlar, jeopolitik riskler vs diye bakıyoruz, ancak arka planda başka bir şeyler daha olmasın?

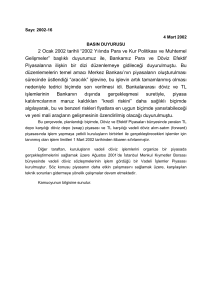

2017, başlangıçta hiç öyle göstermediği halde gelişen ülke

varlıkları için gayet güzel bir yıl oldu. En azından

görünürde… MSCI gelişen ülkeler endeksi %30 prim yaptı, bu

ülkelerin yabancı para cinsinden tahvilleri %9’a yakın

değerlendi. Para birimleri de bu güzel ortamdan faydalanarak

USD karşısında %5’e yakın değerlendiler. Bu, yine görünürde

2010’dan bu yana GOÜ kurları için en iyi yıl. Ancak döviz

cephesinde bu grafiğin bize görünürde söyledikleri ile cilasını

birazcık kazıdığımızda gördüklerimiz farklı. JPM GOÜ kur

endeksi on adet para biriminin USD karşısındaki performansını ölçer, bu genel bir fikir vermesi açısından yeterlidir.

Ama sadece buna bakarak bir para birimi değerlendi demek yanlış olur. Bir ülke para biriminin gerçekte nasıl

değiştiğini, o ülke vatandaşlarının alım gücünün ne yöne gittiğini anlamamız için reel efektif döviz kuruna bakmamız

gerekir.

Reel efektif döviz kuru, yerel paranın, dış ticaret

hacimlerine

göre

bir

döviz

sepeti

karşısında

ağırlıklandırılması ve sonra fiyat etkilerinden arındırılması

ile bulunur. Bu şekilde ölçtüğümüzde ise bizi bir sürpriz

bekliyor: Her ülke para birimi değerlenmediği gibi,

değerlenenlerin kazançları da oldukça cüzi. 37 GOÜ para

birimini içeren ve GSYH ile ağırlıklandırılmış endekse

baktığımızda ise %1’e yakın bir değer kaybı söz konusu.

Halbuki

kağıt

üstünde

GOÜ

para

birimlerinin

değerlenmesini haklı çıkarmak için her şey mevcut: Küresel

ticaret hacmi son 5 yılın zirvesinde, küresel faizler hala çok

düşük seviyelerde, GOÜ ekonomilerinin büyüme oranları ve faizleri gelişmiş ülkelerden çok daha iyi. Yani küresel

piyasalarda hala oldukça bol durumda olan likiditenin bu ülkelere akmasının önünde pek bir engel yok. Hal böyleyken

dolar bazında sadece %5 nominal değerlenme, Euro bazında %6 değer yitirme, reel bazda ise yerinde saymayı nasıl

açıklayacağız?

Yatırımcılar olarak reel efektif döviz kuru pek ilgimizi çekmez, doğrusu da bu zaten. Bugün dolar satıp TL alsanız,

kollayacağınız iki değişken var: TL faizi ve kur seviyesi. Yüksek bir faizden TL’nizi değerlendirip, vade sonunda sattığınız

yerin altında bir kurdan dolarınızı alırsanız oldukça mutlu olursunuz, değil mi? Bu durumda reel efektif kurun ne

olduğunun sizin için önemi, yok, zira vade sonunda elinizdeki dolar miktarı artmış olacak. O zaman neden reel kur

endeksine bakıyoruz? Çünkü bir ekonomi açısından önemli olan, gerçek performansını gösteren, para politikasının da

gözetmesi gereken kur aslında budur. Düşük bir reel kur endeksi, para biriminin olması gerekenden çok daha değersiz

olduğunu gösterir.

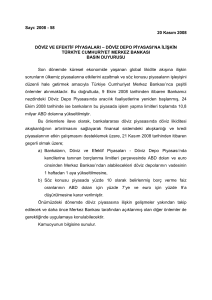

Peki Türkiye’de durum nedir? Yanda TCMB’nin yayınladığı

endeksleri görüyorsunuz. Buna göre TL, başlangıç noktasına

göre %10 değer yitirmiş. Tabi bu noktada hemen bir uyarıda

bulunalım: Bu “%10 değer yitirmiş” ifadesi, endeksi ne

zamandan itibaren hesapladığınıza göre değişir. Farklı

tarihleri alırsanız TL’yi “daha değersiz”, ya da “daha değerli”

dahi bulabilirsiniz. Fakat TCMB’nin grafiği piyasada genel

kabul gördüğü için bunun üzerine odaklanmakta fayda var.

Reel efektif döviz kuru hesaplaması formülünü en basit

haliyle şöyle ifade edebiliriz: Reel kur= (Yurtiçi

enflasyon)/(Yurtdışı enflasyon*nominal kur). Bu durumda

endeksin düşmesi için diğer değişkenler sabitken (1) TL’nin

değer kaybetmesi, (2)dış ülkelerdeki enflasyonun artması, (3)

Türkiye’de enflasyonun düşmesi gerekir. Yurtiçinde enflasyonda 2003’ten bu yana zaman zaman ciddi düşüşler

gördüysek de ortalama TÜFE %8,5 seviyesinde idi. Türkiye’de enflasyonun artık bu seviyelerde katılaştığını, altında

kalınmasının çok zor olduğunu daha önce tartışmıştık. Demek ki TL reel kur endeksinin düşmesinin nedeni bu değil.

Yurtdışında da enflasyonun artmadığını biliyoruz. Bu durumda TL’deki reel değer kaybının ana sebebi belli: TL’nin döviz

sepeti bazında 2013 ortasından bu yana %94 değer yitirmesi.

Bu durumda ortaya şu sonuç çıkıyor: TL nominal bazda değer yitirdi, ancak reel bazda çok ucuz bir TL’den

bahsedemiyoruz. Hatta GOÜ kurları genelinde olan şey TL için de geçerli. Kurlar üç aşağı beş yukarı ederlerinde.

Yukarıdaki TCMB endeksi Eylül sonunda USDTRY 3,55 iken hesaplanmıştı, geldiğimiz seviyeden sonra TL’de bir miktar

daha değer kaybı görürsek, bu kez artık TL’nin oldukça ucuzlamış olmasından bahsedeceğiz. Evet haber akışı, siyaset,

yurtdışı gelişmeler TL’de çok daha fazla değer kaybına da yol açabilir, kabul, ama en azından reel kur endeksine

bakarak bu günlük hareketlerin ötesine geçebiliriz. Bazen görünene odaklanmamak daha iyidir.

Bugün “Concordski”lerden kalan son birkaç tanesini müzelerde görebilirsiniz. Ancak bir tanesi var ki Kazakistan’da bir

üssün arka bahçesinde duruyor! Anlatılanlara göre uçağın burun hidrolik mekanizması hala çalışıyormuş. Bazı şeyler

göründükleri gibi değil, bazıları da göründüğünden daha iyi sanırım…

Tufan Cömert

Birim Müdürü - Yatırım Danışmanlığı

[email protected]

Burada yer alan yorum ve tavsiyeler genel niteliktedir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından

kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Bu tavsiyeler mali durumunuz ile risk ve getiri

tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ

YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye

dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler

A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz,

iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun

gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm

talep ve dava haklarımız saklıdır.