9 Kasım 2016

Dış Denge Gelişmeleri

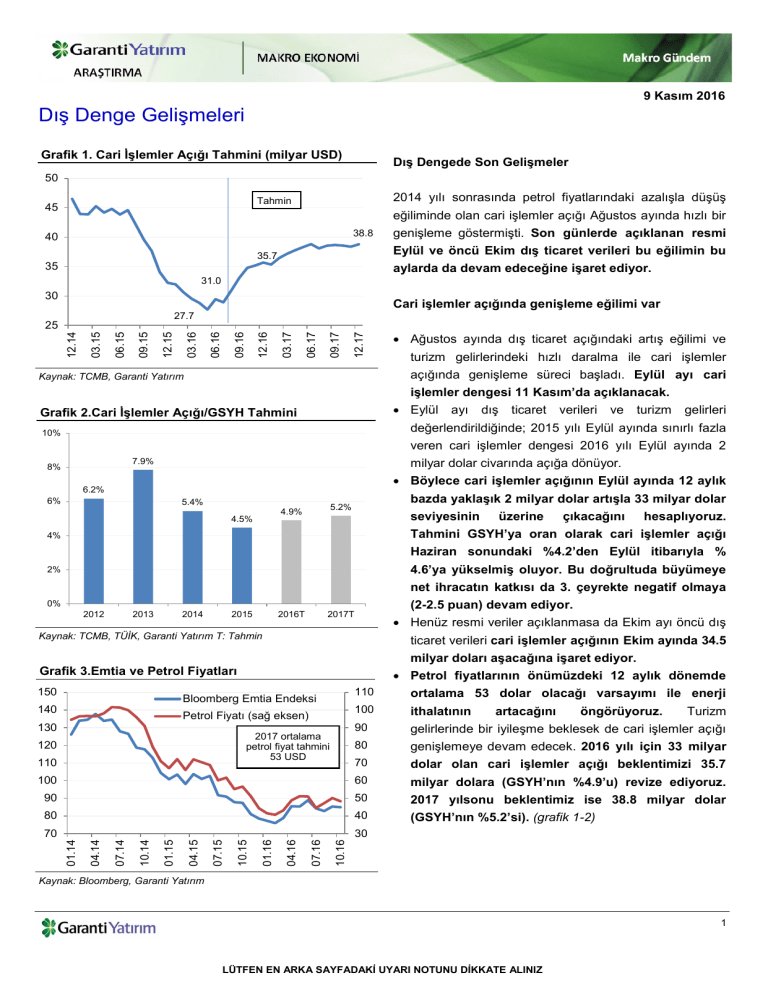

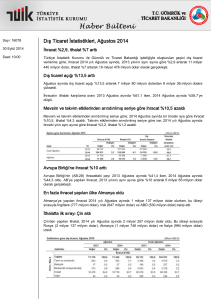

Grafik 1. Cari İşlemler Açığı Tahmini (milyar USD)

Dış Dengede Son Gelişmeler

50

2014 yılı sonrasında petrol fiyatlarındaki azalışla düşüş

Tahmin

45

eğiliminde olan cari işlemler açığı Ağustos ayında hızlı bir

38.8

40

Eylül ve öncü Ekim dış ticaret verileri bu eğilimin bu

35.7

35

genişleme göstermişti. Son günlerde açıklanan resmi

aylarda da devam edeceğine işaret ediyor.

31.0

30

Cari işlemler açığında genişleme eğilimi var

12.17

09.17

06.17

03.17

12.16

09.16

06.16

12.15

09.15

06.15

03.15

12.14

25

03.16

27.7

Ağustos ayında dış ticaret açığındaki artış eğilimi ve

turizm gelirlerindeki hızlı daralma ile cari işlemler

açığında genişleme süreci başladı. Eylül ayı cari

Kaynak: TCMB, Garanti Yatırım

işlemler dengesi 11 Kasım’da açıklanacak.

Eylül ayı dış ticaret verileri ve turizm

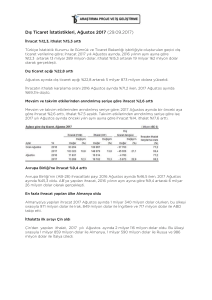

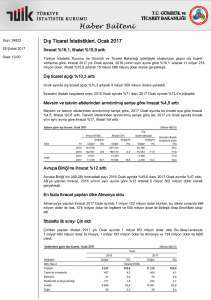

Grafik 2.Cari İşlemler Açığı/GSYH Tahmini

gelirleri

değerlendirildiğinde; 2015 yılı Eylül ayında sınırlı fazla

10%

veren cari işlemler dengesi 2016 yılı Eylül ayında 2

7.9%

8%

milyar dolar civarında açığa dönüyor.

Böylece cari işlemler açığının Eylül ayında 12 aylık

6.2%

6%

5.4%

4.5%

bazda yaklaşık 2 milyar dolar artışla 33 milyar dolar

5.2%

4.9%

seviyesinin

üzerine

çıkacağını

hesaplıyoruz.

Tahmini GSYH’ya oran olarak cari işlemler açığı

4%

Haziran sonundaki %4.2’den Eylül itibarıyla %

4.6’ya yükselmiş oluyor. Bu doğrultuda büyümeye

2%

net ihracatın katkısı da 3. çeyrekte negatif olmaya

(2-2.5 puan) devam ediyor.

Henüz resmi veriler açıklanmasa da Ekim ayı öncü dış

0%

2012

2013

2014

2015

2016T

2017T

Kaynak: TCMB, TÜİK, Garanti Yatırım T: Tahmin

ticaret verileri cari işlemler açığının Ekim ayında 34.5

milyar doları aşacağına işaret ediyor.

Petrol fiyatlarının önümüzdeki 12 aylık dönemde

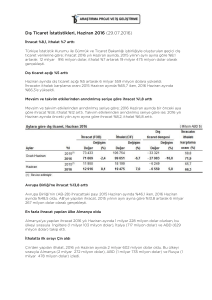

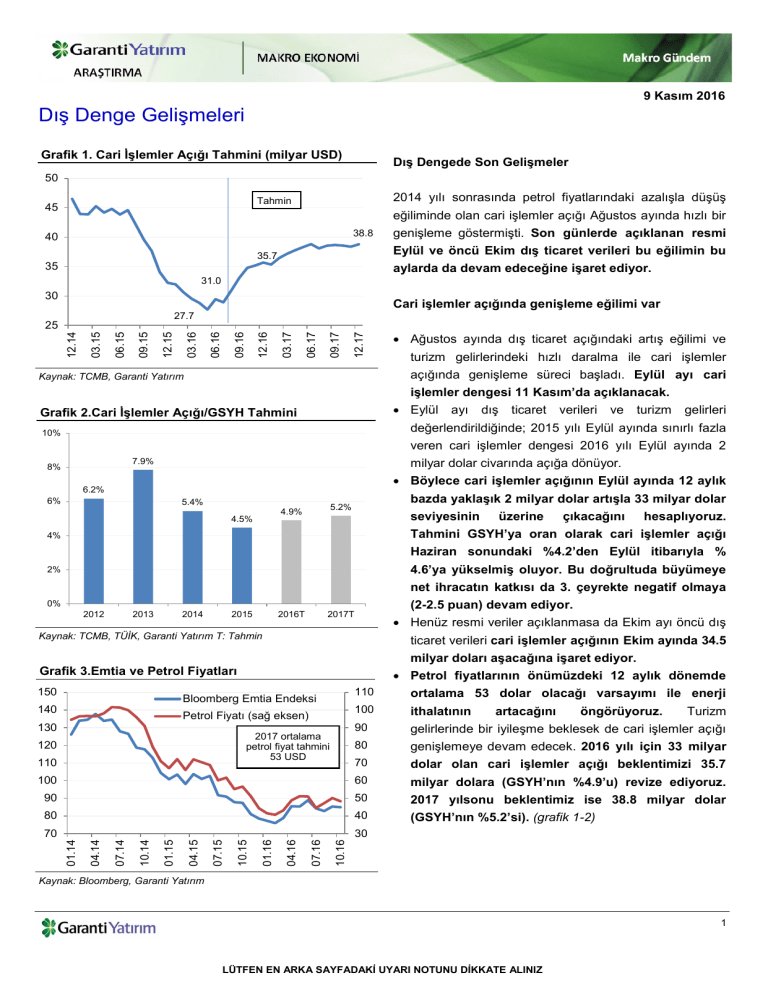

Grafik 3.Emtia ve Petrol Fiyatları

150

110

ortalama 53 dolar olacağı varsayımı ile enerji

100

ithalatının

90

gelirlerinde bir iyileşme beklesek de cari işlemler açığı

80

genişlemeye devam edecek. 2016 yılı için 33 milyar

70

dolar olan cari işlemler açığı beklentimizi 35.7

100

60

milyar dolara (GSYH’nın %4.9’u) revize ediyoruz.

90

50

2017 yılsonu beklentimiz ise 38.8 milyar dolar

80

40

(GSYH’nın %5.2’si). (grafik 1-2)

70

30

Bloomberg Emtia Endeksi

140

Petrol Fiyatı (sağ eksen)

130

öngörüyoruz.

Turizm

10.16

07.16

04.16

01.16

07.15

04.15

01.15

10.14

07.14

04.14

01.14

110

10.15

2017 ortalama

petrol fiyat tahmini

53 USD

120

artacağını

Kaynak: Bloomberg, Garanti Yatırım

1

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

9 Kasım 2016

Grafik 4.Euro Bölgesi PMI & İhracat

Hem turizm hem de dış ticaret olumsuz seyrediyor

AB'ye İhracat (3 AO, yıllık değişim

Euro Bölgesi PMI Endeksi (3AO,sağ)

20%

15%

54

Dış ticaret verileri, ihracat tarafında toparlanma eğiliminin son aylarda zayıfladığına işaret ederken; motorlu

10%

5%

53

0%

kara taşıtı dışındaki ana sektörlerde daralma sürüyor.

İthalat tarafında enerji ithalatında düşüşün hız kaybetmesi ve yatırım malı ithalatındaki artışta hızlanma ile

-5%

52

-10%

51

03.14

05.14

07.14

09.14

11.14

01.15

03.15

05.15

07.15

09.15

11.15

01.16

03.16

05.16

07.16

09.16

11.16

-15%

toparlanma var.

Son yıllardaki ihracatımızda İngiltere önem kazansa da

jeopolitik nedenler dolayısıyla Irak önemli pay kaybetti.

Önümüzdeki dönemde petrol fiyatlarının yanı sıra eko-

Kaynak: TUİK, Bloomberg, Garanti Securities

nomik toparlanmanın boyutu ve bileşenleri, ithalatın

seyrinde etkili olacak. Öte yandan ihracat tarafında

jeopolitik sorunların devam ediyor olması negatif.

Grafik 5.Turizm Gelirleri (yıllık değişim)

AB’de ekonomik toparlanmanın devamı ise ihracatı

olumlu etkileyecektir. Geçtiğimiz hafta açıklanan verilere

göre Ekim ayında Euro Bölgesi PMI Almanya öncülüğünde

30%

yükseldi (grafik 4). Bu gelişmeye rağmen 3 aylık trenddeki

10%

yavaşlamanın devam etmesi ihracat için negatif bir sinyal.

-10%

Turizm tarafında yılın ilk 9 aylık döneminde turist sayısının

-30%

-40.5%

%32 azalmasıyla birlikte turizm gelirlerinde %38 daralma

gerçekleşti (grafik 5). Son aylarda Rusya’dan gelen turist

sayısında bir toparlanma olsa da devam eden güvenlik

2008Ç3

2009Ç1

2009Ç3

2010Ç1

2010Ç3

2011Ç1

2011Ç3

2012Ç1

2012Ç3

2013Ç1

2013Ç3

2014Ç1

2014Ç3

2015Ç1

2015Ç3

2016Ç1

2016Ç3

-50%

endişeleri ile Avrupa’dan gelen turist sayısında zayıflama

devam ediyor. 2017 yılında bu eğilimin devam etmesi

durumunda turizm gelirlerinde tam bir toparlanma ol-

Kaynak: TÜİK, Garanti Yatırım

mayacaktır.

Tablo 1.Dış Ticaret Tablosu

Milyar USD

Eylül

12 aylık toplam

yıllık

2015

2016 değ.

TÜİK

2015

2016

yıllık

değ.

İhracat

11.6

10.9

-5.6%

146.4

140.9

-4%

İthalat

15.4

15.3

-0.7%

218.7

197.1

-10%

Dış Tic. Denge

-3.8

-4.4

14.1%

-72.3

-56.2

-22%

Notun devamında cari işlemler açığını oluşturan en önemli

kalem olan dış ticaret verilerinde son dönemdeki gelişmeleri bulabilirsiniz.

Ekim

Gümrük

Bakanlığı

2015

2016

yıllık

değ.

İhracat

13.2

12.9

-2.6%

İthalat

16.9

17.0

0.7%

Dış Tic. Denge

-3.7

-4.1

12.7%

Kaynak: TÜİK, Gümrük ve Ticaret Bakanlığı, Garanti Yatırım

2

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

9 Kasım 2016

Grafik 6.Dış Ticaret Eğilimi (3 aylık ortalama, yıllık %)

5.0%

1.4%

0.0%

-0.5%

Dış ticaret açığı genişleme eğiliminde

Ekim ayı Gümrük ve Ticaret Bakanlığı verilerine göre;

dış ticaret açığı %13.8 artarak 4.1 milyar dolar ile Eylül

-5.0%

ayında olduğu gibi dış ticaret açığında belirgin genişle-

-10.0%

meye işaret etti. Ekim ayında ithalat 3 aylık bazda

Ekim 2014 sonrası ilk kez artış gösterdi. Emtia fi-

-15.0%

yatlarındaki düşüşün yarattığı olumlu etki azalıyor.

İhracat

İthalat

-20.0%

Ekim ayı öncü verilerinde de ihracatın azalıyor olması

son çeyrek büyüme verileri açısından olumsuz (grafik

10.16

08.16

06.16

04.16

02.16

12.15

10.15

08.15

06.15

04.15

02.15

12.14

-25.0%

6).

İhracatın 3 aylık trendinde Ekim itibariyle sınırlı bir iyileşme olsa da yıllık bazda daralma devam ediyor.

TÜİK’in açıkladığı resmi dış ticaret verileri Gümrük ve

Kaynak: TÜİK, Gümrük ve Ticaret Bakanlığı, Garanti Yatırım

Ticaret Bakanlığı verilerinden yaklaşık bir ay sonra

Grafik 7.Net Altın İhracatı (12 aylık küm., mlr USD)

açıklanıyor. Resmi veriler daha detaylı olduğu için

6

farklı analizler yapmamızı sağlıyor. Açıklanan Eylül ayı

3.1

2

verisinde takvim etkisi (bayram tatili) zayıflık yaratsa

da takvim etkisinden arındırılmış veriler bize ihracattaki zayıflamanın sadece takvim etkisinden kaynaklan-

-2

madığını gösteriyor.

-6

Jeopolitik gelişmeler ihracat ortaklarımızı etkiliyor

-10

2016 yılı genelinde net altın ihracatının yüksek olması

12.07

07.08

02.09

09.09

04.10

11.10

06.11

01.12

08.12

03.13

10.13

05.14

12.14

07.15

02.16

09.16

-14

Kaynak: TÜİK, Garanti Yatırım

ihracatı ivmelendiren bir faktör oldu. 2008-2015 yılları

arasında net altın ihracatı -1.5 milyar dolar olurken;

son 12 ayda nette 3.1 milyar dolar ihracat yapıldı.

(Altın ihracatı 7.3 milyar dolar, altın ithalatı 4.2 milyar

Grafik 8. İhracat İçinde Ülkelerin Payı

Almanya

9.9%

İngiltere

8.6%

dolar) (grafik 7).

Altın ihracatımızın çok büyük bir kısmını İran, İsviçre,

İngiltere’ye yaparken, altın ithalatının büyük kısmını

İtalya

5.2%

Irak

ise BAE ve İsviçre’den yapıyoruz.

İhracat yaptığımız ülkelere göre 2016 ve 2013 yıllarını

5.1%

karşılaştırdığımızda ise Almanya’nın 1. sıradaki yerini

ABD

koruduğunu, İngiltere pazarına ihracatımızın ise hızlı

4.6%

Fransa

arttığını gözlemliyoruz.

Irak’a olan ihracatımız ise jeopolitik olumsuzluklar se-

4.3%

İran

3.7%

İspanya

bebi ile ciddi bir darbe almış durumda. Rusya’ya ihra-

3.6%

BAE

2013

2016

3.1%

Hollanda

sine kadar geriledi (grafik 8).

2.6%

0%

2%

4%

cat 2013’teki payı %4.6’dan 2016 yılında %1.1 seviye-

6%

8%

10%

Kaynak: TÜİK, Garanti Yatırım

3

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

9 Kasım 2016

Grafik 9.Sektörlere Göre İhracat (3AO, yıllık değişim)

Motorlu kara taşıt

Gıda ürünleri ve içecek

Giyim eşyası

Kimyasal madde

Makine ve teçhizat

Tekstil ürünleri

İhracatın arttığı tek ana sektör: Otomotiv

Motorlu kara taşıtı ihracatı 3 aylık ortalamalar bazında

25%

20%

15%

10%

5%

0%

-5%

-10%

-15%

güçlü seyrini korumayı sürdürse de son aylarda ivme

kaybı görülüyor.

Fakat diğer bütün ana sanayilerde, örneğin; tarım,

hayvancılık, gıda ürünleri ve içecek, tekstil ürünleri,

giyim eşyası, kimyasal madde, plastik, makine ve teçhizat gibi, daralma devam ediyor. Son 3 ayda bu sek-

09.16

08.16

07.16

06.16

05.16

04.16

03.16

02.16

01.16

törlerin ivmelerinde belirgin bir değişiklik görülmüyor.

Kaynak: TÜİK, Garanti Yatırım

(Ana metal sanayi ihracatı altın ihracatına bağlı artıyor.) (grafik 9).

12 aylık trende bakıldığında ise sadece motorlu kara

taşıtlarında %11.4’lük artış olduğunu görüyoruz. Diğer

tüm sektörlerde ihracatın daraldığını ancak son dö-

Grafik 10.Sektörlere Göre İhracat (12 AO, yıllık dğşm)

Tekstil ürünleri

Makine ve teçhizat

Kimyasal madde

nemde daralmanın ivmesinin hız kaybettiğini görüyoruz (grafik 10).

Giyim eşyası

Gıda ürünleri ve içecek

Motorlu kara taşıtı

İhracatta ileri teknoloji ürünlerinin payı çok sınırlı

14%

10%

-10%

ni destekliyor. Son dönemde açıklanan ek adımlar orta

-14%

uzun vadede yüksek katma değerli ürünlerin üretimini

08.16

06.16

09.16

teşvik sistemleri ile yüksek teknolojili ürünlerin üretimi-

07.16

-6%

05.16

sı. Bu konuda son yıllarda stratejik olarak hükümet,

04.16

-2%

03.16

sektöründe katma değeri düşük üretimin yoğun olma-

02.16

Türkiye’nin en önemli yapısal sorunlarından biri imalat

2%

01.16

6%

Kaynak: TÜİK, Garanti Yatırım

destekleyecektir (grafik 11).

Türkiye’de son 12 ay içinde üretilen malların %36’sı

düşük teknolojili, %28’i orta düşük teknolojili, %

33’ü orta yüksek teknolojili ve %3.6’sı yüksek tek-

Grafik 11. Teknolojik Sınıflamaya Göre İhracat Payı

70%

1997

2001

2007

2016*

2008 yılına göre azaldığını ve bu dönemde orta düşük

60%

ve orta yüksek teknolojili mal ihracatı payının arttığını

50%

40%

nolojili ürünler oldu.

Türkiye’de üretilen düşük teknolojili ürünlerin payının

36%

28%

30%

görüyoruz.

Yüksek teknolojili ürünlerin ihracatı içindeki payı 1996-

33%

2000 yılları arasında %3’ten neredeyse %8’lere yük-

20%

seldikten sonra 2000-2008 yılları arasında düşmüş

10%

4%

ve toplam imalat ihracatı içindeki payı %3.5 civarında dengelenmiştir. Son 8 senedir ise yüksek

0%

Düşük

Teknolojili

Ürünler

Orta Düşük

Teknolojili

Ürünler

Orta Yüksek

Teknolojili

Ürünler

Yüksek

Teknolojili

Ürünler

teknolojili malların toplam imalat malları ihracatı

içindeki payında bir değişiklik görülmüyor.

Kaynak: TÜİK, Garanti Yatırım

4

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

9 Kasım 2016

Grafik 12.Ana Gruplara Göre İthalat (3 AO, yıllık dğş.)

teknolojili ürünlerden orta yüksek teknolojili ürün-

Hammadde (Ara Malları)

Tüketim Malları

Yatırım (Sermaye) Malları

20%

Fakat, 2015 yılının başından itibaren ise orta düşük

lere doğru bir geçiş olduğu gözleniyor.

Burada

hükümetin verdiği desteklerin etkisinin kısmen

10%

rakamlara yansıdığını düşünüyoruz.

0%

Tüketim malı ithalatı hala zayıf

-10%

Sermaye malları ithalatında, özellikle de taşımacılık

-20%

araçları hariç bakıldığında 2016 yılı başından bu yana

ciddi bir toparlanma gözleniyor, ki bu rakam 2015 yılı

08.16

06.16

04.16

02.16

12.15

10.15

08.15

06.15

04.15

02.15

12.14

-30%

araçlarının aksam ve parçaları ithalatı, otomotiv ihra-

Kaynak: TÜİK, Garanti Yatırım

Grafik 13.Ana Gruplara Göre İthalat (3AO, yıllık dğş.)

catına paralel şekilde güçlü seyrediyor. (grafik 13).

Binek otomobil ve tüketim malları ithalatı ise ekonomik

aktivitedeki yavaşlamaya paralel olarak daralıyor.

Ara malı ithalatının hala zayıf olması büyüme dinamik-

Sanayi için işlem görmüş hammaddeler

Yatırım mallarının aksam ve parçaları

Yatırım malları (taşımacılık araçları hariç)

40%

boyunca negatif seyretmişti (grafik 12).

Yatırım mallarının aksam ve parçaları ile taşımacılık

leri açısından olumsuz. Öte yandan ithalatın tüke-

30%

timde zayıf, yatırım tarafında daha güçlü olması ise

20%

büyümenin içeriği açısından olumlu.

10%

0%

-10%

-20%

08.16

06.16

04.16

02.16

12.15

10.15

08.15

06.15

04.15

02.15

12.14

-30%

Kaynak: TÜİK, Garanti Yatırım

5

LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ

ARAŞTIRMA

Nihan Ziya Erdem

Baş Ekonomist

Direkt Tel :+90 212 384 11 31

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

Emir Talu

Araştırma Uzman Yardımcısı

Arastirma

Direkt Tel :+90 212 384 11 22

Tel :+90 212 384 10 10

Faks :+90 212 352 42 40

[email protected]

UYARI NOTU

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak

kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler

mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar

sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler

ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde

sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği

kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez,

alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun

gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal

düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır.

Bu maili artık almak istemiyorsanız lütfen Konu kısmına "Üyelikten Çıkmak İstiyorum" yazarak bize

geri gönderin.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: [email protected]