SUNUM İÇERİĞİ

Eğitim Programı

1. Dünya ve Türkiye Ölçeğinde Ekonomik

Görünüm

a.

b.

c.

d.

2.

3.

4.

5.

ABD Ekonomisi

Avrupa Ekonomisi

Japonya Ekonomisi

Türkiye Ekonomisi

Hisse Senedi Piyasaları

Vadeli İşlemler Piyasası

Dünya’da ve Türkiye’de Forex Piyasası

İntegral Trader

Ekonomik Görünüm

Dünyada ve Türkiye’de Ekonomik Görünüm

Ekonomik Görünüm

ABD Ekonomisinde Genel Görünüm

2008 Krizi ile 2008 ve 2009 yılında daralan ABD

ABD GSYH ve Büyüme

Ekonomisi

Hedef değer olan %6,5’a gelinemediği gözlemlenmektedir

Enflasyon

Şubat ayı CPI %1,1

Fed Hedefi %2,0

2012

2010

Bugün açıklanan %6,7

2008

4.000.000.000.000,00

2006

Kriz öncesinde %5 İşsizlik Oranı

0

2004

6.000.000.000.000,00

2002

İşsizlik Oranı

2000

2014 sonunda parasal genişlemenin sonlandırılması planlanmaktadır.

2

8.000.000.000.000,00

1998

10.000.000.000.000,00

1996

etmektedir

1994

Parasal Genişleme son azaltmalar ile birlikte $65 milyar ile devam

4

1992

12.000.000.000.000,00

1990

ABD Ekonomisine $3,1 Trilyon para aktarılmıştır.

6

14.000.000.000.000,00

1988

16.000.000.000.000,00

1986

bugüne Fed

8

1984

Aralık 2008’de başlayan ilk parasal genişlemeden

18.000.000.000.000,00

1982

2012 Yılında %2,7 Büyümüştür.

1980

-2

2.000.000.000.000,00

-

-4

GSYH Büyüme

GSYH

Ekonomik Görünüm

Avrupa Ekonomisinde Genel Görünüm

2009 Aralık ayında Yunanistan’da başlayan kriz

Avrupa içerisindeki diğer ülkeler yayılmıştır

Grafik 2008 krizi sonrasında PIIGS ülkelerinin

RAS düzeylerini göstermektedir

RAS’ı bir risk göstergesi olarak görebiliriz.

2008 Eylül sonrasında Yunanistan ve

İrlanda’daki ayrışmaya dikkat çekmemiz gerekir

Ekonomik Görünüm

Avrupa Ekonomisinde Genel Görünüm

Euro Bölgesi Ülkeleri Kamu Borcu/GSYİH

Grafik PIIGS ülkelerinin

160

Kamu Borcu / GSYH Oranını

Karşılaştırmaktadır.

Yunanistan’da 2013 yılındaki gelişmeler

Devlet radyo ve televizyonu kapatılma girişimi

Vergi yükleri

Kamu Borcu/GSYİH Oranı (%)

Avrupa Birliği ve Euro Bölgesi ile

140

120

100

80

60

40

20

0

2000

2001

2002

2003

2004

2005

2006

2007

Kamu harcamalarındaki kesintiler

Euro Bölgesi

Avrupa Birliği

Yunanistan

IMF ve Avrupa Birliği arasında yaşanan Gerilim

İrlanda

İtalya

İspanya

Son verilere bakıldığında

TÜFE; İspanya %0 (Mart ayı açıklanan)

İşsizlik; Yunanistan %27,5

TÜFE; Yunanistan -%1,10 (Mart ayı açıklanan)

İşsizlik; Euro Bölgesi Ortalama %11,9

TÜFE; Portekiz -%0,10 (Mart ayı açıklanan)

İşsizlik; Almanya %6,7

TÜFE; İtalya %0,50 (Mart ayı açıklanan)

TÜFE; İrlanda %0,50 (Mart ayı açıklanan

2008

2009

2010

Portekiz

kaynak: WorldBank

2011

Ekonomik Görünüm

Japonya Ekonomisinde Genel Görünüm

Japonya GSYH ve Büyüme

$5,95 Trilyonluk Ekonomi

7.000.000.000.000,00

2009’da -%5 büyüme

5.000.000.000.000,00

BOJ’un Genişleme Politikaları

3.000.000.000.000,00

6.000.000.000.000,00

4.000.000.000.000,00

2.000.000.000.000,00

1.000.000.000.000,00

Kur Savaşları Riski

Japonya Ödemeler Dengesi/GSYH

2012

2010

2008

2006

2004

2002

2000

1998

1996

1994

1992

1990

1988

3

2

1

4

Ödemeler Dengesi /GDP

5

6

0

-1

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

4,859250321

3,926718632

3,626157274

3

1986

4

3,710673542

2,919814669

3,286379078

2

GSYİH

Japonya Enflasyon Oranları

1,021180071

2,019136191

1

1984

Büyüme

Kamu Borcu / GSYH = %230

0

1982

1980

-

Vergi artışı konuşuluyor

2012

2011

2010

2009

2008

2007

2006

2005

8

6

4

2

0

-2

-4

-6

-8

-2

Enflasyon

Ekonomik Görünüm

Türkiye Ekonomisinde Genel Görünüm

2008 Krizi Türkiye’de farklı risk dinamiklerini ortaya

çıkarmıştır

CARİ AÇIK

Kredi genişlemesi

Türkiye İhracat ve İthalat (2008-2014)

25000000

20000000

Kısa vadeli sermaye hareketleri

15000000

10000000

İhracat Ortaklarının yaşadığı kriz

Grafik 2008 sonrasında Türkiye’nin ihracat ve İthalat

performansını göstermektedir

İhracat

İthalat

Doğrusal (İhracat)

Doğrusal (İthalat)

2014.01

2013.10

2013.07

2013.04

2013.01

2012.10

2012.07

2012.04

2012.01

2011.10

2011.07

2011.04

2011.01

2010.10

2010.07

2010.04

2010.01

2009.10

2009.07

2009.04

2009.01

2008.10

2008.07

İhracat artışı nispeten yavaş kalmıştır

0

2008.04

İthalat hızlı bir biçimde artmış

5000000

2008.01

Krizden çıkış;

Ekonomik Görünüm

Türkiye Ekonomisinde Genel Görünüm

Dış Ticaret Hacmi ve İhracatın İthalatı Karşılama

Oranı

Grafik dış ticaret hacmi ve ihracatın

70

25000000

60

20000000

50

15000000

40

30

10000000

20

5000000

10

İhracatın İthalatı Karşılama Oranı

Dış Ticaret Hacmi

2014.01

2013.10

2013.07

2013.04

2013.01

2012.10

2012.07

2012.04

2012.01

2011.10

2011.07

2011.04

2011.01

2010.10

2010.07

2010.04

2010.01

2009.10

2009.07

0

2009.04

0

2009.01

Negatif ilişki vardır denebilir mi?

80

30000000

2008.10

İhracatın ithalatı karşılama arasında

90

2008.07

Dış Ticaret Hacmi ile

35000000

2008.04

göstermektedir

100

2008.01

ithalatı karşılama oranını

40000000

Ekonomik Görünüm

Türkiye Ekonomisinde Genel Görünüm

2008 ve 2013 İthalatı Ülkelere Göre Dağılım

İthalat Yapısındaki değişiklik ihracattaki değişime göre az mıdır?

2008 Yılı İthalat Dağılımı

2013 Yılı İthalat Dağılımı

0,5

0,4

5,3

3,7

A-AVRUPA BİRLİĞİ (AB 28)

B-TÜRKİYE SERBEST BÖLGELERİ

18,6

36,9

21,7

36,7

1-Diğer Avrupa (AB Hariç)

2-Kuzey Afrika

3-Diğer Afrika

4-Kuzey Amerika

6,5

5-Orta Amerika ve Karayipler

6-Güney Amerika

1,6

0,3

8,8

7-Yakın ve Orta Doğu

6,6

1,0

1,8

8-Diğer Asya

0,7

21,8

1,5

0,5

0,5

5,5

16,4

1,0 1,4

9-Avustralya ve Yeni Zelanda

10-Diğer Ülke ve Bölgeler

Ekonomik Görünüm

Türkiye Ekonomisinde Genel Görünüm

2008 ve 2013 İhracatı Ülkelere Göre Dağılım

İhracat yapısında özellikle AB’nın payı düşmüştür. Yakın ve Ortadoğu’da nispi olarak artış gerçekleşmiştir.

Ülke Gruplarına Göre 2008 Yılı İhracat

Yapısı

5,4

0,3

Ülke Gruplarına Göre 2013 Yılı İhracat Yapısı

0,4

1,1

A-AVRUPA BİRLİĞİ (AB 28)

0,1

7,9

B-TÜRKİYE SERBEST BÖLGELERİ

1-Diğer Avrupa (AB Hariç)

2-Kuzey Afrika

19,3

23,4

41,5

4-Kuzey Amerika

48,3

0,7

0,6

2,4

3-Diğer Afrika

5-Orta Amerika ve Karayipler

6-Güney Amerika

3,6

1,4

0,7

4,4

7-Yakın ve Orta Doğu

4,3

8-Diğer Asya

11,6

2,3

2,7

6,6

9,4

1,6

9-Avustralya ve Yeni Zelanda

10-Diğer Ülke ve Bölgeler

Ekonomik Görünüm

Türkiye Ekonomisinde Genel Görünüm

Finansal İstikrarın Makro Gösterimi

2008 Aralık, 2013 Mart ve 2013 Eylül Ayı Karşılaştırması yapılmıştır.

Hisse Senedi ve Vadeli İşlemler Piyasası

Hisse Senedi Piyasası

BİST

Borsa İstanbul A.Ş. (BİST)

Hisse Senetleri Piyasasında İşlem Gören Menkul Kıymetler

Hisse senetleri (Oydan Yoksunlar dahil),

Borsa Yatırım Fonu Katılım Belgeleri,

Aracı Kuruluş Varantları,

Menkul kıymet sıfatına sahip olan Rüçhan Hakkı Kuponları,

Piyasada işlem görmektedir

BİST nezdindeki pazarlar

Ulusal Pazar: BİST kotasyon şartlarını tümüyle karşılayan şirketler Ulusal Pazar’da işlem görmektedir.

Kurumsal ürünler pazarı: Menkul kıymet yatırım ortaklıkları, gayrimenkul yatırım ortaklıkları ve girişim sermayeleri payları ile

borsa yatırım fonları katılma belgeleri ve aracı kuruluş varantları kot içi Pazar niteliğindeki Kurumsal ürünler Pazarı’nda işlem

görmektedir.

Fon Pazarı: Borsa Yatırım Fonları ve Borsa Yönetim Kurulu’nca işlem görmesi uygun bulunan A tipi yatırım fonları katılma

belgeleri Fon Pazarı’nda işlem görmektedir.

İkinci Ulusal Pazar: Ekonominin dinamosu olan küçük ve orta ölçekli şirketler ve Ulusal Pazar’dan geçici veya sürekli olarak

çıkartılan şirketler ile Ulusal Pazar için geçerli kotasyon ve işlem görme koşullarını sağlayamayan şirketler İkinci ulusal Pazar’da

işlem görmektedir.

BİST

İşlemlerin Takası

Borsada alım satımlar

Peşin esası üzerinden yapılır.

Kıymetin ve bedelinin teslimi

T+2 gününde (İşlem Günü + 2 Gün)

Takasbank ve Merkezi Kayıt Kuruluşu aracılığı ile yapılır.

Yerli ve yabancı menkul kıymetler TL üzerinden alınıp satılır.

Temerrüt işlemlerinde takas aynı gün yapılır.

Hisse Senetleri Piyasası’nda Fiyatların Oluşum Yöntemi

Öncelik Kuralları: Emirlerin işlem görme sıralamasında ilk önce fiyat, fiyatın aynı olması durumunda zaman

önceliğine bakılmaktadır.

Fiyat Önceliği: Daha düşük fiyatlı satış emirlerinin, yüksek fiyatlı satış emirlerinden; daha yüksek fiyatlı alım

emirlerinin, düşük fiyatlı alım emirlerinden önce işlem görmesini sağlayan öncelik kuralıdır.

Zaman Önceliği: Girilen emirlerde fiyat eşitliği olması halinde, sisteme zaman açısından daha önce kaydedilen

emrin daha önce işlem görmesini sağlayan öncelik kuralıdır.

BİST

Açılış Seansı İşleyiş Esasları

Açılış seansı temel olarak iki aşamadan oluşur:

1. Emir toplama:

Bu süre zarfında emirler Sistem’e iletilir ve öncelik kurallarına göre sıralanır. Eşleştirme yapılmaz.

2. Açılış fiyatının belirlenmesi ve açılış işlemlerinin gerçekleştirilmesi

Bu süre zarfında Sistemde yer önceliği açısından uygun durumda olan emirler, karşılığında yeterli miktarda emir

bulunması şartıyla, açılış fiyatından işleme dönüşür.

Seans Saatleri

Borsa İstanbul A.Ş.’nin 2013/421 sayılı değişiklik genelgesi ile,

10.06.2013 tarihinden itibaren geçerli olmak üzere;

Pay Piyasası ve Gelişen İşletmeler Piyasası (GİP) birinci seans saatleri yeniden düzenlenmiştir.

Yapılan düzenlemeler aşağıdaki tablolarda sunulmuştur.

BİST

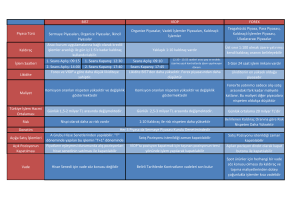

Seans Saatleri

1. Seans

Açılış Seansı

Emir Toplama

Açılış Fiyatlarının Belirlenmesi ve Açılış İşlemleri

Piyasa Yapıcı-İlk Kotasyon Girişi

Sistem-Otomatik İlk Kotasyon Atama

Sürekli Müzayede (SM) ve Piyasa Yapıcılı SM Yöntemi

Tek Fiyat Seansı

Emir Toplama

Tek Fiyatın Belirlenmesi

09:15-12:30

09:15-09:35

09:15-09:30

09:30-09:35

09:30-09:34

09:34-09:35

09:35-12:30

09:35-12:30

09:35-12:30

12:30 (+)*

PP (Ulusal Pazar, Kurumsal Ürünler Pazarı, İkinci Ulusal Pazar, Gözaltı Pazarı**,

Serbest İşlem Platformu ) ve GİP

2. Seans

14:00-17:40

Açılış Seansı

14:00-14:15

Emir Toplama

14:00-14:10

Açılış Fiyatlarının Belirlenmesi ve Açılış İşlemleri

14:10-14:15

Piyasa Yapıcı-İlk Kotasyon Girişi

14:10-14:14

Sistem-Otomatik İlk Kotasyon Atama

14:14-14:15

Sürekli Müzayede (SM) ve Piyasa Yapıcılı SM Yöntemi 14:15-17:30

Tek Fiyat Seansı

14:15-17:33

Emir Toplama

14:15-17:30

Tek Fiyatın Belirlenmesi

17:30-17:33

Kapanış Seansı

17:30-17:40

Emir Aktarımı

17:30-17:33

Emir Toplama

17:33-17:36

Kapanış Fiyatlarının Belirlenmesi

17:36-17:38

Kapanış Fiyatından/Tek Fiyattan İşlemler

17:38-17:40

BİST

Emirlerde Geçerlilik Süresi

Günlük Emir

“Günlük Emir” olarak adlandırılmasına ve günde iki seans olmasına rağmen, yalnızca verildiği seans sonuna kadar sistemde

işlem görmek üzere bekleyebilen emir türüdür, Seans sonuna kadar işlem görmezse, iptal edilecektir. Sistem, aksi

belirtilmedikçe, bütün emirleri günlük emir olarak kabul edecektir. Emrin kısmen karşılanması durumunda, geriye kalan

karşılanmamış miktar seans sonuna kadar bekletilecek ve yine karşılanmamışsa, sistem tarafından iptal edilecektir.

Anlık Emirler

Emre iliştirilen bu koşul, emrin sisteme girildiği anda mümkün olan miktarının karşılanması ve kalan kısmın da pasife

yazılmadan iptal edilmesi anlamına gelmektedir. Dolayısıyla bu emir türü sadece girildiği an için geçerli olan bir emir türüdür.

KİE, OLFE ve OLDE türü emirler de anlık emir olarak nitelendirilebilir.

Tarihli Emir

Emrin, karşılanmak üzere belirli bir tarihe kadar sistemde durmasını sağlar. İlk seans TAR olarak "1" (bir) girildiği takdirde emir

(marj ya da adım dışı kalmamış, işlem görmemiş veya kısmen işlem görmüşse) ikinci seansta da geçerli olacaktır. Ancak ikinci

seansta da eşleşmez ise gün sonunda iptal edilecektir. 2’nci Seans içinde verilecek 1 günlük emir sadece 2’nci Seans için geçerli

olacak ve gün sonunda iptal edilecektir.

*Günlük (seanslık) bir emir tarihli bir emre dönüştürülemez ancak, tarihli bir emir günlük (seanslık) emre çevrilebilir.

VİOP

Vadeli İşlemler ve Opsiyon Piyasası

(VİOP)

VİOP

İşlem Gören Sözleşmeler

BIST30 Endeks Vadeli İşlem Sözleşmesi

TL Dolar Döviz Kuru Vadeli İşlem Sözleşmesi

TL Euro Döviz Kuru Vadeli İşlem Sözleşmesi

EUR/USD Çapraz Kuru Vadeli İşlem Sözleşmesi

TL/Gram Altın Vadeli İşlem Sözleşmesi

Dolar/Ons Altın Vadeli İşlem Sözleşmesi

Ege Pamuk Vadeli İşlem Sözleşmesi

Anadolu Kırmızı Buğday Vadeli İşlem Sözleşmesi

Baz Yük Elektrik Vadeli İşlem Sözleşmesi

VİOP

Pay Vadeli İşlem Sözleşmeleri

T. Garanti Bankası A.Ş.

GARAN

T.İş Bankası A.Ş.

ISCTR

Akbank T.A.Ş.

AKBNK

Türkiye Vakıflar Bankası T.A.O.

VAKBN

Yapı ve Kredi Bankası A.Ş.

YKBNK

Türk Hava Yolları A.O.

THYAO

Ereğli Demir ve Çelik Fabrikaları T.A.Ş.

EREGL

H.Ö. Sabancı Holding A.Ş.

SAHOL

Turkcell İletişim Hizmetleri A.Ş.

TCELL

Tüpraş Türkiye Petrol Rafineleri A.Ş.

TUPRS

VİOP

Pazarlar

Ana Pazar

Normal seans ve fiyat sabitleme sırasında emirlerin eşleştirildiği esas pazardır.

Özel Emir ve Özel Emir İlan Pazarı

Borsanın onayı ile, büyük miktarlı emirler özel emir ve özel emir ilan pazarında işlem görmektedir.

Günlük İş Akışı ve Seans Saatleri

Normal Seans

Fiyat ve zaman önceliğine dayanılarak çok fiyat sürekli müzayede esasıyla işlemlerin gerçekleştirildiği

seanstır. Son 10 dakikası kapanış aralığıdır.

Döviz ve Altın vadeli işlem sözleşmeleri dışındaki sözleşmelerde 12:30-13:55 arası işlemlere ara

verilmektedir.

VİOP

Seans Saatleri

Sözleşmeler

Normal Seans Saatleri

Pay Vadeli İşlem ve Opsiyon

Sözleşmeleri

09:10-17:45

Endeks Vadeli İşlem ve Opsiyon

Sözleşmeleri

09:10-17:45

Döviz ve Altın Vadeli İşlem

Sözleşmeleri

09:10-17:45

Emtia ve Enerji Vadeli İşlem

Sözleşmeleri

09:10-17:45

Öğle Arası

12:30-13:55

12:30-13:55

Yok

12:30-13:55

VİOP

Teminatlar

Başlangıç Teminatı:

Vadeli işlem ve opsiyon sözleşmelerini

almak veya satmak için

yatırımcının hesabında bulunması zorunlu olan asgari tutardır.

Sürdürme Teminatı:

Yatırımcının pozisyonunu sürdürebilmesi için hesabında bulunması gereken asgari tutardır.

Teminat Tamamlama Çağrısı:

(MARGİN CALL) Seans kapanışından sonra hesapların güncellenmesi sonucu ,

toplam teminatı sürdürme teminatı tutarının altına düşen veya eksi nakit teminat oluşan hesaplar için “teminat tamamlama

çağrısı” yapılır.

Yatırımcı T+1 günü saat 14:20’ye kadar pozisyon kapatarak ya da nakit yatırarak hesabındaki tutarı başlangıç teminatına

tamamlamalıdır.

Hisse Senedi ve Vadeli İşlemler Piyasası

Borsa Payı

Pay Piyasası endekslerine dayalı sözleşmelerde

Vadeli işlem sözleşmeleri için işlem hacminin % 0,004’ü (yüz binde 4)

Diğer sözleşmelerde

Vadeli işlem sözleşmeleri için işlem hacminin %0,003’ü (yüz binde üç)

İşlem Yöntemleri

Çok Fiyat Sürekli Müzayede Yöntemi:

Normal seansta kullanılır.

Emirler fiyat ve zaman önceliği esaslarına uygun olarak eşleşmesi sonucu oluşan fiyatlar üzerinden gerçekleşir.

Tek Fiyat Yöntemi

Sadece limit emirler dikkate alınarak oluşan

Denge fiyatı üzerinden

Fiyat ve zaman önceliklerine uygun olarak işlemler gerçekleştirilir.

Emirlerin Eşleşmesinde Öncelik Kuralı

Emirlerin Eşleşmesinde Öncelik Kuralı

Fiyat Önceliği:

Daha düşük satım emirleri,

Daha yüksek fiyatlı satım emirlerinden;

Daha yüksek fiyatlı alım emirleri,

Daha düşük fiyatlı alım emirlerinden önce karşılanır.

Zaman Önceliği:

Fiyat eşitliği halinde,

sisteme daha önce gelen emirler önce karşılanır.

Emir Yöntemleri ve Emir Süreleri

Emirlerin Eşleşmesinde Öncelik Kuralı

Limit (LMT):

Belirlenen limit fiyat seviyesine kadar işlem gerçekleştirmek için kullanılan emir yöntemidir.

Piyasa (PYS):

Emrin girildiği anda ilgili sözleşmede piyasada bulunan en iyi fiyatlı emirden başlayarak emrin karşılanmasıdır.

Kapanış Fiyatından (KAP):

Uzlaşma fiyatı üzerinden gerçekleştirilen emir türüdür. Sisteme, “ Kalanı pasife yaz” emir türü ve “Seans” emir süresi

kullanılarak sisteme iletilebilir. Eşleşmeyen emirler seans sonunda iptal edilir.

Emir Süreleri

Seans Emri (SNS):

Günlük Emir (GUN):

Emir, girdiği günde geçerlidir. Gün sonuna kadar eşleşmezse işlem sistemi tarafından otomatik olarak iptal edilir.

İptale Kadar Geçerli Emir (IKE):

Emir, sadece girildiği seansta geçerlidir. Seans sonuna kadar eşleşmezse işlem sistemi tarafından otomatik olarak iptal edilir.

Emir, girildiği seanstan itibaren iptal edilene kadar geçerlidir.

Tarihli Emir (TAR):

Emir, işlem sistemine girilirken belirtilen tarihe kadar geçerlidir.

Risk Yönetimi

Risk Yönetimi

Piyasa risk yönetimi Takasbank tarafından yapılır.

Sürdürme teminatının

(toplam teminat +- geçici kar/zarar) tutarına oranı olarak tanımlanan risk oranı % 100’den büyük ise,

İlgili hesap “riskli” duruma düşer.

Risk Seviyeleri

Risk Oranı (%)

Risk Seviyesi

75 >= Risk Oranı

0

90 >= Risk Oranı>75

1

100 >= Risk Oranı>90

2

Risk Oranı >100

3

Teminatlar

Nakit Teminatların Nemalandırılması

Takasbank’ta teminat hesaplarında tutulan

Türk Lirası cinsinden işlem teminatları ve

Türk Lirası cinsinden yatırılan

Garanti Fonu katkı payları,

Takasbank Fon Yönetimi tarafından mümkün olan en iyi şartlarda nemalandırılır.

Nemalandırma işlemleri saat 15:40’taki üye hesap bakiyeleri üzerinden yapılır.

Nakit işlem teminatlarının

Zorunlu karşılık oranı düşüldükten sonra kalan tutarının nemalandırılmasından elde edilen brüt nema tutarlarından,

Banka ve Sigorta Muameleleri Vergisi (BSMV) vb. yasal maliyetler ve

Brüt nema tutarının %1,7’si kadar Takasbank Teminar Takip ve Nemalandırma Ücreti düşüldükten sonra

Elde edilen nema geliri, ilgili hesaplara eklenir.

Dünya’da ve Türkiye’de Forex Piyasası

FOREX NEDİR?

• En yalın ifade ile Forex; uluslararası döviz ve emtia piyasalarını ifade

etmektedir.

İŞLEM HACMİ

PİYASA

KATILIMCILARI

• Merkez Bankaları

• Özel Bankalar ve Yatırım Fonları

• Hedge Fonlar

• Kurumsal, Ticari Firmalar

• Aracı Kurumlar

• Bireysel Yatırımcılar

ENSTRÜMANLAR

• Spot Pariteler: Vade limiti olmadan işlem yapılan döviz

çiftleri

• Emtialar: Altın, gümüş, petrol, bakır gibi belirli büyüklüklerde

işleme sunulan değerli metaller, endüstriyel/tarımsal ürünler.

• Kur/Emtia CFD'leri: Belirli vadelerde işlem gören, iki vade

tarihi arasındaki fiyat farkına işaret eden döviz çiftlerine veya

emtialara dayalı kontratlar.

• Endeks Vadelileri (Endeks CFD'leri): Dow Jones, S&P, Nasdaq

gibi endekslerin vadeli kontratları.

DÜNYADA FOREX

DÜNYADA FOREX

TÜRKİYE’DE FOREX

• 2013 yılının ilk 9 aylık zaman diliminde 26 kurum tarafından kaldıraçlı alımsatım işlemleri gerçekleşmiştir.

• 2013’ün ilk 9 aylık zaman diliminde 3,3 Trilyon TL işlem hacmine

ulaşılmıştır.

• Yıllık bazda iki katına çıkan kaldıraçlı işlem hacmi, hisse senedi ve VİOP

işlem hacminin üzerindedir.

SPK REGÜLASYONU

SPK’nın Foreks işlemlerini 27 Ağustos 2011 tarihinde

denetimine tabi tutması sonrasında;

• Aracı kurumlara lisans alma zorunluluğu getirildi.

• Kredi kartıyla fonlama yasaklandı.

• Yatırımcı teminatları Takasbank’ta tutularak Takasbank

garantisi altına alındı.

• SPK tarafından düzenli olarak kurumların finansal yeterliliği,

teknolojik altyapısı ve aldıkları risk oranları kontrol edilmeye

başlandı.

İntegral Trader

PLATFORMLAR

PLATFORMLAR

• Web Trader

• Meta Trader (Windows – IOS)

• Iphone Trader

• Ipad Trader

• Android Trader

META TRADER

• Hızlı

• Çoklu Dil Seçeneği

• Özelleştirilebilir (Profil ve Şablon Oluşturma Özelliği)

• Güvenli

• Teknik Analiz İçin Gerekli Araçlara Sahip

• Takip Eden Zarar Durdurucu Özelliği

• Haber Takip Ekranı Özelliği

• Bekleyen Emir Özelliği

META TRADER

PİYASA GÖZLEMİ EKRANI

• Bu ekran -en kısa tanımla- işlem

yapabileceğiniz paritelerin

listelendiği ekrandır. Parite listesini

kendinize göre düzenleyebilirsiniz.

• İşlem yapmak istediğiniz paritenin

üzerine çift tıklayıp “Al/Sat”

penceresini açabilirsiniz.

• Böylece piyasa fiyatı üzerinden

anında işlemlerinizi

gerçekleştirebilirsiniz.

GRAFİK EKRANI

• Bu kısımda istediğiniz paritenin çeşitli zaman aralıklarındaki grafiklerine

ulaşmanız mümkündür. Grafiğine bakmak istediğiniz pariteyi piyasa

gözlemi ekranından farenin sol tuşu ile tutup grafik ekranına sürükleyip

bırakmanız yeterlidir.

TERMİNAL EKRANI

• Bu ekran alt pencerelere bölünmüştür. İşlem penceresinde hesap durumunuzu,

çalışan emirleriniz, gerçekleşmiş işlemlerinizi ve bu pozisyonlara ait kar/zarar

durumunu görebilirsiniz. Hesap Geçmişi penceresinde ise kapattığınız pozisyonları

ve para giriş çıkışlarını görebilirsiniz.

EMİR PENCERESİ

BEKLEYEN EMİRLER

BEKLEYEN EMİRLER