TÜRKİYE İŞ BANKASI A.Ş.

FİNANSMAN BONOLARI VE TAHVİL HALKA ARZI

SATIŞ SONUÇLARINA İLİŞKİN KAMUOYUNA DUYURUDUR.

Türkiye İş Bankası A.Ş.’nin 17-18-19 Temmuz 2017 tarihlerinde halka arz edilen ve halka arza ilişkin ilan

edilen Sermaye Piyasası Aracı Notu’nda 172 gün vadeli 200.000.000.-TL nominal değerli finansman

bonolarına, 235 gün vadeli 250.000.000.-TL nominal değerli finansman bonolarına ve 382 gün vadeli

100.000.000.-TL nominal değerli tahvillere (Halka arz edilecek borçlanma araçlarına fazla talep gelmesi

durumunda halka arz tutarı 825.000.000.-TL’ye kadar artırılabilecektir.) ilişkin bilgileri içeren İhraççı

Bilgi Dokümanı 25.10.2016 tarihinde, İhraççı Bilgi Dokümanı Tadil Metinleri 10.11.2016, 08.12.2016,

05.01.2017, 10.02.2017, 14.04.2017, 11.05.2017, 09.06.2017 ve 14.07.2017 tarihlerinde, Sermaye

Piyasası Aracı Notu ve Özet ise 14.07.2017 tarihinde ortaklığımızın www.isbank.com.tr adresli internet

sitesi, İş Yatırım Menkul Değerler A.Ş.’nin www.isyatirim.com.tr adresli internet sitesi ve Kamuyu

Aydınlatma Platformu’nda (“KAP”) (http://kap.gov.tr) yayımlanmıştır. Üç parçadan oluşan İzahname

ayrıca İş Yatırım Menkul Değerler A.Ş. ve tüm şubeleri ile acentesi konumundaki Türkiye İş Bankası

A.Ş.’nin tüm şubelerinde incelemeye açık tutulmuştur.

Halka arz edilen borçlanma araçlarına ilişkin Sermaye Piyasası Aracı Notu’nun 5.2.2. maddesinde ilan

edilen tahsisat oranları, Sermaye Piyasası Aracı Notu’nun 5.1.2. ve 5.2.2. maddesine göre ihraç edilen

ürünlere gelen talebe bağlı olarak, yurtiçi bireysel yatırımcılara en az %10, yurtiçi kurumsal yatırımcılara

en az %20 ayrılması koşulu saklı kalmak üzere, yeniden belirlenmiştir.

Halka arza gelen talep miktarına ve sermaye piyasası aracı notunda belirtilen koşullara göre halka arz

miktarları yeniden belirlenen borçlanma araçlarına ilişkin satış sonuçları aşağıdadır.

a) 200.000.000.-TL nominal değer olarak ilan edilen ve 146.088.079.-TL olarak gerçekleşen, 172 gün

vadeli finansman bonolarına ilişkin sonuçlar:

172 gün vadeli finansman bonosu halka arzında yurtiçi bireysel yatırımcılar grubuna 145.888.079.-TL

nominal değerde, yurtiçi kurumsal yatırımcılar grubuna 200.000.-TL nominal değerde, yurtdışı kurumsal

yatırımcılar grubuna ise 0.-TL nominal değerde talep gelmiştir. Halka arz miktarı 146.088.079.-TL

nominal değer olarak gerçekleşmiş ve Sermaye Piyasası Aracı Notu’nun 5.2.2. Maddesine göre tahsisat

oranları yurtiçi bireysel yatırımcılar için %99,86, yurtiçi kurumsal yatırımcılar için %0,14, yurtdışı

kurumsal yatırımcılar için ise %0 olarak belirlenmiştir.

b) 250.000.000.-TL nominal değer olarak ilan edilen ve 172.897.192.-TL olarak gerçekleşen, 235 gün

vadeli finansman bonolarına ilişkin sonuçlar:

235 gün vadeli finansman bonosu halka arzında yurtiçi bireysel yatırımcılar grubuna 172.797.192.-TL

nominal değerde, yurtiçi kurumsal yatırımcılar grubuna 100.000.-TL nominal değerde, yurtdışı kurumsal

yatırımcılar grubuna ise 0.-TL nominal değerde talep gelmiştir. Halka arz miktarı 172.897.192.-TL

nominal değer olarak gerçekleşmiş ve Sermaye Piyasası Aracı Notu’nun 5.2.2. Maddesine göre tahsisat

oranları yurtiçi bireysel yatırımcılar için %99,94, yurtiçi kurumsal yatırımcılar için %0,06, yurtdışı

kurumsal yatırımcılar için ise %0 olarak belirlenmiştir.

c) 100.000.000.-TL nominal değer olarak ilan edilen ve 133.760.483.-TL olarak gerçekleşen 382 gün

vadeli tahvillere ilişkin sonuçlar:

382 gün vadeli tahvil halka arzında yurtiçi bireysel yatırımcılar grubuna 133.760.483.-TL nominal

değerde, yurtiçi kurumsal yatırımcılar grubuna 0.-TL nominal değerde, yurtdışı kurumsal yatırımcılar

grubuna ise 0.-TL nominal değerde talep gelmiştir. Halka arz miktarı 133.760.483.-TL nominal değer

olarak gerçekleşmiş ve Sermaye Piyasası Aracı Notu’nun 5.2.2. Maddesine göre tahsisat oranları yurtiçi

bireysel yatırımcılar için %100,00, yurtiçi kurumsal yatırımcılar için %0, yurtdışı kurumsal yatırımcılar

için ise %0 olarak belirlenmiştir.

Halka arzda, 172 gün vadeli finansman bonolarına ilişkin Basit Faiz Oranı %10,93 olarak belirlenmiş

(%11,25 bileşik), buna göre 1.-TL nominal değerli finansman bonosu 0,95102 TL satış fiyatı ile halka arz

olunmuştur.

Halka arzda, 235 gün vadeli finansman bonolarına ilişkin Basit Faiz Oranı %11,29 olarak belirlenmiş

(%11,51 bileşik), buna göre 1.-TL nominal değerli finansman bonosu 0,93224 TL satış fiyatı ile halka arz

olunmuştur.

Halka arzda, 382 gün vadeli tahvillere ilişkin Basit Faiz Oranı %11,97 olarak belirlenmiş (%11,94

bileşik), buna göre 1.-TL nominal değerli tahvil 0,88867 TL satış fiyatı ile halka arz olunmuştur.

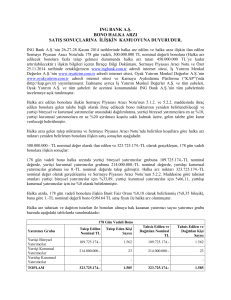

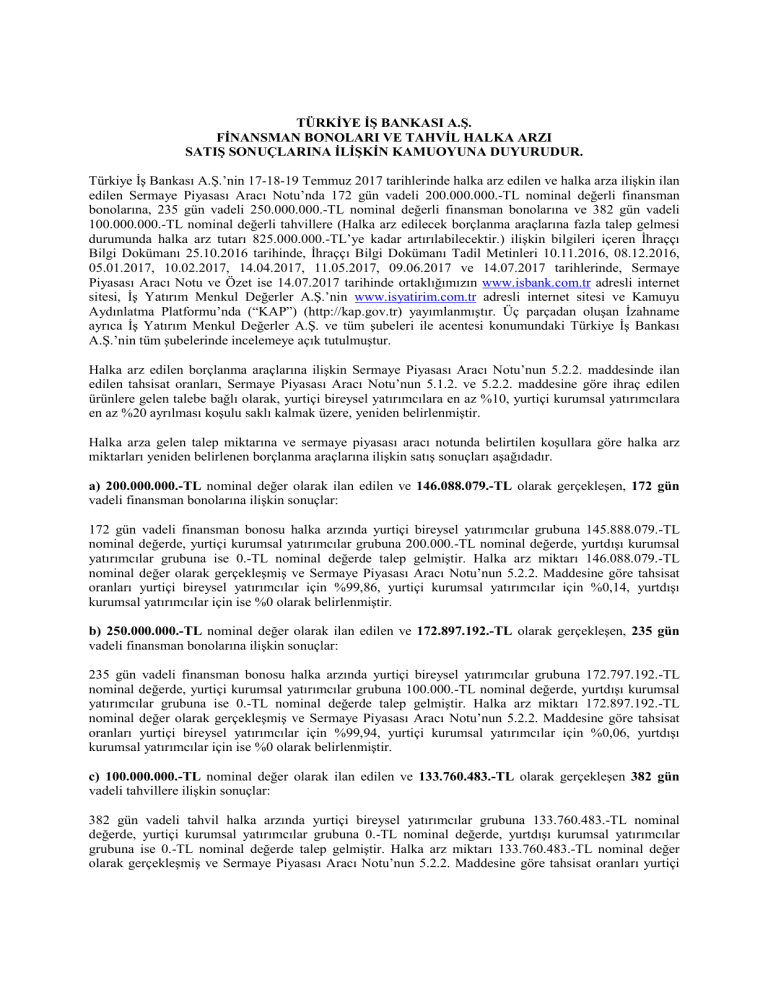

Halka arz tahsisatı ve dağıtım tutarları ile borçlanma araçlarını almaya hak kazanan yatırımcı sayısı

yatırımcı grubu bazında aşağıdaki tablolarda sunulmaktadır:

Yatırımcı Grubu

Yurtiçi Bireysel

Yatırımcılar

Yurtiçi Kurumsal

Yatırımcılar

Yurtdışı Kurumsal

Yatırımcılar

TOPLAM

Yatırımcı Grubu

Yurtiçi Bireysel

Yatırımcılar

Yurtiçi Kurumsal

Yatırımcılar

Yurtdışı Kurumsal

Yatırımcılar

TOPLAM

172 Gün Vadeli Finansman Bonosu

Tahsis Edilen ve

Talep Edilen Talep Eden Kişi

Dağıtılan

Nominal TL

Sayısı

Nominal TL

Tahsis Edilen ve

Dağıtılan Kişi

Sayısı

145.888.079

2.970

145.888.079

2.970

200.000

2

200.000

2

0

0

0

0

146.088.079

2.972

146.088.079

2.972

235 Gün Vadeli Finansman Bonosu

Tahsis Edilen ve

Talep Edilen Talep Eden Kişi

Dağıtılan

Nominal TL

Sayısı

Nominal TL

Tahsis Edilen ve

Dağıtılan Kişi

Sayısı

172.797.192

2.319

172.797.192

2.319

100.000

1

100.000

1

0

0

0

0

172.897.192

2.320

172.897.192

2.320

382 Gün Vadeli Tahvil

Yatırımcı Grubu

Yurtiçi Bireysel

Yatırımcılar

Yurtiçi Kurumsal

Yatırımcılar

Yurtdışı Kurumsal

Yatırımcılar

TOPLAM

Talep Edilen

Nominal TL

Tahsis Edilen ve Tahsis Edilen ve

Talep Eden Kişi

Dağıtılan Nominal

Dağıtılan Kişi

Sayısı

TL

Sayısı

133.760.483

1.700

133.760.483

1.700

0

0

0

0

0

0

0

0

133.760.483

1.700

133.760.483

1.700

Halka arz edilen borçlanma araçlarının nominal değerlerinin yüzde beşinden fazlasını satın alan yatırımcı

bulunmamaktadır.